| Скачать .docx |

Доклад: Налоговая система

Налоговая система, налог на прибыль

Содержание

Тема 1. Сущность, виды и функции налогов 3

1. История развития налогов 3

2. Классификация налогов 9

3. Функции налогов 12

Тема 2. Устройство налоговой системы РФ 14

1. Принципы налогообложения 14

2. Налоговая система 16

3. Налогоплательщики, их права и обязанности 18

4. Налоговые органы, их права и обязанности 22

5. Объект налогообложения 25

6. Исполнение обязанности по уплате налогов и сборов 28

7. Ответственность налогоплательщиков 31

Тема 3. Налог на прибыль организаций 35

1. Налогоплательщики и объект обложения 35

2. Доходы организации 35

3. Классификация расходов организации 38

4. Материальные расходы 40

5. Расходы на оплату труда 42

6. Амортизация имущества 43

7. Прочие расходы 50

8. Внереализационные расходы 54

9. Порядок признания доходов и расходов при методе начисления 57

10. Порядок признания доходов и расходов при кассовом методе 59

11. Порядок исчисления и уплаты налога 60

12. Налоговый учет 63

Тема 1. Сущность, виды и функции налогов

1. История развития налогов

Налоговая система возникла и развивалась вместе с государством. На самых ранних ступенях государственной организации начальной формой налогообложения можно считать жертвоприношение. В Пятикнижии Моисея сказано: «...и всякая десятина на земле из семени земли и из плодов дерева принадлежит Господу». Итак, первоначальная ставка налога составляла 10% от полученных доходов.

По мере развития государства возникла «светская» десятина, которая взималась в пользу влиятельных князей наряду с десятиной церковной. Данная практика существовала в различных странах на протяжении многих столетий: от Древнего Египта до средневековой Европы.

Многие стороны современного государства зародились в Древнем Риме . Первоначально все государство состояло из города Рима и прилегающей к нему местности. В мирное время денежных податей граждане не платили. Расходы по управлению городом и государством были минимальными, поскольку избранные магистраты исполняли свои должности безвозмездно, но порой вкладывая собственные средства. Главную статью расходов составляло строительство общественных зданий. Эти расходы обычно покрывала сдача в аренду общественных земель. Но в военное время граждане Рима облагались налогами в соответствии со своими доходами. Определение суммы налога (ценза) проводилось каждые пять лет избранными чиновниками-цензорами.

Граждане Рима делали цензорам заявление о своем имущественном состоянии и семейном положении. Таким образом, закладывались основы декларации о доходах. В 4-3 вв. до н.э. Римское государство разрасталось, основывались или завоевывались новые города-колонии. Происходили изменения в налоговой системе. В колониях вводились коммунальные (местные) налоги и повинности. Как и в Риме, их величина зависела от размеров состояния граждан. Определение суммы налогов производилось каждые пять лет. Римские граждане, проживающие вне Рима, платили как государственные, так и местные налоги. В случае победоносных войн налоги уменьшались, а порой отменялись совсем. Коммунальные же налоги с тех, кто проживал вне Рима, взимались регулярно. Единой налоговой системы не существовало. Те города и земли, которые оказывали наиболее упорное сопротивление римским легионам, после завоевания облагались более высокими налогами. Кроме того, римская администрация зачастую сохраняла систему налогов, сложившуюся в данной местности до завоевания римлянами.

Римская администрация прибегала к помощи откупщиков, деятельность которых она не могла в должной степени контролировать. Результатом были коррупция, злоупотребление властью, а затем и экономический кризис, разразившийся в I в. до н.э.

Необходимость реорганизации финансового хозяйства Римского государства была одной из важнейших задач, которые решал император Август Октавиан (63 г. до н.э. – 14 г. н.э.). Во всех провинциях им были созданы финансовые учреждения, осуществлявшие контроль за налогообложением. Были значительно уменьшены услуги откупщиков, а там, где они сохранились, за их деятельностью устанавливался строгий государственный контроль. Была заново проведена оценка налогового потенциала провинций с целью более справедливого распределения налогов и увеличения их отдачи. Для этого были проведены обмеры каждой городской общины с ее земельными угодьями. По каждому городу был составлен кадастр, содержавший данные о землевладельцах. Затем производилась перепись имущественного состояния граждан. Переписью руководили наместники провинций совместно с прокураторами, возглавлявшими финансовые учреждения провинций. Каждый житель был обязан в определенный день представить властям общины свою декларацию. Налоговые документы хранились в финансовом органе и служили базой для последующих переписей имущественного состояния (цензов).

Главным источником доходов в римских провинциях служил поземельный налог. В среднем его ставка составляла одну десятую доходов с земельного участка, хотя применялись и особые формы налогообложения, например налог на количество фруктовых деревьев, включая виноградные лозы. Облагалась налогом и другая собственность: недвижимость, живой инвентарь, ценности. Каждый житель провинции должен был платить единую для всех подушную подать. Существовали и косвенные налоги, а именно налог с оборота обычно по ставке 1% особый налог с оборота при торговле рабами по ставке 4% и налог на освобождение рабов по ставке 5% от их стоимости. В 6 г. н.э. император Август ввел налог с наследства по ставке 5%. Налогом с наследства облагались лишь граждане Рима. Налог носил целевой характер, полученные средства направлялись для пенсионного обеспечения профессиональных солдат.

Государственные финансовые органы непосредственно не взимали налогов с граждан. Это делали общины. А вот оценку и определение налоговых поступлений общин, контроль за сроками поступления налогов государство держало в своих руках через органы фиска.

Многие хозяйственные традиции Древнего Рима перешли к Византии . В ранневизантийскую эпоху до VII в. включительно существовал 21 вид прямых налогов. Среди них: поземельный налог; подушная подать, налоги на оснащение армии, налог на покупку лошадей, налог на рекрутов, заплатив который можно было освободиться от воинской повинности, пошлина на продажу товаров (обычно ее ставка составляла 10-12,5%), пошлина на выдачу государственных актов и т.д.

Если строящееся здание превышало установленные заранее размеры, то взимался штраф, получивший название «налог на воздух». Широко практиковались в Византии чрезвычайные налоги: на строительство флота, содержание воинских контингентов и пр.

Несколько позже стала складываться финансовая система Руси . Объединение Древнерусского государства началось лишь с конца IX в. Основным источником доходов княжеской казны была дань. Дань взималась двумя способами: «повозом», когда она привозилась в Киев, и «полюдьем» когда князья или княжеские дружины сами ездили за нею. Косвенное налогообложение существовало в форме торговых и судебных пошлин. Пошлина «мыт» взималась за провоз товаров через горные заставы, пошлина «перевоз» - за перевоз через реку, «гостиная» пошлина - за право иметь склады, «торговая» пошлина - за право устраивать рынки. Пошлины «вес» и «мера» устанавливались соответственно за взвешивание и измерение товаров, что было в те годы довольно сложным делом. Судебная пошлина «вира» взималась за убийство, «продажа» - за прочие преступления. Судебные пошлины составляли обычно от 5 до 80 гривен.

После татаро-монгольского нашествия основным налогом стал «выход» «Выход» взимался с каждой души мужского пола и со скота. Помимо «выхода», или дани, были и другие ордынские тяготы. Например, «ям» - обязанность доставлять подводы ордынским чиновникам. Сюда же следует отнести содержание посла Орды с огромной свитой. Взимание прямых налогов в казну самого Русского государства было уже невозможным. Главным источником внутренних доходов стали пошлины.

Уплата «выхода» была прекращена Иваном III (1440-1505) в 1480 г., после чего вновь началось создание финансовой системы Руси. В качестве главного прямого налога Иван III ввел «данные» деньги с черносошных крестьян и посадских людей. Затем последовали новые налоги: «ямские», «пищальные» - для производства пушек, сборы на городовое и засечное дело, т.е. на строительство засек - укреплений на южных границах Московского государства.

Для определения размера прямых налогов служило «сошное» письмо. Оно предусматривало измерение земельных площадей, в том числе застроенных дворами в городах, перевод полученных данных в условные подушные единицы «сохи» и определение на этой основе налогов. «Соха» измерялась в четвертях или четях (около 0,5 десятины), ее размер в различных местах был неодинаков. «Сошное письмо» составлял писец с состоявшими при нем подьячими. «Соха» как единица измерения налога была отменена в 1679 г. Единицей для исчисления прямого обложения к тому времени стал двор.

Косвенные налоги взимались через систему откупов, главными из которых были таможенные и винные. В середине XVII в. была установлена единая пошлина для торговых людей - 10 денег (5 копеек) с рубля оборота.

Политическое объединение русских земель относится к концу XV в. Однако стройной системы управления государственными финансами не существовало еще долго. Большинство прямых налогов собирал Приказ большого прихода. Однако одновременно с ним обложением населения занимались территориальные приказы. В силу этого финансовая система России в XV-XVII вв. была чрезвычайно сложна и запутана. Несколько упорядочена она была в царствование Алексея Михайловича (1629-1676), создавшего в 1655 г. Счетный приказ.

Эпоха Петра I (1672-1725) характеризуется постоянной нехваткой финансовых ресурсов из-за многочисленных войн, большого строительства, крупномасштабных государственных преобразований. Для пополнения казны изобретались все новые способы, вводились дополнительные налоги, вплоть до анекдотичного налога на бороды и усы. Царь учредил особую должность – «прибыльщики», обязанность которых изобретать новые источники доходов казны. Так был введен гербовый сбор, подушный сбор с извозчиков (десятая часть доходов от их найма), налоги с постоялых дворов, печей, плавных судов, арбузов, орехов, продажи съестного, найма домов, ледокольный и другие налоги и сборы. Облагались даже церковные верования. Например, раскольники были обязаны уплачивать двойную подать.

В то же время Петром I был принят ряд мер, чтобы обеспечить равномерную раскладку налоговых тягот. Для устранения злоупотреблений при переписи дворов введена была подушная подать, после уплаты которой другие поборы не взимались.

В 1881-1885 гг. в России была проведена налоговая реформа, были отменены соляной налог и подушная подать. Основные формы государственных доходов поступали в виде акцизов на предметы потребления и таможенных пошлин на ввозные товары. Косвенные налоги составляли ½ всего государственного бюджета. Среди них доминировали доходы от государственной винной монополии и акцизы на алкогольную продукцию.

Прямые налоги – государственный поземельный налог, промысловый сбор, сбор с доходов от денежных капиталов, выкупные платежи, налог на наследство, на переход недвижимости – составляли около 7% от доходов бюджета.

Современное государство раннего периода новой истории появилось в XVI-XVII вв. в Европе. Практически не существовало крупного постоянного налога, поэтому периодически парламенты выдавали разрешения правителям производить взыскания и вводить чрезвычайные налоги. Плательщиками налогов обычно выступали люди, принадлежавшие к третьему сословию, т.е. сельские жители и горожане недворянского происхождения.

Практиковался метод, при котором определенный налог, как только было получено право на его взимание, выставлялся на торги для сдачи в откуп. Кто предлагал самую высокую цену, тому он и продавался. Вся сумма немедленно поступала в княжескую или королевскую казну. А далее откупщик, наделенный уже государственными полномочиями, вместе со своими помощниками и субарендаторами старался получить прибыль.

Но только в самом конце XVII - начале XVIII в.в. в европейских странах стало формироваться административное государство, создававшее чиновничий аппарат и достаточно стройную и рациональную налоговую систему, состоящую из прямых и косвенных налогов.

Из косвенных налогов особую роль стал играть акциз . Обычно он взимался непосредственно у городских ворот со всех ввозимых и вывозимых товаров. Иногда налогом облагалось только то, что ввозилось в страну, т.е. от него освобождались товары, идущие на экспорт. Размеры акциза колебались обычно от 5 до 25%. Какого-либо научного обоснования размеров налогообложения не было.

Из прямых налогов основная масса доходов приходилась на подушный и подоходный налоги. От них были освобождены дворянство и духовенство. Зато буржуазия и крестьянство отдавали государству в виде прямых налогов 10-15% от всех своих доходов.

В последней трети XVIII в. в Европе активно разрабатываются проблемы теории и практики налогообложения. Назначенный министром финансов Франции в конце 1769 г. в период жесточайшего финансового кризиса Франции аббат Тэрре вынужденно вводил, новые налоги. При этом он отдавал предпочтение косвенным налогам . Тэрре исходил из целесообразности дифференциации косвенных налогов: продукты первой необходимости (зерно) должны быть от него освобождены, скот должен облагаться очень незначительно, вино – немного больше, грубые ткани – очень мало, а предметы роскоши – очень высоко.

В это же время в России прямые налоги в бюджете играли второстепенную роль по сравнению с налогами косвенными (например, питейные налоги). Развивались и бюджеты городов, где все большую роль начинали играть так называемые оброчные статьи. Налоги взимались с содержателей плотомоен и прорубей, с перевозов, с рыбных ловель, с подвижных лодок, за запись в городовую обывательскую книгу и др.

2. Классификация налогов

Под налогом понимается обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства или муниципальных образований.

Под сбором понимается обязательный взнос, взимаемый с организаций и физических лиц, уплата которого является одним из условий совершения в отношении плательщиков сборов государственными органами, органами местного самоуправления, иными уполномоченными органами юридически значимых действий. Например, предоставление определенных прав и выдача разрешений (лицензий).

Налог содержит обязательные элементы:

¨ субъект (плательщик);

¨ объект (доход, имущество, товар);

¨ источник уплаты налога (прибыль, доход, дивиденд);

¨ единица измерения объекта обложения;

¨ величина налоговой ставки (квота);

¨ порядок и сроки уплаты налога;

¨ налоговые льготы.

Налоги классифицируются по различным признакам:

1. По способу изъятия различают два вида налогов:

- прямые налоги взимаются непосредственно с доходов и имущества (налог на прибыль, налог на имущество, налог на доходы);

- косвенные налоги устанавливаются в виде надбавок к цене или тарифу. Конечным плательщиком таких налогов выступает потребитель (НДС, акцизы, таможенные пошлины).

2. По воздействию налоги подразделяются на:

· пропорциональные – это налоги, ставки которых устанавливаются в фиксированном проценте к доходу или стоимости имущества;

· прогрессивные – это налоги, ставки которых увеличиваются с ростом стоимости объекта налогообложения;

· дегрессивные или регрессивные – это налоги, ставки которых уменьшаются с ростом стоимости объекта налогообложения.

3. По назначению различают:

а) общие налоги – средства от которых не закреплены за отдельными направлениями расходов государства (налог на прибыль, НДС, НДФЛ);

б) маркированные (специальные) налоги – имеют целевое назначение (земельный налог, ЕСН).

4. По субъекту уплаты выделяют:

а) налоги, взимаемые с физических лиц;

б) налоги, взимаемые с юридических лиц.

5. По объекту налогообложения разделяют:

-имущественные налоги;

-ресурсные налоги (рентные платежи);

-налоги, взимаемые от выручки или дохода;

-налоги на потребление.

6. По источнику уплаты существуют:

- налоги, относимые на индивидуальный доход;

- налоги, относимые на издержки производства и обращения;

- налоги, относимые на финансовые результаты;

- налоги, взимаемые с выручки от продаж.

7. По полноте прав пользования налоговыми поступлениями выделяют:

а) собственные (закрепленные) налоги;

б) регулирующие налоги (распределяемые между бюджетами.

Существуют 3 способа взимания налогов:

1. Кадастровый (используются кадастры, т.е. реестры, содержащие классификацию типичных объектов по их внешним признакам). Применяется к земле, строениям, месторождениям.

2. У источника (взимается до получения дохода налогоплательщиком).

3. По декларации (подача деклараций по налогам).

3. Функции налогов

Налоги выполняют 2 функции:

1) фискальная (состоит в формировании денежных доходов государства);

2) экономическая (состоит в воздействии через налоги на общественное воспроизводство). Налоги в этой функции выполняют стимулирующую, ограничительную и контролирующую роль.

Функции налогов взаимосвязаны. Рост налоговых поступлений в бюджет создает материальную возможность для осуществления экономической роли государства. А достигнутое ускорение развития и роста доходности производства позволяет государству получить больше средств.

Известны 3 способа увеличения налоговых поступлений в бюджет:

а) расширение круга налогоплательщиков;

б) увеличение числа объектов обложения косвенными налогами;

в) повышение налоговых ставок.

В зарубежных странах используется такой показатель уровня налогообложения, как «эластичность налоговой системы». Согласно ему, ставки налогов должны быть столь высокими, чтобы предотвратить инфляцию, но в то же время столь низкими, чтобы обеспечить развитие производства.

Математически точно определить величину оптимальной ставки налога сложно, но есть 3 признака, по которым можно судить, превышена ли критическая точка налогообложения:

А) если при очередном повышении налоговой ставки поступления в бюджет растут непропорционально медленно или сокращаются;

Б) если снижаются темпы экономического роста, уменьшаются инвестиции, ухудшается положение населения;

В) если растет «теневая» экономика – скрытое и явное уклонение от уплаты налогов.

Все это свидетельствует об отрицательном воздействии налогов на экономику.

Исследуя связь между величиной налоговой ставки и поступлением налогов в бюджет американский экономист Артур Лаффер показал, что повышение налогов может привести к снижению поступлений в бюджет. Смысл кривой в том, что снижение предельных ставок и вообще налогов обладает мощным стимулом воздействия на производство. При сокращении ставок база налогообложения в конечном счете увеличивается (выпускается больше продукции, доходы людей растут, растут налоги). Это происходит не сразу. Но расширение базы налогообложения способно компенсировать потери в поступлениях налогов, вызванные снижением налоговых ставок. Как известно, снижение налогов явилось составным элементом программы Р. Рейгана.

Тема 2. Устройство налоговой системы РФ

1. Принципы налогообложения

У истоков формирования универсальных принципов налогообложения стояли не юристы, а классики экономической науки – А. Смит, Д. Рикардо, В. Петти, Ф. Кенэ, Н. Тургенев.

Принципы налогообложения могут быть определены как основополагающие, базовые положения, лежащие в основе налоговой системы государства.

А. Смит еще в 1776 г. обосновал ряд принципов налогообложения:

¨ справедливость , т.е. всеобщность и пропорциональность налогообложения;

¨ определенность – налог должен быть установлен таким образом, чтобы каждый налогоплательщик точно знал, какие налоги, когда и в каком размере он должен платить;

¨ удобство – каждый налог должен взиматься в такое время и таким способом, которые наиболее удобны для налогоплательщика;

¨ эффективность –административные расходы по взиманию налогов не должны превышать налоговые поступления.

Налоговый Кодекс РФ устанавливает систему налогов и сборов, взимаемых в федеральный бюджет, а также общие принципы налогообложения и сборов в РФ, в т.ч.:

1) виды налогов и сборов, взимаемых в РФ;

2) основания возникновения (изменения, прекращения) и порядок исполнения обязанностей по уплате налогов и сборов;

3) принципы установления, введения в действие и прекращения действия ранее введенных налогов и сборов субъектов РФ и местных налогов и сборов;

4) права и обязанности налогоплательщиков, налоговых органов и других участников отношений, регулируемых законодательством о налогах и сборах;

5) формы и методы налогового контроля;

6) ответственность за совершение налоговых правонарушений;

7) порядок обжалования актов налоговых органов и действий (бездействия) их должностных лиц.

Анализ налогового законодательства позволяет выделить пять общих принципов налогообложения , носящих характер полных принципов-норм:

1) законность налогообложения;

2) всеобщность и равенство налогообложения;

3) соразмерность налогообложения;

4) единство налоговой системы России;

5) определенность налогообложения.

Можно выделить следующие черты налоговых систем федеративных государств :

1. Правовые основы налоговой системы определены конституционными нормами и основанными на них иными нормативными правовыми актами, принятыми на федеральном, региональном и местном уровнях.

2. Все налоги и сборы разделены по уровням государственной власти на федеральные, региональные и местные налоги и сборы.

3. Налоговые системы всех уровней построены по единым принципам.

4. Единый механизм взимания налогов действует на всех уровнях.

5. Налоговые полномочия разделены по уровням власти.

6. Налоговые поступления в бюджеты разных уровней дифференцированы на:

а) закрепленные, т.е. налоги, законодательно закрепленные на постоянной основе полностью или частично за соответствующими бюджетами;

б) регулирующие, т.е. федеральные и региональные налоги, по которым устанавливаются нормативы отчислений (в %) в региональные или местные бюджеты на очередной финансовый год, а также на долговременной основе.

2. Налоговая система

Налоговая система – это совокупность налогов, сборов, пошлин и других платежей, взимаемых в установленном порядке.

В РФ устанавливаются следующие виды налогов и сборов:

Федеральные налоги и сборы (обязательны к уплате на всей территории РФ):

- НДС, акцизы, налог на прибыль организаций;

- налог на доходы от капитала, налог на доходы физических лиц;

- ЕСН, государственная пошлина, таможенная пошлина и сборы;

- налог на пользование недрами, лесной налог, налог на дополнительный доход от добычи углеводородов;

- сбор за право пользования объектами животного мира и водными биологическими ресурсами, водный налог, экологический налог, сбор за право пользования объектами животного мира и водными биологическими ресурсами;

- единый налог при применении упрощенной системы налогообложения;

- единый налог на вмененный доход;

- единый сельскохозяйственный налог;

- федеральные лицензионные сборы.

Федеральные налоги представляют собой обязательные платежи, которые устанавливаются высшим органом законодательной власти федеративного государства. Поступления от федеральных налогов зачисляются в федеральный бюджет либо распределяются между федеральным бюджетом и бюджетами субъектов Федерации.

Большинство федеральных налогов являются регулирующими. Между федеральным и региональными бюджетами распределяются: НДС, налог на прибыль организаций, акцизы, НДФЛ, платежи за пользование природными ресурсами.

Региональные налоги и сборы (устанавливаются законами субъектов РФ и обязательны к уплате на территориях субъектов):

- налог на имущество организаций (регулирующий налог, частично зачисляемый в местные бюджеты);

- налог на недвижимость (при его введении в действие на территории соответствующего субъекта РФ прекращается действие налога на имущество организаций, налога на имущество физических лиц и земельного налога);

- транспортный налог, налог на игорный бизнес;

- региональные лицензионные сборы.

Поступления от налогов субъектов либо зачисляются в бюджет субъекта, либо распределяются между бюджетом субъекта РФ и местными бюджетами.

Местные налоги и сборы (устанавливаются актами представительных органов местного самоуправления):

- земельный налог, налог на имущество физических лиц;

- местные лицензионные сборы.

Местные налоги – это обязательные платежи физических и юридических лиц, поступающие в местные бюджеты. Характерными чертами местных налогов являются их регрессивность и множественность. Перечень местных налогов и сборов устанавливается НК РФ и нормативными правовыми актами представительных органов местного самоуправления.

3. Налогоплательщики, их права и обязанности

Налогоплательщиками признаются организации и физические лица, на которых в соответствии с НК РФ возложена обязанность уплачивать налоги и сборы. К организациям относятся:

- российские организации - юридические лица, образованные в соответствии с законодательством РФ;

- иностранные организации - иностранные юридические лица, компании и другие корпоративные образования, обладающие гражданской правоспособностью, созданные в соответствии с законодательством иностранных государств; международные организации, их филиалы и представительства, созданные на территории России.

НК РФ определяет особую категорию лиц. Это так называемые взаимозависимые лица, отношения между которыми могут оказывать непосредственное влияние на условия или экономические результаты их деятельности или деятельности представляемых ими лиц.

Взаимозависимость лиц устанавливается в определенных случаях:

а) если одно лицо участвует в имуществе другого лица (организации) и доля такого участия составляет более 20%;

б) если одно физическое лицо подчиняется другому физическому лицу по должностному положению;

в) если лица состоят в отношениях брака, родства, свойства, усыновителя и усыновленного, а также попечителя и опекаемого;

г) в других случаях по решению суда, когда налоговым органом представлены доказательства подконтрольности лиц.

Права налогоплательщиков можно условно разделить на три группы.

Первую группу составляют права, обеспечивающие правильное, надлежащее исполнение обязанности по уплате налогов:

а) право получать от налоговых органов бесплатную информацию о действующих налогах и сборах, налоговом законодательстве, правах и обязанностях налогоплательщиков, полномочиях налоговых органов и их должностных лиц;

б) право получать от налоговых органов письменные разъяснения по вопросам применения законодательства о налогах и сборах.

Вторая группа прав обеспечивает учет экономических интересов налогоплательщика при уплате налогов:

а) право использовать налоговые льготы при наличии оснований и в порядке, установленном законодательством о налогах и сборах;

б) право получать отсрочку, рассрочку, налоговый кредит или инвестиционный налоговый кредит в порядке и на условиях, установленных НК;

в) право на своевременный зачет или возврат сумм излишне уплаченных либо излишне взысканных налогов. За несвоевременный возврат средств из бюджета организация получит проценты за задержку. Сумма процентов (П) определяется по формуле:

П = СН * С/ 365 * ПП,

где СН – сумма средств к возврату из бюджета;

С – действующая ставка рефинансирования;

ПП – период просрочки в днях.

Третья группа объединяет процессуальные права налогоплательщиков при осуществлении налогового контроля:

а) право представлять свои интересы в налоговых правоотношениях лично либо через своего представителя;

б) право представлять налоговым органам и их должностным лицам пояснения по исчислению и уплате налогов, а также по актам проведенных налоговых проверок;

в) право присутствовать при проведении выездной налоговой проверки;

г) право получать копии акта налоговой проверки и решений налоговых органов, а также требования об уплате налога;

д) право требовать от должностных лиц налоговых органов соблюдения законодательства о налогах и сборах при совершении ими действий в отношении налогоплательщиков;

е) право не выполнять неправомерные акты и требования налоговых органов и их должностных лиц, не соответствующие НК РФ или иным федеральным законам;

ж) право обжаловать в установленном порядке решения налоговых органов и действия (бездействие) их должностных лиц;

з) право требовать соблюдения налоговой тайны;

и) право требовать возмещения убытков, причиненных незаконными решениями налоговых органов или незаконными действиями (бездействием) их должностных лиц.

Помимо основной обязанности налогоплательщика – уплачивать установленные законом налоги - существуют и иные. В частности, налогоплательщики обязаны:

а) стать на учет в органах ФНС РФ, если такая обязанность предусмотрена НК РФ;

б) вести в установленном порядке учет своих доходов (расходов) и объектов налогообложения, если такая обязанность предусмотрена законодательством о налогах;

в) представлять в налоговый орган налоговые декларации по тем налогам, которые они обязаны уплачивать, если такая обязанность предусмотрена законодательством о налогах и сборах;

г) выполнять законные требования налогового органа об устранении выявленных нарушений налогового законодательства, а также не препятствовать законной деятельности должностных лиц налоговых органов при исполнении ими своих служебных обязанностей;

д) предоставлять налоговому органу необходимую информацию и документы в случаях и порядке, предусмотренных НК РФ;

е) в течение трех лет обеспечивать сохранность данных бухгалтерского учета и других документов, необходимых для исчисления и уплаты налогов, а также документов, подтверждающих полученные доходы (для организаций - также и произведенные расходы) и уплаченные (удержанные) налоги.

На организации и индивидуальных предпринимателей, помимо прочего, возложена обязанность сообщать в соответствующий налоговый орган:

а) об открытии или закрытии счетов;

б) обо всех случаях участия в российских и иностранных организациях;

в) обо всех обособленных подразделениях, созданных на территории РФ;

г) о прекращении своей деятельности, объявлении несостоятельности (банкротстве), ликвидации или реорганизации;

д) об изменении своего местонахождения.

Налогоплательщик может участвовать в налоговых отношениях как лично, так и через своего законного или уполномоченного представителя.

Законными представителями налогоплательщиков – физических лиц признаются лица, выступающие в качестве его представителей в соответствии с гражданским законодательством РФ.

Законными представителями налогоплательщиков – организаций являются лица, уполномоченные представлять организацию на основании закона или ее учредительных документов.

Уполномоченным представителем признается физическое или юридическое лицо, уполномоченное налогоплательщиком представлять его интересы в отношениях с налоговыми органами, иными участниками налоговых отношений.

Налоговые агенты – лица, на которых возложены обязанности по исчислению, удержанию у налогоплательщика и перечислению в соответствующий бюджет (внебюджетный фонд) налогов.

Предприятия (учреждения, организации) выполняют функции налоговых агентов при исчислении, удержании и перечислении НДФЛ по отношению к физическим лицам, налога на доходы - к иностранным юридическим лицам и т.д.

Налоговые агенты обязаны:

а) правильно и своевременно исчислять, удерживать из денежных средств, выплачиваемых налогоплательщикам, и перечислять в бюджеты (внебюджетные фонды) соответствующие налоги;

б) сообщать в налоговый орган о невозможности удержать налог у налогоплательщика и о сумме задолженности налогоплательщика;

в) вести учет выплаченных налогоплательщикам доходов, удержанных и перечисленных в бюджеты (внебюджетные фонды) налогов, в том числе персонально по каждому налогоплательщику;

г) представлять в налоговый орган по месту своего учета документы, необходимые для осуществления контроля за правильностью исчисления, удержания и перечисления налогов.

4. Налоговые органы, их права и обязанности

Налоговыми органами в РФ являются Федеральная налоговая служба (ФНС) РФ и ее территориальные подразделения. В определенных случаях полномочия налоговых органов выполняют таможенные органы.

Налоговые органы вправе:

1) требовать от налогоплательщика или налогового агента документы по формам, установленным государственными органами и органами местного самоуправления, служащие основаниями для исчисления и уплаты налогов, а также пояснения и документы, подтверждающие правильность исчисления и своевременность уплаты налогов;

2) проводить налоговые проверки в порядке, установленном НК;

3) производить выемку документов при проведении налоговых проверок, свидетельствующих о совершении налоговых правонарушений, в случаях, когда есть достаточные основания полагать, что эти документы будут уничтожены, сокрыты, изменены или заменены;

4) вызывать на основании письменного уведомления налогоплательщиков, налоговых агентов для дачи пояснений в связи с уплатой ими налогов либо в связи с налоговой проверкой, а также в иных случаях, связанных с исполнением ими законодательства о налогах и сборах;

5) приостанавливать операции по счетам в банках и налагать арест на имущество налогоплательщиков, налоговых агентов;

6) осматривать (обследовать) любые используемые налогоплательщиком для извлечения дохода либо связанные с содержанием объектов налогообложения независимо от места их нахождения производственные, складские, торговые и иные помещения и территории, проводить инвентаризацию принадлежащего ему имущества;

7) определять суммы налогов, подлежащие внесению налогоплательщиками в бюджет (внебюджетные фонды), расчетным путем на основании имеющейся у них информации о налогоплательщике, а также данных об иных аналогичных налогоплательщиках в случаях отказа налогоплательщика допустить должностных лиц налогового органа к осмотру производственных, складских, торговых помещений и территорий, используемых налогоплательщиком для извлечения дохода либо связанных с содержанием объектов налогообложения, непредставления в течение более двух месяцев необходимых для расчета налогов документов, отсутствия учета доходов и расходов, учета объектов налогообложения или ведения учета с нарушением установленного порядка, приведшего к невозможности исчислить налоги;

8) требовать от налогоплательщиков, налоговых агентов, их представителей устранения выявленных нарушений законодательства о налогах и сборах и контролировать выполнение указанных требований;

9) взыскивать недоимки по налогам и сборам, а также пени, с 01.01.2007 г. имеют право взыскивать штрафы с организаций и предпринимателей, не обращаясь с иском в суд;

10) контролировать соответствие крупных расходов физических лиц их доходам;

11) требовать от банков документы, подтверждающие исполнение платежных поручений налогоплательщиков, налоговых агентов и инкассовых поручений налоговых органов о списании с их счетов сумм налогов и пени;

12) заявлять ходатайства об аннулировании или о приостановлении действия выданных юридическим и физическим лицам лицензий на право осуществления определенных видов деятельности;

13) предъявлять в суды общей юрисдикции или арбитражные суды иски:

· о взыскании налоговых санкций с лиц, допустивших нарушения законодательства о налогах и сборах;

· о признании недействительной государственной регистрации юридического лица или физического лица в качестве индивидуального предпринимателя;

· о ликвидации организации любой организационно-правовой формы по основаниям, установленным законодательством;

· о досрочном расторжении договора о налоговом кредите и договора об инвестиционном налоговом кредите.

Налоговые органы наравне с судьями вправе устанавливать обстоятельства, смягчающие или отягчающие налоговую ответственность за совершение налогового нарушения.

Налоговые органы обязаны:

1) соблюдать законодательство о налогах и сборах;

2) осуществлять контроль за соблюдением законодательства о налогах и сборах, а также принятых в соответствии с ним нормативных правовых актов;

3) вести в установленном порядке учет налогоплательщиков;

4) проводить разъяснительную работу по применению законодательства о налогах и сборах, а также принятых в соответствии с ним нормативных правовых актов, бесплатно информировать налогоплательщиков о действующих налогах и сборах, представлять формы установленной отчетности и разъяснять порядок их заполнения, давать разъяснения о порядке исчисления и уплаты налогов и сборов;

5) осуществлять возврат или зачет излишне уплаченных или излишне взысканных сумм налогов, пеней и штрафов;

6) соблюдать налоговую тайну;

7) направлять налогоплательщику или налоговому агенту копии акта налоговой проверки и решения налогового органа, а также налоговое уведомление и требование об уплате налога и сбора.

Таможенные органы пользуются правами и несут обязанности налоговых органов по взиманию налогов и сборов при перемещении товаров через таможенную границу РФ в соответствии с таможенным законодательством, НК.

Предусмотрена ответственность налоговых и таможенных органов за убытки, причиненные налогоплательщикам вследствие неправомерных действий (решений) или бездействия, а равно неправомерных действий (решений) или бездействия должностных лиц и других работников указанных органов при исполнении ими служебных обязанностей.

5. Объект налогообложения

Объектами налогообложения могут являться:

¨ операции по реализации товаров (работ, услуг);

¨ имущество;

¨ прибыль, доход;

¨ стоимость реализованных товаров (выполненных работ, оказанных услуг);

¨ иной объект, имеющий стоимостную, количественную или физическую характеристики, с наличием которого у налогоплательщика законодательство о налогах и сборах связывает возникновение обязанности по уплате налога.

Каждый налог имеет самостоятельный объект налогообложения.

Реализациейтоваров, работ или услуг организацией или индивидуальным предпринимателем признается:

- передача на возмездной основе (в том числе обмен товарами) права собственности на товары, результатов выполненных работ одним лицом для другого лица;

- возмездное оказание услуг одним лицом другому лицу;

- в случаях, предусмотренных НК, передача права собственности на товары, результатов выполненных работ одним лицом для другого лица, оказание услуг одним лицом другому лицу - на безвозмездной основе.

Для целей налогообложения принимается цена товаров, работ или услуг, указанная сторонами сделки. Пока не доказано обратное, предполагается, что эта цена соответствует уровню рыночных цен.

Налоговые органы вправе проверять правильность применения цен по сделкам лишь в следующих случаях:

1) между взаимозависимыми лицами;

2) по товарообменным (бартерным) операциям;

3) при совершении внешнеторговых сделок;

4) при отклонении более чем на 20% в сторону повышения или в сторону понижения от уровня цен, применяемых налогоплательщиком по идентичным (однородным) товарам (работам, услугам) в пределах непродолжительного периода времени. Эти положения не применяются при определении рыночных цен финансовых инструментов срочных сделок и ценных бумаг.

В случаях, когда цены товаров, работ или услуг, примененные сторонами сделки, отклоняются в сторону повышения или в сторону понижения более чем на 20% от рыночной цены идентичных товаров, налоговый орган вправе вынести мотивированное решение о доначислении налога и пени. Они рассчитываются исходя из применения рыночных цен на соответствующие товары.

Рыночной ценой товара признается цена, сложившаяся при взаимодействии спроса и предложения на рынке идентичных (а при их отсутствии - однородных) товаров в сопоставимых экономических (коммерческих) условиях.

Рынком товаров признается сфера обращения этих товаров, определяемая исходя из возможности покупателя (продавца) реально и без значительных дополнительных затрат приобрести (реализовать) товар на ближайшей по отношению к покупателю (продавцу) территории РФ или за ее пределами.

Идентичными признаются товары, имеющие одинаковые характерные для них основные признаки. При определении идентичности товаров учитываются, в частности, их физические характеристики, качество и репутация на рынке, страна происхождения и производитель. При определении идентичности товаров незначительные различия в их внешнем виде могут не учитываться.

Однородными признаются товары, которые, не являясь идентичными, имеют сходные характеристики и состоят из схожих компонентов, что позволяет им выполнять одни и те же функции или быть коммерчески взаимозаменяемыми. При определении однородности товаров учитываются, в частности, их качество, наличие товарного знака, репутация на рынке, страна происхождения.

Если невозможно определить рыночную цену используется метод цены последующей реализации. Цена товаров определяется как разность цены, по которой товары реализованы покупателем этих товаров при их перепродаже, и обычных затрат, понесенных этим покупателем при перепродаже (без учета цены, по которой были приобретены покупателем у продавца товары) и продвижении на рынок товаров, а также обычной для данной сферы деятельности прибыли покупателя.

При невозможности использования этого метода используется затратный метод , при котором рыночная цена товаров, реализуемых продавцом, определяется как сумма произведенных затрат и обычной для данной сферы деятельности прибыли. При этом учитываются обычные в подобных случаях прямые и косвенные затраты на производство (приобретение) и реализацию товаров, затраты на транспортировку, хранение, страхование и иные подобные затраты.

Доходом признается экономическая выгода в денежной или натуральной форме, учитываемая в случае возможности ее оценки и в той мере, в которой такую выгоду можно оценить. Доходы налогоплательщика могут быть отнесены к доходам от источников в РФ и или к доходам от источников за пределами РФ.

6. Исполнение обязанности по уплате налогов и сборов

Налогоплательщик самостоятельно исчисляет сумму налога, подлежащую уплате за налоговый период, исходя из налоговой базы, налоговой ставки и налоговых льгот.

Налоговая база представляет собой стоимостную, физическую или иную характеристики объекта налогообложения.

Налоговая ставка представляет собой величину налоговых начислений на единицу измерения налоговой базы.

В случаях, предусмотренных НК, обязанность по исчислению суммы налога может быть возложена на налоговый орган или налогового агента. В этих случаях не позднее 30 дней до наступления срока платежа налоговый орган направляет налогоплательщику налоговое уведомление. В налоговом уведомлении должны быть указаны размер налога, подлежащего уплате, расчет налоговой базы, а также срок уплаты налога.

Обязанность по уплате налога считается исполненной налогоплательщиком:

- с момента предъявления в банк поручения на уплату соответствующего налога при наличии достаточного денежного остатка на счете (с 2007 г. уплата налогов наличными для организаций не применяется);

- после вынесения налоговым органом или судом решения о зачете излишне уплаченных или излишне взысканных сумм налогов;

- с момента удержания налога налоговым агентом (если обязанность по исчислению и удержанию налога возложена на него).

Обязанность по уплате налога и сбора прекращается:

1) с уплатой налога и сбора налогоплательщиком или плательщиком сбора;

2) со смертью налогоплательщика или с признанием его умершим. Задолженность по поимущественным налогам умершего лица либо лица, признанного умершим, погашается в пределах стоимости наследственного имущества;

3) с ликвидацией организации-налогоплательщика после проведения ликвидационной комиссией всех расчетов с бюджетами.

Неисполнение или ненадлежащее исполнение обязанности по уплате налога является основанием для направления налоговым органом, органом государственного внебюджетного фонда или таможенным органом налогоплательщику требования об уплате налога. Срок для исполнения данного требования– не менее 10 рабочих дней.

В случае неуплаты или неполной уплаты налога в установленный срок производится взыскание налога за счет денежных средств, находящихся на счетах налогоплательщика в КБ, а также путем взыскания налога за счет иного имущества.

Взыскание налога с организаций производится в бесспорном порядке. Взыскание налога с физического лица производится в судебном порядке.

В случае неуплаты или неполной уплаты налога в установленный срок обязанность по уплате налога исполняется принудительно путем обращения взыскания на денежные средства организации на счетах в банках. Взыскание налога производится по решению налогового органа путем направления в банк инкассового поручения на списание и перечисление необходимых денежных средств.

Решение о взыскании принимается после истечения срока, установленного для исполнения обязанности по уплате налога, но не позднее 60 дней после истечения срока исполнения требования об уплате налога. Решение о взыскании, принятое после истечения указанного срока, считается недействительным и исполнению не подлежит. В этом случае налоговый орган может обратиться в суд с иском о взыскании причитающейся к уплате суммы налога.

Решение о взыскании доводится до сведения организации в срок не позднее 5 дней после вынесения. Взыскание налога может производиться с рублевых расчетных (текущих) или валютных счетов, за исключением ссудных и бюджетных счетов. Взыскание налога с валютных счетов производится в сумме, эквивалентной сумме платежа в рублях по курсу Центрального банка РФ на дату продажи валюты.

Инкассовое поручение налогового органа на перечисление налога исполняется банком не позднее одного операционного дня, следующего за днем его получения (с рублевых счетов), и не позднее двух операционных дней – с валютных счетов.

При недостаточности или отсутствии денежных средств на счетах или отсутствии информации о счетах налоговый орган вправе взыскать налог, пени и штрафы за счет иного имущества. Взыскание налога за счет имущества организации производится по решению руководителя налогового органа путем направления (в течение 3-х дней с момента вынесения решения) соответствующего постановления судебному приставу-исполнителю для исполнения.

Исполнительные действия должны быть совершены судебным приставом-исполнителем в двухмесячный срок со дня поступления к нему постановления.

Взыскание налога за счет имущества организации производится последовательно в отношении:

- наличных денежных средств;

- имущества, не участвующего непосредственно в производстве продукции (товаров), в частности ценных бумаг, валютных ценностей, непроизводственных помещений, легкового автотранспорта, предметов дизайна служебных помещений;

- готовой продукции (товаров), сырья и материалов, станков, оборудования, зданий, сооружений и других основных средств.

Обязанность по уплате налога считается исполненной с момента реализации имущества организации и погашения задолженности за счет вырученных сумм.

7. Ответственность налогоплательщиков

Налоговым правонарушением является виновно совершенное противоправное деяние (действие или бездействие) налогоплательщика, налогового агента либо иных лиц, ответственность за которое установлена НК РФ.

Выделяют следующие признаки налогового правонарушения:

· противоправность деяния (заключается в нарушении действиями (бездействием) лица установленных норм налогового законодательства);

· виновность лица в совершении правонарушения

· наличие законодательно установленных мер ответственности за совершение правонарушения.

Налоговая санкция является мерой ответственности за совершение налогового правонарушения. Налоговые санкции устанавливаются и применяются в виде денежных взысканий (штрафов).

Виды налоговых правонарушений:

1. Нарушение срока подачи заявления о постановке на учет в налоговом органе (заявление подается в течение 10 дней после государственной регистрации) - штраф в размере 5 тыс. руб. Нарушение срока постановки на учет на срок более 90 дней - штрафа в размере 10 тыс. рублей.

2. Ведение деятельности организацией или индивидуальным предпринимателем без постановки на учет в налоговом органе (уклонение от постановки на учет) - штраф в размере 10% от доходов, полученных в течение указанного времени в результате такой деятельности, но не менее 20 тыс. руб. Уклонение более трех месяцев - штраф в размере 20% доходов, полученных в период деятельности без постановки на учет.

3. Нарушение налогоплательщиком установленного срока представления в налоговый орган информации об открытии или закрытии им счета в каком-либо банке (в 7-дневный срок, рабочие дни) - штраф в размере 5 тыс. руб.

4. Непредставление в установленный срок налоговой декларации в налоговый орган по месту учета - штраф в размере 5% суммы налога, подлежащей уплате (доплате) на основе этой декларации, за каждый полный или неполный месяц со дня, установленного для ее представления, но не более 30% указанной суммы и не менее 100 рублей.

Непредставление декларации в течение более 180 дней по истечении установленного срока - штраф в размере 30% суммы налога, подлежащей уплате на основе этой декларации, и 10% суммы налога, подлежащей уплате на основе этой декларации, за каждый полный или неполный месяц начиная со 181-го дня.

5. Грубое нарушение организацией правил учета доходов и расходов или объектов налогообложения, если эти деяния совершены в течение одного налогового периода, - штраф в размере 5 тыс. руб. Те же деяния, если они совершены в течение более одного налогового периода, - штраф в размере 15 тыс. рублей.

Те же деяния, если они повлекли занижение налоговой базы, - штраф в размере десяти % от суммы неуплаченного налога, но не менее 15 тыс. руб.

Под грубым нарушением правил учета доходов и расходов и объектов налогообложения понимается отсутствие первичных документов, или отсутствие счетов-фактур, или регистров бухгалтерского учета, систематическое (два раза и более в течение календарного года) несвоевременное или неправильное отражение на счетах бухгалтерского учета и в отчетности хозяйственных операций, денежных средств, материальных ценностей, нематериальных активов и финансовых вложений налогоплательщика.

6. Неуплата или неполная уплата сумм налога в результате занижения налоговой базы, иного неправильного исчисления налога или других неправомерных действий (бездействия) - штраф в размере 20% от неуплаченных сумм налога.

Эти деяния, совершенные умышленно, - штраф в размере 40% от неуплаченных сумм налога.

7. Неправомерное не перечисление (неполное перечисление) сумм налога, подлежащего удержанию и перечислению налоговым агентом, - штраф в размере 20% от суммы, подлежащей перечислению.

8. Непредставление в установленный срок в налоговые органы документов и иных сведений, предусмотренных НК для налогового контроля, - штраф в размере 50 руб. за каждый непредставленный документ.

9. Открытие банком счета организации или индивидуальному предпринимателю без предъявления ими свидетельства о постановке на учет в налоговом органе, а равно открытие счета при наличии у банка решения налогового органа о приостановлении операций по счетам этого лица – штраф в размере 10 тыс. рублей.

10. Несообщение банком налоговому органу сведений об открытии или закрытии счета организацией или индивидуальным предпринимателем – штраф в размере 20 тыс. рублей.

11. Нарушение банком установленного срока исполнения поручения налогоплательщика (плательщика сбора) или налогового агента о перечислении налога или сбора – пени в размере одной стопятидесятой ставки рефинансирования ЦБ, но не более 0,2% за каждый день просрочки.

Тема 3. Налог на прибыль организаций

1. Налогоплательщики и объект обложения

Налогоплательщики:

- российские организации;

- иностранные организации, осуществляющие свою деятельность в РФ через постоянные представительства и (или) получающие доходы от источников в РФ.

Объектом налогообложения признается полученная прибыль.

Прибылью признается:

1) для российских организаций – полученный доход, уменьшенный на величину произведенных расходов;

2) для иностранных организаций, осуществляющих свою деятельность в РФ через постоянные представительства – полученный через представительства доход, уменьшенный на величину произведенных расходов;

3) для иных иностранных организаций – доход, полученный от источников в РФ.

2. Доходы организации

К доходам относятся:

- доходы от реализации товаров (работ, услуг) и имущественных прав (называются доходы от реализации);

- внереализационные доходы.

При определении доходов из них исключаются суммы налогов, предъявленные покупателю (напр., НДС, акцизы). Доходы определяются на основании первичных документов и документов налогового учета.

Доходы, выраженные в инвалюте, учитываются в совокупности с доходами, полученными в рублях, и пересчитываются в рубли по официальному курсу ЦБ РФ на дату признания этих доходов.

Имущество, переданное налогоплательщику безвозмездно, также включается в доходы организации, его получившей, и учитывается при исчислении налоговой базы. Исключение составляют некоторые виды имущества.

Доходом от реализации признается:

· выручка от реализации товаров (работ, услуг) как собственного производства, так и ранее приобретенных;

· выручка от реализации имущества (включая ценные бумаги) и имущественных прав.

К внереализационным доходам относят такие поступления, которые не связаны с выручкой от реализации продукции (товаров, работ и услуг) по обычным видам деятельности организации.

Внереализационными доходами признаются доходы:

1) от долевого участия в других организациях;

2) от операций купли-продажи инвалюты;

3) в виде штрафов, пеней и иных санкций за нарушение договорных обязательств, а также сумм возмещения убытков или ущерба;

4) от сдачи имущества в аренду (субаренду);

5) от предоставления в пользование прав на результаты интеллектуальной деятельности и приравненные к ним средства индивидуализации (права, возникающие из патентов на изобретения, промышленные образцы);

6) в виде процентов, полученных по договорам займа, кредита, банковского счета, банковского вклада, по ценным бумагам и иным долговым обязательствам;

7) в виде безвозмездно полученного имущества (работ, услуг) или имущественных прав;

8) в виде дохода прошлых лет, выявленного в отчетном (налоговом) периоде;

9) в виде положительной курсовой разницы, полученной от переоценки имущества и обязательств, стоимость которых выражена в инвалюте;

10) в виде стоимости полученных материалов при демонтаже или разборке при ликвидации ОС;

11) в виде сумм кредиторской задолженности, списанных в связи с истечением срока исковой давности или по другим основаниям;

12) в виде стоимости излишков ТМЦ, выявленных в результате инвентаризации.

При получении безвозмездно имущества оценка доходов осуществляется исходя из рыночных цен, но не ниже остаточной стоимости (по амортизируемому имуществу) и затрат на производство или приобретение (по товарам, работам, услугам). Информация о ценах должна быть подтверждена получателем имущества документально или путем проведения независимой оценки.

Доходы, не учитываемые при определении налоговой базы:

1. Имущество и имущественные права, работы или услуги, полученные от других лиц в порядке предварительной оплаты товаров организациями, определяющими доходы и расходы по методу начисления.

2. Имущество и имущественные права, полученные в форме залога или задатка в качестве обеспечения обязательств.

3. Имущество и имущественные права, полученные в виде взносов в уставный капитал организации (включая эмиссионный доход в виде превышения цены размещения акций над их номинальной стоимостью).

4. Имущество и имущественные права, полученные в пределах первоначального взноса участником хозяйственного общества или товарищества при выходе из него либо при распределении имущества при ликвидации.

5. Средства, поступившие комиссионеру, агенту или иному поверенному по договору комиссии, агентскому или иному аналогичному договору в пользу комитента, принципала и иного доверителя (за исключением сумм вознаграждений).

6. Средства, полученные по договорам кредита и займа, а также суммы, полученные в погашение таких заимствований.

7. Имущество, полученное российской организацией:

- от организации, если уставный капитал получающей стороны не менее чем на 50% состоит из вклада передающей организации;

- от организации, если уставный капитал передающей стороны не менее чем на 50% состоит из вклада получающей организации;

- от физического лица, если уставный капитал получающей стороны не менее чем на 50% состоит из вклада этого лица.

При этом полученное имущество не признается доходом только в том случае, если в течение 1 года со дня его получения не передается третьим лицам.

8. Средства, полученные из бюджета (внебюджетного фонда) в виде процентов за несвоевременный возврат излишне уплаченных и излишне взысканных налогов и сборов.

9. Имущество, полученное организациями в рамках целевого финансирования.

10. Положительная разница, полученная при переоценке ценных бумаг по рыночной стоимости.

11. Стоимость оборудования, безвозмездно полученного государственными и муниципальными образовательными учреждениями.

3. Классификация расходов организации

Расходами признаются обоснованные и документально подтвержденные затраты, осуществленные налогоплательщиком.

Под обоснованными расходами понимаются экономически оправданные затраты, оценка которых выражена в денежной форме. Расходами признаются любые затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода.

Расходы подразделяются на:

- расходы, связанные с производством и реализацией;

- внереализационные расходы.

Расходы, связанные с производством и реализацией, включают:

1) расходы, связанные с производством, хранением и доставкой товаров, выполнением работ, оказанием услуг, приобретением и реализацией товаров;

2) расходы на содержание и эксплуатацию, ремонт и техническое обслуживание ОС и иного имущества;

3) расходы на освоение природных ресурсов;

4) расходы на НИОКР;

5) расходы на обязательное и добровольное страхование;

6) прочие расходы, связанные с производством и реализацией.

Расходы, связанные с производством и реализацией, подразделяются на:

1. Материальные расходы.

2. Расходы на оплату труда.

3. Суммы начисленной амортизации.

4. Прочие расходы.

Перечень расходов открытый, т.е. организация для целей налогообложения может учесть и другие расходы.

Уменьшить налогооблагаемую прибыль можно на основании любых документов, прямо или косвенно подтверждающих произведенные расходы.

4. Материальные расходы

К ним относятся следующие затраты:

1) на приобретение сырья и материалов, используемых в производстве товаров (работ, услуг) или образующих их основу либо являющихся необходимым компонентом при производстве товаров;

2) на приобретение материалов, используемых при производстве товаров для обеспечения технологического процесса, для упаковки произведенных товаров, на др. производственные и хозяйственные нужды (проведение испытаний, контроля, эксплуатацию ОС);

3) на приобретение запчастей и расходных материалов для ремонта оборудования, инструментов, инвентаря;

4) на приобретение комплектующих изделий и полуфабрикатов, подвергающихся монтажу и дополнительной обработке;

5) на приобретение топлива, воды и энергии, расходуемых на технологические цели, выработку энергии, отопление зданий;

6) на приобретение работ и услуг производственного характера, выполняемых сторонними организациями и предпринимателями (а также структурными подразделениями организации);

7) связанные с содержанием и эксплуатацией фондов природоохранного назначения (содержание и эксплуатация очистных сооружений, фильтров, расходы на захоронение экологически опасных отходов).

Стоимость ТМЦ, включаемых в материальные расходы, определяется исходя из цен их приобретения, включая комиссионные вознаграждения, уплачиваемые посредникам, ввозные таможенные пошлины и сборы, расходы на транспортировку, хранение и иные затраты. Если стоимость возвратной тары включена в цену ТМЦ, то из общей суммы расходов на их приобретение исключается стоимость тары по цене ее возможного использования или реализации. Стоимость невозвратной тары и упаковки включается в общую сумму расходов.

Сумма материальных расходов уменьшается на стоимость возвратных отходов.

Возвратные отходы – это остатки сырья (материалов), полуфабрикатов, теплоносителей и др. видов материальных ресурсов, образовавшиеся в процессе производства товаров, частично утратившие потребительские качества исходных ресурсов (химические или физические свойства) и в силу этого используемые с повышенными расходами или не используемые по прямому назначению.

Возвратные отходы оцениваются в следующем порядке:

- по пониженной цене исходного материального ресурса (по цене возможного использования), если эти отходы могут быть использованы для основного или вспомогательного производства, но с повышенными расходами (пониженным выходом готовой продукции);

- по цене реализации, если они реализуются на сторону.

К материальным расходам для целей налогообложения приравниваются расходы на рекультивацию земель и иные природоохранные мероприятия, потери от недостачи и порчи при хранении и транспортировке ТМЦ в пределах норм естественной убыли, технологические потери при производстве и транспортировке.

При определении размера материальных расходов при списании сырья и материалов в соответствии с принятой учетной политикой для целей налогообложения применяется один из методов оценки:

¨ метод оценки по себестоимости единицы запасов;

¨ метод оценки по средней себестоимости;

¨ метод оценки по себестоимости первых по времени приобретений (ФИФО).

МПЗ, полученные при демонтаже основных средств и в виде излишков, выявленных при инвентаризации, следует оценивать в сумме налога на прибыль, исчисленного с их рыночной стоимости, при включении в расходы.

5. Расходы на оплату труда

В расходы на оплату труда включаются любые начисления работникам в денежной и натуральной формах, стимулирующие начисления и надбавки, компенсационные начисления, связанные с режимом работы или условиями труда, премии и единовременные поощрительные начисления, а также расходы, связанные с содержанием работников, предусмотренные трудовыми или коллективными договорами.

К расходам на оплату труда относятся:

1) суммы, начисленные по тарифным ставкам, должностным окладам, сдельным расценкам или в процентах от выручки;

2) начисления стимулирующего характера (премии за производственные результаты, надбавки к тарифным ставкам и окладам за профессиональное мастерство);

3) начисления стимулирующего и компенсирующего характера, связанные с режимом работы и условиями труда (надбавки к тарифным ставкам и окладам за работу в ночное время, работу в многосменном режиме, за совмещение профессий, за работу в тяжелых, вредных условиях, сверхурочную работу и работу в выходные и праздничные дни);

4) стоимость бесплатно предоставляемых работникам в соответствии с законодательством коммунальных услуг, питания и продуктов, предоставляемого бесплатного жилья;

5) стоимость выдаваемых работникам бесплатно в соответствии с законодательством предметов (включая форменную одежду, обмундирование), остающихся в личном потреблении;

6) сумма начисленного работникам среднего заработка, сохраняемого на время выполнения ими государственных или общественных обязанностей;

7) расходы на оплату труда, сохраняемую работникам на время отпуска, доплата несовершеннолетним за сокращенное рабочее время, расходы на оплату перерывов в работе матерей для кормления ребенка;

8) денежные компенсации за неиспользованный отпуск при увольнении работника;

9) начисления работникам, высвобождаемым в связи с реорганизацией или ликвидацией организации, сокращением численности или штата работников;

10) расходы на оплату труда, сохраняемую в соответствии с законодательством на время учебных отпусков, предоставляемых работникам;

11) суммы платежей работодателей по договорам обязательного страхования, а также по договорам добровольного страхования, заключенным в пользу работников со страховыми организациями (негосударственными ПФ), имеющими лицензии;

12) расходы на оплату труда работников, не состоящих в штате, за выполнение ими работ по договорам гражданско-правового характера (кроме договоров, заключенных с предпринимателями).

6. Амортизация имущества

Амортизируемым имуществом является имущество, результаты интеллектуальной деятельности, которые находятся у организации на праве собственности и используются ею для извлечения дохода, и стоимость которых погашается путем начисления амортизации.

К амортизируемому имуществу не относятся земля и иные объекты природопользования (вода, недра и др. природные ресурсы), а также материально-производственные запасы, товары, ценные бумаги, финансовые инструменты срочных сделок (опционы).

В состав амортизируемого имущества не включаются:

- имущество бюджетных организаций;

- имущество некоммерческих организаций (кроме того, что используется для предпринимательской деятельности);

- объекты внешнего благоустройства (объекты лесного, дорожного хозяйства);

- продуктивный скот;

- приобретенные издания (книги), произведения искусства;

- имущество, первоначальная стоимость которого составляет до 20000 руб. включительно (как ОС, так и НМА).

Из состава амортизируемого имущества исключаются ОС переданные (полученные) по договорам в безвозмездное пользование, переведенные на консервацию продолжительностью свыше 3 месяцев, находящиеся на реконструкции и модернизации продолжительностью свыше 12 месяцев.

Под основными средствами понимается часть имущества со сроком полезного использования, превышающим 12 месяцев, используемого в качестве средств труда для производства и реализации товаров или для управления организацией.

Первоначальная стоимость амортизируемого ОС определяется как сумма расходов на его приобретение, сооружение, изготовление и доведение до состояния, в котором оно пригодно для использования.

Первоначальной стоимостью имущества, являющегося предметом лизинга, признается сумма расходов лизингодателя на его приобретение.

При использовании ОС собственного производства первоначальная стоимость определяется по фактическим расходам на производство таких объектов.

При проведении переоценки положительная (отрицательная) сумма переоценки не признается доходом (расходом), учитываемым для целей налогообложения прибыли, и не принимается при определении восстановительной стоимости для начисления амортизации.

Нематериальными активами являются приобретенные или созданные организацией результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности, используемые в производстве продукции или управленческих нужд организации в течение длительного времени (свыше 12 месяцев).

Для признания НМА необходимо наличие способности приносить экономические выгоды (доход), а также наличие надлежаще оформленных документов (патентов, свидетельств, договора уступки или приобретения патента, товарного знака).

К нематериальным активам относятся:

1) исключительное право патентообладателя на изобретение, промышленный образец, полезную модель, селекционные достижения;

2) исключительное право автора и иного правообладателя на использование программы для ЭВМ, базы данных, топологии интегральных микросхем;

3) исключительное право на товарный знак, знак обслуживания, фирменное наименование;

4) владение «ноу-хау», секретной формулой или процессом, информацией в отношении промышленного, коммерческого или научного опыта.

Первоначальная стоимость НМА определяется как сумма расходов на их приобретение, создание и доведение их до состояния, в котором они пригодны для использования.

Стоимость НМА, созданных самой организацией определяется как сумма фактических расходов на их создание (в т.ч. материальных расходов, расходов на оплату труда, на услуги сторонних организаций, патентные пошлины).

Амортизируемое имущество распределяется по амортизационным группам в соответствии со сроками его полезного использования.

Сроком полезного использования признается период, в течение которого объект ОС и объект НМА служат для выполнения целей деятельности организации. Этот срок устанавливается самостоятельно на дату ввода в эксплуатацию данного объекта.

Определение срока полезного использования объекта НМА производится исходя из срока действия патента, свидетельства, а также исходя из полезного срока использования НМА, обусловленного соответствующими договорами. По НМА, по которым невозможно определить такой срок, нормы амортизации устанавливаются в расчете на 10 лет (но не более срока деятельности ПП).

Амортизационные группы:

1. Все недолговечное имущество со сроком полезного использования от 1 года до 2 лет включительно (инструмент, инвентарь, оборудование для добычи нефти и газа).

2. Имущество со сроком полезного использования свыше 2 лет до 3 лет включительно (машины сбоечно-буровые, приборы для электромонтажных работ).

3. Свыше 3 лет до 5 лет включительно (краны, конвейеры, бурильное оборудование).

4. Свыше 5 лет до 7 лет включительно (трубопроводы, технологическое оборудование).

5. Свыше 7 лет до 10 лет включительно.

6. Свыше 10 лет до 15 лет включительно.

7. Свыше 15 лет до 20 лет включительно.

8. Свыше 20 лет до 25 лет включительно.

9. Свыше 25 лет до 30 лет включительно.

10. Свыше 30 лет.

Классификация ОС, включаемых в амортизационные группы, определяется Правительством РФ. Для тех видов ОС, которые не указаны в амортизационных группах, срок ПИ устанавливается организацией самостоятельно в соответствии с ТУ и рекомендациями изготовителей.

Амортизируемое имущество принимается на учет по первоначальной (восстановительной) стоимости.

На расходы можно единовременно списать 10% от стоимости нового основного средства (амортизационная премия), а также 10% расходов по достройке, дооборудованию, реконструкции, модернизации, техническому перевооружению и частичной ликвидации основных средств. Списание происходит в месяце, следующем за месяцем ввода объекта в эксплуатацию. При этом срок, в течение которого амортизируется стоимость ОС за вычетом премии, равен сроку полезного использования. При расчете ежемесячной амортизации величина премии в первоначальной стоимости не учитывается.

Пример. Предприятие в январе 2008 г. приобрело и ввело в эксплуатацию башенный подъемный кран стоимостью 5000 тыс. руб. (без НДС). Срок полезного использования крана 15 лет (или 180 мес.). После списания амортизационной премии стоимость крана составит 4500 тыс. руб. (5000 – 500).

Норма амортизации составит 0,5556% (1/ 180 мес. * 100).

Размер ежемесячной амортизации равен 25 тыс. руб. (4500 * 0,5556%).

ОС и НМА включаются в состав амортизируемого имущества с 1-го числа месяца, следующего за месяцем, в котором они были введены в эксплуатацию (переданы в производство).

Организации начисляют амортизацию одним из методов:

· линейным методом;

· нелинейным методом.

Организация применяет линейный метод к зданиям, сооружениям, передаточным устройствам, входящим в 8-10 амортизационные группы, независимо от сроков ввода в эксплуатацию этих объектов. К остальным ОС можно применять любой из 2-х методов.

Выбранный метод не может быть изменен в течение всего периода начисления амортизации по объекту.

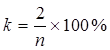

При применении линейного метода норма амортизации определяется по формуле:

где К – норма амортизации в процентах к первоначальной (восстановительной) стоимости;

n – срок полезного использования объекта, выраженный в месяцах.

Сумма начисленной за месяц амортизации определяется как произведение его первоначальной (восстановительной) стоимости и нормы амортизации.

Пример. Предприятие приобрело кассовый аппарат стоимостью 15000 руб. (без НДС), срок ПИ – 6 лет (72 мес.). Амортизация начисляется линейным методом.

К = 1/ 72 * 100% = 1,39%. А = 15000 * 1,39% / 100% = 208,5 руб.

При применении нелинейного метода норма амортизации определяется по формуле:

где К – норма амортизации в процентах к остаточной стоимости;

n – срок полезного использования объекта, выраженный в месяцах.

Сумма начисленной за месяц амортизации определяется как произведение остаточной стоимости и нормы амортизации.

При этом с месяца, следующего за месяцем, в котором остаточная стоимость объекта достигнет 20% от первоначальной (восстановительной) стоимости, амортизация по нему осуществляется в следующем порядке:

1) остаточная стоимость в целях начисления амортизации фиксируется как его базовая стоимость для дальнейших расчетов;

2) сумма начисленной за 1 месяц амортизации определяется путем деления базовой стоимости объекта на количество месяцев, оставшихся до истечения срока ПИ объекта.

Этот метод может применяться в отношении любых объектов, кроме зданий, сооружений, входящих в 8–10 амортизационные группы.

Пример. Предприятие приобрело специальный инструмент стоимостью 20000 руб. (без НДС) сроком ПИ – 20 мес. Амортизация начисляется нелинейным методом.

Норма амортизации = 2/ 20 мес. * 100% = 10%.

Таблица 3.1

| Месяц | Остаточная стоимость | Соотношение остаточной и первоначальной стоимости, % | Порядок расчета | Сумма амортизации |

| 1 | 20000 | 100 | 20000*10%/ 100% | 2000 |

| 2 | 18000 | 90 | 18000 *10%/ 100% | 1800 |

| 3 | 16200 | 81 | 16200 *10% | 1620 |

| 4 | 14580 | 72,9 | 14580 *10% | 1458 и т.д. |

| 16 | 4117,81 | 20,59 | 4117,81 * 10% | 411,78 |

Начиная с 17 месяца сумма амортизации ежемесячной равна:

4117,81 / 4 мес. = 1029,45 руб.

По легковым автомобилям и пассажирским микроавтобусам (в т.ч. полученным по лизингу), имеющим первоначальную стоимость соответственно более 600 тыс. руб. и 800 тыс. руб. без учета НДС, основная норма амортизации применяется со специальным коэффициентом 0,5.

Если приобретен объект ОС, бывший в употреблении, то норма амортизации (при линейном методе) определяется с учетом срока ПИ, уменьшенного на количество лет эксплуатации.

Предприятия имеют право производить начисление амортизации ОС с использованием повышенных или пониженных коэффициентов. Повышенные коэффициенты могут быть применены в отношении:

- ОС, эксплуатируемых в условиях агрессивной среды и/ или повышенной сменности (1<k< 2);

- ОС, являющихся предметом договора финансового лизинга, (1<k<3).

Это правило не распространяется на ОС 1-3 амортизационных групп, если амортизация по ним начисляется нелинейным методом. Также повышающие коэффициенты могут использовать организации, занимающиеся научно-технической деятельностью (с 2008 г.).

Пониженные коэффициенты могут устанавливаться в отношении любого амортизируемого имущества, перечень которого утвержден руководителем ПП (0 <k< 1).

7. Прочие расходы

К прочим расходам относятся:

1) расходы на ремонт ОС (признаются для целей налогообложения в том отчетном периоде, в котором они были осуществлены, в размере фактических затрат), целесообразно создавать резерв;

2) суммы налогов и сборов, начисленные в установленном законодательстве порядке;

3) на освоение природных ресурсов;

4) расходы на сертификацию продукцию;

5) суммы комиссионных сборов;

6) суммы выплаченных подъемных в пределах норм, установленных законодательством;

7) расходы на оплату услуг по охране имущества, обслуживанию охранно-пожарной сигнализации, услуг пожарной охраны, вневедомственной и иных услуг охранной деятельности, а также расходы на содержание службы безопасности (кроме затрат на экипировку, оружие);

8) на обязательное и добровольное страхование имущества (транспорта, грузов, рисков, связанных с выполнением СМР, ТМЗ, ОС производственного назначения, НМА, объектов незавершенного строительства. Расходы по обязательным видам страхования включаются в состав расходов в пределах страховых тарифов, по добровольному страхованию – в размере фактических затрат;

9) расходы по обеспечению нормальных условий труда и техники безопасности, предусмотренных законодательством, а также расходы на лечение профессиональных заболеваний работников с вредными и тяжелыми условиями труда;

10) расходы по набору работников, в т.ч. оплата услуг компаний по подбору персонала;

11) расходы на оказание услуг по гарантийному ремонту и обслуживанию;

12) арендные (лизинговые) платежи за арендуемое имущество;

13) расходы на содержание служебного автотранспорта; расходы на компенсацию за использование для служебных поездок личных легковых автомобилей в пределах норм;

14) расходы на командировки (проезд к месту командировки и обратно, наем жилого помещения, суточные или полевое довольствие в пределах норм, оформление и выдача виз, паспортов, консульские, аэродромные сборы);

15) расходы на оплату юридических, информационных и консультационных услуг;

16) расходы на оплату аудиторских услуг, связанных с проверкой достоверности бухгалтерской (финансовой) отчетности;

17) расходы на публикацию бухгалтерской отчетности и др. информации, если законодательством возложена такая обязанность;

18) представительские расходы;

19) расходы на подготовку и переподготовку кадров, состоящих в штате;

20) расходы на канцелярские товары;

21) расходы на почтовые, телефонные, телеграфные услуги, на оплату услуг связи, вычислительных центров и банков;

22) расходы, связанные с приобретением права на использование программ для ЭВМ и баз данных, расходы на их обновление;

23) расходы на рекламу товаров, товарного знака;

24) расходы обслуживающих производств и хозяйств, включая расходы на содержание объектов жилищно-коммунальной и социально-культурной сферы;

25) расходы на подготовку и освоение новых производств, цехов и агрегатов;