| Скачать .docx |

Реферат: Аналіз фінансового стану підприємства

Зміст

Вступ

Тема 1. Основи фінансової діяльності суб’єктів господарювання

Тема 2. Особливості фінансування підприємств різних форм власності

Тема 3. Формування власного капіталу підприємства

Тема 4. Самофінансування підприємств

Тема 5. Дивідендна політика підприємства

Тема 6. Фінансування підприємства за рахунок запозичених джерел

Тема 7. Фінансова діяльність на етапі реорганізації підприємства

Тема 8. Фінансове інвестування підприємств

Тема 9. Оцінювання вартості підприємства

Тема 10. Фінансова діяльність підприємств у сфері зовнішньоекономічних відносин

Тема 11. Фінансовий контролінг на підприємстві

Висновки

Вступ

Базою проходження практики є Державне підприємство Міністерства Оборони України - Чернівецький металообробний завод, засноване на державній власності і підпорядковане Міністерству Оборони України. Місцезнаходження даного підприємства зареєстроване за адресою: 274007, м. Чернівці, вул. Заводська, 33.

Підприємство створене з метою забезпечити потреби капітального будівництва Міністерства Оборони України будівельними матеріалами, конструкціями, продукцією машинобудування з високими якісними характеристиками, отримання максимально можливого прибутку для вирішення виробничих, соціально-економічний інтересів трудового колективу та його членів.

Метою практики є поглиблення теоретичних знань та практичної підготовки у вивченні особливостей функціонування роботи підприємства, розгляді основних напрямів роботи та визначення напрямів покращення здійснення господарської діяльності.

Основними напрямками діяльності підприємства є:

¾ розвиток виробництва металообробної продукції, товарів народного споживання, здійснення виробничо-комерційної діяльності;

¾ проведення ефективної інвестиційної діяльності;

¾ здійснення консалтінгової та маркетингової діяльності, реалізація продукції на основі бартеру на території України та за її межами.

¾ організація та прийняття участі в проведенні виставок-ярмарок, аукціонів;

¾ організація роботи по наданню послуг іншим підприємствам, організаціям, громадянам в перевезенні вантажів, прийняття товарів;

¾ в порядку диверсифікації розширює сферу діяльності, випуск продукції, виконує роботи і надає послуги не заборонені законодавством України.

Підприємство є юридичною особою. Права та обов’язки юридичної особи підприємство набуває з дня його державної реєстрації. Підприємство здійснює свою діяльність на основі і відповідно до чинного законодавства України.

ЧМОЗ МО України веде самостійний баланс, має розрахунковий, валютний та інші рахунки в установах банків, печатку зі своїм найменуванням.

Таким чином, основним завданням даної роботи буде проаналізувати фінансовий стан підприємства, визначити переваги та недоліки господарської діяльності, визначити форми розрахунків, формування доходів з різних видів діяльності і визначити можливість банкрутства підприємства.

Тема 1. Основи фінансової діяльності суб’єктів господарювання

У нормативних актах, науково-практичній літературі, безпосередньо в контексті фінансово-господарської діяльності підприємств, їх фінансової звітності оперують дефініціями "фінансова діяльність", "інвестиційна діяльність" та "операційна діяльність" суб’єктів господарювання. З метою формування каталогу функціональних завдань фінансових служб підприємства та чіткого розмежування зазначених понять розглянемо економічний зміст кожного з них.

Інвестиційна діяльність. Згідно з П (С) БО, інвестиційна діяльність - це придбання та реалізація тих необоротних активів, а також тих фінансових інвестицій, які не є складовою еквівалентів грошових коштів.

Отже, ця діяльність пов’язана з ефективним вкладенням залученого капіталу. Загалом під інвестиціями розуміють усі види майнових та інтелектуальних цінностей, що вкладаються в об’єкти підприємницької та інших видів діяльності, в результаті якої створюється прибуток (дохід).

Рух грошових коштів у результаті інвестиційної діяльності визначається на основі аналізу змін у статтях таких розділів балансу:

1) "Необоротні активи";

2) "Поточні фінансові інвестиції" (фінансові інвестиції на строк, що не перевищує один рік, які можуть бути вільно реалізовані в будь-який момент).

До типових прикладів руху коштів у результаті інвестиційної діяльності можна віднести такі:

¾ придбання фінансових інвестицій, необоротних активів, майнових комплексів;

¾ отримання відсотків, дивідендів;

¾ дезінвестиції. [2, 30]

На практиці досить часто з інвестиціями ідентифікують лише довгострокові капіталовкладення, тобто вкладення у довгострокові активи, у т. ч. витрати на придбання основних засобів, корпоративних прав, науково-дослідні розробки, видатки розвитку, підвищення кваліфікації персоналу, маркетинг та ряд інших. За такого трактування інвестицій не враховується існування поточних фінансових вкладень, які є інвестиціями короткострокового характеру. Отже, під інвестиційними можна розуміти всі вкладення підприємства (як довгострокового, так і поточного характеру), що здійснюються з метою забезпечення приросту вартості його майна.

Під поняттям "дезінвестиції" розуміють повернення (вивільнення) заморожених у конкретних майнових об’єктах коштів. Дезінвестиції можуть здійснюватися через реалізацію чи ліквідацію фінансових інвестицій, необоротних активів, майнових комплексів.

Операційна діяльність. Це основна діяльність підприємства, пов’язана з виробництвом та реалізацією продукції (товарів, робіт, послуг), що є головною метою створення підприємства і забезпечує основну частку його доходу, а також інші види діяльності, які не підпадають під категорію інвестиційної чи фінансової діяльності. До типових прикладів руху коштів у рамках операційної діяльності належать такі:

¾ грошові надходження від продажу товарів, робіт, послуг;

¾ грошові виплати постачальникам за товари і послуги;

¾ грошові виплати з оплати праці;

¾ сплата податків.

На основі систематизації руху грошових коштів у результаті операційної діяльності визначають операційний Cash-flow, який досить часто є основним джерелом фінансування діяльності підприємства. Перевищення вхідних грошових потоків від операційної діяльності над грошовими витратами є підґрунтям для забезпечення стабільної ліквідності підприємства та залучення коштів із зовнішніх джерел.

Фінансова діяльність. Успішна інвестиційна та операційна підприємницька діяльність можлива лише за наявності надійного фінансового фундаменту, тобто достатнього обсягу капіталу. Мобілізація підприємством необхідних для виконання поставлених перед ним планових завдань фінансових ресурсів називається фінансуванням. З іншого боку, система використання різних форм і методів для фінансового забезпечення функціонування підприємств та досягнення ними поставлених цілей називається фінансовою діяльністю. Згідно з П (С) БО фінансова діяльність - діяльність, яка веде до змін розміру і складу власного та позичкового капіталу підприємства (який не є результатом операційної діяльності). Отже, основний зміст фінансової діяльності (у вузькому розумінні) полягає у фінансуванні підприємства. Рух грошових коштів у результаті фінансової діяльності визначається на основі змін у статтях балансу за розділами:

¾ "Власний капітал";

¾ "Довгострокові зобов’язання";

¾ "Поточні зобов’язання".

До типових прикладів руху коштів у результаті фінансової діяльності слід віднести:

1) надходження власного капіталу;

2) отримання позичок;

3) погашення позичок;

4) сплата дивідендів.

Можна стверджувати, що фінансова діяльність (фінансування) має вирішальний вплив на процеси генерування вартості підприємства. Так, оптимізація структури капіталу (оптимізація фінансування) веде до зменшення затрат на його залучення і створює фінансову базу для успішної операційної та інвестиційної діяльності [14, 125].

У теорії і практиці досить часто зміст фінансової діяльності трактується ширше, ніж фінансування. У широкому значенні під фінансовою діяльністю розуміють усі заходи, пов’язані з мобілізацією капіталу, його використанням, примноженням (збільшенням вартості) та поверненням. Інакше кажучи, фінансова діяльність (у широкому розумінні) включає весь комплекс функціональних завдань, здійснюваних фінансовими службами підприємства і пов’язаних з фінансуванням, інвестиційною діяльністю та фінансовим забезпеченням (обслуговуванням) операційної діяльності суб’єкта господарювання.

При функціонуванні фінансів господарюючих суб'єктів встановлюються відповідні економічні відносини та взаємозв'язки. Фінансові відносини виражають суть фінансів як відносин, що обслуговують рух вартості валового внутрішнього продукту. Характеристика фінансових відносин на підприємстві пов'язана з виділенням їх об'єктів та суб'єктів.

Об'єктом фінансових відносин на підприємстві є вартість виготовленої продукції, виконаних робіт, наданих послуг, які формують виручку, а в процесі розподілу - фонди споживання, відшкодування витрат і прибуток, що є необхідною умовою забезпечення безперервності виробництва. Окрім того, об'єктом фінансових відносин на підприємстві є всі грошові надходження та нагромадження, тобто фінансові ресурси підприємства.

Суб'єктами фінансових відносин підприємства виступають держава, саме підприємство, його робітники та службовці, власники та акціонери (учасники), інвестори, фінансово-кредитні установи, інші підприємства та інші контрагенти. При цьому всі фінансові відносини підприємства можна згрупувати на зовнішні та внутрішні.

Сфера зовнішніх фінансових відносин підприємства включає відносини:

1) між підприємством і державою - з приводу перерозподілу власних фінансових ресурсів в рамках законодавства про оподаткування, соціального страхування, формування загальнодержавних цільових та позабюджетних фондів; з приводу використання наданих державних фондів грошових коштів, виконання державних інвестиційних програм тощо;

2) між підприємством і його акціонерами - з приводу використання отриманого прибутку, нарахування та виплати дивідендів, реінвестування прибутку, напрямків вкладення капіталу тощо;

3) між підприємством і його постачальниками та покупцями - з приводу виконання господарських договорів та зобов'язань, реалізації продукції (робіт, послуг), отримання виручки, здійснення платіжних розрахунків тощо;

4) між підприємством і фінансово-кредитними установами - з приводу обслуговування своїх платежів, отримання та повернення кредитів, сплати процентів за користування ними, депозитарної діяльності, страхових платежів та отримання страхових відшкодувань у разі настання страхового випадку, інвестиційних вкладень і отримання доходів по ним тощо.

Система внутрішніх фінансових відносин підприємства включає наступні відносини:

1. між підприємством і його засновниками (власниками) - з приводу формування Статутного капіталу, його використання, отримання частини прибутку на вкладений капітал, напрямків виробничого та іншого вкладення фінансових ресурсів підприємства тощо;

2. між підприємством і його структурними підрозділами - з приводу розподілу фінансових ресурсів на фінансування формування необоротних і оборотних активів;

3. усередині самого підприємства - з приводу розподілу прибутку, що залишається в його розпорядженні, напрямків його використання;

4. між підприємством і його працівниками - з приводу формування фонду оплати праці, матеріального заохочення та стимулювання, використання частини фінансових ресурсів на виплату матеріальної допомоги, фінансування соціально-культурних заходів тощо.

В умовах ринку з'явились принципово нова група фінансових відносин. А саме:

¾ відносини, що пов'язані з банкрутством підприємства та призупиненням його поточних платежів;

¾ відносини, що виникають при злитті та поглинанні, а також розподілі самого підприємства.

Необхідно підкреслити, що фінансові відносини на підприємстві мають суперечливий характер. А саме, кожний їх суб'єкт прагне отримати якомога більше від розподілу фінансових ресурсів, що можливе тільки за рахунок інших суб'єктів. Для вирішення цього протиріччя необхідно збалансування інтересів суб'єктів фінансових відносин на базі збільшення доходів та оптимізації розподілу фінансових ресурсів, ефективного їх використання.

Зобразимо схематично сферу фінансових відносин підприємства.

Рис.1.1 Сфера фінансових відносин ЧМОЗ

Суттєвою причиною кризового стану багатьох вітчизняних підприємств є неналежне виконання фінансовими службами покладених на них функцій і завдань, зокрема відсутність фінансового планування (бюджетування) та аналізу, управління ризиками, роботи щодо оптимізації структури активів та пасивів тощо. Досить часто це зумовлено тим, що відповідальність за всю фінансову роботу на підприємстві покладається на бухгалтерію, а фінансові служби або взагалі відсутні, або їх завдання є невизначеними і не мають нічого спільного з тими, які виконують відповідні служби на підприємствах країн Західної Європи чи США. В цьому зв’язку актуальності набуває визначення місця та ролі фінансових служб у функціональній структурі підприємств.

Організаційна структура фінансових служб та їх місце в ієрархії підприємства значною мірою залежать від форми організації бізнесу, галузі та обсягів діяльності господарювання.

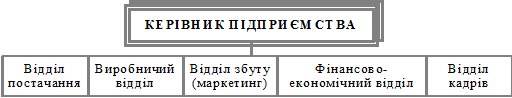

На великих підприємствах прийняття рішень у галузі управління фінансами є компетенцією фінансового директора, якому підпорядковані всі фінансово-економічні служби підприємства. Місце фінансових служб у структурі підприємства та їх функціональні компетенції залежать від типу організаційної структури, яка запроваджена на підприємстві. ЧМОЗ використовує функціональну організаційну структуру.

Характерною для функціональної структури є концентрація на рівні окремих відділів однотипних чи споріднених функціональних завдань з метою забезпечення ефективності їх виконання за рахунок переваг спеціалізації. На рис.1.2 наведено структурну схему підприємства, побудованого за функціональним принципом.

Рис.1.2 Функціональна організаційна структура ЧМОЗ

Як недолік такої структури можна відзначити низький рівень координації роботи різних функціональних підрозділів.

Загалом для великих підприємств чи концернів типовою є дивізіональна та матрична організаційні структури. За дивізіонального порядку організації підприємства децентралізація повноважень здійснюється в розрізі окремих об’єктів чи секторів, наприклад за групами продуктів чи клієнтів (споживачів), за регіональним принципом. В основі матричної структури лежить виокремлення сегментів діяльності залежно від обраних критеріїв без утворення окремих функціональних одиниць. Сегментація здійснюється в розрізі окремих проектів, продуктів, цілей тощо за горизонтальним принципом.

фінансування власний капітал дивіденд

Особливим відділом, який займається організаціє роботи на підприємстві є фінансовий відділ. Основні його функції зображено на рис.1.3.

Рис.1.3 Структурна схема фінансового відділу ЧМОЗ

При ознайомленні з фінансовою діяльністю підприємства, необхідно розглянути статут Чернівецького металообробного заводу. Статут складено з 8 статей, кожна з яких розкриває суть і основні напрямки діяльності підприємства. Стаття перша дає найменування та місцезнаходження підприємства. Стаття друга розкриває тему і предмет діяльності. Третя стаття вказує на юридичний статус підприємства, де вказується, що підприємство є юридичною особою і здійснює свою діяльність відповідно до чинного законодавства України. Стаття четверта розповідає про майно підприємства і його формування. Стаття п’ять встановлює права та обов’язки ЧМОЗ. Стаття шоста ознайомлює з управлінням підприємством і самоврядування трудового колективу, де визначено основні повноваження працівників підприємства. Стаття сім розкриває господарську та соціальну діяльність підприємства, де розглядається основний узагальнюючий показник фінансових результатів господарської діяльності підприємства - прибуток. В статті вісім визначено умови та порядок ліквідації та реорганізації підприємства. (додаток 1)

Тепер необхідно розглянути функціональні обов’язки працівника підприємства - бухгалтера. Згідно додатку 2 бухгалтер назначається керівником підприємства і повинен знати документацію і порядок її ведення. Працівник зобов’язаний вести документацію з урахуванням відповідальності за неправильне складання звітності і несвоєчасну її подачу.

Отже, при ознайомленні з організацією фінансової діяльності підприємства можна зробити висновок, що підприємство є юридичною особою, має державну форму власності і веде свою діяльність згідно чинного законодавства.

Тема 2. Особливості фінансування підприємств різних форм власності

Згідно із законодавством України управління майном, що є у загальнодержавній власності, покладено на міністерства та інші підвідомчі Кабінету Міністрів України органи державної виконавчої влади. Міністерства та інші відповідні органи виконують такі функції, що прямо чи опосередковано стосуються організації фінансової діяльності державних підприємств (ДП):

¾ приймають рішення про створення, реорганізацію, ліквідацію підприємств, установ і організацій, заснованих на загальнодержавній власності;

¾ затверджують статути (положення) підприємств, контролюють їх дотримання та приймають рішення у зв’язку з порушенням статутів (положень) (додаток 1);

¾ укладають і розривають контракти з керівниками підприємств;

¾ здійснюють контроль за ефективністю використання і збереженням закріпленого за підприємством державного майна;

¾ дають згоду Фонду державного майна України на створення спільних підприємств будь-яких організаційно-правових форм, до статутного фонду яких передається майно, що є загальнодержавною власністю;

¾ готують разом з відповідними місцевими Радами народних депутатів висновки та пропозиції Кабінету Міністрів України щодо розмежування державного майна між загальнодержавною і комунальною власністю.

Чернівецький металообробний завод підпорядковується Міністерству Оборони України. Пряме втручання в господарську діяльність підприємств, що перебувають у загальнодержавній власності, міністерствам та іншим підвідомчим Кабінету Міністрів України органам державної виконавчої влади забороняється.

Підприємствам загальнодержавної власності забороняється передавати безоплатно закріплене за ними майно іншим підприємствам, організаціям і установам, а також громадянам.

Державні підприємства не можуть бути учасниками комерційних банків. Правонаступниками державних підприємств стосовно суб’єктів підприємницької діяльності, створених за їх участю, є органи, уповноважені управляти державним майном та державні органи приватизації.

При створенні державного підприємства надається свідоцтво про державну реєстрацію юридичної особи (додаток 3). Також Головне управління статистики вносить ЧМОЗ до ЄДРПОУ (додаток 4).

Фонди фінансових ресурсів є об'єктивно необхідною умовою здійснення процесу розширеного відтворення на всіх його стадіях і у всіх формах. Джерелом фінансових ресурсів виступає валовий національний продукт.

Створення і використання фінансових ресурсів одночасно означає їх рух. При переміщенні фінансових ресурсів вони відокремлюються від матеріальних цінностей. Проте рухові матеріальних цінностей завжди передує рух фінансових ресурсів.

Фінансові ресурси - це грошові кошти, що є в розпорядженні підприємства, тобто грошові фонди й та частина грошових коштів, яка використовується в не фондовій формі.

До власних джерел формування фінансових ресурсів належать: статутний фонд, амортизаційні відрахування, валовий дохід та прибуток. До залучених - отримані кредити, пайові та інші внески, кошти, мобілізовані на фінансовому ринку.

Фінансові ресурси підприємств поділяються на:

¾ ті, що формуються під час заснування підприємства (внески засновників у статутний фонд);

¾ ті, що формуються за рахунок власних та прирівняних до них коштів (амортизаційні відрахування, цільові надходження, стійкі пасиви, цільові внески членів трудового колективу; інші види надходжень, валовий і чистий дохід, прибуток від основної діяльності, прибуток від іншої операційної діяльності, прибуток від фінансових операцій, прибуток від іншої звичайної діяльності і надзвичайних подій);

¾ ті, що мобілізуються на фінансовому ринку (надходження коштів від емісії акцій, облігацій та інших цінних паперів, кредитні інвестиції);

¾ поступають у порядку розподілу грошових надходжень.

У процесі формування фінансових ресурсів підприємств важливе значення має структура їх джерел. Підвищення питомої ваги власних коштів позитивно впливає на фінансову діяльність підприємств.

Основними джерелами формування фінансових ресурсів підприємств є власні і залучені кошти. До власних належать: статутний фонд, амортизаційні відрахування, валовий дохід і прибуток. До залучених належать отримані кредити та інші кошти, мобілізовані на фінансовому та інших ринках.

Фінансові ресурси, їх структура, формування і використання відіграють велику роль у фінансово-господарській діяльності підприємства. Важливо обрати стратегію їх управлінням для більш ефективної роботи підприємства та покращення його фінансового стану.

При створенні підприємства статутний капітал направляється на придбання основних фондів і формування оборотних ресурсів у розмірах, необхідних для ведення нормальної виробничо-господарської діяльності, вкладається в придбання ліцензій, патентів, ноу-хау, використання яких є важливим чинником при утворенні прибутку. Таким чином, початковий капітал інвестується у виробництво, в процесі якого створюється вартість, що виражається ціною реалізованої продукції. Після реалізації продукції вона приймає грошову форму - форму виручки від реалізації зроблених товарів, що надходить на розрахунковий рахунок підприємства.

Забезпеченість підприємства оборотними коштами, як і основними фондами, безпосередньо впливає на його діяльність. Недостатність цих коштів веде до незабезпеченості виробничого процесу. Нераціональне та неефективне їх використання звужує виробничі й фінансові можливості підприємства. Втрата чи осідання оборотних коштів веде до банкрутства підприємства.

Складемо структурну схему джерел формування фінансових ресурсів на підприємстві, використовуючи баланс (додаток 5,6).

Таблиця 2.1

Аналіз структури джерел формування власних та позикових фінансових ресурсів ЧМОЗ за 2008-2009рр. тис. грн.

| Вид ресурсів | Обсяг ресурсів | Питома вага, % | Зміни | |||

| 2008 | 2009 | 2008 | 2009 | Обсяг | Питома вага | |

| Власні ресурси | 8349 | 6589 | 83,27 | 84,06 | -1760 | 21,08 |

| Позикові ресурси | 1678 | 1249 | 16,73 | 15,96 | -429 | 25,57 |

| Всього | 10027 | 7838 | 100 | 100 | - | - |

Виходячи з розрахунків можна зробити висновок, що значна частка коштів забезпечена власним капіталом, більшою частиною статутним. В 2009 році сума власного капіталу зменшилась на 1760 тис. грн. за рахунок збільшення частки непокритого збитку. Позикові ресурси представлені поточними зобов’язаннями, в тому числі зобов’язання за розрахунками. Вони також зменшились за рахунок їх погашення на 429 тис. грн.

Розглянемо додатково особливості створення та проведенням діяльності без створення юридичної діяльності. Згідно з положеннями Закону України "Про підприємництво" суб’єктами підприємницької діяльності можуть бути не тільки юридичні, а й фізичні особи - громадяни України, а також громадяни інших держав, не обмежені законом у правоздатності або дієздатності.

Суб’єкт підприємницької діяльності без створення юридичної особи має право відкрити рахунок у будь-якому банку України та інших державах за згодою цих банків у порядку, встановленому НБУ. Підставою для відкриття рахунка є свідоцтво про державну реєстрацію суб’єкта підприємницької діяльності та копія документа, що підтверджує взяття його на облік у державному податковому органі.

Власний капітал приватного підприємця формується виключно за рахунок його приватного майна. Основним джерелом його збільшення є внутрішнє фінансування, зокрема невикористаний для споживання прибуток. Кредитні рамки приватного підприємця обмежуються величиною приватного майна, яке він може надати як кредитне забезпечення.

Приватний підприємецьвідповідає за боргами суб’єкта господарювання, власником якого він є, всім своїм майном, окрім майна, на яке згідно з цивільним процесуальним законодавством не може бути звернено стягнення.

Законодавством передбачено кілька альтернативних способів оподаткування доходів приватних підприємців:

1) оподаткування сукупного чистого доходу та сплата інших податків, передбачених законодавством України (традиційне оподаткування);

2) сплата фіксованого податку з придбанням торгового патенту;

3) сплата єдиного податку.

Проте Чернівецький металообробний завод є державною власністю, тому не веде спільної діяльності з іншими підприємствами.

Як висновок слід зазначити, що підприємство фінансується недостатньо, при цьому не забезпечуючи себе всіма необхідними ресурсами. Рекомендується зробити детальний аналіз в пошуках прихованих резервів та продажу майнових цінностей, які підприємство не використовую. В зв’язку з тим. Що підприємство не брало кредитів фінансових установ, і снує ймовірність, що їх залучення зможе покращити фінансове становище і змусить більш ефективно використовувати чужі кошти.

Тема 3. Формування власного капіталу підприємства

Власний капітал підприємства - це підсумок першого розділу пасиву балансу, тобто перевищення балансової вартості активів підприємства над його зобов’язаннями. Основними складовими власного капіталу є статутний капітал, додатковий і резервний капітал, нерозподілений прибуток. Відомості про розміри статутного і резервного капіталу містяться у статуті підприємства. Показник власного капіталу є одним з головних індикаторів кредитоспроможності підприємства. Він - основа для визначення фінансової незалежності підприємства, його фінансової стійкості та стабільності.

Для більшості підприємств основним елементом власного капіталу є статутний (номінальний) капітал - сума вкладів власників підприємства в його активи за номінальною вартістю згідно із засновницькими документами. У відповідній статті балансу наводиться зафіксована в установчих документах загальна вартість активів, які є внеском власників (учасників) до капіталу підприємства. Сума статутного капіталу, а також рішення про його збільшення або зменшення мають бути зареєстровані у Державному реєстрі господарських одиниць i за вартістю відповідати даним фінансової звітності, зокрема балансу. Це та сума капіталу, в межах якої засновники підприємства несуть матеріальну відповідальність перед його кредиторами. Саме тому зменшення статутного капіталу за наявності заперечень кредиторів не допускається [11, 40].

В окремих підприємств складовою власного капіталу є пайовий капітал. Ця стаття передбачена для кредитних спілок, споживчих товариств, колективних сільськогосподарських підприємств, житлово-будівельних кооперативів, в яких статутний капітал формується за рахунок пайових внесків. Пайовий капітал - це сукупність коштів фізичних i юридичних осіб, добровільно розміщених у товаристві відповідно до установчих документів для здійснення його господарсько-фінансової діяльності. Для забезпечення розвитку господарської діяльності підприємства пайовиками можуть вноситися додаткові пайові внески на добровільних засадах. При щорічному розподілі прибутку за рішенням зборів пайовиків на обов’язкові та додаткові пайові внески нараховуються дивіденди, які можуть бути зараховані на поповнення паю.

Важливими складовими власного капіталу є резерви, які можуть бути сформовані у формі додаткового (капітальні резерви) та резервного капіталу (резерви, створені за рахунок чистого прибутку). Особливості їх формування та використання будуть розглянуті в наступному підрозділі.

Ще одним елементом власного капіталу є нерозподілений прибуток (непокритий збиток). За цією позицією балансу відображається або сума прибутку, яка реінвестована у підприємство, або сума непокритого збитку. Сума непокритого збитку наводиться в дужках та вираховується при визначенні підсумку власного капіталу. У цій статті показується прибуток (збиток), який залишається у підприємства після сплати всіх податків, виплати дивідендів і відрахувань до резервного капіталу. Нерозподілений прибуток (збиток) може включати реінвестований у підприємство прибуток звітного і минулих періодів.

Сума непокритого збитку звітного і минулих періодів наводиться в дужках та вираховується при визначенні величини власного капіталу, аналогічно до вилученого капіталу. Останній виникає, якщо підприємство викуповує у власників акції власної емісії (або частки) з метою подальшого їх анулювання чи перепродажу. За позицією "Вилучений капітал" відображається фактична собівартість відповідних корпоративних прав. Сума вилученого капіталу наводиться в дужках і підлягає вирахуванню при визначенні підсумку власного капіталу.

Додатковий вкладений капітал та інший додатковий капітал здебільшого можна використовувати за такими основними напрямами:

¾ по-перше, на покриття балансових збитків, за умови, що на ці цілі використані всі інші джерела;

¾ по-друге, на збільшення статутного чи пайового капіталу;

¾ по-третє,на покриття різниці між фактичною собівартістю вилученого капіталу, який анулюється, та його номіналом.

До основних обмежень щодо використання додаткового капіталу слід віднести заборону його спрямування на збільшення статутного капіталу чи викуп власних корпоративних прав, якщо в балансі відображені непокриті збитки та недопустимість його розподілу з метою виплати дивідендів у грошовій формі.

Сутність власного капіталу підприємства проявляється через його функції. Серед них можна виокремити такі основні:

1. Функція заснування та введення в дію підприємства. Власний капітал у частині статутного є фінансовою основою для запуску в дію нового суб’єкта господарювання.

2. Функція відповідальності та гарантії. Як уже було зазначено, статутний капітал є свого роду кредитним забезпеченням для кредиторів підприємства. Власному капіталу в пасиві балансу відповідають чисті активи в активній стороні балансу. Чим більший власний капітал підприємства, зокрема статутний капітал, тим більших збитків може зазнати підприємство без загрози інтересам кредиторів, отже, тим вищою є його кредитоспроможність.

3. Захисна функція. У той час, як попередня функція характеризує значення власного капіталу та статутного капіталу для кредиторів, захисна функція показує, яке значення має власний капітал для власників. Чим більший власний капітал, тим краще захищеним є підприємство від впливу загрозливих для його існування факторів, оскільки саме за рахунок власного капіталу можуть покриватися збитки підприємства. Якщо в результаті збиткової діяльності відбувається перманентне зменшення власного та статутного капіталу, то підприємство може опинитися на межі банкрутства.

4. Функція фінансування та забезпечення ліквідності. Внесками у власний капітал, разом зі спорудами, обладнанням, цінними паперами та іншими матеріальними цінностями, можуть бути грошові кошти. Вони можуть використовуватися для фінансування операційної та інвестиційної діяльності підприємства, а також для погашення заборгованості по позичках. Це, у свою чергу, підвищує ліквідність підприємства, з одного боку, та потенціал довгострокового фінансування, з іншого.

5. База для нарахування дивідендів і розподілу майна. Одержаний протягом року прибуток або розподіляється та виплачується власникам корпоративних прав у вигляді дивідендів, або тезаврується (спрямовується на збільшення статутного чи резервного капіталу). Нарахування дивідендів, як правило, здійснюється за встановленою ставкою відповідно до частки акціонера (пайовика) в статутному капіталі. Аналогічним чином відбувається розподіл майна підприємства у разі його ліквідації чи реорганізації.

6. Функція управління та контролю. Згідно із законодавством власники підприємства можуть брати участь в його управлінні. Найвищим органом АТ чи ТОВ є збори учасників товариства, які призначають керівні органи та ревізійну комісію. Фактичний контроль над підприємством здійснює власник контрольного пакета його корпоративних прав. Володіння контрольним пакетом дає можливість проводити власну стратегічну політику розвитку підприємства, формувати дивідендну політику, контролювати кадрові питання. Таким чином, статутний капітал забезпечує право на управління виробничими факторами та майном підприємства [14, 63].

З метою реального відображення зміни обсягу виробництва, узаконення права власності засновників на майно, грошові кошти, матеріальні цінності, на які вартість змінилась за певний період відбувається зміна розміру статутного капіталу.

Важливим моментом є визначення початкового формування статутного капіталу підприємства, який розраховується виходячи з:

¾ кошторисної вартості будівництв;

¾ вартості необхідного технологічного устаткування;

¾ нормативної величини сировини, запасів.

Основні цілі збільшення статутного капіталу підприємства зводяться до такого:

1) збільшення частки капіталу, в межах якої власники підприємства відповідають за його зобов’язаннями перед кредиторами. Таким чином підвищується кредитоспроможність суб’єкта господарювання та його фінансова незалежність;

2) мобілізація фінансових ресурсів для реалізації інвестиційних проектів, планів санації, модернізації існуючих потужностей, переобладнання чи розширення виробництва;

3) поліпшення ліквідності та платоспроможності підприємства, оскільки збільшення статутного капіталу пов’язане, як правило, із залученням додаткових грошових ресурсів;

4) акумуляція фінансового капіталу для придбання корпоративних прав інших підприємств, у т. ч. з метою посилення впливу на дані підприємства, їх поглинання чи придбання їх потужностей.

Методами збільшення статутного капіталу можуть бути:

¾ збільшення кількості акцій;

¾ збільшення номінальної вартості акцій;

¾ обмін облігацій на акції.

При збільшенні статутного капіталу шляхом підвищення номінальної вартості акцій акції попередніх випусків обмінюються на акції нової номінальної вартості відповідно до кількості акцій, якими володіє акціонер. Обмеження терміну обміну акцій не допускається. Подібне збільшення статутного капіталу є підставою для анулювання реєстрації попередніх випусків акцій і потребує реєстрації випуску акцій нової номінальної вартості та інформації про випуск нових акцій.

При підвищенні номінальної вартості акцій статутний капітал збільшується переважно за рахунок використання на ці цілі інших (окрім статутного капіталу) позицій власного капіталу. У разі збільшення статутного капіталу даним методом кожен з акціонерів може здійснити доплату до визначеного рівня нової номінальної вартості акцій. Якщо акціонер відмовився здійснити доплату акцій, емітент зобов’язаний запропонувати акціонеру викупити його акції.

А здійснюються вони за рахунок таких джерел: прибуток, коштів інвестиційного фонду, індивідуальних інвесторів, держави.

На рисунку 3.1 наведено методи та джерела збільшення статутного капіталу.

Рис.3.1 Методи та джерела збільшення статутного капіталу підприємства

Розглянемо також метод збільшення статутного капіталу шляхом додаткової емісії акцій, яке може бути здійснено лише після повної сплати всіма учасниками (акціонерами) своїх внесків (оплати акцій) за вартістю, не нижчою за номінальну.

Рішення про збільшення статутного капіталу АТ приймається зборами акціонерів або наглядовою радою. Таке рішення набирає чинності з дня внесення цих змін до державного реєстру. Підкреслимо, що законодавчими актами заборонено збільшення статутного капіталу (випуск акцій) з метою покриття збитків, пов’язаних з господарською діяльністю емітента.

Протоколрішення уповноваженого органу управління відкритого акціонерного товариства про збільшення розміру статутного капіталу має містити такі основні відомості:

¾ реквізити емітента, його місцезнаходження;

¾ розмір статутного капіталу та активів емітента;

¾ цілі та предмет діяльності, а також мета випуску акцій;

¾ найменування контролюючого органу (аудиторської фірми);

¾ дані про розміщення раніше випущених в обіг цінних паперів;

¾ категорії акцій та їх кількість;

¾ загальна сума емісії; номінальна вартість акцій;

¾ порядок виплати дивідендів і права власників привілейованих акцій;

¾ строк повернення коштів у разі відмови від випуску акцій;

¾ порядок реалізації переважного права акціонерів на придбання акцій;

¾ термін проведення відкритої підписки для акціонерів, що реалізують своє переважне право, та термін проведення підписки для інших інвесторів і акціонерів на придбання акцій у кількості, що перевищує кількість акцій, на яку акціонер має переважне право;

¾ порядок повідомлення про випуск і порядок розміщення акцій;

¾ інша інформація, що стосується емісії акцій.

Товариство розміщує акції за курсом емісії, який встановлюється відповідно до емісійної політики підприємства. Етапи емісії наведено на рис.3.2.

Рис.3.2 Порядок збільшення статутного капіталу акціонерного товариства в результаті залучення додаткових внесків

При цьому метою зменшення статутного капіталу є покриття збитків, понесених в процесі діяльності. Зменшення розміру статутного капіталу акціонерного товариства може відбуватися за такими способами:

а) зменшення номінальної вартості акцій;

б) зменшення кількості акцій існуючої номінальної вартості.

В останньому випадку можливі такі варіанти:

¾ зменшення кількості акцій на основі їх конверсії;

¾ безкоштовна передача акцій до анулювання;

¾ зменшення кількості акцій на основі їх викупу з подальшим анулюванням.

Зменшення кількості акцій, які є в обігу, досягається або за рахунок вилучення з обігу та анулювання частини акцій, або на основі конверсії акцій.

Конверсія акцій - це об’єднання кількох акцій в одну (або обмін за встановленим співвідношенням однієї кількості акцій на іншу). Протягом періоду володіння підприємством власними корпоративними правами розподіл прибутку, а також голосування і визначення кворуму на загальних зборах провадиться без урахування придбаних підприємством власних акцій (часток). Отже, викуплені корпоративні права власної емісії не призводять до приросту активів підприємства. Зазначені корпоративні права відображаються за статтею "Вилучений капітал" першого розділу пасиву балансу за фактичною собівартістю акцій чи часток. Покажемо схематично склад власного капіталу.

Таблиця 3.1

Аналіз складу власного капіталу ЧМОЗ за 2008-2009 роки. тис. грн

| Склад власного капіталу | Обсяг ресурсів | Питома вага, % | Зміни обсягу | Зміни пит. ваги | ||

| 2008 | 2009 | 2008 | 2009 | 2008 | 2009 | |

| Статутний капітал | 8423 | 8423 | 100,89 | 127,83 | - | 26,94 |

| Інший додатковий капітал | 3 | 3 | 0,03 | 0,05 | - | 0,02 |

| Резервний капітал | 208 | 208 | 2,49 | 3,16 | - | 0,67 |

| Нерозподілений прибуток (непокритий збиток) | (285) | (2045) | (3,41) | (31,04) | (1760) | 27,63 |

| Всього | 8349 | 6589 | 100 | 100 | -1760 | - |

Очевидно, що протягом останніх років підприємство не змінювало частку статутного капіталу, при цьому незмінним залишався і резервний капітал. В 2009 році загальна сума власного капіталу зменшилась на 1760 тис. грн. за рахунок збільшення частки непокритого збитку, яке підприємство отримало. Причиною могло бути кризове становище за останні роки.

Проаналізуємо стан та ефективність використання капіталу підприємства.

Таблиця 3.2

Аналіз оборотності та ефективності використання капіталу ЧМОЗ за 2008-2009 роки тис. грн .

| Показники | 2008р. | 2009р. | Відхилення |

| Тривалість обороту | 250 | 500 | 250 |

| Коефіцієнт оборотності | 1,439 | 0,719 | - 0,72 |

| Коефіцієнт завантаження | 0,695 | 1,39 | 0,695 |

| Рентабельність після сплати податку | 0,029 | - 0,271 | - 0,3 |

| Рентабельність ВК, % | 3,4 | - 32,4 | - 35,8 |

Збільшення тривалості обороту капіталу на 250 днів свідчить про збільшення терміну окупності капіталу підприємством. Збільшення коефіцієнта завантаження в 2 рази показує, що для отримання 1 гривні прибутку підприємству доводиться залучати все більше капіталу. Рентабельність власного капіталу свідчить про неефективне його використання.

Тепер здійснимо аналіз структури капіталу.

Таблиця 3.3

Аналіз структури капіталу ЧМОЗ за 2008-2009 роки тис. грн .

| Показники | 2008р. | 2009р. | Відхилення |

| Індекс іммобілізації активу | 0,741 | 0,974 | 0,233 |

| Коефіцієнт довгострокового залучення позикового капіталу | 0,023 | - | - |

| Коефіцієнт структури позикового капіталу | 0,135 | - | - |

| Коефіцієнт залежності від Дст зобов’язань | 0,024 | - | - |

| Коефіцієнт структури довгострокових зобов’язань | 0,032 | - | - |

Узагальнюючи таблицю 5.3 очевидно, що в 2009 році відсутні довгострокові зобов`язання, тому розрахунки показників відсутні. Збільшення індекса іммобілізації на 23% свідчить про збільшення частки необоротних активів у власному капіталі за рахунок зменшення суми власного капіталу на 1756 тис. грн.

Знайдемо ціну власного капіталу

Ввк = Фвд/ВК * 100% = 26/8349 * 100% = 0,3%

Визначимо також середньозважену вартість капіталу:

СВК= Цвк * ПВвк + Цпк * ВПК,

Де, Цвк, пк - ціна власного і позиченого капіталу;

ПВвк, пк - питома вага власного і позиченого капіталу;

ПВвк = ВК/Б * 100% = 8349/10027 * 100% = 83%

ПВдз = ДЗ/Б * 100% = 200/10027 * 100% = 2%

ПВпк = 1478/10027 * 100% = 14%

СВК = 0,3% * 83% + 2% * 14% = 0,5%

Мінімальний розмір власного капіталу повинен бути не меншим, ніж 0,5%.

Описуючи етапи, методи та джерела управління власним капіталом, слід зазначити, що на практиці розрахунки неможливі, в зв’язку з тим, що підприємство не змінювало розмір статутного капіталу.

Виходячи з аналізу, необхідним залишається визначення напрямів поліпшення використання капіталу. Одним з основних напрямів поліпшення використання капіталу підприємства є, перш за все, забезпечення максимального обсягу залучення власних фінансових ресурсів за рахнок внутрішніх джерел: чистого прибутку і амортизаційних відрахувань. Збільшення чистого прибутку можливе за рахунок підвищення ефективності використання власного капіталу - збільшення оборотності та підвищення рентабельності власного капіталу.

Збільшення обсягів фінансування за рахунок амортизаційних відрахувань можливе шляхом застосування прискореної амортизації основних засобів.

Підприємство повинне відслідковувати середньозважену вартість капіталу і не допускати значного його росту. Критерієм є перевищення рентабельності власного капіталу, рентабельності інвестицій над сердньозваженою вартістю капіталу.

Тема 4. Самофінансування підприємств

Джерелами фінансування підприємств визначають зовнішні та внутрішні. Розглянемо детальніше внутрішні. До внутрішніх джерел фінансування підприємств здебільшого відносять такі:

¾ чистий прибуток;

¾ амортизаційні відрахування;

¾ забезпечення наступних витрат і платежів.

Дискусійним є питання віднесення до внутрішніх джерел фінансування грошових надходжень від інвестиційної діяльності, зокрема, процентів, дивідендів, виручки від реалізації необоротних активів, фінансових інвестицій тощо. Прихильники віднесення зазначених надходжень до зовнішніх фінансових джерел обґрунтовують свою позицію тим, що дезінвестиції та фінансові доходи не є результатом операційної діяльності, а отже, не можуть розглядатися як внутрішнє фінансування.

Рис.4.1 Внутрішні джерела фінансування підприємств

На рис.4.1 наведена класифікація внутрішніх джерел фінансування підприємств, яка найчастіше зустрічається в економічній літературі.

Основним внутрішнім джерелом фінансування є самофінансування, пов’язане з реінвестуванням (тезаврацією) прибутку у відкритій чи прихованій формі. Підкреслимо, що амортизаційні відрахування не належать до самофінансування (як це досить часто можна зустріти у вітчизняній економічній літературі). Ефект самофінансування проявляється з моменту одержання чистого прибутку до моменту його визначення, розподілу та виплати дивідендів, оскільки отриманий протягом року прибуток вкладається в операційну та інвестиційну діяльність. Рішення власників підприємства про обсяги самофінансування є одночасно і рішенням про розмір дивідендів, які підлягають виплаті [3, 124]. Виокремлюють:

а) приховане самофінансування;

б) відкрите самофінансування (тезаврація прибутку).

Приховування прибутку здійснюється (у розумінні західних фахівців) у результаті формування прихованих резервів. Оскільки приховані резерви проявляються лише при їх ліквідації, приховане самофінансування здійснюється за рахунок прибутку до оподаткування. Отже, відбувається відстрочка сплати податків і виплати дивідендів.

Є два способи формування прихованих резервів у балансі:

1) недооцінка активів (передчасне списання окремих активів, застосування прискореної амортизації, незастосування індексації, використання методу ЛІФО при оцінці запасів тощо);

2) переоцінка зобов’язань

Тезаврація прибутку - це спрямування його на формування власного капіталу підприємства з метою фінансування інвестиційної та операційної діяльності.

Величина тезаврації відповідає обсягу чистого прибутку, який залишився в розпорядженні підприємства після сплати всіх податків та нарахування дивідендів. Збільшення власного капіталу в результаті тезаврації прибутку підприємства позначається також як відкрите самофінансування. Інформація про це наводиться в офіційній звітності.

Дані кошти йдуть на формування активів підприємства. Розглянемо їх класифікацію.

1. За формою функціонування:

¾ матеріальні

¾ нематеріальні

¾ фінансові

2. По характеру участі у виробничому процесі:

¾ оборотні (поточні)

¾ необоротні

3. Залежно від джерел формування:

¾ валові

¾ чисті

4. Залежно від права власності:

¾ власні

¾ орендовані (лізинг)

5. За ступенем ліквідності:

¾ абсолютно ліквідні (грошові кошти та їх еквіваленти);

¾ швидколіквідні (короткострокова дебіторська заборгованість та векселі одержані);

¾ середньоліквідні (запаси готової продукції, витрати майбутніх періодів)

¾ слаболіквідні (необоротні активи, довгострокові фінансові вкладення)

¾ неліквідні (безнадійна дебіторська заборгованість, збитки).

Капітал фірми існує у двох основних формах: основного капіталу й оборотного капіталу [14, 108].

Оборотні засоби - це сукупність грошових коштів підприємства, необхідних для формування й забезпечення кругообігу виробничих оборотних фондів та фондів обігу. Оборотні кошти складаються з оборотних фондів і фондів звертання. Оборотні фонди - це частина засобів виробництва які одноразово беруть участь у виробничому процесі. Цілком і відразу переносять свою вартість на готову продукцію і постійно змінюють свою натуральну зовнішню форму.

До оборотних коштів належить:

¾ виробничі запаси;

¾ незавершене виробництво;

¾ готова продукція;

¾ товари;

¾ дебіторська заборгованість;

¾ інша поточна дебіторська заборгованість;

¾ грошові кошти та їх еквіваленти;

¾ інші оборотні активи.

Виробничі запаси становлять найбільшу частину оборотних фондів. До них належать запаси сировини, основних і допоміжних матеріалів, покупних напівфабрикатів, палива й пального, тари, ремонтних деталей і вузлів, малоцінних інструментів, господарського інвентаря, та інших предметів, а також аналогічних предметів, що видко зношуються.

Незавершене виробництво - це предмети праці, обробку (переробку) яких не завершено підприємством. Вони перебувають безпосередньо на робочих місцях або в процесі транспортування від одного робочого місця до іншого.

Обігові кошти постійно беруть участь у забезпеченні процесу виробництва і реалізації продукції, одночасно знаходяться на всіх стадіях кругообігу коштів. Переходячи з грошової форми вартості в товарну, потім у виробничу, товарну і знову в грошову - обігові кошти забезпечують безперебійну роботу підприємства. Таким чином, сферу виробництва обслуговують оборотні виробничі фонди, а процес реалізації продукції - фонди обертання.

До виробничих фондів відносяться: сировина, основні і допоміжні матеріали, напівфабрикати, паливо, тара, запасні частини для ремонтів, МШП, незавершене виробництво, напівфабрикати власного виробництва, витрати майбутніх періодів.

Фонди обертання являють собою ту частину обігових коштів, що складається з залишків готової продукції на складі підприємства, товарів відвантажених, але не оплачених покупцями, залишків коштів підприємства на розрахунковому рахунку в банку, касі, у розрахунках і дебіторській, а також вкладені в короткострокові цінні папери.

Отже, проведемо аналіз динаміки, складу і структури активів підприємства.

Таблиця 4.1

Аналіз динаміки, складу і структури активів підприємства ЧМОЗ за 2008 - 2009 роки тис. грн .

| Стаття балансу | 2008 | 2009 | Відхилення, | |

| Тис. грн. | % | |||

| Необоротні активи | 6187 | 6489 | + 302 | 4,65 |

| Оборотні активи | 3839 | 1349 | - 2490 | 64,86 |

| Витрати майбутніх періодів | 1 | 0 | - 1 | 100 |

| Баланс | 10027 | 7838 | - 2189 | 21,83 |

Аналізуючи активи підприємства, слід зазначити, що загальна частка активу балансу зменшилась на 21,83%, загальною сумою 2189 тис. грн. Проте за окремими статтями дані різняться, оскільки вартість необоротних активів зросла на 302 тис. грн., а оборотних - зменшилась на 64,86%.

Виходячи з вищенаведених даних, доцільно визначити ступінь ліквідності підприємства. Аналізуючи ліквідність, доцільно оцінити не тільки поточні суми ліквідних активів, а й майбутні зміни ліквідності. Про незадовільний стан ліквідності підприємства свідчитиме той факт, що потреба підприємства в коштах перевищує їх реальні надходження. Щоб визначити, чи достатньо в підприємства грошей для погашення його зобов'язань, необхідно передовсім проаналізувати процес надходження коштів від господарської діяльності і формування залишку коштів після погашення зобов'язань перед бюджетом та позабюджетними фондами, а також виплати дивідендів [10, 103]. Аналіз ліквідності здійснюється на підставі порівняння обсягу поточних зобов'язань із наявністю ліквідних коштів. Результати розраховуються як коефіцієнти ліквідності за інформацією з відповідної фінансової звітності.

Таблиця 4.2

Оцінка показників ліквідності ЧМОЗ за 2008 - 2009 роки тис. грн.

| Показники | 2008 | 2009 | Відхилення, | |

| Тис. грн. | % | |||

| Найбільш ліквідні активи | 1338 | 6 | - 1332 | 99,55 |

| Швидко реалізовані активи | 1084 | 137 | - 947 | 87,36 |

| Мало ліквідні активи | 1417 | 1206 | - 211 | 14,89 |

| Поточні зобов’язання | 1478 | 1249 | - 229 | 15,49 |

| Довгострокові зобов’язання | 200 | 0 | - 200 | 100 |

| Коефіцієнт абсолютної ліквідності | 0,905 | 0,005 | - 0,9 | 99,45 |

| Коефіцієнт швидкої ліквідності | 1,639 | 0,114 | - 1,525 | 93,04 |

| Коефіцієнт загальної ліквідності | 2,6 | 1,08 | - 1,52 | 58,46 |

Провівши аналіз, очевидно, що фінансовий стан ЧМОЗ в 2009 році зазнав критичного рівня. Зниження найбільш ліквідних активів на 99,55% свідчить, що на рахунках в банку майже не залишилось готівки, тому виникають труднощі в закупівлі активів. Також зменшилась вартість швидко реалізованих активів на 87,36% та мало ліквідних - на 14,89%. Повне погашення довгострокових зобов’язань говорить про те, що підприємство повністю розрахувалось по довгостроковим позикам.

Дані коефіцієнта абсолютної та швидкої ліквідності відхиляються в досліджуваних роках: в першому перевищує нормативне значення, а в 2009 занижене. При чому зміни складають відповідно 99,45% і 93,04%. Дані 008 року свідчать про надмірну суму коштів на рахунках, які використовуються неефективно, оскільки не перебувають в обороті.

Покажемо ступінь ліквідності підприємства в таблиці.

Таблиця 4.3

Визначення ступеня ліквідності ЧМОЗ за 2008-2009 роки

| 2008 р. | 2009 р. | ||||||||

| А1 | 1338 | < | П1 | 1478 | А1 | 6 | < | П1 | 1249 |

| А2 | 1084 | > | П2 | - | А2 | 137 | > | П2 | - |

| А3 | 1417 | > | П3 | 200 | А3 | 1206 | > | П3 | - |

| А4 | 6187 | < | П4 | 8349 | А4 | 6489 | < | П4 | 6589 |

Очевидно, що нерівність, відповідно до нормативів, не зберігається, тому підприємство не є ліквідним.

При розгляді актив балансу, слід зазначити, що крім оборотних активів значну частку підприємства займають необоротні активи. Основний капітал характеризує ту частину використовуваного фірмою капіталу, який інвестований в усі види його необоротних активів. До складу необоротних активів ЧМОЗ входять:

1) нематеріальні активи;

2) незавершене будівництво;

3) основні засоби;

4) довгострокова дебіторська заборгованість.

До нематеріальних активів відносяться права користування земельними ділянками, природними ресурсами, патенти, ліцензії, "ноу-хау", програмне забезпечення, авторські права, монопольні права і привілеї (включаючи права на винаходи, патент, ліцензію на визначені види діяльності, промислові зразки, моделі, використання художньо-конструкторських рішень), організаційні витрати (включаючи плату за державну реєстрацію підприємства, брокерське місце), торговельні марки, товарні і фірмові знаки, ціна фірми.

Наступним елементом необоротних активів є основні засоби.

Основні засоби - це матеріальні активи, які підприємство утримує з метою використання в процесі виробництва або постачання товарів, надання послуг, здавання в оренду іншим особам або для здійснення адміністративних і соціально-культурних функцій, очікуваний строк корисного використання (експлуатації) яких становить більше одного року [13, 132].

За функціональним призначенням розрізняють:

а) виробничі - основні засоби, що безпосередньо беруть участь у виробничому процесі або сприяють його здійсненню (будови, споруди), що діють у сфері матеріального виробництва;

б) невиробничі основні засоби, що не беруть безпосередньої або побічної участі у процесі виробництва й призначені в основному для обслуговування комунальних і культурно-побутових потреб трудящих (обладнання, машини, апарати тощо), які використовуються у невиробничій сфері.

Незавершене виробництво - це вартість незавершеного будівництва, що здійснюється для власних потреб підприємства, а також авансові платежі для фінансування такого будівництва.

Стан і ефективність використання оборотних активів та основних засобів підприємства характеризує ряд показників, які наведені і розраховані в таблиці.

Таблиця 4.4

Аналіз ефективності використання оборотних активів ЧМОЗ за 2008-2009 роки тис. грн.

| Показники стану | 2008р. | 2009р. | Відхилення | |

| 1 | Тривалість обороту оборотних активів | 84 | 145 | + 61 |

| 2 | Коефіцієнт оборотності ОА | 4,274 | 2,476 | - 1,798 |

| 3 | Коефіцієнт завантаження ОА | 0,234 | 0,404 | + 0,17 |

| 4 | Сума вивільнених (залучених) коштів | - | + 2315,56 | - |

| 5 | Коефіцієнт оновлення основних засобів | 0,053 | 0,005 | -0,048 |

| 6 | Коефіцієнт вибуття ОЗ | 0,025 | 0,014 | -0,009 |

| 7 | Коефіцієнт приросту ОЗ | -0,034 | -0,023 | -0,009 |

| 8 | Коефіцієнт зносу ОЗ | 0,678 | 0,685 | +0,007 |

| 9 | Коефіцієнт придатності ОЗ | 0,322 | 0,315 | -0,007 |

| Показники ефективності використання | ||||

| 10 | Абсолютна сума прибутку на 1 грн. ОА | 0,030 | -0,678 | 0,708 |

| 11 | Рентабельність ОА, % | 3 | -6,7 | -9,7 |

| 12 | Фондовіддача ОЗ | 2, 199 | 1,064 | -1,135 |

| 13 | Абсолютна сума прибутку на 1 грн. ОЗ | 0,013 | 0 | -0,013 |

| 14 | Рентабельність ОЗ, % | 1,3 | 0 | -1,3 |

Узагальнюючи аналізовані показники, можна зробити висновок про неефективне використання підприємством своїх необоротних активів, в тому числі основних засобів, що в свою чергу призводять до значного старіння обладнання, зменшення обсягів виробництва, відсутності рентабельності і отриманні значних збитків в процесі господарської діяльності. А це призводить до неспроможності розраховуватись за своїми зобов’язаннями, особливо перед бюджетом. Разом з тим, спостерігається збільшення тривалості обороту оборотних активів на 61 день і коефіцієнт завантаження зріс на 0,17.

В процесі експлуатації основні засоби фізичної морально зношуються.

Сума нарахованого зносу (амортизації) переноситься на вартість виготовленої продукції. На суму нарахованої амортизації зменшується залишкова вартість основних засобів.

Амортизація - це систематичний розподіл вартості необоротних активів, що амортизуються протягом терміну їх корисного використання. Нарахування амортизації здійснюється протягом строку корисного використання об'єкта. Строк корисного використання об'єкта основних засобів визначається підприємством самостійно з урахуванням:

¾ очікуваного використання об'єкта, з урахуванням його потужності або продуктивності;

¾ фізичного та морального зносу, що передбачається;

¾ правових та інших обмежень [14, 98].

Нарахування амортизації починається при визнанні об'єкта основних засобів активом (при зарахуванні на баланс) з місяця, наступного за місяцем, у якому об'єкт основних засобів став придатним до використання. Нарахування амортизації призупиняється на період Його реконструкції, модернізації, добудови, дообладнання та консервації. Нарахування амортизації припиняється, починаючи з місяця, наступного за місяцем вибуття основних засобів. Нарахування амортизації проводиться щомісячно.

Підприємства можуть проводити нарахування амортизації основних засобів (крім малоцінних необоротних матеріальних активів та бібліотечних фондів) із застосуванням таких методів:

1. Прямолінійний метод

Річна сума амортизації визначається діленням вартості, що амортизується на очікуваний період часу використання об'єкта основних засобів

Річна сума амортизації визначається:

АВ = Пв - Лв / Т

Норма амортизації:

На=100% /Т

де АВ - річна сума амортизаційних відрахувань;

Пв - початкова вартість;

Лв - ліквідаційна вартість;

Т - термін корисного використання об'єкта;

На - норма амортизаційних відрахувань.

Перевагами прямолінійного методу є: рівномірність, стабільність, пропорційність нарахування амортизації та віднесення її на собівартість, простота і точність розрахунків.

Але на практиці основні засоби найінтенсивніше використовуються в перші роки експлуатації і відповідно, в цей період вони найбільше зношуються. Тому виникла потреба застосовувати методи прискореної амортизації. Прискорена амортизація передбачає зменшення суми амортизаційних відрахувань щороку. Завдяки цьому швидше накопичуються кошти для заміни вже амортизованих об'єктів основних засобів.

2. Метод зменшення залишкової вартості

Річна сума амортизації визначається як добуток залишкової вартості об'єкта на початок звітного року або первісної вартості на дату початку нарахування амортизації та річної норми амортизації. Залишкова вартість - це різниця між первісною вартістю та сумою нарахованого зносу у попередніх періодах.

Річна норма амортизації (у відсотках) обчислюється як різниця між одиницею та результатом кореня ступеня кількості років корисного використання об'єкта з результату від ділення ліквідаційної вартості об'єкта на його первісну вартість.

Річна сума амортизації визначається:

В = Зв* На

Залишкова вартість об'єкта:

Зв = Пв-∑3

Норма амортизації визначається:

Зв - залишкова вартість;

Пв - початкова вартість;

£3 - сума нарахованого зносу у попередніх періодах;

АВ - річна сума амортизації;

На - норма амортизації;

Т - термін корисного використання об'єкта основних засобів;

Лв - ліквідаційна вартість.

3. Метод прискореного зменшення залишкової вартості

Річна сума амортизації визначається як добуток залишкової вартості об'єкта на початок звітного періоду або первісної вартості на дату початку нарахування амортизації та річної норми амортизації Річна норма амортизації обчислюється, виходячи із строку корисного використання об'єкта, і подвоюється.

АВ = Зв * На

де АВ - річна сума амортизації;

Зв - залишкова вартість;

На - норма амортизації;

Т - термін корисного використання об'єкта основних засобів.

Норми прискореної амортизації застосовується не до залишкової, а до первісної вартості такого об`єкта.

4. Кумулятивний метод

Річна сума амортизації визначається як добуток вартості, що амортизується, та кумулятивного коефіцієнта. Кумулятивний коефіцієнт розраховується діленням кількості років, що залишаються до кінця очікуваного строку використання об'єкта основних засобів, на суму числа років його корисного використання:

АВ = (Пв - Лв) * К

де АВ - річна сума амортизаційних відрахувань;

Пв - початкова вартість;

Лв - ліквідаційна вартість;

К-кумулятивний коефіцієнт;

Тк - кількість років, що залишилися до кінця корисного використання об'єкта;

ΣТ - сума числа років корисного використання об'єкта основних засобів.

5. Виробничий метод.

Місячна сума амортизації визначається як добуток фактичного місячного обсягу продукції (робіт, послуг) та виробничої ставки амортизації.

Виробнича ставка амортизації обчислюється діленням вартості, яка амортизується, на загальний обсяг продукції (робіт, послуг), який підприємство очікує виробити (виконати) з використанням об'єкта основних засобів.

АВм = Ом * Ва

де, АВм - місячна сума амортизаційних відрахувань;

Ом - місячний обсяг продукції (робіт, послуг);

Ва - виробнича ставка амортизації

Застосування виробничого методу можливе лише у випадку, коли фактичний місячний обсяг продукції (робіт, послуг) можна достовірно визначити. Цей метод змушує підприємство дбати про те, щоб виробничі об'єкти постійно експлуатувалися, тим самим швидше переносили свою вартість на вартість готової продукції. Відповідно до Закону України "Про оподаткування прибутку підприємств", підприємства повинні проводити нарахування амортизації для обчислення прибутку, що підлягає оподаткуванню згідно норм цього Закону.

Порядок нарахування амортизації в податковому обліку регламентований ст.8 й 9 Закону про податок на прибуток й полягають в наступному:

1) принципи й механізм нарахування амортизації єдині для всіх платників податку на прибуток незалежно від форми власності й організаційно-правової форми господарювання;

2) передбачено спрощену класифікацію основних фондів по групах;

3) при визначенні балансової вартості основних фондів враховуються витрати на ремонт, реконструкцію, модернізацію й інші види поліпшення основних фондів, а також фактично нарахована сума амортизації;

4) стосовно груп 2, 3 й 4 основних фондів використовається груповий метод визначення балансової вартості відповідної групи й розрахунку амортизаційних відрахувань;

5) установлено єдині для кожної групи основних фондів (і для всіх платників) норми амортизаційних відрахувань.

Для податкового обліку амортизація є окремою статтею, що зменшує оподатковуваний дохід. Відповідно до Закону про податок на прибуток під терміном - "амортизація основних фондів" мається на увазі поступове віднесення витрат на їхнє придбання, виготовлення або поліпшення, на зменшення скоректованого доходу платника податків у межах норм амортизаційних відрахувань.

Об’єктом для нарахування амортизації відповідно до п. п.8.1.2 ст.8 Закону про податок на прибуток є витрати, пов'язані з:

а) придбанням основних фондів для власного виробничого використання, включаючи витрати на придбання худоби й придбання, закладку й вирощування багатолітніх насаджень до початку плодоносіння;

б) самостійним виготовленням основних фондів для власних виробничих потреб, включаючи витрати на виплату заробітної плати працівникам, які були зайняті виготовленням таких основних фондів;

в) проведенням всіх видів ремонтів, реконструкції, модернізації й інших видів поліпшення основних фондів;

г) капітальним поліпшенням землі, не пов'язаним з будівництвом, а саме: іригація, осушення, збагачення та інші подібні капітальні поліпшення землі.

Основні фонди, що підлягають амортизації відповідно до Закону про податок на прибуток, підрозділяються на чотири групи залежно від цільового призначення й функцій, що виконують. Виходячи з такого розподілу, визначений порядок віднесення об'єктів і норми нарахування амортизації окремо по кожній групі [14, 124].

Для цілей амортизації відповідно до Закону про податок на прибуток основні фонди підприємства діляться на чотири групи:

1 група - будинку, спорудження, їхні структурні компоненти й передавальні устрої, у тому числі житлові будинки і їхні частини (квартири й місця загального користування), вартість капітального поліпшення землі;

2 група - автомобільний транспорт і вузли (запасні частини) до нього, меблі, побутові оптичні, електронні, електромеханічні прилади й інструменти, інше конторське (офісне) устаткування;

3 група - будь-які інші основні фонди, не включені в групи 1, 2 й 4.

4 група - електронно-обчислювальні машини, інші машини для автоматичної обробки інформації, їхнє програмне забезпечення, пов'язані з ними кошти зчитування або друку інформації, інші інформаційні системи, телефони, вартість яких перевищує вартість малоцінних товарів (додатки 13-14).

ЧМОЗ використовує податковий метод амортизації. Покажемо суму амортизації певних груп основних засобів (додаток 11-12).

Таблиця 4.5

Розрахунок амортизації основних засобів ЧМОЗ за 2009 рік податковим методом тис. грн.

| Група основних засобів | Первісна вартість, тис. грн | % | Сума амортизації на 2010 рік |

| Будинки, споруди | 13134 | 2 | 263 |

| Транспортні засоби | 710 | 10 | 71 |

| Інші основні засоби | 55 | 6 | 4 |

Таким чином підприємство здійснює розрахунок амортизації за податковим методом. Дана сума буде нарахована на 2010 рік.

Розглядаючи джерела фінансування підприємства, необхідно звернути увагу на три найбільш важливих фінансових показники діяльності підприємства:

¾ виручка від реалізації;

¾ прибуток;

¾ потік грошових коштів.

Рух грошових коштів - надходження і вибуття грошових коштів в процесі здійснення господарської діяльності підприємства.

Управління грошовими потоками важливо для підприємства з точки зору необхідності:

¾ управління оборотним капіталом (оцінки короткострокової потреби в готівкових коштах і управлінні запасами);

¾ планування часових параметрів капітальних витрат;

¾ управління капітальними потребами (фінансування їх за рахунок власних коштів або кредитів банків);

¾ управління затратами і їх оптимізація з точки зору більш раціонального розподілу ресурсів підприємства в процесі виробництва;

¾ управління економічним ростом.

При аналізі потоки грошових коштів розглядаються по трьом видам діяльності: операційна (основна), інвестиційна і фінансова.

Операційна діяльність - основна діяльність підприємства, а також інші види діяльності, які не є інвестиційною чи фінансовою діяльністю.

Інвестиційна діяльність - придбання та реалізація необоротних активів, а також тих фінансових інвестицій, які не є складовою частиною еквівалентів грошових коштів.

Фінансова діяльність - діяльність, яка призводить до змін розміру і складу власного та позикового капіталу підприємства.

Чистий Cash-flow (рух грошових коштів) по підприємству за звітний період розраховується як арифметична сума Cash-flow від усіх видів діяльності. Він дорівнюватиме приросту грошових коштів та їх еквівалентів за означений період.

Чистий грошовий потік є важливим показником фінансової діяльності підприємства, який в значній мірі визначає фінансову стійкість і темпи росту ринкової вартості підприємства. Розрахунок чистого грошового потоку проводиться по підприємству в цілому, окремим його структурним підрозділам (центрам відповідальності), різним видам господарської діяльності чи окремим господарським операціям.

Базу для визначення Cash-flow від операційної діяльності утворюють дані звіту про фінансові результати (про прибутки і збитки) та баланс підприємства. Серед економістів до цього часу немає єдності щодо методології визначення Cash-flow. Класичний спосіб розрахунку операційного Cash-flow полягає в тому, що до чистого прибутку підприємства (після оподаткування) за визначений період додаються амортизаційні відрахування, нараховані у цьому самому періоді, та приріст забезпечень.

Структурно-логічна схема виникнення та використання операційного Cash-flow наведена на рис.4.2.

Рис.4.2 Виникнення та використання операційного Cash-flow

Рух грошових коштів у Звіті відображається за видами діяльності, як це показано на рис.4.3.

Рис.4.3 Види господарської діяльності

Результати розрахунку суми чистого грошового потоку (ЧГП) по операційній, інвестиційній і фінансовій діяльностях дозволяють визначити загальний його розмір по підприємству в звітному періоді. Цей показник розраховується за формулою:

ЧГПп = ЧГПо + ЧГПі + ЧГПф,

де ЧГПп - загальна сума чистого грошового потоку підприємства за період, що розглядається, тис. грн.;

ЧГПо - сума чистого грошового потоку підприємства по операційній діяльності, тис. грн.;

ЧГПі - сума чистого грошового потоку підприємства по інвестиційній діяльності, тис. грн.;

ЧГПф - сума чистого грошового потоку підприємства по фінансовій діяльності, тис. грн.

Загальна формула, за якою здійснюється розрахунок суми чистого грошового потоку по операційній діяльності підприємства прямим методом, наступна:

ЧГПо = РП + ІНо - Зтм - ЗПоп - ЗПАУП - ППв - ППпф - ІВо,

де РП - сума грошових коштів, отриманих від реалізації продукції, тис. грн.;

ІНо - сума інших надходжень грошових коштів у процесі операційної діяльності, тис. грн.;

Зтм - сума грошових коштів, виплачених за придбання матеріальних цінностей у постачальників, тис. грн.;

ЗПоп - сума заробітної плати, виплаченої оперативному персоналу, тис. грн.;

ЗПАУП - сума заробітної плати, виплаченої адміністративно-управлінському персоналу, тис. грн.;

ППв - сума податкових платежів, перерахована до бюджету, тис. грн.;

ППпф - сума платежів, перерахована у позабюджетні фонди, тис. грн.;

ІВо - сума інших виплат грошових коштів в процесі операційної діяльності, тис. грн.

По інвестиційній діяльності сума чистого грошового потоку в узагальненому вигляді розраховується як різниця між сумою реалізації окремих видів необоротних активів, фінансових інвестицій і сумою їх придбання в звітному періоді.

По фінансовій діяльності сума чистого грошового потоку визначається як різниця між сумою фінансових ресурсів, залучених із зовнішніх джерел, і сумою основного боргу, а також дивідендів (процентів), виплачених власникам підприємства.

Таким чином, грошовий поток - це надходження (вхідний грошовий потік) і витрачання (вихідний грошовий потік) грошових коштів в процесі здійснення господарської діяльності підприємства. Різниця між вхідним і вихідним грошовими потоками по кожному окремому виду діяльності або по господарській діяльності підприємства в цілому називається чистим грошовим потоком.

Отже, розрахуємо чисті грошові потоки від всіх видів діяльності за додатками 9-10.

Таблиця 4.6

Визначення чистих грошових потоків від всіх видів діяльності ЧМОЗ за 2008 - 2009 роки тис. грн.

| Вид діяльності | 2008 | 2009 | ||||

| Вхідні | Вихідні | Чисті | Вхідні | Вихідні | Чисті | |

| Операційна | 3113 | 171 | 2942 | 1345 | 2648 | - 1303 |

| Інвестиційна | - | 322 | - 322 | - | 29 | - 29 |

| Фінансова | - | 26 | - 26 | - | - | - |

| Всього | 3113 | 519 | 2594 | 1345 | 2677 | - 1332 |

Отже, в 2008 році чисті грошові потоки загалом по підприємству мали додатнє значення, що свідчить про прилив коштів. Проте в 2009 році вони мають негативне значення в більшій мірі через від`ємну суму грошових потоків від операційної діяльності, що було пов’язане з отриманням збитку в даному році.

До внутрішніх джерел фінансування належать також створювані з власної ініціативи підприємств забезпечення (резерви) для відшкодування майбутніх витрат, збитків, зобов’язань, величина яких є невизначеною. У складі забезпечень наступних витрат і платежів (розділ 2 пасиву балансу) відображаються нараховані у звітному періоді майбутні витрати і платежі, величина яких може бути визначена тільки на основі прогнозних оцінок, а також залишки коштів цільового фінансування і цільових надходжень.

Забезпечення створюється при виникненні внаслідок минулих подій зобов’язання, погашення якого ймовірно призведе до зменшення ресурсів, що втілюють в собі економічні вигоди, та його оцінка може бути розрахунково визначена. Забезпечення використовуються для відшкодування лише тих витрат, для покриття яких вони були створені. Забороняється створювати забезпечення для покриття майбутніх збитків від діяльності підприємства.

До основних видів забезпечень, які можуть створюватися на підприємствах, належать такі:

1. Забезпечення виплат персоналу. Воно створюється з метою рівномірного включення майбутніх витрат на виплату відпусток до витрат звітного періоду. При безпосередньому нарахуванні відпускних працівникам відповідна сума уже не включається до витрат звітного періоду, а нараховується за рахунок коштів сформованого резерву.

2. Додаткове пенсійне забезпечення. Хоча законодавством України передбачена можливість реалізації програм додаткового пенсійного забезпечення за рахунок створення внутрішньовиробничих пенсійних фондів, у практиці господарювання вітчизняних підприємств вони ще не набули поширення.

3. Виконання гарантійних зобов’язань. По товарах, на які встановлено гарантійний термін, до обов’язків продавця (виробника) входить виконання гарантійних зобов’язань протягом терміну гарантії. У разі виявлення дефектів або фальсифікації товарів протягом гарантійного терміну експлуатації споживач має право вимагати від продавця (виробника) їх усунення та відшкодування заподіяних збитків.

4. Реструктуризація. Створюється у разі наявності затвердженого керівництвом підприємства плану реструктуризації з конкретними заходами, строками їх виконання та сумою очікуваних витрат під час і після початку реалізації цього плану.

5. Виконання зобов’язань за ризиковими (обтяжливими) контрактами тощо.

Враховуючи відсутність даних за статтею забезпечення наступних витрат і платежів, розрахунок її суми неможливе.

Таким чином, слід зазначити, що до внутрішніх джерел фінансування підприємств здебільшого відносять такі:

¾ чистий прибуток;

¾ амортизаційні відрахування;

¾ забезпечення наступних витрат і платежів.

Виокремлюють:

а) приховане самофінансування;

б) відкрите самофінансування (тезаврація прибутку).

Також визначено, що підприємство в процесі своєї діяльності повинно бути забезпечене оборотними та основними засобами. Наявність на складі значної частини запасів потягом довгого періоду та значний знос основних засобів порушує нормальний процес виробництва ЧМОЗ і призвело до отримання великих збитків за останній рік.

Тема 5. Дивідендна політика підприємства

Одним з важливих завдань фінансового менеджменту є формування та реалізація політики підприємства в галузі виплати дивідендів. Дивіденди - частина чистого прибутку, розподілена між учасниками (власниками) відповідно до частки їх участі у статутному капіталі підприємства.

Дивідендна політика - це набір цілей і завдань, які ставить перед собою керівництво підприємства у галузі виплати дивідендів, а також сукупність методів і засобів їх досягнення. Оптимізація дивідендної політики - це оптимізація співвідношення між прибутком, що виплачується у вигляді дивідендів, і тим, який реінвестується з метою максимізації доходів власників.

Приймаючи рішення в галузі дивідендної політики, слід враховувати, що вони впливають на ряд ключових параметрів фінансово-господарської діяльності підприємства: величину самофінансування, структуру капіталу, ціну залучення фінансових ресурсів, ринковий курс корпоративних прав, ліквідність та ряд інших. Найбільш чітко вираженим є зв’язок між дивідендною політикою та самофінансуванням підприємства: чим більше прибутку виплачується у вигляді дивідендів, тим менше коштів залишається у підприємства для здійснення реінвестицій. Якщо ж приймається рішення про тезаврацію прибутку, то збільшується величина власного капіталу.

До основних завдань, які слід вирішити в ході формування та реалізації дивідендної політики, слід віднести:

1) виявлення основних факторів, які впливають на прийняття рішення щодо виплати дивідендів чи реінвестування прибутку;

2) визначення оптимального співвідношення між розподіленим і тезаврованим прибутком;

3) оцінку впливу рішення щодо порядку розподілу чистого прибутку на ринкову вартість корпоративних прав підприємства та його інвестиційну привабливість;

4) визначення оптимальної для підприємства величини статутного і власного капіталу;

5) узгодження стратегії виплати дивідендів із податковим законодавством;

6) вибір найприйнятнішого методу та форми нарахування і виплати дивідендів;

7) оцінку впливу дивідендної політики на вирішення конфлікту інтересів між власниками, кредиторами та керівництвом підприємства.

В практиці використовуються такі основні підходи (методи) нарахування та виплати дивідендів:

¾ залишковий метод і стратегія припинення дивідендних виплат;

¾ метод стабільних дивідендів;

¾ метод гнучкої дивідендної політики;

¾ метод стійкого приросту дивідендів;

¾ метод стабільної та бонусної частини.

Загальний огляд методів нарахування дивідендів, їх переваги та недоліки наведено у табл.5.1.

Таблиця 5.1

МЕТОДИ НАРАХУВАННЯ ДИВІДЕНДІВ

| Методи | Переваги | Недоліки |

| 1. Залишковий метод, припинення дивідендних виплат | забезпечення високих темпів росту підприємства платоспроможність фінансова незалежність |

нестабільність дивідендів відтік дрібних інвесторів |

| 2. Метод стабільних дивідендів | збільшення довіри до підприємства стабілізація котировок акцій |

слабкий зв’язок з фінансовими результатами мінімізація самофінансування |

| 3. Метод гнучкої дивідендної політики | зв’язок з фінансовими результатами | нестабільність розмірів дивідендів |

| 4. Метод стійкого приросту дивідендів | забезпечення зростання ринкового курсу акцій привабливість для інвесторів при додатковій емісії |

відсутність гнучкості постійне зростання фінансової напруги |

| 5. Метод стабільної та бонусної частин | регулярність виплати мінімальної частини залежність від фінансових результатів |

нестабільність розмірів дивідендів |