| Похожие рефераты | Скачать .docx |

Дипломная работа: Методика оцінки кредитоспроможності позичальників

Міністерство освіти і науки України

Національний університет кораблебудування

імені адмірала Макарова

кафедра фінансів

„Затверджую”

Завідуючий кафедрою

________________Рогов Г.К.

«___» _____________200__ р.

ДИПЛОМНА РОБОТА

на тему:

“методика оцінки кредитоспроможності позичальників”

Робота на здобуття освітньо-кваліфікаційного рівня спеціаліста

за спеціальністю 7.050104 „Фінанси”

за кваліфікацією „спеціаліст з фінансів”

Науковий керівник Рогов Г.К.

Здобувач-студент Костирко Г.М.

Миколаїв – 2007

НАЦІОНАЛЬНИЙ УНІВЕРСИТЕТ КОРАБЛЕБУДУВАННЯ

ІМЕНІ АДМ. МАКАРОВА

“ЗАТВЕРДЖУЮ”

Завідуючий кафедрою фінансів

Рогов Г.К.__________________

„___”________________200_р.

ЗАВДАННЯ

НА ДИПЛОМНУ РОБОТУ

Студент_____гр.___________________________________________________

Тема роботи __________________________________________________________________

Початкові данні по роботі __________________________________________________________________

Перелік питань, що належать до розробки __________________________________________________________________

Перелік графічного матеріалу __________________________________________________________________

Розділ “Охорона праці та екологія” __________________________________________________________________

Консультант _______________________________/_________________________________/

(підпис) (ПІБ)

Дата видачі завдання Дата представлення проекту на кафедру

«_____»_________200_ р. «_____»__________200_ р.

Науковий керівник

_______________________________/_________________________________/

(підпис) (ПІБ)

Студент

_______________________________/_________________________________/

(підпис) (ПІБ)

ЗМІСТ

Вступ…………………………………………………………………… …………...

1. Сутність і методи оцінки кредитоспроможності позичальника…………………

1.1. Порівняльний аналіз визначення кредитоспроможності підприємства-позичальника…………………………………………………………………..

1.2. Кредитоспроможність позичальника, як економічне явище……………....

1.3. Методи оцінки кредитоспроможності позичальника……………………...

2. Аналіз методичного апарату ПриватБанку за оцінкою

кредитоспроможності позичальника………………………………………….

2.1. Приватбанк – лідер банківського ринку України…………………………….

2.2. Методика оцінки кредитоспроможності позичальника,

використовувана ПриватБанком…………………………………………….

2.3. Аналіз фінансового стану позичальників ……………………………………... 2.4. Аналіз кредитних ризиків……………………………………….……………….

3.Вдосконалення методики оцінки кредитоспроможності

3.1.Вдосконалення кредитної політики банків України

3.2.Рекомендації щодо покращення Методики оцінки

кредитоспроможності ПриватБанку

3.3.Вдосконалення роботи з проблемними кредитами

3.4.Світовий досвід в мікрокредитуванні

4.Охорона праці

4.1.Аналіз небезпечних та шкідливих факторів, характерних для

відділення “Міське” МРУ ПриватБанку

4.2.Розробка заходів по забезпеченню сприятливих умов роботи

4.3.Розрахунок системи штучного освітлення

5.Охорона навколишнього середовища

5.1.Загальні положення про всі забруднюючі речовини, які виділяються

відділенням “Міське” МРУ ПриватБанк

5.2.Розрахунок збору за забруднення навколишнього середовища

Висновки……………………………………………………………….

Список використаної літератури…………………………………….. Додатки…………………………………………………………………

|

ВСТУП

ВСТУП

Зміни, що відбуваються в економіці України, припускають істотні зміни у взаємовідносинах між комерційними банками і суб'єктами господарювання. Висока ризикована банківської діяльності головним чином пов'язана з умовами і результатами діяльності його клієнтів.

Аналіз структури активів банківської системи України свідчить про те, що більш третини з них доводиться на кредитний портфель. Кредитні операції банку є ведучими серед інших як по прибутковості, так і по масштабності розміщення засобів.

У нинішніх умовах господарювання, українські комерційні банки вимушені працювати в надзвичайних обставинах. Вони опинилися в центрі багатьох суперечливих, кризових і важко прогнозованих процесів, що відбуваються в економіці, політиці і соціальній сфері.

Початковим моментом в оцінці можливостей потенційного клієнта, охочого одержати кредит, є визначення банком можливості позичальника повернути основну суму кредиту в обумовлений час і сплатити відсотки за користування ним.

Один з основних способів уникнення неповернення позики є ретельний і кваліфікований відбір потенційних позичальників. Головним засобом такого відбору є економічний аналіз діяльності клієнта з позиції його кредитоспроможності. Під кредитоспроможністю розуміється такий фінансовий стан підприємства – позичальника, яке дає упевненість в ефективному використовуванні позикових засобів, здатності і готовності позичальника повернути кредит відповідно до умов кредитної угоди.

Існує безліч методик оцінки якості позичальників – методик аналізу фінансового положення клієнта і його надійності з погляду своєчасного погашення кредиту. Вживані в даний час і рекомендовані способи оцінки кредитоспроможності позичальника спираються, головним чином, на аналіз його діяльності в попередньому періоді і орієнтовані, в основному, на рішенні розрахункових задач. При всьому значенні таких оцінок, вони не  можуть вичерпно характеризувати кредитоспроможність потенційного позичальника в прогнозі.

можуть вичерпно характеризувати кредитоспроможність потенційного позичальника в прогнозі.

Економічний аналіз діяльності клієнта повинен здійснюватися банком постійно, починаючи з першого етапу - підготовки до укладення договору на обслуговування клієнта. Особливо глибоким повинен бути економічний аналіз при укладенні кредитних договорів. Це дозволить запобігти невиправданим з погляду грошового обігу і народного господарства кредитним вкладенням, їх структурним зрушенням, забезпечити своєчасне і повне повернення позик, що має важливе значення для підвищення ефективності використовування матеріальних і грошових ресурсів.

Мета даної курсової роботи – розкриття поняття кредитоспроможність, розгляд методик оцінки якості потенційних позичальників, вживані комерційним банками в процесі кредитного аналізу. В ході аналізу виявити переваги і недоліки, властиві оцінці якості позичальників, що проводиться по цих методиках. Також розробка пропозицій по удосконаленню процесу оцінки і відбору потенційних позичальників для підвищення ефективності кредитних операцій комерційних банків і підвищення, тим самим, якості портфеля банківських позик.

Виходячи з мети даної роботи основними її задачами є наступні:

- вибір найбільш оптимальної і ефективної методики оцінки кредитоспроможності позичальника;

- виробити глибокий аналіз одержаних матеріалів, а також на його основі сформулювати висновок і рекомендації по удосконаленню процесу оцінки кредитоспроможності позичальника;

- вивчення зарубіжного досвіду .

При написанні даної курсової роботи використовувалися законодавчі акти, звітність банку, а також нормативні документи.

РОЗДІЛ І

. СУТНІСТЬ І МЕТОДИ ОЦІНКИ КРЕДИТОСПРОМОЖНОСТІ

РОЗДІЛ І

. СУТНІСТЬ І МЕТОДИ ОЦІНКИ КРЕДИТОСПРОМОЖНОСТІ

1.1. Порівняльний аналіз визначення кредитоспроможності підприємства-позичальника.

Процес кредитування пов'язаний з дією численних і багатоманітних чинників ризику, здатних спричинити за собою непогашення позики в обумовлений термін. Зміни в споживацькому попиті або в технології виробництва можуть вирішальним чином вплинути на справи фірми і перетворити колись процвітаючого Позичальника на збиткове підприємство. Тривалий страйк, різке зниження цін в результаті конкуренції або відхід з роботи провідних фахівців - все це здатний відобразитися на погашенні боргу позичальником. Надаючи позики, комерційний банк повинен вивчати чинники, які можуть спричинити за собою їх непогашення. Таке вивчення іменують аналізом кредитоспроможності (credit analysis).

Основна мета такого аналізу визначити здатність і готовність позичальника повернути запрошувану позику відповідно до умов кредитного договору. Банк повинен у кожному випадку визначити ступінь ризику, який він готовий узяти на себе, і розмір кредиту, який може бути наданий в даних обставинах.

Розглядаючи кредитну заявку, службовці банку враховують багато чинників. Впродовж багатьох років службовці банку, відповідальні за видачу позик виходили з наступних моментів: дієздатності позичальника, його репутації, здібності одержувати дохід, володіння активами, стани економічної кон'юнктури.

Банки розвинених капіталістичних країн застосовують складну систему великої кількості показників для оцінки кредитоспроможності клієнтів. Ця система диференційована залежно від характеру Позичальника (фірма, приватна особа, вид діяльності), а також може ґрунтуватися як на сальдових, так і оборотних показниках звітності клієнтів.

1. 2. Кредитоспроможність позичальника як економічне поняття

.

1. 2. Кредитоспроможність позичальника як економічне поняття

.

Кредитоспроможність клієнта (позичальника) - одне з тих нових понять, яке буквально внесла в наше життя нова економічна епоха. Не дивлячись на це, сьогодні, вже можна з упевненістю сказати, що воно зайняло в ній своє місце міцно і назавжди.

Існує безліч визначень кредитоспроможності клієнта (позичальника). Найпоширенішим з них є наступне: здатність особи повністю і в строк розрахуватися за своїми борговими зобов'язаннями, що робить невідмітним його від іншого терміну – “платоспроможність”.

У зв'язку з цим, розглянемо відмінності понять кредитоспроможності і платоспроможності:

| Кредитоспроможність |

Платоспроможність |

|

| 11. |

Поняття вужче у відмінності від платоспроможності |

Поняття, що вміщає в себе поняття кредитоспроможності |

| 22. |

Прогнозує платоспроможність підприємства на термін кредиту. (11.-с.144) |

Фіксує неплатежі за минулий період або яку-небудь іншу дату. |

| 33. |

Характеризує можливість погашення частини загальної заборгованості, а саме позикової заборгованості. |

Характеризує здатність і можливість погасити всі види заборгованості. |

| 44. |

Джерела погашення: |

|

| - виручка від реалізації продукції, - виручка від реалізації майна, прийнятого банком в заставу по позиці, - гарантія іншого банку або підприємства, - страхове відшкодування. |

- виручка від реалізації продукції, - виручка від реалізації майна підприємства. |

Існує безліч доповнень, уточненні, і навіть інших трактувань нашого шуканого поняття, більшість яких можна стисло звести до наступних визначень.

Існує безліч доповнень, уточненні, і навіть інших трактувань нашого шуканого поняття, більшість яких можна стисло звести до наступних визначень.

Кредитоспроможність як:

- необхідна передумова або умова отримання кредиту;

- готовність і здатність повернути борг;

- можливість правильно використовувати кредит;

- можливість своєчасно погасити позику (реальне повернення кредиту).

У працях економістів 20-х років, де проблеми кредитування завжди були актуальні і широко освітлені, кредитоспроможність розуміли як:

з погляду позичальника: здібність до здійснення кредитної операції і можливості своєчасно повернути позику;

з погляду банку: правильне визначення розміру допустимості кредиту(17.-с. 49).

Сучасні умови - перебудова кредитної системи країни, утворення комерційних банків і перехід до дворівневої структури банківської системи, орієнтація на ринковий характер економіки зажадали розробку глибших підходів до проблеми оцінки банками кредитоспроможності позичальників.

Найзмістовніше визначення кредитоспроможності було запропоноване М.О. Сахарової, яка вважає, що кредитоспроможність банківських клієнтів є “таким фінансово-господарським станом підприємства або організації, який дає упевненість в ефективності використовуванні позикових засобів, здатності н готовності позичальника повернути кредит відповідно до умов кредитного договору” (32.-с. 20).

Інші дослідники заперечують з приводу ухвалення за основу такого визначення при розгляді методики оцінки кредитоспроможності ,стверджуючи, що якщо під ефективністю використовування позикових засобів розуміти отримання доходу від заходу, що кредитується, то банк не має права пред'являти такі вимоги до позичальника. Крім того, визначення  кредитоспроможності, що приводяться, не враховують найважливішу умову кредитної операції, як правоздатність позичальника.

кредитоспроможності, що приводяться, не враховують найважливішу умову кредитної операції, як правоздатність позичальника.

На думку цих авторів, суттю категорії "кредитоспроможність" є “ правове і господарське положення позичальника, що реально склалося, і, виходячи з оцінки якого банк ухвалює рішення про початок (розвитку) або припинення кредитних відносин з позичальником” (23. -с. 32).

Це визначення ми і приймемо за основу в даній дослідницькій роботі.

При визначенні банком кредитоспроможності, як правило, беруться до уваги наступні чинники:

- діє- і правоздатність позичальника для здійснення кредитної операції;

- його моральний вигляд, репутація;

- наявність забезпечувального матеріалу позики;

- здатність позичальника одержувати дохід.

Правоздатність - це визнана державою здатність юридичних осіб мати права і нести обов'язки, що передбачені і допускаються законом (23.-с. 33).

Дієздатність - це правомочність позичальника до отримання кредиту. Мається на увазі не тільки наявність Статуту, Свідоцтва про реєстрацію підприємства, ліцензії на той або інший вид діяльності, згода членів партнерства або засновницький договір, і інші документи, але і характеризується відсутністю яких-небудь обмежень і заборон на самостійність підприємства як юридичної особи (30.-с. 236).

Моральному вигляду клієнта в Україні особливо велика увага надавалася в літературі дореволюційного періоду. На думку І. Ададурова, "першою і найважливішою умовою кредиту є необхідність, щоб особа, що шукає у нас можливості кредитування, по своїх етичних якостях не вселяла недовір'я" . При цьому моральну основу кредитної операції (чесність і порядність) напряму пов'язували з чинником управління справами, компетентністю, умінням керівників господарств передбачати зміни економічної кон'юнктури і користуватися ними, своєчасно перебудовувати  виробництво і т.д. Складність складає вимірювання і оцінка подібних чинників, бо представити їх значення в цифрах неможливо.

виробництво і т.д. Складність складає вимірювання і оцінка подібних чинників, бо представити їх значення в цифрах неможливо.

Природно, до числа найважливіших аспектів кредитоспроможності відносилася наявність матеріального забезпечення позики. Окремі фахівці навіть надавали цьому чиннику вирішальне значення. Н.Бунге пов'язував вищу кредитоспроможність з найбільшою нерухомістю капіталу, вкладеного в нерухоме майно. Він писав, що "майно нерухоме розглядається як найкраща гарантія" .

Найважливішим чинником більшість економістів того часу при розгляді питання про видачу кредиту вважала можливість отримання позичальником доходу. Той же І.Ададуров зв'язував можливість кредитування конкретного господарства " з його вищою доцільністю, стійкістю і прибутковістю" (13. -с. 59). На цьому і робився акцент в дослідженнях 20-х років. Здатність позичальника погасити позикову заборгованість має значення для кредитора лише в тому випадку, якщо вона відноситься до майбутнього періоду (є прогнозом такої здатності, причому прогнозом достатньо обгрунтованим і правдоподібним). Тим часом всі показники кредитоспроможності, вживані на практиці, обернуті в минуле, оскільки розраховуються за даними за минулий період або періоди, до того ж звично дані про залишки ("запасах") на звітну дату, а не точніші дані про обороти ("потоках") за певний період. Тут – обмежувальне значення показників кредитоспроможності. Складнощі, породжувані інфляцією, спотворюють показники, що характеризують можливість погашення позикової заборгованості (це відноситься, наприклад, до показників оборотності капіталу і окремих його частин (активів, основного капіталу, запасів), і неоднаковою динамікою об'єму обороту через випереджаюче зростання цін на реалізовувану продукцію) і оцінкою залишків (основних засобів, запасів).

На закінчення відзначимо, що в сучасних умовах пов'язувати кредитоспроможність з одним з вищеперелічених чинників, як це роблять нині в ринково розвинених країнах не доводиться, також, як одержати єдину,  синтетичну оцінку кредитоспроможності позичальника з узагальненням цифрових і нецифрових даних.

синтетичну оцінку кредитоспроможності позичальника з узагальненням цифрових і нецифрових даних.

По-перше, тому що, розглядаючи будь-який чинник, стикаєшся з проблемою його визначення.

По-друге, свій внесок в об'єктивні труднощі вносить суб'єктивний чинник - кризові українські умови, які не дозволяють говорити про загальну високу кредитоспроможність суб'єктів економіки, і будь-який з чинників при їх комплексному розгляді може виявитися вирішальним. Це означає, що для обгрунтованої оцінки кредитоспроможності крім інформації в цифрових величинах потрібна експертна оцінка кваліфікованих аналітиків.

1.3. Методи оцінки кредитоспроможності позичальника.

Різноманітність визначень кредитоспроможності позичальника і складність самої її оцінки обумовлюють застосування безліч підходів до рішення даної проблеми.

Існують різні способи оцінки кредитоспроможності. Кожен їх їх взаємно доповнює один одного. Якщо, наприклад, аналіз цільового ризику дозволяє оцінити кредитоспроможність клієнта у момент здійснення операції тільки на базі однієї позикової операції, то система фінансових коефіцієнтів прогнозує ризик з урахуванням сукупного боргу, середніх стандартів, що склалися, і тенденцій.

Аналіз грошового потоку клієнта не тільки оцінює в цілому кредитоспроможність клієнта, але і показує на цій основі граничні розміри нових позик, а також слабкі місця управління підприємством, з яких можуть витікати умови кредитування і т.п.

Розглянемо детальніше деякі з них.

Метод оцінки кредитоспроможності позичальника на основі системи фінансових коефіцієнтів, які визначаються по балансових формах.

Метод оцінки кредитоспроможності позичальника на основі системи фінансових коефіцієнтів, які визначаються по балансових формах.

У світовій практиці застосовуються 5 груп таких коефіцієнтів:

1) коефіцієнти ліквідності;

2) коефіцієнти ефективності;

3) коефіцієнти фінансового левериджа;

4) коефіцієнти прибутковості;

5) коефіцієнти обслуговування довга.

Цей метод, по суті, тільки різною мірою вибірковості фінансових коефіцієнтів використовує, напевно, будь-яка сучасна методика оцінки кредитоспроможності позичальника. У подальшому викладі докладніші зупинимося на окремих її моментах при тій, що проводиться оцінки кредитоспроможності позичальників одним з сучасних банків, а тут лише скажемо, що безліч коефіцієнтів цього методу дозволяють оцінити поточний стан справ позичальника на основі порівняння їх з нормативними критеріями. Позичальники підрозділяються на декілька груп і кредитуються банком з урахуванням номера групи позичальника і специфіки галузі.

Розрахунок таких коефіцієнтів в динаміці може дати комплексне віддзеркалення стану справ позичальника, але оскільки при оцінці кредитоспроможності передбачається посилання відповідних показників в майбутнє, то у зв'язку з цим метод доцільно доповнювати прогнозними оцінками фахівців.

У зарубіжній практиці комерційні банки вибирають коефіцієнти для практичного використовування, вирішують питання про особливості методології їх розрахунку. Далі коефіцієнти включаються в стандартні бланки звітності клієнтів, тобто розраховуються клієнтами. Працівники банку своїми методами перевіряють "логіку звіту", правильність розрахованих коефіцієнтів.

Метод оцінки кредитоспроможності позичальника на основі розрахунку фінансових коефіцієнтів

Метод оцінки кредитоспроможності позичальника на основі розрахунку фінансових коефіцієнтів

На відміну від попереднього даний метод орієнтує банк розглядати не процес здійснення діяльності, а лише фінансовий результат, бо зрештою важливе реальне повернення кредиту. Схемно даний метод можна представити таким чином:

| Аналітичний рахунок результатів |

Метод визначення |

| 1. Виручка від реалізації (В від РП). 2. Валовий комерційний дохід (маржа) (ВКД). 3. Додана вартість (ДС) 4. Валовий експлуатаційний дохід. (ВЕД) 5. Валовий експлуатаційний результат (ВЕР) 6. Прибуток, який залишається у розпорядженні підприємства (РП) 7. Чистий прибуток (ЧП) |

(стор. 010 ф. Ф2) В від РП - Вартість придбаних товарно-матеріальних цінностей і готової продукції

ДС - Витрати на - Податки на - Оплата зарплату зарплату відпусток ВЕД- Сплата + Дохід від вкл – Відрахування відсотків засобів до фонду за кредит в інші ризику ВЕР - Прибуток, розподілюваний – Податок на між працівниками прибуток РП + Випадкові доходи - Амортизація (витрати) нерухомості |

Таким чином, орієнтуючись на те, щоб побачити результат фінансово-господарської діяльності позичальника, банк тим самим стимулює його на зростання таких показників як валовий комерційний дохід або чистий прибуток. Не можна не побачити, що абсолютні показники є інформацією не тільки про масштаби прибутку, але і про розмір основних невиробничих фондів (амортизація нерухомості), кількість акціонерів (прибуток розподілюваний між працівниками), розмір ризику (відрахування до фонду ризику), загальної величини позикових засобів (сплата відсотків за кредит), а розрахунок відносних показників здатний навіть поглибити даний аналіз і здійснити міжгосподарські порівняння.

Метод оцінки кредитоспроможності на основі аналізу грошових потоків.

Метод оцінки кредитоспроможності на основі аналізу грошових потоків.

Недоліки вищезгаданих способів в деякій мірі можуть бути подолані, якщо визначати коефіцієнти виходячи з даних про обороти ліквідних засобів, запаси і короткострокові боргові зобов'язання. При правильній ув'язці відповідних оборотів оцінки кредитоспроможності стануть надійнішими. Реалізований такий підхід, може бути через аналіз грошових потоків клієнта, а саме через визначення чистого сальдо різних його надходжень і витрат за певний період (складання притоку і відтоку засобів). Таким чином, грошовий потік визначає здатність підприємства покривати свої витрати і погашати заборгованість своїми власними ресурсами.

| Показники |

Притік (надходження) |

Відтік (витрачання) |

|

власні засоби: |

Зменшення збільшення збільшення |

Збільшення зменшення зменшення |

Різниця між притоком і відтоком засобів визначає величину загального грошового потоку (ЗГП).

Для аналізу грошового потоку беруться, як правило, дані як мінімум за 3 останніх роки. Якщо клієнт мав стійке перевищення притоку над відтоком, то це свідчить про його фінансову стійкість - кредитоспроможність. Коливання величини ЗГП (короткочасні перевищення відтоку над притоком) говорить про нижчий рейтинг клієнта. Систематичне перевищення відтоку над притоком засобів характеризує клієнта як некредитоспроможного. Позитивна середня величина ЗГП (перевищення притоку над відтоком), що склалася, може використовуватися як межа видачі нових позик, тобто вона показує, в якому розмірі клієнт може погашати за період боргові зобов'язання.

На підставі співвідношення величини ЗГП і розміру боргових зобов'язань клієнта визначається його клас кредитоспроможності. Нормативні співвідношення такі:

На підставі співвідношення величини ЗГП і розміру боргових зобов'язань клієнта визначається його клас кредитоспроможності. Нормативні співвідношення такі:

I клас -0,75; II клас -0,30; III клас -0,25;

IV,V клас -0,2; VI клас - 0,15.

Аналіз грошового потоку дозволяє зробити висновок про слабкі сторони управління підприємством. Наприклад, відтік засобів може бути пов'язаний з управлінням запасами, розрахунками (дебітори і кредитори), фінансовими платежами (податки, відсотки, дивіденди). Виявлені результати аналізу використовуються для розробки умов кредитування.

Для вирішення питання про доцільність видачі і розмірі позики на відносно тривалий термін аналіз грошового потоку робиться не тільки на основі фактичних даних за минулі періоди, але і прогнозних даних на планований період.

Перші використовуються для оцінки других (у основі прогнозу величин окремих елементів притоки і відтоку засобів лежать їх фактичні значення в минулі періоди і плановані темпи приросту виручки від реалізації).

Описаний метод аналізу грошового потоку називається непрямим. Разом з тим існує і прямий метод, зміст якого може бути зведене до наступного:

| Збільшення (зменшення) грош. коштів ЗГП= в результаті виробництв. господарств. діяльності |

Збільшення (зменшення) +грошових коштів - результат інвестиційної |

Збільшення (зменшення) + грош. коштів в результаті - фінансової діяльності |

Розрахунок доданків здійснюється таким чином:

Перше: Виручка від реалізації - Платежі постачальникам і персоналу + Відсотки одержані - Відсотки сплачені - Податки.

Друге: Надходження від продажу основних активів - Кап. вкладення.

Друге: Надходження від продажу основних активів - Кап. вкладення.

Третє: Кредити одержані - Погашення боргових зобов'язань + Емісія облігацій + Емісія акцій - Виплата дивідендів.

Метод оцінки кредитоспроможності на основі аналізу ділового ризику.

Діловий ризик пов'язаний з переривчастою кругообігу фондів, можливістю не завершити ефективно цей кругообіг. Аналіз такого ризику дозволяє прогнозувати достатність джерел погашення позики. Тим самим він доповнює способи оцінки кредитоспроможності ' клієнтів банку.

Чинники ділового ризику пов'язані з окремими стадіями кругообігу фондів. Набір цих чинників може бути представлений таким чином:

1. Надійність постачальників.

2. Диверсифікованість постачальників.

3. Сезонність поставок. Тривалість зберігання сировини і матеріалів (чи є товар швидкопсувним).

4. Наявність складських приміщень і необхідності в них.

5.Порядок придбання сировини і матеріалів (у виробника або через посередника).

6. Чинники екології.

7. Мода на сировину і матеріали.

8. Рівень цін на цінності, що придбаваються, і їх транспортування (доступність цін для позичальника, небезпека підвищення цін).

9. Відповідність транспортування характеру вантажу.

10.Ризик введення обмежень на вивіз і ввезення імпортної сировини і матеріалів.

Діловий ризик пов'язаний також з недоліками законодавчої основи для здійснення операції, що кредитується, а також із специфікою галузі позичальника. Необхідно враховувати вплив на розвиток даної галузі альтернативних галузей, систематичного ризику в порівнянні з економікою в  цілому, схильність галузі циклічності попиту, постійність результатів в діяльності галузі і т.д.

цілому, схильність галузі циклічності попиту, постійність результатів в діяльності галузі і т.д.

Більшість перерахованих чинників може бути формалізоване, тобто для них можуть бути розроблені бальні оцінки.

Залежно від кількості врахованих чинників і прийнятої шкали розробляється таблиця визначення класу кредитоспроможності позичальника на основі ділового ризику:

| Вірогідність ризику |

Бали |

Клас кредитоспроможності |

1.Неризикова операція2.Мінімальний ризик 3.Середній ризик 4.Високий ризик 5.Повний ризик |

більше 100 80-100 50-79 30-49 0-29 |

I II

IV V |

Прогнозні методи оцінки кредитоспроможності.

Більшість використовуваних методів оцінки кредитоспроможності обернута на аналіз минулого стану позичальника. Проте, при визначенні кредитоспроможності часто говорять не про поточну, а про майбутню платоспроможність підприємства.

Як додаткові методи оцінки кредитоспроможності можна використовувати різні методи прогнозування можливого банкрутства підприємств. Для експрес-аналізу потреба в застосуванні різноманітних прийомів і методів прогнозування відпадає, тому зупинимося на 3 основних:

- розрахунок індексу кредитоспроможності;

- використовування системи формалізованих і неформалізованих критеріїв;

- прогнозування показників платоспроможності. Розглянемо їх докладніше.

Запропонований ще в 1968 році індекс кредитоспроможності відомим західним економістом Е. Альтманом був побудований за допомогою апарату  мультиплікативного дискримінатного аналізу, що дозволяє йому в першому наближенні розділити всі господарюючі суб'єкти на потенційних не- або банкротів (21.-с.138-139). Загалом,індекс кредитоспроможності (Z) має вигляд:

мультиплікативного дискримінатного аналізу, що дозволяє йому в першому наближенні розділити всі господарюючі суб'єкти на потенційних не- або банкротів (21.-с.138-139). Загалом,індекс кредитоспроможності (Z) має вигляд:

Z=3. 3*К1 + 1.0*К2 + 0.6*КЗ + 1. 4*К4 + 1. 2*К5 , де показники К1,К2,КЗ,К4,К5 розраховуються по наступних алгоритмах:

Прибуток до виплати відсотків, податків Виручка від реалізації К1= ------------------------------------------------------; К2= -------------------------------;

Всього активів Всього активів

Власний капітал (ринкова оцінка) Реінвестований прибуток

К3= ---------------------------------------------; К3= --------------------------------------

Привернутий капітал Всього активів

Власні оборотні кошти

К5= ---------------------------------- .

Всього активів

Критичне значення індексу Z складає 2,675. Це дозволяє провести межу між підприємствами і виказати думку про можливості в недалекому майбутньому (2-3 роки) банкрутства одних ( Z<2. 675) і досить стійкий фінансовий стан інших ( Z>2. 675).

Відомі і інші подібні критерії, зокрема, британські учені Тафлер і Тішоу запропонували в 1977 році прогнозну чотирьохфакторну модель .

Приведена методика має один, але вельми серйозний недолік : істоті її можна розглядати лише відносно крупних компаній, котируючих свої акції на біржах. Проте, є досвід розрахунку індексу 2 для вітчизняних компаній нафтогазового комплексу (26.-с.10).

Будь-яке прогнозне рішення є суб'єктивним, а розраховані значення критеріїв носять швидше характер інформації до роздуму. Рішення в однокритерійній задачі простіше, ніж в багатокритерійній, але і там і тут є свої плюси і мінуси. Використання системи формалізованих і неформалізованих критеріїв дозволяє врахувати не тільки дані бухгалтерського обліку, звітності, але і додаткову інформацію (наприклад,  стійко низькі коефіцієнти ліквідності, погіршення відносин з установами банківської сфери, недостатня диверсифікація діяльності або втрата ключових контрактів, інші).

стійко низькі коефіцієнти ліквідності, погіршення відносин з установами банківської сфери, недостатня диверсифікація діяльності або втрата ключових контрактів, інші).

Інші методи оцінки кредитоспроможності. Якщо розглянуті нами методи в тому або іншому ступені застосовуються в українській банківській практиці, то за кордоном оцінка надійності здійснюється, як правило, за допомогою декількох ключових позицій.

У США застосовується правило п'яти " сі" (ключові слова починаються на "сі"):

- характер (character) - особа позичальника, його репутація в діловому світі, відповідальність, і готовність виконати узяті зобов'язання;

- фінансові можливості (сарасity) - здатність погасити узяту позику за рахунок поточних грошових надходжень або від продажу активів;

- майно (сарital) - величина і структура акціонерного капіталу підприємства;

- забезпечення (соllаtеrаl ) - види і вартість активів, пропонованих як застава при отриманні кредиту;

- загальні умови (conditions) - стан економічної кон'юнктури і інші зовнішні чинники, здатні зробити вплив на положення позичальника(наприклад, зміна податкового законодавства і т.п. ) (23.-с. 5).

Легко помітити, що і "5 з" не позбавлені недоліків. Названі показники, за деяким винятком, не можуть бути виражені безпосередньо в цифрових величинах; Значить, і тут виникають проблеми надійності аргументування на користь того або іншого висновку. Багато показників розраховуються виходячи з даних про залишки, а не обороти.

У Англії ключовим словом, в якому зосереджені вимоги при видачі позик позичальникам, є термін "PARTS", що включає:

purpose - призначення, мета;

amount - сума, розмір;

repayment - оплата, повернення довга і відсотків;

term - термін;

term - термін;

security - забезпечення, застава.

Тут розраховуються, наприклад, такі показники:

Середня сума Дебіторської заборгованості

Середня сума = ---------------------------------------------------------------- * 365

погашення кредиту Об'єм продажів

Середня вартість запасів

Оборот запасів = --------------------------------------------------- * 365

Вартість проданих товарів

Середня сума Середня сума Кредиторської заборгованості

отриманого = ----------------------------------------------------------------------- *365

кредиту Вартість проданих товарів оцінених по собівартості

Існують і деякі інші методи оцінки кредитоспроможності, які по своїй специфіці небагато відрізняються від вищеперелічених.

Так, фінансове положення підприємства-позичальника в економічному житті Німеччини визначають по рівню рентабельності і частці забезпеченості власними засобами.

Відповідно до цього виділяють три основні групи підприємств з різним ступенем ризику:

1)бездоганний фінансовий стан, тобто солідну базу власних засобів і високу норму рентабельності;

2)задовільний фінансовий стан;

3)незадовільний фінансовий стан , тобто низьку частку власних засобів і низький рівень рентабельності.

Все це дозволяє виділити підприємства працюючі з вищою, ніж міжгалузева рентабельність; працюючі на міжгалузевому рівні і з показниками на рівні нижче галузевих. Практика видачі кредиту банком така, що його одержують вільно підприємства мають або бездоганне фінансове положення незалежно від якості забезпечення кредиту, або з бездоганним забезпеченням, незалежно від фінансового положення підприємства.

У Японії

, окрім загальноприйнятих застосовують і коефіцієнти власності (відношення власного капіталу до підсумку балансу, співвідношення позикового і власного капіталу, відношення довгострокової заборгованості до власного капіталу, відношення іммобілізованного капіталу до суми власного капіталу і довгострокової заборгованості і ін.). Ці показники, що характеризують стійкість фінансового положення, одержують при аналізі горизонтальної і вертикальної будови балансу (12.-с. 58-64).

У Японії

, окрім загальноприйнятих застосовують і коефіцієнти власності (відношення власного капіталу до підсумку балансу, співвідношення позикового і власного капіталу, відношення довгострокової заборгованості до власного капіталу, відношення іммобілізованного капіталу до суми власного капіталу і довгострокової заборгованості і ін.). Ці показники, що характеризують стійкість фінансового положення, одержують при аналізі горизонтальної і вертикальної будови балансу (12.-с. 58-64).

Окрім самих методів оцінки кредитоспроможності у величезній кількості пропонуються різними авторами модифіковані коефіцієнти, які також повніше або вже здатні охарактеризувати окремі сторони фінансового або господарського стану підприємства. Наприклад, показник "стану здоров'я" підприємства - його рентабельність, ROE (Return on equity: не невідомий показник) розраховується як відношення Чистого прибутку до Середнього власного капіталу за період. Указуючи на ступінь відшкодування основного капіталу, він відображає здатність підприємства відшкодовувати по підсумках, окрім всіх інших виробничих чинників, також чинник капіталу (25.-с.13)

Таким чином, стисло розглянувши деякі з існуючих методів оцінки кредитоспроможності відзначимо, що причиною недоліків будь-якого з них є їх вузька цілеспрямованість. Якщо неможливо врахувати всі чинники, що впливають на оцінку кредитоспроможності, то,как правило, їх групують і розглядають при аналізі окремо, або вдаються до середніх значень і т п.

Тому, в сучасних умовах будь-яка методика повинна бути орієнтована на синтез основних і додаткових методів, або застосовувати пов'язану систему, побудовану на декількох методах.

РОЗДІЛ ІІ. АНАЛІЗ МЕТОДИЧНОГО АПАРАТУ ПРИВАТБАНКУ ЗА ОЦІНКОЮ КРЕДИТОСПРОМОЖНОСТІ ПОЗИЧАЛЬНИКА.

2.1.ПриватБанк – лідер банківського ринку України

2.1.ПриватБанк – лідер банківського ринку України

Одним з банків України, що найдинамічніше розвиваються, і займає лідируючі позиції банківського рейтингу країни є ПриватБанк, який був заснований в 1992 році. За станом на 1 січня 2007 року розмір чистих активів ПриватБанку складає 33,777 млрд. грн. Статутний фонд банку складає 2,082 млрд. грн., власний капітал - 3,288 млрд. грн. Кредитний портфель банку складає 28,768 млрд. грн., зокрема кредити фізичним особам - 11,564 млрд грн. Фінансовий результат ПриватБанку за підсумками 2006 року склав 506,208 млн. грн.

У 2007-у році Global Finance також четвертий рік підряд визнає ПриватБанк за кращий банк в Україні по рейтингу World's Best Foreign Exchange Banks 2007. В кінці 2005 року в рамках рейтингу Best Bank Award журналу Global Finance ПриватБанк третій рік поспіль визнаний "Кращим банком в Україні". Авторитетний міжнародний фінансово-аналітичний журнал "The Banker" за наслідками проведеного в 2000 і 2002 роках дослідження, привласнив ПриватБанку звання "The Bank of Year". Інший впливовий журнал - "Euromoney" в течію п'ять років - в 1999, 2000, 2001, 2002 і 2005 роках визнає ПриватБанк за кращий банк України. В ході дослідження ринку банківських послуг, проведеного компанією GFK Ukraine, 23,3% опитаних жителів України назвали ПриватБанк найпривабливішим для себе українським банком. ПриватБанк також має найвищий рівень впізнанності серед населення без підказки: 64%. ПриватБанк також є лідером серед українських комерційних банків по кількості клієнтів: його послугами користується понад 23% населення України.

Володіючи генеральною ліцензією Національного Банку України на проведення банківських операцій, ПриватБанк здійснює весь спектр банківських послуг, що є на вітчизняному ринку, з обслуговування корпоративних і приватних клієнтів відповідно до міжнародних стандартів. Довгостроковий інтерес клієнта - головний пріоритет в роботі банку. З клієнтами працює висококваліфікована команда фахівців і персональні  менеджери, які несуть відповідальність за забезпечення якісного обслуговування, оперативне і точне задоволення потреб клієнта. Упроваджуючи нові види банківських послуг і постійно удосконалюючи комплекс банківського обслуговування, на сьогоднішній день банк обслуговує 241 тисяча корпоративних клієнтів, приватних підприємців - 209 тисяч і понад 12,5 мільйони рахунків фізичних осіб. Об'єм привернутих банком засобів юридичних осіб на 1 січня 2007 року складає 8,5 млрд. грн, зокрема депозитний портфель юр. осіб - 2,5 млрд.грн. Об'єм засобів фізичних осіб, залучених ПриватБанком на 1 січня 2007 року складає 15,188 млрд. грн. (найбільший показник серед всіх українських банків),зокрема депозитний портфель фіз.осіб-11,201 млрд. грн.

менеджери, які несуть відповідальність за забезпечення якісного обслуговування, оперативне і точне задоволення потреб клієнта. Упроваджуючи нові види банківських послуг і постійно удосконалюючи комплекс банківського обслуговування, на сьогоднішній день банк обслуговує 241 тисяча корпоративних клієнтів, приватних підприємців - 209 тисяч і понад 12,5 мільйони рахунків фізичних осіб. Об'єм привернутих банком засобів юридичних осіб на 1 січня 2007 року складає 8,5 млрд. грн, зокрема депозитний портфель юр. осіб - 2,5 млрд.грн. Об'єм засобів фізичних осіб, залучених ПриватБанком на 1 січня 2007 року складає 15,188 млрд. грн. (найбільший показник серед всіх українських банків),зокрема депозитний портфель фіз.осіб-11,201 млрд. грн.

Проводячи послідовну політику зміцнення стабільності банку і вдосконалення якості обслуговування, ПриватБанк вважає одним з пріоритетних напрямів своєї роботи розвиток комплексу сучасних послуг для індивідуального клієнта. На сьогоднішній день банк пропонує громадянам України більше 150 видів найсучасніших послуг, серед яких поточні, вкладні операції, карткові продукти, різноманітні програми споживацького кредитування, здійснювані у партнерстві з провідними вітчизняними торговими, ріелторськими компаніями і автовиробниками. ПриватБанк є уповноваженим Урядом України банком по виплаті пенсій і соціальної допомоги громадянам, а також виплаті компенсацій жертвам нацистських переслідувань. Сьогодні свою пенсію і соціальні виплати в Приватбанку одержують понад 1,2 мільйони чоловік. Більше 44% клієнтів банків, що оформляють кредити на покупку споживацьких товарів, користуються кредитними програмами Приватбанку. Також послугами Приватбанку користуються 28% всіх клієнтів депозитних програм, більше 33% клієнтів, що виробляють обмін валюти. Близько 35% клієнтів українських банків вибирають Приватбанк при відкритті поточного рахунку і понад 28% користуються послугами банку при здійсненні грошових переказів.

Проводячи послідовну політику зміцнення стабільності банку і вдосконалення якості обслуговування, Приватбанк вважає одним з пріоритетних напрямів своєї роботи розвиток комплексу сучасних послуг для індивідуального клієнта. На сьогоднішній день банк пропонує громадянам України більше 150 видів найсучасніших послуг, серед яких поточні, вкладні операції, карткові продукти, різноманітні програми споживацького кредитування, здійснювані у партнерстві з провідними вітчизняними торговими, ріелторськими компаніями і автовиробниками. ПриватБанк є уповноваженим Урядом України банком по виплаті пенсій і соціальної допомоги громадянам, а також виплаті компенсацій жертвам нацистських переслідувань. Сьогодні свою пенсію і соціальні виплати в ПриватБанку одержують понад 1,2 мільйони чоловік. Більше 44% клієнтів банків, що оформляють кредити на покупку споживчих товарів, користуються

Проводячи послідовну політику зміцнення стабільності банку і вдосконалення якості обслуговування, Приватбанк вважає одним з пріоритетних напрямів своєї роботи розвиток комплексу сучасних послуг для індивідуального клієнта. На сьогоднішній день банк пропонує громадянам України більше 150 видів найсучасніших послуг, серед яких поточні, вкладні операції, карткові продукти, різноманітні програми споживацького кредитування, здійснювані у партнерстві з провідними вітчизняними торговими, ріелторськими компаніями і автовиробниками. ПриватБанк є уповноваженим Урядом України банком по виплаті пенсій і соціальної допомоги громадянам, а також виплаті компенсацій жертвам нацистських переслідувань. Сьогодні свою пенсію і соціальні виплати в ПриватБанку одержують понад 1,2 мільйони чоловік. Більше 44% клієнтів банків, що оформляють кредити на покупку споживчих товарів, користуються  кредитними програмами ПриватБанку. Також послугами ПриватБанку користуються 28% всіх клієнтів депозитних програм, більше 33% клієнтів, що виробляють обмін валюти. Близько 35% клієнтів українських банків вибирають ПриватБанк при відкритті поточного рахунку і понад 28% користуються послугами банку при здійсненні грошових переказів.

кредитними програмами ПриватБанку. Також послугами ПриватБанку користуються 28% всіх клієнтів депозитних програм, більше 33% клієнтів, що виробляють обмін валюти. Близько 35% клієнтів українських банків вибирають ПриватБанк при відкритті поточного рахунку і понад 28% користуються послугами банку при здійсненні грошових переказів.

ПриватБанк є визнаним лідером вітчизняного ринку платіжних карт. На сьогоднішній день банком випущено більше 11,9 млн. пластикових карт (39% від загальної кількості карт, емітованих українськими банками). У мережі обслуговування пластикових карт банку працює 3 439 банкомату, пластикові карти банку приймають до оплати понад 25 тисячі торгово-сервісних крапок по всій Україні. Наявність широкої мережі обслуговування карткових продуктів дозволяє ПриватБанку активно впроваджувати послуги з автоматизованої видачі корпоративним клієнтам заробітної платні з використанням пластикових карт. Інноваційна політика ПриватБанку орієнтована на впровадження на українському ринку принципово нових, передових банківських послуг, які надають клієнтам нові можливості управління своїми фінансами. ПриватБанк першим в Україні запропонував своїм клієнтам послуги інтернет-банкинга "Приват24" і GSM-банкинга, а також послуги з продажу через мережу своїх банкоматів і POS-терминалов електронних ваучерів провідних операторів мобільного зв'язку і IP-телефонии.

2.2.Методика оцінки кредитоспроможності позичальника,

2.2.Методика оцінки кредитоспроможності позичальника,

використовувана Приватбанком

Основну частину в структурі кредитного портфеля складаю мікрокредити. «Мікрокредитування» - продукт, розроблений для фінансування малого (середнього) бізнесу і приватних підприємців, чия офіційна звітність не дозволяє скласти об'єктивну думку про поточне положення діяльності клієнта, або зовсім відсутній (наприклад, приватні підприємці, що працюють по єдиному податку), а, отже, не дає їм можливості одержати звичний банківський кредит.

Мікрокредити надаються суб'єктам господарської діяльності на комерційній, договірній основі, за умови дотримання принципів забезпеченості, поворотності, терміновості, платності, цільовій спрямованості. Паралельно з цим, позичальник повинен бути резидентом України . Термін роботи позичальника в бізнесі (не залежно від дати офіційної реєстрації) повинен складати для торгівлі - не менше 3 місяців, для виробництва і послуг - не менше 6 місяців.

Головними відмітними особливостями мікрокредитування є однорівнева система організації кредитного процесу, а також специфіка методики оцінки фінансово - економічного стану потенційних позичальників, заснована на використовуванні технології, вживаної в зарубіжній банківській практиці.

Однорівнева система організації процесу - здійснення експертом функцій трьох рівнів кредитної роботи: залучення і первинний контакт з клієнтом, фінансово - економічний аналіз, оцінка забезпечення, оформлення видачі, адміністрування і моніторинг кредиту, а також робота з простроченою заборгованістю. Зрештою, така організації процесу сприятливо позначається на взаємостосунках Банку і Позичальника, оскільки по-перше, клієнт знає, що його обслуговує одна людина впродовж всього кредитного циклу, а головне - позичальнику не доводиться самостійно проходити багато служб банку, що беруть участь в процесі отримання (оформлення) кредиту, це входить в обов'язку кредитного експерта.

Основним принципом технології мікрокредитування є доскональний аналіз поточної діяльності потенційного клієнта, і об'єктивна оцінка його реального фінансово-економічного стану, з метою чіткого встановлення здатності позичальника виробляти погашення кредиту відповідно до графіка - щомісячно рівними частками. Вказаний комплекс заходів і є першорядним (найважливішим) чинником, що визначає величину видаваного кредиту зокрема, і доцільність надання позики в цілому (застава є другорядною - психологічним чинником!).

Основним принципом технології мікрокредитування є доскональний аналіз поточної діяльності потенційного клієнта, і об'єктивна оцінка його реального фінансово-економічного стану, з метою чіткого встановлення здатності позичальника виробляти погашення кредиту відповідно до графіка - щомісячно рівними частками. Вказаний комплекс заходів і є першорядним (найважливішим) чинником, що визначає величину видаваного кредиту зокрема, і доцільність надання позики в цілому (застава є другорядною - психологічним чинником!).

Застосування технології мікрокредитування недоцільне при розгляді проектів, коли позичальник є крупним промисловим підприємством та/або інсайдером крупного, або державного підприємства.

У випадку якщо кредит використовується для придбання основних засобів, що вимагають додаткового часу для замовлення, доставки, монтажу і введення їх в експлуатацію, можливе відстрочення сплати першого внеску по «тілу» кредиту (відсотки погашаються щомісячно), але не більш два місяці, при обґрунтуванні необхідності, а в подальшому здійсненні жорсткого моніторингу проекту.

У виняткових випадках, клієнтам, що мають 100% позитивну кредитну історію в Приватбанку і відмінний фінансово-економічний стан, можливе встановлення індивідуального графіка погашення кредиту. При цьому, відхилення від стандартної схеми сплати щомісячних внесків (складання спеціального графіка, надання відстрочення), повинно бути у обов'язковому порядку узгоджено з Департаментом мікрокредитування ОБКК ГБ, шляхом напряму відповідного обґрунтування – Резюме по кредиту, в якому повинна бути чітко позначена необхідність зміни механізму (періодичності) погашення позикової заборгованості. У регіонах, де реалізація мікрокредитування здійснюється спільно з IPC, узгодження вказаних змін здійснюють її представники – консультанти IPC, закріплені за РП.

При мікрокредитуванні юридичних осіб кредити можуть видаватися в національній валюті України; у іноземній валюті без конвертації для оплати  контрактів з нерезидентами; у іноземній валюті, з конвертацією в гривну, у вигляді:

контрактів з нерезидентами; у іноземній валюті, з конвертацією в гривну, у вигляді:

· кредитної угоди / лінії (відновлюваної / невідновлюваної);

· термінового кредиту;

· кредитного ліміту на корпоративну пластикову карту.

При мікрокредитуванні приватних підприємців і фізичних осіб (керівників, власників / засновників фірм) кредити можуть видаватися в наявній і безготівковій формі на поточний рахунок:

· у національній валюті України, в т.ч. споживчого у вигляді:

- кредитної угоди / лінії (відновлюваної / невідновлюваної);

- термінового кредиту;

- кредитного ліміту на пластикову карту.

· у іноземній валюті у вигляді:

- споживчого: термінового кредиту / кредитної угоди / лінії (відновлюваної / невідновлюваної);

- кредитного ліміту на пластикову карту.

При цьому, кредити в іноземній валюті можуть видаватися, як з конвертацією в національну валюту, так і без конвертації, відповідно до чинного законодавства України.

Кредитний цикл за Програмою мікрокредитування починається із залучення клієнтів, консультації потенційного позичальника і закінчується повним погашенням кредитної заборгованості позичальника перед Банком і складається з 6 основних етапів:

1 етап – Залучення клієнтів

2 етап – Консультація потенційних клієнтів

3 етап – Підготовка пропозицій по кредиту

4 етап – Затвердження кредиту

5 етап – Видача кредиту

6 етап – Моніторинг і погашення кредиту

рис.2.1.Процедура отримання кредиту

1 етап. Залучення клієнтів

Пошук і залучення нових клієнтів для видачі мікрокредитів виробляється:

1. Співробітниками Програми мікрокредитування в рамках звичної роботи за Програмою мікрокредитування і розглядається як основний спосіб залучення клієнтів.

КЕ повинні особисто контактувати (пряме рекламування) з потенційними клієнтами, надаючи потенційним позичальникам повну інформацію про умови кредитування в рамках Програми мікрокредитування Банку, надаючи підвищену увагу акціям, що проводяться Банком в рамках Програми мікрокредитування.

Для залучення потенційних позичальників доцільно проводити зустрічі з керівниками фірм-клієнтів Банку, а також потенційно цікавих для Банку клієнтів, відвідувати наради і семінари, що проводяться місцевими держ. адміністраціями, бізнес-центрами, аудиторськими фірмами, відвідувати різні виставки з метою інформування клієнтів про послуги Банку і надання їм рекламної продукції Банку. Для залучення ЧП, які, як правило, не мають рахунків в Банках і практично не користуються банківськими послугами, можна використовувати такий спосіб залучення клієнтів, як оголошення по радіо на крупних ринках, плакати в торгових центрах і крупних магазинах.

Для залучення потенційних позичальників доцільно проводити зустрічі з керівниками фірм-клієнтів Банку, а також потенційно цікавих для Банку клієнтів, відвідувати наради і семінари, що проводяться місцевими держ. адміністраціями, бізнес-центрами, аудиторськими фірмами, відвідувати різні виставки з метою інформування клієнтів про послуги Банку і надання їм рекламної продукції Банку. Для залучення ЧП, які, як правило, не мають рахунків в Банках і практично не користуються банківськими послугами, можна використовувати такий спосіб залучення клієнтів, як оголошення по радіо на крупних ринках, плакати в торгових центрах і крупних магазинах.

2. Банком шляхом проведення рекламної кампанії Програми мікрокредитування в засобах масової інформації (далі ЗМІ) і по інших рекламних каналах.

З цією метою щокварталу складається і затверджується план і бюджет проведення рекламної кампанії Програми мікрокредитування на наступний квартал.

2 етап. Консультація потенційних клієнтів

Первинний контакт з клієнтом проводить КЕ.

Перший контакт є визначаючим для встановлення довгострокових взаємостосунків між Банком і потенційним клієнтом. Під час першого контакту у клієнтів складається думка про те, чи пропонує КЕ необхідні їм послуги. Перше спілкування дозволяє КЕ оцінити потенційних клієнтів, тобто щонайшвидше визначити, чи відповідає клієнт критеріям прийнятності для фінансування в рамках Програми мікрокредитування (це економить дорогий час, який інакше витрачається на непотрібні виїзди до клієнтів).

Бесіду про деталі конкретного кредиту проводить КЕ. У розмові по телефону або в підрозділі мікрокредитування, КЕ повинен пояснити потенційним позичальникам , що зацікавилися, основні умови кредитування, вимоги Банку до повного пакету документів і описати процедури подачі заявки, твердження, видачі і погашення кредиту. Перше інтерв'ю повинне  проводитися в дружній манері, так, щоб клієнти не переживали почуття, що їх допитують.

проводитися в дружній манері, так, щоб клієнти не переживали почуття, що їх допитують.

Бажаний комплект документів, що надається клієнтом для першої розмови з КЕ в Банку (після якого ухвалюється рішення про доцільність виїзду до клієнта), включає:

1.Для юридичної особи:

- Копію Свідоцтва про державну реєстрацію юридичної особи

- Статут і засновницький договір

- Баланс і Звіт про прибутки і збитки за останній звітний період (якщо клієнт не знаходиться на спрощеній системі оподаткування)

2. Для ЧП:

- Паспорт

- Свідоцтво про внесення запису в ЕДРПОУ

3.Для фізичної особи:

- Паспорт

Під час першої бесіди КЕ повинен зібрати наступну інформацію із слів клієнта:

- джерело отримання інформації про Програму мікрокредитування Банку;

- підтвердження тому, що клієнт відповідає основним критеріям на отримання кредиту;

- бажаний розмір, термін і мета кредиту;

- форма власності і вид діяльності підприємства;

- місцепроживання клієнта і дислокація його бізнесу;

- основні фінансові показники;

- досвід в бізнесі потенційного позичальника;

- технічна і управлінська компетенція;

- загальна економічна і соціальна ситуація на підприємстві;

- перспективи розвитку даного бізнесу;

- пропоноване забезпечення;

- визначити дату і час проведення виїзду до клієнта;

-  контактна інформація клієнта (телефони, адреси).

контактна інформація клієнта (телефони, адреси).

В ході бесіди КЕ уточнює вигляд і суму запрошуваного кредиту. У разі невідповідності умов запиту клієнта можливостям Банку, КЕ повинен з'ясувати можливість коректування даних умов і пояснити їх клієнту.

КЕ необхідно з'ясувати загальні деталі про поточне фінансове положення, про ділові якості потенційного позичальника, про поточну ситуацію в тому секторі ринку, в якому діє підприємство клієнта. Доцільно з'ясувати, яка структура бізнесу клієнта. Тому необхідно дізнатись:

- хто здійснює реальне керівництво підприємством (фірмою) (директор, власник або один із засновників);

- скільки структурних підрозділів (відділів, ділянок) включає підприємство, роль і підлеглість кожного з них;

- чи є дочірні або “зв'язані” структури;

- яка форма поточної звітності усередині підприємства;

- хто володіє всією фінансовою інформацією на підприємстві (директор, засновник, головний бухгалтер, головний технолог або інженер).

Крім того, необхідно взнати основних конкурентів, а також переваги даного підприємства перед ними.

Технічні і соціально-економічні чинники, які можуть негативно впливати на здатність клієнта погашати кредит, повинні бути наперед зафіксовані КЕ, щоб перевірити їх при подальших відвідинах місця бізнесу і місцепроживання клієнта (особливо це торкається ЧП). Швидкий аналіз одержаної інформації дозволить КЕ ухвалити рішення про доцільність подачі клієнтом заявки на отримання кредиту. У будь-якому випадку, КЕ повинен проінформувати клієнта про своє рішення негайно.

Перший контакт є першим «фільтром» в кредитному процесі.

Інформацію, одержану при першому контакті, згодом порівнюють з інформацією, одержаною при відвідинах місця бізнесу і місцепроживання клієнта. Це допомагає правильно оцінити клієнта:

Чи має клієнт реальне уявлення про власний бізнес або він переоцінює (недооцінює) його;

Чи має клієнт реальне уявлення про власний бізнес або він переоцінює (недооцінює) його;

Чи надає клієнт повну і правдиву інформацію або намагається щось приховати;

Чи не суперечлива інформація, яку надає клієнт.

Якщо КЕ вирішить, що клієнту недоцільно подавати заявку, а клієнт не задоволений поясненнями КЕ, йому повинна бути надана можливість проконсультуватися з Керівником підрозділу мікрокредитування. Керівник підрозділу мікрокредитування разом з КЕ ухвалюють остаточне рішення про те, наскільки можливо проводити роботу по оформленню кредиту з ЧП, отже, про доцільність подачі заявки клієнту на отримання кредиту.

Якщо клієнта задовольняють умови кредитування і клієнт, з свого боку, відповідає всім вимогам кредитування за Програмою мікрокредитування, то КЕ видає клієнту Заявку і Перелік документів, необхідних для отримання кредиту.

Після надання клієнтом заповненої заявки і повного пакету документів, КЕ призначає дату і час проведення відвідин місця бізнесу і місцепроживання клієнта в прийнятний для обох сторін час.

Дата отримання від клієнта заповненої заявки і повного пакету документів, вважається датою офіційного обігу клієнта за кредитом.

3 етап. Підготовка пропозицій по кредиту

При розгляді кредитної заявки, розмір ліміту кредитування розглядається як сума запитаного кредиту плюс сума поточної заборгованості даного Позичальника / його поручителів / зв'язаних осіб в Банку.

Виїзд до клієнта виробляється після отримання від клієнта заявки на отримання кредиту і пакету документів. КЕ повинен щонайшвидше відвідати клієнта, забезпечуючи швидкість і ефективність надання Банком кредитної послуги.

По кредитах в розмірі до 7 000 доларів США в еквіваленті з метою максимально привернути клієнта на кредитування в Банк, виїзд до клієнта необхідно проводити відразу після проведення першої бесіди з клієнтом при дотриманні наступних умов:

По кредитах в розмірі до 7 000 доларів США в еквіваленті з метою максимально привернути клієнта на кредитування в Банк, виїзд до клієнта необхідно проводити відразу після проведення першої бесіди з клієнтом при дотриманні наступних умов:

1. Клієнт відповідає критеріям прийнятності для фінансування в рамках Програми мікрокредитування Банку і виявив бажання одержати кредит.

2. Заповнити заявку на кредит і зібрати необхідний пакет документів можливо в процесі відвідин місця бізнесу і місцепроживання клієнта

3. У КЕ не заплановані відвідини іншого клієнта на цей же час.

Важливо, щоб в цьому випадку, КЕ повернувся з відвідин клієнта із заповненою заявкою і повним пакетом необхідних документів.

Під час виїзду до клієнта, КЕ повинні бути проаналізовані наступні аспекти:

Загальна інформація про клієнта: рівень менеджменту, ділові якості позичальника, ринкове положення і т.д.;

Фінансовий стан;

Забезпечення кредиту;

Соціально економічний стан клієнта.

Виїзд до клієнта виробляється КЕ спільно з Керівником підрозділу мікрокредитування, або іншим КЕ (але не більш трьох чоловік), або самостійно.

Технологія мікрокредитування передбачає не оцінку активів клієнта, а його здатність погашати кредит на момент відвідин місця бізнесу і місцепроживання (особливо це торкається ЧП). Тому, всі аспекти діяльності підприємства і соціально-економічне оточення повинні бути проаналізовані. Як правило, у сфері мікрокредитування відношення між сім'єю і бізнесом дуже значущі. У міру збільшення розміру кредиту і ступеня формалізованості бізнесу, зростає значення фінансових аспектів, включаючи аналіз проекту.

При кредитуванні до 7 000 дол. США в еквіваленті особлива увага фокусується на взаємостосунках сім'ї і бізнесу, а також на розвитку бізнесу до моменту відвідин клієнта. Це передбачає детальну оцінку відносин між сім'єю і бізнесом, а також аналіз потоку грошових коштів сім'ї і бізнесу, як економічної одиниці в цілому. Цей аналіз повинен визначити, чи дає що є прибуток клієнту можливість погашати внесок по кредиту за аналогічний період.

При кредитуванні до 7 000 дол. США в еквіваленті особлива увага фокусується на взаємостосунках сім'ї і бізнесу, а також на розвитку бізнесу до моменту відвідин клієнта. Це передбачає детальну оцінку відносин між сім'єю і бізнесом, а також аналіз потоку грошових коштів сім'ї і бізнесу, як економічної одиниці в цілому. Цей аналіз повинен визначити, чи дає що є прибуток клієнту можливість погашати внесок по кредиту за аналогічний період.

КЕ повинен прикласти максимум зусиль для того, щоб одержати найнадійнішу інформацію, як основу для свого аналізу. При проведенні аналізу КЕ використовує наступні джерела інформації:

- Бесіда з підприємцем або керівником, а також з головним бухгалтером і технологом підприємства. Правдивість одержаної інформації і достовірність наданих документів повинна бути перевірена ще раз з використанням інших джерел (включаючи бесіди з персоналом, членами сім'ї і ін.).

- У обов'язковому порядку відвідини і вивчення всіх місць діючого бізнесу клієнта з метою отримання якісного враження – наприклад, чи відповідальний потенційний позичальник які його підприємницькі здібності, професійний рівень його співробітників і т.д.

- Відвідини складських приміщень і перевірка пакету документів по обліку на складі.

- Частка ринку і його конкурентоспроможність, валютний ризик і т.д.

- Інформація про інші бізнеси позичальника.

- Відвідини місцепроживання потенційного клієнта – здійснюються, щоб скласти уявлення про його соціально-економічне положення. Відвідини місцепроживання клієнтів, що здійснюють свою підприємницьку діяльність як ІП, є обов'язковими. У решті випадків остаточно доцільність відвідин місцепроживання визначає Керівник підрозділу мікрокредитування або Голова МКК, на якому розглядається можливість видачі кредиту.

При спілкуванні з клієнтом КЕ повинен діяти професіонально: зібрати достовірну інформацію швидко і коректно, не принижуючи гідності клієнта і не порушуючи позитивного іміджу Банку.

При спілкуванні з клієнтом КЕ повинен діяти професіонально: зібрати достовірну інформацію швидко і коректно, не принижуючи гідності клієнта і не порушуючи позитивного іміджу Банку.

КЕ зобов'язаний підготувати проведення виїзду до клієнта, а саме:

1. В день відвідин місця бізнесу клієнта повинні бути присутнім:

- Особа, що повною мірою володіє всією інформацією про стан подій на підприємстві (директор, власник, засновник).

- Головний бухгалтер, або особа, що виконує ці функції.

- У разі багатопрофільності підприємства, менеджери, що ведуть на підприємстві окремі напрями діяльності.

2. Повинна бути вироблена попередня оцінка наданих клієнтом документів .

Перша частина відвідин місця бізнесу клієнта / його поручителів складається з якісної оцінки бізнесу. Оцінка якості проводиться по двох об'ємних напрямах: оцінка чинника менеджменту і оцінка чинника ринку. Чинник менеджменту включає оцінку рівня менеджменту, ступені довіри до одержаної інформації, кредитну історію і готовність нести особисту відповідальність за кредит. Аналіз ринку включає оцінку привабливості вироблюваного продукту, чинників виробництва, структуру клієнтів, структуру постачальників, конкуренцію, тривалість діяльності і будь-який інший чинник, який може впливати на ділову активність підприємства.

Під час відвідин місця бізнесу клієнта / його поручителів, КЕ одержує інформацію, необхідну для оцінки і визначення кредитоспроможності потенційного позичальника і його фінансового стану згідно Положення по формуванню резервів на можливі втрати по позиках, позиковій і прирівняній до неї заборгованості за системою Москоприватбанку (Програма мікрокредитування), затверджуваній Наказом по Банку.

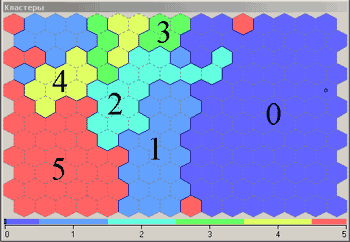

Оцінка кредитоспроможності позичальників здійснюється за наступною схемою:

![]()

Паралель з відвідинами місця бізнесу потенційного позичальника / його поручителів, правовою експертизою документів, проведенням відповідної перевірки СБ здійснюється оцінка забезпечення.

Як забезпечення кредитів за Програмою мікрокредитування розглядається як все рухоме і нерухоме майно юридичної особи, так і особисте майно керівників фірм-позичальників/ ЧП, третіх осіб (без обмежень, зокрема по терміну експлуатації майна). Майно може розглядатися як забезпечення кредитів за Програмою мікрокредитування як в заставу, так і в заставу.

Психологічна цінність повинна виконувати значну роль при виборі пропонованої застави.

Як застава можуть бути розглянуті наступні варіанти майна:

- квартири, приватні будинки, магазини, земельні ділянки і інші об'єкти нерухомого майна;

- автотранспорт;

- товари в обороті, сировина, готова продукція (але не більш 30% від суми кредиту);

![]() - товари в обороті, сировині, готова продукція (але не більш 50% від суми кредиту) для клієнтів з позитивною кредитною історією (погашені кредити) в Банку і інших кредитних організаціях;

- товари в обороті, сировині, готова продукція (але не більш 50% від суми кредиту) для клієнтів з позитивною кредитною історією (погашені кредити) в Банку і інших кредитних організаціях;

- аудіо-відео, побутова техніка, меблі і інше особисте майно;

- вироби з дорогоцінних металів;

- холодильне і виробниче устаткування, орг. техніка, офісне устаткування ;

- об'єкти кредитування;

- інше майно.

Все майно, що розглядається як застава, оцінюється КЕ.

Оцінка застави повинна бути описана відповідним чином в Акті оцінки застави і виробляється без додаткової оплати з боку Позичальника, без залучення незалежних оцінювачів, виходячи з існуючої ринкової ( а не балансової) вартості на конкретний вид застави.

У виняткових випадках майно може бути оцінене спільно КЕ і фахівцем із заставних операцій Банку. Рішення про необхідність запрошувати фахівця із заставних операцій Банку ухвалює Керівник підрозділу мікрокредитування.

При розгляді питання необхідної суми застави Малий Кредитний Комітет повинен керуватися тим, що для покриття ризиків, зв'язаних з неповернення кредиту, необхідно, щоб сума застави за оцінюваною вартістю покривала суму кредиту.

Остаточну форму і вид забезпечення, а також його оцінну вартість затверджує МКК.

Служба безпеки (далі СБ) проводить перевірку потенційного позичальника, його заставників і поручителів на предмет наявності інформації, перешкоджаючій видачі кредиту.

СБ у обов'язковому порядку проводить перевірку клієнтів для кредитів в розмірі, що перевищує еквівалент 10 000 доларів США.

![]() У разі повторного обігу Позичальника за кредитом, незалежно від суми кредиту, якщо з моменту попередньої перевірки цього Позичальника, його заставників і поручителів до моменту видачі нового кредиту пройшло не більш 7 (семи) місяців, доцільність перевірки клієнта СБ визначає Керівник підрозділу мікрокредитування або Голова МКК, на якому розглядається можливість видачі кредиту.

У разі повторного обігу Позичальника за кредитом, незалежно від суми кредиту, якщо з моменту попередньої перевірки цього Позичальника, його заставників і поручителів до моменту видачі нового кредиту пройшло не більш 7 (семи) місяців, доцільність перевірки клієнта СБ визначає Керівник підрозділу мікрокредитування або Голова МКК, на якому розглядається можливість видачі кредиту.

По кредитах в розмірі до 10 000 доларів США включно доцільність перевірки клієнта СБ визначає Керівник підрозділу мікрокредитування в рамках своїх лімітів повноважень.

Відсутність заявки в СБ на перевірку клієнтів вважається відсутністю доцільності перевірки клієнта.

СБ проводить свою роботу паралельно з роботою служб і відділів Банку, пов'язаних з перевіркою заявки клієнта.

З цією метою КЕ:

Оформляє службову записку-запит на ім'я керівника, у разі відсутності такого – на співробітника підрозділу СБ за підписом Керівника підрозділу мікрокредитування про перевірку клієнта на предмет наявності інформації, перешкоджаючу видачу кредиту.

Службова записка відправляється по електронній пошті або передається безпосередньо працівнику СБ.

У СБ із службовою запискою надається наступний пакет документів:

1. Копія заяви на отримання кредиту.

2. Копія загальногромадянського паспорта громадянина директора і головного бухгалтера (для фізичних осіб, ІП – копія цивільного паспорта).

3. За наявності засновників/ партнерів по бізнесу/ поручителів/ заставників - копії їх паспортів.

4. Копію Свідоцтва про державну реєстрацію.

СБ приймає службові записки-запити на проведення перевірки від підрозділу мікрокредитування протягом всього робочого дня.

З клієнтами Програми мікрокредитування СБ не зустрічається.

![]() При перевірці клієнтів за Програмою мікрокредитування у функції СБ не входять виїзд до клієнта, телефонний контакт з клієнтом, його застоводавцями/ поручителями і оцінка їх фінансового стану, огляд, перевірка і експертна оцінка вартості заставного майна.

При перевірці клієнтів за Програмою мікрокредитування у функції СБ не входять виїзд до клієнта, телефонний контакт з клієнтом, його застоводавцями/ поручителями і оцінка їх фінансового стану, огляд, перевірка і експертна оцінка вартості заставного майна.

Питання про доцільність зустрічі представників СБ з клієнтом для уточнення наявної негативної інформації вирішує Малий Кредитний Комітет.

СБ перевіряє наступне:

Настановні відомості на Позичальника, його заставників і поручителів, керівників /засновників /партнерів по бізнесу;

Наявність негативної інформації на Позичальника, його заставників і поручителів, керівників /засновників /партнерів по бізнесу;

Мінімум наявність поточних кредитів Позичальника, його заставників і поручителів, керівників /засновників /партнерів по бізнесу в банках, найактивніше кредитуючих мікроклієнтів. Список таких банків узгоджується в кожному РП окремо з Керівником підрозділу мікрокредитування і СБ;

Інші відомості, перешкоджаючі кредитуванню.

За результатами перевірки СБ надає письмову відповідь - висновок в підрозділ мікрокредитування на ім'я Керівника підрозділу мікрокредитування. Службова записка-висновок за результатами перевірки передається Керівнику або співробітнику підрозділу мікрокредитування.

Висновок Служби безпеки носить рекомендаційний характер. У разі винесення висновку, що не рекомендує видачу кредиту, ця інформація повинна усно обговорюватися з Керівником підрозділу мікрокредитування. При негативному висновку СБ про можливість наданні кредиту, рішення про його видачу приймає Малий Кредитний Комітет.

З метою підвищення ефективності діяльності за підрозділом мікрокредитування закріплюється працівник СБ, пріоритетом в роботі якого буде розгляд заявок підрозділу мікрокредитування.

Паралель з проведенням відвідин місця бізнесу і місцепроживання потенційного позичальника, оглядом і оцінкою забезпечення, проведенням ![]() відповідної перевірки СБ здійснюється правова експертиза документів, представлених потенційним позичальником, його заставниками і поручителями.

відповідної перевірки СБ здійснюється правова експертиза документів, представлених потенційним позичальником, його заставниками і поручителями.

Попередня перевірка представлених позичальником документів виробляється КЕ.

До МКК перевіряється наявність всіх документів, підтверджуючих правоздатність клієнта, його заставників і поручителів, а також встановлюючих право і правопідтримуючих документів на заставу .

Копії документів, що надаються юридичними особами, завіряються підписом керівника юридичної особи і його друком з позначкою "Копія вірна" (перша і остання сторінка документа) і лише підписом керівника або друком (решта сторінок).

Копії документів, що надаються ЧП / фізичними особами, завіряються підписом ЧП / фізичної особи з позначкою "Копія вірна" (перша і остання сторінка документа) і лише підписом (решта сторінок).

Допускається можливість виготовлення копій з наданих оригіналів документів безпосередньо співробітником підрозділу мікрокредитування. В цьому випадку копії документів повинні бути завірені підписом співробітника з позначкою "Копія вірна" (перша і остання сторінка документа) і лише підписом (решта сторінок).

Перевірка документів клієнтів підрозділу мікрокредитування до МКК здійснюється юридичним підрозділом у обов'язковому порядку в наступних випадках:

Якщо у складі забезпечення присутнє нерухоме майно;

Якщо сума кредиту перевищує еквівалент більше 10 000 доларів США і Позичальник, або один із Заставників / Поручителів є юридичними особами.

У решті випадків остаточно доцільність перевірки документів клієнта юридичним підрозділом визначає Керівник підрозділу мікрокредитування або Голова МКК, на якому розглядається можливість видачі кредиту.

![]() Відсутність заявки в юридичний підрозділ на перевірку документів вважається відсутністю необхідності перевірки документів юридичним підрозділом. При цьому відповідальність за юридичну перевірку документів клієнтів несе КЕ.

Відсутність заявки в юридичний підрозділ на перевірку документів вважається відсутністю необхідності перевірки документів юридичним підрозділом. При цьому відповідальність за юридичну перевірку документів клієнтів несе КЕ.

Юридичний висновок по кредиту складає:

Юридичний підрозділ – у разі напряму заявки на перевірку документів з боку підрозділу мікрокредитування

КЕ – у разі відсутності доцільності перевірки документів клієнта юридичним підрозділом. КЕ складає юридичний висновок .

З метою проведення юридичної експертизи юридичним підрозділом (якщо така необхідність визначена Керівником підрозділу мікрокредитування або Головою МКК, на якому розглядається можливість видачі кредиту) КЕ:

1. Оформляє запит на проведення юридичної експертизи документів позичальника із списком передаваних на розгляд документів і своїм попереднім висновком.

2. На вимогу юридичного підрозділу надає документи згідно .

3. Запит на проведення юридичної експертизи і пакет документів передає в юридичний підрозділ в електронному або в паперовому вигляді.

Юридичний підрозділ приймає службові запити на проведення юридичної експертизи від підрозділу мікрокредитування протягом всього робочого дня.

Висновок юридичного підрозділу за результатами перевірки, оформлене з візою співробітника юридичного підрозділу, передається безпосередньо КЕ в підрозділ мікрокредитування (у електронному або в паперовому вигляді).

При розгляді наданого пакету документів співробітник юридичного підрозділу може додатково зажадати надання інших документів, необхідних йому для проведення правової експертизи і підготовки висновку.

В ув'язненні описуються виявлені недоліки, які необхідно виправити до видачі кредиту.

![]() Термін для проведення перевірки, підготовки і передачі письмового висновку – протягом 2 робочих днів з дня надання в юридичний підрозділ заявки на перевірку документів.

Термін для проведення перевірки, підготовки і передачі письмового висновку – протягом 2 робочих днів з дня надання в юридичний підрозділ заявки на перевірку документів.

Відсутність у клієнта діючих господарських договорів і договорів, на оплату яких запрошуються кредитні засоби, не є причиною для відмови МКК в розгляді питання про кредитування позичальника, або для відмови в підготовці висновку юридичним підрозділом . У разі відсутності договорів, на оплату яких запрошуються кредитні засоби, необхідно звернути увагу на наявність опису мети кредиту в заявці клієнта.

З метою підвищення ефективності діяльності за підрозділом мікрокредитування закріплюється співробітник юридичного підрозділу, пріоритетом в роботі якого буде розгляд заявок підрозділу мікрокредитування.

4 етап – Затвердження кредиту

З метою підвищення якості роботи КЕ, навчання нових КЕ і ефективного проведення МКК всі кредитні проекти за Програмою мікрокредитування рекомендується заздалегідь розглядати на Внутрішньому Кредитному Комітеті (далі ВКК).

Рішення про доцільність проведення ВКК ухвалює Керівник підрозділу мікрокредитування в рамках своїх лімітів повноважень.

ВКК може проводитися як після першої бесіди КЕ з клієнтом з метою ухвалення рішення про доцільність виїзду до клієнта, так і після виїзду до клієнта з метою ухвалення попереднього рішення про можливість і умови видачі кредиту.

ВКК збирається в міру необхідності. Склади ВКК не затверджуються наказами по Банку.

У повноваження ВКК входить право заздалегідь ухвалювати рішення згідно умов Програми мікрокредитування.

Рішення ВКК носить рекомендаційний, неформалізований характер, приймається усно і не фіксується в документарному вигляді.

![]() Остаточне рішення про видачу кредиту приймає Малий Кредитний Комітет з Програми мікрокредитування (МКК).

Остаточне рішення про видачу кредиту приймає Малий Кредитний Комітет з Програми мікрокредитування (МКК).

Для розгляду проектів за Програмою мікрокредитування створюється Малий Кредитний Комітет (МКК).

Максимальний період розгляду кредитної заявки (від виїзду до клієнта до захисту проекту на МКК) складає 5 робочих днів. У виняткових випадках (складний фінансовий аналіз, застава нерухомості), за рішенням керівника підрозділу мікрокредитування цей період може бути збільшений до 10 робочих днів.

Оцінка фінансового стану з Актом оцінки застави, необхідними висновками СБ і юридичним висновком виносяться на МКК для ухвалення остаточного рішення про можливість і умови видачі кредиту (після розгляду на ВКК).

Склади МКК затверджуються відповідними Наказами по Банку.