| Похожие рефераты | Скачать .docx |

Курсовая работа: Анализ финансового состояния ОАО "Новосибирскэнерго"

ВВЕДЕНИЕ

В данной курсовой работе проведен анализ финансового состояния ОАО «Новосибирскэнерго». Дата создания акционерного общества "Новосибирскэнерго— февраль 1993 года. Это одна из крупнейших энергетических компаний России. ОАО "Новосибирскэнерго" обеспечивает энергоснабжение Новосибирской области (площадь — 178,2 тыс. км2., численность населения — 2,66 млн. человек). В состав генерирующих мощностей ОАО "Новосибирскэнерго" входит 5 тепловых электрических станций и ГЭС.

Распределение электрической энергии потребителей осуществляет ЗАО «Региональные электрические сети» по линиям электропередачи общей протяженностью свыше 49 тыс. км. Для повышения надежности электроснабжения Новосибирска и в целях бесперебойного питания его электроприемников в энергосистеме создана кольцевая схема воздушных линий электропередачи 110 и 220 кВ.

Большая часть электроэнергии и тепла производится на тепловых станциях, работающих на угле. Основные поставщики угля — Канско-Ачинский и Кузнецкий бассейны. Чтобы обеспечить энергоснабжение области, новосибирские энергетики каждый год сжигают свыше 6 миллионов тонн угля.

ОТКРЫТОЕ АКЦИОНЕРНОЕ ОБЩЕСТВО ЭНЕРГЕТИКИ И ЭЛЕКТРИФИКАЦИИ НОВОСИБИРСКЭНЕРГО

ТАБЛИЦА 1 Расход топлива ОАО «Новосибирскэнерго»

| Станции |

Максимальный суточный расход (в зимнее время, в тоннах) |

| ТЭЦ-2 |

До 5 000 |

| ТЭЦ-3 |

До 10 000 |

| ТЭЦ-4 |

До 5 500 |

| ТЭЦ-5 |

До 17 000 |

| БТЭЦ |

До 1 200 |

Основные потребители тепло- и электроэнергии — промышленные предприятия (23%), транспорт и связь (19%), население (34%), ЖКХ (8%) и сельское хозяйство (5%).

Теплоснабжающая система Новосибирска принадлежит к числу наиболее сложных теплофикационных систем страны и по масштабам развития Новосибирские тепловые сети входят в пятерку крупнейших теплофикационных систем России. На рубеже 2000-го года в городе сформирована разветвленная сеть трубопроводного транспорта тепла протяженностью более 1000 километров (в том числе магистральных тепловых сетей 288 км). К общей сети подключено более 11000 потребителей теплоэнергии.

Новосибирская энергосистема представляет собой сложный территориально-рассредоточенный объект управления, для которого создана интегральная автоматизированная система управления. Она обеспечивает связь со всеми предприятиями, входящими в состав ОАО "Новосибирскэнерго".

Оперативное руководство работой электростанций, входящих в энергосистему, а также связь с диспетчерским управлением Объединенной энергосистемы Сибири осуществляется с центрального диспетчерского пункта "Новосибирскэнерго", который оснащен необходимыми средствами связи, АСУ, приборами телемеханики, узловых подстанций и линий электропередачи.

Основные виды деятельности:

Производство, передача и продажа электрической и тепловой энергии, монтаж, наладка и ремонт энергообъектов, теплоэнергетического, электроэнергетического оборудования и энергоустановок потребителей.

Основные виды продукции:

Электроэнергия - 64,7%

Теплоэнергия - 32,7 %.

Установленная мощность по состоянию на 01.01.2006 г. — 2 977 МВт.

ТАБЛИЦА 2 Протяженность воздушных линий электропередачи ОАО «Новосибирскэнерго»

| ВЛ |

35-110-220 кВ |

- |

10 848 км |

| ВЛ |

0,4-10 кВ |

- |

34 557км |

ТАБЛИЦА 3 Количество подстанций ОАО «Новосибирскэнерго»

| Подстанций |

220 кВ |

- |

11 |

| Подстанций |

110 кВ |

- |

161 |

| Подстанций |

35 кВ |

- |

158 |

Установленная мощность трансформаторных подстанций:

10 054 700 кВА

1. ОЦЕНКА ФИНАНСОВОГО СОСТОЯНИЯ ОРГАНИЗАЦИИ

Оценка как аналитическая процедура связана с выявлением размера и динамики отклонений анализируемых показателей, отражающих состояние финансово-хозяйственной деятельности, от базисных значений критериев. При оценке изучается также структура хозяйственного процесса и его элементов.

В качестве объекта оценки финансово-хозяйственной деятельности ОАО «Новосибирскэнерго» принимается финансовая отчетность за 2006 год.

С целью объективной оценки состояния хозяйственных систем, экономической диагностики, измерения влияния отдельных факторов на отклонения в состоянии хозяйственных систем, прогнозирования их ожидаемого состояния, принимаем в качестве основной базы для сравнения финансовые показатели на 1 января 2005 года. В качестве вспомогательных баз для анализа динамики отклонений фактического состояния системы финансово-хозяйственной деятельности (далее - ФХД) организации и ее элементов от базисного, принимаем показатели предыдущих периодов, в частности за 2001-2005 годы.

Критерии оценки финансово–экономических аспектов деятельности - показатели, выражающие цель, либо желаемое состояние хозяйственной системы, процессов, их элементов

В качестве критериев оценки принимаем следующие показатели:

Таблица 4 Критерии оценки ФХД ОАО «Новосибирскэнерго»

| Элементы объекта управления |

Критерии оценки |

|

| Наименование |

Обозначение |

|

| I.Финансовые ресурсы |

||

| II.Основной капитал (ОК) |

1. Первоначальная и остаточная стоимость объектов ОК |

Fп , Fо |

| 2. Фондоотдача (коэффициент оборачиваемости) основного капитала |

Lf |

|

| 3. Фондоемкость основного капитала |

Jf |

|

| 4. Износ объектов ОК |

If |

|

| 5. Рентабельность основного капитала |

Rf |

|

| 6. Срок окупаемости долгосрочных инвестиций |

Tf |

|

| 7. Удельный вес видов основного капитала в имуществе |

Yf |

|

| 8. Чистая приведенная стоимость |

NPV |

|

| 9. Внутренняя норма доходности |

IRR |

|

| III. Оборотный капитал |

1. Наличие оборотного капитала |

Q |

| 2. Коэффициент оборачиваемости оборотного капитала |

Lq |

|

| 3. Период оборачиваемости оборотного капитала |

Tq |

|

| 4. Закрепление оборотного капитала на рубль товарной продукции |

Jq |

|

| IV.Финансовые результаты |

1. Выручка от продажи товаров, продукции, работ, услуг |

N1 |

| 2. Прибыль (убыток) отчетного периода (до налогообложения) |

P |

|

| 3. Прибыль (убыток) от продажи товаров, продукции, работ, услуг |

Р1 |

|

| 4. Чистая норма прибыли, коп. на 1 рубль выручки от продаж |

Рчн |

|

| 5. Рентабельность экономическая (общая) |

R |

|

| 6. Рентабельность финансовая |

Rч |

|

| 7. Рентабельность собственных средств |

Ric |

|

1.1 Подготовка бухгалтерской отчетности

Оценке финансового состояния организации предшествует подготовка финансовой отчетности, которая заключается в проверке достоверности данных, обеспечении их сопоставимости, преобразовании отчетного баланса в аналитический баланс-нетто. Сложной, но необходимой является процедура обеспечения сопоставимости данных. Сопоставимость данных нарушается вследствие инфляции и переоценки активов, использования различных способов группировки информации при получении одноименных показателей. Инфляция проявляется в повышении уровня цен на ресурсы и продукцию, приводит не только к несопоставимости данных отчетности за различные периоды, но и обусловливает искажение показателей финансового состояния организации.

Инфляцию характеризуют индексом цен в течение анализируемого периода и индексом инфляции. Индекс цен (f), или темп изменения цен, который можно выразить в виде коэффициента или процента, определяется путем соотношения цен ресурса или продукции на конец и начало анализируемого периода. Индекс инфляции (df) характеризуется темпом прироста цен и определяется как разность между индексом цен и единицей или 100%:

df = f – 1 (100%) (1)

Таблица 5 Показатели оборачиваемости активов и пассивов ОАО «Новосибирскэнерго»

| Наименование показателя |

Ед. изм. |

2002 |

2003 |

2004 |

2005 |

1 кв. 2006 |

2 кв. 2006 |

3 кв. 2006 |

| Оборачиваемость дебиторской задолженности |

дни |

78,49 |

46,98 |

50,62 |

46,99 |

51,84 |

47,52 |

46,1 |

| обороты |

4,65 |

7,77 |

7,21 |

7,76 |

4.2 |

4,6 |

4,3 |

|

| Оборачиваемость запасов |

дни |

53 |

41 |

42 |

40,6 |

40,1 |

41 |

40,6 |

| обороты |

6,8 |

8,9 |

8,7 |

9,0 |

9,1 |

8,9 |

9,0 |

|

| Оборачиваемость кредиторской задолженности |

дни |

133,0 |

112,0 |

101,4 |

95,6 |

76,0 |

67,6 |

67.1 |

| обороты |

2,7 |

3,2 |

3,6 |

3,9 |

1,2 |

1,35 |

1,36 |

|

| Оборачиваемость внеоборотных активов |

дни |

Более года |

||||||

| обороты |

||||||||

| Оборачиваемость незавершенного производства |

дни |

152,0 |

38,02 |

--- |

--- |

--- |

--- |

--- |

| обороты |

2,4 |

9,6 |

--- |

--- |

--- |

--- |

--- |

|

Используя метод общего индекса покупательной способности денег (ОИПС), определим значения коэффициентов пересчета стоимости различных групп активов в соответствии с интервалами, приведенными в таблице 5:

Коипс/ F = К1 * K 2 * … * Kn , (2) где К1, K2, …,Kn – индексы роста потребительских цен.

Таблица 6 Коэффициенты пересчета статей актива

| Статьи актива баланса |

на 1.04.06. |

на 1.07.06. |

на 1.10.06. |

| Внеоборотные активы |

1,008 |

1,055 |

1,072 |

| Производственные запасы |

1,004 |

1,029 |

1,048 |

| Дебиторская задолженность |

1,005 |

1,033 |

1,055 |

Вывод:

Чем выше оборачиваемость того или иного актива, тем в большей степени его оценка по балансу соответствует реальной стоимости актива, так, например, денежные активы не нуждаются в индексации, наибольший индекс переоценки имеют внеоборотные активы.

Таблица 7 Актив исходного баланса ОАО «Новосибирскэнерго» за 2006 год

| Статьи актива |

Сумма, тыс. руб. |

||||

| Наименование |

Обознач. |

на 1 января |

на 1 апреля |

на 1 июля |

на 1 октября |

| 1. Внеоборотные активы |

F |

13 963 600 |

13 924 024 |

13 895 703 |

14 110 666 |

| 2. Запасы и затраты |

Z |

1 123 573 |

820 356 |

885 326 |

1 383 124 |

| 3. Денежные средства, расчеты и прочие оборотные активы |

Ra |

2 654 099 |

4 339 477 |

4 480 582 |

4 233 971 |

| 3.1. Денежные средства и краткосрочные финансовые вложения |

R1a |

530 841 |

580 654 |

531 587 |

651 008 |

| 3.2.Дебиторская задолженность краткосрочная |

R2aк |

2 123 258 |

3 758 823 |

3 948 995 |

3 582 963 |

| 3.3. Дебиторская задолженность долгосрочная |

R2aд |

- |

- |

- |

- |

| 3.4. Прочие оборотные активы |

R3a |

- |

- |

- |

- |

| Итого: |

Ba |

18 152 686 |

19 349 706 |

19 480 652 |

19 918 883 |

Инфляционные процессы в Российской Федерации за предшествующий и текущий годы не превышают 30% и имели значения в течение 2006 года от 3 до 8 %. С целью более точного анализа ФХД произведем переоценку внутренней отчетности, используя данные Таблицы 6 по следующим статьям:

- Внеоборотные активы

- Производственные запасы

- Дебиторская задолженность

Таблица 8 Актив приведенного баланса

| Статьи актива |

Сумма, тыс. руб. |

||||

| Наименование |

Обознач. |

на 1 января |

на 1 апреля |

на 1 июля |

на 1 октября |

| 1. Внеоборотные активы |

F |

13 963 600 |

14 035 416 |

14 659 967 |

15 126 634 |

| 2. Запасы и затраты |

Z |

1 123 573 |

823 637 |

911 000 |

1 449 514 |

| 3. Денежные средства, расчеты и прочие оборотные активы |

Ra |

2 654 099 |

4 308 458 |

4 610 899 |

4 431 034 |

| 3.1. Денежные средства и краткосрочные финансовые вложения |

R1a |

530 841 |

530 841 |

531 587 |

651 008 |

| 3.2.Дебиторская задолженность краткосрочная |

R2aк |

2 123 258 |

3 777 617 |

4 079 312 |

3 780 026 |

| 3.3. Дебиторская задолженность долгосрочная |

R2aд |

- |

- |

- |

- |

| 3.4. Прочие оборотные активы |

R3a |

- |

- |

- |

- |

| Итого: |

Ba |

18 152 686 |

19 167 511 |

20 181 866 |

21 007 182 |

Таблица 9 Отчетные показатели затрат и финансовых результатов деятельности ОАО «Новосибирскэнерго» в 2006 году (по данным отчетов о прибылях и убытках)

| Показатели |

Сумма, тыс. руб. |

||||

| Наименование |

Обозн. |

1 января |

1 апреля |

1 июля |

1 октября |

| 1. Выручка от продажи товаров, продукции, работ, услуг |

N1 |

16 483 238 |

6 621 759 |

10 665 904 |

14 034 008 |

| 2. Себестоимость проданных товаров, продукции, работ, услуг |

C1 |

15 695 855 |

5 719 644 |

9 902 077 |

13 653 759 |

| 3. Прибыль (убыток) от продаж |

P1 |

787 383 |

902 115 |

763 827 |

380 249 |

| 4. Разность между прочими доходами и расходами |

P2 |

264 461 |

165 984 |

264 409 |

354 707 |

| 5. Прибыль (убыток) до налогообложения |

P |

522 922 |

736 131 |

499 418 |

25 542 |

| 6. Чистая прибыль (убыток) отчетного периода |

Pч |

280 586 |

547 916 |

343 218 |

(5 587) |

| 7. Рентабельность затрат, % (отношение прибыли до налогообложения к себестоимости) |

Rc1 |

3,3 |

12,9 |

5,04 |

0,2 |

| 8. Рентабельность финансовая, % (отношение чистой прибыли к себестоимости) |

Rчc1 |

1,8 |

9,6 |

3,5 |

(0,04) |

Используя поквартальные коэффициенты пересчета затрат и финансовых результатов деятельности ОАО «Новосибирскэнерго» пересчитываем затраты в цены текущего периода с использованием приведенных в Таблице 10 коэффициентов.

Зп = Зо * кi , (3)

где Зп – приведенные затраты, Зо – отчетные затраты, кi – квартальный коэффициент пересчета затрат.

Таблица 10 Поквартальные коэффициенты пересчета затрат и финансовых результатов деятельности организации

| на 1 января |

на 1 апреля |

на 1 июля |

на 1 октября |

| 1,0 |

1,008 |

1,055 |

1,072 |

Значение коэффициентов пересчета на отчетные даты анализируемого года определено по данным изменения индексов потребительских цен в течение 2006 года (см. Приложение 1).

В Таблице 11 отражены отчетные показатели затрат и финансовых результатов деятельности ОАО «Новосибирскэнерго» поквартально с 1 января по 1 октября.

Таблица 11а Приведенные показатели затрат и финансовых результатов деятельности ОАО «Новосибирскэнерго» в 2006 году

| Показатели |

Сумма, тыс. руб. |

||||

| Наименование |

Обозн. |

1 января |

1 апреля |

1 июля |

1 октября |

| 1. Выручка от продажи товаров, продукции, работ, услуг |

N1 |

16 483 238 |

6 621 759 |

10 665 904 |

14 800 778 |

| 2. Себестоимость проданных товаров, продукции, работ, услуг |

C1 |

15 695 855 |

5 765 401 |

10 446 691 |

14 399 753 |

| 3. Прибыль (убыток) от продаж |

P1 |

787 383 |

856 358 |

219 213 |

401 024 |

| 4. Разность между прочими доходами и расходами |

P2 |

264 461 |

165 984 |

264 409 |

354 707 |

| 5. Прибыль (убыток) до налогообложения |

P |

522 922 |

736 131 |

499 418 |

26 938 |

| 6. Чистая прибыль (убыток) отчетного периода |

Pч |

280 586 |

547 916 |

343 218 |

(5 892) |

| 7. Рентабельность затрат, % (отношение прибыли до налогообложения к себестоимости) |

Rc1 |

5,02 |

12,9 |

5,04 |

0,2 |

| 8. Рентабельность финансовая, % (отношение чистой прибыли к себестоимости) |

Rчc1 |

1,8 |

9,6 |

3,5 |

(0,04) |

Вывод:

Как следует из Таблицы 11, ОАО «Новосибирскэнерго» в течение анализируемого года, несмотря на невысокий процент финансовой рентабельности и рентабельности затрат, имело положительное сальдо баланса, однако на 01.10.2006 г. организация фактически имеет убытки от основной деятельности и соответственно низкую рентабельность затрат и отрицательную финансовую рентабельность, что является следствием высокой доли затратной части бюджета компании и высокой себестоимости реализуемых энергоресурсов. Полученной в 3-ем квартале выручки от продажи товаров, продукции, работ, услуг оказалось недостаточно для возмещения затрат по ценам текущего периода.

1.2 Преобразование бухгалтерского баланса и отчета о прибылях и убытках

Преобразование бухгалтерской отчетности связано с укрупнением и разукрупнением ее статей в зависимости от целей анализа, введением единых условных обозначений показателей аналитической отчетности. Использование аналитических форм отчетности дает возможность описать методику анализа независимо от постоянно изменяющихся форм бухгалтерской отчетности. При изменении форм отчетности достаточно изменить алгоритмы преобразования отчетных форм в аналитические, сохраняя описание методики анализа.

В Таблицах 11 и 12 представлены актив и пассив аналитического баланса-нетто, который получен путем преобразования форм отчетных балансов. Актив и пассив сравнительного аналитического баланса нетто представлен в Приложениях 6 и 7. Аналитический баланс носит название баланса-нетто и в отличие от отчетного баланса (баланса-брутто) более реально отражает состояние активов и источников их образования.

Таблица 11 Актив аналитического баланса-нетто

| Статьи актива |

Сумма, тыс. руб. |

|||

| На начало периода |

На конец |

|||

| Наименование |

Обозн. |

в действующ. ценах |

в сопоставим. ценах |

периода |

| 1. Внеоборотные активы |

F |

13 963 600 |

13 963 600 |

15 126 634 |

| 1.1. Нематериальные активы по остаточной стоимости |

F1 |

- |

- |

- |

| 1.2. Основные средства по остаточной стоимости |

F2 |

3 261 171 |

3 261 171 |

3 527 069 |

| 1.3. Отложенные налоговые активы |

F3 |

33 325 |

33 325 |

68 329 |

| 1.4 Незавершенное строительство (незавершенные капвложения) |

F4 |

2 181 207 |

2 181 207 |

2 427 869 |

| 1.5. Долгосрочные финансовые вложения |

F5 |

8 413 671 |

8 413 671 |

9 023 797 |

| 1.6. Прочие внеоборотные активы |

F6 |

74 226 |

74 226 |

79 570 |

| 2. Запасы и затраты |

Z |

1 123 573 |

1 123 573 |

1 449 514 |

| 2.1. Производственные запасы (сырье, материалы и другие аналогичные ценности) |

Z1 |

1 075 050 |

1 075 050 |

1 356 255 |

| 2.3. Незавершенное производство (затраты в незавершенном производстве) |

Z3 |

- |

||

| 2.4. Расходы будущих периодов |

Z4 |

36 458 |

36 458 |

82 971 |

| 2.5. Готовая продукция и товары |

Z5 |

12 065 |

12 065 |

10 288 |

| 2.6. Прочие запасы и затраты |

Z6 |

- |

- |

- |

| 3. Денежные средства, расчеты и прочие оборотные активы |

Ra |

2 654 099 |

2 654 099 |

4 431 034 |

| 3.1. Денежные средства и краткосрочные финансовые вложения |

R1a |

530 841 |

530 841 |

651 008 |

| 3.2. Дебиторская задолженность краткосрочная |

R2aк |

2 123 258 |

2 123 258 |

3 780 026 |

| 3.3. Дебиторская задолженность долгосрочная |

R2aд |

- |

- |

- |

| 3.4. Прочие оборотные активы |

R3a |

- |

- |

- |

| БАЛАНС : |

Ba |

18 152 686 |

18 152 686 |

21 007 182 |

Таблица 12 Пассив аналитического баланса-нетто

| Статьи пассива |

Сумма, тыс. руб. |

|||

| На начало периода |

На конец |

|||

| Наименование |

Обозн. |

в действующих ценах |

в сопоставимых ценах |

периода |

| 1. Источники собственных средств |

Ic |

13 523 893 |

13 523 893 |

14 207 380 |

| 1.1. Уставный капитал |

I1c |

160 746 |

160 746 |

169 529 |

| 1.2. Добавочный капитал |

I2c |

6 514 323 |

6 514 323 |

6 859 176 |

| 1.3. Резервный капитал |

I3c |

8 037 |

8 037 |

8 476 |

| 1.4. Нераспределенная прибыль (непокрытый убыток) |

I4c |

6 840 758 |

6 840 758 |

7 168 799 |

| 1.5. Доходы будущих периодов, резервы предстоящих расходов и прочие источники собственных средств |

I5c |

29 |

29 |

1 504 |

| 2. Кредиты банков и займы |

K |

2 158 784 |

2 158 784 |

4 686 435 |

| 2.1. Долгосрочные кредиты банков и займы |

K1 |

1 462 352 |

1 462 352 |

2 129 651 |

| 2.2. Краткосрочные кредиты банков и займы |

K2 |

696 432 |

696 432 |

2 556 784 |

| 3. Кредиторская задолженность и прочие краткосрочные пассивы: |

Rp |

2 470 009 |

2 470 009 |

2 113 367 |

| 3.1. Кредиторская задолженность |

R1p |

2 462 650 |

2 462 650 |

2 101 676 |

| 3.2. Прочие краткосрочные пассивы (обязательства) |

R2p |

7 359 |

7 359 |

11 692 |

| БАЛАНС: |

Bp |

18 152 686 |

18 152 686 |

21 007 182 |

При построении сравнительного аналитического баланса-нетто (Приложение 6 и 7) использовались следующие инструменты с применением базисного метода оценки:

- удельный вес ,% - Руi = Yi * 100/ Ва., где Yi – значение статьи баланса, Ва – итог баланса, Руi, Рубi – удельный вес статьи баланса (сравниваемой, базисной) по отношению к итогу баланса (рассчитывается аналогично как для базисных величин, так и для сравниваемых);

- отклонения в абсолютных величинах, тыс. руб - ∆аi = Yi – Yб, где Yб – соответствующее Yi базисное значение статьи баланса;

- отклонение по удельному весу, % - ∆уi = Руi - Рубi;

- темп роста, % - Трi = Yi * 100/ Yб;

- темп прироста, % - Тпр = Трi – 100%

В приложении 8 представлена аналитическая детализированная форма отчета о прибылях и убытках, построенная на основании отчетов о прибылях и убытках за 2005 год и за III квартал 2006 года.

Таблица 13 Отчет о прибылях и убытках (аналитическая форма детализированная)

| Показатель |

Значение, тыс. руб. |

||

| Наименование |

Обозн. |

базисное |

фактическое |

| 1. Доходы и расходы по обычным видам деятельности |

|||

| 1.1. Выручка (нетто) от продажи товаров, продукции, работ, услуг |

N1 |

16 483 238 |

14 800 778 |

| 1.2. Себестоимость проданных товаров, продукции, работ, услуг |

C1c |

(15 695 855) |

(14 399 753) |

| 1.3. Валовая прибыль |

Рв |

787 383 |

401 024 |

| 1.4. Коммерческие расходы |

C1к |

- |

- |

| 1.5. Управленческие расходы |

С1у |

- |

- |

| 1.6. Прибыль (убыток) от продаж |

Р1 |

787 383 |

401 024 |

| 2. Прочие доходы и расходы |

|||

| 2.1. Проценты к получению |

Р31д |

37 127 |

16 236 |

| 2.2. Проценты к уплате |

Р31р |

(230 853) |

(138 425) |

| 2.3. Доходы от участия в других организациях |

Р32д |

9 971 |

50 323 |

| 2. 4. Прочие операционные доходы |

Р33д |

4 306 718 |

570 121 |

| 2.5. Прочие операционные расходы |

Р33р |

(4 066 022) |

(611 669) |

| 2.6. Итого операционные доходы |

Ропд |

||

| 2.8. Итого операционные расходы |

Ропр |

||

| 2.9. Разность между операционными доходами и расходами |

dРоп |

||

| 2.10. Внереализационные доходы |

Рвнд |

193 777 |

202 421 |

| 2.11. Внереализационные расходы |

Рвнр |

(515 179) |

(463 093) |

| 2.12. Разность между внереализационными доходами и расходами |

dРвн |

||

| 2.13. Разность между прочими доходами и расходами |

dРпр |

||

| 3. Прибыль (убыток) до налогообложения |

Р |

522 922 |

26 938 |

| 4. Отложенные налоговые активы |

Она |

31 911 |

38 291 |

| 5. Отложенные налоговые обязательства |

Оно |

17 280 |

(87359) |

| 6. Текущий налог на прибыль |

Нр |

(291 527) |

(28 571) |

| 7. Чистая прибыль (убыток) отчетного периода |

Рч |

280 586 |

(5 892) |

Вывод:

На основании сравнительного баланса – нетто можно судить в целом о положительном росте показателей ФХД ОАО «Новосибирскэнерго» на 15,72%. Как положительные факторы роста можно отметить снижение удельного веса внеоборотных активов, за счет выбытия изношенного оборудования, увеличение доли денежных средств ( Тпр = 66,95%), снижение кредиторской задолженности и стремление организации улучшить показатели за счет использования заемных средств как в краткосрочном так и в долгосрочном периодах. Некоторый отрицательный фон вносит увеличение дебиторской задолженности в краткосрочном периоде.

1.3 Оценка структуры и динамики финансовых ресурсов

Оценка структуры финансовых ресурсов связана с вычислением удельного веса каждой статьи (раздела) аналитического баланса-нетто в общей сумме активов и пассивов на конец рассматриваемого периода в сравнении с данными на начало периода. Оценка структуры иллюстрирует использование метода вертикального анализа.

Динамика финансовых ресурсов отражается посредством абсолютных отклонений по каждому виду активов и пассивов на конец и начало периода в сопоставимых ценах, отклонений по удельному весу, темпов роста и прироста ресурсов. При оценке динамики в качестве базы для сравнения используются показатели наличия активов и пассивов на начало анализируемого периода.

В приложении 8 представлена аналитическая детализированная форма отчета о прибылях и убытках, построенная на основании отчетов о прибылях и убытках за 2005 год и за III квартал 2006 года.

Данные диаграмм (рис.3) и Таблицы 11 свидетельствуют о том, что в сопоставимых ценах имущество организации, сравнительный аналитический баланс которого приведен в Приложении 6, увеличилось на 2 854 496 тыс.руб., в том числе на 1 163 034 тыс.руб. возросла сумма основных средств и внеоборотных активов, на 325 941 тыс. руб. - материальных оборотных средств. Сумма денежных средств, средств в расчетах и прочих активов увеличилась с 2 654 099 тыс.руб. до 4 431 034 тыс.руб. Если на начало года доля внеоборотных активов составляла 76,92%, то к концу года доля этих активов в имуществе организации снизилась до 72,01%. В то же время доля запасов и затрат увеличилась на 2,67%, а доля денежных средств и средств в расчетах возросла с 14,62% до 21,09%. В Приложениях 6 и 7 отражена также структура и динамика различных видов нематериальных оборотных средств, приведены темпы роста и прироста имущества в целом и по видам. В активе баланса ОАО «Новосибирскэнерго» преобладают внеоборотные активы, оборачиваемость которых, а, следовательно, способность приносить выручку от продажи и прибыль значительно ниже запасов и затрат и других видов оборотных средств.

Данные Таблицы 12 и диаграммы (рис.4), в которых представлены результаты оценки структуры источников финансирования показывают, что за отчетный период сумма источников собственных средств предприятия возросла на 683 487 тыс. руб. в то время, как удельный вес собственных средств снизился с 74,5% на начало периода до 67,63% на конец периода. Это явилось следствием того, что компания сделала ставку на краткосрочные займы в сумме 1 860 352 тыс. руб., а также на 667 299 тыс. руб. сумму долгосрочных кредитов и займов. Вместе с тем, менеджеры ОАО «Новосибирскэнерго» пошли на снижение кредиторской задолженности на 356 642 тыс.руб.

Оценка структуры и динамики имущества и источников его образования показала, что дебиторская задолженность составляет не малую долю активов компании, а именно 6,29%, что не позволяет включать эти суммы в оборот. Однако следует отметить, что данная задолженность краткосрочная и возникла в связи осуществлением организацией авансовых платежей подрядчикам, реализующим программу РАО ЕЭС по увеличению генерирующих мощностей. В краткосрочном периоде этот показатель обусловливает ухудшение финансового состояния организации.

Таблица 14 Анализ структуры пассивов

| Статьи пассива |

Удельный вес, % |

|||

| на 1 января |

на 1 октября |

на 1 января |

на 1 октября |

|

| 1. Источники собственных средств – Ic |

13 523 893 |

14 207 380 |

74,5 |

67,63 |

| 2. Долгосрочные кредиты банков и займы – K 1 |

1 462 352 |

2 129 651 |

8,06 |

10,14 |

| 3. Краткосрочные кредиты банков и займы – K 2 |

696 432 |

2 556 784 |

3,84 |

12,17 |

| 4. Кредиторская задолженность – R 1 p |

2 470 009 |

2 113 367 |

13,61 |

10,06 |

Основную долю просроченной кредиторской задолженности составляет задолженность поставщикам и подрядчикам по договорам о долевом участии в развитии энергетических объектов при строительстве ТЭЦ-6. Обязательства перед поставщиками не исполнены в связи с прекращением финансирования строительства ТЭЦ-6.

В Приложении 9 и на рис.5 постатейно приведена оценка структуры и динамики кредиторской задолженности. Доля кредиторской задолженности за товары, работы и услуги достигает максимума 16,51% на 1 января 2006 года и 1 октября 2006 года и колеблется в пределах 11, 68% - 14.94% в течении анализируемого периода. Нужно отметить, что доля задолженности перед поставщиками и подрядчиками не высока и в основном является текущей, базирующейся по отчетам ОАО «Новосибирскэнерго» на долгосрочных договорах по поставкам товаров (работ, услуг). Основную долю кредиторской задолженности составляют кредиты и займы, достигающие «пиковых» значений, соответственно 34, 23% и 27, 15% в августе 2006 года и в течении анализируемого периода имеют «лидирующие» значения. На конец рассматриваемого периода, т.е. на 01.10.2006 г. их доля снижается, соответственно до значений 25,42% и 21,22%, однако в суммовом выражении на эту дату виден значительный рост данных показателей, достигающих своего максимума. Сумма кредитов на 01.01.2006 года составляет 1 176 630 тыс.руб., а к 01.10.2006 года она вырастает до 2 905 873 тыс.руб. По займам за тот же период произошел рост с 982 154 тыс. руб. до 1 780 562 тыс.руб. Данный факт нельзя назвать отрицательным, поскольку менеджмент предприятия стремится достичь поставленных целей по развитию генерирующего комплекса не только за счет ускоренного оборота собственных средств, но и за счет привлеченных. Как видно из таблицы 14 доля краткосрочных кредитов в общей сумме кредитов на 1 октября 2006 года составляет более 50%, и в суммовом выражении имеет значение 2 556 784 тыс.руб. Стоит отметить как отрицательный факт кредиторскую задолженность перед дочерними предприятиями, несмотря на то, что ее доля и сумма в структуре кредиторской задолженности неуклонно снижается с 1 015 634 тыс.руб. до 564 897 тыс.руб. Поскольку такая ситуация не позволяет интенсивно развиваться зависимым от ОАО «Новосибирскэнерго» организациям, то соответственно негативно сказывается на ФХД головной компании.

Таблица 15 Структура кредиторской задолженности в период 2001 – 2004 г.г.

| Наименование обязательств |

2001г. |

2002г. |

2003г. |

2004г. |

| Краткосрочные и долгосрочные обязательства, всего, тыс.руб. |

4 324 356 |

4 151 791 |

4 702 577 |

6 848 539 |

| Кредиторская задолженность, всего, тыс.руб. в том числе: |

3 812 265 |

3 803 858 |

4 011 299 |

4 683 454 |

| перед поставщиками и подрядчиками, тыс.руб. |

1 211 807 |

1 165 031 |

1 828 434 |

1 917 064 |

| векселя к уплате, тыс.руб. |

449 972 |

465 743 |

10 190 |

9 425 |

| перед аффилированными лицами эмитента, тыс.руб. |

93 733 |

206 778 |

1 183 244 |

|

| по оплате труда, тыс.руб. |

99 614 |

78 275 |

61 855 |

39 374 |

| задолженность перед бюджетом и внебюджетными фондами, тыс.руб. |

1 557 944 |

1 666 535 |

1 310 912 |

718 238 |

| прочая кредиторская задолженность, тыс. руб. |

492 928 |

334 541 |

593 130 |

816 109 |

| Из общей кредиторской задолженности просроченная задолженность, тыс.руб. |

1 809 302 |

1 207 699 |

1 970 821 |

1 816 157 |

| Кредиты, всего, тыс.руб. |

383 108 |

220 000 |

517 596 |

2 118 294 |

| Из общей суммы кредитов просроченная задолженность, тыс.руб. |

||||

| Займы, всего, тыс.руб. в том числе: |

7 215 |

38 326 |

||

| облигационные займы, тыс.руб. |

||||

| Из общей суммы займов просроченная задолженность, тыс.руб. |

||||

| Прочие обязательства, тыс.руб. |

128 983 |

127 933 |

166 467 |

8 465 |

Вывод:

В период с 2001 по 2004 годы, а так же в анализируемый период видна явная тенденция к увеличению краткосрочной кредиторской задолженности и снижению дебиторской, и соответственно к привлечению инвестиций в развитие материально-технической базы ОАО «Новосибирскэнерго». Прослеживается характерное изменение структуры баланса для современной экономики России, когда цели организации достигаются без значительного увеличения собственных средств и даже со снижением их удельного веса в активе баланса, а так же с использованием привлеченного капитала, доля которого постепенно растет.

1.4 Оценка ликвидности активов и баланса ОАО «Новосибирскэнерго»

Ликвидность баланса характеризует способность организации своевременно рассчитываться по краткосрочным обязательствам. Ликвидность баланса определяется как степень покрытия краткосрочных обязательств организации ее активами.

Ликвидность активов – характеризует способность активов быть своевременно проданными и зависит от времени, необходимого для превращения активов в денежные средства. Чем меньше это время, тем выше ликвидность активов.

В зависимости от степени ликвидности, или скорости преобразования в денежные средства, активы организации разделяются на четыре группы (н – начало периода 01.01.2006 г., к – конец периода 01.10.2006 г.), в тыс. руб.:

1. Наиболее ликвидные активы, включающие денежные средства и краткосрочные финансовые вложения (А1=R1а) – А1н = 530 841, А1к = 651 008;

2. Быстро реализуемые активы, объединяющие краткосрочную дебиторскую задолженность со сроком погашения не более 12 месяцев и прочие оборотные активы (А2=R2а + R3а) – А2н = 2 123 258 + 0 = 2 123 258, А2к = 3 780 026;

3. Медленно реализуемые активы, к которым относятся запасы и затраты, долгосрочные финансовые вложения (А3=Z+F5) – А3н = 1 123 573 + +8 413 671 = 9 537 244. А3к = 1 449 514 + 9 023 797 = 10 473 311;

4. Трудно реализуемые активы, наибольший удельный вес которых составляют основные и прочие внеоборотные средства (А4=F-F5) – А4н = 13 963 600 – 1 123 573 = 12 840 027, А4к = 15 126 634 – 1 449 514 = =13 677 120.

Активы первых трех групп называются текущими активами. Расчеты произведены на основании данных Таблицы 11.

Пассивы баланса по степени срочности их оплаты также образуют четыре группы (н – начало периода 01.01.2006 г., к – конец периода 01.10.2006 г.), в тыс. руб.:

1. Наиболее срочные обязательства, к которым относятся кредиторская задолженность и прочие краткосрочные пассивы (П1=Rр) – П1н = 2 470 009, П1к = 2 113 367;

2. Краткосрочные кредиты и заемные средства (П2=K2) – П2н = 696 432, П2к = 2 556 784;

3. Долгосрочные кредиты и заемные средства (П3=K1) – П3н = 1 462 352, П3к = 2 129 651;

4. Постоянные пассивы, включающие, главным образом, источники собственных средств (П4=Iс) – П4н = 13 523 893, П4к = 14 207 380.

Пассивы первых двух групп называются текущими пассивами. Расчеты произведены на основании данных Таблицы 11.

Баланс считается абсолютно ликвидным при выполнении следующих условий: А1 >= П1, А2 >= П2,

А3 >= П3, А4 <= П4.

Три первых условия - главные. Четвертое носит второстепенный характер и выполняется всегда при достижении первых трех условий. Четвертое условие свидетельствует о наличии в организации собственных источников оборотных средств.

Таблица 16 Баланс ликвидности

| Актив (покрытие) |

Пассив (обязательство) |

Отклонение |

|||||

| на начало |

на конец |

на начало |

на конец |

излишек |

недостаток |

||

| периода |

периода |

периода |

периода |

на начало периода |

на конец периода |

на начало периода |

на конец периода |

| А1н 530 841 А2н 2 123 258 А3н 9 537 244 А4н 12 840 027 |

А1к 651 008 А2к 3 780 026 А3к 10 473 311 А4к 13 677 120 |

П1н 2 470 009 П2н 696 432 П3н 1 462 352 П4н 13 523 893 |

П1к 2 113 367 П2к 2 556 784 П3к 2 129 651 П4к 14 207 380 |

А-П>0 1 426 826 8 074 892 |

А-П>0 1 223 242 8 343 660 |

А-П<0 1 939 168 683 866 |

А-П<0 1 462 359 530 260 |

Вывод:

Достижение абсолютной ликвидности - идеал. В данном случае анализ баланса показывает, что величина кредиторской задолженности и прочих краткосрочных пассивов превышает сумму денежных средств и краткосрочных финансовых вложений, как начале периода, так и в его конце, а так же значение постоянных пассивов выше значения трудно реализуемых активов. Однако недостаток средств этих двух групп компенсируется их избытком по группам А3-П3 и А4-П4. Для ОАО «Новосибирскэнерго» характерна компенсация более ликвидными активами менее ликвидных.

Для оценки ликвидности вычисляются коэффициенты ликвидности, состав и рекомендуемые значения которых приведены ниже.

1. Коэффициент абсолютной ликвидности отражает, какую долю краткосрочной задолженности организация способна погасить практически немедленно за счет денежных средств и краткосрочных финансовых вложений. Коэффициент абсолютной ликвидности (L1) равен отношению наиболее ликвидных активов (А1) к краткосрочным обязательствам (П1+П2):

![]() (3)

(3)

2. Промежуточный коэффициент покрытия показывает, какую часть краткосрочной задолженности организация сможет погасить при условии продажи краткосрочной дебиторской задолженности. Промежуточный коэффициент покрытия (L2) равен отношению суммы наиболее ликвидных и быстрореализуемых активов (А1+А2) к краткосрочным обязательствам:

![]() (4)

(4)

3. Общий коэффициент покрытия характеризует, насколько текущая задолженность обеспечена оборотными активами. Общий коэффициент (L3) покрытия равен отношению величины всех оборотных активов (А1+А2+А3) к краткосрочным обязательствам:

![]() (5)

(5)

4. Коэффициент ликвидности можно определить на базе показателя чистых, или собственных оборотных активов. Названный коэффициент ликвидности (L4) равен отношению чистых оборотных активов (Qч) к краткосрочным обязательствам.

Величина чистых оборотных активов, или собственных оборотных средств равна разности между текущими активами и текущими пассивами:

Qч = (А1 + А2 + А3) - (П1 + П2) (6).

Чистые оборотные активы показывают, что останется в обороте организации, если погасить всю краткосрочную задолженность. В специальной литературе чистые оборотные активы называются также финансово-эксплуатационными потребностями (ФЭП) [2.19].

Представленный ниже коэффициент ликвидности характеризует способность организации погасить краткосрочную задолженность за счет собственных оборотных средств:

![]() (7)

(7)

Кроме показателя чистых оборотных активов в анализе и управлении финансами используется показатель чистых активов, порядок оценки стоимости которых применительно к акционерным обществам установлен совместным приказом Министерства финансов РФ и Федеральной комиссии по рынку ценных бумаг [1.6]. Величина чистых активов определяется на основании бухгалтерской отчетности путем вычитания из суммы активов организации, принимаемых к расчету, суммы пассивов, принимаемых к расчету

Qчa = (Ai)-(Пi) (8)

Расчет величин коэффициентов ликвидности произведен в Приложении 10.

В состав активов, принимаемых к расчету, включаются:

* внеоборотные активы (нематериальные активы, основные средства, незавершенное строительство, доходные вложения в материальные ценности, долгосрочные финансовые вложения, прочие внеоборотные активы);

* оборотные активы (запасы, налог на добавленную стоимость по приобретенным ценностям, дебиторская задолженность, краткосрочные финансовые вложения, денежные средства, прочие оборотные активы) за исключением фактических затрат на выкуп обществом у акционеров собственных акций для их перепродажи или аннулирования, а также задолженности участников (учредителей) по взносам в уставный капитал.

В состав активов, принимаемых к расчету, включаются:

* долгосрочные и краткосрочные обязательства по займам и кредитам;

* кредиторская задолженность;

* задолженность участникам (учредителям) по выплате доходов;

* резервы предстоящих расходов;

* прочие долгосрочные и краткосрочные обязательства.

Коэффициенты ликвидности L1-L4 не учитывают вероятностей своевременной продажи активов и обращения их в деньги либо высоколиквидные ценные бумаги. Не принимаются также во внимание возможные отклонения в требованиях кредиторов вернуть долг в установленные сроки и относятся к коэффициентам статичной ликвидности. Коэффициент, позволяющий учесть названные выше условия вероятности, можно назвать интегральным коэффициентом ликвидности (L5):

![]() (9)

(9)

Этот коэффициент является также показателем динамичной ликвидности. Вероятность своевременной продажи дебиторской задолженности принимается равной 0.5, а запасов и затрат - 0.3.Вероятность своевременного взыскания краткосрочных кредитов банков и займов составляет 0.5.

Платежеспособность и ликвидность организации - взаимосвязанные показатели. При условии достаточной ликвидности обеспечивается и платежеспособность субъекта.

В Таблице 17 приведены значения коэффициентов ликвидности в ОАО «Новосибирскэнерго», а также рекомендуемые значения коэффициентов ликвидности, принятые в международной практике.

Значение коэффициента L1 близко к рекомендуемому, но все же несколько ниже его, поэтому анализируемая компания не имеет возможности своевременно ликвидировать краткосрочные обязательства. Стоит обратить внимание на тот факт, что значение коэффициента абсолютной ликвидности к концу периода снизился с 0,17 до 0,14, однако его значение не на столько низко, что бы можно было судить о негативных тенденциях. Значение общего коэффициента покрытия несколько больше рекомендуемого, его снижение к концу анализируемого периода еще раз доказывает стремление руководства формировать финансовую структуру капитала ОАО «Новосибирскэнерго» с постепенным увеличением доли заемных средств.

Таблица 17 Критерии оценки ликвидности баланса

| Показатель |

Расчет |

Рекомендуемое значение |

||

| Наименование |

Обозн. |

Начало периода |

Конец периода |

|

| 1. Коэффициент абсолютной ликвидности |

|

0,17 |

0,14 |

>,= 0,2 |

| 2. Промежуточный коэффициент покрытия |

L2 |

0,84 |

0,95 |

>,= 0,7 |

| 3. Общий коэффициент покрытия |

L3 |

3,85 |

3,19 |

>,= 2 |

| 4. Коэффициент ликвидности по данным чистых оборотных активов |

L4 |

2,85 |

2,19 |

|

| 5. Общий коэффициент ликвидности |

L5 |

1,58 |

1,68 |

|

Значение коэффициента L1 говорит о том, что организация имела и имеет возможность погасить «львиную долю» краткосрочной кредиторской задолженности за счет продажи дебиторской задолженности. За счет собственных оборотных средств ОАО «Новосибирскэнерго» так же может погасить кредиторскую задолженность, о чем свидетельствует коэффициент L4.

Вывод:

Значения практически всех коэффициентов ликвидности баланса имеют положительный характер. Однако для анализа ФХД ОАО «Новосибирскэнерго» особенно важен коэффициент абсолютной ликвидности, поскольку данная организация является поставщиком энергоресурсов, а значение L1 находится ниже рекомендуемого. Но следует отметить, что на протяжении 2001-2006 годов значение данного коэффициента постепенно приближается к международным стандартам, а это придает позитивный характер ФХД компании.

1.5 Оценка финансовой устойчивости организации

Оценка финансовой устойчивости осуществляется на базе балансовой модели:

F + Z + Rа = Iс + K1 + K2 + Rр (10)

Для начала периода: 18 152 686 тыс.руб.

13 963 600 + 1 123 573 + 2 654 099 = 13 523 893 + 1 462 352 + 696 432 + 2 470 009

Для конца периода: 21 007 182 тыс.руб.

15 126 634 + 1 449 514 + 4 431 034 = 14 207 380 + 2 129 651 + 2 556 784 + 2 113 367.

Учитывая, что долгосрочные кредиты направляются в основном на приобретение основных средств и прочих внеоборотных активов, можно преобразовать исходную формулу баланса к виду:

Z + Rа = [(Iс + K1) - F] + [K2 + Rр] (11)

Для начала периода: 18 152 686 тыс.руб.

1 123 573 + 2 654 099 = [(13 523 893 + 1 462 352) – 13 963 600] + [696 432 + 2 470 009]

Для конца периода: 21 007 182 тыс.руб.

1 449 514 + 4 431 034 = [(14 207 380 + 2 129 651) - 15 126 634] + [2 556 784 + 2 113 367].

При выполнении одного из условий ликвидности баланса организации в ситуации, если долгосрочная дебиторская задолженность признается ликвидной:

Rа >= (K2 + Rр) (12)

Для начала периода:

2 654 099 < (696 432 + 2 470 009) = 3 166 441

Для конца периода:

4 431 034 < (2 556 784 + 2 113 367) = 4 670 151 ,

для обеспечения финансовой устойчивости организации необходимо, чтобы величина запасов и затрат не превышала источников, предназначенных для их финансирования:

Z <= [(Iс + K1) - F] (13)

Для начала периода:

1 123 573 > [(13 523 893 + 1 462 352) – 13 963 600] = 1 022 645

Для конца периода:

1 449 514 > [(14 207 380 + 2 129 651) - 15 126 634] = 1 210 397.

Выражение 12 определяет одно из условий ликвидности, а выражение 13 - отражает условие финансовой устойчивости организации.

Таким образом, соотношение величин материальных оборотных средств, собственных и заемных источников их формирования определяет финансовую устойчивость организации.

Вывод:

Произведенные вычисления указывают на не возможность признания долгосрочной дебиторской задолженности ликвидной и о превышении величины запасов и затрат над источниками, предназначенными для их финансирования. В связи с этим можно сделать вывод о недостаточной финансовой устойчивости ОАО «Новосибирскэнерго». Организация должна сделать акцент на снижение запасов и затрат, а так же на снижение доли кредиторской задолженности и увеличение доли краткосрочных кредитов банков и займов.

Обеспеченность запасов и затрат источниками финансирования является сущностью финансовой устойчивости. Способность организации своевременно рассчитаться по своим краткосрочным обязательствам выступает внешним проявлением финансовой устойчивости.

Для идентификации типов финансовых ситуаций по степени их устойчивости можно вычислить три показателя обеспеченности запасов и затрат источниками формирования последних:

dEс =(Iс - F) - Z - излишек или недостаток собственных источников формирования оборотных средств (14)

Для начала периода:

dEс = (13 523 893 – 13 963 600) – 1 123 573 = - 1 563 280

Для конца периода:

dEс = (14 207 380 - 15 126 634) – 1 449 514 = - 2 368 768;

dEt =(Ic + K1 - F) - Z - излишек или недостаток собственных и долгосрочных заемных источников формирования запасов и затрат (15)

Для начала периода:

dEt = (13 523 893 + 1 462 352 – 13 963 600) – 1 123 573 = - 100 928

Для конца периода:

dEt = (14 207 380 + 2 129 651 - 15 126 634) – 1 449 514 = - 239 117;

dEs =(I c+ K1 + K2 - F) - Z - излишек или недостаток общей величины источников формирования запасов и затрат (16)

Для начала периода:

dEs = (13 523 893 + 1 462 352 + 696 432 – 13 963 600) – 1 123 573 = 595 504

Для конца периода:

dEs = (14 207 380 + 2 129 651 + 2 556 784 - 15 126 634) – 1 449 514 = 2 795 901 .

Вывод:

Произведенные расчеты подтверждают, что ОАО «Новосибирскэнерго» находится в неустойчивом финансовом положении, поскольку имеет недостаток собственных источников формирования оборотных средств (dEc < 0), недостаток собственных и долгосрочных заемных источников формирования запасов и затрат ( dEt < 0), излишек общей величины источников формирования запасов и затрат (dEs > 0), однако сохраняется возможность изменения финансовой ситуации и восстановления равновесия за счет привлечения краткосрочных кредитов и займов.

Для характеристики уровня финансовой устойчивости вычислим коэффициенты обеспеченности запасов и затрат источниками финансирования. Перечень коэффициентов финансовой устойчивости, алгоритмы расчетов и значения приведены в Таблице 18

Таблица 18 Основные коэффициенты финансовой устойчивости организации

| Показатель |

Обозн. |

Алгоритм расчета |

Фактическое значение |

|

| Начало периода |

Конец периода |

|||

| 1. Коэффициент обеспеченности запасов и затрат собственными источниками их формирования |

Lc |

|

-0,39 |

-0,63 |

| 2. Коэффициент обеспеченности запасов и затрат собственными и долгосрочными заемными источниками их формирования |

Lt |

|

0,91 |

0,84 |

| 1. Коэффициент обеспеченности запасов и затрат собственными, долгосрочными и краткосрочными заемными источниками их формирования |

Ls |

|

1,53 |

2,6 |

Как следует из расчетов, финансовое состояние ОАО «Новосибирскэнерго» неустойчивое, однако привлечение краткосрочных заемных средств может обеспечить необходимую сумму источников формирования запасов и затрат.

Таблица 19 Прочие коэффициенты финансовой устойчивости

| Показатель |

Обозначение |

Алгоритм расчета |

Расчет |

|

| Начало периода |

Конец периода |

|||

| 1. Коэффициент долга |

Lk |

|

0,25 |

0,32 |

| 2. Коэффициент автономии (0,5- рекомендуемое значение) |

Licb |

|

0,75 |

0,68 |

| 3. Коэффициент финансирования |

Lick |

|

2,92 |

2,09 |

| 4. Коэффициент соотношения мобильных и иммобилизованных средств |

Lzf |

|

0,27 |

0,39 |

| 5. Коэффициент маневренности (0,5- рекомендуемое значение) |

Lfic |

|

-0,03 |

-0,06 |

| 6. Коэффициент привлечения долгосрочных заемных средств |

Lk1 |

|

0,1 |

0,13 |

| 7. Коэффициент инвестирования |

Licf |

|

0,97 |

0,94 |

| 8. Коэффициент соотношения заемных и собственных средств ("плечо рычага") |

Lkic |

|

0,34 |

0,48 |

1.6 Оценка прибыли (убытков), безубыточности и производственного рычага

Показатели прибыли (убытков) характеризуют абсолютные результаты хозяйствования. Основой для определения критериев оценки прибыли (убытков) является модель ее формирования и использования, характеризующая финансово-хозяйственный механизм организации. Порядок формирования финансовых результатов субъектов хозяйствования, отражен на рис. 6.

Как следует из рис. 6, доходы, расходы, а следовательно, и финансовые результаты, подразделяются на обусловленные обычными видами деятельности и относящиеся к прочим [ПБУ 9/99, ПБУ 10/99].

1.6.1 Оценка прибыли

Доходами от обычных видов деятельности является выручка от продажи продукции и товаров, выполнения работ, оказания услуг (N1). Если предметом деятельности организации является участие в уставных капиталах других организаций, выручкой считаются поступления, получение которых связано с этой деятельностью. Аналогичны объекты расходов по обычным видам деятельности. В состав расходов по обычным видам деятельности относятся затраты, составляющие себестоимость проданных товаров, продукции, работ, услуг (C1c), коммерческие расходы (расходы на продажу – С1к) и управленческие расходы (С1у).

Затраты на производство и продажи товаров, продукции, работ, услуг подразделяются на переменные (прямые) и постоянные (косвенные). В законодательстве и действующих правилах ведения учета отсутствует строгая классификация затрат на постоянные и переменные. Руководство каждой организации в зависимости от особенностей финансово-хозяйственной деятельности может по своему усмотрению подразделить затраты на постоянные и переменные. Переменные затраты зависят от объемов производства и продаж продукции продуктов труда, изменяются пропорционально этим объемам.

Рис. 6 Схема формирования финансовых результатов организации

Постоянные затраты зависят не от объемов производства и продаж, а от условий деятельности организации. Постоянные затраты связаны с самим фактом существования субъекта хозяйствования и имеют место даже в том случае, если субъект ничего не производит.

На рис. 7 представлен график, позволяющий проиллюстрировать понятие постоянных, переменных и общих затрат.

Рис. 7 График затрат на производство и продажи товаров, продукции, работ, услуг

Себестоимость проданных товаров, продукции, работ, услуг (С1с) при формировании ее согласно принципу «direct-cost» (усеченную себестоимость) составляют переменные (прямые) затраты, которые возможно отнести непосредственно к определенным видам продуктов труда. Переменными (прямыми) расходами являются производственные затраты материальные, на оплату труда производственного персонала, отчисления на социальные нужды.

К постоянным затратам относятся коммерческие расходы (С1к) и управленческие (С1у). В состав постоянных затрат включается, в частности, арендная плата, плата за пользование природными ресурсами, заработная плата управленческого персонала, затраты на рекламу, консультационные, аудиторские и информационные услуги, на подготовку и повышение квалификации кадров и т.п.

Алгебраическая сумма себестоимости, коммерческих и управленческих расходов характеризует полные затраты на производство и продажи товаров, продукции, работ, услуг (полную себестоимость) С1, тыс.руб:

С1 = С1с + С1к + С1у. (17)

Для начала периода:

С1н = 15 695 855 + 0 + 0 = 15 695 855

Для конца периода:

С1к = 14 399 753 + 0 + 0 = 14 399 753

Затраты в бухгалтерском учете принимаются в фактических размерах, независимо от применяемых утвержденных в установленном порядке лимитов, норм и нормативов для целей налогообложения прибыли.

Разность между выручкой и себестоимостью проданных продуктов труда образует валовую (маржинальную )прибыль Рв, тыс.руб:

Рв = N1 – C1c. (18)

Для начала периода:

Рвн = 16 483 238 - 15 695 855 = 787 383

Для конца периода:

Рвк= 14 800 778 - 14 399 753 = 401 024

Маржинальная прибыль на единицу товаров, продукции (работ, услуг) P1мi, тыс.руб. определяется как разность между ценой продажи Цi = N1i/Qi и переменными затратами на единицу товаров С1перi = С1i * Дэi,/ Qi:.

Р1мi = Цi - С1перi. (19)

Для начала периода: Цэн = 899 тыс.р./млн.кВтч, С1эперн = 859 тыс.р./млн.кВтч, Цтн = 0,410 тыс.р./Гкал, С1тперн = 0,394 тыс.р./Гкал

Р1мэн = 899 – 859 = 40 – по электроэнергии

Р1мэн = 0,410 – 0,394 = 0,016 – по теплоэнергии

Для конца периода: Цэк = 927 тыс.р./млн.кВтч, С1эперк = 896 р/кВтч, Цтк = 0,447 тыс.р./Гкал, С1тперк = 0,439 тыс.р./Гкал

Р1мэк = 927 – 896 = 31 – по электроэнергии

Р1мэк = 0,447 – 0,439 = 0,008 – по теплоэнергии

Данные по производству энергоресурсов, выручке от их реализации и обозначениях представлены в Приложении 11.

Показатель маржинальной прибыли дает возможность применить финансовые инструменты управления на уровне не только предприятия в целом, но и производственных подразделений. Названный критерий используется в анализе безубыточности производства, позволяет определить рациональные соотношения между постоянными и переменными затратами, принять решение о сокращении либо расширении объемов производства и продажи товаров, продукции (работ, услуг) различных видов, назначить наценку на товары, которая должна быть не ниже маржинальной прибыли.

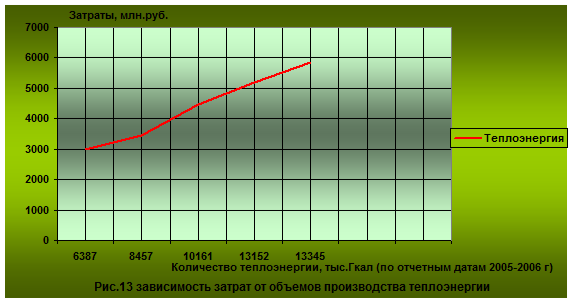

Рис.8. Производство тепло-и-электроэнергии ОАО «Новосибирскэнерго» в период 2001-2006 годов

Разность между валовой прибылью, коммерческими и управленческими расходами характеризует прибыль (убыток) от продаж, тыс. руб.:

Р1= Рв – С1к – С1у. (20)

Для начала периода:

Р1н = 787 383 - 0 - 0 = 787 383

Для конца периода:

Р2к= 401 024 – 0 - 0 = 401 024

Очевидно, что прибыль от продаж можно выразить через выручку от продажи, себестоимость, коммерческие и управленческие расходы:

Р1 = N1 – C1c – С1к – С1у. (21), где

N1 – C1c = Р1

Прочие доходы и расходы (Рпрд, Рпрр) подразделяются на операционные (Ропд, Ропр) и внереализационные (Рвнд, Рвнр). Если доходы и расходы, связанные с арендой имущества или прав, а также участием в уставных капиталах других организаций, не относятся к систематическим видам деятельности, то они признаются операционными. Операционные доходы согласно ПБУ 9/99 «Доходы организации» составляют проценты к получению за предоставление организацией в пользование денежных средств, а также за использование банком находящихся на счете организации денежных средств (Р31д). К операционным расходам относятся проценты к уплате за пользование кредитами и займами, оплата услуг кредитных организаций (Р31р). Доходы и расходы, обусловленные продажей основных средств и иных активов, отличных денежных средств (кроме иностранной валюты), продукции, товаров, составляют прочие операционные доходы (Р33д, Р33р). К прочим операционным доходам относится прибыль от участия в совместной деятельности. Расходы данного типа составляют отчисления в оценочные резервы (по сомнительным долгам, под обесценение вложений в ценные бумаги и др.).

Внереализационные доходы и расходы образуют подлежащие получению и уплате штрафы, пени, неустойки за нарушение условий договоров; связаны с возмещением убытков, причиненных организации или организацией; прибыль (убытки) прошлых лет; безвозмездно полученные активы; суммы дооценки и уценки активов; курсовые разницы; суммы кредиторской и дебиторской задолженности, по которым истек срок исковой давности; нереальные для взыскания долги; перечисление средств, связанных с благотворительной деятельностью, расходы на осуществление мероприятий культурно – просветительского, спортивного характера, связанные с организацией отдыха, развлечений, прочие доходы и расходы рассматриваемой группы.

Прибыль (убыток) до налогообложения (Р) определяется путем алгебраического суммирования прибыли (убытка) от продаж, прочих доходов за минусом прочих расходов, тыс.руб.:

Рн = Р1 + (Рпрд - Рпрр). (22)

Рпрд = Р31д + Р32д + Р33д + Рвнд, Рпрр = Р31р + Р33р + Рвнр

Для начала периода: Рпрдн = 4 547 593, Рпррн = 4 812 054

Рн = 787 383 + (4 547 593 - 4 812 054) = 522 922

Для конца периода: Рпрдк = 839 101, Рпррк = 1 213 187

Рк= 401 024 + (839 101 – 1 213 187) = 26 938

Показатель «Прибыль (убыток) до налогообложения» аналогичен формируемым в отчетности предыдущих лет показателям балансовой прибыли (убытка), прибыли (убытка) отчетного периода, конечного финансового результата.

Чистая прибыль (убыток) отчетного периода (Рч, тыс.руб.) исчисляется путем вычитания из суммы прибыли (убытка) до налогообложения (Р), отложенных налоговых активов (Она) и иных аналогичных платежей (Иап) сумм отложенных налоговых обязательств (Оно) и текущего налога на прибыль (Hp):

Рч = (Р + Она + Иап) – Оно – Нр. (23)

Для начала периода:

Рчн = ( 522 922 + 31 911 + 0) - (-11 951) – 291 527 = 280 586

Для конца периода:

Рчк= ( 26 938+ 38 291 + 44 809) – 87 359 – 28 571 = - 5 892

Под отложенным налоговым активом (Она) понимается та часть отложенного налога на прибыль, которая должна привести к уменьшению налога на прибыль, подлежащего уплате в бюджет в последующих за отчетным периодах. Отложенные налоговые обязательства (Оно) обусловливают увеличение суммы налога на прибыль к уплате в бюджет в последующих отчетных периодах.

Таким образом, в качестве основных критериев оценки прибыли следует использовать показатели валовой прибыли (Рв), прибыли (убытка) от продаж (Р1), прибыли (убытка) до налогообложения (Р), чистой прибыли (убытка) отчетного периода (Рч). По усмотрению аналитика в состав критериев оценки финансовых результатов могут быть включены показатели, характеризующие разность между прочими доходами и расходами (dРпр), в том числе операционными (dРоп) и внереализационными (dРвн).

В условиях акционерных обществ представляет интерес показатель чистой прибыли акционеров (Рча, тыс.руб.), определяемый путем вычитания дивидендов на привилегированные акции (Дп) из чистой прибыли:

Рча = Рч – Дп. (24)

За 2005 год: Рча = 280 586 – 28 059 = 252 527 – размер чистой прибыли акционеров ОАО «Новосибирскэнерго». Данные по акциям компании приведены в Приложениях 12 и 13.

Оценка прибыли (убытков) заключается в выявлении размера и динамики отклонений фактических значений показателей финансовых результатов, принятых в качестве критериев оценки, от базисных, а также изучении структуры прибыли.

Результаты оценки прибыли приведены в Приложении 15.

![]()

Рис.9 Структура финансовых результатов ОАО «Новосибирскэнерго»

Вывод:

ОАО «Новосибирскэнерго» в течение анализируемого периода имело не плохие результаты по прибыли от продаж, которая совпадает с маржинальной прибылью, поскольку организация очевидно включает коммерческие и управленческие расходы в себестоимость продукции. Однако с начала периода чистая прибыль снизилась с 280 586 тыс.руб до убытка в 5 892 тыс.руб, что по всей вероятности является исключением из правил. Компания должна снизить составляющие себестоимости продукции, поскольку размер маржинальной прибыли имеет довольно низкий показатель – около 4 % по отношению к цене отпускаемых энергоресурсов. Организация имеет довольно низкий показатель прибыли до налогообложения, которой едва хватает на покрытие обязательных платежей, а в конце периода этот показатель привел к убытку, поскольку ее доля снизилась с 3.17 до 0,18% от выручки (Приложение 15). Как следует из Приложения 15, в объеме выручки от продажи наблюдается увеличение доли затрат с 95,22% в начале года до 97,29% на 01.09.2006 г.

1.6.2 Точка безубыточности производства (бизнеса), запас финансовой прочности, производственный рычаг

Расчет точки безубыточности (break-even point) бизнеса обусловлен необходимостью анализа взаимосвязей между объемом производства и продажи товаров, продукции, работ, услуг (К), затратами (C1), выручкой (N1) и прибылью (Р1) от продажи. Точке безубыточности соответствует такой объем производства и продажи товаров, продукции, работ, услуг, при котором предприятие способно покрыть затраты без получения прибыли. В точке безубыточности выручка от продажи равна издержкам, а прибыль - нулю. Точка безубыточности называется также точкой критического (предельного) объема производства и продажи товаров, продукции, работ, услуг, критической, мертвой точкой, точкой самоокупаемости, перелома, разрыва, порогом рентабельности.

Критический объем производства и продажи товаров, продукции, работ, услуг в натуральном выражении при наличии одного вида товара определяется в соответствии с выражением 5.2.1:

![]() , (25)

, (25)

где: ![]() - постоянные затраты;

- постоянные затраты;

Ц - цена продажи товаров, продукции, работ, услуг;

![]() - переменные затраты на единицу товаров, продукции, работ, услуг.

- переменные затраты на единицу товаров, продукции, работ, услуг.

Поскольку в отчетах о прибылях и убытках величины С1к и С1у, составляющих постоянные затраты, не указаны, принимаем величину С1пост = 0,25С1с.

Если объем продаж меньше критической величины, то предприятие не получит прибыли. Чем выше уровень постоянных затрат, тем больше величина критического объема производства и продажи товаров, продукции, работ, услуг. Уменьшение постоянных затрат, таких, к примеру, как заработная плата управленческого персонала, затраты на командировки и другие общехозяйственные нужды, позволяет понизить критический объем производства и продажи продуктов труда.

Расчет точки безубыточности ОАО «Новосибирскэнерго» приведен в Приложении 17.

Рис.10Динамика изменения отпуска энергоресурсов

Рис.11 Удельные расходы топлива на отпуск тепло-и-электроэнергии

Расчет значения операционного рычага (ОР) приведен в Приложении 17.

1.7 Оценка рентабельности деятельности ОАО «Новосибирскэнерго»

Эффективность хозяйствования характеризуют показатели рентабельности, исчисляемые путем отношения прибыли до налогообложения или чистой к базам, отражающим затраты различных факторов производственно-хозяйственной деятельности. Следует обратить внимание на использование в качестве синонимов таких понятий, как рентабельность, доходность, прибыльность, норма прибыли.

Следует выделить две группы показателей рентабельности:

1. Продукции;

2. Капитала.

К первой группе относятся следующие показатели рентабельности:

* рентабельность отдельных видов товаров, продукции, работ, услуг -Ri;

* рентабельность товаров, продукции, работ, услуг (товарооборота) - Rп;

* рентабельность продаж - Rчп;

* предельная рентабельность - Rс.

Рентабельность отдельных видов продукции (работ, услуг) исчисляется отношением разницы между продажной ценой и полными затратами, либо себестоимостью единицы продукта труда к полным затратам, себестоимости или продажной цене. Как указывалось в 5.1, себестоимость включает, главным образом, переменные затраты. Выражения 5.3.1 - 5.3.4 характеризуют порядок расчета различных показателей рентабельности отдельных видов товаров, продукции, работ, услуг:

1. По отношению к полным затратам:

![]() , (26)

, (26)

Продажа электроэнергии

Для начала периода:

Rнc = (10 670 248 – 10 202 306)/10 202 306 = 0,046

Для конца периода:

Rкc = (8 945 930– 8 639 852)/ 8 639 852= 0,035

Продажа теплоэнергии

Для начала периода:

Rнc = (5394978 – 5179632)/ 5179632 = 0,042

Для конца периода:

Rкc = (4546878 – 4463923)/ 4463923 = 0,019

2. По отношению к переменным затратам:

![]() , (27)

, (27)

Продажа электроэнергии

Для начала периода:

Rнcпер = (10 670 248 – 10 202 306)/10 202 306 = 0,046

Для конца периода:

Rкcпер = (8 945 930– 8 639 852)/ 8 639 852= 0,035

Продажа теплоэнергии

Rнcпер = (5394978 – 5179632)/ 5179632 = 0,042

Для конца периода:

Rкcпер = (4546878 – 4463923)/ 4463923 = 0,019

3. По отношению к цене по данным полных затрат:

![]() , (28)

, (28)

Продажа электроэнергии

Для начала периода:

Rнц = (10 670 248 – 10 202 306)/ 10 670 248 = 0,044

Для конца периода:

Rкц = (8 945 930– 8 639 852)/ 8 945 930= 0,034

Продажа теплоэнергии

Для начала периода:

Rнц = (5394978 – 5179632)/ 5394978 = 0,04

Для конца периода:

Rкц = (4546878 – 4463923)/ 4546878 = 0,018

4. По отношению к цене по данным переменных затрат (доля маржинальной прибыли в цене продажи):

![]() , (29)

, (29)

Продажа электроэнергии

Для начала периода:

Rнцпер = (10 670 248 – 10 202 306)/ 10 670 248 = 0,044

Для конца периода:

Rкцпер = (8 945 930– 8 639 852)/ 8 945 930= 0,034

Продажа теплоэнергии

Для начала периода:

Rнцпер = (5394978 – 5179632)/ 5394978 = 0,04

Для конца периода:

Rкцпер = (4546878 – 4463923)/ 4546878 = 0,018

где: Цi - продажная цена i-го вида товара, продукции, работ, услуг;

C1i - полные затраты i-го вида товара, продукции, работ, услуг;

С1iпер - переменные затраты (себестоимость) на единицу товара, продукции, работ, услуг.

Следует обратить внимание, что коэффициент (формула29) аналогичен критерию доли маржинальной (валовой) прибыли в цене продажи. Как отмечалось выше, эти показатели целесообразно использовать для принятия решения о расширении, свертывании, ликвидации производства отдельных видов продуктов труда.

Таблица 20 Показатели производства и продажи продукции ОАО «Новосибирскэнерго» А. Начало периода

| Показатели |

Вид продукции |

||

| Наименование |

Обозн. |

Э/энергия |

Т/энергия |

| Цена продажи, тыс.руб |

Цi |

10670248 |

5394978 |

| Переменные затраты, тыс.руб |

С1iпер |

10202306 |

5179632 |

| Рентабельность по данным переменных затрат или доля маржинальной прибыли в цене продажи |

Riцпер или а |

0,044 |

0,04 |

Продолжение Таблицы 20

А. Конец периода

| Показатели |

Вид продукции |

||

| Наименование |

Обозн. |

Э/энергия |

Т/энергия |

| Цена продажи, тыс.руб |

Цi |

8945930 |

4546878 |

| Переменные затраты, тыс.руб |

С1iпер |

8639852 |

4463923 |

| Рентабельность по данным переменных затрат или доля маржинальной прибыли в цене продажи |

Riцпер или а |

0,034 |

0,018 |

Наиболее предпочтительным является выпуск продукции, обеспечивающей максимальное значение рентабельности по данным переменных затрат (Riцпер) или максимальную долю маржинальной прибыли в цене продажи (а). Производство с отрицательными значениями названных показателей нецелесообразно.

Вывод:

Значения рентабельности по обоим видам продукции достаточно низки, но сравнимы друг с другом. В конце отчетного периода произошло снижение рентабельности теплоэнергии, однако необходимо учесть, что это сезонное колебание рентабельности, поскольку в летний период потребление теплоэнергии снижается весомо, а сумма затрат снижается не значительно. ОАО «Новосибирскэнерго» не может отказываться от выпуска теплоэнергии поскольку является монополистом в регионе, руководству организации необходимо снизить долю переменных затрат.

Рентабельность товаров, продукции, работ, услуг (товарооборота) определяется как отношение прибыли до налогообложения (Р) к выручке от реализации (N1) либо себестоимости продукции (C1).

Рентабельность, исчисленная по отношению к выручке от продажи товаров, продукции, работ, услуг, тыс. руб.:

![]() (30)

(30)

Для начала периода:

RнпN1 = 522 922/ 16 483 238 = 0,032

Для конца периода:

RкпN1 = 25 542/ 14 034 008 = 0,002

Рентабельность, исчисленная по отношению к себестоимости товаров, продукции, работ, услуг:

![]() (31)

(31)

Расчет рентабельности товаров, продукции, работ, услуг (товарооборота), исчисленной по отношению к себестоимости приведен в Таблице 11.

Рентабельность продаж (Rчп) определяется как отношение чистой прибыли (Рч) к выручке от продажи (N1) , тыс. руб:

![]() (32)

(32)

Расчет рентабельности продаж, исчисленной по отношению к себестоимости приведен в Таблице 11а.

Рентабельность продаж в зарубежных источниках специальной литературы обозначается ROS (return on sales) и называется также коммерческой маржой.

Показатели рентабельности товаров, продукции, работ, услуг характеризуют доходность основной деятельности организации и позволяют контролировать и регулировать затраты производства и цены в условиях меняющейся конъюнктуры рынка и налоговой политики.

Показатель рентабельности продуктов труда определяется также путем отношения чистой прибыли к себестоимости проданных товаров, продукции, работ, услуг.

Предельная рентабельность ( R с) - отношение прибыли от продажи товаров, продукции, работ, услуг (P1) к полным затратам (C1) , тыс. руб:

![]() (33)

(33)

Для начала периода:

Rнс = 787 383 / 15 695 855 = 0,05

Для конца периода:

Rкс = 401 024 / 14 399 753 = 0,03

Предельная рентабельность используется для регулирования цен на продукцию организаций-монополистов.

Рентабельность капитала включает такие показатели, как:

* общая (экономическая) рентабельность - R;

* финансовая (чистая) рентабельность - Rч;

* рентабельность внеоборотных активов

(в т.ч. по видам) - Rf;

* рентабельность текущих (оборотных) активов

(в т.ч. по видам) - Rq;

* рентабельность собственных средств - Ric;

* рентабельность финансовых вложений - Rfin;

* рентабельность акционерного капитала………………- Rча.

Рентабельность капитала определяется путем отношения прибыли до налогообложения или чистой прибыли к средней стоимости соответствующих видов активов или пассивов.

Общая (экономическая) рентабельность исчисляется отношением прибыли до налогообложения (Р) к средней за анализируемый период стоимости основных и оборотных активов ((F+Q)cp), тыс. руб.:

![]() , (34)

, (34)

F - стоимость внеоборотных активов;

Q - стоимость оборотных активов;

Z - стоимость материальных оборотных активов;

Rа - сумма денежных средств, краткосрочных финансовых вложений, дебиторской задолженности и прочих оборотных активов;

Bа - стоимость активов предприятия.

Ва ср = (Ва н + Ва к) / 2 = 19 579 934 тыс.руб.

Для начала периода:

R н = 522 922 / 19 579 934 = 0,027

Для конца периода:

R к = 25 542 / 19 579 934 = 0,001

Cредняя за период стоимость активов рассчитывается по формуле:

(F + Q)ср = [(F + Q)н + (F + Q)к]/2, (35)

(F + Q)срн = [(13 963 600 + 3 777 672) + (15 126 634 + 5 880 548)]/2 = 19 579 934

н,к - обозначения начала и конца периода, Qср = 4 829 110 тыс.руб.

Общая рентабельность характеризует прибыль до налогообложения, получаемую предприятием с одного рубля совокупных активов. В зарубежной специальной литературе этот показатель обозначается как ROА (return on assets). Среднее значение общей (экономической) рентабельности, по данным мировой практики, составляет 18-20%.

Финансовая (чистая) рентабельность ( R ч) определяется отношением чистой прибыли (Рч) к средней за период стоимости внеоборотных и оборотных активов ((F+Q)cp) , тыс. руб:

![]() (36)

(36)

Для начала периода:

Rнч = 280 586 / 19 579 934 = 0,014

Для конца периода:

Rкч = - 5 892 / 19 579 934 = - 0,0003

Среднее значение этого показателя в мировой практике 12%.

Показатели рентабельности внеоборотных активов ( Rf ), оборотных средств (R q ) , отдельных видов названных активов, а также рентабельности производственных фондов ( Rf + z ) , рассчитываются путем отношения прибыли до налогообложения либо чистой к средней стоимости соответствующих активов. Производственными фондами признаются нематериальные активы, основные средства, а также запасы и затраты.

Рентабельность финансовых вложений ( Rfin ) отражает прибыль, полученную от финансовых вложений (в частности, от ценных бумаг, долевого участия в уставных капиталах других организаций) на один рубль средней за анализируемый период величины долгосрочных и краткосрочных финансовых вложений организации.

Рентабельность собственных средств (R ic ) характеризует доходность собственного капитала и исчисляется путем отношения чистой прибыли (Рч) к средней за период сумме источников собственных средств ((Ic)ср), тыс. руб:

![]() (37)

(37)

Iсср = (Iсср + Iсср) / 2 = (13 523 893 + 14 207 380) / 2 = 13 865 637 тыс. руб.

Для начала периода:

Rнс = 280 586 / 13 865 637 = 0,02

Для конца периода:

Rкс = - 5 892 / 13 865 637 = - 0,0004

В зарубежной специальной литературе рассмотренный показатель обозначается как ROE (return on equity).

Рентабельность акционерного капитала (Rча) , определятся путем отношения разности между нераспределенной прибылью, остающейся в распоряжении организации (Рчп) и ее частью, направляемой на выплату дивидендов на привилегированные акции (Дп – см. Приложение 12) к средней за период величине собственного капитала ((Ic)ср):

![]() (38)

(38)

Для начала периода:

Rнча = 280 586 – 28 059/ 13 865 637 = 0,019

Для конца периода:

Rкча = - 5 892 – 28 059/ 13 865 637 = - 0,00035

Вывод:

Таким образом, произведенный расчет по видам рентабельности, очевидно, показывает, что рентабельность производства ОАО «Новосибирскэнерго» находится на низком уровне. Так по общей экономической рентабельности значение показателя отличается от среднего значения по данным мировой практики более чем на 17%, по финансовой (чистой) рентабельности значение на начало периода составило лишь 1,4% против 12%, принятых в мировой практике, а к концу периода этот показатель снизился до отрицательного значения. Компании необходимо повышать размер чистой прибыли, увеличивать выпуск электроэнергии, поскольку она имеет больший показатель рентабельности, снижая тем самым затраты. Рентабельность акционерного капитала ОАО «Новосибирскэнерго» так же не высока, однако менеджмент компании принимает правильное решение о выплате дивидендов акционерам по привилегированным акциям, что явилось одним из существенных факторов повышения в 2006 году капитализации эмитента на 6,7% (см.Приложение 14), несмотря на низкие финансовые показатели.

1.8 Оценка деловой активности и состоятельности ОАО «Новосибирскэнерго»

1.8.1 Деловая активность