| Скачать .docx |

Реферат: Финансовый анализ деятельности организации

Содержание

Введение 2

1 Расчет финансовых коэффициентов 4

1.1 Коэффициенты ликвидности 4

1.2 Коэффициенты рентабельности 5

1.3 Показатели деловой активности 7

1.4 Коэффициенты финансовой устойчивости 9

1.5 Имущественное положение 11

2 Оценка динамики финансовых коэффициентов 13

3 Анализ возможных источников финансирования 22

3.1 Стоимость источников 23

3.2 Оценка трудоемкости 27

3.3 Сроки финансирования 28

3.4 Оценка уровня риска 29

3.5 Оценка длительности периода поступления денежных средств 30

Заключение 39

Литература 40

Приложение А 41

Введение

В современных условиях самофинансирования предприятий существенно возрастает роль управления финансами. Выручка предприятия, затраты, прибыль и в целом финансово-экономическое положение зависит от того, насколько эффективно предприятие управляет своими финансами. Финансовый анализ является исходным звеном в управлении финансами. Он предшествует принятию управленческих решений.

Основным источником информации о финансовой деятельности делового партнера является бухгалтерская отчетность. Отчетность предприятия в рыночной экономике базируется на обобщении данных финансового учета и является информационным звеном, связывающим предприятие с обществом и деловыми партнерами – пользователями информации о деятельности предприятия.

Субъектами анализа выступают, как непосредственно, так и опосредованно, заинтересованные в деятельности предприятия пользователи информации. К первой группе пользователей относятся собственники средств предприятия, заимодавцы (банки и пр.), налоговые органы, персонал предприятия и руководство. Каждый субъект анализа изучает информацию исходя из своих интересов. Так собственникам необходимо определить увеличение или уменьшение доли собственного капитала и оценить эффективность использования ресурсов администрацией предприятия; кредиторам и поставщикам – целесообразность продления кредита, условия кредитования, гарантии возврата кредита; потенциальным собственникам и кредиторам – выгодность размещения в предприятие своих капиталов и т.д.

Вторая группа пользователей бухгалтерской и финансовой отчетности – это субъекты анализа, которые хотя непосредственно и не заинтересованы в деятельности предприятия, но должны по договору защищать интересы первой группы пользователей отчетности. Это аудиторские фирмы, консультанты, биржи, юристы, пресса, ассоциации, профсоюзы.

Основным источником информации для анализа финансового состояния служит бухгалтерский баланс предприятия (форма №1). Его значение настолько велико, что анализ финансового состояния нередко называют анализом баланса.

Источником данных для анализа финансовых результатов является отчет о финансовых результатах и их использовании (форма №2). Источником дополнительной информации для каждого из блоков финансового анализа служит приложение к балансу (форма №5).

Целью финансового анализа в данной курсовой работе является анализ финансового состояния предприятия, интерпритация финансовых коэффициентов и показателей, оценка причин их изменения и разработка управленческих рекомендаций по их улучшению, анализ возможных источников финансирования, оценка изменения финансового состояния предприятия при принятии рекомендованного управленческого решения.

1 Расчет финансовых коэффициентов

В первом разделе проведем расчет основных финансовых показателей, а интерпритацию динамики их изменения проведем во втором разделе.

1.1 Коэффициенты ликвидности

Таблица 1.1 - Расчет коэффициентов ликвидности

| Показатель ликвидности | Значения показателя в тыс. руб. | Расчет, рекомендованное значение | ||

| на начало 2001 | на конец 2001 |

на конец 2002 | ||

| Коэф-т текущей (общей) ликвидности | 2.30 | 1.48 | 1.43 | Отношение текущих активов к текущим обязательствам. Рекомендуемое значение: >2,0 |

| Коэф-т быстрой (промежуточной) ликвидности | 1.68 | 0.99 | 1.07 | Отношение ликвидных активов к текущим обязательствам. Рекомендуемое значение: >1,0 |

| Коэф-т абсолютной ликвидности | 0.02 | 0.03 | 0.01 | Отношение высоколиквидных активов к краткосрочным обязательствам. Рекомендуемое значение: >0,2 |

| Коэффициент обеспеченности собственными средствами | 0,1231 | 0,0438 | - 0,0145 | Разность между величиной оборотных средств и краткосрочной зодолжности. Нормативное значение не менее 0,1 |

Таблица 1.2 – Расчет доли средств в активах

| на начало 2001 | на конец 2001 |

на начало 2002 | на конец 2002 | |

| Доля оборотных средств в активах | 0,54 | 0,48 | 0,48 | 0,4 |

| Доля запасов в оборотных активах | 0,24 | 0,30 | 0,30 | 0,22 |

Ни один из трех коэффициентов ликвидности не соответствует нормальному значению, что свидетельствует о критическом финансовом положении с позиции показателей ликвидности. Организация не имеет средств для оплаты краткосрочных обязательств.

Даже при поступлении денег по дебиторской задолженности организация не сможет полностью рассчитаться с кредиторами по краткосрочным обязательствам.

Начало 2001 года отмечается хорошими показателями ликвидности, что в свою очередь связано с низким уровнем обязательств по сравнению с периодом 2002 года, которые сильно повлияли на коэффиценты ликвидности.

В то же время отмечается снижение показателя абсолютной ликвидности на конец 2002 года, что явилось следствием сокращения предприятием денежных средств и их эквивалентов.

1.2 Коэффициенты рентабельности

Таблица 1.3 - Расчет показателей рентабельности

| Показатели | На начало 2001 года | На конец 2001 года | На конец 2002 года |

| 1. Общая величина имущества предприятия, тыс. руб. | 721 704 | 962 146 | 1 507 340 |

| 2. Источники собственных средств, тыс. руб. | 240 016 | 208 735 | 169 378 |

| 3. Краткосрочные обязательства, тыс. руб. | 169 311 | 318 767 | 424 082 |

| 4. Величина текущих активов, тыс. руб. | 389 872 | 470 352 | 604 717 |

| 5. Величина совокупных активов, тыс. руб. | 721 704 | 962 146 | 1 507 340 |

| 6. Выручка от реализации продукции, тыс. руб. | 518 451 | 884 523 | 764 510 |

| 7. Прибыль до уплаты налога, тыс. руб. | 974 | -20 830 | -9 199 |

| 8. Чистая прибыль, тыс. руб. | 311 | -21 134 | -9 199 |

| 9. Рентабельность текущих активов, % (п.8/п.4) | 0,080 | -4,493 | -1,521 |

| 10. Рентабельность всех активов, % (п.8/п.5) | 0,043 | -2,197 | -0,610 |

| 11. Рентабельность инвестиций, % (п.8/п.1-п.3) | 0,056 | -3,285 | -0,849 |

| 12. Рентабельность собственного капитала, % (п.8/п.2) | 0,130 | -10,125 | -5,431 |

| 13. Рентабельность реализованной продукции, % (п.8/п.6) | 0,060 | -2,389 | -1,203 |

| 14. Оборачиваемость активов, раз (п.6/п.4) | 1,330 | 1,881 | 1,264 |

| 15. Рентабельность предприятия, % (п.13*п.14) | 0,080 | -4,493 | -1,521 |

| 16. Рентабельность продукции | 1,06 | 1,03 | 1,03 |

Таблица 1.4 - Расчет показателей рентабельности

| Показатель рентабельности | Значение показателя в тыс. руб. за 2001 год | Значение показателя в тыс. руб. за 2002 год | Расчет показателя |

| Рентабельность производственных фондов | 0.01 | 0,01 | Отношение прибыли от продаж к среднегодовой стоимости ОС и МПЗ |

| Рентабельность активов | -0.03 | -0,01 | Отношение чистой прибыли к среднегодовой стоимости активов |

| Рентабельность собственного капитала | -0.09 | -0,05 | Отношение чистой прибыли к среднегодовой величине собственного капитала |

Чистая прибыль:

За 2001 год : -21134 тыс. руб.

За 2002 год: - 9199 тыс. руб.

Ситуация за эти два периода не изменилась в смысловом аспекте, а лишь не значительно изменилась в числовом, поскольку за эти периоды была получена прибыль от продаж, показатели рентабельности, рассчитанные с ее использованием, имеют положительное значение. В то же время, показатели рентабельности по чистой прибыли имеют отрицательно значение вследствие того, что в целом от финансово-хозяйственной деятельности был получен убыток.

Отличием является только показатели на начало 2001 года, что в свою очередь объясняется меньшим участием на то время данной организации во внереализационной деятельности, т.е. организация имеет меньшии внереализационные расходы, которые покрываются большей прибылью от продаж.

Также замечены значительные изменения, в лучшую сторону, рентабильности активов предприятия, на основе чего можно сделать вывод, что в 2002 году были наиболее эффективно, использованы привлеченные средства, что повлияло на увелечение имущества предприятия.

Рентабельность собственного капитал, как и многие другие показатели рентабильности, так же изменились, что в свою очередь объясняет снижение убытка в 2002 году.

1.3 Показатели деловой активности

Таблица 1.5 - Расчет показателей оборачиваемости

| Показатели | Расчетная формула | На 2001 год | На 2002 год |

| Оборот дебиторской задолженности, раз | Выручка от реализации продукции Средняя величина дебиторской задолженности | 3 | 2 |

| Срок погашения дебиторской задолженности, дней | Длительность периода Оборот дебиторской задолженности | 120 | 179 |

| Оборачиваемость производственных запасов, раз (Ф.1: стр.211,212,213, 216, 217) | Себестоимость реализованной продукции Средняя величина производственных запасов | 11 | 9 |

| Срок оборота производственных запасов, дней | Длительность периода Оборот производственных запасов | 33 | 39 |

| Оборачиваемость кредиторской задолженности, раз | Выручка от реализации продукции Средняя величина кредиторской задолженности | 5 | 4 |

| Период погашения кредиторской задолженности, дней | Длительность периода Оборот кредиторской задолженности | 69 | 95 |

| Оборачиваемость активов | Отношение выручки к среднегодовой стоимости активов |

1.1 | 0.6 |

| Срок оборота активов, дней | Длительность периода Оборот активов | 343 | 581 |

| Оборачиваемость собственного капитала |

Отношение выручки к среднегодовой величине собственного капитала | 3.94 | 4.05 |

| Срок оборота собственного капитала, дней | Длительность периода Оборот собственного капитала | 91 | 89 |

| Выручка, тыс. руб. | - | 884523 | 764510 |

| Чистая прибыль, тыс. руб. | - | -21134 | -9199 |

| Фондоотдача | Выручка от реализацииСреднегодовая стоимость ОС |

5,15 | 4,29 |

Оборачиваемость дебиторской задолженности достаточно низкая как в течение 2001 года, так в 2002 году. Низкая оборачиваемость дебиторской задолженности говорит о том, что предприятие излишне «любит» своих потребителей, устанавливая большие продолжительности кредитов или не требуя выполнения контрактных условий по погашению задолженности. Это доказывает 2002 год, когда срок оборачиваемости значительно увеличился.

Так же замечены значительные изменения в увеличении срока оборачиваемости активов, что явилось результатом увеличения среднегодовой стоимости активов в 2002 году.

За отчетные периоды были получены убытки, но в 2002 году этот убыток удалось снизить почти вдвое за счет уменьшения внереализационных расходов, получения внереализационных дохов и увеличения прибыли от продаж в 1,5 раза больше, чем в предыдущий год.

1.4Коэффициенты финансовой устойчивости

Таблица 1.6 - Анализ показателей финансовой устойчивости организации

| Показатель | Значение показателя | Описание показателя и его нормативное значение | ||

| на начало 2001 года | на конец 2001 года | на конец 2002 года | ||

| Коэф-т автономии | 0.33 | 0.22 | 0.11 | Отношение собственного капитала к валюте баланса. Рекомендованное значение: > 0,5 (обычно 0,6-0,7) |

| Коэф-т отношения заемных и собственных средств | 2.01 | 3.61 | 7.90 | Отношение заемного капитала к собственному. Оптимальное значение: 1. |

| Коэф-т покрытия инвестиций | 0.77 | 0.67 | 0.71 | Отношение собственного капитала и долгосрочных обязательств к общей сумме капитала. Нормальное значение в мировой практике: ок. 0,9. Критическое: < 0,75 |

| Коэф-т маневренности собственного капитала | 0.40 | 0.24 | 0.17 | Отношение собственных оборотных средств к источникам собственных и долгосрочных заемных средств. |

| Коэф-т мобильности оборотных средств | 0.54 | 0.49 | 0.40 | Отношение оборотных средств к стоимости всего имущества. |

| Коэф-т обеспеченности материальных запасов | 2.32 | 1.09 | 1.35 | Отношение собственных оборотных средств к величине материально-производственных запасов. Нормативное значение: не менее 0,5 |

| Коэф-т обеспеченности текущих активов | 0.57 | 0.32 | 0.30 | Отношение собственных оборотных средств к текущим активам. Нормативное значение: не ниже 0,1 |

| Коэф-т краткосрочной задолженности | 0.35 | 0.42 | 0.32 | Отношение краткосрочной задолженности к сумме общей задолженности. |

| Коэффициент мобильности | -0,236 | -0,602 | -1,213 | Собственные оборотные средства Оборотные средства |

| Коэффициент финансовой устойчивости | 0,765 | 0,669 | 0,719 | Источники собственных средств + Долгосрочные обязательства . Валюта баланса Нормативное значение: не ниже 0,5 |

| Коэф-т финансовой зависимости | 3 | 4,6 | 8,8 | Валюта балансаСобственный капитал |

| Коэф-т концентрации заемного капитала | 0,66 | 0,78 | 0,88 | Заемный капиталВалюта баланса |

Коэффициент автономии организации говорит о крайне высокой зависимости организации от заемного капитала, которая с каждым годом имеет тенденцию к увеличению. Это, скорее всего, связано с бурным развитием рынка и расширением производства, что в свою очередь требует заемные средства, которые обеспечат наиболее краткосрочное их осуществление.

Значение коэффициента заемных средств (2), показывающего соотношение заемного и собственного капитала, по экономическому смыслу полностью соответствует коэффициенту автономии (1) и показывает, что в данном случае величина собственного капитала меньше величины заемного.

Коэффициент маневренности собственного капитала (4) показывает, какая часть собственных средств организации находится в мобильной форме, позволяющий относительно свободно маневрировать этими средствами. Считается, что хорошая финансовая устойчивость организации характеризуется значением 0,5-0,6. В данном случае значение показателя составляет 0.24, а в 2002 году снизился до 0,17.

Судя по коэффициенту мобильности оборотных средства (5) доля оборотных средств во всем имуществе организации поставляет 49 %, а в 2002 году уже 40%.

Краткосрочная задолженность в общей сумме обязательств организации составляет на конец 2002 года 32 %, что на 10 % меньше, чем в конце 2001 года. Т.е. у организации появилась возможность использовать более долгосрочные средства, которые дают больше возможности их вложения в долгосрочные проекты.

Значение коэффициента финансовой устойчивости показывает, что организация твердо стоит на ногах и с каждым годом старается улучшить это положение путем привлечения долгосрочных средств в общем объеме обязательств.

Коэф-т финансовой зависимости показывает, что с каждым годом доля собственных средств в общей сумме капитала уменьшается, при чем как показывают данные этого коэффицианта в 2002 году, доля собственных средств уменьшилась почти вдвое, что приводит к значительной зависимости предприятия от других привлекаемых средств.

Коэф-т концентрации заемного капитала также доказывает выше сказанное утверждение, показывая увеличение в 2002 году доли заемного капитала в общей сумме капитала. Это увеличение, скорее всего, связано с активной инвестиционной деятельностью предприятия и финансовыми вложениями.

1.5 Имущественное положение

Таблица 1.7 - Структура имущества организации и источников его формирования

| На начало 2001 года | На конец 2001 года | На конец 2002 года | ||||

| тыс. руб. | в % | тыс. руб. |

в % | тыс. руб. | в % | |

| АКТИВ | ||||||

| Имущества всего: | 721 704 | 100 | 962 146 | 100 | 1 507 340 | 100 |

| 1.1. Иммобилизационные активы | 331 832 | 46,0 | 491 794 | 51,1 | 902 623 | 59,9 |

| 1.2. Оборотные активы | 389 872 | 54,0 | 470 352 | 48,9 | 604 717 | 40,1 |

| 1.2.1. Запасы | 104 826 | 14,5 | 153 645 | 16,0 | 151 542 | 10,1 |

| 1.2.2. Дебиторская задолженность | 280 884 | 38,9 | 307 658 | 32,0 | 450 570 | 29,9 |

| 1.2.3. Денежные средства | 4 162 | 0,6 | 9 049 | 0,9 | 2 605 | 0,2 |

| ПАССИВ | ||||||

| Источников имущества всего: | 721 704 | 100 | 962 146 | 100 | 1 506 467 | 100 |

| 1.1. Собственный капитал | 240 016 | 33,3 | 208 735 | 21,7 | 169 378 | 11,2 |

| 1.2. Заемный капитал | 481 688 | 66,7 | 753 411 | 78,3 | 1 337 089 | 88,7 |

| 1.2.1. Долгосрочные обязательства | 312 377 | 43,3 | 434 644 | 45,2 | 913 007 | 60,6 |

| 1.2.2. Краткосрочные обязательства | 30 709 | 4,3 | 116 340 | 12,1 | 221 239 | 14,7 |

| 1.2.3. Кредиторская задолженность | 138 602 | 19,2 | 202 427 | 21,0 | 202 843 | 13,5 |

Таблица 1.8 – Расчет доли средств в активах

| Наименование показателя | Расчетная формула | за 2001 год | за 2002 год |

| Доля ОС в активах | Стоимость основных средств Валюта баланса |

0,19 | 0,12 |

| Доля активной части ОС в активах | Стоимость активных основных средств Валюта баланса |

0,19 | 0,12 |

Итак, на основе полученных данных видно, что за два года общее имущество организации выросло почти в 2 раза начиная с 721 704 тыс. руб. до 1 507 340 тыс. руб. В основном на это повлияли иммобилизационные активы, оборотные активы, а также дебиторская задолженность, которая увеличилась вдвое.

Если проанализировать источники организации, то также можно выделить значительное увеличение заемного капитала, которое составляет почти 2,5 раза, по сравнению с началом 2001 года.

Появление новых источников финансирования и более долгосрочных позволило предприятию произвести значительные вложения для улучшения и расширения производства.

Рассмотрев показатели доли активной части ОС в активах видно, что все имеющиеся у организации ОС участвуют в производстве, а их уменьшение связано с увеличением валюты баланса на конец 2002 года.

2 Оценка динамики финансовых коэффициентов

Таблица 2.1 – Динамика финансовых коэффициентов

| 1 Оценка имущественного положения | Формула расчета | на начало 2001 | на конец 2001 | абсолютное изменение | темп роста | на конец 2002 | абсолютное изменение | темп роста | |||

| 1 Сумма хозяйственных средств находящихся в распоряжении организации | итог баланса-нетто | 721704,000 | 962146,000 | 240442,000 | 1,333 | 1507340,000 | 545194,000 | 1,567 | |||

| 2 Доля основных средств в активах | стоимость основных средств/итог баланса-нетто | 0,235 | 0,179 | -0,057 | 0,759 | 0,124 | -0,061 | 0,670 | |||

| 2 Оценка ликвидности | |||||||||||

| 3 Величина собств. оборотных средств (функционирующий капитал) | собств. капитал + долгосрочные обязательства – внеоборотные активы | 220561,000 | 151585,000 | -68976,000 | 0,687 | 180635,000 | 35312,000 | 1,243 | |||

| 4 Маневренность собств.оборотных средств | денежные средства/функционирующий капитал | 0,015 | 0,053 | 0,038 | 3,472 | 0,001 | -0,054 | 0,026 | |||

| 5 Коэффициент текущей ликвидности | оборотные активы/краткосрочные пассивы | 2,303 | 1,476 | -0,827 | 0,641 | 1,426 | -0,030 | 0,979 | |||

| 6 Коэффициент быстрой ликвидности | (оборотные активы - запасы)/краткосрочные пассивы | 1,684 | 0,994 | -0,690 | 0,590 | 1,069 | 0,075 | 1,076 | |||

| 7 Коэффициент абсолютной ликвидности | денежные средства/краткосрочные пассивы | 0,020 | 0,025 | 0,005 | 1,268 | 0,001 | -0,025 | 0,024 | |||

| 8 Доля оборотных средств в активах | оборотные активы/всего хоз.средств (нетто) | 0,540 | 0,489 | -0,051 | 0,905 | 0,401 | -0,081 | 0,832 | |||

| 9 Доля собств.оборотных средств в активах | собств.оборотные средства/оборотные активы | 0,566 | 0,322 | -0,243 | 0,570 | 0,299 | -0,014 | 0,954 | |||

| 2 Оценка ликвидности | Формула расчета | на начало 2001 | на конец 2001 | абсолютное изменение | темп роста | на конец 2002 | абсолютное изменение | темп роста | |||

| 10 Доля запасов в оборотных активах | запасы/оборотные активы | 0,269 | 0,327 | 0,058 | 1,215 | 0,251 | -0,067 | 0,789 | |||

| 11 Доля собств. оборотных средств в покрытии запасов | собств.оборотные средства/запасы | 2,104 | 0,987 | -1,117 | 0,469 | 1,192 | 0,206 | 1,209 | |||

| 12 Коэффициент покрытия запасов | «нормальные» источники покрытия/запасы | 2,716 | 2,095 | -0,621 | 0,771 | 3,038 | 0,896 | 1,419 | |||

| 3 Оценка финансовой устойчивости | |||||||||||

| 13 Коэффициент концентрации собственного капитала | собственный капитал/всего хоз. средств (нетто) |

0,333 | 0,217 | -0,116 | 0,652 | 0,112 | -0,104 | 0,520 | |||

| 14 Коэффициент финансовой зависимости | всего хоз.средств (нетто) /собственный капитал | 3,007 | 4,609 | 1,603 | 1,533 | 8,899 | 4,270 | 1,922 | |||

| 15 Коэффициент маневренности собственного капитала | собств.оборотные средства/собственный капитал | 0,919 | 0,726 | -0,193 | 0,790 | 1,066 | 0,367 | 1,525 | |||

| 16 Коэффициент концентрации заемного капитала | заемный капитал/всего хоз.средств (нетто) | 0,667 | 0,783 | 0,116 | 1,173 | 0,888 | 0,104 | 1,132 | |||

| 17 Коэффициент соотношения заемных и собственных средств | заемный капитал/собственный капитал | 2,007 | 3,609 | 1,603 | 1,799 | 7,899 | 4,270 | 2,176 | |||

| 4 Оценка деловой активности | |||||||||||

| 18 Выручка от реализации (товарооборот) | 518451,000 | 884523,000 | 366072,000 | 1,706 | 764510,000 | -120013,000 | 0,864 | ||||

| 19 Чистая прибыль | 311,000 | -21134,000 | -21445,000 | -67,955 | -9199,000 | 11935,000 | 0,435 | ||||

| 4 Оценка деловой активности | Формула расчета | на начало 2001 | на конец 2001 | абсолютное изменение | темп роста | на конец 2002 | абсолютное изменение | темп роста | |||

| 20 Оборачиваемость средств в дебиторах | ср.дебиторская задолженность*270 дней/товарооборот за период | - | 119,768 | - | - | 178,521 | 58,753 | 1,491 | |||

| 21 Оборачиваемость средств в запасах | средние запасы * 270 дней/товарооборот за период | - | 52,599 | - | - | 70,380 | 17,781 | 1,338 | |||

| 22 Продолжительность операционного цикла | показатель 20 + показатель 21 | - | 172,367 | - | - | 248,901 | 76,534 | 1,444 | |||

| 23 Оборачиваемость собственного капитала | выручка от реализации/ср.величина собств.капитала | - | 3,942 | - | - | 4,054 | 0,112 | 1,028 | |||

| 24 Оборачиваемость совокупного капитала | выручка от реализации/итог среднего баланса-нетто | 0,718 | 0,919 | 0,201 | 1,280 | 0,507 | -0,412 | 0,552 | |||

| 5 Оценка рентабельности | |||||||||||

| 25 Рентабельность продукции | прибыль от реализации/выручка от реализации | 0,039 | 0,002 | -0,037 | 0,053 | 0,00497 | 0,003 | 2,436 | |||

| 26 Рентабельность основной деятельности | прибыль от реализации/затраты на произв-во и сбыт продукции | 0,040 | 0,002 | -0,038 | 0,051 | 0,00500 | 0,003 | 2,444 | |||

| 27 Рентабельность совокупного капитала | чистая прибыль/итог среднего баланса-нетто | - | -0,025 | - | - | -0,007 | -0,0001 | 1,004 | |||

| 28 Рентабельность собственного капитала | чистая прибыль/ср.величина собств.капитала | - | -0,094 | - | - | -0,049 | -0,0002 | 1,002 | |||

Интерпретацию результатов расчета предлагаем начать с рассмотрения структуры активов и пассивов баланса.

На конец года внеоборотные активы составили 60%, что отражено на рисунке 1.

На конец года внеоборотные активы составили 60%, что отражено на рисунке 1.

Основной удельный вес принадлежит внеоборотным активам, что объясняется тем, что наряду с розничной реализацией своей продукции данная организация занимается и производственной деятельностью, а предприятию занимающимся производством, важно иметь значительный объем внеоборотных средств.

В структуре внеоборотных активов наибольшую долю занимают долгосрочные финансовые вложения, которые состаляют 80%. Так как мы не являемся инсайдерами данного предприятия, то можно предположить, что занимается строительством или приобретением новых объектов основных средств, которые необходимы для производства. Но с другой стороны, в долгосрочных финансовых вложениях значительная часть это долгосрочные займы другим организациям, т.е. организация, занимается диверсификацией капитала, путем перевода средств в другую сферу, чтобы ускорить процесс развития нового вида деятельности.

В структуре оборотных средств (рисунок 2) наибольшая доля принадлежит дебиторской задолженности (75%), это объясняется тем, что высокий уровень деловой активности – чем больше объем продаж, тем обычно больше объем дебиторской задолженности.

|

Следующая наибольшая доля оборотных активов - это запасы (22%), что обеспечивает бесперебойность производства и снижает риск упущенной выгоды. Но детальное рассмотрение структуры запасов позволяет сделать вывод о том, что основную долю составляет сырье, материалы и незавершенное производство, при нулевом проценте готовой продукции, что в свою очередь свидетельствует об эффективной маркетинговой политике организации.

Рассмотрим теперь структуру пассивов.

Как видно из баланса, наибольшая доля в структуре пассивов приходится на долгосрочные пассивы, это состаляет 60% от валюты баланса. Организация привлекает долгосрочные заемные средства, что в свою очередь дает больше возможности проводить активные вложения, по сравнению с краткосрочными средствами.

Краткосрочные пассивы (28%) в основном представлены в виде кредитов банков, объяснением чего является причина нехватки долгосрочных ресурсов у кредитных учреждений. В основном данные краткосрочные кредиты используются в качестве источников для пополнения оборотных средств.

Теперь перейдем к рассмотрению динамики изменения статей баланса и основных финансовых коэффициентов.

Итак, на основе полученных данных видно, что имущественное положение организации за два года значительно выросло начиная с 721 704 тыс. руб. до 1 507 340 тыс. руб., а по сравнению с предыдущим годома выросло в 1,5 раза. Причиной этого является появление новых источников финансирования, при чем долгосрочных, это позволило предприятию произвести значительные вложения для улучшения и расширения производства.

Рассмотрев показатели доли активной части ОС в активах видно, что все имеющиеся у организации ОС участвуют в производстве, а их уменьшение связано с увеличением валюты баланса на конец 2002 года.

Динамика показателей ликвидности значительно не изменилась, но если же сравнивать значения на начало 2001 года и на конец 2002, то видны изменения в худшию сторону.

Величина собственных оборотных средств увеличилась, и темп роста данной величины составил 1,24. Такое изменение следует считать положительным, с точки зрения возрастания ликвидности и платежеспособности организации. Наблюдая подобную динамику, потенциальный кредитор проникается доверием по отношению к данной организации, как возможному заемщику денежных средств. В то же время, организация имеет хорошие показатели динамики краткосрочных задолженностей, при чем кредиторская задолженность имеет стабильные значения, это говорит об устойчивых отношениях с поставщиками, которые не требуют получения «живых» денег по факту поставки и предоставляют отсрочку по выплате средств.

Коэффициент текущей ликвидности находится ниже уровня 2 (стабильно находится на уровне 1,4), это может свидетельствовать о достаточно оперативной работе менеджмента. Это говорит об активном использовании денежных средств и рациональной кредитной политике, которая приводит к равномерному кредитованию.

Динамика показателей подтверждает возрастание ликвидности предприятия. В то же время отмечается резкое снижение показателя абсолютной ликвидности на конец 2002 года, что явилось следствием сокращения предприятием денежных средств и их эквивалентов.

Учитывая специфику отрасли, увеличение оборотных активов с целью повышения ликвидности – это весьма нерациональный шаг. Рассмотренные показатели по существу годятся лишь для жесткой оценки на случай катастрофы. С точки зрения деятельности компании целесообразнее проводить анализ ожидаемых в будущем общих поступлений денежных средств. Соотнесение текущих активов и текущих обязательств обычно охватывает только небольшую долю этих общих возможных денежных поступлений.

Оценка динамики финансовой устойчивости показывает, что организация с каждым годом увеличивает долю заемного капитала. Причиной этого динамичного развития может свидетельствовать либо о проведение активной финансовой и инвестиционной деятельности, либо о проведении вложений в другие отрасли, с целью распределения рисков.

Краткосрочная задолженность в общей сумме обязательств организации составляет на конец 2002 года 32 %, что на 10 % меньше, чем в конце 2001 года. Т.е. у организации появилась возможность использовать более долгосрочные средства, которые дают больше возможности их вложения в долгосрочные проекты.

Коэф-т финансовой зависимости показывает, что с каждым годом доля собственных средств в общей сумме капитала уменьшается, при чем как показывают данные этого коэффицианта в 2002 году, доля собственных средств уменьшилась почти вдвое, что приводит к значительной зависимости предприятия от других привлекаемых средств. Это объясняется увеличением заемного капитала, чей темп роста опережает темп роста собственного капитала.

Увеличение финансовой зависимости приводит к снижению ликвидности предприятия и возможному снижению инвестиционной привлекательности.

Для решения данной проблемы необходимо постепенно снизить уровень кредиторской задолженности, но это целесообразней делать только после использования и вложения данных кредитных средств на те цели, для которых они были взяты.

Оценка динамики деловой активности:

Оборачиваемость дебиторской задолженности достаточно низкая как в течение 2001 года, так в 2002 году. Низкая оборачиваемость дебиторской задолженности говорит о том, что предприятие излишне «любит» своих потребителей, устанавливая большие продолжительности кредитов или не требуя выполнения контрактных условий по погашению задолженности. Такой подход, естественно, привлекателен для потребителей продукции предприятия, что, несомненно, сказывается на поддержании на неизменном уровне или даже увеличении объемов продаж. В то же время, низкая оборачиваемость дебиторской задолженности «вымывает» наличные деньги на предприятии, заставляя финансовго менеджера искать новые источники финансирования возрастающей дебиторской задолженности. Хорошо, если это может быть обеспечено за счет поставщиков предприятия, которые также кредитуют предприятие, как само предприятие кредитует своих потребителей. Но далеко не всегда кредиторы будут также «любить» предприятие, как оно «любит» своих клиентов. И потому для решения этой проблемы придется прибегать к обычно дорогим банковским ссудам для того, чтобы пополнить свои оборотные средства.

Анализ данных оборачиваемости производственных запасов позволяет придти к выводу о том, что в целом предприятие имеет не очень хорошие показатели оборачиваемости запасов, что свидетельствует о неэффективной внутренней системе управления запасами с поставщиками и потребителями в части отгрузки прямых материалов и готовой продукции. Следствием этого может быть рост издержек (преимущественно издержек хранения) и снижение рентабельности. Поэтому необходимо разработать систему равномерных поставок с применением логистических методов закупок, чтобы как можно меньше запасов залеживалось на складах.

Длительность финансового цикла стала более положительная. Это явилось следствием значительного увеличения дебиторской задолженности (с 307658 до 450570) и неизменным значением кредиторской задолженности. Это, разумеется, привело к «вымыванию» денег из предприятия – предприятие стало ощущать потребность в привлечении дополнительных денежных средств для финансирования оборотных средств. Как неприскорбно, но решением этой проблемы могут быть банковские ссуды, которые не такие уж и дешевые и доступные.

Оценка рентабельности:

Ситуация за эти два периода не изменилась в смысловом аспекте, а лишь не значительно изменилась в числовом, поскольку за эти периоды была получена прибыль от продаж, показатели рентабельности, рассчитанные с ее использованием, имеют положительное значение. В то же время, показатели рентабельности по чистой прибыли имеют отрицательное значение вследствие того, что в целом от финансово-хозяйственной деятельности был получен убыток.

Отличием является только показатели на начало 2001 года, что в свою очередь объясняется меньшим участием на то время данной организации во внереализационной деятельности, т.е. организация имеет меньшии операционные и внереализационные расходы, которые покрываются большей прибылью от продаж.

Динамика показателей говорит о повышении рентабельности активов, которая произошла по причине увеличения прибыльности продаж и улучшения значения оборачиваемости активов.

Таким образом, для улучшения положения данного предприятия, можно посоветовать провести замены ассортимента продукции, увеличив долю более рентабельной продукции, постараться уменьшить операционные расходы и внереализационные расходы или хотя бы попытаться свести сальдо по данным операциям к нулю.

Для производства рентабельной продукци необходимо повышение квалификации персонала, внедрение инновационных технологий, изменение метода учета затрат, снижение (если возможно) запасов, поиск альтернативных поставщиков, укрупнение заказов.

Для снижения операционных расходов можно посоветовать провести налоговое планирование, составить план выплат процентов по кредитатм и других процентных платежей, пересмотреть статьи административных расходов.

3 Анализ возможных источников финансирования

Рекомендуемое инвестиционное решение, это решение, направленное на снижение издержек, в данном случае, улучшение организации управления и труда, повышение квалификации персонала. Это инвестирование должно привести к улучшению показателей рентабильности, значение которых зависит от прибыли предприятия.

После оценки величины потребности в инвестициях была определена сумма, в 5 млн. руб., которая является наиболее целесообразней для данного вида инвестиций и не так сильно окажет воздействие на общее увеличение задолженности предприятия. По экспертным оценкам данное финансовое вложение приведет к уменьшению издержек на 2%, а, следовательно, и к уменьшению себестоимости выпускаемой продукции.

При выборе того или иного источника финансирования принимается во внимание целый ряд факторов:

· структура активов фирмы;

· темпы роста оборота фирмы и его стабильность;

· тяжесть налогового бремени (чем больше налоги на доходы, тем больше склонность к долговому финансированию, поскольку в таком случае активную роль выполняет налоговый щит по процентам);

· состояние рынка капитала;

· приемлемая степень риска;

· наличие стратегических целевых финансовых установок фирмы.

Лишь глубокий анализ и учет влияния всех факторов позволяет выбрать оптимальный источник финансирования, либо набор источников финансирования. В процессе выбора источника учитывается как финансовый риск, так и риск утраты контроля над предприятием. Использование комбинированного способа финансирования позволяет регулировать эти риски и сводить их к возможному минимуму.

Оценим вышеперечисленные источники финансирования по следующим параметрам:

- стоимость источника

- трудоемкость

- уровень риска

- длительность

- периода поступления.

Стоимость банковских кредитов выражается процентом по кредиту. Проведя опрос по процентным ставкам банков, можно сделать вывод, что ставки для рублевого кредита изменяются в диапозоне от 16% до 24%, а предлогаемые ставки по валютному кредиту равны 12%.

Необходимая сумма в размере 5 млн. руб. Кредит берем сроком на 10 месяцев.

Рублевый кредит

Допустим, кредит взят 1 июня 2004 года. Рассчитаем ежемесячные выплаты заемщиком кредитору и сумму, которая будет получена суммированием всех выплат. Так как данная организация является постоянным и хорошо обеспеченным клиентом, всегда отвечающая по своим обязательствам и имеющая положительную кредитную историю, то банк, в котором обслуживается эта организация, устанавливает им процентную ставку в размере 18% годовых.

Таблица 3.1 - Расчет выплат за рублевый кредит

тыс. руб.

| Дата | Начисленные за месяц проценты, руб. | Месячное погашение долга | Оставшийся долг на начало месяца | Общие ежемесячные выплаты |

| 1 июля | 75 | 500 | 5000 | 575 |

| 1 августа | 67,5 | 500 | 4500 | 567,5 |

| 1 сентября | 60 | 500 | 4000 | 560 |

| 1 октября | 52,5 | 500 | 3500 | 552,5 |

| 1 ноября | 45 | 500 | 3000 | 545 |

| 1 декабря | 37,5 | 500 | 2500 | 537,5 |

| 1 января | 30 | 500 | 2000 | 530 |

| 1 февраля | 22,5 | 500 | 1500 | 522,5 |

| 1 марта | 15 | 500 | 1000 | 515 |

| 1 апреля | 7,5 | 500 | 500 | 507,5 |

| Итого: | 412,5 | 5000 | - | 5412,5 |

При ежемесячном погашении долга общие выплаты за кредит составят 412,5 тыс. руб., при погашении в конце периода – 750 тыс. руб.

Валютный кредит

Допустим, кредит взят 1 июня 2004 года. Рассчитаем ежемесячные выплаты заемщиком кредитору и сумму, которая будет получена суммированием всех выплат. Кредит возьмем в американских долларах, причем курс доллара к рублю примем за 1 к 30. Необходимая сумма равна: 5000 (тыс. руб.)/30 = $166,67 тыс. Процентная ставка – 12% годовых. Причем валютный кредит выдается на следующих условиях: ежемесячное погашение начисленных за месяц процентов и выплата суммы кредита в конце срока.

Таблица 3.2 – Расчет выплат за валютный кредит

доллары США

| Месяц | Начисленные за месяц проценты. | Месячное погашение долга | Оставшийся долг на начало месяца | Общие ежемесячные выплаты |

| 1 июля | 166,66 | 1666,6 | 16666 | 1833,26 |

| 1 августа | 149,994 | 1666,6 | 14999,4 | 1816,594 |

| 1 сентября | 133,328 | 1666,6 | 13332,8 | 1799,928 |

| 1 октября | 116,662 | 1666,6 | 11666,2 | 1783,262 |

| 1 ноября | 99,996 | 1666,6 | 9999,6 | 1766,596 |

| 1 декабря | 83,33 | 1666,6 | 8333 | 1749,93 |

| 1 января | 66,664 | 1666,6 | 6666,4 | 1733,264 |

| 1 февраля | 49,998 | 1666,6 | 4999,8 | 1716,598 |

| 1 марта | 33,332 | 1666,6 | 3333,2 | 1699,932 |

| 1 апреля | 16,666 | 1666,6 | 1666,6 | 1683,266 |

| Итого: | 916,63 | 16666 | - | 17582,63 |

Общие выплаты за кредит составят $916,63 (27498,9 руб. – при неизменном курсе валюты) и при погашении в конце периода - $1666,6 (49998 руб. - при неизменном курсе валюты).

Эмиссия векселей

Плата за вексельный заем имеет вид:

|

где P — плата за вексельный заем, N — сумма векселя, t — срок до наступления платежа по векселю в днях (в нашем случае – 270 дней), d — годовая учетная ставка.

Учетная ставка должна превышать 12%, т.к. такой процент дают самые надежные заемщики и должна быть меньше 24%, т.к. при ставке выше нам выгоднее взять кредит в банке. Поэтому возьмем годовую учетную ставку 18%. Для суммы 5000 тыс. руб. и срока 270 дней плата за вексельный заем составит 675 тыс. руб. Учитывая нестабильность экономики, неизвестность заемщика и отсутствие практики выпуска векселей, необходимо заручиться банковской гарантией, которая повысит шансы реализации векселя. Услуги авалирования обойдутся нам приблизительно еще в 5%, что делает нецелесообразным выпуск векселей.

Эмиссия акций

С помощью эмиссии акций нам необходимо привлечь 5000 тыс. рублей. Гипотетически решаем выпускать акции по номиналу 100 рублей. Таким образом, необходимо выпустить 50000 акций. Но данная сумма включает в себя также затраты на эмиссию: выплата комиссионных по размещению выпуска акций, оплату юристов, бухгалтеров, печатания, гравировки и т.п. Затраты на эмиссию примем равными 13%, поэтому для получения желаемой суммы необходимо выпустить акции на сумму 650 тыс. рублей (цена привлеченного капитала). Т.е. увеличим привлекаемый капитал на данную сумму и выпустм акции на сумму 5650 тыс. руб., поэтому количество эмитированных акций составит 56500 шт.

Отрицательной чертой выпуска акций является то, что снижается вес пакета акций существующих собственников. А, принимая во внимание тот факт, что собственником является практически одно лицо, можно предположить, что в эмиссии акций будет отказано.

Эмиссия облигаций

Затраты на выпуск облигаций аналогичны затратам на эмиссию акций – 13%. Учтем сумму затрат и выпустим облигаций на сумму 5650 тыс. рублей. Ставка купонного процента по облигациям 18% (по аналогии с векселями). Облигации выпустим номиналом 1000 рублей в количестве 5650 штук, сроком погашения 1 год с выплатой процентов в конце срока. Таким образом, нам будет необходимо выплатить проценты по облигациям в размере 10170 тыс. рублей. Итого затраты на выпуск облигаций составят 1017+734,5=1751,5 тыс. рублей. Кроме этого высока вероятность того, что мы не сможем реализовать облигаций.

3.2 Оценка трудоемкости

Валютный и рублевый кредит

Сбор документов предприятием для подачи в банк с целью получения кредита. Осуществляется порядка 5 дней или составляет 40 человеко-часов.

Изучение банком документов. Процесс анализа документов занимает около 7 дней или 56 трудовых часов.

Таким образом, трудоемкость получения кредита в банке равна 96 человеко-часам.

Вексельный заем

Осуществление подписки на векселя. По экспертным оценкам возможно примерно за 7 дней или 56 человеко-часов.

Проверка банком или другим контрагентом векселей с точки зрения их юридической надежности (проверка правильности заполнения всех реквизитов, а также полномочий лиц, чьи подписи имеются на векселе, и подлинности этих подписей). Осуществляется за 3 дня или 24 человеко-часа.

Таким образом, трудоемкость привлечения вексельного займа составляет 80 человеко-часов.

Эмиссия акций и выпуск облигаций

Регистрация выпуска ценных бумаг. Занимает 7 дней или 56 человеко-часов.

Рассмотрение регистрационных документов регистрирующим органом на предмет соответствия действующему законодательству. Занимает 7 дней или 56 человеко-часов.

Реализация ценных бумаг. Составляет один месяц или 240 человеко-часов.

Регистрация итогов выпуска. Трудоемкость – 14 дней или 98 человеко-часов.

Таким образом, трудоемкость привлечения капитала при помощи выпуска акций и облигаций составляет 450 человеко-часов.

3.3 Сроки финансирования

Валютный кредит

На сегодняшний день банки выдают валютный кредит на срок не более 1 года.

Рублевый кредит

Сегодня можно взять рублевый кредит в банках только на краткосрочной основе – до 1 года, т.к. существет нехватка долгосрочных ресурсов.

Эмиссия векселей

Вексель выпускается на срок не более 360 дней.

Эмиссия акций

Акции выпускаются без установленного срока обращения. Как правило, служат источником долгосрочных ресурсов.

Эмиссия облигаций

Облигации выпускаются на определенный срок. Могут являться источником долгосрочного финансирования.

Методики оценки уровня риска довольно сложна. Ограничимся тем, что оценим риски по 5-балльной системе, причем 5 баллов – это самые негативные последствия для предприятия, а 1 балл – самые незначительные.

· кредитный риск (тяжесть последствий при невыполнении обязательств);

· валютного риск (риск потерь, возникающих из-за колебаний курса валют);

· риск неразмещения (потери из-за неразмещения или неполного размещения эмиссии)

Таблица 3.3 – Риск источников финансирования

| Источник финансирования | Вид риска | ||

| кредитный риск | валютный риск | риск неразмещения | |

| Валютный кредит | 5 | 5 | 1 |

| Рублевый кредит | 5 | 1 | 1 |

| Эмиссия векселей | 4 | 1 | 2 |

| Эмиссия акций | 1 | 1 | 5 |

| Эмиссия облигаций | 1 | 1 | 5 |

Принимая во внимание устойчивое финансовое положение предприятия и средства, которыми оно располагает, определим важность каждого из видов риска для этой организации.

Таблица 3.4 – Важность для предприятия рассматриваемых рисков

| Вид риска | |||

| кредитный риск | валютный риск | риск неразмещения | |

| Важность(вес) | 3 | 2 | 5 |

Наибольшую важность для предприятия имеет риск неразмещения, т.к. организации необходимо получить указанные денежные средства в ближайшее время, чтобы уменьшить издержки производства. Кредитный же риск для нас менее важен, т.к. предприятие может гарантировать его возврат своим имуществом и существует возможность взятия кредита под гарантию третьих лиц.

Стабилизация экономики и политика ЦБ, обеспечивающая удержание курса валюты в определенном диапазоне, а также сложившаяся на мировом рынке нефти ситуация, выгодная для России, все это свидетельствует о стабилизации курса рубля, и поэтому потери связанные с валютными рисками менее всего опасны для нашего предприятия, но все-таки существуют.

Исходя из таблиц 3.3 и 3.4, вычислим средний риск по каждому источнику инвестирования.

Таблица 3.5 – Оценка степени риска

| Источник финансирования | Вид риска | Средний риск | ||

| кредитный риск | валютный риск | риск неразмещения | ||

| Валютный кредит | 5 | 5 | 1 | 3,0 |

| Рублевый кредит | 5 | 1 | 1 | 2,2 |

| Эмиссия векселей | 4 | 1 | 2 | 2,4 |

| Эмиссия акций | 1 | 1 | 5 | 3,0 |

| Эмиссия облигаций | 1 | 1 | 5 | 3,0 |

Как видно из таблицы наименее рискованным является рублевый кредит.

3.5 Оценка длительности периода поступления денежных средств

Валютный кредит

При наличии договора с банком деньги поступают на расчетный счет в течение недели.

Рублевый кредит

Аналогично валютному кредиту

Эмиссия векселей

Размещение векселей занимает примерно три месяца.

Эмиссия облигаций

Размещение облигаций занимает примерно три месяца.

Эмиссия акций

Для получения необходимого объема денежных средств требуется 180 дней

На основе рассмотренных данных составим сводную таблицу и рассчитаем многомерную среднюю.

Таблица 3.6 – Сводная таблица оценки источников финансирования

| Источник финансирования | Трудоемкость (человеко-затраты) | Затраты на привлеченный капитал (тыс. руб.) | Длительность периода поступления (дни) | Уровень риска | Сроки финансирования | Многомерная средняя | |||||

| Валютный кредит | 96 | 0,41 | 27499 | 0,04 | 7 | 0,09 | 3,0 | 1,1 | До 1-го года | 0,41 | |

| Рублевый кредит | 96 | 0,41 | 412500 | 0,59 | 7 | 0,09 | 2,2 | 0,8 | До 1-го года | 0,47 | |

| Эмиссия векселей | 80 | 0,34 | 675000 (без аваля) | 0,96 | 90 | 1,20 | 2,4 | 0,9 | 360 день | 0,85 | |

| Эмиссия облигаций | 450 | 1,92 | 1751500 | 2,49 | 90 | 1,20 | 3,0 | 1,1 | фиксируется при выпуске | 1,68 | |

| Эмиссия акций | 450 | 1,92 | 650000 | 0,92 | 180 | 2,41 | 3,0 | 1,1 | без установленного срока обращения | 1,59 | |

| Х средн. | 234 | 1 | 703299,8 | 1 | 74,8 | 1 | 2,7 | 1 | - | 1 | |

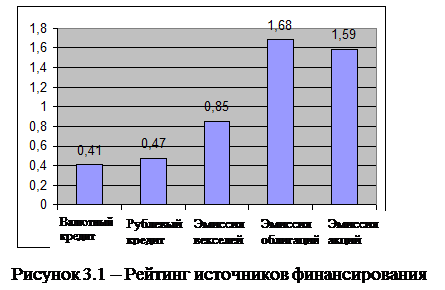

На основе многомерной величины составим рейтинг источников финансирования (рисунок 3.1).

На основе многомерной величины составим рейтинг источников финансирования (рисунок 3.1).

На основе расчета многомерной средней и принимая во внимание приведенные ранее доводы по поводу возможности принятия того или иного источника инвестирования, получаем:

1) акции - снижается вес пакета акций существующих собственников, необходимость государственной регистрации;

2) облигации - высокий риск неразмещения, а, следовательно, и повышенные расходы, необходимость обеспечения уставным капиталом, необходимость государственной регистрации;

3) вексель - высокий риск неразмещения, краткосрочность обращения;

4) валютный кредит – риск потерь, связанных с изменением курса валют, необходимость получения доходов в валюте.

Итак, можно сделать вывод о том, что целесообразным источником финансирования является рублевый кредит, к тому же в рейтинге он занимает второе место. Это также связано с незначительным уровнем риска, быстротой получения кредита, небольшой платностью и с функцией налогового щита, которую выполняют проценты по кредиту.

Таким образом, окончательным решением будет взятие рублевого кредита для повышения квалификации работников и управленческого персонала, внедрения новых управленческих систем, т.е. денежные средства будут направлены на снижение издержек связанных с производством продукции.

Это при прочих равных условиях должно привести к увеличению прибыли.

Проведем оценку потенциального роста прибыли:

1. Рассчитаем показатель рентабельности оборотных средств:

Рентабельность оборотных средств = Чистая прибыль/Оборотные средства=

=(-)9199/604717=(-)0,015.

2. С учетом роста оборотных активов оценим новое значение прибыли:

Чистая прибыль = Рентабильность оборотных средств*Оборотные средства=

=(-)0,015* (604717+5000)=9146.

Видно, что убыток уменьшился на 53 тыс. руб.

Значение прибыли изменилось не значительно, т.к. была учтена только сумма взятого кредита в банке, которая привела к незначительному увеличению оборотных активов.

Т.к. обучение персонала и внедрение новых систем управления требует определенного времени, то невозможно моментно определить влияние данного финансирования на деятельность предприятия. Поэтому, для более детального влияния прибегним к экспертным оценкам, на основе которых себестоимость продукции должна уменьшиться на 2%.

Теперь на основе изменившихся данных и при прочих равных условиях, спрогнозируем окончательный баланс, который будет иметь вид представленный в таблице №3.7.1, баланс предприятия после взятия кредита и в таблице №3.7.2, баланс предприятия после обучения персонала и с видимыми изменениями после финансирования, а также отразим изменения в отчете о прибылях и убытках таблица №3.8.

Таблица 3.7.1 – Прогнозный баланс на следующий отчетный период

тыс. руб.

| АКТИВЫ |

| Нематериальные активы |

| Основные средства |

| Незавершенное строительство |

| Доходные вложения в мат. ценности |

| Долгосрочные финансовые вложения |

| Прочие внеоборотные активы |

| ИТОГО по разделу I |

| Запасы |

| Налог на добавленную стоимость по приобретенным ценностям |

| Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) |

| Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) |

| Краткосрочные финансовые вложения |

| Денежные средства |

| Прочие оборотные активы |

| ИТОГО по разделу II |

| БАЛАНС |

| Уставный капитал |

| Добавочный капитал |

| Резервный капитал |

| Фонд социальной сферы |

| Целевые финансирование и поступления |

| Нераспределенная прибыль прошлых лет |

| Нераспределенная прибыль отчетного года |

| ИТОГО по разделу III |

| Займы и кредиты |

| Прочие долгосрочные пассивы |

| ИТОГО по разделу IV |

| Займы и кредиты |

| Кредиторская задолженность |

| Задолженность участникам (учредителям) по выплате доходов |

| Доходы будущих периодов |

| Резервы предстоящих расходов |

| Прочие краткосрочные обязательства |

| ИТОГО по разделу V |

| БАЛАНС |

Так как получение кредита приведет к незначительным изменениям финансовых показателей и поставленная цель не отражается в балансе, то спрогнозируем баланс предприятия после обучения персонала и с видимым снижением себестоимости продукции. Проведем расчет изменившихся показателей.

Таблица 3.7.2 – Прогнозный баланс на следующий год после обучения персонала

тыс. руб.

| АКТИВЫ |

| Нематериальные активы |

| Основные средства |

| Незавершенное строительство |

| Доходные вложения в мат. ценности |

| Долгосрочные финансовые вложения |

| Прочие внеоборотные активы |

| ИТОГО по разделу I |

| Запасы |

| Налог на добавленную стоимость по приобретенным ценностям |

| Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) |

| Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) |

| Краткосрочные финансовые вложения |

| Денежные средства |

| Прочие оборотные активы |

| ИТОГО по разделу II |

| БАЛАНС |

| Уставный капитал |

| Добавочный капитал |

| Резервный капитал |

| Фонд социальной сферы |

| Целевые финансирование и поступления |

| Нераспределенная прибыль прошлых лет |

| Нераспределенная прибыль отчетного года |

| ИТОГО по разделу III |

| Займы и кредиты |

| Прочие долгосрочные пассивы |

| ИТОГО по разделу IV |

| Займы и кредиты |

| Кредиторская задолженность |

| Задолженность участникам (учредителям) по выплате доходов |

| Доходы будущих периодов |

| Резервы предстоящих расходов |

| Прочие краткосрочные обязательства |

| ИТОГО по разделу V |

| БАЛАНС |

Таблица 3.8 – Прогнозный отчет прибылей и убытков

тыс. руб.

Форма 2 |

|

| Выручка от реализации товаров , продукции, работ, услуг (за минусом НДС, акцизов и аналогичных обязательных платежей) | 010 |

| Себестоимость реализации товаров, продукции, работ, услуг | 020 |

| Коммерческие расходы | 030 |

| Управленческие расходы | 040 |

| Прибыль (убыток от реализации (строки (010-020-030-040)) | 050 |

| Проценты к получению | 060 |

| Проценты к уплате | 070 |

| Доходы от участия в других организациях | 080 |

| Прочие операционные доходы | 090 |

| Прочие операционные расходы | 100 |

| Прибыль (убыток) от финансово - хозяйственной деятельности (строки (050+060-070+080+090-100)) | 110 |

| Прочие внереализационные доходы | 120 |

| Прочие внереализационные расходы | 130 |

| Прибыль (убыток)отчетного периода (строки 110+120-130) | 140 |

| Налог на прибыль | 150 |

| Отвлеченные средства | 160 |

| Нераспределенная прибыль (убыток) отчетного периода (строки (140-150-160)) | 170 |

Для оценки эффективности инвестиционного решения пересчитаем коэффициенты ликвидности, рентабельности и финансовой устойчивости предприятия после проведения финансирования. Значение остальных показателей изменится не значительно.

Таблица 3.9 – Расчет коэффициентов

| Наименование показателя | Формула расчета | До | После | Абсолютное изменение | Темп роста | |

| Оценка ликвидности | ||||||

| Величина собств. оборотных средств (функционирующий капитал) | собств. капитал + долгосрочные обязательства – внеоборотные активы | 180635,000 | 193764,000 | 13129,000 | 1,073 | |

| Маневренность собственных оборотных средств | денежные средства/функционирующий капитал | 0,001 | 0,069 | 0,068 | 48,742 | |

| Коэффициент текущей ликвидности | оборотные активы/краткосрочные пассивы | 1,426 | 1,457 | 0,031 | 1,022 | |

| Коэффициент быстрой ликвидности | (оборотные активы - запасы)/краткосрочные пассивы | 1,069 | 1,100 | 0,031 | 1,029 | |

| Коэффициент абсолютной ликвидности | денежные средства/краткосрочные пассивы | 0,001 | 0,032 | 0,031 | 52,285 | |

| Оценка рентабельности | ||||||

| Рентабельность продукции | прибыль от реализации/выручка от реализации | 0,005 | 0,024 | 0,019 | 4,887 | |

| Рентабельность основной деятельности | прибыль от реализации/затраты на произв-во и сбыт продукции | 0,005 | 0,025 | 0,020 | 4,984 | |

| Рентабельность совокупного капитала | чистая прибыль/итог среднего баланса-нетто | -0,007 | 0,003 | 0,010 | -0,370 | |

| Рентабельность собственного капитала | чистая прибыль/ср.величина собств.капитала | -0,049 | 0,022 | 0,071 | -0,456 | |

| Оценка финансовой устойчивости | ||||||

| Коэффициент концентрации собственного капитала | собственный капитал/всего хоз. средств (нетто) | 0,112 | 0,120 | 0,008 | 1,068 | |

| Коэффициент финансовой зависимости | всего хоз.средств (нетто) /собственный капитал | 8,899 | 8,331 | -0,568 | 0,936 | |

| Коэффициент соотношения заемных и собственных средств | заемный капитал/собственный капитал | 7,899 | 7,331 | -0,568 | 0,928 | |

Анализ финансовых показателей позволяет сделать вывод о том, что финасовое состояние предприятия осталось практичекси неизменным, за исключением нескольких коэффициентов, таких как коэффициент абсолютной ликвидности, который вырос в 50 раз. Причиной этого является большое количество денежных средств на расчетном счету предприятия. Это связано с получением прибыли в прогнозном году, и которая еще не была направлена какие либо производственные нужды.

За счет снижения себестоимости продукции удалось повысить рентабильность продукции почти в 5 раз и, также в 5 раз увеличилась рентабильность основной деятельности.

Но самое главное, удалось получить нераспределенную прибыль в отчетном планируемом году, за счет чего рентабельность совокупного капитала и собственного капитала имеют положительное значение.

Также заметно снижение на 6% финансовой зависимости предприятия от заемных средств, причиной которого является положительный финансовый результат по итогам прогнозного года.

Итак, рекомендованное решение в области инвестиций имеет положительный эффект, т.к. достигнуты планируемые цели: себестоимость снижена, получина нераспределенная прибыль, что в свою очередь привело к изменениям некоторых коэффициентов в лучшую сторону.

Заключение

В рамках данного курсового проекта нами была проделана следующая работа:

1) приобретены практические навыки расчета финансовых коэффициентов:

- ликвидности

- финансовой устойчивости

- деловой активности

- рентабельности

- имущественного положения

2) приобретены аналитические навыки интерпретации полученных данных

3) приобретены практические навыки работы с балансом и отчетом о прибылях и убытках

4) проведена разработка рекомендаций по улучшению финансового состояния предприятия

5) на условном примере произведена оценка источников финансирования и сделан вывод, какой источник целесообразней привлечь.

Литература

1 Ковалев В.В. "Финансовый анализ: методы и процедуры", - М.:

Финансы и статистика, 2001. – 560 с.

2 Финансирование и кредитование предприятий: Методические рекомендации по выполнению курсового проекта для специальности 0604/ Составитель Т.А. Кузнецова –Изд. ЮурГУ, 2001. – 35 с.

3 "Эксперт-Урал", - М.: ЗАО "Журнал Эксперт", 2002

Материалы сайта www.expert.ru