| Скачать .docx |

Курсовая работа: Финансовый анализ деятельности компании ОАО ЦентрТелеком

Московский государственный институт

радиотехники, электроники и автоматики

(Технический университет)

Курсовая работа

по Экономическому анализу

на тему:

Финансовый анализ деятельности компании ОАО «ЦентрТелеком»

Выполнила: Фанда Ксения

Группа: ПГФ-1-07

Преподаватель: Ткаченко Елена

Константиновна

Москва 2010

Содержание

Введение 2

Глава 1 Информационная база финансового анализа

1.1. Понятие, принципы и основные направления финансового анализа 3

1.2. Информационное обеспечение финансового анализа 7

1.3. Анализ имущественного потенциала организации 9

1.4. Анализ ликвидности и платежеспособности 11

1.5. Анализ финансовой устойчивости организации 14

1.6.Анализ финансовых результатов деятельности организации 15

Глава 2 .Анализ показателей бухгалтерского баланса

2.1. Краткая характеристика ОАО «ЦентрТелеком» 18

2.2.Оценка состава и структуры источников формирования имущества ОАО «ЦентрТелеком» 19

2.3. Анализ ликвидности ОАО «ЦентрТелеком» 22

2.4. Анализ платежеспособности 26

2.5. Анализ финансовых результатов деятельности предприятия 31

2.6. Анализ деловой активности 37

2.7. Оценка финансового состояния предприятия 45

Заключение 47

Список литературы 49

Приложения 50

Введение

Тема данной курсовой работы - «Финансовый анализ компании ОАО «ЦентрТелеком». Выбор именно этой компании основывается на ее актуальном виде деятельности в сфере телекоммуникаций, ведь сложно сейчас представить современную жизнь без качественных услуг.

Целью курсовой работы является проведение финансового анализа компании ОАО «ЦентрТелеком».

Под финансовым анализом подразумевается изучение основных параметров и коэффициентов, дающих объективную оценку финансового состояния предприятия. Финансовый анализ будет проводиться на основании данных бухгалтерской отчетности компании ОАО «ЦентрТелеком» за 2007,2008, 2009 года.

Задачи курсовой работы состоят в том, чтобы:

- Раскрыть сущность экономического анализа, привести виды экономического анализа

- Изучить различные методы экономического анализа

- Выявить цель и сущность экономического анализа

- Раскрыть понятия и задачи финансовой устойчивости предприятия

- Изучить понятия ликвидности и платежеспособности предприятия

- Ознакомиться с основными коэффициентами ликвидности и платежеспособности

- Дать экономическую характеристику компании ОАО «ЦентрТелеком»

- Провести финансовый анализ «ЦентрТелеком»

Глава 1 Информационная база финансового анализа

1.1. Понятие, принципы и основные направления финансового анализа

Финансовый анализ – это метод научного исследования, применяемый для обработки информации о финансовой деятельности хозяйствующего субъекта.

Содержание финансового анализа определяется его целями, объектами исследования и предметом и, по существу, дает ответ на вопросы: что исследуется, как и для чего проводится анализ.

Цель финансового анализа – оценка финансовых параметров деятельности организации.

Результаты финансового анализа дают необходимую информацию о состоянии объекта анализа и служат основой для принятия соответствующих управленческих решений.

Основными задачами финансового анализа являются:

1. определение текущего финансового состояния организации;

2. выявление и оценка изменений финансового состояния в пространственно-временном разрезе;

3. выявление и оценка основных факторов, вызывающих изменение финансового состояния;

4. построение прогноза основных тенденций финансового состояния организации в будущем.

Предметом финансового анализа являются отношения между отдельными подразделениями организации в сфере управления финансами, а также финансовые отношения организации с внешними контрагентами.

Объектом финансового анализа является финансово-хозяйственная деятельность организации, в частности, процессы, связанные с изменением:

· ресурсной базы организации (собственного и заемного капитала);

· активов организации (оборотных и внеоборотных);

· доходов и расходов организации;

· денежных потоков организации и др.

Субъекты финансового анализа – соответствующие службы организации, руководство и собственники организации, а также внешние пользователи информации, заинтересованные в ее деятельности. Каждый пользователь информации изучает ее исходя из своих интересов.

Внутренние пользователи :

-собственники (акционеры)– определяют необходимость увеличения доли собственных средств на основе анализа рыночной стоимости организации и доходности ее акций. Оценивают эффективность управления организацией на основе анализа финансовой устойчивости, показателей эффективности использования ресурсов, инвестиционной привлекательности, конкурентоспособности и пр.;

-финансовые аналитики и менеджеры – осуществляют расчеты финансовых показателей; оценивают ликвидность и платежеспособность организации, ее финансовую устойчивость; оценивают эффективность структуры капитала; оценивают правильность принятых инвестиционных решений; оценивают эффективность деятельности, инвестиционную привлекательность и конкурентоспособность; разрабатывают основные направления дивидендной политики; оценивают возможности слияния и поглощения или иной структурной реорганизации и пр.;

Внешние пользователи:

-органы государственного финансово-экономическогоконтроля– проверяют своевременность, полноту расчетов по налогам и сборам в бюджет и внебюджетные фонды, стабильность поступлений денежных средств и пр.;

-органы государственного и регионального управления,органы местного самоуправления– оценивают возможность создания новых рабочих мест, потенциал экономического роста региона, развития местных рынков, стабильность налоговых платежей и пр.;

-органы государственной статистики– используют финансовую отчетность, результаты анализа для статистических обобщений по регионам и отраслям и пр.;

-аудиторские компании (внешние аудиторы)– осуществляют проведение финансового анализа в целях публичного подтверждения результатов деятельности организации;

-информационные, аналитические и консалтинговыеагентства и компании – используют результаты анализа для расчета обобщающих показателей финансовой деятельности организации;

-контрагенты– используют результаты анализа для оценки надежности и перспективности деловых связей с данной организацией;

-кредиторы– используют результаты анализа для оценки целесообразности предоставления кредита, займа, оценки возможностей организации своевременно и полном объеме исполнить обязательства по предоставленному кредиту, займу, для определения условий кредитования, оценки гарантийных обязательств и пр.;

-инвесторы– используют результаты анализа для оценки инвестиционной привлекательности организации, эффективности инвестиций и уровне их риска, эффективности использования имеющихся у организации собственных и привлеченных средств, ее финансовой устойчивости и платежеспособности.

Анализ финансового состояния базируется на определенных принципах, а именно:

1) Государственный подход. При оценке экономических явлений и процессов необходимо учитывать их соответствие государственной экономической, социальной, международной политике и законодательству.

2) Научный характер. Анализ должен базироваться на положениях диалектической теории познания, учитывать требования экономических законов развития производства.

3) Комплексность. Анализ требует всестороннего изучения причинных зависимостей в экономике предприятия.

4) Системный подход. Анализ должен базироваться на понимании объекта исследования как сложной динамической системы со структурой элементов.

5) Объективность и точность. Информация, которая используется для анализа, должна быть достоверна и должна объективно отражать действительность, а аналитические выводы должны быть обоснованы точными расчетами.

6) Действенность. Анализ должен быть действенным, т. е. активно воздействовать на ход производства и его результаты.

7) Плановость. Для эффективности аналитических мероприятий анализ должен проводиться систематически.

8) Оперативность. Эффективность анализа сильно возрастает, если он проводится оперативно и аналитическая информация быстро воздействует на управленческие решения менеджеров.

9) Демократизм. Предполагает участие в анализе широкого круга работников и, следовательно, более полное выявление внутрихозяйственных резервов.

10) Эффективность. Анализ должен быть эффективным, т. е. затраты на его проведение должны давать многократный эффект.

Основные направления финансового анализа:

a) Анализ имущественного потенциала

· общая характеристика финансово-хозяйственной деятельности организации (вертикальный и горизонтальный анализ баланса, построение аналитического баланса);

· анализ структуры и динамики активов;

· анализ структуры и динамики пассивов.

b) Анализ финансового потенциала

· анализ ликвидности и платежеспособности организации;

· анализ финансовой устойчивости.

c) Анализ финансовых результатов

· анализ структуры и динамики доходов и расходов организации;

· анализ уровня и динамики финансовых результатов;

· анализ показателей деловой активности;

· анализ показателей рентабельности.

d) Анализ движения денежных средств

e) Комплексная оценка деятельности организации

f) Анализ вероятности банкротства

1.2. Информационное обеспечение финансового анализа

Информационное обеспечение финансового анализа деятельности организации представляет собой систему сбора и обработки внешней и внутренней информации, и имеет важное значение, поскольку в соответствии с Законом РФ «О информатизации и защите информации» предприятие может не предоставлять информацию, содержащую коммерческую тайну.

Внешняя информация предназначена для обеспечения руководства необходимыми сведениями о состоянии среды, в которой оно действует. Сбор внешней информации предполагает накопление различных данных о ситуации на рынке (о конкурентах, клиентах и т.д.).

Источники внешней информации:

·издания, публикации, сообщения финансовых органов власти;

· отчеты информационно-аналитических агентств и консалтинговых компаний;

·СМИ (газеты, журналы, телевидение и радио);

·публикуемые годовые отчеты клиентов, партнеров и контрагентов;

·личные контакты с клиентурой, партнерами и контрагентами.

Внутренняя информация предназначена для анализа и оценки финансового состояния организации при принятии различного рода управленческих, инвестиционных, организационных, административных и иных решений.

Источники внутренней информации:

·финансовая (бухгалтерская) отчетность;

·статистическая отчетность;

·налоговая отчетность;

·результаты внутренних исследований;

·акты ревизий и проверок;

·справки, подготовленные соответствующими службами.

Финансовая отчетность представляет собой систему сбора информации об имущественном и финансовом состоянии организации и о результатах ее хозяйственной деятельности. Для проведения общего детализированного анализа финансово-хозяйственной деятельности предприятия требуются сведения по установленным формам бухгалтерской отчетности, а именно:

форма №1 «Бухгалтерский баланс»

форма №2 «Отчет о прибылях и убытках»

форма №3 «Отчет о движении капитала»

форма №4 «Отчет о движении денежных средств»

форма №5 «Приложение к бухгалтерскому балансу»

Эти сведения, в соответствии с Постановлением Правительства РФ от 5 декабря 1991 года №35 «О перечне сведений, которые не могут составлять коммерческую тайну», не могут составлять коммерческую тайну. Согласно действующему законодательству, финансовая отчетность является открытым источником информации, ее состав и формы представления унифицированы.

Каждая форма отчетности содержит определенную информацию, которая позволяет решать конкретные задачи финансового анализа. Бухгалтерский баланс – дает представление об общей характеристике финансового состояния организации, отчет о прибылях и убытках дает представления о финансовых результатах организации, отчет о движении денежных средств – характеризует денежные потоки организации, ее платежеспособность.

Достоверность финансовой информации обеспечивается системами внутреннего контроля и аудиторскими проверками.

Качество финансовой информации в значительной мере зависит от полноты пояснений, которые даются к формам отчетности.

1.3. Анализ имущественного потенциала организации

Основными задачами анализа имущественного потенциала организации являются:

· определение текущего имущественного потенциала организации;

· выявление и оценка изменений имущественного потенциала в пространственно-временном разрезе;

· выявление и оценка основных факторов, вызывающих изменения имущественного потенциала;

· оценка рациональности размещения и эффективности использования финансовых ресурсов;

· оценка соблюдения финансовой, расчетной и кредитной дисциплины.

· построение прогноза изменений имущественного потенциала организации в будущем;

· оценка соотношения между активами и пассивами организации;

Наиболее общее представление о качественных изменениях в структуре активов и пассивов, а также динамики этих изменений можно получить с помощью вертикального и горизонтального анализа финансовой отчетности. Рекомендуется строить аналитические таблицы, содержащие как структуру, так и динамику изменения показателей.

Вертикальный и горизонтальный анализ динамики состава и структуры имущества позволяет установить размер абсолютного и относительного прироста или уменьшения всего имущества организации и отдельных его видов.

Общая оценка динамики и структуры статей бухгалтерского баланса производится в следующей последовательности: Итог (валюту) баланса на начало периода сравнивают с итогом (валютой) на конец периода: увеличение итога баланса оценивается положительно, уменьшение – отрицательно. При этом уменьшение (в абсолютном выражении) валюты баланса за отчетный период однозначно свидетельствует о сокращении предприятием хозяйственного оборота, что может повлечь его неплатежеспособность.

Далее изучается структура распределения средств, т.е. рассчитывается доля участия каждого вида имущества в изменении общей величины активов. Это позволяет оценить изменение состава и мобильности средств, источников формирования имущества организации и эффективности их использования.

Анализируя баланс необходимо обратить внимание на соотношение темпов роста собственного и заемного капитала, на изменение удельного веса величины собственного оборотного капитала к сумме активов, на величину дебиторской и кредиторской задолженности.

На следующем этапе анализируется соотношение ликвидных оборотных средств и краткосрочных обязательств. Принято считать, что сумма краткосрочной дебиторской задолженности, денежных средств и краткосрочных финансовых вложений не должна быть меньше общей величины кредиторской задолженности и краткосрочных кредитов и займов.

В процессе анализа структуры и динамики активов определяют удельный вес внеобротных и оборотных активов в общей сумме имущества организации, затем проводят детальный анализ внеобротных и оборотных активов.

Анализ заемных средств начинается с оценки их динамики и внутренней структуры. Особое внимание уделяется анализу движения таких заемных средств, как: долгосрочные и краткосрочные кредиты и займы, кредиторская задолженность.

1.4. Анализ ликвидности и платежеспособности

Анализ ликвидности баланса

Ликвидность актива – это степень покрытия обязательств организации ее активами, срок превращения которых в денежные средства соответствуют сроку погашения обязательств.

При анализе ликвидности баланса осуществляется сравнение активов, сгруппированных по степени их ликвидности с обязательствами по пассиву, расположенных по срокам их погашения.

По степени ликвидности активы организации подразделяются на следующие основные группы:

-Наиболее ликвидные активы (АI): денежные средства + краткосрочные финансовые вложения (стр. 250+260).

-Быстрореализуемые активы (АII): краткосрочная дебиторская задолженность (стр. 240).

-Медленнореализуемые активы (АIII): запасы + НДС по приобретенным ценностям + долгосрочная дебиторская задолженность + прочие оборотные активы (стр. 210+220+230+270).

-Труднореализуемые активы (АIV): внеоборотные активы (стр. 190).

Пассивы группируются следующим образом:

-Наиболее срочные обязательства (ПI): кредиторская задолженность (стр. 620).

-Краткосрочные пассивы (ПII): краткосрочные займы и кредиты, задолженность по выплате доходов, прочие краткосрочные обязательства (стр. 610+630+660).

-Долгосрочные пассивы (ПIII): долгосрочные обязательства + доходы будущих периодов + резервы предстоящих расходов и платежей (стр. 590+640+650).

-Постоянные пассивы (ПIV): капитал и резервы (стр. 490).

Для определения ликвидности баланса следует сопоставить итоги приведенных групп по активу и пассиву. Баланс считается абсолютно ликвидным, если имеют место следующие неравенства:

АI ≥ ПI

АII ≥ ПII

АIII ≥ ПIII

АIV ≤ ПIV

Если выполняются первые три неравенства в данной системе, то это влечет выполнение и четвертого неравенства, поэтому важно сопоставить итоги первых трех групп по активу и пассиву. Теоретический дефицит средств по одной группе активов компенсируется избытком средств по другой. Выполнение четвертого неравенства свидетельствует о соблюдении одного из условий финансовой устойчивости – наличия у предприятия оборотных средств.

Ликвидность организации – наличие у организации оборотных средств в размере, достаточном для погашения краткосрочных обязательств. Сопоставление ликвидных средств и обязательств позволяет вычислить следующие показатели:

- текущую ликвидность, которая свидетельствует о платежеспособности (+) или неплатежеспособности (-) организации на ближайший к рассматриваемому моменту промежуток времени:

ТЛ = (АI + АII) – (ПI + ПII)

- перспективную ликвидность – это прогноз платежеспособности на основе сравнения будущих поступлений и платежей:

ПЛ = АIII – ПIII.

Анализ ликвидности баланса сводится к проверке того, покрываются ли обязательства в пассиве баланса активами, срок превращения которых в денежные средства равен сроку погашения обязательств.

Анализ ликвидности и платежеспособности по коэффициентам

Внешним проявлением финансовой устойчивости выступает платежеспособность. Платежеспособност ь - это способность предприятия своевременно и полностью выполнить свои платежные обязательства, вытекающие из торговых, кредитных и иных операций платежного характера.

Для анализа и оценки уровня ликвидности организации, как правило, рассчитывают следующие коэффициенты:

1. Коэффициент общей ликвидности (платежеспособности) ![]() -

показывает отношение суммы всех ликвидных средств к сумме всех платежных обязательств.

-

показывает отношение суммы всех ликвидных средств к сумме всех платежных обязательств.

2. Коэффициент абсолютной ликвидности

![]() - показывает какую часть краткосрочных обязательств можно погасить в ближайшее время.

- показывает какую часть краткосрочных обязательств можно погасить в ближайшее время.

3. Коэффициент критической оценки

![]() - показывает какая часть текущих краткосрочных обязательств может быть немедленно погашена за счет наиболее ликвидных быстрореализуемых активов.

- показывает какая часть текущих краткосрочных обязательств может быть немедленно погашена за счет наиболее ликвидных быстрореализуемых активов.

4. Коэффициент текущей ликвидности![]() - показывает достаточность оборотных средств у организации для покрытия своих краткосрочных обязательств.

- показывает достаточность оборотных средств у организации для покрытия своих краткосрочных обязательств.

5. Коэффициент маневренности функционирования капитала

![]() – показывает какая часть функционирующего капитала вложена в производственные запасы и в долгосрочную дебиторскую задолженность

– показывает какая часть функционирующего капитала вложена в производственные запасы и в долгосрочную дебиторскую задолженность

6.

Доля оборотных средств в активах

![]() - зависит от отраслевой принадлежности предприятия.

- зависит от отраслевой принадлежности предприятия.

7.

Коэффициент обеспеченности собственными средствами

![]() –

характеризует наличие собственных средств у организации, необходимых для ее финансовой устойчивости.

–

характеризует наличие собственных средств у организации, необходимых для ее финансовой устойчивости.

1.5. Анализ финансовой устойчивости организации

Одной из характеристик стабильного положения предприятия служит его финансовая устойчивость. Финансовое положение предприятия считается устойчивым, если оно покрывает собственными средствами не менее 50% финансовых ресурсов, необходимых для осуществления нормальной хозяйственной деятельности.

Финансовая устойчивость- характеристика, свидетельствующая о стабильном превышении доходов над расходами, свободном маневрировании денежными средствами предприятия и эффективном их использовании, бесперебойном процессе производства и реализации продукции.

Для оценки финансовой устойчивости организации применяется множество коэффициентов, отражающих разные соотношения активов и пассивов организации.

1. Коэффициент капитализации - показывает, сколько заемных средств организация привлекла на 1 руб. собственных средств вложенных в активы.

2. Коэффициент обеспеченности собственными источниками финансирования – показывает, какая часть оборотных активов финансируется за счет собственных источников

3. Коэффициент финансовой независимости (автономии) – характеризирует удельный вес собственных средств в общей сумме источников финансирования.

4. Коэффициент финансирования – показывает какая часть собственных средств, а какая – за счет заемных. Является обратным к коэффициенту капитализации.

5. Коэффициент финансовой устойчивости – показывает, какая часть актива финансируется за счет устойчивых источников.

6. Коэффициент долгосрочного привлечения заемных средств – показывает, долю долгосрочных займов в устойчивом капитале (привлеченных для финансирования активов в общем объеме уставного капитала).

7. Коэффициент маневренности собственного капитала – показывает долю мобильных средств в собственных средствах.

8. Коэффициент концентрации привлеченного капитала – характеризует долю заемных средств в общей сумме источников финансирования.

9. Коэффициент структуры финансирования основных средств и прочих вложений - его рост свидетельствует об инвестиционной активности.

10. Коэффициент финансовой независимости в части формирования запасов и затрат – показывает какая часть запасов и затрат формируется за счет собственных средств. Рост показателя является положительной тенденцией.

1.6. Анализ финансовых результатов деятельности организации

Доходами признается увеличение экономических выгод в результате поступления активов и/или погашения обязательств, приводящих к увеличению капитала, за исключением вкладов участников. Расходами признается уменьшение экономических выгод в результате выбытия активов и/или возникновения обязательств, приводящее к уменьшению капитала, за исключением уменьшения вкладов по решению участников. Разница между доходами и расходами дает либо положительный финансовый результат – прибыль, либо отрицательный – убыток.

Прибыль – это разность между выручкой от реализации продукта хозяйственной деятельности фирмы и суммой затрат факторов производства на эту деятельность в денежном выражении. Прибыль различают: валовую (общую то есть), чистую (то, что остается после уплаты налогов и отчислений), бухгалтерскую и экономическую. Прибыль- это важнейший показатель, характеризующий финансовый результат деятельности организации. По прибыли определяется также рентабельность собственных и заемных средств, основных фондов, всего авансированного капитала и каждой акции. Анализ прибыли проводится на основе формы №2.

Рентабельность - показатель эффективности использования основных средств, рассчитываемый как отношение прибыли к средней стоимости основных и оборотных средств.

Деловая активность означает спектр усилий, направленный на продвижение предприятия на рынке. С точки зрения анализа под этим термином понимается текущая коммерческая деятельность. Деловая активность проявляется в динамичности развития организации, достижении ею поставленных целей, эффективном использовании своего финансового потенциала. Анализ деловой активности заключается в исследовании уровней и динамики разнообразных финансовых коэффициентов – показателей оборачиваемости. Эти коэффициенты позволяют проанализировать насколько оперативно и эффективно организация использует свои средства. Показатели оборачиваемости имеют большое значение для оценки финансового состояния предприятия, поскольку скорость оборота средств оказывает непосредственное влияние на платежеспособность предприятия.

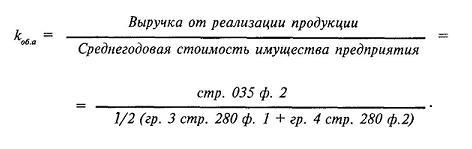

Коэффициент оборачиваемости активов (трансформации) показывает сколько денежных единиц реализованной продукции принесла каждая единица активов. (Рекомендуемое значение показателя 0,077)

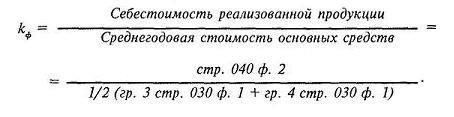

Коэффициент оборачиваемости основных средств (фондоотдача)

Чем выше фондоотдача, тем ниже издержки. Низкий уровень фондоотдачи свидетельствует либо о недостаточном уровне реализации, либо о слишком высоком уровне вложений в эти активы.

Коэффициент оборачиваемости собственного капитала показывает скорость оборота собственного капитала.

Рассчитывается как соотношение: Выручка / среднее за период значение собственного капитала предприятия.

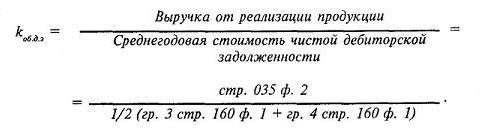

Коэффициент оборачиваемости дебиторской (кредиторской) задолженности характеризует число оборотов, совершенных дебиторской (кредиторской) задолженностью, за анализируемый период.

(Рекомендуемое значение показателя 1,72)

(Рекомендуемое значение показателя 1,86)

Коэффициент оборачиваемости материально-производственных запасов характеризует скорость реализации запасов ТМЦ. (Рекомендуемое значение показателя 7,6)

Глава 2

2.1 Краткая характеристика ОАО «ЦентрТелеком»

Открытое акционерное общество «Центральная телекоммуникационная компания» – крупнейший оператор стационарной связи Российской Федерации, оказывающий широкий спектр услуг связи и обеспечивающий доступ к мировым информационным ресурсам частным клиентам, бизнес – структурам и государственным органам в пределах Центрального Федерального округа.

Свою историю компания ведет с 1890 года. Сегодня ОАО «ЦентрТелеком» имеет 15 филиалов, образованных в ходе реорганизации компании, результатом которой стало объединение 17 ведущих региональных операторов связи на базе оператора связи Московской области. Крупнейший акционер компании - холдинг «Связьинвест».

На данный момент «ЦентрТелеком» включает:

· 7,1 миллионов номеров монтированной емкости телефонных сетей,

· 6,67 миллиона абонентов фиксированной связи,

· 26 междугородных телефонных станций,

· 15 сетей кабельного телевидения в крупных городах,

· 116,7 тысяч абонентов сотовой связи,

· более 525 тысяч пользователей услуги широкополосного доступа в интернет по технологии ADSL,

· 77,5 тысяч абонентов кабельного телевидения.

«ЦентрТелеком» успешно работает во всех сегментах телекоммуникационного рынка, предоставляя услуги местной и внутризоновой телефонной связи, документальной связи, передачи данных, интеллектуальные услуги, ISDN, доступ в Интернет по коммутируемым и выделенным каналам, в также обеспечивает кабельное телевидение, проводное и эфирное вещание, предоставляет в аренду каналы связи.

2.2Оценка состава и структуры источников формирования имущества ОАО «ЦентрТелеком»

Вывод за 2007 год:

Представленные в приложении 1 данные показывают, что общая стоимость имущества ОАО «ЦентрТелеком», равная валюте баланса на начало и конец периода, увеличилась на 339166 тыс. руб. или на 0,7%.

Прирост имущества предприятия произошел, в основном, за счет увеличения внеоборотных активов (357,6 %к изменению итога). За весь период абсолютный размер внеоборотных активов увеличился на 1212776тыс. руб.

Выбытие имущества предприятия за счет оборотных активов составило 257,6%, причем это обусловлено в большей степени уменьшение денежных средств (-122,1%). Абсолютный размер запасов за весь период уменьшился на 174076 тыс. руб. или на 51,3%, расчеты с дебиторами сократились на 1,5%. Доля денежных средств на конец отчетного периода уменьшилась на 121,1 %,доля краткосрочных финансовых вложений увеличилась на 119,1%, доля прочих внеоборотных активов увеличилась на 0,14%.

Участие краткосрочных обязательств предприятия в увеличении имущества предприятия составило 231,9 % к изменению итога, абсолютная величина краткосрочных обязательств на конец года составила 10893817 тыс. руб. (увеличение на 22,8%). Основную долю краткосрочных пассивов составили краткосрочные кредиты банка, которые составляют 119,8% к изменению итога, т.е. произошло увеличение на 406573 тыс. руб., расчеты с кредиторами увеличились на 12,8%, прочие краткосрочные пассивы увеличились на 124,2 %. Однако участие долгосрочных обязательств составило -1050,3%, доля долгосрочных пассивов за отчетный период уменьшилась на 3562421тыс. руб. или на 7,8% и составила на конец года16424154 тыс. руб.

Увеличение имущества предприятия произошло за счет собственного капитала (918,4% к изменению итога). Доля собственного и уставного капиталов организации в пассиве остались без изменений, а резервный увеличился на 30,19%.

Вывод за 2008 год:

Представленные в приложении 1 данные показывают, что общая стоимость имущества ОАО «ЦентрТелеком», равная валюте баланса на начало и конец периода, выросла на 1.910.013 тыс. руб. или на 4%.

Прирост имущества предприятия произошел, в основном, за счет прироста внеоборотных активов (84,8% к изменению итога). За весь период абсолютный размер внеоборотных активов увеличился на 1.619.760 тыс. руб., однако удельный вес практически не изменился и составил на конец отчетного периода 86,5%. Прирост имущества предприятия за счет оборотных активов составил 15,2%, причем этот прирост обусловлен в большей степени увеличением дебиторской задолженности (52,4%). Абсолютный размер запасов за весь период уменьшился на 111.305 тыс. руб. или на 0,3%. Доля денежных средств на конец отчетного периода увеличилась на 0,05% и составила на конец периода 1,02%.

Участие краткосрочных обязательств предприятия в увеличении имущества предприятия составило 296,36% к изменению итога, абсолютная величина краткосрочных обязательств на конец года составила 16.554.452 тыс. руб. или 33,4%. Основную долю краткосрочных пассивов составили краткосрочные кредиты банка – 268,7% к изменению итога. Однако участие долгосрочных обязательств составило -283,3%, доля долгосрочных пассивов за отчетный период уменьшилась на 5.412.193 тыс. руб. или на 12,24% и составила на конец года 11.011.961 тыс. руб. (22,2%). Т.о., общая величина заемных средств, равная сумме итогов разделов 4 и 5 баланса, выросла на 248.442 тыс. руб. и доля их участия в увеличении имущества предприятия составила 13% к изменению итога. Увеличение имущества предприятия произошло в основном за счет собственного капитала (87% к изменению итога). Доля собственного капитала организации в пассиве баланса выросла на 1.661.571 тыс. руб. (8,16%) и составила на конец отчетного периода 22.021.816 тыс. руб. (44,4%).

Вывод за 2009 год:

Представленные в приложении 1 данные показывают, что общая стоимость имущества ОАО «ЦентрТелеком», равная валюте баланса на начало и конец периода, уменьшилась на 4 346 446 тыс. руб. или на 8,8%. Выбытие имущества предприятия произошло, в основном, за счет уменьшения внеоборотных активов (120,27 %к изменению итога). За весь период абсолютный размер внеоборотных активов уменьшился на 5227550 тыс. руб. Прирост имущества предприятия за счет оборотных активов составило 20,27%, причем это обусловлено в большей степени увеличением дебиторской задолженности (-8,5%). Абсолютный размер запасов за весь период увеличился на 48022 тыс. руб. или на 1,1%. Доля денежных средств на конец отчетного периода увеличилась на 6,6 %, доля прочих внеоборотных активов уменьшилась на 0,04%.

Участие краткосрочных обязательств предприятия в уменьшении имущества предприятия составило 149,7% к изменению итога, абсолютная величина краткосрочных обязательств на конец года составила -6510813тыс. руб. или -39,3%. Основную долю краткосрочных пассивов составили краткосрочные кредиты банка -148,8% к изменению итога или уменьшилась на -6470286. Однако участие долгосрочных обязательств составило 51,4%, доля долгосрочных пассивов за отчетный период уменьшилась на 2231775тыс. руб. или на 20,7% и составила на конец года 8501978тыс. руб. Уменьшение имущества предприятия произошло в основном за счет собственного капитала (87% к изменению итога). Доля собственного капитала организации в пассиве баланса увеличилась на 4396142 тыс. руб. (100,1%) и составила на конец отчетного периода 26643784 тыс. руб. (58,9%).

2.3 Анализ ликвидности предприятия и баланса ОАО «ЦентрТелеком»

2007 год :

Ликвидность предприятия- способность предприятия выполнять свои текущие обязательства за счет своих текущих активов.

ТОН =10107114 т.р. (текущие обязательства на начало года)

TOк =10893817 т.р. (текущие обязательства на конец года)

ТАн = 7305855т.р. (текущие активы на начало года)

ТАк= 6432245 т.р. (текущие активы на конец года)

ТОН > ТАН

TOк> Так

Вывод: предприятие неликвидно, недостаток на начало года равен -2801259 т.р., недостаток на конец года равен -4461572 т.р.

Ликвидность баланса- степень покрытия обязательств предприятия его активами, срок превращения которых в деньги соответствует сроку погашения обязательств.

Таблица 1 Сопоставление итогов групп по активу и пассиву на начало отчетного периода

| Активы | На начало отчетного периода, тыс. руб. | На конец отчетного периода, тыс. руб. | Пассивы | На начало отчетного периода, тыс. руб. | На конец отчетного периода, тыс. руб. | Платежные излишки (недостатки) |

|

| На начало отчетного периода, тыс. руб. | На конец отчетного периода, тыс. руб. | ||||||

| А1 | 2069433 | 1280857 | П1 | 4914703 | 4958040 | -788576 | 43337 |

| А2 | 3114997 | 3520990 | П2 | 4044830 | 4892102 | 405993 | 847272 |

| А3 | 2121425 | 1630398 | П3 | 21134156 | 17467829 | -491027 | -3666327 |

| А4 | 40033186 | 41245962 | П4 | 17245352 | 20360236 | 1212776 | 311488420 |

| Итого | 47339041 | 479678207 | Итого | 47339041 | 479678207 | 339166 | 339166 |

Вывод:

Результаты расчетов по данным анализируемой организации (таблица 1) показывают, что в ОАО «ЦентрТелеком» сопоставление итогов групп по активу и пассиву на начало отчетного периода имеет следующий вид: А1 < П1; А2 < П2; A3< ПЗ; А4 > П4, а на конец отчетного периода - А1 < П1; А2 > П2 ; A3< ПЗ; А4 > П4. На начало года не выполняется ни одно из неравенств, а на конец отчетного года выполняется второе неравенство, но баланс всё равно является не ликвидным, так как недостаток из первого неравенства не может быть покрыт излишком из второго.

Определим текущую и перспективную ликвидности.

ТЛн = (А1+А2)-(П1+П2)=5578221-7850142= -2271921 т.р.- следовательно предприятие не способно обратить свои ликвидные активы в денежные средства и погасить текущие обязательства.

ПЛн = А3-П3= -10522124 т.р.- по прогнозу на ближайший период предприятие не будет являться платежеспособным

ТЛк =(А1+А2)-(П1+П2)= -1576940 т.р. - следовательно предприятие не способно обратить свои ликвидные активы в денежные средства и погасить текущие обязательства.

ПЛк = А3-П3= -15837431 т.р.- по прогнозу на ближайший период предприятие не будет являться платежеспособным

2008год

ТОН = 10893817 т.р. (текущие обязательства на начало года) строка 690

TOк =16554452т.р. (текущие обязательства на конец года)

ТАн = 6432245 т.р. (текущие активы на начало года) строка 290

ТАк = 6722498 т.р. (текущие активы на конец года)

ТАН < ТОН

Так < TOк

Вывод: предприятие неликвидно, недостаток на начало года равен -4461572т.р., недостаток на конец года равен -9831954 т.р.

Таблица 2. Анализ ликвидности баланса, тыс. р.

| Активы | На начало отчетного периода | На конец отчетного периода | Пассивы | На начало отчетного периода | На конец отчетного периода | Платежные излишки (недостатки) |

|

| На начало отчетного периода | На конец отчетного периода | ||||||

| А1 | 1 280 857 | 1 054 123 | П1 | 4 958 040 | 5 955 833 | - 3 677 183 | - 4 901 710 |

| А2 | 3 520 990 | 4 524 098 | П2 | 2 892 102 | 9 683 533 | 628 888 | - 5 159 435 |

| А3 | 1 630 398 | 1 144 277 | П3 | 17 467 829 | 11 927 047 | - 15 837 431 | - 10 782 770 |

| А4 | 41 245 971 | 42 865 731 | П4 | 20 360 245 | 22 021 816 | 20 885 726 | 20 843 915 |

| Итого | 47 678 207 | 49 588 229 | Итого | 45 678 207 | 49 588 229 | 2 000 000 | 0 |

Вывод:

Результаты расчетов по данным анализируемой организации (таблица 2) показывают, что в ОАО «ЦентрТелеком» сопоставление итогов групп по активу и пассиву на начало отчетного периода имеет следующий вид: А1 < П1; А2 > П2; A3< ПЗ; А4 > П4, а на конец отчетного периода - А1 < П1; А2 < П2; A3< ПЗ; А4 > П4.

За весь анализируемый период баланс ОАО «ЦентрТелеком» нельзя признать ликвидным, так как соотношения групп активов и пассивов совершенно не соответствуют условиям абсолютной ликвидности.

2009год

ТОН = 16557199 т.р. (текущие обязательства на начало года)

TOк =10046386 т.р. (текущие обязательства на конец года)

ТАн = 6704936 т.р. (текущие активы на начало года)

ТАк = 7586040 т.р. (текущие активы на конец года)

ТОН > ТАН

TOк> Так

Вывод: предприятие неликвидно, недостаток на начало года равен -9852263 т.р., недостаток на конец года равен -2460346 т.р.

Таблица 3

| Активы | На начало отчетного периода | На конец отчетного периода | Пассивы | На начало отчетного периода | На конец отчетного периода | Платежные излишки (недостатки) |

|

| На начало отчетного периода | На конец отчетного периода | ||||||

| А1 | 1054123 | 1581662 | П1 | 5958580 | 5202390 | -4904457 | -3620728 |

| А2 | 4524098 | 46 038 60 | П2 | 9683533 | 31 586 02 | -5159435 | 1445258 |

| А3 | 1126715 | 1400518 | П3 | 11648839 | 10187372 | -10522124 | -8786854 |

| А4 | 42833658 | 37606108 | П4 | 22247642 | 26643784 | 20586016 | 10962324 |

| Итого | 49 588 229 | 45192148 | Итого | 49538594 | 45192148 | 0 | 0 |

Вывод:

Результаты расчетов по данным анализируемой организации (таблица 6) показывают, что в ОАО «ЦентрТелеком» сопоставление итогов групп по активу и пассиву на начало отчетного периода имеет следующий вид: А1 < П1; А2 < П2; A3< ПЗ; А4 > П4, а на конец отчетного периода - А1 < П1; А2 > П2 ; A3< ПЗ; А4 > П4. На начало года не выполняется ни одно из неравенств, а на конец отчетного года выполняется второе неравенство, но баланс всё равно является не ликвидным, так как недостаток из первого неравенства не может быть покрыт излишком из второго.

Определим текущую и перспективную ликвидности.

ТЛн = (А1+А2)-(П1+П2)= 5578221-15642113= -10063892 т.р.- предприятие не платежеспособно в ближайший период

ПЛн = А3-П3= -1052212 т.р.- по прогнозу на ближайший период предприятие не будет являться платежеспособным

ТЛк =(А1+А2)-(П1+П2)=6185522-8360992=-2175470 т.р. - предприятие не платежеспособно в ближайший период

ПЛк = А3-П3= -8786854 т.р.- по прогнозу на ближайший период предприятие не будет являться платежеспособным.

Общий вывод по анализу ликвидности:

Анализ ликвидности ОАО «ЦентрТелеком» показал, что на конец 2009 года предприятие не обладает абсолютной ликвидностью. Так же предприятие не может покрыть свои краткосрочные обязательства за счет быстро ликвидных активов, плюс оно не способно покрыть долгосрочные обязательства за счет медленно реализуемых активов. Так же предприятию надо обратить внимание, что оно не может обратить свои ликвидные активы в денежные средства.

2.4 Анализ платежеспособности

1) Коэффициент общей платежеспособности

L1= А I + 0,5А II + 0,3А III

П I + 0,5П II + 0,3П III

Ограничение коэффициента: L1 ≥ 1

на начало 2007 года:

L 1 н.г= 2069433+0.5*3114997+0.3*2121425/4914703+0.5*4044830+0.3*2113416= 4263359/7571142,8=0,6

на конец 2007-начало 2008 года:

L 1 к.г.=1280857+0.5*3520990+0.3*1630398/4958040+0.5*4892102+0.3*17467829=3041352/8281700,7=0,4

на конец 2008- начало 2009 года:

L 1 к.г.=1 054 123+0.5*4 524 098+0.3*1 144 277/5 955 833+0.5*9 683 533+0.3*11 927 047=3659455.1/14375713.6=0,3

на конец 2009 года:

L 1 к.г.=1581662+0,5*4603860+0,3*1400518/5202390+0,5*3158602+0,3*10187372=4303747,4/9837902,6=0,5

2) Коэффициент абсолютной ликвидности

![]() L2= AI

L2= AI

П I + П II

Ограничение коэффициента: L2 ≥ 0,2 - 0,5

на начало 2007 года:

L 2 н.г. = 0,2

на конец 2007-начало 2008 года:

L 2 н.г. = (819 619руб. + 461 238руб.) / (4 314 442руб. + 4 985 040руб. + 29 895руб. + 547 765руб.) = 0,13

на конец 2008- начало 2009 года:

L 2 к.г. = (547 822руб. + 506 301руб.) / (9 446 616руб. + 5 955 833руб. + 16 788руб. + 220 129руб.) = 0,07

на конец 2009 года:

L 2 к.г. = 1581662/5202390+3158602=0,2

3) Коэффициент быстрой ликвидности

L3= AI + AII

П I + ПII

Ограничение коэффициента: L3 ≥ 0,7 - 0,8

на начало 2007 года:

L 3 н.г. = 0, 54

на конец 2007-начало 2008 года:

L 3 к.г. = 0, 46

на конец 2008- начало 2009 года:

L 3 к.г . = (4 524 098руб. + 547 822руб. + 506 301руб.) / (9 446 616руб. + 5 955 833руб. + 16 788руб. + 220 129руб. = 0,4

на конец 2009 года:

L 3 к.г. = 6185522/8360992=0,7

4) Коэффициент текущей ликвидности

![]() L4= AI + AII + AIII

L4= AI + AII + AIII

ПI + ПII

Ограничение показателя: L4 ≥ 1

на начало 2007 года:

L 4 н.г= 0,8

на конец 2007-начало 2008 года:

L 4 к.г.=0,6

на конец 2008- начало 2009 года:

L 4 к.г. = 6 722 498руб. / (9 446 616руб. + 5 955 833руб. + 16 788руб. + 220 129руб. = 0,4

на конец 2009 года:

L 4 к.г. = 7586040/2976330+5202390+18258+163987=1

5) Коэффициент маневренности функционирующего капитала

![]() L5= A III

L5= A III

AI + AII + AIII – П I – П II

на начало 2007 года:

L5 н.г.=212142/(52069433+3114997+2121425)-(4914703+4044830)= 2121425/57305855-8959533=2121425/48346322=0,04

на конец 2007-начало 2008 года:

L 5 к.г.= 1630398/( 1280857+3520990+1630398)-( 4958040+4892102)=

1630398/6432245-9850142=1630398/-3417897=-0,47

на конец 2008- начало 2009 года:

L 5 к.г.= 1 144 277/( 1 054 123+4 524 098+1 144 277)-( 5 955 833+9 683 533)

= -0.13

на конец 2009 года:

L 5 к.г.= 1400518/7586040-8360992=-1,8

Уменьшение этого показателя в динамике указывает на положительный эффект.

Этот коэффициент показывает, какая часть функционирующего капитала обездвижена в производственных запасах и долгосрочной дебиторской задолженности.

6) Доля оборотных средств в активах

L6 = А1 + А2 + АЗ/Б

Ограничение для коэффициента: L6 ≥ 0,1

на начало 2007 года:

L6 н.г.= (52069433+3114997+2121425)/47339041=1,2

на конец 2007-начало 2008 года:

L 6 к.г.= ( 1280857+3520990+1630398)/47678207=0,14

на конец 2008- начало 2009 года:

L6 к.г. =0.1 3

на конец 2009 года:

L 6 к.г.=0,17

7) Коэффициент обеспеченности собственными средствами

L7 = П IV – А IV

АI +AII+ AIII

Ограничение для коэффициента: L7 ≥ 0,1

на начало 2007 года:

L7 н.г.= (17245352-40033186)/(52069433+3114997+2121425)=0,3

на конец 2007-начало 2008 года:

L 7 к.г.=(20360236-41245962)/ ( 1280857+3520990+1630398)=-3,3

на конец 2008- начало 2009 года:

L 7 к.г.=-20843915/6722498= -3.1

на конец 2009 года:

L 7 к.г.=-1,5

Уменьшение этого показателя в динамике указывает на положительный эффект.

8) Коэффициент восстановления платежеспособности:

Кв = (L 4 к.г.+ 6 мес./12мес. *∆L 4 )) / 2

на конец 2007-начало 2008 года:

Кв = 0,65+0,5* -0,165/2= 0,5 < 1, предприятие не восстановит платежеспособность в ближайшие 6 месяцев.

на конец 2008- начало 2009 года:

Кв = (0,43+ 6 мес./12мес. * (0,43 - 0,65)) / 2 = 0,2< 1

на конец 2009 года:

Кв = (0,9+ 0,5 *0,47 )/ 2 = 0,6 < 1, предприятие не восстановит платежеспособность в ближайшие 6 месяцев.

Вывод:

При сравнении полученных результатов деятельности компании с нормативами в 2007 году, выявлено, что платежеспособность предприятия необеспеченна.

Это подтверждается, во-первых, тем, что коэффициент общей платежеспособности равен 0,4 в конце года. Коэффициент абсолютной ликвидности на конец отчетного периода равен 0,13 (при норме не ниже 0,2). Т.е. ОАО «ЦентрТелеком» может оплатить только 13% краткосрочных обязательств немедленно после отчетной даты с помощью наиболее ликвидных активов. Коэффициент быстрой ликвидности показывает, что предприятие может оплатить 46% (при норме не меньше 80%) краткосрочных обязательств при условии своевременного погашения дебиторской задолженности.

В-третьих, тем, что коэффициент текущей ликвидности меньше 1,5 и равен 0,6. Структуру баланса предприятия можно считать неудовлетворительной, а платежеспособность предприятия не соответствует ФСФО, т.к. коэффициент текущей ликвидности меньше 2, а коэффициент обеспеченности собственными оборотными средствами больше 0,1. Т.к. коэффициент восстановления платежеспособности предприятия меньше 1, то у предприятия нет реальной возможности восстановить платежеспособность.

В 2008 году выявлено, что платежеспособность предприятия необеспеченна, так как значения коэффициентов ![]() и

и ![]() не соответствуют норме, что свидетельствует о неплатежеспособности предприятия в рассматриваемый момент времени.

не соответствуют норме, что свидетельствует о неплатежеспособности предприятия в рассматриваемый момент времени.

При сравнении полученных результатов деятельности компании с нормативами в 2009 году, выявлено, что платежеспособность предприятия можно считать неудовлетворительной, т.к. значения коэффициентов ![]() и

и ![]() не соответствуют норме, что свидетельствует о неплатежеспособности предприятия в рассматриваемый момент времени.

не соответствуют норме, что свидетельствует о неплатежеспособности предприятия в рассматриваемый момент времени.

На начало года все коэффициенты не соответствовали норме, но на конец года ситуация изменилась. Замечена положительная тенденция в отношении коэффициентов L2 и L3. Эти коэффициенты к концу года стали соответствовать норме. За отчетный период по коэффициентам: ![]() ,

, ![]() ,

,![]() ,

, ![]() произошел незначительный спад. Предприятию необходимы жесткие меры по восстановлению ликвидности и платежеспособности.

произошел незначительный спад. Предприятию необходимы жесткие меры по восстановлению ликвидности и платежеспособности.

2.5 Анализ финансовой устойчивости предприятия

1. Коэффициент капитализации (плечо финансового рычага):

Показывает, сколько заемных средств приходится на 1 рубль собственных вложенных активов.

![]() =

= ![]()

Ограничение для коэффициента:U1 ≤ 1,5

на начало 2007 года:

И1 н г= =30093689/17245352=1,75

на конец 2007-начало 2008 года:

И1 к г=1,33

на конец 2008-начало 2009 года:

И1 к г= З К / С К= 11011961+16554452/22021816=1,25

на конец 2009:

И1 к г= З К / С К= 18548363/26643784=0,7

На начало годане в пользу компании говорит высокий уровень коэффициента капитализации, при котором на 1 руб. собственного капитала ОАО «ЦентрТелеком» к концу отчетного периода привлекало 1,75 руб. заемного капитала, в результате чего можно сделать вывод, что компания в случае непредвиденного и нежелательного снижения прибыльности не сможет покрыть свои обязательства собственным капиталом. Но на конец года этот коэффициент соответствует норме 1,33, что говорит о положительной тенденции. Наконец третьего периода ситуация начала улучшаться, т.к. показатель снизился.

2. Коэффициент обеспеченности собственными источниками финансирования:

Показывает, какая часть оборотных активов финансируется за счет текущих активов.

![]() =

=![]()

Ограничения для коэффициента:U2 ≥ 0,1

на начало 2007 года:

И2 н г= L 7 =-22787834/7305855=-3,12

на конец 2007-начало 2008 года:

И2 к г= L 7= -3,3

на конец 2008-начало 2009 года:

И2 к г= L 7= -3,1

на конец 2009:

И2 к г= L 7= -10962324/7586040= -1,45

Коэффициент обеспеченности собственными оборотными средствамиимеет отрицательный показатель, что говорит о неспособности предприятия обеспечить себя своими средствами.

3. Коэффициент финансовой независимости (коэффициент автономии):

Показывает долю собственных средств в общей сумме источников финансирования.

![]() =

=![]()

Ограничения для коэффициента:U3 ≥ 0,4

на начало 2007 года:

И3 н г= С К/ ВБ=с490/700=0,42

на конец 2007-начало 2008 года:

И3 к г= 0,43

на конец 2008-начало 2009 года:

И3 к г=0,45

на конец 2009:

И3 к г= 26643784/18548364=1,2

Показатели соответствуют норме во всех трех периодах. На конец первого периода 43% собственных средств во всех источниках формирования. На конец года показатель увеличился на 75%, что является положительной тенденцией.

4. Коэффициент финансирования:

Показывает, какая часть деятельности финансируется за счет собственных средств, какая за счет заемных.

![]() =

= ![]()

Ограничение для коэффициента: U4 ≥ 0,7

на начало 2007 года:

И4 н г= =0,6

на конец 2007-начало 2008 года:

И4 к г=0,75

на конец 2008-начало 2009 года:

И4 к г=0,8

на конец 2009:

И4 к г=1,4

Коэффициент финансирования на начало отчетного периода не достигает нормального значения 0,7 и составляет 0,6, что говорит о недостаточном количестве собственных средств, чтобы покрыть заемный капитал, но на конец периода показатель увеличился на 0,15 и показатель стал соответствовать норме 0,75. К концу третьего периода произошло значительное увеличение показателя, что является благоприятной ситуацией для предприятия.

5. Коэффициент финансовой устойчивости:

Показывает удельный вес собственного капитала в общей сумме средств, авансированных в его деятельность.

![]() =

= ![]()

Ограничение для коэффициента:U5 ≥ 0,6

на начало 2007 года:

И5 н г= =0,8

на конец 2007-начало 2008 года:

И5 н г= С К+ Д О/В Б=490+590/700=0,85

на конец 2008-начало 2009 года:

И5 к г=0,7

на конец 2009:

И5 к г=0,8

Проанализировав три периода, мы видим, что показатель попадает в установленные ограничения.

6. Коэффициент долгосрочного привлечения заемных средств:

Показывает долю долгосрочных займов в устойчивом капитале.

![]() =

= ![]()

на начало 2007 года:

И6 н г= Д О/ С К+ Д О=590/490+590=0,54

на конец 2007-начало 2008 года:

И6 к г= 0,5

на конец 2008-начало 2009 года:

И6 н г= 11011961/33033777=0,4

на конец 2009:

И6 н г= 8501978/35145762=0,3

Доля долгосрочных займов в Уставном капитале на начало 2007 года составляла 54%, на конец первого периода – 50%, второго – 40%, а на конец четвертого быстро снизился до 30%.

7. Коэффициент маневренности собственных средств:

Характеризует степень мобильности собственных средств.

![]() =

= ![]()

Ограничение для коэффициента:U7 ≥ 0,5

на начало 2007 года:

И7 н г= С К+ Д О- Вн А/ С К=490+590-190/490=-0,16

на конец 2007-начало 2008 года:

И7 к г= -0,22

на конец 2008-начало 2009 года:

И7 к г= 33033777-42865731/22021816=-0,45

на конец 2009:

И7 к г= 35145762-37606108/26643784=-0,09

Коэффициенты не соответствуют норме, во втором периоде показатель начал снижаться быстрыми темпами. У предприятия не достаточная степень мобильности собственных средств.

8. Коэффициент концентрации привлеченного капитала:

Показывает долю заемных средств в общей сумме источников финансирования.

![]() =

= ![]()

Ограничение для коэффициента:U8 ≤ 0,4

на начало 2007 года:

И8 н г= З К / В Б= 590+690/700= 0,64

на конец 2007-начало 2008 года:

И8 н г= З К / В Б= 590+690/700= 0,57

на конец 2008-начало 2009 года:

И8 к г=0,54

на конец 2009:

И8 к г=18548364/45192148=0,4

На конец первого периода доля заемных средств в сумме источников финансирования уменьшилась на 7% по сравнению с началом года, во втором еще на 3%, а в третьем периоде доля заемных средств уменьшилась на 14%, все эти действия превышали пределы нормы.

9. Коэффициент структуры финансирования основных средств и прочих вложений:

Показывает долю долгосрочных обязательств в балансе предприятия.

![]() =

= ![]()

на начало 2007 года:

И9 н г= Д О/ Вн А=590/190=0,5

на конец 2007-начало 2008 года:

И9 к г=0,4

на конец 2008-начало 2009 года:

И9 к г=0,3

на конец 2009:

И9 к г=0,23

В течении всех трех периодов происходит снижение доли долгосрочных обязательств в балансе предприятия от 2,3% до 5%.

2.5. Анализ финансовых результатов деятельности предприятия

Таблица 4

Анализ прибыли 2006-2007 год

| Показатель | T0 | T1 | Отклонение t | T0;% | T1;% | +;- | |

| Выручка 010 | 28395257 | 32409127 | 4013870 | 100 | 100 | - | |

| Себестоимость услуг 020 | 21208869 | 23968956 | 2760087 | 74,7 | 73,9 | -0,8 | |

Прибыль (убыток) 050 |

7186388 | 8440171 | 1253783 | 25,3 | 26,1 | +0,8 | |

Определим факторы, влияющие на прибыль на начало анализируемого периода (%).

Изменение прибыли за счет продаж = 7186388/3369508= 213,3

Изменение прибыли за счет % к получению = 47460/3369508= 1,4

Изменение прибыли за счет % к уплате = 2186412/3369508= - 64,9

Изменение прибыли за счет доходов от участия в других организациях = 15472/3369508=0,5

Изменение прибыли за счет прочих доходов = 1462143/3369508 = 43,4

Изменение прибыли за счет прочих расходов = 3155543/3369508 = -93,6

Баланс факторов = 100%

Определим факторы, влияющие на прибыль на конец анализируемого периода (%).

Изменение прибыли за счет продаж = 8440171/5345825 = 157,9

Изменение прибыли за счет % к получению = 77415/5345825 = 1,45

Изменение прибыли за счет % к уплате = 1844585/5345825 = -34,5

Изменение прибыли за счет доходов от участия в других организациях = 26752/5345825 = 0,5

Изменение прибыли за счет прочих доходов = 1059061/5345825 = 19,8

Изменение прибыли за счет прочих расходов = 2412989/5345825 = -45,1

Баланс факторов = 100%

Анализ финансовых результатов деятельности предприятия за 2007-2008 год

Таблица 5

Анализ прибыли

| Показатель | T0 | T1 | Отклонение t | T0;% | T1;% | +;- |

| Выручка 010 | 32409127 | 33715158 | 1306031 | 100 | 100 | - |

| Себестоимость услуг 020 | 23968956 | 26351202 | 2382246 | 74 | 78,2 | 4,2 |

Прибыль (убыток) 050 |

8440171 | 7363956 | -1076215 | 26 | 21,8 | -4,2 |

Определим факторы, влияющие на прибыль на начало анализируемого периода (%).

Изменение прибыли за счет продаж = 8440171/5345825=157,9

Изменение прибыли за счет % к получению = 77415/5345825=1,45

Изменение прибыли за счет % к уплате = 1844585/5345825= -34,5

Изменение прибыли за счет доходов от участия в других организациях = 26752/5345825=0,5

Изменение прибыли за счет прочих доходов = 1059061/5345825= 19,8

Изменение прибыли за счет прочих расходов = 2412989/5345825= -45,1

Баланс факторов = 100%

Определим факторы, влияющие на прибыль на конец анализируемого периода (%).

Изменение прибыли за счет продаж = 7363956/4046488= 181,9

Изменение прибыли за счет % к получению = 186652/4046488= 4,6

Изменение прибыли за счет % к уплате = 1759120/4046488= -43,5

Изменение прибыли за счет доходов от участия в других организациях = 19804/4046488= 0,5

Изменение прибыли за счет прочих доходов = 2210257/4046488= 54,6

Изменение прибыли за счет прочих расходов = 3975061/4046488= -98,3

Анализ финансовых результатов деятельности предприятия за 2008-2009 год

Таблица 6

Анализ прибыли

| Показатель | T0 | T1 | Отклонение t | T0;% | T1;% | +;- |

| Выручка 010 | 33715158 | 36433673 | 2718515 | 100 | 100 | - |

| Себестоимость услуг 020 | 26351202 | 30529419 | 4178217 | 78,1 | 83,8 | 5,7 |

Прибыль (убыток) 050 |

7363956 | 5904254 | -1459702 | 21,8 | 16,2 | -5,7 |

Определим факторы, влияющие на прибыль на начало анализируемого периода (%).

Изменение прибыли за счет продаж = 7363956/4046488= 181,9

Изменение прибыли за счет % к получению = 186652/4046488= 4,6

Изменение прибыли за счет % к уплате = 1759120/4046488= -43,5

Изменение прибыли за счет доходов от участия в других организациях = 19804/4046488= 0,5

Изменение прибыли за счет прочих доходов = 2210257/4046488= 54,6

Изменение прибыли за счет прочих расходов = 3975061/4046488= -98,3

Баланс факторов = 100%

Определим факторы, влияющие на прибыль на конец анализируемого периода (%).

Изменение прибыли за счет продаж = 5904254/6655616= 88,7

Изменение прибыли за счет % к получению = 488750/6655616= 7,35

Изменение прибыли за счет % к уплате = 1529921/6655616= -22,9

Изменение прибыли за счет доходов от участия в других организациях = 53677/6655616= 0,8

Изменение прибыли за счет прочих доходов = 4046600/6655616= 60,8

Изменение прибыли за счет прочих расходов = 2307744/6655616= -34,7

Баланс факторов = 100%

Анализ рентабельности

По данным «Отчета о прибылях и убытках» (см. «Таблица 3», приложение) можно проанализировать динамику рентабельности продаж, чистой рентабельности отчетного периода, а также влияние факторов на изменение этих показателей.

2007 год

Общие показатели рентабельности

R продаж= прибыль/выручка * 100%=( с.050 (ф.№2) / с. 010 (ф.№2)) * 100%=

26%

R общая = прибыль до налогообложения/выручка * 100%= (с.140(ф.№2) / с.010 (ф.№2)) * 100 %= 16,5%

R Чистая = Чистая прибыль/выручка * 100% = 2047849/32409127=

(( с.190 (ф.№2) / с. 010 (ф.№2)) * 100%= 11,2%

Частные показатели рентабельности

Экономическая рентабельность = ( чистая прибыль / средняя стоимость имущества) * 100 % = ((с. 190 (ф.№2) / с.300 (ф.№1)) * 100 %.= 7,6%

R собственного капитала = чистая прибыль/ ср стоимость СК * 100 % =17,8%

2008 год

Общие показатели рентабельности

R продаж = прибыль/выручка * 100%=( с.050 (ф.№2) / с. 010 (ф.№2)) * 100%= 21,8%

R общая = прибыль до налогообложения/выручка * 100%= (с.140(ф.№2) / с.010 (ф.№2)) * 100 %= 12%

R чистая = Чистая прибыль/выручка * 100% = (( с.190 (ф.№2) / с. 010 (ф.№2)) * 100%= 7,6%

Частные показатели рентабельности

Экономическая рентабельность = ( чистая прибыль / средняя стоимость имущества) * 100 % = ((с. 190 (ф.№2) / с.300 (ф.№1)) * 100 %.= 5,2%

R собственного капитала = чистая прибыль/ ср стоимость СК * 100 % =

( (с.190(ф.№2) / с. 490(ф.№1) ) * 100 %= 11,7%

2009 год

Общие показатели рентабельности

R продаж = прибыль/выручка * 100%=( с.050 (ф.№2) / с. 010 (ф.№2)) * 100%= 16,2%

R общая = прибыль до налогообложения/выручка * 100%= (с.140(ф.№2) / с.010 (ф.№2)) * 100 %= 18,3%

R чистая = Чистая прибыль/выручка * 100% = (( с.190 (ф.№2) / с. 010 (ф.№2)) * 100%= 13,9%

Частные показатели рентабельности

Экономическая рентабельность = ( чистая прибыль / средняя стоимость имущества) * 100 % = ((с. 190 (ф.№2) / с.300 (ф.№1)) * 100 %.= 11,2%

R собственного капитала = чистая прибыль/ ср стоимость СК * 100 % =

( (с.190(ф.№2) / с. 490(ф.№1) ) * 100 %= 18,9%

Общий вывод по анализу рентабельности:

Рентабельность продаж снижается в первые два периода, следовательно, уменьшается и количество прибыли, приходящейся на единицу реализованной продукции. Прибыль после выплаты налога уменьшается и чистая прибыль на единицу выручки тоже. Исходя из этого предприятие можно считать нерентабельным, т.е. оно неэффективно использует материальные, трудовые и денежные ресурсы.

2.6.Анализ деловой активности

1. Коэффициент общей оборачиваемости капитала (ресурсоотдача).

d1 = ( выручка от продажи / среднегодовая стоимость активов ) = с.010(ф.№2) / с.190 + с.290 (ф.№1).

за 2007 год:

d1 = 32409127/ 47678207= 0,67оборотов

за 2008 год:

d1 = 33715158/49588229= 0,68 оборотов

за 2009 год:

d1 =36433673/45192148 = 0,8 оборотов

Показывает эффективность использования имущества. Отражает скорость оборота (в количестве оборотов за период всего капитала организации). Данный показатель постепенно увеличивается, что свидетельствует о том, что предприятие к концу 2009 года быстрее совершает оборот и следовательно увеличивается прибыль.

2. Коэффициент оборачиваемости оборотных (мобильных) средств.

d2=выручка от продажи / среднегодовая стоимость оборотных активов = с. 010 (ф.№2) / с.290 (ф.№1).

за 2007 год:

d2= 5,03 оборотов

за 2008 год:

d2= 5,01 оборотов

за 2009 год:

d2= 4,8 оборотов

Показывает скорость оборота всех оборотных средств организации ( как материальных, так и денежных). Данный коэффициент больше ресурсоотдачи, что свидетельствует о хорошей тенденции.

1. Коэффициент отдачи нематериальных активов .

d3=( выручка от продажи / средняя стоимость нематериальных средств) = с.010 (ф.№2) / с.110 (ф.№1).

за 2007 год:

d3= 28504,07оборота

за 2008 год:

d3= 14225,8 оборота

за 2009 год:

d3= 12498,7оборота

Данный коэффициент показывает эффективность использования нематериальных активов. За анализируемый период данный показатель постепенно снизился, следовательно снизилось использование материальных ресурсов.

2. Фондоотдача.

d4=( выручка от продажи / средняя стоимость основных средств) = с.010 (ф.№2) / с. 120 (ф.№1).

за 2007 год:

d4= 0,97оборота

за 2008 год:

d4= 0,94 оборота

за 2009 год:

d4= 1,18 оборота

Данный показатель показывает эффективность использования только основных средств организации.

3. Коэффициент отдачи собственного капитала.

d5= (выручка от продажи / средняя стоимость собственного капитала) = с.010 (ф.№2) / с.490 (ф.№1).

за 2007 год:

d5= 1,6 оборота

за 2008 год:

d5= 1,53 оборота

за 2009 год:

d5= 1,36 оборота

Данный коэффициент показывает скорость оборота собственного капитала. Сколько тысяч рублей выручки приходится на одну тысячу рублей вложенного собственного капитала. Данный показатель снижается за анализируемый период, что свидетельствует о не очень благоприятной ситуации.

Общий вывод по анализу деловой активности:

ОАО «ЦентрТелеком» не очень эффективно использует имущество, эффективное использование нематериальных активов падает и скорость оборота собственного капитала снижается, следовательно, данная организация не отличается превосходной деловой активностью.

2.7.Оценка финансового состояния предприятия

(по методике Министерства Финансов РФ).

Под финансовым состоянием понимается способность предприятия финансировать свою деятельность. Оно характеризуется обеспеченностью финансовыми ресурсами, необходимыми для нормального функционирования предприятия, целесообразностью их размещения и эффективностью использования, финансовыми взаимоотношениями с другими юридическими и физическими лицами, платежеспособностью и финансовой устойчивостью. Финансовое состояние может быть устойчивым, неустойчивым и кризисным.

Оценка финансового состояния предприятия по трем периодам

Таблица 7

На конец 2007 года

| улучшение | устойчивость | ухудшение |

| L2 | I | |

| L3 | I | |

| L4 | I | |

| U1 | I | |

| U2 | I | |

| U3 | I |

Таблица 7.1

На конец 2008 года

| улучшение | устойчивость | ухудшение |

| L2 | I | |

| L3 | I | |

| L4 | ||

| U1 | I | |

| U2 | I | |

| U3 | I |

Таблица 7.2

На конец 2009 года

| улучшение | устойчивость | ухудшение |

| L2 | I | |

| L3 | ||

| L4 | ||

| U1 | ||

| U2 | I | |

| U3 | I |

Общий вывод о финансовой устойчивости предприятия:

Коэффициенты ликвидности в 2007 году снизились, но были в пределах нормы, в 2008 году коэффициенты практически не изменились, а к концу 2009 года произошли значительные изменения в сторону улучшения показателей. Коэффициенты финансовой устойчивости за 3 года так же изменялись, но эти изменения происходили в пределах нормы, кроме коэффициента обеспеченности собственными источниками финансирования, который имеет отрицательное значение, что говорит о недостаточном финансировании оборотных активов за счет текущих активов. И на начало и на конец анализируемого периода предприятие находится в предкризисном финансовом состоянии. Это состояние, при котором нарушается платежный баланс, но сохраняется возможность восстановления равновесия платежных средств и платежных обязательств за счет привлечения временно свободных источников средств в оборот предприятия, кредитов банка на временное пополнение оборотных средств, превышения нормальной кредиторской задолженности над дебиторской. Следовательно, на предприятии ощущается существенный недостаток собственных источников формирования запасов и затрат. Оно может покрыть свои обязательства только за счет краткосрочных кредитов и займов. При этом сохраняется возможность восстановления равновесия по средствам пополнения источников собственных средств и за счет сокращения дебиторской задолженности, ускорения оборачиваемости запасов.

Заключение

Финансовый анализ позволяет не только оценить финансовое состояние компании, но и спрогнозировать ее дальнейшее развитие. Однако менеджерам необходимо очень внимательно отнестись к определению показателей, которые будут использоваться для оценки компании: их неправильный выбор может привести к тому, что трудоемкий финансовый анализ не принесет предприятию положительного эффекта. Исследование показывает, что по результатам оценки финансового состояния большинство российских компаний, как правило, не отвечают многим из нормативных значений финансовых показателей и могут быть отнесены в финансовом отношении к неблагополучным.

Главной целью любого вида финансового анализа является оценка и идентификация внутренних проблем компании для подготовки, обоснования и принятия различных управленческих решений, в том числе в области развития, выхода из кризиса, перехода к процедурам банкротства, покупки-продажи бизнеса или пакета акций, привлечения инвестиций (заемных средств). Важно выделить уровень влияния факторов и в соответствии с этим выбрать модели и способы анализа. Конечной целью анализа финансового состояния независимо от отрасли деятельности предприятия является выявление возможностей укрепления финансового состояния при эффективном использовании ресурсов.

У предприятия существует множество вариантов укрепления финансового состояния. Можно применить методику управления текущими активами и пассивами: управление величиной собственных оборотных средств, контроль оборачиваемости текущих активов и пассивов; совершенствование кредитной политики; управление инкассацией дебиторской задолженности в плане снижения периода оборота дебиторской задолженности, изменения политики скидок покупателям и т. п.

В данной работе были рассмотрены основные цели и методы анализа финансового состояния предприятия. На основе теоретического материала был проведен анализ финансового состояния предприятия ОАО «ЦентрТелеком» по основным направлениям исследования, а именно: анализ имущества предприятия и источников его формирования анализ финансовой устойчивости; анализ ликвидности баланса; анализ платежеспособности предприятия; анализ рентабельности; анализ финансового результата; анализ деловой активности, принятым и используемым в российской и международной практике, на основании данных финансовой отчетности предприятия за 3 года. По итогам исследований были сделаны практические выводы о работе предприятия.

БИБЛИОГРАФИЧЕСКИЙ СПИСОК

1 Лапуста М.Г., Мазурина Т.Ю., Скамай Л.Г. Финансы организаций (предприятий): Учебник. - М.: ИНФА-М, 2008.

2 .Савицкая Г.В. Экономический анализ: Учебник. 11-е изд., испр. и доп. - М.: Новое издание, 2005.

3 Немцев В.Н. Экономический анализ эффективности предприятия: Учебник, Издательство: МГТУ, 2004

3 . http://ru.wikipedia.org

4. http://www.centertelecom.ru

Приложения

Сравнительный аналитический баланс ОАО «ЦентрТелеком» ( 2007 г)

Приложение 1

| Показатели | Абсолютная величина, тыс. руб. | Удельный вес, % | Изменение | |||||

| На начало года | На конец года | T0 На начало года | T1 на конец года | Абсолютных величин | Удельных весов, в % (T1- T0) | Темп прироста % к начальной величине | Изменение валюты баланса % к изменению итога | |

| АКТИВ | ||||||||

| 1. Внеоборотные активы, всего | 40033186 | 41245962 | 84,5 | 86,5 | 1212776 | 2 | 2,6 | +357,6 |

| 2. Оборотные активы, всего | 7305855 | 6432245 | 15,4 | 13,5 | -873610 | -1,9 | -1,8 | -257,6 |

| в том числе: 2.1.Запасы | 1208529 | 1034453 | 2,6 | 2,16 | -174076 | -0,44 | -0,4 | -51,3 |

| 2.2. Расчеты с дебиторами | 7717 | 2778 | 0,016 | 0,006 | -4939 | -0,01 | -0,01 | -1,5 |

| 2.3. Краткосрочные финансовые вложения | 3114997 | 3520990 | 6,6 | 7,4 | 405993 | 0,8 | 0,86 | 119,7 |

| 2.4. Денежные средства | 875372 | 461238 | 1,8 | 0,96 | -414134 | -0,84 |

-0,87 | -122,1 |

| 2.5. Прочие оборотные активы | 1300 | 1755 | 0,003 | 0,004 | 455 | 0,001 | 0,009 | 0,14 |

| БАЛАНС | 47339041 | 47678207 | 100 | 100 | 339166 | 0 | 0,7 | 100 |

| ПАССИВ | ||||||||

| 3. Капитал и резервы | 17245352 | 20360236 | 36,4 | 42,7 | 3114884 | 6,3 | 18,06 | 918,4 |

| в том числе 3.1. Уставной капитал | 6311999 | 6311999 | 13,4 | 13,3 | 0 | -0,1 | 0 | - |

| 3.2. Добавочный капитал | 70946 | 70946 | 0,149 | 0,148 | 0 | -0,001 | 0 | - |

| 3.3. Резервный капитал | 64985 | 167378 | 0,14 | 0,35 | 102393 | 0,21 | 157,6 | 30,19 |

| 3.4. Нераспределенная прибыль прошлых лет | 10797422 | 10175240 | 22,8 | 21,4 | -622182 | -1,4 | -5,7 | -183,5 |

| 4. Долгосрочные пассивы, всего | 19986575 | 16424154 | 42,3 | 34,5 | -3562421 | -7,8 | -17,8 | -1050,3 |

| 5. Краткосрочные пассивы, всего | 10107114 | 10893817 | 21,4 | 22,8 | 786703 | 1,4 | 7,8 | 231,9 |

| в том числе 5.1. Краткосрочные кредиты банка | 3907869 | 4314442 | 8,3 | 9 | 406573 | 0,7 | 10,4 | 119,8 |

| 5.2. Расчеты с кредиторами | 4914703 | 4958040 | 10,38 | 10,39 | 43337 | 0,01 | 0,9 | 12,8 |

| 5.3.Прочие краткосрочные пассивы | 126570 | 547765 | 0,27 | 1,15 | 421195 | 0,9 | 332,8 | 124,2 |

| БАЛАНС | 47339041 | 47678207 | 100 | 100 | 339166 | 0 | 0,7 | 100 |

Сравнительный аналитический баланс ОАО ( 2008 год)

| Показатели | Абсолютная величина, тыс. руб. | Удельный вес, % | Изменение | |||||

| На начало года | На конец года | T0На начало года | T1 на конец года | Абсолютных величин | Удельных весов, в % ( T1-T0) | Темп прироста % к начальной величине | Изменение валюты баланса % к изменению итога | |

| АКТИВ | ||||||||

| 1. Внеоборотные активы, всего | 41245971 | 42865731 | 86,50905 | 86,5 | 1619760 | -0,06 | 3,927074 | 84,8 |

| 1.1.Основные средства | 33288904 | 35885960 | 69,8 | 72,4 | 2597056 | -2,6 | 7,8 | 135,9 |

| 1.2.Капитальные вложения | 1550389 | 1066103 | 3,25 | 2,15 | -484286 | -1,1 | -31,2 | -25,35 |

| 1.3.Доходные вложения в материальные ценности | 1333959 | 919591 | 2,8 | 1,85 | -414368 | -0,95 | 31,06 | -21,7 |

| 1.4.Прочие Внеоборотные активы | 5071582 | 4991707 | 10,6 | 10,06 | -79875 | -0,54 | 1,57 | -4,19 |

| 2. Оборотные активы, всего | 6432245 | 6722498 | 13,49095 | 13,55664 | 290253 | 0,065689 | 4,512468 | 15,19639 |

| в том числе: 2.1.Запасы | 1034453 | 923148 | 2,169655 | 1,861627 | -111305 | -0,30803 | -10,7598 | -5,82745 |

| 2.2. Расчеты с дебиторами | 3523768 | 4525251 | 7,39073 | 9,125656 | 1001483 | 1,734926 | 28,4208 | 52,43331 |

| 2.3. Краткосрочные финансовые вложения | 819619 | 547822 | 1,719064 | 1,104742 | -271797 | -0,61432 | -33,1614 | -14,2301 |

| 2.4. Денежные средства | 461238 | 506301 | 0,967398 | 1,02101 | 45063 | 0,053613 | 9,77001 | 2,359303 |

| 2.5. Прочие оборотные активы | 1755 | 1266 | 0,003681 | 0,002553 | -489 | -0,00113 | -27,8632 | -0,0256 |

| БАЛАНС | 47678216 | 49588229 | 100 | 100 | 1910013 | 0 | 4 | 100 |

| ПАССИВ | ||||||||

| 3. Капитал и резервы | 20360245 | 22021816 | 42,70345 | 44,40936 | 1661571 | 1,705908 | 8,16086 | 86,99265 |

| в том числе 3.1. Уставной капитал | 6311999 | 6311999 | 13,23875 | 12,72883 | 0 | -0,50992 | 0 | 0 |

| 3.2. Добавочный капитал | 70946 | 70945 | 0,148802 | 0,143068 | -1 | -0,00573 | -0,00141 | 0 |

| 3.3. Резервный капитал | 167378 | 349112 | 0,351058 | 0,704022 | 181734 | 0,352964 | 108,577 | 9,514804 |

| 3.4. Нераспределенная прибыль прошлых лет | 13809922 | 12704266 | 28,96485 | 25,61952 | -1105656 | -3,34533 | -8,00624 | -57,8874 |

| 4. Долгосрочные пассивы, всего | 16424154 | 11011961 | 34,44792 | 22,2068 | -5412193 | -12,2411 | -32,9526 | -283,359 |

| 5. Краткосрочные пассивы, всего | 10893817 | 16554452 | 22,84863 | 33,38383 | 5660635 | 10,53521 | 51,96191 | 296,3663 |

| в том числе 5.1. Краткосрочные кредиты банка | 4314442 | 9446616 | 9,049084 | 19,05012 | 5132174 | 10,00103 | 118,9534 | 268,6984 |

| 5.2. Расчеты с кредиторами | 4958040 | 5955833 | 10,39896 | 12,01058 | 997793 | 1,611615 | 20,12475 | 52,24012 |

| 5.3. Прочие краткосрочные пассивы | 547765 | 220129 | 1,148879 | 0,443914 | -327636 | -0,70497 | -59,8132 | -17,1536 |

| БАЛАНС | 47678216 | 49588229 | 100 | 100 | 1910013 | 0 | 4 | 100 |

Сравнительный аналитический баланс ОАО «ЦентрТелеком» (за 2009 год)

| Показатели | Абсолютная величина, тыс. руб. | Удельный вес, % | Изменение | |||||||||||

| На начало года | На конец года | T0На начало года | T1 на конец года | Абсолютных величин | Удельных весов, в % (T1-T0) | Темп прироста % к начальной величине | Изменение валюты баланса % к изменению итога | |||||||

| АКТИВ | ||||||||||||||

| 1 Внеоборотные активы, всего | 42833658 | 37606108 | 86,4 | 83,2 | -5227550 | -3,2 | -12,2 | -120,27 | ||||||

1.1.Основные средства |

35885960 | 30915052 | 72,4 | 68,4 | -4970908 | -4 | -13,8 | -114,4 | ||||||

| 1.2.Капитальные вложения | 1068473 | 486072 | 2,2 | 1,07 | -582401 | -1,13 | -54,5 | -13,4 | ||||||

| 1.3.Доходные вложения в материальные ценности | 869956 | 1412897 | 1,7 | 3,2 | 542941 | 1,5 | 62,4 | 12,5 | ||||||

| 1.4.Прочие Внеоборотные активы | 5009269 | 4792087 | 10,2 | 10,6 | -217182 | -0,4 | -4,33 | -4,9 | ||||||

| 2. Оборотные активы, всего | 6704936 | 7586040 | 13,5 | 16,7 | 881104 | 3,2 | 13,1 | +20,27 | ||||||

| в том числе: 2.1.Запасы | 904226 | 952248 | 1,8 | 2,1 | 48022 | 0,3 | 5,3 | +1,1 | ||||||

| 2.2. Расчеты с дебиторами | 4525251 | 4896850 | 9,1 | 10,8 | 371599 | 1,7 | 8,2 | +8,5 | ||||||

| 2.3. Краткосрочные финансовые вложения | 547822 | 786276 | 1,1 | 1,7 | 238445 | 0,6 | 43,5 | +5,4 | ||||||

| 2.4. Денежные средства | 506310 | 795386 | 1,02 | 1,76 | 289076 | 0,74 | 57,09 | +6,6 | ||||||

| 2.5. Прочие оборотные активы | 2626 | 729 | 0,053 | 0,001 | -1897 | -0,051 | -72,2 | -0,04 | ||||||

| БАЛАНС | 49538594 | 45192148 | 100 | 100 | -4346446 | 0 | -8,8 | 100 | ||||||

| ПАССИВ | ||||||||||||||

| 3. Капитал и резервы | 22247642 | 26643784 | 44,9 | 58,9 | 4396142 | 14 | 19,7 | 101,1 | ||||||

| в том числе 3.1. Уставной капитал | 6311999 | 6311999 | 12,7 | 13,9 | 0 | 1,2 | - | - | ||||||

| 3.2. Добавочный капитал | 70945 | 70125 | 0,14 | 0,15 | -820 | 0,01 | -1,15 | -0,018 | ||||||

| 3.3. Резервный капитал | 349112 | 349112 | 0,7 | 0,77 | 0 | 0,07 | - | - | ||||||

| 3.4. Нераспределенная прибыль прошлых лет | 15515586 | 14854039 | 31,3 | 32,8 | -661547 | 1,5 | -4,26 | -15,2 | ||||||

| 4. Долгосрочные пассивы, всего | 10733753 | 8501978 | 21,6 | 18,8 | -2231775 | -2,8 | -20,7 | -51,4 | ||||||

| 5. Краткосрочные пассивы, всего | 16557199 | 10046386 | 33,4 | 22,2 | -6510813 | -11,2 | -39,3 | -149,7 | ||||||

| в том числе 5.1. Краткосрочные кредиты банка | 9446616 | 2976330 | 19,06 | 6,58 | -6470286 | -12,48 | -68,5 | -148,8 | ||||||

| 5.2. Расчеты с кредиторами | 5958580 | 5202390 | 12,02 | 11,5 | -756190 | -0,52 | -12,7 | -17,4 | ||||||

| 5.3. Прочие краткосрочные пассивы | 220129 | 163987 | 0,45 | 0,36 | -56142 | -0,09 | -25,5 | -1,3 | ||||||

| БАЛАНС | 49538594 | 45192148 | 100 | 100 | -4346446 | 0 | -8,8 | 100 | ||||||

Приложение 2

Отчет о прибылях и убытках (сокращенный вариант)

| на 31 декабря 2007 г. | Дата (год, месяц, число) | |||||

| Единица измерения: тыс. руб. | по ОКЕИ | |||||

| Наименование показателя | Код стр. | За отчетный период | За аналогичный период предыдущего года | |||

| 1 | 2 | 3 | 4 | |||

| Доходы и расходы по обычным видам деятельности | ||||||

| Выручка (нетто) от продажи товаров, продукции, работ, услуг (за минусом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей) | 010 | 132409127 | ||||

| Себестоимость проданных товаров, продукции, работ, услуг | 020 | (23968956) | ||||

| Валовая прибыль | ||||||

| Коммерческие расходы | ||||||

| Управленческие расходы | ||||||

| Прибыль (убыток) от продаж (строки (010 - 020 - 030 - 040)) | 050 | 8440147 | ||||

| Прочие доходы и расходы | ||||||

| Проценты к получению | 060 | 77415 | ||||

| Проценты к уплате | 070 | 1844585 | ||||

| Прочие доходы | 090 | 1059061 | ||||

| Прочие расходы | 100 | 2412989 | ||||

| Прибыль (убыток) до налогообложения (строки 050 + 060 - 070 + 080 + 090 - 100 + 120 - 130) | 140 | 5345825 | ||||

| Отложенные налоговые активы | 141 | |||||

| Отложенные налоговые обязательства | 142 | |||||

| Текущий налог на прибыль | 150 | 1711152 | ||||

| Иные обязательные платежи | 180 | |||||

| Чистая прибыль (нераспределенная прибыль (убыток) отчетного периода) (строки (160 + 170 - 180)) | 190 | 3634673 | ||||

| на 31 декабря 2008 г. | Дата (год, месяц, число) | |||||