| Скачать .docx |

Дипломная работа: Заемный капитал и его роль в финансировании предпринимательской деятельности

СОДЕРЖАНИЕ

1 Сущность, виды и эффективность использования источников финансирования предприятия

1.1 Основные источники финансирования предпринимательской деятельности

1.2 Место заемного капитала в финансировании предпринимательской деятельности современных российских компаний

1.3 Цена заемного капитала и ее влияние на результативность предпринимательской деятельности. Эффективность использования заемных источников финансирования

2 Анализ предпринимательской деятельности ООО «Техпроект» и источников ее финансирования

2.1 Краткая характеристика предприятия. Организация управления источниками финансирования

2.2 Состав и структура источников финансирования на предприятии. Место заемного капитала в составе источников

2.3 Эффективность использования заемных источников финансирования предприятия. Сила воздействия финансового рычага

2.4 Анализ финансовой устойчивости

3 Основные направления повышения эффективности использования заемного капитала

Заключение

Список использованной литературы

Введение

В современных условиях перед российскими предприятиями остро стоит проблема привлечения ресурсов для финансирования процессов обновления основных средств, расширения производства и совершенствования национальной экономики в целом. Эта проблема особенно актуальна в нынешней ситуации, когда руководство страны поставило задачу увеличения темпов роста национальной экономики.

Значительная часть отечественных компаний продолжает рассчитывать на собственные средства в тот момент, когда существует возможность эффективного привлечения инвестиционных ресурсов с целью увеличения темпов экономического роста предприятия.

В настоящее время основными способами привлечения заемного капитала являются банковский кредит, эмиссионное финансирование, лизинг. В большинстве случаев в качестве заемных источников предприятия используют банковский кредит, что объясняется относительно большими финансовыми ресурсами российских банков, а также тем, что при получении банковского кредита нет необходимости публичного раскрытия информации о предприятии. Здесь снимается часть проблем, обусловленных спецификой банковского кредитования, что связано с упрощенными требованиями к заявочным документам, с относительно короткими сроками рассмотрения заявок на выдачу кредита, с гибкостью условий заимствования и форм обеспечения займов, с упрощением доступности денежных средств и.т.д.

Руководители большинства российских компаний не хотят раскрывать финансовую информацию о своих предприятиях, а также проводить изменения в финансовой политике. Как следствие - тот факт, что только 3% российских компаний используют эмиссионное финансирование.

Лизинг, как и эмиссионное финансирование, использует меньшая доля российских предприятий. Его катализатором является спрос, а на данном этапе развития экономики этот важный элемент рыночных отношений только начинает набирать обороты.

Необходимость выявления причин, влияющих на развитие рынка заемного капитала, а также условий, способствующих эффективному привлечению заемного капитала российскими предприятиями для увеличения темпов роста, придают теме настоящего диссертационного исследования особую актуальность.

Управление капиталом представляет собой систему принципов и методов разработки и реализации управленческих решений, связанных с оптимальным его формированием из различных источников, а также обеспечением эффективного его использования в различных видах хозяйственной деятельности предприятия. Данное обстоятельство обусловило выбор темы исследования и ее актуальность.

Вопросы привлечения средств рассматривались в литературе достаточно подробно. Этой проблематикой занимались такие российские ученые, как: И.Т. Балабанов, В.В. Бочаров, А.Г. Грязнова, Л.А. Дробозина, О.В. Ефимова, В.В. Ковалев, И.Г. Кучукина, Н.Н. Тренев, Е.С. Стоянова, Э.А. Уткин, М.А. Эскиндаров и др. Значительный вклад в изучение этой тематики внесли зарубежные экономисты, рассмотрев привлечение заемного капитала достаточно подробно. Среди них можно выделить работы З. Боди, Ю. Бригхема, Дж. Ван Хорна, Б. Коласса, Л. Крушвица, Ч.Ф. Ли, С. Росса, Дж. И. Финнерти, У. Шарпа и др.

Однако вопрос выбора источников финансирования деятельности предприятий по-прежнему остается дискуссионным.

Целью работы является определение и обоснование оптимальной структуры заемного капитала для ООО «Техпроект» с точки зрения его стоимости.

Для достижения поставленной цели в работе решен комплекс взаимосвязанных задач:

1. раскрыты сущность, виды и эффективность использования источников финансирования предприятия и место заемных источников в системе финансирования предприятия;

2. проведен анализ предпринимательской деятельности ООО «Техпроект» и источников ее финансирования;

3. разработаны предложения по повышению эффективности использования заемного капитала на ООО «Техпроект».

Объектом исследования послужило ООО «Техпроект».

Предметом исследования явились особенности использования заемного капитала в ООО «Техпроект».

Теоретической и методологической основой исследования послужили законодательные и нормативные акты Российской Федерации, работы отечественных и зарубежных экономистов по исследуемой проблеме, статистические материалы. Для решения поставленных в работе задач использованы такие общенаучные методы, как категориальный, субъектно-объектный, системный подходы, а также методы сравнительного анализа, статистической обработки информации, экономико-математического моделирования, экспертных оценок.

Информационную базу составили данные периодической и годовой отчетности анализируемого предприятия за период с 2005 по 2008 год.

1 Сущность, виды и эффективность использования источников финансирования предприятия

1.1 Основные источники финансирования предпринимательской деятельности

С переходом российской экономики на рыночные основы хозяйствования перед предприятиями встала проблема обеспечения производства финансовыми ресурсами. Если при плановой экономике предприятия, в случае неудачи, могли рассчитывать на помощь государства с его системой перераспределения финансовых ресурсов, то в современных условиях хозяйствования решение вопроса выживания и процветания находится в собственных руках предприятия.

Финансирование предпринимательских фирм – это совокупность форм и методов, принципов и условий финансового обеспечения простого и расширенного воспроизводства. Под финансированием понимается процесс образования денежных средств или в более широком плане процесс образования капитала фирмы во всех его формах. Понятие «финансирование» довольно тесно связано с понятием «инвестирование», если финансирование – это образование денежных средств, то инвестирование – это их использование. Оба понятия взаимосвязаны, однако первое предшествует второму. Фирме невозможно планировать какие-либо инвестиции, не имея источников финансирования. Вместе с тем образование финансовых средств фирмы происходит, как правило, с учетом плана их использования.

При выборе источников финансирования деятельности предприятия необходимо решить пять основных задач:

- определить потребности в кратко- и долгосрочном капитале;

- выявить возможные изменения в составе активов и капитала в целях определения их оптимального состава и структуры;

- обеспечить постоянную платежеспособность и, следовательно, финансовую устойчивость;

- с максимальной прибылью использовать собственные и заемные средства;

- снизить расходы на финансирование хозяйственной деятельности.

Финансовые ресурсы предпринимательской фирмы можно определить как совокупность собственных денежных доходов и поступлений извне, находящихся в распоряжении фирмы и предназначенных для выполнения ее финансовых обязательств, финансирования текущих затрат и затрат, связанных с расширением производства.

Капитал представляет собой накопленный путем сбережений запас экономических благ в форме денежных средств и реальных капитальных товаров, вовлекаемых его собственниками в экономический процесс как инвестиционный ресурс и фактор производства с целью получения дохода, функционирование которых в экономической системе базируется на рыночных принципах и связано с факторами времени, риска и ликвидности.

Термин «капитал» происходит от латинского «саpitalis», что означает основной, главный.

Финансовые ресурсы предпринимательской фирмы по своему происхождению делятся на собственные и заемные. Собственные финансовые ресурсы формируются за счет внутренних и внешних источников. В составе внутренних источников основное место принадлежит прибыли, остающейся в распоряжении фирмы, которая распределяется решением органов управления.

Важную роль в составе внутренних источников играют также амортизационные отчисления, которые представляют собой денежное выражение стоимости износа основных средств и нематериальных активов и являются внутренним источником финансирования как простого, так и расширенного воспроизводства.

В составе внешних (привлеченных) источников формирования собственных финансовых ресурсов основная роль принадлежит дополнительной эмиссии ценных бумаг, посредством которой происходит увеличение акционерного капитала фирмы, а также привлечение дополнительного складочного капитала, путем дополнительных взносов средств в уставный фонд.

Для некоторых предприятий дополнительным источником формирования собственных финансовых ресурсов является предоставляемая им безвозмездная финансовая помощь. В частности, это могут быть бюджетные ассигнования на безвозвратной основе, как правило, они выделяются для финансирования государственных заказов, отдельных общественно значимых инвестиционных программ или в качестве государственной поддержки предприятий, производство которых имеет общегосударственное значение.

К прочим внешним источникам относятся безвозмездно передаваемые фирмам материальные и нематериальные активы, включаемые в состав их баланса.

Одним из основных признаков классификации капитала предприятия является признак по титулу собственности формируемого капитала. По титулу собственности формируемый предприятием капитал подразделяется на два основных вида — собственный и заемный. В системе источников привлечения капитала такое его разделение носит определяющий характер.

Собственный капитал характеризует общую стоимость средств предприятия, принадлежащих ему на правах собственности и используемых им для формирования определенной части его активов. Эта часть активов, сформированная за счет инвестированного в них собственного капитала, представляет собой чистые активы предприятия.

Заемный капитал характеризует привлекаемые для финансирования развития предприятия на возвратной основе денежные средства или другие имущественные ценности. Все формы заемного капитала, используемого предприятием, представляют собой его финансовые обязательства, подлежащие погашению в предусмотренные сроки.

Управление капиталом предприятия направлено на решение следующих основных задач:

- формирование достаточного объема капитала, обеспечивающего необходимые темпы экономического развития предприятия;

- оптимизация распределения сформированного капитала по видам деятельности и направлениям использования;

- обеспечение условий достижения максимальной доходности капитала при предусматриваемом уровне финансового риска;

- обеспечение минимизаций финансового риска, связанного с использованием капитала, при предусматриваемом уровне его доходности;

- обеспечение постоянного финансового равновесия предприятия в процессе его развития;

- обеспечение достаточного уровня финансового контроля над предприятием со стороны его учредителей;

- обеспечение достаточной финансовой гибкости предприятия;

- оптимизация оборота капитала;

- обеспечение своевременного реинвестирования капитала.

Рассмотрим классификацию финансовых ресурсов предприятий на основе источников их формирования (Рис. 1.1). В основу положено деление финансовых ресурсов предприятий на собственные и привлеченные.

Рис. 1.1 – Классификация финансовых ресурсов предприятий

Собственные финансовые ресурсы предприятий образуются за счет прибыли от реализации продукции (работ, услуг), прибыли от прочей реализации, прочие операционные доходы. В состав источников собственных финансовых ресурсов включаются также личные средства собственника, первоначальные взносы учредителей. Предприятия и организации в своей деятельности опираются, прежде всего, на собственные источники. Однако необходимо отметить, что данный источник ограничивает рост предприятия, поскольку он зависит от темпов роста прибыли (вкладов собственников)[1] .

В соответствии с данной классификацией, привлеченные финансовые ресурсы предприятий, разделяют на три большие группы: заемные средства, средства государственной поддержки и средства, поступающие от третьих лиц.

Привлеченные финансовые ресурсы формируются на основе перераспределения средств между хозяйствующими субъектами и характеризуют степень взаимодействия предприятия с ними. Источниками привлеченных заемных финансовых ресурсов предприятий являются кредиты коммерческих банков и небанковских организаций, займы, частные кредиты.

В особую группу можно выделить финансовые ресурсы в виде средств государственной поддержки. На сегодняшний день государство начинает все больше влиять на деятельность и финансовую устойчивость предприятий и организаций как в виде прямой, так и в виде косвенной финансовой поддержки с целью поощрения и стимулирования инвестиционной активности бизнеса. В этой связи целесообразно выделение данного вида финансовых ресурсов в отдельную группу, в том числе и по причине того, что данные источники зачастую имеют нерыночную природу, связанную с протекционистской государственной политикой, а также преследуют социальные, политические и иные цели. Источником их образования являются средства, которые предоставляются на возмездной основе и предполагают их возврат - бюджетный кредит, беспроцентные ссуды, краткосрочные займы, программы кредитования. Также источниками выступают средства, предоставляемые на безвозмездной основе, с целью более эффективного перераспределения ресурсов между отраслями экономики, а также для решения других социально-экономических проблем. Среди данных форм поддержки можно выделить субвенции, субсидии, дотации (бюджетные ассигнования, бюджетные инвестиции).

Источником средств, привлеченных от третьих лиц являются ресурсы, полученные от юридических и физических лиц, поступлении из отраслевых и научно-исследовательских фондов, благотворительные взносы, финансовые ресурсы, поступающие от союзов, ассоциаций, отраслевых региональных структур, гранты от общественных организаций, международных организаций, благотворительных фондов и др.[2]

Данная классификация отражает специфику финансового обеспечения деятельности бизнеса, т.к. собственные средства являются опорой деятельности предприятий, а привлеченные средства господдержки преимущественно ориентированы на поддержку хозяйствующих субъектов. Также данная классификация определяет характер взаимодействия предприятий и организаций с внешней средой и облегчает управление финансовыми ресурсами.

Ресурсное обеспечение предприятия является необходимым условием его развития. Именно наличие финансовых ресурсов определяет возможности формирования заемного капитала на предприятиях. Заемный капитал является катализатором бизнес-процессов, дающим возможность предприятиям увеличивать прибыль и стоимость компании. Сущность заемного капитала предприятия проявляется в реализации оперативных, координационных, контрольных и регулирующих функциях процесса привлечения внешних источников финансирования. Система управления компанией должна оперативно реагировать на изменение факторов внутренней и внешней среды, а именно: изменение условий заимствования, изменение способов заимствования, появление новых способов привлечения заемных источников финансирования. Учитывая особенности привлечения капитала российскими предприятиями, а также современные экономические условия, можно говорить о том, что существует зависимость между темпами роста национальной экономики и объемами привлечения заемных средств российскими предприятиями. Ограничением по объему привлечения капитала служит заинтересованность заемщика в его использовании, а также возможность вернуть взятые средства с учетом их стоимости в установленный срок.

Использование заемного капитала для финансирования деятельности предприятия, как правило, выгодно экономически, поскольку плата за этот источник в среднем ниже, чем за акционерный капитал. Кроме того, привлечение этого источника позволяет собственникам и топ-менеджерам существенно увеличить объем контролируемых финансовых ресурсов, т.е. расширить инвестиционные возможности предприятия. Основными видами заемного капитала являются облигационные займы и долгосрочные кредиты.

Формирование заемного капитала предприятия должно быть основано на принципах и способах разработки и исполнения решений, регулирующих процесс привлечения заемных средств, а также определяющих наиболее рациональный источник финансирования заемного капитала в соответствии с потребностями и возможностями развития предприятия. Основными объектами управления при формировании заемного капитала являются его цена и структура, которые определяется в соответствии с внешними условиями[3] .

Основополагающими принципами привлечения средств должны являться контроль над формированием заемного капитала предприятия и оперативное реагирование на изменение условий заимствования. Таким образом, может быть решен ряд проблем, связанных с увеличением или уменьшением цены источника заемного капитала. Мониторинг условий рынка актуален не только на начальной стадии привлечения ресурсов, но и при сформировавшемся портфеле.

В структуре заемного капитала присутствуют источники, требующие своего покрытия для их привлечения. Качество покрытия определяется его рыночной стоимостью, степенью ликвидности либо возможностью компенсации привлеченных средств.

В литературе этот вопрос рассмотрен достаточно просто: заемный капитал подразделяется на источники, требующие покрытия и не требующие покрытия. Некоторые авторы[4] предлагают дополнить классификацию заемного капитала в отношении требующих своего покрытия источников. Банковский кредит может быть в виде не требующей покрытия ссуды, а может выдаваться под предстоящую выручку от продаж, под недвижимость в виде закладной. Использование лизинговой схемы возможно с залогом активов, покрытием депозитом или другим дополнительным обеспечением, гарантией (поручительством) третьих лиц или дополнительным страхованием. Исполнение обязательств по облигациям также может быть с покрытием и без покрытия. Облигации с покрытием представляют собой ценную бумагу, исполнение обязательств по которой покрывается залогом, поручительством, банковской гарантией, государственной или муниципальной гарантией.

Таким образом, классификационный признак источников, требующих своего покрытия, по мнению автора, должен быть представлен категориями:

1) без покрытия;

2) под предстоящую выручку (от реализации товаров, от реализации услуг);

3) под право на недвижимость (движимое, недвижимое имущество);

4) под право на требование долга (собственное, совместное);

5) под депозит (текущий, срочный, на договорных условиях);

6) под поручительства (за вознаграждение, по договоренности);

7) страхование (риска невозврата, имущества);

8) гарантии (банковские, правительственные).

Классификация источников, требующих своего покрытия, позволяет учитывать их с поправкой на возможные дополнительные затраты, которые могут возникнуть на стадии привлечения ресурсов. Кроме того, это позволяет рассматривать источники заемного капитала с точки зрения имеющихся возможностей.

Такое дополнение позволяет четко ранжировать источники заемного капитала на этапе оценки возможных вариантов, что, несомненно, важно и необходимо при привлечении и анализе заемного капитала.

Заемный капитал представляет собой структуру, которая постоянно взаимодействует с внешней средой, результатом чего является модификация качества всего капитала предприятия. По мнению автора, сущность заемного капитала определяется также его воздействием на повышение стоимости предприятия. Результатом грамотно сформулированной и осуществленной политики привлечения капитала, учитывая научные труды и практический опыт в этой области, будет повышение благосостояния компании. В современных условиях российской экономики предприятия действительно имеют большой выбор источников заемного финансирования, и связано это в первую очередь с тем, что сегодня рынок капитала предлагает огромный выбор инструментов как заемщикам, так и заимодавцам.

Один из главных принципов заимствования средств - платность. Уплата процентов, возвращение основной суммы долга является неотъемлемой частью процесса привлечения капитала. По определению цена привлечения капитала - это общая сумма средств, которую необходимо уплатить за привлечение и использование определенного объема финансовых ресурсов, выраженная в процентах к этому объему. Практика показывает, что при расчете затрат, связанных с привлечением и использованием заемного капитала, могут возникнуть трудности с определением общей суммы средств, потраченных на привлечение капитала, которые не всегда установлены заранее. Для расчета суммы потраченных средств необходимо учитывать затраты, сопровождающие привлечение капитала таким образом, чтобы на этапе расчета цены капитала была определена реальная ставка привлечения средств.

С появлением новых способов финансирования привлечь дополнительные ресурсы становится проще. Однако объем средств, которые предприятие рассчитывает потратить на привлечение капитала в абсолютном большинстве случаев меньше, чем приходится тратить на самом деле.

Доступность источников финансирования также необходимо рассмотреть с точки зрения наличия бюрократических, нормативных, правовых барьеров и подобных условий, увеличивающих реальную ставку привлечения средств, что, в конечном счете, может сделать его невыгодным или недоступным.

Любое финансовое решение по привлечению заемных источников финансирования прямо или косвенно воздействует на эффективность деятельности предприятия. Поэтому привлечение заемного капитала должно рассматриваться в комплексе со стратегией развития предприятия в целом. Изменение условий функционирования рынка заемного капитала обосновывает необходимость разработки финансовых решений по привлечению заемных источников финансирования деятельности предприятия с учетом изменений факторов внутренней и внешней среды, темпов роста предприятия.

Выбор структуры внешних источников финансирования во многом определяется их ценой. Многие предприятия рассчитывают только на собственный капитал, не используя эффект финансового рычага. Решение данной проблемы возможно только путем создания условий для нормального извлечения прибыли в сфере товарно-материального производства, и тогда промышленные предприятия будут иметь большую степень свободы в использовании различных источников финансирования, что, в свою очередь, позволит минимизировать цену используемого капитала[5] .

Существуют два основных варианта мобилизации ресурсов на рынке капитала: долевое и долговое финансирование. В первом случае компания выходит на рынок со своими акциями, т. е. получает средства от дополнительной продажи акций либо путем увеличения числа собственников, либо за счет дополнительных вкладов уже существующих собственников. Во втором случае компания выпускает и продает на рынке срочные ценные бумаги (облигации), которые дают право их держателям на долгосрочное получение текущего дохода и возврат предоставленного капитала в соответствии с условиями, определенными при организации данного облигационного займа[6] .

В случае использования долевого финансирования инвестор становится акционером, что приводит к изменению структуры акционерного капитала компании, его размыванию и не всегда приветствуется самой компанией. Комбинированное финансирование нередко служит выгодным способом привлечения ресурсов в силу наличия разнообразных схем, однако, в целом процесс организации финансирования носит достаточно трудоемкий характер.

Основным преимуществом долговых инструментов является, с одной стороны, понятность данных инструментов рынку и четкий механизм их использования, а, с другой, - возможность привлечения денежных ресурсов без изменения структуры акционерного капитала компании и, соответственно, участия инвестора в принятии управленческих решений. Кроме того, использование разнообразных долговых инструментов создает возможность расширить базу кредиторов компании, сформировать публичную кредитную историю и повысить инвестиционную привлекательность.

Инструменты, представленные на долговом рынке, предъявляют различный объем требований к компании-заемщику. Наиболее упрощенную схему выпуска имеют вексельные займы, являющиеся краткосрочным инструментом и направляемые, как правило, на финансирование текущих потребностей компании. Следующей ступенью выхода на долговой рынок являются облигационные займы. Биржевой характер данного инструмента предопределяет более сложную процедуру выпуска, занимающую длительный период времени, необходимый для разработки параметров и плана размещения, подготовки документов для регистрирующих органов, разработки меморандума и презентационных мероприятий. Соблюдение более высоких требований по раскрытию информации и наличие высоких стандартов корпоративного управления создает для компании возможность привлечь финансирование на международном рынке капитала с использованием таких совершенных инструментов, как синдицированные кредиты, кредитные ноты (CreditLinkedNotesили CLN) и еврооблигации[7] .

По сравнению с самофинансированием рынок капитала как источник обоснованного финансирования конкретной компании практически «бездонен». Если условия вознаграждения потенциальных инвесторов привлекательны в долгосрочном плане, можно удовлетворить инвестиционные запросы в достаточно больших объемах. Однако подобное развитие событий возможно лишь теоретически, а на практике далеко не каждая компания может воспользоваться рынком капитала как средством мобилизации дополнительных источников финансирования, функционирование рынков, в том числе и требования, предъявляемые к его участникам, в известной степени регулируются как государственными органами, так и собственно рыночными механизмами. В частности, роль государства проявится в антимонопольном законодательстве, препятствующем суперконцентрации финансового и производственного капиталов; что касается рыночных механизмов, ограничивающих возможность привлечения необоснованно больших объемов финансирования, то здесь следует упомянуть о зависимости структуры капитала и финансового риска и эффекте резервного заемного потенциала предприятия.

Банковское кредитование. Рассмотренные выше два метода финансирования деятельности компании не свободны от недостатков: первому методу свойственна ограниченность привлекаемых финансовых ресурсов, второму — сложность в реализации и недоступность для многих представителей малого и среднего бизнеса. В этом смысле банковское кредитование выглядит весьма привлекательным. Получение банковского кредита, в принципе, не связано с размерами производства заемщика, устойчивостью генерирования прибыли, степенью распространенности его акций на рынке капитала, как это учитывается при мобилизации средств на финансовых рынках; объемы привлекаемого капитала теоретически могут быть сколь угодно большими; оформление и получение кредита может быть сделано в кратчайшие сроки и т. п. Главная проблема заключается в том, как убедить банкира выдать долгосрочный кредит на приемлемых условиях.

Для нормального функционирования экономики крайне необходимо развитие сети инвестиционных банков; именно эти банки исключительно значимы в странах с развитой рыночной экономикой, поскольку им в известной степени принадлежит связующая роль между компаниями и рынками капитала (напомним, что традиционно банк понимается как организация, занимающаяся ссудозаемными и сберегательными операциями; инвестиционный банк — это компания, специализирующаяся на организации эмиссии, гарантировании размещения и торговле ценными бумагами).

Неудовлетворительное текущее положение с инвестиционным климатом в России, проявляющееся в том числе и в отсутствии инвестиционных банков, отчасти объясняет достаточно узкий спектр операций, выполняемых отечественными банками и сводящихся в основном к обслуживанию текущих платежей своих клиентов.

Бюджетное финансирование. Это наиболее желаемый метод финансирования, предполагающий получение средств из бюджетов различного уровня. Привлекательность этой формы финансирования состоит в том, что за годы советской власти руководители предприятий привыкли к тому, что этот источник средств практически бесплатен, нередко полученные средства не возвращаются, а их расходование слабо контролируется. В силу ряда объективных причин доступ к этому источнику постоянно сужается.

Взаимное финансирование хозяйствующих субъектов. Поскольку в ходе осуществления хозяйственных связей предприятия поставляют друг другу продукцию на условиях оплаты с отсрочкой платежа, естественным образом возникает взаимное финансирование. Величина средств, «омертвленных» в расчетах, в значительной степени зависит от многих факторов, в том числе и разветвленности и гибкости банковской системы. Принципиальное отличие данного метода финансирования от предыдущих заключается в том, что он является составной частью системы краткосрочного финансирования текущей деятельности, тогда как другие методы имеют стратегическую значимость.

В условиях централизованно планируемой экономики имеет место абсолютная доминанта двух последних элементов приведенной системы — бюджетного финансирования и взаимного, финансирования предприятий; в рыночной экономике прибыль и рынки капитала рассматриваются как основные способы наращивания экономического потенциала хозяйствующих субъектов. Прибыль — наиболее дешевый и быстро мобилизуемый источник, однако, во-первых, его объемы ограниченны и, во-вторых, существуют некоторые обязательные и (или) весьма желательные направления использования текущей прибыли. Второй источник, напротив, требует немалых расходов по его созданию и реализации, кроме того, подготовка и проведение эмиссии — довольно продолжительны во времени; поэтому к данному источнику прибегают лишь после тщательной подготовки и в случае необходимости мобилизации крупного капитала, необходимого для реализации проектов, имеющих для компании стратегически важное значение.

Перечисленными способами не исчерпывается все их многообразие. В.последние десятилетия появляются новые формы финансирования деятельности предприятий; одна из наиболее примечательных и бурно развивающихся — финансовый лизинг.

Развитие мировой экономики показывает, что в системе стратегического финансирования крупных хозяйствующих субъектов, в особенности субъектов, являющихся системообразующими для экономики мирового, национального и регионального масштабов, рынки капитала безусловно занимают доминирующее место[8] .

Основной целью формирования капитала создаваемого предприятия является привлечение достаточного его объема для финансирования приобретения необходимых активов, а также оптимизация его структуры с позиций обеспечения условий последующего эффективного использования[9] .

Анализ эффективности использования собственного и заемного капитала организаций представляет собой способ накопления, трансформации и использования информации бухгалтерского учета и отчетности, имеющий целью:

· оценить текущее и перспективное финансовое состояние организации, т.е. использование собственного и заемного капитала;

· обосновать возможные и приемлемые темпы развития организации с позиции обеспечения их источниками финансирования;

· выявить доступные источники средств, оценить рациональные способы их мобилизации;

· спрогнозировать положение предприятия на рынке капиталов.

Анализ эффективности использования капитала организаций проводится с помощью различного типа моделей, позволяющих структурировать и идентифицировать взаимосвязи между основными показателями. При существующем положении наиболее приемлемыми для анализа являются дескриптивные модели. При этом не снимаются проблемы применения для анализа эффективности использования собственного и заемного капитала предикативных и нормативных моделей.

Дескриптивные модели, или модели описательного характера, являются основными как для проведения анализа капитала, так и для оценки финансового состояния организации. К ним относятся: построение системы отчетных балансов; представление бухгалтерской отчетности в различных аналитических разрезах; структурный и динамический анализ отчетности; коэффициентный и факторный анализ; аналитические записки к отчетности. Все эти модели основаны на использовании информации бухгалтерской отчетности.

Структурный анализ представляет совокупность методов исследования структуры. Он основан на представлении бухгалтерской отчетности в виде относительных величин, характеризующих структуру, т.е. рассчитывается доля (удельный вес) частных показателей в обобщающих итоговых данных о собственном и заемном капитале.

Динамический анализ позволяет выявить тенденции изменения отдельных статей собственного и заемного капитала или их групп, входящих в состав бухгалтерской отчетности.

Коэффициентный анализ — ведущий метод анализа эффективности использования капитала организации, применяемый различными группами пользователей: менеджерами, аналитиками, акционерами, инвесторами, кредиторами и др. Известно множество таких коэффициентов, поэтому для удобства разделим их на несколько групп:

· коэффициенты оценки движения капитала предприятия;

· коэффициенты деловой активности;

· коэффициенты структуры капитала;

· коэффициенты рентабельности и др.

К коэффициентам оценки движения капитала (активов) предприятия относят коэффициенты поступления, выбытия и использования, рассчитываемые по всему совокупному капиталу и по его составляющим.

Коэффициент поступления всего капитала (А) показывает, какую часть средств от имеющихся на конец отчетного периода составляют новые источники финансирования:

Kпоступления всего капитала ( A) = Поступивший капитал ( Aпост) / Стоимость капитала на конец периода ( Aкг )

Коэффициент поступления собственного капитала (СК) показывает, какую часть собственного капитала от имеющегося на конец отчетного периода составляют вновь поступившие в его счет средства:

Kпоступления СК = Поступивший СК / СК на конец периода

Коэффициент поступления заемного капитала (ЗК) показывает, какую часть заемного капитала от имеющегося на конец отчетного периода составляют вновь поступившие долгосрочные и краткосрочные заемные средства:

Kпоступления ЗК = Поступившие заемные средства (ЗКпост ) / ЗК на конец периода

Коэффициент использования собственного капитала показывает, какая часть собственного капитала, с которым предприятие начало деятельность в отчетном периоде, была использована в процессе деятельности хозяйствующего субъекта:

Kиспользования СК = Использованная часть СК / СК на начало периода

Коэффициент выбытия заемного капитала показывает, какая его часть выбыла в течение отчетного периода посредством возвращения кредитов и займов и погашения кредиторской задолженности:

Kвыбытия ЗК = Выбывшие заемные средства / ЗК на начало периода

Коэффициенты деловой активности позволяют проанализировать, насколько эффективно предприятие использует свой капитал. Как правило, к этой группе относятся различные коэффициенты оборачиваемости: оборачиваемость собственного капитала; оборачиваемость инвестированного капитала; оборачиваемость кредиторской задолженности; оборачиваемость заемного капитала.

Оборачиваемость собственного капитала, исчисляемая в оборотах, определяется как отношение объема реализации (продаж) (N) к среднегодовой стоимости собственного капитала (СК):

Оборачиваемость собственного капитала (обороты) = NСреднегодовая стоимость СК

Этот показатель характеризует различные аспекты деятельности: с коммерческой точки зрения он отражает либо излишки продаж, либо их недостаточность; с финансовой — скорость оборота вложенного капитала; с экономической — активность денежных средств, которыми рискует вкладчик. Если он значительно превышает уровень реализации над вложенным капиталом, то это влечет за собой увеличение кредитных ресурсов и возможность достижения того предела, за которым кредиторы начинают активнее участвовать в деле, чем собственники компании. В этом случае отношение обязательств к собственному капиталу увеличивается, растет также риск кредиторов, в связи с чем компания может иметь серьезные затруднения, обусловленные уменьшением доходов или общей тенденцией к снижению цен. Напротив, низкий показатель означает бездействие части собственных средств. В этом случае показатель оборачиваемости собственного капитала указывает на необходимость вложения собственных средств в другой более подходящий источник доходов.

Оборачиваемость инвестиционного капитала (ИК) определяется как частное от деления объема реализации на стоимость собственного капитала плюс долгосрочные обязательства.

Оборачиваемость инвестиционного капитала (обороты) = N/ СК + Долгосрочные обязательства

Коэффициент оборачиваемости кредиторской задолженности рассчитывается как частное от деления себестоимости реализованной продукции на среднегодовую стоимость кредиторской задолженности (КЗ) и показывает, сколько компании требуется сделать оборотов инвестиционного капитала для оплаты выставленных ей счетов:

Оборачиваемость кредиторской задолженности (обороты) = Себестоимость реализованной продукции / Среднегодовая стоимость кредиторской задолженности

Коэффициенты оборачиваемости можно рассчитывать в днях. Для этого необходимо количество дней в году (366 или 365) разделить на рассчитанные выше коэффициенты оборачиваемости. Тогда мы узнаем, сколько в среднем дней требуется для осуществления одного оборота КЗ, ИК, СК и ЗК.

Коэффициенты структуры капитала характеризуют степень защищенности интересов кредиторов и инвесторов. Они отражают способность предприятия погашать долгосрочную задолженность. Коэффициенты этой группы называются также коэффициентами платежеспособности. Речь идет о коэффициенте собственного капитала, коэффициенте заемного капитала и коэффициенте соотношения собственного капитала к заемному.

Коэффициент собственного капитала характеризует долю собственного капитала в структуре капитала (А) компании, а следовательно, соотношение интересов собственников предприятия и кредиторов. Этот коэффициент еще называют коэффициентом автономии (независимости):

КСК = СК А

В практике считается, что данный коэффициент желательно поддерживать на достаточно высоком уровне, поскольку в таком случае он свидетельствует о стабильной финансовой структуре средств, которой отдают предпочтение кредиторы. Она выражается в невысоком удельном весе заемного капитала и более высоком уровне средств, обеспеченных собственными средствами. Это является защитой от больших потерь в периоды спада деловой активности и гарантией получения кредитов.

Коэффициентом собственного капитала, характеризующим достаточно стабильное положение при прочих равных условиях в глазах инвесторов и кредиторов, является отношение собственного капитала к итогу на уровне 60%. При этом оптимальное значение рассматриваемого показателя для предприятия является больше 0,5.

Может рассчитываться также коэффициент заемного капитала, выражающий долю заемного капитала в общей сумме источников финансирования валюты баланса (ВБ). Этот коэффициент является обратным коэффициенту независимости (автономии):

КЗК = ЗК / А = ЗК / ВБ

Коэффициент соотношения заемного и собственного капитала характеризует степень зависимости организации от внешних займов (кредитов):

Ксоотн = ЗК / СК

Он показывает, сколько заемных средств приходится на 1 руб. собственных. Чем выше этот коэффициент, тем больше займов у компании и тем рискованнее ситуация, которая может привести в конечном итоге к банкротству. Высокий уровень коэффициента отражает также потенциальную опасность возникновения в организации дефицита денежных средств.

Интерпретация данного показателя зависит от многих факторов, в частности, таких, как: средний уровень этого коэффициента в других отраслях; доступ компании к дополнительным долговым источникам финансирования; стабильность хозяйственной деятельности компании. Считается, что коэффициент соотношения заемного и собственного капитала в условиях рыночной экономики не должен превышать единицы. Высокая зависимость от внешних займов может существенно ухудшить положение организации в случае замедления темпов реализации, поскольку расходы по выплате процентов на заемный капитал причисляются к группе условно-постоянных, т.е. таких расходов, которые при прочих равных условиях не уменьшаются пропорционально снижению объема реализации.

Кроме того, высокий коэффициент соотношения заемного и собственного капитала может привести к затруднениям с получением новых кредитов по среднерыночной ставке. Этот коэффициент играет важнейшую роль при решении вопроса о выборе источников финансирования.

Леверидж - это особая область финансового менеджмента, связанная с управлением прибыльностью. Буквально - это «рычаг для подъема тяжестей», т.е. некий «механизм», использование которого может привести к существенному изменению финансового состояния, дать так называемый леверажный эффект, или эффект рычага. В контексте финансового менеджмента под «механизмом» понимают умелые действия менеджеров, эффективные управленческие решения.

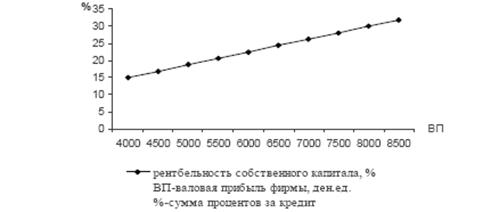

Финансовый леверидж характеризует использование предприятием заемных средств, которое влияет на изменение коэффициента рентабельности собственного капитала. Иными словами, финансовый леверидж представляет собой объективный фактор, возникающий с появлением заемных средств в объеме используемого предприятием капитала, позволяющий ему получить дополнительную прибыль на собственный капитал.

Показатель, отражающий уровень дополнительно генерируемой прибыли на собственный капитал при различной доле использования заемных средств, называется эффектом финансового левериджа. Он рассчитывается по следующей формуле:

ЭФЛ = (1 - Снп) х (КВРа - ПК) х (ЗК : СК)

где ЭФЛ — эффект финансового левериджа, заключающийся в приросте коэффициента рентабельности собственного капитала, %;

Снп — ставка налога на прибыль, выраженная десятичной дробью;

КВРа — коэффициент валовой рентабельности активов (отношение валовой прибыли к средней стоимости активов);

ПК — средний размер процентов за кредит, уплачиваемых предприятием за использование заемного капитала;

ЗК — средняя сумма используемого предприятием заемного капитала;

СК — средняя сумма собственного капитала предприятия.

Рассматривая приведенную формулу расчета эффекта финансового левериджа, можно выделить в ней три основные составляющие:

1. Налоговый корректор финансового левериджа (1 - Снп), который показывает в какой степени проявляется эффект финансового левериджа в связи с различным уровнем налогообложения прибыли.

Налоговый корректор финансового левериджа практически не зависит от деятельности предприятия, так как ставка налога на прибыль устанавливается законодательно. Вместе с тем, в процессе управления финансовым левериджем дифференцированный налоговый корректор может быть использован в следующих случаях:

а) если по различным видам деятельности предприятия установлены дифференцированные ставки налогообложения прибыли;

б) если по отдельным видам деятельности предприятие использует налоговые льготы по прибыли;

в) если отдельные дочерние фирмы предприятия осуществляют свою деятельность в свободных экономических зонах своей страны, где действует льготный режим налогообложения прибыли;

г) если отдельные дочерние фирмы предприятия осуществляют свою деятельность в государствах с более низким уровнем налогообложения прибыли.

В этих случаях, воздействуя на отраслевую или региональную структуру производства (а соответственно и на состав прибыли по уровню ее налогообложения), можно снизив среднюю ставку налогообложения прибыли повысить воздействие налогового корректора финансового левериджа на его эффект (при прочих равных условиях).

2. Дифференциал финансового левериджа (КВРа - ПК), который характеризует разницу между коэффициентом валовой рентабельности активов и средним размером процента за кредит.

Дифференциал финансового левериджа является главным условием, формирующим положительный эффект финансового левериджа. Этот эффект проявляется только в том случае, если уровень валовой прибыли, генерируемой активами предприятия, превышает средний размер процента за используемый кредит (включающий не только его прямую ставку, но и другие удельные расходы по его привлечению, страхованию и обслуживанию), т.е. если дифференциал финансового левериджа является положительной величиной. Чем выше положительное значение дифференциала финансового левериджа, тем выше при прочих равных условиях будет его эффект.

Формирование отрицательного значения дифференциала финансового левериджа всегда приводит к снижению коэффициента рентабельности собственного капитала. В этом случае использование предприятием заемного капитала дает отрицательный эффект.

3. Коэффициент финансового левериджа или плечо рычага (ЗК : СК), который характеризует сумму заемного капитала, используемого предприятием, в расчете на единицу собственного капитала.

Коэффициент финансового левериджа является тем рычагом, который мультиплицирует (пропорционально мультипликатору или коэффициенту изменяет) положительный или отрицательный эффект, получаемый за счет соответствующего значения его дифференциала. При положительном значении дифференциала любой прирост коэффициента финансового левериджа будет вызывать еще больший прирост коэффициента рентабельности собственного капитала, а при отрицательном значении дифференциала прирост коэффициента финансового левериджа будет приводить к еще большему темпу снижения коэффициента рентабельности собственного капитала. Иными словами, прирост коэффициента финансового левериджа мультиплицирует еще больший прирост его эффекта (положительного или отрицательного в зависимости от положительной или отрицательной величины дифференциала финансового левериджа). Аналогично снижение коэффициента финансового левериджа будет приводить к обратному результату, снижая в еще большей степени его положительный или отрицательный эффект.

Таким образом, при неизменном дифференциале коэффициент финансового левериджа является главным генератором как возрастания суммы и уровня прибыли на собственный капитал, так и финансового риска потери этой прибыли. Аналогичным образом, при неизменном коэффициенте финансового левериджа положительная или отрицательная динамика его дифференциала генерирует как возрастание суммы и уровня прибыли на собственный капитал, так и финансовый риск ее потери.

Выделение этих составляющих позволяет целенаправленно управлять эффектом финансового левериджа в процессе финансовой деятельности предприятия.

Знание механизма воздействия финансового левериджа на уровень прибыльности собственного капитала и уровень финансового риска позволяет целенаправленно управлять как стоимостью, так и структурой капитала предприятия.

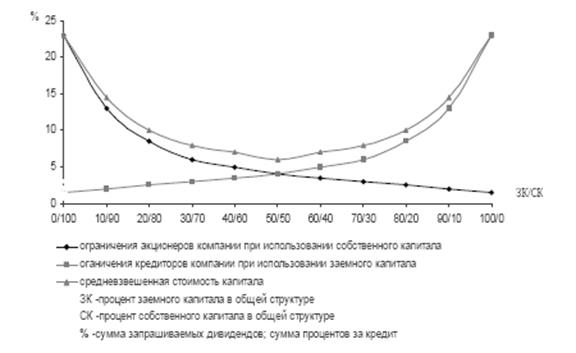

Соотношение собственного и заемного капитала является одним из главных факторов, позволяющих максимизировать рыночную стоимость компании. Для обоснования оптимальной структуры капитала используются различные методы. Схематично они представлены на рис. 1.2. Наибольшую известность и применение в мировой практике получили статистические модели, обосновывающие существование оптимальной структуры капитала. Согласно данным моделям решение о выборе источников финансирования принимается исходя из оптимальной структуры капитала.

Рис. 1.2 – Обоснование структуры капитала различными методами[10]

Охарактеризуем основные теоретические подходы, касающиеся мотивации выбора внешних источников финансирования, что позволит выявить ключевые факторы выбора источников внешнего финансирования в рамках отдельных теорий:

1) Теория иерархии (С. Майерс, Н. Маджлуф) базируется на ранжировании различных способов финансирования по степени их безопасности для фирмы (с точки зрения сохранения контроля над фирмой, недопущения роста агентских затрат и т. д.), и на том, что менеджеры при выборе способа финансирования сначала должны использовать более безопасные способы. Наиболее предпочтительным считается финансирование за счет внутренних резервов, если их недостаточно, вначале следует использовать долгосрочные кредиты и выпуск обычных долговых ценных бумаг, затем – конвертируемых ценных бумаг, привилегированных акций и только в самом крайнем случае возможно прибегнуть к эмиссии дополнительных обыкновенных акций.

2) Часть сторонников бихевиористского подхода (М. Бакер, Р. Рубак, Г. Шу и др.) полагают, что на выбор внешних источников финансирования влияет прогнозирование фондового рынка. Так, долевое финансирование предпочтительно в условиях уверенности участников рынка в финансовой устойчивости компании, а долговое финансирование бывает востребованным в периоды спада на фондовом рынке, так как негативная реакция рынка на объявление о долевом финансировании побуждает компании прибегать к эмиссии акций лишь в условиях, когда другие источники финансирования недоступны либо слишком дороги.

3) Все больше исследователей (Л. Ла-Порта, Ф. Лопес де Силланес, А. Шлейфер и Р. Вишни) считают законодательное регулирование ключевым фактором в принятии компаниями финансовых решений, полагая, что именно правовая среда влияет на условия поставки финансовыми институтами денежных фондов компаниям. Когда законы надежно защищают поставщиков ресурсов (банки и акционеров), внешнее финансирование (как долговое, так и долевое) становится менее затратным и рискованным, а значит - более доступным. Кроме того, в целом выбор формы финансирования зависит и от относительной величины затрат, связанных с эмиссией акций и облигаций.

4) Некоторые ученые (М. Дженсен, В. Меклинг) считают важным фактором издержки конфликта интересов между менеджментом и акционерами и угрозу поглощения. Компании с рассеянной структурой капитала будут склонны использовать долевые инструменты финансирования поглощений, менеджеры, предполагающие угрозу поглощения, более вероятно будут использовать долговое финансирование.

5) Наконец, важным фактором (Е. Мореллес, А. Жданов, Р. Брунер, С. Майерс и др.) может стать долговое давление. Компании с крупными материальными активами легче заимствовать средства у банков и посредством эмиссии облигаций, поэтому уровень левереджа компаний. Однако противоречивые интересы акционеров и кредиторов могут побудить компании использовать долевые, а не долговые инструменты для привлечения внешних фондов. Это особенно касается высокорентабельных проектов. Кроме того, рост стоимости заимствования делает долговое финансирование менее привлекательным и дорогостоящим для левереджных и рискованных компаний[11] .

Проведя сравнительную характеристику данных методов, считаем целесообразным в условиях российской экономики применять традиционный подход, т.к. он отличается ясностью и простотой теоретических предположений и рациональной непротиворечивостью конечных выводов. Сложность применения данного подхода состоит в том, что он не имеет научного обоснования и устанавливает ориентировочное соотношение собственного и заемного капитала. На базе данного метода будем строить дальнейшие выводы.

При разработке оптимальной структуры капитала необходимо исходить из того, что она имеет оптимальный уровень финансовой зависимости и что такая структура капитала находится в большой зависимости от степени делового риска, присущего данному промышленному сектору, т.е. необходимо учитывать деятельность конкретно взятой компании, т.к. даже внутри одной отрасли компании могут иметь различную оптимальную структуру капитала.

Точка безразличия - это такое значение EBIT, при котором чистая прибыль на акцию будет одинаковой независимо от выбранной предприятием схемы финансирования своей деятельности

В точке безразличия уровень эффекта финансового рычага равен нулю:

- либо за счет нулевого значения дифференциала (когда рентабельность активов равна цене привлекаемых кредитных ресурсов)

- либо за счет нулевого значения плеча финансового рычага (когда не используются заемные источники финансирования)

При выборе структуры источников финансирования необходимо учитывать следующие факторы:

- При значениях EBIT, превышающих уровень безразличия, финансирование с высокой долей заемных средств позволит руководству предприятию получить более высокую прибыль, принадлежащую акционерам

- При значениях EBIT ниже уровня безразличия, например, при минимуме заемных средств, также можно получить более высокую прибыль на акцию

Чем больше реальное значение EBIT превышает значение EBIT в точке безразличия, тем выгоднее для предприятия финансирование посредством заемного капитала. При этом выгода тем больше, чем ниже вероятность снижения EBIT в течение срока действия долговых обязательств.

Леверидж - это особая область финансового менеджмента, связанная с управлением прибыльностью. Буквально - это «рычаг для подъема тяжестей», т.е. некий «механизм», использование которого может привести к существенному изменению финансового состояния, дать так называемый леверажный эффект, или эффект рычага. В контексте финансового менеджмента под «механизмом» понимают умелые действия менеджеров, эффективные управленческие решения.

Финансовый леверидж характеризует использование предприятием заемных средств, которое влияет на изменение коэффициента рентабельности собственного капитала. Иными словами, финансовый леверидж представляет собой объективный фактор, возникающий с появлением заемных средств в объеме используемого предприятием капитала, позволяющий ему получить дополнительную прибыль на собственный капитал.

Показатель, отражающий уровень дополнительно генерируемой прибыли на собственный капитал при различной доле использования заемных средств, называется эффектом финансового левериджа. Он рассчитывается по следующей формуле:

ЭФЛ = (1 - Снп) х (КВРа - ПК) х (ЗК : СК),

где ЭФЛ — эффект финансового левериджа, заключающийся в приросте коэффициента рентабельности собственного капитала, %;

Снп — ставка налога на прибыль, выраженная десятичной дробью;

КВРа — коэффициент валовой рентабельности активов (отношение валовой прибыли к средней стоимости активов);

ПК — средний размер процентов за кредит, уплачиваемых предприятием за использование заемного капитала;

ЗК — средняя сумма используемого предприятием заемного капитала;

СК — средняя сумма собственного капитала предприятия.

Рассматривая приведенную формулу расчета эффекта финансового левериджа, можно выделить в ней три основные составляющие:

1. Налоговый корректор финансового левериджа (1 - Снп), который показывает в какой степени проявляется эффект финансового левериджа в связи с различным уровнем налогообложения прибыли.

Налоговый корректор финансового левериджа практически не зависит от деятельности предприятия, так как ставка налога на прибыль устанавливается законодательно. Вместе с тем, в процессе управления финансовым левериджем дифференцированный налоговый корректор может быть использован в следующих случаях:

а) если по различным видам деятельности предприятия установлены дифференцированные ставки налогообложения прибыли;

б) если по отдельным видам деятельности предприятие использует налоговые льготы по прибыли;

в) если отдельные дочерние фирмы предприятия осуществляют свою деятельность в свободных экономических зонах своей страны, где действует льготный режим налогообложения прибыли;

г) если отдельные дочерние фирмы предприятия осуществляют свою деятельность в государствах с более низким уровнем налогообложения прибыли.

В этих случаях, воздействуя на отраслевую или региональную структуру производства (а соответственно и на состав прибыли по уровню ее налогообложения), можно снизив среднюю ставку налогообложения прибыли повысить воздействие налогового корректора финансового левериджа на его эффект (при прочих равных условиях).

2. Дифференциал финансового левериджа (КВРа - ПК), который характеризует разницу между коэффициентом валовой рентабельности активов и средним размером процента за кредит.

Дифференциал финансового левериджа является главным условием, формирующим положительный эффект финансового левериджа. Этот эффект проявляется только в том случае, если уровень валовой прибыли, генерируемой активами предприятия, превышает средний размер процента за используемый кредит (включающий не только его прямую ставку, но и другие удельные расходы по его привлечению, страхованию и обслуживанию), т.е. если дифференциал финансового левериджа является положительной величиной. Чем выше положительное значение дифференциала финансового левериджа, тем выше при прочих равных условиях будет его эффект.

В связи с высокой динамичностью этого показателя он требует постоянного мониторинга в процесс управления эффектом финансового левериджа. Этот динамизм обусловлен действием ряда факторов.

Прежде всего, в период ухудшения конъюнктуры финансового рынка (в первую очередь, сокращения объема предложения на нем свободного капитала) стоимость заемных средств может резко возрасти, превысив уровень валовой прибыли, генерируемой активами предприятия.

Кроме того, снижение финансовой устойчивости предприятия в процессе повышения доли используемого заемного капитала приводит к увеличению риска его банкротства, что вынуждает кредиторов увеличивать уровень ставки процента за кредит с учетом включения в нее премии за дополнительный финансовый риск. При определенном уровне этого риска (а соответственно и уровне общей ставки процента за кредит) дифференциал финансового левериджа может быть сведен к нулю (при котором использование заемного капитала не даст прироста рентабельности собственного капитала) и даже иметь отрицательную величину (при которой рентабельность собственного капитала снизится, так как часть чистой прибыли, генерируемой собственным капиталом, будет уходить на обслуживание используемого заемного капитала по высоким ставкам процента).

Наконец, в период ухудшения конъюнктуры товарного рынка сокращается объем реализации продукции, а соответственно и размер валовой прибыли предприятия от операционной деятельности. В этих условиях отрицательная величина дифференциала финансового левериджа может формироваться даже при неизменных ставках процента за кредит за счет снижения коэффициента валовой рентабельности активов.

Формирование отрицательного значения дифференциала финансового левериджа по любой из вышеперечисленных причин всегда приводит к снижению коэффициента рентабельности собственного капитала. В этом случае использование предприятием заемного капитала дает отрицательный эффект.

3. Коэффициент финансового левериджа или плечо рычага (ЗК : СК), который характеризует сумму заемного капитала, используемого предприятием, в расчете на единицу собственного капитала.

Коэффициент финансового левериджа является тем рычагом, который мультиплицирует (пропорционально мультипликатору или коэффициенту изменяет) положительный или отрицательный эффект, получаемый за счет соответствующего значения его дифференциала. При положительном значении дифференциала любой прирост коэффициента финансового левериджа будет вызывать еще больший прирост коэффициента рентабельности собственного капитала, а при отрицательном значении дифференциала прирост коэффициента финансового левериджа будет приводить к еще большему темпу снижения коэффициента рентабельности собственного капитала. Иными словами, прирост коэффициента финансового левериджа мультиплицирует еще больший прирост его эффекта (положительного или отрицательного в зависимости от положительной или отрицательной величины дифференциала финансового левериджа). Аналогично снижение коэффициента финансового левериджа будет приводить к обратному результату, снижая в еще большей степени его положительный или отрицательный эффект.

Таким образом, при неизменном дифференциале коэффициент финансового левериджа является главным генератором как возрастания суммы и уровня прибыли на собственный капитал, так и финансового риска потери этой прибыли. Аналогичным образом, при неизменном коэффициенте финансового левериджа положительная или отрицательная динамика его дифференциала генерирует как возрастание суммы и уровня прибыли на собственный капитал, так и финансовый риск ее потери.

Выделение этих составляющих позволяет целенаправленно управлять эффектом финансового левериджа в процессе финансовой деятельности предприятия.

Знание механизма воздействия финансового левериджа на уровень прибыльности собственного капитала и уровень финансового риска позволяет целенаправленно управлять как стоимостью, так и структурой капитала предприятия.

Отраслевые особенности операционной деятельности предприятия являются одним из факторов, учет которых позволяет целенаправленно формировать структуру капитала. Кроме этого, необходимо учитывать стадию жизненного цикла предприятия. Задачей руководства предприятия является определение момента проведения комплекса мероприятий по укреплению финансово-экономической стабильности функционирования предприятия с учетом организационно-экономических особенностей этапа жизненного цикла и, возможно, начала преобразований, связанных с переходом в новое качественное состояние. Учет конъюнктуры финансового рынка позволяет проследить изменение стоимости заемного капитала. Уровень рентабельности операционной деятельности формирует кредитный рейтинг предприятия. Уровень налогообложения прибыли обуславливает разницу в стоимости собственного и заемного капитала. Также необходимо учитывать финансовый менталитет собственников и менеджеров предприятия, уровень концентрации собственного капитала, отношение кредиторов к предприятию, коэффициент операционного левериджа, конъюнктуру товарного рынка и т.д.[12]

Итак, каждая корпорация стремится достичь оптимальности в соотношении между источниками финансирования, так как структура капитала влияет на его стоимость. Увеличение задолженности может повысить риск фирмы, насторожить инвесторов относительно способности фирмы расплатиться со своими кредиторами. Это, в свою очередь, может повысить стоимость капитала. При разработке политики в области структуры капитала управляющие корпорацией ставят перед собой определенную цель. Она состоит в увеличении части долга, если необходимые средства выгоднее приобрести в кредит. В другом случае корпорация предпочтет финансированию расширение своей деятельности путем выпуска новых акций. В связи с этим особое значение имеет показатель, который называется финансовый леверидж, т.е. использование ссуд или привилегированных акций для формирования фондов корпорации.

Таким образом, мы можем выделить следующие факторы, оказывающие влияние на выбор структуры источников финансирования деятельности:

- Отраслевые особенности операционной деятельности предприятия, определяющие структуру его активов и степень их ликвидности

- Стадия жизненного цикла и темпы роста предприятия

- Конъюнктура товарного рынка

- Уровень рентабельности операционной деятельности

- Уровень налогообложения прибыли

- Уровень концентрации собственного капитала

- Конъюнктура финансового рынка

- Финансовая гибкость руководства предприятия

- Отношение кредиторов к предприятию

Процесс управления привлечением заемных средств предприятием строится по следующим основным этапам:

1. Анализ привлечения и использования заемных средств в предшествующем периоде. Целью такого анализа является выявление объема, состава и форм привлечения заемных средств предприятием, а также оценка эффективности их использования.

На первой стадии анализа изучается динамика общего объема привлечения заемных средств в рассматриваемом периоде; темпы этой динамики сопоставляются с темпами прироста суммы собственных финансовых ресурсов, объемов операционной и инвестиционной деятельности, общей суммы активов предприятия.

На второй стадии анализа определяются основные формы привлечения заемных средств, анализируются в динамике удельный вес сформированных финансового кредита, товарного кредита и текущих обязательств по расчетам в общей сумме заемных средств, используемых предприятием.

На третьей стадии анализа определяется соотношение объемов используемых предприятием заемных средств по периоду их привлечения. В этих целях проводится соответствующая группировка используемого заемного капитала по этому признаку, изучается динамика соотношения кратко и долгосрочных заемных средств предприятия и их соответствие объему используемых оборотных и внеоборотных активов.

На четвертой стадии анализа изучается состав конкретных кредиторов предприятия и условия предоставления ими различных форм финансового и товарного (коммерческого) кредитов. Эта условия анализируются с позиций их соответствия конъюнктуре финансового и товарного рынков.

На пятой стадии анализа изучается эффективность использования заемных средств в целом и отдельных их форм на предприятии. В этих целях используются показатели оборачиваемости и рентабельности заемного капитала. Первая группа этих показателей сопоставляется в процессе анализа со средним периодом оборота собственного капитала.

Результаты проведенного анализа служат основой оценки целесообразности использования заемных средств на предприятии в сложившихся объемах и формах.

2. Определение целей привлечения заемных средств в предстоящем периоде. Эти средства привлекаются предприятием на строго целевой основе, что является одним из условий последующего эффективного их использования. Основными целями привлечения заемных средств предприятиями являются:

а) пополнение необходимого объема постоянной части оборотных активов. В настоящее время большинство предприятий, осуществляющих производственную деятельность, не имеют возможности финансировать полностью эту часть оборотных активов за счет собственного капитала. Значительная часть этого финансирования осуществляется за счет заемных средств;

б) обеспечение формирования переменной части оборотных активов. Какую бы модель финансирования активов не использовало предприятие, во всех случаях переменная часть оборотных активов частично или полностью финансируется за счет заемных средств;

в) формирование недостающего объема инвестиционных ресурсов. Целью привлечения заемных средств в этом случае выступает необходимость ускорения реализации отдельных реальных проектов предприятия (новое строительство, реконструкция, модернизация); обновление основных средств (финансовый лизинг) и т.п.;

г) обеспечение социально-бытовых потребностей своих работников. В этих случаях заемные средства привлекаются для выдачи ссуд своим работникам на индивидуальное жилищное строительство, обустройство садовых и огородных участков и на другие аналогичные цели;

д) другие временные нужды. Принцип целевого привлечения заемных средств обеспечивается и в этом случае, хотя такое их привлечение осуществляется обычно на короткие сроки и в небольших объемах.

3. Определение предельного объема привлечения заемных средств. Максимальный объем этого привлечения диктуется двумя основными условиями:

а) предельным эффектом финансового левериджа. Так как объем собственных финансовых ресурсов формируется на предшествующем этапе, общая сумма используемого собственного капитала может быть определена заранее. По отношению к ней рассчитывается коэффициент финансового левериджа (коэффициент финансирования), при котором его эффект будет максимальным. С учетом суммы собственного капитала в предстоящем периоде и рассчитанного коэффициента финансового левериджа вычисляется предельный объем заемных средств, обеспечивающий эффективное использование собственного капитала;

б) обеспечением достаточной финансовой устойчивости предприятия. Она должна оцениваться не только с позиций самого предприятия, но и с позиций возможных его кредиторов, что обеспечит впоследствии снижение стоимости привлечения заемных средств.

С учетом этих требований предприятие устанавливает лимит использования заемных средств в своей хозяйственной деятельности.

4. Оценка стоимости привлечения заемного капитала из различных источников. Такая оценка проводится в разрезе различных форм заемного капитала, привлекаемого предприятием из внешних и внутренних источников. Результаты такой оценки служат основой разработки управленческих решений относительно выбора альтернативных источников привлечения заемных средств, обеспечивающих удовлетворение потребностей предприятия в заемном капитале.

5. Определение соотношения объема заемных средств, привлекаемых на кратко и долгосрочной основе. Расчет потребности в объемах кратко и долгосрочных заемных средств основывается на целях их использования в предстоящем периоде. На долгосрочный период (свыше 1 года) заемные средства привлекаются, как правило, для расширения объема собственных основных средств и формирования недостающего объема инвестиционных ресурсов (хотя при консервативном подходе к финансированию активов заемные средства на долгосрочной основе привлекаются и для обеспечения формирования оборотного капитала). На краткосрочный период заемные средства привлекаются для всех остальных целей их использования.

Расчет необходимого размера заемных средств в рамках каждого периода осуществляется в разрезе отдельных целевых направлений их предстоящего использования. Целью этих расчетов является установление сроков использования привлекаемых заемных средств для оптимизации соотношения долго и краткосрочных их видов. В процессе этих расчетов определяются полный и средний срок использования заемных средств.

Полный срок использования заемных средств представляет собой период времени с начала их поступления до окончательного погашения всей суммы долга. Он включает в себя три временных периода:

а) срок полезного использования — это период времени, в течение которого предприятие непосредственно использует предоставленные заемные средства в своей хозяйственной деятельности;

б) льготный (грационный) период — это период времени с момента окончания полезного использования заемных средств до начала погашения долга. Он служит резервом времени для аккумуляции необходимых финансовых средств;

в) срок погашения— это период времени, в течение которого происходит полная выплата основного долга и процентов по используемым заемным средствам. Этот показатель используется в тех случаях, когда выплата основного долга и процентов осуществляется не одномоментно после окончания срока использования заемных средств, а частями в течение определенного периода времени по предусмотренному графику.

Расчет полного срока использования заемных средств осуществляется в разрезе перечисленных элементов исходя из целей их использования и сложившейся на финансовом рынке практике установления льготного периода и срока погашения.

Средний срок использования заемных средств представляет собой средний расчетный период, в течение которого они находятся в использовании на предприятии.

Средний срок использования заемных средств определяется по каждому целевому направлению привлечения этих средств; по объему их привлечения на кратко и долгосрочной основе; по привлекаемой сумме заемных средств в целом.

Соотношение заемных средств, привлекаемых на кратко и долгосрочной основе, может быть оптимизировано также с учетом стоимости их привлечения.

6. Определение форм привлечения заемных средств. Эти формы дифференцируются в разрезе финансового кредита; товарного (коммерческого) кредита; прочих форм. Выбор форм привлечения заемных средств предприятие осуществляет исходя из целей и специфики своей хозяйственной деятельности.

7. Определение состава основных кредиторов. Этот состав определяется формами привлечения заемных средств. Основными кредиторами предприятия являются обычно его постоянные поставщики, с которыми установлены длительные коммерческие связи, а также коммерческий банк, осуществляющий его расчетно-кассовое обслуживание.

8. Формирование эффективных условий привлечения кредитов. К числу важнейших из этих условий относятся: а) срок предоставления кредита; б) ставка процента за кредит; в) условия выплаты суммы процента; г) условия выплаты основной суммы долга; д) прочие условия, связанные с получением кредита.

Срок предоставления кредита является одним из определяющих условий его привлечения. Оптимальным считается срок предоставления кредита, в течение которого полностью реализуется цель его привлечения (например, ипотечный кредит — на срок реализации инвестиционного проекта; товарный кредит — на период полной реализации закупленных товаров и т.п.).

Ставка процента за кредит характеризуется тремя основными параметрами: ее формой, видом и размером.

По применяемым формам различают процентную ставку (для наращения суммы долга) и учетную ставку (для дисконтирования суммы долга). Если размер этих ставок одинаков, то предпочтение должно быть отдано процентной ставке, так как в этом случае расходы по обслуживанию долга будут меньшими.

По применяемым видам различают фиксированную ставку процента (устанавливаемую на весь срок кредита) и плавающую ставку процента (с периодическим пересмотром ее размера в зависимости от изменения учетной ставки центрального банка, темпов инфляции и конъюнктуры финансового рынка). Время, в течение которого ставка процента остается неизменной, называется процентным периодом. В условиях инфляции для предприятия предпочтительней является фиксированная ставка или плавающая ставка с высоким процентным периодом.

Размер ставки процента за кредит является определяющим условием при оценке его стоимости. По товарному кредиту он принимается при оценке в размере ценовой скидки продавца за осуществление немедленного расчета за поставленные товары, выраженной в годовом исчислении.

Условия выплаты суммы процента характеризуются порядком выплаты его суммы. Этот порядок сводится к трем принципиальным вариантам: выплате всей суммы процента в момент предоставления кредита; выплате суммы процента равномерными частями; выплате всей суммы процента в момент уплаты основной суммы долга (при погашении кредита). При прочих равных условиях предпочтительней является третий вариант.

Условия выплаты основной суммы долга характеризуются предусматриваемыми периодами его возврата. Эти условия сводятся к трем принципиальным вариантам: частичному возврату основной суммы долга в течение общего периода функционирования кредита; полному возврату всей суммы долга по истечении срока использования кредита; возврата основной или части суммы долга с предоставлением льготного периода по истечении срока полезного использования кредита. При прочих равных условиях третий вариант является для предприятия предпочтительней.

Прочие условия, связанные с получением кредита, могут предусматривать необходимость его страхования, выплаты дополнительного комиссионного вознаграждения банку, разный уровень размера кредита по отношению к сумме заклада или залога и т.п.

9. Обеспечение эффективного использования кредитов. Критерием такой эффективности выступают показатели оборачиваемости и рентабельности заемного капитала.

10. Обеспечение своевременных расчетов по полученным кредитам. С целью этого обеспечения по наиболее крупным кредитам может заранее резервироваться специальный возвратный фонд. Платежи по обслуживанию кредитов включаются в платежный календарь и контролируются в процессе мониторинга текущей финансовой деятельности.

На предприятиях, привлекающих большой объем заемных средств в форме финансового и товарного (коммерческого) кредита, общее управление привлечением заемных средств может быть детализировано затем в разрезе указанных форм кредита.

2 Анализ предпринимательской деятельности ООО «Техпроект» и источников ее финансирования

2.1 Краткая характеристика предприятия. Организация управления источниками финансирования

ООО «Техпроект» уже несколько лет успешно работает на российском рынке промышленного оборудования.

Компания оперативно обеспечивает потребности клиентов в столярных изделиях по конкурентоспособным ценам.

Специалисты компании постоянно отслеживают требования рынка, в ассортимент товара регулярно вводятся новые номенклатурные группы, наиболее полно удовлетворяющие покупательский спрос. В этой работе большую помощь компании оказывают постоянные клиенты, запросы и пожелания которых учитываются с особым вниманием.

Многолетний опыт работы в сфере российского рынка промышленного оборудования является надежным гарантом установления и развития долгосрочных взаимовыгодных отношений со всеми заинтересованными сторонами. Оптовые спецпредложения и система скидок экономит клиентам компании время и деньги. При работе с клиентами компания использует индивидуальный подход, возможность выполнения нестандартных заказов, а также комплекс сервисных услуг, направленных на становление, расширение и укрепление сотрудничества.

Организационная структура ООО «Техпроект» представлена на рис. 2.1.

Данная организационная структура больше всего подходит к линейно-функциональному типу, который чаще всего встречается на малых и средних предприятиях. Это обусловлено тем, что при малом числе сотрудников нет необходимости создавать дополнительные уровни управления.

В отличие от чисто линейной, линейно-функциональная структура значительно облегчает работу руководителя, так как у него имеются заместители и практически ему нужно работать только с ними, а не со всем коллективом исполнителей индивидуально. Каждый из заместителей по функциональным направлениям обязан компетентно решать возникающие производственные задачи, и имеет право принимать самостоятельные решения в пределах своих полномочий. Функциональную структуру управления часто называют традиционной или классической, так как она применяется уже многие годы и ее особенности более глубоко исследованы.

![]()

Рис. 2.1 – Организационная структура ООО «Техпроект»

Высшим органом управления является Общее собрание участников общества. Общее собрание участников общества вырабатывает стратегию и назначает Генерального директора Общества.

Руководство ООО «Техпроект» осуществляется Генеральным директором. Генеральный директор действует на основании Устава и является исполнительным органом и несет ответственность за деятельность объединения, а также заключает договоры, налаживает связи с заказчиками-экспортерами и импортерами, вносит предложения о распределении обязанностей между работниками и выполняет другие функции по должности. Трудовые отношения регулируются на основании заключенного контракта с генеральным директором.

Бухгалтерия осуществляет расчет, анализ, составление отчетности и представление статистических данных.

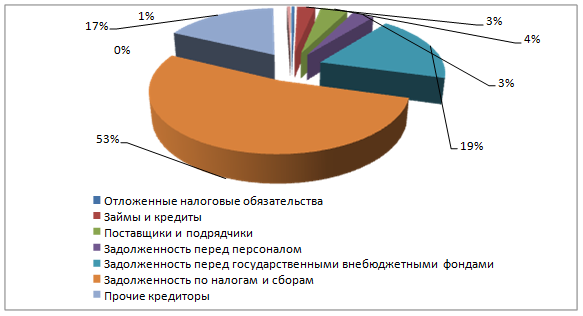

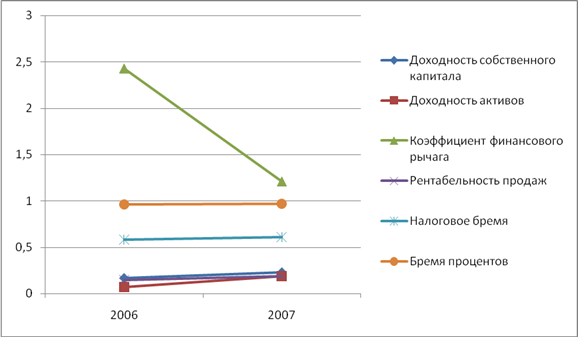

Экономист по расчетам занимается выставлением счетов по осуществленным перевозкам, следит за своевременной оплатой по ним.