| Скачать .docx |

Реферат: Основні напрями удосконалення податкової системи України

ОСНОВНІ НАПРЯМИ УДОСКОНАЛЕННЯ ПОДАТКОВОЇ СИСТЕМИ УКРАЇНИ

1. Недоліки чинної податкової системи

Податкова система, що діє в нашій державі, продовжує стояти на заваді ефективному розвитку українського суспільства. Вона була і є високою перепоною між владою і народом. Вона використовується як засіб пригнічення платників податків. Вона є несправедливою щодо оподаткування абсолютної більшості громадян України. Вона гальмує економічне і соціальне відродження нації.

Головні ознаки згубності діючої системи оподаткування для потреб держави і суспільства наступні.

1. Система відзначається надзвичайно високим податковим навантаженням.

Перш за все воно лягає тягарем на більшість суб’єктів реального сектору економіки. Сукупні податкові вимоги відносно доданої вартості (доходу) окремих національних підприємств, не віднесених до груп пільгового чи спеціального оподаткування, знаходяться в межах від 56,0 до 120%. З урахуванням суб’єктів господарювання, що оподатковуються за спеціальними системами (малий та середній бізнес, сільські господарства, підприємства спеціальних економічних зон), середнє розрахункове значення податкових вимог до національних суб’єктів господарювання по відношенню до створеної ними доданої вартості досягає в Україні 56-58%. Якщо виключити з розрахунків показників податкового навантаження сплачені підприємствами суми ПДВ, вважаючи що цей податок переноситься на громадян-споживачів і на бюджет (при поверненні сплачених сум українським експортерам), то діапазон коливань сукупних податкових вимог до окремих українських підприємств і господарств, які не користуються спеціальними пільговими системами оподаткування, становитиме від 40,0 до 82,0% створеної ними доданої вартості. Середнє розрахункове значення податкових вимог до усіх українських суб’єктів господарювання (враховуючи "пільговиків") по відношенню до створеної ними доданої вартості знизиться після виключення вимог з ПДВ до 45,0-47,0%. Звичайно, лише окремі підприємства здатні витримати такі надзвичайно високі нормативні податкові навантаження. Це, зокрема, лише ті підприємства, у яких співвідношення прибутку до фонду заробітної плати сягає щонайменше 120%. По державних підприємствах цей показник мав би бути щонайменше 160%. Очевидно, що в такому списку не буде жодного підприємства промисловості та сільського господарства. Отже для абсолютної більшості українських підприємств сплата усіх податків є настільки високою, що призводить до зменшення обсягів їх капіталів і тому змушує приховувати доходи, здійснювати тіньові і контрабандні операції, приводить до витоку капіталів за кордон. Окрім цього, існує, як відомо, допустимий рівень оподаткування, який суб’єктивно сприймається власником підприємства (та інвесторами). Його значення для представника будь-якої нації, незалежно від рівня культури та ідеології виховання не перевищує у сьогоднішньому світі 30-35% отриманого доходу. Причому найвищі показники спостерігаються у країнах Європи, які протягом десятиліть формували і виховували солідарну свідомість своїх громадян. В Україні ж протягом декількох поколінь зобов’язання громадян фінансувати державні та інші публічні витрати не існувало. Тому максимальна величина податкових вимог має бути, у більшості випадків, значно нижчою – мабуть 15-20% доходу.

Достатньо високе податкове навантаження лягає також на доходи споживачів – пересічних громадян України. В основному це сплата непрямих податків при купівлі товарів та послуг (ПДВ, акцизи, спеціальні збори до пенсійного фонду, митні платежі з імпорту тощо), а також податки з нерухомості, від продажу нерухомого та рухомого майна та інші. Сукупні обсяги цих податків дорівнюють приблизно 45-46% від суми усієї офіційної зарплати та інших індивідуальних доходів громадян. Окрім того, прямі податки на доходи громадян у цьому році становлять 15,1-15,2% їх сукупної величини (без індивідуальних доходів від бізнесу, підприємництва, фінансових операцій та цінних паперів то що). Отже в середньому до 62 % індивідуальних доходів більшості наших громадян (виключаючи найбідніших – субсидійованих і соціально незахищених громадян, пенсіонерів тощо, а також підприємців і власників прибуткових активів) сплачується ними через податкову систему до бюджету й пенсійного фонду держави. Для пенсіонерів та інших соціально незахищених прошарків громадян України податкове навантаження є трохи нижчим, оскільки вони не сплачують податку з власних доходів – отриманих пенсій, допоміг, субсидій і т.д. Проте і за цих умов податковий тягар, який падає на їх плечі сягає 47,5% їх індивідуальних доходів. В той же час "інші категорії громадян", яких не більше 5%, всі ці роки успішно цей податок розкрадали. Звичайно такий рівень оподаткування є неприйнятним – люди обмежені у споживанні, що має наслідком їх пригнічення, звуження свобод й жене за кращим життям за кордон. У підсумку: загальне податкове навантаження на економіку (і на суб’єктів господарювання, і на сім’ї) у формі сукупних вимог до платників податків складає станом на 2006 рік біля 83,5% від обсягу ВВП України.

2. Недопустимо низьким є рівень сплачуваності податків порівняно із законними податковими вимогами. При надзвичайно високому рівні загальних податкових вимог в України усі фактичні податкові надходження до консолідованого бюджету і соціальних фондів держави дорівнюють за планом 40,0% ВВП. У минулі ж роки сукупні податкові надходження становили не більше 38,8% ВВП України (у 2002 році). Різниця між вимогами і фактичними надходженнями демонструє, як мінімум, міру неприйнятності для суспільства податкового навантаження. Окрім того, це свідчення масштабності звільнень та ухилень від оподаткування, а також неефективності організації податкової системи.

3. До вад чинної податкової системи треба віднести й надзвичайну нерівномірність і несправедливість розподілу податкового навантаження на різних платників податків:

для суб’єктів господарювання така нерівномірність сформувалася завдяки: 1) запровадженню спеціальних систем оподаткування для сільських господарств, а також підприємств, що діють на територіях спеціальних економічних зон, технопарків й зон пріоритетного розвитку. Така міжгалузева і між територіальна нерівномірність податкового навантаження досягає від 12 до 150% доданої вартості на окремих підприємствах. Несправедливість, що виникає при цьому, спотворює ринкову мотивацію до інвестицій у найрентабельніші сектори економіки; змушує окремі господарства перереєстровуватися як сукупність малих структур і уникати податкових зобов’язань; створювати корупційно-адміністративні зони пільгового оподаткування; здійснювати контрабандно-тіньові операції й фальсифікувати податкову звітність; законодавчо встановленим звільненням від сплати або знижок ставок податків в окремих секторах економіки. Такі офіційні пільги, що стосувалися як прямих, так і непрямих податків, були встановлені в основному для галузей та виробництв, що стали збитковими й неконкурентоспроможними (автомобільна, суднобудівна, вугільна, газова промисловість, ВПК, металургія, електроенергетика та інші). Відсутність таких пільг для підприємств інших галузей (легкої, харчової, деревообробної, будматеріалів тощо) стимулювало їх шукати шляхи ухилення від оподаткування; додатковим надвисоким податковим зобов’язанням для таких держав них монополістів, як газо- й нафтотранспортні підприємства, а з цього року й для інших прибуткових підприємств державної власності. Для них податкові вимоги перевалили за 100% доданої вартості. Не можна не розуміти, що в цих умовах платники податків використовують всі можливості уникнення своїх зобов’язань; неофіційних домовленостей між платниками податків й органами стягнення податкових внесків про зменшення сум платежів за допомогою заниження обсягів доходів та інших предметів оподаткування. Особливо широко використовується механізм таких домовленостей з найбільш великими платниками податків, торгівельно-посередницькими, фінансовими, крупними корпоративними та багатогалузевими структурами. Очевидно, саме тут бюджет втрачає найбільшу суму надходжень; свідомим ухиленням підприємств від своїх зобов’язань шляхом фальсифікації звітності про свою діяльність, майно та рівень доходності. За експертними оцінками Світового банку, вагомість офіційних податкових знижок, пільг та звільнень від оподаткування складала до останнього часу біля 12% ВВП;

2) для українських сімей, домогосподарств нерівномірність та несправедливість оподаткування пов’язана з трьома основними причинами: при пропорційній (формально рівномірній) системі оподаткування індивідуальних доходів громадян ті, хто заробляє менше, задовольняють в основному лише матеріальні потреби, обмежуючи себе у можливостях освіти, лікування, оздоровлення, купівлі книг, газет, отриманні інших соціально культурних послуг; через нерівномірність у доходах різні громадяни витрачають непропорційні їх частки на сплату непрямих податків: бідні й найбідніші сплачують значно більшу частку власних доходів на покриття ввізного мита, ПДВ й акцизів, що включені у ціни на товари й послуги, оскільки в їх сімейних бюджетах значно вищою є частка витрат на поточне споживання. Виходить, що чим вищою є частка непрямих податків на доходи громадян у загальній сумі сплачених ними податків, тим нерівномірнішою й несправедливішою є система оподаткування індивідуальних доходів. Мінімальні грошові можливості більшості громадян спонукають їх купувати неякісні, не сертифіковані товари, звертатися до неорганізованих ринків, контрабандних постачальників. Це зумовлює додаткові витрати бюджетних надходжень через несплату відповідних непрямих податків. Їх можна оцінити в сумі втрат по імпортних товарах приблизно у 6-8 млрд. грн., по внутрішніх товарах і послугах – у 8-10 млрд.грн. В сукупності це 4-5% ВВП цього року; на відміну від тих, хто отримує помірковану зарплату і сплачує усі зобов’язання з податку на індивідуальні доходи, високооплачувані працівники, крупні підприємці, власники великих майнових активів через високе оподаткування фондів зарплати (до пенсійного й державного соціальних фондів) приховують дійсні суми своїх доходів, повністю або частково ухиляються від зобов’язань. Масштаби таких ухилень можна оцінити у 20-30% від сплачених сум податку на доходи фізичних осіб – тобто у суму 3,0 - 5,0 млрд. грн. або 0,8–1,0% ВВП України у 2005 році. Отже нерівномірність і несправедливість, що притаманні діючій податковій системі, є серйозним поштовхом до функціонування тіньової економіки, штучних структурно-галузевих викривлень у національному виробництві та інвестиціях, обмеженні бюджетних рахунків держави.

4. Несправедливість системи оподаткування полягає й у неотриманні послуг, пенсій й допомог від держави тими громадянами і членами їх сімей, які сплачують відповідні податки. Так, дрібні та середні підприємці, надавачі приватних послуг тощо, які вносять платежі за спрощеною системою оподаткування, не мають прав на отримання таких же пенсій й соціальних допомог, як наймані працівники, що сплатили адекватні суми до державного бюджету й пенсійного та соціальних фондів. Те ж можна сказати й про державну правову допомогу, яка продовжує дискримінаційно ставитися до приватного бізнесу і підприємництва.

5. Згубність діючої системи оподаткування полягає й у її перевантаженні непрямими податками, які у сукупності складають ѕ всіх податкових платежів громадян України. В той же час, частка непрямих податків, які сплачують підприємства та інші суб’єкти господарювання (сплачують лише ввізне, вивізне та державне мито) не перевищує 10,0% їх сукупних податкових зобов’язань. Фактично через непрямі податки (акцизи та ПДВ) держава переклала податкове навантаження на плечі населення. Згубність такого перекладання у тому, що:

5.1. Платники непрямих податків у більшості випадків не знають, що їх оподатковують. Податківці вважають це перевагою даних податкових зборів. Громадяни не обурюються, купуючи товари та послуги, а отже ставки ПДВ, акцизів, мита, спецзборів і т.п. можна підвищувати; можна постійно множити кількість видів непрямих податкових вилучень, довільно завищувати суми останніх, використовуючи неправдиві дані про величину предмету оподаткування (особливо щодо ПДВ та ввізного мита). Внаслідок цього податківці можуть вільно маніпулювати розрахунками платежів, а от же, не докладаючи зусиль, отримувати необхідні надходження. В той же час не контрольованість цього типу оподаткування з боку платників разом з до вільними маніпулюваннями роблять надходження цих податків вкрай нестабільними та ненадійними.

5.2. Страждають від застосування непрямих податків (в частині, що не оподатковує предмети розкоші) у більшій мірі бідні сім’ї і незаможні громадяни. З часом акцизи, що мають диференціюватися, зростаючи для предметів розкоші, складають все меншу частку у сумах непрямих податків, де випереджаючими темпами збільшується вагомість ПДВ та ввізного мита. Внаслідок цього, непряме оподаткування усе у більшій мірі порушує засади рівномірного обтяження доходів усіх платників податків.

5.3. Застосування непрямих податків у роки зростання виробництва й споживання виглядає вкрай доцільним через прискорене збільшення цих податкових вимог. Навпаки, у роки гальмування темпів росту економіки, суми надходжень від їх сплати зменшуються, причому таке зменшення випереджає падіння прямих податкових платежів.

6. Характерними рисами податкової системи є непрозорість, суперечливість та незрозумілість норм, що застосовуються. Особливо це торкається:

6.1. Оподаткування прибутку, коли до його складу вимагається включити значну частину витрат підприємств (що є формою вилучення частини їх основного і оборотного капіталу); коли примушують сплачувати податок не тільки з прибутку, а й фактичних збитків (шляхом не включення збитків до розрахунку фінансових результатів); коли вимагають сплачувати цей податок неприбуткові підприємства (кооперативи, споживчі й кредитні товариства, наукові, медичні, учбові, видавничі, мистецькі, громадські, благодійні організації); коли вільно тлумачать час фактичного отримання доходів; коли прибуток оподатковується неодноразово (додатково оподатковуються виплати премій, дивідендів, здійснення інвестицій – купівля акцій, обладнання, оплата будівельних робіт тощо).

6.3. Збору й компенсації сплаченого ПДВ: по перше, цей податок пристосований до оподаткування продажів товарів, але застосовується й до надання послуг – при цьому визначається, що ціна послуги складається лише з доданої вартості і не містить витрат матеріалів та компенсації зносу основного капіталу (фондів); по-друге, об’єктом оподаткування є митна вартість імпортованих товарів, яка не містить доданої вартості; по-третє, у багатьох випадках ПДВ нараховується на ціни товарів та послуг, а не вираховується з укладених цін. Це сприяє фактичному збільшенню цін для споживачів, які погоджувалися на їх нижче значення; по-четверте, підприємства, що сплатили ПДВ, але мають право на компенсацію цього платежу (на приклад, експортери), позбавляються цього права або отримують неповну компенсацію, оскільки вона здійснюється вибірково та із затримкою у часі на місяці і роки.

6.4. Невиправданою є уніфікація податку з індивідуальних доходів, різних за своєю природою і важкістю отримання. Зрозуміло, що отримання прибутку від надання в оренду майна, земельних ділянок є легшим за отримання зарплати за виконану працю. Звичайно, більш легкими для отримувачів є й доходи від виграшів в лотерею й успадкування майнових цінностей, але це сьогодні не віддзеркалюється у ставках оподаткування.

6.5. Не враховує податкова система й потребу незабезпечених сімей мати більш сприятливі умови соціального, освітнього, культурного розвитку й медичного захисту (хоча зараз вводиться порядок повернення сплачених податків в частині окремих витрат на освітні послуги).

7. Система збору податків відзначається надвисокою централізацією. У цьому році централізовано розподіляється більше 76% усіх податково-митних зборів на території України. Така суперцентралізація не заохочує місцеві органи влади до максимізації зборів та спрямовує їх зусилля, по-перше, на збільшення своєї частки у розподільчому державному "пирогу" і, по-друге, на сприяння звільненню від сплати податків суб’єктів господарювання, що працюють на відповідній території. У другому випадку використовуються як офіційні (шляхом розгортання спеціальних економічних зон і територій пріоритетного розвитку), так і неофіційні можливості, за яких мінімізується зобов’язання із загальнодержавних податкових платежів.

8. Згубність діючої податкової системи полягає також у нестабільності норм податкового законодавства. Для суб’єктів господарювання існує проблема прилаштування до певної податкової системи, тому будь-який новий податок та збільшення ставок чинних податків руйнує доходи господарств, підштовхує їх до підвищення цін або спонукає до тимчасового або постійного уникнення оподаткування. В Україні ж щорічні зміни до податкового законодавства стали звичайною нормою. Як правило, такі зміни переслідують мету збільшення податкових вимог та об’єктів оподаткування. В умовах же зростання міжнародної конкуренції на ринку капіталів, яка повсякчас посилюється, таке збільшення податкового навантаження є не тільки невиправданим, а й шкідливим. Підвищення податків може бути виправданим лише в часи війн та лиха.

9. Низьку ефективність фіскальної функції податкової системи обумовлює також практично ворожий характер відносин між платниками податків і податківцями. Такий характер відносин склався через цілу низку причин, серед яких: взаємна недовіра між двома сторонами; викривлення, необґрунтовані ускладнення і довільні тлумачення податковою службою податкового законодавства; фактична відсутність презумпції невинуватості щодо бізнесменів; наявність феномену їх загальної провини. Натомість з іншої сторони, спостерігається необґрунтоване самочинне завищення податківцями своїх адміністративних і службових повноважень; проявляється неповага до законних норм; звичними стали бюрократичне свавілля і безкарність за корупцію. Не існує й очевидної для цивілізованих відносин норми погашення збитків, завданих господарствам діями податкового органу. В той же час для податківців залишається обов’язковим план щодо збору штрафів з платників податків, а ще до недавнього часу податківці отримували премії від відсотку зібраних ними штрафів та стягнень. Згадаймо також про таку каральну норму, яка дозволяє податковій міліції арештовувати майно громадян без санкції суду. Відомо, що ця норма ще донедавна надзвичайно часто застосовувалася для незаконного тиску й погроз бізнесменам, небажаним конкурентам та політичним супротивникам. В атмосфері беззаконня й ворожнечі крупні господарські й комерційні суб’єкти вдаються до встановлення відносин з податківцями, які базуються на лобіюванні інтересів та двосторонніх домовленостях (з безумовним включенням корупційної компоненти). У підсумку, це зменшує фактичні податкові зобов’язання суб’єктів господарювання і надходження до бюджету. З іншої сторони, за таких обставин створюються передумови для встановлення політичної лояльності і залежності бізнесу від влади, що суперечить цілям свободи і розвитку громадянського суспільства.

10. На заваді ефективності дії податкової системи стоять також ускладнена організація і непомірно дороге утримання податкової служби. Тут треба врахувати як прямі бюджетні витрати на службу, так і витрати бізнесу на виконання норм ускладненої системи оподаткування. Обтяжливість витрат бізнесу, зокрема, обумовлена основними вадами останньої, наведеними раніше (надзвичайною обтяжливістю й нерівномірністю, непрозорістю і не зрозумілістю норм, нестабільністю законодавства, суперцентралізацією, ускладненням й викривленням податків у ході їх адміністрування, можливостями укладання домовленостей та інше). Окрім того, додаткові витрати виникають через непомірну кількість податків. Станом на 01.03.2007 р. в Україні діяло 27 загальнодержавних та 14 видів місцевих податків і зборів, про те, за соціологічними дослідженнями, суб’єкти господарювання в середньому сплачують 9-12 видів податків й обов’язкових зборів. Як показує аналіз, система переобтяжена численними дрібними податками, витрати на облік, контроль і адміністрування яких перевищують надходження від їх сплати.

2. Шляхи удосконалення податкової системи України

Чинна податкова система потребує якісного реформування. Таке реформування має здійснюватися цілеспрямовано, системно, відкрито, виважено за складовими і поступово у часі. Це потрібно аби відбулося вирішення спектру цільових задач системного реформування. До них треба віднести: забезпечення результативності змін; залучення до процесу всіх суб’єктів відносин; базування на інтересах громадянського суспільства і всіх громадян України; забезпечення адекватного і прогнозованого реагування суб’єктів сплати по датків на зміни, що запроваджуються, їх прилаштування до нових вимог.

Податки є важливою ланкою економічних відносин будь-якої держави. Україна вже чотирнадцять років існує як незалежна держава, але єдиного нормативного акту, який би регулював правовідносини в сфері оподаткування немає. Стало очевидним, що без прийняття Податкового кодексу економіка держави приречена на нестабільність. Його прийняття повинно базуватись на відповідній концепції реформування податкової системи в Україні.

Однак, цей проект головним чином має інформаційний характер і не базується на програмному, детальному, підтвердженому реальними показниками аналізі проблем, які є найбільш актуальними для чинної податкової системи України.

Проблема колізій у сфері оподаткування має вирішуватися не тільки шляхом приведення у відповідність законодавства із Конституцією України та усунення існуючих суперечностей між законами та підзаконними нормативно-правовими актами, а й застосування норм, що, спрямовані на вирішення колізій у праві.

Так, в проекті Податкового кодексу України зазначено, що нормативно-правові акти з питань оподаткування не можуть суперечити цьому Кодексу. У разі існування суперечностей між нормами цього Кодексу та нормами інших нормативно-правових актів з питань оподаткування, застосовуються норми цього Кодексу.

Привабливість ідеї кодифікації податкового права зумовлена функціями, які повинен виконувати Кодекс. Ці функції полягають у стабілізації податкового права і створенні таким чином прогнозованого, певного економічного середовища; забезпеченні єдиної термінології, уніфікації правил оподаткування; узгодженні податкових законів, ліквідації колізій між ними, встановленні механізмів взаємодії всіх елементів податкової системи.

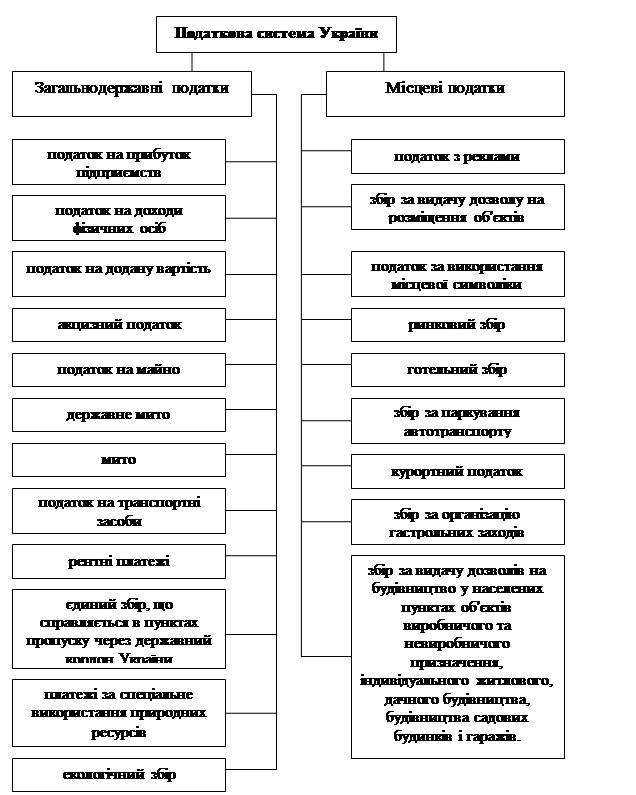

Відповідно до проекту податкового кодексу в Україні справлятимуться загальнодержавні та місцеві податки, які наведені на рис. 1.

У Кодексі йдеться не про просте скорочення переліку податків та зниження їх ставок, хоч і ці заходи матимуть позитивний результат, а про розширення бази оподаткування, залучення до нього дедалі більшої кількості платників податків, а також про зміну самої ідеології оподаткування. На жаль, аналізуючи ситуацію, що склалася у зв’язку з обговоренням і ухваленням Податкового кодексу України, необхідно зауважити, що внаслідок специфічного поєднання процесів реформування і кодифікації податкового законодавства під час обговорення проекту Кодексу основна увага приділяється аспектам реформування, зокрема визначенню величини податкових ставок, пільг, податкової бази, і набагато менша – проблемам усунення правових прогалин, вирішенню податкових колізій, вдосконаленню правової регламентації всієї системи податкових відносин.

Рис.1. Склад податкової системи відповідно до проекту Податкового Кодексу України

Прийняття Податкового кодексу може забезпечити поступовий перехід до періоду "податкової стабілізації" і частково-автоматичної фіскальної політики. Це значно поліпшить умови господарювання підприємств, стане важливим фактором прискорення інноваційно-інвестиційних процесів.

Серед науковців не існує єдиної думки щодо вдосконалення податкової системи, на практиці існує декілька концепцій щодо реформування сучасної податкової системи. Так, група народних депутатів під керівництвом Б. Губського розробила проект однієї з таких концепцій. Позитивом цієї концепції є проведений аналіз існуючої податкової системи та запропоновані засади та шляхи її реформування.

Іншим прикладом концепції реформування податкової системи України є концепція, що розроблялася в контексті проведення загальнонаціонального зібрання "Сучасна податкова політика: від тиску до заохочення", проведеного в рамках третього форуму "Влада і бізнес – партнери", який відбувся 8 вересня 2005 року, і є предметом для обговорення широкого підприємницького та експертного загалу.

Я докладніше зупинюсь на двох, на мій погляд, більш вдалих: це "Концепція реформування податкової системи України" підготовлена робочою групою Секретаріату Президента України і випливаюча з неї програма реформи Центру соціально-економічних досліджень CASE Україна.

Оскільки друга лише доповнює і уточнює першу, до того ж, на мою думку, виглядає більш правильною, я зроблю порівняння цих програм, беручи за основу другу.

Ідеальна податкова система повинна мати декілька чітких економічних рис. Загалом ідеальна податкова система є економічно нейтральною: вона не створює ніяких спотворень, стимулів або перешкод для здійснення різних видів діяльності. Часом уряд використовує податкову систему щоб стимулювати економічне зростання чи перешкоджати використанню певних ресурсів.

Однак, ці функції не є основними функціями податкової системи і вони, за звичай, застосовуються тоді, коли потенціал інших методів повністю вичерпаний. Хоча уряд уже зробив ряд важливих і успішних кроків у реформуванні податкової системи, вона все ще залишається обтяжливою, спотворюючою, несправедливою та дорогою для утримання. Крім цього, податкова система України виконує низку функцій, які не є звичними для податкової системи будь-якої розвиненої країни. Зокрема, можна спостерігати такі дві виразні риси – карну та, так звану, стимулюючу.

В країнах з перехідною економікою не прямі податки (ПДВ та акциз) відіграють важливу роль у забезпеченні над ходжень до бюджету. Адже можливості ухилення від їх сплати значно менші ніж для прямих податків. Натомість на прямі податки найбільшою мірою покладаються країни з розвинутими інститутами податкової системи та високою податковою культурою. Доки буде існувати сам податок ПДВ в наявному вигляді та його відшкодування з бюджету, до тих пір буде існувати розкрадання цього податку та масштабна системна корупція. Ніяка електронна звітність тут не допоможе. ПДВ і так найбільш затратний в адмініструванні, створення електронної системи приведе до додаткових постійних витрат як з боку держави, так і з боку платників. Потрібно пам’ятати, що від зниження ставок непрямих податків найбільшою мірою виграють виробники, а не споживачі. Лише на конкурентних ринках зниження ставок ПДВ призведе до зменшення ціни товарів та послуг. Натомість в багатьох секторах економіки зменшення ставок ПДВ сприятиме зростанню рентабельності підприємств, які будуть залишати у своєму розпорядженні кошти, що раніше йшли на сплату ПДВ. Позитивним моментом таких змін є зменшення вхідного порога для входження нових підприємств на ринок, оскільки вища рентабельність дозволить новим підприємствам інвестувати більші обсяги коштів у розширення виробництва. Це, у свою чергу, має призвести до розвитку конкурентного середовища на ринках товарів та послуг. Встановлення ставки ПДВ у розмірі 12% (як це пропонується у Концепції) суперечить норматив ним актам Європейського союзу. Мінімальна ставка ПДВ у країнах ЄС не може бути нижчою ніж 15%. Тому зважаючи на прагнення України інтегруватися до європейського співтовариства, необхідно враховувати ці вимоги. Доцільність застосування зменшених або нульових ставок податку на додану вартість є достатньо спірною. Використання знижених (нульових) ставок за проваджується, як правило, з метою здешевлення ряду соціальних товарів та послуг для населення. Однак, як вже зазначалося, зниження ставок ПДВ не обов’язково призводить до здешевлення товарів. Окрім того, зменшення податкових ставок призводить до зменшення податкових платежів усіх соціальних груп, а не лише найбідніших. Запроваджуючи нульові ставки ПДВ на товари та послуги, потрібно пам’ятати, що відповідно до норм Світової організації торгівлі ці ж самі знижені ставки потрібно буде застосовувати і щодо імпортованої продукції. Ця вимога є елементом забезпечення "національного режиму" – одного із ключових принципів СОТ. Тому така допомога національному виробнику, що автоматично поширюватиметься і на іноземних постачальників буде дорого коштувати бюджету. У цьому зв’язку слід наголосити, що теперішній порядок сплати ПДВ сільгоспвиробниками необхідно буде переглянути з метою приведення законодавства до вимог угод СОТ.

Податок на прибуток підприємств. Перший етап реформи податку на прибуток відбувся у 2004 році, коли було зменшено ставку податку із 30% до 25%. Вже наступного року частка прибуткових підприємств, за даними Держкомстату збільшилася на 7%, а надходження до бюджету зросли. Я вважаю, що значною мірою це явище можна пояснити виходом бізнесу із тіні.

Заздалегідь оголошене та поступове зменшення ставок є кращим, аніж різке скорочення за один раз, оскільки в останньому випадку велика ймовірність виникнення сумнівів щодо обґрунтованості та незворотності урядової політики. Водночас основні зусилля необхідно докласти до спрощення адміністрування податку на прибуток та встановлення таких визначень у податковому законодавстві, які б відповідали тим, що існують в європейських країнах. Найбільші розходження проявляються в наступному:

Податкове законодавство України жорстко обмежує перелік дозволених витрат. Кращим підходом було би визначити перелік видатків, які для цілей податкового обліку заборонено відносити на витрати, та дозволити усі інші.

Поточна амортизаційна політика підриває стимули робити інвестиції і потребує максимально можливої лібералізації.

Необхідним є заміна чотирьох обов’язкових соціальних платежів єдиним соціальним податком, ставка якого поступово має зменшуватися. Ставка податку може відрі знятися залежно від сектору економіки, в якому працює виробник. Право адміністрування такого податку можна закріпити за Пенсійним фондом України, оскільки той має найбільш розгалужену мережу представництв по Україні.

Водночас надходження від єдиного соціального податку мають автоматично та негайно розподілятися між усіма соціальними фондами у чітко визначених частках. Запровадження єдиного соціального податку має на меті полегшити процедуру розрахунку і сплати поточних соціальних платежів, а також призвести до економії часу суб’єктів підприємництва. Зменшення ставок податку повинно відбуватися поступово, не більше ніж на 1,5-2% щороку. На мою думку навряд чи ставка єдиного соціального по датку можу бути меншою ніж 25% в довгостроковій перспективі. Щороку уряд має чітко відслідковувати динаміку зростання надходжень за рахунок детінізації фонду заробітної плати. Зменшення фіскального навантаження на фонд оплати праці в проекті бюджету на 2006 рік є важливим кроком у цьому напрямку. Також необхідне усунення економічно необґрунтованих розбіжностей між нормами Закону України "Про оподаткування прибутку підприємств" і положеннями (стандартами) бухгалтерського обліку щодо визнання і оцінки доходів та витрат з метою створення умов для складання декларації про прибуток за даними бухгалтерського обліку.

Дискусійним питанням в контексті зміни структури податків є оподаткування дивідендів, процентного доходу та доходу від зміни вартості капіталу. Взагалі, дивіденди, процентний дохід та капітальні різниці є економічною винагородою від постачання капіталу в економіку, так само як заробітна платня є винагородою від постачання праці та людського капіталу.

Цілком логічним було б оподатковувати дивіденди, процентні доходи та капітальні різниці, які отримують домогосподарства, за такими ж ставками, що оподатковується доходи фізичних осіб. З іншого боку, існує ризик значного падіння накопичення заощаджень фінансовим сектором, через відмінність відсоткової ставки та рівень інфляції.

Оподаткування процентних доходів однозначно погіршить ситуацію. Саме тому потрібно помірно оподатковувати процентні доходи і бажано відкласти впровадження податку до часу, коли інфляція стане контрольованою та низькою. Оподаткування капітальних різниць та дивідендів необхідно гармонізувати з оподаткуванням процентних доходів, щоб фіскальна політика не спотворювала ринковий розподіл капіталу між банківським сектором, фондовим ринком та іншими фінансовими посередниками.

Впровадження податку на нерухомість будівлі та споруди є досить привабливим, оскільки він сприяє ефективному використанню житлових та комерційних приміщень. Цей податок, у тому чи іншому вигляді, є майже у кожній країні світу та визначається як річний відсоток від ринкової вартості власності. Незважаючи на простоту концепції, податок є одним із найскладніших в адмініструванні, так як важко визначити "ринкову вартість" і ще важче визначити та оцінити її на практиці. Вирішенням проблеми з визначенням ринкової вартості може бути, наприклад, визначення податкового зобов’язання залежно від, наприклад, площі споруди/нерухомості, розташування в Україні, розташування в межах міста. Подібні правила є прозорими і тому їх легко застосовувати для прийняття рішень, вони майже не дають бюрократам свободи діяти на власний розсуд і, що найважливіше, податок тоді можна легко адмініструвати. Податок повинні сплачувати підприємства, установи, організації усіх видів, які мають у власності нерухомість/будівлі та споруди, а також домогосподарства, що володіють нерухомістю без будь-яких винятків. Податки потрібно обліковувати та сплачувати раз на рік. Щодо домогосподарств, то було б доцільним визначити базу оподаткування як площу наявної нерухомості, що перевищує певний поріг. А власне поріг можна визначити як кількість членів сім'ї, які проживають у будівлі, помноженій на певне число – певний соціальний стандарт житлової площі.

Податок на землю та плату за використання природних ресурсів необхідно збільшити з метою врівноваження оподаткування капіталу та ресурсів по відношенню до оподаткування праці. Багато в чому подібні до податку на нерухомість, вони прості в адмініструванні та відносно менш спотворюючи. Більшість країн також передають повноваження з встановлення та збору цих податків до місцевих адміністрацій, що може сприяти покращенню місцевого управління та, залежно від вибраної політики, сприятиме регіональному різноманіттю.

Спрощена система оподаткування все ще залишається предметом гострих політичних дебатів між Міністерством фінансів, Радою підприємців та декількома парламентськими групами. Міністерство фінансів вважає, що спрощена система оподаткування у тому вигляді, що є зараз, створює можливості для ухилення від сплати податків. Трудові угоди оформляються, як контрактні стосунки, частішають випадки, коли великі підприємства діють як декілька малих підприємств, кожне з яких працює за спрощеною схемою оподаткування. Рада підприємців переконана, що скасування системи є серйозним погіршенням бізнес-клімату для малих підприємців, а намагання Міністерства фінансів встановити більш жорсткі правила спрощеного обліку і оподаткування завдають малим підприємцям шкоди, що більша за переваги, отримані від примусу бізнес-структур, що працюють нечесно, дотримуватися законів.

Наша позиція така, що необхідно зберегти спрощене оподаткування по відношенню до малого бізнесу та сільськогосподарського сектору, принаймні доки не буде спрощено загальну систему оподаткування. Однак, законодавство про оподаткування малого бізнесу потрібно переглянути таким чином, щоб воно не спотворювало стимули і умови ведення малого бізнесу і обмежувало усіх інших оформляти свою діяльність, як мале підприємство. Конкретні формулювання та кроки необхідно детально аналізувати і тестувати, як вище сказано, щодо потенційного впливу на стимули великих підприємств та умови ведення бізнесу для малих. Найбільш очевидним кроком у цьому напрямку є, наприклад, заборонити роботу будь-якої фірми, власником якої (навіть частково) є юридична особа, за схемою спрощеного оподаткування.

Досвід використання секторальних пільг свідчить, що втрати добробуту від спотворення ринкової конкуренції та низьких надходжень до бюджету значно перевищують здобутки, які отримують виробники в короткостроковому періоді. Окрім того, використання податкових пільг має дуже потужний негативний ефект у довгостроковій перспективі, оскільки такі преференції суттєво уповільнюють структурні реформи в економіці."

Також необхідно ввести в діяльність державної податкової служби автоматичну автоматизовану інформаційну систему (АІС) типу "Галузь", "Пільги", "Облік податків", "Пошуково-дослідна система", за допомогою яких запровадити системи електронного аудиту і звітності, автоматизувати процедуру обліку та контролю за платниками, забезпечити швидкий обмін інформацією з іншими державними відомствами: Національним банком України, Держкомстатом, органами внутрішніх справ, митною службою та іншими; вдосконалити форми звітності по сплаті податків; запровадити фінансову відповідальність банківських установ за невиконання розпоряджень податкових органів про зупинення операцій за розрахунками фіктивних фірм; внести пропозицію до НБУ про можливість розробки порядку позбавлення комерційних банків ліцензій на виконання банківських операцій у разі виявлення серед клієнтів фіктивних фірм.

Головні проблеми при впроваджені податкової реформи виникають при переоцінці впливу зниження податкового тиску на розширення податкової бази та динаміку економічного зростання. Як результат такої переоцінки, через кілька років реформ уряд змушений або терміново підвищувати ставки податків, або суттєво секвеструвати бюджет. Обидва політики позводять до збільшення соціального напруження та до економічного шоку, що негативно впливає на стабільність економічного розвитку країни.

Підсумовуючи викладене, необхідно зазначити, що в результаті здійснення податкової реформи в Україні, та як наслідок вирішення складних податкових колізій, має бути створена податкова система з базовими положеннями, при якому Податковий кодекс України буде єдиним нормативним документом, який регулюватиме відносини з приводу сплати податків. Він міститиме чіткі визначення всіх елементів податків та зборів, встановлюватиме права та обов’язки платників податків та податкових органів. Простота та зрозумілість норм (порівняно з діючим законодавством) дозволить уникнути подвійного тлумачення норм, протиріч та непорозумінь в застосуванні Податкового кодексу України на практиці. Це з одного боку, полегшить становище платників податків, а з іншого, призведе до можливості чіткого виконання податковими органами своїх контролюючих функцій.