| Скачать .docx |

Дипломная работа: Обрунтування проекту підвищення ефективності використання ресурсного потенціалу підприємства

МІНІСТЕРСТВО ОСВІТИ ТА НАУКИ УКРАЇНИ

КИЇВСЬКИЙ НАЦІОНАЛЬНИЙ ЕКОНОМІЧНИЙ УНІВЕРСИТЕТ

Факультет економіки та управління

Кафедра економіки підприємств

Спеціальність «Економіка підприємства»

Магістерська програма «Менеджмент підприємницької діяльності»

Денна форма навчання

МАГІСТЕРСЬКА РОБОТА

на тему

Обґрунтування проекту підвищення ефективності використання ресурсного потенціалу підприємства

(за матеріалами ВАТ “Київмедпрепарат”)

РЕФЕРАТ

Дипломна робота містить 92 сторінки, 19 таблиць, 15 рисунків, список літератури з 75 найменувань, 3 додатки на 13 сторінках.

Об’єкт дослідження – теоретичні та практичні аспекти ресурсного потенціалу ВАТ “КИЇВМЕДПРЕПАРАТ”, як складової потенціалу підприємства.

Предметом дослідження є комплекс теоретичних та практичних аспектів ресурсного потенціалу підприємства.

Мета дипломної роботи – на основі дослідження теоретико-методичних та аналітичних аспектів ресурсного потенціалу сформулювати та обгрунтувати комплекс заходів спрямованих на підвищення ресурсного потенціалу підприємства.

Завданнями дипломної роботи були:

- дослідити сутнісну характеристику ресурсного потенціалу підприємст-ва та методичні підходи до оцінки стану й результативності його використання;

- дати аналітичну оцінку стану та рівня використання ресурсного потенціалу підприємства ВАТ “Киїівмедпрепарат” та його складових;

- виявити проблемні питання (зони) щодо використання потенційних можливостей ресурсного потенціалу підприємства ВАТ “Київмедпрепарат” щодо підвищення ефективності його діяльності, а також чинники і резерви конкурентоспроможного розвитку;

- обґрунтувати основні заходи щодо стратегії розвитку підприємства ВАТ “Київмедпрепарат” і більш ефективного використання його потенційних можливостей;

За результатами дослідження сформульовані висновки, які мають наукову новизну як для досліджуємого підприємства, так і для розвитку теоретичних підходів до стратегічного планування розвитку підприємств в напрямку подальшого розвитку:

- поняття економічної категорії “ресурсний потенціал підприємства”;

- теоретичних та методологічних аспектів методик розрахунку ресурсного потенціалу підприємства;

- наповнення поняття “ресурсний потенціал підприємства” конкретним функціональним змістом для практичного застосування на ВАТ «Київмедпрепарат”;

- напрямків та чисельних оцінок рівня підвищення ресурсного потенціалу підприємства ВАТ «Київмедпрепарат» при впровадженні інвестиційного проекту розгортання виробництва нових пантокринних препаратів на підприємстві.

Практичне значення одержаних результатів в можливості їх використання для стратегічного планування розвитку підприємства ВАТ «Київмедпрепарат».

Рік виконання дипломної роботи – 2006 -2007.

Рік захисту роботи – 2007.

ЗМІСТ

ВСТУП

РОЗДІЛ 1 ТЕОРЕТИКО-МЕТОДОЛОГІЧНІ ЗАСАДИ ОЦІНКИ РЕСУРСНОГО ПОТЕНЦІАЛУ ПІДПРИЄМСТВА

1.1 Сутнісна характеристика потенціалу підприємства та його структура

1.2 Характеристики рівня ресурсного потенціалу підприємства

1.3 Методичні підходи оцінки стану і результативності використання ресурсного потенціалу підприємства

РОЗДІЛ 2 АНАЛІЗ СТАНУ ТА ДИНАМІКИ РЕСУРСНОГО ПОТЕНЦІАЛУ ПІДПРИЄМСТВА ВАТ “КИЇВМЕДПРЕПАРАТ”

2.1 Загальна характеристики діяльності підприємства ВАТ “Київмедпрепарат”

2.2 Оцінка ресурсного потенціалу підприємства ВАТ “Київмедпрепарат”

2.3 Аналіз основних чинників впливу на ресурсний потенціал підприємства

РОЗДІЛ 3 ОБГРУНТУВАННЯ ЗАХОДІВ ПІДВИЩЕННЯ РЕСУРСНОГО ПОТЕНЦІАЛУ ПІДПРИЄМСТВА ВАТ “КИЇВМЕДПРЕПАРАТ”

3.1 Шляхи підвищення ресурсного потенціалу підприємства ВАТ “Київмедпрепарат”

3.2 Економічне обгрунтування доцільності та ефективності проекту підвищення ресурсного потенціалу підприємства ВАТ “Київмедпрепарат”

3.3 Оцінка впливу запропонованих заходів підвищення ресурсного потенціалу підприємства ВАТ “Київмедпрепарат” на основні результати його діяльності

ВИСНОВКИ

СПИСОК ВИКОРИСТАНОЇ ЛІТЕРАТУРИ

ДОДАТКИ

ВСТУП

Нова наукова категорія – “потенціал підприємства” розуміється як су-купність засобів і можливостей підприємств у реалізації ринкової діяльності.

У широкому розумінні поняття “потенціал” - це засоби, запаси, джерела, які є в наявності й можуть бути використані, приведені в дію для досягнення певної мети, виконання плану, розв'язання завдань, можливості якої-небудь соціальної системи в певній сфері .

Необхідно розрізняти поняття виробничо-економічного (або ресурсного) і ринкового потенціалу підприємства.

Ринковий потенціал - являє собою максимально можливий обсяг реалізації при даному рівні забезпеченості ресурсами і є мірою використання виробничо-економічного (ресурсного) потенціалу. Ресурсний потенціал характеризується розмірами наявних у підприємства фондів і персоналу. Однак у сучасних умовах у якості його додаткових складових необхідно розглядати також застосовувані технології й управлінські ресурси.

В економічній літературі існують два напрямки дослідження ресурсного потенціалу як об'єкта: «ресурсне» і «результативне». Ресурсний напрямок розглядає ресурсний потенціал як сукупність ресурсів господарської ланки, оцінка ресурсного потенціалу зводиться до визначення вартості доступних ресурсів, а рівень використання ресурсного потенціалу визначається відношенням отриманого результату до обсягу застосованих ресурсів. У рамках «результативного» напрямку ресурсний потенціал розглядається, як здатність господарської системи освоювати, переробляти ресурси для задоволення суспільних потреб, оцінка величини ресурсного потенціалу зводиться до оцінки максимального обороту, який господарська ланка здатна зробити при даній кількості, якості і будівлі ресурсів.

Актуальність досліджень дипломної роботи полягає в:

- введенні в методологію оцінки конкурентоспроможності підприємства поняття економічної категорії “ресурсний потенціал підприємства”;

- розгляді його структурних теоретичних та методологічних аспектів;

- наповненні поняття “ресурсний потенціал підприємства” конкретним функціональним змістом для практичного застосування на ВАТ «Київмедпрепарат”.

Мета дипломної роботи - – на основі дослідження теоретико-методичних та аналітичних аспектів ресурсного потенціалу сформулювати та обгрунтувати комплекс заходів спрямованих на підвищення ресурсного потенціалу підприємства.

Предметом дослідження є комплекс теоретичних та практичних аспектів ресурсного потенціалу підприємства.

Об’єкт дослідження – теоретичні та практичні аспекти ресурсного потенціалу ВАТ “КИЇВМЕДПРЕПАРАТ” (м.Київ), як складової потенціалу підприємства.

Завданнями дипломної роботи були:

- дослідити сутнісну характеристику ресурсного потенціалу підприємст-ва та методичні підходи до оцінки стану й результативності його використання;

- дати аналітичну оцінку стану та рівня використання ресурсного потенціалу підприємства ВАТ “Киїівмедпрепарат” та його складових;

- виявити проблемні питання (зони) щодо використання потенційних можливостей ресурсного потенціалу підприємства ВАТ “Київмедпрепарат” щодо підвищення ефективності його діяльності, а також чинники і резерви конкурентоспроможного розвитку;

- обґрунтувати основні заходи щодо стратегії розвитку підприємства ВАТ “Київмедпрепарат” і більш ефективного використання його потенційних можливостей;

Інформаційне забезпечення: бухгалтерська, фінансова та управлінська звітність підприємства ВАТ “КИЇВМЕДПРЕПАРАТ” (м.Київ) за 2004 – 2006 роки.

Методологічне забезпечення: сучасні теорії ринкової економіки, систем-ний підхід, публікації вітчизняних вчених з питань структури та оцінки потен-ціалу підприємства, “вертикально-горизонтальний” аналіз динаміки структур балансових агрегатів та статей звітів про фінансові результати, ретроспектив-ний аналіз коефіцієнтних показників ділової активності та рентабельності, аналітична обробка та групування показників в динаміці .

За результатами дослідження сформульовані висновки, які мають наукову новизну як для досліджуємого підприємства, так і для розвитку теоретичних підходів до стратегічного планування розвитку підприємств в напрямку подальшого розвитку:

- поняття економічної категорії “ресурсний потенціал підприємства”;

- теоретичних та методологічних аспектів методик розрахунку ресурсного потенціалу підприємства;

- наповнення поняття “ресурсний потенціал підприємства” конкретним функціональним змістом для практичного застосування на ВАТ «Київмедпрепарат”;

- напрямків та чисельних оцінок рівня підвищення ресурсного потенціалу підприємства ВАТ «Київмедпрепарат» при впровадженні інвестиційного проекту розгортання виробництва нових пантокринних препаратів на підприємстві.

Практичне значення одержаних результатів в можливості їх використання для стратегічного планування розвитку підприємства ВАТ «Київмедпрепарат».

РОЗДІЛ 1

ТЕОРЕТИКО-МЕТОДОЛОГІЧНІ ЗАСАДИ ОЦІНКИ РЕСУРСНОГО

ПОТЕНЦІАЛУ ПІДПРИЄМСТВА

1.1 Сутнісна характеристика потенціалу підприємства та його структура

Для визначення потенціалу підприємства як об'єкта дослідження економічної науки необхідно зупинитися на теоретичних підходах до визначення категорії ресурсного потенціалу в дослідженнях вітчизняних і закордонних учених-економістів. На сьогоднішній день існує безліч різних визначень і трактувань понять «потенціал», «ресурси», «ресурсний потенціал». Необхідно зупинитися на уточненні поняття потенціалу.

Фахівці в області дослідження регіональної економіки К.М. Миско [43], А.Н. Азрилиян [22] пропонують розуміти під потенціалом сукупність наявних засобів та можливостей у якій-небудь області. На думку А.Н.Люкшинова, потенціал підприємства являє собою сукупність його можливостей по випуску продукції (наданню послуг) [39].

Найбільш повно сутність потенціалу приведена у Великій Радянській Енциклопедії [23] - під потенціалом варто розуміти сукупність засобів, запасів та можливостей, використання яких дозволяє досягти економічний ефект.

Для подальшого розвитку дослідження важливо визначити, що варто розуміти під ресурсами.

Економічні ресурси – це ті природні і соціальні сили, що можуть бути залучені у виробництво, у процес створення товарів, послуг і інших цінностей. В економічній науці ресурси підрозділяють на чотири групи: природні, матеріальні, трудові і фінансові.

Особливістю категорії «ресурси» є їхня відтворюваність (відтворені ресурси), тобто здатність відновлюватися замість спожитої частини. До невідтворюємих ресурсів відносяться земельні угіддя, корисні копалини, повітря й інші, тобто ресурси, що практично неможливо відтворити знову.

У загальному виді ресурси підприємства розуміються як сукупність засобів, запасів, джерел, засобів і предметів праці, що маються в наявності в підприємства і здатних бути мобілізованими і приведеними в дію, а також використаними для досягнення його цілей. Мати достатні ресурси для підприємства означає мати у своєму розпорядженні необхідні можливості за певних умов для свого розвитку і нормального функціонування відповідно до поставленої мети. Однак група авторів, у тому числі М.А.Комарів, Е.Румянцева, А.Яковенко, додають в існуючу класифікацію ще й інформаційний ресурс, що займає в даний час одну з домінуючих позицій [57].

Заслуговує на увагу підхід В.В.Ковальова [30], що визначає сукупність ресурсів, як матеріально-технічну базу (довгострокові ресурси, обумовлені сутністю технологічного процесу), оборотні активи (активи, що забезпечують виконання технологічного процесу), трудові ресурси і фінансові ресурси

До ресурсів, якими розташовує підприємство, І.Т. Балабанів відносить технічні, технологічні, трудові, просторові (територія, приміщення, комунікації), фінансові ресурси і можливості [16]. Одночасно до складу підприємства включаються ресурси організаційної структури системи керування.

Принциповою відмінністю між термінами «ресурси» і «потенціал» є те, що ресурси існують незалежно від суб'єктів економічної діяльності, а потенціал окремого підприємства, суспільства в цілому невіддільний від суб'єктів діяльності. Тобто «потенціал», крім матеріальних і нематеріальних засобів, включає здатності працівника, колективу, підприємства, суспільства в цілому до ефективного використання наявних засобів або ресурсів.

Доцільно в системі оціночних показників ефективності ресурсів використовувати економічну категорію, через яку можна враховувати величину накопичених ресурсів, ступінь використання можливостей і величину створеного суспільного продукту. Такою категорією може служити «ресурсний потенціал».

Незнання можливостей і величини невикористаних резервів кожного підприємства і галузі в цілому приводить до необґрунтованого нарощування ресурсного потенціалу.

Слід зазначити, що в теоретичному і практичному аспектах категорія “ресурсний потенціал” на рівні підприємства вивчена недостатньо, хоча в науковій літературі на макрорівні обговорюється досить широко.

Для визначення ресурсного потенціалу підприємства як об'єкта дослідження економічної науки необхідно зупинитися на теоретичних підходах до цього терміна в дослідженнях учених-економістів.

Так, Миско К.М., розглядає ресурсний потенціал як сукупну величину реалізованих і нереалізованих можливостей використання ресурсів у процесі задоволення суспільних потреб і, що виражається в ресурсній формі її представлення [43]. Робиться висновок, що нарощування ресурсного потенціалу лежить не в площині збільшення його об'ємних характеристик, а в глибокому структурно-компонентному аналізі ресурсів. .

Комарів М.А. і його співавтори визначають ресурсний потенціал як систему ресурсів, взаємозалежну сукупність матеріально-речовинних, енергетичних, інформаційних засобів, а також самих працівників, що використовують (або можуть використовувати) їх у процесі виробництва матеріальних благ і послуг [57] .

Узагальнення теоретичних поглядів учених дозволяють констатувати, що в економічній літературі існують різні позиції до змісту категорії «ресурсний потенціал». При цьому, одні вважають, що ця категорія являє собою конгломерат ресурсів, без обліку їхньої якісної сторони. Інші думають, що ресурсний потенціал являє собою матеріальну основу виробництва, але в статиці, тобто до моменту їхнього залучення у виробничий процес. Треті – не враховують цільове призначення ресурсного потенціалу.

Як економічна категорія ресурсний потенціал виражає відносини між людьми з приводу акумуляції і використання наявних можливостей. Сутність ресурсного потенціалу полягає у взаємодії всіх його складових елементів.

Ресурсний потенціал, насамперед, являє собою не просту суму, а систему ресурсів, використовуваних комплексно, тобто передбачає обов'язкову взаємодоповнюваність окремих ресурсів у процесі суспільного виробництва. Збільшення в системі одного якого-небудь ресурсу припускає одночасне збільшення кількості іншого ресурсу.

Важливою відмінною рисою категорії ресурсного потенціалу є також і те, що вона передбачає можливість взаємозамінності ресурсів, використовуваних у суспільному виробництві. Багатофункціональність більшості видів ресурсів створює умови варіації застосування різних їх видів і елементів для досягнення того самого заданого кінцевого результату.

Характеризуючи ресурсний потенціал, варто враховувати, що в його склад входять не тільки ресурси, призначені до споживання в розглянутому періоді, але і їх страховий і інший запаси. Отже, ресурсний потенціал визначає потенційну (а не тільки реальну) можливість їхнього споживання в процесі суспільного виробництва.

Ресурсний потенціал характеризує не весь запас даного ресурсу, що мається в природі або суспільстві, а тільки ту його частину, яку можна одержати з урахуванням досягнутого рівня технологічного розвитку суспільства й економічної доцільності залучення в суспільне виробництво. Тому в ресурсний потенціал включаються тільки такі джерела ресурсів, одержання яких можливо й ефективно на даному етапі суспільного розвитку.

І, нарешті, у ресурсний потенціал включається не тільки сформована система ресурсів, але й альтернативні ресурси і їхні джерела, тобто нові види ресурсів, що раніше не існували (або не використовувані), можливість використання яких науково обґрунтована й одержання (або використання) передбачено в розглянутому періоді перспективно.

Таким чином, як і раніше, питання про сутності ресурсного потенціалу залишається дискусійним. У результаті проведеного вивчення і систематизації різних наукових поглядів, можна прийти до висновку, що під ресурсним потенціалом підприємства (галузі) варто розуміти сукупність наявних видів ресурсів, сполучених між собою, використання яких дозволяє досягти економічний ефект.

Ресурсний потенціал реалізується в процесі здійснення діяльності підприємства. Ця діяльність полягає в активному і цілеспрямованому впливі персоналу підприємства на засоби і предмети праці, результатом якого є нові товари і послуги.

Значним етапом використання ресурсного потенціалу є реалізація зроблених товарів і послуг, одержання прибутку, закріплення на вже освоєних ринках і освоєння нових.

У процесі свого розвитку ресурсний потенціал підприємств може збільшуватися або зменшуватися. Останнє відбувається в тих випадках, коли зменшуються власні ресурси підприємства унаслідок відтоку зайнятих, скорочення надходжень матеріальних ресурсів, вибуття основних фондів, не компенсується їх відновленням, і т.д. Зниження потенціалу можливо також унаслідок стійкого падіння попиту на продукцію.

В дискусіях про сутність потенціалу підприємства та місце ресурсного потенціалу в його структурі відмічається, що «… необхідно розрізняти поняття виробничо-економічного(ресурсного) і ринкового потенціалу підприємства. Останній являє собою можливий обсяг реалізації при даному рівні забезпеченості ресурсами і є ступенем використання першого» [69]. Величина виробничо-економічного (ресурсного) потенціалу підприємства обумовлює його конкурентоспроможність на цільовому ринку, яка характеризує здатність (сьогоднішню і перспективну) проектувати, виробляти і пропонувати до реалізації товари, за своєю якістю більш привабливі для споживачів, ніж продукція конкурентів. Чим більша ця величина, тим у даного суб’єкта господарювання більш стійкі позиції на ринку. Збільшити обсяг потенціалу, а, отже, і підвищити конкурентоспроможність можливо за допомогою інвестицій в людський капітал, техніко-технологічну базу виробництва і удосконалення управління.

Виробничий потенціал підприємства (ВПП) – це відносини, які виникають на мікрорівні між працівниками підприємства з приводу отримання максимально можливого виробничого результату, якого можна досягнути при найбільш ефективному використанні виробничих ресурсів, при наявному рівні техніки і технології, передових формах організації виробництва, незалежно від стану зовнішнього середовища [63]. До виробничих ресурсів, що характеризують ВПП, відносять основні фонди, оборотні засоби та трудові ресурси підприємства. Іншими словами, виробничий або ресурсний потенціал підприємства – це потенційний обсяг виробництва продукції, потенційні можливості використання сировини і матеріалів, потенційні можливості професійних кадрів.

Під ринковим потенціалом підприємства Є.В.Попов розуміє «можливість управління його ресурсами на певних етапах розвитку з метою ефективної взаємодії з ринком» [49]. Кожне підприємство володіє ринковим потенціалом, але не всі використовують його на 100%.

Цей автор виділяє такі складові ринкового потенціалу як елемента стратегічного планування – блок ресурсів, блок системи управління і стратегічного планування підприємства і блок маркетингу (рис. 1.1).

Ці три блоки охоплюють всі основні стратегічні компоненти підприємства, що дозволяють досягати намічених цілей.

В управлінському блоці формується місія, виробляється стратегія розвитку, визначаються цілі. Реалізація поставлених цілей здійснюється за рахунок наявних на підприємстві ресурсів (трудових, інформаційних, фінансових, матеріальних). Маркетинговий елемент, доповнюючий структуру ринкового потенціалу підприємства, відображає діяльність персоналу: аналітичну, виробничу, комунікаційну. Таким чином, поняттям «ринковий потенціал підприємства» об’єднуються не тільки ресурси, які взаємодіють із системою управління на різних етапах, а й методи, застосування яких дозволяє найбільш ефективно реалізовувати наявні ринкові можливості.

Маркетинговий потенціал підприємства трактується вченими як “ступінь готовності, здатності, можливості маркетингової служби підприємства своєчасно і якісно виконувати маркетингові функції, головне завдання – підвищення конкурентоспроможності підприємства в умовах мінливого зовнішнього середовища” [58].

Виділяють також конкурентний потенціал організації, під яким розуміється її потенційна можливість зберігати або збільшувати конкурентоспроможність у короткотерміновому періоді [56]. Інакше кажучи, цей показник визначається сукупністю параметрів, які визначають можливість (потенціал) і спроможність організації ефективно функціонувати на ринку (утримувати або збільшувати свою ринкову частку, мати достатньо високий рівень рентабельності) в перспективі.

Сосненко Л.С. оперує терміном економічного потенціалу та трактує його - як “здатність підприємства забезпечувати своє довготермінове функціонування і досягнення стратегічних цілей на основі використання системи наявних ресурсів” [60]. Ним розроблена багаторівнева структурна модель формування економічного потенціалу підприємства на основі поетапно-структурного підходу (рис. 1.2)

Поетапно структурний підхід до формування величини економічного потенціалу підприємства передбачає виділення проміжних рівнів потенційних можливостей підприємства. Нижнім рівнем є виробничий потенціал, що являє собою здатність виробничої системи виробляти матеріальні блага, використовуючи ресурси. З’єднуючою ланкою є господарський потенціал, тобто сукупна здатність виробничого потенціалу підприємства і рівня його ділової активності в умовах існуючого маркетингового середовища задовольняти потреби ринку в певному обсязі матеріальних благ та послуг.

Рис.1.1. Модель структури ринкового потенціалу підприємства [58]

Маркетингова складова є інструментом реалізації виробничого(ресурсного) потенціалу, який дозволяє йому трансформуватись в економічний.

При цьому скористалися наступними групами показників:

1) показники ефективності виробничої діяльності (чистий дохід від реалізації продукції; витрати виробництва та збуту; собівартість продукції; середньорічна вартість основних виробничих фондів; середньооблікова чисельність працівників; валовий прибуток; відносний показник витрат на 1 грн. продукції; відносний показник продуктивності праці; відносний показник фондовіддачі; відносний показник рентабельності товару);

2) показники, що характеризують фінансове становище підприємства (коефіцієнт автономії; коефіцієнт платоспроможності; коефіцієнт абсолютної ліквідності; коефіцієнт оборотності оборотних засобів);

3) показники ефективності організації збуту та просування товару (рентабельність продажів; коефіцієнт затовареності готовою продукцією; коефіцієнт завантаження виробничих потужностей; коефіцієнт ефективності реклами та засобів стимулювання збуту);

4) показник конкурентоспроможності товару.

Аналіз вище викладених точок зору дає змогу нам визначити ресурсно-виробничий потенціал як сукупність взаємозв’язаних складових: ресурсно-сировинного і виробничого потенціалу, що спрямовані на досягнення ефективного функціонування виробничо-господарської структури. Кількісні і якісні параметри цих потенціалів, а також їх інтеграція визначають виробничу здатність господарської одиниці. Однак ресурсно-виробничий потенціал, визначаючи можливість випуску матеріальних благ і послуг, не може служити мірою корисного ефекту.

Рис. 1.2. Структурне “дерево” потенціалів формування загального економічного потенціалу підприємства та місце ресурсного (виробничого) потенціалу в ньому [57]

Ресурсно-виробничий потенціал може слугувати характеристикою як самих крупних систем (народного господарства, галузі), так і малих, локальних (об’єднання, підприємства). Але при цьому РВП любої із задекларованих підсистем не функціонує ізольовано, замкнуто. Спостерігається процес взаємопроникнення потенціалів «обмін» їх окремими складовими частинами, що призводить до збільшення ресурсно-виробничого потенціалу кожної підсистеми.

.

Рис. 1.3 Узагальнена структура потенціалу виробничого підприємства [57-58]

1.2 Характеристики рівня ресурсного(виробничого) потенціалу підприємства

Виробничий (ресурсний) потенціал характеризується розмірами наявних у підприємства основних фондів і персоналу та визначає максимальні об’єми оборотних фондів, які можуть бути перероблені в товарну продукцію чи послуги. Однак у сучасних умовах у якості його найважливіших складових необхідно розглядати також застосовувані технології й управлінські ресурси. У результаті він може бути представлений у виді деякої функції [47]:

Р = f ( Xi ), i = 1...N, (1.1)

де Xi – i-й компонент виробничого (ресурсного) потенціалу.

З огляду на позитивний характер залежності між величинами Р и Хi , можна затверджувати, що цілеспрямований вплив на кожний зі складових елементів сприяє нарощуванню виробничого(ресурсного) потенціалу підприємства. Цей приріст можна виразити формулою:

DР = f( Ixi ) , (1.2)

де Ixi – обсяг інвестиційних вкладень у i-й компонент.

Величина виробничо-економічного потенціалу підприємства визначає його конкурентноздатність на цільовому ринку, що характеризує здатність (сьогоднішню і перспективну) проектувати, виготовляти і збувати товари, по своїх цінових і інших якостях у комплексі більш привабливі для споживачів, ніж продукція конкурентів. Очевидно, чим більше ця величина, тим у даної одиниці, що хазяює, найсприятливіші передумови для успішної діяльності і більш стійкі позиції вона може зайняти на відповідному цільовому ринку.

Збільшити обсяг її потенціалу і, отже, підвищити конкурентноздатність можна за допомогою інвестицій у людський капітал, техніко-технологічну базу виробництва й удосконалювання керування.

Аналіз останніх публікацій, присвячених проблемам оцінки потенціалу підприємства дозволяє виділити найбільш вдалий підхід, відповідно до якого до предметних складовим потенціалу промислового підприємства необхідно віднести (рис.1.1) :

- ринковий потенціал: потенційний попит на продукцію на частці ринку, зайнятій підприємством; потенційний обсяг попиту на продукцію підприємства на всіх ринках, підприємство і ринок праці, підприємство і ринок факторів виробництва;

- виробничий потенціал: потенційний обсяг виробництва продукції, потенційні можливості основних засобів, потенційні можливості використання сировини і матеріалів, потенційні можливості професійних кадрів. Під виробничим потенціалом підприємства (ВПП) варто розуміти відносини, що виникають на підприємстві з приводу досягнення максимально можливого виробничого результату при найбільш ефективному використанні:

а) інтелектуального капіталу підприємства для пошуку передових форм

організації виробництва;

б) наявної техніки з метою одержання найбільш високого рівня

технологій;

в) матеріальних ресурсів для забезпечення максимальної економії й

оборотності;

- фінансовий потенціал: потенційні фінансові показники виробництва (прибутковості, ліквідності, платоспроможності), потенційні інвестиційні можливості.

Проблема ефективної оцінки виробничого (ресурсного) потенціалу (ВПП) промислового підприємства залишається відкритою.

Методика визначення рівня ВПП [6] може включати як експрес-оцінку, так і деталізовану оцінку, що проводяться по різних напрямках дослідження (табл. 1.1).

Таблиця 1.1

Система оціночних показників при визначенні рівня ВПП

| Напрямок дослідження |

Показники оцінки виробничої складової |

Показники оцінки матеріальної складової |

Показники оцінки кадрової складової |

| Аналіз руху складових ВПП |

Коефіцієнт відновлення ОФ; Коефіцієнт вибуття ОФ; Коефіцієнт приросту ОФ. |

Коефіцієнт нерівномірності постачань матеріалів; Коефіцієнт варіації. |

Коефіцієнт обороту по прийому; Коефіцієнт обороту по вибуттю; Коефіцієнт та сталості плинності кадрів; |

| Поточний стан складових ВПП |

Коефіцієнт зносу ОФ; Коефіцієнт придатності ОФ; Коефіцієнти використання парку наявного, установленого, зданого в експлуатацію устаткування; Показники, що характеризують фонд часу використання устаткування; Коефіцієнти використання виробничих потужностей. |

Коефіцієнт забезпеченості матеріальними ресурсами фактичний; Коефіцієнт забезпеченості матеріальними ресурсами плановий. |

Середньорічне вироблення продукції одним працюючим; Показники балансу робочого часу. |

Ефективність використання складових ВПП |

Фондовіддача; Фондоємністьь; Рентабельність по ОФ; Коефіцієнт завантаження устаткування; Коефіцієнт змінності; Коефіцієнт інтенсивного навантаження устаткування; Показник інтегрального навантаження. |

Матеріаловіддача продукції; Матеріалоємність продукції; Питома вага матеріальних витрат у собівартості продукції; Коефіцієнт використання матеріалів. |

Зміна середнього заробітку працюючих за період; Зміна середньорічного вироблення;Непродуктивні витрати робочого часу;Порівняння середніх тарифних розрядів робіт і робітників; Економія (перевитрата) фонду заробітної плати. |

Методика визначення рівня ВПП містить у собі наступні етапи:

Підготовчий етап:

1. Визначення рівнів ВПП і їхня характеристика. Приклад, визначення рівнів ВПП приведений у табл. 1.2.

Таблиця 1.2

Характеристика рівнів виробничого потенціалу

| Рівень ВПП |

Визна-чення |

Коротка характеристика |

| Високий рівень ВПП |

А |

Підприємство знаходиться в стані абсолютної рівноваги по всім складовим у відповідності з усіма критеріями оцінки |

| Середній рівень ВПП |

Б |

Підприємство успішно існує в бізнесі, маються труднощі, що переборюються, тому що працюють механізми адаптації |

| Низький рівень ВПП |

В |

Наявність хронічних порушень більшості параметрів усіх функціональних складових: проблеми з забезпеченням підприємства ОПФ, сировиною, матеріалами, трудовими ресурсами, неефективне їхнє використання |

2. Розробка узагальнюючих і приватних показників оцінки ефективності використання ВПП по видах (основні й оборотні фонди, трудові ресурси).

3. Визначення граничних значень показників, визначених у п.2. з урахуванням рівнів ВПП, визначених у п.1. Наприклад, для експрес-оцінки рівня ВПП були обрані наступні показники й експертним шляхом визначені їхні граничні значення:

Оцінка стану виробничої складової:

– знос основних фондів. Деякою мірою значення даного показника свідчить про наявність чи відсутність проблем, зв'язаних з накопиченим зносом основних виробничих фондів. У цьому змісті саме накопичений знос, його величина – свого роду показник успіху чи невдачі на ринку засобів праці. Даний показник визначається відношенням суми зносу основних фондів до їхньої первісної вартості. Рівень цього показника для оцінки ВПП має наступну шкалу:

Рівень ВПП А – менш 50% – помірний;

Рівень ВПП Б – 51-69 % – потребуючий відновлення;

Рівень ВПП В – 70 % і більш – значний.

– співвідношення коефіцієнтів відновлення і вибуття основних фондів. Коефіцієнт відновлення розраховується як відношення вартості основних фондів, що надійшли, до вартості основних фондів на кінець року. Коефіцієнт вибуття розраховується як відношення вартості вибулих основних фондів до вартості основних фондів на початок року. Якщо відновлення основних виробничих фондів випереджає вибуття, то йде процес “випередження”, тобто варто припускати, що основні фонди не тільки підтримуються в працездатному стані, але і відбуваються процеси істотного відновлення чи розширення виробничої бази. Співвідношення компенсації свідчить про те, що підприємство може лише підтримувати основні виробничі фонди на досягнутому рівні. Співвідношення відставання свідчить про те, що підприємство “втрачає” основні виробничі фонди. Рівень цього показника для оцінки ВПП має наступну шкалу:

Рівень ВПП А – > 1;

Рівень ВПП Б – 0,5 - 1;

Рівень ВПП В – < 0,5.

– фондовіддача. Даний показник визначається відношенням виторгу від реалізації продукції до середньорічної вартості основних засобів. Ріст фондовіддачі є одним з факторів інтенсивного зростання обсягу випуску продукції. Рівень цього показника для оцінки ВПП має наступну шкалу:

Рівень ВПП А – > 1;

Рівень ВПП Б – = 1;

Рівень ВПП В – < 1.

Оцінка стану матеріальної складової:

– частка перемінних витрат у собівартості продукції. Оцінюючи даний показник, безсумнівно, потрібно мати на увазі, що структура собівартості має яскраво виражені галузеві особливості. Рівень цього показника для оцінки ВПП має наступну шкалу:

Рівень ВПП А – 80 % і більш;

Рівень ВПП Б – 50 % – 79 %;

Рівень ВПП В – < 50 %.

– співвідношення зміни цін на сировину, матеріали і зміни цін на продукцію. У випадку якщо значення даного співвідношення більш одиниці – це співвідношення називається “диктат постачальника”. Постачальник, у силу різних причин (дефіцитність продукції, монопольне положення) має можливість диктувати ціну на свою сировину, а виробник продукції – підприємство, по різних причинах (тверда конкуренція, низький купівельний попит і т.п.) не має можливості відповідно підвищувати ціни на готову продукцію. Якщо значення показника дорівнює одиниці – це “співвідношення рівнодення”. Тобто підприємство – виробник продукції як би передає “підвищення” цін на сировину, матеріали на ціни на готову продукцію. Якщо ж значення даного співвідношення менш одиниці – це вже “диктат виробника”. Означає це наступне - сировина, матеріали купуються за низькими цінами, а готова продукція користається підвищеним попитом; або підприємство займає дуже вигідну ринкову позицію і має можливість “диктувати ціни”. Рівень цього показника для оцінки ВПП має наступну шкалу:

Рівень ВПП А – < 1;

Рівень ВПП Б – = 1;

Рівень ВПП В – > 1.

– матеріаловіддача. Даний показник визначається як відношення виторгу від реалізації продукції до матеріальних і прирівняних до них витрат у собівартості продукції. Рівень цього показника для оцінки ВПП має наступну шкалу:

Рівень ВПП А – > 1,5;

Рівень ВПП Б – 1 – 1,5;

Рівень ВПП В – < 1.

Оцінка стану кадрової складової:

– співвідношення коефіцієнта обороту по прийому і коефіцієнта обороту по вибуттю. Коефіцієнт обороту по прийому визначається відношенням числа прийнятих за визначений період часу до середньосписочної чисельності протягом розглянутого періоду. Коефіцієнт обороту по вибуттю визначається відношенням числа звільнених за визначений період часу до середньосписочної чисельності протягом розглянутого періоду. Відповідне значення отриманого співвідношення, у першу чергу співвідношення компенсації, буде говорити про збалансованість, динамічну рівновагу у формуванні трудових ресурсів підприємства. Рівень цього показника для оцінки ВПП має наступну шкалу:

Рівень ВПП А – > 1;

Рівень ВПП Б – 0,5 - 1;

Рівень ВПП В – < 0,5.

– професійний склад кадрів. Присвоєння зазначеної якісної характеристики здійснюється на основі експертної оцінки. Рівень цього показника для оцінки ВПП має наступну шкалу:

Рівень ВПП А – відповідає потреби;

Рівень ВПП Б – необхідно навчання і відновлення персоналу;

Рівень ВПП В – не відповідає потребам, необхідно радикальне відновлення персоналу.

– зміна виробленої продукції на одного працюючого. Вироблення визначається відношенням обсягу зробленої продукції до середньосписочної чисельності працюючих. Потім розраховується зміна вироблення як відношення вироблення поточного періоду до вироблення попереднього періоду. Рівень цього показника для оцінки ВПП має наступну шкалу:

Рівень ВПП А – >10 %;

Рівень ВПП Б – 0 – 10 %;

Рівень ВПП В – < 0.

4. Присвоєння кожному значенню показника, що попали в інтервал, визначений у п.3., бальної характеристики. Найбільший бал повинний відповідати самому сприятливому інтервалу, найменший бал – самому критичному інтервалу.

5. Визначення мінімального і максимального значення бальної шкали в межах використовуваної групи показників.

Для нашого приклада шкала значень буде виглядати в такий спосіб:

Коефіцієнти рівня ВПП А – 10 балів;

Коефіцієнти рівня ВПП Б – 6 балів;

Коефіцієнти рівня ВПП В – 2 бали.

Максимальне значення шкали - 30 балів (10*3), де 10 – максимальний бал по розрахованих коефіцієнтах кожної структурної групи; 3 – кількість показників, що характеризують кожну зі складових ВПП.

Мінімальне значення шкали - 6 балів (2*3), де 2 – мінімальний бал по розрахованих коефіцієнтах кожної структурної групи; 3 – кількість показників, що характеризують кожну зі складових ВПП.

6. Присвоєння інтервалам, визначеним у п.3, бальних значень. Рекомендується проводити дану градацію, використовуючи метод експертної оцінки.

Наприклад, підприємство можна віднести в розряд з високим рівнем виробничого потенціалу при наступних значеннях коефіцієнтів, що розраховуються:

- усі три коефіцієнти – коефіцієнти рівня ВПП А;

- два коефіцієнти - коефіцієнти рівня ВПП А, один коефіцієнт - коефіцієнт рівня ВПП Б.

Підприємство можна віднести в розряд із середнім рівнем виробничого потенціалу при наступних значеннях коефіцієнтів, що розраховуються:

- два коефіцієнти - коефіцієнти рівня ВПП А, один коефіцієнт - коефіцієнт рівня ВПП В;

- один коефіцієнт - коефіцієнт рівня ВПП А, один коефіцієнт - коефіцієнт рівня ВПП Б, один коефіцієнт - коефіцієнт рівня ВПП В;

- два коефіцієнти - коефіцієнти рівня ВПП Б, один коефіцієнт - коефіцієнт рівня ВПП А;

- усі три коефіцієнти – коефіцієнти рівня ВПП Б;

- два коефіцієнти - коефіцієнти рівня ВПП Б, один коефіцієнт - коефіцієнт рівня ВПП В.

Підприємство можна віднести в розряд з низьким рівнем виробничого потенціалу при наступних значеннях коефіцієнтів, що розраховуються:

- два коефіцієнти - коефіцієнти рівня ВПП В, один коефіцієнт - коефіцієнт рівня ВПП А;

- два коефіцієнти - коефіцієнти рівня ВПП В, один коефіцієнт - коефіцієнт рівня ВПП Б;

- усі три коефіцієнти – коефіцієнти рівня ВПП В.

На основі даних міркувань були визначені граничні значення бальної шкали:

Загальний Рівень ВПП А – 26 – 30 балів;

Загальний Рівень ВПП Б – 14 – 22 бала;

Загальний Рівень ВПП В – 6 – 14 балів.

7. Визначення експертним шляхом значимості кожної складової в залежності від регіональної чи галузевої приналежності підприємства з метою визначення підсумкового рівня ВПП суб'єкта, що хазяює.

1.3 Методичні підходи до оцінки стану і результативності використання ресурсного потенціалу підприємства

Аналіз ресурсного потенціалу підприємства або оцінка конкурентоспроможності потенціалу підприємства – це комплексна порівняльна характеристика, яка відображає рівень переважання сукупності показників оцінки можливостей підприємства, що визначають його успіх на певному ринку за певний проміжок часу стосовно сукупності аналогічних показників підприємств-конкурентів.

Результативність використання ресурсного потенціалу підприємства, або конкурентоспроможність потенціалу підприємства має кілька особливостей, а саме [45]:

1. Конкурентоспроможність не є іманентною якістю підприємства (тобто його внутрішньою, природною якістю). Вона може бути виявлена і оцінена тільки за наявності конкурентів (реальних або потенційних).

2. Це поняття є відносним, тобто воно має різний рівень стосовно різних конкурентів.

3. Конкурентоспроможність потенціалу підприємства визначається продуктивністю використання залучених до процесу виробництва ресурсів.

4. Рівень конкурентоспроможності потенціалу підприємства залежить від рівня конкурентоспроможності його складових (передовсім продукції), а також від загальної конкурентоспроможності галузі та країни.

На сучасному етапі розвитку наукових досліджень конкурентоспроможності потенціалу підприємства намітився дуалістичний підхід до визначення її рівнів. Залежно від глобалізації цілей дослідження виділяють такі рівні конкурентоспроможності потенціалу підприємства:

1) світове лідерство

2) світовий стандарт

3) національне лідерство

4) національний стандарт

5) галузеве лідерство

6) галузевий стандарт

7) пороговий рівень.

Якщо підприємство перебуває нижче за пороговий рівень, то його потенціал вважається зовсім не конкурентоспроможнім.

Згідно з другим поглядом відокремлюють чотири рівні конкурентоспроможності потенціалу підприємства.

Підприємства першого рівня розглядають організацію апарату управління як внутрішньо нейтральний елемент потенціалу, а роль керівника обмежують налагодженням випуску продукції, без огляду на проблеми конкурентоспроможності та задоволення потреб споживачів. Зайвими вважають зміну конструкції чи підвищення технічного рівня продукції, удосконалення структури і функцій відділу збуту та служби маркетингу, оскільки не беруться до уваги зміни ринкової ситуації та потреб споживачів.

Підприємства другого рівня конкурентоспроможності намагаються зробити виробничий елемент потенціалу “зовнішньо нейтральним”. Це означає, що потенціал підприємства повинен повністю відповідати стандартам, встановленим його основними конкурентами.

Якщо керівники підприємства розуміють його конкурентні переваги на ринку дещо інакше, ніж їхні основні суперники, та намагаються не обмежуватися тими загальними стандартами виробництва, що чинні в галузі, то потенціал підприємства еволюціонує до третього рівня конкурентоспроможності. На таких підприємствах виробнича складова потенціалу зазнає сильного впливу з боку складової управління, що сприяє її розвитку та удосконаленню.

Коли успіх у конкурентній боротьбі стає вже не стільки функцією виробництва, скільки функцією управління та починає залежати від якості, ефективності управління, організації виробництва, тоді підприємства досягають четвертого рівня конкурентоспроможності свого потенціалу опиняються попереду конкурентів протягом тривалого часу.

Нині потенціал більшості вітчизняних підприємств можна віднести до першого рівня конкурентоспроможності. Однак варто зазначити, що помітні й прогресивні зрушення в діяльності окремих підприємств, які тяжіють до третього і навіть до четвертого рівня конкурентоспроможності потенціалу.

Для оцінки конкурентоспроможності потенціалу підприємства в закордонній практиці використовуються різноманітні методи [15].

За напрямком формування інформаційної бази виділяють:

- критеріальні методи – за інформаційну базу беруть абсолютні (натуральні або вартісні) значення ключових показників. За належного інформаційного забезпечення ці методи є найточнішими.

- експертні методи – прості у використанні, не потребують збирання повної інформації про конкурентів, оскільки базуються на думці досвідчених фахівців. Проте перевага таких методів є водночас і їхнім недоліком, бо іноді суб’єктивізм експертів може спотворювати результати оцінки.

За способом відображення кінцевих результатів виокремлюють:

- графічні методи – забезпечують найвищий рівень сприйняття кінцевих результатів оцінки, інтерпретованих у графічних об’єктах (рисунках, графіках, діаграмах та ін.).

- математичні методи – базуються на факторних моделях оцінки, які полягають у розрахунку одного (інтегрального) показника або кількох цифрових значень показників, за якими формується остаточна оцінка. Ці методи вважають найточнішими, хоч іноді вони потребують обтяжливих математичних обчислень, тобто спеціальної підготовки працівників.

- логістичні методи – є алгоритмізованими методами оцінки, які базуються на логічних припущеннях.

За можливістю розробки управлінських рішень існують:

- одномоментні методи – це, по суті, статистичні методи тому, що оцінюють тільки фактичний стан справ, не забезпечуючи можливості розробляння заходів на перспективу

- стратегічні методи – уможливлюють не тільки оцінку стану конкурентоспроможності потенціалу підприємства на конкретну дату, а й розробляння стратегічних заходів на перспективу.

За способом оцінки виділяють:

- індикаторні методи – вони групуються на використанні системи індикаторів, за допомогою якої проводиться оцінка конкурентоспроможності потенціалу підприємства (фірми) і національної економіки в цілому.

- матричні методи – в основу покладено ідею розгляду процесів конкуренції в їх взаємозалежності та динаміці. Використовуючи їх, управлінці мають змогу оцінити рівень конкурентоспроможності потенціалу не тільки свого підприємства, а й найближчих конкурентів, що допоможе розробити стратегію поведінки на ринку. Матричними методами широко користуються американські консультаційні фірми, а за належного інформаційного забезпечення такі методи можуть бути надійним інструментом для оцінки конкурентоспроможності потенціалу й вітчизняних підприємств.

Для оцінки потенціалу підприємства необхідна всеосяжна система показників, причому в основу конструювання такої системи має бути покладена структурна модель, що враховує не тільки фактичну динаміку, а й теоретичні передумови. Тому структурна модель системи показників концептуально має враховувати такі вимоги до її формування:

- загальнотеоретична інтерпретація, взаємозв’язок і цілеспрямування як окремих показників, їхніх груп, так і всієї системи в цілому;

- забезпечення порівнянності, єдиної спрямованості показників груп, усієї системи;

- можливість регулювання значень величин показників, залежно від рівня використання ресурсів, що витрачаються, і ефективності результату;

- можливість одержання прогнозу про спрямованість динаміки показників.

Беручи до уваги наукові праці з проблематики визначення потенціалу окремих підприємств чи соціально-економічних систем різних рівнів їх усі можна розділити на чотири загальні групи (залежно від їхнього базавого критерію) – ресурсні (витратні), відносні (порівняльні), цільові (результатні) та суб’єктнооб’єктивізовані (експертні).

Найоб’єктивнішим та найадекватнішим критерієм оцінки потенціалу підприємств є їх ринкова вартість. Таким чином, базисом для оціночної методології слід вважати сукупність принципів, що базуються на міжнародних стандартах оцінки.

Будь-яку вартість можна розглядати з позицій колишніх, сучасних та майбутніх результатів з урахуванням того, що розширене відтворення можливе тільки тоді, коли в грошовому еквіваленті отримані результати покривають понесені для їх досягнення витрати.

З усієї різноманітності методів визначення вартості потенціалу виокремлюють три традиційні підходи: витратний, порівняльний та результатний (дохідний).

Кожний з цих трьох підходів має багато різних методів оцінки, як то:

1) витратний підхід – метод порівняльної одиниці, метод поділу за компонентами, метод кількісної діагностики, метод обліку витрат на інфраструктуру, метод заміщення, метод індексації даних проектно-кошторисної документації;

2) порівняльний підхід – метод парних продаж, метод статистичних коригувань, експертні методи порівняння, метод мультиплікаторів порівняння;

3) результатний підхід – метод капіталізації доходу, метод дисконтування грошових потоків, метод залишкового доходу.

Стисло економічну суть трьох указаних підходів до оцінки майна підприємства, з огляду на необхідність врахування можливостей його ефективного використання, можна пояснити так:

1) витратний (майновий) – визначає вартість об’єкта за сумою витрат на його створення та використання;

2) порівняльний (ринковий) – визначає вартість на базі зіставлення з аналогами, що вже були об’єктами ринкових угод;

3) результатний (дохідний) – оцінює вартість об’єкта на засаді величини чистого потоку позитивних результатів від його використання.

Витратний підхід базується на постулаті, що потенційний власник-користувач не погодиться витратити на формування та реалізацію власних внутрішніх чи зовнішніх можливостей більше, ніж вартість очікуваного фінансово-майнового результату. Таким чином, методи цього підходу передбачають ресурсну оцінку всіх складових цілісного земельно-майнового та соціально-організаційного комплексу підприємства, на підставі обліку всіх витрат, необхідних для його відтворення (заміщення) на конкретну дату в робочому стані.

Найбільш специфічним елементом витратних методів оцінки потенціалу є різновиди кошторисів, які складаються з метою визначення повних витрат на той чи інший компонент земельно-майнової та соціально-організаційної системи підприємства. Базою для складання кошторисів служить проектна документація, установлені нормативи витрат, робочі креслення, договори на придбання чи виконання робіт, тощо.

На сучасному етапі нерозвиненості національних ринків та недоступності інформації про них, нестабільності економічної системи в Україні в цілому, недостатнього рівня підготовки аналітиків, витратний підхід є найпоширенішим (а іноді й єдино можливим) у вітчизняній оціночній практиці.

Порівняльний підхід базується на інформації про недавні ринкові угоди з аналогічними об’єктами та її використання як бази визначення вартості об’єкта оцінки. В основу методів даного підходу покладено допущення про те, що суб’єкти ринкових відносин укладають угоди по аналогії із заведеними традиціями чи колишнім досвідом. На жаль, абсолютних аналогів окремих елементів потенціалу не існує, тому слід використовувати різні механізми коригування вартості аналога.

Сукупність усіх можливих критеріїв порівняння можна розбити на такі групи: 1) загальні показники сфери діяльності підприємства; 2) показники масштабу діяльності; 3) показники фінансово-економічного стану; 4) показники якості менеджменту; 5) показники ринкової позиції.

За базу порівняння традиційно беруть такі фінансово–економічні показники: сукупний капітал підприємства, сума його чистих активів, виторг від операційної діяльності (загальний валовий дохід), грошовий потік від функціонування об’єкта, чистий прибуток. Середня сума виплачуваних дивідендів, тощо.

Результатний підхід базується на залежності вартості об’єкта оцінки від можливостей його ефективного використання, тобто можливих результатів. Це твердження випливає з тієї думки, що потенційний власник-користувач не заплатить за об'єкт більше, ніж він очікує отримати від його господарського використання. Цей підхід користується поняттями “приплив” та “відплив” капіталу (cash flow – inflow and outflow). Традиційне поняття “грошового потоку” означає суму чистих доходів, пов’язаних з діяльністю підприємства, отриманих з усіх джерел. Традиційно виділяють дві моделі формування грошового потоку підприємства – потік для власного капіталу та потік для сукупного капіталу. Особливості визначення грошових потоків підприємства – це функція фінансивого менеджменту та інвестиційного аналізу.

Для розрахунків вартості об’єкта в часі використовується шість функцій грошової одиниці [35]:

- F1 – майбутня вартість грошової одиниці,

- F2 – нагромадження грошової одиниці за період,

- F3 – фактор фондозаміщення (коефіцієнт заміщення капіталу),

- F4 – поточна вартість грошової одиниці,

- F5 – поточна вартість одиничного ануїтету (фактор поточної вартості ануїтету),

- F6 – коефіцієнт амортизації грошової одиниці,

розрахованих на підставі складних відсотків.

Найтиповішими методами результатної технології розрахунків є капіталізація доходів та дисконтування грошових потоків [33].

Загальна методологія методу дисконтування передбачає встановлення вартості потенціалу (чи його елементу) на рівні чистого приведеного потоку капіталу від його експлуатації. Загальний розрахунок проводиться за традиційною технологією дисконтування і порівняння грошових припливів та відпливів капіталу підприємства щодо даного об’єкта. Специфіка оцінювання окремих об’єктів виявляється в особливій структурі дисконтної ставки, яка визначається різними методами.

Методи капіталізації базуються на використанні коефіцієнта, який уможливлює переведення чистих потоків капіталу від використання об’єкта у його вартість. У цілому такі методи в основному базуються на трьох теоретичних принципах – очікування, заміщення та попиту і пропонування. Суть коефіцієнт-та капіталізації полягає в поєднанні двох економічних процесів – отримання доходу на капітал та відшкодування капіталу інвестора-власника.

Залежно від бази визначення норми (ставки) відшкодування капіталу поділяють на норми доходу, норми грошових потоків, норми відшкодування та норми прибутковості. Відповідно до цього заведено розрізняти такі види коефіцієнтів капіталізації:

1) загальний коефіцієнт капіталізації;

2) коефіцієнт капіталізації власного капіталу;

3) коефіцієнт капіталізації позикового капіталу;

4) коефіцієнт капіталізації залежно від об’єкта оцінки.

На закінчення доцільно зазначити, що кожний з названих підходів та спеціальних методів має зазначені вище переваги і недоліки і тільки на основі комплексного використання напрацьованого досвіду оцінки можна досягти реального визначення вартості майна та втіленого у ньому потенціалу.

Тому прикладна оцінка потенціалу підприємства проводиться на основі всіх підходів та всіма доступними методами. Кінцевий вибір величини вартості об’єкта проводиться на основі визначення її середньоарифметичного еквіваленту з урахуванням вагомості отриманих результатів чи суб’єктивної думки експерта. До того ж процес гармонізації отриманих величин вартості не зводиться до механічного усереднення, - це імовірнісний розрахунок ринкової вартості, величина якої перебуває в межах від мінімальної до максимальної розрахункової вартості об’єкта. Кінцевий висновок робиться на основі логічних науково обґрунтованих висновків, які передбачають повторний аналіз вартісно-утворювальних факторів, перевірку розрахункових процедур, тощо.

РОЗДІЛ 2

АНАЛІЗ СТАНУ ТА ДИНАМІКИ РЕСУРСНОГО ПОТЕНЦІАЛУ ПІДПРИЄМСТВА ВАТ “КИЇВМЕДПРЕПАРАТ”

2.1 Загальна характеристика діяльності підприємства ВАТ “Київмедпрепарат”

ВАТ "Київмедпрепарат" — одна з найбільших фармацевтичних компаній України. Заснована в 1847 році, компанія є найстаршим підприємством хіміко-фармацевтичної промисловості України.

У період переходу України до ринкових відносин ВАТ "Київмедпрепарат" удалося зберегти позиції найбільшого підприємство з виробництва антибіотиків і одного з лідерів української фармацевтики. Компанії удалося зберегти не тільки обсяги виробництва і високу якість продукції, але й унікальний кадровий потенціал. У 1994 р. було створено акціонерне товариство "Київмедпрепарат". У 1998-1999р. у структурі акціонерного капіталу компанії відбулися істотні зміни: значна частина акцій компанії сконцентрувалася в руках стратегічних інвестор-рів, що послужило могутнім поштовхом для подальшого розвитку підприємства.

ВАТ "Київмедпрепарат" сьогодні — одна з найбільших фармацевтичних компаній України. Компанія робить і просуває на ринок України, а також країн СНД якісні й ефективні лікарські засоби для забезпечення здорової, тривалої і більш продуктивного життя людей.

В основі різноманітного асортименту добре відомих препаратів рецептурної і безрецептурної груп — 150-літній досвід розробки, виробництва і просування лікарських препаратів, сучасні технології і професійний менеджмент.

Номенклатура продукції складає більш 80 найменувань препаратів практично усіх фармакотерапевтичних груп. Підприємство випускає різні лікарські форми: ін'єкції, таблетки, капсули, мазі і гелі.

У 2003 р. компанія зайняла 4 місце серед українських виробників по обсягах продажів у роздрібному сегменті, 2 місце — у госпітальному секторі, і 1 місце — по обсягах продажів антибіотиків.

У 2002 р. за короткий термін освоєний випуск ін'єкційних форм цефалоспоринових антибіотиків, проведена модернізація фасувального устаткування, установлена нова система підготовки кондиціонування повітря для виробничих приміщень по випуску ін'єкційних препаратів.

У 2002 р. обладнані чисті приміщення з зонами А и В, що забезпечені стаціонарним підведенням стерильного повітря, що пройшло триступінчасте очищення з автоматизованим процесом керування з дотриманням вимог Належної Виробничої Практики.

У 2002 р. виробництво ВАТ "Київмедпрепарат" сертифіковано на відповідність міжнародним стандартам керування якістю (стандарт ISO 9001:2000).

У 2003 р. "Київмедпрепарат" став першої компанією у Києві, що одержала сертифікат відповідності міжнародному стандарту керування навколишнім середовищем ISO 14001:1996.

Важливу роль у системі керування якістю продукції, що випускається, грають власні лабораторії компанії: хімічна, біологічна, фармакологічна, санітарно-епідеміологічна і центральна лабораторії. Лабораторії оснащені сучасним устаткуванням: високоефективними рідинними і газовими хроматографами, ІК-спектрофотометрами, поляриметрами, графічною станцією для визначення активності антибіотиків і ін.

Свідчення про атестацію №002, видане Державною службою лікарських засобів і виробів медичного призначення Міністерства охорони здоров'я України 19 квітня 2004 р., підтверджує, що хімічна і біологічна лабораторії компанії ВАТ "Київмедпрепарат" атестовані на право проведення контролю якості і безпеки лікарських засобів.

Таблиця 2.1

Основні реєстраційні характеристики ВАТ “Київмедпрепарат”

| 00480862 |

Відкрите акціонерне товариство "Київмедпрепарат" |

|||||||

| Відкрите акціонерне товариство , Київ, хіміко-фармацевтична промисловість адреса: 032, Київ, Київ, Саксаганського, 139, http://www.kievmedpreparat.com/ e-mail: office@kievmedpreparat.com |

||||||||

| цінні папери емітента в ПФТС |

||||||||

| акції, іменні прості, третій рівень лістингу |

Продаж |

250,00 грн. |

||||||

| Купівля |

25,00 грн. |

|||||||

| акціонерний капітал (01.01.2005) |

||||||||

| кількість акцій, шт. |

804 002 |

номінальна вартість акції, грн. |

25,00 |

статутний капітал, грн. |

20 100 050,00 |

|||

| ринкова вартість ак-ції, грн. (11.04.2005) |

137,50 |

|||||||

Аналіз фінансово-економічного стану підприємства і керування його фінансами проводиться на основі його фінансових звітів [7] :

- Форма №1 “Баланс” – звіт про фінансовий стан, що відображає активи, зобов'язання і капітал підприємства на встановлену дату [8].

- Форма №2 “Звіт про фінансові результати”, що містить дані про доходи, витрати і фінансові результати діяльності підприємства за звітний і попередній періоди [9].

У табл. А.1, А.2 Додатку А приведені баланси підприємства ВАТ „Київ-медпрепарат” за 2004 - 2006 роки та звіти про фінансові результати за 2004 - 2006 роки. В табл.А.3 – А.5 Додатку А представлені результати вертикального та горизонтального розрізу при аналізі динаміки статей балансів підприємства та звітів про фінансові результати. Розрахунки виконані з використанням ”електронних” таблиць EXCEL -2000 згідно статистичних алгоритмів робіт [28], [30].

Аналіз результатів первинної статистичної обробки балансових звітів та звітів про фінансові результати діяльності ВАТ “Київмедпрепарат” за 2004 –2006 роки, наведених в табл. А.1 – А.6 Додатку А та табл..2.2 , показує :

- валюта балансу ВАТ зросла на +27,4% у 2005 році (з 96,1 млн.грн.. до 122, 4 млн.грн..), а у 2006 році додаткове зростання становило + 7,4% (з 122,4 млн.грн. до 131,4 млн.грн..);

- статутний капітал у 2004 – 2005 роках становив суму 10,1 млн.грн. та, відповідно займав частку 10,5% (2004) та 8,5%(2005), у 2006 році статутний капітал зріс в два рази до 20,1 млн.грн., відповідно зайнявши структурну частку 15,3 % в валюті балансу;

- сумарно власний капітал у 2004 – 2006 роках системно нарощується з 64,0 млн.грн..(2004) до 76,7 млн.грн..(2005) та до 98,2 млн.грн.., відповідно займаючи частку 66,6% (2004), 62,7%(2005) та 74,7% (2006) в валюті балансу;

Таблиця 2.2

Аналіз динаміки та структури пасивів (джерел) в ВАТ «Київмедпрепарат»

- таким чином основним джерелом в пасивах є власного капітала, а його значна структурна частка забезпечується капіталізацією прибутку – 52,0 млн.грн.(2004), 65,1 млн.грн.(2005) та 75,6 млн.грн.(2006), що відповідає структурним часткам 54,1%(2004), 53,2%(2005) та 57,5%(2006) в валюті балансу;

- власний капітал є основним джерелом необоротних активів балансу, при цьому його величина перекриває обсяги необоротних активів, тобто в ВАТ “Киівмедпрепарат” є значні власні оборотні кошти

а) частка 66,6% власного капіталу в пасивах в 2004 році, покриває необоротні активи – частка 38,9 % в балансі активів;

б) частка 62,7% власного капіталу в пасивах в 2005 році, покриває необоротні активи – частка 40,0 % в балансі активів;

в) частка 74,7 % власного капіталу в пасивах в 2006 році, покриває необоротні активи – частка 44,79 % в балансі активів;

- позичений та залучений капітали ВАТ “Киівмедпрепарат” представлені наступними основними агрегатами :

а) частка довгострокових зобов’язань становить 0% (2004), 3,8% (2005) та 3,1% (2006) від валюти пасивів балансу;

а) частка короткострокових банківських кредитів становить 8,8% (2004), 6,2% (2005) та 9,3% (2006) від валюти пасивів балансу;

а) частка поточної заборгованості за довгостроковими зобов’язаннями становить 3,5% (2004), 8,9% (2005) та 0% (2006) від валюти пасивів балансу;

а) частка виданих векселей становить 0% (2004), 1,9% (2005) та 0% (2006) від валюти пасивів балансу;

а) частка кредиторської заборгованості становить 19,0 % (2004), 14,7% (2005) та 11,5% (2006) від валюти пасивів балансу;

Таблиця 2.3

Аналіз динаміки та структури активів (майна) в ВАТ «Київмедпрепарат»

Порівняльний аналіз динаміки змін агрегатів активу балансів ВАТ “Киівмедпрепарат” дає наступні результати:

- в 2005 році необоротні активи зросли на +31,1 % відносно рівня 2004 року (з 37,3 млн.грн.. до 49,0 млн.грн..), займаючи, відповідно, структурні частки в 38,9% (2004) та 40,0%(2005) від валюти балансу;

- в 2006 році необоротні активи зросли на +20,0 % відносно рівня 2005 року (з 49,0 млн.грн. до 58,8 млн.грн..), займаючи, відповідно, структурні частки в 40,0% (2005) та 44,7%(2006) від валюти балансу;

- в 2005 році оборотні активи зросли на +18,0 % відносно рівня 2004 року (з 55,7 млн.грн.. до 65,8 млн.грн..), займаючи, відповідно, структурні частки в 58,0% (2004) та 53,7%(2005) від валюти балансу;

- в 2006 році оборотні активи зросли на +2,6 % відносно рівня 2005 року (з 65,8 млн.грн.. до 67,5 млн.грн..), займаючи, відповідно, структурні частки в 53,7% (2005) та 51,3%(2006) від валюти балансу;

- оборотні активи , в основному, представлені наступними агрегатами:

а) виробничі запаси в структурних частках 26,0%(2004), 22,1%(2005), 21,7% (2006) від валюти балансу;

б) незавершене виробництво в структурних частках 4,7%(2004), 4,2%(2005), 3,75% (2006) від валюти балансу;

в) готова продукція в структурних частках 7,4%(2004), 7,6%(2005), 9,65 % (2006) від валюти балансу;

г) дебіторська заборгованість за відпущену продукцію в структурних частках 10,0%(2004), 10,9%(2005), 9,52% (2006) від валюти балансу;

д) дебіторська заборгованість за виданими авансами в структурних частках 7,0%(2004), 6,3%(2005), 5,5% (2006) від валюти балансу;

е) грошові кошти в структурних частках 2,5 %(2004), 0,52% (2005), 1,0 % (2004) від валюти балансу;

Таким чином, проведений аналіз активів валюти балансу свідчить, що практично половина активів балансу ВАТ “Киівмедпрепарат” вкладено в необоротні кошти, таким чином дисципліна нормування оборотних коштів на підприємстві є нагальною задачею.

При аналізі фінансових результатів діяльності використані Положення (стандарт) бухгалтерського обліку "Звіт про фінансові результати" (Форма 2), що обумовлюють зміст і форму Звіту , а також загальні вимоги до розкриття його статей [9].

Результати вертикально-горизонтального аналізу звіту про фінансові результати за 2005 рік та , відповідно, за 2004 рік (базовий) наведені в табл.А.5 Додатку А, результати 2006 року та , відповідно, за 2005 рік (базовий) – в табл. А.6 Додатку А. Як показує аналіз у 2004 – 2006 роках :

- при зростанні обсягу валюти баланса у 2005 році відносно 2004 року на + 27,4%, зростання виручки від реалізації у 2005 році відносно 2004 року становило +22,37%, зростання собівартості продукції у 2005 році відносно 2004 року становило +25,1%, а зростання чистого прибутку після оподаткування у 2005 році відносно 2004 року становило 13,28%;

- при зростанні обсягу валюти баланса у 2006 році відносно 2005 року на + 7,4%, зменшення виручки від реалізації у 2006 році відносно 2005 року становило – 2,75 %, зменшення собівартості продукції у 2006 році відносно 2005 року становило –14,6%, а зростання чистого прибутку після оподаткування у 2006 році відносно 2005 року становило 7,76%;

Таким чином процеси росту чистого прибутку на ВАТ “Київмедпре-парат" реалізуються як за рахунок екстенсивного росту валюти балансу, так і за рахунок інтенсивного зменшення собівартості продукції.

Результати розрахунків коефіцієнтів – показників фінансового стану ВАТ “Киівмедпрепарат” за 2004 – 2006 роки згідно алгоритмів [28] наведені на рис.2.1 – 2.5.

Рис.2.1. Динаміка показників ліквідності балансу ВАТ „Киівмедпрепарат”

Аналіз графіків, наведених на рис.2.1 показує, що у ВАТ “Киівмедпрепарат” :

- у 2004 - 2006 роках тільки рівень загальної ліквідності знаходився в діапазоні, який значно перевищує нормативну;

- у 2004 – 2006 роках рівні швидкої (строкової) та абсолютної ліквідності знаходилися значно нижче нормативного діапазону, що свідчить про проблеми моментальної та строкової платоспроможності у підприємства;

- у 2004 – 2006 роках показник відношення короткострокової дебіторської та кредиторської заборгованостей був суттєво нижче значення стійкого діапазону (більше 1,0), тому для розрахунків з кредиторами необхідно було не тільки отримати кошти дебіторської заборгованості за відпущені товари, але і реалізувати частину продукції, яка знаходилась в товарних запасах та ще не була продана;

Таким чином, у 2004 – 2006 роках підприємство ВАТ “Киівмедпрепарат” попало в кризову полосу неліквідності балансу в короткострокових періодах.

Рис.2.2. Динаміка рентабельності активів та власного капіталу

підприємства ВАТ „Київмедпрепарат”

Аналіз рентабельності активів та власного капіталу ВАТ „Київмедпрепарат” показує, що діяльність може бути охарактеризована наступним рівнем динаміки показників:

1. Ресурсовіддача активів в чисту виручку знизилась з рівня 1,34 (2004) до 1,22 у 2005 році та зменшилась до рівня 1,10 у 2006 році;

2. Рентабельність активів та власного капіталу по валовому прибутку від реалізації ( різниця між чистим доходом та собівартістю продукції) є позитивною, має високі значення, але і тенденцію до падіння у 2005 – 2006 роках відносно рівня 2004 року.

2. Витрати на реалізацію та інші статті позареалізаційних витрат, які не входять до виробничої собівартості продукції, у 2005 -2006 році складають до 93% від чистої вартості виручки від реалізації, що дає стійку норму рентабельності власного капіталу по чистому прибутку на рівні 18% (2004 –2005) та 14,8%(2006), яка є інвестиційно привабливою на рівні альтернативних ставок банківських депозитів у 2006 році..

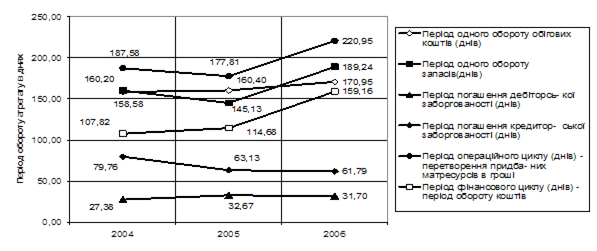

На рис.2.3 наведені характеристики ділової активності (швидкості обороту окремих характерних агрегатів активів та пасивів балансу) ВАТ „Киівмед-препарат”.

Рис. 2.3. Характеристики динаміки показників ділової активності ВАТ

„Київмедпрепарат”

Як показано графіками рис.2.3, у 2006 році відносно 2004 - 2005 року з нарощенням обсягів операцій період обороту запасів балансу підвищився на 30,9%, що підняло відповідно строк фінансового та операційного циклу та свідчить про зниження темпів ділової активності підприємства при нарощенні обсягів діяльності.

В той же час, слід відмітити, що строк обороту дебіторської заборгованості в 2 рази менший, ніж строк обороту кредиторської заборгованості, що компенсує невиконання нормативу відношення дебіторської до кредиторської заборгованостей .

На рис.2.4 наведені результати аналізу джерел покриття запасів в ВАТ “Київмедпрепарат”.

Рис.2.4. Динаміка показників покриття запасів джерелами ресурсів в ВАТ “Київмедпрепарат”

Як видно з графіків рис. 2.4, в 2002 –2003 роках по покриттю запасів в ВАТ “Київмедпрепарат" був кризовий стан, в 2004 році за рахунок підняття власних обігових коштів та залучення більших сум банківських кредитів стан покриття запасів перемістився в нестійку зону.

Проведений аналіз діяльності ВАТ “Київмедпрепарат” дає можливість сформулювати наступні висновки :

ВАТ “Київмедпрепарат” є динамічно розвиваючимся підприємством з високими рівнями рентабельності, при цьому виробництво ліків на ньому основане на імпортній фармакологічній сировині.

Це приводить до суттєвої залежності підприємства від митно-податкової політики України по відношенню до імпорту сировини для фармацевтичних виробництв.

У ВАТ “Київмедпрепарат” зафіксовані проблеми регулювання ліквідності та фінансової стійкості:

- у 2004 – 2006 роках рівні швидкої (строкової) та абсолютної ліквідності знаходилися значно нижче нормативного діапазону, що свідчить про проблеми моментальної та строкової платоспроможності у підприємства;

- у 2004 – 2006 роках показник відношення короткострокової дебіторської та кредиторської заборгованостей був суттєво нижче значення стійкого діапазону (більше 1,0), тому для розрахунків з кредиторами необхідно було не тільки отримати кошти дебіторської заборгованості за відпущені товари, але і реалізувати частину продукції, яка знаходилась в товарних запасах та ще не була продана;

Таким чином, у 2004 – 2006 роках підприємство ВАТ “Киівмедпрепарат” попало в кризову полосу неліквідності балансу в короткострокових періодах.

Залежність виробництва підприємства від імпортної сировини визиває необхідність підвищення норм виробничих запасів( запаси на негативний ціновий тренд, страхові запаси на зрив транспортування чи митного оформлення) до величин, які не покриваються джерелами ресурсів підприємства та створюють нестійкий (2006) чи кризовий (2004 – 2005) характер забезпечення покриття запасів ресурсними джерелами.

2.2 Оцінка ресурсного потенціалу підприємства ВАТ “Київмедпрепарат”

Вартісна оцінка ресурсного потенціалу підприємства проводиться за розрахунком складових елементів потенціалу підприємства [49]:

- фондового потенціалу – ФП;

- потенціалу оборотних фондів – ОП;

- потенціалу нематеріальних активів – НП;

- потенціалу технологічного персоналу – ПТП;

1. Фондовий потенціал (ФП) визначається за формулою :

![]() ,

,

де Ф – середньорічна вартість основних виробничих фондів;

Ен – нормативний коефіцієнт ефективності капітальних вкладень.

2. Потенціал оборотних фондів (ОП) визначається як :

![]() , (2.1)

, (2.1)

де М – річний обсяг матеріалів;

Км – коефіцієнт витягу продукції із ресурсної маси, який визначається відношенням вартості матеріальних ресурсів, використаних на виробництво продукції, до загальної вартості матеріальних ресурсів, спожитих підприємством.

3. Потенціал нематеріальних активів (НП) розраховується як :

![]() , (2.2)

, (2.2)

де НМА, Нзем – експертна оцінка вартості нематеріальних активів та вартості землі, яка вираховується згідно з методикою, прийнятою на державному рівні;

4. При розрахунку потенціалу технологічного персоналу спочатку проводиться оцінка живої праці (тобто на одного середньоспискового працівника) встановленням його фондового аналога у вартісному обчисленні за формулою :

![]() , (2.3)

, (2.3)

де А – оцінка одиниці живої праці;

Пп – продуктивність праці одного працівника;

DФ0 – збільшення фондоозброєності праці одного працівника у

базовому періоді;

DПп – збільшення продуктивності праці одного працівника у

базовому періоді;

Величина потенціалу технологічного персоналу (ПТП) буде визначатися формулою :

![]() , (2.4)

, (2.4)

де Ч – середньорічна чисельність ПВП;

Нт – коефіцієнт реалізації потенціалу технологічного персоналу, що

приймається на рівні нормативу ефективності капітальних вкладень;

5. Розмір ресурсно-виробничого потенціалу (РВП) вираховується як сума його складових частей :

РВП=ФП+ОП+НП+ПТП (2.5)

На основі даних проведеної економічної діагностики та даних фінансової звітності ВАТ «Київмедпрепарат» (Додатки А), в табл.2.4 сформовані вихідні дані для розрахунку вартісної оцінки потенціалу підприємства.

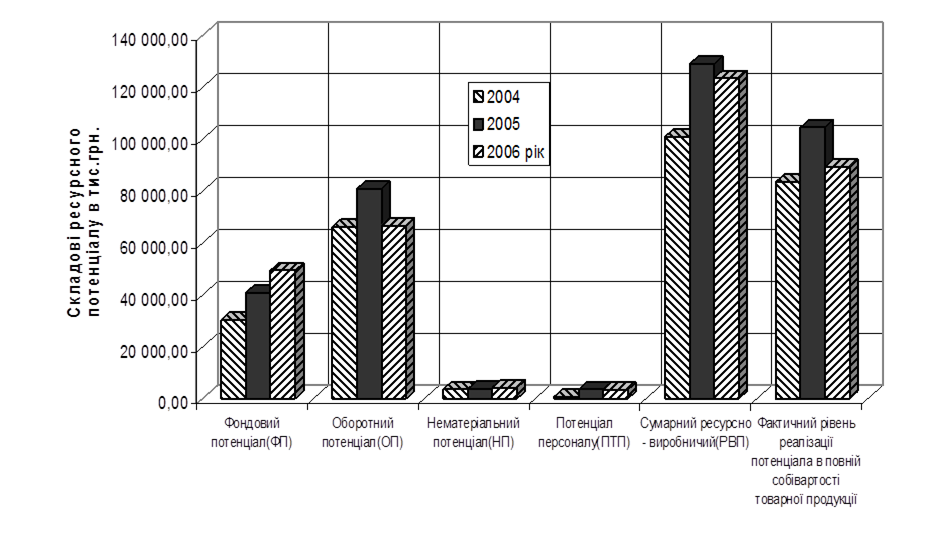

Як показують результати вартісної оцінки ресурсного потенціалу, проведеної за алгоритмами методичних вказівок КНЕУ [69], динаміка ресурсного потенціалу характеризується (табл.2.5) :

- зростанням на 28,12 млн.грн. (на +27,9%) за 2005 рік на момент ресорганізації обладнання та структури підприємства;

- падінням на 5,41 млн.грн.(на -4,2%) у 2006 році відносно рівня 2005 року після розгортання роботи нового обладнання;

- падінням рівня використання ресурсного потенціалу з 82,8% у 2004 році до 81,0% у 2005 році, та падінням до 72,2% у 2006 році.

Таблиця 2.4

Вихідна інформація для розрахунку вартості сумарного ресурсно-виробничого потенціалу ВАТ «Київмедпрепарат» і показників його використання

| № з/п |

Показники |

Один. вим. |

2004 Рік |

2005 рік |

2006 рік |

| 11 |

Середньорічна вартість основних виробничих фондів |

тис.грн. |

33 628,0 |

45 081,0 |

54 519,0 |

| 22 |

Коефіцієнт капіталізації |

% |

10,50 |

10,50 |

10,50 |

| 33 |

Нормовані оборотні засоби |

тис.грн. |

82 680,0 |

101 046,5 |

83 363,0 |

| 44 |

Коефіцієнт витягу продукції із обігових засобів |

% |

80,00 |

80,00 |

80,00 |

| 55 |

Сумарна вартість нематеріальних активів і земельних ресурсів за експертною оцінкою |

тис.грн. |

3 611,00 |

3 783,00 |

4 194,00 |

| 66 |

Середньоспискова чисельність промислово-виробничого персоналу (ПВП) |

чол. |

924 |

965 |

905 |

| 77 |

Продуктивність праці на одного працівника ПВП |

тис.грн./чол. |

138,88 |

155,18 |

159,25 |

| 88 |

Товарна продукція у порівняних цінах (з врахуванням інфляції) |

тис.грн. |

128 323,00 |

149 746,00 |

144 125,00 |

| 99 |

Фондоозброєність у розрахунку на одного працівника ПВП |

тис.грн./чол. |

36,39 |

46,72 |

60,24 |

| 110 |

Інноваційні витрати за звітний період |

тис.грн. |

2 147,00 |

2 600,10 |

4 231,90 |

| 111 |

Витрати на управління |

тис.грн. |

37 035,00 |

30 426,00 |

35 703,00 |

| 112 |

Балансовий прибуток (до оподаткування) |

тис.грн. |

11 909,00 |

13 491,00 |

14 538,00 |

| 113 |

Повна собівартість товарної продукції |

тис.грн. |

83 491,0 |

104 407,0 |

89 168,00 |

Таблиця 2.5

Результати розрахунку вартості потенціалу ВАТ «Київмедпрепарат» і показників його використання

| № з/п |

Показники |

Оди-ниці виміру |

2004 Рік |

2005 рік |

2006 рік |

| 11 |

Фондовий потенціал (ФП) |

тис. грн. |

30 432,58 |

40 797,29 |

49 338,46 |

| 22 |

Потенціал оборотних фондів (ОП) |

тис. грн. |

66 144,00 |

80 837,20 |

66 690,40 |

| 33 |

Потенціал нематеріальних активів(НП) |

тис. грн. |

3 611,00 |

3 783,00 |

4 194,00 |

| 44 |

Потенціал технологічного персоналу(ПТП) |

тис. грн. |

646,59 |

3 537,71 |

3 317,75 |

| 55 |

Сумарний ресурсно-виробничий потенціал(РВП) |

тис. грн. |

100 834,17 |

128 955,19 |

123 540,61 |

| 6 |

Рівень реалізації РВП (по відношенню до валової собівартості продукції) в % |

% |

82,80 |

80,96 |

72,18 |

Рис.2.5. Структура та динаміка абсолютних величин складових ресурсного потенціалу ВАТ «Київмедпрепарат»

2.3 Аналіз основних чинників впливу на ресурсний потенціал підприємства ВАТ «Київмедпрепарат»

У залежності від ступеня залучення у виробничо-господарську діяльність різні елементи ресурсного потенціалу відіграють неоднакову роль, тому при дослідженні структури ресурсного потенціалу варто виділяти в його складі активну і пасивну частини. До активної частини відносяться ресурси, що залучені в економічну діяльність і прямо впливають на її результативність: діючі основні виробничі і невиробничі фонди; нормативні запаси матеріальних цінностей у сфері виробництва і обертання; зайнята частина економічно активного населення; реалізована в технологіях, засобах, предметах і продуктах праці науково-технічна інформація. Ресурси, що маються в наявності, але не залучені в господарський оборот, відносяться до пасивної частини ресурсного потенціалу: наднормативні запаси і резерви матеріальних цінностей у сфері виробництва і обертання; незайнята частина трудових ресурсів; реалізована в проектах науково-технічна інформація; результати наукових і дослідно-конструкторських розробок.

Виділення в складі ресурсного потенціалу активної і пасивної частин дуже важливо як з теоретичної, так і з практичних точок зору, оскільки воно дозволяє, по-перше, об'єктивно оцінювати ступінь використання ресурсного потенціалу, а, по-друге, виявляти інтенсивні й екстенсивні резерви підвищення ефективності виробництва.

По ступені використання можливостей ланки, що хазяює, ресурсний потенціал підрозділяється на фактичний (досягнутий у даний момент) і перспективний. Така диференціація дозволяє оцінювати ступінь використання ресурсного потенціалу через порівняння перспективного рівня ресурсного потенціалу з його фактичним значенням. Основним етапом є визначення потенційних можливостей господарюючої системи.

Рис.2.6. Динаміка структурних часток ресурсного потенціалу ВАТ «Київмедпрепарат" у 2004 -2006 роках

Рис.2.7. Коефіцієнти впливу(підсилення) зміни структурних часток ресурсного потенціалу на сумарну величину ресурсного потенціалу ВАТ «Київмедпрепарат" у 2004 -2006 роках