| Скачать .docx |

Реферат: Курс лекций по предмету Финансы и кредит

Содержание

Лекция «Приемы управления движением финансовых ресурсов»

Лекция «Специализированные небанковские финансово-кредитные институты»

Лекция «Финансы хозяйствующих субъектов»

Лекция «Финансовые ресурсы и капитал»

Лекция «Финансовый механизм»

Лекция «Особенности финансов коммерческих организаций (предприятий) различных организационно-правовых форм»

Лекция «Затраты предприятий»

Лекция: «Выручка от реализации продукции»

Лекция: «Прибыль предприятия. Планирование и направления использования»

Лекция: «Оборотный капитал коммерческой организации»

Лекция «Международные финансы»

Лекция «Приемы управления движением финансовых ресурсов»

Вопрос 1 Основные формы кредита

Вопрос 2 Залоговые операции и ипотека

Вопрос 3 Трастовые операции

Вопрос 4 Текущая аренда

Вопрос 5 Лизинг и селенг

Вопрос 6 Другие приемы управления движением финансовых ресурсов (трансферт, инжиниринг, транстинг, фрэнчайзинг, эккаутинг).

Вопрос 1 Основные формы кредита

Целью финансового менеджмента является управление движением финансовых ресурсов. Это управление осуществляется с помощью разных приемов. Общим содержанием всех приемов финансового менеджмента является воздействие финансовых отношений на величину финансовых ресурсов. К приемам управления движением финансовых ресурсов и капитала относятся: системы расчетов и их формы; кредитование и его формы; депозиты и вклады (в том числе в драгоценные металлы и за рубежом); операции с валютой; страхование (включая хеджирование); залоговые операции; текущая аренда; лизинг; селенг; инжиринг; трастинг; фрэнчайзинг; эккаутинг.

Кредитование имеет две разновидности:

4кредитование деятельности хозяйствующего субъекта в форме прямой выдачи денежных ссуд (финансовый кредит);

4кредитование как разновидность расчетов, т.е. расчетов с рассрочкой платежей.

По сфере применения и видам заемщиков финансовый кредит бывает двух видов:

4межбанковский кредит, при котором заемщиком является банк;

4коммерческая ссуда, т. е. кредит для коммерческих целей, при котором заемщиком является предприятие, товарищество, акционерное общество и т. п.

Порядок кредитования, оформление и погашение кредитов регулируются кредитным договором. Для получения кредита заемщик подает в банк (т. е. кредитору) заявку и другие требуемые им документы. В заявке указываются цель получения кредита, сумма и срок, на который испрашивается кредит. Количество и виды других документов устанавливаются конкретным банком-кредитором.

К ним обязательно относятся учредительные документы, карточка с образцами подписей и печати, баланс. Получив документы, банк-кредитор оценивает кредитоспособность и платежеспособность заемщика. Каждый банк-кредитор использует свою собственную методику оценки кредитоспособности заемщика, которая, как правило, составляет его коммерческую тайну. Затем заключает с заемщиком кредитное соглашение (кредитный договор). Кредитное соглашение содержит вид кредита, сумму и срок кредита, расчеты процентов и комиссионных вознаграждений банка за его расходы, связанные с выдачей кредита, вид обеспечения кредита, форму передачи кредита заемщику.

Важным условием выдачи кредита является его обеспечение. Обеспечение кредита - это ценности, служащие для кредитора залогом полного и своевременного возврата должником полученной ссуды и уплаты им причитающихся процентов. Обеспечение кредита предоставляется заемщиком при оформлении ссуды и находится в распоряжении кредитора (банка) полностью или частично до погашения кредита. Основными видами обеспечения кредита являются поручительство, гарантия, залог, страхование ответственности заемщика за непогашение кредита. Поручителем или гарантом может являться любой хозяйствующий субъект (банк, предприятие, ассоциация и т. п.).

Поручительство - это договор с односторонними обязательствами, посредством которого поручитель берет обязательство перед кредитором оплатить при необходимости задолженность заемщика. Договор поручительства является дополнением к кредитному соглашению. Гарантия - это обязательство гаранта выплатить за гарантируемого определенную сумму при наступлении гарантийного случая. Гарантия в отличие от поручительства не является актом, дополняющим кредитное соглашение. Она оформляется гарантийным письмом.

Кредиты банков могут выдаваться как в рублях, так и в валюте.

Формы предоставления кредит заемщику могут быть разными Наиболее часто на практике встречаются следующие: срочная ссуда, контокоррентный кредит, онкольный кредит.

Срочная ссуда - это обычная форма кредита. Банк перечисляет на расчетный счет заемщика сумму кредита. По истечении срока кредит погашается (т. е. заемщик перечисляет со своего расчетного счета банку соответствующую сумму денег).

Контокоррентный кредит. В банке для заемщика открывается специальный ссудный счет- контокоррент. Контокоррент- единый счет, на котором учитываются все операции банка с клиентами. На контокорренте отражаются, с одной стороны, ссуды банка и все платежи со счета по поручению клиента, а с другой - средства, поступающие в банк от клиентов в виде выручки, вкладов, возврата ссуд и др. Контокоррент представляет собой сочетание ссудного счета с текущим и может иметь дебетовое и кредитовое сальдо. Контокоррентный кредит осуществляется следующим образом. В банке для заемщика открывается специальный ссудный счет (контокоррент), на который зачисляется его выручка и с которого производится оплата поступивших расчетных документов; если средств хозяйствующего субъекта не хватает для расчетов по обязательствам, то банк кредитует его в пределах суммы, установленной кредитным соглашением. Сумма полученного кредита определяется как разница поступлений и платежей по этому счету. Расчеты по кредиту производятся в установленный кредитным соглашением период.

Онкольный кредит - краткосрочный кредит, который погашается по первому требованию. Выдается, как правило, под обеспечение ценными бумагами и товарами Онкольный кредит осуществляется следующим образом. Банк открывает заемщику специальный текущий счет под залог товарно-материальных ценностей или ценных бумаг. В пределах обеспеченного кредита банк оплачивает все счета хозяйствующего субъекта. Погашение кредита производится по первому требованию банка за счет средств, поступивших на счет заемщика или путем реализации залога. Онкольный кредит погашается заемщиком обычно с предупреждением за 2-7 дней. Процентная ставка по этому кредиту ниже, чем по срочным ссудам. С точки зрения срока возврата и качества обеспечения онкольный кредит считается наиболее ликвидной статьей актива банка после кассовой наличности.

Кредит под залог недвижимости называется ипотечным кредитом. В настоящее время ипотечный кредит выдается ипотечными банками Ипотечный кредит берется для покрытия крупных капитальных затрат. Особо эффективно использовать его при кредитовании нового строительства. При этом объект строительства является предметом залога. Залог может оформляться поэтапно, по мере строительства объекта. Тогда соответственно по частям выделяется кредит полученные деньги возводит фундамент здания. Фундамент опять закладывается, и полученные кредиты служат источником финансирования следующего этапа строительства. Ипотечный кредит берется и для приобретения недвижимости. В этом случае после оформления залогово - кредитных отношений продавец сразу получает от банка деньги, покупатель приобретает все права собственности на объект покупки, который одновременно заложен в банке. Заемщик возвращает кредит и выплачивает проценты в соответствии с кредитным соглашением.

Основными формами кредита как разновидности расчетов (расчетов с рассрочкой платежа) являются фирменный кредит, вексельный (учетный) кредит, факторинг.

Фирменный кредит - это традиционная форма кредитования, при которой поставщик (продавец) предоставляет кредит покупателю в форме отсрочки платежа. Разновидностью фирменного кредита является аванс покупателя, который выплачивается поставщику (продавцу) после подписания договора (контракта).

Вексельный (учетный) кредит. Банк предоставляет вексельный (учетный) кредит векселедержателю путем покупки (учета) векселя до наступления срока платежа. Владелец векселя получив от банка сумму, указанную в векселе, за минусом учетной ставки, комиссионных платежей и других расходов. Стороны могут продлить срок оплаты, т. е. совершить пролонгацию векселя. Пролонгация бывает прямая, простая и косвенная. При прямой пролонгации векселя делается соответствующая запись на векселе, удостоверенная подписями сторон. При простой пролонгации такая запись не делается При косвенной пролонгации составляется новый Вексель, а старый изымается из обращения.

Закрытие учетного кредита производится на основании извещений банка об оплате векселя. Учетная ставка по векселю представляет собой процентную ставку, применяемую для расчета величины учетного Процента. Учетный процент - это плата, взимаемая за авансирование денег при учете векселя (или иных Ценных бумаг, купонов, облигаций, долговых обязательств) банком. Учет векселя - это покупка векселя. До наступления срока оплаты по нему. Учетный процент представляет собой разницу между номиналом векселя и суммой, уплаченной банку при его покупке.

Коммерческие банки, осуществляя операции с векселями, могут одновременно применять несколько учетных ставок. Эти учетные ставки называются частными учетными ставками. Учетная ставка, которую применяет Центральный банк России в операциях с коммерческими банками и кредитными учреждениями, называется официальная учетная ставка. Уровень ее обычно ниже уровня частных учетных ставок.

Факторинг – разновидность торгово-комиссионной операции, связанной с кредитованием оборотных средств. Факторинг представляет собой инкассирование дебиторской задолженности покупателя и является специфической разновидностью краткосрочного кредитования и посреднической деятельности. Факторинг предусматривает обслуживание продавца. Его основной целью является получение средств немедленно или в срок, определенный договором. В результате продавец не зависит от платежеспособности покупателя. Взаимоотношения банка и продавца по факторингу регулируются договором. Договор может быть открытым и закрытым (конфиденциальным). При открытом договоре дебитор уведомляется об участии в факторинговой операции, при закрытом - дебиторы не ставятся в известность о наличии факторингового договора. В договоре также оговаривается, предусматривается или нет право регресса, т. е. обратной переуступки требований (возврата их к продавцу). Факторинг осуществляется следующим образом. Банк приобретает у хозяйствующего субъекта - продавца право на взыскание дебиторской задолженности покупателя продукции (работ, услуг) и в течение 2-3 дней перечисляет хозяйствующему субъекту 70—90% суммы средств за отгруженную продукцию в момент ее предъявления. После получения платежа по этим счетам от покупателя банк перечисляет хозяйствующему субъекту оставшие-30 -10% суммы счетов за вычетом процентов и комиссионных вознаграждений. При определении платы за факторинг исходят из принятого сторонами процента за кредит и среднего срока пребывания средств в расчетах с покупателем.

При расчетах по экспортно-импортным операциям применяются такие формы кредита, как форфетирование, кредит по открытому счету, овердрафт.

Форфетирование представляет собой форму кредитования экспорта банком или финансовой компанией путем покупки ими без оборота на продавца векселей и других долговых требований по внешнеторговым операциям. Форфетирование применяется при поставцах машин, оборудования на крупные суммы с длительной рассрочкой платежа (до 7 лет).

Кредит по открытому счету. Сущность кредитов (или расчетов) по открытому счету заключается в том, что продавец отгружает товар покупателю и направляет в его адрес товаро - распорядительные документы, относя сумму задолженности в дебет счета, открытого им на имя покупателя. В обусловленные контрактом сроки покупатель погашает свою задолженность по открытому счету. Овердрафт - это форма краткосрочного кредита, предоставление которого осуществляется путем списания банком средств по счету клиента сверх остатка средств на его счете. В результате такой операции образуется отрицательный баланс, т. е. дебетовое сальдо - задолженность клиента банку. Банк и клиент заключают между собой соглашение, в котором устанавливаются максимальная сумма овердрафта, условия предоставления кредита, порядок погашения его, размер процента за кредит.

Вопрос 2 Залоговые операции и ипотека

В хозяйственной практике широко распространены залоговые операции. В основе залоговых операций лежат следующие положения:

1. Залоговое право на имущество переходит вместе с ним к любому новому приобретателю данного имущества.

2. Гарантией выполнения требования кредитора-залогодержателя является только определенное имущество должника.

3. Кредитор-залогодержатель обладает правом в случае неисполнения должником обязательств получить удовлетворение за счет заложенного имущества преимущественно перед другими кредиторами.

4. Залог допускается в отношении как движимого, так и недвижимого имущества (ипотека). Предметом залога могут быть также имущественные права.

Залог - способ обеспечения обязательства, при котором кредитор-залогодержатель приобретает право в случае неисполнения должником обязательства получить удовлетворение за счет заложенного имущества преимущественно перед другими кредиторами за изъятием, предусмотренным законом, Залогом может быть обеспечено действительное требование, в частности, вытекающее из договора займа, в том числе банковской ссуды, договоров купли-продажи, имущественного найма, перевозки грузов и иных договоров. Это означает, что договор о залоге не носит самостоятельный характер, поскольку залог - способ обеспечения обязательства. Поэтому нельзя заключить такой договор вне связи с другим договором, исполнение которого он обеспечивает. За договором о залоге всегда должен стоять другой договор. Это требование призвано защищать интересы кредитора от недобросовестных должников. Например, должник, сговорившись с кем-то, заключил с ним договор о залоге и тем самым вывел свое имущество из-под возможного взыскания по требованиям других кредиторов. Кроме того, договор, обязательства по которому обеспечиваются залогом, должен быть не фиктивным, заключенным для того, чтобы обойти требования других кредиторов, а действительным, оформленным для осуществления предпринимательской деятельности. В случае возникновения спора другие кредиторы вправе (доказав, что договором о залоге не обеспечивалось действительно существующее требование) лишить фиктивного кредитора права на преимущественное удовлетворение его требований.

Предметом залога могут быть вещи, ценные бумаги, иное имущество и имущественные права. Предметом залога не могут быть требования, носящие личный характер, а также те, залог которых запрещен законом.

Залог может устанавливаться в отношении требований, которые возникают в будущем, при условии, если стороны договорятся о размере обеспечения залогом этих требований.

Должник может заложить одно и то же имущество одновременно нескольким кредиторам. Это возможно по следующим причинам. Во-первых, стоимость заложенного имущества обычно выше стоимости требований. Эта разница и принимается во внимание при последующем залоге. Во-вторых, должник рассчитывает выполнить обязательства перед первым кредитором до того, как наступит срок исполнения обязательств перед другими кредиторами. Однако здесь существуют определенные ограничения. Прежде всего первый залогодержатель может в договоре запретить последующие залоги. Кроме того, при наличии нескольких залогодержателей появляется очередность удовлетворения их требования, поэтому залогодержатель обязан предупредить кредитора, что передаваемое в залог имущество уже заложено. Предмет залога может быть заменен. Эта замена допускается только с согласия залогодержателя.

Договор о залоге должен совершаться в письменной форме. Существуют два вида залогов: залог с оставлением имущества у залогодателя и залог с передачей заложенного имущества (вещи) залогодержателя (заклад). Наиболее распространенным является залог с оставлением имущества у залогодателя, так как он позволяет залогодателям продолжать вести предпринимательскую деятельность, используя и заложенное имущество. Заклад представляет собой залог с передачей заложенного имущества залогодержателю. Заклад может иметь самые разнообразные формы

Формой заклада можно считать также передачу ценных бумаг (акции, облигации, депозитные сертификаты, векселя, чеки и др.), являющихся предметом залога, в депозит нотариальной конторы или банка. До тех пор, пока обязательство не будет исполнено, ценные бумаги будут находиться у хранителя. В случае неисполнения обязательства на них будет обращено взыскание. По соглашению залогодержателя с залогодателем предмет заклада может быть оставлен у залогодателя под замком и печатью залогодержателя (твердый залог).

Залог недвижимого имущества (недвижимости) для обеспечения денежного требования кредитора-залогодержателя к должнику называется ипотекой. Недвижимость —- это земельный участок, строение и сооружение, которые настолько прочно связаны с землей, что не могут быть отделены от нее без существенного ущерба. Залог предприятия также является ипотекой. Вложение средств в недвижимость представляет собой устойчивое средство против инфляции. Цены на недвижимость постоянно растут, что служит причиной к спекулятивной сделке с недвижимостью, концентрации земли в руках владельца, выведению земельных участков из хозяйственного оборота с целью выждать повышения цен.

Договор об ипотеке должен быть нотариально заверен. Ипотека регистрируется в поземельной книге по месту нахождения предприятия (строения, здания, сооружения или иного объекта). Переход права собственности или полного хозяйственного ведения на предмет ипотеки от залогодателя к другому лицу подлежит регистрации в той же поземельной книге, в которой зарегистрирована ипотека. Ипотека предприятия распространяется на все его имущество, включая основные фонды, оборотные средства и иные ценности, отраженные в самостоятельном балансе предприятия. При неисполнении обязательства, обеспеченного ипотекой предприятия, залогодержатель вправе принять все меры по оздоровлению финансового положения предприятия, вплоть до обращения взыскания на него, т. е. оно может быть продано с аукциона как единичный комплекс.

Вопрос 3 Трастовые операции

Траст-операции, или трастовые операции, представляют собой доверительные операции банков, финансовых компаний, инвестиционных фондов по управлению имуществом клиента и выполнению других услуг в интересах и по поручению клиентов на правах доверенного лица. За последнее время трастовые операции в российской экономике получают все большее развитие. Траст-компании играют важную роль в поддержке мелких частных предприятий, товариществ. Они могут взять только что приватизированное предприятие в опеку и довести его до высокого уровня рентабельности. Траст-компании выступают в роли независимых опекунов. Они более консервативные и осторожные в использовании переданного им в управление имущества. Поэтому они работают там, где практически не могут организовать свою деятельность другие финансовые институты. Траст- компании опека-гот финансовые средства больниц, университетов, общественных организаций, ассоциаций, пенсионных, страховых и других фондов. Траст - компании выполняют различные доверительные операции для граждан и хозяйствующих субъектов. По отношению к гражданам траст - компании действуют как исполнитель их наследства (выявляют наследуемое имущество, управляют им, распределяют наследство), по временному управлению имуществом (имуществом вдов, малолетних и т. п.), выполнению финансовых операций, прежде всего операций с фондовыми ценными бумагами. В отношении хозяйствующих субъектов траст-компания выступает как доверенное лицо, как фискальный агент, как агент по трансферту, как уполномоченный по ликвидации имущества в случае банкротства, как представитель голосующего траста (вотинг-траста). Функции фискального агента заключаются в оплате дивидендов, процентов, выкупе облигаций и т. д. Передача именных акции должна сопровождаться соответствующими записями по книгам акционерных обществ. Эти функции передаются траст - компании как агенту по трансферту. Для обеспечения контроля над каким-либо обществом владельцы акции данного общества договариваются, что право голоса принадлежит лишь определенной группе, образующей голосующий траст, или вотинг -траст.

Он получает от акционеров их акции и выдает ям взамен свои сертификаты. Акции передаются на хранение траст - компании, которая инкассирует дивиденды по акциям и выдает их держателям сертификатов вотинг - траста.

На протяжении всего процесса управления имуществом клиента траст-компания обязана по первому зову подробно объяснить ему, какие конкретно операции были проведены с его имуществом. Именно в этом и заключается главный принцип существования траст- бизнеса - доверие. Траст-компания управляет чековыми инвестиционными фондами. Этот процесс заключается в следующем. Траст-компания формирует для фондов портфель ценных бумаг и управляет им, постоянно отслеживая движение этих бумаг на рынке, в нужный момент покупая их или продавая. Траст-компания управляет также финансами страховых обществ, пенсионных фондов, заключает договоры на управление финансовыми средствами как с фиксированной процентной ставкой (т.е. по окончании срока действия договора клиент знает, что он конкретно получает), так и без фиксированного процента (т. е. он непосредственно получает всю прибыль, за исключением какого-то определенного процента, который остается в траст - компании).

Вопрос 4. Текущая аренда

Аренда - это имущественный наем. Аренда представляет собой основанное на договоре срочное возмездное владение и пользование имущественным комплексом (здание, помещение, оборудование, предприятие, земля, природные ресурсы, другое имущество). В данном случае имущественный комплекс является товаром. Например, аренда предприятия - это взятие предприятия во владение и пользование по договору на определенный срок и за определенную плату, т.е. предприятие выступает в качестве товара. Сущность аренды состоит в предоставлении одной стороной (арендодателем) другой стороне (арендатору) товара в исключительное пользование на установленный срок за определенное вознаграждение на основе договора аренды.

Аренда имущественного комплекса представляет собой текущую аренду, которая осуществляется на следующих условиях.

1. Цель аренды - удовлетворение временных потребностей арендатора.

2. Срок аренды определяется договором. После окончания срока аренды имущество возвращается арендодателю.

3. Имущество является собственностью арендодателя.

4. Риск потери и порчи арендованного имущества определяется условиями договора.

Аренда осуществляется на основе договора аренды. Договор рекомендуется заключать на длительный срок (не менее 5 лет). Короткий срок аренды (год и менее) не стимулирует арендатора вкладывать капитал в развитие производства. При сроке аренды менее 2 лет арендатор стремится всю прибыль пустить на потребление. Стоимость арендованного имущества определяется в договоре исходя из оценки этого имущества на момент его сдачи в аренду с учетом физического износа. При этом производится списание основных фондов, износ которых составляет 100%. Срок предстоящей службы сдаваемого в аренду имущества устанавливается соглашением сторон, но не более полного амортизационного срока, соответствующего действующим нормам амортизации.

Арендатор может полностью или частично выкпить арендованное имущество. Условия, порядок и сроки выкупа определяются договором аренды. Арендная плата может устанавливаться на все арендуемое имущество в совокупности или отдельно по каждому объекту в натуральной, денежной или смешанной форме. Условия и сроки внесения арендной платы определяются договором аренды. Размеры арендной платы могут изменяться по соглашению сторон в сроки, предусмотренные договором, но не чаще одного раза в пять лет. Предполагается их пересмотр досрочно по требованию одной из сторон в случаях резкого изменения условий работы и финансовой деятельности. Арендная плата должна включать в себя амортизационные отчисления от стоимости арендованного имущества, арендный процент (часть прибыли, которая может быть получена от использования арендованного имущества). В арендную плату могут входить также средства, передаваемые арендатором арендодателю для ремонта объектов во время или после истечения срока их аренды.

Арендную плату следует устанавливать в абсолютной сумме, так как она более доходчива для стимулирования труда и выгодна как арендатору, так и арендодателю. В арендную плату может включаться не вся сумма амортизационных отчислений, а часть ее (т.е. от 0 до 100% амортизации). Размер амортизационных отчислений, включаемых в арендную плату, определяется в договоре аренды. Аренда имущества или аренда предприятия - есть не что иное, как аренда капитала и аренда рынка. Арендодатель сдает в аренду не просто имущество. Он сдает в аренду свой капитал, вложенный в это имущество и направленный на получение прибыли. Он сдает в аренду часть рынка товаров (работ, услуг), на котором используется этот капитал, для извлечения прибыли. По своей экономической природе арендный продет аналогичен проценту за пользование кредитом, с той лишь особенностью, что в пользование здесь передается не денежная сумма, а имущество в натурально-вещественной форме. В соответствии с этим арендный процент определяется как доля (процент) от стоимости арендуемого имущества и устанавливается в договоре обычно в виде фиксированной денежной суммы.

Вопрос 5 Лизинг и селенг

Лизинг — форма долгосрочной аренды, связанная с передачей в пользование оборудования, транспортных средств и другого движимого и недвижимого имущества.

Различают два вида лизинга: финансовый и операционный. Финансовый лизинг предусматривает выплату арендатором в течение периода действия контракта сумм, покрывающих полную стоимость амортизации оборудования или большую ее часть, а также прибыль арендодателя. По истечении срока действия контракта арендатор может:

1) вернуть объект лизинга арендодателю;

2) заключить новый контракт на аренду;

3) выкупить объект лизинга по остаточной стоимости.

В контракте могут быть обязательства лизингополучателя либо выкупить объект в указанный срок, либо подыскать покупателя или нового арендатора. Операционный лизинг заключается на срок, меньший амортизационного периода имущества. После окончания контракта объект лизинга возвращается владельцу или вновь сдается в аренду.

Лизинг имеет две основные формы: прямой и возвратный. Прямой финансовый лизинг предпочтителен, когда предприятие нуждается в переоснащении уже имеющегося технического потенциала. Лизинговая фирма при этой сделке обеспечивает 100%-ное финансирование приобретаемого оборудования, рассчитываясь с поставщиком, заводом-изготовителем. Техника поступает непосредственно пользователю, который расплачивается за нее с лизинговой фирмой в течение срока аренды. Операции возвратного лизинга, по существу, представляют собой получение дополнительных финансовых ресурсов под залог собственных основных средств заказчика. Они могут быть рассмотрены как альтернатива кредитным операциям. Сущность возвратного лизинга в том, что лизинговая фирма приобретает имущество у лизингополучателя и тут же предоставляет это имущество ему в аренду. Договор возвратного лизинга распространяется на весь период полезной службы оборудования и предусматривает последующий переход права собственности на имущество вновь к лизингополучателю. Таким образом, предприятие при возвратном лизинге получает финансовые средства, гарантией возврата которых является его собственное оборудование, заложенное лизинговой фирме.

Применение лизинга связано с отделением владения имущества от его использования. Лизинговые сделки совершаются обычно на длительный срок - от 1 до 15 лет. Однако сейчас в России в условиях инфляции лизинговые сделки чаще всего заключаются на срок не более одного года.

Субъектами лизинговой сделки являются три стороны:

4поставщик или предприятие, производящее основные фонды;

4лизинговая фирма (лизингодатель, арендодатель);

4лизингополучатель (арендатор, хозяйствующий субъект).

Фактически лизинг представляет собой форму материально-технического снабжения с одновременным кредитованием и арендой. При лизинге арендатор выплачивает фирме не арендную плату, а полную стоимость имущества в рассрочку. В случае выявления дефектов лизинговых основных фондов лизинговая фирма полностью освобождается от претензий. Претензии по трехстороннему договору относятся на поставщика. Договор лизинга заключается на следующих условиях:

1) срок лизинга равен сроку службы основных фондов;

2) сумма платежа включает в себя стоимость основных фондов, проценты за кредит, комиссионные платежи;

3) риск, связанный с порчей и гибелью, принимается себя лизингополучатель;

Основные фонды являются собственностью лизинговой фирмы (арендодателя). После окончания срока лизинга и выкупа в соответствии с договором основные фонды переходят в собственность лизингополучателя.

Преимущества лизинга заключаются в том, что лизинг позволяет хозяйствующему субъекту получить основные фонды и начать их эксплуатацию, не отвлекая деньги из оборота. Основные фонды в течение всей сделки находятся на балансе лизинговой фирмы, а платежи ей относятся к текущим расходам хозяйствующего субъекта, т. е. включаются в себестоимость производимой продукции и соответственно уменьшают сумму прибыли, облагаемую налогом. Лизинговая фирма не связана обязательствами за качество основных фондов Она имеет за платежи в рассрочку гарантийный залог. И сами основные фонды, которые может вернуть себе полностью в случае невыполнения каких-либо условий договора лизинга. Для поставщика кооперация с лизинговыми фирмами позволяет использовать лизинг как средство, расширяющее рынки сбыта своей продукции.

Селенг является одной из разновидностей лизинга. Поэтому его функции регламентируются Объединением европейских лизинговых обществ со штаб-квартирой в Брюсселе. Селенг - это двусторонний процесс. Селенг представляет собой специфическую форму обязательства, регламентируемую договором имущественного найма и состоящую в передаче собственником своих прав по пользованию и распоряжению его имуществом селенг-компании за определенную плату. При этом собственник остается владельцем переданного имущества и может по первому требованию возвратить его. Селенг- компания привлекает и свободно использует по своему усмотрению имущество и отдельные имущественные права граждан и хозяйствующих субъектов. В качестве имущества могут выступать различные объекты права собственности: деньги, ценные бумаги, земельные участки, предприятия, здания, оборудования и т. п.

Селенговая деятельность по форме финансирования близка к банковской деятельности. Она может осуществляться любыми торгово-промышленными предприятиями как побочная операция. Однако экономически целесообразно создавать специальные селенг-компании. Граждане внаем сдают главным образом деньги. Различия между деньгами, взятыми взаймы (кредит), и между деньгами, взятыми внаем, следующие:

1. При кредите происходит смена прав собственности. При селенге владелец денег, сдаваемых внаем не теряет своего права на них.

2. Если хозяйствующий субъект, получивший деньги в наем от селенг-компании, разорился, то по закону о банкротстве из его имущества вначале возвращается истинным владельцам все то, что ему не принадлежит (в том числе и деньги, переданные внаем), остальное имущество продается на аукционе и делится между кредиторами. Поэтому банки для покрытия риска от невозврата кредита должны создавать резервные фонды, в которых омертвляется значительная часть капитала.

3. При передаче денег внаем налогом облагается только прибыль, полученная от операции, а не вся сумма. При кредите налогом облагается вся сумма кредита.

Практика показывает, что использование селенга целесообразно при глубоком кризисе системы хозяйствования. Селенг является эффективным инструментом финансирования различных сфер предпринимательства в условиях риска. Его преимущества проявляются в том, что селенг оказывает финансовую помощь нуждающимся хозяйствующим субъектам.

Вопрос 6 Другие приемы управления движением финансовых ресурсов. (трансферт, инжиринг, транстинг, фрэнчайзинг, эккаутинг)

Трансферт

Трансферт имеет два значения:

1) перевод денег из одного финансового учреждения в другое или из одной страны в другую;

2) перечисление, перевод именных ценных бумаг с одного владельца на другого.

В соответствии с этим различаются трансфертные операции и трансфертные услуги. Трансфертные операции - это операции по переводу денежных средств. Трансфертные операции включают в себя и трансфертные платежи, т.е. все выплаты, осуществляемые государством в лице правительства гражданам (разного рода пенсии, субсидии, пособия по безработице, пособия на детей и т.п.), которые не являются платой за какие-либо текущие трудовые услуги, покупаемые государством в лице правительства, т. е не представляют собой какого-либо рода компенсацию за оказываемые государству текущие трудовые услуги. Существует валютный трансферт как операция внешнеэкономической сделки. В связи с развитием рынка ценных бумаг большое значение приобрело оказание трансфертных услуг. Трансфертные услуги - это услуги по переводу ценных бумаг с одного владельца на другого, е. по передаче права собственности на владение этими ценными бумагами от одного лица другому. Заказчиком трансфертных услуг выступают эмитенты ценных бумаг.

Инжиниринг

Инжиниринг представляет собой инженерно-консультационные услуги по созданию предприятий и объектов. Инжиниринг является важным методом повышения эффективности вложенного в объект капитала. Он рассматривается как определенная форма экспорта услуг (передачи знаний, технологии и опыта) из страны-производителя в страну-заказчика. Инжиниринг включает в себя комплекс работ по проведению предварительных исследований, подготовке технико-экономического обоснования, комплекта проектных документов, а также разработке рекомендаций по организации производства и управления, эксплуатации оборудования и реализации готовой продукции. Контракт на покупку инжиниринговых услуг охватывает ряд специфических обязательств и условий: перечень обязательств и условий работ со сроками их выполнения; сроки и графики выполнения работ; количество персонала инжиниринговой фирмы, участвующего в выполнении работ на месте, и условия проживания, обеспечения; степень ответственности сторон за нарушение обязательств; условия переуступки части контрактных услуг другой фирме на принципах субподряда; плата обучения персонала.

Стоимость инжиниринговых услуг оценивается как:

4повременная оплата специалистов;

4оплат фактических услуг и фиксированного вознаграждения;

4процент от стоимости строительства или монтажа объекта;

4оплата фактических услуг +процент прибыли от эксплуатации.

Транстинг

Транстинг является одним из эффективных способов накопления капитала. Сущность и содержание транстинга проявляются в совершении следующих операции.

1. Собираются деньги с граждан.

2. На собранные деньги создается производственное или торговое предприятие (цех, магазин, мастерская и т. п.) обычно в форме полного товарищества.

За счет прибыли, полученной от деятельности учрежденного товарищества, приобретаются для граждан (совладельцев товарищества) акции или долгие ценные бумаги преуспевающих акционерных обществ, банков, страховых компаний и т. п. При этом в целях уменьшения степени финансового риска обычно покрываются акции разных хозяйствующих субъектов. Таким образом, гражданин получает на свой денежный вклад следующие доходы: часть прибыли от деятельности товарищества, акции, дивиденды по акциям.

Фрэнчайзинг

Фрэнчайзинг - система передачи или продажи лицензий на технологию и товарный знак. Сущность фрэнчайзинга заключается в том, что фирма (фрэнчайзор), имеющая высокий имидж на рынке, передает не известной потребителям фирме (фрэнчайзиату) право, т.е. лицензию (фрэнчайз), на деятельность по своей технологии и под своим товарным знаком и получает за это определенный доход (компенсацию). Основной принцип фрэнчайзинга: сочетание ноу-хау фрэнчайзора с капиталом фрэнчайзиата. Фрэнчайз - лицензия на компенсацию. Фрэнчайзор - фирма, передающая другой фирме право на деятельность под своим товарным знаком и получающая за это от нее компенсацию. Фрэнчайзиат - фирма, получающая от фрэнчайзора право на деятельность под его товарным знаком и обязующаяся соблюдать предписанные стандарты качества.

Преимуществом фрэпчайзинга являются:

1) возможность стать самостоятельным предпринимателем;

2) право вести свой бизнес под признанным товарным знаком;

3) использование уже ранее испытанных форм предпринимательства.

Фрэнчайзиаты выполняют две функции:

а) поставка капитала для создания торгового предприятия;

б) руководство торговым предприятием.

Их роль как источника капитала является важным элементом в фрэнчайзинге.

Фрэнчайзинг - средство мобилизации капитала. Фрэнчайзинг привлекает капиталовложения от большого числа инвесторов, стремящихся стать владельцами своего собственного дела, при этом общая сумма капиталовложений намного превышает сумму, которая могла бы быть получена из традиционных исюч-ников, из акционерного или привлеченного (заемного) капитала. Существуют два основных типа фрэнчайзинга: товарный и деловой. Товарный фрэнчайзинг связан с продажей товарных групп фрэнчайзора фрэнчайзиату с платежами, взыскиваемыми с фрэнчайзиата и с условиями платежей. В отдельных случаях он связан с оплатой гарантийных услуг и расходов на совместную рекламу. Деловой фрэнчайзинг обычно взимает начальный гонорар за предоставление фрэнчайза. Это может быть одноразовая плата или плата по частям за фрэнчайз, за обучение, выбор площадки строительства предприятия, за другие услуги. При деловом фрэнчайзинге, как правило, требуется, чтобы фрэнчайзиаг делал взносы в рекламный фонд, находящийся в ведений фрэнчайзора. Фрэнчайзор может сдать в аренду фрэнчайзиату основные фонды, предложить ему финансирование; он может также являться поставщиком для своих фрончайзиатов. Доходы фрэнчайзора складываются из первоначально уплачиваемого ему одноразового вознаграждения и из постоянных отчислений. Источниками дохода фрэнчайзора выступают прибыль от: сдачи в аренду фрэнчайзиату недвижимости, оборудования; кредитования, сдачи в залог имущества; продажи фрэнчайзиату товаров и услуг; продажи товаров розничным торговым предприятиям, принадлежащим франчайзеру; покупки и перепродажи розничных торговых предприятий фрэнчайзиата.

Эккаутинг

Эккаутинг сфера предпринимательства, связанная со сбором, обработкой, классификацией, анализом и оформлением различных видов финансовой информации. За рубежом многие фирмы оказывают услуги в области бизнес - информации, представляют бизнес - справки. Бизнес-справка позволяет объективно судить о платежеспособное и, кредитоспособности, финансовом положении хозяйствующего субъекта, учитывать все возможные риски. В справке отражается деятельность хозяйствующего субъекта, указываются форма его собственности, точность исполнения платежей, местонахождение. Фактически такая бизнес-справка содержит всю необходимую информацию для принятия оперативного и правильного финансово-коммерческого решения, т. е. как обойти конкурентов и укрепить финансовое состояние. Любой предприниматель заинтересован в увеличении своих доходов, прибыли и снижении к минимуму степени финансового риска. Одним из путей снижения степени финансового риска является подробная финансовая информация. Поэтому эккаутинг служит важным инструментом снижения степени финансового риска.

Лекция «Специализированные небанковские финансово-кредитные институты»

Кредитная система российской федерации

Современная кредитная система является основным элементом рынка ссудных капиталов.

Кредитная система – это совокупность различных кредитно-финансовых институтов, действующих на рынке ссудных капиталов и осуществляющих аккумуляцию и мобилизацию денежного капитала.

Современная структура кредитной системы России приближается к модели кредитной системы промышленно-развитых стран (трехъярусная модель). Однако наиболее слабым звеном этой кредитной системы является третий ярус. Он представлен в основном страховыми компаниями, а для развития других типов специализированных кредитных институтов нужно полноценное функционирование рынка капитала и в частности рынка ценных бумаг. В настоящее время структура кредитной системы России имеет следующий вид:

Структура современной кредитной системы РФ:

1) Центральный банк РФ;

2) банковская система: коммерческие банки, сберегательные банки, ипотечные банки;

3) специализированные небанковские кредитно-финансовые институты: страховые компании, инвестиционные фонды, пенсионные фонды, финансово-строительные компании, проч.

Становление кредитной системы выявило недостатки, которые выразились в нарушениях во всех звеньях: продолжают образовываться и существовать мелкие учреждения (банки, страховые компании, инвестиционные фонды), которые из-за слабой финансовой базы не могут справиться с потребностями клиентов; коммерческие банки и другие учреждения в основном проводят краткосрочные кредитные операции, недостаточно инвестируя свои средства в промышленность и другие отрасли.

Многие, вновь созданные кредитно-финансовые институты, страховые компании и инвестиционные фонды занимаются несвойственной им деятельностью: привлекают вклады населения, выполняют функции коммерческих и сберегательных банков. Ряд инвестиционных фондов, финансовых компаний и банков строят свою деятельность не на подлинно коммерческой основе, а по принципу «пирамиды».

Центральный банк и его функции

Возникновение центральных банков исторически связано с централизацией банкнотной эмиссии, осуществленной немногими наиболее надежными, пользовавшимися всеобщим доверием коммерческими банками, чьи банкноты могли успешно выполнять функцию всеобщего кредитного орудия обращения. Такие банки стали называть эмиссионными. Государство, издавая соответствующие законы, активно способствовало этому процессу поскольку выпускавшиеся для выдачи ссуд многочисленными банками банкноты лишались способности к обращению в случае банкротства эмитентов.

В конце XIX начале XX в. в большинстве стран эмиссия всех банкнот была сосредоточена в одном эмиссионном банке, который стал называться центральным эмиссионным, а затем просто центральным банком.

С т.з. собственности на капитал центральные банки подразделяются:

-на государственные, капитал которых принадлежит государству (например, центральные банки в Великобритании, ФРГ, Франции, Канаде, России);

-акционерные (в США);

-смешанные – акционерные общества, часть капитала которых принадлежит государству (в Японии, Бельгии).

Независимо от принадлежности капитала центральный банк является юридически самостоятельным. Чаще всего он подотчетен либо законодательному органу, либо специальной банковской комиссии, образованной парламентом. Управляющий банка, которого могут назначить парламент, президент, правительство, монарх не входит в состав правительства.

Традиционно центральный банк выполняет четыре основные функции:

8осуществляет монопольную эмиссию банкнот;

8является банком банков;

8выступает банкиром правительства;

8проводит денежно-кредитное регулирование и банковский надзор.

За центральным банком как за представителем государства законодательно закреплена эмиссионная монополия только в отношении банкнот, т.е. общенациональных кредитных денег, которые являются общепризнанным окончательным средством погашения долговых обязательств. В некоторых странах центральный банк монопольно осуществляет также эмиссию монет, но их чеканкой обычно занимается министерство финансов (казначейство).

Центральный банк не имеет дела непосредственно с предпринимателями и населением. Его главной клиентурой являются коммерческие банки (функция банк для банков), выступающие как бы посредниками между экономией и центральным банком. Последний хранит свободную денежную наличность коммерческих банков, т.е. их кассовые резервы. В большинстве стран коммерческие банки обязаны хранить часть своих кассовых резервов в центральном банке в соответствии с законом. Центральный банк устанавливает минимальное соотношение обязательных резервов с обязательствами банков по депозитам (норму обязательных резервов). Через счета, открываемые коммерческими банками в центральном банке, последний осуществляет урегулирование расчетов межу ними. Принимая на хранение кассовые резервы коммерческих банков, центральный банк оказывает им кредитную поддержку. Он является для коммерческих банков кредитором последней инстанции, т.е. кредитором на крайний случай. Обычно его кредиты предоставляются банкам по ставке более высокой, чем рыночная и потому банки обращаются за поддержкой к центральному банку только в случае отсутствия иной возможности получить кредит.

В качестве банкира правительства центральный банк выступает как его кассир и кредитор, в нем открыты счета правительства и правительственных ведомств. В большинстве случаев центральный банк осуществляет кассовое исполнение государственного бюджета. Доходы правительства, поступившие от налогов и займов, зачисляются на беспроцентный счет казначейства (министерства финансов) в центральном банке, с которого покрываются все правительственные расходы. В некоторых странах, например в США, большая часть бюджетных средств помещается в коммерческие банки.

В условиях хронического дефицита государственных бюджетов усиливается функция кредитования государства и управления государственным долгом. Под управлением государственным долгом понимаются операции центрального банка по размещению и погашению займов, организации выплат доходов по ним, по проведению конверсии и консолидации. Центральный банк использует различные методы управления государственным долгом: покупает или продает государственные обязательства с целью воздействия на их курсы и доходность изменяет условия продажи, различными способами, повышает привлекательность государственных обязательств для частных инвесторов.

Свои функции центральный банк осуществляет через активные и пассивные банковские операции.

Пассивные операции – это операции, связанные с формированием ресурсов банков. Главным источником ресурсов центрального банка в большинстве стран является эмиссия банкнот (от 54 до 85% всех пассивов). На современном этапе выпуск банкнот полностью фидуциарный, т.е. не обеспечен золотом.

Современный механизм эмиссии банкнот основан на кредитовании коммерческих банков, государства и увеличении золотовалютных резервов. Механизм эмиссии предопределяет характер кредитного обеспечения банкнот. Эмиссия банкнот при кредитовании банков обеспечена векселями и другими банковскими обязательствами; при кредитовании государства – государственными долговременными обязательствами, а при покупке золота и иностранной валюты – соответственно золотом и иностранной валютой.

Иначе говоря, обеспечением банкнотной эмиссии служат активы центрального банка. Размеры пассивной операции центрального банка «эмиссия банкнот» зависят от его активных операций: ссуд банкам, казначейству (министерству финансов), покупки иностранной валюты и золота.

Однако, не любая ссуда центрального банка кредитной системе или государству связана с новым выпуском банкнот. Такие кредиты могут зачисляться на счета коммерческих банков и казначейства, открытые в центральном банке, в этом случае происходит не банкнотная , а депозитная эмиссия центрального банка.

Источником ресурсов центрального банка служат вклады коммерческих банков и их обязательные резервы, зачисляемые на специальные счета, а также вклады казначейства (средства госбюджета). Обычно не более 4% пассива приходится на долю собственного капитала банка.

Активные операции – это операции по размещению ресурсов банков. К основным активным операциям активных банков относятся учетно-ссудные операции, банковские инвестиции, операции с золотом и иностранной валютой.

Учетно-ссудные операции представлены двумя видами:

8ссуды коммерческим банкам и государству под залог коммерческих векселей (акцептованных солидными банками), казначейских векселей, государственных облигаций и других ценных бумаг;

8учетные операции – покупка центральным банком векселей у государства и банков. Покупка векселей у коммерческих банков называется переучетом, т.к. при этом происходит вторичный учет, вторичная покупка векселей, которые коммерческие банки купили у своих клиентов. Разница между суммой, которую центральный банк платит коммерческому банку при покупке векселя, и суммой, которая будет получена с должника по векселю при наступлении срока его погашения, образует доход банка.

Ставка, по которой центральный банк предоставляет ссуды коммерческим банкам и переучитывает их векселя, называется официальной учетной ставкой, или учетной ставкой центрального банка.

Банковские инвестиции – это покупка банком ценных бумаг. Инвестиции центрального банка состоят из вложений в государственные ценные бумаги. Покупка центральным банком государственных обязательств в большинстве промышленных стран служит главной или даже единственной формой кредитования правительства. Прямое кредитование государства, т.е. предоставление банковской ссуды, в этих странах практически отсутствует (США, Канада, Япония, Великобритания, Швеция, Швейцария) или ограничено законом (в ФРГ, Франции, Нидерландах). В портфеле центрального банка находится лишь незначительная часть государственных ценных бумаг, основная их масса перепродается банком на рынке ценных бумаг. Соответственно основными кредиторами государства выступают не центральные, а коммерческие банки и другие финансово-кредитные учреждения, компании и население.

От имени правительства центральный банк регулирует резервы иностранной валюты и золота, выступает традиционным хранителем государственных золотовалютных резервов. Он осуществляет регулирование международных расчетов, платежных балансов, участвует в операциях мирового рынка ссудных капиталов и золота. Центральный банк, как правило, представляет свою страну в международных и региональных валютно-кредитных организациях.

Небанковские финансово-кредитные институты

Определяется роль специализированных небанковских институтов в накоплении и мобилизации капитала, рассматриваются активные и пассивные операции страховых компаний, пенсионных фондов, инвестиционных компаний, ссудо-сберегательных ассоциаций, финансовых компаний, благотворительных фондов, кредитных союзов.

В последние годы на национальных рынках ссудных капиталов развитых капиталистических стран важную роль стали выполнять специализированные небанковские кредитно-финансовые институты, которые заняли видное место в накоплении и мобилизации денежного капитала. К их числу следует отнести страховые компании, пенсионные фонды, ссудо-сберегательные ассоциации, строительные общества, инвестиционные и финансовые компании, благотворительные фонды, кредитные союзы. Эти учреждения существенно потеснили банки в аккумуляции сбережений населения и стали важными поставщиками ссудного капитала.

Росту влияния специализированных небанковских учреждений способствовали три основные причины:

8рост доходов населения в развитых капиталистических странах;

8активное развитие рынка ценных бумаг;

8оказание этими учреждениями специальных услуг, которые не могут предоставлять банки.

Кроме того, ряд специализированных небанковских учреждений (страховые компании, пенсионные фонды) в отличие от банков могут аккумулировать денежные сбережения на довольно длительные сроки и, следовательно, делать долгосрочные инвестиции.

Основные формы деятельности специализированных небанковских учреждений на рынке ссудных капиталов сводятся к аккумуляции сбережений населения, предоставлению кредитов через облигационные займы корпорациям и государству, мобилизации капитала через все виды акций, предоставлению ипотечных и потребительских кредитов, а также кредитной взаимопомощи.

Указанные институты ведут острую конкурентную борьбу между собой как за привлечение денежных сбережений, так и в сфере кредитных операций.

Страховые компании конкурируют с пенсионными фондами за привлечение пенсионных сбережений и вложение их в акции.

Ссудо-сберегательные ассоциации ведут борьбу со страховыми компаниями в сфере ипотечного кредита и вложений в недвижимость , а также в области инвестирования в государственные ценные бумаги.

Финансовые компании соперничают со страховыми компаниями в сфере потребительского кредита.

Инвестиционные и страховые компании, пенсионные фонды конкурируют между собой за вложения в акции.

Кроме того, все виды этих учреждений конкурируют с коммерческими и сберегательными банками и сберегательными банками за привлечение сбережений всех слоев населения. При этом необходимо отметить, что конкуренция как между специализированными небанковскими учреждениями, так и между ними и банками носит так называемый неценовой характер. Это объясняется прежде всего спецификой пассивных операций каждого вида кредитно-финансовых учреждений. Так, в банковском деле действует процентная ставка по вкладам (депозитам) и предоставляемым кредитам, в страховом деле – страховой тариф, который определяет размер страховой премии и страхового возмещения, у инвестиционных компаний – курсовая разница выпускаемых и приобретаемых ими акций. Поэтому неценовая конкуренция определяется прежде всего несопоставимостью операций и цен за них. Сопоставимость возможна лишь при инвестировании в однородные, одинаковые по своей природе объекты. В данном случае, можно говорить о сопоставимости в инвестировании в государственные ценные бумаги и некоторые виды акций, а также в ипотечный и потребительский кредиты.

В отличие от банков и др. кредитно-финансовых институтов страховые компании имеют более широкие организационные формы.

Особенностью накопления капитала страховых компаний является поступление страховых премий от юридических и физических лиц, размер которых рассчитывается на основе страховых тарифов, или ставок, а также дохода от инвестиций. Однако расчет премий страховых компаний существенно различается для страхования жизни и страхования имущества.

Наиболее сложным является расчет премии в страховании жизни. Компания при расчете страхового тарифа должна учитывать три основных элемента: фонд выплаты страхового возмещения (покрытия убытков), расходы по ведению страховых операций, доход от инвестиций. Но главное значение при определении страховой ставки имеет резерв взносов, который создается за счет нетто-ставки (суммы, подлежащей выплате застрахованному через определенное время) и надбавки на покрытие расходов по ведению страховых операций.

Величина нетто-ставки зависит от уровня смертности застрахованного населения и нормы доходности самого резерва. С помощью таблиц смертности, содержащих показатели смертности и достижения населения, для определенных возрастных категорий, рассчитывается нетто-ставка для выплаты страховых сумм.

Помимо прямого страхования используются методы сострахования (разделение риска компаниями при заключении страхового договора) и перестрахования (последующая после страхования передача риска другим компаниям в целях снижения ответственности по выплате страховых убытков).

Результатом финансовой деятельности страховых компаний выступают прибыль и резервы страховых взносов как разница между страховой премией и выплатой страхового возмещения и расходами по ведению операций. Прибыль навсегда оседает в компании, а резервы взносов как будущие обязательства перед полисодержателями направляются в инвестиции.

Пассивные и активные операции страховых компаний также носят специфический характер и существенно отличаются от аналогичных операций банков и других кредитно-финансовых учреждений.

Пассивные операции страховых компаний формируются в основном за счет страховых премий, которые уплачивают юридические и физические лица. Доля других статей пассива незначительна. Сюда обычно входят акционерный капитал (если компания акционерная), резервный капитал, накапливаемый за счет прибыли, а также прочие статьи, которые могут включать имущество компании и др.

Активные операции складываются из инвестиций в государственные облигации центрального и местного правительств, в облигации и акции частных корпораций, ипотеку и недвижимость, а также взаймы под полисы. Особенностью этих вложений страховых компаний являются большая доля ценных бумаг корпораций (45-50%) и ипотечных кредитов (36%). Важное место занимают займы под полисы и вложения в недвижимость. Займы под полисы – это по существу кредитование лиц, купивших страхование в данной компании.

Особенность активных операций компаний по страхованию жизни заключается в том, что это в основном долгосрочные вложения на 5,10 и более лет. Страховые компании располагают для этого достаточными долгосрочными страховыми резервами и являются основными поставщиками долгосрочного капитала на национальных рынках ведущих западных стран.

Что касается компаний по страхованию имущества и от несчастных случаев, то структура их пассивных и активных операций аналогична операциям, осуществляемым компаниям по страхованию жизни. Однако в активных операциях компаний по страхованию имущества преобладают вложения в облигации центрального и местных правительств, а также в акции корпораций, но не облигации, а также имеет место меньшая доля вложений в ипотеку, недвижимость по сравнению с компаниями страхования жизни. Это объясняется тем, что компании по страхованию имущества и от несчастных случаев не обладают долгосрочными фондами, т.к. страховые договоры заключаются на короткие сроки, а стоимость имущества высока, что заставляет держать большие ликвидные средства. Поэтому приращение дохода от инвестиций компании получают в основном от государственных ценных бумаг, которые составляют до 50% активов. Тем не менее договоры страхования, заключенные на несколько лет, позволяют им инвестировать значительные средства в акции частных корпораций и кредитно-финансовых учреждений.

Компании по страхованию имущества от несчастных случаев также являются поставщиком долгосрочного капитала совместно с компаниями по страхованию жизни. Однако особенность первых заключается в том, что они поддерживают свою рентабельность не за счет страховых операций, а за счет инвестиций и доходов по ним. Это обусловлено тем, что определенные виды имущественного страхования (от огня, автомобильное и др.)для многих компаний убыточны. В ряде случаев убытки по страхованию покрываются не за счет страхового резерва, а за счет доходов от инвестиций.

Создание и развитие пенсионных фондов – новое явление на рынке ссудных капиталов, на рынке ценных бумаг и в целом в кредитной системе капиталистических стран.

Основу пассивных операций пенсионных фондов составляют ресурсы, поступающие от корпораций, предприятий, а также взносы рабочих и служащих на которые обычно приходится 20-30% всех поступлений. Доля взносов существенно колеблется по различным корпорациям и странам, чем мощнее и богаче корпорация, тем меньше доля взносов рабочих и служащих.

Особенность накопления капитала пенсионных фондов заключается в том, что он формируется в основном за счет взносов предпринимателей, рабочих и служащих аккумулируемых также, как и при страховании жизни, на довольно длительные сроки – 10 и более лет.

Пенсионные фонды обладают долгосрочными денежными средствами и вкладывают их в правительственные и частные ценные бумаги (активные операции). Кроме того, пенсионные фонды вкладывают денежные средства в акции собственных корпораций, главным образом в обыкновенные акции.

Наряду с частными пенсионными фондами, создаваемые частными корпорациями, существуют и государственные пенсионные фонды. Они создаются на уровне центрального правительства и местных органов власти. Основу пассивных операций таких фондов составляют средства бюджетов различных правительственных уровней и взносы трудящихся. Активные операции сконцентрированы во вложения в государственные ценные бумаги и в незначительной степени - в ценные бумаги корпораций. В деятельности государственных пенсионных фондов существуют специфические различия по странам с точки зрения организации, форм деятельности и инвестирования денежных средств.

Инвестиционные компании получили большое развитие в послевоенные годы, хотя существовали и в довоенное время. Инвестиционные компании путем выпуска собственных акций привлекают денежные средства, которые потом вкладывают в ценные бумаги промышленных и других корпораций.

Т.о. за счет приобретения ценных бумаг они осуществляют наравне с другими кредитно-финансовыми институтами финансирование различных сфер экономики.

В настоящее время существуют инвестиционные компании закрытого и открытого типов.

Инвестиционные компании закрытого типа осуществляют выпуск акций в одноразовом порядке в определенном количестве. Новый покупатель может приобрести их только у прежних держателей по рыночной цене. Инвестиционные компании открытого типа, которые носят название «взаимные фонды» выпускают свои акции постепенно, определенными порциями в основном для новых покупателей. Эти акции могут передаваться или продаваться. Более удобной организационной формой выступают компании открытого типа, т.к. постоянная эмиссия позволяет им все время увеличивать свой денежный капитал и т.о. постоянно наращивать инвестиции в ценные бумаги корпорации. В целом организационная форма инвестиционных компаний открытого и закрытого типов базируется в основном на акционерной форме.

Особенность инвестиционных компаний составляет то, что среди покупателей их ценных бумаг возрастает доля кредитно-финансовых учреждений и торгово-промышленных корпораций.

Каждый инвестор инвестиционного фонда обязан платить комиссионные при покупки для него акций и управлении вкладом. Размер комиссионных различается по компаниям и зависит от финансовой мощи и репутации. При этом следует отметить, что послевоенное время в развитых капиталистических странах наиболее быстрыми темпами развивались компании открытого типа.

Основу пассивных операций инвестиционных компаний составляют вырученные денежные средства от реализации собственных ценных бумаг, акционерный капитал, резервный фонд, недвижимость компании.

Активные операции инвестиционных компаний специфичны и отличаются от подобных операций других кредитно-финансовых институтов. Основные денежные средства, вырученные от продажи собственных акций, инвестиционные компании обоих типов вкладывают в акции различных корпораций и компаний. 80% активов инвестиционных компаний составляют акции, а в последние годы средства вкладываются и в облигации корпораций. Существует и специализация вложений: одни компании концентрируют свои инвестиции в обыкновенных акциях, другие – в привилегированных, третьи – в облигациях. Кроме того, существует отраслевая специализация, например, когда компании приобретают ценные бумаги только железнодорожных компаний или машиностроительных, автомобильных, электронных корпораций.

Поскольку развитие инвестиционных компаний зависит от состояния рынка ценных бумаг, в основном акций, частые колебания курсов акций отражаются на финансовом состоянии инвестиционных компаний. Падение курсов акций и особенно биржевые крахи замедляют развитие последних, а в ряде случаев ведут к их банкротству.

Инвестиционные компании привлекают к инвестиционной деятельности широкие слои населения, т.е. мелкого инвестора, благодаря чему, удается, во-первых, мобилизовать значительные средства для капиталовложений в экономику, а во-вторых создать определенную иллюзию, что каждый может стать владельцем акций и, таким образом, собственником. С этой целью бумаги продаются по низким ценам и доступны для средних слоев населения. Обычно мелкие инвесторы привлекаются в период биржевого бума, когда курсы акций растут. Однако в условия ухудшения конъюнктуры они, как правило, несут большие потери. Практика западных стран показывает, что все-таки основными вкладчиками выступают крупные индивидуальные и коллективные инвесторы, а контроль за деятельностью инвестиционных компаний осуществляют крупнейшие акционеры.

Ссудо –сберегательные ассоциации представляют собой кредитные товарищества, созданные для финансирования жилищного строительства. Их ресурсы складываются в основном из взносов пайщиков, представляющих широкие слои населения.

Ссудо-сберегательные ассоциации возникли около 150 лет назад, но подлинное развитие они получили после Второй мировой войны. Основа их деятельности заключается в предоставлении ипотечных кредитов под жилищное строительство в городах и сельской местности. Активные операции в основном состоят из ипотечных ссуд и кредитов, на которые приходится 90%, а также вложений в государственные ценные бумаги (центрального правительства и местных органов власти).

В последние время такие ассоциации представляют серьезную конкуренцию коммерческим и сберегательным банкам в борьбе за привлечение сбережений населения. Это достигается высоким процентом, а также стремлением населения с помощью этих учреждений решить жилищную проблему. В настоящее время число пайщиков ассоциаций составляет несколько десятков миллионов.

Ссудо-сберегательные ассоциации и строительные общества являются серьезными конкурентами банков, страховых компаний в предоставлении ипотечных кредитов. Необходимо отметить, что в целом ссудо-сберегательные ассоциации доминируют на рынке ипотечного кредита для жилищного строительства. Как правило, к их услугам в западных странах прибегают в основном средние слои населения.

Финансовые компании – особый тип кредитно-финансовых учреждений, которые действуют в сфере потребительского кредита. Их организационными формами могут быть акционерная и корпоративная.

Финансовые компании представлены двумя видами:

-по финансированию продаж в рассрочку (занимаются продажей в кредит товаров длительного пользования – автомобилей, телевизоров, холодильников, и т.п., представлением ссуд мелким предпринимателям, финансированием розничных торговцев);

-личного финансирования (выдают ссуды в основном потребителям, а иногда финансируют продажи только одного предпринимателя или одной компании).

Компании обоих видов предоставляют ссуды от года до трех лет.

Пассивные операции компании осуществляют главным образом за счет выпуска собственных ценных бумаг, а также краткосрочных кредитов у коммерческих сберегательных банков. Основу активных операций составляет выдача потребительских кредитов, а также вложения в государственные ценные бумаги. На потребительские кредиты приходится до 90% активных операций.

Потребитель, или заемщик, в случае невозможности возврата потребительской ссуды лишается своего имущества, которое переходит в собственность финансовой компании.

Развитие благотворительных фондов также связано с рядом обстоятельств. Во-первых, благотворительность стала частью предпринимательства. Во-вторых, создание благотворительных фондов обусловливается весьма прагматичной целью – стремлением владельцев крупных личных состояний избежать больших налогов при передаче наследств и дарений. Последнее обстоятельство – наиболее важное и определяющее, поскольку позволяет крупным собственникам укрывать свои капиталы от обложения подоходным налогом и налогом на наследство.

Создавая благотворительные фонды, крупные собственники и корпорации финансируют образование (университеты, колледжи, школы) научно-исследовательские институты, центры искусств, церкви, различные общественные организации. Передача средств в благотворительные фонды осуществляется в виде крупных денежных поступлений или пакетов акций. За счет этого благотворительные фонды действуют на рынке капиталов, вкладывая средства в различные ценные бумаги или получая дивиденды с переданных им ценных бумаг, и, таким образом увеличивают свой капитал.

Пассивные операции благотворительных фондов складываются из благотворительных поступлений в виде денежных средств и ценных бумаг, а активные из вложений в различные ценные бумаги, включая государственные, а также недвижимость. Большую часть активов (более 90%) составляют акции и облигации корпораций.

Статистическая информация об инвестициях благотворительных фондов обычно очень ограничена, а иногда вообще недоступна. Многие фонды не предоставляют отчеты и не сообщают о структуре своих активов. Благотворительные фонды пользуются большими налоговыми льготами.

Кредитные союзы предназначены в основном для обслуживания физических лиц, объединенным по профессиональным и религиозным признакам. Они наиболее развиты в США, Англии, Канаде.

Кредитные союзы организованы, как правило, на кооперативных началах. Пассивные операции их осуществляются за счет паевых взносов в форме покупки особых акций, а также кредитов банков. По паевым взносам союзы выплачивают процент. Активные операции складываются в основном путем предоставления краткосрочных ссуд на покупку автомобиля, ремонт дома и др. Эти кредиты составляют 90% всех активов, оставшаяся их часть формируется за счет вложений в различные ценные бумаги, как частные, так и государственные.

Кредитные союзы в основном специализируются на обслуживании малосостоятельных слоев населения. Большое количество нуждающихся в финансовой помощи обусловило довольно быстрый рост количества кредитных союзов и существенное расширение их операций. В последние годы эта форма кредитно-финансовых учреждений развивается также в Японии, странах Западной Европы и Юго-Восточной Азии.

Лекция «Финансы хозяйствующих субъектов»

Вопрос 1 Сущность и функции финансов предприятий

Вопрос 2 Финансовый механизм предприятий

Вопрос 3 Финансовый механизм управления оборотными средствами на предприятии.

Вопрос 1 Сущность и функции финансов предприятий

В экономической науке удовлетворение потребностей именуется потреблением, а средством удовлетворения потребностей выступает товар, который представляет собой как материальные ценности, так и нематериальные услуги. Создание товаров называется производством.

Основной единицей коммерческой деятельности, в недрах которой рождается товар, является коммерческая организация, или предприятие. Его задача (в противоположность потреблению) - производство товара. Экономической целью отдельно взятого предприятия выступает по возможности более высокий результат в денежном выражении за рассматриваемый период, или, проще говоря, получение прибыли. Таким образом, под предприятием понимается организация коммерческого дела с целью выпуска продукции (оказания услуг) и получения прибыли.

В процессе производственно-коммерческой деятельности возникает система денежных отношений предприятий, которую принято называть финансами.

Финансы предприятий - это совокупность экономических отношений, посредством которых образуются и используются фонды денежных средств как для нужд самих предприятий, так и для удовлетворения общегосударственных потребностей.

Финансы выполняют три основные функции:

4обеспечивающую;

4распределительную;

4контрольную.

Обеспечивающая функция финансов предполагает, что предприятие должно быть полностью обеспечено в оптимальном размере необходимыми денежными средствами при соблюдении очень важного принципа: все расходы должны быть покрыты собственными доходами. Временная дополнительная потребность в средствах покрывается за счет кредита и других заемных источников. При этом оптимизация источников денежных средств -одна из главных задач управления финансами предприятий, поскольку при излишке средств снижается эффективность их использования, а при недостатке возникают финансовые трудности, которые могут привести к серьезным последствиям. Кроме того, оптимизация источников денежных средств - один из путей получения наивысшего финансового результата.

Распределительная функция финансов предприятий тесно связана с обеспечивающей. Распределяемая выручка от реализации продукции частично направляется на возмещение затрат предприятия, связанных с ее производством и реализацией. Другая часть выручки составляет прибыль предприятия, которая в свою очередь распределяется между предприятием и бюджетом.

Контрольная функция финансов предприятий связана с применением различного рода стимулов и санкций, а также соответствующих показателей. Если предприятие своевременно рассчитывается с бюджетом, банками, поставщиками, оно тем самым улучшает свои конечные результаты, повышает эффективность производства и использования средств. В противном случае оно вынуждено платить штрафы, пени, неустойки, возникает напряженное финансовое положение, ухудшаются конечные результаты. Одна из форм финансового контроля - использование ряда финансовых показателей. Главным из них является стабильное наличие средств у предприятия. Именно в этом заключается взаимодействие контрольной функции финансов с первыми двумя; это и есть проявление финансового контроля рублем. К другим финансовым показателям относятся: задолженность поставщикам, банку, бюджету, работникам; обеспеченность оборотных средств соответствующими источниками, убытки, ликвидность, платежеспособность и др.

Вопрос 2 Финансовый механизм предприятий

Анализируются понятие финансового механизма предприятий, система управления финансами предприятий, финансовые отношения предприятий и их денежные фонды.

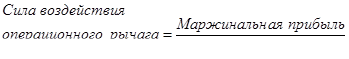

В целях управления финансами предприятий применяется финансовый механизм, который схематично представлен на рисунке:

![]()

Финансовый механизм должен способствовать наиболее полной и эффективной реализации функций финансов.

Финансовый механизм предприятий — это система управления их финансами, предназначенная для организации взаимодействия финансовых отношений и фондов денежных средств с целью эффективного их воздействия на конечные результаты производства, устанавливаемая государством в соответствии с требованиями экономических законов путем выпуска законодательных и нормативных актов и используемая предприятиями с учетом своих особенностей и задач.

Таким образом, если финансы - объективная экономическая категория, отражающая объективно существующие денежные отношения, то финансовый механизм - это система управления финансовыми отношениями.

Рассмотрим подробнее механизм управления финансовыми отношениями.

Финансовые отношения с другими предприятиями и организациями включают отношения с поставщиками, покупателями, со строительно-монтажными и транспортными организациями, почтой и телеграфом, с другими предприятиями и организациями, в том числе и других стран.

Финансовые отношения внутри предприятия включают отношения между филиалами, цехами, другими структурными подразделениями, а также отношения с работниками предприятия и его акционерами, если это касается акционерных обществ. Финансовые отношения между структурными подразделениями предприятия предполагают наличие у них определенной экономической самостоятельности, что должно обеспечить эффективность их работы. В этих целях им могут быть открыты в банке расчетные или текущие счета. Отношения с работниками предприятия связаны с оплатой их труда, а отношения с акционерами - с выплатой дивидендов.

Финансовые отношения с бюджетами различных уровней и внебюджетными фондами осуществляются главным образом через уплату предприятием налогов и отчислений.

Финансовые отношения со страховыми компаниями связаны с уплатой страховых взносов для формирования страхового фонда и получением компенсации при наступлении страхового случая. Страхование может быть обязательным и добровольным, иды, условия, порядок проведения обязательного страхования определяются законодательными актами. Расходы по страхованию относятся на издержки производства и обращения.

Финансовые отношения с коммерческими банками включают отношения при осуществлении безналичных и наличных расчетов, кредитовании, а также оказании различных банковских услуг таких как факторинг, траст, лизинг и др.

Финансовые отношения с фондовым рынком включают отношения по поводу размещения ценных бумаг предприятия для привлечения финансовых средств, приобретения ценных бумаг других предприятий и организаций с целью получения дополнительного дохода (в виде дивидендов, процентов) и проведения спекулятивных операций с ценными бумагами.

Рассмотрим механизм управления денежными фондами. Важнейшей частью финансов предприятий являются его денежные фонды. Управление ими включает два аспекта: определение и оптимизацию источников их образования и эффектов, использование аккумулируемых денежных средств.

В финансовом менеджменте выделяют внутренние и внешние источники финансирования, под которыми понимают соответственно собственные и привлеченные (заемные) средства. Основными источниками финансирования являются собственные средства.

Уставный фонд (капитал) предприятия представляет собой сумму средств, предоставленных собственниками для обеспечения его уставной деятельности. Главное требование к нему - его достаточность, обеспечивающая независимость, автономию предприятия от заемных источников, а также эффективную работу без чрезмерного риска. В соответствии с мировыми стандартами доля уставного фонда вместе с другими источниками собственных средств в формировании имущества предприятия должна составлять не менее половины. Уставный капитал в акционерном обществе является основой для определения количества его акций при заданном их номинале.

Уставный капитал формируется при первоначальном инвестировании средств. Его величина объявляется при регистрации предприятия, а любые корректировки размера уставного капитала (дополнительная эмиссия акций, снижение номинальной стоимости акций, внесение дополнительных вкладов, прием нового участника, присоединение части прибыли и др.) допускаются лишь в случаях и порядке, предусмотренных действующим законодательством и учредительными документами. Добавочный капитал как источник средств предприятия образуется, как правило, в результате переоценки основных средств и других материальных ценностей. Если в ходе первичной эмиссии акции продаются по цене выше номинала, то образуется дополнительный источник средств - премия на акции. При получении тих сумм они также зачисляются в добавочный капитал. Нормативными документами запрещается использование его на цели потребления.