| Скачать .docx |

Дипломная работа: Дипломная работа: Оценка финансовых результатов деятельности предприятия

Содержание

Введение

1. Теоретические аспекты оценки финансовых результатов деятельности предприятия

1.1 Понятие финансового результата

1.2 Информационная база финансовых результатов предприятия

1.3 Методика анализа финансовых результатов

2. Анализ финансовых результатов деятельности предприятия ООО трест «Техспецнефтехимремстрой»

2.1 Краткая характеристика производственно-хозяйственной деятельности предприятия

2.2 Анализ прибыли от реализации продукции

2.3 Факторный анализ рентабельности

3. Основные направления максимизации финансовых результатов деятельности предприятия

3.1 Обзор зарубежного опыта

3.2 Пути улучшения финансовых результатов деятельности предприятия

Заключение

Список использованных источников и литературы

Приложения

Введение

В условиях рыночной экономики финансовые результаты занимают центральное место в деловой жизни хозяйствующих субъектов. Финансовое состояние характеризуется обеспеченностью финансовыми ресурсами, необходимыми для нормального функционирования, целесообразным их размещением и эффективным использованием. Назначение управления и анализа финансовых результатов - своевременно выявлять и устранять недостатки в развитии организации, находить резервы для улучшения финансового состояния организации и обеспечения финансовой устойчивости ее деятельности.

Развитие рыночных отношений требует осуществления новой финансовой политики, усиления и воздействия на ускорение социально-экономического развития России, рост эффективности производства и укрепления финансов государства. Важная роль в обеспечении всесторонней интенсификации производства и повышения его эффективности принадлежит прибыли. Получение ее является обязательным условием функционирования предприятия.

Финансовый результат деятельности коммерческой организации выступает одновременно и как сложная экономическая категория, и как правовой институт, поскольку установление правил и процедур формирования финансового результата возможно только посредством нормативно-правового регулирования. Важность правового регулирования вопросов, связанных с формированием финансового результата коммерческой организации, подчеркивается тем, что финансовый результат влияет на степень благосостояния не только хозяйствующих субъектов, но и государства в целом, поскольку государство вправе претендовать на часть полученных хозяйствующими субъектами прибылей в виде обязательных платежей.

В системе целей, формулируемых собственниками любого предприятия, задача генерирования прибыли занимает центральное место.

Прибыль – особый воспроизводимый ресурс коммерческой организации, многогранный показатель характеризующий разные стороны бизнеса: его конечный результат, эффект хозяйственной деятельности предприятия, чистый доход предпринимателя на вложенный капитал, вознаграждение за риск предпринимательской деятельности. Поддержание необходимого уровня прибыльности – объективная закономерность нормального функционирования предприятия.

Прибыль является воспроизводимым ресурсом хозяйственной деятельности предприятия. Чем выше уровень генерирования прибыли предприятия в процессе его хозяйственной деятельности, тем меньше его потребность в привлечении финансовых средств из внешних источников и при прочих равных условиях, тем выше уровень самофинансирования его развития, обеспечения реализации стратегических целей этого развития, повышения конкурентной позиции предприятия на рынке. Прибыль является:

– главным побудительным мотивом осуществления и развития бизнеса;

– основным внутренним источником текущего и долгосрочного развития предприятии;

– важнейшим индикатором рыночной стоимости предприятия;

– показателем конкурентоспособности предприятия при наличии стабильного уровня прибыли;

– гарантом выполнения предприятием своих обязательств перед государством и источником удовлетворения социальных потребностей общества.

В широком смысле прибыль является основным защитным механизмом, предохраняющим предприятие от угрозы банкротства. Хотя такая угроза может возникнуть и в условиях прибыльной хозяйственной деятельности предприятия (при использовании неоправданно высокой доли заемного капитала, особенно краткосрочного; при недостаточно эффективном управлении ликвидностью активов и т.п.), но при прочих равных условиях предприятие гораздо успешнее выходит из кризисного состояния при высоком потенциале генерирования прибыли. За счет капитализации полученной прибыли может быть быстро увеличена доля высоколиквидных активов (восстановлена платежеспособность), повышена доля собственного капитала при соответствующем снижении объема используемых заемных средств (повышена финансовая устойчивость), сформированы соответствующие резервные финансовые фонды.

Таким образом, выбранная тема выпускной квалификационной работы на сегодняшний день является актуальной.

Цель данной выпускной квалификационной работы: на основе анализа финансовых результатов наметить основные направления оптимизации финансовых результатов.

Для раскрытия цели работы необходимо решить задачи:

¾ Рассмотреть теоретические основы анализа финансовых результатов.

¾ Провести анализ финансовых результатов деятельности предприятия.

¾ Рассмотреть основные направления, улучшения финансовых результатов деятельности предприятия.

Предметом исследования является финансовые результаты деятельности предприятия.

Объектом исследования является производственно-хозяйственная деятельность ООО трест «ТСНХРС». В работе используются следующие методы исследования: статистические, аналитические, математические и т.д.

В ходе написания выпускной квалификационной работы используются работы как отечественных (Г.В. Савицкая, Т.Б. Бердникова, В.В. Бочаров, А.В. Калина, М.И. Конева., В.А. Ященко, А.А.Канке, И.П. Кошевая, В.В. Ковалев, Вит. В. Ковалев), так и зарубежных авторов (О. Кононенко, Р.О. Костирко).

1. Теоретические аспекты оценки финансовых результатов деятельности предприятия 1.1 Понятие финансового результата Анализ финансовых результатов является одним из важнейших аспектов исследования хозяйственной деятельности предприятия.В современных экономических условиях деятельность каждого хозяйствующего субъекта является предметом внимания обширного круга участников рыночных отношений, заинтересованных в результате его функционирования. На основании доступной им отчетно-учетной информации указанные лица стремятся оценить финансовое положение предприятия. Основным инструментом для этого служит финансовый анализ, при помощи которого можно объективно оценить внутренние и внешние отношения анализируемого объекта: охарактеризовать его платежеспособность, эффективность и доходность деятельности, перспективы развития, а затем по его результатам принять обоснованные решения.

Показатели финансовых результатов характеризуют эффективность деятельности предприятия. Поэтому анализ финансовых результатов деятельности предприятия является одним из важнейших направлений финансового анализа предприятия.

Проведение такого анализа необходимо как управленческому персоналу предприятия, так и внешним пользователям, заинтересованным в деятельности предприятия (собственникам, кредиторам, поставщикам и покупателям, и т. д.).

Анализ финансовых результатов предоставляет руководству предприятия информацию, необходимую для принятия точных управленческих решений. Внешние пользователи учитывают результаты финансового анализа для принятия решений относительно сотрудничества с анализируемым предприятием.

Финансовый результат – главный критерий оценки деятельности для большинства предприятий. Он характеризуется обобщающими показателями эффективности текущей деятельности предприятия – объемом продаж (продукции, работ, услуг) и полученной прибылью, складывается по результатам процессов производства и реализации продукции и зависит, таким образом, от ряда объективных и субъективных факторов:

¾ степени использования коммерческой организацией производственных ресурсов;

¾ соблюдения договорной и платежной дисциплины;

¾ изменения ситуации на сырьевых, товарных и финансовых рынках и т.д.

Финансовый результат коммерческой организации выражается в сумме полученных доходов или прибыли.

Величина полученной в отчетном периоде прибыли определяет доходы собственников бизнеса, вознаграждении работников организации, налоговые поступления в бюджет. Финансовый результат – индикатор привлекательности коммерческой организации для партнеров по бизнесу, кредиторов, инвесторов.

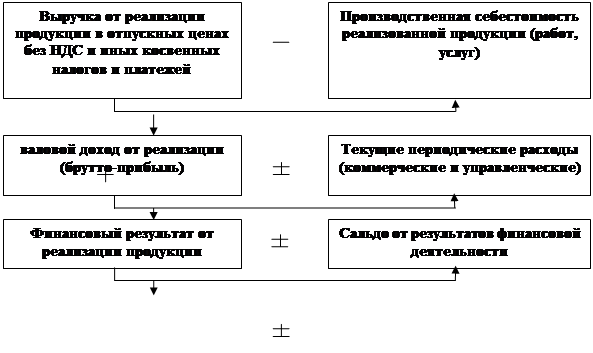

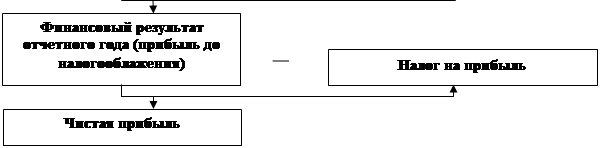

Доходы организации складываются из доходов от основной не основной деятельности. По результатам основной деятельности формируется валовая прибыль организации как разница между выручкой и себестоимостью реализации товарной продукции, а на ее основе после корректировки на сумму управленческих и коммерческих расходов – прибыль от продаж – один из основных показателей деятельности организации. Учитывая все полученные доходы (как основной, так и от не основной деятельности организации) и расходы, связанные с их получением, организация формирует прибыль, которая подлежит налогообложению по ставкам налога на прибыль, утвержденным для разных видов деятельности, - прибыль до налогообложения. После уплаты налогов в распоряжении предприятия остается чистая прибыль, которая затем распределяется на дивиденды, выплачиваемые собственникам бизнеса, и на его развитие [24, с. 156].

Финансовые результаты деятельности предприятия характеризуются показателями полученной прибыли и уровня рентабельности. Важнейшими среди них являются показатели прибыли, создающие основу экономического развития предприятия. Последние получают прибыль главным образом от реализации продукции, работ, услуг, а так же от других видов деятельности: сдачи в аренду основных фондов, коммерческой деятельности на фондовых и валютных биржах и.т.д. Модель формирования прибыли представлена на рисунке 1.1.

![]()

![]()

|

|

|

||||

Рисунок 1.1 – Модель формирования прибыли

Прибыль – часть чистого дохода предприятия, созданного в процессе производства и реализованного в сфере обращения. Только после продажи продукции чистый доход принимает форму прибыли. Количественно она представляет собой разность между выручкой и полной себестоимостью реализованной продукции. Значит, чем больше рентабельной продукции реализует предприятия, те больше оно получит прибыли, тем лучше его финансовове состояние. Поэтому финансовые результаты следует изучать в тесной связи с показателями использования и реализации продукции.

Прибыль представляет собой реальную часть чистого дохода, созданного прибавочным трудом. Только после продажи продукт (работ, услуг) чистый доход принимает форму прибыли. Количество прибыли определяется как разность между выручкой от хозяйственной деятельности предприятия (после уплаты налога на добавленную стоимость, акцизного налога и других отчислений из выручки в бюджетные и внебюджетные фонды) и суммой всех затрат на эту деятельность.

Получение прибыли является основной целью деятельности любого хозяйственного субъекта. С одной стороны, прибыль является показателем эффективности деятельности предприятия, т.к. она зависит в основном от качества работы предприятия, повышает экономическую заинтересованность его работников в наиболее эффективном использовании ресурсов, т.к. прибыль - основной источник производственного и социального развития предприятия. С другой стороны, она служит важнейшим источником формирования государственного бюджета. Таким образом, в росте сумм прибыли заинтересованы как предприятие, так и государство.

Рентабельность - один из основных стоимостных качественных показателей эффективности деятельности предприятия, характеризующий уровень отдачи затрат и степень использования средств, в процессе производства и реализации продукции (работ, услуг). Показатели рентабельности выражаются в коэффициентах или процентах и отражают долю прибыли с каждой денежной единицы затрат. Таким образом, более полно, чем прибыль характеризуют окончательные результаты хозяйствования, т.к. их величина показывает соотношение эффекта с наличными или использованными ресурсами.

Величина прибыли, и уровень рентабельности зависят от производственной, сбытовой и коммерческой деятельности предприятия, т.е. эти показатели, характеризуют все стороны хозяйствования.

Объем реализации, прибыль, рентабельность зависят от производственной, снабженческой, сбытовой и коммерческой деятельности предприятия. Иначе говоря, эти показатели характеризуют все стороны хозяйствования. Чем больше прибыль и выше рентабельность, тем эффективнее функционирует предприятие, тем устойчивее его финансовое состояние.

Основные задачи анализа финансовых результатов, по общему мнению, состоят в оценке динамики показателей прибыли и рентабельности за анализируемый период, в изучении источников и структуры балансовой прибыли, в выявлении резервов повышения балансовой прибыли предприятия и чистой прибыли расходуемой на выплату дивидендов, в определении потенциала повышения различных показателей рентабельности.

Решение этих задач достигается с помощью ряда аналитических действий. В их составе:

¾ оценка выполнения плана по финансовым показателям (прибыли, рентабельности и средств, направляемых на выплату дивидендов) и изучение их динамики; общая оценка выполнения плана по балансовой прибыли, изучение ее динамики по сравнению с соответствующим базовым периодом, рассмотрение ее структуры; определение влияния отдельных факторов на прибыль от реализации продукции (работ и услуг);

¾ рассмотрение состава внереализационных доходов, оставляемых за счет балансовой прибыли;

¾ определение влияния внереализационных доходов и потерь на балансовую прибыль; выполнение факторов, влияющих на рентабельность продукции и производства;

¾ выявление резервов дальнейшего увеличения прибыли, средств, направляемых на выплату дивидендов, устранение внереализационных потерь и расходов;

¾ выявление резервов повышения рентабельности.

С целью выполнения этих задач проводится: оценка выполнения плана по финансовым показателям (прибыли, рентабельности) и изучение их динамики; общая оценка выполнения плана по балансовой прибыли, изучение её динамики по сравнению с соответствующим базовым периодом, рассмотрение её структуры; определение влияния отдельных факторов на прибыль от реализации продукции; определение факторов, влияющих на рентабельность продукции и производства, выявление резервов повышения рентабельности.

Представление об эффективности работы любого предприятия даёт финансовая отчётность. Финансовая отчётность – это совокупность форм отчётности, составленных на основе данных бухгалтерского учёта. Финансовая отчётность позволяет оценить имущественное состояние, финансовую устойчивость и платёжеспособность фирмы, и другие результаты, необходимые для обоснования многих решений (например, целесообразность предоставления или продления кредита, надёжность деловых связей). Финансовая отчётность должна удовлетворять требованиям внешних и внутренних пользователей.

По данным отчётности определяют потребности в финансовых ресурсах, оценивают эффективность структуры капитала, прогнозируют финансовые результаты деятельности предприятия, а также решают другие задачи, связанные с управлением финансовой деятельностью. Основными источниками информации при анализе финансовых результатов являются данные формы №1 «Бухгалтерский баланс», где отражается нераспределённая прибыль или непокрытый убыток отчётного года, №2 «Отчёт о прибылях и убытках». А также накладные на отгрузку продукции, данные аналитического бухгалтерского учета по счету 90 «Продажи», 91 «Прочие доходы и расходы», 99 «Прибыли и убытки», 84 «Нераспределенная прибыль, непокрытый убыток».

Цель анализа – определить реальную величину чистой прибыли, стабильность основных элементов балансовой прибыли, тенденции их изменения и возможности использования для прогноза прибыли, оценить «зарабатывающую» способность предприятия.

Если толковать суть финансового анализа упрощенно, он сводится к сравнению значений финансовых показателей с их базисными величинами, к изучению их динамики за отчетный период и за ряд лет. В качестве базисных величин могут использоваться рекомендуемые нормативы, усредненные по временному ряду показатели данного предприятия, относящиеся к прошлым, благоприятным с точки зрения финансового состояния периодам, показатели, рассчитанные по данным отчетности успешных предприятий отрасли.

Финансовые результаты деятельности предприятия оцениваются с помощью абсолютных и относительных показателей. К абсолютным относятся прибыль (убыток) от реализации продукции (работ, услуг), прибыль (убыток) от прочей реализации, доходы и расходы от внереализационных операций, балансовая прибыл (валовая) прибыль, чистая прибыль.

Выручка от реализации (валовой доход) представляет собой общий финансовый результат от реализации продукции (работ, услуг). Она включает в себя доходы от реализации готовой продукции, полуфабрикатов собственного производства, работ и услуг, покупных изделий (приобретенных для комплектации), строительных, научно-исследовательских работ, услуг по перевозке грузов и пассажиров на предприятиях транспорта и т.п.

Разница между выручкой от реализации продукции (работ, услуг), исключая налоги на добавленную стоимость, акцизы, и затратами на производство реализованной продукции (работ, услуг) называется валовой прибылью от реализации.

Общий финансовый результат (прибыль, убыток) на отчетную дату называют балансовой прибылью. Его получают путем расчета общей суммы всех прибылей и всех убытков от основной и не основной деятельности предприятия.

В балансовую прибыль включают прибыль (убыток) от реализации продукции, работ, услуг, товаров, материальных оборотных средств и других активов. К ней относят также прибыль (убыток) от реализации и прочего выбытия основных средств, доходы и потери от валютных курсовых разниц, доходы от ценных бумаг и других долгосрочных финансовых вложений, включая вложения в имущество других предприятий, расходы и потери, связанные с финансовыми операциями, внереализационные доходы (потери). Балансовая прибыль за вычетом налогов (обязательных платежей) называется чистой прибылью, данная структура прибыли представлена на рисунке 1.2. [15, с.180].

|

Рисунок 1.2 - Структура финансового результата

1.2 Информационная база анализа финансовых результатов предприятия

Финансовая отчетность позволяет оценить имущественное состояние, финансовую устойчивость, платежеспособность фирмы и другие результаты, необходимые для обоснования многих решений (например, о целесообразности предоставления или продления кредита, о надежности деловых связей).

По данным отчетности определяются потребности финансовых ресурсах, оценивается эффективность структуры капитала, делаются прогнозы финансовых результатов. Решаются и другие задачи, связанные с управлением финансовыми ресурсами и финансовой деятельностью. Последнее касается, прежде всего, финансовых фирм, занимающихся выпуском и размещением ценных бумаг.

Все предприятия независимо от форм собственности предоставляют «Баланс предприятия» (форма №1), «Отчет о финансовых результатах и их использовании» (форма №2), 2 Справку к отчету о финансовых результатах и их использовании», «Приложение к балансу предприятия» (форма №5).

«Баланс предприятия» содержит информацию, позволяющую оценить имущественное и финансовое состояние фирмы. По балансу определяют конечный финансовый результат деятельности фирмы (прибыль и убыток). Данные баланса служат базой для оперативного финансового планирования. Они используются для контроля за движением денежных потоков. Они необходимы налоговым органам, кредитным учреждениям, органам государственного управления. В приложениях к балансу приводятся следующие данные: движение основных средств; финансовые вложения» социальные показатели; движение средств финансирования капитальных вложений и других инвестиций. На примере ООО трест «ТСНХРС» рассмотрим оценку финансового состояния по данным баланса [26, с.143].

Общая оценка финансового состояния проводится на основе составления аналитических таблиц, одной из которых является аналитический сравнительный баланс. Нетто – баланс – это очищенный от регулирующих статей, рассмотрим показатели за последние 3 года, то есть 2007 г., 2008 г., 2009 г. (Приложения А, Б, В.).

Имея сравнительный баланс за 3 периода по ООО тр. «ТСНХРС» мы можем дать оценку предприятию, сравнив показатели и определив ликвидность баланса.

Сопоставив баланс-нетто видно, что в 2007 г. происходит уменьшение имущества предприятия на 29250 руб., за счет снижения оборотных активов на 28397 руб., а также внеоборотных активов на 853 руб.

В структуре активов, как на начало, так и на конец года большую часть составляют оборотные активы соответственно 76,94% и 72,65%, а внеоборотные активы составляют 23,05% на начало и 27,34% на конец года. Оборотные активы на конец 2008 года увеличиваются на 6,26%, а на конец 2009 года еще увеличиваются на 3,79%., за 2007 год мы видим уменьшение оборотных активов на 4,29%. По внеоборотным активам ситуация противоположная, на конец 2008 года уменьшение на 6,26%, за 2009 год уменьшение на 3,79% и за 2007 год внеоборотные активы увеличиваются на 4,29%.

В оборотных активах предприятия за 2007 год происходит увеличение материальных запасов на 20477 руб., в 2008 году мы видим уменьшение материальных запасов на 15489 руб. При сравнении периода за 2007 и 2008 мы видим, что материальные запасы уменьшились: 2007 год – на конец года 64992 руб., 2008 – 49503 рублей. Денежные средства с 2008 до 2009 года снизились с 4061 до 854 руб. (3207руб.) Дебиторская задолженность на период 2007-2009 увеличилась на 125385 руб. За 2007 год мы видим уменьшение денежных средств на 596 рублей, но и дебиторская задолженность снизилась на 48278 руб. В 2008 году денежные средства увеличились на 4054 руб., но и дебиторская задолженность на – 70765 руб. За 2008 год дебиторская задолженность увеличилась на 25545322 руб. относительно началу года и концу.

Во внеоборотных активах происходит снижение стоимости основных средств начиная с 2007 года на 847 руб., в 2008 году увеличение на 4927 руб. и на 2009 год - 4011 руб., всего за последние 3 года увеличение на 8938 руб.

Источники формирования увеличились за счет увеличения собственного капитала на 4536 руб. за 2007 год, за 2008 году так же произошло увеличение на 24,87, а за 2009 год источники формирования увеличились за счет увеличения собственного капитала на 26378 руб.,

В структуре пассивов за 2007 год, как на начало, так и на конец года преобладают кредиторская задолженность. Краткосрочные обязательства снизились на 34060 руб.

Таким образом, за период с 2007 по 2009 гг. намечается четкая тенденция снижения доли оборотных активов и увеличение доли внеоборотных активов. В пассивной части баланса наблюдается снижение доли собственных средств и увеличение доли заемных средств.

Для нормального функционирования организации необходимы собственные оборотные средства, являющиеся важным показателем ее финансового состояния. Недостаток собственного оборотного капитала приводит к увеличению переменной и уменьшению постоянной части оборотных активов, что также свидетельствует об усилении финансовой зависимости и неустойчивости положения хозяйствующего субъекта.

Экономическая трактовка индикатора собственных оборотных средств может быть и такой: он показывает, какая часть оборотных активов останется в обороте предприятия после расчетов по краткосрочным обязательствам. Рост этого показателя при прочих равных условиях рассматривается как положительная тенденция, способствующая улучшению финансового состояния организации.

Предприятие имеет собственный оборотный капитал до тех пор, пока оборотные активы превышают краткосрочные обязательства. Значение собственных оборотных средств связано не столько с оценкой их абсолютной величины, сколько с характером и причинами изменений, а также тем непосредственным влиянием, которое они оказывают на платежеспособность предприятия. Чтобы определить, сколько собственного капитала используется в обороте, необходимо от общей суммы разделов III и IV пассива баланса – «долгосрочного капитала» – вычесть сумму раздела I актива баланса – «внеоборотных активов» (Приложение Г).

Данные приложения Г показывают, что предприятие в течение всего анализируемого периода с 2007 по 2009 гг. не имеет собственного оборотного капитала, что оказывает неблагоприятное влияние на платежеспособность предприятия и его финансовую устойчивость.

Задачи анализа ликвидности баланса возникают в связи с необходимостью давать оценку кредитоспособности организации, т.е. ее способности своевременно и полностью рассчитываться по всем своим обязательствам.

Ликвидность баланса определяется как степень покрытия обязательств организации ее активами, срок превращения которых в деньги соответствует сроку погашения обязательств. От ликвидности баланса следует отличать ликвидность активов, которая определяется как величина, обратная времени, необходимому для превращения их в денежные средства. Чем меньше время, которое требуется, чтобы данный вид активов превратился в деньги, тем выше их ликвидность.

Для анализа ликвидности баланса (баланса платежеспособности) произведем группировку активов по степени убывающей ликвидности, а пассивов – в порядке возрастания сроков их погашения, но отмечаем, что отнесение тех или иных составляющих активов и пассивов к указанным группам условно и может меняться в зависимости от конкретных экономических ситуаций.

Баланс считается абсолютно ликвидным, если выполняются следующие условия: А1 > П1, А2 > П2, А3 > П3, А4 < П4.

Оценим степень ликвидности баланса, рассмотрев эти неравенства по данным организации, таблица 1.1.

Таблица 1.1 – Анализ ликвидности баланса за 2007 год, руб

| На начало года |

На конец года |

| 2007 год |

|

| А1 ≥ П1 603 < 174704 174101> 0 (недостаток) Условие не выполняется |

А1 ≥ П1 7 < 140644 - 140637 (недостаток) Условие не выполняется |

| А2 ≥ П2 83118 >36590 + 46528 > 0 +46528 (излишек) Условие выполняется |

А2 ≥ П2 34840 > 28982 +5858 (излишек) Условие выполняется |

| А3 ≥ П3 44515 ≥ 0 Условие выполняется |

А3 ≥ П3 64992 ≥ 0 Условие выполняется |

| А4 ≤ П4 38425 > -8322 +46747 (излишек) Условие выполняется |

А4 ≤ П4 37572 > -3786 +41358 (излишек) Условие выполняется |

По данным приложения Д и таблиц 1.1 видно, что годовой баланс предприятия не является абсолютно ликвидным, так как не выполняется условие: А1 ≥ П1 ни на начало ни на конец года. Недостаток средств составляет 174101 руб. на начало года и 140637 руб. на конец года. Разница по абсолютной величине между наиболее ликвидными активами и наиболее срочными обязательствами большая. Недостаток средств по группе А1 активов компенсируется их избытком по группе А2 и А3, но это – компенсация лишь в стоимостной величине, в реальной платежной ситуации менее ликвидные активы не смогут заменить более ликвидные. Наконец, неравенство А4 ≤ П4 на начало и конец года выполняется. За год А4 снизились на 2,21%, а П4 повысились на 54,50%.

По данным приложения Е и таблицы 1.2 видно, что годовой баланс предприятия не является абсолютно ликвидным, так как не выполняется условие: А1 ≥ П1 на начало и конец года. Недостаток средств составляет 140637 руб. на начало года и 152234 руб. на конец года. Разница по абсолютной величине между наиболее ликвидными активами и наиболее срочными обязательствами большая. Условие по неравенству А2 ≥ П2 сохраняется лишь на начало года 5858 руб. - на конец года условие также выполняется – 69309 руб. Условие А3 ≥ П3 выполняется, хотя предприятие не имеет долгосрочных обязательств. Условие по неравенству А4 ≥ П4 сохраняется лишь на начало 41 358 руб. - на конец года условие не выполняется, недостаток средств составляет 2094 руб.

Таблица 1.2 – Анализ ликвидности баланса за 2008 год, руб.

| На начало года |

На конец года |

| 2008 год |

|

| А1 ≥ П1 7 < 140644 - 140637 (недостаток) Условие не выполняется |

А1 ≥ П1 4061 < 156295 - 152234 (недостаток) Условие не выполняется |

| А2 ≥ П2 34840 > 28982 +5858 (излишек) Условие выполняется |

А2 ≥ П2 105605 > 36296 +69309 (излишек) Условие выполняется |

| А3 ≥ П3 64992 ≥ 0 Условие выполняется |

А3 ≥ П3 49503 ≥ 0 Условие выполняется |

По данным приложения Ж и таблицы 1.3 видно, что годовой баланс предприятия не является абсолютно ликвидным, т.к. не выполняется условие: А1 > П1 на начало и конец года, условие А2 > П2 выполняется. Условие А3 > П3 как и в предыдущих анализируемых периодах выполняется, хотя предприятие не имеет долгосрочных обязательств. Условие А4 ≤ П4 тоже не выполняется.

Таблица 1.3 – Анализ ликвидности баланса за 2009 год, руб.

| На начало года |

На конец года |

| 2009 год |

|

| А1 ≥ П1 4061 < 156295 - 152234 (недостаток) Условие не выполняется |

А1 ≥ П1 854 < 192139 -191285 (недостаток) Условие не выполняется |

| А2 ≥ П2 105605 > 36296 +69309 (излишек) Условие выполняется |

А2 ≥ П2 160225 < 40527 +119698 (излишек) Условие выполняется |

| А3 ≥ П3 49503 ≥ 0 Условие выполняется |

А3 ≥ П3 56556 ≥ 0 Условие выполняется |

| А4 ≤ П4 42529 > 44623 -2094 (недостаток) Условие не выполняется |

А4 ≤ П4 46556 > 71001 -24445 (недостаток) Условие не выполняется |

Проанализировав ликвидность данного предприятия, отметим следующее: что годовой баланс за 2007, 2008 и 2009 годы не являлся абсолютно ликвидным, так как не выполнялись условия ликвидности. Для данной организации характерен платежный недостаток активов.

Анализ абсолютных показателей дает лишь предварительную оценку финансового состояния. Более точную характеристику финансового состояния можно дать, используя коэффициенты ликвидности (относительные показатели), в основе расчетов которых лежит отношение оборотных активов и краткосрочных обязательств. Расчет показателей ликвидности показан в приложении И.

По данным приложении И видно, что значение коэффициента абсолютной ликвидности ни в одном из анализируемых периодов не достиг рекомендуемого уровня. Это отражает тот факт, что наиболее ликвидные активы занимают очень маленький удельный вес в текущих активах, поэтому и доля их участия в покрытии текущих обязательств на низком уровне. Значение коэффициента критической ликвидности, как на начало, так и на конец года ни в одном из анализируемых периодов не достигло нормативного значения. Коэффициент текущей ликвидности, ровно также как и предыдущие коэффициенты ни в одном из анализируемых периодов не достиг нормативного значения. Это говорит о низкой платежеспособности предприятия в течение рассматриваемого трехлетнего периода.

«Отчет о финансовых результатах и их использовании» содержит информацию о прибыли, полученной от производственной инвестиционной и финансовой деятельности. Он дополняет сведения, содержащиеся в балансе. Этот отчет состоит из следующих разделов: финансовые результаты; использование прибыли; платежи в бюджет; затраты и расходы, учитываемые при исчислении льгот по налогу на прибыль. В сочетании с балансом «Отчет о финансовых результатах и их использовании» позволяет рассчитать и проанализировать показатели рентабельности фирмы.

На основании бухгалтерской (финансовой) отчетности предприятия России заполняют формы государственной статистической отчетности. Здесь прежде всего «Отчет о финансово-хозяйственной деятельности предприятии» (форма №-Ф) Его представляют все предприятия независимо от организационно-правовой формы и формы собственности (кроме фирм иностранных, с участием иностранного капитала, а также малых). «Отчет по отдельным показателям финансовой деятельности предприятий (организаций)» представляют предприятия всех отраслей экономики независимо от организационно-правовой формы и формы собственности (кроме иностранных, с участием иностранного капитала, малых предприятий, банков, бюджетных организаций). К формам государственной статистической отчетности относится также «Отчет о затратах на производство и реализации продукции (работ, услуг)» и «Отчет о финансово-хозяйственной деятельности предприятия».

Для более детального анализа технико-организационных факторов производства необходима информация оперативного учета, распределенная по счетам бухгалтерского учета.

Использование системы счетов, классифицированных по определенным признакам, позволяет представить все множество разнообразных объектов финансово-хозяйственной деятельности в виде элементов капитала, объединенных единым свойством выражать свою ценность с помощью денежного измерителя [26, с.143]

1.3 Методика анализа финансовых результатов

Анализ финансовых результатов прибыли до налогообложения являются:

¾ оценка плана (прогноза) прибыли;

¾ изучение состава и структуры прибыли в динамике;

¾ выявление и количественное изменения влияния факторов, формирующих прибыль;

¾ выявление резервов роста прибыли;

¾ разработка рекомендаций по наиболее эффективному формировании и использованию прибыли с учетом перспектив развития организации.

В процессе анализа изучают состав и динамику прибыли отчетного года; определяют факторы, влияющие на уровень прибыли; оценивают влияние факторов.

Прибыль от продаж (реализации) продукции отражает абсолютную эффективность хозяйствования коммерческой организации производственной, сбытовой, управленческой деятельности. Рост прибыли от реализации создает основу расширенного воспроизводства, выполнения обязательств организации пред бюджетом, банками и другими кредиторами.

Величина прибыли определяется объемом реализации продукции (работ, услуг) и зависит от ряда факторов, воздействующих на объем проданной продукции и ее себестоимость.

К факторам первой группы относятся:

¾ объем реализации продукции;

¾ объем продукции (по плановой себестоимости);

¾ то же, но обусловленное изменениями в структуре продукции.

Факторы второй группы влияния включают экономию от:

¾ снижения себестоимости продукции;

¾ то же, но за счет структурных сдвигов.

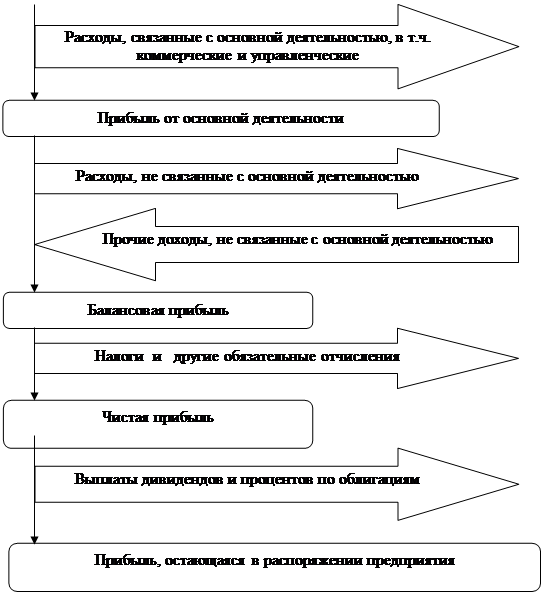

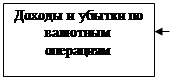

Влияние факторов 1-го и 3-го порядка оценивается путем сравнивания базовых и отчетных данных. Для оценки влияния факторов 2-го порядка используются методы факторного анализа, которые представлены на рисунке 1.3.

Цены на продукцию

|

![]() от прочих и от долевого участия

от прочих и от долевого участия

операций

Штрафы, пеня

Прибыль и убытки прошлых лет

Поступления списанной

дебиторской задолженности

Безвозмездная помощь

Рисунок 1. 3 - Факторы, определяющие величину прибыли

Факторный анализ прибыли заключатся в выявлении различных факторов, оказывающих влияние на сумму получаемой прибыли или уровень рентабельности и определение их влияние на результативный показатель.

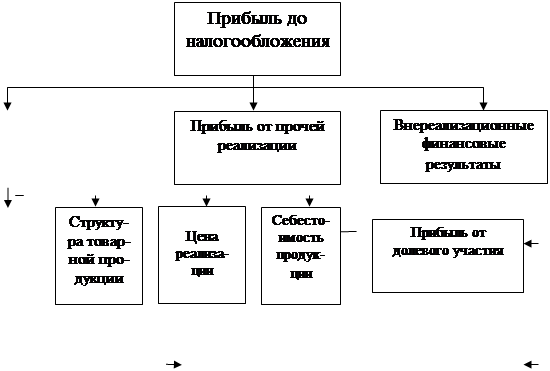

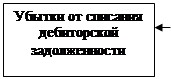

Выделим четыре основных фактора, влияющих на объем реализации продукции, структуры продукции, ее себестоимости, структуры себестоимости и уровень отпускных цен на продукцию. Схема факторного анализа прибыли представлена на рисунке 1.4.

![]()

|

|

|

|

|

|

|||||

|

|

||||

|

|

|

|||

|

|

||||

|

|

||||

|

|

||||

Рисунок 1.4 - Схема факторного анализа прибыли

Величина получаемой предприятием прибыли и изменение отпускных цен на его продукцию находятся в прямо пропорциональной зависимости. При этом аналитику целесообразно отслеживать общую динамику цен на основе компоненты сырья и материалов, используемых предприятием при изготовлении продукции, чтобы правильно определить эффект, полученный за сет изменения данного фактора.

Увеличение объема продаж рентабельной продукции приводит к пропорциональному увеличению прибыли. Если же продукция является убыточной, то при увеличении объем реализации происходит уменьшение суммы прибыли.

Структура продукции может оказывать как положительное, так и отрицательное влияние на сумму прибыли. Если увеличится доля более рентабельных и, наоборот, при увеличении удельного веса низко рентабельной или убыточной продукции общая сумма прибыли уменьшается.

Себестоимость продукции и прибыль находятся в обратно пропорциональной зависимости: снижение себестоимости приводит к соответствующему росту суммы прибыли и наоборот.

При дальнейшем анализе следует выделить факторы, повлиявшие на изменение себестоимости. По данным бухгалтерского учета и данным отчетности о себестоимости продукции предприятия. К таким отклонениям относится изменения цен на материалы, тарифов на перевозку и энергию и т.д., кроме того, следует попытаться установить причины структурных сдвигов в реализации продукции. В тех случаях, когда предприятие для получения большей прибыли увеличивает выпуск наиболее рентабельных изделий в ущерб заданному ассортименту, полученную прибыль нельзя считать достижением предприятия. Возможно, отдельные высокорентабельные виды продукции не находят сбыта, и необходимо либо ограничить их производство, либо улучшить потребительские свойства [19 с. 345].

Анализ показателей рентабельности

Для оценки рентабельности рассчитываются два типа показателей:

¾ рентабельность предприятия;

Рентабельность предприятия оценивается с помощью следующих показателей.

¾ Показатели рентабельности капитала:

показатель собственного капитала:

,

(1)

,

(1)

где СК – средняя величина собственного капитала;

Пч – величина чистой прибыли.

Этот показатель характеризует эффективность использования собственного капитала предприятия.

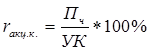

Показатель акционерного (уставного) капитала:

, (2)

, (2)

где УК – средняя величина акционерного (уставного) капитала.

Показатель инвестиционного (перманентного) капитала:

, (3)

, (3)

где Кинв. – средняя величина инвестированного капитала.

Этот показатель характеризует эффективность использования капитала определяют по данным бухгалтерского баланса как сумму собственных средств и долгосрочных пассивов.

¾ Показатель рентабельности активов:

![]() , (4)

, (4)

где ![]() - средняя величина инвестированного капитала.

- средняя величина инвестированного капитала.

Этот показатель отражает эффективность использования имущества предприятия.

¾ Показатель рентабельности оборотных активов:

(5)

(5)

где ![]() - средняя величина оборотных активов.

- средняя величина оборотных активов.

Средняя величина капитала определяется по данным бухгалтерского баланса как средняя арифметическая величина итогов на начало и конец периода.

Рассмотренные показатели изучаются в динамике и по тенденции их изменения судят об эффективности ведения хозяйства. Факторный анализ рентабельности продукции в процессе финансового анализа осуществляется с помощью «Отчета о прибылях и убытках» Этот анализ проводится на основе модели:

![]() , (6)

, (6)

где П – прибыль от реализации продукции; С – полная себестоимость реализованной продукции; ВР – объем реализации в отпускных ценах 9без НДС и иных косвенных налогов).

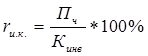

Для факторного анализа используют метод цепных постановок. При этом объем реализованной продукции будет количественным показателем, а ее себестоимость – качественным.

Тогда прирост рентабельности в отчетном периоде по сравнению с базисным будет определяться по формуле:

(7)

(7)

Здесь составляющая ![]() характеризует влияние изменения себестоимости реализованной продукции на динамику рентабельности продукции, а составляющая

характеризует влияние изменения себестоимости реализованной продукции на динамику рентабельности продукции, а составляющая ![]() - влияние изменений объема реализации [15, с.191].

- влияние изменений объема реализации [15, с.191].

Один из наиболее распространенных подходов к выявлению факторов реализован в известной факторной модели «Дюпон». Назначение модели – идентифицировать факторы, определяющие эффективность функционирования предприятия, оценить степень их влияния и складывающиеся тенденции в их изменении и значимости. Поскольку существует множество показателей эффективности, выбран один, по мнению аналитиков, наиболее значимый – рентабельность собственного капитала (ROE). Схематическое представление модели приведено на рисунке 5.

В основу приведенной схемы анализа заложена следующая жестко детерминированная трехфакторная зависимость:

![]() , (8)

, (8)

где Pn – чистая прибыль;

S – выручка от продаж;

А – стоимостная оценка совокупных активов фирмы;

Е – собственный капитал

LTD – заемный капитал (долгосрочные обязательства);

CL – краткосрочные обязательства.

Из представленной модели видно, что рентабельность собственного капитала зависит от трех факторов: рентабельности продаж, ресурсоотдачи и структуры источников средств, авансированных в данное предприятие. Значимость выделенных факторов с позиции текущего управления объясняется тем, что они в определенном смысле обобщают все стороны финансово-хозяйственной деятельности предприятия, его статику и динамику и, в частности, бухгалтерскую отчетность: первый фактор обобщает «Отчет и о прибылях и убытках», второй актив баланса, третий пассив баланса.

Этим факторам и по уровню значимости, и по тенденциям изменения присуща отраслевая специфика, о которой необходимо знать аналитику. Так, показатель ресурсоотдачи может иметь невысокое значение в высокотехнологических отраслях, отличающихся капиталоемкостью, напротив, показатель рентабельности хозяйственной деятельности в них будет относительно высоким.. Это может относиться к предприятиям, имеющим большую долю ликвидных активов. Значит, в зависимости от отраслевой специфики, а также конкретных финансово-хозяйственных условий, сложившихся на данном предприятии, оно может делать ставку на тот или иной фактор повышения рентабельности собственного капитала.

Анализируя рентабельность собственного капитала в пространственно-временном аспекте, необходимо принимать во внимание три ключевые особенности этого показателя, существеннее для формулирования обоснованных выводов.

Первая связанна с временным аспектом деятельности коммерческой организации. Коэффициент рентабельности продаж определяется результативностью работы отчетного периода; вероятный и планируемый эффект долгосрочных инвестиций он не отражает. Когда коммерческая организация делает переход на новые перспективные технологии или виды продукции, требующие больших инвестиций, показатели рентабельности могут временно снижаться. Однако если стратегия перестройки была выбрана верно, понесенные затраты в дальнейшем окупятся, т.е. снижение рентабельности в отчетном периоде нельзя рассматривать как негативную характеристику текущей деятельности.

Вторая особенность определяется проблемой риска. Многие управленческие решения связаны с дилеммой: «хорошо кушать или спокойно спать?». Если выбирают первый вариант, то принимают решения, ориентированные на получение высокой прибыли, хотя бы и ценой большего риска. При втором варианте – наоборот. Одним из показателей рисковости бизнеса как раз и является коэффициент финансовой зависимости – чем выше его значение, тем более рисковой с позиции акционеров, инвесторов и кредиторов является коммерческая организация.

Данная модель Дюпона широко известна в экономической литературе. Рассматривая эту модель, можно сказать, что на рентабельность активов организации оказывают влияние рентабельность продаж, оборачиваемость собственного капитала и доля собственного капитала в общей массе активов организации.

Таким образом, финансовые результаты организации отражаются рядом показателей, каждый из которых имеет свое значение. Сумма прибыли и уровень рентабельности является основными показателями, характеризующие финансовые результаты предприятия.

Важнейшим финансовым показателем, определяющим способность организации обеспечивать необходимое для ее нормального развития превышение доходов над расходами является прибыль.

Кроме того, от определения конечного финансового результата зависит оценка рентабельности вложения капитала. Показатели рентабельности, которые базируются на конечном финансовом результате, прежде всего это касается рентабельности собственного капитала, должны рассчитываться с применением показателя чистой прибыли.

Показатели рентабельности характеризуют эффективность работы предприятия в целом, доходность различных направлений деятельности, окупаемость затрат и т.д. Они более чем прибыль, полно отражают окончательные результаты хозяйствования [16, с. 301].

2. Анализ финансовых результатов деятельности предприятия ООО трест «Техспецнефтехимрестрой»2.1 Краткая характеристика производственно-хозяйственной деятельности предприятия

Трест «Техспецнефтехимремстрой» в составе трех управлений: СРСУ-1, СРСУ-2, СРСУ-3 был создан на базе СРСУ-8 треста «Спецкаучукремстрой» приказом по «Нижнекамскнефтехим» за № 89 от 22.01.1979 г. для выполнения строительно–монтажных работ на объектах «Нижнекамскнефтехим».

После проведения приватизации с 1 января 1994 года трест преобразован в ООО трест «Техспецнефтехимремстрой», учредителем которого были работники треста и ОАО «Нижнекамскнефтехим». В 1999 году с изменением законодательств, трест преобразован в ООО «Техспецнефтехимремстрой», учредителем которого на 100% является ОАО «Нижнекамскнефтехим». Все имущество находится в собственности ОАО «НКНХ».

Предприятие является самостоятельным хозяйствующим субъектом с правом юридического лица, имеет самостоятельный баланс, единый расчетный счет и свой уставной капитал. От своего имени приобретает имущественные и не имущественные права. Осуществляет деятельность на праве хозяйственного введения, отвечает за результаты своей деятельности и выполнения обязательств перед заказчиками, потребителями, банками.

Уставной капитал Общества составляет на 1 января 2008 год - 4749002,65 руб.

В состав Общества в 2004 году находилось 5 специализированных ремонтно-строительных управлений (СРСУ-1, СРСУ-2, СРСУ-3, СРСУ-4, СРСУ-5), занимающихся капитальным ремонтом зданий, сооружений, нефтехимического оборудования, строительством, реконструкцией и модернизацией объектов акционерного общества. На сегодняшний день, 2010 год, в составе треста «ТСНХРС» 3 управления (СРСУ-1, СРСУ-2, СРСУ-5);

Управление автомобильного транспорта и строительных механизмов (УАТ и СМ); Управление производственно-технической комплектации (УПТК), база, которая призвана обеспечивать объекты раствором, бетоном, асфальтом, столярными изделиями и металлоконструкциями; и последнее – это аппарат управления треста.

Есть мобильная строительно-монтажная сварочная лаборатория с широким спектром услуг, проектно - конструкторский отдел, нацеленный на исполнение срочных и важных проектов производства работ.

Предметом деятельности данного предприятия являются: ремонт, реконструкция, модернизация, капитальное строительство, монтаж, пусконаладка, выполнение строительно-монтажных работ, осуществление функций генерального подрядчика, производство строительных материалов, конструкций, изделий и товаров народного потребления, контроль качества строительных материалов, конструкций, изделий и товаров народного потребления, контроль неразрушающими методами металла и сварных соединений, эксплуатация объектов котлонадзора и подземных сооружений, газового хозяйства, автозаправочных станций, энергообъектов, выполнение проектных работ, осуществление грузовых и пассажирских перевозок.

Основная цель – это получение прибыли и наиболее эффективное ее использование в интересах предприятия.

Основными источниками формирования имущества предприятия, в том числе ресурсов, являются:

¾ выручка, полученная от реализации услуг, работ и других видов хозяйственной деятельности;

¾ амортизационные отчисления.

Организационная структура ООО треста «ТСНХРС» построена на принципах централизации основных функций управления в области производства, технического развития, экономики, коммерческой деятельности, социального развития, кадрового обеспечения. Высшим должностным лицом предприятия является директор. Директор осуществляет текущее руководство деятельностью предприятия, в соответствии с заключенным с ним контрактом, на принципах единоналичия.

Директор самостоятельно определяет структуру администрации, аппарата управления, ее численный, штатный состав. В системе треста трудится более 1800 человек. Это квалифицированные инженерно-технические работники и рабочие, более 75 специальностей [1, с. 5].

Технико-экономические показатели ООО треста «ТСНХРС» представлены в таблице 2.1.

Таблица 2.1 - Сравнительно технико-экономические показатели за 2007-2008 гг.

| Наименование показателя |

Ед. изм. |

2007 год |

2008 год |

| Выручка от реализации продукции (СМР) всего |

тыс. руб. |

669 791 |

1 086 975 |

| 1. Капитальное строительство |

тыс. руб. |

167 125 |

282 441 |

| 2.Капитальный ремонт |

тыс. руб. |

502 666 |

804 534 |

| Темп роста к предыдущему году |

% |

101 |

162 |

| Себестоимость СМР |

тыс. руб. |

643 194 |

1 010 582 |

| Прибыль от СМР |

тыс. руб. |

26 597 |

76 393 |

| Затраты на 1 руб. СМР |

коп. |

96 |

93 |

| Выработка на одного работающего |

руб. |

33 247 |

52 601 |

| Рост выработки на одного работающего |

% |

119 |

158 |

| Среднемесячная зарплата одного работающего |

руб. |

12 682 |

16 506 |

| Рост средней заработной платы |

% |

134 |

130 |

| Среднесписочная численность работающих |

чел. |

1 981 |

2 032 |

| Дебиторская задолженность |

тыс. руб. |

29 414 |

104 783 |

| Кредиторская задолженность |

тыс. руб. |

111 662 |

125 799 |

| В том числе: в бюджет и внебюджетные фонды |

тыс. руб. |

19 874 |

32 342 |

| Займы и кредиты |

тыс. руб. |

28 982 |

30 496 |

| Налоги начисленные |

тыс. руб. |

211 554 |

289 948 |

| Налоги уплаченные |

тыс. руб. |

233 604 |

268 048 |

Товарооборот по прочей реализации составляет – 59 161 тыс. руб.

Общая выручка за 2008 год составила – 1 168 558 тыс. руб.

За 2008 год получено прибыли от продаж на сумму 82 799 тыс. рублей. Рентабельность продаж составила 8 %.

Сумма внереализационных доходов составила 151,3 тыс. руб., внереализационных расходов -19936,8 тыс. руб.. Из них: % к уплате – 4 8511 тыс. руб., налог на имущество – 835 тыс. руб. прочие расходы из прибыли – 14 251 тыс. руб. Чистая прибыль составила – 44 538 тыс. руб.. Чистая рентабельность – 3,5%.

Непокрытый убыток на 01.01.2009. – 1 139 тыс. рублей. Впервые за последние два года достигнута положительная величина чистых активов - 44 623 тыс. руб.

Таблица 2.2 - Сравнительно технико-экономические показатели за 2008-2009 гг.

| Наименование показателя |

Ед. изм. |

2008 год |

2009 год |

||

| Выручка от реализации продукции (СМР) всего |

тыс. руб. |

1 086 975 |

1 167 409 |

||

| 1. Капитальное строительство |

тыс. руб. |

282 441 |

482 634 |

||

| 2.Капитальный ремонт |

тыс. руб. |

804 534 |

684 775 |

||

| Темп роста к предыдущему году |

% |

162 |

107,3 |

||

| Себестоимость СМР |

тыс. руб. |

1 010 582 |

1 100 019 |

||

| Прибыль от СМР |

тыс. руб. |

76 393 |

67 390,5 |

||

| Затраты на 1 руб. СМР |

коп. |

93 |

94 |

||

| Выработка на одного работающего |

руб. |

52 601 |

55 861 |

||

| Рост выработки на одного работающего |

% |

158 |

106 |

||

| Среднемесячная зарплата одного работающего |

руб. |

16 506 |

19 684 |

||

| Рост средней заработной платы |

% |

130 |

119 |

||

| Среднесписочная численность работающих |

чел. |

2 032 |

2 055 |

||

| Дебиторская задолженность |

тыс. руб. |

104 783 |

159 365 |

||

| Кредиторская задолженность |

тыс. руб. |

125 799 |

151 612 |

||

| В том числе: в бюджет и внебюджетные фонды |

тыс. руб. |

32 342 |

60 959 |

||

| Займы и кредиты |

тыс. руб. |

30 496 |

40 527 |

||

| Налоги начисленные |

тыс. руб. |

289 948 |

345 084 |

||

| Налоги уплаченные |

тыс. руб. |

268 048 |

316 505 |

||

Товарооборот по прочей реализации составляет 10 802 тыс. рублей.

Общая выручка за 2009 год составила – 1 183 773 тыс. руб. За 2009 г. получена прибыль от продаж на сумму 73 286 тыс. руб. рентабельность продаж составила 6,6 %.

Сумма внереализационных доходов составила 372 тыс. руб., внереализационных расходов – 33 711 тыс. руб. Из них: % к уплате – 6 292 тыс. руб., налог на имущество – 834 тыс. руб., прочие расходы из прибыли – 26 585 тыс. руб. Чистая прибыль составила 24 595 тыс. руб.

2.2 Анализ прибыли от реализации продукции

В процессе анализа хозяйственной деятельности используются следующие показатели прибыли: балансовая прибыль; прибыль от реализации продукции, работ и услуг; прибыль от прочей реализации; финансовые результаты от внереализационных операций; налогооблагаемая прибыль, чистая прибыль.

Балансовая (общая) прибыль включает в себя финансовые результаты от реализации продукции, работ и услуг, от прочей реализации, доходы и расходы от внереализационных операций.

Анализ валовой прибыли начинают с исследования ее динамики по общей сумме, так и в размере составляющих ее элементов. Это так называемый горизонтальный (временный) анализ. В этом случае каждая позиции отчетности сравнивается с аналогичным показателем базового периода. Затем проводят вертикальный (структурный) анализ , который выявляет структурные изменения в составе валовой прибыли и влияния каждой позиции отчетности на результат в целом.

Методика изложения горизонтального анализа. При общей оценке динамики балансовой прибыли сравнивают ее сумму, полученную в отчетном периоде, с балансовой прибылью за соответствующий базовый период и находят абсолютное отклонение:

Пб = Пб1 – Пб0, (9)

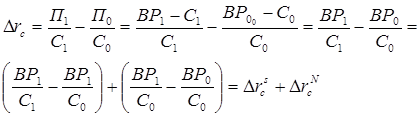

Затем определяют относительное отклонение. Это могут быть темп роста:

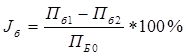

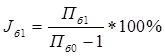

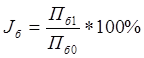

. (10)

. (10)

Другой вариант – темпы прироста:

или

или  . (11)

. (11)

В приведенных формулах: ∆ Пб - абсолютное отклонение по балансовой прибыли, тыс. руб.; Пб1 , Пб0 – балансовая прибыль за отчетной и базовый периоды соответственно, тыс., руб.; Jб – темпы роста балансовой прибыли, %; Iб – темпы прироста балансовой прибыли, %.

Сравнение темпов изменения таких составляющих элементов балансовой прибыли, как прибыль от реализации продукции, прибыль от финансово-хозяйственной деятельности представляется весьма важным. Оно позволяет определить факторы, оказавшие большее или меньшее влияние на конечный финансовый результат – балансовую прибыль.

Вертикальный анализ проводится на основе оценки влияния показателей, которые включаются в аддитивную модель балансовой прибыли. Модель имеет следующий вид:

Пб = ТRч - СППТ - Ск – Су – Пупл + Ппол + Дуч + Доп. проч. – Роп. проч +

+ Двнер – Рвнер. , (12)

где ТRч – «чистая» выручка от реализации продукции (за минусом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей), тыс. руб.;

СППТ – затраты на производство продукции, относящиеся к реализованной продукции (стоимость производства проданных товаров), тыс. руб.;

Ск – коммерческие расходы, тыс. руб.;

Су – управленческие расходы, тыс. руб.;

Пупл - проценты к уплате, тыс. руб.;

Ппол – проценты к получению, тыс. руб.;

Дуч – доходы от участия в других организациях, тыс. руб.;

Доп. проч – прочие операционные расходы, тыс. руб.;

Роп. проч – прочие операционные расходы, тыс. руб.;

Двнер – доходы по прочим внереализационным операциям, тыс. руб.;

Рвнер. – расходы по прочим внереализационным операциям, тыс. руб.

Анализ каждого слагаемого аддитивной модели балансовой прибыли позволяет оценить поступления и направления финансовых ресурсов. Так рост операционных доходов связанных с реализацией основных средств, сдачей имущества в аренду, характерен для предприятий, находящихся в кризисном финансовом состоянии.

Позитивным процессом является реализация используемых основных средств. В этом случае предприятие получает дополнительный источник финансирования и снижает сумму налога на имущество. Негативным процессом считается продажа необходимых предприятию активов. В этом случае снижается производственный потенциал.

Финансирование текущей деятельности отражается в аддитивной модели балансовой прибыли через показатели затрат на производство и реализацию продукции, коммерческих и управленческих расходов, операционных и внереализационных расходов. Для предприятий, находящихся в сложном финансовом состоянии, характерен высокий уровень управленческих расходов (по сравнению с затратами на производство и реализацию продукции).

Одной из главных причин неплатежеспособности является превышение расходов по основной деятельности над доходами, что делает реализуемую продукцию нерентабельной.

При диагностике финансового состояния предприятия необходимо провести сравнение его чистой и нераспределенной прибыли. Это позволит обнаружить причину образования убытков, если таковые имели место. Убытки могут быть связаны как с текущей деятельностью, так и с финансированием за счет остаточной прибыли – капитальных вложений и производственную и непроизводственную сферу, содержание объектов соцкультбыта, выплат процентов по кредитам и займам и т.п.

Дальнейший анализ включает в себя детальное рассмотрение следующих показателей:

¾ доходов и расходов от внереализационных операций; доходов, полученных от делового участия в других предприятиях;

¾ доходов по облигациям и другим ценным бумагам, принадлежащим предприятию;

¾ доходов от сдачи имущества в аренду; сумм полученных и уплаченных штрафов, пени и неустоек и других экономических санкций, например, за нарушение условий хозяйственных договоров; процентов от средств, размещенных на депозитных счетах в банках; курсовых разниц по валютным счетам и по операциям в иностранной валюте;

¾ прибылей и убытков прошлых лет, выявленных в отчетном году от стихийных бедствий потерь от списания просроченных долгов и дебиторской задолженности;

¾ поступление по возврату долгов, ранее списанных как безнадежные;

¾ прочих доходов, расходов и потерь, относимых в соответствии с действующим законодательством на счет прибылей и убытков.

Дополнительную информацию может дать рассмотрение мер, к которым прибегает предприятие в целях увеличения своей прибыли. Некоторые приемы общеизвестны и в полнее оправданны: своевременное списание безнадежных долгов; применение ускоренных методов начисления амортизации; начисление и списание износа нематериальных активов, нормативы которого устанавливаются самим предприятием; списание полной суммы малоценных и быстроизнашивающихся предметов; снижение налогов за счет использования льготного налогообложения и др.

Однако должны вызывать настороженность такие меры: задержка выплаты зарплаты работающим, дивидендов акционерам, задержка оплаты за товары поставщикам. Позволяя достичь сиюминутной выгоды, такие действия ухудшают деловую репутацию предприятия и могут отрицательно повлиять на финансовые показатели в будущем.

Информационной базой анализа результатов деятельности предприятия является форма № 2 бухгалтерской отчетности "Отчет о прибылях и убытках". Глубокий анализ этой формы можно провести с помощью вертикального и горизонтального анализа.

К данным формы № 2 (Приложение К) может быть применен метод вертикального и горизонтального анализа. Вертикальный анализ позволяет проанализировать структуру, динамику изменения всех статей затрат и прибылей в общей выручке.

Горизонтальный анализ отклонений и показателей динамики позволяет проанализировать характер изменений всех составляющих прибыли и показать, за счет какой из них произошли положительные и отрицательные изменения.

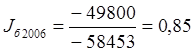

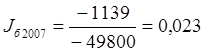

По формуле (9) определим абсолютное отклонение балансовой прибыли:

Пб 2007 = Пб1 – Пб0

Пб 2007 = – 49 800 – (– 58 453) = 8 653 тыс. руб.

Пб 2008 = – 1 139 – (– 49 800) = 48 661 тыс. руб.

Пб 2009 = 21 377 – (– 1 139) = 22 516 тыс. руб.

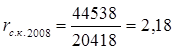

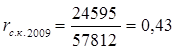

Затем по формуле (10) определим относительное отклонение. Темп роста:

Проведем горизонтальный анализ данных формы № 2 «Отчет о прибылях и убытках» (приложение К), таблица 2.3.

Таблица 2.3 - Горизонтальный анализ прибыли ООО «ТСНХРС» на 2008 год.

| Наименование показателя по форме 2 |

Отчетный период, т.р. |

Предыдущий период, т.р. |

Абсолютное изменение, т.р. |

Темп роста, % |

||||

| Доходы и расходы по обычным видам деятельности Выручка (нетто) от продажи товаров, продукции, работ, услуг |

1 168 558 |

690 875 |

+477 683 |

169,14 |

||||

| Себестоимость проданных товаров, продукции, работ, услуг |

1 085 759 |

660 591 |

+425 168 |

164,36 |

||||

| Валовая прибыль |

82 799 |

30 284 |

+52 515 |

273,40 |

||||

| Коммерческие расходы |

- |

- |

- |

- |

||||

| Управленческие расходы |

- |

- |

- |

- |

||||

| Прибыль (убыток) от продаж |

82 799 |

30 284 |

+52 515 |

273,40 |

||||

| Прочие доходы и расходы Проценты к получению |

2 |

4 |

-2 |

50 |

||||

| Проценты к уплате |

4 851 |

6 394 |

-1 543 |

|||||

| Доходы от участия в других организациях |

- |

- |

- |

- |

||||

| Прочие доходы |

149 |

1 403 |

-1 254 |

75,86 |

||||

| Прочие расходы |

15 086 |

15 254 |

-168 |

98,89 |

||||

| Прибыль (убыток) до налогообложения |

63 013 |

10 043 |

+52 970 |

627,43 |

||||

| Отложенные налоговые обязательства |

227 |

274 |

-47 |

8,28 |

||||

| Текущий налог на прибыль |

18 248 |

5 044 |

-13 204 |

367,77 |

||||

| Чистая прибыль (убыток) отчетного периода |

44 538 |

4 725 |

+39813 |

942,60 |

||||

| СПРАВОЧНО: Постоянные налоговые обязательства (активы) |

3 352 |

2 908 |

+444 |

115,27 |

||||

Горизонтальный анализ прибыли на 2008 год ООО «ТСНХРС» показывает, что на предприятии наблюдается повышение выручки (дохода от обычных видов деятельности) на 477 683 т.р. или 169,14 %. При этом себестоимость проданных товаров, продукции, работ, услуг также увеличилась, ее повышение составило 425 168 т.р. или 164,36 % по сравнению с предыдущим годом. Темп роста прибыли от продаж 273,40 % < 627,43 % (темп роста прибыли до налогообложения). Это соотношение свидетельствует об относительном уменьшении прибыли по основной деятельности ООО «ТСНХРС». Темп роста выручки от продажи 169,14 % >164,36% (темп роста себестоимости проданных товаров, услуг).

Таблица 2.4 - Горизонтальный анализ прибыли ООО «ТСНХРС» на 2009 год.

| Наименование показателя по форме № 2 |

Отчетный период, т.р. |

Предыдущий период, т.р. |

Абсолютное изменение, т.р. |

Темп роста, % |

||||

| Доходы и расходы по обычным видам деятельности Выручка (нетто) от продажи товаров, продукции, работ, услуг |

1 183 773 |

1 168 558 |

+15 215 |

101,30 |

||||

| Себестоимость проданных товаров, продукции, работ, услуг |

1 110 487 |

1 085 759 |

+24 728 |

102,27 |

||||

| Валовая прибыль |

73 286 |

82 799 |

-9 513 |

88,51 |

||||

| Коммерческие расходы |

- |

- |

- |

- |

||||

| Управленческие расходы |

- |

- |

- |

- |

||||

| Прибыль (убыток) от продаж |

73 286 |

82 799 |

+190 487 |

88,51 |

||||

| Прочие доходы и расходы Проценты к получению |

2 |

2 |

0 |

100 |

||||

| Проценты к уплате |

6 292 |

4 851 |

+2 141 |

129,70 |

||||

| Доходы от участия в других организациях |

- |

- |

- |

- |

||||

| Прочие доходы |

372 |

149 |

+223 |

215,43 |

||||

| Прочие расходы |

27 419 |

15 086 |

+12 333 |

181,75 |

||||

| Прибыль (убыток) до налогообложения |

39 949 |

63 013 |

-23064 |

63,39 |

||||

| Отложенные налоговые обязательства |

272 |

227 |

+45 |

119,82 |

||||

| Текущий налог на прибыль |

15 082 |

18 248 |

-3 166 |

82,65 |

||||

| Чистая прибыль (убыток) отчетного периода |

24 595 |

44 538 |

-19 943 |

55,22 |

||||

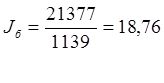

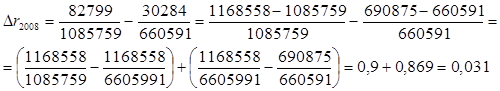

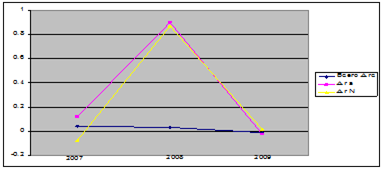

Рисунок 2.1 Горизонтальный анализ прибыли ООО «ТСНХРС» за 2008- 2009 года.

Горизонтальный анализ прибыли на 2009 год ООО «ТСНХРС» показывает, что на предприятии наблюдается повышение выручки (дохода от обычных видов деятельности) на 15 215 т.р. или 101,30 %. При этом себестоимость проданных товаров, продукции, работ, услуг также увеличилась, ее повышение составило 24 728 т.р. или 2,27 % по сравнению с предыдущим годом. Темп роста прибыли от продаж 88,51% > 63,39% (темп роста прибыли до налогообложения). Это соотношение свидетельствует об относительном увеличении прибыли по основной деятельности ООО «ТСНХРС». Темп роста выручки от продажи 101,30% <102,27% (темп роста себестоимости проданных товаров, услуг). Исходя из этого соотношения, можно сделать вывод, что предприятие для увеличения прибыли использует механизм удорожания продукции (услуг), что делает прибыль более качественной и надежной. Показатель чистой прибыли в отчетном году снизился и составил 55,22 % или – 19 943 т.р.

Вертикальный анализ прибыли. Вертикальный анализ позволяет сделать вывод о структуре баланса и отчета о прибыли в текущем состоянии, а также проанализировать динамику этой структуры. Технология вертикального анализа состоит в том, что общую сумму активов предприятия (при анализе баланса) и выручку (при анализе отчета о прибыли) принимают за сто процентов, и каждую статью финансового отчета представляют в виде процентной доли от принятого базового значения.

Вертикальный анализ отчета о прибыли помещен в таблице 2.5.

Таблица 2.5 - Вертикальный анализ отчета о прибыли за 2008-2009 гг.

| Отчет о прибыли |

2008 год |

2009 год |

| Выручка |

100,00% |

100,00% |

| Себестоимость проданный товаров, продукции, работ, услуг |

92,91% |

93,81% |

| Валовая прибыль |

7,09% |

6,19% |

| Прибыль (убыток) от продаж |

7,09% |

6,19% |

| Прочие доходы и расходы Проценты к уплате |

0,42% |

0,53% |

| Прочие доходы |

0,01% |

0,03% |

| Прочие расходы |

1,29% |

2,32% |

| Прибыль (убыток) до налогообложения |

5,39% |

3,37% |

| Отложенные налоговые обязательства |

0,019% |

0,02% |

| Текущий налог на прибыль |

1,63% |

1,27% |

| Чистая прибыль (убыток) отчетного периода |

3,81% |

2,08% |

| Постоянные налоговые обязательства (активы) |

0,29% |

0,49% |

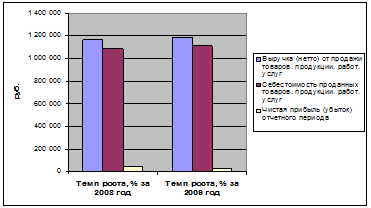

Рисунок 2.2 – График динамики прибыли от продаж, до налогообложения и чистой прибыли за 2008-2009 гг.

Анализируя эти данные, можно прийти к следующим выводам.

Доля валовой прибыли в 2009 году составляет 6,19%, что меньше по сравнению с предыдущим годом (7,09%).

Доля прочих расходов в 2009 году составляет 2,32%, что несколько выше по сравнению с предыдущим годом. В то же время доля прибыли до налогообложения снизилась с 5,39 до 3,37%.

Окончательным итогом изменения структуры издержек предприятия является уменьшение доли чистой прибыли в выручке. В 2009 году она составила 2,08% против 3,81% в 2008 году.

Вертикальный, структурный анализ составляющих прибыли до налогообложения представлен в таблице 2.6

Таблица 2.6 - Структура прибыли ООО «ТСНХРС» по составляющим ее формирования за 2008-2009 гг.

| Показатель |

Фактические данные |

Отклонения |

Темп роста, % |

||||

| за 2009 год |

за 2008 год |

т.р. |

% |

||||

| т.р. |

% |

т.р. |

% |

||||

| Валовая прибыль |

73 286 |

- |

82 799 |

- |

-9513 |

- |

88,51 |

| Прибыль (убыток) от продаж |

73 286 |

183,45 |

82 799 |

131,40 |

-9513 |

-52,1 |

88,51 |

| Прочие доходы и расходы((060+090) – (070+100)) |

-33337 |

-83,45 |

-19786 |

-31,40 |

-62539 |

+52,05 |

114,13 |

| Прибыль (убыток) до налогообло-жения |

39 949 |

100 |

63 013 |

100 |

-23064 |

- |

63,39 |

| Чистая прибыль отчетного периода |

24 595 |

- |

44 538 |

- |

-19943 |

- |

55,22 |

Анализ структуры прибыли ООО «ТСНХРС» по составляющим ее формирования показывает, что в целом прибыль до налогообложения уменьшилась за 2009 год на 23 064 т.р., при этом прибыль от продаж так же уменьшилась на 9513 т.р. Сальдо прочих доходов и расходов уменьшилось на 62539 т.р. или 14,13 %. В отчетном периоде прибыль от продаж составила в структуре прибыли до налогообложения 183,45 %, что на 52,1% ниже по сравнению с 2008 годом. Следовательно, основным источником прибыли до налогообложения в ООО «ТСНХРС» является прибыль от продаж.

Следовательно, необходимо, более подробно проанализировать состав основных средств предприятия с целью принятия решения об их обновлении.

На основе результатов вертикального анализа руководство предприятия может сделать следующие рекомендации:

¾ экономическим службам предприятия принять срочные меры по усилению контроля над издержками предприятия;

¾ не допустить в следующем году снижения доли валовой прибыли в выручке. Добиться увеличения этого значения, хотя бы до уровня прошлого года.

Как следует из приведенного выше описания, горизонтальный и вертикальный анализ финансовой отчетности предприятия является эффективным средством для исследования состояния предприятия и эффективности его деятельности. Рекомендации, сделанные на основе этого анализа могут существенно улучшить состояние предприятия, если удастся их воплотить в жизнь. Теперь необходимо полученные данные проанализировать за ряд лет. Проведем анализ формирования общей прибыли ООО «Трест «ТСНХРС» за три года в таблице 2.7 из приложения Л (Расшифровка строк формы №2).

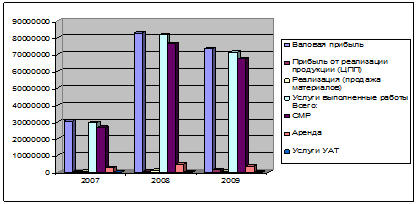

Таблица 2.7 - Анализ формирования прибыли за 2007-2009 года.

| Показатель |

2007 год (руб.) |

2008 (руб.) |

2009 (руб.) |

| Валовая прибыль |

30 284 093 |

82 798 794 |

73 286 462 |

| Прибыль от реализации продукции (ЦПП) |

240 495 |

413 747 |

1 537 008 |

| Реализация (продажа материалов) |

626 172 |

991 356 |

543 605 |

| Услуги выполненные работы. Всего: |

29 417 426 |

81 393 691 |

71 205 849 |

| СМР |

26 597 411 |

76 392 950 |

67 389 751 |

| Аренда |

2 699 460 |

4 769 328 |

3 660 480 |

| Услуги УАТ |

120 555 |

231 413 |

155 618 |

Рисунок 2.3 - Анализ формирования прибыли за 2007-2009 года.

Выявлен финансовый результат: валовая прибыль в 2007 г. составляла – 30 284 093 руб., в 2008 г. – 82 798 794 руб., а в 2009 г. - 73 286 462 руб.

Основную часть прибыли составляют услуги, выполненные работы, а именно строительно-монтажные работы. Немаловажное значение в общей прибыли играют прибыль от реализации продукции: в 2007 году составила 240 495 руб., в 2008 году – 413 747 руб., в 2009 году прибыль от реализации продукции значительно увеличилась, и составила 1 537 008 руб. Услуги управления автотранспортом составили: в 2007 году – 120 555 руб., в 2008 году – 231 413 руб., в 2009 году транспортные услуги значительно увеличились до 155 418 руб.

Основную часть общей прибыли составляют строительно-монтажные работы, в таблице 2.7 проведем анализ себестоимости СМР, так как от снижения затрат зависит увлечение прибыли.

Таблица 2.7- Анализ СМР по подразделениям за 2008 год.

| Подразделения |

Объем СМР |

Всего затрат |

Результат |

% |

| СРСУ-1 |

480 640 791 |

456 346 750 |

24 294 041 |

31,80% |

| СРСУ-2 |

377 810 905 |

360 899 961 |

16 910 944 |

22,14% |

| СРСУ-5 |

228 523 552 |

193 335 587 |

55 187 965 |

46,06% |

| Всего |

1 086 975 248 |

1 00 582 298 |

76 392 950 |

100% |

Из приведенных данных видно, что самая высокая доля прибыли в СРСУ-5, а самая низкая - в СРСУ-2.

Теперь рассмотрим состав затрат при выполнении строительно-монтажных работ подразделениями.

Таблица 2.8 - Анализ фактических затрат на СМР по подразделениям треста за 2008 год.

| Подразде- ления |

Всего затрат |

Материалы |

Зарплата |

Механизмы |

Накладные |

| СРСУ-1 |

456 346 750 |

256 419 604 |

100 871 700 |

38 774 394 |

60 281 052 |

| СРСУ-2 |

360 899 961 |

105 346 983 |

146 157 641 |

30 198 005 |

79 197 332 |

| СРСУ-5 |

193 335 587 |

97 214 044 |

50 260 336 |

19 472 431 |

26 388 778 |

| Всего |

1 010 282 298 |

458 980 631 |

297 289 677 |

88 444 830 |

165 867 162 |

Из анализа таблицы 2.8 можно сделать следующие выводы: самые высокие затраты – это затраты на материалы (в СРСУ – 1 - 256 419 604 руб., в СРСУ – 2 – 105 346 983 руб., а в СРСУ-5 – 97 214 044 руб.)

Таблица 2.9- Анализ СМР и прибыли по подразделениям треста за 2009 год.

| Подразделения |

Объем СМР (руб.) |

Всего затрат (руб.) |

Результат (руб.) |

Результат (%) |

| СРСУ-1 |

535 368 339 |

504 730 008 |

30 638 331 |

45,46% |

| СРСУ-2 |

340 842 481 |

340 420 411 |

422 070 |

0,62 % |

| СРСУ-5 |

291197923 |

254 868574 |

36 329 349 |

53,9% |

| Всего |

1 167 408 743 |

1 100 018 993 |

67 389 751 |

100% |

Данные таблицы 2.9 позволяют сделать вывод, что высокая доля прибыли также у СРСУ-5, немного меньше у СРСУ-1, а самая низкая у СРСУ-2.

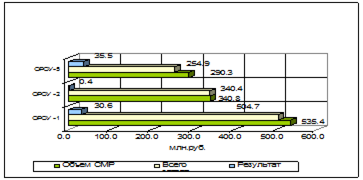

Теперь проанализируем себестоимость СМР и прибыли по подразделениям треста ООО «Техспецнефтехимремстрой» за 2008 год.

Таблица 2.10 - Анализ себестоимости СМР и прибыли по

подразделениям треста за 2008 год.

| Подразделения |

Объем СМР (тыс. руб.) |

Всего затрат (тыс. руб.) |

Результат (тыс. руб.) |

| СРСУ -1 |

535,4 |

504,7 |

30,6 |

| СРСУ -2 |

340,8 |

340,4 |

0,4 |

| СРСУ-5 |

290,3 |

254,9 |

35,5 |

Таблица 2.11- Анализ фактических затрат за 2009 год.

| Подразде- ления |

Всего затрат |

Материалы |

Зарплата |

Механизмы |

Накладные |

| СРСУ-1 |

504 730 008 |

254 892 389 |

120 994 338 |

48 050 430 |

80 792 851 |

| СРСУ-2 |

340 420 411 |

66 570 136 |

154 586 681 |

23 477 032 |

95 786 562 |

| СРСУ-5 |

254 860 448 |

115 653 270 |

65 078 699 |

26 237 234 |

47 891 245 |

| ТРЕСТ |

8 126 |

||||

| Всего |

1 100 018 993 |

437 115 795 |

340 659 718 |

97 764 696 |

224 470 658 |

Результаты деятельности по подразделениям треста ООО «ТСНХРС» за 2009 год отобразим в следующей диаграмме.

Рисунок 2.5 - Результаты деятельности по подразделениям треста ООО «ТСНХРС» за 2009 год.

Из данной таблицы видно, что в 2009 году у подразделения СРСУ - 1 высокий показатель объема строительно-монтажных работ, но, не смотря на это, он не имеет высокий результат деятельности по сравнению с другими подразделениями. Это связанно с высокими затратами.

Напротив, по СРСУ – 5 - не смотря на небольшой объем строительно-монтажных работ результат деятельности составил – 35,5 тыс. руб., что превышает результаты других подразделений, так как у СРСУ – 5 наименьшие затраты – 254,9 тыс. руб.

Таким образом, лидером является СРСУ – 5, из-за снижении затрат при выполнении работ.

2.3 Факторный анализ показателей рентабельности

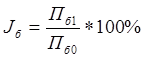

Для оценки рентабельности рассчитываются два типа показателей:

¾ рентабельность предприятия;

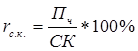

¾ ![]() рентабельность продукции.

рентабельность продукции.

Рентабельность предприятия оценивается с помощью следующих показателей.

¾ Показатели рентабельности капитала:

показатель собственного капитала:

(13)

(13)

где СК – средняя величина собственного капитала;

Пч – величина чистой прибыли.

Этот показатель характеризует эффективность использования собственного капитала предприятия.

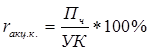

Показатель акционерного (уставного) капитала:

, (14)

, (14)

где УК – средняя величина акционерного (уставного) капитала.

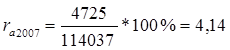

![]()

![]()

![]()

¾ Показатель рентабельности оборотных активов:

, (15)

, (15)

где ![]() - средняя величина оборотных активов.

- средняя величина оборотных активов.

Средняя величина капитала определяется по данным бухгалтерского баланса как средняя арифметическая величина итогов на начало и конец периода.

Факторный анализ рентабельности продукции в процессе финансового анализа осуществляется с помощью «Отчета о прибылях и убытках» Этот анализ проводится на основе модели:

![]() , (16)

, (16)

где П – прибыль от реализации продукции;

С – полная себестоимость реализованной продукции;

ВР – объем реализации в отпускных ценах без НДС и иных косвенных налогов).

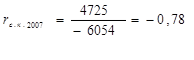

![]()

![]()

![]()

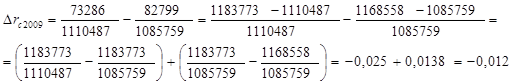

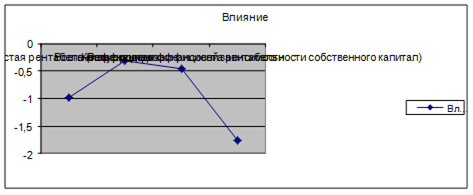

Наиболее высокий процент рентабельности в 2008 году, в 2009 году он снизился на 1 %, но его величина больше чем в 2007 году.

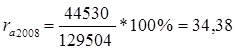

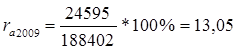

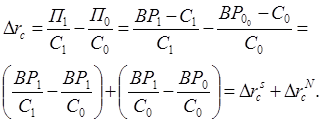

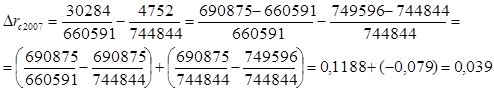

Для факторного анализа используют метод цепных постановок. При этом объем реализованной продукции будет количественным показателем, а ее себестоимость – качественным.