| Скачать .docx |

Дипломная работа: Дипломная работа: Прибуток підприємства та методи управління ним

Прибуток підприємства та методи управління ним.

ПЛАН

Вступ............................................................................................................ 3

Розділ 1. Теоретичні аспекти процесу управління прибутком підприємства. 5

1.1 Прибуток підприємства як економічна категорія та об’єкт управління. 5

1.2 Формування прибутку підприємства.............................................. 12

1.3 Методичні аспекти управління прибутком підприємства.............. 17

Висновки до першого розділу............................................................... 24

Розділ 2. Аналіз управління прибутком на ДП “Арго”.......................... 26

2.1 Стисла характеристика ДП “Арго” та аналіз фінансово-господарського стану................................................................................................................. 26

2.2 Факторний аналіз прибутку ДП „Арго”......................................... 34

2.3 Організація процесу управління прибутком на підприємстві....... 40

Висновок до другого розділу................................................................ 58

Розділ 3. Шляхи та напрямки удосконалення процесу управління прибутком на ДП “Арго”........................................................................................................ 61

3.1 Покращення ефективності господарювання як основа підвищення доходності підприємства........................................................................................... 61

3.2 Вдосконалення політики розподілення прибутку підприємства... 76

Висновки до третього розділу............................................................... 81

Висновок.................................................................................................... 82

Список використаної літератури.............................................................. 86

Вступ

Прибуток являє собою кінцевий фінансовий результат господарської діяльності підприємства. Загальна економічна теорія визначає роль економіки так: „У реальній дійсності прибуток - кінцева мета і рушійний мотив товарного виробництва і ринкової економіки. Це головний стимул і основний показник ефективності будь-якого підприємства і фірми”. [1] Дійсно, важко переоцінити значення прибутку в загальній системі вартісних інструментів управління підприємством.

Керівнику будь-якого підприємства на практиці приходиться приймати безліч різноманітних управлінських рішень. Кожне прийняте рішення, що стосуються ціни, витрат підприємства, обсягу і структури реалізації продукції, в остаточному підсумку позначається на фінансових результатах підприємства, тому розробка методології управління прибутком на підприємстві на сьогодення є однім з найбільш гострих теоретичних і практичних завдань для фахівців в галузі економіки і фінансів.

Метою даної дипломної роботи є розгляд теоретичних, методичних та практичних питань щодо фінансового менеджменту управління прибутком підприємства.

Поставлена мета обумовила необхідність вирішення ряду взаємозалежних завдань:

· розкрити економічну суть такого поняття як прибуток підприємства;

· виявити мотиваційний механізм здійснення управлінських заходів щодо прибутку підприємства;

· вивчити і виявити методи управління прибутком, що застосовуються вітчизняними суб’єктами господарювання;

· виробити практичні рекомендації щодо управлінням прибутком на підприємстві.

Предметом дослідження є теоретико-методологічні і прикладні проблеми організації управління прибутком на підприємстві.

Об’єктом дослідження є прибуток підприємства.

Теоретичною методологічною основою дипломної роботи являються основні положення і висновки, сформульовані в наукових фундаментальних працях вітчизняних і закордонних вчених-економістів.

Інформативною основою дослідження є праці українських і закордонних фахівців в області економіки підприємства; матеріали наукових конференцій; періодичної преси.

У ході дослідження використовувалися загальнонаукові методи, методи порівнянь, угруповань, спостереження, обстеження, комплексної оцінки, аналітичні процедури й ін.

Розділ 1. Теоретичні аспекти процесу управління прибутком підприємства.

1.1 Прибуток підприємства як економічна категорія та об’єкт управління.

Прибуток як економічна категорія відбиває чистий дохід, створений у сфері виробництва та послуг в процесі підприємницької діяльності. Результатом з’єднання факторів виробництва (праці, капіталу, природних ресурсів) і корисної продуктивної діяльності господарюючих суб’єктів, є готова продукція, що стає товаром за умови її реалізації споживачу. На стадії продажу виявляється вартість товару, що включає вартість минулої упредметненої, праці і живої праці. Вартість живої праці відбиває знову створену вартість і розпадається на дві частини. Перша являє собою заробітну плату працівників, що беруть участь у виробництві продукції. Її величина визначається рядом факторів, обумовлених необхідністю відтворення робочої сили. У цьому змісті для підприємця вона представляє частину витрат по виробництву продукції. Друга частина знову створеної вартості відбиває чистий доход, що реалізується тільки в результаті продажу продукції, яке означає суспільне визнання її корисності. [3]

На рівні підприємства в умовах товарно-грошових відносин чистий доход приймає форму прибутку (див. ф.2). На ринку товарів підприємства виступають як відносно відособлені товаровиробники. Установивши ціну на продукцію, вони реалізують її споживачу, одержуючи при цьому грошовий виторг, що не означає одержання прибутку. Для виявлення фінансового результату необхідно зіставити виторг із витратами на виробництво і реалізацію, що приймають форму собівартості продукції. Коли виторг перевищує собівартість, фінансовий результат свідчить про одержання прибутку. Підприємець завжди ставить за основну мету своєю діяльності отримання прибутку, але не завжди його одержує. Якщо виторг дорівнює собівартості, то, в такому випадку, удалося лише відшкодувати витрати на виробництво і реалізацію продукції. При реалізації без збитків, відсутній і прибуток як джерело виробничого, науково-технічного і соціального розвитку. При витратах, що перевищують виторг, підприємство одержує збитки - негативний фінансовий результат, що ставить його в досить складне фінансове становище, яке не виключає і банкрутство. [19]

Прибуток як найважливіша категорія ринкових відносин виконує визначені функції.[24, c.24]

По-перше , характеризує економічний ефект, отриманий у результаті діяльності підприємства. Але всі аспекти діяльності підприємства за допомогою прибутку оцінити неможливо. Такого універсального показника і не може бути. Саме тому при аналізі виробничо-господарської і фінансової діяльності підприємства використовується система показників.

Значення прибутку полягає в тому, що він відбиває кінцевий фінансовий результат. Разом з тим на його величину впливає ряд залежних і не залежних від підприємства факторів. Практично поза сферою впливу підприємства знаходяться кон’юнктура ринку, рівень цін на споживані матеріально-сировинні і паливно-енергетичні ресурси. Певною мірою залежать від підприємства такі фактори, як рівень цін на реалізовану продукцію і заробітну плату, рівень господарювання, компетентність керівництва і менеджерів, конкурентноздатність продукції, організація виробництва і праці, його продуктивність, стан і ефективність виробничого і фінансового планування.

Перераховані фактори впливають на прибуток не прямо, а через обсяг реалізованої продукції і собівартість, тому для з’ясування кінцевого фінансового результату необхідно зіставити вартість обсягу реалізованої продукції і вартість витрат і ресурсів, використаних у виробництві.

По-друге , прибуток має стимулюючу функцію. Її зміст полягає в тому, що вона одночасно є фінансовим результатом і основним елементом фінансових ресурсів підприємства. Реальне забезпечення принципу самофінансування визначається отриманим прибутком. Частка чистого прибутку, що залишилася в розпорядженні підприємства після сплати податків і інших обов’язкових платежів, повинна бути достатньою для фінансування розширення виробничої діяльності, науково-технічного і соціального розвитку підприємства, матеріального заохочення працівників.

По-третє , прибуток є одним із джерел формування бюджетів різних рівнів. Він надходить у бюджети у виді податків і поряд з іншими дохідними надходженнями використовується для фінансування задоволення спільних суспільних потреб, забезпечення виконання державою своїх функцій, державних інвестиційних, виробничих, науково-технічних і соціальних програм.

В умовах ринкової економіки значення прибутку величезне. Прагнення до його одержання орієнтує товаровиробників на збільшення обсягу виробництва продукції, потрібної споживачу, зниження витрат на виробництво. При розвинутій конкуренції цим досягається не тільки мета підприємництва, але і задоволення суспільних потреб. Для підприємця прибуток є сигналом, що вказує, де можна домогтися найбільшого приросту вартості, створює стимул для інвестування в ці сфери. Свою роль відіграють і збитки. Вони висвітлюють помилки і прорахунки в напрямку засобів, організації виробництва і збуту продукції.

Економічна нестабільність, монопольне положення товаровиробників спотворюють формування прибутку як чистого доходу, приводять до прагнення одержання доходів головним чином у результаті підвищення цін. Усуненню інфляційного наповнення прибутку сприяють фінансове оздоровлення економіки, розвиток ринкових механізмів ціноутворення, оптимальна система податків. Ці задачі повинна виконувати держава в ході здійснення економічних реформ.[25, c.61]

Розглядаючи прибуток як економічну категорію, ми говоримо про неї абстрактно. Але при плануванні й оцінці господарської і фінансової діяльності підприємства, розподілі прибутку, що залишився в розпорядженні підприємства, використовуються конкретні показники. Ємним інформативним показником є прибуток до оподаткування .

Досягнення високих результатів роботи підприємства припускає управління процесом формування, розподілу і використання прибутку. Управління включає аналіз прибутку, його планування і постійний пошук можливостей його збільшення.

Економічний прибуток - найважливіша стадія роботи, що передує плануванню і прогнозуванню фінансових ресурсів підприємства, ефективного їхнього використання. Результати аналізу є основою для прийняття управлінських рішень на рівні керівництва підприємством і є вихідним матеріалом дня роботи фінансових менеджерів.

У задачі аналізу фінансових результатів входять:

· оцінка динаміки показників прибутку;

· вивчення складених елементів формування прибутку;

· виявлення і вимір впливу факторів, що впливають на прибуток;

· аналіз показників рентабельності;

· виявлення й оцінка резервів зростання прибутку, способів їхньої мобілізації. [13, c.15]

Аналіз динаміки балансового прибутку, темпів його приросту в зіставленні з динамікою величини і приросту чистого прибутку становить значний інтерес. Результати аналізу можуть свідчити про зниження темпів приросту чистого прибутку в порівнянні з балансовим, і навпаки. Корисну інформацію можна почерпнути з аналізу динаміки частки чистого прибутку в балансовому. Якщо частка чистого прибутку росте, це свідчить про оптимальну величину податків, що сплачуються, зацікавленості підприємства в результатах роботи й ефективному господарюванні.

Прибуток від реалізації продукції, робіт, послуг займає найбільшу питому вагу в структурі балансового прибутку підприємства. Її величина формується під впливом трьох основних факторів: собівартості продукції, обсягу реалізації і рівня діючих цін на реалізовану продукцію. Найважливішим з них є собівартість. Кількісно в структурі ціни вона займає значну питому вагу, тому зниження собівартості дуже помітно позначається на зростанні прибутку за інших рівних умов. Динаміка показника собівартості продукції цікава і з іншого погляду. Зниження витрат у масштабі народного господарства країни свідчить про рівень господарювання в цілому і відбиває позитивні процеси в економіці.

На багатьох підприємствах існують підрозділу економічних служб, що займаються постатейним аналізом собівартості, вишукують шляхи її зниження. Але значною мірою ця робота знецінюється інфляцією і ростом цін на вихідну сировину і паливно-енергетичні ресурси. [12]

Збільшення обсягу реалізації продукції в натуральному виразі за інших рівних умов веде до зростання прибутку. Зростаючі обсяги виробництва продукції, що користається попитом, можуть досягатися за допомогою капітальних вкладень, що вимагає направлення прибутку на купівлю більш продуктивного устаткування, освоєння нових технологій, розширення виробництва. Не вимагає капітальних витрат прискорення обороту обігових коштів, що також веде до росту обсягів виробництва і реалізації продукції.

При стабільних економічних умовах господарювання основний шлях збільшення прибутку від реалізації продукції складається в зниженні собівартості в частині матеріальних витрат. Особливо важливо це для підприємств обробних галузей (машинобудування і металообробка, металургійна, нафтохімічна й ін.), на яких питома вага вартості сировини в собівартості істотно вище, ніж на аналогічних підприємствах розвитих країн.

На величину прибутку від реалізації продукції впливає склад і розмір нереалізованих залишків на початок і кінець звітного періоду. Значна величина залишків приводить до неповного надходження виручки і недоодержанню очікуваного прибутку.

Залишки нереалізованої продукції утворяться по наступним причинах:

· частина готової продукції закономірно осідає на складі в зв’язку з необхідністю її комплектації, упакування, підготовки до відвантаження, нагромадження до розмірів транспортної партії, виписки розрахункових документів. Збільшення залишків готової продукції на складі понад нормативну величину повинне бути предметом уваги фінансових служб підприємства: можливо, продукція не знаходить збуту через розрив господарських зв’язків чи не користається попитом з іншої причини.

Такий вплив на прибуток залишків готової продукції на складі має місце на підприємствах, що випускають продукцію яка має натурально-речовинну форму. Виконані роботи і надані послуги в силу своєї специфічної форми як товару не можуть приймати вид залишків продукції на складі. Те ж відноситься і до продукції деяких галузей, наприклад, електроенергетики, транспорту, зв’язку;

· залишки товарів відвантажених, термін оплати яких не наступив, можуть утворюватися при застосуванні визначених форм розрахунку за відвантажену продукцію. Повна передоплата продукції, що відвантажується, виключає утворення таких залишків і практикується багатьма підприємствами, але як форма розрахунків має свої недоліки;

· частина товарів відвантажених не оплачена в термін покупцем. Не надходження виручки в цьому випадку практично не залежить від постачальника. Підприємству варто працювати в напрямку одержання доходів - припинити відвантаження продукції покупцю, перевести його на акредитивну форму розрахунків, передати вимоги по стягненню неплатежів з покупця банку, оформити комерційний кредит;

· продукція відвантажена й отримана покупцем, але останній на законних підставах відмовився від її оплати. Найбільш ймовірною причиною відмовлення може бути недотримання постачальником умов договору постачання.

Резервом збільшення балансового прибутку може бути прибуток, отриманий від реалізації основних фондів і іншого майна підприємства. Якщо раніш операції, пов’язані з вибуттям основних фондів, не робили помітного впливу на фінансові результати, то тепер, коли підприємства вправі розпоряджатися своїм майном, має сенс звільнитися від зайвого і не встановленого устаткування, попередньо зваживши, що вигідніше - продати його чи здати в оренду. [4, 5]

Прибуток може бути отримана від реалізації нематеріальних активів, що мають попит на ринку. Їхня продажна ціна визначається здатністю приносити доход. Для обчислення прибутку з продажної ціни виключаються витрати, пов’язані зі створенням чи купівлею нематеріальних активів з урахуванням витрат по їхньому доведенню до стану, у якому вони здатні приносити доход.

У складі позареалізаційних операцій найбільш дохідними можуть бути фінансові вкладення. Важливо, щоб вони здійснювалися не на шкоду основної діяльності підприємства. Конкретні напрямки і структура фінансових вкладень повинні бути результатом продуманої політики підприємства на основі достовірної оцінки їхньої ефективності. Непрофесійний підхід до цього питання може привести до втрати засобів, вкладених у статутний капітал інших підприємств чи спільну діяльність, у неліквідні цінні папери.

Відносно надійним способом фінансових вкладень зараз можна вважати збереження грошей на депозитному рахунку чи придбання депозитних сертифікатів. У цьому випадку повинні враховуватися щонайменше дві обставини: темпи інфляції, якщо мова йде про придбання сертифікатів, і процентна ставка податку з отриманих доходів.

Найважливішим питанням управління процесом формування прибутку є планування прибутку й інших фінансових результатів з урахуванням висновків економічного аналізу. Головною метою при плануванні є максимізація доходів, що дозволяє забезпечувати фінансування більшого обсягу потреб підприємства в його розвитку. При цьому важливо виходити з величини чистого прибутку. Задача максимізації чистого прибутку підприємства тісно пов’язана з оптимізацією величини податків, що сплачуються, у рамках діючого законодавства, запобіганням непродуктивних виплат.

1.2 Формування прибутку підприємства

Різні напрямки основної діяльності підприємства, що пов’язані з виробництвом та реалізацією продукції – товарів, робіт, послуг, а також фінансової та інвестиційної діяльності дістають остаточну грошову оцінку в сукупності показників фінансових результатів. Ці показники подаються в розділі І „Фінансові результати” „Звіту про фінансові результати” (далі – Звіту).

Основним узагальнюючим показником Звіту є чистий прибуток, який підприємство отримало за звітний період (або збитки, яких воно зазнало).

В умовах ринкової економіки чистий прибуток є основою економічного та соціального розвитку підприємства. Постійне збільшення чистого прибутку – це стале джерело фінансування розвитку виробництва (реінвестування прибутку), виплати дивідендів, створення резервних фондів, задоволення соціальних і матеріальних потреб працівників підприємства, благодійної діяльності. Чистий прибуток – найважливіший показник для оцінювання виробничої та фінансової діяльності підприємств, оскільки відбиває ступінь його активності та фінансового благополуччя, а також ефективність менеджменту. За чистим прибутком визначається прийнятний для інвестора рівень дохідності активів підприємства для порівняння з альтернативними варіантами напрямку інвестування (за умови порівняльного ризику). Чистий прибуток є одним з основних джерел збільшення капіталу підприємства, що відбито у формі №4 „Звіт про власний капітал” фінансової звітності. Постійне збільшення прибутку за умов припустимого ризику, тобто в разі залучення додаткових позикових коштів чи додаткового розміщення акцій, зміцнює конкурентні позиції підприємства на ринку капіталу.[1]

Розглянемо, які саме чинники впливають на цей підсумковий показник. [1, 26]

Основним чинником є дохід (виручка) від реалізації продукції, що свідчить про ринковий попит на продукцію підприємства, повернення вкладених у виробництво коштів і можливість розпочати новий виробничий цикл. Розмір виручки від реалізації залежить від обсягів і структури виробництва за видами продукції та ринкових цін кожного виду. Відділи маркетингу підприємств зобов’язані постійно аналізувати ринковий попит на продукцію підприємства і своєчасно на нього реагувати. Економічне обґрунтування обсягів виробництва виконується через пошук так званого критичного обсягу, критичної точки, або точки беззбитковості.

Ще один чинник, який істотно впливає на розмір чистого прибутку, - це сукупні витрати на виробництво і збут продукції: собівартість реалізованої продукції, а також адміністративні витрати (загальногосподарські витрати, пов’язані з управлінням та обслуговуванням підприємства) та витрати на збут (витрати на утримання підрозділів, що займаються збутом продукції, рекламу, доставку продукції споживачам тощо).

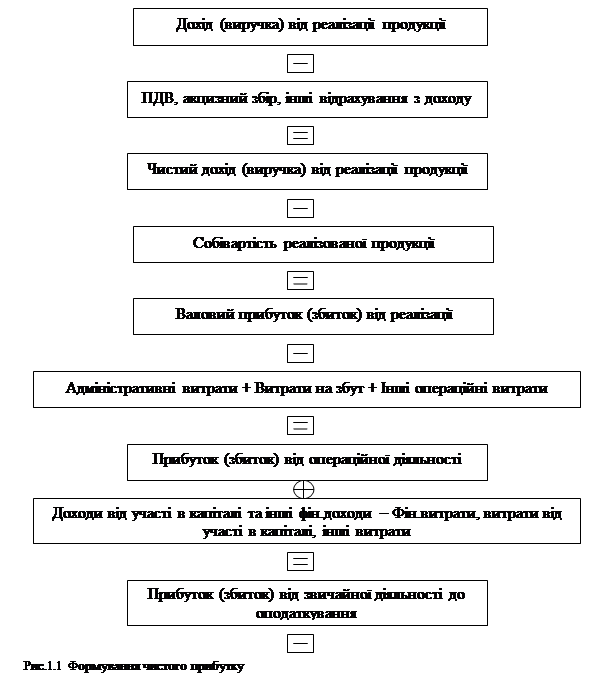

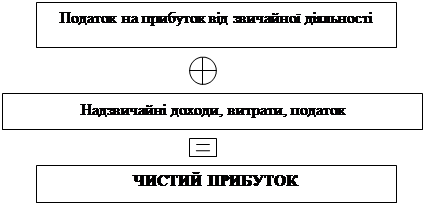

Послідовність формування чистого прибутку (збитку) підприємства показано на рис. 1.1

продовження рис.1.1

Прибуток і собівартість є традиційними показниками у ефективності господарювання вітчизняних підприємств. У ринкових умовах господарювання до основних показників поряд із зазначеними належать грошовий потік як сума чистого прибутку і амортизаційні відрахування. На відміну від інших видів витрат нараховані амортизаційні відрахування залишаються на рахунку підприємства, поповнюючи залишок ліквідних коштів. Амортизаційні відрахування відіграють важливу роль у системі обліку і планування діяльності підприємства. Вони є внутрішнім джерелом фінансування. Розмір амортизаційних відрахувань зменшує прибуток, що оподатковується. Таким чином, амортизаційні відрахування – істотний чинник стимулювання інвестиційної діяльності підприємства.

Аналіз чистих грошових потоків є основою класичних методів інвестиційного аналізу. У формі №3 „Звіт про рух грошових коштів” фінансової звітності передбачається додавання амортизації необоротних коштів до прибутку, що свідчить про орієнтацію українських підприємств на „чистий грошовий потік”.

Таким чином, базуючись на наведеній вище інформації, до завдань управління прибутком можна віднести:

1. Забезпечення максимізації розміру формованого прибутку, що відповідає ресурсному потенціалу підприємства.

2. Забезпечення виплати необхідного рівня доходу на інвестований капітал власникам підприємства.

3. Забезпечення формування достатнього обсягу фінансових ресурсів за рахунок прибутку відповідно до задач розвитку підприємства в майбутньому періоді.

4. Забезпечення постійного росту ринкової вартості підприємства.

1.3 Методичні аспекти управління прибутком підприємства

Розміри прибутку - найважливіший показник, що визначає фінансовий стан підприємства: від нього залежить рівень рентабельності продажів і активів, оборотність активів, рух коштів, інвестиційна привабливість підприємства. Розмір прибутку напряму залежить від обсягу отриманої виручки і тому, при розгляді питань щодо управління прибутком підприємством ці показники необхідно розглядати комплексно.

Величина виручки від продажів функціонально залежить від двох груп факторів: перша група - натуральний обсяг продажів і ціна на одиницю кожного виду продукції; друга група - загальна сума витрат на продану продукцію і прибуток від продажів. Відповідно виручку можна розглядати або як добуток натурального об’єму продажів на ціни по всій номенклатурі продукції, або як суму витрат і прибутку від продажів.

Для розгляду окремих аспектів управління виручкою і прибутком конкретну значимість здобуває одна з двох названих груп факторів, що формують виручку від продажів.[22]

Якщо перед підприємством постає завдання досягнення визначеної суми виручки від продажів незалежно від одержуваного при цьому фінансового результату, використовується перша група факторів. Зрозуміло, фінансовий результат не повинний мати негативного знака. У випадку, коли необхідно забезпечити визначений прибуток від продажів, практичне значення має друга група факторів.

Однак у дійсності, як правило, одночасно зважуються задачі одержання і необхідної виручки, і необхідного прибутку від продажів, тому в розрахунках беруть участь обидві групи факторів, тим більше що вони взаємозалежні.

Для вирішення будь-яких питань, пов’язаних з управлінням виручкою і прибутком, важливо правильно визначити характер витрат на реалізовану продукцію. Мова йде про поділ усіх витрат на постійні і перемінні, а також на прямі і непрямі.

Перемінні витрати - це ті види витрат, величина яких змінюється пропорційно зміні обсягу виробництва і продажів у натуральних вимірниках. До них, як правило, відносяться витрати на сировину і матеріали, на оплату праці робітників-відрядників, на паливо, газ і електроенергію для виробничих цілей, тару й упакування тощо.

Постійні витрати - це види витрат, сума яких не залежить від натурального обсягу виробництва і продажів, - наприклад, амортизація основних фондів і нематеріальних активів, орендна плата, витрати по утриманню приміщень тощо.

Однак не випадково перемінні і постійні витрати носять більш точні назви умовно-перемінних і умовно-постійних. Умовність полягає в тому, що деякі види витрат, що традиційно прийнято вважати постійними, у визначених ситуаціях можуть поводитися як перемінні, і навпаки.

Наприклад, істотний ріст обсягу виробництва і продажів може викликати необхідність у збільшенні виробничих площ, вартості устаткування. Тоді амортизація основних фондів, орендна плата поводяться як перемінні витрати, але з одним застереженням: вони збільшуються з ростом натурального обсягу виробництва і продажів, однак не пропорційно цьому росту. У періоди, коли така ситуація має місце, доцільно враховувати названі витрати в складі перемінних і визначати їхній приріст у розрахунку на кожен пункт приросту натурального обсягу виробництва і продажів. [22]

Інший приклад. У складі фонду оплати праці робітників-відрядників можуть бути суми, пов’язані з оплатою простоїв. Ці суми не пов’язані на пряму зі змінами натуральних обсягів, отже, вони носять характер постійних витрат.

Таким чином, абсолютно придатного для всіх підприємств і всіх періодів їхньої діяльності переліку перемінних і постійних витрат не існує. Але в кожнім конкретному випадку фахівці підприємства можуть оцінити, збільшення яких витрат піде за збільшенням натурального обсягу виробництва і продажів і в якій пропорції. Тому точний поділ витрат на перемінні і постійні можливий. Крім того, він необхідний, - інакше не можна оцінювати вплив тих чи інших змін у попиті на продукцію на показник виручки і прибутку від продажів.

Розподіл витрат на прямі і непрямі здійснюється по ознаці можливості віднесення того чи іншого виду витрат до визначеного виду продукції, не користуючись при цьому умовними прийомами розподілу витрат. Витрати, здійснювані для виробництва і продажів тільки одного виду продукції, є прямими, всі інші - непрямими. Як правило, прямі витрати в основному є перемінними, однак деякі види перемінних витрат можуть виявитися непрямими (наприклад, витрати палива й електроенергії на технологічні потреби в приміщенні, де виробляється кілька видів продукції, і ін.).

Тільки прямі перемінні витрати відносяться безпосередньо до даного виду продукції, всі інші витрати розподіляються по видах продукції умовно. Це означає, що при виборі тієї чи іншої ознаки розподілу загальна величина витрат на даний вид продукції може змінюватися. Названа обставина дуже важлива для встановлення меж можливого маневрування цінами на окремі види продукції. У цілому по підприємству виручка від продажів (за винятком прямих перемінних витрат) являє собою маржинальний прибуток. Іншими словами, маржинальний прибуток - це сума постійних непрямих витрат і прибутку від продажів, що повинні міститися в складі виручки від продажів. У ціни на окремі види продукції відповідні частини маржинального прибутку включаються в залежності від стану попиту на кожен вид продукції. Фінансова доцільність продажів виду продукції визначається лише однією умовою: його вартість за продажними цінами повинна бути вище прямих перемінних витрат. [24]

Якщо підприємство виробляє і продає кілька видів продукції, попит на кожний з яких міняється по-різному, підприємство в межах наявних можливостей повинне змінити обсяг продажів окремих номенклатурних груп виробів для того, щоб виручка і прибуток від продажів у цілому по підприємству були не нижче необхідних розмірів.

Щоб проілюструвати викладену вище концепцію управління прибутком розглянемо ситуацію, коли підприємство в базисному періоді виробляє і продає два види продукції (див. табл. 1.1).

Таблиця 1.1

Базисні дані підприємства (грн.)

| Показники |

Усього |

У тому числі |

|

| виробу А |

виробу Б |

||

| 1.Виручка від продажів |

10 000 |

7000 |

3000 |

| 2.Прямі перемінні витрати |

4800 |

2800 |

2004 |

| 3.Непрямі постійні витрати |

4200 |

— |

— |

| 4.Прибуток від продажів |

1000 |

— |

— |

У наступному періоді передбачається збільшення попиту на вироби А и зниження на вироби Б. Можливі наступні варіанти:

а) при збереженні натурального обсягу продажів обох виробів на базисному рівні ціни на А підвищаться на 5%, ціни на Б - знизяться на 8%;

б) при збереженні базисних цін на обидва види виробів натуральний обсяг продажів А можна збільшити на 4%, натуральний обсяг продажів Б знизиться на 10%;

в) при підвищенні цін на вироби А на 3% можна збільшити натуральний обсяг продажів на 2%; при зниженні цін на вироби Б на 12% можна обмежитися зменшенням натурального обсягу продажів на 7%.

Вибір варіанта.

а) Виручка від продажів виробів А складе: 7000 х 1,05 = 7350 грн.; виробів Б: 3000 х 0,92 = 2760 грн.

Загальна величина виручки від продажів: 7350 + 2760 = 10 110 грн.

Прибуток від продажів збільшується на ту ж суму, що і виручка, і складає 1110 грн.

б) Виручка від продажів виробів А: 7000 х 1,04 = 7280 грн.

виручка від продажів виробів Б: 3000 х 0,9 = 2700 грн.

Разом виручка від продажів: 7280 + 2700 = 9980 грн.

Прибуток від продажів: 9980 - 2800 х 1,04 - 2004 х 0,9 - 4200 = 1068 грн.

в) Виручка від продажів виробів А: 7000 х 1,03 х 1,02 = 7354,2 грн.

виручка від продажів виробів Б: 3000 х 0,88 х 0,93 = 2455,2 грн.

Разом виручка від продажів: 7354,2 + 2455,2 = 9809,4 грн.

Прибуток від продажів: 9809,4 - 2800 х 1,02 - 2004 х 0,93 - 4200 = 893,4 грн.

Найбільші виручку від продажів і прибуток забезпечуються умовами варіанта „а”. Любий з трьох варіантів прийнятний для підприємства, тому що продажі залишаються рентабельними, а по виробах Б, незважаючи на зниження попиту на них, виручка від продажів перевищує прямі перемінні витрати.

Якби зниження попиту на вироби Б виражалося більш різким зменшенням натурального обсягу продажів чи цін, подальші їхні продажі виявилися б недоцільними. Це відбулося б у випадку зниження виручки від продажів виробів Б до величини менш 2004 грн.

Представимо залежність виручки і прибутку від співвідношення перемінних і постійних витрат у базисному періоді і наступних змінах цін і натурального обсягу продажів у загальному виді. Введемо умовні позначення:

В - виручка від продажів базисного періоду;

З1 - перемінні витрати базисного періоду;

З2 - постійні витрати базисного періоду;

Ін - індекс зміни натурального обсягу продажів (співвідношення наступного і базисного періодів в одиницях);

Іц - індекс зміни цін (аналогічно Ін).

Збільшення виручки від продажів у наступному за базисним періоді можливо тільки при дотриманні нерівності:

В х Іц х Ін >В (1.1), що означає:

Іц х Ін > 1 (1.2).

Якщо відбувається падіння попиту на продукцію підприємства, нерівності, як правило, не дотримуються, і виручка від продажів знижується. Навпаки, при росту попиту нерівності можуть бути дотримані.

Практичне значення нерівності (1.1) і (1.2) мають у випадках, коли підприємству необхідно збільшити виручку від продажів, маневруючи і цінами, і натуральним обсягом продажів таким чином, щоб зниження цін давало можливість збільшити натуральний обсяг продажів чи скорочення натурального обсягу продажів забезпечувало більш високі ціни.

Наприклад, підприємство планує збільшити натуральний обсяг продажів на 10% і може піти при цьому на зниження ціни. Яке максимально можливе зниження цін, щоб виручка від продажів при таких змінах збільшилася?

Користаючись нерівністю (1.2), одержуємо:

1,1 х Іц > 1; Іц > 1/1 ,1; Іц > 0,91.

Ціни можна знизити менш ніж на 9%. Зниження їх на 9% за інших рівних умов приведе до рівності виручки від продажів наступного періоду і виручки базисного періоду. Але підприємство поставило метою збільшення виручки, тобто воно може знизити ціни на 8% і менше. Якщо ж сполучення росту натурального обсягу продажів на 10% зі зниженням цін на 8% реально для конкретної ринкової ситуації, ціль досягнута. Якщо нереально, підприємство повинне бути готове до зниження виручки від продажів, або прийняти інші індекси цін і натурального обсягу продажів.

Збільшення прибутку від продажів можливо при виконанні наступного нерівності:

В х Іц х Ін - З1 х Ін - 32 > В - 31 - 32 , (1.3)

чи, після алгебраїчних перетворень:

В (Іц х Ін - 1) - З1 (Ін - 1) > 0 (1.4)

Нерівність (1.4) показує, що, крім індексів цін і натурального обсягу продажів, на величину прибутку впливає співвідношення перемінних витрат і виручки в базисному періоді. Скористаємося індексами з попереднього прикладу і проведемо розрахунок в умовах різного співвідношення перемінних витрат і виручки в базисному періоді.

Для розрахунку показників наступного періоду прийняті Ін = 1,1 і Іц = 0,92. Виручка від продажів збільшиться, тому що умови нерівності (1.2) дотримані. Прибуток знизився, тому що не дотримані умови нерівності (1.4).

Як уже відзначалося, при зниженні цін і росту натурального обсягу продажів небезпека зменшення прибутку досить реальна. Однак чим нижче частка перемінних витрат у виручці, тим ця небезпека менше. Користуючись нерівністю (1.4), можна визначити, при якій частці перемінних витрат ті ж Ін і Іц можуть забезпечити зростання прибутку від продажів. Позначивши суму перемінних витрат через Х одержуємо:

10 000 х (1,1 х 0,92 - 1) > Х (1,1 - 1);

Х < 1200.

Отже, передбачуване зміна цін і натурального обсягу продажів могла б привести до зростання прибутку від продажів тільки у випадку, якби перемінні витрати в складі виручки складали менш 1200 грн.

Нерівність (1.4) можна використовувати у всіх випадках, коли передбачається одночасна зміна цін і натурального обсягу продажів. Вона дозволяє:

1. Визначити динаміку виручки і прибутку від продажів при передбачуваних індексах цін і натурального обсягу продажів.

2. Розрахувати необхідний рівень одного з індексів, якщо відомий другий, щоб виключити втрати виручки і прибутку від продажів.

3. Прийняти рішення про доцільність продажів даних видів продукції при сформованих умовах попиту на них.

Висновки до першого розділу.

Узагальнюючи отриманий досвід можна зробити висновок, що максимізація прибутку - це формальна мета, заради якого існує організація. Того, хто вклав капітал, цікавлять не конкретні проекти, а прибуток. Прибуток - це кінцева нагорода за ефективну працю і створення цінностей для споживачів. Прибуток є простим і зрозумілим критерієм для оцінки ефективності господарських рішень. Це головний критерій вибору кращих рішень.

Для багатьох компаній забезпечення прибутковості - це першочергова задача, що ставить перед собою вище керівництво компанії. Іноді як цільовий показник вибирається абсолютний показник прибутку, але найчастіше використовують відносні показники, такі як доход на одну акцію, прибуток на інвестований капітал чи прибуток на акціонерний капітал. Цільові показники розраховуються, як правило, на основі результатів колишньої діяльності й у зіставленні з показниками інших подібних компаній.

Проте, слід також відмітити, що незважаючи на переважне використання показників прибутку для оцінки успіху в бізнесі, їм характерні визначені недоліки. По-перше, на практиці показниками прибутку менеджери можуть досить легко і просто маніпулювати з метою одержання фальсифікованих результатів. Самі різні, і при тому абсолютно законні, методи амортизаційного обліку, оцінки запасів, обліку витрат на дослідження і розробки, й особливо безліч варіантів реєстрації нових придбань можуть перетворити збитки по окремих статтях витрат у бухгалтерському обліку у великий звітний прибуток і навпаки. Таким чином, опубліковані цифри по прибутку можуть характеризувати дуже сумнівні результати діяльності.

Фахівцям з фінансів відома ціла безліч обмежень, пов'язаних з використанням традиційних показників прибутку. Прибутковість можна без особливого труда поліпшити, якщо фінансувати ріст за рахунок боргу, а не нарощування власного капіталу. Доходи в розрахунку на одну акцію можуть рости, але ринковий курс акцій падає як наслідок підвищеного фінансового ризику. За ростом показника прибутку може легко приховатися криза готівки, що набирає силу. Іншими словами, показник прибутку не враховує фактор ризику. Звичайно, чим вище прибуток, тим вище фактор ризику. Прибуток і ризик повинні бути збалансовані.

Великий прибуток може сигналізувати не про високу ефективність роботи, а про монополізм, ведення нечесного бізнесу, про зневагу суспільними інтересами (наприклад, в області захисту природного навколишнього середовища).

І, нарешті, показник прибутку органічно не може використовуватися як об'єктивний критерій перспективності бізнесу. Прибуток, як і відносні показники типу прибутку на інвестований капітал, вимірюють результати минулої діяльності компанії, але не її майбутній потенціал. Концентрація зусиль на прибутковості як на першорядній меті неминуче породжує особливий стиль керівництва, орієнтованого на короткостроковий успіх, що готовий пожертвувати довгостроковою конкурентноздатністю компанії. Менеджери знають, як можна без особливих труднощів підняти поточні доходи шляхом скорочення витрат, зниження витрат на розробку нового продукту і підтримки товарної марки, обмеження інвестицій. На ділі ж більшість таких програм по поліпшенню прибутковості ні що інше, як розбазарювання активів компанії.

Розділ 2. Аналіз управління прибутком на ДП “Арго”

2.1 Стисла характеристика ДП “Арго” та аналіз фінансово-господарського стану

ДП „Арго” є дочірнім підприємством міжнародного концерну „Арго” і було відкрито у 1988 році. Українська компанія ДП "Арго" має центральний офіс у Києві і відділення в Запорожжі і Сімферополі, а також власне виробництво.

Міжнародний концерн Festo є лідером у сфері пневмоавтоматики, однієї з провідних компаній в області електронних засобів керування, а також навчання і підвищення кваліфікації персоналу.

Більш ніж у 160 країнах світу Festo представлено щільною мережею консультаційних і сервісних пунктів. Від Бразилії до Японії, від Кореї до Канади з 50 підприємствами і дочірніми фірмами.

Сьогодні ДП "Арго" працює на ринку України в сфері пневматичних і електронних засобів автоматизації, а також в області навчання і підвищення кваліфікації виробничого персоналу.

ДП "Арго" успішно розвиває традиційними зв'язки, що стали вже, з великими підприємствами і встановлює ділові контакти з малими фірмами, число яких швидко росте.

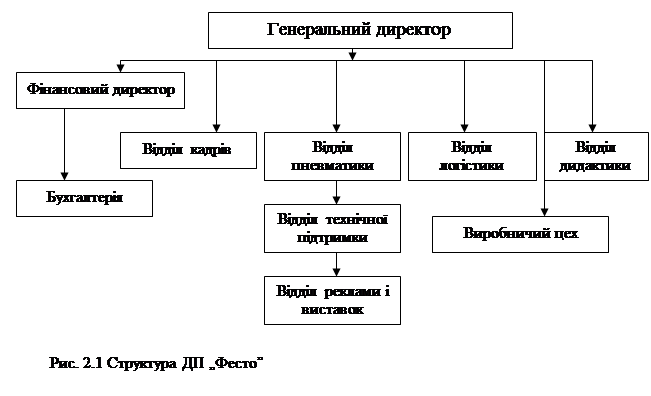

Структурна схема підприємства зображена на рис. 2.1.

Проаналізуємо фінансово-економічний стан підприємства за останні три роки.

Таблиця 2.1

Оцінка фінансового стану ДП „Арго”.

| Показники |

Методика розрахунку показників |

2004 |

2005 |

2006 |

Зміни |

|

| абсолютні |

відносні, (гр.5 / гр. 3 – 1) * 100 |

|||||

| 1 |

2 |

3 |

4 |

5 |

6 |

7 |

| 1. Загальна вартість активів (майна) |

Підсумок балансу (р.280) |

39794 |

41399 |

44182 |

4388,0 |

11,1 |

| 2. Вартість необоротних активів |

Розділ І активу балансу (р.080) |

25585 |

26313 |

29290 |

3705,0 |

14,5 |

| 3. Вартість оборотних (мобільних) активів |

Підсумок р.ІІ і ІІІ активу балансу (р.260+р.270) |

14209 |

15086 |

14892 |

683,0 |

4,8 |

| 4. Дебіторська заборгованість |

Підсумок р.150-210 розд. ІІ активу балансу. |

3536 |

3036 |

2089 |

-1447,0 |

-40,9 |

| 5. Власний капітал |

Розділ І пасиву балансу (р.380) |

36143 |

38996 |

42440 |

6297,0 |

17,4 |

| 6. Залучений капітал |

Підсумок (р.430, 480, 620, 630) розділів ІІ - V пасиву балансу. |

3651 |

2403 |

1742 |

-1909,0 |

-52,3 |

| 7. Фондоозброєність: |

||||||

| - (за оплатою праці) |

ф.1 (р.030):ф.2(р.240) |

8,60 |

8,16 |

6,41 |

-2,2 |

-25,5 |

| - середньооблікового працівника |

ф.1 (р.030):ф.5 (середньооблікова чисельність працівників) |

112,59 |

91,27 |

92,80 |

-19,8 |

-17,6 |

| 8. Вартість основних засобів: |

||||||

| - первісна |

ф.1, р.031 |

46812 |

48725 |

52689 |

5877,0 |

12,6 |

| - залишкова |

ф.1, р.030 |

25333 |

26195 |

29233 |

3900,0 |

15,4 |

| 9. Знос основних засобів (%) |

ф.1, р.032 / ф.1, р.031 |

46 |

46 |

45 |

-1,0 |

Х |

| 10. Матеріаломісткість господарської діяльності |

ф.2 (р.230:р.280) |

0,73 |

0,76 |

0,73 |

0,0 |

0,6 |

| 11. Трудомісткість господарської діяльності |

ф.2 (р.240 + р.250) : (р.035) |

0,12 |

0,08 |

0,09 |

-0,02 |

-19,8 |

| 12. Фондомісткість господарської діяльності |

ф.2 (р.260:р.280) |

0,07 |

0,07 |

0,07 |

0,0 |

-6,2 |

| 13. Матеріаловіддача |

ф.2 (р.280:р.230) |

1,37 |

1,31 |

1,36 |

-0,01 |

-0,6 |

| 14. Коефіцієнт співвідношення: |

||||||

| - необоротних і оборотних активів |

ф.1 (р.080):(р.260+р.270) |

1,80 |

1,74 |

1,97 |

Х |

х |

| - оборотних і необоротних активів |

ф.1 (р.260+р.270): (р.080) |

0,56 |

0,57 |

0,51 |

Х |

х |

| 15. Середньо облікова чисельність працівників |

ф.5 (середньооблікова чисельність працівників) |

225 |

287 |

315 |

90,0 |

40,0 |

Згідно даних. наведених в табл.. 2.1, загальна вартість активів підприємства на кінець 2006 року склала 44182 тис. грн. В порівнянні з 2004 роком вона збільшилась на 4388 тис. грн. або 11,1%. Це свідчить про те, що підприємство розвивається і має стабільний фінансовий стан.

Вартість необоротних активів у 2006 році в порівнянні з 2004 роком збільшилась на 3705 тис. грн., або на 14,5%; оборотних на 683 тис. грн. або 4,8%. Дана ситуація типова для підприємства виробничої сфери на якому, як правило, необоротні активи перевищують оборотні.

Дебіторська заборгованість за аналізований період зменшилась на 1447 тис. грн., або на 40,9%, це є позитивний показник, який свідчить про виважену політику керівництва підприємства щодо дебіторів.

Власний капітал підприємства збільшився на 6297 тис. грн., або на 17,4%, внаслідок чого відпала потреба в залучені додаткового запозиченого капіталу, сума якого скоротилась на 1909 тис. грн., або 52,3%.

Вартість основних засобів збільшилась на 5877 тис. грн., або на 12,5%, проте коефіцієнт зносу основних засобів свідчить, що основні засоби підприємства зношені на 45% (2006р.) і потребують більш інтенсивного оновлення.

Матеріаломісткість господарської діяльності є дуже високою – 0,73 (2006р.), а трудомісткість, навпаки - досить низькою – 0,09 (2006р.). Це обумовлено специфікою продукції, що випускається.

Коефіцієнти співвідношення необоротних і оборотних активів та оборотних і необоротних активів свідчать, що підприємство займається виробничою діяльністю (необоротних активів більше ніж оборотних), що характерно для всіх виробничих підприємств.

Середньо облікова чисельність працівників за аналізований період збільшилась на 90 чол., або на 40%, що свідчить про збільшення обсягу виробництва.

Для того, щоб проаналізувати ліквідність підприємства розглянемо таблицю 2.2.

Таблиця 2.2

Оцінка ліквідності ДП „Арго”.

| Показники |

Норматив |

Формула розрахунку |

2004 |

2005 |

2006 |

| 1 |

2 |

3 |

4 |

5 |

6 |

| 1. Загальний коефіцієнт покриття (платоспроможності) |

>1 |

ф.1 (сума р.260-270):(р.620) |

3,89 |

6,28 |

12,13 |

| 2. Коефіцієнт швидкої ліквідності. |

>0,5 |

ф.1 (сума р.150-250):(р.620) |

1,07 |

1,48 |

2,12 |

| 3. Коефіцієнт незалежності (забезпеченої) ліквідності. |

>0,5 |

ф.1 (сума р.130-150 + 230,240):(р.620) |

1,11 |

2,24 |

4,68 |

| 4.Коефіцієнт абсолютної ліквідності. |

>0,2 |

ф.1 (сума р.220-240):(р.620) |

0,10 |

0,22 |

0,42 |

| 5.Частка оборотних активів в загальній сумі активів. |

за планом |

ф.1 (р.260):(р.280) |

0,36 |

0,36 |

0,34 |

| 6.Частка виробничих запасів в оборотних активах. |

>0,5 |

ф.1 (сума р.100-120):(р.260) |

0,46 |

0,44 |

0,47 |

Загальний коефіцієнт покриття протягом аналізованого періоду має сталу тенденцію до збільшення. Це свідчить про достатність у підприємства обігових коштів для погашення боргів протягом року.

Коефіцієнт швидкої ліквідності становить: у 2004р – 1,07; у 2005р. – 1,48; у 2006 р. – 2,12. Протягом аналізованого періоду він становив нормативне значення (> 0,5). Цей коефіцієнт свідчить про те скільки одиниць найбільш ліквідних активів припадає на одиницю термінових боргів.

Що стосується коефіцієнта абсолютної ліквідності, то тут ситуація наступна: у 2004 році цей показник становив менше нормативу (норматив 0,2; показник 0,10), проте у 2005 та 2006 роках його значення збільшилось і становило відповідно 0,22 та 0,42. Цей показник свідчить про готовність підприємства негайно ліквідувати короткострокову заборгованість.

Частина оборотних активів в загальній сумі активів та частина виробничих запасів в оборотних активах на протязі аналізованого періоду майже не змінюються і їх значення свідчать, як вже зазначалося раніше, про те що підприємство займається виробничою діяльністю (необоротних активів більше).

В загальному можна зробити висновок, що підприємство в аналізованому періоді мало ліквідний баланс.

За даними таблиці 2.3 проведемо аналіз ділової активності підприємства.

Таблиця 2.3

Оцінка ділової активності ДП „Арго”.

| Показники |

Формула розрахунку |

2004 |

2005 |

2006 |

Зміни |

|

| абсолютні |

відносні, (( гр.5 / гр. 3 ) – 1)*100 |

|||||

| 1 |

2 |

3 |

4 |

5 |

6 |

7 |

| 1. Доход (виручка) від реалізації продукції (товарів, робіт, послуг), тис. грн. |

ф.2 (р.010) |

41506 |

63528 |

81265 |

39759,0 |

96,0 |

| 2. Чистий доход (виручка) від реалізації продукції (товарів, робіт, послуг), тис. грн. |

ф.2 (р.035) |

34587 |

52938 |

67718 |

33131,0 |

96,0 |

| 3. Фактичні обсяги виробництва продукції (робіт, послуг), тис. грн. |

ф.2 (р.280) |

25929 |

33518 |

37986 |

12057,0 |

47,0 |

| 4. Валовий фінансовий результат від реалізації продукції (товарів, робіт, послуг), тис. грн. |

||||||

| - прибуток |

ф.2 (р.050) |

5683 |

8682 |

11804 |

6121,0 |

108,0 |

| - збиток |

ф.2 (р.055) |

|||||

| 5. Чистий фінансовий результат: |

||||||

| - прибуток |

ф.2 (р.220) |

1521 |

3321 |

5911 |

4390,0 |

289,0 |

| - збиток |

ф.2 (р.225) |

|||||

| 6. Продуктивність праці (по оплаті праці), тис. грн. |

ф.2 (р.035):(р.240) |

11,74 |

16,49 |

14,84 |

х |

Х |

| 7. Фонд оплати праці, тис. грн. |

||||||

| - річний |

ф.2(р.240) |

2945 |

3210 |

4562 |

1617,0 |

55,0 |

| - місячний |

ф.2(р.240):12 |

245,42 |

267,50 |

380,17 |

135,0 |

55,0 |

| 8. Фондовіддача, грн. |

ф.2(р.035):ф.1(р.030) |

1,37 |

2,02 |

2,32 |

х |

Х |

| 9. Коефіцієнт оборотності оборотних активів |

ф.2(р.035):ф.1(р.260) |

2,44 |

3,51 |

4,55 |

х |

Х |

| 10. Тривалість обороту оборотних активів, дні |

365:Коеф.оборотності оборотних активів |

150 |

104 |

80 |

-70,0 |

х |

| 11. Коефіцієнт оборотності власного капіталу |

ф.2(р.035):ф.1(р.380 ) |

0,96 |

1,36 |

1,60 |

х |

Х |

| 12. Тривалість обороту власного капіталу, дні |

365:Коефіцієнт оборотності власного капіталу |

381 |

269 |

229 |

-153,0 |

х |

З наведених даних бачимо, що підприємство в період з 2004 по 2006 рік суттєво збільшило випуск готової продукції, внаслідок чого зросла валова виручка та чистий доход підприємства (відповідно на 39759 тис. грн. або 96,0% та 33131 тис. грн. або 96,0%). Фактичні обсяги виробництва продукції збільшились на 12057,0 %, або 47,0%; збільшення виручки на 96,0 % свідчить про те що було збільшено ціни на продукцію підприємства.

Чистий прибуток підприємства за аналізований період збільшився на 289,0 %(!). Продуктивність праці на підприємстві збільшилась на 26,0%. Фонд оплати праці виріс на 5,0%. Тривалість обороту оборотних активів зменшилась майже вдвічі з 150 днів у 2004р. до 80 днів у 2006р., що є позитивним показником. Також зменшилась на 153 дні тривалість обороту власного капіталу.

Можна зробити висновок, що показники ділової активності підприємства за аналізований період суттєво покращились.

За даними таблиці 2.4 проведемо аналіз рівня ефективності господарської діяльності ДП „Арго”.

Таблиця 2.4

Оцінка рівня ефективності господарської діяльності ДП „Арго”.

| Показники |

Формула розрахунку |

2004 |

2005 |

2006 |

Зміни |

|

| абсолютні |

відносні, (( гр.5 / гр. 3 ) – 1)*100 |

|||||

| 1 |

2 |

3 |

4 |

5 |

6 |

7 |

| 1. Рентабельність (прибутковість) виробничих витрат |

ф.2 (р.050 або 055) : (р.040) * 100 |

19,7 |

19,6 |

21,1 |

х |

7,4 |

| 2. Рентабельність (прибутковість) господарської діяльності |

ф.2 (р.170 або 175+р.200-205) : (сума р.040, 070, 080, 090, 140, 150, 160, 205) * 100 |

11,2 |

16,6 |

23,9 |

х |

113,1 |

| 3. Рентабельність (прибутковість) підприємства |

ф.2 (р.220 або 225):(сума р.040,070,080,090,140,150,160,205)*100 |

4,6 |

6,8 |

9,9 |

х |

113,1 |

| 4. Чиста рентабельність (прибутковість) виручки від реалізації продукції (товарів, робіт, послуг) |

ф.2 (р.220 або 225) : (р.035)*100 |

4,4 |

6,3 |

8,7 |

х |

98,5 |

| 5. Рентабельність активів |

ф.2 (р.220 або 225) : (р.280)*100 |

5,9 |

9,9 |

15,6 |

х |

165,3 |

| 6. Коефіцієнт окупності виробничих витрат |

ф.2 (р.035) : (р.040) |

1,20 |

1,20 |

1,21 |

х |

х |

| 7. Адміністративні витрати на 1 грн. собівартості реалізованої продукції (товарів, робіт, послуг) |

ф.2 (р.070) : (р.040) |

0,05 |

0,03 |

0,02 |

-0,02 |

-48,7 |

| 8. Коефіцієнт окупності активів |

ф.2(р.035) : ф.1 (р.280 гр.3+гр.4) |

0,9 |

1,3 |

1,5 |

х |

х |

Рентабельність господарської діяльності підприємства збільшилась на 113,1%; чиста рентабельність виручки від реалізації продукції збільшилась на 98,5%, рентабельність активів збільшилась на 165,3%; адміністративні витрати на 1 грн. собівартості реалізованої продукції скоротились на 48,7%. Це все свідчить про високу ефективність ведення господарської діяльності підприємства.

2.2 Факторний аналіз прибутку ДП „Арго”

До чинників, що впливають на операційний прибуток, належать зміни:

· ціни на реалізовану продукцію;

· обсягів реалізації продукції;

· собівартості одиниці продукції;

· собівартості продукції за рахунок структурних зрушень у складі продукції.

Суть розрахунку впливу на операційний прибуток наведених чинників полягає в послідовному аналізі кожного з них, тобто припускається, що інші чинники у цей час на прибуток не впливають.

На досліджуваному підприємстві випускається (збирання з імпортних комплектуючих) декілька видів продукції, для зручності проведення розрахунків позначимо кожний вид продукції літерами алфавіту:

А – накопичу вальний конвеєр;

Б – пневматичний привод для деревообробних верстатів;

В – прес мобільний пневматичний;

Г – різак текстильний;

Д – параллелограмний підйомник

Є – підйомник із пневмомускулами

Ж – система складування.

1. Вплив на прибуток змін ціни на реалізовану продукцію.

![]() , (2.1)

, (2.1)

де Qil – обсяг реалізації і -го виду продукції у звітному періоді (i = 1, n ); Pil , Pio – ціна реалізації і -го виду продукції у періоді відповідно звітному та попередньому.

Для кожного і -го виду продукції встановлюється, скільки можна одержати прибутку додатково завдяки реалізації обсягів виробництва у звітному періоді за цінами, що перевищують ціни в попередньому періоді.

Приклад (вихідні дані для всіх прикладів наведені у Додатку 1).

Вплив на прибуток змін ціни на реалізовану продукцію за видами виробів:

∆РА = 196 (33 – 30,2) = 548,8 тис. грн.;

∆РВ = 312 (62 – 59,9) = 655,2 тис. грн.;

∆РД = 194 (43 – 41) = 388 тис. грн.;

∆Рж = 222 (52 -50) = 444 тис. грн..

Сукупний вплив на прибуток змін ціни на всю реалізовану продукцію

∆РР = 548,8 + 655,2 + 388 + 444 = 2036 тис. грн.

2. Вплив на прибуток змін обсягів реалізації продукції.

, (2.2)

, (2.2)

де, Ро – прибуток від реалізованої продукції за попередній період;

S 1,0 – фактична собівартість реалізованої продукції у звітному періоді, що розрахована в цінах і тарифах попереднього періоду,

![]() ; (2.3)

; (2.3)

Sio – собівартість і -го виду продукції в попередньому періоді;

Qil - обсяг реалізації і -го виду продукції в попередньому періоді;

So – фактична собівартість реалізованої продукції в попередньому періоді,

![]() , (2.4)

, (2.4)

де, Qio – обсяг реалізації і -го виду продукції в попередньому періоді.

З’ясовується, скільки додатково було отримано прибутку тільки завдяки збільшенню обсягів виробництва окремих видів продукції. Для зручності порівняння обсяги виражені через собівартість (з метою уникнення впливу цінового чинника). Припускається, що пропорційно до зміни обсягів виробництва змінюється прибуток.

Приклад. Фактична собівартість реалізованої продукції у звітному періоді за видами виробів

SA 1,0 = 196 * 24 = 4704 тис. грн.

SБ1,0 = 165 * 7 = 1155 тис. грн.

SВ1,0 = 312 * 53 = 16536 тис. грн.

SГ1,0 = 279 * 39 = 10881 тис. грн..

SД1,0 = 194 * 37 = 7178 тис. грн..

SЄ1,0 = 135 * 41 = 5535 тис. грн..

SЖ1,0 = 222 * 39 = 8658 тис. грн.

Вплив на прибуток змін обсягів реалізації продукції

∆РQ

= 8700*![]()

3. Вплив на прибуток змін у структурі реалізованої продукції

, (2.5)

, (2.5)

де, V 1,0 – обсяги реалізації продукції у звітному періоді за цінами попереднього періоду;

V 0 – виручка від реалізації продукції за попередній період,

![]() .

.

Приклад. Обсяги реалізації продукції за видами виробів у звітному періоді за цінами попереднього періоду.

VA 1,0 = 196 * 30,2 = 5919,2 тис. грн.

VБ1.0 = 165 * 13 = 2145 тис. грн.

VВ1,0 = 312 * 59,9 = 18688,8 тис. грн.

VГ1,0 = 279 * 45 = 12555 тис. грн.

VД1,0 = 194 * 41 = 7954 тис. грн.

VЄ1,0 = 135 * 52 = 7020 тис. грн.

VЖ1,0 = 222 * 50 = 11100 тис. грн.

V1,0 = 65382 тис. грн.

Вплив на прибуток змін у структурі реалізованої продукції

∆РQ

`

= 8700 ![]()

4. Вплив на прибуток змін собівартості одиниці продукції

![]() , (2.6)

, (2.6)

де, Sil – собівартість і -го виду продукції у звітному періоді.

Приклад. Вплив на прибуток змін собівартості продукції за видами виробів.

∆РА = 196 (24 – 26) = -392 тис. грн.;

∆РВ = 312 (53 – 55) = -624 тис. грн.;

Сукупне збільшення собівартості продукції (тобто зменшення прибутку) зумовлюється збільшенням собівартості одиниці продукції:

∆РS = (-392) + (-624) = -1016 тис. грн.

5. Вплив на прибуток змін собівартості продукції за рахунок структурних зрушень у складі продукції.

![]() (2.7)

(2.7)

Приклад. Вплив на прибуток змін собівартості продукції за рахунок структурних зрушень у складі продукції.

∆РSQ

= 44256![]() - 54647 = -7 тис. грн.

- 54647 = -7 тис. грн.

6. Сукупний вплив чинників на прибуток від реалізації продукції.

∆РТ = ∆РР + ∆РQ + ∆РQ ` + ∆РS + ∆РSQ = 2036 + 2043 + 58,6 – 1016 – 7 = 3115 тис. грн.

7. Загальне збільшення операційного прибутку.

∆Р = Р1 – Р0 = ∆РТ + ∆РО (2.8)

де Р1 – операційний прибуток за звітний період; ∆Р0 – збільшення інших операційних доходів.

Приклад. Загальне збільшення операційного прибутку.

∆Р = 3115 + 18 = 3133 тис. грн.

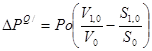

Структуру змін операційного прибутку за чинниками з числовими абсолютними показниками і у відсотках наведено на рис. 2.2

Збільшення операційного прибутку до 3133 тис. грн. пояснюється збільшенням прибутку від реалізації продукції та збільшенням інших операційних доходів. Вирішальними чинниками збільшення прибутку від реалізації продукції були такі:

· підвищення цін на реалізовану продукцію (за умови виключення впливу інших чинників цей чинник сприяв би збільшенню операційного прибутку в 10,8 раз порівняно з фактичним рівнем);

· збільшення собівартості реалізованої продукції (внаслідок дії цього чинника за умови незмінності інших чинників операційний прибуток зменшився б майже в 10 разів порівняно з фактичним рівнем).

Оскільки ціни на реалізовану продукцію підвищились більше ніж її собівартість, то прибуток у загальному підсумку збільшився.

2.3 Організація процесу управління прибутком на підприємстві

Керівнику будь-якого підприємства на практиці приходиться приймати безліч різноманітних управлінських рішень. Кожне прийняте рішення, що стосуються ціни, витрат підприємства, обсягу і структури реалізації продукції, в остаточному підсумку позначається на фінансових результатах підприємства. Простим і дуже точним способом визначення взаємозв'язку і взаємозалежності між цими категоріями є встановлення точки беззбитковості - визначення моменту, починаючи з якого доходи підприємства цілком покривають його витрати.

На підприємстві, що аналізується, одним з інструментів менеджерів у процесі управління прибутком є аналіз беззбитковості виробництва чи аналіз співвідношення „витрати - обсяг – прибуток” (Cost - Volume -Profіt; CVP - аналіз ).

Цей вид аналізу є одним з найбільш ефективних засобів планування, прогнозування і, відповідно, управління діяльністю підприємства. Він допомагає керівникам підприємств виявити оптимальні пропорції між перемінними і постійними витратами, ціною й обсягом реалізації, мінімізувати підприємницький ризик.

Ключовими елементами аналізу співвідношення "витрати - обсяг - прибуток" виступають маржинальний доход, поріг рентабельності (точка беззбитковості), виробничий левередж і маржинальний запас міцності.

Маржинальний доход - це різниця між виручкою підприємства від реалізації продукції (робіт, послуг) і сумою перемінних витрат.

Поріг рентабельності (точка беззбитковості) - це показник, що характеризує обсяг реалізації продукції, при якому виручка підприємства від реалізації продукції (робіт, послуг) дорівнює всім його сукупним витратам, тобто це той обсяг продажів, при якому підприємство не має ні прибутку, ні збитку.

Виробничий левередж - це механізм управління прибутком підприємства в залежності від зміни обсягу реалізації продукції (робіт, послуг).

Маржинальний запас міцності - це процентне відхилення фактичної виручки від реалізації продукції (робіт, послуг) від граничного виторгу (порога рентабельності).

Для проведення аналізу беззбитковості виробництва необхідною умовою є розподіл витрат підприємства на постійні і перемінні . Як відомо, постійні витрати не залежать від обсягу виробництва, а перемінні - змінюються з ростом (зниженням) обсягу випуску і продажів. Для розрахунку розміру виручки, що покриває постійні і перемінні витрати, виробничі підприємства у своїй практичній діяльності використовують такі показники, як величина і норма маржинального доходу.

Величина маржинального доходу показує внесок підприємства в покриття постійних витрат і одержання прибутку.

Існує два способи визначення величини маржинального доходу. При першому способі з виторгу підприємства за реалізовану продукцію віднімають усі перемінні витрати, тобто всі прямі витрати і частину накладних витрат (загальновиробничі витрати), що залежать від обсягу виробництва і відносяться до категорії перемінних витрат. При другому способі величина маржинального доходу визначається шляхом додавання постійних витрат і прибутку підприємства.

Під середньою величиною маржинального доходу розуміють різницю між ціною продукції і середніх перемінних витрат. Середня величина маржинального доходу відбиває внесок одиниці виробу в покриття постійних витрат і одержання прибутку.

Нормою маржинального доходу називається частка величини маржинального доходу у виторзі від реалізації (для окремого виробу) чи частка середньої величини маржинального доходу в ціні товару.

Використання цих показників допомагає швидко вирішити деякі задачі, наприклад, визначити розмір прибутку при різних обсягах випуску.

Розглянемо практику застосування даної методики ДП „Арго” на конкретних прикладах. В цих прикладах, для полегшення розрахунків, використовуються два низь витратні вироби ДП „Арго” – контролери FEC і ІРС. Даний аналіз проводиться також і по всій іншій продукції підприємства, проте обсяги даної роботи не дозволяють навести розрахунки по всьому асортименту продукції. Тут наведено методику, яка ілюструється конкретними прикладами.

Приклад 1 . ДП „Арго” складає і продає контролери FEC, середні перемінні витрати на виробництво і збут якого складають 10 грн. за 1 виріб. Пристрій продається за ціною 15 грн.. Постійні витрати підприємства на місяць складають 15 тис. грн. Розрахуємо, яку прибуток може одержати підприємство на місяць, якщо воно продає напоїв в обсязі 4000, 5000, 6000 виробів.

Оскільки постійні витрати підприємства не залежать від обсягу випуску, знайдемо величину маржинального доходу і прибуток (як різниця між величиною маржинального доходу і сумою постійних витрат) для всіх трьох варіантів (табл. 2.5).

Тому як середня величина маржинального доходу однакова для всіх трьох варіантів, розрахунок прибутку можна спростити. Визначимо прибуток підприємства при будь-якому обсязі випуску. Для цього:

· помноживши середню величину маржинального доходу на обсяг випуску, одержимо загальну величину маржинального доходу;

· від загальної величини маржинального доходу віднімемо постійні витрати.

Таблиця 2.5

Прибуток підприємства при різних обсягах випуску, грн.

| Показники |

Об’єм випуску |

||

| 4000 |

5000 |

6000 |

|

| 1. Виручка від реалізації |

60000 |

75000 |

90000 |

| 2. Перемінні витрати |

40000 |

50000 |

60000 |

| 3. Маржинальний доход (п.1-п.2) |

20040 |

25000 |

30000 |

| 4. Постійні витрати |

15000 |

15000 |

15000 |

| 5. Прибуток (а.3 – п.4) |

5000 |

10000 |

15000 |

| Середня величина маржинального доходу |

5 |

5 |

5 |

Наприклад, який прибуток одержить підприємство, якщо виробить і продасть 4800 контролерів FEC?

Величина маржинального доходу для даного обсягу складе:

5 грн. х 4800 вир. = 24000 грн.

Прибуток: 24000 грн. - 15000 грн. = 9000 грн.

Приклад 2. ДП „Арго” складає і реалізує одночасно два види контролерів (FEC і ІРС) . Дані про обсяги продажів і витратах наведені в табл. 2.6

Таблиця 2.6

Основні показники діяльності підприємства.

| Показники |

Контролери |

|

| FEC |

ІРС |

|

| 1. Об’єм продаж в місяць, од. |

5000 |

4000 |

| 2. Ціна реалізації, грн. |

15 |

12 |

| 3. Перемінні витрати на одиницю виробу, грн. |

10 |

8 |

| 4. Постійні витрати в місяць |

15000 |

|

Менеджерам підприємства потрібно визначити:

· розмір прибутку, що отримає підприємством за місяць;

· середню величину маржинального доходу для кожного виробу;

· норму маржинального доходу для кожного виробу;

· розмір прибутку, що одержить підприємство, якщо розширить продаж контролерів FEC до 6000 вир., а контролерів ІРС - до 5000 вир.

Для відповіді на поставлені питання всі необхідні дані зведемо в табл. 2.7. Як видно з таблиці, за місяць підприємство заробить 26000 грн. прибутку. Середня величина маржинального доходу для контролерів FEC складає 5 грн., а для контролерів ІРС - 4 грн. Норма маржинального доходу для обох виробів складає 0,33.

Таблиця 2.7

Розрахунок середньої величини, норми маржинального доходу і розміру прибутку підприємства

| Показники |

Контролери |

Всього |

|

| FEC |

ІРС |

||

| 1. Об’єм випуску, од. |

5000 |

4000 |

9000 |

| 2. Перемінні витрати, грн.. |

50000 |

32004 |

82004 |

| 3. Виручка від реалізації, грн. |

75000 |

48000 |

123000 |

| 4. Маржинальний доход, грн. (п.2-п.3) |

25000 |

16000 |

41000 |

| 5. Постійні витрати, грн. |

15000 |

||

| 6. Прибуток, грн. (п.4-п.5) |

26000 |

||

| 7. Середня величина маржинального доходу, грн. (п.4:п.1) |

5 |

4 |

|

| 8. Норма маржинального доходу (п.4:п.2) |

0,33 |

0,33 |

|

При розширенні обсягу продажів підприємство отримає наступний прибуток:

Величина маржинального доходу від продажу контролерів FEC :

5 грн. х 6000 од. = 30000 грн.

Величина маржинального доходу від продажу контролерів ІРС :

4 грн. х 5000 од. = 20040 грн.

Величина маржинального доходу від продажу контролерів:

30000 грн. + 20040 грн. = 50000 грн.

Постійні витрати підприємства: 15000 грн.

Прибуток підприємства: 50000 грн. - 15000 грн. = 35000 грн.

Приклад 3. Перемінні витрати на один контролер FEC складають 10 грн. Виріб продається за ціною 15 грн., постійні витрати складають 15000 грн. Яку кількість виробів досліджуване підприємство повинне продати, щоб забезпечити одержання 20 тис. грн. прибутку?

Визначимо величину маржинального доходу. Її можна визначити як різницю між валовою виручкою і перемінними витратами, а також як суму постійних витрат і прибутку:

15000 грн. + 20040 грн. = 35000 грн.

Визначимо середню величину маржинального доходу як різницю між ціною і середніми перемінними витратами:

15 грн. - 10 грн. = 5 грн.

Визначимо кількість реалізованої продукції для планованої величини прибутку як відношення загальної величини маржинального доходу до середньої величини маржинального доходу.

35000 грн. : 5 грн. = 7000 од.

Приклад 4. Менеджери ДП „Арго” планують продати 10000 од. контролерів FEC. Середні перемінні витрати на виробництво і збут складають 10 грн., постійні витрати - 20040 грн. Підприємство планує дістати прибуток у розмірі 15000 грн. За якою ціною варто продати виріб?

1. Визначимо величину маржинального доходу, додавши до постійних витрат планований обсяг прибутку:

20040 грн. + 15000 грн. = 35000 грн.

2.Визначимо середню величину маржинального доходу, розділивши загальну величину маржинального доходу на кількість реалізованих виробів:

35000 грн. : 10000 од. = 3 грн. 50 коп.

3.Визначимо ціну виробу, додавши до середньої величини маржинального доходу середні перемінні витрати:

3 грн. 50 коп. + 10 грн. = 13 грн. 50 коп.

Приведені дані показують, що CVP-аналіз дозволяє відшукати найбільш вигідне співвідношення між перемінними і постійними витратами, ціною й обсягом виробництва продукції. Ситуації, що ми розглянули, свідчать, що головна роль у виборі стратегії поводження підприємства належить величині маржинального доходу. Очевидно, що домагатися збільшення прибутку можна, збільшивши величину маржинального доходу. Досягти цього можна різними способами: знизити ціну продажу і відповідно збільшити обсяг реалізації; збільшити обсяг реалізації і знизити рівень постійних витрат, пропорційно змінювати перемінні, постійні витрати й обсяг випуску продукції. Крім того, на вибір моделі поводження підприємства також впливає величина маржинального доходу в розрахунку на одиницю продукції. Одним словом, у використанні величини маржинального доходу закладений ключ до вирішення проблем, пов'язаних з витратами і доходами підприємств.

Аналіз співвідношення „витрати - обсяг – прибуток”, як уже відзначалося вище, на практиці іноді називають аналізом точки беззбитковості. Цю точку також називають „критичною”, „мертвою”, чи точкою „рівноваги”. У літературі часто можна зустріти позначення цієї точки як BEP (абревіатура „reak-even poіnt ”), тобто точка чи поріг рентабельності.

Для обчислення точки беззбитковості (порога рентабельності) використовуються три методи: графічний, рівнянь і маржинального доходу.

При графічному методі перебування точки беззбитковості (порога рентабельності) зводиться до побудови комплексного графіка „витрати - обсяг – прибуток”.

Точка беззбитковості на графіку - це точка перетинання прямих, побудованих за значенням витрат і виручки (рис. 2.3).

Зображена на рис. 2.3 точка беззбитковості (порог рентабельності) - це точка перетинання графіків валової виручки і сукупних витрат. У точці беззбитковості одержувана підприємством виручка дорівнює його сукупним витратам, при цьому прибуток дорівнює нулю. Виручка, що відповідає точці беззбитковості, називається граничною виручкою . Обсяг виробництва (продажів) у точці беззбитковості називається граничним обсягом виробництва (продажів). Якщо підприємство продає продукції менше граничного обсягу продажів, то воно зазнає збитків, якщо більше - отримує прибуток.

![]()

Рис.2.3 Визначення точки беззбитковості (порога рентабельності)

Для визначення точки беззбитковості (порога рентабельності) у ДП „Арго” також використовують метод рівнянь, заснований на обчисленні прибутку підприємства по формулі:

Виручка - Перемінні витрати - Постійні витрати = Прибуток

Деталізуючи порядок розрахунку показників формули, її можна представити в наступному виді:

(Ціна за одиницю х Кількість одиниць) - (Перемінні витрати на одиницю х Кількість одиниць) - Постійні витрати = Прибуток

Для визначення точки беззбитковості (порога рентабельності) методом рівнянь скористаємося наступним прикладом.

Приклад 5. ДП „Арго” складає і реалізує контролери FEC і має наступні показники, представлені в табл. 2.8

У точці беззбитковості прибуток дорівнює нулю, тому ця точка може бути знайдена за умови рівності виручки і суми перемінних і постійних витрат:

15х = 10х + 15000 + 0;

5х = 15000;

х = 3000,

де х - точка беззбитковості;

15 - ціна одиниці продукції;

10 - перемінні витрати на одиницю продукції;

15000 - загальна сума постійних витрат.

Таблиця 2.8

Показники ДП „Арго” по випуску контролерів FEC

| Показники |

Об’єм виробництва, 5000 од. |

|

| всього |

на одиницю |

|

| 1. Виручка від реалізації, грн. |

75000 |

15 |

| 2. Перемінні витрати, грн. |

50000 |

10 |

| 3. Маржинальний доход, грн. |

25000 |

5 |

| 4. Постійні витрати, грн. |

15000 |

х |

| 5. Прибуток, грн. |

10000 |

х |

Як видно з приведеного приклада, беззбитковість реалізації досягається при обсязі 3000 од.

Точку беззбитковості можна розрахувати також у грошових одиницях. Для цього досить помножити кількість одиниць продукції в точці беззбитковості на ціну одиниці продукції:

15х = 15 х 3000 = 45000 грн.

Метод рівнянь, крім того, можна використовувати при аналізі впливу структурних змін в асортименті продукції. У цьому випадку реалізація розглядається як набір відносних часток продукції в загальній сумі виручки від реалізації. Якщо структура міняється, то розмір виручки може досягати заданої величини, а прибуток може бути менше. У цих умовах вплив на прибуток буде залежати від того, як відбулася зміна асортименту - убік низькорентабельної чи високорентабельної продукції.

Приклад 6. ДП „Арго” випускає два види контролерів і має наступні показники:

Таблиця 2.9

Показники ДП „Арго” по випуску контролерів

| Показники |

Контролери |

Всього |

|

| FEC |

ІРС |

||

| 1. Об’єм випуску, од. |

5000 |

4000 |

9000 |

| 2. Ціна за одиницю, грн. |

51 |

12 |

х |

| Виручка від реалізації, грн. |

75000 |

48000 |

123000 |

| Перемінні витрати, грн. |

|||

| а) на весь об’єм |

50000 |

32004 |

82004 |

| б) на одиницю продукції |

10 |

8 |

- |

| Маржинальний доход, грн. |

25000 |

16000 |

41000 |

| Постійні витрати, грн. |

х |

х |

15000 |

| Прибуток, грн. |

х |

х |

26000 |

На реалізацію одного контролеру FEC приходиться 0,8 контролерів ІРС. Тому для визначення точки беззбитковості (порога рентабельності) ми умовно дорівнюємо "х2" контролерів FEC до "0,8х" контролерів ІРС. Підставляючи ці значення в рівняння одержимо:

(15 х 0,8х) + 12х - (10 х 0,8х) - 8х - 15000 = 0;

12х + 12х - 8х - 8х - 15000 = 0;

8х = 15000 од.;

х = 15000 : 8 = 1875 од. (FEC);

1875 х 0,8 = 1500 од. (ІРС);

Усього: 1875 + 1500 = 3375 од.

Як видно з наведених даних, точка беззбитковості (поріг рентабельності) обсягу реалізації буде 3375 од., з них FEC- 1875 од. і ІРС - 1500 од.

А тепер припустимо, що в структурі реалізованої продукції відбулися зміни (див. табл. 2.10).

Таблиця 2.10

Показники ДП „Арго” по випуску контролерів з урахуванням змін структури реалізованої продукції

| Показники |

Контролери |

Всього |

|

| FEC |

ІРС |

||

| 1. Об’єм випуску, од. |

3000 |

6000 |

9000 |

| 2. Ціна за одиницю, грн. |

51 |

12 |

х |

| Виручка від реалізації, грн. |

45000 |

72004 |

117000 |

| Перемінні витрати, грн. |

|||

| а) на весь об’єм |

30000 |

48000 |

78000 |

| б) на одиницю продукції |

10 |

8 |

- |

| Маржинальний доход, грн. |

15000 |

24000 |

39000 |

| Постійні витрати, грн. |

х |

х |

15000 |

| Прибуток, грн. |

х |

х |

24000 |

Зіставляючи структуру продукції, стає очевидним, що збільшилася частка продукції з низькою величиною маржинального доходу, у зв'язку з чим у підприємства знизився прибуток на 2004 грн. (24000 - 26000).

Точка беззбитковості після змін, що відбулися в асортименті, буде наступною:

(15 х 2х) + 12х - (10 х 2х) - 8х - 15000 = 0;

3,0х + 12х - 20х - 8х -15000 = 0;

14х = 15000 од;

х = 15000 : 14 = 1071,4 од. (ІРС);

1071,4 х 2 = 2142,8 од. (FEC);

Усього: 1071,4 + 2142,8 = 3214,2 од.

Приведені дані свідчать, що в цілому по підприємству точка беззбитковості (поріг рентабельності) буде дорівнює 3214,2 од., з них 1071,4 од. контролерів ІРС і 2142,8 контролерів FEC. Порівнюючи результат з попереднім розрахунком відзначаємо, що точка беззбитковості (поріг рентабельності) знизилася на 160,8 од. (3214,2 - 3375). При цьому звертає на себе увага той факт, що обсяг реалізації в натуральному вираженні залишився без зміни (9000 од.). Отже, навіть при контролі загального обсягу продажів необхідний аналіз структурних змін в асортименті продукції, що випускається, тому що він дає картину відхилень фактичного прибутку від запланованого.

Різновидом методу рівнянь є метод маржинального доходу, при якому крапка беззбитковості (поріг рентабельності) визначається по наступній формулі:

![]() (2.9)

(2.9)

Як знайти крапку беззбитковості розглянемо на прикладі.

Приклад 7. Аналізуємо реалізацію ДП „Арго” контролерів FEC. Нижче приведені дані, що характеризують діяльність підприємства:

· Виручка від реалізації - 75 000 грн.

· Перемінні витрати - 50 000 грн.

· Постійні витрати - 15 000 грн.

· Прибуток - 10 000 грн.

· Обсяг виробленої продукції, 5000 од.

· Ціна одиниці 15 грн.

Щоб знайти точку беззбитковості (поріг рентабельності), необхідно відповісти на питання: до якого рівня повинна упасти виручка підприємства, щоб прибуток став нульовий? Не можна просто скласти перемінні і постійні витрати, тому що при зниженні виручки перемінні витрати також знизяться.

У цьому випадку послідовність розрахунків для перебування точки беззбитковості (граничного виторгу) буде наступною:

Знаходимо величину маржинального доходу

75000 грн. - 50000 грн. = 25000 грн.

Обчислюємо норму маржинального доходу

25000 грн. : 75000 грн. = 0,33

Визначаємо точку беззбитковості (граничний виторг) у вартісному вираженні

15000 грн. : 0,33 = 45455 грн.

Визначаємо точку беззбитковості (поріг рентабельності) у натуральному вираженні

45445 грн. : 15 грн. = 3030 од.

Маржинальний запас міцності - це величина, що показує перевищення фактичної виручки від реалізації продукції (робіт, послуг) над граничною, що забезпечує беззбитковість реалізації. Цей показник визначається наступною формулою:

![]() (2.10)

(2.10)

Чим вище маржинальний запас міцності, тим краще для підприємства. Для попереднього приклада маржинальний запас міцності складає 39,4% [(75000 - 45455) : 75000 х 100%]. Значення маржинального запасу міцності, рівне 39,4%, показує, що якщо в силу зміни ринкової ситуації (скорочення попиту, погіршення конкурентноздатності) виручка підприємства скоротиться менш, ніж на 39,4%, то підприємство буде отримувати прибуток, якщо більш, ніж на 39,4% - виявиться в збитку.

Для визначення ціни продукції при беззбитковій реалізації можна скористатися наступною формулою:

![]() (2.11)

(2.11)

Для розрахунку скористаємося даними попереднього приклада. У нашому випадку ціна беззбитковості одиниці виробу дорівнює 9 грн.09 коп. (45445 : 5000 од.). Знаючи формулу ціни беззбитковості, завжди можна установити необхідну ціну реалізації для одержання визначеної величини прибутку при реалізації встановленого обсягу виробництва.