| Скачать .docx |

Курсовая работа: Курсовая работа: Аналіз забезпеченості обіговими коштами і ефективності їх використання на Чернівецькому гумовзуттєвому

Курсова робота

Тема:

"Аналіз забезпеченості обіговими коштами і ефективності їх використання на Чернівецькому гумовзуттєвому заводі ВАТ "Розма""

Вступ

Сьогодні, коли економіка України переходить на ринкові методи функціонування, кожне підприємство саме відповідає за себе. Знов створені і вже діючі підприємства самі вирішують, яку продукцію випускати, за якими цінами реалізовувати. З цього приводу важливість і актуальність проблеми організації обігових коштів беззаперечно. Саме, поряд з основними, забезпечують діяльність підприємства. Немає обігових коштів – немає виробництва.

Недостатність джерел формування обігових коштів призводить до недофінансування господарської діяльності та до фінансових ускладнень. Наявність зайвих джерел обігових коштів на підприємстві сприяє створенню наднормативних запасів товарно-матеріальних цінностей, відволіканню цих коштів з господарського обігу, зниженню відповідальності за їх цільове й раціональне використання як власних, так і позичених.

Діяльність суб'єктів господарювання щодо створення та реалізації продукції здійснюється в процесі поєднання основних виробничих фондів, обігових фондів і самої праці. На відміну від основних виробничих фондів, обігові фонди споживаються в одному виробничому циклі і їхня вартість повністю переноситься на вартість виготовленої продукції. При цьому одна їхня частина в речовій формі входить у створений продукт і набирає товарної форми, в якій її буде використано споживачем. Інша частина також повністю споживається в процесі виробництва, але, втрачаючи свою споживну вартість.

Серед відомих науковців, які в своїх працях детально розглядали питання аналізу обігових коштів, необхідно відзначити таких зарубіжних вчених, як Велми А. Глен, Сигел Дж., Шим Дж, Е.С. Хендріксен, а також вітчизняних Ф.Ф. Бутинець, Н.М. Грабову, Ю.К. Гришкунайте, Н.В. Дубенко, А.Г. Загороднього, А.Ш. Маргуліс та ін. Фінансовий аспект формування та використання обігових коштів висвітлені у працях І.А. Бланка, О.Д. Василика, проф. Н.В. Колчина, Д.С. Молякова та ін.

Склад обігових коштів – це сукупність окремих елементів обігових виробничих фондів і фондів обігу. Склад обігових коштів у різних галузях господарства може мати певні особливості. Так, у виробничій сфері основні статті обігових коштів – це сировина, основні матеріали, незавершене виробництво, готова продукція. В окремих галузях промисловості є статті обігових коштів, що характерні лише для них. Наприклад, у металургійній промисловості в обігових коштах враховується змінне обладнання, а у добувних галузях до витрат майбутніх періодів включають витрати на гірничопідготовчі роботи.

Структура обігових коштів – це питома вага вартості окремих статей обігових виробничих фондів і фондів обігу в загальній сумі обігових коштів. Структура обігових коштів має значні перепади в окремих галузях господарства. Вона залежить від складу і структури витрат на виробництво, умов поставок матеріальних цінностей, умов реалізації продукції (виконаних робіт, наданих послуг), здійснення розрахунків.

В даній роботі аналіз забезпеченості підприємства обіговими коштами і ефективності їх використання здійснено на прикладі відкритого акціонерного товариства «Розма», основними видами діяльності якого є виробництво: труб поліетиленових, поліпропіленових, металопластикових; товарів культурно-побутового призначення. Підприємство розташовано за адресою: Чернівецька д/н 58000 Чернівці Прутська, 29; код за ЄДРПОУ 00152336, за КОАТУУ 7310136600.

Теоретичні засади та практичне застосування методик визначення аналізу забезпеченості підприємства обіговими коштами і ефективності їх використання в роботі висвітлено в наступній послідовності: у першій главі визначено теоретичні основи аналізу обігових коштів (Сутність, цілі та задачі аналізу обігових коштів; Методика аналізу обігових коштів); у другій главі наведено характеристику виробничо-фінансових показників роботи підприємства; третя глава присвячена аналізу забезпеченості, структури та ефективності використання обігових коштів ВАТ «Розма». За результатами дослідження наведено висновки та пропозиції.

1. Теоретичні основи аналізу обігових коштів

1.1 Сутність, цілі та задачі аналізу обігових коштів

Оборотний капітал – це сукупність майнових цінностей підприємства, що обслуговує господарський процес і повністю використовується протягом одного операційного (виробничо-комерційного) циклу. У практиці бухгалтерського обліку до них відносять майнові цінності (активи) всіх видів зі строком використання менше від одного року або операційного циклу, якщо він перевищує рік.

Оборотний капітал безпосередньо бере участь у створенні нової вартості, функціонуючи в процесі кругообігу всього капіталу. Співвідношення основного й оборотного капіталу впливає на величину отримуваного прибутку. Оборотний капітал обертається швидше, ніж основний. Тому зі збільшенням частки оборотного капіталу в загальній сумі авансованого капіталу час обороту всього капіталу скорочується, а отже, уможливлюється зростання нової вартості, тобто прибутку. Для здійснення ефективного аналізу оборотного капіталу фінансовий аналітик має виходити із суті цього поняття, що визначають такі основні ознаки:

по-перше, оборотні активи підприємства формуються і використовуються з досить локальною метою – для обслуговування лише його операційної діяльності;

по-друге, важливою ознакою оборотних активів є те, що вони належать до складу так званих мобільних активів підприємства (швидко можуть бути перетворені в гроші);

по-третє, суттєвою ознакою оборотних активів підприємства є значна (порівняно із необоротними активами) різноманітність їх видів, груп та конкретних найменувань, що значно ускладнює процес поточного управління ними та потребує забезпечення певної гнучкості цього управління;

по-четверте, відповідно до практики бухгалтерського обліку до оборотних активів включають певні види засобів праці, які віднесені до складу малоцінних та швидкозношуваних предметів;

по-п'яте, суттєвою ознакою поняття оборотних активів є те, що їх формування як активів підприємства нерозривно пов'язано із конкретними джерелами капіталу, що забезпечують це формування.

Термін «оборотні активи» в економічній теорії має кілька синонімів (оборотні кошти, оборотний капітал, робочий капітал), однак незважаючи на різноманітність термінів, економічна суть цього поняття трактується у вітчизняній та зарубіжній літературі однаково.

Аналіз оборотних активів здійснюють з метою забезпечення такої організації, щоб забезпечити ефективність їх використання. Зазначений аналіз здійснюють за такими напрямами:

• аналіз складу та структури оборотних активів;

• оцінка оптимальності визначеної потреби підприємства в оборотних активах;

• аналіз оборотності оборотних активів за звітний період;

• аналіз виробничих запасів і дебіторської заборгованості;

• аналіз грошових коштів на підприємстві;

• аналіз збереження та ефективного використання оборотних активів.

Для аналізу оборотних активів необхідна відповідна інформація. Визначення потреби в інформації на підприємстві для аналізу оборотних активів належить до компетенції її власника або уповноваженого органу (посадової особи) – економічної служби підприємства.

Відповідно до розробленої економічної політики та необхідної інформаційної бази підприємство:

• обирає форму бухгалтерського обліку як певну систему регістрів обліку, порядку і способу реєстрації та узагальнення інформації в них з дотриманням єдиних засад, установлених Законом, та з урахуванням особливостей своєї діяльності й технології обробки облікових даних;

• розробляє систему і форми внутрішньогосподарського (управлінського) обліку, звітності;

• затверджує правила документообігу та технологію обробки облікової інформації, додаткову систему рахунків і регістрів аналітичного обліку;

• передбачає складання балансів філій, представництв, відділень та інших відокремлених підрозділів, які зобов'язані вести бухгалтерський облік, з наступним включенням їх показників до фінансової звітності підприємства.

1.2 Методика аналізу обігових коштів

Показники стану й ефективності використання оборотних коштів наведено в табл. 1.1:

Таблиця 1.1. Показники стану й ефективності використання оборотних коштів

| № пор. |

Показник |

Визначення |

Економічна суть |

| 1 |

2 |

3 |

4 |

| 1 |

Наявність оборотних коштів |

(Вк+В) – (Фос+ПК) |

Характеризує величину власних оборотних коштів |

| а) нестача |

Фн<Н |

Перевищення нормативу оборотних коштів над фактичною наявністю |

|

| б) надлишок |

Фн>М |

Перевищення фактичної наявності оборотних коштів над нормативом |

|

| 2 |

Коефіцієнт реальної вартості оборотних коштів у майні підприємства |

Ф «/М |

Відображує частку вартості оборотних коштів у загальній вартості майна підприємства |

| 3 |

Оборотність |

Фоб • Т / Вр |

Характеризує час, за який оборотні кошти здійснюють один оборот |

| 4 |

Коефіцієнт обороту |

Вр/Ф о6 |

Характеризує кількість оборотів за період, що аналізується |

| 5 |

Коефіцієнт завантаження |

Ф о6/ Вр |

Показує, скільки оборотних коштів авансовано в 1 грн реалізованої продукції |

| 6 |

Прибутковість |

П/Ф о6 |

Характеризує, скільки прибутку припадає на 1 грн оборотних коштів |

| 7 |

Рентабельність |

П* 100%/Фо6 |

Визначає ступінь використання оборотних коштів |

Примітка: ВК – власні кошти; В-забезпечення наступних витрат; Фос – основні засоби та інші необоротні активи; Пк – позикові кошти; Фн – фактична наявність оборотних коштів; Н – норматив оборотних коштів; М – вартість майна підприємства; С – середня вартість оборотних коштів; Т – тривалість періоду, за який обчислюється оборот оборотних коштів; Вр – обсяг реалізації продукції; П – прибуток від реалізації продукції.

В усіх цих формулах бере участь показник суми оборотних коштів, який складається з оборотних коштів у виробничих запасах, оборотних коштів у виробництві, готової продукції, коштів і коштів у розрахунках.

Отже,

Фоб = Фз.р + Фн.в + Фгп + Фн.н, (1.1)

де Ф3.р – запас ресурсів; Фнв – незавершене виробництво; Фгп – запас готової продукції на складі; Фн.н – ненормовані оборотні кошти (готова продукція відвантажена).

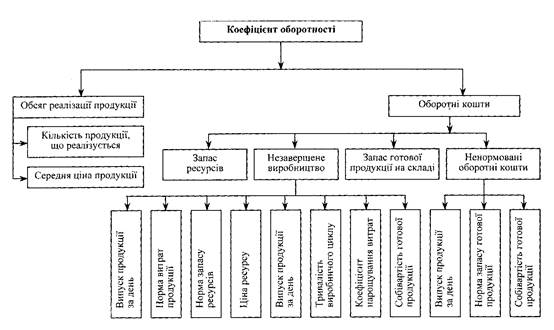

Блок-схему факторного аналізу коефіцієнта оборотності наведено на рис. 1.1.

Проведення аналізу оборотного капіталу за вказаною схемою включає п'ять етапів:

1. На першому етапі аналізують динаміку загального обсягу оборотних активів, що використовуються підприємством: темпи зміни середньої їх суми в порівнянні з темпами зміни обсягу реалізації продукції та середньої суми всіх активів; динаміку частки оборотних активів у загальній сумі активів підприємства.

2. На другому етапі аналізують динаміку складу оборотних активів підприємства в розрізі основних їх видів – запасів сировини, матеріалів та напівфабрикатів, запасів готової продукції, дебіторської заборгованості, залишку грошових активів. У процесі цього етапу аналізу розраховують та вивчають темпи зміни суми кожного з цих видів оборотних активів порівняно з темпами зміни обсягу виробництва та реалізації продукції, розглядають динаміку частки основних видів оборотних активів у загальній сумі. Аналіз складу оборотних активів підприємства за окремими видами дає змогу оцінити рівень їх ліквідності.

Рис. 1.1. Блок-схема факторного аналізу коефіцієнта оборотності

3. На третьому етапі вивчають оборотність окремих видів оборотних активів та загальної їх суми. Цей аналіз проводять з використанням показників – коефіцієнта оборотності та періоду обороту оборотних активів. У процесі аналізу встановлюють загальну тривалість та структуру операційного, виробничого та фінансового циклів підприємства, досліджують основні чинники, які визначають тривалість цих циклів.

4. На четвертому етапі аналізу визначають рентабельність оборотних активів, досліджують визначальні її чинники. У процесі аналізу використовують коефіцієнт рентабельності оборотних активів, а також модель Дюпона:

Ro.k.=Rb.p.*Kоб*100% (1.2)

де Ro.k. – рентабельність оборотних коштів; Rb.p. – рентабельність виручки від реалізації; Коб – коефіцієнт оборотності.

5. На п'ятому етапі аналізу розглядають склад основних джерел фінансування оборотних активів – динаміку їх суми та частку в загальному обсязі фінансових ресурсів, що інвестовані в ці активи, визначають рівень фінансового ризику, який генерується структурою джерел фінансування оборотних активів, яка склалась.

Результати проведеного аналізу дають змогу визначити загальний рівень ефективності управління та використання оборотних активів на підприємстві, а також виявити основні напрямки їх підвищення у майбутньому періоді.

2. Характеристика і аналіз виробничо-фінансових показників роботи підприємства

2.1 Коротка характеристика підприємства

Підприємство засноване у жовтні 1935 року. Перетворення державного підприємства Чернівецький гумовзуттєвий завод у ВАТ «Розма» відбулося відповідно до наказу Фонду держмайна №26-ДП від 13.08.1993 р. згідно з Постановою Кабінету Міністрів України від 07.12.92 р. №179/13 «Про затвердження порядку перетворення в процесі приватизації державних підприємств у відкриті акціонерні товариства.»

Нова редакція статуту відкритого акціонерного товариства була затверджена загальними зборами акціонерів 16 липня 2007 р. (протокол №16) та зареєстровано Державним реєстратором Чернівецького міськвиконкому 03.08.2007 р. за №10381050004001313.

Основними видами діяльності товариства, як це засвідчено в довідці головстатуправління в Чернівецькій області (№175 від 21.02.2005 р.) є:

- код 19.30.1 – виробництво взуття;

- код 25.13.0 – виробництво інших гумових виробів;

- код 25.21.0 – виробництво пластин, труб і профілів з пластмаси;

- код 52.43.1 – роздрібна торгівля взуттям;

- код 51.42.3 – оптова торгівля взуттям;

- код 60.24.1 – діяльність автомобільного вантажного транспорту.

Товариству привласнено коди:

– ідентифікаційний – 00152336;

- місцезнаходження – 7310136600;

- форми власності – 10.

Юридична адреса: 58023, м. Чернівці, вул. Прутська, 29, тел. 525315.

На звітну дату на підприємстві діють виробництво полімерних виробів, допоміжні цехи та служби. Основні види продукції: труби поліетиленові, поліпропіленові, металопластикові, фітинги; взуття полімерне та гумове; товари культурно-побутового призначення

Асортимент ВАТ «Розма» складається з: клеєного взуття (цільногумові галоші), формового взуття (взуття з текстильним верхом, туфлі гумотекстильні, взуттяспортивне, ботики гумотекстильні), литтєвого взуття (чобітки з ПВХ, туфлі тексильно-полімерні, галоші з ПВХ, туфлі пляжні для активного відпочинку, чобітки текстильно-полімерні, рибацькі литтєві чоботи з ПВХ).На підприємстві було розроблено і впроваджено у виробництво багато нових моделей взуття. Це такі, як туфлі чоловічі текстильно-полімерні кімнатні із закритою п'яткою. Також розроблені і впроваджені у виробництво нові моделі чоловічих утеплених чобіт з полімерними підошвами і робочих клеєних чобіт на утепленій підкладці, які суттєво відрізняються від усіх моделей чобіт чоловічих, що виготовляються на сьогодні підприємством. На базі галош литтєвих жіночих та чоловічих було розроблено та впроваджено у виробництво нові моделі чобіток комбінованих та жіночих для сезону. Жіноча модель розроблена двох варіантах: середньої висоти та вкорочена. Ці моделі взуття не мають аналогів на ринку і користуються попитом серед споживачів. Велика робота була проведена по розробці та впровадженню в виробництво нетканих матеріалів на арт. 113, 110, 09 і 203, що дало можливість знизити собівартість продукції і отримати додатковий прибуток.

Основним кінцевим споживачем продукції є сільське населення з низьким рівнем доходу. ВАТ «Розма» здійснює збут своєї продукції через канали просування товару від виробника до кінцевого споживача через регіональні склади, фірмові магазини, приватних підприємців.

Проблемою для галузі є відсутність в Україні виробництв каучуків, прискорювачів вулканізації, барвників (типу індулін) та інших хімікатів. Придбання їх через посередників призводить до подорожчання взуття, що припустимо через вкрай низьку платоспроможність населення.

Основними вітчизняними конкурентами є: «Еластомер» (Горлівка), який виробляє 16% від загального обсягу виробництва полімерного взуття в Україні, завод пресформ (Кривий Ріг) – 16%, ЕЛПО (Київ) – 5%, заводи ГТВ Львова та Стрия.

Збут продукції, що виробляє ВАТ «Розма» схильний до сезонних коливань. Так, на вересень-грудень припадає до 80% від реалізованої за рік продукції. В цей період підвищеним попитом користуються галоші цільногумові клеєні. Для більш повного задоволення споживачів даним видом взуття і для запобігання виникнення дефіциту практикується створення товарних запасів сезонного взуття.

Найважливішою структурною одиницею ВАТ «Розма» є виробництво полімерного взуття, до складу якого входять підготовчий цех, цех виготовлення формового і литтєвого взуття. Допоміжні цехи: ремонтний, енергичний. Обслуговуючі господарства: ділянка підготування сировини і матеріалів (склад тканин, склад хімікатів, склад допоміжних матеріалів), транспортний цех. До складу управлінського апарату входять: планово-виробничий відділ, відділ маркетингу, технічний відділ, відділ технічного контролю, відділ організації праці і кадрів, відділ АСУ, центральна бухгалтерія, юридичний відділ, енергомеханічний відділ. У 20 містах України створені представництва ВАТ «Розма» – регіональні склади.

Загальне керівництво усіма підрозділами здійснює виконавча дирекція. Дочірніх підприємств, філій та представництв немає.

З січня 2000 року бухгалтерський облік фінансово-господарських операцій на підприємстві здійснюється у відповідності до Закону України «Про бухгалтерський облік і фінансову звітність в Україні» за №996-XІV від 16.07.99 р., а також Положень(стандартів) бухгалтерського обліку. Одночасно Міністерством фінансів України затверджений новий план рахунків бухгалтерського обліку і інструкція по його використанню. У відповідності з цим на підприємстві починаючи з січня 2000 року облік всіх фінансово-господарських операцій ведеться по новому плану рахунків, а для конкретизації окремих господарських операцій ведуться субрахунки. З метою взаємозв'язки показників рахунків і субрахунки розроблений і затверджений генеральним директором підприємства графік документообігу. Починаючи з липня 1997 року на підприємстві діє система бухгалтерського обліку фінансово-господарських операцій для: – управлінського обліку – податкового обліку

Бухгалтерський облік у товаристві заведений по журнально-ордерній системі рахівництва, в облікових регістрах встановленої форми, по новому плану рахунків, що відповідає вимогам Закону України «Про бухгалтерський облік і фінансову звітність в Україні» №996 та наказу Мінфіну України від 30.11.99 р. №291. При цьому аналітичний облік окремих господарських операцій регламентований у товаристві відповідним власним наказом «Про облікову політику».

Відповідно до встановленої у товаристві облікової політики оцінка вибуття запасів здійснюється за методом середньозваженої собівартості відповідної одиниці запасів. У балансі запаси відображаються за первісною вартістю, що відповідає вимогам П(С) БО 9 «Запаси». Аудитом підтверджується незмінність протягом звітного року методу визначення оцінки вартості запасів.

2.2 Характеристика виробничих показників роботи підприємства і його технічних засобів

Сировина і матеріали.

Для виготовлення продукції використовується сировина і матеріали вітчизняного та імпортного виробництва:

- каучуки;

- пластикат полівінілхлоридний (ПВХ) для взуття;

- хімікати і мінерали (техвуглець, біла сажа, крейда, каолін, літопон, альтакс, каптакс, діфенілгуанідін, тіурам та інші);

- тканини для верха взуття, неткані матеріали, штучна шкіра, штучне хутро;

- нитки, фурнітура, оздоблювальні матеріали;

- інші матеріали.

Таблиця 2.1. Інформація про сировинну базу та основні характеристики споживачів продукції (послуг) емітента та розподіл споживачів за регіонами України та на зовнішніх ринках

| Найменування продукції (виду продукції) |

Сировинна база для виробництва (Україна, країни СНД, зарубіжжя) |

Доля в загальному обсязі реалізації (за регіонами) (%) |

||

| Україна |

Країни СНД та Балтії |

Країни дальнього зарубіжжя |

||

| Усього: |

Д/Н |

0 |

0 |

0 |

| взуття |

Україна, країни СНГ |

78 |

22 |

0 |

| труби |

зарубіжжя |

100 |

0 |

0 |

Таблиця 2.2. Технічні характеристики каландрів для розкочування пластмас та гуми

| Найменування параметра |

3–160–320 |

4–160–320 индекс |

4–200–600 индекс |

5–200–630 индекс 234.041 |

3–250–650 индекс 232.081–01 |

4–250–550 индекс 233.082 |

2–350–700 индекс 231.801 |

3–350–800 индекс 232.801 |

3–350–1250 индекс 232.803 |

| 1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

| Діаметр робочої частини валків, мм |

160 |

160 |

200 |

200 |

250 |

250 |

350 |

350 |

350 |

| Довжина робочої частини валків, мм |

320 |

320 |

600 |

630 |

650 |

550 |

700 |

800 |

1250 |

| Число валків |

3 |

4 |

4 |

5 |

3 |

4 |

2 |

3 |

3 |

| Окружна швидкість верхнього валка м/мин (мін-1) |

6–18 |

1–12 |

3–18 |

3–20 |

3–40 |

5–20 |

6–30 |

6–30 |

6–25 |

Таблиця 2.3. Інформація про основні засоби емітента (за залишковою вартістю)

| Найменування основних засобів |

Власні основні засоби (тис. грн.) |

Орендовані основні засоби (тис. грн.) |

Основні засоби, всього (тис. грн.) |

|||

| на початок періоду |

на кінець періоду |

на початок періоду |

на кінець періоду |

на початок періоду |

на кінець періоду |

|

| 1. Виробничого призначення: |

18953.4 |

11595.3 |

0 |

0 |

18953.4 |

11595.3 |

| будівлі та споруди |

4176.8 |

0 |

0 |

0 |

4176.8 |

0 |

| машини та обладнання |

13639.3 |

11559 |

0 |

0 |

13639.3 |

11559 |

| транспортні засоби |

745.3 |

0.2 |

0 |

0 |

745.3 |

0.2 |

| інші |

392 |

36.1 |

0 |

0 |

392 |

36.1 |

| 2. Невиробничого призначення: |

0 |

0 |

0 |

0 |

0 |

0 |

| будівлі та споруди |

0 |

0 |

0 |

0 |

0 |

0 |

| машини та обладнання |

0 |

0 |

0 |

0 |

0 |

0 |

| транспортні засоби |

0 |

0 |

0 |

0 |

0 |

0 |

| інші |

0 |

0 |

0 |

0 |

0 |

0 |

| Усього |

18953.4 |

11595.3 |

0 |

0 |

18953.4 |

11595.3 |

| Опис |

Коефіцієнт зносу основних засобів становить 0,26 |

|||||

2.3 Економічна ефективність роботи підприємства

Основні показники фінансово-господарської діяльності підприємства наведено в табл. 2.4. на підставі даних звітності підприємства ф. 1 м «Баланс» і ф. 2 м «Звіт про фінансові результати».

Таблиця 2.4. Основні показники фінансово-господарської діяльності ВАТ «Розма» за 2007 та 2008 рік

№ п/п |

Показники |

Попередній 2007 рік |

Звітний 2008 рік |

Відхилення |

||

| Абсолютне (п. 4 – п. 3) |

Відносне (п. 5*100:п. 3) |

|||||

| 1 |

2 |

3 |

4 |

5 |

6 |

|

| 1) |

Виручка від реалізації товарів та послуг, грн. ф. 2стр010 |

29 624,00 |

36 453,00 |

6 829,00 |

23,05 |

|

| 2) |

Податки з доходу, грн. ф. 2 стр. 0,15+020+025+030 |

5 924,80 |

7 292,90 |

1 368,10 |

23,09 |

|

| 3) |

Податок з доходу у відсотках до виручки від реалізації, % п. 2*100/п. 1 |

20,00 |

20,01 |

0,01 |

0,03 |

|

| 4) |

Виручка без податків з доходу (ЧД), тис. грн (п. 1 – п. 2) |

23 699,20 |

29 160,10 |

5 460,90 |

23,04 |

|

| 5) |

Собівартість реалізованих товарів, грн |

18 058,00 |

25 019,00 |

6 961,00 |

38,55 |

|

| Собівартість у% до виручки (п. 5*100/п. 1) |

60,96 |

68,63 |

7,68 |

12,59 |

||

| 6) |

Прибуток від основної діяльності, тис. грн (п. 4 – п. 5) |

5 641,20 |

4 141,10 |

-1 500,10 |

-26,59 |

|

| 7) |

Прибуток від основної діяльності у% до виручки, % (п. 6*100/п. 1) |

19,04 |

11,36 |

-7,68 |

-40,34 |

|

| 8) |

Рівень рентабельності поточних витрат, % (п. 6*100/п. 5) |

31,24 |

16,55 |

-14,69 |

-47,02 |

|

| 9) |

Позареалізаційні доходи та витрати, тис. грн ф. 2 стр. 060–070–080–090+110+120+130–140–150–160 |

7 946,80 |

11 678,90 |

3 732,10 |

46,96 |

|

| 10) |

Балансовий прибуток, тис. грн (п. 6 + п. 9) |

13 588,00 |

15 820,00 |

2 232,00 |

16,43 |

|

| 11) |

Рівень рентабельності реалізації, % (п. 10*100/п. 1) |

45,87 |

43,40 |

-2,47 |

-5,38 |

|

| 12) |

Податок, виплачений з прибутку, тис. грн ф. 2 стр. 180 |

3 397,00 |

3 955,00 |

558,00 |

16,43 |

|

| 13) |

Податок, виплачений з прибутку до балансового прибутку, % (п. 12*100/п. 10) |

25,00 |

25,00 |

0,00 |

0,00 |

|

За 2007–2008 роки виручка від реалізації товарів та послуг збільшилася на 6 829,00 тис.грн (в 2007 році складала 29 624,00 тис.грн, а в 2008 році 36 453,00 тис.грн), при цьому собівартість реалізованих товарів становила відповідно 18 058,00 тис.грн та 25019,00 тис.грн (збільшилася на 6 961,00 тис.грн). Як наслідок, питома вага собівартості до виручки збільшилася з 60,96% до 68,63% (+7,68%) й прибуток від основної діяльності у% до виручки зменшився з 19,04% до 11,36% (-7,68%).

Рівень рентабельності поточних витрат в минулому році складав 31,24%, а в звітному 16,55% тобто зменшення -14,69% рівня минулого року.

Рівень рентабельності реалізації також має негативну тенденцію – в минулому році 45,87%, в звітному році 43,40% (-2,47%).

Загальні негативні показники діяльності підприємства підтверджуються й зменшенням питомої ваги чистого прибутку у відношенні до виручки на -1,85% (з 34,40% у минулому році до 32,55% у звітному 2008 році).

3. Аналіз забезпеченості обіговими коштами і ефективності їх використання

3.1 Аналіз складу і структури обігових коштів підприємства

На підприємстві, що розглядається, виробничі запаси мають найбільшу частку в структурі оборотних активів (у 2006 р. – 80% і у 2008 р. – майже 85%). У 2007 р. виробничі запаси помітно зменшилися як в абсолютній сумі на 5049 тис. грн., так і за часткою більш як на 3 пункти. Протягом 2008 р. спостерігалося зростання суми і частки виробничих запасів при одночасному зменшенні загальної суми активів (табл. 3.1).

Таблиця 3.1. Структура активів на підприємстві

| Найменування активу |

2006 |

2007 |

2008 |

|||

| Сума, тис. грн |

% |

Сума, тис. грн |

% |

Сума, тис. грн |

% |

|

| Необоротні активи |

68 991 |

73,11 |

62 907 |

76,12 |

46 771 |

68,65 |

| Оборотні активи – усього |

25 377 |

29,89 |

19 732 |

23,88 |

21 356 |

31,35 |

| У тому числі: |

||||||

| виробничі запаси, |

20304 |

21,52 |

15255 |

18,46 |

18036 |

26,47 |

| дебіторська заборгованість |

4768 |

5,05 |

4462 |

5,4 |

3210 |

4,71 |

| грошові кошти і їх еквіваленти |

3 |

0,0003 |

11 |

0,01 |

26 |

0,04 |

| інші оборотні активи |

302 |

0,32 |

4 |

– |

84 |

0,12 |

| Разом |

94 368 |

100 |

82 639 |

100 |

68127 |

100 |

Зростання величини виробничих запасів має такі наслідки для підприємства: втрата споживчих властивостей продукції через неякісну сировину, падіння ціни на продукцію, збитки, зниження ефективності використання фінансових ресурсів, зменшення ліквідності внаслідок іммобілізації значної частини поточних активів у запаси.

Відповідно до фінансової звітності склад і структура запасів на підприємстві мають такий вигляд (табл. 3.2).

Таблиця 3.2. Динаміка складу та структури запасів на підприємстві

| Найменування показника |

Наявність запасів, тис. грн |

Структура, % |

||||

| 2007 |

2008 |

+ А |

2007 |

2008 |

+ |

|

| Сировина і матеріали Покупні напівфабрикати і |

1614 1728 |

1148 1630 |

-466 -98 |

10,58 11,33 |

6,37 9,04 |

-4,21 -2,29 |

| комплектуючі вироби Паливо Тара і тарні матеріали Будівельні матеріали Запасні частини Малоцінні та швидкозношувані предмети |

3 4 – 129 2064 |

4 5 8 101 1982 |

+ 1 + 1 + 8 -28 -82 |

0,02 0,03 – 0,85 13,53 |

0,02 0,03 0,04 0,56 10,99 |

0 0 + 0,04 -0,29 -2,54 |

| Незавершене виробництво Готова продукція |

3464 6249 |

2431 10 727 |

– 1033 + 4478 |

22,71 40,96 |

13,48 59,48 |

-9,28 + 18,52 |

| Разом |

15 255 |

18 036 |

+ 2781 |

100 |

100 |

* |

Дані табл. 3.2 свідчать про зростання на підприємстві за 2008 р. обсягу запасів на 2781 тис. грн., або більш як на 18%, порівняно з попереднім періодом, що погіршує ліквідність та платоспроможність підприємства. Таке зростання відбулося переважно за рахунок збільшення готової продукції на складі на 4478 тис. грн. Слід зазначити, що накопичення готової продукції на складі поряд зі стрімким падінням величини чистого прибутку зі 114 тис. грн. у 2007 р. до 6 тис. грн. у 2008 р. є вкрай негативним явищем.

Аналіз складу та структури дебіторської заборгованості підприємства наведено в табл. 3.3. З наведеної таблиці видно, що на підприємстві за період 2006–2008 рр. відбулося зменшення суми дебіторської заборгованості на 1585 тис. грн., або більш як на третину, порівняно з 2006 р. Зменшення дебіторської заборгованості може виникати внаслідок скорочення обсягів відвантаження продукції, проте збільшення доходу від реалізації (18 064 тис. грн. –2006 р., 29 624 тис. грн. – 2007 р., 36 453 тис. грн. – 2008 р.) дає підстави говорити про поліпшення ефективності управління дебіторською заборгованістю.

Протягом періоду, що аналізується, найбільш суттєво зменшилася дебіторська заборгованість з розрахунків за товари, роботи і послуги як в абсолютній сумі (на 1386 тис. грн.), так і за часткою в розрахунках з дебіторами (на 22,7%). У 2008 р. була погашена дебіторська заборгованість із розрахунків з бюджетом у повній сумі (67 тис. грн.).

Таблиця 3.3. Аналіз складу та структури дебіторської заборгованості

| Розрахунки з дебіторами |

2006 |

2007 |

2008 |

Відхилення від 2006 р. |

||||

| Сума, тис. грн |

% |

Сума, тис. грн |

% |

Сума, тис. грн |

% |

± А |

+, % |

|

| За товари, роботи і послуги (чиста реалізаційна вартість) |

2001 |

41,97 |

1424 |

31,91 |

615 |

19,32 |

– 1386 |

-22,7 |

| 3 бюджетом |

32 |

0,67 |

67 |

1,5 |

- |

- |

-32 |

-0,67 |

| За виданими авансами |

237 |

4,97 |

240 |

5,38 |

169 |

5,31 |

-68 |

+ 0,34 |

| Інша поточна дебіторська заборгованість |

2498 |

52,39 |

2731 |

61,21 |

2399 |

75,37 |

-99 |

+ 22,9 |

| Разом |

4768 |

100 |

4462 |

100 |

3 183 |

100 |

-1585 |

X |

Протягом періоду, який аналізується, у структурі дебіторської заборгованості спостерігалося зростання частки іншої поточної дебіторської заборгованості на 22,9% при її зменшенні в абсолютній сумі на 99 тис. грн. Ця стаття складається із заборгованості з розрахунків з підзвітними особами, за претензіями, за відшкодуванням завданих збитків, з пенсійного і соціального страхування та розрахунків з іншими дебіторами.

Аналізуючи наведені показники, слід порівнювати темпи витрачання коштів на інвестиційну діяльність ∆ІД з темпами чистого руху коштів від операційної діяльності ∆ЧОД. Якщо ∆ЧОД > ∆ ІД, інвестиційна політика підприємства ефективна, якщо ∆ЧОД<∆ІД – неефективна. Аналогічно можна порівняти темпи витрачання коштів на фінансову діяльність з ∆ЧОД.

За фінансовими даними підприємства, що містяться у Звіті про рух грошових коштів за 2007 і 2008 рр., можна зробити висновок про неефективну інвестиційну діяльність підприємства:

2007 рік: ∆ ЧОД < ∆ ІД => 8826 < 9736;

∆ ЧОД > ∆ ФД => 8826 > 918.

2008 рік: ∆ ЧОД < ∆ ІД => 2232 < 2310;

∆ ЧОД > ∆ ФД => 2232 > 93

Щодо фінансової діяльності, то за звітними показниками можна говорити про її ефективність.

Крім того, зменшення грошових потоків свідчить про нестабільний фінансово-економічний стан підприємства.

3.2 Аналіз потреби підприємства в обігових коштах

Оскільки виробничі запаси займають найбільшу частку в структурі оборотних активів, стабілізація діяльності підприємства значною мірою залежить від їх стану, ефективного використання та оптимізації їх обороту. Тому підприємства мають нормувати оборотні кошти. Норматив власних оборотних коштів – це мінімальний (оптимальний) рівень оборотних коштів, необхідний підприємству для стабільної роботи. Підприємство визначає (розраховує) нормативи власних оборотних коштів.

На підприємстві, яке аналізується, використовується прямий метод розрахунку нормативів власних оборотних коштів за кожним елементом оборотних коштів.

При прямому методі розрахунку нормативів застосовують два показники:

– одноденні витрати (потреба споживання підприємством), що визначається згідно з кошторисом витрат за квартал, рік;

– норматив запасу в днях.

Аналіз стану виробничих запасів підприємства необхідно розпочинати з вивчення динаміки та перевірки відповідності фактичних залишків їх плановій потребі.

Здійснимо розрахунок нормативу оборотних коштів виробничого призначення підприємства станом на 2008 рік та проведемо аналіз відхилень фактичних даних від нормативних.

1. Собівартість виробленої продукції в 2007 р. за кошторисом витрат становить – 15 613,4 тис. грн.

2. Матеріальні витрати на виробництво за кошторисом витрат – 9160 тис. грн.; одноденні витрати: 25,44 тис. грн. (9160: 360).

3. У матеріальних витратах 60% займають комплектуючі вироби, одноденні витрати становитимуть: 15,26 тис. грн. (25,44 * 060)

4. Вартість матеріалів 10,18 тис. грн. (25,44 – 15,26).

Запаси по матеріалах становлять 54 дні, а норматив 549,72 тис. грн. (10,18 *54).

6. Запаси в днях по комплектуючих – 57 днів, норматив 869,82 тис. грн. (15,26 * 57).

7. Допоміжні матеріали становлять 30% від основних матеріалів:

25,44 * 0,30 = 7,63 тис. грн.

7,63: 360 = 0,02 тис. грн.

Запаси в днях – 54 дні, норматив 1,08 тис. грн. (0,02 • 54).

8. Норматив на паливо – 2800 тис. грн. за кошторисом витрат:

2800: 360 = 7,8 * 45 = 351 тис. грн.

9. Норматив малоцінних та швидкозношуваних предметів розраховують на одного працюючого на підприємстві.

Первісна вартість малоцінних та швидкозношуваних предметів за ф. №1 становить 1,02 тис. грн. (2064: 2 021); 45,90 тис. грн. (1,02*45).

10. Собівартість виробленої продукції в 2006 р. за кошторисом витрат становить – 15 613,4 тис. грн.

Одноденні витрати – 43,37 тис. грн. (15 613,4: 360).

Тривалість виробничого циклу по основному виду продукції форматору-вулканізатору – 210 днів:

43,37 * 210 = 9107,7 тис. грн.

11. Норматив по готовій продукції при плановому обсязі виробництва продукції за 2008 рік 18 000 тис. грн. становить:

18 000:360*28 = 1400 тис. грн.

12. Інші витрати за кошторисом:

3213: 360*45 = 401,63 тис. грн. Узагальнимо розрахунки в табл. 4.7.

Таблиця 3.4. Розрахунок нормативу виробничих запасів по підприємству на 2008 рік

| Елемент виробничих запасів |

Одноденний оборот, тис. грн |

Норма, днів |

Норматив виробничих запасів, тис. грн |

| Сировина і матеріали |

10,18 |

54 |

549,72 |

| Покупні вироби і комплектуючі |

15,26 |

57 |

869,82 |

| Допоміжні матеріали |

0,02 |

54 |

1,08 |

| Паливо |

7,8 |

45 |

351,0 |

| Малоцінні та швидкозношувані предмети |

1,02 |

45 |

45,9 |

| Незавершене виробництво |

43,37 |

210 |

9107,7 |

| Готова продукція |

50,0 |

28 |

1400,0 |

| Інші витрати |

8,93 |

45 |

401,63 |

| Разом |

12726,85 |

Наявність виробничих запасів на 1 січня 2008 р. за балансом підприємства становить 15 255 тис. грн. при потребі в 12 726,85 тис. грн. Отже, у підприємства виникає надлишок запасів на суму в 2528,15 тис. грн. Перевищення наявності виробничих запасів над їх потребою призводить до погіршення фінансового стану підприємства, оскільки відбувається іммобілізація коштів на придбання запасів, які не використовуються у виробництві.

Упродовж 2008 р. залишок виробничих запасів збільшився в 1,18 рази. Такий приріст може бути виправданим, оскільки оборот підприємства зріс в 1,23 рази – з 29 624 тис. грн. у 2007 р. до 36 453 тис. грн. у 2008 р.

Досить показовим при аналізі дебіторської заборгованості є порівняння наявного рівня заборгованості покупців з оптимальним її розміром.

Оптимальний розмір дебіторської заборгованості визначають за формулою

Одз = (ОР • Кс/ц • (Сп.о + СПП): 360,

де ОР – плановий обсяг реалізації продукції з наданням комерційного кредиту; Кс/ц – коефіцієнт співвідношення собівартості та ціни продукції; Сп.о – середній період обороту дебіторської заборгованості в минулому періоді; СПП – середній період прострочення платежів.

Наведені дані свідчать про те, що на початок 2007–2008 рр. залишки дебіторської заборгованості перевищували її оптимальний розмір на відповідний період. Виходячи з цього, існувала потреба розробки більш виваженої політики розрахунків з покупцями, оскільки завелике відволікання коштів у дебіторську заборгованість призводить до зниження платоспроможності та необхідності пошуку зовнішніх джерел фінансування господарської діяльності.

На початок 2007 р. ситуація дещо змінилася: збільшення планового обсягу реалізації продукції з наданням комерційного кредиту привело до зростання оптимального розміру дебіторської заборгованості в майбутньому періоді. Залишки дебіторської заборгованості на початок 2007 р. були меншими від її оптимального розміру на 497 тис. грн., що дало змогу дещо послабити кредитну політику підприємства. Проте робити це потрібно досить виважено та обережно, враховуючи важливість покупців для підприємства і їх надійність.

Основною метою аналізу грошових коштів підприємства є оцінка сум і рівня середнього залишку грошових активів з позицій забезпечення платоспроможності підприємства, а також визначення ефективності їх використання.

На першому етапі аналізу оцінюють ступінь участі грошових активів у оборотному капіталі. Оцінка здійснюється на основі визначення коефіцієнта участі грошових активів у оборотному капіталі (табл. 3.5)

Таблиця 3.5. Вихідна інформація для аналізу грошових коштів тис. грн.

| Стаття |

2006 |

2007 |

2008 |

| Середній залишок грошових коштів |

11 |

7 |

18,5 |

| Середня сума оборотного капіталу |

23 851,5 |

22 554,5 |

20 544 |

| Загальний видаток грошових коштів |

16 387 |

10217 |

5427 |

| Тривалість періоду, днів |

360 |

3.3 Аналіз оборотності та ефективності використання обігових коштів

Для проведення аналізу запасів на підприємстві подамо вихідні дані у вигляді табл. 3.6.

Таблиця 3.6. Вихідна інформація для аналізу стану виробничих запасів

| Стаття |

2006 рік |

2007 рік |

2008 рік |

| Середній залишок (п.п + к.п)/2 |

Середній залишок (п.п + к.п)/2 |

Середній залишок (п.п + к.п)/2 |

|

| 1 |

2 |

3 |

4 |

| Запаси – усього |

20 120 |

17 779,5 |

16 645,5 |

| У тому числі: сировина і матеріали |

7602 |

6519,5 |

5210 |

| незавершене виробництво |

4716 |

3731 |

2947,5 |

Таблиця 3.7. Показники ефективності використання виробничих запасів, днів

| Показник |

2006 |

2007 |

2008 |

| Оборотність виробничих запасів |

0,7 |

1,02 |

1,5 |

| Строк збереження виробничих запасів |

540 |

354 |

240 |

| Період обертання сировини і матеріалів |

530 |

256 |

132 |

| Тривалість обороту готової продукції |

199 |

174 |

121 |

| Тривалість виробничого циклу |

120 |

86 |

42 |

Проведений аналіз свідчить, що на підприємстві протягом трьох років у цілому ефективність використання виробничих запасів підвищилася. Усі отримані показники (табл. 3.7) за своїм значенням є кращими.

У 2006–2008 рр. зросла оборотність та суттєво скоротився строк збереження виробничих запасів, що є позитивним явищем і ознакою поліпшення ділової активності підприємства.

Протягом періоду, що аналізується, спостерігалося прискорення обороту сировини і матеріалів, що слід оцінити позитивно, оскільки воно свідчить про більш раціональне їх використання у виробничій діяльності.

Майже 60% у структурі запасів підприємства у 2008 р. займала готова продукція (табл. 3.7). Крім того, за останній рік залишки готової продукції на складі зросли більш як на 18% порівняно з 2007 р. Такий стан може бути втратою ринків збуту, високою собівартістю продукції, низькою купівельною спроможністю покупців, неритмічним випуском та відвантаженням продукції тощо.

Це є негативним явищем, оскільки зростання залишків готової продукції на складі призводить до тривалого заморожування оборотного капіталу, відсутності готівки, появи у підприємства потреби в кредитах, зростання кредиторської заборгованості. Проте на підприємстві, що аналізується, поряд зі зростанням залишків готової продукції на складі тривалість знаходження капіталу в готовій продукції зменшується. Так, протягом 2008 р. на підприємстві відбулося скорочення залишків незавершеного виробництва на 1033 тис. грн. (див. табл. 3.7). Таке скорочення може бути наслідком, з одного боку, скорочення виробництва, а з другого – прискорення оборотності капіталу внаслідок скорочення тривалості виробничого циклу.

З 2006 по 2008 р. тривалість виробничого циклу зменшилася на 78 днів. Скорочення тривалості виробничого циклу призвело до зменшення залишків незавершеного виробництва внаслідок прискорення оборотності капіталу.

Ефективність управління використанням виробничих запасів можна оцінити за допомогою суми коштів додатково вивільнених з обороту чи додатково залучених в оборот для забезпечення виробничої діяльності підприємства.

Суму коштів, додатково вивільнених з обороту, можна визначити за формулою

∆CO = (b¡-b0) – Ті,

де b¡, в0 – оборотність запасів у звітному та базисному періодах; Ті – одноденний фактичний оборот у звітному періоді;

∆СО = (1,15 – 1,02) • 14 183: 360 = 18,91 тис. грн.

Отже, у результаті проведеного аналізу можна зробити висновок про більш ефективне управління виробничими запасами на підприємстві в 2006 р., наслідками якого стало додаткове вивільнення капіталу в сумі 18,91 тис. грн.

Вихідну інформацію для оцінки стану дебіторської заборгованості, її динаміки та періоду інкасації подано в табл. 3.8.

Для аналізу дебіторської заборгованості розраховують коефіцієнт відволікання оборотних активів у дебіторську заборгованість, який дорівнює відношенню суми дебіторської заборгованості за певний період до загальної суми оборотних активів підприємства. Коефіцієнт розраховують у динаміці.

Таблиця 3.8. Вихідна інформація для аналізу дебіторської заборгованості тис. грн.

| 2006 |

2007 |

2008 |

|

| Стаття |

Середній залишок (п.п + к.п)/2 |

Середній залишок (п.п + к.п)/2 |

Середній залишок (п.п + к.п)/2 |

| Дебіторська заборгованість |

3375 |

4615 |

3822,5 |

| Сума оборотних активів |

25 377 |

19 732 |

21 356 |

| Виручка від реалізації |

18 064 |

29 624 |

36 453 |

| Тривалість періоду, днів |

360 |

Проаналізуємо середній період інкасації дебіторської заборгованості та кількість оборотів дебіторської заборгованості за визначений період.

Середній період інкасації дебіторської заборгованості обчислюють як відношення середнього залишку дебіторської заборгованості в періоді, що аналізується, до одноденної виручки від реалізації в цьому періоді.

Кількість оборотів дебіторської заборгованості характеризує швидкість обороту інвестованих у неї коштів протягом визначеного періоду і визначається як відношення загальної суми виручки від реалізації за період до середнього залишку дебіторської заборгованості за період, що аналізується.

Важливим є аналіз строку виникнення дебіторської заборгованості та розгляд складу простроченої дебіторської заборгованості, у межах якої виділяється сумнівна та безнадійна заборгованість.

За даними бухгалтерського обліку підприємства дебіторську заборгованість за строками погашення наведено в табл. 3.9. Дані таблиці свідчать про скорочення сум дебіторської заборгованості по всіх строках погашення. Проте в 2008 р. значною залишається інша дебіторська заборгованість, більша частка якої має строк погашення від 6 до 12 міс. Це є негативною тенденцією, що потребує посилення контролю за «віковою» структурою та складом дебіторської заборгованості.

Таблиця 3.9. Аналіз «віку» дебіторської заборгованості

| Рік |

Показник |

Усього на кінець року |

У тому числі за строками погашення |

||

| до 3-х міс. |

від 3-х до 6-ти міс. |

від 6-ти до 12-ти міс. |

|||

| 2006 |

Дебіторська заборгованість за товари, роботи, послуги |

2790 |

1063 |

479 |

248 |

| Інша поточна дебіторська заборгованість |

2978 |

374 |

450 |

2154 |

|

| 2007 |

Дебіторська заборгованість за товари, роботи, послуги |

1424 |

949 |

273 |

202 |

| Інша поточна дебіторська заборгованість |

2731 |

453 |

370 |

1908 |

|

| 2008 |

Дебіторська заборгованість за товари, роботи, послуги |

615 |

315 |

100 |

200 |

| Інша поточна дебіторська заборгованість |

2399 |

229 |

300 |

1870 |

|

Відповідно до облікової політики підприємства нормальною вважають дебіторську заборгованість зі строком погашення до 3-х міс, а зі строком погашення більше від 3-х міс. – простроченою.

Коефіцієнт простроченої заборгованості розраховують як суму дебіторської заборгованості, несплаченої в строк, до загальної суми дебіторської заборгованості підприємства.

Середній «вік» простроченої дебіторської заборгованості визначають як відношення середнього залишку дебіторської заборгованості, неоплаченої в строк у період, що аналізується, до суми одноденного обороту по реалізації в цьому періоді.

Таблиця 3.10. Показники аналізу дебіторської заборгованості

| Показник |

2006 |

2007 |

2008 |

| Коефіцієнт відволікання оборотних активів у дебіторську заборгованість |

0,19 |

0,23 |

0,15 |

| Середній період інкасації дебіторської заборгованості, днів |

67 |

56 |

38 |

| Кількість оборотів дебіторської заборгованості |

5 |

6 |

9 |

| Коефіцієнт простроченої дебіторської заборгованості |

0,70 |

0,62 |

0,78 |

| Середній «вік» простроченої дебіторської заборгованості, днів |

60 |

35 |

26 |

Як видно з табл. 3.10, значення майже всіх показників аналізу дебіторської заборгованості поліпшились. Коефіцієнт відволікання оборотних активів у дебіторську заборгованість у 2008 р. зменшився порівняно з 2006 р., що є позитивним явищем, оскільки вказує на більш ефективне використання оборотних активів у господарській діяльності.

Середній період інкасації дебіторської заборгованості характеризує роль дебіторської заборгованості у фактичній тривалості фінансового та загального операційного циклу підприємства. Тому зменшення цього показника є позитивним для підприємства.

Кількість оборотів дебіторської заборгованості (коефіцієнт оборотності) показує, у скільки разів виручка перевищує середню дебіторську заборгованість. На підприємстві кошти, інвестовані в дебіторську заборгованість у 2006 р., перебували в обігу п'ять разів, а в 2008 р. – 9 разів, що є позитивним для підприємства.

З 2006 по 2008 р. простежувалося зростання частки простроченої дебіторської заборгованості з 70 до 78%. Такий стан слід оцінювати як негативний, оскільки збільшується ймовірність переходу частини простроченої дебіторської заборгованості в безнадійну.

Середній «вік» простроченої дебіторської заборгованості зменшився з 60 днів у 2006 р. до 26 днів у 2008 р. Враховуючи зростання коефіцієнта простроченої дебіторської заборгованості, можна стверджувати, що скорочення середнього «віку» простроченої дебіторської заборгованості відбулося внаслідок збільшення обсягів реалізації. Тому говорити про поліпшення якості простроченої заборгованості немає підстав.

Дані, наведені в табл. 3.5, свідчать про перевищення на підприємстві кредиторської заборгованості над дебіторською.

Таблиця 3.11. Стан дебіторської та кредиторської заборгованості тис. грн.

| Показник |

2006 |

2007 |

2008 |

| Дебіторська заборгованість |

4768 |

4462 |

3183 |

| Кредиторська заборгованість |

16 523 |

14 777 |

15 707 |

Якщо протягом 2006–2008 рр. кредиторська заборгованість була більшою за дебіторську більш як у 3 рази, то в 2008 р. співвідношення дебіторської заборгованості до кредиторської вже становить майже 1:5.

Така ситуація не може оцінюватися однозначно. З одного боку, підприємство активно користується «чужими» коштами у своїй господарській діяльності, а з другого – зростає ризик неплатоспроможності підприємства.

У результаті проведеного аналізу можна зробити висновок про тенденції до поліпшення політики управління дебіторською заборгованістю на підприємстві. Свідченням цьому є розраховані коефіцієнти:

• відволікання оборотних активів у дебіторську заборгованість;

• середній період інкасації дебіторської заборгованості;

• кількість оборотів дебіторської заборгованості за визначений період;

• середній «вік» простроченої дебіторської заборгованості.

Так, за період 2006–2008 рр. спостерігалося зменшення суми дебіторської заборгованості на 1585 тис. грн, або більш як на 30% порівняно з 2006 р. Проте зросла частка іншої поточної дебіторської заборгованості, що потребує посилення уваги щодо формування цієї статті та контролю за строками її погашення.

Негативним явищем на підприємстві є перевищення протягом 2007–2008 рр. наявного рівня дебіторської заборгованості над оптимальним розміром. Проте розрахункове значення оптимального залишку дебіторської заборгованості на майбутній 2007 р. перевищує наявні залишки дебіторської заборгованості на початок періоду, що можна оцінити позитивно.

На підприємстві потрібно формувати резерв сумнівних боргів, вести їх облік, оскільки прострочена понад 1 рік дебіторська заборгованість може перетворитись на безнадійну, якщо керівництво підприємства не вживе заходів, спрямованих на її стягнення.

Підвищенню якості дебіторської заборгованості на підприємстві сприятиме також використання векселів при розрахунках з покупцями.

Проведений аналіз свідчить про можливість підвищення ефективності політики управління дебіторською заборгованістю на підприємстві та необхідність здійснення постійного аналізу.

Результати аналізу руху грошових коштів на підприємстві наведено в табл. 3.12.

Таблиця 3.12. Показники аналізу грошових коштів

| Назва показника |

2006 |

2007 |

2008 |

| Коефіцієнт участі грошових коштів |

0,0004 |

0,0003 |

0,0009 |

| Період обороту грошових коштів, днів |

0,24 |

0,25 |

1,23 |

| Оборотність грошових коштів |

1490 |

1460 |

293 |

Результати дослідження показують, що участь грошових коштів у оборотному капіталі підприємства в 2006–2008 рр. дуже мала: від 0,04% до 0,09%. Таке становище зумовлено нераціональною структурою оборотних активів підприємства, що має негативний вплив на його платоспроможність.

Проведений аналіз свідчить про збільшення періоду обороту грошових коштів у 2008 р. більш як у 5 разів порівняно з 2006 р. Така тенденція є негативною, оскільки свідчить про збільшення періоду витрачання коштів для виробництва продукції до отримання коштів за реалізовану продукцію.

Збільшення періоду обороту грошових коштів призводить до зменшення їх оборотності. Протягом 2008 р. оборотність грошових коштів підприємства зменшилася більш як у 5 разів.

Отже, виходячи з проведеного аналізу грошових коштів на підприємстві, можна зробити висновок про незадовільний стан організації грошових потоків, незбалансованість надходження та витрачання грошових коштів, що потребує підвищення ефективності управління грошовими коштами на підприємстві.

3.4 Резерви підвищення ефективності використання обігових засобів

Майже 60% у структурі запасів підприємства у 2008 р. займала готова продукція (табл. 3.7). Крім того, за останній рік залишки готової продукції на складі зросли більш як на 18% порівняно з 2007 р. Такий стан може бути втратою ринків збуту, високою собівартістю продукції, низькою купівельною спроможністю покупців, неритмічним випуском та відвантаженням продукції тощо.

Це є негативним явищем й може розглядатися як потенційний резерв до поліпшення ефективності використання обігових засобів, оскільки зростання залишків готової продукції на складі призводить до тривалого заморожування оборотного капіталу, відсутності готівки, появи у підприємства потреби в кредитах, зростання кредиторської заборгованості.

В 2008 р. значною залишається інша дебіторська заборгованість, більша частка якої має строк погашення від 6 до 12 міс. Це є негативною тенденцією, що потребує посилення контролю за «віковою» структурою та складом дебіторської заборгованості.

З 2006 по 2008 р. простежувалося зростання частки простроченої дебіторської заборгованості з 70 до 78%. Такий стан слід оцінювати як негативний, оскільки збільшується ймовірність переходу частини простроченої дебіторської заборгованості в безнадійну.

Негативним явищем на підприємстві є перевищення протягом 2007–2008 рр. наявного рівня дебіторської заборгованості над оптимальним розміром. Проте розрахункове значення оптимального залишку дебіторської заборгованості на майбутній 2007 р. перевищує наявні залишки дебіторської заборгованості на початок періоду, що можна оцінити позитивно.

На підприємстві потрібно формувати резерв сумнівних боргів, вести їх облік, оскільки прострочена понад 1 рік дебіторська заборгованість може перетворитись на безнадійну, якщо керівництво підприємства не вживе заходів, спрямованих на її стягнення.

Підвищенню якості дебіторської заборгованості на підприємстві сприятиме також використання векселів при розрахунках з покупцями.

Проведений аналіз свідчить про можливість підвищення ефективності політики управління дебіторською заборгованістю на підприємстві та необхідність здійснення постійного аналізу.

Результати дослідження показують, що участь грошових коштів у оборотному капіталі підприємства в 2006–2008 рр. дуже мала: від 0,04% до 0,09%. Таке становище зумовлено нераціональною структурою оборотних активів підприємства, що має негативний вплив на його платоспроможність.

Проведений аналіз свідчить про збільшення періоду обороту грошових коштів у 2008 р. більш як у 5 разів порівняно з 2006 р. Така тенденція є негативною, оскільки свідчить про збільшення періоду витрачання коштів для виробництва продукції до отримання коштів за реалізовану продукцію.

Збільшення періоду обороту грошових коштів призводить до зменшення їх оборотності. Протягом 2008 р. оборотність грошових коштів підприємства зменшилася більш як у 5 разів.

Отже, виходячи з проведеного аналізу грошових коштів на підприємстві, можна зробити висновок про незадовільний стан організації грошових потоків, незбалансованість надходження та витрачання грошових коштів, що потребує підвищення ефективності управління грошовими коштами на підприємстві.

Висновки і пропозиції

В даній роботі аналіз забезпеченості підприємства обіговими коштами і ефективності їх використання здійснено на прикладі відкритого акціонерного товариства «Розма», основними видами діяльності якого є виробництво: труб поліетиленових, поліпропіленових, металопластикових; товарів культурно-побутового призначення.

За 2007–2008 роки виручка від реалізації товарів та послуг збільшилася на 6 829,00 тис.грн. (в 2007 році складала 29 624,00 тис.грн., а в 2008 році 36 453,00 тис.грн.), при цьому собівартість реалізованих товарів становила відповідно 18 058,00 тис.грн. та 25019,00 тис.грн. (збільшилася на 6 961,00 тис.грн). Як наслідок, питома вага собівартості до виручки збільшилася з 60,96% до 68,63% (+7,68%) й прибуток від основної діяльності у% до виручки зменшився з 19,04% до 11,36% (-7,68%).

Рівень рентабельності поточних витрат в минулому році складав 31,24%, а в звітному 16,55% тобто зменшення -14,69% рівня минулого року. Рівень рентабельності реалізації також має негативну тенденцію – в минулому році 45,87%, в звітному році 43,40% (-2,47%).

Загальні негативні показники діяльності підприємства підтверджуються й зменшенням питомої ваги чистого прибутку у відношенні до виручки на -1,85% (з 34,40% у минулому році до 32,55% у звітному 2008 році).

На підприємстві, що розглядається, виробничі запаси мають найбільшу частку в структурі оборотних активів (у 2006 р. – 80% і у 2008 р. – майже 85%). У 2007 р. виробничі запаси помітно зменшилися як в абсолютній сумі на 5049 тис. грн., так і за часткою більш як на 3 пункти.

Дані табл. 3.2 свідчать про зростання на підприємстві за 2008 р. обсягу запасів на 2781 тис. грн., або більш як на 18%, порівняно з попереднім періодом, що погіршує ліквідність та платоспроможність підприємства. Таке зростання відбулося переважно за рахунок збільшення готової продукції на складі на 4478 тис. грн. Слід зазначити, що накопичення готової продукції на складі поряд зі стрімким падінням величини чистого прибутку зі 114 тис. грн. у 2007 р. до 6 тис. грн. у 2008 р. є вкрай негативним явищем.

Аналіз складу та структури дебіторської заборгованості підприємства наведено в табл. 3.3. З наведеної таблиці видно, що на підприємстві за період 2006–2008 рр. відбулося зменшення суми дебіторської заборгованості на 1585 тис. грн., або більш як на третину, порівняно з 2002 р. Зменшення дебіторської заборгованості може виникати внаслідок скорочення обсягів відвантаження продукції, проте збільшення доходу від реалізації (18064 тис. грн. –2006 р., 29624 тис. грн. – 2007 р., 36453 тис. грн. – 2008 р.) дає підстави говорити про поліпшення ефективності управління дебіторською заборгованістю.

Протягом періоду, що аналізується, найбільш суттєво зменшилася дебіторська заборгованість з розрахунків за товари, роботи і послуги як в абсолютній сумі (на 1386 тис. грн.), так і за часткою в розрахунках з дебіторами (на 22,7%). У 2008 р. була погашена дебіторська заборгованість із розрахунків з бюджетом у повній сумі (67 тис. грн.).

Протягом періоду, який аналізується, у структурі дебіторської заборгованості спостерігалося зростання частки іншої поточної дебіторської заборгованості на 22,9% при її зменшенні в абсолютній сумі на 99 тис. грн. Ця стаття складається із заборгованості з розрахунків з підзвітними особами, за претензіями, за відшкодуванням завданих збитків, з пенсійного і соціального страхування та розрахунків з іншими дебіторами.

Наявність виробничих запасів на 1 січня 2008 р. за балансом підприємства становить 15255 тис. грн. при потребі в 12726,85 тис. грн. Отже, у підприємства виникає надлишок запасів на суму в 2528,15 тис. грн. Перевищення наявності виробничих запасів над їх потребою призводить до погіршення фінансового стану підприємства, оскільки відбувається іммобілізація коштів на придбання запасів, які не використовуються у виробництві.

Упродовж 2008 р. залишок виробничих запасів збільшився в 1,18 рази. Такий приріст може бути виправданим, оскільки оборот підприємства зріс в 1,23 рази – з 29 624 тис. грн. у 2007 р. до 36 453 тис. грн. у 2008 р.

Проведений аналіз свідчить, що на підприємстві протягом трьох років у цілому ефективність використання виробничих запасів підвищилася. Усі отримані показники (табл. 3.7) за своїм значенням є кращими.

У 2006–2008 рр. зросла оборотність та суттєво скоротився строк збереження виробничих запасів, що є позитивним явищем і ознакою поліпшення ділової активності підприємства.

Протягом періоду, що аналізується, спостерігалося прискорення обороту сировини і матеріалів, що слід оцінити позитивно, оскільки воно свідчить про більш раціональне їх використання у виробничій діяльності.

Майже 60% у структурі запасів підприємства у 2008 р. займала готова продукція (табл. 3.7). Крім того, за останній рік залишки готової продукції на складі зросли більш як на 18% порівняно з 2007 р. Такий стан може бути втратою ринків збуту, високою собівартістю продукції, низькою купівельною спроможністю покупців, неритмічним випуском та відвантаженням продукції тощо.

Це є негативним явищем, оскільки зростання залишків готової продукції на складі призводить до тривалого заморожування оборотного капіталу, відсутності готівки, появи у підприємства потреби в кредитах, зростання кредиторської заборгованості. Проте на підприємстві, що аналізується, поряд зі зростанням залишків готової продукції на складі тривалість знаходження капіталу в готовій продукції зменшується. Так, протягом 2008 р. на підприємстві відбулося скорочення залишків незавершеного виробництва на 1033 тис. грн. (див. табл. 3.7). Таке скорочення може бути наслідком, з одного боку, скорочення виробництва, а з другого – прискорення оборотності капіталу внаслідок скорочення тривалості виробничого циклу.

З 2006 по 2008 р. тривалість виробничого циклу зменшилася на 78 днів. Скорочення тривалості виробничого циклу призвело до зменшення залишків незавершеного виробництва внаслідок прискорення оборотності капіталу.

у результаті проведеного аналізу можна зробити висновок про більш ефективне управління виробничими запасами на підприємстві в 2002 р., наслідками якого стало додаткове вивільнення капіталу в сумі 18,91 тис. грн.

За даними бухгалтерського обліку підприємства дебіторську заборгованість за строками погашення наведено в табл. 3.9. Дані таблиці свідчать про скорочення сум дебіторської заборгованості по всіх строках погашення. Проте в 2008 р. значною залишається інша дебіторська заборгованість, більша частка якої має строк погашення від 6 до 12 міс. Це є негативною тенденцією, що потребує посилення контролю за «віковою» структурою та складом дебіторської заборгованості.

Як видно з табл. 3.10, значення майже всіх показників аналізу дебіторської заборгованості поліпшились. Коефіцієнт відволікання оборотних активів у дебіторську заборгованість у 2008 р. зменшився порівняно з 2006 р., що є позитивним явищем, оскільки вказує на більш ефективне використання оборотних активів у господарській діяльності.

Середній період інкасації дебіторської заборгованості характеризує роль дебіторської заборгованості у фактичній тривалості фінансового та загального операційного циклу підприємства. Тому зменшення цього показника є позитивним для підприємства.

Кількість оборотів дебіторської заборгованості (коефіцієнт оборотності) показує, у скільки разів виручка перевищує середню дебіторську заборгованість. На підприємстві кошти, інвестовані в дебіторську заборгованість у 2006 р., перебували в обігу п'ять разів, а в 2008 р. – 9 разів, що є позитивним для підприємства.

З 2006 по 2008 р. простежувалося зростання частки простроченої дебіторської заборгованості з 70 до 78%. Такий стан слід оцінювати як негативний, оскільки збільшується ймовірність переходу частини простроченої дебіторської заборгованості в безнадійну.

Середній «вік» простроченої дебіторської заборгованості зменшився з 60 днів у 2006 р. до 26 днів у 2008 р. Враховуючи зростання коефіцієнта простроченої дебіторської заборгованості, можна стверджувати, що скорочення середнього «віку» простроченої дебіторської заборгованості відбулося внаслідок збільшення обсягів реалізації. Тому говорити про поліпшення якості простроченої заборгованості немає підстав.

Якщо протягом 2006–2008 рр. кредиторська заборгованість була більшою за дебіторську більш як у 3 рази, то в 2008 р. співвідношення дебіторської заборгованості до кредиторської вже становить майже 1:5.

Так, за період 2006–2008 рр. спостерігалося зменшення суми дебіторської заборгованості на 1585 тис. грн, або більш як на 30% порівняно з 2006 р. Проте зросла частка іншої поточної дебіторської заборгованості, що потребує посилення уваги щодо формування цієї статті та контролю за строками її погашення.

Негативним явищем на підприємстві є перевищення протягом 2007–2008 рр. наявного рівня дебіторської заборгованості над оптимальним розміром. Проте розрахункове значення оптимального залишку дебіторської заборгованості на майбутній 2007 р. перевищує наявні залишки дебіторської заборгованості на початок періоду, що можна оцінити позитивно.

На підприємстві потрібно формувати резерв сумнівних боргів, вести їх облік, оскільки прострочена понад 1 рік дебіторська заборгованість може перетворитись на безнадійну, якщо керівництво підприємства не вживе заходів, спрямованих на її стягнення.

Підвищенню якості дебіторської заборгованості на підприємстві сприятиме також використання векселів при розрахунках з покупцями.

Проведений аналіз свідчить про можливість підвищення ефективності політики управління дебіторською заборгованістю на підприємстві та необхідність здійснення постійного аналізу.

Результати дослідження показують, що участь грошових коштів у оборотному капіталі підприємства в 2006–2008 рр. дуже мала: від 0,04% до 0,09%. Таке становище зумовлено нераціональною структурою оборотних активів підприємства, що має негативний вплив на його платоспроможність.

Проведений аналіз свідчить про збільшення періоду обороту грошових коштів у 2008 р. більш як у 5 разів порівняно з 2006 р. Така тенденція є негативною, оскільки свідчить про збільшення періоду витрачання коштів для виробництва продукції до отримання коштів за реалізовану продукцію.

Збільшення періоду обороту грошових коштів призводить до зменшення їх оборотності. Протягом 2008 р. оборотність грошових коштів підприємства зменшилася більш як у 5 разів.

Отже, виходячи з проведеного аналізу грошових коштів на підприємстві, можна зробити висновок про незадовільний стан організації грошових потоків, незбалансованість надходження та витрачання грошових коштів, що потребує підвищення ефективності управління грошовими коштами на підприємстві.

Негативні явища, що визначено при аналізі може розглянуто як потенційний резерв до поліпшення ефективності використання обігових засобів підприємства.

Список використаної літератури

1. Гриньова В.М. Функціонально-вартісний аналіз в інноваційній діяльності підприємства. Монографія – Х. ИНЖЭК – 2008 – 128 – с.;

2. Економічний аналіз: Навч. посіб. / М.А. Болюх, В.3. Бурчевський, М.І. Горбатюк, за ред. акад. НАНУ, проф. М.Г. Чумаченка. – К.: КНЕУ, 2001. – 540 с.

3. Ефимова О.В. Финансовый анализ. – М.: Бухгалтерский учет, 1996.

4. За ред. Сахарцевої І.І. Бухгалтерський облік. Навчальний посібник з виконання практичних завдань – К. Кондор – 2005 – 556 – с.;

5. Івахненко В.М. Курс економічного аналізу: Навч. посіб. – К.: Знання-Прес, 2000. – 207 с.

6. Ізмайлова К.В. Сучасні технології фінансового аналізу: Навч. посіб. – К.: МАУП, 2007. – 148 с.

7. Ізмайлова К.В. Фінансовий аналіз: Навч. посіб. – К.: МАУП, 2000. – 152 с.

8. Кер. авт. кол. Поддєрьогін А.М. Фінансовий менеджмент. Підручник (затв. МОН України) – К. КНЕУ -2005 -536-с.;

9. Ковалев В.В. Финансовый анализ. Управление капиталом. Выбор инвестиций. Анализ отчетности. – М.: Финансы и статистика, 2000.

10. Коваленко Л.О., Ремньова Л.М. Фінансовий менеджмент. Навчальний посібник (рек. МОН України). – 2-е вид. – К. Знання -2005 -485 – с.;

11. Кононенко О. Анализ финансовой отчетности. – X.: Фактор, 2006. – 144 с.

12. Крайник О.П. Фінансовий менеджмент. Навчальний посібник – Львів. Інтелект-Захід-2005–256-с.;

13. Кузьменко Л.В., Кузьмін В.В., Шаповалова В.М. Фінансовий менеджмент. Навчальний посібник для економічних спеціальностей ВНЗ (рек. МОН України) – Херсон. Олди-плюс -2007 -256 – с.;

14. Ластовецький В.О. Галузевий бухгалтерський облік: проблеми теорії і практики. Монографія – Чернівці. Прут-2005 – 00 – с.;

15. Лахтіонова Л.А. Фінансовий аналіз сільськогосподарських підприємств: Навч. посіб. – К.: КНЕУ, 2008. – 365 с.

16. Матвійчук А.В. Аналіз і управління економічним ризиком. Навчальний посібник для ВНЗ (рек. МОН України) – К. ЦУЛ – 2005 -224 – с.;

17. Мец В.О. Економічний аналіз фінансових результатів та фінансового стану підприємства: Навч. посіб. – К.: Вища шк., 2007. – 278 с.

18. Нестеренко Ж.К., Череп А.В. Економічний аналіз фінансово-господарської діяльності підприємства. Навчальний посібник для ВНЗ (рек. МОН України) – К. ЦУЛ -2005–122 – с.;

19. Партин Г.О., Загородній А.Г., Корягін М.В., Височан О.С. та ін. Теорія бухгалтерського обліку. Навчальний посібник (рек. МОН України) – Львів. Магнолія плюс – 2006 – 240 – с.;

20. Пономаренко О.І., Перестюк М.О., Бурим В.М. Сучасний економічний аналіз у 2-х частинах. Ч. 2: Макроекономіка. Навчальний посібник для економічних та математичних спеціальностей ВНЗ-К. Вища школа-2008 - 207 – с.

21. Попович П.Я. Економічний аналіз діяльності суб'єктів господарювання. Підручник для ВНЗ (рек. МОН України). – 2-е вид. – Тернопіль. Економ. думка – 2008 -416-с.

22. Прокопенко І.Ф., Ганін В.І., Петряєва 3.Ф. Курс економічного аналізу: Підручник / За ред. І.Ф. Прокопенка. – Харків: Легас, 2008. – 384 с.

23. Ред. Кривенко О.А. 30 положень (стандартів) бухгалтерського обліку – К. КНТ-2006 – 172 – с.

Додаток 1

Баланс ф. 1

| Актив |

Код рядка |

Станом на 31.12.2006 |

Станом на 31.12.2007 |

Станом на 31.12.2008 |

| 1 |

2 |

3 |

4 |

5 |

| І. Необоротні активи |

||||

| Нематеріальні активи: |

||||

| залишкова вартість |

010 |

401,2 |

414,5 |

391,1 |

| первісна вартість |

011 |

715,4 |

698,5 |

692,1 |

| знос |

012 |

314,2 |

284,0 |

301,0 |

| Незавершене будівництво: |

020 |

24 229,8 |

24 229,8 |

24 229,8 |

| Основні засоби: |

||||

| залишкова вартість |

030 |

15 591,9 |

15 162,7 |

8 580,5 |

| первісна вартість |

031 |

19 417,0 |

18 953,4 |

11 595,3 |

| знос |

032 |

3 825,1 |

3 790,7 |

3 014,8 |

| Довгострокові фінансові інвестиції: |

||||

| які обліковуються за методом участі в капіталі інших підприємств |

040 |

7 214,2 |

7 214,2 |

7 214,2 |

| інші фінансові інвестиції |

045 |

|||

| Довгострокова дебіторська заборгованість |

050 |

|||

| Відстрочені податкові активи |

060 |

|||

| Інші необоротні активи |

070 |

21 553,9 |

15 885,8 |

6 355,4 |

| Усього за розділом І |

080 |

68 991,0 |

62 907,0 |

46 771,0 |

| ІІ. Оборотні активи |

||||

| Запаси: |

20 304,0 |

15 255,0 |

18 036,0 |

|

| виробничі запаси |

100 |

13 688,0 |

5 542,0 |

4 878,0 |

| тварини на вирощуванні і відгодівлі |

110 |

|||

| незавершене виробництво |

120 |

2 413,0 |

3 464,0 |

2 431,0 |

| готова продукція |

130 |

4 203,0 |

6 249,0 |

10 727,0 |

| товари |

140 |

|||

| Векселі одержані |

150 |

|||

| Дебіторська заборгованість за товари, роботи, послуги: |

||||

| чиста реалізаційна вартість |

160 |

2 001,0 |

1 424,0 |

615,0 |

| первісна вартість |

161 |

2 790,0 |

1 424,0 |

615,0 |

| резерв сумнівних боргів |

162 |

789,0 |

0,0 |

0,0 |

| Дебіторська заборгованість за розрахунками: |

||||

| з бюджетом |

170 |

32,0 |

67,0 |

27,0 |

| за виданими авансами |

180 |

237,0 |

240,0 |

169,0 |

| з нарахованих доходів |

190 |

|||

| із внутрішніх розрахунків |

200 |

|||

| Інша поточна дебіторська заборгованість |

210 |

2 498,0 |

2 731,0 |

2 399,0 |

| Поточні фінансові інвестиції |

220 |

|||

| Грошові кошти та їх еквіваленти: |

||||

| в національній валюті |

230 |

3,0 |

11,0 |

26,0 |

| в іноземній валюті |

240 |

|||

| Інші оборотні активи |

250 |

302,0 |

4,0 |

84,0 |

| Усього за розділом ІІ |

260 |

25 377,0 |

19 732,0 |

21 356,0 |

| ІІІ. Витрати майбутніх періодів |

270 |

0,0 |

0,0 |

0,0 |

| БАЛАНС |

280 |

94 368,0 |

82 639,0 |

68 127,0 |

| Пасив |

Код рядка |

Станом на 31.12.2006 |

Станом на 31.12.2007 |

Станом на 31.12.2008 |

| 1 |

2 |

3 |

4 |

5 |

| І. Власний капітал |

||||

| Статутний капітал |

300 |

437,0 |

437,0 |

8 697,0 |

| Пайовий капітал |

310 |

|||

| Додатковий вкладений капітал |

320 |

|||

| Інший додатковий капітал |

330 |

66 486,0 |

63 908,0 |

39 936,0 |

| Резервний капітал |

340 |

80,0 |

80,0 |

80,0 |

| Нерозподілений прибуток (непокритий збиток) |

350 |

9 621,0 |

2 612,0 |

2 448,0 |

| Неоплачений капітал |

360 |

|||

| Вилучений капітал |

370 |

|||

| Усього за розділом І |

380 |

76 624,0 |

67 037,0 |

51 161,0 |

| ІІ. Забезпечення наступних витрат і платежів |

||||

| Забезпечення виплат персоналу |

400 |

|||

| Інші забезпечення |

410 |

|||

| Цільове фінансування |

420 |

|||

| Усього за розділом ІІ |

430 |

0,0 |

0,0 |

0,0 |

| ІІІ. Довгострокові зобов’язання |

||||

| Довгострокові кредити банків |

440 |

1 221,0 |

825,0 |

1 259,0 |

| Довгострокові фінансові зобов’язання |

450 |

|||

| Відстрочені податкові зобов’язання |

460 |

|||

| Інші довгострокові зобов’язання |

470 |

|||

| Усього за розділом ІІІ |

480 |

1 221,0 |

825,0 |

1 259,0 |

| ІV. Поточні зобов’язання |

||||

| Короткострокові кредити банків |

500 |

126,0 |

93,0 |

93,0 |

| Поточна заборгованість за довгостроковими зобов’язаннями |

510 |

|||

| Векселі видані |

520 |

1 409,0 |

462,0 |

|

| Кредиторська заборговааність за товари, роботи, послуги |

530 |

|||

| Поточні зобов’язання за розрахунками: |

||||

| з одержаних авансів |

540 |

3 409,0 |

2 089,0 |

2 105,6 |

| з бюджетом |

550 |

838,0 |

715,0 |

504,0 |

| з позабюджетних платежів |

560 |

200,0 |

165,0 |

142,0 |

| зі страхування |

570 |

1 205,0 |

1 103,0 |

278,2 |

| з оплати праці |

580 |

795,0 |

604,0 |

518,2 |

| з учасниками |

590 |

|||

| із внутрішніх розрахунків |

600 |

|||

| Інші поточні забов’язання |

610 |

8 541,0 |

9 546,0 |

12 066,0 |

| Усього за розділом ІV |

620 |

16 523,0 |

14 777,0 |

15 707,0 |

| V. Доходи майбутніх періодів |

630 |

|||

| БАЛАНС |

640 |

94 368,0 |

82 639,0 |

68 127,0 |

Додаток 2

Ф. 2 ЗВІТ ПРО ФІНАНСОВІ РЕЗУЛЬТАТИ

| Стаття |

Код рядка |

Станом на 31.12.2006 |

Станом на 31.12.2007 |

Станом на 31.12.2008 |

| 1 |

3 |

6 |

7 |

8 |

| Доход (виручка) від реалізації продукції (товарів, робіт, послуг) |

010 |

18 064,00 |

29 624,00 |

36 453,00 |

| Податок на додану вартість |

015 |

3 612,80 |

5 924,80 |

7 290,60 |

| Акцизний збір |

020 |

|||

| 025 |

||||

| Інші вирахування з доходу |

030 |

4,10 |

2,30 |

|

| Чистий доход (виручка) від реалізації продукції (товарів, робіт, послуг) |

035 |

14 447,10 |

23 699,20 |

29 160,10 |

| Собівартість реалізованої продукції (товарів, робіт, послуг) |

040 |