| Скачать .docx |

Реферат: Налог на добавленную стоимость 12

Тема: Налог на добавленную стоимость

Сущность и значение НДС

Налог на добавленную стоимость (НДС) сегодня является одним из наиболее значимым и трудным для понимания и уплаты налогом. Именно по этому налогу возникает много споров между налогоплательщиками и налоговыми органами. При уплате НДС налогоплательщики часто допускают ошибки и неточности, что приводит к налоговым санкциям.

НДС относится к косвенным налогам — это налоги на товары (работы, услуги), устанавливаемые в виде надбавки к цене. В России распространены следующие косвенные налоги: НДС, акцизы, таможенные пошлины.

Сегодня в России косвенные налоги составляют значительный источник доходов бюджета. Их популярность объясняется еще и тем, что эти налоги достаточно легко собирать, если предприниматели не переведут свою деятельность в теневой сектор экономики.

Порядок взимания НДС регулируется главой 21 «Налог на добавленную стоимость» НК РФ. НДС определен как форма изъятия в бюджет части добавленной стоимости, которая создается на всех стадиях производства и определяется как разница между стоимостью реализованных товаров, работ, услуг и стоимостью материальных затрат, отнесенных на издержки производства и обращения.

Алгоритм исчисления НДС можно представить следующим образом:

Сумма НДС = Облагаемые операции * Ставка НДС

Сумма НДС, подлежащая взносу в бюджет = Сумма НДС, полученная от покупателей за реализованные им товары — Сумма НДС, уплаченная поставщикам материальных ресурсов

Пример 1. Организация «Юпитер» закупила у организации «Сатурн» материалы на сумму 100 000 руб. (без НДС). «Сатурн» выписал счет:

Стоимость материалов — 100 000 руб.

НДС (18%)- 18 000 руб.

Итого: 118 000 руб.

Пример 2 . «Юпитер» из приобретенных материалов изготовил детали стоимостью 200 000 руб. и реализовал их организации «Марс», выставив счет:

Стоимость деталей — 200 000 руб.

НДС (18%) - 36 000 руб.

Итого: 236 000 руб.

Сумма НДС, подлежащая взносу «Юпитером» в бюджет: 36 000 руб. - 18 000 руб. = 18 000 руб.

Налогоплательщики. Освобождение от исполнения обязанностей налогоплательщика

В ст. 143 НК РФ определяется достаточно широкий круг налогоплательщиков, которые подразделяются на три категории.

1. Организации вне зависимости от видов деятельности, организационно-правовых форм, численности работающих и т.д. Исключение составляют организации, являющиеся иностранными организаторами Олимпийских и Паралимпийских игр в отношении операций, совершаемых в рамках организации и проведения XXII Олимпийских зимних игр и XI Паралимпийских зимних игр 2014 г. в городе Сочи.

2. Лица, признаваемые плательщиками НДС в связи с перемещением товаров через таможенную границу РФ, которые определяются в соответствии с таможенным кодексом РФ. НДС уплачивается до или в момент принятия грузовой таможенной декларации

3. Индивидуальные предприниматели, т.е. физические лица, занимающиеся предпринимательской деятельностью без образования юридического лица (состав налогоплательщиков расширился с введением в действие главы 21 НК РФ).

Индивидуальные предприниматели уплачивают налоги по трем схемам.

По общей схеме налогообложения индивидуальные предприниматели ведут учет доходов и расходов, по истечении года подают налоговую декларацию, уплачивают налог на доходы физических лиц. Такие предприниматели с 2001 г. являются плательщиками НДС.

Вторая схема налогообложения предполагает применение субъектами малого предпринимательства УСНО на основании главы 26.2 «Упрощенная система налогообложения» НК РФ. Согласно этому закону предприниматели вместо совокупности многих налогов (в том числе НДС) уплачивают единый налог, исчисленный по результатам хозяйственной деятельности организаций за налоговый период.

Под третьей схемой налогообложения подразумевается перевод индивидуальных предпринимателей и организаций, осуществляющих отдельные виды деятельности на уплату ЕНВД согласно главе 26.3 «Система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности» НК РФ. Индивидуальные предприниматели и организации, перешедшие на уплату единого налога на вмененный доход, не являются плательщиками НДС. Исключение составляет НДС, возникающий при перемещении товаров через таможенную границу РФ.

Экономические реалии таковы, что многие партнеры (покупатели товаров, работ, услуг) малых предприятий являются плательщиками НДС. Следовательно, для целей оптимизации налогообложения им нужен «входной» НДС, который у юридических лиц учитывается на счете 19 «НДС по приобретенным ценностям». Если малое предприятие перейдет на упрощенный режим налогообложения то, как следствие, утратит часть сферы своего бизнеса. Это легко доказать на примере.

Пример. ООО «Звезда» является плательщиком НДС. За налоговый период налогооблагаемая выручка от ведения хозяйственной деятельности составила 100 000 руб., в том числе НДС 15 250 руб.

Вариант 1. За налоговый период организация «Звезда» приобрела у малого предприятия, которое является плательщиком НДС, материалы для использования в хозяйственной деятельности на сумму 10 000 руб., в том числе НДС 1 525 руб., а также товары для перепродажи на сумму 30 000 руб., в том числе НДС 4 575 руб.

По итогам налогового периода ООО «Звезда» должно уплатить в бюджет НДС в сумме 9 150 руб. (15 250 - 1 525 - 4 575).

Вариант 2. За налоговый период организация «Звезда» приобрела у малого предприятия, которое не является плательщиком НДС, материалы для использования в хозяйственной деятельности на сумму 10 000 руб., а также товары для перепродажи на сумму 30 000 руб.

По итогам налогового периода ООО «Звезда» должно уплатить в бюджет НДС в сумме 15 250 руб. (15 250 - 0).

Из этого следует, что специальный налоговый режим в виде упрощенной системы налогообложения, в основном, выгоден тем налогоплательщикам, покупатели продукции, работ, услуг которых не являются плательщиками НДС. Например, реализация товаров, работ, услуг физическим лицам, а также юридическим лицам (индивидуальным предпринимателям), не являющимся плательщиками НДС или получившим освобождение от уплаты НДС.

НК РФ обязывает налогоплательщиков встать на учет в налоговом органе. Иностранные организации имеют право встать на учет по месту нахождения своих постоянных представительств. При этом постановка на учет осуществляется на основании письменного заявления иностранной организации.

В механизм функционирования современной налоговой системы были заложены различные рычаги стимулирования развития малого предпринимательства. Однако с введением гл. 21 НК РФ размывается само понятие «малое предпринимательство». Вместе с тем законодатели в ст. 145 НК РФ предусмотрели освобождение от уплаты НДС организаций и индивидуальных предпринимателей с относительно небольшими объемами выручки.

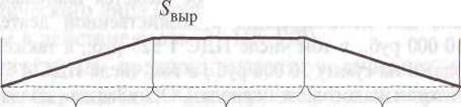

Организации и индивидуальные предприниматели имеют право на освобождение от уплаты НДС, если за три предшествующих последовательных календарных месяца сумма выручки от реализации товаров (работ, услуг) этих организаций или индивидуальных предпринимателей без учета налога не превысила 2 млн. руб. Это положение не распространяется на плательщиков, реализующих подакцизные товары в течение трех предшествующих последовательных календарных месяцев, а также при ввозе товаров в РФ.

Sвыр ≤ 2 млн.руб.

1-й мес. 2-й мес. 3-й мес.

Рис. Сумма выручки от реализации товаров (работ, услуг) за три предшествующих последовательных календарных месяца

Размер выручки от реализации определяется исходя из всех оборотов по реализации (облагаемых и необлагаемых НДС).

Для подтверждения права на освобождение от уплаты НДС организации и индивидуальные предприниматели представляют в налоговый орган по месту постановки на учет письменное уведомление и следующие документы:

• выписка из бухгалтерского баланса (представляют организации);

• выписка из книги продаж;

• выписка из книги учета доходов и расходов и хозяйственных операций (представляют индивидуальные предприниматели);

• копия журнала полученных и выставленных счетов-фактур.

Налогоплательщики данные документы и уведомление об использовании права на освобождение по утвержденной Минфином РФ форме представляют не позднее 20-го числа месяца, начиная с которого используется право на освобождение. Организации и индивидуальные предприниматели не вправе отказаться от полученного освобождения до истечения 12 последовательных календарных месяцев.

По истечении этого периода не позднее 20-го числа последующего месяца налогоплательщики для подтверждения своего права на налоговое освобождение представляют в налоговые органы:

• документы, подтверждающие, что в течение установленного срока сумма выручки от реализации за каждые три последовательных календарных месяца в совокупности не превышала один миллион рублей;

• уведомление о продлении использования права на освобождение в течение последующих 12 календарных месяцев или об отказе от использования данного права.

Данные документы разрешается налогоплательщикам направлять по почте заказным письмом. В этом случае днем их представления в налоговый орган считается шестой день со дня отправления заказного письма.

При получении разрешения на освобождение от уплаты НДС часто трудно предопределить объем выручки в течение года. Если выручка (доход) от реализации товаров превысит ограничение в 2 млн. руб. за три последовательных календарных месяца, то налогоплательщики обязаны уплатить НДС в общеустановленном порядке, начиная с 1-го числа месяца, в котором имело место такое превышение и до окончания периода освобождения. Налог возникает также при реализации подакцизных товаров или ввозе товаров на территорию РФ.

Индивидуальным предпринимателям и организациям полезно оценить целесообразность получения освобождения от уплаты НДС. Безусловно, сокращение налоговых платежей всегда благо для налогоплательщиков. Но в данном случае не исключены негативные последствия. Не являясь плательщиками НДС, организации и предприниматели не имеют права выписывать своим покупателям счета-фактуры и выделять суммы НДС в документах при осуществлении расчетов с ними. Это означает, что организации и предприниматели, получившие освобождение от уплаты налога, не смогут возместить уплаченный ими «входной НДС» при приобретении товарно-материальных ценностей, используемых при производстве своей продукции. Данные суммы «входного НДС» предприниматели и организации учитывают в стоимости своей продукции.

Получив освобождение от уплаты НДС, организации и индивидуальные предприниматели, как правило, реализуют свою продукцию по прежним ценам, не уменьшая их на сумму НДС. Покупателям становится невыгодно покупать продукцию у данных производителей, поскольку они не смогут уменьшить свои затраты на сумму «входного» НДС.

Объект налогообложения

В ст. 146 НК РФ определяются четыре объекта налогообложения. Объектом налогообложения признаются следующие операции.

1. Реализация товаров (работ, услуг) в РФ. Передача права собственности на товары, результаты выполненных работ, оказание услуг на безвозмездной основе признается реализацией товаров (работ, услуг).

2. Передача в РФ товаров (выполнение работ, оказание услуг) для собственных нужд, расходы на которые не принимаются к вычету (в том числе через амортизационные отчисления). Здесь под объектами налогообложения признается передача товаров (работ, услуг) для собственных нужд, затраты по которым не учитываются при обложении налогом на прибыль.

3. Выполнение строительно-монтажных работ для собственного потребления.

4. Ввоз товаров на таможенную территорию Российской Федерации.

Не признаются объектом налогообложения следующие операции.

1. Передача любого имущества организацией ее правопреемнику при реорганизации этой организации.

2. Передача основных средств, нематериальных активов и другого имущества некоммерческим организациям на осуществление основной уставной деятельности, не связанной с предпринимательской деятельностью. В случае реализации этой некоммерческой организацией полученного имущества сторонним организациям, индивидуальным предпринимателям, физическим лицам, налог исчисляется и уплачивается ею в общеустановленном порядке.

3. Передача имущества во вклады (уставный капитал, по договору простого товарищества), паевые взносы в фонды кооперативов (т.е. передача имущества носит инвестиционный характер).

4. Передача на безвозмездной основе жилых домов, детских садов, клубов, санаториев, других объектов социально-культурного назначения, дорог, электрических сетей, газовых сетей и т.д. органам государственной власти или специализированным организациям по решению органов власти.

5. Передача имущества государственных и муниципальных предприятий, выкупаемого в порядке приватизации.

6. Передача на безвозмездной основе объектов основных средств органам государственной власти и местного самоуправления бюджетным учреждениям, государственным и муниципальным унитарным предприятиям.

7. Другие операции.

При исчислении НДС важное значение имеет место реализации товаров, работ и услуг. Местом реализации товаров признается территория РФ при следующих обстоятельствах:

• товар находится в РФ и не отгружается и не транспортируется;

• товар в момент отгрузки или транспортировки находится на территории РФ.

Поэтому любой объект недвижимости, находящийся в РФ и проданный иностранной организации, считается реализованным в России. По общему правилу местом реализации работ, услуг признается территория РФ.

Местом реализации услуг по сдаче в аренду воздушных судов, морских судов по договору аренды, признается место фактического оказания услуг по управлению и технической эксплуатации предоставляемых в аренду указанных судов и место оказания этих услуг. В случае признания местом реализации работ, услуг территории иностранного государства, данные операции не являются объектами налогообложения.

Документами, подтверждающими место выполнения работ, услуг за пределами РФ, являются:

1) контракт, заключенный с иностранными или российскими лицами;

2) документы, подтверждающие факт выполнения работ (услуг).

Формирование налоговой базы

При ввозе товаров в Россию налогоплательщики определяют налоговую базу согласно положениям гл. 21 НК РФ и таможенному законодательству РФ.

Налоговая база определяется налогоплательщиками в зависимости от применяемых ставок. При реализации товаров по различным ставкам налоговая база определяется отдельно по каждому виду товаров, облагаемых по разным ставкам. Если налогоплательщики применяют одинаковые ставки налога, то налоговая база определяется суммарно по всем видам операций.

Пример. Организация реализовала 1 000 кг сливочного мороженого по цене 100 руб. за килограмм (ставка НДС — 10 %) и 500 кг мороженого, выработанного на плодово-ягодной основе по цене 50 руб. за килограмм (ставка НДС — 18 %). Надо определить налоговую базу по НДС. Вначале определяем налоговую базу по НДС со ставкой 10%:

100 руб. * 1 000 кг = 100 000 руб.

Затем определяем налоговую базу по НДС со ставкой 18 %. Налоговая база составит:

50 руб. * 500 кг = 25 000 руб.

При определении налоговой базы выручка от реализации продукции определяется из всех доходов плательщика, связанных с расчетами по оплате товаров (работ, услуг), полученных им в денежной и натуральной форме, включая оплату ценных бумаг. Налоговая база увеличивается на суммы авансовых и других платежей, полученных в счет предстоящих поставок товаров, выполнения работ или оказания услуг. Согласно ст. 154 НК РФ исключение составляет оплата, частичная оплата предстоящих поставок товаров (выполнения работ, оказания услуг) в следующих случаях.

1. При получении налогоплательщиком-изготовителем товаров (работ, услуг) оплаты, частичной оплаты в счет предстоящих поставок этих товаров, длительность производственного цикла изготовления которых составляет свыше шести месяцев (по перечню, определяемому Правительством РФ). При этом налогоплательщик одновременно с налоговой декларацией представляет в налоговые органы контракт с покупателем (копию такого контракта, заверенную подписью руководителя и главного бухгалтера), а также документ, подтверждающий длительность производственного цикла товаров, с указанием их наименования, срока изготовления, наименования организации-изготовителя.

2. Товары (работы, услуги), в счет предстоящих поставок которых получена предоплата, облагаются по ставке 0%.

3. Товары (работы, услуги) освобождены от налогообложения.

Однако не все денежные средства, полученные организацией, являются объектом обложения и включаются в налоговую базу. Так, при определении налоговой базы не учитываются:

• средства, полученные в виде вкладов в уставный капитал;

• бюджетные средства, полученные организациями на финансирование целевых программ и мероприятий; при этом приобретаемые товары оплачиваются с учетом НДС, который возмещению не подлежит; эти суммы на затраты не относятся, а покрываются за счет бюджетных средств;

• операции при реализации земельных участков;

• передача имущественных прав организации ее правопреемнику.

• другие операции.

При исчислении налоговой базы выручка в иностранной валюте пересчитывается в рубли по курсу ЦБ РФ на дату, соответствующую моменту определения налоговой базы при реализации товаров. Затраты определяются на дату фактического осуществления расходов. При этом выручка от реализации товаров (работ, услуг), облагаемых по ставке 0%, полученная в иностранной валюте, пересчитывается в рубли по курсу ЦБ РФ на дату оплаты отгруженных товаров.

Налоговая база при реализации налогоплательщиком имущества определяется как разница между ценой реализуемого имущества с учетом НДС, акцизов (для подакцизных товаров), и стоимостью реализуемого имущества. Под стоимостью реализуемого имущества понимается его остаточная стоимость с учетом переоценок. Поэтому при реализации подакцизных товаров НДС начисляется на акцизы, которые как косвенные налоги входят в стоимость этих товаров. Начисление НДС на косвенный налог (акцизы) представляется неправильным с теоретической точки зрения. Принятый порядок начисления одного косвенного налога на другой приводит к чрезмерному удорожанию стоимости такой продукции.

НК РФ предусматривает особенности формирования налоговой базы при передаче имущественных прав, при осуществлении транспортных перевозок и реализации услуг международной связи, при реализации предприятия в целом как имущественного комплекса, налоговыми агентами и т.д.

В обязанности налогового агента вменяется исчисление НДС, удержание налога у налогоплательщика и перечисление его в бюджет. При этом не имеет значения, исполняет ли сам налоговый агент обязанности налогоплательщика НДС.

Налоговыми агентами признаются организации и индивидуальные предприниматели, состоящие на учете в налоговых органах, приобретающие на территории РФ товары (работы, услуги) у иностранных лиц, не состоящих на учете в налоговых органах в качестве налогоплательщиков.

Налоговая база определяется отдельно при совершении каждой операции по реализации товаров (работ, услуг) на территории России. Налоговая база определяется как сумма дохода от реализации этих товаров с учетом налога.

Также налоговыми агентами выступают арендаторы федерального имущества при предоставлении его в аренду на территории РФ органами государственной власти и управления и органами местного самоуправления. При этом налоговая база определяется налоговым агентом отдельно по каждому арендованному объекту имущества. Суммы НДС удерживаются налоговыми агентами из доходов, уплачиваемых арендодателю, и перечисляются ими в бюджет.

С 2001 г. налогоплательщики самостоятельно устанавливали в учетной политике момент определения налоговой базы: «по отгрузке» или «по оплате». Однако налоговое законодательство развивалось на пути более раннего возникновения налоговых обязательств налогоплательщиков перед бюджетом. Поэтому с 2006 г. налогоплательщики потеряли право выбора способа установления момента определения налоговой базы. Законом предписан единый для всех налогоплательщиков порядок определения налоговой базы — «по отгрузке». Моментом определения налоговой базы признается наиболее ранняя из следующих дат:

• день отгрузки (передачи) товаров (работ, услуг), имущественных прав;

• день оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав.

При реализации товаров (работ, услуг) на экспорт моментом определения налоговой базы является последний день месяца, в котором собран полный пакет документов, подтверждающих обоснованность применения налоговой ставки 0%. Если налогоплательщику не удается собрать полный пакет документов, то по истечении 181 календарного дня момент определения налоговой базы устанавливается согласно п. 9 ст. 167 НК РФ (т.е. в общеустановленном порядке).

В особом порядке устанавливается момент определения налоговой базы при выполнении строительно-монтажных работ для собственного потребления. Таким моментом является последний день месяца каждого налогового периода.

Если организация передает другие товары (работы, услуги) для собственных нужд, то моментом определения налоговой базы признается день совершения передачи товаров {выполнения работ, оказания услуг).

Иной порядок признания момента определения налоговой базы установлен в отношении изготовителей товаров (работ, услуг) с длительным производственным циклом (свыше шести месяцев). Они вправе признавать момент определения налоговой базы как день отгрузки таких товаров (работ, услуг). При этом требуется наличие раздельного учета осуществляемых операций и сумм налога по приобретаемым товарам, используемым для операций по производству товаров длительного производственного цикла и другим товарам (подробнее см. п. 13 ст. 167 НК РФ).

Льготы по НДС

Особенности предоставляемых льгот по НДС заключаются в освобождении от налогообложения отдельных операций согласно ст. 149 НК РФ. Поскольку НДС — косвенный налог, реальным его носителем является население. Поэтому с момента возникновения НДС в современной налоговой системе всегда освобождались от налогообложения социально значимые товары, работы, услуги. Всегда льготировались операции, связанные с движением денежных средств. Также не подлежат налогообложению некоторые другие операции в силу различных причин. Например, освобождается от налогообложения предоставление арендодателем в аренду на территории РФ помещений иностранным гражданам или организациям, аккредитованным в РФ. Данное положение применяется только в том случае, если законодательством соответствующего иностранного государства установлен аналогичный порядок в отношении российских лиц, аккредитованных в этом иностранном государстве, или такая норма предусмотрена международным договором РФ. Заметим, что в других случаях любые операции по аренде имущества облагаются НДС.

Так, не подлежат налогообложению следующие товары, услуги и операции.

1. Услуги по содержанию детей в дошкольных учреждениях, проведению занятий с несовершеннолетними детьми в кружках, секциях.

2. Продукты питания, произведенные столовыми медицинских учреждений, студенческими и школьными столовыми. Эта льгота распространяется на столовые организаций, которые полностью или частично финансируются из бюджета или из фонда обязательного медицинского страхования.

3. Услуги по перевозке пассажиров городским транспортом (за исключением такси, в том числе маршрутного).

4. Ритуальные услуги.

5. Почтовые марки, маркированные конверты, лотерейные билеты лотерей, проводимых по решению уполномоченного органа;

6. Услуги по предоставлению в пользование жилых помещений в жилом фонде всех форм собственности.

7. Услуги в сфере образования по проведению некоммерческими образовательными организациями учебно-производственного (по направлениям основного и дополнительного образования, указанным в лицензии) или воспитательного процесса. Исключение составляют консультационные услуги и аренда помещений.

Реализация некоммерческими образовательными учреждениями других услуг, товаров и работ облагается налогом.

8. Услуги в сфере культуры и искусства, т.е. по предоставлению напрокат кассет, театрального реквизита, услуг по распространению билетов и их реализация.

К учреждениям культуры и искусства относятся театры, кинотеатры, концертные организации и коллективы, театральные кассы, цирки, библиотеки, музеи, выставки, дома и дворцы культуры, клубы и дома (кино, композиторов и т.д.), планетарии, парки и т.д.

9. Медицинские товары отечественного и зарубежного производства по перечню, утверждаемому Правительством РФ:

• важнейшая и жизненно-необходимая техника;

• протезно-ортопедические изделия;

• очки.

Льгота распространяется также на различные медицинские услуги;

10. Другие операции.

Все перечисленные операции поименованы в п. 1, 2 ст. 149 НК РФ. Это означает, что данные льготы должны применяться налогоплательщиком в обязательном порядке. Указанные льготы являются не правом, а обязанностью налогоплательщиков, отказ от использования которых законом не предусмотрен.

Налогоплательщики, осуществляющие операции по реализации товаров (работ, услуг), которые предусмотрены п. 3 ст. 149 НК РФ, вправе отказаться от освобождения таких операций от налогообложения, т.е. отказаться от предоставленных льгот. В данном случае использование льготы является правом, а не обязанностью налогоплательщиков. Имеются в виду следующие операции.

1. Реализация (в том числе для собственных нужд) предметов религиозного назначения по перечню, утвержденному Правительством РФ по представлению религиозных организаций, которые производятся и реализуются религиозными организациями (церковная утварь, совершение и проведение культовых действий). Исключение составляет подакцизная продукция.

2. Реализация производимых товаров (товаров, услуг) общественными организациями инвалидов (в том числе созданными как союзы общественных организаций инвалидов), среди членов которых инвалиды и их законные представители составляют не менее 80%;

• организациями, уставный капитал которых полностью состоит из вкладов общественных организаций инвалидов, если среднесписочная численность инвалидов среди их работников составляет не менее 50%, а их доля в фонде оплаты труда — не менее 25%;

• учреждениями, единственными собственниками имущества которых являются общественные организации инвалидов, созданными для достижения образовательных, культурных, лечебно-оздоровительных и др. целей.

Исключение составляет реализация подакцизных товаров, минерального сырья и полезных ископаемых по перечню, утвержденному Правительством РФ, брокерская и другая посредническая деятельность, осуществляемая этими организациями.

3. Большие льготы предоставлены банкам. От НДС свободны банковские операции, связанные с денежным обращением.

4. Услуги страховых организаций по страхованию, сострахованию и перестрахованию. Также не облагаются налогом услуги по негосударственному пенсионному обеспечению негосударственными пенсионными фондами.

5. Выполнение научно-исследовательских и опытно-конструкторских работ за счет средств бюджетов и различных фондов. Выполнение этих работ учреждениями образования и науки на основе хозяйственных договоров. От уплаты налога освобождаются основные исполнители и соисполнители.

С 2008 года данная льгота была расширена. Освобождаются от налогообложения выполнение организациями научно-исследовательских, опытно-конструкторских и технологических работ, относящихся к созданию новой продукции и технологий или к усовершенствованию производимой продукции и технологий при выполнении ряда условий (подробнее см. п. 161 ст. 149 НК РФ).

6. Не подлежит налогообложению передача в рекламных целях товаров (работ, услуг), расходы на приобретение или создание единицы которых не превышают 100 руб.

Законом предусмотрены другие операции, свободные от налогообложения. Такой отказ или приостановление возможен только в отношении всех осуществляемых налогоплательщиком из перечисленных операций. Не допускается, чтобы подобные операции освобождались или не освобождались от налогообложения в зависимости от того, кто является покупателем товаров.

Для реализации предоставленного права налогоплательщик должен представить заявление в налоговый орган по месту своей регистрации в срок не позднее 1-го числа налогового периода, с которого он намерен отказаться от освобождения или приостановить его использование. Не допускается отказ или приостановление от освобождения от налогообложения операций на срок менее одного года.

Важно заметить, что все льготы предоставляются при наличии у налогоплательщиков соответствующих лицензий. Льготы не применяются при осуществлении предпринимательской деятельности в интересах другого лица на основе договора поручения, комиссии или агентского договора.

Налоговые ставки

В России применяются три ставки НДС: 0%, 10%, 18%.

Нулевая ставка используется в отношении товаров, помещенных под таможенный режим экспорта при условии их фактического вывоза за пределы РФ и представления в налоговые органы необходимых документов. Исключение составляют нефть, газ, экспортируемые в СНГ. По ставке 0% облагаются работы и услуги, непосредственно связанные с производством и реализацией экспортируемых товаров. Имеется в виду погрузка, разгрузка и другие работы и услуги.

Ставка 10% применяется в отношении перечисленных в НК РФ продовольственных товаров и товаров для детей. К таким продовольственным товарам относятся: скот и птица в живом весе; мясо и мясопродукты (за исключение деликатесных: вырезки, телятины, языков, колбасных изделий и т.д.), молоко и молоко-продукты; яйцепродукты, масло растительное, маргарин, сахар, соль, хлеб и хлебобулочные изделия (включая сдобные, сухарные, бараночные), крупы, мука, макаронные изделия, рыба живая (за исключение ценных пород), море и рыбопродукты; продукты детского и диабетического питания, овощи.

Фрукты в данном перечне не предусмотрены.

Товары для детей, облагаемые по ставке 10%, включают: трикотажные изделия, швейные изделия, обувь, кровати и матрацы детские, коляски, игрушки, некоторые канцелярские товары, необходимые для развития и обучения детей.

Закон предусматривает обложение налогом по ставке 10% при реализации:

• периодических печатных изданий, за исключением изданий рекламного или эротического характера;

• книжной продукции, связанной с образованием, наукой и культурой;

• лекарственных средств и изделий медицинского назначения.

Временное применение ставки 10% (до 1 января 2012 г.) предусмотрено в отношении реализации услуг по передаче племенного скота и птицы во владение и пользование по договорам финансовой аренды (лизинга) с правом выкупа.

Во всех остальных случаях налогообложение производится по ставке 18%.

Заметим, что в 2001—2003 гг. применялась налоговая ставка 20%. В рамках проводимой налоговой реформы и взятого курса на уменьшение налоговой нагрузки в 2004 г. произошло снижение ставки НДС до 18%.

В российской практике функционирования НДС применяются расчетные налоговые ставки (10%/110% и 18%/118%) при получении денежных средств, связанных с оплатой товаров, при удержании НДС налоговыми агентами, при реализации товаров (работ, услуг), приобретенных на стороне и учитываемых с НДС, при передаче имущественных прав, а также при реализации сельскохозяйственной продукции. Во всех указанных случаях НДС включен в стоимость товаров, работ, услуг. Поэтому для определения суммы НДС пользуются расчетными ставками.

Порядок исчисления и сроки уплаты налога в бюджет

Сумма налога исчисляется путем умножения налоговой базы на соответствующую ставку НДС.

В случае отсутствия у налогоплательщика бухгалтерского учета, налоговые органы имеют право исчислять НДС расчетным путем на основании данных по аналогичным плательщикам.

Исчисление НДС тесно связано с определением даты реализации товаров, от которой зависит момент формирования налоговой базы.

Сумма НДС, предъявляемая покупателю, исчисляется по каждому виду этих товаров. При этом выставляются счета-фактуры не позднее пяти дней, считая со дня отгрузки товаров (выполнения работ, оказания услуг). Во всех расчетных документах (счетах, реестрах и т.д.) НДС выделяется отдельной строкой. По необлагаемым НДС операциям в расчетных документах НДС не выделяется и ставится штамп «Без налога (НДС)». При этом расчетные документы, первичные учетные документы и счета-фактуры оформляются без выделения сумм НДС. В розничной торговле на ярлыках и ценниках НДС не выделяется.

При реализации товаров за наличный расчет организациям необходимые требования по оформлению расчетных документов считаются выполненными, если выдан кассовый чек или другой документ установленной формы.

Счет-фактура является основным документом, по которому производится вычет или возмещение НДС. Но для этого счет-фактуру нужно оформлять в строго установленном порядке.

Налогоплательщику вменено в обязанность составлять счета-фактуры, вести журналы учета полученных и выставленных счетов-фактур, книги покупок и книги продаж.

Особое внимание при исчислении НДС уделяется правильному оформлению счетов-фактур (п. 5 ст. 169 НК РФ). В счетах-фактурах указываются: порядковый номер и дата выписки счета-фактуры; наименование, адрес и ИНН налогоплательщика и покупателя; наименование поставляемых (отгруженных) товаров и единицы измерения; количество поставляемых по счету-фактуре товаров; цена (тариф) за единицу измерения; стоимость за все количество поставляемых товаров, налоговая ставка, сумма налога и т.д.

Счета-фактуры, в которых не указаны наименование поставляемых (отгруженных) товаров (описание выполненных работ, оказанных услуг) и единицы измерения, а также количество (объем) поставляемых (отгруженных) по счету-фактуре товаров, исходя из принятых по нему единиц измерения (при возможности их указания), не могут являться основанием для налогового вычета или возмещения НДС.

Счет-фактура подписывается руководителем и главным бухгалтером либо другими лицами (по приказу). При выставлении счета-фактуры индивидуальным предпринимателем документ подписывается им с указанием реквизитов свидетельства о государственной регистрации.

При введении в действие гл. 21 НК РФ было установлено два налоговых периода (месяц или квартал) в зависимости от ежемесячной суммы выручки в течение квартала.

С 2008 г. ст. 163 НК РФ налоговый период (в том числе для налоговых агентов) устанавливается как квартал.

Согласно ст. 174 НК РФ по операциям реализации товаров, передачи товаров для собственных нужд и выполнения строительно-монтажных работ для собственного потребления уплата налога производится по итогам каждого налогового периода, исходя из фактической реализации за истекший налоговый период. Налог вноситься равными долями не позднее 20 числа каждого из трех месяцев, следующего за истекшим налоговым периодом.

Пример . За январь—март исчислена сумма НДС, подлежащая перечислению в бюджет в размере 90 000 руб. До 20 апреля, 20 мая и 20 июня организация должна уплатить по каждому сроку НДС в сумме 30 000 руб.

Однако из данного правила есть исключения. Например, налоговые агенты уплачивают НДС по итогам каждого налогового периода не позднее 20-го числа месяца, следующего за истекшим налоговым периодом.

При ввозе товаров на таможенную территорию РФ сумма налога уплачивается в соответствии с таможенным законодательством.

Налоговая декларация представляется налогоплательщиками по месту своего учета не позднее 20-го числа месяца, следующего за истекшим налоговым периодом.

Налоговые вычеты и возмещение налога

В интересах налогоплательщиков перенести на покупателя максимально возможную сумму НДС или возместить из бюджета уплаченные ранее суммы налога. Для этого необходимо точно подсчитать суммы НДС, уплаченные поставщикам, и суммы НДС, полученные от покупателей. В целях получения налоговых вычетов и возмещения НДС из бюджета налогоплательщику необходимо контролировать множество требований, предъявляемых к оформлению документов. Только при правильном оформлении необходимых документов возможно сокращение налоговых обязательств перед бюджетом.

Уплаченная поставщикам сумма НДС («входной налог») возмещается в следующих формах:

1) включается в стоимость товаров (работ, услуг) (ст.170 НК РФ);

2) относится на затраты по производству и реализации продукции (ст.170 НК РФ);

3) вычитается из суммы НДС, полученной от покупателей (налоговые вычеты) (ст.171,172 НК РФ);

4) напрямую возмещается из бюджета в случае превышения налоговых вычетов общей суммы НДС (ст.170 НК РФ).

Согласно ст. 170 НК РФ суммы налога учитываются в стоимости реализуемых товаров в следующих случаях:

1) купленные товары используются для производства товаров (работ, услуг) свободных от налогообложения, а также реализуемых за пределами Российской Федерации;

2) данные товары приобретены лицами, которые не являются налогоплательщиками или получили освобождение от исполнения обязанностей налогоплательщика по НДС.

Как известно, операции, связанные с денежным обращением, НДС обычно не облагаются. Однако для их осуществления приобретаются материально-технические ресурсы, по которым возникает НДС, требующий дальнейшего возмещения. Этот «входной НДС» разрешено включать в затраты, учитываемые при налогообложении прибыли, банкам, страховым организациям, негосударственным пенсионным фондам, осуществляющим операции по денежному обращению. Если такими организациями производятся операции, облагаемые налогом, то вся сумма НДС, полученная по этим операциям, перечисляется в бюджет.

Согласно ст. 171 и 172 НК РФ налогоплательщик имеет право уменьшить общую сумму НДС на установленные налоговые вычеты при выполнении следующих условий:

1) товары, (работы, услуги) имущественные права приобретены для операций, облагаемых НДС;

2) товары (работы, услуги), имущественные права приняты к учету;

3) имеется должным образом оформленный счет — фактура поставщика, в котором сумма НДС выделена отдельной строкой.

Факт оплаты товаров является обязательным условием только в отношении сумм НДС, уплачиваемых на таможне при ввозе товаров в Российскую Федерацию, а также в отношении сумм НДС, удержанных налоговыми агентами.

Налоговые вычеты применяются в следующих случаях:

• при уплате НДС при приобретении товаров (работ, услуг);

• при ввозе товаров в РФ (налоговые вычеты производятся только после принятия на учет ввезенных товаров);

• вычетам подлежат суммы налога, уплаченные продавцом в бюджет, в случае возврата товара, а также при расторжении договоров и возврата сумм авансовых платежей;

• при выполнении строительно-монтажных работ для собственного потребления, стоимость которых включается в расходы при исчислении налога на прибыль;

• при уплате НДС по расходам на командировки, по представительским расходам, которые учитываются при налогообложении прибыли;

• уплаченный НДС с сумм авансовых и других платежей, полученных в счет предстоящих поставок.

Следует отметить, что вычеты сумм НДС, предъявленных продавцами налогоплательщику при приобретении основных средств и нематериальных активов, а также при их ввозе в РФ производятся в полном объеме после принятия на учет этого имущества.

Сумма налога, подлежащая уплате в бюджет, исчисляется по итогам каждого налогового периода, как уменьшенная на сумму налоговых вычетов. Однако в отдельных случаях сумма налоговых вычетов может превысить общую сумму налога, т.е. возникает положительная разница между суммой налоговых вычетов и исчисленной суммой НДС. Эта положительная разница возмещается налогоплательщику из бюджета на основании ст. 176 НК РФ. Законом оговорен срок представления налоговой декларации, на основании которой производится возмещение из бюджета положительной разницы — не позднее трех лет после окончания соответствующего налогового периода.

Налогоплательщикам следует обратить особое внимание на установленный порядок возмещения НДС из бюджета в случае превышения суммы налоговых вычетов общей суммы налога по итогам налогового периода. Полученная разница возмещается налогоплательщику путем зачета или возврата из бюджета.

С 2007 г. налоговые органы в обязательном порядке проводят камеральную налоговую проверку обоснованности суммы НДС, заявленной к возмещению в налоговой декларации.

Если в результате проведения камеральной проверки не были выявлены нарушения налогового законодательства, то в течение семи дней налоговый орган должен принять решение о возмещении заявленной суммы НДС.

При выявлении нарушения налогового законодательства составляется акт налоговой проверки, и руководитель налогового органа выносит решение о возмещении (полностью или частично) заявленной суммы налога или об отказе в возмещении этой суммы.

При наличии у налогоплательщика недоимки по НДС или другим федеральным налогам, а также пеням и штрафам по ним налоговый орган самостоятельно производит зачет суммы НДС, подлежащей возмещению, в счет погашения задолженности. При отсутствии у налогоплательщика задолженности перед бюджетом возмещаемая сумма НДС возвращается по заявлению налогоплательщика на указанный им банковский счет. По письменному заявлению налогоплательщика эта сумма может быть направлена в счет уплаты предстоящих налоговых платежей по федеральным налогам. Решение о зачете или возврате НДС принимается налоговым органом одновременно с вынесением решения о возмещении суммы налога. Налоговый орган направляет поручение на возврат суммы налога в территориальный орган Федерального казначейства и сообщает в письменной форме налогоплательщику о принятом решении.

Особенности налогообложения при ввозе товаров и экспорте товаров

При ввозе товаров на таможенную территорию РФ налоговая база определяется как сумма:

1) таможенной стоимости товаров;

2) подлежащей уплате таможенной пошлины;

3) подлежащих уплате акцизов (по подакцизным товарам).

Налоговая база определяется отдельно по каждой группе товаров одного наименования, вида и марки. Если в составе одной партии присутствуют как подакцизные товары, так и неподакцизные товары и минеральное сырье, налоговая база определяется отдельно в отношении каждой группы товаров.

При применении нулевой налоговой ставки налогоплательщики должны подтвердить свое право на получение возмещения. Для подтверждения обоснованности применения ставки 0% при реализации товаров и налоговых вычетов в налоговые органы вместе с налоговой декларацией представляются следующие документы.

1. Контракт (копия) налогоплательщика с иностранным лицом на поставку товаров за границу. При наличии в контракте сведений, составляющих государственную тайну, вместо копий полного текста контракта законом разрешено представление выписки из него, которая содержит информацию, необходимую для проведения налогового контроля (в частности, информацию об условиях поставки, о сроках, цене, виде продукции).

2. Выписка банка (копия выписки), подтверждающая фактическое поступление выручки от иностранного лица — покупателя на счет налогоплательщика в российском банке.

Если контрактом предусмотрен расчет наличными деньгами, налогоплательщик представляет выписку банка, подтверждающую внесение плательщиком полученных сумм на его счет в российском банке, а также копии приходных кассовых ордеров, подтверждающих фактическое поступление выручки.

В случае бартера — представляются документы, подтверждающие ввоз товаров (выполненных работ, оказание услуг) и их оприходование.

3. Таможенная декларация (ее копия) с отметками российского таможенного органа, осуществившего выпуск товаров в режиме экспорта, и российского таможенного органа, в регионе деятельности которого находится пункт пропуска, через который товар был вывезен за пределы таможенной территории РФ (пограничный таможенный орган).

4. Копии транспортных, товаросопроводительных и других документов с отметками пограничных таможенных органов, подтверждающих вывоз товаров за пределы РФ.

Данные документы представляются налогоплательщиками в срок не позднее 180 дней, считая с даты оформления региональными таможенными органами грузовой таможенной декларации на вывоз товаров в таможенном режиме экспорта или транзита. Если в течение данного срока налогоплательщик не представит документы, то произведенные операции по реализации товаров (работ, услуг) облагаются по ставкам 10% или 18%. Правда, в последствии при представлении всех документов уплаченные суммы НДС возвращаются налогоплательщику.

Таким образом, предоставление налоговых вычетов, а также зачет или возмещение НДС из бюджета во многом зависят от четкой и слаженной работы налогоплательщика, его грамотности и профессионализма.

Вопросы для самоконтроля

1. Какова экономическая сущность НДС?

2. Кто является налогоплательщиком НДС и как предоставляется освобождение от исполнения обязанностей налогоплательщика?

3. Что является объектом обложения НДС?

4. Какие льготы предусмотрены законодательством по НДС и какова их суть?

5. Как формируется налоговая база по НДС?

6. Что признается моментом определения налоговой базы?

7. Какие применяются ставки НДС?

8. Каков порядок исчисления налога?

9. Что является налоговым вычетом по НДС и каков порядок его применения?

10. Каков порядок возмещения налога?

11. Как определяются налоговый период и сроки перечисления налога в бюджет?

12. Как уплачивают НДС налоговые агенты?