| Скачать .docx | Скачать .pdf |

Курсовая работа: Международные аспекты экологической политики

Санкт-Петербургский Государственный Университет

Кафедра мировой экономики

Курсовая работа на тему :

Международные аспекты экологической политики

Санкт-Петербург

2005 г.

Содержание

стр.

Введение ……………………………….…………………………………………...….…. 3

Глава I . Система инструментов экологической политики …………...….…..…..... 4

1.1. Система экономических инструментов природопользования и охраны

окружающей среды и их сравнительный анализ с административно-

контрольными методами….………………....………………………….….……. 4

1.2. Система ресурсных и эмиссионных платежей……………………….........…… 8

1.2.1. Платежи за пользование природными ресурсами…….…………....….….. 8

1.2.2. Платежи за загрязнение окружающей природной среды….……....…....... 14

1.3. Финансирование природоохранных мероприятий. Экологические налоги….. 17

1.3.1. Финансирование природоохранных мероприятий……………………….. 17

1.3.2. Экологические налоги………………………………………...……….....… 20

Глава II . Экологическое законодательство ................................................................. 26

2.1. Экологические программы ЕС………………………………………………...... 26

2.2. Экологическое законодательство стран ЕС и РФ……………………………… 29

Заключение ...…………………………………………………………………………..... 35

Список литературы ……………………………………………………………....…...... 37

Введение

Среди глобальных проблем современности одними из наиболее актуальных являются экологические проблемы, которые проникают в различные сферы общественной жизни и определяют во многом особенности устойчивого развития каждого государства. В последнее время в результате быстрого развития научно технического прогресса и интенсивного использования природных ресурсов возрастает степень их истощения и загрязнения окружающей среды. Но нельзя забывать, что самой первой необходимостью для человека должна быть среда, в которой он живет. В настоящее время человечество уже реально осознало необходимость бережного отношения к окружающей природной среде. Законы, по которым действует природа, были всегда, и лишь теперь люди практически осознали это, их противоречивую связь с основными направлениями социальной жизни, пытаясь что-то сделать, чтобы воскресить уже почти погибшее, исправить испорченное, не допустить и ограничить дальнейшее разрушение природы.

Возникшая проблема была бы быстро и эффективно решена, как это неоднократно случалось в истории науки, если бы не одно важное обстоятельство. Дело в том, что сохранение экологического равновесия требует от общества больших усилий. Проявление таких усилий должно начинаться с качественно нового отношения между природой и обществом, веществом естественным и социальным. Такое экологическое воспитание и образование - процесс длительный: необходимо изменить устойчивое "завоевательное" отношение к природе. Ведь все, что человек мог и может создать для себя и удовлетворения своих потребностей, он заимствует из природы. Поэтому, не потребляя в той или иной мере природного вещества, человек просто не сможет существовать как биологический вид. Следовательно, человек не может жить без окружающей природной среды, которая была изначально дана ему как естественная основа его бытия.

Но в современном рыночном мире бороться за окружающую среду лучше всего экономическими методами, с помощью экономических рычагов.

Экономическое развитие без учета экологических законов чревато катастрофическими последствиями.

Целью данной работы является анализ инструментов экологической политики. Для этого были рассмотрены следующие вопросы: система экономических инструментов природопользования и охрана окружающей среды, система ресурсных и эмиссионных платежей, платежи за пользование природными ресурсами, платежи за загрязнение окружающей природной среды, экологические налоги, а так же экологическое законодательство стран ЕС и РФ.

Глава I . Система инструментов экологической политики

Предметом анализа в данной главе являются основные инструменты экологической политики, формирующие внешнюю среду функционирования предприятия. Эти инструменты в существенной мере определяют характер отношения предприятий и организаций к охране окружающей среды (ООС), ресурсосбережению и экологической безопасности процессов производства и потребления производимой ими продукции (оказываемых услуг). А следовательно, с учетом роли и места предприятий в современной экономике, ИЭП во многом детерминируют эффективность решения экологических проблем, минимизацию свойственных современному производству экологических рисков, качество окружающей природной среды (ОПС) для нынешних и будущих поколений людей.

1.1. Система экономических инструментов природопользования и

охраны окружающей среды и их сравнительный анализ

с административно-контрольными методами

Экономические инструменты охраны окружающей среды и природопользования:

1. Рыночно ориентированные инструменты:

- природно-ресурсные платежи и платежи за загрязнение среды;

- рыночные цены на природные ресурсы, поступающие в экономический оборот;

- механизм купли-продажи прав на загрязнение природной среды;

- залоговая система;

- интервенция с целью коррекции рыночных цен и поддержки производителей (в том числе на рынках рециклируемых отходов);

- методы прямых рыночных переговоров.

2. Финансово-кредитные инструменты:

- формы и инструменты финансирования природоохранных мероприятий;

- кредитный механизм ООС, займы, субсидии и т. п.;

- режим ускоренной амортизации природоохранного оборудования;

- экологические и ресурсные налоги;

- система страхования экологических рисков.

Административно-контрольные инструменты экологического управления:

1. Экологическое и природно-ресурсное законодательств, а также экологические требования в общем (гражданском, уголовном, административном) законодательстве.

2. Экологический мониторинг.

3. Экологические стандарты и нормативы:

- нормативы и лимиты на выброс (сброс) загрязняющих веществ стационарными и передвижными источниками загрязнения;

- нормативы образования и размещения (токсичных) отходов;

- лимиты водозабора и лесопользования;

- квоты на добычу биоресурсов;

- нормативы посещаемости особо охраняемых природных территорий;

- нормы отстрела промысловых животных, сбора дикорастущих растений и т. п.;

- запреты на размещение в конкретных местах загрязняющих видов деятельности, на использование токсичных веществ и тяжелых металлов.

4. Лицензирование хозяйственной деятельности:

- связанной с воздействием на окружающую природную среду и здоровье человека;

- обеспечивающей экологический мониторинг и контроль.

5. Экологическая сертификация (маркировка).

6. ОВОС и экологическая экспертиза проектов.

7. Экологические и ресурсные целевые программы.

8. Экологический аудит.

Совокупность экономических инструментов природопользования и охраны окружающей среды с учетом опыта многих стран в качестве наиболее активно применяемых включает:

- платежи за природопользование (ресурсные платежи и платежи за загрязнение среды);

- финансово-кредитные инструменты (фонды охраны природы и фонды воспроизводства природных ресурсов, методы льготного кредитования природоохранных мероприятий, займы, субсидии, режим ускоренной амортизации природоохранного оборудования, экологические и ресурсные налоги, механизм страхования экологических рисков);

- рыночные инструменты (рыночные цены на природные ресурсы; рыночная интервенция органов власти для поддержки «зеленых» секторов рынка; механизм купли-продажи прав на загрязнение природной среды; залоговая система; прямые рыночные переговоры, добровольные природоохранные соглашения).

Конкретный состав этих инструментов имеет свои особенности в различных странах и определяется ими самостоятельно с учетом целевых ориентиров общенациональной экологической политики, методов управления, применяемых в экономике в целом, текущих и перспективных приоритетных социально-экономических проблем и т.д. Вместе с тем большинством стран выдерживаются общие подходы, выработанные и согласованные на международных конференциях по охране окружающей среды, включая Конференцию в Рио (1992), в международных договорах, конвенциях, в ходе обобщения практического опыта решения глобальных экологических проблем. К числу общих черт относится применение экономических механизмов экологического регулирования во взаимосвязи с административно-контрольными. Вместе с тем вопрос о соотношении этих основных подходов и соответствующих инструментов является одним из центральных, от решения которого во многом зависят эффективность и результативность мер по реализации экологической политики и реальному улучшению экологической ситуации.

Основные преимущества и вместе с тем слабые моменты эмиссионных платежей как ведущего элемента экономического механизма охраны окружающей среды следующие:

Преимущества:

- высокая эффективность с точки зрения экономии экологических затрат;

- способность вырабатывать устойчивые стимулы к сокращению загрязнения среды, а там самым и к научно-техническим инновациям;

- усиливают гибкость механизма экологического управления в целом, обеспечивают условия для самостоятельного определения предприятиями стратегии природоохранной деятельности;

- способствуют через механизм рыночного ценообразования сохранению дефицитных экологических ресурсов для будущих поколений;

- обеспечивают природоохранную деятельность необходимыми источниками финансирования

Недостатки и слабости:

- сложность точного задания начального уровня эмиссионных платежей и обусловленная этим неопределенность достижения конечного природоохранного результата;

- высокая чувствительность к инфляционным процессам, требующая постоянной корректировки уровня платежей;

- риск снижения конкурентоспособности продукции, в том числе на международных рынках, вследствие относительно высоких совокупных экологических издержек.

В современный период «доводка» инструментов экологического управления осуществляется с учетом их сильных и слабых сторон. Для многих стран при этом характерны следующие тенденции.

Переход от механического противопоставления административно-контрольных и экономических инструментов управления к их совместному применению с учетом того, что природа многих из них двойственна (например, штрафных санкций за сверхнормативное загрязнение среды, являющихся по сути административными инструментами, но обосновываемых с эколого-экономичёских позиций, с учетом экономического ущерба, наносимого несанкционированной хозяйственной деятельностью окружающей среде). Далее, применение любых управленческих рычагов требует их «прописывания» в законе и контроля за соблюдением со стороны государства. Они предполагают существование властных структур (бюрократии) для введения их в действие и в то же время изменяют стимулы, проистекающие от иен и воздействующие на рыночное поведение хозяйствующих субъектов, хотя и различными способами. Иными словами, и административные и экономические инструменты не «запускаются» автоматически, требуя соответствующей институциональной, политической, культурно-образовательной и т.п. среды.

1.2. Система ресурсных и эмиссионных платежей

1.2.1. Платежи за пользование природными ресурсами

В России действует весьма разветвленная система платежей за пользование природными ресурсами (ресурсных платежей). Их состав и порядок применения уточняются по мере обобщения накапливаемого опыта, а также с учетом международной практики. Для субъектов хозяйственной деятельности (юридических и физических лиц) платным является пользование всеми основными природными ресурсами: земельными, лесными, водными ресурсами, объектами животного мира и водными биологическими ресурсами (прежде всего рыбными), месторождениями полезных ископаемых.

Плата за пользование землей имеет налоговую форму. Она взимается в виде земельного налога. В случае оформления договора аренды взимается арендная плата.

Плата установлена за пользование сельскохозяйственной, городской, пригородной землей, лесными землями, землями, занятыми месторождениями полезных ископаемых и землями других категорий. Ставка земельного налога является единой независимо от того, находится ли земельный участок в пользовании, владении или собственности соответствующего налогоплательщика. Таким образом, земельный налог имеет фискальную направленность, и средства, полученные от его взимания, поступают в бюджеты (от местного и регионального - до федерального). С учетом относительно высокого уровня ставок (прежде всего за городские земли) земельный налог выполняет и стимулирующие функции, способствуя рационализации землепользования.

Земельный налог юридическим лицам и гражданам исчисляется исходя из налоговой базы (площади земельного участка, облагаемого налогом), утвержденных ставок земельного налога и налоговых льгот. Ставка земельного налога, как правило, устанавливается и действует в течение соответствующего календарного года. Земельные налоги, как и все прочие, изымаются из прибыли (дохода) налогоплательщика (юридического и физического лица), Средние для субъектов Федерации ставки земельного налога устанавливаются на единицу земельной площади (га, кв. м) согласно Приложению № 1 Закона РФ «О плате за землю»[1] .

Для сельскохозяйственных угодий ставки земельного налога дифференцируются в зависимости от их вида (пашня, многолетние насаждения, сенокосы, пастбища), кадастровой оценки и местоположения земельного участка. Кроме того, с учетом инфляции и других факторов уровень земельного налога периодически индексируется. Коэффициент индексации, как правило, утверждается в Федеральном законе о федеральном бюджете на соответствующий год. Аналогичным образом индексируются и другие ресурсные и эмиссионные платежи.

Важным является порядок централизации в бюджетах различных уровней средств, поступающих от внесения земельного налога. Он различен для сельскохозяйственных угодий и городских земель. Процент централизации в федеральном бюджете средств от внесения земельного налога за сельскохозяйственные угодья утвержден в Ст. 5 Закона РФ «О плате за землю». Он различается по субъектам Федерации с учетом природно-географических факторов. Ряд отдаленных регионов, а также регионов со сложными природно-климатическими условиями, как и предусмотрено в законе, вообще не перечисляют средства от земельного налога в федеральный бюджет. Эти средства расходуются ими самостоятельно на цели социально-экономического развития соответствующих территорий, проведение почвовосстановительных мероприятий, разработку и ведение земельного кадастра и т.п.

Налог на городские земли также рассчитывается на основании средних ставок и специальных коэффициентов, приведенных в Приложении № 2 к Закону РФ «О плате за землю», которые далее дифференцируются по зонам градостроительной ценности территории городов. Границы зон определяются в соответствии с экономической оценкой территории, генеральным планом города и другой градостроительной документации. Так, например, территория Санкт-Петербурга с учетом местоположения, уровня развития инженерной и социально-бытовой инфраструктуры, исторической ценности и состояния окружающей среды разделена на 19 градостроительных зон. В первой зоне градостроительной ценности, имеющей максимальную ставку земельного налога, расположена центральная часть города. Далее среднезональные ставки дифференцируются в зависимости от характера использования городских земель. Скажем, минимальный размер земельного налога за городские земли, занятые жилищным фондом, в 2000г. составлял не менее 14,4 коп. за 1 м2 .

Порядок централизации средств земельного налога (как и арендной платы) за городские земли, как правило, определяется в Законе о федеральном бюджете на соответствующий год. В 2000 г. централизация этих средств установлена в следующих долях: 30% от общей суммы средств зачисляются в федеральный бюджет для финансирования Государственной программы повышения плодородия почв и ведения земельного кадастра; 20% налоговых поступлений направляются в бюджеты субъектов Российской Федерации на централизованно выполняемые мероприятия в соответствии со Ст. 24 Закона РФ «О плате за землю» (землеустройство, ведение земельного кадастра, мониторинг, охрана земель, освоение новых земель и т.п., а также инженерное и социальное обустройство территории); оставшиеся 50% налоговых поступлений остаются в распоряжении местных органов власти и поступают в соответствующие бюджеты. Исключением является г. Москва, в бюджет которой поступают все 70 % (т.е. без разбивки на городской и районные бюджеты) средств от земельного налога.[2]

Платежи за пользование недрами, акваторией и участками морского дна устанавливаются в соответствии с Законом РФ «О недрах». Они включают:

- платежи за право пользования, разведку, добычу полезных ископаемых, строительство подземных сооружений (не связанных с добычей полезных ископаемых), захоронение вредных веществ;

- отчисления пользователей недр на воспроизводство минерально-сырьевой базы;

- акцизные сборы;

- сборы на выдачу лицензий на недропользование.

Платежи за право пользования недрами (роялти) устанавливаются в зависимости от экономической оценки и качества месторождений полезных ископаемых и определяются как процентная доля от стоимости добытого минерального сырья (точнее, валовой выручки). Эта процентная доля дифференцируется. Для нефтяных компаний она составляет от 6 до 16% при среднем уровне в 8%. Величина платежей закрепляется в лицензионном договоре.

Плата за недра поступает в бюджеты различных уровней. Порядок централизации средств и их распределения между бюджетами зависит от вида недропользования. Например, при добыче так называемых общераспространенных полезных ископаемых (песок, гравий, глина, торф и т.п.) 100% роялти поступает в местные бюджеты. При добыче не общераспространенных полезных ископаемых пропорция распределения платежей между федеральным, региональным и местными бюджетами составляет, соответственно, 25, 25 и 50%. Платежи за пользование недрами континентального шельфа поступают в региональный бюджет (60% от общей суммы среды) и федеральный бюджет (40%).

Отчисления на воспроизводство минерально-сырьевой базы осуществляются пользователями недр, добывающими все виды полезных ископаемых, разведанных за счет государственных средств. Эти отчисления тоже по сути имеют налоговую форму. Они устанавливаются по единым ставкам для всех пользователей недр, добывающих данный вид минерального сырья, в процентах от так называемой чистой выручки (стоимость добытого сырья за минусом НДС и акцизов). Процентная доля может меняться в соответствии с вносимыми в законодательство изменениями. Так, в середине 90-х годов российские нефтяные компании вносили 10% от чистой выручки в виде налога на воспроизводство минерально-сырьевой базы. Отчисления на воспроизводство минерально-сырьевой базы являются элементом издержек производства горнодобывающих предприятий и включаются в себестоимость их продукции. Отчисления направляются в федеральный бюджет и бюджет субъектов Российской Федерации и используются по целевому назначению для финансирования работ по государственному геологическому изучению недр и воспроизводству минерально-сырьевой базы. С этой целью в составе бюджетов утверждаются соответствующие федеральные и региональные государственные программы.

На отдельные виды минерального сырья, добываемого из месторождений с относительно лучшими горно-геологическими и экономико-географическими характеристиками, законодательством России предусмотрено введение акцизов. В настоящее время акцизы установлены в частности на нефть, включая газовый конденсат. Ставки акцизов вводятся Правительством РФ с последующей индексацией. Так, акциз на природный газ впервые был введен в 1993 г. в размере 15% от стоимости реализованного раза газосбытовым предприятием непосредственным потребителям. С 1 сентября 1995г. ставка акциза была повышена до 30%. Акциз аналогичным образом взимается при реализации нефти и газового конденсата, а также природного газа на экспорт. Все разновидности акцизов поступают в бюджеты.

Имеет определенные особенности механизм платного недропользования для предприятий, осуществляющих свою деятельность в соответствии с Федеральным законом «О соглашениях о разделе продукции» (1995 г., с изменениями и дополнениями от 7 января 1999 г.). Этот закон призван обеспечить правовые гарантии и стимулировать привлечение дополнительных инвестиций, в том числе иностранных, в поиск, разведку и добычу минерального сырья на территории Российской Федерации, континентальном шельфе и в пределах ее исключительной экономической зоны, а также в проведение природоохранных мероприятий. С этой целью в течение срока действия соответствующего соглашения инвестор освобождается от взимания налогов, сборов, акцизов и иных обязательных платежей, за исключением налога на прибыль, платежей за пользование недрами, обязательных платежей по социальному и медицинскому страхованию, а также в Государственный фонд занятости населения РФ. Взимание этих налогов, сборов и платежей заменяется разделом продукции на условиях соглашения.

Платежи за пользование лесным фондом в соответствии с Лесным кодексом РФ имеют две основные разновидности: 1) лесные подати; 2) арендная плата.

Лесные подати взимаются при краткосрочном пользовании участками лесного фонда, арендные платежи - в случае их аренды. Отметим сразу, что в России пока преобладают среднесрочные договоры аренды на срок до 5 лет, что не создает заинтересованности в проведении арендаторами лесовосстановительных мероприятий. Ставки лесных податей устанавливаются либо за единицу лесного ресурса, либо (по отдельным видам лесопользования) - за гектар находящихся в пользовании участков лесного фонда. Арендная плата определяется на основе ставок лесных податей. При установлении ставок платы за древесину, отпускаемую на корню (лесных податей), значительными правами обладают субъекты Российской Федерации. Централизованно Правительством РФ определяются лишь минимальные ставки этих платежей.

Платежи за пользование лесным фондом имеют, таким образом, рентную природу. Они поступают в бюджеты всех трех уровней и используются, как это определено законодательством, для финансирования органов управления лесным хозяйством, а также на охрану и воспроизводство лесных ресурсов. Однако поскольку законом лесным платежам не придан статус целевых средств, централизуемые в результате их взимания средства могут использоваться не по назначению. Это и происходит на практике, особенно в условиях бюджетного дефицита, и приводит к хроническому недофинансированию лесоохранных и лесовосстановительных работ.

Одним из направлений налоговой реформы, реализуемой в настоящее время в России, является увеличение в общей сумме налоговых поступлений в бюджет платежей (налогов) за природные ресурсы. Этим целям, в частности, служит уточнение ранее применявшегося порядка платного природопользования и введение ряда новых платежей. Так, с 1998 г. в России впервые были введены платежи за животный мир. Кроме того, Федеральным законом «О плате за пользование водными объектами» (1998) расширен перечень ранее применявшихся платежей за воду. В настоящее время плата взимается за:

- в водные объекты. забор воды из водных объектов;

- удовлетворение потребностей в воде гидроэнергетики;

- использование акватории водных объектов для лесосплава, добычи полезных ископаемых, организованной рекреации, размещения плавательных средств, коммуникаций, зданий, сооружений. установок и оборудования для проведения буровых, строительных и иных работ;

- осуществление сброса сточных вод

При этом минимальные и максимальные ставки платы за пользование водными объектами по бассейнам рек, озер, морям, экономическим районам России устанавливаются централизованно Правительством РФ. Так, в настоящее время за забор из поверхностных водных источников 1тыс.м3 воды минимальная и максимальная ставки соответственно равны 30,0-176,0 руб. На этой основе законодательными (представительными) органами субъектов Российской Федерации определяются конкретные ставки платы по категориям плательщиков в зависимости от вида пользования водными объектами, их состояния и т.п. Сумма платы включается в себестоимость продукции (работ, услуг).

Платежи за забор воды из водных объектов, а также за сброс сточных вод доводятся до плательщиков в совокупности с лимитами водопользования (месячными, годовыми). При превышении этих лимитов ставки платы в соответствии с Законом «О плате за пользование водными объектами» (Ст. 4.5) увеличиваются в 5 раз в сравнении с базовым уровнем. Одновременное применение платежей и экологических нормативов является примером совместного использования экономических и административных подходов к управлению природопользованием. И такой порядок призван стимулировать охрану и рациональное использование водных ресурсов. Пользование водными объектами, как и недрами, осуществляется на основе лицензионного договора (разрешения). При его отсутствии ставки платежей также увеличиваются в 5 раз.

Платежи за пользование водными объектами зачисляются в федеральный бюджет и бюджет субъекта РФ в пропорции 40 и 60 % соответственно. Централизуемые в результате этого средства не менее чем на половину должны направляться на мероприятия по восстановлению и охране водных объектов. При этом средства, поступающие в бюджеты субъектов Федерации, могут быть по решению представительных органов этих субъектов полностью или частично перечислены в местные бюджеты с целью расходования на соответствующие водоохранные мероприятия.

1.2.2. Платежи за загрязнение окружающей природной среды

В России взимается плата за следующие виды загрязнений[3] :

- выброс в атмосферу загрязняющих веществ от стационарных и передвижных источников загрязнения;

- сбросы загрязняющих веществ в поверхностные и подземные водные объекты;

- размещение отходов.

Эмиссионные платежи выполняют следующие основные функции:

- являются важнейшим средством компенсации ущерба, наносимого окружающей природной среде, здоровью населения и материальным ценностям в результате выбросов (сбросов) вредных веществ и размещения отходов;

- служат основным источником формирования специализированных фондов охраны природы, средства которых используются для финансирования природоохранных мероприятий, оздоровления окружающей природной среды и повышения уровня экологической безопасности производства и потребления;

- стимулируют соблюдение экологических нормативов и стандартов, а также реализацию природоохранных инвестиции, благодаря их применению в комплексе с доводимыми до предприятий нормативами и существованию жестких санкций за сверхнормативное загрязнение природной среды (при соблюдении экологических нормативов предприятия вносят платежи по базовым ставкам, а сумма платежей включается в себестоимость; при нарушении экологических нормативов к базовым ставкам применяется повышающий коэффициент (как правило, в пределах пяти), и эта часть платежей компенсируется за счет прибыли предприятия-загрязнителя среды).

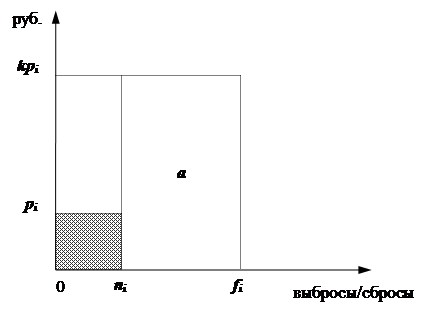

Данный порядок взимания платежей может быть проиллюстрирован следующим образом :

Рис. Порядок применения эмиссионных платежей в России.

Здесь pi - базовая ставка эмиссионного платежа по i -му виду загрязняющего вещества, входящему в круг веществ, выбросы которых на предприятии контролируются региональными экологическими органами;

k pi - «штрафная» ставка за сверхнормативное загрязнение среды, где k - повышающий коэффициент (как правило, в пределах пяти единиц);

ni - установленный предприятию норматив допустимого выброса i -го вредного вещества;

fi - фактический выброс i -го вредного вещества.

Заштрихованный прямоугольник показывает сумму средств, которую предприятие оплачивает при соблюдении экологических нормативов и которая включается в издержки его производства. Прямоугольник (а ) соответствует средствам, вносимым предприятием из прибыли при несоблюдении установленных нормативов выброса.

Базовые нормативы платежей по отдельным видам загрязняющих веществ и отходов с учетом степени их опасности для окружающей среды и здоровья населения устанавливаются централизованно Федеральным Правительством. Далее эти нормативы уточняются с поправкой на экологическую ситуацию и экологические факторы регионов. Конкретные размеры эмиссионных платежей для предприятий-загрязнителей определяются в регионах (субъектах Федерации) соответствующими органами исполнительной власти и территориальными органами экологического контроля. В случае реализации предприятием согласованных с региональными органами экологического контроля природоохранных инвестиций соответствующие затраты могут быть зачтены путем сокращения суммы вносимых им эмиссионных платежей.

В соответствии с Законом «Об охране окружающей природной среды» 10% общей суммы эмиссионных платежей направляется в федеральный бюджет и расходуется на содержание органов экологического контроля[4] . Оставшиеся 90 % перечисляются в экологические фонды (местные, региональные, федеральный) и используются для финансирования природоохранных мероприятий и экологических программ.

Эмиссионные платежи служат реализации важнейшего принципа современной экологической политики: загрязнитель - платит. Они призваны обеспечить экономическую ответственность предприятий-природопользователей за загрязнение окружающей среды и стимулировать проведение ими упреждающих природоохранных мероприятий. Реализация этого требования возможна при установлении эмиссионных платежей на уровне, при котором предельные экологические затраты балансируются с предельным ущербом от загрязнения среды, предотвращаемым вследствие этих затрат.

Однако на практике в России, как и в других странах, эмиссионные платежи занижаются. Основными причинами являются недостаточная платежеспособность предприятий-загрязнителей среды и, как следствие, боязнь властей вызвать разорение соответствующих компаний и массовые увольнения; опасения, связанные со снижением конкурентоспособности национальных товаропроизводителей в системе международной торговли вследствие «чрезмерного бремени экологических издержек»; просто тот факт, что охрана окружающей среды не стала в той или иной стране одним из общественных приоритетов. В случае занижения эмиссионные платежи не способны выполнить в полном объеме свойственные им функции и посылать рыночным субъектам правильные экономические сигналы, предопределяя их ориентацию на проведение адекватных экологических мероприятий.

В странах с переходной экономикой значение этого фактора еще более усиливается вследствие нестабильности социально-экономической ситуации и высокого уровня инфляции, сопровождающих особенно на начальных этапах рыночные реформы. Российским законодательством в этих целях предусмотрена индексация эмиссионных платежей. Однако на практике в течение всего периода 90-х годов эта индексация существенно отставала от темпов инфляции и общего повышения индекса цен, что явилось одной из причин хронического недофинансирования природоохранных мероприятий и дальнейшего ухудшения экологической ситуации в стране.

1.3. Финансирование природоохранных мероприятий. Экологические налоги

1.3.1. Финансирование природоохранных мероприятий

Финансы как инструмент экологического управления представляют собой систему отношений по формированию и расходованию фондов денежных средств, обслуживающих процессы охраны и воспроизводства природных ресурсов и поддержания на должном уровне экологической безопасности. В любой стране финансы имеют довольно сложную структуру, объединяя фонды денежных средств, образуемых на общенациональном, региональном, местном уровнях, а также на предприятиях-природопользователях.

Финансы неразрывно связаны с деятельностью государства по регулированию экономики, с образованием и расходованием средств различных бюджетов. В России в соответствии с федеративным государственным устройством формируются федеральный бюджет, бюджеты субъектов федерации, а также местные бюджеты. Доходная часть бюджетов всех трех уровней образуется преимущественно за счет налогов. Во многих странах налоговой системе принадлежит важная роль в деле как финансирования, так и стимулирования природоохранных мероприятий. Кроме того, обеспечению природоохранной деятельности необходимыми денежными средствами также может служить система кредитования, в том числе предоставление кредитов на льготных условиях (так называемые «мягкие» займы), беспроцентные ссуды, гранты и т.п.

Современная система финансирования природоохранной деятельности в России в качестве основных элементов включает:

- фонды охраны природы (экологические фонды), формируемые на общефедеральном уровне, уровне субъектов федерации и местном уровнях в составе соответствующих бюджетов и образующиеся в основном за счет аккумулирования платежей за загрязнение окружающей среды;

- фонды воспроизводства природных ресурсов (фонд воспроизводства минерально-сырьевой базы, фонд восстановления и охраны водных объектов и фонд управления, изучения, сохранения и воспроизводства водных биологических ресурсов), образующиеся на уровне Федерации и субъектов Федерации в составе соответствующих бюджетов за счет аккумуляции соответствующих платежей (за пользование недрами, водными объектами, водными биологическими ресурсами);

- бюджетные источники, за счет которых финансируются федеральные, региональные и местные экологические программы, природовосстановительные мероприятия по ряду отраслей, включая лесное, водное хозяйство, содержание особо охраняемых природных территорий, а также обеспечивается система органов экологического контроля и управления;

- кредитные ресурсы как отечественных, так и международных (в частности, Всемирного Банка, Европейского Банка Реконструкции и Развития и др.) банковских учреждений, участвующих в кредитовании инвестиционных природоохранных проектов;

- страховые фонды, как аккумулированные в бюджетах, так и образующиеся у страховых компаний, страхующих экологические риски, связанные с аварийным загрязнением природной среды;

- средства международных финансовых фондов и программ, предоставляемых для финансовой поддержки решения приоритетных экологических проблем, как правило, в виде грантов и субсидий (примером может служить финансовая поддержка формирования Местной повестки дня-21);

- специализированные фонды охраны (либо амортизационные фонды) предприятий-природопользователей, направляемые на экологическую модернизацию производства, реализацию инвестиционных природоохранных проектов и т.п.

Таким образом, для ныне действующей в России системы финансирования природоохранных и природовосстановительных мероприятий характерны:

- наличие многих источников, что призвано усилить ее надежность и устойчивость, имеющих важное значение в условиях реформирования экономики и сохранения кризисных тенденций;

- относительно высокий удельный вес бюджетного финансирования, проявлением чего, в частности, служит консолидация в бюджетах, ранее бывших внебюджетными, специализированных фондов воспроизводства природных ресурсов и экологических фондов.

Существенная роль бюджетного финансирования природоохранной деятельности обеспечивается тем, что в федеральном бюджете аккумулируются:

- 100% акцизов на нефть и природный газ;

- по 40% платежей - за пользование недрами при разработке основных (не общераспространимых) месторождений полезных ископаемых; за пользование лесным фондом; платы за пользование водными объектами;

- 10% эмиссионных платежей, определенная часть (по нормативам, дифференцированным по различным субъектам Федерации) земельного налога, а также лицензионных сборов (в соответствии со специальным законодательством РФ).

В бюджетах субъектов Российской Федерации в дополнение к этому аккумулируются по 60% платежей за пользование основными месторождениями полезных ископаемых; платежей за пользование лесным фондом и за пользование водными объектами[5] .

Наряду с доходами важно учитывать и расходы, направляемые на финансирование охраны окружающей среды, обеспечение экологической безопасности и воспроизводство природных ресурсов. Оценка общего объема средств, направляемых на эти цели в России из всех источников, в настоящее время в силу недостатков учета затруднена. По отдельным составляющим цифры таковы. Во второй половине 90-х годов удельный вес расходов по разделу федерального бюджета «Охрана окружающей природной среды и природных ресурсов, гидрометеорология, картография и геодезия» держался на уровне 0,4-0,5% при минимально необходимом уровне в 1%. Вместе с тем надо учитывать, что часть средств на экологические или близкие с ними цели, кроме того, отражается в так называемой ведомственной структуре федерального бюджета РФ и поступает через финансирование деятельности Министерства здравоохранения (заболевания экологической этиологии), Министерства но делам гражданской обороны, чрезвычайным ситуациям и ликвидации последствий стихийных бедствий (МЧС РФ), по линии которого покрываются затраты, связанные с ликвидацией последствий аварийных экологических ситуаций и наносимого ими ущерба окружающей природной и здоровью населения и ряда других ведомств.

Финансовый механизм охраны окружающей среды в России не является до конца сложившимся и устойчивым. Нуждается в дальнейшей проработке и его концептуальная база. Недостаточна эффективность применения весьма ограниченных сегодня ресурсов, выделяемых на экологические цели и воспроизводство природных ресурсов, что подтверждает факт сохранения острейших экологических проблем. Как показывает опыт других стран, в том числе и развитых, при наличии множества острых экологических проблем особую актуальность приобретает вопрос их концентрации на приоритетных природоохранных направлениях. Наиболее рациональным и удобным средством такой концентрации могут служить финансируемые из бюджетов и других источников целевые комплексные экологические программы. Именно по этому пути в 70-е годы шли США, что позволило им в относительно короткие сроки справиться с наиболее острыми экологическими проблемами (от «спасения» Великих Озер до строительства муниципальных очистных установок и сокращения загрязнения атмосферного воздуха выхлопными газами автотранспорта).

1.3.2. Экологические налоги

Во многих странах с эффективно действующим механизмом охраны окружающей среды существенную роль играют экологические налоги. Более того, усиление значения экологических и ресурсных налогов в ряде развитых государств оценивается как важнейшее направление кардинального реформирования налоговой системы в целом.

На практике применяются разнообразные экологические налоги. В развитых странах интерес к ним особенно возрос во второй половине 80-х годов в связи с критикой недостатков прямого государственного вмешательства в экологическую сферу и переключением внимания на экономические инструменты управления. Экологические налоги имеют различную форму и часто по-разному называются. В английском написании наряду со стандартным термином «taxes» также используются «charges», «levies», «fees», «duties». Подчас с определенными сложностями сопряжена и идентификация экологических налогов, так как наряду с налогами, направленными непосредственно на природоохранные цели, могут применяться финансовые инструменты, имеющие самостоятельное назначение, но оказывающие явный экологический эффект. Речь идет, в частности, об энергетических (топливных) налогах, о налогах на автотранспортные средства, отходы и т.п.

Все это затрудняет анализ экономического значения и «весомости» экологических налогов, их роли в общих налоговых поступлениях различных стран. Тем не менее выборочные исследования проводятся. Наиболее представительные данные подобного рода имеются по группе развитых европейских стран. Так, в середине 90-х годов в Дании удельный вес экологических (и сходных с ними по природоохранным целям) налогов в общих налоговых поступлениях составлял 7,3, а в валовом внутреннем продукте - 3,65%. По Финляндии аналогичные данные (при некоторой специфике структуры налоговых поступлений) составляли, соответственно, 5,4 и 2,47%, в Нидерландах - 6,12 и 2,94%. Наиболее высокие показатели были выявлены по Норвегии (10,75 и 4,92% соответственно) и Швеции (6,34 и 3,17%)[6] .

Налоговая система отражает государственные приоритеты. Есть налоги, которые легко собирать: на добавленную стоимость, на прибыль и имущество предприятий, подоходный налог. Рост этих налогов свидетельствует о слабости государства и его социальной политики.

Наоборот, уменьшение налогов на труд и капитал, сдвиг центра тяжести налогообложения в сторону природной ренты и экологических налогов - признаки здорового общества. Такое общество на практике реализует принцип устойчивого развития: заботу о будущих поколениях.

В странах Организации Экономического Сотрудничества и Развития (ОЭСР), куда входит большинство европейских стран, сдвиг налогового бремени в сторону экологических налогов - «Зеленая налоговая реформа» - начался в 1995-1996 годах.

С точки зрения концептуального подхода к экологическим налогам обычно выделяются две группы стран (из числа стран-членов ОЭСР). Первую группу образуют те страны, в которых экологическим налогам придается значительный вес в реализуемых ими налоговых реформах. Общей направленностью таковых является изменение структуры и акцентов в налоговой системе путем сокращения удельного веса налогов на доходы и относительного увеличения доли налогов на процессы производства/потребления, в том числе те, которые характеризуются негативным воздействием на окружающую среду. Особый акцент в этих реформах делается на энергетических и подобных налогах, которые рассматриваются как средство реструктуризации (в том числе природоохранной) производства/потребления. Подобные реформы с середины 90-х годов, в частности, реализуются в Дании, Норвегии, Швеции, а с конца 90-х годов идеи подобной реформы прорабатываются и в Германии.

Во вторую группу входят страны, в которых экологические налоги, хотя и применяются, но в меньших масштабах и вне контекста реформирования налоговой системы, это - Австрия, Бельгия, Франция. Кроме того, во всех странах в последнее время подчеркивается необходимость усиления стимулирующих функций экологических налогов, которые должны способствовать достижению реальных природоохранных эффектов, корректируя поведение рыночных субъектов в благоприятную для охраны среды сторону.

Существуют две основные разновидности экологических налогов: продуктовые и энергетические (ресурсные). Продуктовые экологические налоги являются косвенными и устанавливаются на товары, производство (потребление) которых сопровождается возникновением негативных экологических экстерналий. Продуктовые налоги повышают рыночную цену соответствующих товаров, что приводит к ограничению и рационализации их потребления. Они могут применяться на тару одноразового использования, различные контейнеры для питья (в том случае, когда на них не распространяется залоговая система), алюминиевую фольгу, пестициды, "некоторые моющие средства, соль для посыпки дорог и т.п. Объектом налогообложения может быть и продукция, изготовленная из дефицитного сырья, например, тропической древесины.

Энергетические и транспортные налоги включают налоги на различные виды топлива, в том числе на бензин, в зависимости от содержания в нем свинца, а также налоги на содержание в топливе углерода. Аналогичную направленность имеют и специальные регистрационные налоги на транспортные средства, уровень которых зависит от расхода в соответствии со стандартами топлива. В Швеции, имеющей богатый опыт учета экологических факторов, специальные налоги взимаются с предприятий в зависимости от выбросов оксидов азота, относящихся к числу парниковых газов.

Экологические налоги, в отличие от эмиссионных платежей, всегда поступают в бюджеты. Получаемые при этом средства могут направляться на стимулирование охраны природы потребителями, разработку и внедрение безотходных технологий, утилизацию отходов, расчистку старых свалок и т.п. Так, в Дании за счет этих средств действует специальная схема по сбору устаревших и вышедших из употребления автомобилей. В рамках этой схемы владельцам транспортных средств, потребление которых связано с существенной нагрузкой на окружающую природную среду (таковыми считаются автомобили, срок службы которых превышает 10 лет), выплачивается за их «сбор» специальная премия. При этом при введении новых экологических налогов осуществляется контроль за постоянством общего налогового бремени, вследствие чего это введение осуществляется комплексно и одновременно могут быть снижены какие-то другие налоги.

Что касается России, то российским законодательством «экологический налог» отнесен к федеральным налогам, но его определения в Налоговом кодексе не приводится. В ряде проектов поправок ко второй части кодекса экологический налог вводится вместо существующих платежей за загрязнения. В качестве налоговой базы предлагается использовать массы выбросов, сбросов и размещенных отходов с учетом опасности загрязняющих веществ для окружающей среды. Собираемый налог предлагается направлять в доходную часть бюджетов субъектов Российской Федерации. Т.е. доходы бюджетов ставятся в прямую зависимость от того, насколько «грязными» являются расположенные в субъекте Федерации производства. Это - главное негативное следствие принятой в законопроекте посылки обложения налогом не вида хозяйственной деятельности, опасного для окружающей среды, а его побочных результатов.

Опыт стран ЕС и ОЭСР показывает, что под экологическими налогами, составляющими значительную часть доходной базы бюджетов этих стран, понимают именно налоги на опасные для окружающей среды виды хозяйственной деятельности: производство энергетического и моторного топлива, электроэнергии, автомобилей и т.д. Иными словами, все, что может вызвать неблагоприятные изменения в окружающей среде, может быть предметом экологического налогообложения. Взяв это определение за основу, Директорат по налогам и таможенным сборам Европейской Комиссии разделил экологические налоги на семь групп.

Первая группа - энергетические налоги (на моторное топливо; на энергетическое топливо; на электроэнергию). Вторая - транспортные налоги (налоги на пройденные километры; ежегодный налог с владельца; акцизы при покупке нового или подержанного автомобиля). В-третьих, это платежи за загрязнения (эмиссии загрязняющих веществ в атмосферу и выбросы в водные бассейны). Далее идут платежи за размещение отходов. Они включают платежи за размещение отходов на свалках и их переработку и налоги на ряд специальных продуктов (упаковка, батарейки, шины, смазочные масла и т.п.). В особую группу выделены налоги на выбросы веществ, приводящих к глобальным изменениям (вещества, разрушающие озоновый слой, и парниковые газы). Также отдельно взимается налог на шумовое воздействие. Наконец, в седьмой группе - платежи за пользование природными ресурсами.

Российское налоговое законодательство предусматривает четыре основных вида платежей, связанных с автомобильным транспортом. Это акциз на приобретение нового автомобиля или мотоцикла (только с мощностью свыше 150 лошадиных сил), ежегодный транспортный налог, акцизы на бензин и дизельное топливо и плата за загрязнения. Ставка акциза на приобретение нового автомобиля с мощностью свыше 150 л.с. составляет 142 рубля за 1 лошадиную силу. Т.е. покупатель джипа с мощностью двигателя 200 лошадиных сил заплатит налог 28 400 рублей. Однако в сравнении с розничной ценой машины такого класса (1 400 000 рублей) величина акциза составляет всего 2 процента. Этот налог полностью зачисляется в доход российского бюджета.

Ежегодный транспортный налог уплачивается в бюджет субъекта федерации. Его ставки устанавливаются законом субъекта, но не могут превышать ставки, установленные НК, более чем в 5 раз. Максимально возможная ставка для джипа составляет 50 рублей за 1 лошадиную силу, или всего 0,7 % розничной стоимости новой машины.

Топливный акциз на высокооктановый бензин для джипа составляет 3 360 рублей за тонну, или, иными словами, в розничной цене бензина акциз составляет 15-18 процентов. Для дизельного топлива акциз составляет 1 000 рублей за тонну, в процентном отношении к розничной цене это также около 15-18 процентов. Этот налог зачисляется в российский бюджет и в бюджет субъекта федерации в соотношении 40 % на 60 %.

Нормативы платы за выбросы в атмосферный воздух на настоящее время составляют 1,3 рубля за 1 тонну сожженного бензина и 2,5 рубля за тонну дизельного топлива. В том случае, если рассматриваемый в примере джип принадлежит не частному лицу, а организации, то ей за год при пробеге 30 000 км придется заплатить около 10 рублей. (Что касается частных автомобилей, то их владельцы за выбросы в атмосферный воздух не платят ни копейки. Это кажется невероятным, если учесть, что в крупных российских городах доля автомобильных выбросов в загрязнении атмосферы составляет 80-90 % и частных среди машин - большинство).

На рассмотренном примере видно, что российские экологические налоги применительно к автотранспорту необременительны. На 2004 год запланированная сумма всех налоговых доходов составляла 2 071 млрд. рублей. Из них акцизы на бензин и дизельное топливо составляли соответственно 30,96 и 10,09 млрд. рублей, а акциз на автомобили и мотоциклы составляет 0,356 млрд. рублей. Таким образом, общая сумма «экологических» транспортных налогов составляла всего 2 % от общей суммы налоговых поступлений, или 0,26 % от ВВП. Здесь не учтена плата за негативное воздействие автомобилей на окружающую среду, но ее учет изменит эти соотношения лишь в третьем знаке.

Общая сумма платежей за все виды негативного воздействия на окружающую среду, запланированная в бюджете, составляет 2,14 млрд. рублей - или одну десятую процента от общей суммы налоговых поступлений, или 0,014 % от ВВП. Транспортный налог и 40 % акцизов на топливо идут в бюджеты субъектов Федерации, но их доля в общем объеме налоговых поступлений также невелика. В бюджете Санкт-Петербурга на 2004 год она составляла 4 процента, а общая плата за загрязнения - 0,3 процента. Эти налоги имеют целевое предназначение: транспортный налог и акцизы составляют около половины доходов бюджетного Дорожного фонда, а платежи за загрязнения являются определяющими для бюджета Экологического фонда.

В странах ЕС и ОЭСР, несмотря на общий рынок, налоги, связанные с легковыми автомобилями, в разных странах очень различаются. Они связаны с мощностью, объемом двигателя, весом, ценой автомобиля, потреблением топлива и выбросами CО2 . Налоги можно разделить на 4 группы: налог, уплачиваемый при приобретении автомобиля или при начале его эксплуатации (регистрационный сбор); ежегодный транспортный налог; налоги на топливо; другие налоги и платежи (страховка, платные дороги, парковка и т.д.). Регистрационный сбор уплачивается в 10 странах ЕС. В Германии и Великобритании, например, его нет. Это сбор обычно привязан к стоимости автомобиля, мощности двигателя, удельному расходу топлива, нормативам выхлопа или комбинации этих факторов. Наиболее проста схема начисления сбора в Дании - пропорционально цене. В Австрии сбор зависит от удельного расхода топлива. Этот налог может иметь регулирующее значение для охраны окружающей среды. Так, есть предложения по его значительному уменьшению для автомобилей с низким содержанием вредных веществ в выхлопе. В ряде стран налог тем выше, чем выше удельный расход топлива. Это стимулирует покупателя к приобретению экономичных и дружественных окружающей среде машин. Самые высокие регистрационные налоги в Дании и Финляндии. В Дании, например, этот налог составляет 180 % от суммы цены дилера и НДС. Датчане по этому поводу грустно шутят: «Ты должен заплатить за 3 машины, чтобы получить одну!». Ежегодный транспортный налог также может иметь регулирующее значение. В Германии он зависит от объема двигателя и существенно повышается для автомобилей, не удовлетворяющих стандартам выхлопа, установленным в ЕС.

Величина акциза на бензин в 2-4 раза превышает его себестоимость. Примерно такие же соотношения существуют и для дизельного топлива, но в некоторых странах ЕС его розничная цена существенно ниже цены на бензин. Выравнивание цен в настоящее время является одной из главных забот ЕС, особенно в преддверии вступления новых членов. Выравнивание цен необходимо, в частности, и затем, чтобы владельцы и водители тяжелых грузовиков строили свои маршруты передвижения исходя из критерия кратчайшего расстояния, а не минимальной стоимости пробега. В 2000 году розничная цена литра неэтилированного бензина в Великобритании составляла 85 пенсов (около 40 рублей). Из них стоимость сырой нефти и затраты на переработку составляли 20 %, НДС - 15 %, торговая наценка - 5 %, а величина акциза 60%.

Ежегодные налоговые поступления по всем перечисленным выше налогам были весьма значительны и составляли для стран ЕС в 1999 году от 4,5 % (Италия) до 10,2 % (Ирландия) от общих сумм собираемых налогов. Собираемые налоги поступают в бюджет стран ЕС. Как правило, эти налоги нейтральны для бюджета - на соответствующие суммы понижаются отчисления в социальные фонды и подоходный налог. Часть транспортных налогов имеет в ряде стран целевое предназначение. В Японии 100 % налога на топливо тратится на финансирование работ по повышению безопасности снабжения моторным топливом и на разработку его альтернативных видов.

Опыт стран ЕС и ОЭСР показывает, что сдвиг центра тяжести налогообложения в сторону налогов на опасные для окружающей среды виды деятельности приводит к увеличению активности на рынке труда. Кроме того, важны регулирующие возможности налогов, побуждающие потребителя использовать более «чистые» и экономичные модели автомобилей. Целевое назначение налогов позволяет направлять значительные средства на охрану окружающей среды и совершенствование транспортной инфраструктуры.

Глава II . Экологическое законодательство

2.1. Экологические программы ЕС

Вот уже 30 лет Европейское Сообщество (ЕС) осуществляет собственную политику в области окружающей среды. За этот период организацией были проведены значительные по масштабу мероприятия природоохранного характера, создана правовая база для регулирования и координации экологической деятельности государств-членов, разработаны и внедрены новые подходы к защите и улучшению качества окружающей среды. Сегодня ЕС является одним из лидеров в природоохранном сотрудничестве на европейском континенте, при том, что экологическая политика и деятельность Сообщества неразрывно связаны с глобальными мероприятиями, в частности проводимыми под эгидой ООН, в сфере защиты окружающей среды.

Сегодня защита окружающей среды является одним из приоритетов Сообщества наряду с другими направлениями интеграции. ЕС обладает широкой компетенцией в области экологии на основе Договора об учреждении Европейского сообщества 1957 г., издает в этой сфере значительное количество нормативных актов, обладает полномочиями по сотрудничеству в этой области на международной арене. Функционирование каждого из институтов (главных органов) Сообщества затрагивает проблемы экологии.

Опираясь на положения учредительного договора, практическая деятельность ЕС в области экологии строится на основе специальной среднесрочной программы действий в отношении окружающей среды. Программа действий Сообщества в области окружающей среды – политико-правовой документ, определяющий приоритетные мероприятия организации на ближайшую перспективу. Экологическая программа действий устанавливает конкретные цели и задачи, достигнуть и выполнить которые Сообществу под силу исходя из современной ситуации.

За все время проведения Сообществом экологической политики было принято шесть таких программ. Первая из них появилась в 1973 г., она и по сей день является классическим документом в сфере окружающей среды периода обращения европейских государств к проблемам экологии после Стокгольмской конференции ООН по окружающей человека среде 1972 г.

Последующие экологические программы действий принимались, соответственно в 1977 г. (Вторая программа), в 1983 г. (Третья программа) и в 1987 г. (Четвертая программа).

Фундаментальной по содержанию явилась Пятая программа действий Сообщества в области окружающей среды, принятая в 1993 г. и получившая название «В направлении устойчивости». Пятая программа действия по окружающей среде взяла на вооружение ЕС концепцию устойчивого развития, ставшую официальной стратегией ООН по выходу человечества из экологического кризиса после проведения Конференции ООН по окружающей среде и развитию 1992 г. в Рио-де-Жанейро (РИО–92).

Современная Шестая программа действий Сообщества в области окружающей среды была утверждена Решением Европейского парламента и Совета № 1600/2002/ЕС от 22 июля 2002 г. Новая программа экологических действий появилась непосредственно перед Всемирной встречей на высшем уровне по устойчивому развитию (РИО+10), прошедшей под эгидой ООН в Йоханнесбурге с 26 августа по 4 сентября 2002 г.

Окончательный текст Шестой программы после внесения многочисленных поправок и переработки текста в Согласительном комитете был утвержден только 22 июля 2002г., а опубликован в «Официальном журнале Европейских сообществ» 10 сентября 2002 г. В целом, принятие новой экологической программы ЕС заняло около полутора лет.

Окончательный текст Шестой программы действий Сообщества в области окружающей среды отличается от первоначально предложенного Комиссией, т.к. в окончательном варианте исчезло название программы «Окружающая среда 2010 – наше будущее, наш выбор».

Как и планировалось Шестая программа учреждена сроком на 10 лет, что отличает ее от предыдущих программ, которые охватывали меньший период времени. Первоначально планировалось ввести новую программу до 2010 г., однако из-за задержки в принятии, в окончательном тексте было определено, что программа действует в течение 10 лет начиная с 22 июля 2002 г., т.е. до 21 июля 2012 г.

Новая программа экологических действий, в целом, направлена на обеспечение трех условий проведения экологических мероприятий Сообщества:

1. Интеграция потребностей окружающей среды в различные направления деятельности ЕС и имплементация принципа экологической обусловленности деятельности Сообщества, изложенного в ст. 6 Договора об учреждении ЕС;

2. Продолжение мероприятий, направленных на обеспечение устойчивого развития;

3. Проведение экологических мероприятий с расчетом на текущее и будущее расширение Европейского Союза, т.е. вступления в него новых государств.

Программа концентрирует внимание на четырех приоритетных сферах действий Сообщества на ближайшие годы, к ним относятся:

- изменение климата;

- природа и биологическое разнообразие;

- окружающая среда, здоровье и качество жизни;

- природные ресурсы и отходы.

Шестая программа определяет как общие цели, задачи, принципы и стратегические подходы экологической деятельности ЕС на ближайшие 10 лет, так и конкретные цели, задачи и ключевые мероприятия в упомянутых выше сферах. Программа также определяет основные задачи организации в сфере международного сотрудничества по проблемам экологии и устанавливает критерии формулирования экологической политики на основе обработки соответствующей информации и получения новых данных.

Шестая программа действий Сообщества в области окружающей среды является центральным документом в области экологии на европейском континенте на ближайшее десятилетие. Учитывая масштабы предусматриваемых мероприятий и характер деятельности ЕС, в соответствии с Программой будут координироваться мероприятия в сфере охраны окружающей среды не только государств-членов ЕС, но и государств-кандидатов, а также других стран Европы и европейских международных экологических организаций. Данный документ имеет большое значение как для России, так и для участника европейских процессов в природоохранной сфере[7] .

2.2. Экологическое законодательство стран ЕС и РФ

Формально экологическое законодательство России охватывает все вопросы охраны окружающей среды, что на практике не обеспечивает предупреждение экологических последствий хозяйственной деятельности и охрану здоровья людей. Оно характеризуется чрезвычайной сложностью бюрократических процедур, создавая неоправданные препятствия для производителей. Его исполнение требует больших затрат, а финансовые и людские ресурсы государственных органов, отвечающих за выдачу разрешений и контроль, ограничены.

К таким выводам пришли российские и международные эксперты, работавшие по проекту ТАСИС "Гармонизация нормативных баз в области охраны окружающей среды, Россия". По результатам исследования выработаны рекомендации о совершенствовании российского экологического законодательства.

В периоды истории государств, когда экономический рост становится главной задачей, охрана окружающей среды отходит на второй план. В результате состояние окружающей среды ухудшается, страдает и здоровье людей. Так было в ЕЭС после его образования в 1957 г. и особенно в его наиболее промышленно развитых государствах-членах, таких как Германия и Нидерланды. Именно эти государства с 1960-х годов первыми стали принимать национальные меры по охране окружающей среды, ориентированные на решение отдельных проблем - загрязнение воздуха, опасные химические вещества. Ужесточение экологических ограничений удорожало производство. Нарушался и принцип свободного перемещения товаров: продукцию, произведенную в одной стране, нельзя было экспортировать в другую из-за различия экологических требований. Эти факторы наряду с ростом общественного экологического сознания привели к тому, что с 1970 г. ЕЭС стало проводить общерегиональную экологическую политику.

На первых порах она была нацелена на решение отдельных проблем. Так, после аварии на химическом предприятии в итальянском городе Севезо в 1976 г., при которой в окружающую среду попал диоксин, на уровне ЕЭС были приняты законодательные акты, касающиеся предупреждения аварий и транспортировки отходов. Нередко для решения одних и тех же проблем принимались разные документы, по-разному трактовавшие эти проблемы и вводившие подчас несогласованные ограничения.

Позже выяснилось, что принятие отдельных экологических законов как ответная мера на отдельные экологические проблемы неэффективно, ибо их реализация связана с созданием громоздкой и дорогостоящей административной системы. Главной задачей стало повышение эффективности экологического законодательства в целом.

Технически это достигалось координацией положений отдельных нормативных актов и, что еще важнее, - правовых требований в рамках единых правовых механизмов. В Нидерландах в 1979 г. унифицировали процедуру выдачи экологических разрешений. В 1993 г. там приняли комплексный закон об управлении окружающей средой, содержащий взаимосвязанные материальные и процессуальные нормы. В нем был закреплен механизм экологического разрешения, в соответствии с которым для конкретного предприятия устанавливались конкретные ограничения воздействия на отдельные природные среды и окружающую среду в целом, определялись условия размещения отходов, нормы потребления энергии и природных ресурсов.

В 1996 г. такой подход ввели на уровне ЕС, приняв Директиву о комплексном контроле и предупреждении загрязнения, согласно которой ограничения на выбросы и сбросы загрязняющих веществ, а также образование отходов координировались, исходя из охраны экосистемы в целом, и непосредственно включались в разрешение. Одновременно стимулировались экономия ресурсов, сокращение загрязнений и отходов за счет наилучшей (с точки зрения охраны окружающей среды в целом) организации производства, названной наилучшей доступной технологией. В наиболее загрязняющих окружающую среду отраслях промышленности производство могло вестись только на основе такой технологии, а конкретные модели для каждой отрасли были собраны в "Справочнике по наилучшей доступной технологии", предназначенном для предпринимателей и государственных органов, ответственных за решения по организации производства и выдачу разрешений.

Реформы в России, изменение структуры и наметившийся рост экономики, расширение связей с другими странами заметно влияют на темпы развития и содержание экологического законодательства РФ. С начала 1990-х годов принято более 30 федеральных законов, связанных с использованием природных объектов и охраной окружающей среды от воздействия хозяйственной и иной деятельности. В них закреплены и усовершенствованы традиционные и хорошо зарекомендовавшие себя национальные подходы, введены новые правовые механизмы, учитывающие международные обязательства РФ и зарубежный опыт. Для более эффективной реализации некоторые подходы и механизмы нуждаются в совершенствовании, но, принимая новые законы, необходимо обеспечить исполнение действующих.

В основополагающем Федеральном законе "Об охране окружающей среды" закреплен принцип, по которому хозяйственная и иная деятельность, оказывающая воздействие на окружающую среду, должна осуществляться на основе интегрального и индивидуального подходов к установлению требований в области ее охраны к субъектам, осуществляющим или планирующим такую деятельность. Интегральный подход означает, что, устанавливая экологические требования к предприятиям и другим источникам воздействия, следует учитывать единство и взаимодействие всех компонентов природы и снижать воздействие на экосистемы в целом. Концепция российского экологического законодательства отражает выраженный в законодательстве ЕС интегральный подход к охране окружающей среды и при сходстве концепций правовые процедуры и механизмы реализации различаются.

Федеральные законы "Об охране атмосферного воздуха" (1999), "Об отходах производства и потребления" (1997), Водный кодекс РФ (1995) определяют сложную систему нормирования воздействий на окружающую среду и выдачи разрешений на выбросы, сбросы и размещение отходов. Федеральный закон "Об охране окружающей среды" (2002) предусматривает, что нормативы воздействий устанавливаются с учетом наилучших существующих технологий.

В июле 2003 г. вступил в силу Федеральный закон "О техническом регулировании", на основе которого предстоит реформировать систему стандартизации и разработать технические требования к продукции, процессам ее производства, эксплуатации, хранения, перевозки, реализации и утилизации. Наряду с формированием национальной технической политики закон нацелен на гармонизацию отечественного законодательства с международными торговыми правилами. Он, несомненно, затронет вопросы охраны окружающей среды и заметно повлияет на действующую систему нормирования и определение экологических воздействий при любой деятельности.

Экологическое законодательство РФ в принципе соответствует признанным в странах ЕС и в международных отношениях правовым подходам и решениям. Но затраты на выполнение правоприменительных административных действий (установление нормативов, выдача разрешений, контроль) слишком велики и не всегда оправданы. Слишком часто нарушаются условия разрешений на выбросы и сбросы. Разные нормативные акты подчас противоречат друг другу. Так, в Федеральном законе "Об охране окружающей среды" и в ряде ведомственных актов говорится о разрешениях на сбросы и выбросы в водные объекты, а в Водном кодексе - о получении не разрешения, а лицензии. Разными оказываются и сроки их действия.

Нередки неясные формулировки, затрудняющие толкование. Так, хотя в законе "Об охране окружающей среды" термин "наилучшие существующие технологии" и определен, как их использовать, устанавливая нормативы для предприятий, и как эти нормативы сочетаются с другими экологическими требованиями - непонятно.

Не прописаны процедуры реализации правовых требований, что ставит под сомнение законность решений исполнительной власти и не определен порядок выдачи Правительством РФ разрешений на выбросы загрязняющих веществ в атмосферный воздух. Форма разрешения установлена еще в 1989 г. инструкцией Госкомприроды СССР и не учитывает требований российского законодательства об охране атмосферного воздуха. Некоторые территориальные органы МПР выдают разрешения на образование отходов и лимиты на их размещение, хотя в законах "Об охране окружающей среды" и "Об отходах производства и потребления" говорится о разрешениях только на размещение отходов. Необходимых же подзаконных актов, которые определяли бы порядок выдачи разрешений, до сих пор нет.

Нормативы качества - чрезвычайно жесткие и в большинстве своем невыполнимы. В общей сложности действует порядка 4000 нормативов для всех природных сред, контроль соблюдения всех нормативов технически и экономически невозможен. Реально контролируют только те загрязняющие вещества, за выбросы и сбросы которых взимается плата. Нормативы предельно допустимых вредных воздействий на водные объекты вообще не разработаны, хотя уже принято несколько подзаконных актов, определяющих порядок и критерии их определения. Нет и экологических нормативов для атмосферного воздуха.

Нормативы воздействий, наоборот, отличаются излишней гибкостью, разрешающей, по сути, легально нарушать закон. Это касается, в частности, временно согласованных нормативов: они позволяют довольно долго вести деятельность с нарушением нормативов качества.

Фактически отсутствуют стимулы природоохранных усилий предприятий. Не предусмотрены поощрения за снижение выбросов и сбросов, упомянутые в Законе "Об охране окружающей среды".

В области нормирования действуют десятки чрезвычайно сложных и запутанных методик, недоступных для понимания многими заинтересованными лицами. Проверить сложные расчеты неспециалисту не под силу, хотя от этого часто зависят законные экологические права и интересы граждан, да и судьба самих производств.

Важные решения часто принимают в результате сложных бюрократических процедур, но без необходимых межведомственных согласований. Далеко не всегда условия выдачи разрешений согласованы между МПР и Минздравом. Нормативы на выбросы и сбросы подчас не согласованы с Госгортехнадзором, а разрешения на сбросы - с органом, отвечающим за качество рыбохозяйственных водоемов.

В контрольных органах не хватает специалистов, слаба техническая база. Отсутствует необходимая прозрачность, что ущемляет права граждан на благоприятную окружающую среду и участие в принятии решений.

Закон "О техническом регулировании" оставляет пока открытым вопрос о том, относятся ли экологические нормативы к национальным стандартам. Если да, то их разработкой займется Госстандарт, и многие из них будут пересмотрены. Если нет, то их отнесут к "требованиям к процессам производства" и все равно пересмотрят

Необходимость дальнейшего совершенствования экологического законодательства очевидна. Выработанные при реализации проекта рекомендации могут ему помочь. Предлагается ввести единое экологическое разрешение, устанавливающее взаимосвязанные и согласованные экологические требования к производственной деятельности. Такое разрешение будет необходимым для всех предприятий тех отраслей, которые в наибольшей мере загрязняют окружающую среду, а также для производств, использующих особо опасные вещества. Предстоит принять специальный закон об экологическом разрешении и поправки к Закону "Об охране окружающей среды" (новую главу - "Экологическое разрешение"), определить круг субъектов, порядок предоставления разрешения и его содержание.

Помимо нормативов предельно допустимых сбросов, выбросов, объемов образования отходов, экологическое разрешение определит индивидуальные требования к безопасности производства, введению в строй, эксплуатации и закрытию предприятия, производственному мониторингу. В нем будут отражены ограничения на шумовое загрязнение, требования эффективного использованию энергии и сырья. Все требования будут согласованы, чтобы достичь максимального эффекта и исключить перемещение отходов из одной среды в другую. В законе закрепят право граждан на участие в определении условий разрешений.

С введением единого экологического разрешения связаны основные надежды на повышение эффективности отечественного природоохранного законодательства, устранение существующих в нем пробелов и противоречий. Установив обоснованный срок его действия, государство позволит предприятиям работать стабильно. Подход, связанный с использованием наилучшей доступной технологии, должен стимулировать научные исследования и внедрение "чистых" технологий. Поскольку вместо множества разрешений понадобится одно, расходы государства на содержание чиновников, отвечающих за выдачу разрешений, и издержки предприятий, связанные с приобретением разрешений, заметно сократятся. Снизится и загруженность федеральных контрольных органов, которым придется контролировать меньше предприятий. Контроль по отношению к предприятиям, не подпадающим под действие единого экологического разрешения, сохранится, но уже не потребует таких затрат. Возможно и разграничение контрольных полномочий между центром и субъектами и даже их полная передача в регионы.

При сравнении российского и европейского законодательств напрашивается вывод: действующая у нас система нормативов предельно допустимых концентраций загрязняющих веществ (ПДК) нуждается в пересмотре. Число ПДК необходимо резко сократить, установив достижимый без ущерба здоровью и окружающей среде уровень. Это исключит массовое нарушение законов и, как следствие, полное неуважение к ним.

По наиболее типичным или опасным загрязнителям предельно допустимые выбросы (ПДВ) и предельно допустимые сбросы (ПДС), как и ПДК, должны устанавливаться законом, хотя и могут различаться для разных отраслей. Для каждого предприятия, подпадающего под действие положений о едином экологическом разрешении, ПДВ и ПДС определят с учетом наилучших доступных технологий в понимании законодательства ЕС. Будет жестко ограничено применение временно согласованных нормативов, допустимых лишь на короткий (до 6 месяцев) срок и только при ясно определенных обстоятельствах.

Возможное "смягчение" ПДК не отразится на ПДВ, ПДС или других экологических нормативах - ограничения определят по наиболее жесткому из них.

Подход, основанный на представлении о наилучшей существующей технологии, потребует разработки документа с описанием таких технологий для разных отраслей. Государственный орган, выдающий комплексное разрешение, не станет диктовать предприятию, какую технологию ему использовать, однако определит в нем выбросы и сбросы с учетом самых современных технологических решений.

Все это может потребовать от предприятий дополнительных расходов на охрану окружающей среды и считается, что это станет препятствием для экономического роста. Чтобы избежать этого, в законодательстве и практике ЕС предусмотрены разные экономические механизмы, в том числе торговля квотами на выбросы, позволяющая распределять расходы и постепенно снижать издержки.

Введение в России единого комплексного разрешения не только оптимизирует природоохранную деятельность и связанные с ней издержки, но и повысит конкурентоспособность наших товаров на мировом рынке.

Выработка рекомендаций по гармонизации экологических законодательств РФ и ЕС лишь первый шаг на пути к совершенствованию отечественного экологического права. Тем важнее их успешная реализация.

Заключение

Проанализировав все вышеизложенное можно выделить следующее:

- Важную роль в обеспечении экологической безопасности процессов производства и потребления, а также в устойчивом функционировании сферы природопользования и охраны окружающей среды играет механизм управления. В целях экологического управления взаимосвязано используются административно-правовые, морально-психологические и др. инструменты и стимулы.

- Конкретный состав инструментов экологической политики имеет свои особенности в различных странах и определяется ими самостоятельно с учетом ориентиров общенациональной экологической политики, методов управления и т.д.

- Учет экологических факторов в налогообложении является одним из ведущих проводимых в ряде стран налоговых реформ. Во многих странах налоговой системе принадлежит важная роль в деле, как финансирования, так и стимулирования природоохранных мероприятий.

- В России финансовый механизм охраны окружающей среды не устойчив и не является до конца сложившимся. Недостаточно средств выделяется на экологические цели и решение экологических проблем.

Следовательно необходимо финансировать из бюджетов и других источников целевые комплексные экологические программы.

Что касается экологического законодательства. Экологическое законодательство ЕС считается самым развитым. Уже 30 лет Европейское Сообщество осуществляет собственную политику в области окружающей среды. Сегодня ЕС является одним из лидеров в природоохранном сотрудничестве на европейском континенте. Функционирование каждого из инструментов (главных органов) Сообщества затрагивает проблемы экологии. Экологическая программа действий устанавливает конкретные цели и задачи, достигнуть и выполнить которые Сообществу под силу исходя из современной ситуации.

На сегодняшний день в Европе действуют восемь наиболее влиятельных природоохранных организаций, являющихся «зонтичными» объединениями для более чем 130 национальных групп: BirdLife International, Climate Network Europe (CNE), European Environmental Bureau (EEB), European Federation for Transport and Environment (T&E), Friends of the Earth Europe (FoEE), Greenpeace International, International Friends of Nature, World Wide Fund for Nature (WWF).

Экологическое законодательство РФ а принципе соответствует признанным в странах ЕС и в международных отношениях правовым подходам и решениям. Но! Система экологического законодательства не является целостной и сбалансированной. Не прописаны процедуры реализации правовых требований, что ставит под сомнение законность решений исполнительной власти и не определен порядок выдачи Правительством РФ разрешений на выбросы загрязняющих веществ в атмосферный воздух.

Нормативы качества чрезвычайно жесткие и в большинстве своем невыполнимы. В общей сложности действуют порядка 4000 нормативов для всех природоохранных сред, контроль соблюдения всех нормативов технически и экономически невозможен.

Следовательно необходимо совершенствовать системы экологического законодательства. Создать федеральные законы: об отходах, об использовании агрохимикатов, об опасных веществах, об экологической информации (статистике), об экологическом страховании.

Также необходимо увеличить количество специалистов в контрольных органах, т.к. на данный момент техническая база еще слаба.

Развитие в России экологической программы не только оптимизирует природоохранную деятельность и связанные с ней издержки, но и повысит конкурентоспособность наших товаров на мировом рынке.

Список литературы

1. Государственный доклад «О состоянии окружающей природной среды Российской Федерации в 2000 году». - М.: Государственный центр экологических программ, 2001.

2. Данилов-Данилъян В.И., Лосев К.С. Экологический вызов и устойчивое развитие. - М.: Прогресс-Традиция, 2000.

3. Ерофеева Б.В. Экологическое право. М., 1998.

4. Касьянов П.В. Переход к устойчивому развитию: эколого-экономические предпосылки. - М.: Изд-во НУМЦ Госкомэкологии России, 1998.

5. Комаров М.А., Мелехин Е.С., Кимельман С.А. Проблемы развития экономики природопользования. - Калуга: ВИЭМС, 1999.

6. Национальный план действий по охране окружающей среды Российской Федерации на 1999-2001 годы // Российская газета. 1999. 16 янв.