| Скачать .docx |

Реферат: Международное налоговое планирование

Шестакова Екатерина Владимировна, Кандидат юридических наук, Генеральный директор ООО «Актуальный менеджмент»

Осуществление международного налогового планирования актуально для многих российских компаний в связи с расширением бизнеса. Международное налоговое планирование наиболее актуально для экспортных компаний, но важно и для небольших компаний, которые хотят выйти на международный рынок.

Особенностью международного налогового планирования является тот факт, что международные аспекты планирования изучены не достаточно хорошо. Отдельные аспекты налогового планирования российском предприятий в системе противодействия «отмыванию» незаконных доходов изучены Генераловым А.Н. Кроме того, Ермишина О.А. уделила внимание вопросам налогового планирования в холдингах.

В этой связи хотелось бы особо обратить внимание на тот факт, что именно холдинговые структуры активно используют налоговое планирование как в деятельности в Российской Федерации, так и за рубежом.

В целом много работ посвящено общим вопросам налогового планирования. Среди авторов можно выделить научные работы: Мелешева Р.С., Федечкиной Д.Ю., Подкопаева А.П., Ашурбековой З.Н., Дворецкой В.В., Николаева Д.В., Фишер О.В., Воробьева Д.А. и других.

Вместе с тем, само понятие «налогового планирования» различные авторы понимают по разному. Под налоговой оптимизацией (налоговым планированием) обычно понимается деятельность по правомерному уменьшению налогового бремени, а под международным налоговым планированием – налоговое планирование в международных коммерческих операциях. Важнейшим приемом международного налогового планирования является перераспределение функций между участниками международной группы компаний, направленное на аккумулирование дохода в наименее налогооблагаемых элементах группы. Эта цель может достигаться, в частности, путем трансфертного ценообразования или аккумулирования в низконалоговых юрисдикциях процентного и дивидендного дохода, а также дохода в виде лицензионных выплат (роялти) за использование интеллектуальной собственности группы[1] . Главным инструментом международного налогового планирования, по словам Лермонтова Ю.М.[2] , является создание за рубежом офшорных, льготных и других специализированных компаний, предназначенных для снижения налоговых потерь. Иванец Ю.Л. [3] связывает международное налоговое планирование, прежде всего, со схемами уклонения от налогов, указывая, что «уклонение от уплаты налогов в большинстве случаев осуществляется с использованием агрессивных способов налогового планирования – так называемых налоговых схем. Таких схем существует огромное множество, и они создаются и видоизменяются столь же динамично, сколь динамично изменяется законодательство – как российское, так и иностранное, являющееся весьма существенным фактором при международном налоговом планировании». Мачехин В.А. связывает процессы международного налогового планирования с получением финансирования, указывая, что [4] «получение финансирования от иностранных сестринских компаний – чрезвычайно распространенная практика международного налогового планирования применительно к России. Популярность таких займов объясняется тем, что формально они не подпадают под действие правил тонкой капитализации».

Виноградова А.[5] рассматривает международное налоговое планирование с точки зрения международной ежегодной отчетности, отмечая, что «реже встречающееся направление (налогового планирования) – это оптимизация налоговых активов в международной ежегодной отчетности. Данный вариант связан с возможным применением бухгалтерских методов налогового планирования, которые также позволяют оптимизировать итоговую налоговую нагрузку, эффективную налоговую ставку, отражаемую в международной финансовой отчетности».

Вместе с тем, международное налоговое планирование нельзя рассматривать исключительно как схему уклонения от налогов или как способ получения займов или кредитов.

Причины налогового планирования за рубежом для Российских компаний могут заключаться в следующем:

расширение бизнеса;

выбор наиболее выгодных юрисдикций для открытия нового офиса;

получение зарубежного кредитования под небольшие проценты;

уменьшение налогооблагаемой прибыли в России или в юрисдикциях с более высокими ставками налога;

усиление конкурентных преимуществ в части предоставления услуг не в одной стране, а во многих странах;

привлечение инвестиций

другое.

Саркисов А.К.[6] выделяет следующих спектр операций, связанных с налоговым планированием. «Существует широкий спектр офшорных операций, обслуживающих самые разнообразные потребности физических и юридических лиц, как-то: использование для расчетов дебетовых и кредитных карточек, открытых на имя офшорной компании; доступ к кредитным ресурсам иностранных банков, к международному рынку депозитов и услугам по управлению капиталом и инвестициями; выбор финансовых схем и посредников; валютный дилинг; оптимальную маршрутизацию доходов с учетом особенностей международной сети налоговых и инвестиционных соглашений; владение и распоряжение зарубежным имуществом; обеспечение перераспределения активов внутри корпорации; построение холдинговых организаций с взаимозависимыми интегрированными элементами и т.д.».

Виды международного налогового планирования

В целом, можно выделить два основных вида международного налогового планирования:

планирование налогов в странах СНГ, в том числе в рамках Таможенного союза;

планирование налогов в западных странах.

Планирование налогов в западных странах, в свою очередь, можно подразделить на:

планирование налогообложения при работе в оффшорах;

планирование налогообложения при работе в оншорах;

планирование налогов в Европейском регионе;

планирование налогов в Американском регионе;

планирование в Азиатском регионе.

Для налогового планирования в оффшорах и оншорах характерны низкие налоговые ставки, применяемые с целью привлечения максимальных инвестиционных потоков. Однако не со всеми странами данной группы ведущие государства имеют соглашения об избежании двойного налогообложения. В европейском регионе применяются различные дифференцированные ставки налогообложения по налогу на прибыль, кроме того для европейских стран характерно применение налога на добавленную стоимость. В Соединенных штатах используются традиционно одни из самых высоких ставок по налогу на прибыль и отсутствует налог на добавленную стоимость. Азиатский регион имеет ряд особенностей, в том числе связанных с национальным менталитетом, что ярко выражено, например в Японии.

Можно также выделить в зависимости юрисдикции стран планирование со странами «черной», «серой» и «белой» юрисдикции. Данная особенность отмечена Иванцом Ю.Л. [7] На сегодняшний день в «черном» списке ОЭСР нет ни одной юрисдикции. «Серый» список включает в себя в основном классические офшоры, хотя встречаются и налоговые юрисдикции, популярные для целей международного налогового планирования, такие как Лихтенштейн и Сингапур. «Белый» список содержит по большей части налоговые юрисдикции, не имеющие популярных льготных налоговых режимов (к ним, кстати, отнесена и Россия). Однако есть в нем и несколько офшорных зон, которые успели заключить 12 соглашений, соответствующих стандартам налоговой прозрачности. Интересно, что количество офшорных зон в «белом» списке быстро увеличивается.

В свою очередь, также можно разделить планирование по видам налогов условно на «низкие», «средние» и «высокие». Однако это деление является весьма условным. При этом, например Погорлецкий А.И. выделяет только юрисдикции с «нормальным» уровнем налогов. Юрисдикции с «нормальным» уровнем налогов (шкала ставок подоходных налогов 20 – 40%), налоговая система которых имеет встроенные дискретные режимы налогообложения. Дискретные (скрытые) режимы льготного налогообложения предполагают существование в налоговом законодательстве стран с традиционно высоким (или нормальным) уровнем налогообложения определенных льгот, позволяющих налогоплательщикам существенно снизить налоговое бремя[8] .

Выбор юрисдикции

Международное налоговое планирование может осуществляться на нескольких стадиях работы предприятия:

при планировании развития компании и освоении новых рынков;

при оптимизации налогового планирования в рамках компаний или представительств, основанных в иностранных юрисдикциях;

планирование закрытия представительств и компаний в одних регионах и открытии в других;

ликвидация компаний и представительств в иностранных юрисдикциях.

Соболев М. предлагает, прежде всего, выбрать юрисдикцию для создания компании, говоря о том, что если правильно выбрать юрисдикцию создания этой компании, то можно построить очень выгодный алгоритм международного налогового планирования, в том числе и при различных видах инвестиций в страны, где налоговые ставки высоки, а налоговая система неконкурентна[9] .

Однако сам выбор юрисдикции предусматривает несколько стадий, предполагающих выбор следующих параметров:

выбор ставок налогообложения по совокупности налогов;

выбор юрисдикций, в которых не требуется привлечения специальных консультантов и соответственно дополнительных затрат;

выбор юрисдикций с минимальными требованиями по налоговым проверкам.

При осуществлении налогового планирования необходимо прежде всего следующее:

налоговые ставки;

наличие договора об избежании двойного налогообложения;

пути осуществления представительных функций в иностранной юрисдикции;

планирование минимизации налоговых рисков.

Кроме того, необходимо учитывать особенности налогообложения, а также тенденции реформирования налоговых систем.

Рассмотрим налоговые ставки, используемые в различных странах которые могут быть использованы при выборе новой юрисдикции. Прежде всего, с точки зрения автора, необходимо рассматривать ставки по налогу на прибыль.

Для сравнения, в России применяется ставка – 20%, в США – 38% (плюс региональный налог на прибыль), Великобритании – 28%.

Также для компаний, приобретающих недвижимость за рубежом актуальным является налог на недвижимость.

В Российской Федерации предусмотрена ставка по налогу на прибыль в размере 2,2%.

Также для Российских компаний, осуществляющих налоговое планирование, важным фактором является наличие соглашения об избежании двойного налогообложения. Работа со странами с которыми нет такого соглашения может привести к следующим негативным последствиям:

необходимость обложения налогом (всей прибыли) как по ставке в иностранном государстве, так и по ставке в Российской Федерации;

наличие возможных судебных издержек, связанных с судебными спорами;

временные затраты и возможные решения не в пользу налогоплательщика.

Так, Российская Федерация имеет соглашения об избежании двойного налогообложения со следующими странами: Австралия, Австрия, Азербайджан, Албания, Алжир, Армения, Белоруссия, Бельгия, Болгария, Бразилия, Великобритания, Венгрия, Венесуэла, Вьетнам, Германия, Греция, Дания, Египет, Израиль, Индия, Индонезия, Иран, Ирландия, Исландия, Испания, Италия, Казахстан, Канада, Катар, Кипр, Киргизия, Китай, КНДР, Корея, Кувейт, Ливан, Литва, Люксембург, Македония, Малайзия, Мали, Марокко, Мексика, Молдова, Монголия, Намибия, Нидерланды, Новая Зеландия, Норвегия, Польша, Португалия, Румыния, Сербия; Черногория, Сингапур, Сирия, Словакия, Словения, США, Таджикистан, Таиланд, Туркменистан, Турция, Узбекистан, Украина, Филиппины, Финляндия, Франция, Хорватия, Чехия, Швейцария, Швеция, Шри-Ланка, ЮАР, Япония.

С иными юрисдикциями, такими как Невис, Ниуэ, о.Ман и другие соглашения об избежании двойного налогообложения отсутствуют. Следовательно, налоговые органы Российской Федерации могут доначислить налоги, исходя из российской ставки налогообложения.

Однако многие специалисты выделяют следующие признаки привлекательности оффшорных зон, с которыми даже отсутствует соглашение об избежании двойного налогообложения.

Ревников П.В. выделяет следующие критерии привлекательности оффшоров[10] .

1. Налог на прибыль отсутствует или не превышает 1 – 2% (также может заменяться ежегодным сбором). В различных странах размер ежегодного сбора колеблется в пределах 150 – 1000 долл. США и, что самое важное, не зависит от величины дохода офшорной компании. Отсутствуют налоги на вывоз доходов (дивидендов, банковских процентов). Уровень налогообложения зависит от того, является ли компания резидентной или нерезидентной по отношению к стране регистрации. Резидентной признается компания, созданная и зарегистрированная в соответствии с законами данной страны. Нерезидентной признается иностранная компания, зарегистрированная за пределами данной офшорной юрисдикции. Резидентные и нерезидентные офшорные компании уплачивают налоги на все доходы, полученные в стране своего местонахождения, однако резидентные компании имеют более широкие льготы относительно нерезидентных.

2. Процедура регистрации компании максимально упрощена, минимальный размер уставного капитала не определен, сведения о личности владельца (владельцев) компании не подлежат разглашению (исключение делается только при расследовании по уголовному делу в случае выявления фактов совершения мошеннических действий, торговли наркотиками, оружием и т.д.).

3. Компании могут свободно открывать счета в любой валюте в любых зарубежных банках, переводить и получать платежи в любой валюте без ограничений, т.е. отсутствуют ограничения на вывоз капитала.

4. Процедура управления компанией не слишком усложнена (зачастую управление осуществляется секретарской фирмой по доверенности владельца).

5. От компаний не требуется представление налоговых деклараций. Внешние аудиторы имеются не во всех офшорных зонах, и счета фирм проверяются ими только по решению владельцев компании. Единственной формой отчетности является ежегодный финансовый отчет. В большинстве офшорных зон нарушение налогового и таможенного законодательства не считается уголовно наказуемым преступлением.

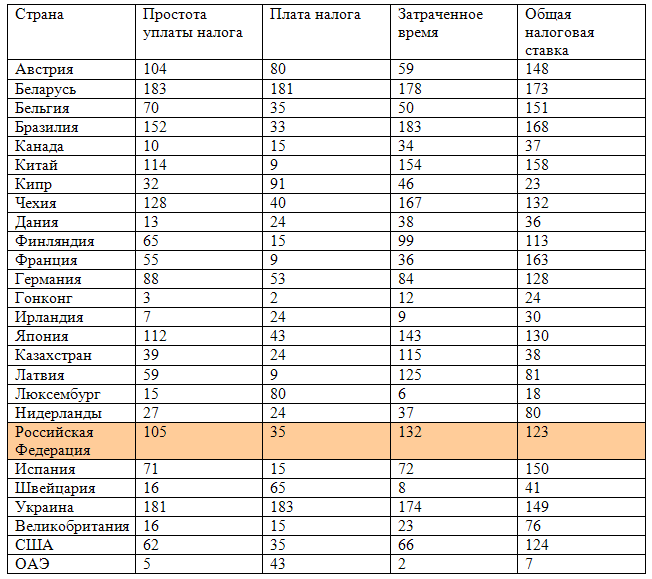

С точки зрения выбора юрисдикции интересен международный доклад, оценивающий системы налогообложения 183 стран[11] .

В частности, в докладе оцениваются такие параметры, как простота налогообложения.

Таким образом, исходя из представленной выше таблицы наиболее удобными странами в части построения системы налогообложения являются такие, как Гонконг и Ирландия, ОАЭ С наименее удобным налоговым режимом страной можно назвать, например, Беларусь, Украина.

Кроме того, интересны данные, указанные в докладе, характеризующие количество уплачиваемых налогов.

Меньше всего налогов в Швеции, Катаре, Бахрейне, Багамских островах, в Гонконге. Наибольшее количество налогов можно наблюдать в таких странах, как Беларусь, Ямайка, Монтенегро, в Украине, Румынии.

Что касается времени, которое налогоплательщики затрачивают в налоговых инспекциях, то меньше всего времени Багамские острова, Бангладеш, Мальдивы, Люксембург, Оман, Румыния, ОАЭ. Больше всего времени налогоплательщики тратят в таких странах, как Нигерия, Мавритания, Чад, Бразилия, Боливия, Румыния.

Снижение налоговых рисков

Говоря о работе с иностранными налоговыми юрисдикциями нельзя не отметить необходимость снижения налоговых рисков.

Налоговые органы Российской Федерации выделяют следующие критерии «неблагонадежности», которые могут быть применимы при международном налоговом планировании. Налоговые органы особо обращают внимание на тот факт, когда Российские компании работают с иностранными контрагентами через фирмы-однодневки.

Использование в хозяйственной деятельности фирм-«однодневок» является одним из самых распространенных способов получения необоснованной налоговой выгоды. Концептуально суть схемы сводится к включению в цепочку хозяйственных связей лиц, не исполняющих свои налоговые обязательства. Можно выделить два основных направления получения необоснованной налоговой выгоды с использованием фирм-«однодневок»:

1. Использование фирм-«однодневок» для создания фиктивных расходов и получения вычетов по косвенным налогам без соответствующего движения товара (работ, услуг).

2. Использование фирм-«однодневок» с целью увеличения добавленной стоимости товара, уменьшения налоговой нагрузки на производственные подразделения. Данная схема построения хозяйственных связей характерна при реализации товаров, имеющих низкую себестоимость. Производитель (импортер) реализует продукцию по цене, близкой к себестоимости, лицу, не исполняющему свои налоговые обязательства. Далее фирма-«однодневка» реализует тот же товар с существенной наценкой лицу, осуществляющему сбыт конечным потребителям. В рассматриваемой ситуации основная налоговая нагрузка приходится на фирму-«однодневку», в то время как производитель и конечный продавец имеют минимальную налоговую нагрузку[12] .

Налоговые органы при осуществлении контроля за полнотой исчисления налогов на основании положений ст. 40 НК РФ вправе проверять правильность применения цен по сделкам:

между взаимозависимыми лицами;

по товарообменным (бартерным) операциям;

при совершении внешнеторговых сделок;

при отклонении более чем на 20% в сторону повышения или в сторону понижения от уровня цен, применяемых налогоплательщиком по идентичным (однородным) товарам (работам, услугам) в пределах непродолжительного периода времени.

Все эти основания могут возникнуть при применении в схемах реализации товаров (работ, услуг) офшорных посредников[13] .

Поскольку неправомерное возмещение налога на добавленную стоимость является угрозой экономической безопасности Российской Федерации в сфере внешнеторговой деятельности, то имеется ряд особенностей, связанных с налоговыми рисками возмещения НДС, которые выделяет Лапшина С.В.[14] :

1) зарубежные фирмы – покупатели по указанным в договоре реквизитам не находятся или вообще не существуют либо находятся в офшорных зонах зарубежных государств, что делает получение информации об их деятельности практически невозможным;

2) затруднительно установить природу поступивших из-за границы (в счет оплаты контрактов) денежных средств;

3) передача продукции зачастую производится через посредников, которых реально не существует или расположенных в других странах и зарегистрированных, как правило, в офшорных зонах зарубежных государств или реально не существующих, что делает практически невозможным установить местонахождение товара;

4) российские предприятия – экспортеры, как правило, не являются производителями экспортируемой продукции, а закупают ее у российских фирм, зарегистрированных по утерянным или поддельным документам либо фактическое местонахождение которых установить не удается;

5) расчеты за покупаемую продукцию зачастую производятся ликвидными векселями коммерческих банков России либо на расчетные счета предприятий, зарегистрированных по поддельным/утраченным документам, что значительно затрудняет дальнейшее отслеживание движения денежных средств и установление их получателей;

6) как правило, российские предприятия – экспортеры создаются для осуществления одной-двух подобных сделок и ликвидируются сразу после возмещения НДС либо являются крупными производителями, а подобные схемы «фиктивного экспорта» используют для зачета причитающегося к уплате НДС;

7) стоимость подобных контрактов исчисляется в миллионах долларов США, соответственно и сумма возмещения имеет значительные размеры, поэтому руководители вышеуказанных предприятий в целях обеспечения «безопасности» возмещения НДС стремятся избежать каких-либо других нарушений законодательства.

Вместе с тем документальное оформление экспортных сделок производится с соблюдением всех требований и приложением необходимых документов, дающих право на возмещение НДС из федерального бюджета. В то же время выявление отдельных признаков недобросовестности предприятия-экспортера не может служить основанием для отказа в возмещении НДС без надлежащим образом проведенной проверки и доказывания вышеуказанных признаков незаконного возмещения.

Таким образом, снизить данный риск возможно следующим способом:

проверка контрагентов;

работа только с контрагентами, которые имеют договоры с другими клиентами;

заключение договоров с контрагентами, давно работающими на рынке.

Кроме того, налоговые органы могут обратить внимание на следующие признаки схем, связанных с регистрацией контрагентов:

регистрация экспортера и поставщиков по адресам массовой регистрации;

учредителем, руководителем и главным бухгалтером является одно и то же лицо;

изменение места постановки на налоговый учет организаций менее чем за 6 месяцев до поставки товаров на экспорт;

незначительная численность сотрудников организации-экспортера (1-3 человека);

компании-поставщики не представляют бухгалтерскую отчетность;

Также налоговые органы обращают внимание на вопросы оплаты налогов:

срок расчетов между контрагентами составляет 1-3 банковских дня;

движение денежных средств экспортера и контрагентов по сделке осуществляется по расчетным счетам, открытым в одном банке;

несоответствие банковских реквизитов иностранного покупателя, указанных в контракте, паспортах сделок, реквизитах банковских счетов;

отсутствие паспортов сделок;

экспорт товаров, приобретенных по цене, в несколько раз превышающей рыночные, либо по цене ниже закупочной;

низкая рентабельность экспортной сделки;

контракт заключен с иностранным покупателем, зарегистрированным в одном государстве, а товар направляется в другую страну.

К признакам, связанным со спецификой экспортируемого товара относятся:

экспорт лома черных и цветных металлов, алюминия, станков и оборудования, технической документации, ноу-хау;

экспорт товаров, номенклатура которых не характерна для деятельности налогоплательщика;

изменение номенклатуры экспортируемых товаров;

резкое изменение объемов поставок на экспорт или резкое увеличение цены приобретаемых товаров.

В заключении следует отметить, что вопросы международного налогового планирования являются актуальными не только для крупных компаний, но и для небольших компаний, которые желают расширить свой бизнес, сделать его более диверсифицированным или просто экспортировать небольшие партии товаров. Зачастую, от выбора порядка работы, юрисдикции, а также от соблюдения простых правил и ограничений по сделкам зависит успех не только налогового планирования, но и всей работы организации. Кроме того, хотелось бы обратить внимание на тот факт, что налогоплательщик, планируя взаимодействие с компаниями, расположенными в иностранных юрисдикциях или осуществляя операции, должен обращать внимание как на параметры налогов, так и на признаки сделок, которые могут быть оспорены налоговыми органами.

Список литературы

[1] Статья: Пределы международной налоговой оптимизации и риски российского налогоплательщика. Будылин С.Л. Современное право, 2008, N 5.

[2] Лермонтов Ю.М. Оптимизация налоговых платежей. М.: Налоговый вестник, 2009. 304 с.

[3] Иванец Ю.Л. Система обязательной регистрации налоговых схем: опыт Великобритании // Налоги и налогообложение. 2010. N 4. С. 53 – 58.

[4] Мачехин В.А. Проблемы применения правил тонкой капитализации в Российской Федерации // Налоги и налогообложение. 2010. N 2. С. 25 – 32.

[5] Виноградова А. Способы управления налоговыми затратами // Расчет. 2010. N 1. С. 24 – 28.

[6] Саркисов А.К. Офшорные юрисдикции: доктринальный аспект правоприменения // Административное и муниципальное право. 2009. N 10. С. 76 – 82.

[7] Иванец Ю.Л. Межгосударственный обмен налоговой информацией: мировые тенденции и российские перспективы // Налоговая политика и практика. 2010. N 8. С. 68 – 72.

[8] Погорлецкий А.И. Принципы международного налогообложения и международного налогового планирования. СПб.: Изд-во Михайлова, 2006. С. 212.

[9] Соболев М. Наиболее перспективные юрисдикции для налогового планирования // Консультант. 2010. N 1. С. 65 – 70.

[10] Ревенков П.В., Воронин А.Н. Офшорные зоны: законы привлекательности // Международные банковские операции. 2010. N 1. С. 93 – 102.

[11] Paying Taxes, 2011, The global picture, IFC, International Finance Corporation, The world bank, www.pwc.com/payingtaxes

[12] Приказ ФНС РФ от 30.05.2007 N ММ-3-06/333@ (ред. от 22.09.2010) «Об утверждении Концепции системы планирования выездных налоговых проверок»

[13] Статья: Налоговая проверка компаний, ведущих бизнес через оффшоры. (Митрофанов Р.А.) («Налоговый вестник», 2009, N 5)

[14] Лапшина С.В. «Налоги» (журнал), 2008, Специальный выпуск, Январь