| Скачать .docx |

Доклад: Система оптимизации фондового портфеля от Siemens Business Services Russia

Процессы по формированию рыночных отношений, которые активизировались в России в последнее десятилетие, предполагают в своей основе конкурентность, свободу предпринимательской инициативы и движения капиталов. Перед банками, негосударственными пенсионными фондами, инвестиционными и управляющими компаниями встает задача эффективного управления портфельными инвестициями на основе апробированной методики. Инновационность и преимущества решения "Система оптимизации фондового портфеля" заключаются в том, что его использование позволяет осуществлять научно обоснованное управление фондовым портфелем с возможностью отсечения плановых убытков от владения переоцененными или рискованными активами.

Группа разработчиков отдела программных решений компании Siemens Business Services Russia приобрела богатый опыт разработки программных средств фондового менеджмента, создавая решения для ряда крупных заказчиков (Credit Suiss First Boston, LGT Group, UBS Warburg, Advance Bank и др.). К достоинствам поставленных портфолио-менеджеров относились многофункциональность, клиент-серверное исполнение, начилие специализированных модулей ньюс- и алерт-менеджмента, поддержка со стороны интеллектуального робота. Однако, при всей сложности упомянутых решений, им (как и всем похожим продуктам от других производителей) сопутствовали серьезные недостатки, явившиеся результатом кризиса научных идей, которые лежали в основе подобного рода программ. Например, классический метод Марковица, применяемый в подавляющем большинстве портфолио-менеджеров, берет за основу оценки доходности и риска активов, полученные на основе простейшей обработки временных рядов (в предположении винеровской модели случайного процесса с постоянными параметрами). Однако, при смене рыночного тренда винеровская модель, становится совершенно неадекватной. В результате необоснованного использования винеровской модели ожидания доходности и риска активов оказались некорректными, а решения по оптимизации портфеля, принятые на их основе, - ошибочными.

Руководство Siemens Business Services Russia приняло решение о создании принципиально нового программного продукта для российского потребителя, способного преодолеть ограниченность классических методов оптимизации фондового портфеля. Это было тем более важно, поскольку заказчиком нового портфолио-менеджера оказался Пенсионный фонд России (ПФР), которому была законодательно вменена обязанность контроля за эффективностью пенсионных инвестиций на российском фондовом рынке. Научная проблема, вставшая перед разработчиками нового портфоли-менеджера, была троякой:

найти адекватный способ интерпретации исторических исходных данных;

разработать алгоритмы перспективного прогнозирования фондовых индексов;

разработать методы оценки инвестиционной привлекательности реальных активов.

Отказавшись от применения винеровской модели, понимающей доходность актива как текущую доходность, специалистам компании удалось сконструировать модель финальной (конечной) доходности индекса. Параметрами модели явились нечеткие числа доходности и риска актива, определяемые по специальным правилам.

Если параметры задачи имеют нечеткий вид, независимо от того, получены они в ходе обработки исторических данных или по результатам прогнозирования, то можно решить задачу оптимизации фондового портфеля в нечетко-множественной постановке, получив эффективную границу портфельного множества в координатах «риск - доходность» в форме криволинейной полосы, а доли активов в оптимальных портфелях - как вектора треугольных чисел. При этом, программное решение позволяет сканировать эффективную границу по уровню риска, максимизируя доходность вложений.

Данный способ оптимизации применим для набора индексных активов. Для наполнения модельных классов реальными активами применяются другие методы оптимизации. Когда оптимальные пропорции индексного (модельного) портфеля установлены, необходимо наполнить модельные компоненты портфеля реальными активами. При этом целесообразно долю реального актива устанавливать в соответствии с инвестиционной привлекательностью данного вида ценных бумаг, а саму привлекательность измерять на основе единого комплексного показателя.

Применительно к каждому виду реальных активов (долговые обязательства субъектов РФ, корпоративные облигации, акции) были разработаны наборы показателей и их веса в результирующем показателе. Все отдельные показатели были пронормированы, что позволило получить результирующий показатель инвестиционной привлекательности активов также нормированным. На основе оценки уровня показателя система выдвигает автоматическую торговую рекомендацию (покупать, удерживать, продавать).

"Система оптимизации фондового портфеля" представляет собой комплексное модульное решение. Все модули взаимосвязаны между собой. По функциональным характеристикам модули подразделяются на системообразующие (базовые) и дополнительные, которые могут быть поставлены по желанию Заказчика и имплементированы в систему.

"Система оптимизации фондового портфеля" представляет собой комплексное модульное решение. Все модули взаимосвязаны между собой. По функциональным характеристикам модули подразделяются на системообразующие (базовые) и дополнительные, которые могут быть поставлены по желанию Заказчика и имплементированы в систему.

К базовым модулям относятся:

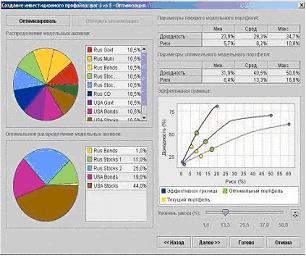

Модуль работы с инвестиционными профайлами (один из интерфейсов модуля представлен на рис.1), который позволяет создавать и редактировать инвестиционный профайл, модельный портфель и индексы, устанавливать ограничения на размер активов и других объектов с возможностью создания и отображения отчетов в форматах xml, html, pdf;

Модуль создания инвестиционного профайла и модельных портфелей, позволяющий проводить широкий спект операций. Прежде всего, модуль позволяет создавать инвестиционный профайл с указанием горизонта инвестирования и денежных средств, подлежащих инвестированию. Для инвестиционного профайла можно проводить бенчмарк-разметку, выбирая плановые даты для контроля доходности и соответствующие значения доходности. Функциональность модуля позволяет обеспечить режим ребалансинга модельного портфеля, обеспечить режим консолидации инвестиционных профайлов, обеспечить режим соспоставления перфоманса портфеля с перфомансом выбранного модельного класса, в том числе, с уровнем инфляции для России. И это - далеко не полный перечень функциональных возможностей данного модуля;

Модуль данных по индексам и модельным классам, который предоставляет возможность корректировать число модельных классов и сопоставлять их с новыми индексами, корректировать данные по индексам, проводить оценку показателей доходности и риска индексов;

Модуль создания профайлов экономического региона позволяет создавать профайлы экономического региона с возможностью распределения индексов по группам, делать прогноз в соответствии с алгоритмом по заданным параметрам. Профайл экономического региона - это программная информационная конструкция, позволяющая пользователю консолидировать всю историю прогнозирования фондовых и макроэкономических индексов по одной стране или по группе стран;

Модуль скоринга акций позволяет осуществлять выбор и упорядочение акций по результатам скоринга (метод скоринга адаптирован как к российской, так и к американской специфике фондового рынка). Сопоставление проводится на базе комплексной оценки инвестиционной привлекательности акций, индустрий, секторов с выработкой торговых рекомендаций на покупку (удержание, продажу) акций данного сектора, индустрии, отдельных акций.

К числу дополнительных модулей относятся модуль актуарных расчетов и модуль работы с профайлами экономического региона:

Модуль актуарных расчетов реализует функциональность оценки доходности выбранного инвестиционного портфеля, в предположении одного из заранее выбранных прогнозов фондовых индексов. Программа позволяет производить моделирование на глубину до 50 лет, при этом в расчетах используются среднесрочные пятилетние прогнозы по всем экономическим регионам, активы которых участвуют в выбранных аналитиком фондовых портфелях;

Модуль работы с профайлами экономического региона позволяет отображать созданные профайлы экономического региона в виде сводных таблиц, дает возможность корректировать прогноз в составе профайла, проводить мониторинг результатов по всем профайлам, печатать и сохранять отчеты по каждому прогнозу.

В заключение хотелось бы подчеркнуть, что методология и программное решение "Система оптимизации фондового портфеля" представляют большой интерес не только для различных пенсионных фондов и компаний, управляющих инвестициями этих фондов. В современных условиях сформировавшегося отечественного фондового рынка руководители крупных банков, в портфелях которых по несколько сотен или даже тысяч ценных бумаг, столкнулись с рядом проблем, для решения которых и предназначен рассмотренный программный продукт. Помимо упорядочения содержания портфеля, представленное решение позволит установить оптимальные пропорции между классами бумаг: акциями, облигациями, векселями, долговыми обязательствами государства и субъектов РФ. Кроме этого, если банк управляет портфелями нескольких десятков клиентов в режиме траста, то "Система оптимизации фондового портфеля" не просто желательна, а жизненно необходима: заводится профайл на каждого клиента, и портфель ведется от начала до конца, с сохранением всех обновлений.

Список литературы

Недосекин А.О. Анализ перспектив инвестирования российских пенсионных капиталов: силы, слабости, возможности, угрозы

Недосекин А.О. Введение в проблему прогнозирования фондовых индексов

Недосекин А.О. Проблемы управления накопительными инвестициями Пенсионного фонда Российской Федерации

Алексей Недосекин, ст. консультант Siemens Business Services, к.т.н. Система оптимизации фондового портфеля от Siemens Business Services Russia