| Скачать .docx |

Реферат: Анализ финансовых результатов деятельности организации и оценка эффективности их использования

1.1 Понятие финансовых результатов, действующий порядок их формирования

Финансовый результат является оценочным показателем и выражает экономическую эффективность деятельности сельскохозяйственного предприятия. Этот показатель определяется показателем прибыли или убытка, формируемым в течение календарного (хозяйственного) года.

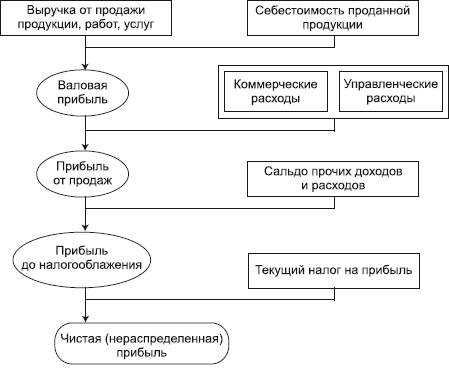

Финансовые результаты хозяйственной деятельности коммерческой организации определяют на счетах бухгалтерского учета путем сопоставления доходов и расходов. Величина, получаемая вычитанием из доходов, или выручки, себестоимости реализованной продукции, прочих расходов и убытков, и представляет собой прибыль предприятия (см. рис.).

Рис.Схема формирования прибыли предприятия

Комитет по международным стандартам – FASB определяет прибыль следующим образом: «Полная прибыль – это изменение собственного капитала (чистых активов) хозяйствующего субъекта за отчетный период, являющееся результатом хозяйственных операций и событий, не связанных с личным капиталом собственников фирмы. Она включает все изменения собственного капитала, произошедшие за период, за исключением тех, что являются следствием вкладов собственников и выплат собственникам».

Как экономическая категория, характеризующая финансовый результат предпринимательской деятельности предприятия, прибыль наиболее полно отражает эффективность производства, объем и качество изготовленной продукции, состояние производительности труда, уровень себестоимости.

Финансовый результат деятельности предприятия выражается прежде всего в абсолютном финансовом показателе, который может быть величиной как положительной, так и отрицательной. В первом случае речь идет о показателе прибыли, во втором – можно говорить об убытках, полученных в ходе хозяйственной деятельности.

Конечный финансовый результат (чистая прибыль или чистый убыток) слагается из финансового результата от обычных видов деятельности, а также прочих доходов и расходов, включая чрезвычайные.

При составлении отчета о прибылях и убытках используют многоступенчатый способ, широко распространенный в международной учетной практике, согласно которому расчет балансового показателя нераспределенной (чистой) прибыли (убытка) проводят с исчислением промежуточных показателей финансового результата.

Первый шаг– определение прибыли (убытка) от продаж как разницы между доходами в виде выручки и расходами в виде себестоимости продаж. Информация об этих показателях формируется на счете 90 «Продажи».

Второй шаг– определение прибыли (убытка) от обычной финансовой деятельности путем сложения результата от продаж с прочим результатом, раскрытым на бухгалтерском счете 91 «Прочие доходы и расходы». Размер именно этой бухгалтерской прибыли корректируется для целей налогообложения.

Третий шаг– определение нераспределенной (чистой) прибыли или непокрытого убытка от обычной хозяйственно–финансовой деятельности путем вычета из предыдущего показателя суммы начисленных платежей по налогу на прибыль и штрафных налоговых и приравненных к ним санкций, информация о которых содержится на итоговом счете 99 «Прибыли и убытки».

Четвертый шаг– определение нераспределенной прибыли или непокрытого убытка от обычной хозяйственно–финансовой деятельности на основе информации, также содержащейся на счете 99 «Прибыли и убытки».

Счет 99 «Прибыли и убытки» предназначен для обобщения информации о формировании конечного финансового результата деятельности организации в отчетном году. По дебету счета 99 отражаются убытки (потери, расходы), а по кредиту – прибыли (доходы) организации. Сопоставление дебетового и кредитового оборотов за отчетный период показывает конечный финансовый результат.

На счете 99 в течение отчетного года отражаются:

• прибыль или убыток от обычных видов деятельности – в корреспонденции со счетом 90;

• сальдо прочих доходов и расходов за отчетный месяц – в корреспонденции со счетом 91;

• начисленные платежи налога на прибыль и платежи по перерасчетам по этому налогу из фактической прибыли, а также суммы причитающихся налоговых санкций – в корреспонденции со счетом 68 «Расчеты по налогам и сборам».

1.2 Анализ финансовых результатов организации и

оценка эффективности их использования

Оценка уровня и динамики показателей финансовых результатов проведена в таблице 1 по форме отчетности № 2 «Отчет о прибылях и убытках» с привлечением расшифровки к этой форме.

Таблица 1

Анализ уровня и динамики финансовых результатов

| Показатели | Тыс. руб. | Уровень показателей в % к выручке | ||||

| Прошлый | Отчетный | Отклонение | Прошлый | Отчетный | Отклонение | |

| Выручка от продаж | 1008450 | 1034337 | 25887 | 100 | 100 | 0 |

| Себестоимость | 566772 | 714575 | 147803 | 56,20 | 69,09 | 12,88 |

| Валовая прибыль | 441678 | 319762 | -121916 | 43,80 | 30,91 | -12,88 |

| Коммерческие расходы | 28356 | 18157 | -10199 | 2,81 | 1,76 | -1,06 |

| Управленчиские расходы | 62091 | 87047 | 24956 | 6,16 | 8,42 | 2,26 |

| Прибыль от продаж | 351231 | 214558 | -136673 | 34,83 | 20,74 | -14,09 |

| Проценты к получению | 3570 | 798 | -2772 | 0,35 | 0,08 | -0,28 |

| Проценты к уплате | 0 | 0,00 | 0,00 | 0,00 | ||

| Прочие доходы | 96677 | 73717 | -22960 | 9,59 | 7,13 | -2,46 |

| Прочие расходы | 112743 | 107385 | -5358 | 11,18 | 10,38 | -0,80 |

| Прибыль до налогообложения | 338735 | 181688 | -157047 | 33,59 | 17,57 | -16,02 |

| Отложенные налоговые активы | 0 | 0 | 0 | 0,00 | 0,00 | 0,00 |

| Отложенные налоговые обязательства | 0 | 0 | 0 | 0,00 | 0,00 | 0,00 |

| Текущий налог на прибыль | 85204 | 46370 | -38834 | 8,45 | 4,48 | -3,97 |

| Чистая прибыль | 253531 | 135318 | -118213 | 25,14 | 13,08 | -12,06 |

Из таблицы видно, что в отчетном году выручка выросла на 25887 тыс. руб., однако себестоимость увеличилась на 147803 тыс.руб., в следствии сего валовая прибыль снизилась на 121916 тыс. руб., прибыль от продаж на 136673 тыс. руб., прибыль до налогообложения на 157047 тыс. руб. и чистая прибыль снизилась на 118213 тыс. руб.

Также наблюдаются изменения в структуре: доля себестоимости в выручке увеличилась на 12,88 пунктов и составила 69,09%. Доля управленческих расходов увеличилась на 2,26%. Уменьшились доля процентов к получению, а также доля прочих доходов и расходов в выручке.

Факторный анализ прибыли от продаж

В качестве факторов, влияющих на прибыль от продаж, можно выделить:

– изменение объема продаж

– изменение цен

– изменение себестоимости продаж

– изменение коммерческих расходов

– изменение коммерческих и управленческих расходов

– изменение структуры и ассортимента услуг.

Так как для факторного анализа прибыли от продаж понадобятся дополнительные данные, в частности объем продаж и цена реализации, а в исходных данных их нет, то анализ проводить не целесообразно.

Факторный анализ прибыли до налогообложения

Факторный анализ прибыли до налогообложения проведен по форме № 2 «Отчет о прибылях и убытках» в таблице 2.

Таблица 2

Факторный анализ прибыли до налогообложения, тыс. руб.

| Факторы | Прошлый год | Отчетный год | Изменение | Размер влияния |

| Прибыль от продаж | 351231 | 214558 | -136673 | -136673 |

| Проценты к получению | 3570 | 798 | -2772 | -2772 |

| Проценты к уплате | 0 | 0 | 0 | |

| Прочие доходы | 96677 | 73717 | -22960 | -22960 |

| Прочие расходы | 112743 | 107385 | -5358 | 5358 |

| Прибыль до налогообложения | 338735 | 181688 | -157047 | -157047 |

Из таблицы видно, что прибыль до налогообложения в отчетном году по сравнению с прошлым годом снизилась на 157047 тыс. руб., что было обусловлено главным образом снижением прибыли от продаж на 136673 тыс. руб.. Отрицательно на прибыли до налогообложения сказалось снижение процентов к получению на 2722 тыс. руб. и снижение прочих доходов на 22960 тыс. руб.. Прочие расходы снизились на 5358 тыс. руб., что положительно повлияло на прибыль до налогообложения.

Необходимо отметить, что главной составляющей прибыли до налогообложения является прибыль от продаж, т. к. систематической прочей деятельности организация не осуществляет. Рост или снижение прочих доходов и расходов не следует трактовать однозначно положительно или отрицательно, потому что это связано с условиями хозяйствования, в которых предприятие ведет свою деятельность.

Необходимо сосредоточить внимание на повышении рентабельности основного вида деятельности в таком размере, чтобы прочие финансовые результаты не оказывали заметного влияния на прибыль до налогообложения.

Факторный анализ чистой прибыли

Расчет чистой прибыли ( P ч ):

P ч = N - S р - S ком - S упр (+ / -) P оп - G

Где S р - себестоимость продаж;

S ком - коммерческие расходы;

S упр _ управленческие расходы;

P оп - сальдо прочих доходов и расходов;

G – текущий налог на прибыль, скорректированный на отложенные налоговые активы (-) и обязательства (+)

Чистая прибыль (или убыток отчетного периода) является итоговым показателем ф. № 2 «Отчет о прибылях и убытках». Именно чистая прибыль является основным источником пополнения собственного капитала, расширения масштабов деятельности предприятия и повышения его финансовой устойчивости.

Факторный анализ изменения чистой прибыли (∆ P ч ) в отчетном периоде по сравнению с предыдущим (или аналогичным периодом предыдущего года) проводится по формулам алгебраической суммы (с учетом знаков и изменений):

∆ P ч = ∆ N - ∆ S р - ∆ S ком - ∆ S упр + ∆ P оп + ∆ G

Проведем анализ методом цепной подстановки (Табл.3)

Таблица 3

Факторный анализ чистой прибыли

| Показатель | Прошлый год | Отчетный год | Изменения |

| Выручка от продаж | 1008450 | 1034337 | 25887 |

| Себестоимость | 566772 | 714575 | 147803 |

| Коммерческие расходы | 28356 | 18157 | -10199 |

| Управленческие расходы | 62091 | 87047 | 24956 |

| Проценты к получению | 3570 | 798 | -2772 |

| Сальдо прочих доходов и расходов | -16066 | -33668 | -17602 |

| Текущий налог на прибыль | 85204 | 46370 | -38834 |

| Чистая прибыль | 253531 | 135318 | -118213 |

| В т.ч. за счет выручки от продаж | - | - | 25887 |

| -себестоимости | - | - | -147803 |

| - коммерческих расходов | - | - | 10199 |

| - управленческих расходов | - | - | -24956 |

| -процентов к получению | - | - | -2772 |

| - сальдо прочих доходов и расходов | - | - | -17602 |

| - текущего налога на прибыль | - | - | 38834 |

Таким образом по данным таблицы видно, что на снижение чистой прибыли наибольшее влияние оказало рост себестоимости, за счет этого фактора прибыль снизилась на 147803 тыс.руб.. Так же отрицательным оказалось влияние роста управленческих расходов, снижение процентов к получению и роста прочих доходов.

Запас финансовой прочности - это разность между фактическим объемом выпуска и объемом выпуска в точке безубыточности. Часто рассчитывают процентное отношение запаса финансовой прочности к фактическому объему. Эта величина показывает на сколько процентов может снизиться объем реализации, чтобы предприятию удалось избежать убытка.

Формула запаса финансовой прочности в денежном выражении:

ЗПд = (B -Тбд )/B * 100%,

Где ЗПд — запас финансовой прочности в денежном выражении.

В- выручка от продаж.

Тбд -точка безубыточности в денежном выражении

Формула расчета точки безубыточности в денежном выражении:

Тбд = В*Зпост/(В - Зпер)

Так как мы на основании отчета «О прибыли и убытках» Ф№2 не можем разделить затраты на постоянные и переменные, то и рассчитать запас финансовой прочности мы не можем.

Оценка уровня и динамики рентабельности продаж

Оценка уровня и динамики рентабельности продаж приведена в таблице 4.

Таблица 4

Оценка уровня и динамики рентабельности продаж

| Показатели | Прошлый год | Отчетный год | Изменение | Темп роста, % |

| Прибыль от продаж, тыс. руб. | 351231 | 214558 | -136673 | 61,09 |

| Выручка от продаж, тыс. руб. | 1008450 | 1034337 | 25887 | 102,57 |

| Рентабельность продаж, % (1 / 2) | 34,83 | 20,74 | -14,09 | 59,56 |

Из таблицы видно, что рентабельность продаж в отчетном году по сравнению с прошлым годом снизилась на 14,09 пункта или 40,44%.

Это произошло в связи со снижением прибыли от продаж.

Развернутый факторный анализ рентабельности продаж невозможен, так как учет работ в разрезе их видов по описанным выше причинам не осуществляется.

Оценка уровня и динамики рентабельности производства

Для оценки уровня и динамики рентабельности производства (производственных фондов) и последующего факторного анализа этой динамики построена таблица 5.

Из таблицы видно, что рентабельность производства в отчетном году по сравнению с прошлым годом снизилась на 49,76 пунктов или 52,75%.

Таблица 5

Оценка уровня и динамики рентабельности производства

| Показатели | Прошлый год | Отчетный год | Изменение | Темп роста, % |

| Прибыль от продаж, тыс. руб. | 338735 | 181688 | -157047 | 53,64 |

| Выручка от продаж, тыс. руб. | 1008450 | 1034337 | 25887 | 102,57 |

| Среднегодовая стоимость основных производственных средств, тыс. руб. | 333 372 | 375 377 | 42005 | 112,60 |

| Среднегодовая стоимость материальных оборотных средств, тыс. руб. | 25674 | 32 168 | 6494 | 125,29 |

| Фондоемкость (3 / 2) | 0,33 | 0,36 | 0,03 | 109,78 |

| Коэффициент закрепления (4 / 2) | 0,025 | 0,031 | 0,01 | 122,16 |

| Рентабельность продаж, %(1 / 2) | 33,59 | 17,57 | -16,02 | 52,29 |

| Рентабельность производства, % (1 / (3+4)) | 94,34 | 44,58 | -49,76 | 47,25 |

Факторный анализ этого изменения по модели:  проведен в таблице 6.

проведен в таблице 6.

Таблица 6

Факторный анализ изменения рентабельности производства способом

цепных подстановок

| Расчет |

% |

Фондоемкость | Размер влияния | Факторы | ||

| Базисный | 33,59 | 0,33 | 0,03 | 94,34 | - | - |

| Условный 1 | 17,57 | 0,33 | 0,03 | 49,34 | -45,01 | |

| Условный 2 | 17,57 | 0,36 | 0,03 | 45,23 | -4,11 | Фондоемкость |

| Отчетный | 17,57 | 0,36 | 0,03 | 44,58 | -0,65 | |

| Проверка | -49,76 | -49,76 |

Из таблицы видно, что снижение рентабельности производственных фондов главным образом было обусловлено снижением рентабельности продаж, что привело к снижению рентабельности производства на 45,01 пунктов.

Улучшение эффективности использования основных средств (рост фондоемкости) положительно сказалось на рентабельности производственных фондов.

Оценка уровня и динамики показателей рентабельности вложений в предприятие

Оценка уровня и динамики показателей рентабельности вложений осуществлена в таблице 7.

Таблица 7

Оценка уровня и динамики рентабельности вложений в предприятие

| Показатели | Прошлый год | Отчетный год | Изменение | Темп роста, % |

| Прибыль до налогообложения, тыс. руб. | 338735 | 181688 | -157047 | 53,64 |

| Среднегодовая величина активов, тыс. руб. | 671 919 | 791 863 | 119944 | 117,85 |

| Среднегодовая величина собственного капитала, тыс. руб. | 582 043 | 689281 | 107238 | 118,42 |

| Среднегодовая стоимость оборотных активов, тыс. руб. | 183 055 | 143 595 | -39460 | 78,44 |

| Рентабельность активов, % (1 / 2) | 50,41 | 0,23 | -50,18 | 0,46 |

| Рентабельность оборотных активов, % (1 / 4) | 185,05 | 126,53 | -58,52 | 68,38 |

| Рентабельность собственного капитала, % (1 / 3) | 58,20 | 26,36 | -31,84 | 45,29 |

Из таблицы видно, что значения всех показателей рентабельности, снизилось в отчетном году. Это связано со снижением прибыли до налогообложения.

Факторный анализ изменения рентабельности активов, или экономической рентабельности, по формуле Дюпона ![]() приведен в таблице 8.

приведен в таблице 8.

Таблица 8

Факторный анализ изменения рентабельности производства способом

цепных подстановок

| Расчет |

% |

Размер влияния | Факторы | ||

| Базисный | 33,59 | 5,51 | 185,05 | - | - |

| Условный 1 | 17,57 | 5,51 | 96,79 | -88,25 | |

| Отчетный | 17,57 | 7,2 | 126,50 | 29,71 | |

| Проверка | -58,54 | -58,54 |

Из таблицы видно, что увеличение оборачиваемости активов положительно сказалось на рентабельности активов, увеличив ее на 29,71 пункта.

Снижением рентабельности продаж снизило экономическую рентабельность на 88,25 пунктов.

С помощью формулы Дюпона можно выявить направления повышения экономической рентабельности:

1. изменение ценообразовательной политики предприятия;

2. снижение затрат на оказание услуг;

3. повышение деловой активности предприятия, а именно ускорение оборачиваемости активов.

Обобщая результаты анализа рентабельности вложений в предприятие, необходимо отметить, что значения всех показателей рентабельности, резко снизилось в отчетном году.

В данном контексте можно рекомендовать предприятию провести технико-экономические мероприятия по ускорению оборачиваемости средств, а также формированию оптимальной структуры капитала – увеличению доли собственного капитала.

Наиболее важным для предприятия также является увеличение рентабельности продаж, при этом важным направлением увеличения прибыли от продаж является сокращение себестоимости.