| Скачать .docx |

Курсовая работа: Текущее положение и тенденции развития в российском рынке недвижимости в условиях экономического кризиса

МИНИСТЕРСТВО ОБРАЗОВАНИЯ И НАУКИ РОССИЙСКОЙ ФЕДЕРАЦИИ

Московский Государственный Университет Экономики, Статистики и Информатики

Курсовая работа

«Текущее положение и тенденции развития в российском рынке недвижимости в условиях экономического кризиса»

Выполнил студент:

Группы: ДНФ – 402

Проверил:

Осоргин А.Н.

Москва 2009

Содержание

Введение

Глава 1. Основные понятия рынка недвижимости

Глава 2. Состояние рынка жилья на середину 2009 года и как оно было достигнуто

2.1 Стадии становления и развития рынка жилья в новейшей истории России

2.2 Цены на недвижимость в настоящее время

2.3 Баланс факторов, определяющих среднесрочную динамику цен на жилье

2.3.1 Внешние факторы рынка жилья

2.3.2 Внутренние факторы рынка жилья

2.4 Математическая модель

2.5 Закономерность долгосрочного развития региональных рынков

Глава 3. Угрозы и риски и возможные сценарии перехода к стабилизации

3.1 Сценарии перехода к стабилизации в 2004 и 2007 годах

3.2 Замедление объемов строительства и ввода жилья

3.3 Угрозы и риски и оценка возможности их преодоления

3.4 Сценарный прогноз перспектив развития рынка недвижимости

Глава 4. Изменения ситуации и корректировка прогноза

4.1 Нефть

4.2 Доллар

4.3 Отток капитала

Литературные источники

Приложение

Введение

Финансовый кризис уже внес сумятицу на рынок недвижимости. Застройщики, риэлторы и кредиторы пытаются найти ответ на вопрос: что будет с рынком и с ценами на недвижимость? Пришло ли время покупать? Как долго будет продолжаться падение цен. Задача данной работы попытаться найти ответы на эти вопросы. В условиях общего финансового кризиса прогнозы рынка недвижимости кажутся неопределенными. Многие специалисты и эксперты сейчас даже не берутся утверждать что-то конкретное и по сравнению с окончаниями прошлых лет, когда все издания пестрели многочисленными прогнозами о росте цен на недвижимость в грядущем году, сейчас заявлений о том, что можно ожидать в обозримом будущем гораздо меньше. Вкладывать денежные средства в ценные бумаги достаточно рискованно. Быстрое падение акций связано с недоверием участников рынка к экономической и политической ситуации в нашей стране.

На сегодняшний день российская финансовая система разбалансировалась и только возрастающие вливания денежных средств ЦБ РФ и Минфина спасают банковский сектор от кризиса ликвидности, а валютные интервенции Центробанка удерживают рубль от стремительной девальвации. Напряженность в отношениях с Западом и рост геополитических рисков вызвали бегство капитала из России. Инвесторы избавляются от российских активов, в первую очередь наиболее ликвидных - облигаций и акций. Полученные от их продажи рубли конвертируются в валюту, которая выводится за рубеж. Бегство капитала привело к росту спрэдов облигаций, обвалу Индексов ММВБ и РТС, девальвации рубля и снижению международных резервов ЦБ РФ. Угроза кризиса ликвидности становится доминирующей для России, проблема роста инфляции отходит на второй план. Следует сказать, что за последние месяцы 2008 года, как на московском рынке недвижимости, так и во многих городах и регионах России установился четкий нисходящий тренд цен на жилье. В сложившихся условиях этот тренд абсолютно уместен и имеет доминирующий характер. С одной стороны недвижимость в Москве и России дорожала много лет и выросла в цене многократно, нередко отрываясь от уровня платежеспособности основной массы потенциальных покупателей жилья. С другой стороны, разразившийся финансовый кризис заметно сократил доходы бизнеса и населения, практически уничтожил ипотечное кредитование и инвестиционную активность.

В настоящее время иностранные инвесторы продают российские ценные бумаги. Основным фактором, оказавшим давление на российские фондовые индексы, по мнению аналитиков, стало обвальное падение цен на нефть. Ожидается, что ведущие биржевые индексы России будут падать и дальше. С начала текущего года индекс ММВБ потерял уже 60.2 %. Как это отразилось на гражданах России? Купив ПИФы или ОФБУ подавляющее большинство таких граждан оказалось в больших убытках. В результате было подорвано доверие к фондам, особенно, у тех, кто пришел в фонды только в этом году. Кроме этого сложнее будет получить кредиты. С этим уже столкнулись многие организации. Придется столкнуться и населению. Эксперты проецируют падение фондового рынка на рынок недвижимости. Достаточно многие инвесторы, вкладывавшие средства и в недвижимость, и в фондовый рынок, чтобы компенсировать биржевые потери последнего времени, продают инвестиционное жилье. К этому решению инвесторов подталкивают наметившиеся кризисные явления в самой строительной отрасли – сложности с получением кредитов, отказ от новых проектов. В результате предложение на рынке жилья растет темпами, опережающими спрос, и по прогнозам экспертов, цены на недвижимость будут падать.

В условиях наступившего финансового кризиса, на фоне падения акций сырьевых компаний, снижения стоимости нефти и золота люди ищут тот самый «хороший» объект для инвестирования. По этому поводу в мире недвижимости очень любят цитировать Марка Твена, который рекомендовал покупать землю, поскольку ее больше не производят. Земля не может обесцениться, так как это ограниченный ресурс – больше ее не станет, а необходимость в ней не отпадет никогда.

Все эти и иные факторы, влияющие сейчас на рынок недвижимости, приводят к одному очевидному выводу. В ближайшее время нисходящий ценовой тренд будет сохраняться и все прогнозы, по сути, сводятся к ответу на следующие вопросы: «Как долго будет продолжаться снижение?» и «Какова глубина падения цен?». На эти вопросы можно дискутировать бесконечно и приводить множество аргументов. В курсовой сформулированы общее виденье ситуации и приведены основные аргументы.

Глава 1. Основные понятия рынка недвижимости

Деление имущества на движимое и недвижимое берет свое начало с времен римского права. В России термин «недвижимое имущество» был введен Петром I в 1714 г. В указе от 23 марта «О порядке наследования в движимых и недвижимых имуществах» И с тех пор оно стало общепринятым в дореволюционной России, о чем свидетельствует свод гражданских законов России (т.10, ч.1, ст.383-400).

Так, ст. 384 гласит: «Недвижимыми имуществами признаются по закону земли и всякие угодья, дома, заводы, фабрики, лавки, всякие строения и пустые дворовые места, а также железные дороги». Отдельные статьи уточняют суть различных объектов недвижимости, например, в соответствии со ст. 387 к принадлежностям земель относятся: «состоящие на них церковные и другие строения, дворы, мельницы, мосты, перевозы, плотины, гати, озера, пруды, болота, дороги, источники и другие места, сим подобные; все произведения, на поверхности земли обретающиеся, и все сокровенные в недрах ее металлы, минералы и другие ископаемые».

В начале 20-х годов прошлого века в нашей стране названное деление имущества было признано «буржуазным», не соответствующим основам советского общества и в связи с отменой частной собственности на землю было упразднено. Последнее было узаконено ст. 21 введенного в действие с 1 января 1923 года Гражданского кодекса РСФСР. В соответствии со ст. 22 названного кодекса национализированные и муниципализированные предприятия, их оборудование, железные дороги и их подвижной состав, национализированные суда, строения «являются изъятыми из частного оборота и не могут быть отчуждены и закладываемы теми органами, в ведении коих они состоят, а также обращаемы на удовлетворение кредиторов. Национализированные и муниципализированные предприятия, строения и суда могут сдаваться в аренду в установленном законом порядке».

В современной России понятие «недвижимость» («недвижимое имущество») впервые введено в экономический и правовой оборот Основами гражданского законодательства Союза ССР и республик от 31 мая 1991 г. (ст.4) в связи с установлением статуса частной собственности на землю. Затем этот термин подтвержден в Указе Президента РФ от 27.10.93 г. № 1767 «О регулировании земельных отношений и развитии аграрной реформы в России» (ст.1) и окончательно законодательно закреплен Гражданским кодексом Российской Федерации (ст.130) 30 ноября 1994 г.

Основными факторами, которые действуют на любом рынке, являются: спрос, предложение и цена.

Спрос – это количество земельных участков, зданий, сооружений и прав на них, которые покупатели готовы приобрести по складывающимся ценам за определенный период времени. При прочих равных условиях спрос на недвижимость изменяется в обратной зависимости от цены. Спрос на недвижимые объекты формируется под влиянием многочисленных факторов

· экономические факторы: темпы экономического роста и научно-технического прогресса; уровень конкуренции на рынке; уровень, динамика и дифференциация доходов потенциальных покупателей; уровень деловой активности населения; возможность привлечения заемных средств; стоимость строительства и цены на объекты недвижимости; цены и тарифы на коммунальные услуги; уровень арендной платы; налогообложение.

· социальные факторы: структура населения; плотность населения; число семей; миграция населения; численность населения и тенденции ее изменения; возрастной и социальный статус населения; образовательный уровень и др.

· природно-климатическая среда: климат; продолжительность времен года; водный и тепловой режим; тип почв; запас питательных веществ в почве; экология.

· административные факторы: постоянные и временные ограничения; условия получения прав на строительство недвижимости; правовые условия совершения сделок (регистрация, сроки и др.).

· окружающая среда: состояние социальной инфраструктуры; транспортные условия; местонахождение недвижимости.

· национальные и культурные условия, традиции населения.

· политические факторы: степень совершенства законодательства, уровень стабильности.

Спрос на недвижимость может быть очень изменчивым по регионам, районам и микрорайонам. Например, открытие в маленьком городке новой фабрики может вызвать значительный приток рабочей силы, что, в свою очередь, потребует строительства большого количества нового жилья, торговых и рекреационных объектов и так далее. В то же время, недостаток средств для ипотечного кредитования и высокие процентные ставки могут сдерживать спрос на недвижимость.

Спрос на землю как фактор производства, по своей сути является производным от спроса на конечный продукт, производимый с использованием земли. Поэтому величина спроса на землю будет определяться:

· ценой земли относительно цены на другие факторы производства;

· продуктивностью земли;

· ценой конечного продукта.

Предложение – это количество объектов недвижимости, которое собственники готовы продать по определенным ценам за некоторый период времени.

В любой текущий момент времени общее предложение складывается из двух элементов – предложение уже существующей и новой недвижимости. Соотношение двух элементов предложения изменяется во времени и от места к месту. В то же время, основной тенденцией является преобладание предложения существующей недвижимости, что связано с ее долговечностью.

Изменение предложения объектов недвижимости на рынке может быть реализовано:

· за счет строительства новой или реконструкции существующей недвижимости;

· за счет изменения типа использования;

· за счет изменения существующих прав на недвижимость без физического изменения недвижимости.

Цена – это количество денег, уплаченных за единицу недвижимости в совершенных сделках.

Рыночная стоимость – это наиболее вероятный денежный эквивалент собственности. Это наивысшая цена, которую принесет продажа участка на конкурентном и открытом рынке, когда покупатель и продавец действуют разумно и на сделку не влияют посторонние стимулы.

Спрос на недвижимые объекты формируется под влиянием многочисленных факторов

Глава 2. Состояние рынка жилья на середину 2009 года и как оно было достигнуто

2.1 Стадии становления и развития рынка жилья в новейшей истории России

Москва, Петербург и все другие города России с начала новейшей истории (июня 1990 года) прошли одни и те же стадии развития. Но несинхронно, со сдвигом начала, окончания, продолжительности стадий и иногда – характера их протекания.

За последние 8 лет цены на жилье только росли: экономика России вступила в эпоху долговременного устойчивого роста, и рынок недвижимости, как один из наиболее инвестиционно-привлекательных сегментов, рос опережающими темпами – среднегодовой рост 25-30%. Фундаментальной причиной такой тенденции является историческое отставание России по душевой обеспеченности жильем, высокий процент ветхого фонда, недостаточный темп строительства и предложения жилья в условиях растущего платежеспособного спроса населения.

Летом 2006 года нами была выдвинута гипотеза о том, что рынок недвижимости вместе со всей экономикой России вступил в долговременный период устойчивого роста.

Долгосрочный прогноз не предполагает постоянного, на десятилетия поддержания высоких среднегодовых темпов роста цен. Гипотеза состоит в том, что первые 10-12 лет (от 2000 года) рынок жилья городов России находится в первой четверти долгосрочного цикла – в четверти ускоряющихся темпов развития. Затем, в случае кратного, в разы увеличения объемов строительства, наступит переход во вторую четверть – замедление долгосрочных темпов роста цен, которая тоже продлится около 10 лет.

Этот рост в среднесрочной перспективе был не равномерным, а волнообразным: месячные темпы роста цен то повышались до 8-10% и более, то снижались до нуля и даже кратковременно – в область коррекции. Таких волн с 2000 года отмечено три. Период колебания темпов роста цен составил в Москве 2,5 года, в других городах 2,5-3,5 года.

Причиной периодического снижения темпов роста цен является уменьшение объема платежеспособного спроса, вызванного невозможностью для значительной доли покупателей (в первую очередь менее обеспеченных) угнаться за ростом цен. По закону саморегулирования рынок поднимает цены до тех пор, пока количество претендующих на покупку квартир потребителей не станет равным количеству имеющегося на рынке товара. Цены постепенно стабилизируются. Остальные покупатели уходят в «отложенный спрос» - накапливают сбережения для последующего выхода на рынок при новом уровне цен.

Был разработан метод «негармонического разложения ценового тренда», который позволил рассчитать в декабре-январе среднесрочный прогноз (на 2007-2008 гг.) динамики цен в Москве, Московской области и еще в 8 городах.

Получено, что в столичном регионе уже с начала 2007 года начнется стадия стабильности цен с возможными колебаниями на +/-5%, которая будет продолжаться по крайней мере до начала 2008 года, после чего начнется новая стадия повышения темпов роста цен. Фактические данные подтвердили правильность прогноза.

Полученные результаты позволили применить разработанный метод для расчета прогноза динамики цен в Москве и городах России на 2008-2009 годы.

Согласно методу негармонического разложения ценового тренда, методика прогнозирования включает последовательное определение первой, второй и т.д. производной – отклонений фактических значений от аппроксимирующей функции предыдущего уровня, и суперпозицию полученных на каждой ступени разложения прогнозных значений для получения интегрального прогноза.

2.2 Цены на недвижимость в настоящее время

Цены на квартиры в Москве традиционно самые высокие в России. Но даже при этом все предложения квартир в новостройках и на вторичном рынке жилья в столице в плане цен можно разделить на две категории – адекватные и неадекватные. К первой категории относятся хорошие или сбалансированные по всем параметрам предложения, не имеющие серьезных недостатков, причем по разумной цене. Ко второй – квартиры, цены на которые были завышены изначально, даже до кризиса, выставлялись «на вырост» с расчетом на дальнейший рост рынка, причем нередко подобные варианты имеют те или иные изъяны. Например, за последние годы было построено немало псевдо-элитных домов, явно не соответствующих настоящему элитному статусу, но продаваемых по безумно высоким ценам. Немало предложений квартир на вторичном рынке в хороших районах Москвы и с хорошим ремонтом расположено в старых домах с плохими подъездами, без территории и нормального паркинга. Нередко цена метра в хрущевских пятиэтажках достигала уровня цен в новых домах и т.д.

Соответственно, в нынешних условиях даже независимо от сегмента, к которому принадлежит квартира, динамика ее стоимости будет определяться тем, принадлежит ли она к первой категории или ко второй. В связи с кризисом можно предположить, что коррекция цен на жилье первой категории будет наименьшей, потому что они не были завышены изначально, поэтому оптимальные варианты имеют больше шансов найти своих покупателей. При этом коррекция цен на квартиры, которые можно отнести ко второй категории, может оказаться куда более глубокой и продолжительной.

Рассуждая на тему глубины снижения цен на квартиры в 2009 году, следует принять во внимание, что с учетом скрытой коррекции – торга и скидок – стоимость московских квартир к концу 2008 года уже потеряла порядка 20%-30%. Для сравнения: после дефолта 1998 года, когда падение цен на недвижимость было наибольшим за всю рыночную историю, снижение составило в среднем около 35%. Это позволяет сделать вывод, что коррекция цен на квартиры, относящиеся к первой категории, уже во многом исчерпана. Следовательно, в 2009 году эти квартиры могут потерять в цене уже немного, возможно дополнительные 10%-15% до начала весны, а с наступлением весеннего делового сезона спрос на оптимальное жилье по разумной цене начнет постепенно восстанавливаться, а цены – стабилизируются.

Дополнительное снижение цен на квартиры, относящиеся ко второй категории, может оказаться более существенным, так как в кризис все низколиквидные предложения продать крайне сложно. В зависимости от степени завышенности начальной цены и серьезности недостатков, дополнительное снижение цен на такое жилье может составить еще порядка 30% и более. Разумеется, что и срок коррекции цен на неликвидные квартиры по завышенным ценам потребует больше времени и продлится до конца весны – начала лета. Так или иначе, основная волна коррекции цен на московские квартиры закончится в первом полугодии 2009 года, а для второго будет характерна стабилизация цен.

Также достаточно очевидно, что осенью 2009 года следует ожидать большей активизации рынка, чем весной. К тому времени будет больше объем накопившегося спроса, скорее всего, уже наметится нормализация ситуации после общефинансового кризиса, а также начнет ощущаться недостаток новостроек из-за заморозки текущего строительства. Тем не менее, ожидать начала нового роста цен раньше 2010 года вряд ли следует.

Квартиры в Подмосковье и в регионах России имеют существенный плюс по отношению к Москве: они заметно дешевле, а также в меньшей степени оторваны от платежеспособного спроса и себестоимости строительства. А следовательно, и коррекция цен на жилье в Подмосковье и в ряде регионов будет более сдержанной, чем в Москве и может ограничиться 15%-30% от докризисных цен. Заметно глубже коррекция может быть в городах с сильно вздутыми ценам, например, в Сочи, а также там, где более половины квартир продавалось с помощью ипотеки.

Рынок загородных коттеджей и таунхаусов хорошо развит в основном только в московском регионе, в других регионах он во многом переживает этап становления. При этом рост цен на коттеджи в Подмосковье все прежние годы был заметно сдержаннее, чем на квартиры, в результате чего разрыв стоимости квартиры и загородного дома заметно сократился. С одной стороны это должно означать, что загородному рынку коррекция не грозит, либо она будет минимальной. Но с другой стороны, загородное жилье в подавляющем большинстве случаев воспринимается не как основное, а как дополнительное, что снижает спрос на него в условиях кризиса и ограниченности финансовых возможностей.

К загородному рынку можно применить тот же принцип разделения на две категории, как выше было сделано для рынка квартир. В результате оптимальные предложения по разумным ценам испытают незначительную коррекцию стоимости, а также будут пользоваться спросом. Сюда можно отнести как недорогие дома эконом-класса, так и действительно качественные дорогие предложения без недостатков в сегменте бизнес и элит. А дома или коттеджные поселки с недостатками, либо при несоответствии цены и качества может оказаться серьезным неликвидом.

Кризис способен заметно ограничить финансовые возможности людей и на время парализовать рынок продажи квартир, но он не устраняет потребность в жилье. А следовательно, на ближайший год рынок аренды квартир обещает быть наиболее активным, а коррекция арендных ставок вряд ли станет значительной. Для этого есть достаточно причин: аренда все прежние годы дорожала медленнее, чем цены купли-продажи, доходность от сдачи жилья в аренду невелика даже по сравнению с банковскими депозитами. Поэтому коррекция ставок аренды может в большей степени затронуть сегмент дорогих квартир и домов, а в эконом-классе она вряд ли превысит 10%-15%.

Коммерческая недвижимость в условиях кризиса в большей степени попадает под удар, чем жилье. Сокращение бизнеса уже сказалось на росте доли вакантных площадей в офисных и торговых помещениях всех классов, и этот процесс в ближайшее время будет продолжаться. Однако коррекция арендных ставок опять же окажется меньше, чем снижение цен купли-продажи нежилых помещений. Уже сейчас коммерческую недвижимость пытаются продавать с дисконтом более 50%, и далеко не всегда это позволяет найти покупателя.

Причин здесь несколько. Во-первых, нежилые помещения часто явно переоценены. Офисные комплексы нередко строятся на площадках, неподходящих для строительства жилья (возле промзон, вдоль железных дорог или оживленных магистралей), а себестоимость нежилого метра дешевле, чем жилого аналогичного класса. Но в Москве нередко стоимость квадратного метра в бизнес-центрах даже выше, чем в новых жилых домах, расположенных в том же районе. Во-вторых, большинство застройщиков и собственников зданий по-прежнему пытаются оперировать только большими площадями по несколько тысяч метров, рассчитывая на крупные богатые компании. Но в условиях кризиса подобная гигантомания становится неуместной.

Кризис приведет к заметным переменам на рынке коммерческой недвижимости. Основной вектор будет направлен на переформатирование зданий с нарезки на большие блоки (тысячи метров) к блокам средней (несколько сотен метров) и малой площади (до 100 метров). Это позволит привлечь существенный спрос на офисы и торговые площади со стороны небольших и средних компаний. Большинство из них размещаются сейчас, как правило, в старых помещениях советской эпохи и при наличии адекватных предложений в новых бизнес-центрах будут не против перебраться в них, что позволит застройщикам и владельцам зданий пережить кризис.

Отметим, что стремительное развитие общего финансового кризиса и коррекции цен на недвижимость имеет свои положительные стороны. По мнению аналитического центра www.irn.ru, после 7 летнего периода постоянного роста цен рынку недвижимости было необходимо «спустить пар», чтобы подготовится к новому продолжительному периоду роста. Примечательно, что основная часть коррекции цен уже произошла, причем за довольно короткий промежуток времени – последние месяцы 2008 года. А значит, худшее уже позади.

С началом 2009 года снижение цен, разумеется, продолжится, но оно будет происходить уже замедляющимися темпами, и рынок достигнет «дна» еще в первом полугодии, после чего последует период стабилизации цен. Дальнейшее развитие событий, во многом, будет зависеть от общего макроэкономического фона, но постепенная активизация покупателей будет происходить за счет высокой потенциальной потребности в жилье и необходимости в улучшении жилищных условий. А значит, впоследствии рынку обеспечен новый период подъема.

2.3 Баланс факторов, определяющих среднесрочную динамику цен на жилье

Внешние факторы

Политические

Макроэкономические

Факторы взаимодействия со смежными рынками

Внутренние факторы рынка жилья

Взаимодействие со смежными сегментами рынка недвижимости

Повышение жилищной мобильности населения

Развитие Национального проекта «Доступное жилье»

2.3.1 Внешние факторы

Политические

(Рост ) Предвыборная кампания: дополнительное финансирование президентской кампаний, повышение платежеспособного спроса за счет гонораров политтехнологов, СМИ, деятелей шоу-бизнеса.

(Снижение) Некоторый риск усиления напряженности в обществе в период президентских выборов, смены губернаторов в некоторых регионах, формирования правительства.

Макроэкономические

(Рост) Продолжение (хотя и меньшими темпами – 6-6,5% против 7,7% в 2007 году) роста ВВП, рост бюджетных расходов и реального располагаемого уровня доходов населения.

Продолжение роста притока капитала, прежде всего в виде корпоративных займов (чистый приток в 2005 г. впервые стал положительным и достиг $0,1 млрд., в 2006 г. вырос до $42,0 млрд. и в 2007 г. до $82,3 млрд.).

Дальнейшее повышение цен на энергоносители (по некоторым прогнозам, до 200 $/баррель).

Процесс вступления России в ВТО, а также низкие политические риски, способствующие притоку капиталов иностранных компаний, банков и фондов в страну, особенно в условиях начинающейся рецессии экономики в США.

Продолжение укрепления рубля и повышение темпов инфляции.

(Снижение ) Снижение темпов роста ВВП, ограничивающее возможности властей по решению социально-экономических задач, сохранению темпов роста доходов населения.

Продолжение роста объемов вывоза капитала с целями прямых инвестиций.

Возможное уменьшение притока спекулятивного капитала в условиях повышения привлекательности финансовых инструментов в США и Европе (при условии понижения ставки рефинансирования в США до 3,25-3,0% и ликвидации ипотечно-жилищного кризиса).

Факторы взаимодействия со смежными рынками

(Рост) Развитие фондового рынка РФ, расширение практики выхода компаний на IPO, получения облигационных займов и использования других способов внешнего и внутреннего заимствования, увеличивающих приток инвестиций на рынок недвижимости.

(Снижение ) Развитие фондового рынка РФ, появление разнообразных финансовых инструментов с высокой доходностью, приводящее к перетоку капиталов с рынка недвижимости на смежные рынки (частично – возврат капитала через ПИФы недвижимости).

Продолжение потребительского бума, способствующего сокращению объемов сбережений населения, направляемых на приобретение жилья.

Увеличение невозврата задолженности по потребительским кредитам с нынешних 10% до 1-15%, что может привести к трудностям с ликвидностью у банков и снижению темпов роста объемов ипотечного кредитования.

2.3.2 Внутренние факторы рынка жилья

Взаимодействие со смежными сегментами рынка недвижимости

(Рост ) Продолжение опережающего роста инвестиций в ритейл и строительства объектов коммерческой недвижимости, транспортной и социальной инфраструктуры, повышающие привлекательность рынка жилья.

(Снижение ) Переток инвестиций на рынок коммерческой недвижимости (торговля, офисы, развлекательно-рекреационные объекты, логистические комплексы, технопарки и др.) в условиях снизившейся доходности жилищного строительства.

Повышение жилищной мобильности населения

(Рост) Приток покупателей из отдаленных регионов – в регионы Урала, Поволжья, Центра, Северо-Запада, из регионов – в Москву и область, из Москвы – в менее дорогую Московскую область, приводящий к повышению платежеспособного спроса в Москве и в других регионах

(Снижение) Отток низко- и среднедоходного слоя населения из Москвы на рынок ближнего и среднего Подмосковья, приводящий к снижению платежеспособного спроса в Москве.

Конкурентоспособное предложение для высокодоходного слоя населения в северной и южной столицах (Петербург и Сочи), в среднеевропейских и южноевропейских городах, приводящее к снижению платежеспособного спроса в Москве.

Развитие Национального проекта «Доступное жилье»

(Рост) Повышение объемов господдержки и ипотечного кредитования, в первую очередь на рынке новостроек.

Сохранение или даже снижение объемов предложения жилья в Москве (при некотором увеличении объема ввода с 4,8 млн. кв. м в 2007 г. до 5,0-5,3 млн. кв. м в 2008 г.), за счет того, что около половины площадей будут переданы на муниципальные программы.

(Снижение ) Увеличение объемов жилищного строительства в регионах (всего по России в 2007 г. – на 15%, в 2008 г. – на 30% - дл 66 млн. кв. м) и предложения жилья на первичном рынке.

Замедление темпов роста объема ипотечных сделок и доли ипотечных сделок от общего объема продажи квартир в связи с началом активного роста спроса и вымыванием предложения, а также с ростом банковских ставок на 1-2% (при том, что АИЖК намеревается увеличить объемы рефинансирования ипотечных кредитов в 2008 году до 65 млрд. руб.).

2.4 Математическая модель

Математическая модель-прогноз состоит из следующей системы уравнений:

Y = y1 + Δy2 + Δy3 + Δy4 + …. + Δyn , (1)

y = a3 x3 + a2 x2 +a1 x +a0 , (2)

Δy1

![]() , (3)

, (3)

Δy2

= ![]() , (4)

, (4)

Δy3

= ![]() , (5)

, (5)

где Y – прогнозное значение средней удельной цены предложения жилья в месяце х , руб.($)/кв. м;

y 1 – уравнение базового тренда (долгосрочный прогноз), руб.($)/кв. м;

Δy 2 – прогнозприростов средней удельной цены предложения жилья в месяце х относительно базового тренда, руб.($)/кв. м;

Δy 3 - прогнозприростов средней удельной цены предложения жилья в месяце х относительно тренда второго порядка, руб.($)/кв. м;

Δy 4 - прогнозприростов средней удельной цены предложения жилья в месяце х относительно тренда третьего порядка, руб.($)/кв. м;

Δyn - прогнозприростов средней удельной цены предложения жилья в месяце х относительно тренда предпоследнего порядка, руб.($)/кв. м;

а, b , c , d с индексами – коэффициенты уравнений (трендов различного порядка), аппроксимирующих фактические данные. Вычисляются по фактическим данным с использованием метода наименьших квадратов.

Получены следующие модели для первой, второй и третьей производной. (Рисунок№1;2;3)

Интегральный прогноз на 2008-2009 годы, полученный суперпозицией базового тренда и трех прогнозов, выглядит следующим образом: рост цен в первом полугодии 2008 года на 35-40%, переход к стабилизации во втором полугодии, новый рост в 2009 году.

На рисунке приведены фактические данные по рынку жилья Москвы за январь-октябрь 2008 года. Отклонение прогноза от фактических значений за этот период не превышало 3,5%, что является достаточно хорошим показателем. Аналогичные результаты получены по 12 городам России.

Хотелось бы привести долгосрочный прогноз роста цен за квадратный метр Стерника Г.М. и Печенкиной А.В. Их гипотеза состоит в том, что первые 10-12 лет (от 2000 года) рынок жилья городов России находится в первой четверти долгосрочного цикла – в четверти ускоряющихся темпов развития. Затем, в случае кратного, в разы, увеличения объемов строительства, наступит переход во вторую четверть – замедление долгосрочных темпов роста цен, которая тоже продлится около 10 лет.

2.5 Закономерность долгосрочного развития региональных рынков

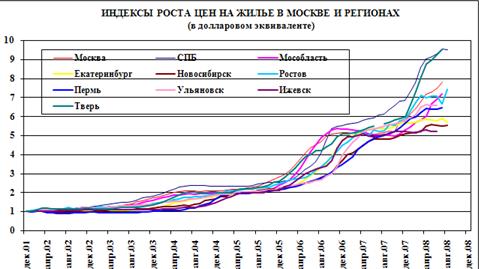

Графики индексов цен в различных городах России относительно декабря 2001 г. показывают, что за первые три года индексы роста составили 2,0-2,3, за шесть лет – 5,0-6,0, за последний год – выросли до 6,0-9,0.

На этих графиках выявляется существенная закономерность долгосрочного развития ценовой ситуации на региональных рынках, которая является следствием несинхронности их развития: в начале каждой стадии роста, вследствие отставания начала роста в регионах от столиц, происходит расслоение ценовых трендов (расхождение графиков), а в конце, при переходе к стабилизации – консолидация трендов (сближение графиков).

В периоды наибольшего расслоения рынка (в июне 2004 и в октябре 2006 года) отношение максимальных и минимальных индексов роста составляло 1,8-1,9. В периоды наибольшей консолидации (в июне 2005 и в декабре 2007 года) – 1,2-1,3.

В 2008 году началась новая фаза роста цен в Петербурге, Твери (индексы достигли 9,5), Москве (7,8), Московской области (7,2), в то время как Ростов-на-Дону (6,6), Ульяновск (6,6), Пермь (6,5) лишь только сейчас достигли окончания предыдущей фазы и вышли на средний уровень роста, а Екатеринбург (5,7), Новосибирск (5,5), Ижевск (5,2) еще не начали новый подъем цен. Общее соотношение индексов в середине года (момент наибольшего расслоения рынка) снова составило 1,83 (см. рис.).

Таким образом, рынок жилья России во второй половине 2008 года закономерно переходил к очередной стабилизации цен.

Глава 3. Угрозы и риски и возможные сценарии перехода к стабилизации

3.1 Сценарии перехода к стабилизации в 2004 и 2007 годах

Короткая история российского рынка жилья включает несколько возможных сценариев перехода к стабилизации в среднесрочном периоде. Рассмотрим два последних - 2007 года и 2004 года.

В конце 2006 года на рынке жилья Москвы, Петербурга и ряда других городов начался естественный спад спроса и объема продаж, который к декабрю вылился в стабилизацию цен. Цены в Петербурге практически не росли до осени. А в Москве цены даже кратковременно снижались на 3-5%, и только к октябрю вышли на уровень декабря прошлого года. Однако, снижение объемов продаж почти не отразилось на доходности строительных компаний, темпах возведения новостроек.

Сложнее обстояло дело в 2004 году. Естественный спад спроса после бурного роста в 2003 году усилился макроэкономическими факторами, вызванными внутриполитическими причинами: резко вырос отток капитала ($17,5 млрд за первое полугодие). Это вызвало 40-50%-е падение объемов продаж в новостройках, финансовые затруднения у застройщиков, и одновременно - кризис неликвидности в банковской системе (дополненный неуклюжими действиями надзорных властей), которые взаимно усиливали друг друга. Цены в столицах остановились летом, в Москве стояли до лета следующего года, а в Петербурге были стабильны до конца 2005 года, и даже весной наблюдалось их кратковременное понижение. Дальнейшие последствия – замораживание строек, разорение ряда строительных компаний, демонстрации обманутых дольщиков и т.д.

С весны этого года стало понятно, что стабилизация-2009 не пойдет по сценарию 2007 года. Остался вопрос – ограничится ли развитие ситуации сценарием 2004 года, или возникнет третий, еще более тяжелый сценарий?

Прежде, чем окончательно сформулировать возможные сценарии развития ситуации в девелопменте с учетом мирового финансового кризиса, рассмотрим ситуацию лета-осени 2008 года более подробно.

3.2 Замедление объемов строительства и ввода жилья

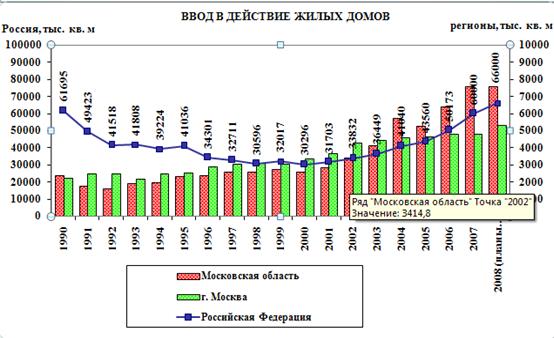

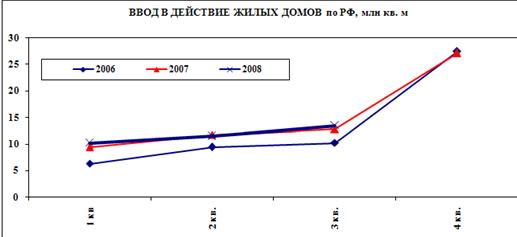

В последние 7 лет объемы ввода жилья в РФ и основных регионах уверенно росли. В 2006 году в РФ было введено 50,2 млн кв. м (прирост от предыдущего года 15%), в 2007 – 60,0 млн кв. м (прирост 20%). В 2008 году ожидался ввод 66,0 млн кв. м (прирост 10%).

Но в 1 полугодии 2008 года прирост в России относительно того же периода прошлого года составил всего 2,9%, в Москве – минус 50%, в Московской области - минус 7% (см. рис.).

Замедление темпов ввода в РФ началось еще в 4 квартале 2007 года, когда объем ввода сравнялся с прошлогодним. Это явилось следствием тех трудностей, которые испытывали девелоперы в связи с все более выраженной дезорганизацией инвестиционно-строительного процесса в 2004-2007 годах, которую не смоги преодолеть даже усилия руководства страны в рамках приоритетного проекта «Доступное жилье».

Далее ситуация на рынке строительства жилья существенно ухудшилась в связи с макрофинансовыми рисками, связанными с мировым финансовым кризисом.

Фактически все три квартала 2008 года объемы ввода жилья были на уровне 2007 года. Всего в РФ в январе-сентябре введено в эксплуатацию 397,4 тыс. квартир общей площадью 35,2 млн кв. м - прирост 3,9% к соответствующему периоду предыдущего года (см. рис.).

В Москве за 3 квартала ввод составил 1,62 млн кв. м (-54,4% к тому же периоду прошлого года), в Санкт-Петебурге 1,33 млн кв. м (-4,4%), в Московской области 3,64 млн кв. м (-2,7%), в Самарской области 382,1 тыс. кв. м (-33,7%), в Тверской области 175,7 тыс. кв. м (-16,0%), в Пермской области 452,7 тыс. кв. м (-6,6%), в Краснодарском крае 2573,5 тыс. кв. м (-1,1%),

Вместе с тем, в большинстве регионов России прирост объемов ввода все еще положительный: в Пензенской области 48,7%, в Ленинградской области 33,1%, в Нижегородской области 26,0%, в Новосибирской области 24,7%, в Томской области 26,0%, в Красноярском крае 22,1%, в Саратовской области 18,1%, в Республике Татарстан 17,6%, в Ростовской области 16,9%, в Кемеровской области 16,3%, в Алтайском крае 12,1%, в Республике Башкортостан 11,5%, в Омской области 6,5%.

Ввод жилья в регионах России за 3 квартала 2008 года (упорядочено по объемам ввода)

| Регионы с положительным приростом | Ввод, тыс. кв. м | Прирост к тому же периоду прошлого года, % | Регионы с отрицательным приростом | Ввод, тыс. кв. м | Прирост к тому же периоду прошлого года, % |

| Респ. Татарстан | 1653,7 | 17,6 | Московская обл. | 3641,5 | -2,7 |

| Ростовская обл. | 1376,5 | 16,9 | Краснодарский край | 2573,5 | -1,1 |

| Респ. Башкортостан | 1453,3 | 11,5 | Москва | 1619,6 | -54,4 |

| Тюменская обл. | 1083,1 | 11,4 | Санкт-Петербург | 1329,1 | -4,4 |

| Свердловская обл. | 945,8 | 31,5 | Пермская обл. | 452,7 | -6,6 |

| Челябинская обл. | 939,9 | 20,4 | Самарская обл. | 382,1 | -33,7 |

| Омская обл. | 831,2 | 6,5 | Тверская обл. | 175,7 | -16,0 |

| Кемеровская обл. | 810,8 | 16,3 | |||

| Нижегородская обл. | 808,3 | 26,0 | |||

| Новосибирская обл. | 789,3 | 24,7 | |||

| Ленинградская обл. | 610,0 | 33,1 | |||

| Саратовская обл. | 563,1 | 18,1 | |||

| Красноярский край | 533,7 | 22,1 |

Однако, по данным Росстата, в октябре тенденция снижения объемов ввода продолжилась.

3.3 Угрозы и риски и оценка возможности их преодоления

Угроза заморского кризиса для рынка недвижимости состоит в снижении ликвидности банковской системы, затруднении доступа населения и застройщиков к банковским кредитам, а также замедлении (особенно с ростом инфляции) темпов повышения доходов населения.

Население осознало дополнительные риски инвестирования в новостройки, находящиеся под угрозой прекращения строительства, и спрос на жилье резко снизился.

Банки, в свою очередь, напуганные финансовым кризисом, потерей ликвидности, перспективой обесценивания залогов и невозврата ипотечных кредитов и кредитов застройщикам, перестают кредитовать и население, и застройщиков. Не в меньшей степени (особенно в иностранных банках) действует фактор потери капитализации: норматив собственного капитала автоматически запрещает выдачу кредитов. Из западных штаб-квартир в российские дочки уже в сентябре были даны сигналы о прекращении финансирования жилищных проектов.

В результате многие компании лишились необходимого оборотного капитала, темпы строительства замедлились, а новые строительные проекты не открываются.

Недостаток денежной массы усилился возобновившимся оттоком капитала.

Уже в 1 полугодии 2008 года темпы притока иностранного капитала в Россию уменьшились: общий объем составил значительную сумму $46,5 млрд, но это на 23% меньше аналогичного периода прошлого года. Из них 15% получили предприятия, связанные с проектами в сфере недвижимости («Известия» от 15.09.08).

Приток продолжался и в июле-августе, но в сентябре, в связи с дальнейшими проблемами на финансовых и фондовых рынках, грузино-югоосетинской войной и т.д., отток усилился (в основном в части портфельных инвестиций), и в 3 квартале составил $16,7 млрд. Баланс по итогам трех кварталов +$0,8 млрд.

Логический анализ показывает, что финансовые трудности в наименьшей степени возникли у компаний, работающих в соответствии с ФЗ214, то они преодолевают трудности организации процесса строительства на начальном этапе за счет переориентирования на проектное финансирование от аффилированных банков, что в дальнейшем избавляет их от рисков понижения спроса на рынке.

Те компании, которые бюджет проекта рассчитывали исходя из устаревшей гипотезы о быстром возврате вложенных небольших собственных инвестиций через продажи долей частным инвесторам (несмотря на ФЗ214, в ряде городов эта практика еще процветает). Шанс к сохранению успешности проектов этих компаний лежит в резком повышении темпов роста платежеспособного спроса. Последние шаги правительства показывают, что позитивный перелом в этом вопросе возможен, хотя и в неблизком будущем.

Еще один, дополнительный, шанс к разорению возникает у компаний, которые ориентируются на кредиты отечественных неспециализированных банков, в последние полгода резко ужесточивших условия кредитования или вообще прекративших кредитование застройщиков. Есть надежда, что принятые в сентябре беспрецедентные меры правительства по финансовой поддержке банковского сектора и фондового рынка предотвратят развитие подобной ситуации.

Наконец, финансовые трудности возникают в наибольшей степени у компаний, которые пошли на масштабные заимствования на внешних рынках – вексельные, облигационные, через IPO. Суммарный корпоративный долг отечественных компаний приблизился к критическому уровню 30% ВВП (около $500 млрд), и в этой сумме есть и значительная доля девелоперов. Мировой финансовый кризис, повышение кредитных ставок затруднили возможности по дальнейшим заимствованиям и по рефинансированию кредитов, и это добавило решающую гирю на чашу весов финансового благополучия этих компаний.

В сентябре-октябре власти приняли ряд своевременных и технологично осуществленных мер поддержки финансовой системы, а также застройщиков. Объем выделенных на это средств превысил 1,5 трлн руб. Но мировой финансовый кризис продолжается, и он уже начинает переходить в экономический. Это не может не отражаться на состоянии финансового сектора и экономики России, в том числе и рынка недвижимости.

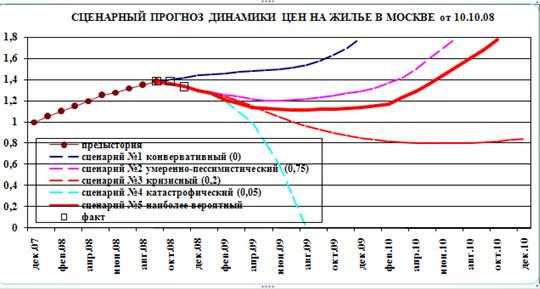

3.4 Сценарный прогноз перспектив развития рынка недвижимости

Выполненный анализ ситуации на рынке недвижимости городов России показывает, что наш сегмент экономики – управляемый и саморегулируемый кибернетический объект, как самолет, 8 лет подряд уверенно набирал высоту, но в середине с.г. вступил в зону турбулентности. Она характеризуется чрезвычайно большой неопределенностью и непредсказуемостью внешних условий функционирования рынка. В этой ситуации поиск определенности связан с применением сценарного метода прогнозирования - попыткой вычленить несколько вариантов динамики внешних условий, в каждом из которых поведение рынка вполне просчитывается, затем дать оценку вероятности каждого сценария и на этой основе рассчитать средневзвешенные параметры наиболее вероятного варианта.

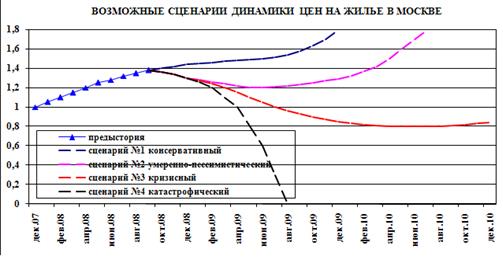

Все разнообразие возможных вариантов внешних условий и развития ситуации на рынке недвижимости мы сводим к четырем сценариям.

Сценарий №1 – консервативный: «мягкий» переход к стабилизации по аналогии с 2007 годом - до лета 2009 года, а затем новая стадия роста цен.

Этот сценарий был актуален до весны 2008 года, а рассчитанный по математической модели прогноз изменения уровня цен до сентября подтверждался фактическими данными.

Сценарий №2 – умеренно-пессимистический: «жесткий» переход к стабилизации по аналогии с 2004 годом. Естественный спад спроса после бурного роста в 2003 году усилился макроэкономическими факторами, вызванными внутриполитическими причинами: резко вырос отток капитала ($17,5 млрд за первое полугодие). Это вызвало 40-50%-е падение объемов продаж в новостройках, финансовые затруднения у застройщиков, и одновременно - кризис неликвидности в банковской системе (дополненный неуклюжими действиями надзорных властей), которые взаимно усиливали друг друга. Цены в столицах остановились летом, в Москве стояли до лета следующего года, а в Петербурге были стабильны до конца 2005 года, и даже весной наблюдалось их кратковременное понижение. Дальнейшие последствия – замораживание строек, разорение ряда строительных компаний, демонстрации обманутых дольщиков и т.д.

Первые признаки такого развития событий обнаружились к лету 2008 года: после трехлетнегоуверенного роста объемов ввода жилья во всех регионах и по России в целом, в 1 полугодии прирост в России относительно того же периода прошлого года составил всего 2,9%, в Москве – минус 50%, в Московской области - минус 7%. Аналогична ситуация и в ряде регионов.

С начала осени с.г. стало ясно, что фактически реализуется именно этот сценарий: в 3 квартале (а реально в сентябре) произошло усиление оттока капитала ($16,7 млрд), потеря ликвидности банками, задержки ряда строительных проектов, разорение отдельных девелоперов, усиление процесса слияний-поглощений, перераспределение объектов и иных активов (ПИК заявил о начале переговоров с Михаилом Прохоровым о вхождении в акционерный капитал), появление новых обманутых дольщиков и т.д.

Финансовые трудности возникают в первую очередь у компаний, которые бюджет проекта рассчитывают исходя из устаревшей гипотезы о быстром возврате вложенных небольших собственных инвестиций через продажи долей частным инвесторам (несмотря на ФЗ214, в ряде городов эта практика еще процветает). Шанс к сохранению успешности проектов этих компаний лежит в резком повышении темпов роста платежеспособного спроса. Последние шаги правительства показывают, что позитивный перелом в этом вопросе возможен.

Компании, работающие в соответствии с ФЗ214, преодолевают трудности организации процесса строительства на начальном этапе за счет переориентирования на проектное финансирование от аффилированных банков, что в дальнейшем избавляет их от рисков понижения спроса на рынке.

Дополнительный шанс к разорению возникает у компаний, которые ориентируются на кредиты отечественных неспециализированных банков, в последние полгода резко ужесточивших условия кредитования или вообще прекративших кредитование застройщиков. Есть надежда, что принятые в сентябре беспрецедентные меры правительства по финансовой поддержке банковского сектора и фондового рынка предотвратят углубление этого процесса.

Наибольшие финансовые трудности возникают у компаний, которые пошли на масштабные заимствования на внешних рынках – вексельные, облигационные, через IPO. Суммарный корпоративный долг отечественных компаний приблизился к критическому уровню 30% ВВП, и в этой сумме есть доля девелоперов. Мировой финансовый кризис, повышение кредитных ставок затруднили возможности по дальнейшим заимствованиям и по рефинансированию кредитов, и это добавило решающую гирю на чашу финансового благополучия этих компаний.

При таком сценарии с октября-ноября возможно начало снижения цен предложения жилья в Москве, и в течение полугода, по нашей экспертной оценке, цены могут снизиться на 5-10%, а затем снова начнется рост. Развитие этого сценария в течение 2009 года возможно - при условии высокой эффективности действий финансовых властей и игроков рынка, поддержанных общенациональным консенсусом элит, медиа-сообщества и населения.

Сценарий №3 – кризисный: несмотря на объявленные властями решения (слишком медленно переходящие в стадию действий), финансовый кризис в России переходит в экономический – через сокращение персонала в финансовом, торговом, строительном секторе, затем по цепочке – сокращение заказов и увольнения в металлообработке, энергетике, в производстве строительных ресурсов и т.д. В результате падает платежеспособность населения и соответственно – спрос на жилье. Начинается масштабный процесс слияний-поглощений в строительном секторе. Наше экспертное предсказание: при реализации такого сценария цены на жилье упадут в течение года на 40-50%, а восстановление начнется за пределами 2010 года.

Сценарий №4 – катастрофический: несмотря на принятые властями США, Евросоюзом и поддержанные другими странами (в том числе Россией) меры, мировая финансовая система, основанная на долларе, окончательно рухнет, и создание какой-то новой системы потребует значительных усилий и времени. Начнется переход к бартерному товарообмену между странами, дополненному ограниченным использование региональных валют. Вследствие искажения структуры импорта экономика США, Европы, а также России и иных стран (в том числе и рынок недвижимости) рухнет вслед за финансами, и для восстановления (при оптимистической оценке сдерживания вооруженных конфликтов) потребуются годы, если не десятилетие.

По состоянию на начало октября была дана следующая экспертная оценка вероятности реализации каждого сценария: сценарий №1 – 0, сценарий №2 – 75%, сценарий №3 – 20%, сценарий №4 – 5% (рис.).

На основании этих оценок определены средневзвешенные параметры динамики цен на рынке жилья, составившие сценарий №5 – наиболее вероятный. По результатам расчетов, проведенных на основании принятых оценок, снижение цен будет продолжаться около года, и относительно сентября с.г. составит около 20% (см. рис.).

Темпы роста объемов ввода жилья снизятся, а в 2009-2010 году объемы снизятся и в абсолютном значении. Произойдет изменение структуры жилого строительства (в том числе по причинам увеличения доли бюджетного финансирования) от объектов бизнес-класса в пользу домов эконом-класса с меньшими площадями квартир и меньшим уровнем цен. Уменьшится и предложение, но его структура, наоборот, изменится в пользу высококачественного жилья, а жилье эконом-класса получит статус муниципального и не выйдет на открытый рынок. В этих условиях стратегия властей должна быть направлена не на поддержку отдельных компаний-застройщиков, а на поддержку рынка через повышение платежеспособного спроса населения. К началу 2010 года, в условиях восстановления платежеспособного спроса при сокращенном объеме строительства и предложения жилья, начнется новый цикл восстановления рынка и повышения цен на жилье до уровня, обеспечивающего рентабельность девелопмента.

Средняя доходность строительного бизнеса снизится на ближайшие год-полтора и в дальнейшем не вернется на те нецивилизованные уровни, на которых она была вчера. Крупные игроки, выжившие на рынке, расстанутся со своей агрессивной стратегией, и будут лучше просчитывать варианты бизнеса. В целом рынок сделает новый серьезный шаг в своем становлении и развитии.

Глава 4. Изменения ситуации и корректировка прогноза

Быстрые изменения ситуации, их осмысление руководством и экспертами, дополнительные финансовые, регулирующие меры федеральных и московских властей, изменения в корпоративном поведении банковского сообщества и т.д. требуют сегодня пересмотреть оценки вероятности каждого из четырех сценариев и пересчитать параметры пятого (наиболее вероятного) сценария.

В частности, несмотря на продолжающийся и усиливающийся мировой финансовый кризис, такие факты и события, как повсеместное укрепление доллара, итоги ноябрьского саммита руководителей 20 стран говорят о том, что (вопреки мнению некоторых экспертов) крах международной финансовой системы, основанной на долларе, отодвигается в неопределенное будущее. Американская экономика и валюта не рухнут (хотя и переживут период рецессии), а выйдут из кризиса через 2-3 года усилившимися. Это позволяет резко, вплоть до нуля, снизить вероятность сценария №4.

В то же время надежды на улучшение макроэкономической ситуации, эффективность правительственных мер и обеспечение развития ситуации по сценарию №2 не оправдываются. События все более развиваются в направлении сценария №3.

4.1 Нефть

Самое главное: цены на нефть марки Urals обвалились в три раза – с $140 в июле до $43 за баррель в ноябре. Одновременно отток капитала в октябре был катастрофическим – $50 млрд. И уже никто не надеется на существенный рост цен: правительство скорректировало цену нефти в бюджете на 2009-2011 годы с 95, 90, 88 $/баррель соответственно до 50, 54, 60 $/баррель.

Связь уровня цен на нефть с состоянием рынка строительства и темпами роста цен на жилье в Москве и других городах России достаточно исследована и не требует комментариев. Важно одно: снижение цен не ограничится одним годом, и низкие цены (50-60 $/баррель) сохранятся по крайней мере за пределами 2011 года.

Несмотря на заявленные и реализуемые властями намерения за счет Резервного фонда сохранить все социальные программы, необходимо понимать, что речь идет о поддержке не всего населения, а только бюджетников – работников бюджетной сферы, пенсионеров, военнослужащих и т.д. Что касается работников коммерческих предприятий (основной контингент покупателей жилья), то сохранение или снижение их доходов находится в зависимости от финансового состояния предприятий. Дополнительные меры по снижению налогового бремени на граждан (налоговый вычет при покупке жилья увеличивается вдвое) и предпринимателей (налог на прибыль снижается на 4%, и др.) могут смягчить, но не предотвратить масштабные сокращения персонала, падение доходов граждан.

Мосгордума приняла бюджет на 2009 год, серьезно скорректированный относительно первоначального проекта. Так, снижены ожидаемые налоговые поступления от предприятий и организаций (на 77 млрд руб.) и от физических лиц (на 29 млрд руб.) . Это значит, что часть предприятий обанкротится, а фонд зарплаты москвичей сократится примерно на 220 млрд руб. Причем прогнозируется падение доходов и на 2010-1011 года.

4.2 Доллар

Следующая особенность последних месяцев – продолжающееся все более высокими темпами укрепление доллара. «Границы коридора» (т.е. ожидаемый курс) ЦБ уже расширил до 30 руб./доллар, а на весну эксперты прогнозируют 32-33. В условиях повсеместной дедолларизации рынка недвижимости это означает автоматическое снижение долларового эквивалента цен на жилье относительно рублевых на 20-25%.

Изучение ситуации во время кризиса 1998-1999 годов показало, что двухвалютность наших рынков жилья приводила к принципиально различному их поведению в условиях резкой девальвации рубля к доллару и высокой инфляции.

В Москве и других городах с долларовой номинацией цен (Россия-1) цены предложения до конца года практически не снижались, при этом к октябрю покупатели, не успевающие за ростом рублевого эквивалента цен, ушли с рынка, и сделки остановились. Они возобновились лишь через 2-3 месяца, после падения долларовых цен, которое продолжалось около двух лет.

В городах с рублевой номинацией цен (Россия-2, а также первичный рынок Москвы) цены продолжали расти все два года, но их долларовый эквивалент упал уже к сентябрю. При этом к октябрю ушли с рынка продавцы, не удовлетворенные падением их долларового эквивалента, и сделки остановились. А долларовый эквивалент в течение двух лет лишь незначительно снижался.

Сегодня, когда большинство рынков дедолларизировались (рынки Москвы и области – частично), в зависимости от возможных темпов инфляции и девальвации рубля к доллару возможны разнообразные комбинации подобных событий: как уход с рынка продавцов, так и дополнительный отток с рынка покупателей.

4.3 Отток капитала

Причины такого изменения валютного курса в том, что на международную динамику пары доллар/евро наложились внутренние факторы – высокий отток капитала, ограничивающий возможности Центробанка по сдерживанию девальвации рубля к доллару. Для поддержания курса рубля Центробанк только за сентябрь-октябрь продал $57,5 млрд из золотовалютных резервов. При таких темпах валютной интервенции в поддержку рубля запасов ЦБ хватит лишь на год. После ухода нерезидентов (в сентябре) отток обеспечивался тем, что банки, получившие финансовую поддержку государства, занялись конвертацией полученных средств в доллары и выводом их за рубеж (в октябре – $50 млрд). По сведениям газеты «Известия» от 24.11.08, из всего пакета денежных вливаний (4,7 трлн руб.) на поддержку реального сектора (в том числе строительного) государство выделило 950 млрд руб. Отпущено Минфином и ЦБ банкам-агентам (Сбербанк, ВТБ, Россельхозбанк и еще 30 крупнейших банков) 525 млрд руб. При этом часть средств не пошла по цепочке кредитования остальных банков и предприятий, а осталась на корсчетах в Центробанке. А проконтролировать судьбу остальных 525 млрд пока не удается.Эксперты надеются, что благодаря принятым властями мерам контроля за нецелевым использование выделенных государством средств (комиссары в банках-агентах и т.п.) в ноябре-декабре отток сократится, но все же составит $20-30 млрд, а по итогам года не превысит $70-80 млрд (в 2007 году приток составил $41,8 млрд). В этом случае, с учетом сокращения объемов валютных интервенций, резервы ЦБ будут достаточны не менее чем на 3 года.«Мировой финансовый кризис показал исчерпанность модели роста российской экономики, которая строилась на высоких ценах на нефть, а также на поступлении дешевых иностранных кредитов для банков и предприятий», - заявила глава МЭР Э. Набиуллина. В первую очередь кризис ударит по инвестициям в основной капитал. У государственных и связанных с государством компаний они упадут примерно на 30%, а у частных – в том числе строительных – они могут упасть почти до нуля.

По совокупности событий в макроэкономической сфере за октябрь-ноябрь и нашего понимания их последствий для рынка недвижимости сегодня, в начале декабря, целесообразно скорректировать оценку вероятности сценариев №2 и №3 соответственно с 75 и 20% на 40 и 60%. Полученный в результате взвешивания наиболее вероятный сценарий №5 фактически содержит в себе все предсказания, описанные ранее для третьего и пятого сценариев. При этом в нижней точке (к концу 2009 года) цены на жилье в Москве в долларовом эквиваленте могут снизиться относительно сентября с.г. на 30-35% (до уровня декабря 2007 года). Рублевые цены в 2009 году также понизятся, но не более чем на 10-15%. Восстановление активности рынка начнется к концу 2009 года, а восстановление цен - в 2010 году, и оно не будет столь быстрым, как ожидалось в предыдущем прогнозе от 10.10.08.

Литературные источники:

1. Осоргин А.Н. «Рынок жилья городов России в условиях кризиса: текущее состояние и тенденции развития».2009г.

2. Стерник Г.М. «Сценарии прогнозов развития жилья на рынке России».10.10.08.

3. Стерник Г.М. «Рынок жилья городов России в условиях кризиса. Тенденции развития» 1.12.08.

4. http://www.ezem.ru/info/analitika/1225460153.html Российский рынок недвижимости в условиях кризиса. 31.10.08.

5. Асаул А.Н. «Экономика недвижимости», Учебник, 2-е издание, Изд-во «Питер», СПб. – 2008.

6. Белых Л.П. «Управление портфелем недвижимости», Учебное пособие, Изд-во «ИНФРА-М», М. – 2008.

7. Буланова Н.В. «Рынок недвижимости: состояние и перспективы развития», Международная академия оценки и консалтинга, М. – 2004.

8. Горемыкин В.А. «Экономика недвижимости», Учебник, 5-е издание, Изд-во «Высшее образование», М. – 2008.

9. Грязнова А.Г., Федотова М.А. «Оценка недвижимости», Учебник, Изд-во «Финансы и статистика», М. – 2005.

10. Иванов В.В., Хан О.К. «Управление недвижимостью», Изд-во «ИНФРА-М», М. – 2007.

11. Иванова Е.Н., под редакцией Федотовой М.А. «Оценка стоимости недвижимости», Учебное пособие, Изд-во «КНОРУС», М. – 2008.

12. Калянина Л. «Мировой рынок недвижимости: города, тренды, цены», Изд-во «Эксмо», М. – 2008.

13. Луков А.В., Владимирова И.Л., Холщевников В.В. «Комплексная оценка зданий-памятников истории и культуры на рынке недвижимости», Научно-учебное издание, Изд-во «АСВ», М. – 2008.

14. Мак-Лин Эндрю, Элдред В. Гари «Инвестирование в недвижимость» (Andrew J . McLean , Gary W . Eldred “ Investing in Real Estate ” ), 5-е издание, Изд-во «Диалектика», М. – 2008.

15. Максимов С.Н. «Управление недвижимостью», Учебник, Изд-во «Дело», М. – 2008.

16. Орлов С.В., Цыпкин Ю.А. «Рыночная оценка имущества города», Учебное пособие, Изд-во «ЮНИТИ-ДАНА», М. – 2003.

17. Петров В.И. «Оценка стоимости земельных участков», Учебное пособие, Изд-во «КНОРУС», М. – 2008.

18. Радченко И.С. «Недвижимость. Практическая энциклопедия», Изд-во «ГроссМедиа», М. – 2005.

19. Севостьянов А.В. «Экономика недвижимости», Учебник, Изд-во «КолосС», М. – 2007.

20. Симионова Н.Е., Шеина С.Г. «Методы оценки и технической экспертизы недвижимости», Учебное пособие Ростовского государственного строительного университета, Изд. центр г. Ростова-на-Дону «МарТ», М. – 2006.

Приложение

Рисунок 1

Рисунок 2

Рисунок 3