| Скачать .docx |

Реферат: Роль Центрального банка в формировании финансово-кредитного рынка Российской Федерации

ТОМСКИЙ ПОЛИТЕХНИЧЕСКИЙ УНИВЕРСИТЕТ

Роль Центрального банка в формировании финансово-кредитного рынка Российской Федерации

(курсовая работа)

.

Томск -1997

Содержание

ГЛАВА I

Принципы и история создания двухуровневой банковской системы

История двухуровневой банковской системы в России

ГЛАВА II

Инструменты регулирования Центрального Банка

Принципы двухуровневой банковской системы

Структура ЦБР и его подразделений

ГЛАВА III

Тенденции денежно-кредитной политики Банка России

Установление процентной ставки по операциям БР

Установления нормы обязательных резервов, депонируемых в Банке России

Операции на открытом рынке

Рефинансирование

Валютное регулирование

Установление ориентиров роста денежной массы

Прямые количественные ограничения

глава I

История двухуровневой банковской системы в России

История государственного банка Российской империи началась 31 мая 1860 года, когда император Александр II подписал указ о его создании. Одновременно был утвержден первый устав Госбанка.

В периоде деятельности Государственного банка выделяют два периода: с 1860 по 1894г. и с 1894г., когда был введен второй устав, до 1917г. В течение первого периода Госбанк являлся в значительной степени вспомогательным учреждением Министерства финансов. Большую долю ресурсов Госбанка в это время поглощало прямое и косвенное финансирование казны. На Госбанк возлагались функции, относившиеся к аппарату Министерства финансов, в том числе проведение выкупной операции и связанное с ней делопроизводство, поддержка Дворянского и Крестьянского банков и т. д. Второй период деятельности Государственного банка существенно отличался от первого. Изменилась денежно-кредитная политика и источники средств Госбанка, его финансовые отношения с казначейством и организационные взаимоотношения с аппаратом Министерства финансов.

Свои операции Государственный банк начал осуществлять 2 июня 1860 года. Согласно уставу он учреждался "для оживления торговых оборотов и упрочнения денежной кредитной системы". Основной капитал ему "назначался" в 15млн. рублей. Это была очень небольшая сумма, если учесть, что 59% переданных Государственному банку пассивов ликвидированных банков состояли из вкладов, подлежащих возврату преимущественно по востребованию, в активе же находились исключительно долгосрочные ссуды[1] . В то же время на Государственный банк возлагалась обязанность выплаты процентов и возврата капитала по вкладам, внесенным в бывшие государственные кредитные учреждения.

Операции Государственного банка должны были заключаться в учете векселей и других срочных правительственных и общественных процентных бумаг и иностранных тратт, покупке и продаже золота и серебра, получении платежей по векселям и другим срочным денежным документам в счет доверителей, приеме вкладов, производстве ссуд (кроме ипотечных), покупке государственных бумаг на свой счет.

Учет векселей согласно уставу допускался только в случае, если они были основаны на торговых сделках. При этом в отличие от предшествующего периода, когда государственные банки во избежание потерь не выдавали мелких ссуд, отказываясь иметь дело с мелкими торговцами, Государственному банку разрешалось учитывать векселя на незначительные суммы при условии их надежности. На протяжении всего периода деятельности Государственный банк Российской империи находился в ведении министра финансов, как "непосредственного главного начальника Банка". Но согласно уставу 1860 года Государственный банк был подведомственным Министерства финансов и находился под наблюдением Совета государственных кредитных установлений. Поэтому принципиальные вопросы по Госбанку, которые требовали доклада государю, решались или, по крайней мере, оформлялись через Особенную канцелярию по кредитной части.

Согласно уставу 1860 года управление всеми операциями и деталями возлагалось на Правление банка, которое состояло из управляющего, его товарища, 6 директоров и 3 депутатов от Совета государственных кредитных установлений. Согласно уставу 1894г. Государственный банк был подчинен лично министру финансов. Управление банком возлагалось на Совет банка и на Управляющего банком.

Схема управления Государственным банком[2]

Несмотря на то, что Государственный банк являлся крупнейшим коммерческим банком страны, непосредственно коммерческие операции на первом этапе его деятельности имели сравнительно небольшое значение. Это объяснялось тем, что находясь в подчинении Министерства финансов, Государственный банк выполнял функции, не свойственные коммерческому банку. Его ресурсы использовались в значительной степени для проведения выкупной операции, закончившейся в 1886г., и для других "нужд казны".

Операции Государственного Банка[3]

| годы | кредитные билеты | вклады и текущие счета | учет и ссуды |

| 1861 | 713 | 62.3 | 45.8 |

| 1866 | 661.6 | 221.3 | 64.6 |

| 1871 | 695.1 | 228.1 | 64.6 |

| 1876 | 751.6 | 310.7 | 137.8 |

| 1881 | 1085.1 | 313.0 | 225.6 |

| 1886 | 106.7 | 391.9 | 187.1 |

| 1891 | 907.4 | 437.2 | 193.8 |

| 1896 | 1055.3 | 556.1 | 406.4 |

| 1901 | 555.0 | 671.4 | 479.8 |

| 1906 | 1207.5 | 553.6 | 776.8 |

| 1910 | 1173.8 | 738.6 | 446.2 |

Кроме того Государственный банк осуществлял большое вложение средств в государственные и гарантированные ценные бумаги. Только в 1896г. затраты банка за счетказны впервые сравнились с суммами казны, вложенными в банк. Полностью же государственный долг был ликвидирован только в 1901г.

Преследуя широкие цели непосредственного кредитования народного хозяйства, Государственный Банк не забывает, что и частные банки - часть, притом весьма ценная того же народного хозяйства. С середины 70-ых годов он в порядке "борьбы" правительства с кризисами и хозяйственными затруднениями отраслевого и местного значения начал проводить "операции по спасению" обанкротившихся предприятий и банков, включая их субсидирование и финансирование, принятие в собственную собственность или управление и последующую продажу, что и подчеркивает его позицию “банка банков”, сближая его с типом западноевропейских центральных банков.

Собственно говоря, Государственный Банк даже в ту пору своей деятельности, когда он в силу необходимости был прямым конкурентов частных банков, все-таки прилагал немало усилий, чтобы поставить своих конкурентов на ноги. В данном случае Государственный Банк, конечно, был простым орудием правительственной экономической политики. При помощи Государственного Банка встают на ноги акционерные и взаимно-общественные банки. В первые годы деятельности акционерных банков Государственный Банк помогал их возникновению и часто спасал от краха, затем выступает в роли опоры всей системы коммерческого кредита в России. Первоначально Государственный Банк по отношению к частным банкам пытался проводить роль deus ex machina , т. е. он приходил к ним на помощь в критические времена, когда перед отдельными банками вырисовывались печальные перспективы краха.

Позднее Государственный Банк стал обладать эмиссионным правом и в огромных количествах казенными деньгами, роль его на рынке свободных денежных средств радикально изменилась. Государственный Банк перестал быть конкурентом частных кредитных учреждений в области приема вкладов.

Движение вкладов на 1 января [4]

| 1909 | 1910 | 1911 | 1912 | 1913 | |

| Государственный Банк | 210 | 274 | 261 | 258 | 266 |

| Частные банки | 1434 | 1840 | 2251 | 2505 | 3046 |

Но до начала XX века Государственный Банк всего менее был склонен идти по дороге “банка банков”. Вступает он на нее довольно решительно. В юбилейном издании ( 1911 г. ) следующим образом сформулированы те основания, на которых на которых Государственный Банк открывал кредиты частным банкам:[5]

1. Частные банки могут пользоваться в Государственном банке кредитами - по переучету векселей, на основании специальных счетов, обеспеченных векселями или процентными бумагами, и в форме ссуд под процентные бумаги, а так же под дубликаты накладных.

2. Кредиты открываются с утверждения Совета Государственного Банка по представлениям местных учреждений Банка в определенных размерах и формах.

3. Размер кредита определяется по соображению с оборотными средствами кредитного учреждения характером его деятельности, обрисовывающими общее положение кредитного учреждения.

4. К переучету и в обеспечение принимаются векселя. удовлетворяющие требованиям Государственного Банка о векселях ( на предельный срок до 3 или 6 месяцев в зависимость от территории)

На протяжении 18 лет (1895 - 1912) кредитование Государственным Банком возросло на 1177%. Сравнение этих данных внушительно подчеркивает характер того сдвига, который произошел в деятельности Государственного Банка.

Кредитование Государственным Банком частных кредитных учреждений в период с 1861 по 1912[6]

С середины 80-ых годов основное внимание Государственного банка было сосредоточено на подготовке денежной реформы. Его задачей в это время было накопление золотого запаса и борьба с колебаниями валютного курса с помощью девизной политики. Государственный банк справился с этой задачей к 1895г. На первое января 1995г. золотой запас России составил 911,6млн. руб. Рыночныйкурс кредитного рубля стабилизировался в 1893-1895гг. Разница между его высшим и низшим курсом в 1895г. составила 1,59%[7] .

90-еы годы XIX века в России были годами подъема железнодорожного и промышленного строительства В связи с этим было принято решение превратить Государственный банк в универсальное кредитное учреждение и в одно из основных орудий стимулирования подъема во всех отраслях хозяйства. Это требовало внесения изменений в устав Государственного банка. Новый устав был утвержден 6 июня 1894г. Он значительно шире, чем устав 1860г., определял задачи Государственного банка. Согласно новому уставу к его задачам добавлялось"содействие посредством краткосрочного кредита отечественной торговле,промышленности исельскому хозяйству". Основной капитал должен был составлять 50млн. руб., запасной - 5млн. руб.[8]

Широкое наделение правами и обязанностями Государственного Банка требовало большее финансирование со стороны правительства. С начала XX века основными средствами Банка являются средства казны.

Соотношение между вкладами частных лиц и учреждений с одной стороны и средств казны и текущих счетов с другой. [9]

| годы | средства казны и сберегательных касс | вклады и текущие счета | ||

| 1861 | 30.3 | 31.9 | ||

| 1865 | 41.8 | 164.2 | ||

| 1870 | 62.7 | 198.7 | ||

| 1875 | 30.9 | 224.6 | ||

| 1880 | 42.9 | 224.7 | ||

| 1885 | 66.6 | 290.7 | ||

| 1890 | 164.6 | 224.6 | ||

| 1895 | 381.8 | 197.7 | ||

| 1900 | 617.0 | 195.5 | ||

| 1905 | 394.7 | 255.1 | ||

| 1910 | 464.8 | 273.7 | ||

| 1913 | 887.9 | 266.0 | ||

Широко выдавались подтоварные ссуды. Отменялось регламентирование объемов операций с ценными бумагами, которые согласно уставу 1860г. ограничивались размером собственного капитала банка и т. д.

Однако новый устав Государственного банка противоречил эмиссионному закону от 29 августа 1897г. предусматривавшему свободный размен кредитных билетов на золото. Этот закон ограничивал сумму выпуска кредитных билетов суммой 600млн. руб. из расчета покрытия 50% этой суммы эмиссии золотом. Сверх этой суммы кредитные билеты должны были обеспечиваться золотом рубль за рубль[10] . Выполнение операций, предусмотренных уставом 1894г. при этих ограничениях становилось невозможным. В результате пункты устава, которые противоречили выполнению банком эмиссионных функций, не нашли широкого применения на практике. Расширение коммерческих операций происходило за счет прилива средств казны, чем за счет частных средств. Основная часть текущих средств казны, текущих счетов и вкладов направлялась Государственным банком на покупку золота.

Значительный рост операций Государственного банка наблюдался в период предвоенного промышленного подъема. Банк стал одним из влиятельнейших европейских кредитных учреждений. Он имел огромный золотой запас, выполнял функции "банка банков", осуществлял регулирование денежного обращения и валютных расчетов России и принимал активное участие в кредитовании промышленности и торговли.

С 1905 по 1914гг. за счет выпуска кредитных билетов (800 млн. руб.) и средств казны (600 млн. руб.) баланс Государственного банка увеличился вдвое. 7/8 эмиссии направлялось на покупку золота и иностранной валюты. Оставшаяся часть эмиссии и средств казны шли на кредитование промышленности и торговли. Технически это кредитование осуществлялось на 2/3 через коммерческие банки. Коэффициент золотого запаса постоянно поддерживался на высоком уровне, на протяжении 1898-1905гг. он колебался между 110 и 144.% Только в кризисный 1906 он опустился до 71,8%. В дальнейшем вплоть до мировой войны он не опускался ниже 93%, но в среднем был выше 100%[11] .

Во время первой мировой войны деятельность Государственного банка в основном была направлена на ее финансирование за счет выпуска кредитных билетов. Формально это осуществлялось в виде учета краткосрочных обязательств казначейства. Большая часть активов Государственного банка к октябрю 1917г. состояла из обязательств казначейства и ссуд под процентные бумаги. Коммерческие ссуды были ничтожны. Золотой запас уменьшился с 1604млн. руб.(16 июля 1914г.) до 1101млн. руб. (8 октября 1917г.), сократился и заграничный золотой фонд[12] .

Декретом советской власти от 14 декабря 1917г. о национализации банков банковское дело объявлялось государственной монополией, ипотечные банки были ликвидированы, акционерные и частные банки, а затем и остальные кредитные учреждения присоединены к Государственному банку, который стал называться Народным банком РСФСР. В это время была поставлена задача превратить банки в соответствии со II Программой РКП(б) в “центральную бухгалтерию коммунистического общества”

Народный банк РСФСР прекратил свое существование 19 января 1920г. В соответствии с декретом СНК он был преобразован в Центральное бюджетно-расчетное управление в ведении Наркомфина.

Однако, уже переход к новой экономической политике привел к частичному восстановлению кредитно-банковской системы. Так 3 октября 1921г. был принят Декрет СНК и постановление ВЦИК от 10 октября 1921г. о создании Государственного банка РСФСР.

В дальнейшем, вплоть до второй половины 80-ых гг. был проведен ряд преобразований кредитно-банковской системы, которые сводились к структурным изменениям. В 1923г. Государственный банк РСФСР был преобразован в Государственный банк СССР. Были проведены: кредитная реформа (1930-1932гг.), денежные реформы (1922-1924 и 1947гг.), реорганизация системы банков долгосрочных вложений (1959г.), передача в систему Госбанка сберкасс (1963г.), принятие нового устава Госбанка (1980г.).

Банковская система СССР в условиях государственной монополии банковского дела представляла собой систему государственных учреждений. Согласно ст.6 Конституции СССР (1936г.) банки являлись собственностью государства и находились в полной зависимости от органов государственной власти.

Будучи по размерам своих общих активов самым крупным банком мира, имея развитую систему территориальных учреждений, охватывающих всю страну(в 1983 г. их число доходило до четырех с половиной тысяч[13] ), Госбанк представлял собой единую централизованную систему, непосредственно подчиненную Совету Министров СССР.

Полное господство в экономике государственной формы собственности на средства производства позволяло Госбанку быть единым эмиссионным центром, единой кассой государства и всего народного хозяйства, концентрировать все свободные денежные средства в стране, и свободно перераспределять их, выдавать наличные деньги предприятиям, контролируя при этом процесс расходования этих средств, осуществлять кассовое исполнение бюджета, осуществлять функцию единого расчетного центра страны, монопольно совершать сделки по покупке золота, серебра и других драгоценных металлов в монетах, слитках, ломе, и сыром виде, а так же сделок по купле-продаже иностранной валюты, выписанных в иностранной валюте платежных документов и иностранных ценных бумаг. Кроме того, Госбанк за немногими исключениями сосредоточивал все краткосрочное кредитование субъектов народного хозяйства.

В первом Уставе Госбанка, принятом IV сессией ВЦИК РСФСР 13 октября 1921 г., говорилось, что задачей банка является “способствовать кредитом и прочими банковскими операциями развитию промышленности, сельского хозяйства и товарооборота” , а так же “концентрации денежных оборотов и проведению других мер, направленных к установлению правильного денежного обращения”[14] . Такой статус Госбанка соответствовал многоукладному хозяйству, воссоздание которого было целью реформ периода новой экономической политики, исключавших прямое тотальное государственное планирование экономики. Однако уже в Уставе Госбанка СССР, утвержденном ЦИК и СНК СССР 12 июня 1929г., говорилось о том, что Госбанк действует “в соответствии с общим планом развития народного хозяйства”, он “регулирует денежное обращение и осуществляет краткосрочное кредитование народного хозяйства”.[15]

В банковскую систему СССР накануне реформы входили: Государственный банк СССР, Всесоюзный Банк финансирования капитальных вложений (Стройбанк СССР), Банк для внешней торговли СССР (Внешторгбанк СССР), Государственные трудовые кассы СССР (Гострудсберкассы). Систему возглавлял Государственный банк СССР, который имел в стране развитую систему своих территориальных подразделений.

Но коренные преобразования коснулись банковской сферы лишь в конце 80-ых. Их начало ознаменовало Постановление ЦК КПСС и Совета Министров СССР от 17 июля 1987 г. №821 “О совершенствовании системы банков в стране и усиления их воздействия на повышение эффективности экономики”. С этой целью вносились структурно-функциональные изменения в банковскую систему, провозглашалась новая кредитно-денежная политика. Были объявлены реорганизация действующих и образование новых специализированных банков: создана новая система банков, определены основные направления и сферы их деятельности. В систему вошли: Внешторгбанк СССР, Промстройбанк СССР, Агропромбанк СССР, Жилсоцбанк СССР, Сбербанк СССР и Государственный банк СССР (Госбанк СССР), который превращался в единый эмиссионно-кассовый и расчетный центр страны, организатора и координатора кредитных отношений в народном хозяйстве.

Постановление предоставило Госбанку СССР право определять на единой методологической основе определять обязательные для всех банков СССР состав объектов кредитования. условия выдачи и погашения кредитов, льготы при кредитовании, меры кредитного воздействия на ссудозаемщиков и условия их применения, устанавливать правила расчетов и условия и применения, устанавливать правила расчетов и ведения кассовых операций в народном хозяйстве, порядок ведения учета и отчетности в банках, а так же по согласованию с Госпланом СССР и Министерством финансов СССР - процентные ставки за пользование кредитами. За Госбанком было сохранено право установления официальных курсов иностранных валют к советскому рублю.

Важное значение, как по силе воздействия на общественное мнение, так и по последствиям в реальном процессе экономических реформ имели Закон СССР “О кооперации в СССР”

Согласно ст.23 Закона “союзы (объединения) кооперативов имеют право создавать хозрасчетные отраслевые или территориальные кооперативные банки ...

...Кооперативный банк является кредитным учреждением, который на демократических принципах обеспечивает денежными средствами развитие кооперативов, производит расчетно-кассовое обслуживание, представляет его интересы в хозяйственных и финансовых органах ...

...Кооперативный банк мобилизует свободные денежные средства на условиях договоренности. Банки могут привлекать также средства других предприятий (организаций), граждан и прибегать к займам у специализированных банков СССР...

...Устав кооперативного банка регистрируется в Государственном банке СССР”[16]

Постановлением Совета Министров СССР “Об утверждении устава Госбанка СССР” акционерные коммерческие банки были впервые включены в перечень кредитно-банковских учреждений: “ Госбанк СССР ... регулирует деятельность специализированных, коммерческих, акционерных, кооперативных банков и других кредитных учреждений в СССР ... “[17] . В итоге к концу 1990 г., т. е. всего за полтора года, число коммерческих банков в стране перевалило за тысячу.[18]

Последним этапом перехода к новой двухуровневой банковской системе было принятие Верховным Советом СССР в декабре 1990 г. Закона “О банках и банковской деятельности” и “Закона о Государственном банке СССР”. Однако эти законы не успели оказать реального влияния на банковскую деятельность в стране. В отличие от них аналогичные законы, принятые Верховным Советом РСФСР и положили дорогу становлению развитой двухуровневой банковской системы России.

Глава 2

Принципы и структура двухуровневой банковской системы

Принципы двухуровневой банковской системы

На ранней стадии развития капитализма банки верхнего уровня назывались эмиссионными банками. Однако к настоящему времени их функции значительно расширились, поэтому в теории и на практике стали употреблять понятиецентральный банк.

Сегодня в любой, даже самой маленькой стране есть свой центральный банк. Он выполняет две основные задачи. Первая задача - центральный банк должен обеспечить стабильность функционирования банковской и финансовой систем. В частности он должен предупреждать возникновение финансовой паники, вероятность которой в финансовой системе с большим набором посреднических институтов весьма велика. При выполнении этой задачи центральный банк играет роль кредитора последней инстанции.

Вторая задача центрального банка состоит в осуществлении такой денежной политики, при реализации которой посредством контроля за объемом денежной массы был бы обеспечен низкий уровень инфляции и при этом не была б допущена значительная безработица.

Центральный банк любого государства прежде всего ответственен за стабильность национальной валюты. Выпуск наличных денег - основа контроля расширения всей денежной массы, включая средства на счетах коммерческих банков.

Монопольное положение Центрального банка в общехозяйственном денежном кругообороте дает ему возможность держать денежное обращение под косвенным контролем и на последующих ступенях

Относительно к экономике Российской Федерации целями деятельности Центрального Банка Российской Федерации являются: [19]

защита и обеспечение устойчивости рубля, в том числе его покупательной способности и курса по отношению к иностранным валютам;

развитие и укрепление банковской системы Российской Федерации;

обеспечение эффективного и бесперебойного функционирования системы расчетов.

Получение прибыли не является целью деятельности Банка России.

Рассмотрим выполнение центральным банком этих функций:

Центральный банк любого государства всегда заботится об устойчивости своей национальной валюты. В этом отношении Российская Федерация избрала достаточно необычный способ, значительно отличающийся от действий других государств. Прежде всего это объясняется историческим генезисом развития как России в целом, так и становления ее банковской системы.

В соответствии с Указом Президента Российской Федерации от 14 июня 1992 года №629 "О частичном изменении порядка обязательной продажи части валютной выручки и взимания экспортных пошлин" устанавливался следующий порядок обязательной продажи части валютной выручки предприятиями, объединениями, организациями, созданными по законодательству Российской Федерации и с местонахождением в Российской Федерации (в дальнейшем именуются "предприятия"), и проведения операций на внутреннем валютном рынке Российской Федерации. Настоящий порядок распространялся на обязательную продажу части экспортной выручки в свободно конвертируемых валютах и операции на внутреннем валютном рынке в свободно конвертируемых, клиринговых и замкнутых национальных валютах.[20]

1. Предприятия независимо от форм собственности, включая предприятия с участием иностранных инвестиций, осуществляет обязательную продажу 50 процентов валютной выручки от экспорта товаров (работ, услуг) на внутреннем валютном рынке Российской Федерации через уполномоченные банки Российской Федерации по рыночному курсу рубля.[21]

Это было предусмотрено для того, чтобы Центральный Банк мог полнее контролировать валютный рынок. Но все таки этот указ дал мощные толчок становлению развитого валютного рынка Российской Федерации. Курс валют устанавливался соотношением спроса и предложения.

Центральный банк Российской Федерации (Банк России) сообщает, что в соответствии с Указом Президента Российской Федерации от 14 июня 1992 г. №629 "О частичном изменении порядка обязательной продажи части валютной выручки и взимания экспортных пошлин", а также в целях дальнейшего развития валютного рынка в стране с 1 июля 1992 г. изменяется система котировки курсов иностранных валют к рублю. Устраняется множественность обменных курсов централизованных операций с иностранной валютой и вводится единый курс при расчетах доходов и расходов госбюджета для всех видов платежно-расчетных отношений с предприятиями, объединениями, организациями и гражданами, а также для целей налогообложения и бухгалтерского учета.

С 3 июля 1992 г. также изменен механизм и порядок установления курсов иностранных валют к рублю Российской Федерации. Банк России переходит на установление единого курса непосредственно на валютном рынке. На основе результатов операций по покупке (продаже) иностранной свободно конвертируемой валюты на Московской межбанковской валютной бирже Банк России осуществляет фиксинг, т.е. установление курса доллара США к рублю Российской Федерации, в результате спроса и предложения на межбанковском валютном рынке. Банк России воздействует на динамику рыночного спроса и предложения валюты в направлении, отвечающем экономическим интересам страны. Курс фиксинга является единым курсом Банка России.

Валютный фиксинг Банка России осуществляется два раза в неделю - по вторникам и четвергам. Курс Банка России вводится в действие соответственно со среды (сроком действия по Четверг включительно) и с пятницы (сроком действия по вторник включительно). В день валютного фиксинга Банк России сообщает курсы ведущих свободно конвертируемых валют к рублю Российской Федерации по телеграфу своим главным территориальным управлениям которые доводят эту информацию до уполномоченных коммерческих банков. Банк России также публикует эти курсы в день их введения в "Российской газете".[22]

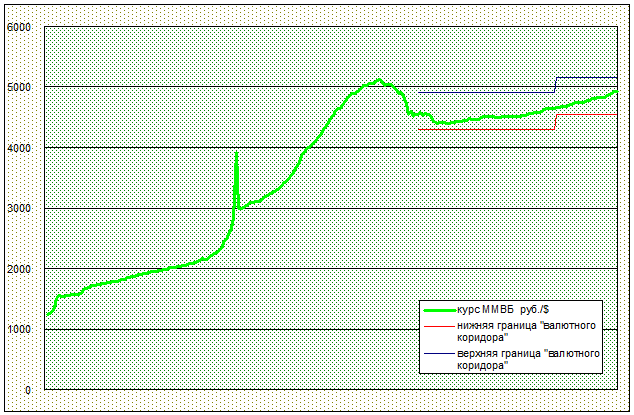

Еще один инструмент регулирования курса национальной валюты был разработан после событий на Московской Межбанковской Валютной Бирже 11 октября 1994г. С 10 до 13 часов так называемого “черного вторника” курс доллара на торгах ММВБ подскочил сразу на 845 пунктов (27%) . Курс рубля рухнул до 3926 руб. /$.

Ответом на этот резкий скачок было введение валютного коридора. Хотя фиксирование правительством валютного курса является одним из самых пагубных видов ценового контроля, поскольку рано или поздно вынуждает правительство устанавливать административный контроль и над другими внутренними ценами. Однако Правительство Российской Федерации и Совет директоров Центрального банка считают, что дело обстоит совсем не так. Вообще говоря курс рубля не фиксирован, он движется прежде всего рыночными силами. “Валютный коридор” лишь временный инструмент воздействия. Если вдруг отменить “зеленый коридор”, то по мнению А. Лившица курс изменится очень незначительно.[23]

Что же экономика страны получила в результате ? Во-первых снижение инфляции в крупных городах, население которых живет на импорте. Во-вторых, инфляционные ожидания на валютном рынке практически подавлены. Экспортеры хотят, чтобы рубль падал, банки устраивают любые колебания рубля , совершенно безразлично - вверх или вниз, важно, чтобы покруче и менее предсказуемо. Но экономика не может жить в таких условиях долго.

В конце декабря было принято не то, что сенсационное, а напротив вполне предсказуемое решение повысить “валютный коридор”. Повышение его границ с приходом в Центральный банк Сергея Дубинина ждали все. Вопрос был лишь один: насколько изменится коридор. В течении первой половины 1996г. курс доллара будет колебаться в пределах 4550-5150 рублей/$. В остальном механизм валютного коридора не претерпел изменений.

Центральный банк любого государства прежде всего ответственен за стабильность национальной валюты. Выпуск наличных денег - основа контроля расширения всей денежной массы, включая средства на счетах коммерческих банков.

Монопольное положение Центрального банка в общехозяйственном денежном кругообороте дает ему возможность держать денежное обращение под косвенным контролем и на последующих ступенях развития денежных средств в форме текущих счетов или средств безналичного расчета. Банкноты Центрального банка сохраняют свою ключевую роль только при условии, что их количество ограничено.

Эмиссия наличных денег осуществляется сверх сумм, изъятых из обращения, и в этом смысле становится фактором денежно-кредитного регулирования. Осуществление кредитной эмиссии Центральным банком является показателем его независимости. Всякое покрытие бюджетного дефицита, государственных расходов выпуском денег ограничивает его независимость в проведении денежно-кредитного регулирования. Центробанк платит банкнотами, которые он сам же создает, когда расплачивается требованиями на себя. В современных условиях не существует никакого законодательно установленного норматива обмена этих обязательств Центральным банком, например на золото.

Наличные денежные средства, вместе с резервами коммерческих банков образуют денежную базу в экономике, составляют пассив в балансе Центрального банка. Именно по этому балансу эмитента - Центрального банка можно определить величину денежного агрегата-![]() -основным компонентом которого являются наличные деньги. Для более точного расчета агрегата

-основным компонентом которого являются наличные деньги. Для более точного расчета агрегата ![]() следует брать остатки средств коммерческих банков, находящихся на резервном счете в ЦБР, отражающиеся в активах балансов коммерческих банков. Для регулирования реальной денежной массы ЦБР, увеличивая норму резервирования, сокращает объем денежных средств, которыми располагают коммерческие банки. В развитых странах наиболее ликвидную часть денежной массы характеризует показатель

следует брать остатки средств коммерческих банков, находящихся на резервном счете в ЦБР, отражающиеся в активах балансов коммерческих банков. Для регулирования реальной денежной массы ЦБР, увеличивая норму резервирования, сокращает объем денежных средств, которыми располагают коммерческие банки. В развитых странах наиболее ликвидную часть денежной массы характеризует показатель ![]() , который по уровню ликвидности практически не отличается от,

, который по уровню ликвидности практически не отличается от, ![]() , так как происходит беспрепятственный перелив отдельных компонентов. В России, между показателями

, так как происходит беспрепятственный перелив отдельных компонентов. В России, между показателями ![]() и

и ![]() существует большой разрыв по уровню ликвидности. Это связано с тем, что общепринятым средством обращения и платежа являются наличные деньги, что взывает постоянное стремление коммерческих структур максимизировать свою наличность путем предельно возможного расширения трансформируемых безналичных остатков на расчетных счетах в наличные или благодаря формальному занижению выручки от реализации товаров.

существует большой разрыв по уровню ликвидности. Это связано с тем, что общепринятым средством обращения и платежа являются наличные деньги, что взывает постоянное стремление коммерческих структур максимизировать свою наличность путем предельно возможного расширения трансформируемых безналичных остатков на расчетных счетах в наличные или благодаря формальному занижению выручки от реализации товаров.

Предпочтение наличности другим денежным средствам уменьшает денежный (усложненный вариант депозитного) мультипликатор[24]

, где

, где

![]() ,

, ![]()

m - денежный мультипликатор, отношение общей денежной массы к денежной.

R - обязательные резервы.

d - депозиты коммерческих банков.

N - наличность.

С помощью этого уравнения вводится потенциал наличных денег (эмиссии) внебанковской системы:

;

;

Таким образом помимо определения абсолютных размеров выпуска эмиссионные функции Центрального банка реализуются путем изменения норматива минимальных резервов и установления коэффициента наличности (определенной доли налично-денежного оборота), определяемого отношением денежного агрегата ![]() к общему объему денежной массы или к наиболее ликвидной его части.

к общему объему денежной массы или к наиболее ликвидной его части.

Используя экономико-математические модели функций спроса и предложения Центральный банк Российской Федерации дает оценку оптимально необходимой на данном этапе емкости совокупного денежного оборота, так и потенциального предложения денег. Установка целевых ориентиров прироста денежной массы в обращении определяет и размер наличных денег. Плановые показатели лимитов по объему выпуска наличных денег в обращение отдельно не устанавливаются. Для каждого коммерческого банка Центральный банк определяет коэффициент наличности в общем объеме всей денежной массы или в наиболее ликвидной его части, в зависимости от лимитов оборотной кассы конкретного банка и структуры платежного оборота в той местности, где он расположен с учетом удаленности от территориального отделения ЦБ из средств которого пополняется кассовая наличность

При определении размера выпуска наличных денег Центральный банк устанавливает целевой ориентир прироста денежной массы (таргетирование), определяемый на контрольный срок, но подлежащий корректированию ЦБ РФ в лице департамента эмиссионно-кассовых операций и Департамента регулирования денежного обращения осуществляет эмиссионные операции исходя из потребностей хозяйственного оборота и государства.

Традиционно задачи по обеспечению бесперебойности расчетов, осуществлению контроля за эффективностью функционирования национальных платежных систем возлагаются на центральные (национальные) банки государств. Это связано главным образом с тем, что центральный банк является банком, который в силу закона обладает полномочиями властного, регулятивного характера. Центральный банк является основным банком по депозитарным счетам и кредитным ресурсам. Он может осуществлять рефинансирование коммерческих банков, что привлекает последних при межбанковских расчетах.

Центральный банк пользуясь поддержкой государства, имеет возможность обеспечить платежную систему мощными средствами телекоммуникаций, необходимыми для осуществления расчетов участниками рынка. Центральный банк в состоянии регистрировать все платежные операции происходящие между банками, и качественно проводить зачет взаимных обязательств банков. Осуществляя макроэкономический надзор за функционированием банковской системы в целом, а так же надзор за деятельностью каждого банка в отдельности, центральный банк может оперативно предпринимать превентивные меры по стабилизации финансового положения участников рынка платежных услуг и осуществлятьсанацию того или иного проблемного банка с целью недопущения разрыва звеньев расчетной цепи из за банкротства или неликвидности ее участников.

И наконец только центральный банк, в силу своего особого статуса, обладает достаточной ликвидностью и абсолютной платежеспособностью, сводящими риск неплатежей при расчетах с участием центрального банка практически к нулю.

Вне зависимости от видов используемых расчетов центральный банк в проведении денежно-кредитной политики стремится к созданию такой платежной системы, которая сочетала бы в себе два качества: стабильность, целостность системы и ее эффективность.

Функции же Банка России наиболее полно и корректно отражены следующим образом:[25]

1) во взаимодействии с Правительством Российской Федерации разрабатывает и проводит единую государственную денежно-кредитную политику, направленную на защиту и обеспечение устойчивости рубля;

2) монопольно осуществляет эмиссию наличных денег и организует их обращение;

3) является кредитором последней инстанции для кредитных организаций, организует систему рефинансирования;

4) устанавливает правила осуществления расчетов в Российской Федерации;

5) устанавливает правила проведения банковских операций, бухгалтерского учета и отчетности для банковской системы;

6) осуществляет государственную регистрацию кредитных организаций; выдает и отзывает лицензии кредитных организаций и организаций, занимающихся их аудитом;

7) осуществляет надзор за деятельностью кредитных организаций;

8) регистрирует эмиссию ценных бумаг кредитными организациями в соответствии с федеральными законами;

9) осуществляет самостоятельно или по поручению Правительства Российской Федерации все виды банковских операций, необходимых для выполнения основных задач Банка России;

10) осуществляет валютное регулирование, включая операции по покупке и продаже иностранной валюты; определяет порядок осуществления расчетов с иностранными государствами;

11) организует и осуществляет валютный контроль как непосредственно, так и через уполномоченные банки в соответствии с законодательством Российской Федерации;

12) принимает участие в разработке прогноза платежного баланса Российской Федерации и организует составление платежного баланса Российской Федерации;

13) в целях осуществления указанных функций проводит анализ и прогнозирование состояния экономики Российской Федерации в целом и по регионам, прежде всего денежно-кредитных, валютно-финансовых и ценовых отношений; публикует соответствующие материалы и статистические данные;

14) осуществляет иные функции в соответствии с федеральными законами.

Успешное выполнение возложенных на Банк России задач и функций требует, чтобы он был независим от органов государственной представительной и исполнительной власти, органов местного самоуправления, при решении вопросов, входящих в его компетенцию.

На международной финансовой конференции в Брюсселе 1920 подчеркивалось “Банки и особенно эмиссионный банк нужно освободить от политического давления, они должны строиться на принципах разумных финансов”.[26] Таким образом вопрос о независимости центральных банков был поднят очень давно и необходим, как гарантия эффективности его деятельности.

Чаще всего Центральный банк подотчетен непосредственно парламенту или образованной последним специальной банковской комиссии. Управляющий центрального банка не входит в правительство, и его назначение не совпадает по срокам с формированием нового кабинета. Назначение может производиться монархом, президентом, парламентом, но правительство, опирающееся на парламентское большинство, обычно может провести свою кандидатуру (часто она же формально ее и предлагает).

Существенная независимость центрального банка обусловлена его задачами. Понятно, что правительство озабочено краткосрочными и среднесрочными перспективами, приближением очередных выборов, и это может вступать в противоречие с долговременными интересами всего государства. Относительно независимый центральный банк должен выступать своеобразным противовесом.

Действующее законодательство Российской Федерации, как известно утверждает именно эту норму.[27]

Банк России подотчетен Государственной Думе Федерального Собрания Российской Федерации. Подотчетность Банка России Государственной Думе означает:

назначение на должность и освобождение от должности Государственной Думой по представлению Президента Российской Федерации Председателя Банка России;

назначение на должность и освобождение от должности Государственной Думой членов Совета директоров Банка России (далее - Совета директоров);

представление Банком России Государственной Думе на рассмотрение годового отчета, а также аудиторского заключения;

определение Государственной Думой аудиторской фирмы для проведения аудиторской проверки Банка России;

проведение парламентских слушаний о деятельности Банка России с участием его представителей;

доклады Председателя Банка России Государственной Думе о деятельности Банка России (два раза в год - при представлении годового отчета и основных направлений единой государственной денежно-кредитной политики).

Банк России в пределах полномочий, предоставленных ему Конституцией Российской Федерации и федеральными законами, независим в своей деятельности. Федеральные органы государственной власти, органы государственной власти субъектов Российской Федерации и органы местного самоуправления не имеют права вмешиваться в деятельность Банка России по реализации его законодательно закрепленных функций и полномочий, принимать решения, противоречащие настоящему Федеральному закону.

Банк России представляет Государственной Думе и Президенту Российской Федерации информацию в порядке, установленном федеральными законами.

В случае вмешательства в его деятельность Банк России информирует об этом Государственную Думу и Президента Российской Федерации.

Банк России вправе обращаться в суды с исками о признании недействительными правовых актов федеральных органов государственной власти, органов государственной власти субъектов Российской Федерации и органов местного самоуправления.

Структура верхнего уровня банковской системы

В декабре 1992г. Президентом Российской Федерации был подписан указ “О Федеральном казначействе”.[28] На основании этого документа образована единая система органов федерального казначейства Министерства финансов Российской Федерации и территориальных органов по республикам в составе Российской Федерации, краям, областям, автономным образованиям, городам Москве и Санкт-Петербургу, городам (за исключением городов районного подчинения), районам и районам в городах.

В целом структура федерального казначейства состоит из ГУФК, на региональном уровне - 80 управлений федерального казначейства по субъектам и на локальном уровне - 2011 отделений федерального казначейства.[29]

До 1991 г. бывший Государственный банк СССР с его сетью банков на местах обеспечивал достаточно полный учет доходов и расходов бюджета России.

В результате образования множества коммерческих банков и изменения функций центрального банка в части исполнения республиканского бюджета в традиционной форме и объеме происходит сужение возможности проконтролировать целевое и экономное использование государственных средств.

Передача функций по кассовому исполнению бюджета из Центрального банка в казначейство касается передачи учетных операций и безналичных расчетов, оперативного управления средствами на счетах федерального бюджета и главных распорядителей кредитов, пользующихся бюджетными средствами.

В результате постоянного увеличения объемов финансирования уже в середине 1994 г. остро встал вопрос о наделении счетами районных и городских отделений казначейской системы. В настоящее время открыты счета этим казначейским органам в учреждениях Центрального банка Российской Федерации.

Реализация программ создания федерального казначейства должна принести весомые результаты, которые окупят все затраты на ее становление. Прежде всего это возможность оперативного управления правительством своими финансовыми ресурсами в условиях нестабильности экономической ситуации, полный учет государственных средств, невозможность нецелевого использования этих средств.

Еще одним важным звеном банковской системы Российской Федерации является расчетно-кассовый центр

Расчетно-кассовый центр (в дальнейшем - РКЦ) является структурным подразделением Главного управления Банка России по республике, входящей в состав РСФСР, автономной области, автономному округу, краю, области, городам Москва и Ленинград (в дальнейшем - Главное управление).

Создание РКЦ, его реорганизация и ликвидация производятся с разрешения Банка России на основании приказа начальника соответствующего Главного управления. В зависимости от числа обслуживаемых организаций, уровня автоматизации, объема операций, условий связи, территориальной отдаленности и других факторов могут создаваться районные и межрайонные РКЦ.[30]

Основные функции РКЦ

1. Основными функциями РКЦ являются:

а) осуществление расчетов между банками и другими кредитными учреждениями), а также контроль по этим расчетам через корреспондентские счета, открываемые в РКЦ;

б) хранение ценностей и кассовое обслуживание банков;

в) кассовое исполнение бюджета; организация финансирования централизованных государственных капитальных вложений за счет средств, выделяемых из бюджета;

г) проведение операций с ценными бумагами и операций неторгового характера в иностранной валюте.

2. РКЦ осуществляет расчетное, кассовое и иное обслуживание банков, а в исключительных случаях (временно) также и других юридических лиц; выполняет возложенные на него функции в порядке, установленном (доведенном) Банком России.

Отношения РКЦ с банками и другими юридическими лицами по их обслуживанию носят договорный характер.[31]

В РКЦ открываются корреспондентские счета банкам, счета по учету доходов и расходов бюджета, пенсионного фонда, фонда стабилизации экономики и других фондов, переводные счета предприятиям Минсвязи, Госстраха, Сбербанка, счета бюджетным организациям, а также счета, временно открываемые другим юридическим лицам.[32]

В РКЦ могут открываться корреспондентские субсчета филиалами банков с согласия Главного управления, в котором открыты счета этим банкам.[33]

На РКЦ возлагаются функции по хранению ценностей резервных фондов денежных билетов и монеты (в дальнейшем - резервные фонды) и оборотной кассы, а также по кассовому обслуживанию банков и других юридических лиц.[34]

В РКЦ с разрешения Банка России создаются резервные фонды денежных билетов и монеты...

... Банк России определяет сумму (лимит) резервных фондов и оборотной кассы для Главного управления в целом. Размер (лимит) резервных фондов и оборотной кассы для конкретного РКЦ определяется Главным управлением в установленных Банком России пределах.[35]

РКЦ организует и осуществляет кассовое исполнение государственного бюджета, организует учет доходов и расходов местного, республиканского и союзного бюджетов, составляет отчетность по кассовому исполнению бюджета и представляет ее в установленном порядке Главному управлению, а также другим органам.

Межрайонный РКЦ организует в обслуживаемых районах на договорных началах работу по кассовому исполнению государственного бюджета через банки, находящиеся в соответствующих районах данного региона.

РКЦ осуществляет кассовое исполнение по приходу и расходу фондов стабилизации экономики, пенсионного фонда и других фондов, создаваемых по решению органов государственной власти и управления.[36]

РКЦ по поручению Главного управления осуществляет операции, связанные с реализацией облигаций государственных займов, казначейских обязательств и других государственных ценных бумаг, их погашением и выплатой процентов по ним.[37]

Схема департаментов и служб Банка России[38]

Глава 3

Инструменты денежно-кредитной политики Центрального Банка и банковский надзор

1) процентные ставки по операциям Банка России;

Банк России может устанавливать одну или несколько процентных ставок по различным видам операций или проводить процентную политику без фиксации процентной ставки. Процентные ставки Банка России представляют собой минимальные ставки, по которым Банк России осуществляет свои операции.

Банк России использует процентную политику для воздействия на рыночные процентные ставки в целях укрепления рубля.[39]

Динамика изменения процентной ставки [40]

(ниже данная таблица изложена графически)

| дата введения | процентная ставка |

| 29/12/91 | 20 |

| 10/04/92 | 50 |

| 23/05/92 | 80 |

| 30/03/93 | 100 |

| 02/06/93 | 110 |

| 22/06/93 | 120 |

| 29/06/93 | 140 |

| 15/07/93 | 170 |

| 22/09/93 | 180 |

| 15/10/93 | 210 |

| 29/04/94 | 205 |

| 17/05/94 | 200 |

| 02/06/94 | 185 |

| 22/06/94 | 170 |

| 29/07/94 | 155 |

| 22/08/94 | 130 |

| 12/10/94 | 170 |

| 17/11/94 | 180 |

| 06/01/95 | 200 |

| 16/05/95 | 195 |

| 19/06/95 | 180 |

| 24/10/95 | 170 |

| 01/12/95 | 160 |

| 10/02/96 | 120 |

2) нормативы обязательных резервов, депонируемых в Банке России (резервные требования);

Один из основных экономических методов регулирования объема находящейся в обращении денежной массы является определение норм обязательных резервов, депонируемых коммерческими банками или кредитными учреждениями в Центральном банке России.

Депонирование части средств, привлеченных коммерческими банками или кредитными учреждениями, в фонде обязательных резервов имеет целью обеспечение денежно-кредитного регулирования путем поддержания на определенном уровне денежной массы в обращении.

Через депонирование средств в фонде обязательных резервов коммерческие банки или кредитные учреждения содействуют выполнению Центральным банком России основных направлений денежно-кредитного регулирования и осуществлению антиинфляционных мер.

Нормы обязательных резервов, в соответствии с которыми коммерческие банки и кредитные учреждения депонируют средства в фонде обязательных резервов, устанавливаются Советом Директоров Банка России в зависимости от сроков привлечения средств и депозитов.

Размер обязательных резервов, депонируемых в Банке России, устанавливается в процентном отношении к общей сумме денежных средств, привлеченных коммерческим банком или кредитным учреждением.

Нормативы обязательных резервов не могут превышать 20 процентов обязательств кредитной организации и могут быть дифференцированными для различных кредитных организаций.

Нормативы обязательных резервов не могут быть единовременно изменены более чем на пять пунктов.[41]

В случае нарушения коммерческим банком или кредитным учреждением установленных сроков и полноты депонирования средств в фонде обязательных резервов учреждение Банка России взыскивает с него штраф в размере одного процента уставного капитала, но не более ста тысяч рублей в порядке, установленном статьей 24 Устава Центрального банка РСФСР (Банка России).

Кроме того, в случае неоднократного (два и более раз в течение полугодия) невыполнения требований о своевременном и полном перечислении средств в фонд обязательных резервов учреждение Банка России может:

- прекратить предоставление таким банкам или кредитным учреждениям централизованных кредитных ресурсов;

- повысить норму обязательных резервов, депонируемых в Банке России, но не более чем на 10 пунктов;

- иные санкции, предусмотренные законодательством.[42]

При отзыве лицензии на совершение банковских операций депонированные в Банке России средства используются для погашения обязательств кредитной организации перед вкладчиками и кредиторами.

В соответствии с решением Совета директоров Банка России начиная с регулирования на первое мая 1995 года устанавливаются следующие нормы отчислений в фонд обязательных резервов: по счетам до востребования и срочным обязательствам коммерческого банка до 30 дней - двадцать процентов, по срочным обязательствам свыше 30 дней до 90 дней - четырнадцать процентов, свыше 90 дней - десять процентов, по средствам на счетах в иностранной валюте - один и пять десятых процента.[43]

3) операции на открытом рынке;

Под операциями на открытом рынке понимаются купля - продажа Банком России казначейских векселей, государственных облигаций и прочих государственных ценных бумаг, краткосрочные операции с ценными бумагами с совершением позднее обратной сделки.[44]

Лимит операций на открытом рынке утверждается Советом директоров.

Банк России выполняет функции агента Министерства финансов Российской Федерации по обслуживанию, дилера а также органа регулирования и контроля.

Центральный банк России обеспечивает “организационную” сторону функционирования рынка государственных краткосрочных бескупонных облигаций: проводит аукционы, погашение, подготовку необходимых документов, перечисление необходимых денежных средств на счет Министерства финансов Российской Федерации. роме того он активно участвует в работе рынка ГКО в качестве дилера, что дает возможность оказывать целенаправленное экономическое воздействие на рынок в зависимости от событий, которые происходят непосредственно при нем и вокруг него, и в соответствии с текущей политикой ЦБР.

При этом Банк России не ставит своей целью извлечение прибыли от операций на рынке. Центральный Банк ориентирован на поддержание определенного уровня некоторых показателей рынка ГКО, что определяет привлекательность рынка ГКО для инвесторов.

4) рефинансирование банков;

Под рефинансированием понимается кредитование Банком России банков, в том числе учет и переучет векселей.

Формы, порядок и условия рефинансирования устанавливаются Банком России.[45]

Данные аукционов рефинансирования в 1994г.[46]

| 29.03 | 26.04 | 24.05 | 30.06 | 27.07 | 31.08 | 28.09 | 28.10 | 29.11 | 28.12 | |

| Количество коммерческих банков, принимавших участие в аукционе | 295 |

223 |

178 |

159 |

158 |

90 |

38 |

88 |

67 |

93 |

| Общий объем аукционного кредита (млрд. руб.) | 175 |

190 |

150 |

160 |

120 |

100 |

100 |

150 |

50 |

70 |

| Сумма предоставленных кредитов (млрд. руб.) | 116.0 | 107.0 | 80.6 | 114.1 | 120 | 73.1 | 19.8 | 106.2 | 48.6 | 66.4 |

| Средняя окончательная процентная ставка | 214.4 | 207.2 | 191.1 | 141.8 | 90 | 120.5 | 130.4 | 170.1 | 150.2 | 181.6 |

Объединив эти данные с данными процентной ставки Центрального банка на момент проведения аукциона рефинансирования, взятую из справочной системы “Гарант” можно построить следующий график:

Объемы аукционных кредитов рефинансирования, суммы предоставленных кредитов, средняя окончательная процентная ставка и процентная ставка Банка России в 1994г.

В 1995 году рефинансирование коммерческих банков осуществлялось в соответствии с совместным Заявлением Правительства и ЦБ РФ об экономической политике на 1995 г. Кредиты коммерческим банкам предоставлялись прежде всего путем проведения кредитных аукционов на конкурсной основе. В 1995 г. проведено 12 таких аукционов, в которых участвовало 319 банков[47] . Всего было предоставлено кредитов на сумму 538 млрд. руб. по ставке от 90 до 204% годовых.[48]

Вместе с тем нередки случаи, когда аукционные кредиты погашаются через счета просроченных ссуд, что отрицательно влияет на объем выделяемых кредитов. Размер просроченной задолженности на протяжении года составлял 40-67 млрд. руб., что составляет объем одного аукциона.[49]

5) валютное регулирование;

Под валютными интервенциями Банка России понимается купля - продажа Банком России иностранной валюты на валютном рынке для воздействия на курс рубля и на суммарный спрос и предложение денег.[50]

Политика Банка России на внутреннем валютном рынке осуществлялась в контексте принципов денежно-кредитного регулирования реализуемых Банком России в соответствии с Совместным заявлением Правительства и Центрального банка Российской Федерации “Об экономической политике на 1996 г.”

Основными задачами, на решении которых было сосредоточено внимание Банка России, являлись:

1. Активное использование обменного курса рубля в качестве инструмента корректирования инфляционных ожиданий и влияния на уровень инфляции. Установление границ отклонений валютного курса от согласованных с правительством Российской Федерации пределов, т. е. проведение предсказуемой политики валютного курса (политика “валютного коридора”).

2. Сглаживание резких краткосрочных колебаний в конъюнктуре рыночного спроса и предложения на иностранную валюту.

3. Развитие инфраструктуры межбанковского валютного рынка Российской Федерации с целью оптимизации формирования рыночного спроса и предложения на иностранную валюту на всех его институциональных и территориальных сегментах, обеспечения гарантии внутренней конвертируемости рубля по текущим валютным операциям.

4. Формирование и управление золотовалютными резервами с целью обеспечения высокого уровня международной ликвидности и гарантирования интервенций Банка России для регулирования динамики валютного курса в пределах заданной траектории.

Отличительной чертой политики Центрального банка явилось введение с июля 1995 г. режима “валютного коридора”, устанавливающего границы колебаний курса рубля к иностранным валютам.

“Валютный коридор в таких условиях, во первых, внес четкую предсказуемость в динамику курса рубля, а следовательно, и конъюнктуру внешней торговли. Это предоставило внешнеторговым фирмам возможность адекватно оценивать и эффективно страховать возникающие валютные риски с помощью операций финансового рынка. Во-вторых, “валютный коридор” ограничил абсолютный уровень повышения номинального курса рубля. По сути, Банк России во втором полугодии снимал избыточное предложение иностранной валюты, приостанавливая дальнейшее падение реального курса доллара. “Валютный коридор” в такой ситуации определил границ возможного ухудшения конъюнктуры экспорта.

Динамика торгов ММВБ в период с 01.01.94 по 7.05.96

6) установление ориентиров роста денежной массы;

Статья 43. Банк России может устанавливать ориентиры роста одного или нескольких показателей денежной массы исходя из основных направлений единой государственной денежно-кредитной политики.

Правительство и Центральный банк Российской Федерации примут меры необходимые для сокращения темпов роста совокупных кредитно-денежных показателей в 1996 году до уровня соответствующих индикатору инфляции в 1996 году.

Рост денежной базы и денежной массы будут определяться политикой Банка России в отношения предоставления чистого кредита коммерческим банкам, операций с ценными бумагами на вторичном рынке , а также его интервенций ( продажа и покупка валюты ) на валютных рынках.

Для контроля за денежной массой орган денежно-кредитного регулирования устанавливает максимальные показатели объема своих чистых внутренних активов, а также предельные величины объема чистых требований органов денежно-кредитного регулирования к федеральному и расширенному правительствам.

Месячные целевые показатели будут установлены также объема официальных валовых и чистых международных резервов.

Изменения в институциональной и нормативной структуре финансового сектора будут по возможности в максимальной степени нейтральными по отношению к приросту широкого показателя рублевой денежной массы и станут осуществляться только после технической консультации с сотрудниками Международного Валютного фонда.

7) прямые количественные ограничения

Статья 42. Под прямыми количественными ограничениями Банка России понимается установление лимитов на рефинансирование банков, проведение кредитными организациями отдельных банковских операций.

Банк России вправе применять прямые количественные ограничения в исключительных случаях в целях проведения единой государственной денежно-кредитной политики только после консультаций с Правительством Российской Федерации.

Например:

В соответствии с Законом Российской Федерации "О денежной системе Российской Федерации" (статья 14) Правительство Российской Федерации постановляет:

1. Установить предельный размер расчетов наличными деньгами в Российской Федерации между юридическими лицами в сумме 2 млн. рублей по одному платежу.

Все расчеты в Российской Федерации между юридическими лицами по одному платежу на сумму свыше 2 млн. рублей производить только в безналичном порядке.[51]

Статья 44. Банк России ежегодно не позднее 1 декабря представляет в Государственную Думу основные направления единой государственной денежно-кредитной политики на предстоящий год.

Предварительно проект основных направлений единой государственной денежно-кредитной политики представляется Президенту Российской Федерации и Правительству Российской Федерации.

Основные направления единой государственной денежно-кредитной политики на предстоящий год включают следующие положения:

анализ состояния и прогноз развития экономики Российской Федерации;

основные ориентиры, параметры и инструменты единой государственной денежно-кредитной политики.

Государственная Дума рассматривает основные направления единой

государственной денежно-кредитной политики на предстоящий год и

принимает решение.

банковское регулирование и надзор

Статья 55. Банк России является органом банковского регулирования и надзора за деятельностью кредитных организаций.

Банк России осуществляет постоянный надзор за соблюдением кредитными организациями банковского законодательства, нормативных актов Банка России, в частности установленных ими обязательных нормативов.

Главная цель банковского регулирования и надзора - поддержание стабильности банковской системы, защита интересов вкладчиков и кредиторов. Банк России не вмешивается в оперативную деятельность кредитных организаций, за исключением случаев, предусмотренных федеральными законами.

В целях обеспечения устойчивости кредитных организаций Банк России может устанавливать им обязательные нормативы:

1) минимальный размер уставного капитала для вновь создаваемых кредитных организаций, минимальный размер собственных средств (капитала) для действующих кредитных организаций;

Центральный банк считает, что чем больше у банка собственных денег, тем более он устойчив. Поэтому понятно особое внимание ЦБ к капитализации банков. Введение в действие Инструкции №1 "О порядке регулирования деятельности кредитных организаций" значительно увеличило эти показатели, которые стали соответствовать требования ЕС к европейским банкам[52] .

Минимальный размер уставного капитала для вновь создаваемых кредитных организаций[53]

дата |

для банков |

для кредитных организаций с ограниченным кругом деятельности |

| на 1 апреля 1996г. | 2,0 млн. ЭКЮ | 500 тыс. ЭКЮ |

| на 1 января 1997г. | 3,0 млн. ЭКЮ | 750 тыс. ЭКЮ |

| на 1 января 1998г. | 4,0 млн. ЭКЮ | 1 млн. ЭКЮ |

| на 1 июля 1998г. | 5,0 млн. ЭКЮ | 1млн. 250 тыс. ЭКЮ |

Минимальный размер собственных средств (капитала) кредитной организации, начиная с 1 января 1999 г., определяемых как сумма уставного капитала, фондов кредитной организации и нераспределенной прибыли, устанавливается в сумме, эквивалентной 5 млн. ЭКЮ (1 млн. ЭКЮ для кредитной организации с ограниченным кругом операций ).[54]

2) предельный размер не денежной части уставного капитала;

3) максимальный размер риска на одного заемщика или группу связанных заемщиков;

Максимальный размер риска на одного заемщика или группу связанных заемщиков устанавливается в процентах от собственных средств (капитала) кредитной организации.

При определении размера риска учитывается совокупная сумма кредитов, выданных кредитной организацией данному заемщику или группе связанных заемщиков, а также гарантий и поручительств, предоставленных кредитной организацией одному заемщику (группе связанных заемщиков). При расчете используется следующая формула:

Крз

Н6 = ------ х 100%, где

К

К - размер собственных средств (капитал)

Крз - совокупная сумма требований кредитной организации к заемщику или группе взаимосвязанных заемщиков по кредитам в рублях и иностранной валюте и суммы, не взысканные по банковским гарантиям, а также 50 % забалансовых требований (гарантий, поручительств) кредитной организации в отношении данного заемщика (заемщиков), предусматривающих исполнение в денежной форме.

Максимально допустимое значение норматива Н6 устанавливается в размере:[55]

| с баланса на 1.07.96 г. | 60% |

| с баланса на 1.02.97 г. | 40% |

| с баланса на 1.02.98 г. | 20% |

4) максимальный размер крупных кредитных рисков;

Совокупная величина крупных кредитов, выданных кредитной организацией, включая взаимосвязанных заемщиков, с учетом 50% забалансовых требований (гарантий, поручительств) не может превышать размер капитала кредитной организации более чем:

SКркр

Н7 =----------

К

SКркр - совокупная величина крупных кредитов, выданных кредитной организацией .

| 1996 г. | в 12 раз |

| 1997 г. | в 10 раз |

| 1998 г. | в 8 раз |

5) максимальный размер риска на одного кредитора (вкладчика);

Устанавливается как процентное соотношение величины вклада или полученного кредита, полученных гарантий и поручительств данной кредитной организации, остатков по счетам одного или связанных между собой кредиторов (вкладчиков) и собственных средств кредитной организации:

Овкл

Н8 = -------- х 100%, где

К

Овкл - совокупная сумма обязательств кредитной организации

Максимально допустимое значение норматива Н8 устанавливается в размере:[56]

| с баланса на 1.07.96 г. | 60 % |

| с баланса на 1.02.97 г. | 40 % |

| с баланса на 1.02.98 г. | 25 % |

6) нормативы ликвидности кредитной организации;

Под ликвидностью понимается способность кредитной организации обеспечивать своевременное выполнение своих обязательств.

В целях контроля за состоянием ликвидности кредитной организации устанавливаются нормативы ликвидности (текущей, мгновенной и долгосрочной).

Норматив текущей ликвидности (Н2 ) представляет собой отношение суммы ликвидных активов банка к сумме обязательств банка по счетам до востребования и на срок до 30 дней:

ЛАт

Н2 = ------ х 100%, где

ОВт

ЛАт - ликвидные активы -

ОВт - обязательства до востребования и на срок до 30 дней.

Минимально допустимое значение норматива Н2 устанавливается в размере:[57]

| с баланса на 1.07.96 г. | 20 % |

| с баланса на 1.02.97 г. | 30 % |

| с баланса на 1.02.98 г. | 50 % |

| с баланса на 1.02.99 г. | 70 % |

Норматив мгновенной ликвидности (Н3 ) представляет собой отношение суммы высоколиквидных активов банка к сумме обязательств банка по счетам до востребования:

ЛАм

Н3 = ------ х 100%, где

ОВм

ЛАм - высоколиквидные активы

ОВм - обязательства до востребования

Минимально допустимое значение норматива Н3 устанавливается в размере:[58]

| с баланса на 1.07.96 г. | 10 % |

| с баланса на 1.02.97 г. | 20 % |

Норматив долгосрочной ликвидности (Н4 ) представляет собой отношение выданных кредитной организацией кредитов сроком погашения свыше года к капиталу кредитной организации, а также обязательствам кредитной организации по депозитным счетам, полученным кредитам и другим долговым обязательствам на срок свыше года и рассчитывается по следующей формуле:

Крд

Н4 = -------- х 100%, где

К + ОД

Крд - кредиты, выданные кредитной организацией, в рублях и иностранной валюте, с оставшимся сроком до погашения свыше года, а также 50% гарантий и поручительств, выданных кредитной организацией сроком действия свыше года

ОД - обязательства кредитной организации по депозитным счетам, кредитам, полученным кредитной организацией, и обращающиеся на рынке долговые обязательства сроком погашения свыше года.

Максимально допустимое значение норматива Н4 устанавливается в размере 120%.

Соотношение ликвидных активов и суммарных активов кредитной организации (Н5 ).

ЛАт

Н5 = ------ х 100%, где

А

А - общая сумма всех активов по балансу кредитной организации за минусом дебетовых остатков балансовых счетов.

Минимально допустимое значение норматива Н5 устанавливается в размере:[59]

| с баланса на 1.07.96 г. | 10 % |

| с баланса на 1.02.97 г. | 20 % |

7) нормативы достаточности капитала;

8) максимальный размер привлеченных денежных вкладов (депозитов) населения;

Максимальный размер привлеченных денежных вкладов (депозитов) населения (Н11 ), устанавливается как процентное соотношение общей суммы денежных вкладов (депозитов) граждан и величины собственных средств (капитала) банка.

Вкл.нас.

Н11 = ----------- х 100% , где

К

Вкл.нас. - совокупная сумма вкладов населения в рублях и иностранной валюте.

Максимально допустимое значение норматива Н11 устанавливается в размере 100%.

9) размеры валютного, процентного и иных рисков;

10) минимальный размер резервов, создаваемых под высокорисковые активы;

11) нормативы использования собственных средств банков для приобретения долей (акций) других юридических лиц;

Норматив использования собственных средств кредитных организаций для приобретения долей (акций) других юридических лиц (Н12 ), устанавливается в форме процентного соотношения размеров инвестируемых и собственных средств кредитной организации.

Кин

Н12 = ----------- х 100% , где

К

Кин - собственные средства кредитной организации, инвестируемые на

приобретение долей (акций) других юридических лиц

Максимально допустимое значение норматива Н12 устанавливается в размере:[60]

| с баланса на 1.07.96 г. | 45 % |

| с баланса на 1.10.96 г. | 35 % |

| с баланса на 1.01.97 г. | 25 % |

12) максимальный размер кредитов, гарантий и поручительств, предоставленных банком своим участникам (акционерам).

Максимальный размер риска на одного заемщика-акционера (пайщика) банка:

Кра

Н9 = -------- х 100%, где

К

Кра - совокупная сумма требований банка в рублях и иностранной валюте в отношении одного акционера (пайщика) банка и забалансовые требования (50% гарантий и поручительств) банка в отношении данного заемщика.

Максимально допустимое значение норматива Н9 устанавливается в размере:[61]

| с баланса на 1.07.96 г. | 60 % |

| с баланса на 1.10.96 г. | 40 % |

| с баланса на 1.01.97 г. | 20 % |

Максимальный размер кредитов, гарантий и поручительств, предоставленных кредитной организацией своим инсайдерам.

Кри

Н10 = -------- х 100% , где

К

Кри - совокупная сумма требований (в том числе забалансовых требований - 50% гарантий и поручительств) кредитной организации в рублях и иностранной валюте в отношении инсайдера кредитной организации и связанных с ним лиц.

Максимально допустимое значение норматива Н10 на одного инсайдера и связанных с ним лиц устанавливается в размере:[62]

| с баланса на 1.07.96 г. | 10 % |

| с баланса на 1.07.97 г. | 2 % |

Список использованной литературы и документов

СССР. КОНСТИТУЦИЯ (Основной Закон) СОЮЗА СОВЕТСКИХ СОЦИАЛИСТИЧЕСКИХ РЕСПУБЛИК. 1936 С изм. и доп., принятыми на I и II сессиях Верховного Совета СССР третьего созыва. / М., Госюриздат, 1951.

Федеральный закон от 3 февраля 1996 г. N 17-ФЗ "О внесении изменений и дополнений в Закон РСФСР "О банках и банковской деятельности в РСФСР" // Собрание законодательства Российской Федерации от 5 февраля 1996 г. N 6, ст. 492

Федеральный закон от 2 декабря 1990 г. "О Центральном банке Российской Федерации (Банке России)" (в ред. от 26 апреля 1995 г.) // ГАРАНТ

ЗАКОН РСФСР от 02.12.90 № 394-1 "О ЦЕНТРАЛЬНОМ БАНКЕ РСФСР (БАНКЕ РОССИИ)" / справочная правовая система КОНСУЛЬТАНТ +

ЗАКОН РСФСР от 02.12.90 №395-1 (ред. от 24.06.92) "О БАНКАХ И БАНКОВСКОЙ ДЕЯТЕЛЬНОСТИ В РСФСР" / КОНСУЛЬТАНТ +

ЗАКОН СССР от 26.05.88 № 8998-XI (ред. от 07.03.91) "О КООПЕРАЦИИ В СССР" / Консультант +

Указ Президента Российской Федерации от 08.12.92 №1556 “О Федеральном казначействе” / КОНСУЛЬТАНТ +

ПОСТАНОВЛЕНИЕ ЦК КПСС и Совета Министров СССР от 17 июля 1987 г. №821 “О СОВЕРШЕНСТВОВАНИИ СИСТЕМЫ БАНКОВ В СТРАНЕ И УСИЛЕНИЯ ИХ ВОЗДЕЙСТВИЯ НА ПОВЫШЕНИЕ ЭФФЕКТИВНОСТИ ЭКОНОМИКИ”. / справочная правовая система Консультант +

ПОСТАНОВЛЕНИЕ Совмина СССР от 01.09.88 №1061 "ОБ УТВЕРЖДЕНИИ УСТАВА ГОСБАНКА СССР" / справочная правовая система КОНСУЛЬТАНТ +

Приказ ЦБР от 30 января 1996 г. № 02-23 "О введении в действие Инструкции №1 "О порядке регулирования деятельности кредитных организаций"

Инструкция ЦБР от 29 июня 1992 г. N 7 "О порядке обязательной продажи предприятиями, объединениями, организациями части валютной выручки через уполномоченные банки и проведения операций на внутреннем валютном рынке Российской Федерации" (утв. Приказом ЦБР от 29 июня 1992 г. N 02-104 А) (с изменениями от 15 сентября, 31 декабря 1992 г.,28 июня 1993 г., 5 апреля, 21 июня, 29 июля 1994 г., 16, 26 июня 1995 г.) // ГАРАНТ

Положение "О порядке формирования фонда обязательных резервов коммерческих банков и кредитных учреждений в Центральном банке Российской Федерации" (утв. письмом ЦБР от 15 февраля 1994 г. N 13-1/190) (с изменениями от 31 декабря 1994 г., 29 марта 1995 г.) // ГАРАНТ

Сообщение Центрального банка России от 03.07.92 “Об изменении системы котировки курсов иностранных валют” / Консультант +

ПРИКАЗ от 29 июня 1992 г. N 02-104А ”ОБ УТВЕРЖДЕНИИ ИНСТРУКЦИИ О ПОРЯДКЕ ОБЯЗАТЕЛЬНОЙ ПРОДАЖИ ПРЕДПРИЯТИЯМ, ОБЪЕДИНЕНИЯМ, ОРГАНИЗАЦИЯМ ЧАСТИ ВАЛЮТНОЙ ВЫРУЧКИ ЧЕРЕЗ УПОЛНОМОЧЕННЫЕ БАНКИ И ПРОВЕДЕНИЕ ОПЕРАЦИЙ НА ВНУТРЕННЕМ ВАЛЮТНОМ РЫНКЕ РОССИЙСКОЙ ФЕДЕРАЦИИ” / Консультант +

Правила проведения валютных операций на Московской Межбанковской Валютной Бирже (утв. на заседании Биржевого совета 11 января 1993 г., протокол N 9) // ГАРАНТ

Временное типовое положение о расчетно-кассовом центре территориального Главного управления Центрального банка РСФСР (Банка России) // "Бизнес и Банки", № 25, -1992.

Заявление правительства и Центрального банка Российской федерации о среднесрочной стратегии и экономической политике на 1996 год // Вестник Банка России №11 21.03.1996

Совместное заявление Центрального Банка и правительства "О политике обменного курса в первой половине 1996 года. // Вестник Банка России 8.12.95

Совместное заявление Центрального Банка и правительства "О политике обменного курса в четвертом полугодии 1995 года. // Вестник Банка России 10.11.95

Выступление Т. Парамоновой в Государственной Думе 19.07.95 // Вестник Банка России 28.07.95

Выступление Председателя Центрального Банка Российской Федерации С.К.Дубинина на совещании руководителей Главных территориальных управлений (национальных банков) Банка России. // Вестник Банка России №2 17.01.96

Андрюшин С.А. “Истоки и эволюция кредитного хозяйства России” // Банковское Дело №9 -1995.

Бабранов Ю. И. США. Центральный банк и экономика / -М. Наука 1988

Банки и государство: Души прекрасные порывы // КоммерсантЪ №5. -1996.

Банковский портфель ( Книга банкира, Книга клиента, Книга инвестора ) // отв. ред. Коробов Ю. И. и др. -М.: “СОМИНТЭК”, -1994

Бимман А. Б. Историческое развитие банков в России и за границей с Древнейших времен до наших дней // СПб. -1914.

Борисов С. М. Комментарий новых законов "Федеральный закон о изменениях и дополнениях в закон “О Центральном банке Российской Федерации (Банке России)” // Деньги и кредит №11. -1995.

В наше время нельзя давать советы без опасности (доклад о “черном вторнике”) // КоммерсантЪ №43 (104) 15.11.94

Воеводская Н.П. Развитие российского финансового рынка в 1994 году. // Деньги и кредит №2 -1995.

Государственному банку исполнилось 134 года // Вестник Банка Рос- сии 31.05.94

Государственный Банк и коммерческий кредит // Банковские услуги №№ 8, 9, 10, 11, 12 -1995.

Дубинин сделал, что обещал // КоммерсантЪ №45

Дубинин С. К. Итоги деятельности и задачи Банка России // Деньги & Кредит №1. -1996. стр. 17-27

Кацман Ю. Банк России в роли мудрого либерала // КоммерсантЪ №2. 20.07.96

Кацман Ю. Новые лозунги банковской жизни // КоммерсантЪ №5 20 февраля 1996

Лившиц А. "Когда корабль уходит в плавание, он убирает якоря" // Огонек №1. -1996.

Лившиц А. Переходная экономика: главное не навредить. // Человек и труд. №1. -1996.

Новиков А. Н. Организация эмиссионных операций Центрального банка России // Банковское Дело №3. -1996.

"Рынок ГКО. Два года существования." // Вестник Банка России 23.05.95

Парамонова Т.В. Денежно-кредитная политика Центрального Банка и его роль в достижении макроэкономической стабилизации. // Деньги и кредит №10. -1995. стр. 32-36.

Политика от которой страдают финансы // КоммерсантЪ №41-42 14.11.95. стр19 .

Тосунян Г.А. Банковское дело и банковское законодательство в России / -М.: "Дело Лтд" -1995.

Федеральному казначейству Российской Федерации - три года // Финансы №1. -1996.

Хандруев А. А. Направление денежно кредитной политики ЦБ РФ // Банковские услуги №2. -1996.

Центральному Банку России 135 лет // Вестник Банка России 6.06.95

Экономика (Фишер С., Дорнбуш Р., Шмалензи Р.) / -М. “Дело ЛТД” -1993.

[1] Государственному банку исполнилось 134 года // Вестник Банка России 31.05.94

[2] Государственному банку исполнилось 134 года // Вестник Банка России 31.05.94

[3] Государственный Банк и коммерческий кредит // Банковские услуги №11 -1995

[4] Государственный Банк и коммерческий кредит // Банковские услуги №10 -1995

[5] Государственный Банк и коммерческий кредит // Банковские услуги №12 -1995

[6] Государственный Банк и коммерческий кредит // Банковские услуги №12 -1995

[7] Государственному банку исполнилось 134 года // Вестник Банка России 31.05.94

[8] Государственному банку исполнилось 134 года // Вестник Банка России 31.05.94

[9] Государственный Банк и коммерческий кредит // Банковские услуги №9 -1995

[10] Бимман А. Б. Историческое развитие банков в России и за границей с древнейших времен и до наших дней // Спб -1914.

[11] Государственному банку исполнилось 134 года // Вестник Банка России 31.05.94

[12] Государственному банку исполнилось 134 года // Вестник Банка России 31.05.94

[13] Тосунян Г. А. Банковское дело и банковское законодательство в России: опыт проблемы перспективы. /- М.: “Дело Лтд”, -1995

[14] СУ РСФСР. 1921 №75, ст. 615

[15] СЗ СССР. 1929 №38, ст. 333

[16] ЗАКОН СССР от 26.05.88 № 8998-XI (ред. от 07.03.91) "О КООПЕРАЦИИ В СССР" / правовая система Консультант +

[17] ПОСТАНОВЛЕНИЕ Совмина СССР от 01.09.88 № 1061 "ОБ УТВЕРЖДЕНИИ УСТАВА ГОБАНКА СССР" /правовая система КОНСУЛЬТАНТ +

[18] Тосунян Г. А. Банковское дело и банковское законодательство в России: опыт проблемы перспективы. /- М.: “Дело Лтд”, -1995

[19] ФЕДЕРАЛЬНЫЙ ЗАКОН О ЦЕНТРАЛЬНОМ БАНКЕ РОССИЙСКОЙ ФЕДЕРАЦИИ (БАНКЕ РОССИИ)(в ред. Федеральных законов от 26.04.95 N 65-ФЗ,от 27.12.95 N 210-ФЗ, от 27.12.95 N 214-ФЗ)статья 3 / Справочная правовая система КОНСУЛЬТАНТ +

[20] ПРИКАЗ от 29 июня 1992 г. N 02-104А ”ОБ УТВЕРЖДЕНИИ ИНСТРУКЦИИ О ПОРЯДКЕ ОБЯЗАТЕЛЬНОЙ ПРОДАЖИ ПРЕДПРИЯТИЯМ, ОБЪЕДИНЕНИЯМ, ОРГАНИЗАЦИЯМ ЧАСТИ ВАЛЮТНОЙ ВЫРУЧКИ ЧЕРЕЗ УПОЛНОМОЧЕННЫЕ БАНКИ И ПРОВЕДЕНИЕ ОПЕРАЦИЙ НА ВНУТРЕННЕМ ВАЛЮТНОМ РЫНКЕ РОССИЙСКОЙ ФЕДЕРАЦИИ” / Консультант +

[21] ИНСТРУКЦИЯ ЦЕНТРАЛЬНОГО БАНКА РОССИЙСКОЙ ФЕДЕРАЦИИ от 29 июня 1992 г. N 7/ Консультант +