| Скачать .docx |

Курсовая работа: Оптимізація портфелю цінних паперів (з урахуванням ризиків)

Державний вищий навчальний заклад

Українська академія банківської справи

Національного банку України

Кафедра економічної кібернетики

Тема курсової роботи:

«Оптимізація портфелю цінних паперів

(з урахуванням ризиків)»

Виконав студент 4 курсу групи ЕК-41 А.Г. Самченко

14.04.2008

Керівник О.В. Меренкова

Побудова та зміст документа відповідає

вимогам ДСТУ 3008-95

Козьменко О.В.

14.04.2008

Суми - 2008

ЗМІСТ

ВСТУП

1. ТЕОРЕТИЧНІ ЗАСАДИ ОПТИМІЗАЦІЇ ПОРТФЕЛЯ ЦІННИХ ПАПЕРІВ

1.1Механізми та методи оптимізації портфеля цінних паперів

1.2 Огляд існуючих моделей оптимізації портфелю цінних паперів

1.2.1 Модель Марковіца

1.2.2 Модель Шарпа

1.2.3 Модель Квазі-Шарпа

2. МОДЕЛІ ОПТИМІЗАЦІЇ ПОРТФЕЛЯ ЦІННИХ ПАПЕРІВ

2.1 Побудова моделі Квазі-Шарпа

2.2 Інформаційна модель задачі

2.3 Перевірка адекватності моделі

3. РЕАЛІЗАЦІЯ І АНАЛІЗ ПРОЦЕСУ ОПТИМІЗАЦІЇ ПОРТФЕЛЮ ЦІННИХ ПАПЕРІВ

3.1 Інформаційне та програмне забезпечення проекту

3.2 Програмне моделювання процесу оптимізації портфеля цінних паперів

ВИСНОВКИ

ПЕРЕЛІК ПОСИЛАНЬ

ДОДАТКИ

Метою даної курсової роботи є дослідження моделей оптимізації портфеля цінних паперів з урахуванням ризиків.

Зазначене завдання зумовлене актуальністю проблеми диверсифікації ризиків та оптимального вкладання коштів у цінні папери, адже на сьогоднішній день інвестиційна активність індивідуальних інвесторів та юридичних осіб передбачає вкладання надлишкових тимчасово вільних коштів не в один, а бажано у велику кількість цінних паперів, генеруючи цим самим певну їх сукупність.

Такий метод отримав назву «портфельне інвестування». Портфель цінних паперів являє собою цілеспрямовано сформовану сукупність об’єктів фінансового та реального інвестування, що призначена для реалізації попередньо розробленої стратегії відповідно до інвестиційних цілей, визначених у цій стратегії.

Важливо звернути увагу на те, що у високорозвинених країнах Заходу вже давно й ефективно працюють фондові ринки, де є можливість купувати й продавати цінні папери з метою отримання вигоди, найчастіше у вигляді прибутку. Щодо України, то на сьогоднішній день можна виділити наступні позитивні моменти від розвитку портфельного інвестування та фондового ринку загалом:

- систематичне відновлення основних виробничих фондів (ОВФ) підприємств і невиробничої сфери;

- прискорення науково-технічного прогресу, поліпшення якості й забезпечення конкурентноздатності вітчизняної продукції;

- збалансований розвиток усіх галузей народного господарства;

- створення необхідної сировинної бази;

- зниження витрат виробництва;

- нарощування економічного потенціалу країни та забезпечення обороноздатності держави;

- збільшення й поліпшення структури експорту;

- рішення соціальних проблем, у тому числі проблеми безробіття;

- перерозподіл власності між суб’єктами господарювання;

- забезпечення позитивних структурних зрушень в економіці тощо[4].

Об’єктом дослідження в даній роботі є цінні папери. Предметом розгляду в даній курсовій роботі є методи оптимізації портфеля цінних паперів. Під інвестиційним портфелем розуміють цілеспрямовано сформовану сукупність об’єктів реального та фінансового інвестування для здійснення інвестиційної діяльності відповідно до вибраної стратегії.

Метою оптимізації портфелю цінних паперів є формування такого портфелю цінних паперів, який би відповідав вимогам підприємств як за прибутками, так і за ризиком, та при цьому достатньою мірою був диверсифікований.

Кожний цінний папір характеризується доходністю та ризиком. Під ризиком розуміється ймовірність неотримання очікуваного прибутку чи навіть часткову або повну втрату коштів, які вкладені в цінні папери. Ризик та доход різних цінних паперів різні. Як правило, цінні папери, яким притаманні ризик, дають невеликий прибуток, а цінні папери, які можуть дати більший доход, характеризуються більшим ризиком[5].

Ризик прийнято розділяти на ринковий, тобто єдиний для всіх цінних паперів, який неможливо уникнути, та індивідуальний -притаманний конкретному цінному паперу. Вкладаючи грошові кошти в різні цінні папери, формуючи портфель цінних паперів, можливо практично до нуля знизити індивідуальний ризик: якщо по одним цінним паперам буде низький доход (збиток), то інші це компенсують. Чим більше цінних паперів знаходиться в портфелі, тобто чим більше він диверсифікований, тим менший індивідуальний ризик[3].

В процесі проведення оптимізації портфелю цінних паперів доцільно користуватися економіко-математичним моделюванням, так як воно дає потужний інструментарій для ведення обрахунків в галузі економіки із застосуванням математичних методів. Залежно від схильності до ризику можна використовувати ті чи інші моделі формування портфеля цінних паперів, причому вибір можна здійснювати як за допомогою традиційних аналітичних моделей (Марковіца, Шарпа), так і використовуючи евристичні прийоми, спираючись на знання експертів.

У відповідності до мети роботи були сформовані наступні завдання:

а) огляд теоретичних відомостей стосовно поняття цінних паперів, їх видів та методів формування портфелів;

б) вивчення існуючих методів формування портфеля цінних паперів у світі та в Україні зокрема;

в) визначення переваг і недоліків кожного із розглянутих методів;

г) характеристика поняття евристичних методів моделювання та окреслення кола їх застосування;

д) реалізація однієї з перелічених моделей та аналіз її застосування.

1. ТЕОРЕТИЧНІ ЗАСАДИ ОПТИМІЗАЦІЇ ПОРТФЕЛЯ ЦІННИХ ПАПЕРІВ

1.1 Механізми та методи оптимізації портфеля цінних паперів

Цінні папери – це грошові документи, що засвідчують право володіння або кредитні відносини, визначають взаємини між особою, яка їх випустила (емітентом), та їхнім власником і передбачають, як правило, виплату доходу у вигляді дивідендів чи відсотків, а також можливість передачі грошових прав іншим особам. Цінні папери можна використати для здійснення розрахунків між суб'єктами господарювання або як заставу для забезпечення платежів і кредитів.

Акція – цінний папір без установленого строку обігу, що засвідчує пайову участь у статутному фонді акціонерного товариства, підтверджує членство в ньому і гарантує участь в управлінні ним, дає право його власникові на одержання частини прибутку у вигляді дивіденду, а також на участь у розподілі майна за ліквідації акціонерного товариства.

Облігації – термінові боргові зобов’язання з фіксованим процентом, за допомогою яких держава і муніципальні (місцеві) органи, а також підприємства мобілізують фінансові ресурси.

«Портфельна теорія» є заснованим на статистичних методах механізмом оптимізації інвестиційного портфеля за заданими критеріями, співвідношенням рівня його прибутковості і ризику.

Мета аналізу цінних паперів протягом десятиліть залишилася, в основному, незмінною:

- визначення справжньої вартості цінних паперів;

- визначення ступеня ризику;

- прогнозування очікуваного прибутку за цінними паперами.

Але на кінець 50-х – початок 60-х років на основі трьох факторів почалися зміни у процесі аналізу, особливо звичайних акцій:

1) наявність мікрокомп’ютерів, персональних комп’ютерів і комп’ютерних терміналів, пов’язаних через телефонну мережу з банком даних;

2) величезні комп’ютерні банки інформації, приведені у відповідність із сучасними вимогами;

3) використання сучасної теорії портфеля цінних паперів (MPT – Modern Portfoto Theory) у формі моделей для вибору цінних паперів портфеля.

На основі можливостей певної регресивної моделі аналітик може передбачити або оцінити майбутні коефіцієнти для акцій, залишковий ризик, темп росту дивідендів і ставку дисконту для вибраних вкладником або менеджером акцій даної компанії. Такий аналіз дозволяє скласти різноманітний і вигідний портфель цінних паперів.

Сучасна теорія портфеля розглядає й урізноманітнення цінних паперів, але в основному подає оптимальні методи розміщення. Одним із найпростіших засобів сучасної теорії портфеля (СТП), є метод урізноманітнення, який дозволяє інвестору зменшити до мінімуму ризик. Також СТП дозволяє інвесторам здійснити набір цінних паперів у портфелі з вищим доходом.

Припущення сучасної портфельної теорії - СТП припускає, що ринок є ефективний. Це означає, що всі учасники ринку мають доступ до інформації, одержують однакову інформацію, мають вільний доступ і вихід з ринку. Фундаментальний же припускає, що ринок є неефективним і більший дохід можна отримати, купуючи недооцінені цінні папери.

СТП припускає, що інвестори:

- неохоче сприймають ризик, тобто не люблять його. Ризик визначається несталістю норми доходу або основного капіталу;

- надають перевагу вищій нормі доходу над нижчою;

- намагаються максимально збільшити доходи і до мінімуму зменшити ризик. Іншими словами, намагаються одержати найвищі доходи на одиницю ризику.

СТП припускає, що всі рішення будуть прийматися на основі очікуваної норми доходу та очікуваного ризику або очікуваного стандартного відхилення норми доходу.

СТП вимагає певного співвідношення цінних паперів у портфелі. Ця вимога була розроблена Гаррі Марковіцем. Він припустив, що, знаючи коефіцієнт кореляції, відношення однієї акції до іншої, можна визначити комбінацію фондів, яка забезпечить найнижчий ризик для даного рівня доходу.

СТП стверджує, щоб зменшити ризик, інвестор повинен додати інші цінні папери до свого портфеля. Іншими словами, ризик зменшується при збільшенні кількості цінних паперів у портфелі.

СТП припускає, що:

- завданням інвестора є ефективний набір цінних паперів, який забезпечить найвищий дохід при найнижчому рівні ризику;

- норма доходу і ризик за цінними паперами обчислюється за певний період часу.

- ризикові цінні папери можуть додаватися, вилучатися з портфеля на будь-яку суму.

Основою СТП є гіпотеза ефективного ринку[3].

Таким чином, у країнах Заходу широко практикується розміщення коштів на фондовому ринку, оскільки це більш вигідно, аніж, наприклад, вкладання в нерухомість, що було популярним два десятки років тому. В Україні фондовий ринок почав активно розвиватися тільки з початком приватизації. Сьогодні фондовий ринок, певною мірою, вже сформувався, що дозволяє вести мову про вкладання коштів у цінні папери.

Кожний цінний папір характеризується доходністю та ризиком. Під ризиком розуміється ймовірність неотримання очікуваного прибутку чи навіть часткову або повну втрату коштів, які вкладені в цінні папери. Ризик та доход різних цінних паперів різні. Як правило, цінні папери, яким не притаманний ризик, дають невеликий прибуток, а цінні папери, які можуть дати більший доход, характеризуються більшим ризиком.

Ризик прийнято розділяти на ринковий, тобто єдиний для всіх цінних паперів, який неможливо уникнути, та індивідуальний – притаманний конкретному цінному паперу. Вкладаючи грошові кошти в різні цінні папери, формуючи портфель цінних паперів, можливо практично до нуля знизити індивідуальний ризик: якщо по одним цінним паперам буде низький доход (збиток), то інші це компенсують. Чим більше цінних паперів знаходиться в портфелі, тобто чим більше він диверсифікований, тим менший індивідуальний ризик.

Кожне підприємство, яке бажає розмістити вільні кошти на фондовому ринку, має свою шкалу оцінки ризику та прибутку. Високий прибуток для одного підприємства може здатися низьким для іншого. Якщо одні надають перевагу ризику з низьким прибутком, то інші — погоджуються на великий ризик з очікуванням великого прибутку.

Метою оптимізації портфелю цінних паперів є формування такого портфелю цінних паперів, який би відповідав вимогам підприємств як за прибутками, так і за ризиком, та при цьому достатньою мірою був диверсифікований [6].

Для кожного підприємства або фізичної особи оптимальним звичайно був би варіант, коли досягається максимальний ефект у вигляді прибутку від вкладання коштів у цінні папери, і в той же час ризик отримання збитку зводиться до нуля. Але така ситуація є недосяжною за ринкових умов, тому слід мати на увазі певні обмеження щодо ризику або прибутковості.

Перший варіант – задатися певною максимально допустимою величиною ризику. Тоді задача оптимізації зводиться до вибору такої структури портфеля, при якій ризик портфеля не перевищує заданого значення, а доходність портфеля є максимальною. Така задача називається прямою задачею.

Другий варіант – задатися певною мінімально допустимою величиною доходності. У цьому випадку задача оптимізації зводиться до вибору такої структури портфеля, прибуток якого вищий або ж дорівнює заданому значенню, а ризик мінімальний. Така задача називається оберненою.

Розв'язавши пряму і обернену задачі з оптимізації портфеля з N цінних паперів підприємство отримує дані – скільки та які цінні папери необхідно придбати, щоб сформувати портфель, який по міркам конкретного підприємства має достатньо високу доходність при допустимому ризику.

При спробі розв'язати пряму або обернену задачу виникає запитання: яким чином визначаються характеристики портфеля (доходність та ризик). На сьогоднішній день найбільш розповсюджені 2 моделі визначення характеристик портфеля: модель Марковіца та модель Шарпа. Обидві моделі створені і успішно працюють в умовах, що склалися у відносно стабільних західних фондових ринках. Нажаль, до їх числа український фондовий ринок поки що не входить. Через це була розпочата спроба створити модель, яка здатна успішно функціонувати в умовах фондового ринку, що формується, розвивається та реорганізується, яким є фондовий ринок України. Створена модель отримала назву Квазі-Шарп (подібна до моделі Шарпа).

Поряд із названими загальними, універсальними прийомами аналізу портфеля цінних паперів використовуються й евристичні прийоми, які ґрунтуються на інтуїції та досвіді дослідників.

До евристичних прийомів, або методів активізації творчості, нестандартного мислення відносять зазвичай низку методів генерації варіантів розв'язання проблеми на основі притаманної людині здатності до творчої діяльності. Їх застосовують тоді, коли звичайні рутинні методи, засновані на аналізі минулого досвіду та теперішніх умов, не дають змоги вибрати спосіб вирішення. Особливо широко ці прийоми використовують у стратегічному аналізі для прогнозування розвитку економічної ситуації.

Усі евристичні методи поділяються на дві великі групи – методи ненаправленого пошуку («мозкового штурму», «експертних оцінок», «колективного блокнота», «контрольних питань», «асоціацій та аналогій», ділові ігри та ситуації, кібернетичні наради) та методи направленого пошуку (морфологічний метод, алгоритм розв'язання винахідницьких задач, метод «сходження на гору», метод Монте-Карло тощо) [6].

1.2 Огляд існуючих моделей оптимізації портфелю цінних паперів

оптимізація цінний папір ризик

При спробі розв'язати пряму або обернену задачу виникає запитання: яким чином визначаються характеристики портфеля (доходність та ризик). На сьогоднішній день найбільш розповсюджені 2 моделі визначення характеристик портфеля: модель Марковіца та модель Шарпа. Обидві моделі створені і успішно працюють в умовах, що склалися у відносно стабільних західних фондових ринків. Нажаль, до їх числа український фондовий ринок поки що не входить. Через це була розпочата спроба створити модель, яка здатна успішно функціонувати в умовах фондового ринку, що формується, розвивається та реорганізується, яким є фондовий ринок України. Створена модель отримала назву Квазі-Шарп (була подобна до моделі Шарпа)[3]. Кожну модель буде розглянуто окремо.

1 .2.1 Модель Марковіца

Модель Марковіца базується на тому, що показники прибутковості різних цінних паперів взаємопов'язані: із зростанням доходності одних паперів спостерігається одночасне зростання і по іншим паперам, треті залишаються без змін, а в четвертих, навпаки доходність знижується. Такий вид залежності не детермінований, тобто однозначно визначений, а є стохастичним, і називається кореляцією.

Модель Марковіца має наступні основні припущення:

за доходність цінних паперів приймається математичне очікування доходності;

за ризик цінних паперів приймається середнє квадратичне відхилення доходності;

вважається, що дані минулих періодів, які використані при розрахунках доходності і ризику, повністю відображають майбутні значення доходності;

ступінь і характер взаемозв'язку між цінними паперами виражається коефіцієнтом лінійної кореляції.

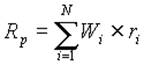

За моделлю Марковіца доходність портфеля цінних паперів — це середньозважена доходність паперів, його складових, яка визначається формулою:

(1.1)

(1.1)

де N — кількість цінних паперів, які розглядаються;

Wi — процентна частка даного паперу в портфелі;

ri — доходність даного паперу.

Ризик портфеля цінних паперів визначається функцією:

(1.2)

(1.2)

де Wi — процентна частка даних паперів у портфелі;

sa sb — ризик даних паперів (середньоквадратичне відхилення)

rab — коефіцієнт лінійної кореляції

З використанням моделі Марковіца для розрахунку характеристик портфеля пряма задача набуває вигляд:

(1.3)

(1.3)

Обернена задача розраховується аналогічно:

(1.4)

(1.4)

При застосуванні моделі Марковіца на практиці для оптимізації фондового портфеля використовуються наступні формули:

1) доходність цінних паперів:

(1.5)

(1.5)

деT — кількість минулих спостережень доходності даних цінних паперів;

2) ризик цінного паперу:

(1.6)

(1.6)

3) коефіцієнт кореляції між двома цінними паперами:

(1.7)

(1.7)

де rat , rbt — доходність цінних паперів а та b в період t

Зрозуміло, що для N цінних паперів необхідно розрахувати N(N-1)/2 коефіцієнтів кореляції.

Доходність цінних паперів складається з курсової різниці, дивідендних платежів, купонних платежів, дисконта тощо. В умовах сучасного фондового ринку України розраховувати на дивіденди поки що рано. Через це за доходність цінних паперів приймається відносна курсова різниця.

Модель Марковіца раціонально використовувати при стабільному стані фондового ринку, коли бажано сформувати портфель з цінних паперів різного характеру, що належать різним галузям. Основний недолік моделі – очікувана доходність цінних паперів приймається рівній середній доходності за даними минулих періодів.

На відміну від моделі Марковіца, яка розглядає взаємозв'язок доходності цінних паперів, модель Шарпа розглядає взаємозв'язок доходності кожного цінного папера з доходністю ринку в цілому.

Основною перевагою моделі Шарпа є те, що математично обґрунтована взаємозалежність доходності та ризику: чим більший ризик, тим вища доходність цінного папера.

Модель Шарпа застосовується в основному при розгляді великої кількості цінних паперів, що описують велику частину фондового ринку. Основний недолік моделі – необхідність прогнозувати доходність фондового ринку та безризикову ставку доходності. Не враховується ризик коливань безризикової доходності. Крім того, при значній зміні співвідношення між безризиковою доходністю та доходністю фондового ринку модель дає похибки.

Основні припущення моделі Шарпа:

як доходність цінного папера береться математичне очікування доходності;

існує деяка безризикова ставка доходності Rf, тобто доходність якогось цінного папера, ризик якого завжди мінімальний у порівнянні з іншими цінними паперами;

взаємозв'язок відхилень доходності цінного папера від безризикової ставки доходності (далі відхилення доходності цінного папера) з відхиленням доходності ринку в цілому від безризиковоі ставки доходності (далі: відхилення доходності ринку) описується функцією лінійної регресії;

під ризиком цінного папера слід розуміти ступінь залежності змін доходності цінного папера від змін доходності ринку в цілому;

вважається, що дані минулих періодів, які використовуються при розрахунку доходності та ризику, відображають повною мірою майбутні значення доходності.

За моделлю Шарпа відхилення доходності цінного папера пов'язуються з відхиленнями доходності ринку функцією лінійної регресії виду:

(ri — Rf) = a + b(Rm — Rf) (1.8)

де (ri — Rf ) — відхилення доходності цінного папера від безризикового;

(Rm — Rf ) — відхилення доходності ринку від безризикового;

a, b — коефіцієнти регресії.

Виходячи з формули (1.8), можна по прогнозованій доходності ринку цінних паперів у цілому розрахувати доходність будь-якого цінного папера, що його складає:

Ri = Rf + ai + bi(Rm — Rf) (1.9)

Де ai , bi — коефіцієнти регресії, що характеризують даний цінний папір.

Коефіцієнт b називають b-ризиком, оскільки він характеризує ступінь залежності відхилень доходності цінного папера від відхилень доходності ринку в цілому. Основні переваги моделі Шарпа — математично обгрунтована взаємозалежність доходності та ризику: чим більший b-ризик, тим вища доходність цінного папера.

Крім того, модель Шарпа має особливість: існує небезпека, що оцінюване відхилення доходності цінного папера не належатиме побудованій лінії регресії. Цей ризик називають залишковим ризиком. Залишковий ризик характеризує ступінь розбросу значень відхилень доходності цінного папера навколо лінії регресії. Залишковий ризик визначають як середньоквадратичну відстань від точок доходності цінного папера до лінії регресії. Залишковий ризик і-го цінного папера позначають sei .

За моделлю Шарпа доходність портфеля цінних паперів — це середньозважена доходність цінних паперів, що його складають, з урахуванням b-ризику цінних паперів. Доходність портфеля визначається за формулою:

(1.10)

(1.10)

Де Rf — безризикова доходністъ;

Rm — очікувана доходність ринку в цілому.

Ризик портфеля цінних паперів може бути знайдений за допомогою оцінки середнього квадратичного відхиления функціі (1.10), і визначається за формулою:

(1.11)

(1.11)

де sm — середньоквадратичне відхилення доходності ринку в цілому, тобто ризикованість ринку в цілому;

bi , sei — b-ризик і залишковий ризик і-го цінного папера.

При використанні моделі Шарпа для розрахунку характеристик портфеля пряма задача набуває вигляду:

(1.12)

(1.12)

Зворотня задача виглядає аналогічним чином:

(1.13)

(1.13)

Основний недолік моделі — необхідність прогнозувати доходність фондового ринку та безризикову ставку доходності. Модель не враховуе ризик коливань безризикової доходності. Крім того, при значній зміні співвідношення між безризиковою доходністю та доходністю фондового ринку модель дає похибки.

Таким чином, модель Шарпа може застосовуватися при розгляді великої кількості цінних паперів, що описують велику частку відносно стабільного фондового ринку.

1.2.3 Модель Квазі-Шарпа

Модель Марковіца та Шарпа були створені та успішно працюють в умовах західних фондових ринків, яким притаманні стабільність і порівняна прогнозованість. У країнах з перехідною економікою фондові ринки перебуваютъ на етапі становления і розвитку. Відбувається постійна реорганізація. Фондовий ринок України не є винятком. У таких умовах застосування моделей Марковіца і Шарпа приводить до похибок, пов'язаних із нестабільністю котирування цінних паперів та фондового ринку в цілому.

З огляду на це було зроблено спробу розробити нову модель розрахунку характеристик фондового портфеля, яка може ефективно працювати в умовах сучасного фондового ринку України.

Модель Квазі-Шарп грунтується на взаємозв'язку доходності кожного цінного папера з деякого набору N цінних паперів з доходністю одиничного портфеля з цих паперів.

Модель Квазі-Шарп раціонально застосовувати при розгляді порівняно невеликої кількості цінних паперів, що належать до однієї чи кількох галузей. З допомогою її добре підтримувати оптимальну структуру вже існуючого портфеля. Основний недолік моделі – розглядається окремий сегмент фондового ринку, на якому працює агент фондового ринку, без урахування глобальних тенденцій [6].

Основні припущення моделі Квазі-Шарп полягають у наступному:

за характеристику доходності цінного папера береться математичне очікування доходності;

під одиничним портфелем цінних паперів слід розуміти портфель, що складається з усіх цінних паперів, що розглядаються, взятих у рівній пропорції;

взаємозв'язок доходності цінного папера і доходності одиничного портфелю описується лінійною функцією

під ризиком цінного папера слід розуміти ступінь залежності змін доходності цінного папера від змін доходності одиничного портфеля;

вважається, що дані минулих періодів, використані при розрахунку доходності та ризику, відображають повною мірою майбутнє значення доходності.

Як і в моделі Шарпа, в моделі Квазі-Шарп існує ризик того, що поцінована доходність цінного папера не належатиме вибудованій лінії регресії. Цей ризик називається залишковим ризиком. Залишковий ризик характеризує ступінь розбросу значень доходності цінного папера навколо лінії регресії. Залишковий ризик і-го цінного папера позначають bei .

Загальний ризик вкладень у даний цінний папір складається з b-ризику, тобто ризику зниження доходності при падінні доходності одиничного портфеля, і залишкового ризику bei , тобто ризику зниження доходності при падінні доходності одиничного портфеля і залишкового ризику bei , тобто ризику зниження доходності і невідповідності лініі регресії.

За моделлю Квазі-Шарп доходність портфеля цінних паперів — це середньозважена доходностей цінних паперів, що його складають:

(1.14)

(1.14)

де Rsp — очікувана доходність одиничного портфеля.

Ризик портфеля цінних паперів внзначається за формулою:

(1.15)

(1.15)

де ssp — ризикованість одиничного портфеля.

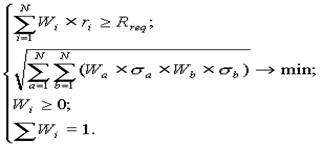

З використанням моделі Квазі-Шарп для розрахунку характеристик портфеля пряма задача набуває вигляду:

(1.16)

(1.16)

Відповідно, зворотня задача має наступне кінцеве зображення:

(1.17)

(1.17)

Модель Квазі-Шарп раціонально застосовувати при розгляді порівняно невеликої кількості цінних паперів, що належать одній або кільком галузям. З допомогою її добре підтримувати оптимальну структуру вже існуючого портфеля. Основний недолік моделі — розглядається окремий сегмент фондового ринку, без урахування глобальних тенденцій.

З огляду на розглянуті моделі, в даній роботі буде розглянуто приклад реалізації саме цієї моделі Квазі-Шарп, оскільки вона має найбільше відповідати наявному стану української економіки та рівню розвитку фондового ринку. Також зазвичай вона може бути використана типовим учасником нашого фондового ринку при вирішенні задачі оптимізації вже існуючого портфелю цінних паперів декількох емітентів.

2. МОДЕЛІ ОПТИМІЗАЦІЇ ПОРТФЕЛЯ ЦІННИХ ПАПЕРІВ

2.1 Побудова моделі Квазі-Шарпа

Модель Квазі-Шарпа відноситься до оптимізаційних моделей і тому для неї характерні певні особливості, які притаманні всім моделям, які відносяться до «портфельної теорії». Розглянемо загальні засади цієї моделі.

Нехай доходність портфелю з N цінних паперів Rp та його ризикованість sp визначається функціями:

Rp = RETURN (Wi, si, ri; i = 1K N); (2.1)

sp = RISK (WI, si, ri; i = 1K N), (2.2)

де Wi — процентна частка цінних паперів портфеля;

si — деяка характеристика ризику даного цінного паперу, звичайно це середнє квадратичне відхилення доходності цінних паперів;

ri — доходність цінних паперів.

При розв'язуванні задачі необхідно урахувати наступні натуральні обмеження:

сума усіх акцій (у відсотках) складає 100%:

W1+W2+K+Wi+K+Wn = 1 (2.3)

кількість акцій не може бути від'ємною (WI = 0)

Розв'язуванням задачі є певна цільова структура портфеля, представлена набором значень (W1 , W2 ,..., WN ). Ідеальна постановка задачі оптимізації портфеля — отримати максимальну доходність при мінімальному ризику:

(2.4)

(2.4)

Але така задача некоректна, тобто не має однозначного рішення. Ідеальний результат недосяжний, як і все ідеальне.

Виходом з положення є введення критичних обмежень.

Перший варіант — задатися певною максимально допустимою величиною ризику sreq Тоді задача оптимізації зводиться до вибору такої структури портфеля, при якій ризик портфеля не перевищує заданого значення, а доходність портфеля є максимальною. Така задача надалі буде називатися прямою задачею:

(2.5)

(2.5)

Другий варіант — задається певною мінімально допустимою величиною доходності. В цьому випадку задача оптимізації зводиться до вибору такої структури портфеля, прибуток якого вищий або ж дорівнює заданому значенню, а ризик мінімальний:

(2.6)

(2.6)

Розв'язавши пряму і обернену задачі з оптимізації портфеля з N цінних паперів підприємство отримає дані — скільки та які цінні папери необхідно придбати, щоб сформувати портфель, який (по міркам підприємства) має достатньо високу доходність при допустимому ризику

За моделлю Квазі-Шарп доходність цінного папера пов'язується з доходністю одиничного портфеля функцією лінійної регресії вигляду:

![]() (2.7)

(2.7)

де Ri — доходність цінного паперу;

Rsp — доходність одиничного портфеля;

bі — коефіцієнт регресії;

¯R — середня доходністъ цінного папера за минулі періоди;

¯Rsp — середня доходність одиничного портфеля за минулі періоди.

Коефіціент b характсризує ступінь залежності доходності цінного папера від доходності одиничного портфеля. Чим вищий b, тим сильніше залежить доходність цінного папера від коливань доходності одиничного портфеля, тобто від коливань доходності решти цінних паперів, що входять в одиничний портфель. Коефіцієнт b називають b-ризиком, але його трактування має відміну від трактування однойменного показника в моделі Шарпа.

При практичному застосуванні моделі Квазі-Шарп для оптимізації фондового портфеля використовуються наступні формули.

За доходність одиничного портфеля у період t береться середнє значення доходності цінних паперів, що його складають, за цей же період:

(2.8)

(2.8)

де Rspt — доходність одиничного портфеля в період t

Rit — доходність i-го цінного папера за період t.

Середня доходність цінного папера за минулі періоди:

(2.9)

(2.9)

де Rit — доходність цінного папера за період t,

T — кількість періодів часу, що розглядається.

Середня доходність одиничного портфеля за минулі періоди:

(2.10)

(2.10)

Коефіцієнт b цінного папера розраховується за формулою:

(2.11)

(2.11)

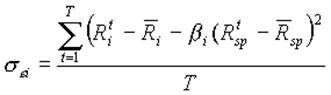

Залишковий ризик цінного паперу:

(2.12)

(2.12)

Ризикованість одиничного портфеля:

(2.13)

(2.13)

В розглянутій моделі є зовнішня змінна – норма доходності цінних паперів емітента за кожен із періодів. До контрольованих змінних слід віднести:

склад портфелю цінних паперів;

норма ризику портфелю;

норма доходності всього портфелю;

максимальна частка цінних паперів кожного з емітентів у портфелі.

Прикладом неконтрольованих змінних можуть служити стан законодавства, політична стабільність.

Змінні управління залежать від того, який тип задачі буде вирішуватись: пряма чи зворотна. При розв’язанні прямої задачі змінною управління є бажаний рівень доходності портфелю цінних паперів. Тобто змінюючи його, можна знайти оптимальний набір, який задовольняє заданому рівню доходності.

При розв’язанні зворотної задачі змінною управління є максимальний рівень ризику, який стає своєрідним обмеженням при розв’язанні задачі оптимізації.

Розробка програмного засобу передбачає реалізацію лінійного алгоритму на основі наведеної нижче блок-схеми (рисунок 2.1).

Рисунок 2.1 – Блок-схема алгоритму вирішення задачі оптимізації портфелю цінних паперів

2.2 Інформаційна модель задачі

Розглянемо інформаційну модель задачі, яку розділено на такі основні підсистеми:

підсистема вхідної інформації;

підсистема обробки;

підсистема виводу інформації.

Схематично модель вирішення прямої задачі оптимізації портфеля цінних паперів можна зобразити у наступному вигляді (рисунок 2.2):

Для вирішення зворотної задачі оптимізації портфеля цінних паперів інформаційна модель буде мати дещо інший вигляд (рисунок 2.3):

Інформаційне забезпечення моделі має своєю основою статистичну інформацію про стан фондового ринку цінних паперів України, яка доступна на сайті компанії «Foyil». Головна перевага FoyilSecurities – акцент на аналітичні дослідження щодо кожного емітенту, цінні папери якого рекомендуються клієнтам. Аналітичний відділ FoyilSecurities проводить усебічні дослідження українських публічних компаній[7].

2.3 Перевірка адекватності моделі

Перевірка адекватності моделі була проведена з використанням вже розрахованого прикладу[3]. Для експерименту було взято тестовий портфель із наступними характеристиками (таблиця 2.1).

Для повноти прикладу використовувалися значення доходності цінних паперів кожного з емітентів за період 12 місяців. Тестовий приклад із п’ятьма видами цінних паперів вимагав розширення реалізованої моделі для роботи із більшою кількістю емітентів.

Після підстановки тестових значень в обрану модель отримав значення доходності портфелю 3,1% при рівні ризику 7,2% у випадку вирішення прямої задачі оптимізації.

Таблиця 2.1 – Характеристики тестового портфелю

| Структура портфеля | ||

| пряма задача | зворотня задача | |

| Вимоги: | ризик меньший 8% | доходність вища 4% |

Акції 1 Акції 2 Акції 3 Акції 4 Акції 5 Акції 6 |

0% 20% 0% 36% 13% 31% |

0% 24% 0% 24% 15% 37% |

| Характеристики оптимального портфеля | доходність 3,49% ризик 8% |

доходність 4% ризик 9,30% |

Результатом проведення експерименту для оберненої задачі оптимізації стало отримання рівня доходності портфелю 3,7% при рівні ризику 8,62%. Для прямої задачі – 3,8% і 8,9% відповідно

При розгляданні отриманих результатів і порівнянні їх з еталонними отримаємо з відношень «результат/еталон», що коефіцієнти становлять 1,06 для значення доходності і 1,077 для значення ризику при вирішенні зворотної задачі оптимізації. У випадку експерименту із прямою задачею коефіцієнти становлять 0,95 для значення доходності та 0,96 для значення ризику.

Врезультаті проведених експериментів виявлено, що максимальне відхилення результатів досліджуваної моделі від еталонних становило не більше 7%, що говорить про високий рівень адекватності моделі.

3. РЕАЛІЗАЦІЯ І АНАЛІЗ ПРОЦЕСУ ОПТИМІЗАЦІЇ ПОРТФЕЛЮ ЦІННИХ ПАПЕРІВ

3.1 Інформаційне та програмне забезпечення проекту

На сьогоднішній день розроблено багато програмних продуктів, за допомогою яких пересічний користувач може доволі швидко вирішувати прикладні задачі. На вирішення подібних задач у сфері економіки, фінансів та статистики у програмістів попередніх поколінь часто йшли місяці. Однією із програм, що завоювала репутацію надійного інструменту для повсякденної аналітичної роботи, став процесор електронних таблиць Excel.

Для практичної реалізації спрощеного варіанту моделі оптимізації портфелю цінних паперів досить можливостей MSExcel. На основі введеної статистики про доходність цінних паперів за періоди можливий розрахунок середньої норми доходності акцій кожного з емітентів та портфелю вцілому. Обчислення ризиковості портфелю може бути проведено за допомогою стандартних функцій КОВАР( ) та ДИСП( ). Розрахованої бази буде достатньо для використання специфічного компоненту «Пошук рішення». Задавши умову оптимізації та систему обмежень, можна буде вирішувати як пряму, так і зворотну задачу. Механізми знаходження рішення вже реалізовані на рівні самого компоненту «Пошук рішення», параметри якого можна змінювати. Саме тому вважаю найбільш доцільним використання MSExcel для розв’язку конкретної поставленої задачі, що доводить його універсальність.

3.2 Програмне моделювання процесу оптимізації портфеля цінних паперів

Реалізація програмного засобу спирається на конкретний приклад оптимізації шляхом вирішення прямої задачі.

Вхідними даними будуть:

початкова частка акцій кожного емітента;

доходність цінних паперів за кожен з періодів;

допустимий рівень ризиковості (для прямої задачі);

максимальна частка цінних паперів кожного емітента;

цільовий рівень доходності портфелю (для зворотної задачі).

Вихідними даними будуть:

оптимізована частка акцій кожного емітента у портфелі;

розрахована норма доходності портфелю;

рівень ризиковості портфелю (при зворотній задачі).

Нехай маємо справу з портфелем цінних паперів, доходність яких відома за минулі 12 місяців, а дисперсію та коваріацію, які є оцінками ризику, потрібно знайти виходячи із заданої статистики доходності цінних паперів і визначити значення оптимального портфелю, яке забезпечить максимальний дохід. Тобто необхідно знайти такий план інвестування (портфель), щоб загальний дохід складав:

Загальний дохід = Середній дохід * Сума інвестування >max

На це все накладемо систему обмежень:

а) сума всіх складових портфеля складає 100%;

б) загальний ризик = Дисперсія ЦП_1 * Сума інвестицій ЦП_12 + Дисперсія ЦП_2 * Сума інвестицій ЦП_22 + Дисперсія ЦП_3 * Сума інвестицій ЦП_32 + 2 * (Коваріація ЦП_1_2 * Сума інвестицій ЦП_1 * Сума інвестицій ЦП_2 + Коваріація ЦП_1_3 * Сума інвестицій ЦП_1 * Сума інвестицій ЦП_3 + Коваріація ЦП_2_3 * Сума інвестицій ЦП_2 * Сума інвестицій ЦП_3) <= 1%;

в) вкладення в кожен ЦП <= 100% / 3;

г) всі невідомі більше нуля.

Після задання всіх перечислених умов в MSExcel та введення вхідної статистики маємо такий початковий стан додатку (рисунок 3.1):

Рисунок 3.1 – Початковий етап вирішення задачі

Середній дохід зазвичай обраховується за допомогою функції Excel СРЗНАЧ(Діапазон), варіація (дисперсія) – за допомогою функції ДИСП(Діапазон), а коваріація – функцією КОВАР(Діапазон 1; Діапазон 2). Маючи значення варіації трьох цінних паперів і коваріацій, можна визначити значення ризику. В цільову комірку було введено формулу суми за доходом з кожного цінного паперу.

Після вказання вищезазначених умов отримано необхідну базу для проведення оптимізації. Запустив компонент MSExcel «Пошук рішення». В полях вікна встановив цільову комірку $Е$21 (Загальний дохід), умову оптимізації – максимум. В блок змін ввів діапазон, що відповідає частці акцій кожного емітента в портфелі ($B$20:$D$20). Потім ввів наступну систему обмежень (рисунок 3.2):

$B$20:$D$20 <= $G$20 (частка акцій будь-якого емітенту в портфелі має становити не більше вказаного значення);

$B$22 <= $E$22 (загальний ризик портфеля не має перевищувати вказаного значення);

$E$20 = $F$20 (сума всіх складових портфеля складає 100%)

Натиснувши на кнопку «Параметри», вказав додаткові умови оптимізації (рисунок 3.3):

«Невід`ємні значення»;

гранична кількість ітерацій = 1000

Після вказання всіх параметрів натиснув кнопку «Виконати» і вказав, що треба зберегти отримані результати. Після проведення вказаних дій отримав стан портфелю наступного вигляду (рисунок 3.4).

На основі проведеної оптимізації можна зробити висновок, що при заданих обмеженнях значень ризикованості та частки акцій кожного з емітентів оптимальним буде портфель, в якому будуть 42,31% цінних паперів першого емітенту, не буде паперів другого (їх треба буде всі продати) та 57,69% цінних паперів третього емітенту. При цьому досягається максимальний рівень доходності портфелю при допущеному рівні ризику 2%. В розглянутому прикладі загальний дохід портфеля становитиме 6,9%. Якщо виникне необхідність проводити оптимізацію на основі цільового рівня доходності портфелю, то необхідно буде змінити умову оптимуму із максимальності загального доходу на вказаний рівень доходності, при цьому слід відключити обмеження ризиковості.

Нехай нам потрібно знайти оптимальний склад портфелю цінних паперів при фіксованому значенні доходності 6%. Для реалізації зворотної задачі оптимізації потрібно скористатись іншим робочим аркушем книги, на якому збережено параметри виклику інструменту «Пошук рішення». Робоча область ідентична тій, що використовувалася при розв’язанні прямої задачі оптимізації, різниця полягає в заданні іншої системи обмежень (рисунок 3.5).

Після вказання всіх параметрів натиснув кнопку «Виконати» і вказав, що треба зберегти отримані результати. Після проведення вказаних дій отримав стан портфелю наступного вигляду (рисунок 3.6).

На основі проведеної оптимізації можна зробити висновок, що при заданих обмеженнях значень ризикованості та частки акцій кожного з емітентів оптимальним буде портфель, в якому будуть 18,26% цінних паперів першого емітенту, 37,99% паперів другого та 43,75% цінних паперів третього емітенту. При цьому досягається заданий рівень доходності портфелю 6% при рівні ризику 1,3%.

Оптимізаційна модель залишається стійкою при достатньо широкому спектрі варіації вхідних даних і видає адекватні результати в більшості крайніх випадках. Це забезпечується накладеною системою обмежень при здійсненні процесу пошуку рішення. Але вирішуваність кожної конкретної ситуації є не завжди можлива, тому доводиться дещо коригувати цільове значення оптимальності. Також забезпечення вирішуваності сильно залежить від коректності вхідних даних, оскільки в крайніх випадках інколи неможливо знайти оптимум.

До переваг розробленої моделі слід віднести достатню простоту її реалізації, водночас високий рівень ефективності. Дана модель враховує динаміку доходності цінних паперів на проміжку часу в 1 рік, тому є актуальною в умовах нестабільності економіки чи фондового ринку. До недоліків слід віднести негнучкість реалізації, що пояснюється навчальним використанням моделі в конкретному випадку.

При дослідженні чутливості моделі змінювалися значення статистики доходності цінних паперів за період. При цьому не спостерігалася чітка тенденція до збільшення чи зменшення частки акцій кожного з емітентів у портфелі. У зворотній задачі при заданні цільового значення загальної доходності близької до максимуму можливого прослідковувалося збільшення частки акцій емітента, що має найвищу доходність. Важкість прогнозування складу оптимізованого портфелю пояснюється тим, що в роботі інструменту «Пошук рішення» застосовуються чисельні методи, які напрямлені на підбір оптимального варіанту за вказаної системи обмежень і слабо залежить від значень доходності ЦП емітентів.

На сучасному етапі розвитку фондового ринку України при оптимізаціі фондового портфеля можна користуватися моделями Марковіца, Шарпа та Квазі-Шарп. Застосування комп'ютерної техніки для обробки даних значно полегшує та прискорює процес оптимізації, дозволяє моделювати різні сценарії розвитку подій.

Модель Квазі-Шарп раціонально застосовувати при розгляді порівняно невеликої кількості цінних паперів, що належать до однієї чи кількох галузей. З допомогою її добре підтримувати оптимальну структуру вже існуючого портфеля. Основний недолік моделі — розглядається окремий сегмент фондового ринку, на якому працює агент фондового ринку, без урахування глобальних тенденцій.

Розроблений програмний додаток дає можливість знаходження оптимального складу портфелю цінних паперів не виходячи за рамки початкової норми доходності та задовільного рівня ризику.

Модель Квазі-Шарпа, яку було реалізовано в роботі, може використовуватись власниками цінних паперів на фондовому ринку України для максимізації свого доходу за певного рівня ризику чи мінімізації ризику наявного портфелю цінних паперів.

Програмний засіб має недостатню гнучкість у використанні, оскільки основною метою було вивчення моделей оптимізації портфелю цінних паперів.

1. Пересада А.А. Інвестиційний процес в Україні. – К., «Видавництво Лібра» ТОВ, 1998р., – 392 с.

2. Покропивний В.М. Економіка підприємств: формування і регулювання фінансових інвестицій // http://library.if.ua/book/1/57.html

3. Савчук В.П. Оптимізація фондового портфелю // http://www.management.com.ua/finance/fin013.html

4. Управління портфелем інвестицій // http://vuzlib.net/invest_D/8.htm

5. Балабанов И.Т. Основы финансового менеджмента. Как управлять капиталом?-М.:Финансы и статистика,1995.-384 с.

6. Чумаченко М.Г. Евристичні прийоми дослідження //http://ebk.net.ua/Book/Book.Ek.Analiz/part3.5.htm.

7. База даних ринкових досліджень компанії «Foyil»// http://www.foyil.com/securities/research/database