| Скачать .docx | Скачать .pdf |

Реферат: Кредиты от коммерческого банка на жилищное строительство

Задание 1

Приведены поквартальные данные о кредитах от коммерческого банка на жилищное строительство (в условных единицах) за 4 года (всего 16 кварталов, первая строка соответствует первому кварталу первого года).

Требуется:

1) Построить адаптивную мультипликативную модель Хольта-Уинтерса с учетом сезонного фактора, приняв параметры сглаживания a 1 =0,3; a 2 =0,6; a 3 =0,3.

2) Оценить точность построенной модели с использованием средней относительной ошибки аппроксимации.

3) Оценить адекватность построенной модели на основе исследования:

- случайности остаточной компоненты по критерию пиков;

- независимости уровней ряда остатков по d -критерию (критические значения d 1 = 1,10 и d 2 = 1,37) и по первому коэффициенту автокорреляции при критическом значении r 1 = 0,32;

- нормальности распределения остаточной компоненты по R/S-критерию с критическими значениями от 3 до 4,21.

4) Построить точечный прогноз на 4 шага вперед, т.е. на 1 год.

5) Отразить на графике фактические, расчетные и прогнозные данные.

Таблица 1

Поквартальные данные о кредитах от коммерческого банка на жилищное строительство (в условных единицах) за 4 года

| t |

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

11 |

2 |

13 |

14 |

15 |

16 |

| Y(t) |

28 |

36 |

43 |

28 |

31 |

40 |

49 |

30 |

34 |

44 |

52 |

33 |

39 |

48 |

58 |

36 |

Решение

Будем считать, что зависимость между компонентами тренд-сезонный временный ряд мультипликативная. Мультипликативная модель Хольта-Уинтерса с линейным ростом имеет следующий вид:

![]() , (1)

, (1)

где k – период упреждения;

Y р ( t ) — расчетное значение экономического показателя для t -гo периода;

a ( t ) , b ( t ) и F ( t ) - коэффициенты модели; они адаптируются, уточняются по мере перехода от членов ряда с номером t -1 к t ;

F ( t + k - L ) - значение коэффициента сезонности того периода, для которого рассчитывается экономический показатель;

L - период сезонности (для квартальных данных L =4 , для месячных – L =12).

Таким образом, если по формуле 1 рассчитывается значение экономического показателя, например за второй квартал, то F ( t + k - L ) как раз будет коэффициентом сезонности второго квартала предыдущего года.

Уточнение (адаптация к новому значению параметра времени t ) коэффициентов модели производится с помощью формул:

![]() ; (2)

; (2)

![]() ; (3)

; (3)

![]() . (4)

. (4)

Параметры сглаживания a 1 , a 2 и a 3 подбирают путем перебора с таким расчетом, чтобы расчетные данные наилучшим образом соответствовали фактическим (т.е. чтобы обеспечить удовлетворительную адекватность и точность модели).

Из формул 1 - 4 видно, что для расчета а (1) и b (1) необходимо оценить значения этих коэффициентов для предыдущего период времени (т.е. для t =1-1=0). Значения а (0) и b (0) имеют смысл этих же коэффициентов для четвертого квартала года, предшествующего первому году, для которого имеются данные в табл. 1.

Для оценки начальных значений а (0) и b (0) применим линейную модель к первым 8 значениям Y ( t ) из табл. 1. Линейная модель имеет вид:

![]() . (5)

. (5)

Метод наименьших квадратов дает возможность определить коэффициенты линейного уравнения а (0) и b (0) по формулам 6 - 9:

; (6)

; (6)

![]() ; (7)

; (7)

![]() ; (8)

; (8)

![]() . (9)

. (9)

Применяя линейную модель к первым 8 значениям ряда из таблицы 1 (т.е. к данным за первые 2 года), находим значения а (0) и b (0). Составим вспомогательную таблицу для определения параметров линейной модели:

Таблица 2

| t |

Y(t) |

t-tcp |

Y-Ycp |

(t-tcp )2 |

(Y-Ycp )(t-tcp ) |

|

| 1 |

28 |

-3,5 |

-7,625 |

12,25 |

26,6875 |

|

| 2 |

36 |

-2,5 |

0,375 |

6,25 |

-0,9375 |

|

| 3 |

43 |

-1,5 |

7,375 |

2,25 |

-11,0625 |

|

| 4 |

28 |

-0,5 |

-7,625 |

0,25 |

3,8125 |

|

| 5 |

31 |

0,5 |

-4,625 |

0,25 |

-2,3125 |

|

| 6 |

40 |

1,5 |

4,375 |

2,25 |

6,5625 |

|

| 7 |

49 |

2,5 |

13,375 |

6,25 |

33,4375 |

|

| 8 |

30 |

3,5 |

-5,625 |

12,25 |

-19,6875 |

|

| S |

36 |

285 |

0 |

0 |

42 |

36,5 |

![]()

![]()

![]()

![]()

Уравнение (5) с учетом полученных коэффициентов имеет вид: Yp ( t ) =31,714+0,869·t . Из этого уравнения находим расчетные значения Y р ( t ) и сопоставляем их с фактическими значениями (табл. 3). Такое сопоставление позволяет оценить приближенные значения коэффициентов сезонности I-IV кварталов F (-3) , F (-2) , F (-1) и F (0) для года, предшествующего первому году, по которому имеются данные в табл. 1. Эти значения необходимы для расчета коэффициентов сезонности первого года F (1), F (2), F (3), F (4) и других параметров модели Хольта-Уинтерса по формулам 1 - 4.

Таблица 3

Сопоставление фактических данных Y ( t ) и рассчитанных по линейной модели значений Yp ( t )

| t |

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

| Y(t) |

28 |

36 |

43 |

28 |

31 |

40 |

49 |

30 |

| Yp (t) |

32,583 |

33,452 |

34,321 |

35,190 |

306,060 |

36,929 |

37,798 |

38,667 |

Коэффициент сезонности есть отношение фактического значения экономического показателя к значению, рассчитанному по линейной модели. Поэтому в качестве оценки коэффициента сезонности I квартала F (-3) может служить отношение фактических и расчетных значений Y ( t ) I квартала первого года, равное Y (1) /Y р (1) , и такое же отношение для I квартала второго года (т.е. за V квартал t =5) Y (5)/ Y р(5) . Для окончательной, более точной, оценки этого коэффициента сезонности можно использовать среднее арифметическое значение этих двух величин.

F (-3) = [ Y (1) / Yp (1) + Y (5) / Yp (5) ] / 2=[ 28 / 32,583 + 31 / 36,060 ] / 2 = 0,8595.

Аналогично находим оценки коэффициента сезонности для II, III и IV кварталов:

F (-2) = [Y (2) / Yp (2) + Y (6) / Yp (6) ] / 2 = 1,0797;

F (-1) = [Y (3) / Yp (3) + Y (7) / Yp (7) ] / 2 = 1,2746;

F (0) = [Y (4) / Yp (4) + Y (8) / Yp (8) ] / 2 = 0,7858.

Оценив значения а (0), b (0), а также F (-3), F (-2), F (-1) и F (0), можно перейти к построению адаптивной мультипликативной модели Хольта-Уинтерса с помощью формул 1 - 4.

Из условия задачи имеем параметры сглаживания a 1 =0,3; a 2 =0,6; a 3 =0,3. Рассчитаем значения Yp (t ), a (t ), b (t ) и F (t ) для t =l.

Из уравнения 1, полагая что t =0, k =1, находим Y р (1) :

![]() Из уравнений 2 - 4, полагая что t

=1, находим:

Из уравнений 2 - 4, полагая что t

=1, находим:

![]() ;

;

![]() ;

;

![]() .

.

Аналогично рассчитаем значения Yp ( t ), a ( t ), b ( t ) и F ( t ) для t =2:

![]()

![]() ;

;

![]() ;

;

![]() ;

;

для t =3:

![]()

![]() ;

;

![]() ;

;

![]() ;

;

для t =4:

![]()

![]() ;

;

![]() ;

;

![]() ;

;

для t =5:

![]()

Обратим внимание на то, что здесь и в дальнейшем используются коэффициенты сезонности F ( t - L ) , уточненные в предыдущем году (L =4):

![]() ;

;

![]() ;

;

![]() ;

;

Продолжая аналогично для, t = 6,7,8,…,16 строят модель Хольта-Уинтерса (табл. 4). Максимальное значение t , для которого можно находить коэффициенты модели, равно количеству имеющихся данных по экономическому показателю Y ( t ) . В нашем примере данные приведены за 4 года, то есть за 16 кваралов. Максимальное значение t равно 16.

Таблица 4

Модель Хольта-Уинтерса

| t |

Y ( t ) |

a(t) |

b(t) |

F(t) |

Yp(t) |

Абс.погр., E ( t ) |

Отн.погр., % |

| 1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

| 0 |

31,71 |

0,87 |

0,7858 |

||||

| 1 |

28,0 |

32,58 |

0,87 |

0,8594 |

28,01 |

-0,01 |

0,02 |

| 2 |

36,0 |

33,42 |

0,86 |

1,0782 |

36,11 |

-0,11 |

0,32 |

| 3 |

43,0 |

34,11 |

0,81 |

1,2661 |

43,69 |

-0,69 |

1,60 |

| 4 |

28,0 |

35,14 |

0,87 |

0,7924 |

27,44 |

0,56 |

1,99 |

| 5 |

31,0 |

36,03 |

0,88 |

0,8600 |

30,95 |

0,05 |

0,16 |

| 6 |

40,0 |

36,97 |

0,90 |

1,0805 |

39,80 |

0,20 |

0,51 |

| 7 |

49,0 |

38,11 |

0,97 |

1,2778 |

47,94 |

1,06 |

2,17 |

| 8 |

30,0 |

38,72 |

0,86 |

19 |

30,97 |

-0,97 |

3,24 |

| 9 |

34,0 |

39,57 |

0,86 |

0,8596 |

34,04 |

-0,04 |

0,11 |

| 10 |

44,0 |

40,51 |

0,88 |

1,0839 |

43,68 |

0,32 |

0,73 |

| 11 |

52,0 |

41,19 |

0,82 |

1,2687 |

52,90 |

-0,90 |

1,73 |

| 12 |

33,0 |

42,07 |

0,84 |

0,7834 |

32,84 |

0,16 |

0,47 |

| 13 |

39,0 |

43,64 |

1,06 |

0,8800 |

36,88 |

2,12 |

5,43 |

| 14 |

48,0 |

44,58 |

1,02 |

1,0796 |

48,45 |

-0,45 |

0,95 |

| 15 |

58,0 |

45,64 |

1,03 |

1,2700 |

57,85 |

0,15 |

0,25 |

| 16 |

36,0 |

46,45 |

0,97 |

0,7783 |

36,56 |

-0,56 |

1,56 |

Проверка качества модели

Для того чтобы модель была качественной уровни, остаточного ряда E(t) (разности Y(t)-Yp(t) между фактическими и расчетными значениями экономического показателя) должны удовлетворять определенным условиям (точности и адекватности). Для проверки выполнения этих условий составим таблицу 5.

Проверка точности модели

Будем считать, что условие точности выполнено, если относительная погрешность (абсолютное значение отклонения abs {E ( t ) }, поделенное на фактическое значение Y ( t ) и выраженное в процентах 100%·abs {E ( t ) }/Y ( t ) ) в среднем не превышает 5%. Суммарное значение относительных погрешностей (см. гр. 8 табл. 4) составляет 21,25, что дает среднюю величину 21,25/16 = 1,33%.

Следовательно, условие точности выполнено.

Таблица 5

Промежуточные расчеты для оценки адекватности модели

| Квартал, t |

Отклонение, E( t) |

Точки поворота |

E( t) 2 |

[E(t)-E(t-1) ]2 |

E(t)∙E(t-1) |

| 1 |

2 |

3 |

4 |

5 |

6 |

| 1 |

-0,01 |

- |

0,00 |

- |

- |

| 2 |

-0,11 |

0 |

0,01 |

0,01 |

0,00 |

| 3 |

-0,69 |

1 |

0,48 |

0,33 |

0,08 |

| 4 |

0,56 |

1 |

0,31 |

1,56 |

-0,38 |

| 5 |

0,05 |

1 |

0,00 |

0,26 |

0,03 |

| 6 |

0,20 |

0 |

0,04 |

0,02 |

0,01 |

| 7 |

1,06 |

1 |

1,13 |

0,74 |

0,22 |

| 8 |

-0,97 |

1 |

0,95 |

4,14 |

-1,03 |

| 9 |

-0,04 |

0 |

0,00 |

0,87 |

0,04 |

| 10 |

0,32 |

1 |

0,10 |

0,13 |

-0,01 |

| 11 |

-0,90 |

1 |

0,80 |

1,49 |

-0,29 |

| 12 |

0,16 |

0 |

0,02 |

1,11 |

-0,14 |

| 13 |

2,12 |

1 |

4,49 |

3,85 |

0,33 |

| 14 |

-0,45 |

1 |

0,21 |

6,62 |

-0,96 |

| 15 |

0,15 |

1 |

0,02 |

0,36 |

-0,07 |

| 16 |

-0,56 |

- |

0,32 |

0,50 |

-0,08 |

| S |

0,88 |

10 |

8,88 |

21,98 |

-2,27 |

Проверка условия адекватности

Для того чтобы модель была адекватна исследуемому процессу, ряд остатков E ( t ) должен обладать свойствами случайности, независимости последовательных уровней, нормальности распределения.

Проверка случайности уровней . Проверку случайности уровней остаточной компоненты (гр. 2 табл. 5) проводим на основе критерия поворотных точек. Для этого каждый уровень ряда E ( t ) сравниваем с двумя соседними. Если он больше (либо меньше) обоих соседних уровней, то точка считается поворотной и в гр. 3 табл. 5 для этой строки ставится 1, в противном случае в гр. 3 ставится 0. В первой и последней строке гр. 3 табл. 5 ставится прочерк или иной знак, так как у этого уровня нет двух соседних уровней.

Общее число поворотных точек в нашем примере равно р = 10.

Рассчитаем значение q :

![]() .

.

Функция int означает, что от полученного значения берется только целая часть. При N = 16

![]() .

.

Если количество поворотных точек р больше q , то условие случайности уровней выполнено. В нашем случае р = 10, q = 6, значит условие случайности уровней ряда остатков выполнено.

Проверка независимости уровней ряда остатков (отсутствия автокорреляции) . Проверку проводим двумя методами:

1) по d -критерию Дарбина-Уотсона;

2) по первому коэффициенту автокорреляции r (1).

1)  .

.

Примечание . В случае если полученное значение больше 2, значит, имеет место отрицательная автокорреляция. В таком случае величину d уточняют, вычитая полученное значение из 4. Находим уточненное значение d `= 4-2,47=1,53

Полученное (или уточненное) значение d сравнивают с табличными значениями d 1 и d 2 . Для нашего случая d 1 =1,08, а d 2 =1,36.

Если 0<d <d 1 , то уровни автокоррелированы, то есть, зависимы, модель неадекватна.

Если d 1 <d <d 2 , то критерий Дарбина-Уотсона не дает ответа на вопрос о независимости уровней ряда остатков. В таком случае необходимо воспользоваться другими критериями (например, проверить независимость уровней по первому коэффициенту автокорреляции).

Если d 2 <d <2 , то уровни ряда остатков являются независимыми.

В нашем случае d 2 <d ` <2 , следовательно уровни ряда остатков являются независимыми.

2)

Если модуль рассчитанного значения первого коэффициента автокорреляции меньше критического значения | r (1) | < r та6 , то уровни ряда остатков независимы. Для нашей задачи критический уровень r та6 = 0,32. Имеем: | r (1) | = 0,26 < r таб = 0,32 - значит уровни независимы.

Проверка соответствия ряда остатков нормальному распределению определяем по RS -критерию . Рассчитаем значение RS :

![]() ,

,

где Е max - максимальное значение уровней ряда остатков E ( t ) ;

Emin - минимальное значение уровней ряда остатков E ( t ) (гр. 2 табл. 5):

S - среднее квадратическое отклонение.

Е max =2,12, Emin =-0,97, Е max -Emin = 2,12 - (-0,97) = 3,09;

![]()

Полученное значение RS сравнивают с табличными значениями, которые зависят от количества точек N и уровня значимости. Для N =16 и 5%-го уровня значимости значение RS для нормального распределения должно находиться в интервале от 3,00 до 4,21.

Так как 3,00 < 4,02 < 4,21, полученное значение RS попало в заданный интервал. Значит, уровни ряда остатков подчиняются нормальному распределению.

Расчет прогнозных значений экономического показателя

Составим прогноз на четыре квартала вперед (т.е. на 1 год, с t =17 по t =20). Максимальное значение t , для которого могут быть рассчитаны коэффициенты a ( t ) , b ( t ) определяется количеством исходных данных и равно 16. Рассчитав значения а (16) и b (16) (см. табл. 4), по формуле 1 можно определить прогнозные значения экономического показателя Yp ( t ) . Для t =17 имеем:

![]()

Аналогично находим Yp (18), Yp (19), Yp (20):

![]()

![]()

![]()

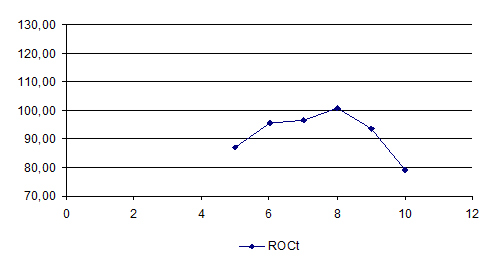

Ha нижеприведенном рисунке проводится сопоставление фактических и расчетных данных. Здесь же показаны прогнозные значения цены акции на 1 год вперед. Из рисунка видно, что расчетные данные хорошо согласуются с фактическими, что говорит об удовлетворительном качестве прогноза.

Рис. Сопоставление расчетных и фактических данных

Задание 2

Даны цены (открытия, максимальная, минимальная и закрытия) за 10 дней. Интервал сглаживания принять равным пяти дням. Рассчитать:

- экспоненциальную скользящую среднюю;

- момент;

- скорость изменения цен;

- индекс относительной силы;

- %R , %К и %D .

Расчеты проводить для дней, для которых эти расчеты можно выполнить на основании имеющихся данных.

Таблица 6

| Дни |

Цены |

||

| макс. |

мин. |

закр. |

|

| 1 |

998 |

970 |

982 |

| 2 |

970 |

922 |

922 |

| 3 |

950 |

884 |

902 |

| 4 |

880 |

823 |

846 |

| 5 |

920 |

842 |

856 |

| 6 |

889 |

840 |

881 |

| 7 |

930 |

865 |

870 |

| 8 |

890 |

847 |

852 |

| 9 |

866 |

800 |

802 |

| 10 |

815 |

680 |

699 |

Решение.

Экспоненциальная скользящая средняя (ЕМА). При расчете ЕМА учитываются все цены предшествующего периода, а не только того отрезка, который соответствует интервалу сглаживания. Однако последним значениям цены придается большее значение, чем предшествующим. Расчеты проводятся по формуле:

![]() ,

,

где k =2/(n +1), n – интервал сглаживания;

Ct – цена закрытия t -го дня;

ЕМА t – значения ЕМА текущего дня t .

Составим таблицу рассчитанных значений ЕМА :

Таблица 7

| t |

Цена закрытия, Ct |

EMA t |

| 1 |

982 |

- |

| 2 |

922 |

- |

| 3 |

902 |

- |

| 4 |

846 |

- |

| 5 |

856 |

|

| 6 |

881 |

|

| 7 |

870 |

|

| 8 |

852 |

874,9926 |

| 9 |

802 |

850,6617 |

| 10 |

699 |

800,1078 |

Приведем алгоритм расчета.

1. Выбрать интервал сглаживания n (в нашем случае n = 5).

2. Вычислить коэффициент k (k = 2/(n + 1) = 2/(5 + 1) = 1/3).

3. Вычислить МА для первых 5 дней. Для этого сложим цены закрытия за первые 5 дней. Сумму разделим на 5 и запишем в графу ЕМАt за 5-ый день.

4. Перейти на одну строку вниз по графе ЕМАt . Умножить на k данные по конечной цене текущей строки.

5. Данные по ЕМАt за предыдущий день взять из предыдущей строки и умножить на (1- k ).

6. Сложить результаты, полученные на предыдущих двух шагах. Полученное значение ЕМАt записать в графу текущей строки.

7. Повторить шаги 4, 5 и 6 до конца таблицы.

Построим график ЕМАt .

Момент (МОМ). Момент рассчитывается как разница конечной цены текущего дня Ct и цены n дней тому назад Ct - n .

![]() ,

,

где Ct – цена закрытия t -го дня;

МОМ t – значения МОМ текущего дня t .

Составим таблицу рассчитанных значений МОМ :

Таблица 8

| t |

Цена закрытия, Ct |

МОМ t |

| 1 |

982 |

- |

| 2 |

922 |

- |

| 3 |

902 |

- |

| 4 |

846 |

- |

| 5 |

856 |

856-982 = -126 |

| 6 |

881 |

881-922 = -41 |

| 7 |

870 |

870-902 = -32 |

| 8 |

852 |

852-846 = 6 |

| 9 |

802 |

802-856 = -54 |

| 10 |

699 |

699-881 = -182 |

Построим график МОМ t .

Положительные значения МОМ свидетельствуют об относительном росте цен, отрицательные – о снижении. Движение графика момента вверх из зоны отрицательных значений является слабым сигналом покупки до пересечения с нулевой линией. График момента пересекает нулевую линию в районе 7-8-го дня, а затем снова снижатся.

Скорость изменения цен . Похожий индикатор, показывающий скорость изменения цен (ROC ), рассчитывается как отношение конечной цены текущего дня к цене n дней тому назад, выраженное в процентах.

![]() ,

,

где Ct – цена закрытия t -го дня;

R О Ct – значения R О C текущего дня t .

Составим таблицу рассчитанных значений R О C :

Таблица 9

| t |

Цена закрытия, Ct |

R О C t , % |

| 1 |

982 |

- |

| 2 |

922 |

- |

| 3 |

902 |

- |

| 4 |

846 |

- |

| 5 |

856 |

856 / 982·100 = 87,17 |

| 6 |

881 |

881 / 922·100 = 95,55 |

| 7 |

870 |

870 / 902·100 = 96,45 |

| 8 |

852 |

852 / 846·100 = 100,71 |

| 9 |

802 |

802 / 856·100 = 93,69 |

| 10 |

699 |

699 / 881·100 = 79,34 |

Построим график R О Ct .

ROC является отражением скорости изменения цены, а также указывает направление этого изменения. Графическое отображение и правила работы ничем не отличаются от момента. В качестве нулевой линии используется уровень 100%. Этот индикатор также показал сигнал к покупке в районе 7-8-го дня.

Индекс относительной силы ( RSI ). Наиболее значимым осциллятором, расчет которого предусмотрен во всех компьютерных программах технического анализа, является индекс относительной силы.

Для расчета применяют формулу:

![]() ,

,

где AU – сумма приростов конечных цен за n последних дней;

AD – сумма убыли конечных цен за n последних дней.

Рассчитывается RSI следующим образом (таблица 10).

1. Выбираем интервал n (в нашем случае n =5).

2. Начиная со 2-го дня до конца таблицы, выполняем следующую процедуру. Вычитаем из конечной цены текущего дня конечную цену предыдущего дня. Если разность больше нуля, то ее записываем в графу «Повышение цены». Иначе абсолютное значение разности записываем в графу «Понижение цены».

3. С 6-го дня и до конца таблицы заполняем графы «Суммы повышений» и «Суммы понижений». Для этого складывают значения из графы «Повышение цены» за последние 5 дней (включая текущий) и полученную сумму записываем в графу «Суммы повышений» (величина AU в формуле). Аналогично находят сумму убыли конечных цен по данным графы «Понижение цены» и записываем в графу «Суммы понижений» (величина AD в формуле).

4. Зная AU и AD, по формуле рассчитываем значение RSI и записываем в графу RSI.

Таблица 10

| t |

Цена закрытия, Ct |

Повышение цены |

Понижение цены |

Сумма повышений |

Сумма понижений |

RSI |

| 1 |

982 |

|||||

| 2 |

922 |

17 |

||||

| 3 |

902 |

|||||

| 4 |

846 |

67 |

||||

| 5 |

856 |

26 |

||||

| 6 |

881 |

36 |

36 |

110 |

24,66 |

|

| 7 |

870 |

22 |

36 |

115 |

23,84 |

|

| 8 |

852 |

1 |

37 |

115 |

24,34 |

|

| 9 |

802 |

38 |

75 |

48 |

60,98 |

|

| 10 |

699 |

57 |

132 |

22 |

85,71 |

Построим график RSI .

Зоны перепроданности располагаются обычно ниже 25-20, а перекупленности – выше 75-80%. Как видно из рисунка, индекс относительной силы вышел из зоны, ограниченной линией 25%, на 7-8 день (сигнал к покупке).

Стохастические линии. Если МОМ, ROC и RSI используют только цены закрытия, то стохастические линии строятся с использованием более полной информации. При их расчете используются также максимальные и минимальные цены. Как правило, применяются следующие стохастические линии: % R , %К и % D .

![]() ,

,

где %К t – значение индекса текущего дня t ;

Ct – цена закрытия t -го дня;

L 5 и H 5 – минимальная и максимальная цены за 5 предшествующих дней, включая текущий (в качестве интервала может быть выбрано и другое число дней).

Похожая формула используется для расчета % R :

![]() ,

,

где % Rt – значение индекса текущего дня t ;

Ct – цена закрытия t -го дня;

L 5 и H 5 – минимальная и максимальная цены за 5 предшествующих дней, включая текущий.

Индекс % D рассчитывается аналогично индексу %К , с той лишь разницей, что при его построении величины (Ct - L 5 ) и (H 5 - L 5 ) сглаживают, беря их трехдневную сумму.

Ввиду того что %D имеет большой статистический разброс, строят еще ее трехдневную скользящую среднюю – медленное %D.

Составим таблицу 11 для нахождения всех стохастических линий.

1. В графах 1-4 приведены дни по порядку и соответствующие им цены (максимальная, минимальная и конечная).

2. Начиная с 5-го дня в графах 5 и 6 записываем максимальную и минимальную цены за предшествующие 5 дней, включая текущий.

3. В графе 7 записываем (Ct - L 5 ) – разность между данными графы 4 и графы 6.

4. Графу 8 составляют значения разности между данными графы 5 и графы 4, т.е. результат разности (H 5 - Ct ).

5. Размах цен за 5 дней (H 5 - L 5 ) – разность между данными графы 5 и графы 6 записываем в графу 9.

6. Рассчитанные по формуле значения %K заносим в графу 10.

7. В графу 11 заносим значения %R, рассчитанные по формуле.

8. Шаги 2-7 повторяем для 6-й, 7-й строки и т.д. до конца таблицы.

9. Для расчета %D, начиная с 7-й строки, складываем значения Ct - L 5 из графы 7 за 3 предыдущих дня, включая текущий (t=5, 6 и 7), и записываем в графе 12. Аналогично значения размаха (H 5 - L 5 ) из графы 9 складываем за 3 предшествующих дня и заносим в графу 13.

10. По формуле, используя данные граф 12 и 13, рассчитываем %D и записываем в графу 14.

11. Шаги 9 и 10 повторяем для 8-й, 9-й и 10-й строк.

12. Медленное %D находим как скользящую среднюю от %D (данные берем из графы 14) с интервалом сглаживания, равным трем. Результат записываем в графу 15.

Таблица 11

| t |

макс. Нt |

мин. Lt |

закр. Ct |

мак. за 5 дн. Н5 |

мин. за 5 дн. L5 |

Ct - L5 |

H5 - Ct |

H5 - L5 |

%К t |

%Rt |

сумма за 3 дн. Ct - L5 |

сумма за 3 дн. H5 – L5 |

%Dt |

медленное%Dt |

| 1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

11 |

12 |

13 |

14 |

15 |

| 1 |

998 |

970 |

982 |

|||||||||||

| 2 |

970 |

922 |

922 |

|||||||||||

| 3 |

950 |

884 |

902 |

|||||||||||

| 4 |

88 |

823 |

846 |

|||||||||||

| 5 |

920 |

842 |

856 |

998 |

823 |

33 |

142 |

175 |

18,86 |

81,14 |

||||

| 6 |

889 |

840 |

881 |

970 |

823 |

58 |

89 |

147 |

39,46 |

60,54 |

||||

| 7 |

930 |

865 |

870 |

950 |

823 |

47 |

80 |

127 |

37,01 |

62,99 |

138 |

449 |

30,73 |

|

| 8 |

890 |

847 |

852 |

930 |

823 |

29 |

78 |

107 |

27,10 |

72,90 |

134 |

381 |

35,17 |

|

| 9 |

866 |

800 |

802 |

930 |

800 |

2 |

128 |

130 |

1,54 |

98,46 |

78 |

364 |

21,43 |

29,11 |

| 10 |

815 |

680 |

699 |

930 |

680 |

19 |

231 |

250 |

7,60 |

92,40 |

50 |

487 |

10,27 |

22,29 |

Построим стохастические линии:

Смысл индексов %К и %R состоит в том, что при росте цен цена закрытия бывает ближе к максимальной, а при падении цен наоборот – ближе к минимальной. Индексы %R и %К проверяют, куда больше тяготеет цена закрытия.

Задание 3

3.1. Банк выдал ссуду, размером 500 000 руб. Дата выдачи ссуды – 21.01.02, возврата – 11.03.02. Дата выдачи и день возврата считать за один день. Проценты рассчитываются по простой процентной ставке 10% годовых. Найти:

3.1.1) точные проценты с точным числом дней ссуды;

3.1.2) обыкновенные проценты с точным числом дней ссуды;

3.1.3) обыкновенные проценты с приближенным числом дней ссуды.

Решение

Используем формулы ![]() ;

; ![]() :

:

3.1.1) ![]() ,

, ![]() ,

, ![]() руб.

руб.

3.1.2) ![]() ,

, ![]() ,

, ![]() руб.

руб.

3.1.3) ![]() ,

, ![]() ,

, ![]() руб.

руб.

3.2. Через 180 дней после подписания договора должник уплатит 500 000 руб. Кредит выдан под 10% годовых (проценты обыкновенные). Какова первоначальная сумма и дисконт?

Решение

Используем формулу:

руб.

руб.

Дробь в правой части равенства при величине S

называется дисконтным множителем

. Этот множитель показывает, какую долю составляет первоначальная сумма ссуды в окончательной величине долга. Дисконт суммы S

равен ![]() руб.

руб.

3.3. Через 180 дней предприятие должно получить по векселю 500 000 руб. Банк приобрел этот вексель с дисконтом. Банк учел вексель по учетной ставке 10% годовых (год равен 360 дням). Определить полученную предприятием сумму и дисконт.

Решение

Используем формулы ![]() ,

, ![]()

![]() .

.

![]() руб.

руб.

![]() руб.

руб.

3.4. В кредитном договоре на сумму 500 000 руб. и сроком на 4 года зафиксирована ставка сложных процентов, равная 10% годовых. Определите наращенную сумму.

Решение

Воспользуемся формулой наращения для сложных процентов:

![]() руб.

руб.

3.5. Ссуда, размером 500 000 руб. предоставлена на 4 года. Проценты сложные, ставка – 10% годовых. Проценты начисляются 2 раза в год. Вычислить наращенную сумму.

Решение

Начисление процентов два раза в год, т.е. m=2. Всего имеется N = 4·2 =8 периодов начислений. По формуле начислений процентов по номинальной ставке:![]() находим:

находим:

![]() руб.

руб.

3.6. Вычислить эффективную ставку процента, если банк начисляет проценты 2 раза в год, исходя из номинальной ставки 10% годовых.

Решение

По формуле ![]() находим:

находим:

![]() , т.е. 10,25%.

, т.е. 10,25%.

3.7. Определить какой должна быть номинальная ставка при начислении процентов 2 раза в год, чтобы обеспечить эффективную ставку 10% годовых.

Решение

По формуле ![]() находим:

находим:

![]() , т.е. 9,76%

, т.е. 9,76%

3.8. Через 4 года предприятию будет выплачена сумма 500 000 руб. Определить ее современную стоимость при условии, что применяется сложная процентная ставка 10% годовых.

Решение

По формуле ![]() находим:

находим:

![]() руб.

руб.

3.9. Через 4 года по векселю должна быть выплачена сумма 500 000 руб. Банк учел вексель по сложной учетной ставке 10% годовых. Определить дисконт.

Решение

Дисконтирование по сложной учетной ставке осуществляется по формуле:

![]() руб.

руб.

Дисконт суммы S равен:

![]() руб.

руб.

3.10. В течение 4 лет на расчетный счет в конце каждого года поступает по 500 000 руб., на которые 2 раза в год начисляются проценты по сложной годовой ставке 10%. Определить сумму на расчетном счете к концу указанного срока.

Решение

По формуле ![]() находим:

находим:

![]() руб.

руб.