| Скачать .docx |

Реферат: Бюджетный дефицит и государственный долг. Их влияние на экономику

Содержание

Введение 4

1. Бюджетный дефицит, государственный долг – что это?5

1.1 Бюджетный дефицит 5

1.1.1 Сущность бюджетного дефицита и его виды 5

1.1.2 Причины возникновения бюджетного дефицита 11

1.2 Государственный долг 13

1.2.1 Сущность государственного долга и его виды 13

1.2.2 Причины возникновения государственного долга 16

1.3 Проблемы измерения дефицита государственного бюджета 17

1.3.1 Инфляция 18

1.3.2 Капитальные активы 19

1.3.3 Неучтенные обязательства 21

1.4 Влияние бюджетного дефицита и государственного долга на экономику 22

1.4.1 Мнимые проблемы 22

1.4.2 Реальные проблемы 24

1.5 Меры устранения бюджетного дефицита и государственного долга 25

1.5.1 Финансирование дефицита госбюджета 25

1.5.2 Сокращение внешней задолженности 27

2. Анализ бюджетного дефицита и государственного долга 30

2.1 Анализ уровня государственных задолженностей 30

2.2 Анализ структуры государственных задолженностей 33

2.2.1 История возникновения жизни в долг 33

2.2.2 Экономическая ситуация 34

2.2.2.1 Макроэкономика и еврооблигации 34

2.2.2.2 Бюджетные тревоги 39

2.2.3 Данные Министерства Финансов Украины 41

2.3 Анализ деятельности государства по снижению государственных задолженностей 44

2.3.1 Что сделало правительство за последние годы? 44

2.3.2 Итоги выполнения госбюджета Украины 2009 года 46

2.3.3 К чему привела деятельность государства? 49

3. Предложения по способам сбалансирования государственных задолженностей 56

3.1 Пути сбалансирования государственного бюджета 56

3.2 Нетрадиционные решения проблемы дефицитности бюджета 60

3.3 Основные мероприятия способствующие снижению бюджетного дефицита в Украине 63

Выводы 64

Список литературы 67

Введение:

"В основе предположения, что старый долг оплачен, лежит то обстоятельство, что мы заключили заем на гораздо большую сумму…."

Д. Рикардо

В своей работе я рассмотрю проблемы бюджетного дефицита и государственного долга, теоретические аспекты и практическое проявление их в украинской экономике в настоящее время.

Дефицитность государственного и местных бюджетов и высокий государственный долг характерны на современном этапе для большинства промышленно развитых государств. В результате кредитной экспансии государства прочие заемщики вытесняются с финансового рынка, сохраняются высокие ставки на кредит. Огромные расходы по обслуживанию государственного долга поглощают все большую долю налоговых поступлений. Поэтому сокращение бюджетных дефицитов и государственного долга - одна из наиболее актуальных задач экономической политики не только Украины, но и других стран.

1. Бюджетный дефицит, государственный долг – что это?

1.1 Бюджетный дефицит

Основное бюджетное тождество

|

|

1.1.1 Сущность бюджетного дефицита и его виды

Для начала определимся, что же такое бюджет. Понятие "бюджет" имеет два толкования. С одной стороны, это совокупность финансовых ресурсов, средств, которыми располагает любой экономический субъект, будь то государство, предприятие, семья. С другой стороны – это соотношение между доходами и расходами экономического субъекта, баланс его денежных средств, характеризующий соответствие их поступлений и расходований за определенный период, чаще всего за год. То есть бюджет определяет и содержимое "кошелька", наличие в нем денежных средств или их отсутствие, и динамику его наполнения и опорожнения, каналы прихода и расхода денег, соотношение между доходами и расходами.

В тех случаях, когда имеющиеся у бюджета доходы недостаточны для осуществления расходов, говорят о возникновении бюджетного дефицита. Обычно он измеряется в виде процента от ВНП.

Таким образом бюджетный дефицит - превышение расходов бюджета над его доходами – это финансовое явление, с которым в те или иные периоды своей истории неизбежно сталкивались все государства мира. Бесспорно, бюджетный дефицит – нежелательное для государства явление: его финансирование на основе денежной эмиссии гарантированно ведет к инфляции, с помощью не эмиссионных средств - к росту государственного долга. Тем не менее бюджетный дефицит нельзя однозначно относить к разряду чрезвычайных, катастрофических событий, так как различным может быть качество, природа дефицита. Он может быть связан с необходимостью осуществления крупных государственных вложений в развитие экономики, и тогда дефицит не является отражением кризисного течения общественных процессов, а скорее становится следствием стремления государства обеспечить прогрессивные сдвиги в структуре общественного воспроизводства.По видам возникновения бюджетный дефицит можно разделить на следующие категории:

циклический

структурный

операционный

первичный

квазифискальный

Дефицит бюджета, возникающий в результате спада производства, называется циклическим дефицитом. Дефицит, возникающий в результате сознательно принимаемых правительством мер по увеличению государственных расходов и снижению налогов с целью предотвращения спада, называется структурным дефицитом. В первом случае дефицит, скорее, зло, поскольку он является результатом падения экономической активности и свидетельствует о недоиспользовании производственных возможностей общества.

Структурный дефицит, если он является продуктом целенаправленной государственной политики по стабилизации экономики, может оказать существенную помощь в недопущении резких колебаний экономической конъюнктуры.

Операционный дефицит - общий дефицит государственного бюджета за вычетом инфляционной части процентных платежей по обслуживанию государственного долга.

Обслуживание задолженности (т.е. выплата процентов по ней и постепенное погашение основной суммы долга - его амортизация) является важной статьей государственных расходов.

Нередко объявленный в отчетах бюджетный дефицит завышается на основе преувеличения объема государственных расходов за счет инфляционных процентных выплат по долгу. При высоких темпах инфляции, когда различие в динамике номинальных и реальных процентных ставок весьма значительно, это завышение государственных расходов может оказаться достаточно существенным.

Возможны ситуации, когда номинальный официальный дефицит государственного бюджета и номинальный долг растут, а реальный дефицит и долг снижаются, что затрудняет оценку эффективности фискальной политики правительства.

Поэтому при измерении бюджетного дефицита необходима поправка на инфляцию: реальный бюджетный дефицит представляет собой разность между номинальным дефицитом и величиной государственного долга на начало года, умноженной на темп инфляции.

Первичный дефицит (излишек) государственного бюджета - разность между величиной общего дефицита и всей суммой выплат по долгу. Наличие первичного дефицита является фактором увеличения долгового бремени.

У различных стран с переходной экономикой возможности выбора приоритетных способов финансирования бюджетного дефицита не одинаковы, хотя и ограничены. Возможности для преимущественно без инфляционной стабилизации бюджета, как правило, незначительны и финансирование осуществляется при активном участии Центрального Банка.

В то же время в таких странах, как, например Чехия, Словакия и т.д., где к началу переходного периода не наблюдалось значительного нарушения рыночного равновесия, а правительство имеет твердое намерение осуществлять рыночные реформы и пользуется доверием, финансирование бюджетного дефицита из любого источника сопряжено с меньшими издержками, чем, например, в Беларуси, России и других государствах бывшего СССР, где ощущается резкий недостаток средств, поступающих как из внешних, так и из внутренних источников.

Однако для более точной оценки возможностей долгового финансирования бюджетного дефицита целесообразно сравнивать общие размеры государственного долга не только с ВВП, но и с объемом денежной массы.

Квазифискальный (квазибюджетный) дефицит - существующий наряду с измеряемым (официальным) скрытый дефицит государственного бюджета, обусловленный квазифискальной (квазибюджетной) деятельностью государства.

Квазифискальные операции включают, например, следующие:

финансирование государственными предприятиями избыточной занятости в государственном секторе и выплата ими заработной платы по ставкам выше рыночных за счет банковских ссуд или путем накопления взаимной задолженности;

накопление в коммерческих банках, отделившихся на начальных стадиях экономических реформ от Центрального Банка, большого портфеля недействующих ссуд - т.н. "плохих долгов" (просроченных долговых обязательств госпредприятий, льготных кредитов домашним хозяйствам, фирмам и т.д.). Эти кредиты, в конце концов, выплачиваются в основном за счет льготных кредитов Центрального Банка;

отдельные операции, связанные с государственным долгом, а также финансирование Центральным Банком убытков от мероприятий по стабилизации обменного курса валюты, беспроцентных и льготных кредитов правительству (например, на закупки пшеницы, риса, кофе и т.д.); кредиты рефинансирования коммерческим банкам на обслуживание "плохих долгов", а также рефинансирование Центральным Банком сельскохозяйственных, промышленных и жилищных программ правительства по льготным ставкам и т.д.) деятельностью Центрального Банка, государственных предприятий и коммерческих банков, как в индустриальных, так и в переходных экономиках.

Различают также активный и пассивный дефициты.

Первый возникает в результате превышения расходов. Он может быть связан с ростом инвестиций в новое производство, что ведет к созданию рабочих мест, увеличивает занятость и уровень дохода населения. Всё это в конечном счете ведет к экономическому росту.

Второй – в связи со снижением налоговых и прочих поступлений (из-за замедления экономического роста, недоплат). В России, например, велики ''недоимки'', которые являются следствием сокращения реального ВВП, а также неплатежей со стороны предприятий и организаций.

По форме проявления:

открытый (официально провозглашенный в законе о бюджете на соответствующий год) и скрытый (не определенный официально, проявляется в повышении плановых объемов доходов, включенных в состав доходов источников покрытия бюджетного дефицита).

Скрытый дефицит бюджета содержит в себе такие составляющие:

- финансирование государственными предприятиями излишней занятости в государственном секторе и выплаты ими заработной платы по ставкам, более высоким, чем рыночные, за счет банковских займов или путем накопления взаимной задолженности;

- накопления в коммерческих банках, которые отсоединились на начальных стадиях экономических реформ от Центрального банка страны, большого портфеля недействующих ссуд (просроченных долговых обязательств госпредприятий, льготных кредитов домашним хозяйствам, фирмам и т.д.) Эти кредиты выплачиваются в основном за счет льготных кредитов ЦБ, причем портфели «плохих долгов» в переходных экономиках весьма значительны;

- отдельные операции, связанные с государственным долгом, а также финансирование Центральным банком убытков от мероприятий касательно стабилизации обмена курса валют, беспроцентных и льготных кредитов правительству, рефинансирование Центральным банком сельскохозяйственных, промышленных и жилищных программ правительства по льготным ставкам.

Скрытый дефицит бюджета занижает величину фактического бюджетного дефицита, что нередко делается целенаправленно (например, перед выборами), а также в рамках «жесткого» курса правительства на ежегодный сбалансированный бюджет.

Таким образом, абсолютные размеры бюджетного дефицита не могут служить надежными макроэкономическими показателями, тем более что задолженность обычно увеличивается по мере роста ВВП.

По причинам возникновения: вынужденный (следствие недостаточности финансовых ресурсов у государства, низкий уровень производства ВВП) и сознательный (следствие финансовой политики государства).

1.1.2Причины возникновения бюджетного дефицита

Возникновение бюджетного дефицита обусловливается многими причинами, среди которых можно выделить следующие:

- спад общественного производства;

- завышенные расходы на реализацию принятых социальных программ;

- возросшие затраты на оборону;

- рост теневого сектора экономики.

Особое значение из них имеют спад производства и рост теневого сектора экономики. Наличие этих причин приводит к уменьшению налоговой базы. В первом случае происходит сокращение производства, уменьшается получаемая прибыль и, следовательно, уменьшаются поступления в бюджет. В результате план поступления в бюджет не выполняется. Во втором случае предприятия вообще перестают платить налоги. Теневая экономика отличается от обычной («легальной») лишь тем, что фирмы и предприятия, действующие в ней, нигде не регистрируются и, следовательно, никаких налогов не платят.

Что касается данного периода, то рост теневого сектора экономики обусловлен несовершенством законодательных и налоговых органов. Вследствие этого денежные средства свободно проходят через слабые системы налогообложения.

А что касается бюджетной политики, то она характеризуется бессистемностью и безответственностью, произвольным нарушением законодательно установленных нормативов ради обслуживания интересов иностранных кредиторов, что, разумеется, исключает нормальный процесс бюджетного планирования, который должен быть ориентирован на выполнение основных функции и обязанностей государства перед обществом, включая обеспечение социальных гарантий и поддержание национальной безопасности, создание благо приятных условий социально - экономического и научно-технического развития.

Но иногда само государство создаёт бюджетный дефицит, это приводит к стимулированию экономического роста, особенно в период кризисов. Действительно, если государство выплачивает денег больше, чем получает, то это повышает покупательную способность в обществе - люди больше покупают, предприятия больше продают, увеличивая занятость ресурсов. Поэтому дефицит полезен в период безработицы, но в фазе подъема он опасен, так как приводит к инфляции, поскольку рост покупательной способности не сопровождается адекватным увеличением производства из-за исчерпания ресурсов.

1.2Государственный долг

1.2.1 Сущность государственного долга и его виды

Одной из проблем, порождаемых бюджетным дефицитом – это проблема государственного долга.

Государственный долг – это сумма непогашенных дефицитов госбюджетов, накопленная за всё время существования страны.

Бюджетный дефицит и государственный долг тесно связаны, так как, во-первых, государственный займ — важнейший источник покрытия бюджетного дефицита; во-вторых, определить, насколько опасен тот или иной размер дефицита бюджета, невозможно без анализа величины государственного долга. С другой стороны, для оценки величины государственного долга необходимо исследование роста бюджетного дефицита.

Внешний государственный долг — это долг иностранным государствам, организациям и отдельным лицам. Этот долг ложится, на страну наибольшим бременем, так как она должна отдавать ценные товары, оказывать определенные услуги, чтобы оплатить проценты по долгу и сам долг. Надо помнить также, что кредитор ставит обычно определенные условия, после выполнения которых и предоставляется кредит.

Внешний долг государства имеет такие составные:

- долг органов государственной власти и управления, который возник в результате привлечения кредитов иностранных государств и выпуска государственных ценных бумаг, которые размещаются на международных рынках капиталов;

- долг субъектов хозяйствования, гарантированный правительством. Он погашается и обслуживается субъектами хозяйствования - заемщиками.

Внешний долг представляет особое внимание. Если платежи по нему составляют значительную часть поступлений от внешнеэкономической деятельности страны, например 20-30%, то привлекать новые займы из-за рубежа становится трудно. Их предоставляют неохотно и под более высоки проценты, требуя залогов или особых поручительств. В некоторых развивающихся и среднеразвитых странах ежегодные обязательства выплаты по займам превышают все поступления от внешнеэкономической деятельности.

Внутренний долг – это долг государства своему населению. Долговые обязательства могут иметь форму: кредитов, полученных правительством; государственных займов, осуществленных посредством выпуска ценных бумаг от имени правительства; других долговых обязательств. Долговые обязательства могут быть краткосрочными (до 1 года), среднесрочными (от 1 года до 5 лет), долгосрочными (от 5 до 30 лет). Погашаются долги в установленные сроки, которые не могут превышать 30 лет.

Внутренние долговые обязательства можно условно разбить на рыночные, существующие в форме эмиссионных ценных бумаг, и нерыночные, возникшие по итогам исполнения федерального бюджета и выпущенные в счет финансирования образовавшейся задолженности. Если выпуск и обращение первых достаточно регламентированы и включаются в программу внутренних заимствований на очередной финансовый год, то вторые выпускаются нерегулярно, несмотря на принятие соответствующих законодательных актов.

Нарастание внутреннего долга менее опасно для национальной экономики по сравнению с ростом ее внешнего долга. Утечки товаров и услуг при погашении внутреннего долга не происходит, однако возникают определенные изменения в экономической жизни, последствия которых могут быть весьма значительны. Это связано с тем, что погашение государственного внутреннего долга приводит к перераспределению доходов внутри страны.

Государственный долг может быть представлен в форме:

1)кредитных соглашений и договоров, заключенных от имени государства как заемщика с кредитными организациями, иностранными государствами и международными финансовыми организациями;

2)государственных займов, осуществленных путем выпуска ценных бумаг от имени государства;

3)договоров и соглашений о получении государством бюджетных ссуд и бюджетных кредитов от бюджетов других уровней бюджетной системы государства;

4)договоров о представлении государству государственных гарантий;

5)соглашений и договоров, в том числе международных, заключенных от имени государства, о пролонгации и реструктуризации долговых обязательств государства прошлых лет [5,c.26].

Государственный долг подразделяют на краткосрочный (до 1 года), среднесрочный (от 1 года до 5 лет) и долгосрочный (свыше 5 лет). Наиболее тяжелыми являются краткосрочные долги. По ним вскоре приходится выплачивать основную сумму с высокими процентами. Такую задолженность можно пролонгировать, но это связано с выплатой процентов на проценты. Государственные органы стараются консолидировать краткосрочную и среднесрочную задолженность, т.е. превратить ее в долгосрочные долги, отложив на длительный срок выплату основной суммы и ограничиваясь ежегодной выплатной процентов.

Государственный долг можно разделить на две составляющие:

- капитальный долг - это сумма выпущенных и непогашенных государством долговых обязательств и гарантированных им обязательств других лиц, включая начисленные проценты по этим обязательствам;

- основной долг - это номинальная стоимость всех долговых обязательств государства и гарантированных им заимствований.

1.2.2 Причины возникновения государственного долга

Войны - какая-то часть государственного долга стала результатом дефицитного финансирования военных действий. Долг существенно возрос в период первой мировой войны и увеличился более чем в 5 раз за время второй мировой войны. Основная задача в тот период состояла в том, чтобы перераспределить значительную часть экономических ресурсов, направив их из производства гражданской продукции на нужды военного производства. Государственные расходы на вооружение и содержание военнослужащих существенно возросли. Спады - вторая причина государственного долга. В периоды, когда национальный доход сокращается, налоговые поступления автоматически уменьшаются и образуется бюджетный дефицит. Так, государственный долг увеличивался в период Великой депрессии 30-х годов, и - совсем недавно - во время спадов 1974-75, 80-82 и 90-91 гг.

Снижение налогов - основной причиной крупных бюджетных дефицитов, начиная с 1981 г., послужил третий фактор. Закон о налогах для стимулирования экономического возрождения 1981 г. обеспечил значительное снижение как индивидуального подоходного налога, так и налога на прибыль, создав, тем самым, структурный дефицит федерального бюджета, то есть такой дефицит, при котором бюджет не был бы сбалансированным, даже если бы экономика функционировала при полной занятости на всем протяжении начала 80-х г.

Недостаток политической воли - мы также можем утверждать, что дефицит бюджета и растущий государственный долг есть не что иное, как результат отсутствия политической воли и решимости. Расходы зачастую приносят дополнительные голоса на выборах, а повышение налогов влечет за собой политическую опалу. Хотя политики и их избиратели выступают против бюджетного дефицита, конкретные предложения сократить расход или повысить налоги обычно встречают больше сопротивления, чем поддержки. Особенно трудно поддаются сокращению программы социальных льгот. Кажется, самое распространенное отношение к налогам можно выразить так: "Не бери налогов с меня, не бери налогов с себя, а бери налоги с того, кто стоит там за деревом". Однако налогоплательщиков "за деревьями" недостаточно, чтобы из новых налоговых поступлений собрать средства, необходимые для покрытия бюджетного дефицита.

1.3 Проблемы измерения дефицита государственного бюджета

Часть расхождений касается способов измерения бюджетного дефицита. Некоторые экономисты считают, что дефицит, рассчитанный по современной методике, не является достаточно хорошим критерием оценки бюджетно-налоговой политики. Они уверены, что бюджетный дефицит не может быть показателем влияния бюджетно-налоговой политики на современную экономику, а также не отражает размер бремени, перекладываемого на будущие поколения налогоплательщиков. В этом приложении мы обсудим три методологические проблемы измерения бюджетного дефицита.

Принципиальный подход состоит в том, что государственный бюджетный дефицит должен точно отражать изменения общих размеров государственной задолженности. Этот принцип кажется весьма простым. Но его не так просто выполнить, как это может показаться на первый взгляд.

1.3.1 Инфляция

Меньше всего противоречий возникает при внесении поправок на инфляцию. Почти все экономисты согласны, что государственная задолженность должна измеряться в реальных, а не в номинальных единицах. Измеряемый дефицит должен отражать изменения реальной, а не номинальной величины государственного долга.

Однако обычно при измерении бюджетного дефицита не делается поправок на инфляцию. Чтобы оценить величину погрешности, рассмотрим следующий пример. Предположим, что величина государственного долга в реальном выражении не меняется, т.е. бюджет, выраженный в реальных показателях, сбалансирован. В этом случае номинальный долг должен увеличиваться в соответствии с темпом инфляции, т.е. D D/D= p , где p - темп инфляции, а D - величина государственного долга. Правительству следует скорректировать номинальный размер государственного долга на величинуDD, т.е. отчитываться о бюджетном дефиците, равном pD. Поэтому большинство экономистов считает, что объявленный в отчетах бюджетный дефицит завышен на величину pD.

К таким же выводам можно прийти другим путем. Дефицит есть государственные расходы минус доходы. Часть расходов - это процент по государственному долгу. Расходы должны включать только реальный процент по государственному долгу гD, а не номинальный процент, равный iD . Так как разность между номинальным процентом i и реальным процентом r есть темп инфляции p, то бюджетный дефицит завышен на величину pD.

Эта погрешность может быть весьма значительной, особенно при высоких темпах инфляции, и это часто может менять оценку бюджетно-налоговой политики. Например, в 1979 г. Федеральное правительство сообщило о бюджетном дефиците в размере 28 млрд. дол. Темп инфляции был 8,6%, а государственный долг населению на начало года составил 495 млрд. дол. Соответственно величина дефицита была завышена на p D = 0,086*495 млрд. дол. = 43 млрд. дол.

Таким образом, после корректировки на инфляцию объявленный бюджетный дефицит в 28 млрд. дол. превратился в бюджетный избыток в размере 15 млрд. дол. Другими словами, даже когда номинальный государственный долг рос, реальная задолженность снижалась.

1.3.2 Капитальные активы

Многие экономисты считают, что точная оценка дефицита государственного бюджета требует подсчета государственных активов, так же как и пассивов (обязательств). В частности, когда исчисляется общая государственная задолженность, необходимо вычитать государственные активы из величины государственного долга. Поэтому бюджетный дефицит должен измеряться как изменение величины долга минус изменение размеров государственных активов.

В самом деле, частные лица и фирмы оценивают активы и пассивы (обязательства) не раздельно, а в сопоставлении. Когда человек занимает деньги для покупки дома, мы не говорим, что он свел свой бюджет с дефицитом. Вместо этого увеличение активов (дом) компенсируется ростом долга (закладных) и изменений в располагаемом богатстве не отмечается. Возможно, мы должны таким же образом относиться к государственным финансам.

Процедура расчета бюджета, в котором учитываются как активы, так и обязательства, иногда называется составлением бюджета капитала (бюджетированием капитала), поскольку это операции по учету изменений в размерах капитала. Предположим, например, что правительство продает одно из своих зданий или часть земли и использует вырученные средства для погашения части государственной задолженности. При существующей процедуре расчета бюджета объявленный дефицит уменьшится. При бюджетировании капитала выручка, полученная от этой продажи, не снизит дефицит, поскольку сокращение задолженности будет уравновешено уменьшением активов. Аналогично, при учете в бюджете капитальных активов государственные займы для финансирования закупок капитальных благ не увеличат дефицита.

Главная трудность здесь заключается в том, что сложно оценить, какие виды государственных расходов должны считаться капитальными затратами. Например, следует ли отнести шоссейную дорогу между штатами к активам государства? Если да, то по какой стоимости? Как учитывать запасы ядерного оружия? Должны ли расходы на образование рассматриваться как инвестиции в человеческий капитал? Если правительство считает целесообразным составление бюджета капитала, необходимо получить ответ на все эти трудные вопросы.

Экономисты и политики расходятся во мнении, должно ли правительство использовать капитальное бюджетирование. (Многие правительства штатов уже используют этот подход). Противники составления бюджета капитала считают, что хотя этот подход и имеет принципиальные преимущества по сравнению с ныне существующим, его очень трудно применить на практике. Сторонники же составления бюджета капитала отстаивают точку зрения, что лучше оценивать капитальные активы неточно, чем не учитывать их вовсе.

1.3.3 Неучтенные обязательства

Некоторые экономисты считают, что при измерении бюджетного дефицита истинная картина искажается потому, что из расчета исключаются некоторые важные государственные обязательства. Рассмотрим, например, пенсии государственных чиновников. Эти служащие трудятся на правительство сегодня, однако, часть оплаты их труда откладывается на будущее. По - существу, они дают взаймы государству. Их будущие доходы в виде пенсий представляют собой государственные обязательства, мало чем отличающиеся от государственного долга. Однако накопление этих обязательства не включается в сумму бюджетного дефицита.

Аналогично, рассмотрим систему социального страхования. В определенном смысле она подобна системе пенсионного обеспечения. Люди отдают часть своего дохода, когда они молоды, и ожидают получить выплаты в старости. По-видимому, суммарный размер будущих пособий по социальному страхованию должен быть включен в государственные обязательства.

Некоторые считают, что государственные обязательства по социальному страхованию отличаются от государственного долга, поскольку правительство может изменить законы, определяющие порядок и размеры выплат по социальному страхованию. Хотя, в принципе, правительство может решить не выплачивать и государственный долг полностью: оно выполняет обязательства по выплате своего долга только потому, что само решает сделать это. Обещание оплатить государственные долги по сути не отличается от обещаний платить пособия.

Особенно трудным для оценки видом государственных обязательств являются обусловленные обязательства, выполнение которых наступает только в заранее оговоренной ситуации. Например, государство выступает гарантом многих форм частного кредита, таких, как займы студентам на образование, займы под строительство жилья семьям с низким и средним доходом, депозитов в банках, сберегательных и кредитных учреждениях. Если заемщик выплачивает долг, государство ничего не платит, если же заемщик не выплачивает долга, государство должно погасить его. Когда правительство обеспечивает такую гарантию, оно несет ответственность за заемщика. Тем не менее эти обусловленные обязательства не отражаются в бюджетном дефиците: возможно потому, что не вполне ясно, какую им дать конкретную денежную оценку.

1.4 Влияние бюджетного дефицита и государственного долга на экономику

1.4.1 Мнимые проблемы

Банкротство?

Может ли крупный государственный долг привести государство к банкротству, лишив его возможности выполнять свои финансовые обязательства? Ни в коем случае, и тому есть три причины:

1. Рефинансирование - когда подходит ежемесячный срок выплаты части долга, правительство обычно не сокращает расходы и не повышает налоги, чтобы погасить облигации, срок которых истек. На самом деле правительство рефинансирует свой долг; оно продает новые облигации и использует выручку для выплат держателям погашаемых облигаций.

2. Налогообложение - правительство имеет конституционное право облагать население налогами и собирать их. Повышение налогов для правительства - один из способов получить достаточные доходы для выплаты процентов и общей суммы государственного долга.

3. Создание денег - банкротство государства очень сложно себе представить еще и потому, что государство вправе печатать деньги, которыми можно выплатить и основную сумму долга, и проценты по нему. Создание новых денег для выплаты процентов или погашения основной суммы долга может иметь инфляционный эффект. Но очень трудно поверить в возможность банкротства, когда правительство обладает полномочиями создавать новые деньги, просто включив печатный станок.

|

Станет ли государственный долг бременем для будущих поколений? Сначала нужно спросить: кто является держателем государственного долга, кому мы должны? Ответ таков: в основном мы должны самим себе. Около 86% правительственных облигаций размещены внутри страны, то есть находятся в руках граждан и организаций (данные по США). Таким образом, государственный долг является одновременно и общественным кредитом. Следовательно, погашение государственного долга породило бы гигантские потоки трансфертных платежей, т.к. гражданам пришлось бы выплачивать более высокие налоги, а правительству выплачивать бóльшую часть этих налоговых сборов тем же самым налогоплательщикам для погашения ценных бумаг, находящихся в их распоряжении. Хотя в результате такого гигантского финансового трансферта произошло бы значительное перераспределение дохода, оно не обязательно должно вызвать немедленное снижение совокупного богатства в экономике или уровня жизни населения. Новорожденным, каждый из которых в среднем наследовал в 1994 г. 17816 дол. обязательств по государственному долгу, одновременно достаются государственные бумаги на такую же сумму.

1.4.2 Реальные проблемы

Рост государственного долга влечет за собой реальные негативные экономические последствия:

Во-первых, выплата процентов по государственному долгу увеличивает неравенство в доходах, поскольку значительная часть государственных обязательств сконцентрирована у наиболее состоятельной части населения. Погашение государственного внутреннего долга приводит к тому, что деньги из карманов менее обеспеченных слоев населения переходят к более обеспеченным, т. е. те, кто владеет облигациями, становится еще богаче.

Во-вторых, повышение ставок налогов как средство выплаты государственного внутреннего долга или его уменьшения, может подорвать действие экономических стимулов развития производства, снизить интерес к вложениям средств в новые рискованные предприятия, а также усилить социальную напряженность в обществе.

В-третьих, существование внешнего долга предполагает передачу части созданного внутри страны продукта за рубеж (в случае выплаты процентов или сумм основного долга).

В-четвертых, рост внешнего долга снижает международный авторитет страны.

В-пятых, когда правительство берёт займ на рынке капиталов для рефинансирования долга или уплаты процентов по государственному, долгу, это неизбежно приводит к увеличению ставки процента на капитал. Рост процентной ставки влечет за собой снижение капитализированной стоимости, сокращение частных капиталовложений, в результате последующие поколения могут унаследовать экономику с уменьшенным производственным потенциалом и всеми вытекающими отсюда отрицательными последствиями.

1.5 Меры устранения бюджетного дефицита и государственного долга

1.5.1 Финансирование дефицита госбюджета

Способы финансирования дефицита госбюджета:

кредитно-денежная эмиссия (монетизация);

увеличение налоговых поступлений в госбюджет.

выпуск займов;

В случае монетизации дефицита нередко возникает сеньораж - доход государства от печатания денег. Сеньораж возникает на фоне превышения темпа роста денежной массы над темпом роста реального ВНП, что приводит к повышению среднего уровня цен. В результате все экономические агенты платят своеобразный инфляционный налог, и часть их доходов перераспределяется в пользу государства через возросшие цены.

В условиях повышения уровня инфляции возникает эффект Оливера-Танзи - сознательное затягивание налогоплательщиками сроков внесения налоговых отчислений в государственный бюджет. Нарастание инфляционного напряжения создает экономические стимулы для "откладывания" уплаты налогов, так как за время "затяжки" происходит обесценивание денег, в результате которого выигрывает налогоплательщик. В результате дефицит госбюджета и общая неустойчивость финансовой системы могут возрасти.

Правительства особенно часто прибегают к этому средству в критических ситуациях — во время войны, длительного кризиса. Последствия такой эмиссии общеизвестны: развивается неконтролируемая инфляция, подрываются стимулы для долгосрочных инвестиций, раскручивается спираль цены — заработная плата, обесцениваются сбережения населения, воспроизводится бюджетный дефицит.

В целях сохранения хозяйственной и социальной, стабильности правительства развитых стран всемерно избегают неоправданной эмиссии денег. Для этого в систему рыночной экономики встроен специальный предохранитель: конституционно закрепленная в большинстве стран независимость национального эмиссионного банка от исполнительной и законодательной властей.

Монетизация дефицита госбюджета может не сопровождаться непосредственно эмиссией наличности, а осуществляться в других формах, например в виде расширения кредитов Центрального банка государственным предприятиям по льготным ставкам процента или в форме отсроченных платежей. В последнем случае правительство покупает товары и услуги, не оплачивая их в срок. Если закупки осуществляются в частном секторе, то производители заранее увеличивают цены, чтобы застраховаться от возможных неплатежей. Это дает толчок к повышению общего уровня цен и уровня инфляции.

Если отсроченные платежи накапливаются в отношении предприятий государственного сектора, то эти дефицита нередко непосредственно финансируются Центральным банком или же накапливаются, увеличивая общий дефицит госбюджета. Поэтому, хотя отсроченные платежи, в отличие от монетизации, официально считаются неинфляционным способом финансирования бюджетного дефицита, на практике это разделение оказывается весьма условным.

Проблема увеличения налоговых поступлений в государственный бюджет выходит за рамки собственного финансирования бюджетного дефицита, так как разрешается в долгосрочной перспективе на базе комплексной налоговой реформы, нацеленной на снижение ставок и расширение базы налогообложения. В краткосрочном периоде снижение налоговых ставок сопровождается, во-первых, снижением степени встроенной стабильности экономики; во-вторых, ростом эффекта вытеснения негосударственного сектора на фоне повышения процентных ставок, которое возникает как реакция денежного рынка на сопровождающее экономическое оживление повышение спроса на деньги при их неизменном (в целях ограничения уровня инфляции) предложении; в-третьих, возможным увеличением бюджетного дефицита из-за одновременного снижения ставок налогообложения и налоговых поступлений в бюджет.

Если дефицит госбюджета финансируется с помощью выпуска государственных займов, то увеличивается средняя рыночная ставка процента, что приводит к снижению инвестиций в частном секторе, падению чистого экспорта и частично - к снижению потребительских расходов. В итоге возникает эффект вытеснения, который значительно ослабляет стимулирующий эффект фискальной политики.

1.5.2 Сокращение внешней задолженности

Выкуп долга - предоставление стране должнику возможности выкупить свои долговые обязательства на вторичном рынке ценных бумаг. Выкуп осуществляется за наличные средства со скидкой с номинальной цены в пользу должника. Иностранная валюта, необходимая для таких операций, может быть одолжена или предоставлена "в дар" данной стране.

Обмен долга на акционерный капитал (своп) - предоставление иностранным банкам возможности обменивать долговые обязательства данной страны на акции ее промышленных корпораций. При этом иностранные небанковские организации получают возможность перекупать эти долговые обязательства на вторичном рынке ценных бумаг со скидкой при условии финансирования прямых инвестиций или покупки отечественных финансовых активов из этих средств. Во всех этих случаях иностранный инвестор получает "долю" в капитале данной страны, а ее внешняя задолженность при этом уменьшается.

Замена существующих долговых обязательств новыми обязательствами (в национальной или иностранной валюте). При этом ставка процента по новым ценным бумагам может быть ниже, чем по старым, при сохранении номинальной стоимости облигаций

Беднейшим странам-должникам предоставляется выбор одного из вариантов помощи со стороны официальных кредиторов

(членов "Парижского клуба"):

1) частичное аннулирование долга;

2) дальнейшее продление сроков долговых обязательств;

3) снижение ставок процента по обслуживанию долга.

Эффективное управление государственным долгом, как в индустриальных, так и в переходных экономиках не может осуществляться автономно от других мер бюджетно-налоговой политики правительства, так как является составной частью общей системы управления государственными расходами.

Приток капитала на фоне увеличения внешнего долга способствует элиминированию эффекта вытеснения частных инвестиций, угроза которого нередко сопровождает налоговую реформу стимулирующего типа, нацеленную на снижение ставок налогообложения в сочетании с расширением налоговой базы. Расходы по обслуживанию государственного долга являются наименее эластичной статьей расходной части государственного бюджета. Так как эластичность трансфертных выплат также весьма невелика, то ограничение темпов роста других статей государственных расходов и повышение их эффективности является в России и других переходных экономиках ведущим фактором снижения напряженности в бюджетно-налоговой сфере. Аннулирование квазифискальных операций и включение соответствующих счетов в систему государственного бюджета восстанавливает доверие к экономической политике правительства и Центрального Банка, особенно в том случае, если это сопровождается созданием адекватных рыночной экономике институциональных структур по управлению государственными расходами - бюджетного управления и казначейства, в функции которого входит и обслуживание государственной задолженности.

2. Анализ бюджетного дефицита и государственного долга

2.1 Анализ уровня государственных задолженностей

Превышение фактического объема государственного долга над предельным составляет 18,5 млрд.грн. По состоянию на 31 декабря 2009 года государственный и гарантированный государством долг Украины составлял 301,5 млрд.грн. или $37,7 млрд. Об этом говорится в сообщении Министерства финансов Украины.

По данным Минфина, государственный и гарантированный государством внешний долг составил 196,3 млрд.грн. (65,13% от общей суммы государственного и гарантированного государством долга) или $24,5 млрд., государственный и гарантированный государством внутренний долг - 105,1 млрд.грн. (34,87%) или $13,1 млрд.

Государственный долг Украины составлял 211,6 млрд.грн. (70,19%) или $26,5 млрд.

Статьей 11 Закона Украины “О Государственном бюджете Украины на 2009 год” установлен предельный размер государственного долга Украины в сумме 193,076 млрд.грн.

Превышение фактического объема государственного долга над предельным составляет 18,5 млрд.грн. и вызвано как осуществлением государственных заимствований, так и ростом фактических курсов иностранных валют по сравнению с прогнозными, применявшихся при планировании государс твенного бюджета.

В свою очередь, государственный внешний долг составлял 120,5 млрд.грн. (39,98%) или $15,1 млрд. Государственный внутренний долг составлял 91,1 млрд.грн. (30,20%) или $11,4 млрд.

Гарантированный долг Украины составлял 89,8 млрд.грн. (29,81%) или $11,2 млрд., в том числе: гарантированный внешний долг - 75,8 млрд.грн. (25,15%) или $9,5 млрд.; гарантированный внутренний долг - $14,1 млрд.грн. (4,66%) или $1,7 млрд.

На протяжении 2009 года сумма государственного и гарантированного государством долга Украины увеличилась в гривневом эквиваленте на 112,1 млрд.грн. (59,18%) в основном за счет выпуска ОВГЗ для увеличения уставных капиталов банков и НАК “Нефтегаз Украины” (на сумму 44 млрд.грн. или 39,3% рост объема долга) и для пополнения стабилизационного фонда (на сумму 4,7 млрд.грн. или 4,2%), получение второго транша займа МВФ (на сумму $36,9 млрд.грн. или 32,9%), получение первого программного займа Всемирного банка на реабилитацию финансового сектора (на сумму 3,2 млрд.грн. или 2,9%) и роста курсов иностранных валют к гривне (на сумму 6 млрд.грн. или 5,3%).

Напомним, государственный долг Украины по состоянию на 31 декабря 2008 года составлял 126,8 млрд.грн. или $16,4 млрд. Внутренний долг - 40,8 млрд.грн. или $5,3 млрд., внешний - 86 млрд.грн. или $11,1 млрд

По состоянию на 31 марта 2010 года, государственный и гарантированный государством долг Украины составил 327,2 млрд гривен (41,3 млрд долларов США). Из этой суммы внешний долг составил 25,8 млрд долларов, внутренний долг — 15,5 млрд долларов.

На август 2010 Украина является вторым после Румынии крупнейшим должником МВФ. Каждый пятый доллар суммарного долга всех стран мира перед МВФ — долг Украины.

По данным на 2010 год, украинский фондовый рынок находится на крайне низком уровне развития, отставая от Вьетнама, Ботсваны, Нигерии и ряда других африканских стран.

Также сделать вывод о состоянии нашего государства можно проанализировав международные отношения по поводу купли-продажи товаров и услуг Украины с другими странами.(таблица 1)

Таблица 1: Данные экспорта и импорта Украины 2001-2009

| N |

показатель |

2001 |

2002 |

2003 |

2004 |

2005 |

2006 |

2007 |

2008 |

2009 |

| 1 |

Экспорт товаров и услуг, млрд. дол. |

19,8 |

22 |

27,3 |

38 |

40,4 |

45,9 |

58,3 |

78,7 |

49,3 |

| 2 |

Импорт товаров и услуг, млрд. дол. |

16,9 |

18,2 |

24,5 |

31,1 |

39,1 |

48,8 |

65,6 |

92 |

50,6 |

| 3 |

Сальдо экспорт-импорт, млн. дол. |

2886,5 |

3844 |

2836,7 |

6918,6 |

1291,8 |

−2884,5 |

−7263,6 |

−13294,7 |

−1312,6 |

| 4 |

Прямые инвестиции, млн. дол. |

680,3 |

916,6 |

1322,6 |

2252,6 |

7843,1 |

4717,3 |

7935,4 |

6073,7 |

4410,4 |

2.2 Анализ структуры государственных задолженностей

2.2.1 История возникновения жизни в долг

Традиция жить не по средствам в массовом сознании украинцев появилась относительно недавно — в 90-е годы. Распродажа государственной собственности, фактически полный хаос в законодательстве, приватизация и прочие “прелести” переходного периода, появляющиеся как будто из ниоткуда деньги привили людям весьма превратные представления о механизмах производства и способах получения прибыли.

Работа перестала быть ценностью. Ценностью стали товары. А наличие тех или иных вещей в собственности — показателем статуса. Даже когда возможности подтвердить этот статус чем-то иным не было. В результате появившиеся “шальные” деньги быстро исчезли. В большинстве своем они так и не были израсходованы ни на строительство новых заводов, ни на развитие науки, ни на создание гениальных произведений искусства. Они были просто проедены и пропиты.

После недолгого периода относительного спокойствия Украина превратилась в испытательный полигон для всевозможных рисковых инвестиций со стороны широко известных мировых биржевых и финансовых спекулянтов. Также в страну хлынул поток коротких кредитов, направленных, прежде всего, на потребительский рынок. Людей приучали жить в долг, рассказывая им увлекательные истории о хорошей жизни с экранов телевизоров, страниц газет и журналов, эфира FM-станций.

Одновременно с увеличением кредитной зависимости граждан и ростом отрицательного сальдо внешнеторгового баланса рос дефицит государственного бюджета.

Напомним, что кредитные деньги расходовались как раз преимущественно на импортные товары: аналогов отечественного производства не было, или же они были вытеснены зарубежными конкурентами. Поскольку в Украине нет и не было политики поддержания своего производителя, продавать стало выгоднее, чем производить. В итоге, денег катастрофически не хватало не только на компенсацию НДС по экспорту, но и на все возрастающий объем социальных выплат. С 2002 года и по сей день государство живет в долг, и этот долг постоянно растет .

2.2.2 Экономическая ситуация

2.2.2.1 Макроэкономика и еврооблигации

С начала кризиса Украина живет в условиях "двойного дефицита". Дефицит счета текущих операций, который составлял 2008 года 7,2% ВВП, сократился 2009 года до приемлемого уровня - 1%, а бюджетный дефицит увеличился с 1,5% до 7% ВВП.

Раньше оба дефицита финансировались за счет внешних заимствований, в основном частных, что привело к резкому росту внешнего долга: по данным "Тройки" его отношения к ВВП превысило 85%. Теперь единственным доступным источником внешнего финансирования являются кредиты международных финансовых организаций.

С их помощью был покрытый дефицит платежного баланса. Они же помогли "рефинансировать" внешние долговые обязательства, погашение которых приходилось на 2009 год. С учетом добровольной пролонгации, вынужденной реструктуризации и замены старых кредитов, новыми часть рефинансируемой задолженности составила 80%.

Экономическая ситуация 2010 года, вероятно, будет определяться внешними факторами: спросом на основные товары украинского экспорта и приливом иностранного финансирования. Его объемы, при сохранении высокого уровня ликвидности в мировой финансовой системе, будут зависеть от внутренней политики новой власти.

До конца 2009 года оживление внешнего спроса привело к росту экспорта, тогда как импорт оставался ограниченным. В результате сальдо счета текущих операций, которое в течение 2009 года проявляло некоторую волатильность через неравномерный импорт газа, оказалось близким к нулю.

По мнению аналитиков "Тройки Диалог Украина", рост мирового спроса на продукцию черной металлургии и сельского хозяйства будет способствовать улучшению состояния платежного баланса Украины - при условии, если после выборов власть будет вести умную финансовую политику.

Если счет текущих операций можно считать почти сбалансированным, то дефицит финансового счета вызывает большая обеспокоенность - страна не может свободно тратить золотовалютные резервы для его покрытия.

В 2009 году негативное сальдо финансового счета финансировалось в основном за счет кредитов МВФ, причем внешний долг частного сектора уменьшился ровно настолько, насколько увеличилась задолженность государства перед МВФ.

Фактические выплаты за долгами оказались намного меньше, чем ожидалось, благодаря реструктуризации части обязательств и рефинансирования банковского долга, осуществленного структурами - материнскими банками.

Таблица 2:

По информации "Тройки Диалог", в 2009 году было "рефинансируемое" 80% долгов, которые подлежали погашению. В банковском секторе этот показатель составлял 73% благодаря докапитализации украинских "дочерей" иностранных учреждений за счет субординованих ссуд. Банки, вынужденные удаться в 2009 году до реструктуризации, делали по-разному.

Одни стремились минимизировать убытки инвесторов. Они не требовали списания долга, а лишь просили отсрочить погашение, вознаграждая владельцев облигаций высшей ставкой купона. Другие банки настаивали на списании значительной части основной суммы - не удивительно, что их переговоры с владельцами облигаций никак не завершатся.

В целом украинские банки реструктурировали свои ссуды на достаточно мягких условиях.

Корпоративные заемщики рефинансировали 96% обязательств. Высокий показатель объясняется реструктуризацией масштабной задолженности "Нефтегаза". Кроме того, значительную часть корпоративного долга составляют кредиты связанных сторон, которые легко соглашаются на пролонгацию.

В 2010 году частные и государственные заемщики должны погасить задолженность на сумму 23-25 миллиардов долларов. По подсчетам "Тройки Диалог", чтобы международные резервы Украины остались на уровне конца 2009 года - 26-27 миллиардов долларов, следует рефинансировать 70% этой суммы.

Таблица 3:

Не исключено, что, как и в 2009 году, "рефинансирование" будет осуществлено ценой увеличения суверенной задолженности.

В 2010 году правительство должно погасить лишь 1-1,5 миллиардов долларов внешнего долга, а привлечь из внешних источников может намного больше: около 5 миллиардов долларов в МВФ, 0,8-1,8 миллиардов долларов, - у Мирового банка и еще какую-то сумму - в ЕБРР. Кроме того, правительство планирует выпустить еврооблигации на 1 миллиард долларов.

Если инвесторы станут выше оценивать кредитоспособность страны, то местные заемщики увеличат часть рефинансирования задолженности, не прибегая к реструктуризации, то есть за счет пролонгации или замены старых кредитов новыми. Это будет способствовать стабилизации валютного рынка и накоплению международных резервов.

Ситуация на рынке еврооблигаций не выглядит критической. Большинство выпусков со сроком погашения в 2010 году уже рефинансируемые или бывшие заимствованиями стойких надежных банков, которые поддерживаются иностранными владельцами. Процентные же выплаты большинство эмитентов, скорее всего, сможет осуществить вовремя и в полном объеме.

Вместе с тем, за оценками "Тройки" первичных размещений облигаций, кроме, возможно, суверенных, не будет. И хотя новой волны больших дефолтов или принудительной реструктуризации ожидать не следует, рынок будет волатильным: до лета 2010 года он будет быстрее реагировать на смену макроэкономических условий, чем на события, которые происходят в отдельных компаниях.

Таблица 4:

2.2.2.2 Бюджетные тревоги

Наибольшую обеспокоенность вызывает состояние бюджета: политическая разрозненность Украины повышает вероятность проведения недисциплинированной фискальной политики. Страна не может долго жить из 7-процентным бюджетным дефицитом, как в 2009 году.

С одной стороны, источников для его финансирования в 2010 году будет мало. В 2009 году прямой государственный долг увеличился с 14% до 25% ВВП, и средняя процентная ставка за краткосрочными долговыми обязательствами правительства, что размещались на внутреннем рынке во втором полугодии 2009 года, превышала 20% годовых.

С другой стороны, попытки власти скорректировать бюджетную политику теперь непоследовательные. Четкая стратегия корректировки финплана, а еще лучше - быстрое принятие бюджета-2010 с приемлемыми параметрами - основное условие для получения финансирования от МВФ и главная предпосылка укрепления доверия зарубежных инвесторов.

Чтобы выполнить рекомендации МВФ, в соответствии с которыми дефицит финплана не должен превышать 4% ВВП, правительству необходимо сократить расходы консолидированного бюджета на 2-3 процентных пункта в сравнении с 33-34% ВВП в 2009 году.

В 2010 году Украина должна получить последний транш кредита МВФ, эквивалентный 5% ВВП. Однако непонятно, сколько средств можно будет направить на покрытие дефицита - в 2009 году фонд позволил потратить на эти цели 5 миллиардов долларов.

Тем временем потребность в рефинансировании государственного долга оценивается в 3,5-4% ВВП, из которых менее половины приходится на внешний долг. Следовательно, чтобы сократить дефицит хотя бы до уровня, рекомендованного МВФ, правительству в любом случае придется привлекать ресурсы не только у него.

Действительно, начальный проект бюджета-2010, внесенный в парламент, предусматривал размещение еврооблигаций на 1 миллиард долларов и получение ссуды Мирового банка в размере 0,5 миллиардов долларов, что в сумме эквивалентно 1,25% ВВП.

График погашения государственного долга не является тяжелым, поэтому правительство даст ему совет. Более того, в случае стабилизации политического положения он сможет разместить выпуск еврооблигаций, который позволит диверсифицировать источники финансирования.

2.2.3 Данные Министерства Финансов Украины

Министерство финансов Украины приводит данные о прогнозируемых платежах по государственному долгу без учета заимствований в будущем и оплаты по договорам обслуживания:

Таблица 5

Расчетный объем обслуживания государственного долга в 2010-2013 гг., млн. долл. США (1)

| Показатель/дата |

2010 (2) |

2011 (3) |

2012 (3) |

2013 (3) |

| Выплаты основного долга |

2876.9 |

3438.5 |

3484.7 |

4851.6 |

| Внутренний долг (4) |

2132.7 |

2420.2 |

1765.1 |

856.4 |

| Внешний долг |

744.2 |

1018.3 |

1719.6 |

3995.4 |

| Выплата процентов |

1775.3 |

2067.9 |

1773.8 |

1472.1 |

| Внутренний долг (4) |

1270.6 |

1525.9 |

1208.4 |

912.3 |

| Внешний долг |

504.7 |

542.0 |

565.4 |

559.8 |

| Общие выплаты |

4652.2 |

5506.4 |

5258.5 |

6323.7 |

Данные: Министерство финансов Украины

(1) Рассчитанный на 1 августа 2010 года, не включая условные обязательства и долг перед МВФ, учитываемый как обязательства НБУ

(2) Согласно принятому закону Украины "О Государственном бюджете Украины на 2010 год"

(3) Без учета заимствований в будущем и оплаты по договорам обслуживания

(4) Сумма в украинских гривнах, переведенная в доллары США по среднему прогнозируемому обменному курсу в период 2010-2011гг. на уровне 8,0 грн/$1 и в период 2012-2013 гг. на уровне 7,5 грн/$1

Таблица 6

Реальный и расчетный объем обслуживания государственного внешнего долга в 2010 г., млн. долл. США (1)

| Показатель / дата |

Мар. |

Апр. |

Май |

Июнь |

Июль |

Авг. |

Сент |

Окт. |

Ноя. |

Дек. |

Всего |

| Общий гос. внешний долг (прямой) |

32.3 |

67.0 |

113.2 |

86.7 |

44.2 |

69.2 |

32.8 |

106.9 |

131.6 |

2665.1 |

3459.8 |

| Проценты |

22.6 |

9.0 |

84.6 |

71.3 |

8.0 |

38.31 |

22.83 |

50.0 |

98.4 |

257.0 |

704.8 |

| Долг правительства перед МВФ |

0.9 |

0 |

24.6 |

0 |

0 |

31.5 |

0 |

0 |

32.7 |

0 |

115.2 |

| Основной долг |

9.7 |

58.0 |

28.6 |

16.3 |

36.2 |

30.9 |

10.0 |

56.9 |

33.3 |

2408.1 |

2754.9 |

| Долг правительства Украины перед МВФ |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

| Выплаты МВФ (долг НБУ) |

0 |

0.1 |

33.2 |

0 |

0 |

18.7 |

0 |

0 |

19.2 |

0 |

90.2 |

Данные: Министерство финансов Украины

(1) Выплаты за период январь-июль - фактические, за август-декабрь - расчетные, что составляет общую сумму за год. Данные не содержат заимствования, которые будут осуществляться или осуществлены после 31 июля 2010 года. Сумма SDR переведена в доллары США по обменному курсу на день погашения ценных бумаг. Предполагаемый средний обменному курсу за 2010 год составляет 0,67 SDR/$1.

Таблица 7

Расчетный объем обслуживания государственного внешнего долга в 2011-2019 гг., млн долл. США (1)

| Показатель/дата |

2011 |

2012 |

2013 |

2014 |

2015 |

2016 |

2017 |

2018 |

2019 |

| Общий государственный внешний долг (прямой) (2) |

1560.3 |

2285.0 |

4555.1 |

2846.2 |

1883.1 |

1593.1 |

1535.4 |

460.8 |

389.5 |

| Проценты |

542.0 |

565.4 |

559.8 |

392.6 |

314.8 |

255.0 |

176.9 |

117.5 |

105.4 |

| Основной долг |

1018.3 |

1719.6 |

3995.3 |

2453.6 |

1568.3 |

1338.1 |

1358.5 |

343.3 |

284.1 |

Данные: Министерство финансов Украины

(1) Рассчитанный на 1 августа 2010 года, исключая любые заимствования, которые будут осуществляться или осуществлены после 31 июля 2010 года и оплату по договорам обслуживания

(2) Исключая долг перед МВФ, учитываемый как обязательства НБУ

Таблица 8

Расчетный объем обслуживания долга перед МВФ в 2010-2014 гг., млн. долл. США (1)

| Показатель/дата |

2010 (2) |

2011 (3) |

2012 (3) |

2013 (3) |

2014 (3) |

| Общая сумма долга |

205.4 |

309.5 |

3774.4 |

5846.4 |

2578.1 |

| Долг правительства Украины |

115.2 |

145.1 |

937.8 |

2755.1 |

2232.3 |

| Проценты |

115.2 |

145.1 |

133.4 |

185.9 |

72.6 |

| Основной долг |

- |

- |

804.4 |

2569.2 |

2159.7 |

| Долг НБУ |

90.2 |

164.4 |

2836.6 |

3091.3 |

345.9 |

| Проценты |

90.2 |

164.4 |

155.3 |

68.8 |

4.6 |

| Основной долг |

- |

- |

2681.3 |

3022.5 |

341.3 |

Данные: Министерство финансов Украины

(1) Без учета заимствований в будущем и оплаты по договорам обслуживания

(2) Сумма SDR переведена в доллары США по предполагаемому среднему обменному курсу за весь 2010 год: 0,67 SDR/$1.

(3) Сумма SDR переведена в доллары США по предполагаемому среднему обменному курсу за период 2011-2014гг.: 1,56 SDR/$1.

2.3 Анализ деятельности государства по снижению государственных задолженностей

2.3.1 Что сделало правительство за последние годы?

Темпы привлечения внешних кредитов являются рекордными за период каденции последних правительств.

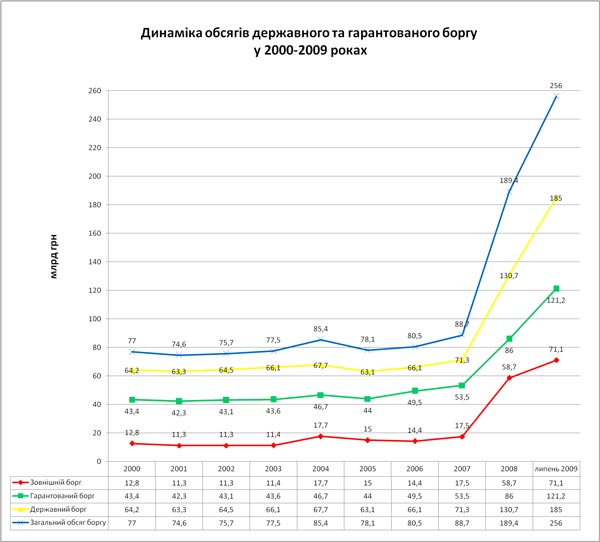

Если предыдущие правительства с 2000-го года сократили государственный долг в 6 раз, то за полгода Тимошенко увеличила задолженность государства втрое. За 2006-2007 годы государственный долг вырос на 12,9%, а с 2008 он вырос в 2,6 раза, достигнув, по состоянию на 31 июля 2009 года, почти 185 млрд. грн. Это составляет 96% установленного законом о Государственном бюджете на 2009 год предельного уровня (193 млрд. грн.). Но пока Всемирный банк выделяет Украине еще $ 400 млн. То есть правительство в очередной раз нарушает закон, в частности "О госбюджете-2009". (смотри диаграмму после текста)

Скорость привлечения государственных заимствований в государственный бюджет в текущем году составляет почти 6 грн. в день для одного человека, или 280 млн. грн. в день для всей Украины.

Аналогичная ситуация – с гарантированным государством долгом. Сегодня его объем (более 40 млрд. грн.) уже превысил предельный уровень, установленный законом (37 млрд. грн.). С начала 2008 года правительство увеличило сумму гарантированного долга более чем в четыре раза, или на 53,6 млрд. гривень, который на 31 июля 2009 достиг 71,1 млрд. гривен.

Благодаря рекордной девальвации гривни, долги Украины растут в разы быстрее, чем этого следовало ожидать.

Государству придется нести значительные расходы по обслуживанию государственного долга в течение следующих лет: в текущем году на обслуживание государственного долга в бюджете заложено более 15 млрд. грн., что в 2,2 раза больше, чем запланированные расходы государственного бюджета на финансирование здравоохранения.

Согласно данным Министерства финансов, в 2010 году объем погашения основной суммы государственного долга составит 15,2 млрд. грн., 2011-м – 17,4 млрд. грн., 2012-м – 17,9 млрд. грн., 2013-м – 15,9 млрд. грн. Учитывая то, что все внешние кредиты берутся в долларах, а гривна сейчас рекордно девальвирует, то отдавать в разы больше, чем брали.

Хуже всего то, что использование привлеченных средств происходит не на реализацию инвестиционных проектов, а преимущественно на проедание. То же самое касается и привлечения средств под государственные гарантии, которое происходит преимущественно на различные потребности текущего характера.

За последние полгода только три из 12 решений о предоставлении разрешений на привлечение кредитов под государственные гарантии были использованы эффективно – направлены на реализацию инвестиционных проектов. Остальные предусматривались на проедание, оплату газа, других текущих расходов бюджета и государственных предприятий.

Уклонение от необходимости осуществлять реформы, реальные антикризисные мероприятия и подмена их долгами, по которым в конечном итоге придется расплачиваться добросовестным субъектам хозяйствования – предпринимателям и простым украинским гражданам, за счет доходов которых формируется государственный бюджет страны – усиливают последствия кризиса для Украины.

Яркие рекламные проекты, на которые члены правительства ежедневно тратят сотни миллионов заимствованных гривень, не заменят людям качества жизни, надлежащего финансирования образования и здравоохранения, которые можно было бы осуществить за счет этих средств.

2.3.2 Итоги выполнения госбюджета Украины 2009 года

Первое . Государственный бюджет Украины 2009 года не выполнен ни по одному из запланированных показателей, не выполнен и как Закон.

Второе. Первопричиной такого положения, на наш взгляд, является абсолютно неадекватная оценка Правительством влияния мирового финансового кризиса на финансовое и экономическое положение страны. От заявления «мы его не пустим на порог» до полного списания всех провалов в экономике на мировой кризис.

Непонимание того, что мировой финансовый кризис не первопричина глубокой рецессии в экономике страны, а ее детонатор, обнаживший наши внутренние проблемы, ставший катализатором перерастания локального внутреннего финансового кризиса в системный.

Как следствие : Правительство запланировало рост экономики в 2009 году на 0,4 процента, а реальный валовой внутренний продукт снизился на 15 процентов.

В 2009 году средний располагаемый доход на душу населения Украины составлял 1217 гривен/месяц, средняя зарплата — 1906 гривен/месяц.

За 2009 год реальный располагаемый доход населения Украины уменьшился на 8,5 %, средняя реальная зарплата — на 9,2 %(таблица 6)

Таблица 9: Основные показатели уровня жизни:

| показатель |

2000 |

2001 |

2002 |

2003 |

2004 |

2005 |

2006 |

2007 |

2008 |

2009 |

| доходы населения, млрд. грн |

128,7 |

158 |

185,1 |

215,8 |

274,2 |

381,4 |

472,1 |

623,3 |

845,6 |

897,7 |

| среднемесячная зарплата, грн |

230 |

311 |

376 |

462 |

590 |

806 |

1041 |

1351 |

1806 |

1906 |

| зарплата в промышленности, грн |

302 |

406 |

485 |

591 |

743 |

967 |

1212 |

1554 |

2017 |

2117 |

| зарплата в сельском хозяйстве, грн |

111 |

151 |

178 |

210 |

295 |

415 |

553 |

733 |

1076 |

1206 |

| средняя месячная пенсия, грн |

68,9 |

83,7 |

122,5 |

136,6 |

182,2 |

316,2 |

406,8 |

478,4 |

751,4 |

898,4 |

| прожиточный минимум, грн |

270,1 |

311,3 |

342 |

342 |

362,2 |

423 |

453 |

492 |

592 |

626 |

По результатам экономической деятельности до налогообложения планировалась прибыль 171 млрд. гривен, а получено убытков почти 32 млрд. гривен.

Дефицит платежного баланса за прошлый год увеличился по сравнению с предыдущим более чем в 4 раза (13,7 млрд. долларов).

Третье. К годовому плану недополучено доходов более 30 млрд. гривен, или почти 12 процентов. И это при том, что 29 млрд. гривен доходов, или 13 процентов, получено за счет так называемого субъективного фактора: это и (СПЗ) специальные права заимствований, и не возмещение НДС, и переплаты налогов и сборов.

Четвертое. Правительство не обеспечило надлежащее нормативно-правовое урегулирование исполнения бюджета. Более ста сорока решений Правительства не соответствуют Конституции Украины, Бюджетному кодексу и другим нормам действующего законодательства.

В результате в «ручном» режиме, не согласно закону, а, точнее, единолично, распределено свыше половины бюджетных расходов.

Ресурсы Стабилизационного фонда превратились из источника обеспечения макроэкономической стабильности в дополнительный источник текущих расходов, полностью зависящих от единоличного решения Премьер-министра. Цель создания Фонда не достигнута.

Пятое. Беспрецедентный характер приобрело отвлечение средств единого казначейского счета на расходы, не предусмотренные бюджетной росписью, что привело к абсолютно новой проблеме - недостаточной ликвидности Государственного казначейства.

В текущем году эта проблема не только не решена, а все более обостряется.

Счетная палата неоднократно обращала внимание на угрожающую проблему дефицита бюджета Пенсионного фонда. К сожалению, Правительство не нашло другого способа ее решения, кроме как практически безлимитного кредитования Пенсионного фонда за счет средств единого казначейского счета. Так, в течение 2009 года сумма невозвращенных кредитов, полученных Пенсионным фондом в Государственном казначействе, превысила 22 миллиарда гривен.

При таком положении дел Пенсионный фонд из самоуправляемой, самоокупаемой организации трансформируется в государственный фонд, полностью зависимый от средств государственного бюджета.

Шестое. Государственный долг на конец года увеличился в 1,6 раза и составил 212 миллиардов гривен, что на 19 миллиардов гривен превышает предельный размер, утвержденный законом.

Предоставленные Правительством государственные гарантии почти в 2 раза превышают объем, определенный законом.

2.3.3 К чему привела деятельность государства?

Оглашая 12 февраля оценку ситуации на счетах государства, Валентин Симоненко отметил, что главный финансовый план за прошлый год был не выполнен практически по всем показателям. Правительство по сути «вручную» распределяло расходы на различные статьи, то есть осуществляло траты государства по остаточному принципу, а не по бюджетному плану. Признаки «ручного режима» имеют место почти в половине всех бюджетных операций прошлого года. Такое в практике ревизоров обычно считается очевидным признаком коррупции с высокой долей вероятности увода крупных сумм не по назначению.

Пожалуй, лучше всего положение дел в казне характеризует размер сумм, находящихся на так называемом едином казначейском счете (ЕКС). То есть совокупные ресурсы государства, имеющиеся в наличии. По данным Счетной палаты (СП), к началу февраля остатки на ЕКС - 2,5 млрд. грн. А это в десять раз (!) меньше необходимых бюджетных расходов - текущие казначейские обязательства составляют сейчас не менее 28 млрд. грн.

«Похоже, казначейство в состоянии технического дефолта» - таково одно из основных заключений главы Счетной палаты.

Формально дефицит госбюджета по прошлому году - 3,4% ВВП. Однако судя по тому, на что указывают ревизоры, промежуточные отчеты Министерства финансов на сегодня значительно искажены, и большинство цифр в них занижены. В Минфине, например, учитывают в доходах зачисление в бюджет денег от специальных прав заимствования МВФ (на сумму около 14 млрд. грн.), а также переплату налогов предприятиями наперед (на 14 млрд. грн.) и невозмещенный НДС (23 млрд. грн.). Все это - по меньшей мере статистические манипуляции Минфина, которые противоречат, кстати, целому ряду законов.

Таким образом, не менее 20% общей суммы расходов правительству удалось осуществить в прошлом году лишь благодаря деньгам МВФ, попавшим на казначейские счета (между прочим, также по весьма сомнительной для международной практики процедуре).

«Если сложить все это, то, к сожалению, цифра недовыполнения бюджета по доходам достигает 45%», - констатировал глава Счетной палаты.

Если окажется, что оценка ревизоров соответствует действительности, можно говорить о том, что Украина фактически столкнулась с самым рекордным дефицитом своей казны за всю недолгую историю.

Судя по представленным общественности данным, страна, помимо прочего, в 2009-м впервые за много лет возвратилась к практике взаимозачетов. Это когда в бюджете проходят малопонятные даже ревизорам операции, а отдельные компании- должники государства получают списание долгов. Валентин Симоненко усматривает и здесь явные признаки коррупции. В прошлом году, по его информации, взаимозачеты прошли на 2,2 млрд. грн., а незаконное списание долгов перед госбюджетом превысило 8 млрд. грн.

Вообще в секторе госфинансов в минувшем кризисном году, когда на счету, казалось бы, должна быть каждая копейка, а чиновники должны делать все для экономии денег, имел место обратный процесс - массовое нарушение базовых принципов расходования госсредств. В числе таких очевидных нарушений глава Счетной палаты назвал и новую практику в сфере госзакупок, при которой около 56 млрд. грн. в 2009 г. по невыясненным причинам были израсходованы без тендерных процедур (то есть в нарушение закона). Причем за личной подписью всего двух человек: премьер-министра Юлии Тимошенко и вице-премьера Александра Турчинова.

В этой связи Счетная палата, по словам ее руководителя, рекомендует Верховной Раде «принять меры относительно ответственности за нарушения бюджетного законодательства», поскольку речь идет не о десятках или сотнях миллионов (что можно было бы списать на статистическую ошибку), а о десятках миллиардов бюджетных гривен, ушедших через разных бюджетных распорядителей в неизвестном направлении.

«Преступление есть - нужно довести его до наказания, - сказал Симоненко. - Ведь названные факты - это не шалость, а крупное финансово-экономическое преступление».

Одним из главных макроэкономических рисков, судя по выводам СП, является даже не то, что в государстве нарушены все балансы, НАК «Нафтогаз Украины», а также Пенсионный фонд не в состоянии покрывать расходы, из-за чего Кабмин ввел практику их безвозвратного кредитования (это вообще-то тоже незаконно), а то, что размер государственного, а также общего внешнего долга страны критический и покрывать его государству нечем.

Так, динамика прироста госдолга в прошлом году превысила 35% ВВП. Совокупный государственный (прямой) и гарантированный государством долг за год увеличился вдвое и на начало 2010 г., по данным Минфина, равен более 300 млрд. грн. ($37,7 млрд.).

Для сравнения: общий размер годового государственного бюджета в 2009 г. - 267,3 млрд. грн.

«Госдолг наращивался непозволительными для нашей экономики темпами, - указал глава СП. - Его динамика уже не критическая, а на грани катастрофы».

Здесь, пожалуй, стоит отметить, что сегодня в большинстве рассуждений о положении дел с внешними долгами многие обращают внимание лишь на государственный долг без учета долга корпоративного (как бы не считая его риском и для госфинансов). Совокупно внешний долг страны с учетом компаний и банков, как известно, составляет около $100 млрд. Это по сути эквивалентно размерам всей украинской экономики (годовому ВВП в пересчете на нынешний курс).

Тревога экономистов Счетной палаты станет понятна до конца, если учесть, что не только госдолг в $37,7 млрд., но и вся сумма валютного долга страны в $100 млрд. лежит опосредованно на НБУ. Ибо в любом случае обеспечить наличие этой валюты должен Нацбанк - через операции на валютном рынке. Долг прямо давит на курс, в отдельные периоды проваливая нацвалюту, как мы уже не раз видели. Но НБУ пока с трудом обеспечивал поддержание гривни через финансирование критических статей импорта и некоторых провальных статей в госбюджете (закупка газа, покрытие дефицита ПФ и т. п.).

А то, что положение дел с долгами крупнейших и системообразующих украинских корпораций, мягко говоря, непростое, подтверждает множество признаков. Среди них - и недавняя продажа крупнейшей металлургической компании «Индустриальный союз Донбасса» Сергея Таруты из-за долгов, и сам факт того, что крупнейший трубный холдинг «Интерпайп» Виктора Пинчука на днях допустил дефолт по своим еврооблигациям. Согласно сообщению «Интерфакс-Украина» от 16 февраля, «Интерпайп» в эти дни уговаривает кредиторов перенести событие дефолта (фактически срок выполнения обязательств перед кредиторами компании истек 2 февраля), то есть еще раз дать ему шанс выйти из тупиковой финансовой ситуации.

Общее состояние украинской экономики в Счетной палате характеризуют так: экономический кризис за истекший год приобрел все признаки кризиса системного. «Сегодня мы находимся в переломном пункте. Честно говоря, долго в этой точке не удержимся», - предупреждает глава СП.

В ситуации, когда каждое второе предприятие страны убыточно, экономисты указывают: ожидать увеличения доходов госбюджета и в 2010 г. не стоит. А имея пустую казну, государство просто не в силах включать полномасштабные меры стимулирования экономики. То есть для Украины, очевидно, кризис затягивается.

16 февраля Минэкономики выступило с предварительной информацией: падение ВВП в прошлом году составило 15%. Как видим, это даже превышает цифру, названную Счетной палатой несколькими днями ранее (-13,9%). (смотри данные «Валовий регіональний продукт»)

То, что озвучили ревизоры, всерьез встревожило многих политиков и финансистов. Замглавы Партии регионов, бывший (и, возможно, будущий) министр финансов Николай Азаров 12 февраля заявил: «Мы требуем, чтобы правительство Юлии Тимошенко, пока оно еще занимает свои кабинеты, предоставляло нам - пока еще оппозиции - абсолютно все данные о своих постановлениях, распоряжениях, данные казначейства.., чтобы подготовиться к принятию власти, чтобы уже сейчас разрабатывать бюджет, программу правительства». (Стоит напомнить, что с начала прошлого года большинство данных статистики, в том числе общих макроэкономических параметров, правительство засекретило. А те, что публиковались, - выходили с большим временным лагом, после долгих согласований с руководством Кабмина.)

По мнению «третьего номера» президентского забега и одного из вероятных претендентов на пост главы Кабмина Сергея Тигипко, стране не избежать новых внешних займов, а властям - повышения тарифов для населения, а также замораживания соцстандартов. Наиболее плавный и не сразу ощутимый вариант - это инфляционная модель поддержания экономики, к чему, судя по ряду косвенных признаков, склоняются сейчас многие политики, вероятно, ключевые фигуры будущей власти. Что же касается выводов Счетной палаты, г-н Тигипко заметил: «Система госфинансов Украины доведена до банкротства. Теперь ради спасения экономики нам придется прибегнуть к оперативным, эффективным и непопулярным мерам».

3. Предложения по способам сбалансирования государственных задолженностей

3.1 Пути сбалансирования государственного бюджета

Сбалансирование бюджетного дефицита в том и состоит, чтобы при условии налично-денежного потенциала при помощи финансового маневра активной и пассивной формами бюджетного дефицита эффективно адаптироваться к тенденции стимулирования развития производительных сил страны. Овладение такой политикой дает возможность украинскому обществу независимо от уровня экономического развития и потенциала денежного хозяйства находить допустимый размер бюджетного дефицита.

Теоретически можно выделить четыре основных направления сбалансирования бюджетного дефицита Украины:

- увеличение доходной части бюджета;

- сокращение расходной части бюджета;

- осуществление внутренних и внешних займов;

- проведение денежной и кредитной эмиссии.

Первое направление - увеличение доходной части бюджета - может быть связано с проведением оптимальной налоговой политики, которая бы стимулировала производителей к развитию производства и увеличению его объемов. Это станет предусловием увеличения национального дохода как основного источника пополнения бюджетных ресурсов. Сюда же можно отнести проведение реформы заработной платы, роста доходов основной части населения, что прямо связано с заинтересованностью производителей в увеличении выпуска продукции, а также с повышением платежеспособности спроса населения и, как следствие, ростом объемов производства и бюджетных средств за счет бюджетных отчислений

Основными направлениями увеличения доходов Украины являются:

1.Увеличение объемов реализации продукции субъектов хозяйствования (с ростом объемов реализации растет и сумма оплаченных налогов в бюджет, пенсионный и другие фонды).

2. Рост покупательной способности населения (граждане государства будут иметь возможность покупать больше товаров и получать услуги и, как следствие, растут объемы реализации субъектов хозяйствования).

3.Улучшение финансового состояния субъектов хозяйствования (вследствие этого они смогут своевременно оплачивать налоги государству).