| Скачать .docx |

Реферат: Государственный долг Республики Беларусь 2

Содержание

Введение……………………………………………………………………..3

1. Понятие и причины возникновения государственного долга……..5

2. Социально-экономические последствия возникновения государственного долга, основные источники погашения……………………………...5

3. Государственный долг Республики Беларусь и проблемы его управления……………………………………………………………………………..4

Заключение…………………………………………………………………..4

Список использованной литературы……………………………………….4

Приложение………………………………………………………………….4

Введение

На мой взгляд, эта тема является одной из самых актуальных для Республики Беларусь. Экономика Беларуси крепнет и находится уже на той стадии, когда необходимо смотреть в будущее, а для хорошего положения в будущем необходимо рассчитаться с прошлыми долгами.

Единой научно-теоретической платформы по проблеме государственного долга, приемлемой для всех стран, к настоящему времени не сложилось. Политика в области государственных заимствований, управления суверенными долгами для большинства стран является важной составляющей государственной финансовой политики. От ее эффективности зависят международный имидж государства, отношение политиков, инвесторов, потенциальных партнеров по совместным крупным международным бизнес-проектам, международных финансовых организаций, а также международный суверенный рейтинг.

Всеобщими причинами образования госдолга принято считать: войны, стихийные бедствия, государственное предпринимательство, рост иностранных капиталов, социальную политику государства. Военное происхождение госдолгов известно испокон веков. Война и приготовления к войне, содержание армии в связи с ростом ее размера и совершенствованием вооружения требуют таких расходов, которые не позволяют покрыть их за счет текущих бюджетных доходов.

Со становлением рыночных отношений государство превращается в хозяйствующий субъект. На смену насильственным рычагам привлечения средств (увеличению налогов) приходит использование кредита. Власть создает государственные предприятия в отраслях, которые недоступны и непривлекательны для частного предпринимателя (из-за долгих сроков окупаемости инвестиций) или социально значимы. Возникает необходимость заимствований для их финансирования.

Внешний долг возникает и при переливе капитала из одной страны в другую. Капитал стремится туда, где устойчивы прибыли, ниже риски инвестиций. Речь идет о выпусках внешних ценных бумаг государства для нерезидентов. Для иностранных инвесторов такие вложения менее рискованны, чем приобретение корпоративных ценных бумаг. Но риск присутствует всегда.

Социальная политика государства связана с его дополнительными расходами. Социально-экономические преобразования, реформы государственного управления, экономического, политического устройства являются дорогостоящими. Для их реализации государство вынуждено осуществлять заимствования. Для долговой политики Беларуси характерно сочетание внешних и внутренних заимствований. Основными формами внутренних заимствований были выпуск облигаций, бумажных ассигнаций, эмиссия процентных кредитных, доходных банковских билетов государственными банками.

Для урегулирования задолженности на общегосударственном уровне необходим серьезный анализ структуры долга, возможностей по его погашению, срочности и целесообразности ведения переговоров по его реструктуризации. При решении проблемы госдолга необходимо активно использовать теоретические наработки в этой области.

Проблемы, связанные с управлением государственным долгом, его регулированием, с выбором правильной долговой политики до сих пор достаточно актуальны. Несмотря на то, что за последние годы ситуация на рынке государственных заимствований очень сильно изменилась, и в лучшую сторону, не стоит забывать о том, что любой неверный шаг может привести к серьезным проблемам в будущем. Чтобы этого избежать, необходимо регулярно контролировать процесс выпуска государственных займов, выдачи государственных кредитов и гарантий. Правильно оценить ситуацию возможно только лишь зная все особенности государственного долга, его управления и изучив накопленный опыт.

Цель данной курсовой работы - исследование сущности и понятия внешнего и внутреннего государственного долга Республики Беларусь, экскурс в историю вопроса, анализ динамики и структуры внешнего и внутреннего долга и определение методов по его управлению.

Основные задачи исследования:

1. рассмотрение экономической сущности госдолга и его составляющих;

2. раскрытие причин возникновения государственного долга;

3. проведение исследований в области истории заимствований некоторых развитых стран (США, Германия и России).

4. рассмотрение социально-экономических последствий возникновения государственного долга;

5. исследование истории государственного долга Республики Беларусь и пути совершенствования управления им.

6. попытаться увидеть, какую роль в данное время играет государственный долг в системе экономических отношений

Именно эти проблемы я и собираюсь в дальнейшем рассмотреть в своей работе.

В рамках решения вышеперечисленных задач были использованы следующие материалы: учебные пособия (Пилипенко, А.А. Финансовое право: учебное пособие для вузов 2007. и макроэкономика: учебное пособие Н.И. Базылев 1998.), которые дают основные характеристики государственному долгу; материалы периодической печати (Банкаускi веснiк, вестник Ассоциации белорусских банков, журнал «Экономист» и др.).

В частности статья Анны Попковой, в периодическом издании «Вестник Ассоциации белорусских банков», дает нам наглядное представление о мировом опыте регулирования внешнего долга в условиях мирового финансового кризиса (в разных странах), а также подробную характеристику методов управления внешним долгом. Эта статья помогает наиболее полно разобраться в данном вопросе.

Еще одной из наиболее актуальных материалов, данные которой нашли отражение в данной курсовой работе это статья Цедрик С. (Вестник ассоциации белорусских банков), в которой уделяется особое внимание иностранным займам, формирующим внешний государственный долг Республики Беларусь.

Структура данной курсовой работы состоит из введения, трех глав, заключения, списка использованной литературы и двух приложений.

1. Понятие и причины возникновения государственного долга

В научной литературе и сейчас, и в 1990-е не было однозначной позиции по вопросу о правовом понятии государственного долга. Кроме того, следует отметить, что экономисты и правоведы по-разному интерпретируют эту категорию, отражая те или иные отдельные ее стороны.

Государственный долг связан с налоговой системой. Это обусловлено тем, что государственный долг даже на заре возникновения государств выполнял макроэкономическую функцию. Ему была отведена роль альтернативы увеличения налогового бремени для живущих поколений, т.е. роль своеобразного инструмента «переложения» этого бремени на будущие поколения.

Государственный долг -это сумма задолженности страны своим или иностранным юридическим и физическим лицам, правительствам других стран. Он состоит из общей накопленной суммы бюджетных дефицитов (за вычетом бюджетных излишков) и суммы финансовых обязательств иностранным кредиторам (за вычетом той части, которая пошла на покрытие бюджетного дефицита) на определенную дату. [6,с.125] В развитых странах государственный долг определяют также как общий объем непогашенных государственных облигаций.

Государственный долг может быть представлен в форме:

1)кредитных соглашений и договоров, заключенных от имени государства как заемщика с кредитными организациями, иностранными государствами и международными финансовыми организациями;

2)государственных займов, осуществленных путем выпуска ценных бумаг от имени государства;

3)договоров и соглашений о получении государством бюджетных ссуд и бюджетных кредитов от бюджетов других уровней бюджетной системы государства;

4)договоров о представлении государству государственных гарантий;

5)соглашений и договоров, в том числе международных, заключенных от имени государства, о пролонгации и реструктуризации долговых обязательств государства прошлых лет [1,c.26].

Рост государственного долга наблюдается практически во всех странах мира, что в основном объясняется хронической дефицитностью государственных финансов. Таким образом, государственный долг можно также определить, как задолженность, накопившаяся у правительства, в результате заимствования денег для финансирования прошлых бюджетных дефицитов.

Государственный долг существенно влияет на экономику в целом, а именно на параметры монетарной и фискальной политики и на экономическую конъюнктуру. Эффективное управление государственным долгом предусматривает не только знание его эффектов, но и возможность и качественной и количественной оценок.

В экономической теории существует ряд концепций касательно толкования влияния государственного долга на экономику. В современной экономической литературе выделяют две основные теории государственного долга. Первой является традиционная (или классическая) теория государственного долга, которая базируется на принципах и подходах неоклассической школы экономической теории.

Сущность традиционной теории состоит в том, что увеличение государственного долга стимулирует совокупный спрос и экономический рост в краткосрочном периоде, но в долгосрочном периоде способствует снижению части капитала в национальном богатстве и уменьшению национального дохода.

Анализ эффектов государственного долга был бы неполным без учета и изучения «теории нейтральности государственного долга», которую называют «Эквивалентность Риккардо». Ее сущность состоит в том, что выбор финансирования государственных расходов с помощью займов или налогов не является релевантным. Эта теория имеет большое теоретическое значение и нуждается в дальнейшем изучении. Однако при изучении оптимальных значений государственного долга и предельных показателей долговой нагрузки следует руководствоваться принципами классической теории государственного долга.

Классическая теория государственного долга базируется на ряде гипотез:

- на объем правительственных расходов долговая политика не влияет, ревалентными являются только уменьшение (увеличение) налогов или увеличение (уменьшение) объема государственного долга для покрытия дефицита бюджета;

- временное уменьшение налогов в текущем периоде предусматривает увеличение налогов в будущем, так как государственный долг постоянно расти не может;

- настоящая стоимость повышения налогов равняется стоимости текущего прироста государственного долга.

Перед тем, как перейти к исследованиям макроэкономических эффектов государственного долга, им следует дать определение как объекту статистического изучения. Под макроэкономическим эффектом государственного долга понимают изменение параметров макроэкономической конъюнктуры, фискальной и монетарной политики государства, национального богатства, экономического развития, политической стабильности страны и ее экономической независимости в результате влияния государственного долга на экономику.

Начнем исследование с анализа краткосрочных эффектов, которые влияют на дефицит бюджета, а потом перейдем к долгосрочным, среди которых одним из наиболее важных является уменьшение национального богатства.

В соответствии с классической экономической теорией в долгосрочном периоде государственный долг снижает уровень национальных сбережений и, следовательно, величину внутренних и внешних инвестиций. Это приводит к сокращению основного денежного капитала в экономике и уменьшению объемов национального производства и национального дохода.

Влияние долга на накопление капитала может быть представлено в виде экономической модели американского экономиста Г.Мэнкью. Предположим, что налоги взимаются в форме подоходного налога со ставкой ?, а r - величина реальной процентной ставки. Объем государственного долга обозначим через D. Следующие равенства характеризуют равновесное состояние модели:

Y= f(k)

?y +?rD = G + rD

r = f'(k)

(1 - ?)r = p,

где первое равенство - это производственная функция, показывающая, что объем производства продукции, товаров и услуг, y, является функцией от объема капитала, k. Второе равенство характеризует бюджетное ограничение государства, в котором налоговые поступления, ?y +?rD, равны государственным расходам, G, а также стоимости обслуживания долга, rD. Третье равенство показывает, что величина процентной ставки, r, равна предельному продукту капитала. Согласно четвертому выражению, предналоговая процентная ставка соответствует норме предпочтения настоящего потребления будущему, p.

В рамках данной модели можно проследить, как увеличение государственного долга влияет на объем капитала в экономике. Наращивание долга вызывает рост расходов на его обслуживание; последние обуславливают необходимость увеличения ставки налогообложения. Это сопровождается повышением предналоговой процентной ставки, которое ведет к снижению равновесного количества капитала в экономике. Таким образом, следствием наращивания государственного долга является вытеснение частного капитала и связанное с этим падение темпов роста национального производства. Необходимо отметить, что при темпах экономического роста выше величины процентных ставок по государственным обязательствам обслуживание долга не требует увеличения налогообложения и, следовательно, не ведет к вытеснению капитала [10,c.31].

Снижение налогов, финансируемое правительством за счёт займов, будет оказывать воздействие на экономику по многим направлениям. Снижение налогов сразу же вызовет рост потребительских расходов. Рост потребительских расходов влияет на состояние экономики как в краткосрочном, так и долгосрочном периоде.

На протяжении краткосрочного периода увеличение потребительских расходов приводит к росту спроса на товары и услуги и, таким образом, к росту объёма производства и занятости. Однако ставка процента будет также расти из-за обострения конкуренции между инвесторами в связи со снижением объёма сбережений. Повышение ставки процента будет сдерживать инвестиции и стимулировать приток иностранного капитала. Курс национальной валюты по отношению к иностранным валютам будет расти, что приведёт к снижению конкурентоспособности национальных фирм на мировом рынке.

В долгосрочном плане сокращение национальных сбережений, вызванное снижением налогов, приведёт к уменьшению размеров накопленного капитала и росту внешней задолженности. Поэтому объём национального продукта снизится, а доля в нём внешнего долга возрастёт.

Трудно оценить конечные результаты воздействия снижения налогов на экономическое благосостояние страны. Жизнь современного поколения улучшится благодаря росту дохода и занятости, хотя весьма вероятно. Что одновременно повысится и темп инфляции. Тяжёлое бремя последствий такого бюджетного дефицита ляжет в основном на плечи будущих поколений: они будут рождены в стране с меньшими размерами накопленного капитала и большим внешним долгом.

Рикардианский анализ влияния бюджетной политики на государственный долг основывается на логике поведения потребителя, учитывающего интересы будущего. Какую же реакцию может вызвать снижение налогов у думающих о будущем потребителей? Заботящийся о будущем потребитель понимает, что наличие в настоящее время государственного долга означает повышение налогов в будущем. При снижении налогов, финансируемом за счёт роста государственного долга, сами налоги не уменьшаются: они просто перераспределяются во времени. Не увеличивается и постоянный доход потребителя, а следовательно, и потребление.

Общий принцип заключается в том, что сумма государственного долга равна сумме будущих налогов, и если потребитель в достаточной мере учитывает будущие события, то будущие налоги для него эквивалентны текущим. Следовательно, финансирование государственных расходов за счёт долга равносильно их финансированию за счёт налогов. Эта точка зрения, известная как рикардианское равенство, названа так в честь выдающегося экономиста XIX века Давида Рикардо, поскольку он первым обратил внимание на этот теоретический аргумент.

Вывод из равенства Рикардо заключается в том, что финансируемое за счёт долга снижение налогов не изменяет потребления. Домашние хозяйства сберегают прирост располагаемого дохода для оплаты предстоящего в будущем повышения налоговых обязательств, обусловленного снижением текущих налогов. Этот прирост личных сбережений равен по величине снижению государственных сбережений. Национальные сбережения - сумма личных и государственных сбережений - остаются неизменными. Поэтому снижение налогов не приводит к тем последствиям, на которые указывает традиционный анализ.

Однако из логики анализа равенства Рикардо не следует, что любые изменения в бюджетно-налоговой политике бесполезны. Они могут существенно повлиять на расходы потребителя, если приводят к изменению текущего или будущего объёма государственных расходов. Предположим, например, что правительство снижает налоги сегодня потому, что оно планирует уменьшить государственные закупки в будущем. Если потребитель считает, что это снижение налогов не вызовет роста налогов в будущем, он будет считать себя более обеспеченным и увеличит расходы на потребление. Однако именно снижение государственных расходов, а не уменьшение налогов стимулирует потребление: объявление о будущем снижении государственных расходов привело бы к росту текущего потребления даже при неизменном уровне существующих налогов, поскольку это предполагает, что через некоторое время налоги уменьшатся.

Виды государственного долга, причины возникновения и последствия

Различают внутренний и внешний государственный долг.

Внутренний -это долг государства населению, субъектам хозяйствования своей страны. Внешний --это задолженность физическим, юридическим лицам, правительствам других стран. [6,с.125]

Внутренний долг порождается бюджетными дефицитами, так называемым долговым финансированием. Государственные займы выпускаются на различные сроки. И поэтому государственный долг бывает краткосрочным (до 1 года), среднесрочным (до 5 лет) и долгосрочным (свыше 5 лет). Наиболее обременительными являются краткосрочные долги, так как дата их погашения наступает очень быстро, но проценты по таким займам очень высокие. Большинство экономистов утверждают, что рост внутреннего долга не может привести к банкротству нации, так как это долг самим себе. Кроме того, государство всегда имеет возможность профинансировать его путем повышения налоговых ставок, выпуска денег, рефинансирования.

Вместе с тем нельзя недооценивать негативные последствия внутреннего долга, потому что при определенных условиях он может стать серьезной проблемой для экономики страны. Рассмотрим некоторые из самых ярких проблем.

Рост внутреннего долга опасен для страны с низким уровнем доходов, но следовательно, и сбережений. Покупка населением, субъектами хозяйствования государственных ценных бумаг является альтернативой инвестированию свободных денежных средств в производство. Поэтому наращивание быстрыми темпами выпуска государственных ценных бумаг может привести к сокращению основного капитала.

Другая опасность связана с тем, что государство, продавая ценные бумаги, конкурирует на рынке ссудного капитала с частным сектором. В результате конкуренции ставка ссудного процента повышается, что ведет к совращению частных инвестиций в экономику страны, чистого экспорта и частично потребительских расходов.

Негативным последствием роста внутреннего долга является увеличение суммы процентных выплат по нему. Если в экономике наблюдается стагнация или спад производства, то процентные выплаты могут оказаться неподъемными для страны. Поэтому необходимо постоянно отслеживать динамику соотношения между внутренним долгом и объемом национального производства. Если долг растет медленнее, чем объем валового внутреннего продукта, то это означает уменьшение его доли в национальном продукте. Если же темпы роста внутреннего долга обгоняют темпы роста валового внутреннего продукта, то доля государственного долга в последнем будет увеличиваться. Чтобы при этом его последствия не стали слишком тяжелыми для экономики, правительство должно предпринять определенные меря по управлению государственным долгом.

Для того чтобы последствия роста внутреннего долга для страны не стали слишком тяжелыми правительство должно предпринимать определенные меры по управлению долгом.

Это могут быть, во-первых, инфляция, во-вторых, введение специальных налогов и, в-третьих, секвестирование бюджета. Если государство финансирует дефицит бюджета путем выпуска денег, то это приводит к инфляции. Она обесценивает номинальный внутренний долг и процентные выплаты по нему. Более того, высокие темпы инфляции могут сделать процентные ставки по государственным ценным бумагам даже отрицательными. Однако такой ход событий может привести к гиперинфляции, которая разрушительная для экономики страны. Следует учитывать также, что значительная доля государственного долга сейчас представлена краткосрочными государственными бумагами, а в условиях инфляции при каждом новом выпуске государственных бумаг ставка дохода будет возрастать. Получили распространение также ценные бумаги с плавающей процентной ставкой, которая изменяется при изменении ставки ссудного процента или учетной ставки. Это ограничивает возможности инфляции.

Введение специальных налогов или повышение налоговых ставок позволит в краткосрочном периоде увеличить доходы бюджета, а значит, уменьшить государственный долг. В долгосрочном временном интервале это может привести к сокращению производства, сужению базы налогообложения и, следовательно, к уменьшению налоговых поступлений в казну.

В некоторых случаях целесообразно прибегнуть к сокращению государственных расходов путем секвестирования. Секвестирование --пропорциональное снижение расходов (на 5 или 10,15% и т.д.) ежемесячно практически по всем статьям бюджета до конца текущего финансового года. Секвестированию не подлежат защищенные статьи, состав которых определяется высшими органами власти.

Существуют также статьи, секвестирование которых невозможно (выплата процентов по государственному долгу и др.). Например, в США все федеральные расходы делятся на две части--прямые (обязательные) и дискреционные. К прямым относят те расходы, которые регламентируются постоянно действующим законодательством (пособие по безработице, программы медицинского обслуживания и т.д.). К дискреционным--расходы, которые зависят от конкретного состояния дел в экономике и ежегодно рассматриваются и утверждаются конгрессом США. По данным статьям Конгрессом устанавливается ежегодно лимит расходов. Если фактические расходы начинали превышать лимиты, то в действие вступал механизм секвестирования, что позволяло уменьшить бюджетный дефицит и государственный долг. [6,с.126]

Внешний долг может появиться по двум основным причинам:

· в результате прямого заимствования средств у иностранных государств, частных компаний;

· путем продажи государственных ценных бумаг иностранным юридическим и физическим лицам, государствам.

Внешний долг страны в целом может быть больше, чем внешний государственный долг. Так, при поставках продукции друг другу международные фирмы-партнеры могут заключить договор поставки в кредит, поэтому внешний долг страны включает, кроме государственного долга, долги фирм резидентов данной страны.

Расходы государственного бюджета, включающие текущее погашение части государственного долга, уплаты процента по внешнему долгу и штрафных санкций, называются обслуживанием внешнего долга.

Для любой национальной экономики предпочтительнее внутренний долг по сравнению с внешним, так как внешний долг ставит в экономическую зависимость данную экономику от другой, обостряется проблемами экономической безопасности страны. В 80-90-е гг. XX в., когда у многих правительств развивающихся стран Латинской Америки возникли проблемы с погашением внешних долгов, разразился так называемый кризис внешней задолженности. Были выработаны и применены на практике различные механизмы по разрешению или отсрочке проблемы долгового кризиса (реструктуризации долга). Пересмотр внешнего долга включает сочетание различных мер:

· перенос сроков платежей основной части долга, процентов по долгу или всех платежей по обслуживанию на более поздний срок по сравнению с первоначальным согласованием;

· сокращение долга снижение суммы невыплаченной задолженности либо прямого списания (прощения) части долга, либо его продажи со скидкой на вторичном рынке, либо перевода в какие-либо активы страны- должника (ценные бумаги, акции).

Последствия внешнего долга более тяжелы для страны, чем внутреннего. При внешнем долге нация вынуждена отдавать другим странам ценные товары и услуги, чтобы оплатить проценты и погасить долг, что снижает жизненный уровень населения данной страны. Кроме того, при предоставлении займа страна-кредитор может потребовать выполнения ряда условий, которые "неудобны" для страны-заемщика. В связи с негативными последствиями внешнего долга обычно законодательно устанавливается его лимит. Следует отметить, что абсолютная сумма долга малопоказательна для экономического анализа. Поэтому оценивают его относительную величину. Используют такие показатели, как доля внешнего долга в валовом национальном продукте, отношение годового объема выплат по внешнему долгу к объему валютных поступлений за год. По оценкам специалистов данный показатель не должен превышать 25%. [8, с.305 ]

Большой внешний долг снижает международный авторитет страны и может осложнить получение новых иностранных займов. Поэтому правительство предпринимает определенные меры, чтобы уменьшить внешний долг, если он превышает приемлемый уровень.

Как мы уже знаем - внешний долг имеет последствия, которые более печальны для страны, по сравнению с последствиями внутреннего долга. Поэтому правительство предпринимает определенные меры, чтобы уменьшить внешний долг, если он превышает приемлемый уровень. Оно может использовать для погашения части долга золотовалютные резервы страны, если таковые имеются. С согласия кредиторов правительство может переоформить краткосрочную и долгосрочную задолженность долгосрочную или отсрочить выплату внешнего долга.

Таким образом опираясь на вышеизложенное, можно сделать следующие выводы:

· причинами возникновения государственного долга, как правило, являются тяжелые периоды для экономики: войны, спады и т.д.;

· понятия внутреннего и внешнего долга постепенно смыкаются. Этот процесс ускоряется при использовании такой формы заимствования, как выпуск ценных бумаг, в том числе номинированных в валюте;

2. Социально-экономические последствия возникновения государственного долга, основные источники его погашения

Финансовые отношения по формированию и обслуживанию государственного долга затрагивают интересы органов публичной власти, всего многообразия физических и юридических лиц, иностранных правительств и международных финансовых организаций. Они оказывают влияние на состояние государственных финансов, денежного обращения, инвестиционного климата, структуры потребления, развитие международного сотрудничества, и многие другие элементы социально-экономической жизни общества. Этим объясняется существенная и многогранная роль государства в жизни страны.

Как любое сложное общественное явление государственный долг может оказывать позитивное и негативное влияние на социально-экономические процессы. В первую очередь положительное значение государственных заимствований состоит в том, что они являются в основном не инфляционным источником финансирования дефицита бюджета, органов власти различного уровня. Это вытекает из того, что формирование дополнительных финансовых ресурсов в рамках правительственных структур с помощью государственных заимствований не влечет увеличение совокупного спроса, а только меняет его структуру. Покупка физическими и юридическими лицами государственных ценных бумаг означает перенос спроса от этих субъектов к исполнительным органам государственной власти. Через бюджетные расходы спрос в том же объеме может быть предъявлен в другом месте и другими хозяйствующими субъектами и гражданами.

Правительственные структуры посредством предоставления государством гарантий по займам и кредитам (в том числе и зарубежным), привлекаемым эффективными хозяйственниками, могут способствовать ускорению социально-экономического развития страны. Например, гарантированные царским правительством займы явились мощным катализатором мощного дорожного промышленного строительства в России во второй половине девятнадцатого столетия. Как эффективный финансовый инструмент гарантированные займы проявили себя в годы НЭПа. Сейчас заново нарабатывается опыт использования государственных гарантий в интересах хозяйственного строительства.

Государственные внешние (экспортные) гарантии и кредиты способствуют внешней экономической экспансии субъектов национальной экономики. Расширение экспорта товаров и услуг стимулирует подъем национального производства, увеличение занятости, рост доходов организаций и населения, увеличение налоговых поступлений в бюджет государства.

Выпуская долговые обязательства, предназначенные для покупки физическими и юридическими лицами, государство воздействует на процесс целесообразной организации сбережений населения и инвестирование хозяйствующими субъектами временно свободных финансовых ресурсов. Обычно государственные ценные бумаги являются самыми надежными и высоколиквидными долговыми инструментами, поэтому они охотно покупаются физическими и юридическими лицами. Население получает удобный и доходный способ организации своих сбережений, а хозяйствующие субъекты - высоколиквидный актив, приносящий доход. Втягивая деньги в казну посредством рынка государственных долговых обязательств, государство может способствовать нормализации денежного обращения в стране.

Развитый рынок государственного долга - непременное условие невосприимчивости национального финансового рынка к неблагоприятным воздействием внешних валютных финансовых факторов, условие прочности национальной валюты, денежного обращения и финансово-кредитной системы страны. Возможность для юридических и физических лиц вкладывать средства не только в иностранную валюту, но и в государственные долговые обязательства (наряду с корпоративными ценными бумагами), нивелирует вероятные негативные последствия международных финансовых и валютных кризисов.

При разумной организации функционирования отношений по формированию и обслуживанию государственного долга исполнительная власть может эффективно распределять налоговое бремя во времени между поколениями населения страны. Этот способ распределения налогового бремени дает положительные результаты при финансировании за счет заимствованных средств строительства объектов долгосрочного характера, служащих десятки лет. В этом случае финансовое бремя ложится не на одно (как это имеет место при бюджетном финансировании за счет налоговых поступлений), а нескольких поколений, поскольку погашение основной суммы долга и уплата процентов по нему растягиваются во времени.

Наконец, взаимные долговые обязательства разных стран являются фактором укрепления международного сотрудничества и взаимопонимания. Этому способствуют межправительственные займы, заимствования у международных финансовых организаций и международных финансовых рынков, внешние государственные гарантии и кредиты. При высоком развитии международных долговых отношений все становятся экономически заинтересованы во всеобщей стабильности и мире.

Негативные аспекты влияния государственного долга на социально-экономические процессы, прежде всего, проявляются в том, что при чрезмерном развитии рынка государственного долга правительство ограничивает инвестиционные возможности народного хозяйства. Это происходит потому, что, привлекая заемные средства, государство отнимает у рынка часть финансовых ресурсов, которые могли бы быть направлены на инвестиции в реальный сектор экономики. Степень негативного влияния государственного долга усиливается при чрезмерно высокой доходности государственных бумаг. В этих условиях инвесторы отдают безусловное предпочтение вложению средств в государственные долговые обязательства по сравнению с проведением реальных инвестиций. Кроме того, высокая доходность государственных ценных бумаг (наряду с другими факторами) ведет к росту ставки банковского процента за кредитные ресурсы, что делает банковскую ссуду неэффективной для предпринимателей.

Чрезмерное увлечение государства заемными операциями способствует значительному отвлечению бюджетных средств от хозяйственного и социального развития. Высокий уровень заимствований, если он к тому же сочетается с высокой доходностью государственных бумаг, ведет к большим бюджетным расходам по обслуживанию государственного долга. Это рассматривается как негативный момент в развитии государственных финансов.

Если государство, увлекающееся заимствованиями, делает крен в сторону внешних займов, то возможно не только попадание в чрезмерную зависимость состояния отечественных финансов от состояния финансов международных, но потеря политической независимости.

Активное использование государственных экспортных гарантий и кредитов может сопровождаться нежелательными последствиями для страны-гаранта или кредитора в развитии внешних экономических отношений, если процедура предоставления гарантий и кредитов не продумана до мельчайших деталей и не имеет прочной правовой основы. Любая техническая погрешность может обернуться в последствии серьезной проблемой в работе по возврату государственных внешних долговых активов.

Наконец, мобилизуемые с помощью государственных заимствований средства являются антиципированными взятыми наперед налогами. Рано или поздно долги надо погашать и платить по ним проценты. В части долгосрочной задолженности это перекладывается на будущие поколения, если речь не идет о строительстве долгосрочных объектов социального характера или производственных предприятий за счет заимствованных средств, то решение текущих проблем за счет займов и кредитов не вполне этично, поскольку за наше относительное благополучие будут расплачиваться будущие граждане страны. Живущие поколения не имеют права забывать об экономическом и морально-этическом аспектах антиципации налогов.

В конечном итоге выделим такие макроэкономические эффекты государственного долга:

- эффект монетарной политики: государственный долг может привести к повышению уровня процентных ставок, вследствие чего государственные органы, ответственные за денежно-кредитную политику, будут вынуждены проводить экспансионистскую монетарную политику с целью уменьшения уровня процентных ставок. Крайним случаем может стать финансирование бюджетного дефицита за счет денежной эмиссии;

- эффект потери налоговых поступлений: обслуживание государственного долга требует использования части налоговых поступлений или увеличения государственного долга на сумму его обслуживания;

- эффект фискальной политики: возможность использования займов влияет на уменьшение дисциплины бюджетного процесса, т.к. финансирование дополнительных расходов за счет государственного долга не требует увеличения налогов, следовательно, создает дополнительные нагрузки на частный сектор, с одной стороны, и повышает склонность избирателей благодаря увеличению бюджетного финансирования определенных видов расходов, с другой;

- эффект экономической зависимости страны: как отмечают некоторые экономисты, инвесторов волнуют большие объемы государственного долга еще с времен, когда король Англии Эдвард III провозгласил дефолт по своим обязательствам перед итальянскими банкирами в 1335 году. В случае, когда значительная часть долговых обязательств пребывает в руках нерезидентов, незначительное изменение рыночной конъектуры на уровне как страны, так и мировой экономики, может привести к значительным колебаниям валютного курса и динамики потоков капитала;

- эффект политической зависимости страны: в условиях большого объема государственного долга, кризиса ликвидности внутреннего финансового рынка и низкого уровня сбережений единственным выходом касательно избегания дефолта при сохранения надлежащего уровня правительственных расходов является привлечение внешнего финансирования. Однако в таких условиях кредиторы могут выдвигать ряд дополнительных условий и мероприятий касательно изменения экономического курса и международного политического позиционирования страны.

Некоторые исследователи выделяют и другие макроэкономические эффекты государственного долга, но, проанализировав их, можно сделать вывод, что они являются по сути атрибутами выделенных нами эффектов и проявляют себя только в определенных условиях. В нашем списке мы выделили только те эффекты, действие которых является безусловным, так как они комплексно характеризуют влияние государственного долга на социально - экономические процессы страны.

Другие исследователи показывают, что государственный долг осуществляет значительное влияние не только на экономику страны, изменение рыночной конъектуры, фискальную и монетарную политики государства, но и на ее политическую и экономическую независимость. Поэтому макроэкономические эффекты государственного долга являются качественными оценками результатов проявления экономических процессов и явлений, созданных государственным долгом, из-за чего их можно рассматривать как объекты статистического анализа и оценки.

В свою очередь статистическое изучение государственного долга и его макроэкономических эффектов предусматривает использование определенных методов и моделей. Однако исследования определенного социально-экономического явления могут нуждаться в адаптации существующей методологии и присутствия качественного информационного обеспечения.

Учитывая неоднородную природу государственного долга отдельных стран и нередко противоположные последствия для экономики, представляется целесообразным образом кратко рассмотреть ситуацию в долговой сфере двух развитых стран – США и Германии, а также России.

США . Понятие мировой внешней задолженности возникло в связи с образованием совокупной внешней задолженности группы развитых стран и превращением США в чистого международного должника. По своему размеру дефицит платежного баланса США значительно превышает совокупный дефицит всех развивающихся стран и стран с переходной экономикой. К примеру за 2005 г. дефицит платежного баланса по текущим операциям США составил 804,95 млнд дол. (или 6,4%ВВП) против 668 млнд дол. (5,7) за 2004 г. В свою очередь вырос и размер государственного долга США, составивший на 21.,9.2006 г. уже 8,5 трлн дол. США. Сохраняющаяся тенденция хронического дефицита текущего платежного баланса США становится главным фактором неустойчивости международных текущих расчетов.[4,с.14]

Дефицит платежного баланса США по текущим операциям постоянно покрывается многолетним масштабным притоком иностранного капитала в США. Как частные иностранные предприятия, так и государственные органы других стран покупают в огромных масштабах ценные бумаги Правительства США. Американские казначейские обязательства являются наиболее ликвидными среди долговых инструментов развитых стран. Они выполняют роль базовых активов всех торговых и инвестиционных портфелей участников рынка ценных бумаг. Наряду с федеральным правительством большую активность по привлечению иностранного капитала проявляют власти штатов. Они представляют иностранным инвесторам налоговые льготы, бесплатно раздают земельные участки, оказывают услуги в проектировании новых предприятий, осуществляют эмиссию облигаций под низкий процент под финансирование предприятий. Американские корпорации и банки активно заимствуют финансовые средства за рубежом – на международных рынках синдицированных кредитов и долговых ценных бумаг, где они дешевле, чем на внутреннем рынке.

Увеличение внешнего долга стало, по сути дела, результатом многолетней целенаправленной политики США. В 1940-е гг. в США была принята Кейнсианская концепция дефицитного финансирования развития в целях обеспечения полной занятости. В 1960-е гг. бюджетный дефицит активно поддерживался в целях экономического развития. В результате федеральный бюджет сводился с профицитом лишь в 1960-м и в 1969 г. с середины 1970-х гг. проявилась тенденция нарастания дефицита независимо от фаз экономического цикла и в условиях полной занятости.

Для некоторых экономистов дефицитное сальдо обязательств международной инвестиционной позиции США служат аргументом для опасений за судьбу доллара в связи с возможным отливом денежного капитала из США из-за неблагоприятных событий в американской экономике. Однако такие аргументы не выдерживают критики. Они базируются на ложном представлении об экономических основах положения США в качестве страны-должника. Отрицательное сальдо международной инвестиционной позиции США это бухгалтерский показатель, который не является для этой страны негативной характеристикой. Данное сальдо отражает обязательства США перед иностранными инвесторами, которые вложили свои средства на рыночных условиях. Чтобы эти ресурсы переместились из США в другие регионы мира, там должны возникнуть более привлекательные условия для инвестирования.

В тоже время приток иностранного капитала стал существенным пополнением национального рынка кредитных ресурсов США и послужил влиятельным фактором роста американской экономики. США являются крупнейшим получателем международных ресурсов, их доля в объеме пассивов (обязательств) развитых стран составила в 2001 г. 33,4%. Многолетний масштабный приток иностранного капитала в США компенсирует нехватку национальных инвестиционных ресурсов, стимулирует предпринимательскую деятельность. [4,с.15]

Таким образом, именно дефицитный характер экономики США, высокий уровень внешних заимствований, их растущая роль в инвестициях позволили экономике США успешно развиваться в 1990-е гг. Именно США инициатор глобализации, в том числе финансовой глобализации. Внутренние макроэкономические процессы в США оказывают большое влияние на состояние международных финансовых рынков, их емкость, мобильность, ликвидность.

Таким образом, роль долговой экономики США, возрастающего государственного долга этой страны в формировании международного финансового рынка и финансовой глобализации трудно переоценить. На примере США мы наблюдаем открытую модель развития экономики с высоким уровнем привлечения ресурсов с мирового финансового рынка. Важную роль здесь играли и играют меры экономического характера, предпринятые администрацией страны. Это касается и либерализации банковской и иной финансовой деятельности, что усилило приток иностранного капитала. квалифицированные финансовые посредники, широкий выбор финансовых инструментов, возможность хеджирования рисков, гарантированный доход по вкладам и ценным бумагам все это привлекает и упрощает доступ финансовым потокам в американскую экономику извне. В результате торговый дефицит США в условиях политической стабильности и экономического роста обернулся притоком иностранного капитала в страну. Более высокая производительность труда в США позволяет иностранным инвесторам получать более высокие прибыли на вложенный капитал. В результате, вложения в американскую экономику становятся привлекательными как для национальных, так и иностранных инвесторов.

Внешний долг составная и постоянно растущая часть государственного долга США. В 2006 г. иностранным инвесторам принадлежит 43,13% размещенных долговых ценных бумаг США. Примерно 60% американского внешнего долга принадлежит иностранным официальным организациям центральным банкам, министерствам финансов (включая Минфин России) и другим государственным структурам. Основным держателем американских государственных обязательств, фактически фиксирующим дефицит США, остается Япония. [4, с.15]

Сильной стороной остается государственная инновационная политика, обеспечивающая постепенную государственную перестройку (за счет государственных заимствований), основанную на переходе к новым уровням технологий и инноваций. Значительная часть государственных заимствований идет на государственные инвестиции в реальный сектор и оборону и на развитие соответствующих смежных высокотехнологичных отраслей.

Германия. Государственный долг Германии и других индустриально развитых государств, стал одним из факторов развития финансового рынка и функционирования финансовой системы. По величине и темпам роста долга ФРГ стоит на третьем месте после США и Великобритании. Отношение государственного долга к ВВП составило к концу 2005 г. 67,5%, а к концу 2006г. 69%, что значительно превышает уровень, заявленный в Маастрихстских соглашениях. Необходимо отметить, что особенностью развития государственного долга ФРГ, в отличие от США, является тенденция к сокращению доли в нем федерального правительства и земель при росте задолженности общин. [4, с.15]

Государственные облигации Германии являются одним из наиболее ликвидных активов в мире и пользуются значительным спросом со стороны как национальных, так и иностранных инвесторов. К примеру, по оценкам западных специалистов, 30% валютных резервов России хранятся в евро, из них, в свою очередь, треть инвестируются в немецкие государственные ценные бумаги. Средства Стабилизационного фонда Российской Федерации, пополняемого за счет прибыли от продаж нефти и газа, также будут размещаться частично в облигации Германии.

Между тем фискальная ситуация остается неблагоприятной. Все дело в многомиллиардном недоборе налогов как в государственную казну, так и в бюджеты федеральных земель и городов, т.е. в конечном итоге, в дефиците федерального и местных бюджетов. Причиной дефицита налоговых поступлений в немецкую казну является массовый отток иностранных (в первую очередь американских) инвестиций в условиях продолжения болезненных преобразований в структуре экономики восточных земель, а также дальнейшего отлаживания механизмов функционирования экономики Еврозоны. Однако, помимо сложностей с налоговыми сборами, существует еще несколько значимых факторов, осложняющих ситуацию с бюджетом. Это увеличение пенсионных и социальных отчислений в связи с увеличением доли пенсионеров в общем количестве работающего населения (к 2010 г. на 100 работающих придется 62 пенсионера, а к 2030 г. уже 95), что, в свою очередь, подразумевает пересмотр пенсионной системы и системы социального обеспечения, а также других реформ в сфере занятости, что также требует дополнительного финансирования, при этом уровень безработицы все еще превышает 11%, требуются дополнительные государственные расходы как на содержание безработных, так и на их переобучение и повышение квалификации.

Таким образом. Правительство Германии проводит политику государственных заимствований в целях финансирования дефицита бюджета и рефинансирования существующих обязательств. При этом уровень дефицита бюджета и оббьем государственного долга последние годы превышает так называемые Маастрихтские критерии для стран членов Евросоюза (3 и 60% ВВП соответственно).

Следует отметить, что в условиях мирового финансового кризиса долговая политика правительства Германии остается взвешенной и сдержанной.

Россия.

Советский союз в свое время относился к категории первоклассных заемщиков. Такая репутация сформировалась на фоне практически полного отсутствия масштабных заимствований за рубежом. Однако последние годы существования СССР его внешний долг увеличивался темпами, которые опережали все основные экономические показатели развития страны, а по ряду параметров (прирост ВВП и национального дохода, производительность труда, увеличение экспорта) изменения носили прямо противоположный характер, при росте внешнего долга эти показатели неуклонно ухудшались. Таким образом, Советский Союз повторял путь, пройденный многими развивающимися странами в конце 1970-х гг., когда чрезмерные заимствования привели сначала к неплатежам, а затем к острейшему в послевоенный период кризису международной задолженности.

Принимавшиеся в тот период решения исходили из краткосрочных целей необходимости срочно закрыть многочисленные финансовые разрывы. По директивным указаниям брались любые кредиты на любых условиях. В результате такой политики долг на начало 1992 г. составил уже 100 млнд дол. Накопленную задолженность невозможно было погасить: резкое падание доходов бюджета, реформирование валютного режима в Российской Федерации (в частности переход от централизованной продажи валюты к единому курсу рубля и обязательной продаже валютной выручки) эти и целый ряд других обстоятельств требовали времени на адаптацию. Следует отметить и то обстоятельство, что в условиях действующих на тот момент советской системы ‘’управления’’ внешним долгом постепенно складывалась крайне неблагоприятная структура задолженности. В частности, резко увеличилась доля краткосрочной (до одного года) внешней задолженности. Был момент, когда эта задолженность составляла 44% всей суммы внешних обязательств бывшего СССР, хотя теория и мировая практика считает безопасным уровень, не превышающий 10%. К тому же отмечалась значительная несбалансированность между различными компонентами по видам использовавшихся в кредитных соглашениях валют, а также отсутствие согласования валютной структуры задолженности со структурой валютных доходов страны, номинированных, в основном, в долларах США. Другими словами, падение курса американской валюты приводило к резкому ( на сотни миллионов долларов США) увеличению долларового эквивалента как самой задолженности, так и платежей по ее обслуживанию.

Разумеется, имели значение и другие внутренние факторы, роль которых в нарастании кризиса платежеспособности СССР неоднократно обсуждалось в печати: рост дефицита бюджета, высокие темпы инфляции, низкая эффективность использования внешних заимствований и др., а также внешние факторы: значительные объемы «кредитов перестройки» займов, предоставленных под новый политический курс, распад системы СЭВ и продолжавшийся распад хозяйственных связей внутри бывшего СССР, падение цен на сырье и энергоносители. Таким образом, кризис платежеспособности, поразивший СССР в 1991 г. (де-факто 19 ноября 1991 г. был объявлен первый дефолт по советскому долгу), был обусловлен политическим и экономическим ходом развития страны, хотя действие внешних факторов, безусловно, усиливало кризисные тенденции. Российская Федерация уже не имела возможности как правопреемник бывшего СССР изменить наследуемую финансовую ситуацию, хотя и пыталась договориться об управлении внешним долгом бывшего СССР на коллективной основе. Фактически отказ республик СНГ от выделения соответствующей текущим платежам доли валютных средств вынудил Правительство Российской Федерации принять на себя всю ответственность по внешней задолженности бывшего СССР. Как следствие, молодое российское государство превратилось в одного из крупнейших в мире суверенных должников, хотя ее правительство самостоятельно привлекло первые иностранные займы только в 1992 году. [4, с.18]

За годы реформ 1991-1997 гг. Россия так и не смогла преодолеть хронический кризис государственных финансов, начавшийся в конце 1980х гг. Объективный характер большинства возникших трудностей и масштабы системного кризиса в России в начале 1990-х гг. не представляли иного выбора, кроме активного использования внешнего экономического содействия для обеспечения выживания хозяйства страны и снижения остроты социальных проблем.

Вместе с тем важно отметить, что в своих расчетах на финансовое содействие со стороны Запада российское руководство исходило также из нереальных предпосылок. Инициаторы демократических преобразований в России рассчитывали на широкую финансовую поддержку, включающую списание внешних долгов, как достойное вознаграждение России за политические и экономические реформы. Однако западные лидеры не только не собирались бескорыстно поддерживать демократические перемены в России, но и желали вернуть долги по обязательствам СССР.

Таким образом, долговая политика, проводящаяся в СССР и России в 1980-х и 1990-х гг., носила, в известной степени , вынужденный характер. Власти в силу отсутствия политики управления государственным долгом оказались не в состоянии привести расходы госбюджета в соответствие с доходами. Но тем не менее на протяжении 1990-х гг. целенаправленные меры позволили решить ряд важнейших задач. Были нормализованы отношения России с подавляющим большинством иностранных кредиторов, сформированы и начали своевременно исполнятся новые графики платежей по погашению и обслуживанию задолженности по кредитам, предоставленным не только России, но и бывшему СССР был создан соответствующий мировым стандартам (по техническому уровню и программному обеспечению, но не показателям ликвидности) рынок рублевых государственных ценных бумаг, восстановлен доступ Российской Федерации на мировой финансовый рынок. Ужесточение фискальной дисциплины, рост налоговых поступлений в федеральный бюджет, превышение его доходов над расходами, а также договоренности, достигнутые с рядом кредиторов о реструктуризации и списании части задолженности бывшего СССР, не только позволили отказаться от крупных и дорогих заимствований, но дали возможность уменьшить абсолютные и относительные размеры государственного внешнего долга. [Приложение №1]

Внешний долг России на 1 октября 2007 года составил 430,9 млнд. дол. Масштабные заимствования осуществлялись главным образом частным сектором. Внешние долговые обязательства российских банков возросли на 46,5 млнд. дол., а их доля во внешнем долге экономики увеличилась с 32,6% на начало 2007 года до 34,3% на 01.10.07. большая часть заемных ресурсов поступила в форме кредитов. Их доля составила 66,9% всего объема долга сектора. По прочим секторам экономики отмечено рекордное увеличение внешнего долга на 69,7 млнд. дол., или на 43,4%. На 01.01.07 он составлял 230,4 млнд. дол., а доля совокупных обязательств всех секторов экономики перед нерезидентами 53,5%. В структуре долга данной категории наибольшая доля приходилась на кредиты, привлеченные из-за рубежа 79,4%. положительным является факт превалирования в структуре внешнего долга обязательств со сроком погашения более 1 года 76,6% (330,2 млнд. дол.). впрочем, у России значительные международные резервы. Их объем на 01.01.08 составил 490,7 млнд. дол. [9, с.23]

Мировой финансовый кризис привел к удорожанию стоимости заемных ресурсов во всем мире и к уменьшению числа потенциальных инвесторов, поэтому странам, живущим за счет иностранных займов, приходится искать иные источники финансирования либо платить за кредиты по возросшим ценам.

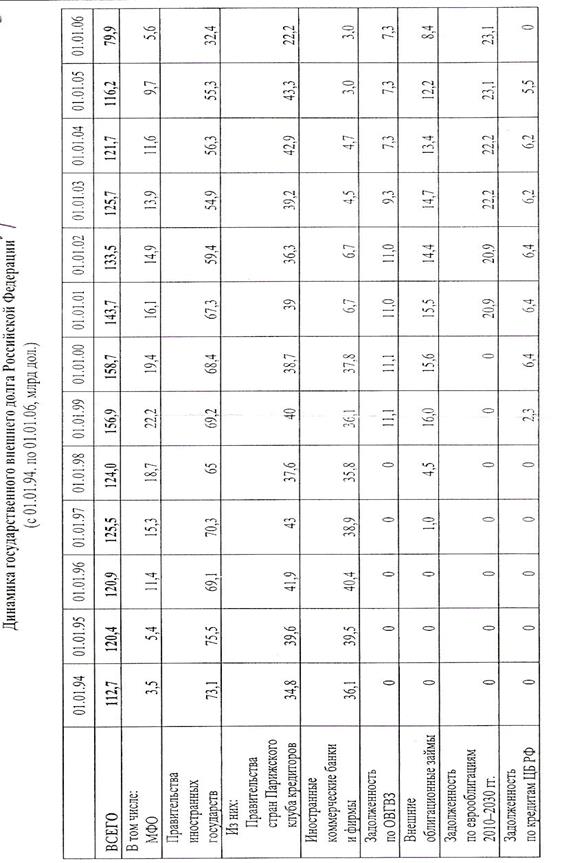

Таблица №1

Истоки внешнего долга России (млнд, дол.)

[2, с.21]

Из приведенных выше данных видно что внешний долг России с течением времени увеличивается с нарастающими темпами.

Анализируя мировой опыт регулирования внешнего долга, можно сделать следующие выводы:

1. уровень внешнего долга не должен превышать установленный критерий финансовой безопасности в 60% ВВП. После повышения данного индикатора усиливаются системные и финансовые риски в стране и требуется целый ряд мероприятий упреждающего характера с целью недопущения возможных кризисных явлений в экономике.

2. при увеличении внешнего долга предпочтение следует отдавать заимствованиям на долгосрочной основе. Краткосрочные кредиты в силу небольшого периода их обращения не могут быть инвестированы в реальный сектор экономики, и выплаты по ним наступают быстрее, что может привести к оттоку капитала из страны.

3. значительное увеличение внешнего долга усиливает зависимость страны от иностранных кредиторов, которые в будущем могут диктовать свои условия.

4. при наращивании объемов внешнего финансирования важное значение имеет расходование заимствованных средств. Если внешние заимствования направляются на инвестирование быстрорастущих секторов экономики, на обновление производственной базы предприятий и внедрение новых технологий, то это позволит стране в будущем увеличить экономический рост и рассчитаться за привлеченные средства.

5. согласно индикатору финансовой безопасности, уровень золотовалютных резервов должен быть не меньше суммы стоимостного объема импорта за один квартал и суммы, необходимой для погашения краткосрочной задолженности (до одного года) государственного, банковского и корпоративного секторов и процентных выплат по ней. Наличие достаточных золотовалютных резервов и накопленных средств в стабилизационных фондах дает экономике страны определенный запас прочности, позволяющий привлекать внешние займы без угрозы для безопасности финансовой системы.

В результате проведенного исследования установлено, что макроэкономические эффекты государственного долга являются качественными оценками экономических процессов и явлений, созданных влиянием государственного долга на экономику. Они проявляются через изменение параметров макроэкономической конъектуры, фискальной и монетарной политики государства, национального богатства, экономического развития, политической стабильности государства и ее экономической независимости, а следовательно, является объектом статистического изучения. Основными эффектами государственного долга, является увеличение совокупного спроса и ВВП в краткосрочном периоде и уменьшение уровня сбережений, инвестиций и национального богатства в долгосрочном периоде.[11,c.24]

Таким образом, государственный долг влияет на экономический рост, денежное обращение, уровень инфляции, ставки рефинансирования, занятости, объема инвестиций в экономику страны в целом и реальный сектор экономики, приводит к сокращению инвестиционных ресурсов в экономике, нарушению воспроизводственных процессов, снижению экономического роста [3,c.58].

3. Государственный долг Республики Беларусь и проблемы его управления

К началу XXI века мировая финансовая система приобрела долговой характер. В мире не осталось государств, за исключением некоторых стран-экспортеров нефти, не имеющих внешней задолженности. Сущность внешнего долга многогранна. Привлечение внешних ресурсов является возможностью дополнительного финансирования национальной экономики. Также внешние займы являются неинфляционным источником покрытия бюджетного дефицита.

Однако существуют и отрицательные моменты. Благодаря внешним займам создается так называемый долговой навес -- будущие затраты государства, связанные с погашением и обслуживанием внешнего долга. Накопление иностранной задолженности может привести к трудностям с ее обслуживанием, перерастающим в долговые кризисы и дефолты. В ряде случаев внешний долг является инструментом политического влияния на страну-должника и создает угрозу национальной безопасности. По международным стандартам Республика Беларусь имеет скромный внешний долг. Например, по данным Всемирного банка в 1993 году отношение внешнего долга к ВВП составляло для нашей республики 4%, а среди стран с переходной экономикой и развивающихся стран сопоставимая величина данного показателя была тогда только у некоторых бывших республик Советского Союза (Азербайджан - 1%, Латвия -4%, Эстония - 4%, Литва - 5%, Туркменистан - 5%, Узбекистан - 5%, Молдова - 6%, Украина - 6%, Киргизия - 7%, Армения - 7%, Казахстан - 7%). К 1998 году только Беларусь имела отношение внешнего долга к ВВП на уровне 5%. Данный показатель у большинства транзитных стран вырос весьма значительно (для уже названных стран он составил: Азербайджан - 18%, Латвия - 12%, Эстония - 15%, Литва - 19%, Туркменистан - 88%, Узбекистан - 16%, Молдова - 63%, Украина - 30%, Киргизия - 69%, Армения - 42%, Казахстан - 26%). [12, с.15]

Казалось бы, долговых проблем у республики не существует. Однако формально незначительный внешний долг республики (около 80 долларов США на человека, для сравнения в России -- около 1000 долларов) уже не один год требует значительных усилий государства по его обслуживанию и погашению. С 1992 года мы начали активно использовать иностранные финансовые ресурсы. Особо отметим, что в отличие от России, которая приняла на себя всю тяжесть долгов бывшего Советского Союза, Республика Беларусь создавала свой долг самостоятельно. [12, с.17]

Внешний долг республики появился в 1992г. Первые кредиты были предоставлены Комиссией Европейского сообщества, США, Германией и Россией. Эти заемные средства были использованы для закупки зерна, сахара, подсолнечного масла, детского питания, медикаментов и медицинского оборудования, стабилизации платежного баланса и покрытия бюджетного дефицита. Такая направленность использования внешних заемных средств на социально-значимые и невалютоокупаемые проекты сохранилась до настоящего времени, предопределив проблемы с погашением и обслуживанием значительной части долга.

Условно можно выделить два периода в истории белорусских внешних заимствований. До 1996 года республике удавалось ежегодно привлекать в свою экономику в от 327,5 до 583,7 млн.долл.США иностранных кредитных средств, при этом ежегодное погашение основного долга не превышало 50% от привлекаемых в том же году средств.

В 1996 году произошло значительное уменьшение внешнего долга. На конец 1995 года внешний долг составлял 1513,1 млн. долларов, в течение 1996 года привлечено 453,8 млн.долл.США, а погашено 96,2 млн.долл.США. Таким образом, на конец 1996 года внешний долг должен был достичь размера в 1870,7 млн.долл.США. Однако реально он составил только 950 миллионов.

Начиная с конца 1996 - начала 1997 года начался второй этап в развитии внешнедолговой ситуации в республике. Участие международных финансовых организаций в инвестиционных процессах нашей страны ограничились, в основном, технической и консультационной помощью, новые займы практически не предоставлялись. В это же время обострилось положение с обслуживанием предприятиями ранее привлеченных кредитов, сузился круг стран, которые предоставляют нашей стране новые займы. Кроме того, по привлеченным ранее кредитам наступили сроки уплаты основных сумм долга. Пик платежей по погашению и обслуживанию внешнего долга пришелся на 2000 год, однако положение было несколько смягчено путем проведения серии двусторонних переговоров с австрийскими и немецкими кредиторами о переносе части платежей на более поздние сроки (от полугода до 4 лет). В 2000 году Республика Беларусь получила иностранных кредитов под гарантию правительства на сумму 152,9 млн.долл.США, что в 2,6 раза больше, чем в 1999 году и в 1,7 раза больше, чем в 1998, хотя это в 3,8 раза меньше, чем было получено в 1993 году. Всего за период с 1992 по 2003 год (по состоянию на 01.01.2004 по данным Минфина) Беларусью фактически привлечено иностранных кредитов под гарантии Правительства Республики Беларусь на сумму 2624,7 млн. долл. США. Заемные средства использованы для закупки технологического оборудования в рамках реализуемых экспорто-ориентированных или импортозамещающих проектов, а также, частично, для пополнения оборотных средств предприятий. За счет средств внешних займов профинансированы поставки оборудования для предприятий нефтеперерабатывающего комплекса, машиностроения, сельского хозяйства, связи и информатики, энергетики, легкой и местной отраслей промышленности. Развивается сотрудничество и в сфере предоставления инжиниринговых и строительных услуг. Фактически в 2003 году профинансированы поставки товаров и услуг под гарантии Правительства на сумму 48,83 млн. долларов США, что значительно ниже уровня поступлений в течение последних трех лет (фактически получено в 2000 году - 152,9 млн., 2001 году - 118,2 млн., 2002 году - 142,54 млн. долларов США). В 1 квартале 2004 года фактически привлеченные средства внешних займов составили 6,363 млн. долларов США. Снижение в поступлении кредитных средств в республику в 2003 году обусловлено как завершением ряда проектов (строительства ГП «Гостиничный комплекс «Минск», реконструкции Мозырского НПЗ, закупки сельхозтехники и машинокомплектов и др.), так и отсутствием новых валютоокупаемых инвестиционных проектов. Количество задействованных источников внешнего заимствования сократилось до четырех (Германия, Чехия, Кувейт и МБРР) по сравнению с 2002 годом, когда кредитные ресурсы поступали в рамках межправительственных и межбанковских соглашений с Россией, Германией, Австрией, Чехией, Польшей, Турцией, Кувейтом, ЕБРР и МБРР. В то же время потенциал действующих кредитных линий значительно превышает сумму привлеченных внешних государственных займов под гарантии Правительства.

По показателям, используемым международными финансовыми организациями для оценки внешнего долга, Республика Беларусь относится к группе стран с наименьшим уровнем закредитованности. По данным на 1 января 2004 года отношение внешнего долга Беларуси к валовому внутреннему продукту (ВВП) не превысило 4,3 % (максимально допустимый показатель по методике МВФ - 50%), отношение платежей по обслуживанию и погашению внешних займов к объему экспорта товаров и услуг - 1,7 % (при нормативе - до 30%), отношение внешнего долга к объему экспорта товаров и услуг - 6,4% (норматив - не более 275%) Несмотря на значительные потребности экономики страны в притоке иностранного капитала, в том числе в форме кредитов, в начале февраля 2004 года Правительство и Национальный банк Беларуси приняли согласованное решение об отсутствии необходимости привлечения в страну кредитных ресурсов Международного валютного фонда. В дальнейшем сотрудничество с Фондом, который прекратил кредитование Беларуси с 1996 года из-за несоответствия проводимой в стране экономической политики его рекомендациям, будет ограничено работой технических миссий. В конце января 2004 года Минфин осуществил очередной платеж по кредиту МВФ в сумме 5,84 млн. СДР. Остаток задолженности на 01.04.2004 по кредитам МВФ составил 11,68 млн. СДР (приблизительно 17,3 млн.долл. США). В сложившейся ситуации правительство увеличивает объемы заимствований на внутреннем рынке. Объем находящихся в обращении государственных краткосрочных облигаций и государственных долгосрочных облигаций, номинированных в белорусских рублях, увеличился за январь-март 2004 г. на 19,2% до 740,4 млрд. рублей по номиналу. При этом увеличение объемов эмиссии государственных долговых бумаг происходит при профиците бюджета (за январь-март он составил 118 млрд. рублей, или 1,2% от ВВП) и росте чистых иностранных активов Нацбанка и Правительства. Исходя из того, что профицит бюджета - явление временное, увеличение объемов эмиссии долговых бумаг особого вреда экономике страны нанести не могло.

Таблица №2

Изменение основных составляющих внешнего долга и золотовалютных резервов Беларуси с 01.01.2005г. по 01.04.2007г. (млн. USD)

[5, с.12]

На основании последних данных величина государственного долга Беларуси вплотную приблизилась к очень значительной сумме. В структуре государственного долга видны тенденции сокращения внешнего госдолга при постепенном возрастании долга внутреннего, за счет которого и обеспечивается прирост совокупной задолженности. Интересно, что государство не стесняется осуществлять дополнительные заимствования сверх потребностей рефинансирования существующего долга при профиците бюджет.

Основным внешним источником финансирования государственных нужд являются связанные кредиты, предоставляемые по схемам экспортного финансирования белорусским предприятиям под гарантии Правительства. В предыдущие несколько лет основными получателями иностранных кредитов под гарантии правительства были организации, занимающиеся поставками сельхозтехники в республику.

Таблица №3

Относительные показатели внешнего долга

Республики Беларусь за 1996-2008 гг

[7, с.108]

[Приложение №2]

Таким образом, показатели кредитной безопасности РБ имеют значительный запас прочности и далеки от критических, что свидетельствует о потенциальных возможностях выполнения ранее принятых долговых обязательств и получения новых кредитов. Это обстоятельство признается международными экспертами.

Постановка вопроса о совершенствовании управления государственным долгом рассматривается нами в увязке с актуальной задачей – уменьшения долговой зависимости Беларуси от зарубежного капитала.

Управление государственным долгом - это совокупность мероприятий государства, направленных на погашение долга; механизм формирования и реализации одного из направлений финансовой политики государства, связанного с его деятельностью на внешних и внутренних финансовых рынках в качестве заемщика, кредитора или гаранта. К мероприятиям, способствующим погашению государственного долга, относятся: выплаты кредиторам; погашение внешних и внутренних займов; предоставление гарантий; изменение условий выпущенных займов; определение условий выпуска и размещения новых государственных долговых обязательств и др.. Выполнение мероприятий зависит от принятия обоснованных решений в процессе управления государственным долгом, что базируется на анализе объема и структуры долга, объективной оценке его текущего состояния. Для оценки государственного внешнего долга применяются показатели соотношения суммы внешнего долга и объема экспорта в денежном выражении, доли расходов на погашение и обслуживание государственного внешнего долга в экспортной выручке, характеризующие уровень долгового бремени для национальной экономики. Управление государственным долгом представляет собой непрерывный процесс, включающий несколько этапов: привлечение финансовых ресурсов путем размещения ценных бумаг, погашение и обслуживание долговых обязательств. Государственные долговые обязательства погашаются за счет бюджетных доходов, золотовалютных резервов страны, денежных средств, полученных от продажи государственной собственности, а также новых заимствований. Методы управления государственным долгом можно подразделить на административные и финансовые.

Административные методы основаны на быстром и четком выполнении отдельных распоряжений органов государственной власти и управления; они не предусматривают оценку экономической эффективности и результатов действий по управлению государственным долгом.

Финансовые методы состоят в выборе способов и форм обеспечения погашения государственного долга с помощью анализа финансовых показателей и нацелены на максимизацию эффекта от привлекаемых займов при минимальных издержках, связанных с их погашением и обслуживанием. Наиболее оптимальное сочетание административных и финансовых методов обусловлено внутренним и внешними экономическими и политическими факторами. В условиях долгового кризиса, когда государство испытывает трудности с выполнением ранее взятых обязательств по погашению и обслуживанию государственной задолженности, используются: рефинансирование, конверсия, реструктуризация, аннулирование и списание государственных долгов.

Рефинансирование это повторное заимствование для того, чтобы рассчитаться по старому займу (обычно связано с переводом краткосрочной задолженности в долгосрочную с целью улучшения условий займа). Опасность этого метода управления долгом заключается в том, что он может вовлечь заемщика в бесконечную спираль наращивания долга до того момента, пока кредиторы не откажутся предоставлять новые займы. рефинансирование может дать краткосрочный экономический эффект, но малоэффективно в долгосрочном периоде.

Реструктуризация это изменения в условиях долгового контракта, в соответствии с которыми кредитор предоставляет должнику какую-либо уступку или преимущество. Например, кредитор может пролонгировать сроки выплаты долга, временно отсрочить выплату процентов по долгу, принять меньший платеж, чем обусловлено в договоре. Реструктуризация дает должнику время для изменения экономической ситуации. Однако объявление о реструктуризации долга может ограничить доступ к другим источникам финансирования, негативно влияет на поведение коммерческих банков и инвесторов, что выражается в снижении объемов прямых иностранных инвестиций, вывозе капиталов из страны, т.е. ведет к снижению оценки конкурентоспособности государства.

Конверсия предполагает различные механизмы сокращения величины внешней задолженности и облегчения условий по обслуживанию внешнего долга. Это может быть обмен долговых обязательств на собственность должника или на ценные бумаги государства-должника. Данный процесс может быть реализован путем проведения тендеров по обмену пакетов акций приватизированных предприятий на внешние долговые обязательства государства. Данная схема является трудоемкой, но позволяет привлечь стратегических инвесторов. Обмен долговых обязательств может проводится и путем создания инвестиционных фондов, в активы которых передаются принадлежащие государству пакеты акций приватизированных предприятий. Использование данного метода ограничивается количеством предприятий, которые подлежат приватизации. Кроме ого, ряд предприятий, представляющих интерес для инвесторов, может являться стратегически важными объектами для государства и важным объектами социально-экономической инфраструктуры.

Аннулирование отмена, полный отказ правительства платить по внешним обязательствам, признание этих обязательств недействительными. Например, с победой Октябрьской революции 1917 г. советское правительство аннулировало долги царской России. Власти США, координирующие усилия по оказанию экономической помощи Ираку, призвали страны-кредиторы списать иракский внешний долг. Общий внешний долг Ирака составляет 140 млнд. дол., которые были заимствованы в период с 1980-го по 1988 г. для ведения военных действий с Ираном. Саудовская Аравия списала 80% долга Ираку, что составляет около 15 млнд. дол. Еще 52 страны согласились списать от 80% до 100% иракского внешнего долга. [9, с.19]

Таким образом, мы видим, что управление государственным долгом непосредственно влияет на экономический рост, уровень инфляции, систему денежного обращения и на функционирование экономики в целом. Таким образом целью управления государственным долгом являются выработка экономически обоснованного соотношения между потребностями государства в дополнительных финансовых ресурсах и затратами по их привлечению, поддержание объема долга на экономически безопасном уровне. поэтому система управления государственным долгом должна быть ориентирована на обслуживание стратегических инвестиционных проектов, а государство выступать координатором и гарантом производственных инвестиций в рамках выработанной стратегии экономического роста.

Заключение

Как известно, посредством государственных заимствований органы власти получают дополнительные финансовые ресурсы, необходимые для финансирования общегосударственных потребностей, не обеспеченных доходами. Государство становится полноправным участником рынка капиталов, его долговые обязательства погашаются за счет бюджетных средств (доходов), золотовалютных резервов страны, финансовых ресурсов, полученных от продажи государственной собственности, а также новых заимствований.

Бюджетная, долговая и валютная политика государства неразрывно связаны между собой: государственный долг влияет на экономический рост, денежное обращение, уровень инфляции, ставки рефинансирования, занятости, объема инвестиций в экономику страны в целом и реальный сектор экономики, приводит к сокращению инвестиционных ресурсов в экономике, нарушению воспроизводственных процессов, снижению экономического роста. Рано или поздно заимствования выходят за рамки возможностей государства, что вызывает необходимость сокращения расходов на социальные, инвестиционные и другие цели, не связанные с погашением и обслуживанием долга. Необоснованная бюджетная, денежно-кредитная и курсовая политика государства вызывает неуверенность на финансовых рынках в отношении инвестиционного климата, побуждая инвесторов к выдвижению требований более высокой премии за риск. Это особенно касается стран, развивающих и формирующих рынки ценных бумаг, где заемщики и кредиторы могут воздержаться от принятия долгосрочных обязательств, что может негативно отразиться на развитии финансовых рынков и экономическом росте.

К важнейшим законодательно закрепленным мерам по управлению государственным долгом относятся установление предельных объемов государственного внутреннего и внешнего долга, границы внешних заимствований с разбивкой по формам обеспечения обязательств; источники внутреннего финансирования бюджетного дефицита, включая поступления от эмиссии государственных ценных бумаг; предельный размер внешних заимствований; расходы на обслуживание государственного внутреннего и внешнего долга; верхние пределы государственных внутренних и внешних гарантий. Чрезмерный рост государственного долга несет в себе угрозу для экономической безопасности страны и стабильности бюджетной системы.

В связи с этим также следует учитывать, что система управления государственным долгом по своей политико-экономической сути должна включать определение цели и обоснованность государственных заимствований, минимизацию стоимости долга для заемщика, эффективное использование, учет и контроль за расходованием привлекаемых ресурсов, усиление инвестиционного характера займов, обеспечение своевременного возврата полученных кредитов. Это предполагает формирование единой системы управления государственным долгом.

Для того чтобы более четко обозначить направления совершенствования процесса управления государственным долгом, следует иметь в виду, что на рынке государственного внутреннего долга за последние годы произошли позитивные перемены: проведена новация по государственным ценным бумагам, отлажена инфраструктура и нормативное регулирование рынка государственных ценных бумаг. Все это в определенной степени восстановило доверие инвесторов к рынку внутренних заимствований, привело к увеличению ликвидности рынка.

На основе приведенной выше информации можно сделать следующий вывод: управления государственным долгом является одним из основных инструментов экономической политики государства. В связи с этим на передний план снова выдвигается проблема государственного долга.

В общем можно сказать, что положение нашей страны сложно, но не безнадежно. Оживление экономики вселяет надежду. Значительно улучшилась динамика поступления доходов в бюджет, снизилась задолженность по выплатам заработной платы, погашены задолженности по выплате пенсий. Но все равно вопрос государственного долга остается открытым, он требует решения и стабильного оживления экономики не на короткий период, а куда более длительный.

Список используемой литературы.

1. Астапов, К. Управление внешним и внутренним государственным долгом в России /К.Астапов// Мировая экономика и международные отношения. – 2003. №2. с.14-27.

2. Борисов, С.М. Новое о внешнем долге России / С.М. Борисов // Деньги и кредит. 2008. №8. с.15-21.

3. Воронин, Ю. Управление государственным долгом / Ю. Воронин, В. Кабашкин // Экономист. 2006. №1. с.58-67.

4. Дмитриев, В.А. Внешнее заимствования государств: теоретический, практический и региональный аспекты / В.А.Дмитриев//Деньги и кредит.-2006.-№10.- с.10-22.

5. Желиба, Б. Внешний долг и экономическая безопасность государства / Борис Желоба // Вестник Ассоциации белорусских банков. 2007. №38. с.11-15.

6. Макроэкономика: учебное пособие / Н.И. Базылев, М.Н. Базылева, С.П. Гурко и др. – Мн.: БГЭУ, 1998. – 216 с.

7. Перепелица, В. Внешний долг Республики в разрезе секторов экономики/ В. А. Перепелица // Банкаускi веснiк. 2008. №20 с.104-109.

8. Пилипенко, А.А. Финансовое право: учебное пособие для вузов – Мн.: Книжный Дом, 2007. – 608 с.

9. Попкова, А. Мировой опыт регулирования внешнего долга / Анна Попкова // Вестник Ассоциации белорусских банков. 2008. 11 июля (№25/26). с.17-23.

10. Соснин, А. Тяжесть бремени государственного долга /А. Соснин// Мировая экономика и международные отношения. 2002. - №1. с.30-37.