| Скачать .docx |

Реферат: Инфляция и политика регулирования доходов

МЕЖДУНАРОДНАЯ «ЛИГА РАЗВИТИЯ

НАУКИ И ОБРАЗОВАНИЯ»

МЕЖДУНАРОДНАЯ АССОЦИАЦИЯ РАЗВИТИЯ НАУКИ,

ОБРАЗОВАНИЯ И КУЛЬТУРЫ

МЕЖДУНАРОДНЫЙ «ИНСТИТУТ УПРАВЛЕНИЯ»

(г. Архангельск)

Кафедра экономики

КОНТРОЛЬНАЯ РАБОТА

по дисциплине

«ЭКОНОМИЧЕСКАЯ ТЕОРИЯ»

на тему «Инфляция и политика регулирования доходов»

Студент(ка)_______________________________

Факультет________________________________

Курс_____________________________________

Группа___________________________________

Специальность(шифр)______________________

Руководитель_____________________________

_________________________________________

(Ф.И.О.)

Архангельск

2009

СОДЕРЖАНИЕ:

Введение стр. 3

1.Понятие инфляции стр.4

1.1. Инфляция спроса и инфляция издержек стр.6

1.2. Виды инфляции стр.6

2. Инфляция и безработица. Кривая Филлипса стр.10

3. Измерители показатели инфляции стр.12

3.1. Индексы Ласпейреса, Пааше и Фишера стр.12

4. Последствия Инфляции стр.14

5. Регулирование инфляции стр.16

5.1. Управление инфляцией в переходной экономике стр.16

5.2. Антиинфляционная политика стр.17

6. Вывод стр.20 Список используемой литературы стр.21

Введение:

В настоящее время инфляция – один из самых болезненных и опасных процессов, негативно воздействующих на финансовую, денежную и экономическую систему в целом. Инфляция не только обозначает снижение покупательной способности денег, но и подрывает возможности хозяйственного регулирования, сводит на нет усилия по проведению структурных преобразований, восстановление нарушенных пропорций.

По своему характеру, интенсивности, проявлениям инфляция бывает весьма различной, хотя и обозначается одним термином. Инфляционные процессы не могут рассматриваться как прямой результат только определенной политики, политики расширения денежной эмиссии или дефицитного регулирования производства, т.к. рост цен оказывается не просто следствием «злой воли» непродуманных акций государственных чиновников, а неизбежным результатом глубинных процессов в экономике, объективным следствием нарастания диспропорций между спросом и предложением, производством предметов потребления и средств производства, накоплением и потреблением и т.д. В итоге процесс инфляции (в различных его проявлениях) носит весьма устойчивый, трудно управляемый характер.

Инфляция возникает, когда государство покрывает свои расходы с помощью печатного станка. Инфляцию лучше всего обуздывать путем жесткого контроля бюджета, избегая при этом инфляционного финансирования.

В мире почти нет стран, где бы во второй половине 20 в. не было инфляции. Она как бы пришла на смену прежней болезни рыночной экономике, которая стала явно ослабевать, - циклическим кризисам. По-прежнему актуальна проблема инфляции и для России.

1.Понятие Инфляции

Инфляция – это обесценение денег, снижение их покупательной способности. Инфляция проявляется не только в повышении цен. Наряду с открытой, ценовой имеет место скрытая, или подавленная, инфляция, проявляющаяся, прежде всего, в дефиците товаров и услуг при неизменных ценах или невыплате заработной платы в срок, что означает её последующую выплату обесцененными деньгами.

Но не всякое повышение цен служит показателем инфляции. Цены могут повышаться в силу улучшения качества продукции, ухудшения условий добычи топливно-сырьевых ресурсов, изменения общественных потребностей. Но это будет, как правило, не инфляционный, а в определенной мере логичный, оправданный рост цен на отдельные товары.

Например, переход на выпуск новых модификаций автомобилей с экономичным двигателем, соответствующим международным стандартам, очевидно, приведет к повышению отпускной цены: более совершенная и качественная продукция требует больших затрат и ценится выше. В то же время систематический рост цен на серийно производимые автомобили одной и той же модели без каких-либо улучшений, а нередко и с ухудшением отделки и понижением надежности в эксплуатации носит ярко выраженный инфляционный характер.

Существует и несколько иной взгляд на природу инфляции, что вполне естественно, т.к. она представляет собой чрезвычайно сложный, противоречивый, недостаточно изученный процесс. Некоторые авторы под инфляцией понимают повышение общего уровня цен в экономике. Однако в реальной практике изменяются не только цены на товары, но и измерители их ценности – деньги, причем не только под влиянием ценовых сдвигов, но и, например, под воздействием конъюнктурных колебаний.

Бесспорно одно: падение покупательной способности денег и повышение цен на товары теснейшим образом взаимосвязаны. Инфляция – это снижение покупательной способности денег, которое проявляется чаще всего в повсеместном повышении цен. В буквальном переводе с латинского инфляция означает «вздутие», т.е. переполнение каналов обращения избыточными бумажными деньгами, не обеспеченными соответствующим ростом товарной массы.

Наиболее распространенная причина инфляции - денег много, товаров мало; покупательский спрос превышает товарное предложение. Деньги «охотятся» за товарами. Причина роста цен обычно не одна, их бывает несколько. В основе инфляционного повышения цен могут лежать различные, как правило, взаимосвязанные факторы. При этом меняются масштабы, характер, темпы инфляции.

В январе-июле 1998 г. цены на потребительском рынке России практически стабилизировались, их среднемесячный рост не превышал 0,5%. С августа 1998 г. прирост потребительских цен стал быстро нарастать, и к декабрю их уровень (по отношению к декабрю 1997 г.) поднялся на 84,4%. Во втором и третьем кварталах 1999г. инфляционный рост цен несколько стабилизировался.

При относительно стабильных объеме и структуре производства и постоянной скорости обращения денег основным фактором ценовых сдвигов становится изменение объема денежной массы. Если предложение денег равно спросу на них, то уровень цен остается неизменным. Увеличение количества денег в обращении приводит к повышению цен. Связь между денежной массой и движением цен не только прямая, но и обратная: растут цены – увеличивается денежная масса, увеличивается количество денег в обращении – растут цены.

1.1.Инфляция спроса и инфляция издержек

Рассматривая причины инфляции, экономисты проводят различие между двумя ее видами: инфляцией спроса (инфляцией покупателей) и инфляцией издержек (инфляцией продавцов). В сущности, это две, как правило, взаимосвязанные, но неравнозначные причины инфляции: одна – со стороны спроса (избыток денежных средств у покупателей), другая – со стороны предложения (рост производственных издержек).

Инфляция спроса - это вид инфляции, порождаемый избытком совокупного спроса, за которым по тем или иным причинам не успевает производство. Избыточный спрос приводит к взлету цен. Избыток денег образуется при дефиците товаров. Подобная ситуация на внутреннем рынке нашей страны наблюдалась в 70-80-х гг.

Чтобы финансировать дополнительные расходы, государство выпускает бумажные деньги, не обеспеченные товарной массой. Подобная практика выпуска «нематериальных» денег представляет собой своего рода инфляционный налог. Печатание дополнительных денег практически ничего не стоит государству, но позволяет наращивать расходы. Налог падает на общество, прежде всего на тех, кто имеет сбережения, хранит наличные деньги.

Ценность старых денег, находящихся у населения, стремительно падает. Если, к примеру, в течение года цены выросли на 130%, значит, покупательная сила рубля упала в 2,3 раза.

Инфляция спроса может иметь смысл при специфических условиях: при низком темпе экономического роста, наличии недозагруженных мощностей. В этом случае подстегивание спроса послужит своеобразным стимулом активизации производства.

Как отмечалось, развитие инфляции может иметь место и без дополнительного подстегивания спроса. Инфляционный рост цен происходит в условиях, когда спрос не растет, а падает. Причину следует искать со стороны предложения. Это другой вид инфляции – инфляция издержек. Механизм инфляции начинает раскручиваться в силу того, что растут издержки.

Возможны два исходных момента:

- издержки начинают расти в результате повышения заработков (давление профсоюзов) и в силу удорожания сырья и топлива (рост цен на импорт, изменение условий добычи, повышение транспортных расходов и т.п.)

- производители повышают цены, используя свое монополистическое положение или создавая его путем сговора. В отличие от инфляции спроса инфляция издержек, по мнению ряда экономистов, обладает некоторыми предпосылками к самопогашению. Повышение цен в результате роста издержек ведет к сокращению производства, а это неизбежно сопровождается обострением конкуренции, поискам средств, направляемых на рационализацию производства, снижение производственных и трансакционных издержек. В реальной действительности выделить два вида инфляции довольно трудно. Важно учитывать, какой вид инфляции является генератором инфляционного роста цен. В России все более важную роль стала играть инфляция издержек (возросли цены на сырье, топливо и комплектующие, сохраняя высокий уровень монополизации). Что касается платежеспособного спроса населения, то он сокращается или растет крайне неравномерно.

Различают также особый вид – структурную инфляцию . Такое наименование получила инфляция, сочетающая элементы инфляции спроса и инфляции издержек. В ее основе - процесс, связанный с изменением структуры спроса. Подобный процесс рассмотрим на примере ситуации, сложившейся в России.

В российской экономике образовался разрыв двух секторов – финансового и реального. Деньги «уплывают» в финансовые спекуляции, а реальный сектор испытывает острую нехватку денежной массы. Отсюда неплатежи, задолженность, задержки в расчетах, невыплаты в срок заработной платы.

Цены росли, а денежная масса не поспевала за ростом цен. Оптовые цены за период с 1991 по 1995 г. выросли в 3500 раз, а выпуск денег – в 500 раз. Иными словами, оптовые цены на товары росли в шесть раз быстрее, чем денежная масса. Сочетание инфляционных процессов с одновременным спадом производства называется стагфляцией.

В Росси при отсутствии конкуренции и сохранении монополизма производителей проводимый курс реформ не поправил, а лишь обострил и усилил ценовые несоответствия и перекосы. Структура производства оказалась еще более деформированной. Относительный «вес» потребительских товаров в совокупном национальном продукте снизился, а доля топливно-сырьевого сектора возросла, хотя ставилась прямо противоположная задача.

1.2. Виды инфляции

1.2.1.«Импортируемая инфляция»

Существует несколько каналов так называемой импортируемой инфляции. Один из них связан с колебаниями валютных курсов. Если курс национальной валюта падает, то более выгодным становится экспорт, но в невыгодном положении оказываются импортеры. Чтобы получить в соответствующих размерах «подорожавшую» иностранную валюту, потребную для закупки очередных партий импортируемых товаров, импортеры поднимают внутренние цены. И при сохранении прежнего уровня мировых цен для приобретения требуемого количества американских долларов или немецких марок теперь необходимо выручить (от продажи ранее закупленных по импорту товаров) большее количество национальной валюты. В итоге внутренние цены на импортируемые товары возрастают.

Одномоментное падение курса рубля по отношению к доллару во время «черного вторника» в октябре 1994 г., обвальная девальвация (снижение фиксированного курса рубля) в сочетании с дефолтом в августе 1998 г. повлекли за собой повышение цен на потребительские товары, а затем и на другие виды товаров внутреннего российского рынка.

Инфляционное повышение цен может происходить и в последствие ожидаемого снижения курсовой стоимости рубля, его предполагаемой девальвации.

Таким образом, между валютным курсом национальной валюты и движением внутренних цен существует прямая и обратная связь. Падение обменного курса (например, рубля на доллары) подталкивает рост цен, а повышение цен, в свою очередь, неизбежно влечет снижение покупательной способности национальной валюты и соответственно изменение ее валютного курса.

Другим каналом стимулирующим инфляционное движение внутренних цен, служит расширение денежной массы вследствие нарастающего притока на внутренний рынок иностранной валюты. В российской экономике функционируют две валюты: рубль и доллар. Происходит процесс долляризации денежного рынка страны.

Иностранная валюта на денежном кредитном рынке России больше, чем рубля. Доллары, которые не отложены про запас, используются на закупку импорта, на покупку недвижимости за пределами страны, на вклады, которые направляются в иностранные банки, а также на расчеты в теневой экономике.

При наличии двух валют регулировать ситуацию на денежно кредитном рынке становится трудно. Более устойчивый и привлекательный доллар начинает теснить национальную валюту.

Строго говоря, механизм импортируемой инфляции весьма многообразен и противоречив. Рост издержек, а значит, и внутренних цен нередко происходит вследствие колебания мировых цен (например, на нефть и нефтепродукты, зерно, рис, золото).

На уровень внутренних цен оказывает влияние неравномерное положение национальных покупателей и продавцов на внешних рынках, торговая дискриминация со стороны агентов. С феноменом импортируемой инфляции определенным образом связаны социальные, организационные факторы и стремление избежать рисков, особенно резко проявляющихся в условиях неустойчивости и существующих перепадов конъюнктуры на мировых рынках.

Следует обратить внимание на два опасных момента. Во-первых, на процесс долляризации денежного обращения. В этих условиях становится трудно управлять национальной валютой. Тем более, если иностранная сильнее, если известно сколько ее в «чулках», если к ней больше доверия. Во-вторых, происходит падение покупательной способности рубля. Цены растут, и в пропорции близкой к росту цен падает покупательная сила национальной валюты.

Отрицательное влияние оказывают резкие колебания цен на мировом рынке. Усиливают инфляцию рост внешних долгов снижение экспортной выручки, разрывы торгово-производственных связей.

1.2.2. Ползучая, галопирующая и гиперинфляция

В зависимости от темпов ( степени) развития различают виды инфляции: ползучая, галопирующая и гиперинфляция.

Ползучая инфляция характеризуется повышением цен не более чем на 3-5% в год. Подобный темп инфляции наблюдается во многих странах Запада. Ползучая инфляция не сопровождается кризисными потрясениями. Она стала привычным элементом рыночной экономики. Считается, что относительно невысокий «трехпроцентный» темп инфляции может быть использован для стимулирования производства.

Допустимый темп «привычной» инфляции зависит от конкретных условий; он неодинаков для различных стран. К примеру, для Швейцарии допустимый темп ползучей инфляции не должен зашкаливать за пределы 1%; для Греции стабильное развитие хозяйства достигается в пределах 8-10-ного роста цен.

Галопирующая инфляция в отличие от ползучей трудно управляема. Среднегодовой рост цен – от 10 до 50% (или несколько выше). Подобный вид инфляции характерен для стран с переходной экономикой. В первой половине 90-х гг. темпы прироста розничных цен в Польше находились в пределах от 20 до 70%; в Венгрии – от 19 до 35%; в Чехии и Словакии – от 10 до 55-60%.

В России резкий взлет цен имел место в 1992-1993 гг., затем он снижался и постепенно вышел из рамок галопирующей инфляции. В известной мере сходная картина наблюдалась в странах – членах СНГ. Наиболее высоким темпом росли цены в Таджикистане и Белоруссии. В целом по содружеству индекс потребительских цен (1997 г.) составил 116,9%, а по отдельным странам он характеризовался следующими данными,%

| Азербайджан |

103,7 |

Киргизия |

125,4 |

| Армения |

114,0 |

Молдавия |

111,8 |

| Белоруссия |

163,8 |

Россия |

111,0 |

| Грузия |

107,3 |

Таджикистан |

171,1 |

| Казахстан |

117,4 |

Украина |

110,1 |

Галопирующий рост цен не имеет строго обозначенных параметров. Инфляционные процессы проявляют себя не одинаково в странах с различным уровнем развития, разной социально-экономической структурой, с несхожим механизмом регулирования ценовых процессов. В послевоенный период капитализм пережил две большие волны инфляции: при переходе от военной экономики к экономике рыночного типа (1945-1952 гг.) и под воздействием «нефтяных шоков», резко перетряхнувших всю структуру мировых и внутренних цен (1974-1981 гг.). Но западным странам удалось утихомирить инфляционные процессы, используя различные методы антиинфляционного регулирования. Для небольших стран, например Швеции, важно было избежать импортируемой инфляции, для чего использовалось повышение курса национальной валюты. Другие страны, например США, ФРГ, прибегали к методам сдерживания инфляции посредством денежно-кредитной финансовой политики.

Наибольшую опасность представляет гиперинфляция. Ее условный рубеж – ежемесячный (в течение трех – четырех месяцев) рост цен свыше 50%, а годовой темп порой выражается четырехзначными цифрами. Особенность гиперинфляции состоит в том, что она становится практически неуправляемой; обычный функциональные взаимосвязи и привычные рычаги управления ценами не действуют. На полную мощность работает печатный станок, развивается бешеная спекуляция, производство дезорганизуется. Чтобы остановить или притормозить гиперинфляцию, приходится прибегать к чрезвычайным мерам. Не существует однозначного представления о том, как именно бороться с гиперинфляцией. Предлагаются различные, нередко весьма противоречивые рецепты.

Чтобы опередить неизбежное, ожидаемое всеми повышение цен, владельцы «горячих» денег стремятся как можно быстрее избавиться от них. В результате разворачивается ажиотажный спрос; раскупаются в первую очередь те товары, которые могут служить средством частичного сохранение сбережений (недвижимость, предметы искусства, драгоценные металлы). Люди действуют под давлением «инфляционного психоза», а это подстегивает рост цен, и инфляция начинает «кормить» сама себя.

Классический пример гиперинфляции – обстановка, сложившаяся в Германии, ряде других стран после Первой мировой войны. В Германии в 1923 г. рост цен исчислялся десятизначными и двенадцатизначными числами, заработную плату следовало расходовать немедленно, т.к. в течение дня цены на продукты повышались неоднократно. В России количество денег в обращении выросло с 27 млрд. в январе 1918 г. до 219 трлн. 845 млрд. руб. к декабрю 1921 г. эмиссия привела к падению покупательной способности рубля в 10 млн. раз.

Таким образом, инфляция представляет собой весьма сложный, необычайно противоречивый феномен. Приведенное определение инфляции как процесса обесценивания денег и переполнение каналов обращения бумажными деньгами не исчерпывает полностью сути этого неоднозначного явления, оказывающее нередко существенное воздействие на общее состояние экономики. В некоторых случаях применяется даже специальный термин «инфляционная экономика», чтобы подчеркнуть многогранность инфляционного воздействия на различные стороны и сферы народного хозяйства и кумулятивный. Самоподдерживающийся характер инфляционных процессов.

Так же инфляцию можно подразделить на следующие виды:

1 – по характеру инфляционного процесса:

а) открытая – ничем не сдерживаемый, свободный и продолжительный рост цен;

б) скрытая или подавленная – государство устанавливает жесткий контроль над ценами в условиях товарного дефицита;

в) инфляционный шок – одномоментное резкое повышение цен;

2 – по месту распространения:

а) локальная – рост цен происходит в границах одной страны;

б) мировая – охватывает группу стран или глобальную экономику;

2. Инфляция и безработица. Кривая Филлипса

Для изучения феномена инфляции нередко используется кривая Филипса (Рис.1). Она указывает на наличие обратной связи между движением цен (и заработной платы) и уровнем безработицы. Эту связь впервые установил австралийский экономист Филипс. Он обратил внимание, что в условиях депрессии, для которой характерно снижение или, по крайне мере, торможение цен, наблюдается рост безработицы. С наступлением подъема происходит рост

цен (повышенный спрос на товары) и уровень безработицы снижается.

Рис.1 Кривая Филлипса

Эту связь прокомментировать следующим образом. Как известно, уровень заработной платы и уровень занятости взаимосвязаны. С повышением заработной платы занятость растет, а безработица снижается. Но повышение заработной платы означает рост издержек, а следовательно и цен. Повышение же цен, как правило, означает снижение безработицы. Рост цен (т.е. инфляция) выступает в качестве платы за сокращение безработицы.

Инфляция и безработица – две острые и взаимосвязанные проблемы. Чем выше темпы инфляции, тем ниже проблемы безработицы. Чем ниже темп инфляции, тем большее число людей вынуждены заниматься поиском работы.

При выработке экономической политики приходиться выбирать: либо инфляция, либо безработица. Практически идет поиск наиболее приемлемого сочетания двух «зол».

Кривая Филипса «работает» в относительно короткие периоды роста безработицы и снижения производства. В условиях длительного периода кривая «взлетает вверх», становиться «крутой». Проще говоря, возникает так называемая стагфляция – сохранение высокой безработицы при определенном инфляционном росте цен.

Подводя некоторый итог, отметим, что в современной интерпретации кривой Филипса вместо темпов прироста номинальной заработной платы принято рассматривать темпы прироста цен, т.е. инфляции. Это объяснимо, т.к. два этих показателя тесно связаны. Если растет заработная плата, то обычно повышаются цены.

3. Измерители и показатели инфляции

Показатели инфляции призваны дать количественную оценку инфляционных процессов. Одними из широко используемых показателей служат индексы цен, в том числе индексы цен в потребительском секторе экономики.

3.1. Индексы Ласпейреса, Пааше и Фишера

Индексы цен – это относительные показатели, характеризующие соотношение цен во времени. Если надо рассчитать (проиндексировать) рост цен, то это не составит особой трудности. Цены базового года можно принять за 100%, а цены последующих лет пересчитать по отношению к этому году. Так, если средняя цена бензина в отчетном 2004 году составляла 7300 руб. за тонну, а в базовом 2003 г. 1650 руб. за тонну, то индекс цен на бензин составил:

![]()

I=(1730/1650)*100%=104,8%

Таким образом средняя цена в отчетном году по отношению к базовому выросла на 4,8%, иначе говоря, стоимость денег по отношению к данному товару снизилась на 3,8%.

Если нам надо рассчитать соотношения цен по набору товаров, то выбор и расчет соответствующих показателей (индексов) усложнится. В этом случае надо вначале определить, каков состав набора товаров и как рассчитать средние цены, т.к. с изменением структуры реализуемых товаров изменяются их доли (веса) в наборе, а затем избрать наиболее приемлемый метод ценовых индексов (от метода подсчета зависят показатели роста цен).

При подсчете ценовых сдвигов обычно используют два метода.

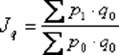

Один из них основывается на применении индекса (формулы) Ласпейреса: сравниваются цены текущего периода (р1 ) и базового (р0 ) на одинаковый набор товаров (товарную корзину) (q 0 ). Формула Ласпейреса показывает, на сколько фиксированная товарная корзина становится дороже в текущем периоде.

Другой метод опирается на использование индекса (формулы) Пааше. Ценовые индексы по формуле Пааше показывают, на сколько фиксированная товарная корзина(qֽ) текущего периода (pֽ) дороже или дешевле, чем в базовом периоде (p ), исчисляется как отношение фактической стоимости проданных товаров в изучаемом периоде к условной их стоимости в ценах базисного периода:

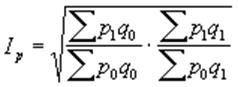

Оба рассмотренных индекса имеют недостаток: в них не учитываются изменения номенклатуры потребительских товаров, а значит, не отражаются сдвиги в товарных корзинах потребителей. Если индекс Ласпейреса несколько завышает рост цен, то индекс Пааше его занижает. Чтобы точнее отразить с помощью ценовых индексов динамику стоимости жизни ) реальные затраты потребителей на приобретение определенных наборов товаров и услуг), используют индекс Фишера:

Индекс Фишера представляет собой геометрическую среднюю из индекса Ласпейреса и индекса Пааше. Этот индекс в известной мере усредняет показатели, тем самым нивелируют недостатки того и другого индекса.

На основе формулы Ласпейреса в России рассчитывается индекс потребительских цен по регионам и Федерации в целом за неделю, месяц, квартал и год. В товарную корзину входит более 560 товаров и услуг, разделенных на три группы: продовольственные товары, непродовольственные, платные услуги.

Также на основе формулы Ласпейреса в стране рассчитывается сводный индекс цен предприятий-производителей на промышленную продукцию в целом и по отдельным группам производимых промышленностью товаров.

С 1996 г. В России введено ежеквартальное исчисление дефлятора ВВП .

Дефлятор – индекс цен, используемый для определения реального объема ВВП и соответствующей корректировки экономической политики. Дефлятор ВВП равен отношению номинального ВВП (исчисленного в текущих ценах) к реальному (в неизмененных ценах) в текущем периоде:

В качестве косвенного показателя уровня инфляции используются данные об отношении товарных запасов к сумме денежных вкладов населения. Сокращение запасов и рост вкладов свидетельствуют о повышении степени инфляционного напряжения.

4. Последствия инфляции

В какой-то мере, говоря о показателях и типах инфляции, мы уже затронули вопрос о ее последствиях, влиянии на экономику. В западных странах инфляция стала практически неотъемлемым атрибутом рыночной системы хозяйствования. Это позволяет вести речь не просто о следствии, а о некоторых специфических функциях инфляции.

Ряд экономистов придерживаются той точки зрения, что незначительная по размерам инфляция (скажем, ежегодное повышение цен составляет 3-4%), сопровождаемая соответствующим ростом денежной массы, способна стимулировать производство. В соответствии с уравнением обмена MV=PQ некоторый рост M создает своеобразный стимул для увеличения объема выпускаемой продукции, иными словами, для увеличения Q.

При этом расширение производства будет тем значительнее, чем больше имеется неиспользуемых факторов производства. Рост массы обращающихся денег ускоряет платежный оборот, способствует активизации инвестиционной деятельности. В свою очередь, рост производства приведет к восстановлению равновесия между товарной и денежной массами при высоком уровне цен.

Процесс этот противоречив. С одной стороны, увеличиваются денежные прибыли, расширяются капиталовложения, а с другой стороны, рост цен ведет к обесцениванию неиспользуемого капитала. Выигрывают не все, а прежде всего наиболее сильные фирмы, имеющие современное оборудование, наиболее совершенную организацию производства. В лучшем положении оказываются социальные группы, живущие на нефиксированные доходы, если их номинальные доходы будут расти темпом, обгоняющим рост цен.

В условиях «инфляционных ожиданий» предприниматели стремятся обезопасить себя от риска, в частности от предполагаемого роста цен на сырье, топливо, комплектующие. Чтобы избежать потерь, вызываемых обесцениванием денег, производители, поставщики, посредники повышают цены, подстегивая тем самым инфляцию.

От инфляции могут выиграть люди, взявшие деньги в кредит, если не оговорено, что процент за кредит должен учитывать инфляционный рост цен. Взяв в качестве ссуды, к примеру, 100 тыс. руб., дебитор должен вернуть через оговоренный срок взятую сумму (с процентами). Но если за это время покупательная способность рубля упадет вдвое, то сумма, которая будет возвращена банку, по своей реальной покупательной способности окажется на половину меньше по сравнению с взятой в кредит (без учета процентов)

Весьма опасна двузначная и тем более трехзначная инфляция. В условиях двузначной инфляции большинство экономических агентов испытывают трудности с планированием доходов и расходов, в результате чего экономическая деятельность тяготеет к наиболее доходным и быстроокупаемым видам деятельности и экономический спад становится весьма вероятным. Длительная и неуправляемая инфляция ведет вообще к постепенному сворачиванию хозяйственной деятельности в большинстве секторов экономики, в результате чего проигрывают почти все экономические агенты.

Но каковы бы ни были «позитивные» функции инфляции, выходя из-под контроля и даже становясь относительно слабой, регулированной, она оказывает целый комплекс сугубо отрицательных, негативных влияний на ход экономического развития. Отметим кратко лишь некоторые из них.

Инфляция (и это общепринято) сужает мотивы трудовой деятельности, т.к. она подрывает возможности нормальной реализации ценовых заработков. Инфляция, особенно в условиях существенного роста цен, усиливает социальную дифференциацию населения, разрыв между «крайними» группами получателей доходов.

Негативная функция инфляции состоит так же в том, что она сужает возможности накопления. Сбережения в ликвидной форме сокращаются, частично принимают натуральную форму (скупку недвижимости). Соотношения между потребляемой и сберегаемой частями доходов сдвигается в сторону потребления. Выпуск ценных бумаг нередко не достигает желаемой цели, т.к. оказывается не в состоянии «связать» деньги у населения.

Инфляция ослабевает позиции властных структур. Стремление государственных органов получить посредством эмиссии дополнительные средства для решения неотложных задач имеет своим следствием рост недовольства, усилие нажима со стороны различных социальных групп в целях увеличения заработков, получения дополнительных льгот и субсидий, снижение доверия к программам и мероприятиям, намеченным и проводимым правительством. Реакция населения на ухудшение условий на потребительском рынке, в производстве принимает нередко довольно острые формы.

К негативным последствиям инфляционных процессов относятся:

- снижение реальных доходов населения (при неравномерном росте номинальных доходов)

- обесценивание сбережений населения (повышение процентов на вклады, как правило, не компенсирует падения реальных размеров сбережений)

- потеря у производителей заинтересованности в создании качественных товаров (увеличивается выпуск товаров низкого качества, сокращается производство относительно дешевых товаров).

Ухудшение условий жизни преимущественно у представителей социальных групп с твердыми доходами (пенсионеров, служащих, студентов, чьи доходы формируются за счет госбюджета).

5. Регулирование инфляции

Одним из важнейших вопросов экономической политики является управление инфляцией. Способы управления ею неоднозначны, противоречивы по своим последствиям. Диапазон параметров для проведения такой политики может быть весьма узок: с одной стороны, требуется сдерживать раскручивание инфляционной спирали, а с другой стороны необходимо поддерживать стимулы производства, создавать условия для насыщения рынка товарами.

Управление инфляцией предполагает использование комплексных мер, помогающих в определенной мере сочетать рост цен (незначительный) со стабилизацией доходов. Инструменты управления процессом инфляции различаются в зависимости от ее характера и уровня, особенностей хозяйственной обстановки, специфики хозяйственного механизма.

5.1. Управление инфляцией в переходной экономике

Вполне очевидно, что управление инфляцией в условиях реформируемой экономики предполагает использование как апробированных, так и нестандартных средств, учитывающих природу инфляции, ее причины, методы проявления. По сути дела, в нашей стране следует вести речь об особой форме инфляции, порождаемой конкретными условиями, противоречиями переходного периода.

Следует признать, что ни в России, ни в большинстве других стран, вставших на путь системных экономических реформ, расчеты на быстрое укрощение стихийных цен и пробуждение заинтересованности у продавцов не оправдались. Запустить новую систему хозяйственного регулирование оказалось далеко не просто. Переход от одной системы к другой – от централизованно управляемой к основанной на действии рыночных сил - натолкнулся на беспрецедентные проблемы, которые не были предвидены ни в деталях, ни в целом. Управлять информационным процессом в переходной экономике оказалось необычайно трудно. Возник новый тип инфляции, который не отвечает привычным оценкам и слабо реагирует на традиционные методы воздействия. В условиях затяжного инфляционного «заболевания» складывалась ситуация своего рода консервации инфляционного климата, негативного или непредвиденного реагирования на попытки вывести экономику из состояния инфляционного шока.

Применительно к России можно выделить следующие особенности хозяйственной ситуации.

1. Наличие общего структурного неравновесия и отсутствие конкурентной среды. Сжатие спроса на многие потребительские товары, происшедшие в результате отпуска цен, само по себе не ведет к конкуренции между производителями.

2. Ценовые перекосы и диспропорции, усилившиеся в ходе либерализации цен. Свободные цены пока еще не стали ценами равновесия и не работают на улучшение производственной структуры. Новые цены не всегда согласуются с изменениями в структуре потребительского спроса.

3. Определяющее влияние на рост цен оказывает сегодня инфляция издержек. Об этом в частности говорит тот факт, что оптовые цены росли быстрее, чем розничные, потребительские; особенно это было характерно в 1992-1996 гг.

Наличие кризиса неплатежей свидетельствует о том, что в основе инфляционного роста цен лежит не чрезмерное увеличение денежной массы, а, напротив, нехватка, отсутствие денег, потребных для обслуживания кругооборота товаров. Проводилась политика сдерживания, а не стимулирования совокупного спроса. Доходы населения не росли, а падали.

4. Сохраняется давление внешнего долга, резко сужающего маневр валютным ресурсам.

Результативность макроэкономической политики зависит от последовательности ее реализации и взаимодействия многих факторов. Например, то, что допустимо при сбалансированном рынке, оказывается бесполезным и даже вредным при рынке несбалансированном, не обладающем должной инфраструктурой. Серьезной проблемой для России становится сокращение расходных статей государственного бюджета, что ведет к развалу социальной сферы, свертыванию капитальных вложений, порождает новые, трудновыполнимые проблемы. Не пересчитанные в деталях и не обеспеченные ресурсно и организационные меры таят опасность резкой дифференциации доходов.

Отмеченные здесь и некоторые другие особенности напоминают об ограниченности пространства для маневрирования, о неправомерности применения некоторых стандартных рецептов сдерживания инфляции. Это во-первых. Во-вторых, сложившаяся в стране ситуация предполагает весьма осторожные, тщательно взвешенные меры, в т.ч. по регулированию курса национальной валюты.

не обладающем должной инфряструктурой. ынке, оказывается бесполезным и даже вредным при рынке несбалансированномние денежной м

5.2. Антиинфляционная политика

Для антиинфляционного регулирования используются два типа экономической политики:

- политика, направленная на сокращение бюджетного дефицита, ограничение кредитной экспансии, сдерживание денежной эмиссии. В соответствии с монетаристскими рецептами применяется таритирование – регулирование прироста денежной массы в определенных пределах (в соответствии с темпом роста ВВП)

- политика регулирования цен и доходов, имеющая целью увязать рост заработков с ростом цен. Одним из средств служит индексация доходов, определяемая уровнем прожиточного минимума или стандартной потребительской корзины и согласуемая с динамикой индекса цен. Для сдерживания нежелательных явлений могут устанавливаться пределы повышения или замораживания заработной платы, ограничивается выдача кредитов и т.д.

Активная борьба с инфляцией, называемая дифференциальной политикой, обычно приводит к падению темпов роста ВВП и даже его сокращению (дефляции).

Конкретные меры сдерживания инфляции, «дозировка» и последовательность применения привлекаемых «для лечения лекарств» зависит от постановки правильного «диагноза». Поставить «диагноз» - значит определить характер инфляции, выделить основные и связанные с ними факторы, подстегивающие раскручивание инфляционных процессов. Каждая инфляция специфично и предполагает применение таких рецептов, которые соответствуют характеру и глубине «заболевания.

Инфляция может носить монетарный или преимущественно структурный характер; ее источниками могут быть чрезмерный спрос (инфляция спроса) или опережающий рост заработков и цен на материалы и комплектующие (инфляция издержек). Инфляция может стимулироваться неоправданно низким курсом национальной валюты (бегство от дешевых денег) или неоправданным снятием ограничений на цены, на ценообразующие товары (топливо. Транспорт, сельскохозяйственное сырье).

Стимулируют инфляцию и дефицит госбюджета, и монополизм поставщиков и производителей. Практически действует не один, а комплекс причин и взаимосвязанных факторов. Поэтому методы борьбы с инфляционным процессом обычно носят комплексный характер; они постоянно уточняются и корректируются.

Сбивать темпы инфляции – значит сокращать разницу между денежной и товарной массой в хозяйстве. Для этого подходят все те методы, которые ведут экономику к равновесию. К первоочередным мерам относятся следующие:

1. Обеспечение страны в достатке продовольствием. Это первейшее условие любых реформаторских усилий. Для налаживания продовольственного дела в стране следует оказать государственную финансовую помощь сельскохозяйственным предприятиям всех видов собственности и провести мягкую реформу колхозов и совхозов.

а) установление порядка выдачи кредитов сельскозяйственным предприятиям под векселя с погашением их за счет будущего урожая;

б) установление государственных закупочных цен, а также цен на потребляемые в сельскохозяйственном производстве ресурсы на уровне, обеспечивающем рентабельную работу товаропроизводителей и создания системы контрактной торговли промышленными товарами в обмен на сельскохозяйственную продукцию.

2. Воссоздание разрушенного инвестиционного поля народного хозяйства, без чего функционирование экономики становится невозможным. В этих целях надо прежде всего восстановить на банковских счетах предприятий путем индексирования утраченные из-за резкого роста цен и обесценивания рубля суммы амортизации и собственных оборотных денежных средств.

3. Налаживание снабженческо-сбытовых связей между предприятиями. Хозяйственные связи предприятий в рыночном режиме наиболее эффективны в основном через систему крупных оптовых купцов-синдикатов. Эти структуры могут функционировать в рамках отдельных регионов, в общероссийском и межгосударственном масштабе.

4. Взамен налога на добавленную стоимость, стимулирующего в современных условиях хозяйствования в России рост инфляции и крайне трудно поддающегося контролю налоговых инспекций, определить основным платежом в бюджет налог на прибыль, дифференцировав его ставки в зависимости от роста рентабельности и роста объемов производства, что будет нацеливать производителей на рост массы, а не только нормы прибыли.

5. На время кризиса необходимо централизовать банковскую систему России, имея в виду обязательное исполнение коммерческими и инвестиционными банками директив центрального банка по приоритетности и льготности кредитования регионов, отраслей, предприятий, соблюдения нормативных сроков документооборота.

6. Для стабилизации потребительского рынка целесообразно:

а) создать систему стимулирования развития мелкого бизнеса в сфере производства и услуг. Ввести государственные кредиты на аренду производственных помещений и лизинговый кредит на аренду оборудования (с возможностью последовательного выкупа), а также ввести обязательное страхование малых предприятий на первые 3-5 лет деятельности, когда риск разорения особенно значителен;

б) создать условия для повсеместного распространения параллельно с существующей системой торговли потребительских кооперативов на предприятиях, в учреждениях и по месту жительства для закупки и реализации продовольственных и промышленных товаров членам кооператива (по наличному и безналичному расчету) по бесприбыльным розничным ценам. Такого рода кооперативное движение широко развит во многих индустриальных странах. Без него немыслимо представить их экономику. Потребкооперация будет способствовать нормализации цен и вне кооперативного сектора.

7. В течение кризисного периода следует также проводить рациональную государственную политику защиты внутреннего рынка и строгого контроля частной экспортной деятельности. Все экспортные операции должны осуществляться через немногие крупные фирмы и синдикаты, контролируемые государством и выполняющие экспортные операции на комиссионных налогах.

6. ВЫВОД

Окончательно преодолеть инфляцию можно, только перестроив хозяйственный механизм, включив рыночные регуляторы. Решение этой весьма непростой проблемы предполагает достижение политической стабильности и договоренности, согласия и поддержки населением мер регулирования. Без этого самые разумные рецепты и рекомендации не способны дать желаемого результата.

В странах с развитой рыночной экономикой инфляция может рассматриваться в качестве неотъемлемого элемента хозяйственного механизма. Однако для них она не представляет серьезной угрозы, поскольку там собраны и достаточно широко используются методы регулирования и ограничения инфляционных процессов. В США, Японии, странах Западной Европы преобладает тенденция замедления темпов инфляции.

В отличие от Запада в Российской Федерации и большинстве других стран, осуществляющих преобразование хозяйственного механизма, инфляционный процесс с трудом поддается сдерживанию и регулированию. Инфляцию поддерживают инфляционные ожидания, нарушения народохозяйственной сбалансированности (дефицит госбюджета, отрицательное сальдо внешнеторгового баланса, растущая внешняя задолженность).

Управление инфляцией представляет важнейшую проблему денежно-кредитной и в целом экономической политики. При всей значимости сокращения государственных расходов, постепенного сжатия денежной массы требуется проведение широкого комплекса антиинфляционных мероприятий. Среди них – стабилизация и стимулирование производства, совершенствование налоговой системы, создание рыночной инфраструктуры, повышение ответственности предприятий за результаты хозяйственной деятельности, проведение определенных мер по регулированию цен и доходов.

Нормализация денежного обращения противодействие инфляции повышенных, гибких решений, настойчиво и целеустремленно проводимых в жизнь.

Список используемой литературы:

1. «Экономика», А.С.Булатова, Москва, «Юристъ», 2002 г.

2. «Экономика», Б.А.Райзберг, Москва, «Санкт - Петербург», 2003 г.

3. «Основные учения об экономике», Х.Зайдель, Москва, «Дело ЛТД», 1998 г.

4. «Экономическая теория», М.А.Сажина, Москва, «НОРМА_ИНФРА», 1999 г.

5. «Экономика», под редакцией А.С. Булатова, Москва, « Юристь», 2001г.

6. «Основы экономической теории», Океанов З.К., Москва, «ФОРУМ-ИНФРА», 2002 г