| Скачать .docx |

Реферат: Проблемы дефицита бюджета и государственного долга в современных экономических системах

Содержание:

1. Введение...............................................................................…стр.2

2. Бюджетный дефицит

2.1. Сущность бюджета, принципы его построения............…стр.4

2.2. Структура бюджета, виды бюджета..............................…стр.6

2.3. Причины возникновения бюджетного дефицита и его

виды..........................................................................................….стр.10

2.4. Влияние дефицита бюджета на государственный долг.........................................................................................…..стр.13

3. Государственный долг

3.1. История возникновения государственного долга в

России.......................................................................................…стр.16

3.2. Виды государственного долга .........................................стр.18

3.3.Проблемы обслуживания долга.........................................стр.23

4. Выводы...................................................................................стр.28

5. Библиографический перечень................................................….стр.

1. Введение

Современная экономическая теория уделяет большое внимание проблеме дефицитности бюджета, а также проблемам государственного долга. Причиной тому, является стремительный рост государств с огромными объемами госдолга и дефицитом бюджета. Так случилось, что на современном этапе развития мировой экономики, нет ни одного государства не знакомого с этими явлениями. Поэтому экономическая теория кроме того, что исследует эти проблемы, она формирует методы и способы решения проблем на разных стадиях развития экономики страны. В мире действуют общие для всех экономические законы и принципы, что позволяет прогнозировать дальнейшую экономическую ситуацию стран, находящихся на той или иной стадии развития. Поэтому одной из важных задач экономической политики государства является поиск оптимального решения проблем дефицитного бюджета и государственного долга.Сущность этих проблем позволяет сказать, что анализируя определенную страну можно сделать выводы общие для всех стран.

В данной работе мне бы хотелось рассмотреть основные моменты формирования и структуры бюджета, возникновение и причины дефицита бюджета; возникновение государственного долга, его виды; обслуживание долга, методы управления им. А также найти ответы на такие вопросы, как:

- Почему возникает проблема дефицита и не является ли он опасной угрозой для экономического существования страны в мировой экономике?

- Почему государственный долг России существует как проблема, и возможно ли ее решить?

- Как зависит государственный долг от дефицита бюджета страны?

- Не станет ли госдолг тяжким бременем для будущих поколений?

Размеры работы не позволяют сделать анализ всех стран мировой экономики, поэтому я решила на примере одной страны расмотреть важнейшие вопросы связанные с данными проблемами. В качестве примера мной была выбрана Россия, где ситуация с дефицитом бюджета и государственным долгом является особо сложной.

Прежде, чем начать основную часть моей работы, следует сделать одну оговорку, без которой рассматривать ситуацию в России нельзя.

Россия - это страна, находящаяся в стадии развития переходной рыночной экономики, которая пришла на смену командно- административной экономике. Также следует помнить, что экономическая политика последнего десятилетия нередко строилась на политических махинациях и неверных прогнозах экономистов, проводящих генеральную линию развития экономики в стране. Реформы необходимые на той или иной стадии, подчас не проводились из-за страха политиков потерять популярность, власть или личную выгоду. Экономический спад, инфляция, кризис государственных финансов и огромный бюджетный дефицит - вот основные характеристики экономической ситуации в России последнего десятилетия. Поэтому регулирование бюджетного дефицита и государственного долга в России проводится в крайне сложных условиях.

2. Бюджетный дефицит

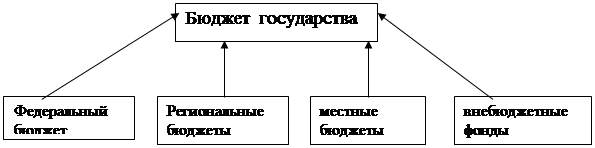

2.1. Прежде чем, рассматривать проблему дефицита бюджета, следует понять, как и на какой основе формируется бюджет государства. Бюджет государства - это роспись его доходов, полученных от сбора налогов, таможенных пошлин, приватизаций, дивидендов по принадлежащим государству пакетов акций и др. источников, и расходов на социальные нужды, оборону, управление, дотации учреждениям науки, культуры, жилищно-коммунальному хозяйству и др. Бюджет - главный инструмент проведения социально - экономической политики государства. Без соответствующих бюджетных ассигнований остаются нереализованными законы и постановления правительства, президента и др. законодательных органов.

Структура бюджета страны зависит, прежде всего, от ее государственного устройства. В данной работе будет рассматриваться бюджет Российской Федерации, поэтому основным законом регламентирующим бюджет является Федеральный Закон РФ "О федеральном бюджете". В соответствии с принципом разделения властей проект бюджета разрабатывает правительство, а принимает его Государственная Дума. Поэтому на ней лежит основная ответственность за проводимую бюджетную политику государства. Важнейшая характеристика проекта бюджета его социальная направленность. Федеральный бюджет на 2002 год объявлен Правительством РФ годом реформ, и его основные параметры вобрали в себя основные черты этих реформ. К ним в первую очередь относятся судебная и военная реформы, второй этап реформы бюджетного федерализма, реформа денежного довольствия, пенсионная реформа, кардинальное изменение подходов к уровню оплаты труда работников бюджетной сферы, оплачиваемых по Единой тарифной сетке, а также завершение работы по урегулированию кредиторской задолженности главных распорядителей средств федерального бюджета. Все эти направления носят затратный характер.

На данный момент в России действует Федеральный Закон № 194 "О федеральном бюджете на 2002 г", принятый к исполнению 30.12.2001 г. Этот закон представляет собой свод статей четко распределяющих будущие доходы и расходы государства. В первой статье утверждается общий объем расходов на 2002 г. в сумме 1947386,3 млн. руб. и доходов в сумме 2125718,2 млн. руб., исходя из прогнозируемого объема ВВП в сумме 10950 млрд. руб. и уровня инфляции 12,0 процента[1] .Всего закон содержит 147 статей, которые определяют:

1) источники дохода (ст. 7,8,24,27,28, и др.)

2) виды расходов (ст.4,5,6,53,54,55,57,59 и др.)

3) нормы взимания налоговых сборов (ст. 11,12,13,14,15,16)

4) формирование финансового резерва (ст. 2)

5) распределение субсидий и дотаций

Бюджет России в целом представляет собой консолидацию бюджетов и внебюджетных фондов.

Внебюджетные фонды - это денежные средства государства, имеющие целевое назначение. Внебюджетные фонды создаются за счет специальных налогов, займов, субсидий из бюджета.

Важнейшее значение для развития теории и совершенствования практики бюджетного процесса имеет обоснование принципов построения и функционирования бюджетной системы.

В Бюджетном Кодексе регламентируются следующие принципы:

• единство бюджетной системы;

• разграничение доходов и расходов между уровнями бюджетной системы;

• самостоятельность бюджетов;

• полнота отражения доходов и расходов бюджетов, бюджетов государственных внебюджетных фондов;

• сбалансированность бюджета;

• эффективность и экономность использования бюджетных средств;

• общее (совокупное) покрытие расходов бюджетов;

• гласность;

• достоверность бюджетов;

• адресность и целевой характер бюджетных средств.

2.2. Структура бюджета заключается в разделении его на две основные части: расходы и доходы. Составление и исполнение бюджета базируется на бюджетной классификации, в которой выделяются целевые направления государственной деятельности, вытекающие из основных функций государства.

В зависимости от влияния на процесс расширенного воспроизводства бюджетные расходы делятся на текущие (на обеспечение текущих потребностей) и капитальные (на инвестиционные нужды и прирост запасов).

Бюджетная классификация является обеспечением адресного выделения финансовых ресурсов, с помощью, которой решается проблема кому, сколько и на какие цели выделяются финансовые ресурсы из федерального бюджета.

В нижеприведенной таблице представлено примерное распределение статей расходов и доходов в процентном соотношении.

| РАСХОДЫ | % | ДОХОДЫ | % |

| Затраты на социальные услуги (здравоохранение, образование, соц. пособия, субсидии бюджетам местных властей на эти цели). | 40-50 |

Налоги |

75-85 |

| Затраты на хозяйственные нужды: капиталовложения в инфраструктуру, дотации гос. предприятиям, субсидии сельскому хозяйству, расходы на осуществление гос. программ | 10-20 |

Неналоговые поступления: доходы от гос. собственности, госсектора в экономике, государственной торговли | 5-8 |

| Расходы на вооружение и материальное обеспечение внешней политики, включая содержание дипломатических служб и займы иностранным государствам | 10-20 |

Взносы в государственные фонды социального страхования, пенсионный, страхования от безработицы | 10-12 |

| Административно-управленческие расходы | 5-10 |

||

| Платежи по государственному долгу | 7-8 |

От того насколько реальными будут статьи доходов и расходов, формирующие бюджет, зависит исполнение бюджетной политики (с профицитом или дефицитом бюджета будет платежный баланс государства.). Рассмотрим основные концепции формирования бюджета:

-ежегодно сбалансированный бюджет

-циклически сбалансированный бюджет.

Ежегодно сбалансированный бюджет.

До Великой депрессии 30-х годов в США ежегодно сбалансированный бюджет считался наиболее приемлемой целью государственной финансовой политики. Однако тщательное изучение вопроса совершенно явно показывает, что сбалансированный бюджет несовместим с активным применением фискальной политики в качестве антициклического стабилизирующего инструмента. Хуже того, ежегодно сбалансированный бюджет даже усугубляет колебания делового цикла.

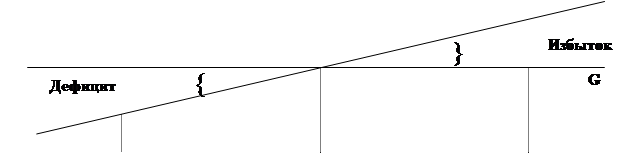

Для примера предположим, что экономика столкнулась с затяжной безработицей и падением доходов. Как показывает рис.1, в подобных обстоятельствах, налоговые поступления автоматически сокращаются. Для принятия сбалансированного бюджета правительство должно либо повысить ставки налогов, либо сократить государственные расходы, либо сделать и то и другое.

|

|

|

| Т- налоговые поступления, G-государственные расходы |

Все эти меры носят ограничительный, сдерживающий характер; каждая из них еще сильнее подавляет, а вовсе не стимулирует совокупный спрос.

Точно так же ежегодно сбалансированный бюджет способствует усилению инфляции. Вновь вернувшись к рис.1, можно увидеть, что по мере роста в процессе инфляции номинальных доходов налоговые сборы автоматически увеличиваются. Для того чтобы устранить неизбежные в такой ситуации бюджетные излишки, правительство должно либо повысить ставки налогов, либо сократить государственные расходы, либо сделать и то и другое. Но любая из этих мер только усилит инфляционное давление в экономике.

Ежегодное принятие сбалансированного бюджета не является экономически нейтральным; это проциклическая, а не антициклическая политика. Несмотря на это, предложения о внесении поправки в конституцию, предусматривающей обязательный ежегодно сбалансированный бюджет, встречают широкую поддержку.

Циклически сбалансированный бюджет.

Идея циклически сбалансированного бюджета предполагает, что правительство проводит антициклическую политику и в то же самое время обеспечивает сбалансированность бюджета. В этом случае, однако, бюджет не должен быть сбалансированным ежегодно - никакого священного закона, согласно которому за отчетный период следует принимать именно 12 месяцев, не существует. Достаточно того, чтобы бюджет был сбалансирован в рамках экономического цикла.

Обоснование этой концепции бюджета просто и разумно. Для преодоления спада правительство должно снизить налоги и увеличить расходы, таким образом, сознательно создавая дефицит. В ходе последующего инфляционного подъема необходимо повысить налоги и урезать государственные расходы. Возникающее на этой основе положительное сальдо бюджета может быть использовано для покрытия федерального долга, образовавшегося в период спада. Таким образом, правительство в состоянии сбалансировать бюджет, но не ежегодный, а за несколько лет.

Основная проблема данной концепции бюджета состоит в том, что подъемы и спады в экономическом цикле не одинаковы по степени и продолжительности. Например, если за длительным и глубоким спадом последует короткий период весьма умеренного процветания, то это будет означать возникновение крупного дефицита в период спада, незначительного или вовсе никакого избытка в период процветания.

Итак, исходя из выше изложенных концепций, мы можем видеть, что формирование бюджета требует всестороннего рассмотрения всех плюсов и минусов выбранной бюджетной политики, и возникновение дефицита бюджета должно быть оправданно ею. Что же такое "дефицит бюджета"? Почему и по каким причинам он возникает?

2.3. Бюджетный дефицит - превышение расходов бюджета над его доходами - это финансовое явление, с которым в те или иные периоды своей истории неизбежно сталкивались все государства мира.

Основными причинами дефицита бюджета являются:

- Спад общественного производства

- Рост предельных издержек общественного производства

- Массовый выпуск "пустых" денег

- Излишне, неоправданно раздутые социальные программы

- Большие затраты на финансирование ВПК

- Оборот "теневого" капитала в огромных масштабах

- Непроизводственные расходы, приписки, хищения, потери произведенной продукции.

Ко всем этим причинам следует также отнести такие чрезвычайные обстоятельства, как войны, стихийные бедствия, катаклизмы.

Проследим развитие дефицита бюджета в России. В СССР многие годы государственный бюджет сводился с положительным сальдо. Но во второй половине 80-х годов в связи с резким падением цен на нефть на мировом рынке, и в особенности, ввиду перестроечного популизма и подрыва финансовой дисциплины возник дефицит государственного бюджета. Существенными факторами, повлиявшими на образование дефицита, были также чернобыльская катастрофа и землетрясение в Армении. За годы перестроечных реформ налоговые доходы государства резко сократились, что связано с сокращением налогооблагаемой базы из-за спада производства; низким внутренним спросом, массовыми уклонениями от уплаты налогов. За 1985-1989гг. дефицит бюджета вырос с 2 до 9% ВНП. Особенно пагубную роль сыграл в этом принятый в 1987 году закон «О государственном предприятии», который дал полную свободу повышения зарплаты. Рост зарплаты финансировался за счет дотаций из госбюджета и льготных банковских кредитов. До 1990 года правительство могло сдерживать эмиссионное финансирование бюджетного дефицита за счет иностранных кредитов и займов на международных рынках, что привело к увеличению государственного долга. Нереалистичное бюджетное планирование, т.е. завышенная оценка возможного уровня реального ВВП, проводит к тому, что мнимые (завышенные) доходы распределяются по статьям расходов. На практике приходится урезать расходы по ходу выполнения бюджета, при этом происходит рост неплатежей, падение налоговой и финансовой дисциплины, а также подрыв авторитета государственных институтов. В свое время завышенную оценку бюджетных расходов при разработке и утверждении бюджета можно было считать технической ошибкой прогнозирования, вызванной высокими и не до конца определимыми темпами инфляции, неизвестными темпами падения ВВП. Но вскоре парламент осознанно стал принимать нереальный бюджет, избегая брать на себя ответственность за политически непопулярное снижение расходов. При этом помимо всего прочего, Госдума принимает законы о повышении пенсий или минимальной оплаты труда, не обеспеченные реальными возможностями и не входящие в расходы уже принятого бюджета.

Дефицит государственного бюджета - явление неоднозначное. Современная экономическая теория рассматривает его с разных точек зрения. Например, представители кейнсианской школы склонны утверждать, что недостаточность валовых расходов приводит к увеличению безработицы, избыточность же валовых расходов порождает инфляцию. Таким образом, правительству необходимо уменьшать совокупные расходы в экономике, когда они слишком велики и наоборот, увеличивать эти расходы, когда они слишком низки. Поэтому умеренный дефицит бюджета, по мнению кейнсианцев - это благо, поскольку он дает возможность увеличить совокупный спрос путем дефицитного финансирования государственных расходов. С другой стороны, дефицит бюджета - это неудовлетворение потребностей общества, что порождает различные негативные экономические явления. Рассматривая причины возникновения дефицита, очевидно можно ответить на вопрос о желательности или нежелательности бюджетного дефицита.

Дефицит, возникающий в случаях чрезвычайных обстоятельств, а также в результате государственного регулирования экономической конъюнктуры можно назвать структурным. Он является продуктом здравой государственной политики по стабилизации экономики и оказывает существенную помощь в недопущении резких колебаний экономической конъюнктуры. Структурный дефицит отражает влияние фискальной политики. Вместо сравнения реальных расходов и доходов бюджета, при вычислении структурного дефицита сравниваются расходы и доходы бюджета в условиях полной занятости. (Структурный дефицит иногда называют дефицитом полной занятости).

Другой вид дефицита возникает в результате кризисных явлений в экономике страны, циклического спада производства, неспособности правительства держать под контролем финансовую ситуацию в стране. Такой дефицит называют циклическим . Его рассматривают как нежелательное явление в экономике.

Ситуация с дефицитом бюджета в России показывает, что на протяжении последних десятилетий в стране существовал циклический дефицит бюджета. В ниже приведенной таблице мы можем увидеть динамику развития дефицита в России с 1992 по 2001 год в процентном отношении к ВВП государства.

Показатели |

1992 | 1993 | 1994 | 1995 | 1996 | 1997 | 1998 | 2000 | 2001 |

Доходы |

17,7 |

14,7 |

12,7 |

14,3 |

12,7 |

12,4 |

11,3 |

14,9 |

15,4 |

Расходы |

47,2 |

24,5 |

24,5 |

19,2 |

20,1 |

18,4 |

14,1 |

16,5 |

15,4 |

Дефицит |

-29,5 |

-9,8 |

-11,8 |

-4,9 |

-7,4 |

-6,0 |

-2,8 |

-1,6 |

0 |

Из таблицы видно, что 1992,1994,1996 года - были годами наиболее кризисными в экономике страны. Ключом к решению проблемы дефицита бюджета является проводимая государством фискальная и денежная политика.

Дефицит бюджета покрывается разными способами: с помощью денежной эмиссии в форме прямых кредитов Центрального банка, заимствований на внутреннем и внешнем рынках. Здесь мы подошли к такому вопросу как взаимосвязь дефицита бюджета и государственного долга.

2.4. Начать следует с особенностей связанных с состоянием госдолга. Так дефицит бюджета приводит к ускоренному росту госдолга: например в течение 1996 года он увеличился в два раза, в течение 1997 года - в 1,8 раза. На государственный долг списываются все текущие недофинансирования. Еще один недостаток экономической политики России - ориентация рынка ценных бумаг на выпуск и рефинансирование ГКО и ОФЗ. В 1992 г. и начале 1993 г. Центробанк имел в своем распоряжении только денежные инструменты - целевые кредиты и обязательные резервы. В мае 1993г. был сформирован рынок государственных краткосрочных облигаций. Первое время спрос на ГКО был низким в связи с высокой инфляцией и закрытостью этого рынка для иностранных инвесторов. Чтобы обеспечить краткосрочную ликвидность банковской системы на рыночных условиях, с февраля 1994 г. стали проводиться кредитные аукционы Центрального банка. После того как в апреле 1995 г. с принятием закона "О Центральном банке" Центробанк обрел независимость, стало возможным разграничить денежно-кредитную и фискальную политику и финансировать бюджетный дефицит не за счет денежной "накачки", а с помощью долговых обязательств. С 1995 г. было прекращено прямое финансирование дефицита (прямые кредиты правительству), хотя участие Центрального банка в косвенном финансировании оставалось значительным. Активное использование в финансировании дефицита заимствований на рынке ценных бумаг положило начало резкому росту внутреннего государственного долга. Однако это не помогло сократить дефицит бюджета, поэтому появилась необходимость допустить иностранных покупателей на рынок внутреннего долга. В феврале 1994 г. Центробанк официально объявил о допуске иностранных инвесторов на этот рынок и разрешил им приобретать до 10% номинального объема выпуска госбумаг. В феврале 1996 г. правила смягчили, разрешив иностранцам участвовать через уполномоченные банки- нерезиденты в аукционах по ОФЗ и репатриировать получаемую прибыль под гарантии Центробанка. С 1 января 1998 г. Центральный банк и правительство объявили о полной либерализации рынка для иностранных инвесторов. В результате доля иностранного капитала на рынке ГКО и ОФЗ стала составлять около 28-30%.

Все это привело к широкому доступу нерезидентов на рынок внутреннего долга, что позволило одной стороны, снизить процентные ставки и тем самым, во-первых, уменьшить нагрузку на бюджет в части расходов на обслуживание государственного долга; во-вторых, облегчить получение кредитов для реального сектора. С другой стороны, резко возросла зависимость российской экономики от конъюнктуры мировых финансовых рынков. Эту ситуацию осложняло еще и то, что Госдума ежегодно принимала дефицитный бюджет, а правительство проявляло нерешительность в проведении налоговой реформы

Итак, бюджетный дефицит привел к росту как внутреннего, так и внешнего государственного долга. Следовательно, дефицит бюджета оказывает непосредственное влияние на объем государственного долга. При этом чем выше дефицит бюджета, тем больше заимствований следует привлекать на его покрытие, что в свою очередь увеличивает госдолг. Здесь же, чем выше госдолг, тем больше требуется расходов на его обслуживание, что соответственно повышает расходную часть бюджета. Чтобы разорвать этот замкнутый круг от правительства страны требуется меры по предотвращению роста бюджетных расходов, а также государственных заимствований. Сейчас идет много споров об отрицательных и положительных чертах дефицита с точки зрения роста внутреннего и внешнего долга. Однако можно выделить следующие две доминирующие позиции.

Первая основывается на незнании экономики и поверхностном здравом смысле. Наличие долга приводит обывателя в ужас, абсолютный рост долга воспринимается как знак грядущей катастрофы.

Вторая же основывается на детальном анализе всех за и против.Национальный государственный долг строится из бюджетных дефицитов. Для покрытия дефицита государство прибегает к заимствованиям, как на внутреннем, так и на внешнем рынках. Национальный долг, с одной стороны, является пассивом для государства и активом держателей гос.облигаций (ценных бумаг государственного заимствования). Таким образом, стоимость в результате госзаимствований не теряется.

И все же, кто несет или будет нести бремя долга, созданного хронически несбалансированными бюджетами? Каковы же отрицательные последствия наличия госдолга?

Для того чтобы попытаться ответить на эти вопросы, следует подробнее, рассмотреть, историю возникновения государственного долга в России, его виды, а также проследить какое влияние оказывает госдолг на экономическую политику страны.

3. Государственный долг

3.1. История государственного долга России началась в 1769 г., когда Екатерина II сделала первый заем в Голландии. За последующие два с половиной столетия Российская империя заняла на рынке около 15 млрд. руб. Накануне революции основная часть долга была погашена. В тот момент старейшими займами российского государственного долга были 6%-ные займы 1817-1818 г.

В начале ХХ в. сумма задолженности государственного долга России возросла в период русско-японской войны и революции, а затем стабилизировалась. На протяжении XIX и в начале ХХ в. правительство осуществляло финансирование строительства железных дорог, выкупало частные линии. Поэтому правительство разделило бюджет на обыкновенный и чрезвычайный. Первый пополнялся за счет традиционных источников дохода (налоги, акцизы и др.), а чрезвычайный бюджет составляли средства полученные от внутренних и внешних займов. Именно эти заемные средства шли на строительство железных дорог, ведение войн, борьбу со стихийными бедствиями. Платежи по займам (проценты и погашение) осуществлялось за счет обыкновенного бюджета. Выпуск новых займов был в непосредственной компетенции царя и министерства финансов. Затем Госдума получила право утверждения каждого займа в отдельности. Время и условия займа определялось по решению правительства. Основными видами ценных бумаг, в то время, были:

1. Долгосрочные обязательства

2. Краткосрочные обязательства

3. Бессрочные обязательства

Основу государственного долга составляли долгосрочные и бессрочные займы. Долгосрочные обязательства могли заключаться на срок 50-80 лет. Бессрочные обязательства для держателя, становились рентой, так как по ним он получал лишь договорной процент.

В тоже время существовало формальное определение внутренних и внешних займов. Первые были ориентированы на иностранного покупателя и обращение за границей, вторые были рассчитаны на российский рынок. При этом никаких ограничений в покупке иностранных выпусков для российских подданных не было. Россия зарекомендовала себя, как один из исправных плательщиков по долгам. Однако Советское правительство отказалось платить долги своим и иностранным гражданам.

За четыре дня до подписания в декабре 1991 г. Беловежского соглашения в соответствии, с которым СССР официально прекратил существование, 8 из 15 союзных республик подписали "Договор о правопреемстве в отношении внешнего государственного долга и активов Союза ССР ". В соответствии с ним, доля России в зарубежных активах и во внешнем долге СССР первоначально составляла 61,3%. Но спустя два года Россия, подписала с большинством республик соответствующие двусторонние соглашения, взяв на себя активы и обязательства всех остальных республик бывшего СССР. Россия стала его правопреемником, сохранила за собой место в ООН и Совете Безопасности, унаследовала всю зарубежную собственность СССР и приняла на себя обязательства по выплате всей его кредитной задолженности.

За годы реформ после распада СССР доходы государства уменьшились, а расходы возросли многократно, спад производства, уход бизнеса в теневую экономику, привели к тому, что государственный долг возрос, а обслуживание его стало непосильной ношей для государства. Государственный долг составляет на 1 января 2002 года:

1) по внешнему долгу 138,1 млрд. долларов

2) по внутреннему долгу 531,1 млрд. руб.

Возникает вопрос, а что же составляет эти суммы? Чтобы ответить на этот вопрос, следует рассмотреть структуру и виды долга.

3.2 . Как мы уже знаем, государственный долг- это сумма , накопленных в стране за определенный период бюджетных дефицитов за вычетом, имевшихся за это время положительных сальдо бюджета. Государственный долг растет в разных странах разными темпами. Превышение государственного долга над ВНП более чем в 2,5 раза считается опасным для стабильности экономики, особенно для устойчивого денежного обращения.

Долг различают по двум критериям:

1) по сроку

2) по месту выплаты

По сроку различают следующие виды долга: краткосрочный (до 1 года), среднесрочный (от 1 года до 5 лет), долгосрочный (свыше 5 лет).

Наиболее тяжелым является краткосрочный, так как по нему вскоре приходится выплачивать основную сумму с высокими процентами.

По месту выплаты различают внутренний и внешний долги.

Внутренний долг - это долг своему населению, который приводит, прежде всего, к перераспределению доходов внутри страны. Утечки товаров и услуг обычно не происходит, но возникают определенные изменения в экономической жизни, последствия, которых могут быть весьма значительны.

Внутренний долг России, включает в себя задолженности по ГКО (государственные краткосрочные облигации) и ОФЗ (облигации федерального займа), ОГСЗ (облигации гос. сберегательного займа), реструктурированную задолженность по внутренним валютным облигациям, а также просроченную задолженность по централизованным кредитам сельскому хозяйству и северным регионам. Отдельно стоят обязательства государства перед вкладчиками Сбербанка, лишившимися своих сбережений в связи с инфляцией, и обязательства по чекам на автомобили в конце 80-х годов. С 1992 г по 1994 г номинальная величина внутреннего государственного долга быстро росла за счет увеличения задолженности правительства Центральному банку. Высокая инфляция снизила реальный объем внутреннего долга с 21,7% ВВП на 1 января 1994 г. до 11,9% ВВП на 1 января 1996 г. В таблице отражена динамика развития внутреннего долга за последние годы в процентном соотношении к ВВП.

показатели |

1994 г |

1995 г |

1996 г |

1997 г |

1998 г |

1999 г |

| внутренний госдолг | 21,7 |

14,0 |

11,9 |

16,6 |

19,4 |

28,0 |

в том числе задолженность по ценным бумагам |

0,2 |

3,0 |

5,4 |

11,3 |

17,4 |

17,9 |

| задолженность Центробанку | 18,0 | 9,3 | 3,8 | 2,7 | 0,0 | 0,0 |

На 2002г устанавливается верхний предел государственного внутреннего долга Российской Федерации на 1 января 2003 года по долговым обязательствам Российской Федерации в сумме 652,1 млрд. рублей.[2]

Внешний долг - это долг иностранным государствам, организациям и физическим лицам. Этот вид долга ложится на страну наибольшим бременем, так как для его погашения государство должно отдавать какие-нибудь ценные товары, оказывать определенные услуги.

Внешний долг России составляют кредиты иностранных государств, кредиты иностранных коммерческих банков и фирм, кредиты международных финансовых организаций, а также государственные ценные бумаги России в иностранной валюте.

Огромные заимствования на покрытие бюджетного дефицита и кредитов от иностранных государств, привели к росту внешнего долга с 20 млрд. до 67 млрд. долларов за 1985-1991 гг. Если платежи по внешнему долгу составляют значительную часть поступлений от внешнеэкономической деятельности страны, то привлекать новые займы из-за рубежа становится трудно. Их предоставляют неохотно и под более высокие проценты, требуя залогов или особых поручительств.

Особенность российского внешнего долга заключается в том, что он состоит из двух частей: долг бывшего СССР и долг РФ.

показатели |

1994 % к ВВП |

1995 % к ВВП |

1996 % к ВВП |

1997 % к ВВП |

1998 % к ВВП |

1999 % к ВВП |

| Государственный внешний долг, в том числе: | 18,5 |

19,3 |

25,0 |

26,2 |

30,4 |

83,0 |

Долг СССР |

16,7 | 16,5 | 20,1 | 19,6 | 19,3 | 50 |

Долг РФ |

1,8 | 2,8 | 4,9 | 6,6 | 11,1 | 33 |

Обслуживание внешнего долга |

0,5 |

0,9 |

0,9 |

0,7 |

1,2 |

Бюджетный кризис 1998 года, когда произошло падение рубля на 70% в номинальном и на 50% в реальном выражении усугубил проблему внешнего долга. По показателю "внешний долг/ВВП" Россия находится среди наиболее проблемных стран.

В ниже приведенной таблице[3] мы можем увидеть структуру внешнего долга за последние три года.

Внешний долг |

2000 г. млрд. дол. |

2001 г. млрд. дол. |

2002 г. млрд. дол. |

| Внешний долг (включая долг СССР) всего | 152,0 | 150,1 | 149,8 |

| По кредитам правительств иностранных государств | 66,5 |

66,0 |

65,3 |

| в том числе: задолженность официальным кредиторам Парижского клуба | 48,6 |

48,4 |

48,3 |

| задолженность бывшим странам СЭВ | 14,6 | 14,5 | 14,1 |

| По кредитам иностранных коммерческих банков и фирм | 39,4 |

39,1 |

39,1 |

| в том числе: задолженность кредиторам Лондонского клуба | 30,1 |

29,8 |

29,8 |

| По кредитам международных финансовых организаций | 19,4 |

18,3 |

19,7 |

| Государственные ценные бумаги России (в иностранной валюте) | 26,7 |

26,7 |

25,7 |

| в том числе: евро-облигационные займы | 15,6 | 15,6 | 14,6 |

| ОВВЗ | 11,1 | 11,1 | 11,1 |

В 2001 г. Россия должна заплатить по внешнему долгу 14,4 млрд. долларов, в 2003 г. - 19,7 млрд. дол. до 2015 г. - в среднем по 12-15 млрд. долларов ежегодно. На 2002 г. устанавливается верхний предельный размер государственных внешних заимствований в форме несвязанных финансовых кредитов на 2002 год в сумме 2,19 млрд. долларов США.[4] По состоянию на 1 января 2003 года устанавливается верхний предел государственного внешнего долга Российской Федерации в сумме 130,2 млрд. долларов США без учета неурегулированной задолженности Российской Федерации в переводных рублях.[5] Правительство Российской Федерации вправе осуществить в 2002 году урегулирование обязательств Российской Федерации по внешнему долгу бывшего СССР перед Международным банком экономического сотрудничества (МВЭС) и Международным инвестиционным банком (МИБ) путем обмена этих обязательств на обязательства МВЭС и МИБ перед кредиторами с их одновременным обменом на облигации внешних облигационных займов Российской Федерации. Установить верхний предел дополнительной эмиссии облигаций внешних облигационных займов Российской Федерации в рамках урегулирования обязательств Российской Федерации по внешнемудолгу бывшего СССР перед МБЭС и МИБ в сумме 1 500,0 млн. долларов США.[6] Государственный долг обычно сравнивается с валовым внутренним продуктом, и поэтому о размерах долга судят по отношению к ВВП. Однако показатель государственного долга нужно сравнивать не только с ВВП, но и с денежной массой, что весьма логично, учитывая, что действительное бремя госдолга для каждой страны зависит в первую очередь от способности государства его обслуживать, вовремя мобилизовывать наличные денежные ресурсы, что в свою очередь определяется величиной денежной массы. И поэтому, если в отношении к ВВП госдолг кажется, по мировым меркам не столь огромным, то отношение государственного долга к денежной массе может в корне изменить эту картину. Так, например в 1998 году госдолг составил 47% от ВВП, а отношение его к денежной массе составил 387%. Отсюда следует вывод, что величину госдолга следует рассматривать в отношении различных показателей.

3.3. Наличие государственного долга предполагает его обслуживание, т.е. текущую выплату по процентам. Расходы на обслуживание госдолга определяются ставкой процента, которая обусловлена совокупным спросом и предложением кредитно-денежных ресурсов. Экономические последствия госдолга можно свести к четырем моментам:

1) Необходимость обслуживать внешний долг, что при крупном его объеме означает существенное сокращение возможностей потребления для населения данной страны.

2) Долг приводит, в определенной мере, к вытеснению частного капитала, что может ограничить дальнейший рост в экономике.

3) Увеличение налогов для оплаты растущего госдолга выступает в качестве антистимула экономической активности.

4) Перераспределение дохода в пользу держателей государственных облигаций.

Динамика внешнего государственного долга РФ определялась принятием на себя обязательств бывшего СССР, а также участием МВФ в финансировании экономических реформ в России. Наконец, следует учитывать, что продолжающийся спад производства усугубляет проблему обслуживания государственного долга, и уменьшения его бремени.

Необходимость обслуживания долга ограничивает возможности правительства балансировать текущий бюджет или тратить средства, направляемые на обслуживание долга на другие нужды. Хотя с другой стороны, большая часть процесса обслуживания долга (внутреннего) является лишь формой перераспределения, когда средства налогоплательщиков переходят владельцам государственных ценных бумаг.

Обслуживание долга не имеет сколь-нибудь существенной альтернативной стоимости, эффект замещения (вытеснения) существенно влияет на будущее. За счет финансирования дефицита на финансовом рынке остаются недофинансированными какие-то проекты частного сектора, снижаются инвестиции. Именно здесь то и проявляется высокая альтернативная стоимость, как самих заимствований, так и всего процесса обслуживания долга в целом.

Также существует проблема соотношения величины государственного сектора и частного. Вследствие увеличенных расходов государства растет государственный сектор, а вследствие эффекта вытеснения сокращается частный сектор. Если же повышенные государственные расходы, кроме того, не сопряжены с повышенными государственными инвестициями, то из-за сокращения инвестиций пострадают будущие поколения.

Как же действовать в такой ситуации? Как предотвратить рост государственного долга и возможно ли решить проблему госдолга в ближайшем будущем?

Может ли крупный государственный долг привести государство к банкротству, лишив его возможности выполнять свои финансовые обязательства? Ни в коем случае, и тому есть три причины:

1. Рефинансирование - когда подходит ежемесячный срок выплаты части долга, правительство обычно не сокращает расходы и не повышает налоги, чтобы погасить облигации, срок которых истек. На самом деле правительство рефинансирует свой долг; оно продает новые облигации и использует выручку для выплат держателям погашаемых облигаций.

2. Налогообложение - правительство имеет конституционное право облагать население налогами и собирать их. Повышение налогов для правительства - один из способов получить достаточные доходы для выплаты процентов и общей суммы государственного долга.

3. Создание денег - банкротство государства очень сложно себе представить еще и потому, что государство вправе печатать деньги, которыми можно выплатить и основную сумму долга, и проценты по нему. Создание новых денег для выплаты процентов или погашения основной суммы долга может иметь инфляционный эффект.

Крупный долг действительно может породить вполне реальные проблемы. Внешний долг - то есть долговые обязательства государства перед иностранными гражданами и институтами - действительно представляет собой экономическое бремя для страны. Эта часть государственного долга не является "задолженностью самим себе", и фактически выплата процентов и основной суммы такого долга требует передачи части реального продукта страны другим государствам. Так, даже решив проблему дефицитного бюджета, не следует забывать о механизме "голландской болезни". Это ситуация, когда появляется значительное по размерам положительное сальдо платежного баланса, которое приводит к существенному притоку иностранной валюты. Это сопровождается увеличением денежной массы, а, следовательно, и повышением внутренних цен и реального курса национальной валюты. Скорость увеличения реального валютного курса возрастает при низких значениях монетизации экономики. Ослабление международной конкурентоспособности национальной экономики в этом случае может быть замедлено при проведении властями активных операций по стерилизации части, поступающей в страну валюты, одним из наиболее эффективных видов, которых выступает обслуживание и погашение внешнего долга. Поэтому, как это ни покажется на первый взгляд парадоксальным, страны, наиболее агрессивно проводившие политику обслуживания и погашения внешнего долга, имели, как правило, и более высокие темпы экономического роста и обеспечивали тем самым наиболее благоприятные макроэкономические условия для повышения уровня благосостояния своего населения. Другие же страны, оказавшиеся в ситуации "голландской болезни", но не проводившие активную политику по обслуживанию и погашению внешнего долга, а, наоборот, наращивавшие внешние заимствования, как правило, имели и более низкие темпы экономического роста и при прочих равных условиях - более низкие темпы повышения уровня благосостояния своего населения

Поэтому управление государственным долгом в последние годы в центре внимания российской экономической дискуссии. Основные методы управления представлены ниже:

Основной, традиционный метод - выплата долгов за счет золотовалютных резервов что, конечно, ведет к обеднению страны, так как уменьшается золотой запас государства.

Другой метод - это реструктуризация, которая помогает отсрочить платеж по долгу, что дает время государству для накопления и увеличения средств, предназначенных к выплате.

Ряд соглашений о реструктуризации долговых платежей, коммерческим (в декабре 1991 г., июле 1993 г., ноябре 1995 г., ноябре 1998 г., феврале 2000 г.) и официальным (в апреле 1993 г., июне 1994 г., июне 1995 г., апреле 1996 г., августе 1999 г.) кредиторам, позволил уменьшить долговую нагрузку на экономику страны, приходившуюся на период 1992-2000 гг.[7] В то же время, проведенные реструктуризации, существенно увеличили ее как в целом, так и в части, приходящейся на первое десятилетие наступившего столетия. Так в соответствии с договоренностью о реструктуризации долгов Лондонскому клубу в феврале 2000 г. кредиторы согласились списать 36,5% задолженности и выпустить взамен старых долговых обязательств новые облигации со сроком погашения в 2010-2030 гг. Однако здесь существует один нюанс: в целом России придется заплатить 42 млрд. долларов вместо первоначальных 32,6 млрд. долларов. Достигнуть подобного соглашения с Парижским клубом не удалось. Реструктуризация долга Лондонскому клубу является заменой менее ликвидных ценных бумаг на более ликвидные. Поскольку сохраняется значительное отставание реальной цены долга от его номинала, есть возможность игры на рынке, допустимы различные варианты выкупа долга, в том числе с привлечением третьих стран – должников России, с последующим зачетом российских долговых обязательств за их задолженность.

Еще один метод управления госдолгом конверсия, т.е. превращение его в долгосрочные иностранные инвестиции. В счет долга иностранным кредиторам предлагают приобрести в стране – должнике недвижимость, участие в капитале. Так как Россия согласилась взять на себя обязательства по долгам СССР в обмен на признание ее прав на все его финансовые активы, то соответственно у СССР были страны-должники, которые задолжали около 50 млрд. долларов. Поэтому вполне резонно начать переговоры с зарубежными кредиторами о конверсии российских долгов советской эпохи в активы СССР. Такие переговоры особенно актуальны в связи с тем, что на Западе давно говорят о 100-процентном списании межгосударственных долгов беднейших стран мира, в число которых попадают многие должники России.

4. Выводы

В заключение хотелось бы сделать некоторые выводы из всего выше изложенного.

1. Бюджетный дефицит является неоднозначным экономическим явлением и поэтому прежде чем решиться на политику, направленную на дефицитность бюджета, следует очень четко определить задачи и цели, которые преследуются данной политикой. Ни законодательная, ни исполнительная власть не обладает полным контролем над величиной бюджетного дефицита. Реальная величина бюджетного дефицита или избытка изменяется как под влиянием фискальной политики, так и под влиянием экономической ситуации в стране.

2. Проблема дефицитного бюджета не является столь смертельной для экономики страны, так как на современном этапе в мировой практике нет почти ни одного государства не столкнувшегося с дефицитом бюджета. Многие процветающие страны сталкиваются с этой проблемой, однако, она не влияет кардинально на экономическую ситуацию страны в целом. Для выполнения бюджета следует повысить контроль за сборами доходов в полном объеме, а также провести необходимые экономические реформы, особенно налоговую, что собственно и происходит сегодня в России. Например, уже пересмотрена процентная ставка налога на доход, которая на сегодня составляет 13%, что позволяет, надеется на увеличение объема поступлений в казну государства.

3. Проблемы гос долга следует рассматривать в совокупности с экономической политикой страны, а также прогнозированием его дальнейшего развития. Нынешние размеры государственного внешнего долга, а также размеры будущих платежей по нему находятся на экстремально высоком уровне. Поэтому осуществление их в полном объеме в течение ряда предстоящих лет и, в частности, в 2003 г. невозможно. Осуществление платежей по внешнему долгу в полном объеме в течение ряда лет и даже в 2003 г. в принципе возможно. Однако это произошло бы за счет изъятия огромного объема финансовых ресурсов из национальной экономики, неизбежно привело бы к прекращению ее роста и возобновлению спада, неприемлемому сокращению процентных расходов государственного бюджета, обострению кризиса в социальной сфере.

4. Наиболее приемлемыми методами управления долгом для России я считаю, конверсию и реструктуризацию. Однако чтобы проводить политику реструктуризации и конверсии, Россия должна опять завоевать доверие кредиторов. Это будет возможно в том случае, если ежегодный рост экономики страны будет составлять от 5 до 7 %, при этом платежи по долгам будут производиться в срок и полностью. На сегодняшний день в России, наблюдается рост производства, а также подъем экономике, пусть еще не большой, однако дающий надежду на экономическую стабилизацию и развитие в дальнейшем.

5. Насчет бремени госдолга для будущих поколений: основная задача для решения этой проблемы - это не только желание выплатить большую часть долга, но и не создавать новых долгов, получая огромные суммы кредитов за рубежом для реализации раздутых социальных программ, предвыборных рекламных компаний и др. подобных мероприятий.

В целом, моя работа была в основном посвящена проблеме бюджетного дефицита и госдолга в России, хотя с уверенностью можно сказать, что в других странах может быть такая же ситуация. Однако, все зависит от выбранной государством стратегии, а также дальновидности и расчетливости экономистов, проводящих экономическую политику государства. Поэтому, даже находясь в равном положении с Россией, пути развития разных стран могут быть разными.

5. Литература

1. А. Илларионов статья "Платить или не платить? Альтернативные стратегии снижения бремени государственного внешнего долга"

/ информ-политический канал "Полит.Ру." 2001 г.

2. Справочник "Социально- экономические проблемы России".

/ под ред. П.С. Филиппова, Т.Н. Бойко, 2-е издание,

изд-во "Норма" СПб. 2001 г.

3. А. Тихонов статья "Долги Российская империя отдавала всегда"

/ "Рынок ценных бумаг" №1 от 1996 г.

4 Теоретическая экономика (политэкономия) / под ред. Г.П. Журавлевой,

Н.Н. Мильчаковой, изд. "ЮНИТИ" М. 1997 г.

5. Федеральный закон РФ " О федеральном бюджете на 2002 г."

6. Экономическая теория / под ред. А.И. Добрынина, Л.С. Тарасевича,

изд-во "Питер" СПб. 1997 г.

СОВРЕМЕННЫЙ ГУМАНИТАРНЫЙУНИВЕРСИТЕТ Курсовая работаПо дисциплине:Экономическая теорияТема: "Проблемы дефицита бюджета и государственного долга в современных экономических системах "Выполнила студентка Москаленко Валентина Анатольевна № контракта: 023010022013 направление: ЭКОНОМИКА № группы : ОЭ-009-11 подпись студента__________ дата сдачи работы "___"___________200 2 г. Курсовая работа к аттестации допущена Руководитель _____________________ ф.и.о. "____"__________200__г. работа принята________________________________________________ ф.и.о. ответственного лица, должность "____"______________200__г. |

[1] ст.1 Федерального закона РФ №194 "О федеральном бюджете на 2002 г."

[2] ст.107 Федерального закона РФ № 194 "О федеральном бюджете на 2002 г."

[3] Справочник "Социально- экономические проблемы России". / под ред. П.С. Филиппова, Т.Н. Бойко, 2-е издание, изд-во "Норма" СПб. 2001 г.

[4] ст.112 Федерального закона РФ №194 "О федеральном бюджете на 2002 г."

[5] ст.113 Федерального закона РФ №194 "О федеральном бюджете на 2002 г."

[6] ст.115 Федерального закона РФ №194 "О федеральном бюджете на 2002 г."

[7] А. Илларионов статья "Платить или не платить? Альтернативные стратегии снижения бремени государственного внешнего долга" / информ-политический канал "Полит.Ру." 2001 г.