| Скачать .docx |

Дипломная работа: Дипломная работа: Принципы и методы составления финансовой отчетности ее оценка

Содержание

Введение

1. Принципы составления финансовой отчетности

2. Цель и пользователи финансовой отчетности

3. Элементы финансовой отчетности

3.1 Активы

3.2 обязательства

3.3 Капитал

3.4 Доходы и расходы

4. Оценка элементов финансовой отчетности

5. Признание и элементы финансовой отчетности

6. Бухгалтерский баланс

Заключение

Список использованных источников

Введение

Перестройка управления экономикой, переход к рыночным отношениям, использование различных форм собственности невозможны без соответствующего повышения роли учета и контроля.

В настоящее время все предприятия, независимо от их вида и форм собственности ведут бухгалтерский учет имущества, обязательств и хозяйственных операций согласно действующему законодательству и нормативным актам с 2005 года субъекты РК финансовую отчетность составляют в соответствии с МСФО.

Отчетность выполняет важную функциональную роль в системе экономической информации. Она интегрирует информацию всех видов учета и представляется в виде таблиц, удобных для восприятия информации объектами хозяйствования. Методологически и организационно отчетность является неотъемлемым элементом всей системы бухгалтерского учета и выступает завершающим этапом учетного процесса, что обуславливает органическое единство формирующихся в ней показателей с первичной документацией и учетными регистрами.

Данные отчетности используются внешними пользователями для оценки и эффективности деятельности предприятия, а также для экономического анализа в самой организации. Вместе с тем отчетность необходима для оперативного руководства хозяйственной деятельностью и служит исходной базой для последующего планирования.

Важнейшее место в системе бухгалтерской отчетности предприятий и организаций принадлежит бухгалтерскому балансу. Данные бухгалтерского баланса позволяют исследовать финансовое состояние предприятия, его устойчивость, платежеспособность, эффективность хозяйственной деятельности, тенденции развития. Баланс удобен именно возможностью выявления направления дальнейших, детальных исследований, проводящихся на основе аналитического учета, а так же тем, что благодаря огромному числу способов рассмотрения способен дать информацию для наиболее достоверных и адекватных ситуации выводов.

Именно поэтому бухгалтерский учет и аудит сегодня приобретает особое значение: становится основным связующим звеном между отображаемой в нем хозяйственной деятельностью и людьми, принимающими решения, т.е. от эффективности организации и управления бухгалтерским учетом, а так же функций контроля напрямую зависит качество принимаемых руководством решений. Немаловажной задачей аудита является переход от традиционного пассивного констатирующего контроля к его активным формам, в частности, к контрольно-аналитическому обеспечению управления информацией, прогнозированию и обоснованию организационных и экономических решений. В связи с этим формы, организация, методы и техника контроля должны непрерывно развиваться и совершенствоваться с тем, чтобы постоянно и полностью соответствовать изменившимся хозяйственным условиям, минимизировать ошибки предпринимательской деятельности.

Таким образом, актуальность настоящего исследования обусловлена важнейшей ролью бухгалтерского учета в системе управления предприятиями различных форм собственности. Финансовая отчетность занимает центральное место в финансовой отчетности организации, так как он наиболее полно характеризует ее финансовое состояние на дату составления баланса, обычно на первое число месяца.

Цель данной работы - отражение места, важности и значения финансовой отчетности для анализа финансового состояния предприятия и принятия правильных управленческих решений.

Для достижения данной цели требуется решить следующие задачи:

-рассмотреть понятие, назначение и структуру бухгалтерского баланса;

-исследовать содержание требований, предъявляемых к финансовой отчетности;

-рассмотреть методику составления финансовой отчетности и ее элементы;

-исследовать особенности и функции бухгалтерского баланса на предприятии.

Предметом исследования является роль и значение финансовой отчетности в управлении предприятием в современных условиях.

Объектом исследования является финансовая отчетность в ТОО «Ак Ерке».

1. Принципы составления финансовой отчетности

Принципы составления отчетности состоят из концептуальных основ формирования ее показателей. В МСФО концептуальные основы формирования отчетности приводятся в принципах подготовки и составления финансовой отчетности. Принципы составления финансовой отчетности подразделяются на группы:

1) основополагающие принципы, на которых базируется финансовая отчетность;

2) качественные характеристики финансовой отчетности.

Международные стандарты предоставляют бухгалтеру самостоятельно, на основе принципов, заложенных в стандартах, делать свои суждения и признания в финансовой отчетности, что для нашей практики нетипично и непривычно. Для некоторых бухгалтеров идеальным считается наличие инструкции на все случаи жизни, где можно быстро получить ответ. Но МСФО не являются инструкцией, как, впрочем, и казахстанские стандарты бухгалтерского учета. Поэтому знание только лишь плана счетов и рекомендаций по его применению для бухгалтера далеко недостаточно. С другой стороны, не для всех предприятий требуется применение всех стандартов. 'Гак, если предприятие не является акционерным обществом или не осуществляет инвестиции, то и применение, допустим, МСФО 24, 27,28,32,33, 39 и др. для него не является необходимым.

Принцип начисления. Финансовая отчетность составляется в соответствии с принципом начисления. Принцип начисления обеспечивается признанием результатов операций, а также событий, не являющихся результатом деятельности организации, но оказывающих влияние на его финансовое положение по факту их совершения независимо от времени оплаты. Операции и события отражаются в бухгалтерском учете и включаются в финансовую отчетность периодов, к которым относятся. Финансовая отчетность, составленная по принципу начисления, информирует пользователей не только о прошлых операциях, связанных с выплатой и получением денег, но также и об обязательствах заплатить деньги в будущем, о ресурсах, представляющих деньги, которые будут получены в будущем. Таким образом, финансовая отчетность обеспечивает информацию о прошлых операциях и прочих событиях, которая чрезвычайно важна для пользователей при принятии экономических решений.

Примечание. Метод начисления применяется в казахстанском бухгалтерском учете с 1997 года, до этого допускалось, на выбор предприятия, использовать либо кассовый метод начисления, либо метод начисления. Законодательством некоторых стран допускается применение кассового метода начисления для небольших предприятий, в РК для всех субъектов в настоящее время обязательно применение метода начисления.

Непрерывность деятельности. Финансовая отчетность обычно составляется при условии, что организация действует и будет действовать в обозримом будущему Таким образом, предполагается, что организация не собирается и не нуждается в ликвидации или существенном сокращении масштабов своей деятельности. Если такое намерение или необходимость существует, то финансовая отчетность должна составляться на другой основе, и применяемая основа должна раскрываться.

Таблица 1 - Основополагающие принципы формирования финансовой отчетности в соответствии с Международными стандартами финансовой отчетности

| Метод начисления |

Непрерывность деятельности |

| Результаты операций и событий признаются в бухгалтерском учете по мере их совершения, а не тогда, когда деньги или их эквиваленты получены или выплачены, и включаются в финансовую отчетность тех периодов, к которым относятся. Применение принципа начисления означает, что на каждую отчетную дату осуществляется начисление соответствующих доходов и расходов организации |

Существует предположение, что организация имеет намерения работать в обозримом будущем, не будет необходимости ее ликвидации или существенного сокращения масштабов деятельности. Если такого намерения нет или необходимость существует, то финансовая отчетность составляется по другим правилам, которые подлежат раскрытию. При наличии ожидания прекращения деятельности организации либо в случае ее банкротства отчетность составляется исходя из предположения, что все активы будут проданы по ликвидационной стоимости |

Основные качественные характеристики финансовой отчетности. Качественные характеристики предъявляются к финансовой отчетности с целью получения полезной для пользователей информации. Основными качественными характеристиками являются понятность, уместность, надежность и сопоставимость.

Понятность: Информация, представляемая в финансовой отчетности, должна быть понятна пользователям. Предполагается, что для этого пользователи должны иметь достаточные знания в сфере хозяйственной и экономической деятельности, бухгалтерского учета и желание изучать информацию с должным старанием.

Однако информация о сложных вопросах, которые должны быть отражены в финансовой отчетности ввиду их важности для принятия пользователями экономических решений, не должна исключаться только из-за того, что может оказаться слишком сложной для понимания определенными пользователями.

Уместность: Для обеспечения полезности информации она должна быть уместной для пользователей, принимающих решения. Информация является уместной, когда она влияет на экономические решения пользователей, помогая им оценивать прошлые, настоящие и будущие события, подтверждать или исправлять их прошлые оценки.

Прогнозная и подтверждающая функции информации взаимосвязаны. Например, информация о современном уровне и структуре имеющихся активов представляет ценность для пользователей при прогнозировании способности организации использовать благоприятные возможности и правильно отреагировать на неблагоприятную ситуацию. Эта же информация играет подтверждающую роль в отношении прошлых прогнозов, например касающихся возможных изменений в структуре организации или результата запланированных операций.

Информация о финансовом положении и результатах деятельности в предыдущих периодах часто используется для прогнозирования будущего финансового положения и результатов деятельности, а также других аспектов, непосредственно интересующих пользователей. К ним относятся: выплаты дивидендов и заработной платы, изменение цен на ценные бумаги и способность организации в срок выполнять свои обязательства. Для того чтобы иметь прогнозирующую ценность, информация не должна иметь форму явно выраженного прогноза.

Сопоставимость: Пользователи должны иметь возможность сопоставлять финансовую отчетность организации за разные периоды для того, чтобы определять тенденции в ее финансовом положении и результатах деятельности. Пользователи также должны иметь возможность сравнивать финансовую отчетность разных организаций с тем, чтобы оценивать их относительное финансовое положение, результаты деятельности и изменения в финансовом положении. Таким образом, оценка и отражение финансовых результатов от аналогичных операций и других событий должны осуществляться по методологии, единой для всей организации и на протяжении ее существования, а также и для разных организаций.

Важным условием сопоставимости как качественной характеристики является то, что пользователи информируются о вариантах учетной политики, использованной при подготовке финансовой отчетности, любых изменениях в ней и результатах этих изменений. Пользователи должны уметь определять различия между вариантами учетной политики для аналогичных операций и других событий, применяемые организацией из периода в период, а также другими организациями.

Обеспечение сопоставимости финансовой отчетности не должно быть препятствием для применения наиболее подходящей учетной политики. Если используемая учетная политика организации не обеспечивает такие качественные характеристики, как уместность и надежность, и имеется более подходящая и надежная альтернатива, для организации неуместно продолжать использовать такую учетную политику.

Так как пользователи нуждаются в сравнивании финансового положения, результатов деятельности и изменений в финансовом положении организации с течением времени, важно, чтобы финансовая отчетность содержала соответствующую информацию за предшествующие периоды.

Надежность: В целях достижения полезности информации она также должна быть надежной. Информация является надежной, когда в ней нет существенных ошибок и искажений и когда пользователи могут положиться на нее как на правдиво представленную.

Информация может быть уместной, но ненадежной по своему характеру или представлению, и тогда ее признание может быть дезориентирующим.

Правдивое представление. Для обеспечения надежности информация должна отражать операции и прочие события правдиво. Например, бухгалтерский баланс должен правдиво отражать операции и другие события, результатом которых на отчетную дату стали активы, обязательства и собственный капитал организации, отвечающие критериям признания.

Преобладание сущности над формой. Для правдивого представления операций и других событий необходимо, чтобы они учитывались и представлялись в соответствии с их сущностью и экономической реальностью, а не только их юридической формой. Сущность операций и других событий не всегда отвечает тому, что следует из их юридической или установленной формы. Например, при реализации актива одной организацией другой в документах предусмотрена передача юридического права собственности, однако, при этом могут существовать соглашения, гарантирующие продавцу сохранение права пользования экономическими выгодами, заключенными в этом активе. При таких обстоятельствах информация о продаже актива правдиво не представляет совершенную сделку.

Этот принцип продекларирован и в казахстанских стандартах, но не осе до конца поняли, в чем кроется неожиданность. А она такова, что отвергает устоявшиеся традиции или стереотип, что для отражения на счетах бухгалтерского учета в первую очередь необходим первичный документ. В целом традициями советского бухгалтерского учета и, впоследствии по настоящее время, национального учета установлена аксиома: главное - это первичный документ! МСФО на первый план выдвигает свершившийся факт, причем на основе метода начисления. Например, бухгалтер выписал чек на получение денег в банке, с этого момента, согласно МСФО, он должен это отразить в учете. Или, например, организации оказаны телекоммуникационные или транспортные услуги, расходы должны быть отражены сразу же без получения расчетного документа. В связи с этим возрастает необходимость образования различных резервов, с помощью которых регулируется на конец отчетного периода расходная часть финансовой отчетности.

Нейтральность. Для обеспечения надежности информация, содержащаяся в финансовой отчетности, должна быть нейтральной, то есть непредвзятой. Финансовая отчетность не будет нейтральной, если самим подбором или представлением информации с целью достижения запланированного результата она оказывает влияние на принятие решения или формирование суждения.

Осмотрительность. Осмотрительность - это соблюдение определенной степени осторожности при формировании суждений для расчетов, требуемых в условиях неопределенности. При этом активы или доходы не должны быть завышены, а обязательства и расходы - занижены. Соблюдение принципа осмотрительности также не позволяет сознательно занижать активы или доходы либо преднамеренно завышать обязательства или расходы. В данном случае финансовая отчетность не будет нейтральной и, следовательно, утратит качество надежности.

Полнота. Для обеспечения надежности информация в финансовой отчетности должна быть полной с учетом существенности и затрат на ее получение. Пропуск информации может привести к представлению ложных или дезориентирующих отчетов, которые будут ненадежными и несовершенными с точки зрения ее уместности.

Существенность. Информация считается существенной, если ее пропуск или искажение могли бы повлиять на экономическое решение пользователей, принятое на основании финансовой отчетности. Существенность зависит от размера объекта или ошибки, оцениваемых в конкретных условиях пропуска или искажения информации, то есть показывает границу или точку отсчета, и не является основной качественной характеристикой, которой должна обладать информация для того, чтобы быть полезной.

МСФО определяют ограничения в применении принципов уместности и надежности при подготовке финансовой отчетности.

Таблица 2 - Ограничения в использовании качественных характеристик представляемой информации

| Своевременность |

Баланс между выгодами и затратами |

Баланс между качественными характеристиками |

| При неоправданной задержке в представлении информации она может утратить уместность. Напротив, надежность требует времени для выяснения всех фактов финансово-хозяйственной деятельности. Соответственно, необходимо определить оптимальное соотношение между своевременностью и надежностью информации |

Представление полной информации требует затрат на составление финансовой отчетности. С другой стороны, полнота предоставляет выгоды пользователям финансовой отчетности. Выгоды, получаемые из информации, должны превышать затраты на ее получение |

Основной целью является достижение соответствующего соотношения между характеристиками для выполнения основного предназначения финансовой отчетности. Относительная важность характеристик в разных случаях является объектом профессионального суждения бухгалтера |

Своевременность. Руководству необходимо сбалансировать представление своевременной информации с ее надежностью, так как она с течением времени может потерять свою уместность. Своевременное представление информации до выяснения всех аспектов операции может снизить ее надежность. С другой стороны, надежная информация может принести мало пользы пользователям, если она была представлена несвоевременно, поскольку они были вынуждены принимать решения ранее. В целях достижения баланса между уместностью и надежностью надо решить, как лучше всего удовлетворить потребности пользователей при принятии экономических решений.

Согласно статье 13 Закона Республики Казахстан «О бухгалтерском учете и финансовой отчетности» элементами финансовой отчетности, связанными с оценкой финансового положения, являются активы, обязательства и капитал.

Финансовая отчетность отражает финансовые результаты операций и других событий, объединяя их в категории в соответствии с их экономическими характеристиками. Эти категории называются элементами финансовой отчетности. Элементами, непосредственно связанными с оценкой финансового положения в бухгалтерском балансе, являются активы, обязательства и капитал. Доходы и расходы являются элементами, непосредственно связанными с оценкой результатов деятельности организации в отчете о прибылях и убытках.

При решении вопроса о соответствии рассматриваемой статьи критериям признания элементов финансовой отчетности особое внимание следует обратить на ее основополагающую сущность и экономическую реальность, а не только на юридическую форму.

В принципах подготовки и составления финансовой отчетности принят подход, при котором определение активов и обязательств является приоритетным по отношению к определению доходов и расходов. Иногда такой подход называется балансовым подходом к оценке значимости отдельных форм финансовой отчетности. При этом приоритет отдается балансу, а не отчету о прибылях и убытках.

Последовательность формирования финансовой отчетности представляет собой следующие этапы:

Таблица 3- Последовательность формирования финансовой отчетности

| 1. Выявление элемента финансовой отчетности |

| 2. Проверка соответствия выявленного элемента критериям его признания в финансовой отчетности |

| 3. Признание выявленного элемента в финансовой отчетности |

2. Цель и пользователи финансовой отчетности

Система международных стандартов финансовой отчетности (МСФО) создана для унификации принципов и методик бухгалтерского учета, используемых компаниями разных стран для составления финансовой отчетности. Поскольку отчетность составляется и представляется для внешних пользователей, в разных странах мира существуют различия в содержании, формировании и представлении показателей, характеризующих результаты деятельности. Они вызваны особыми условиями "окружающей среды", среди которых выделяются социальные, экономические, политические, юридические.

Для того чтобы составить отчетность, которую адекватно воспринимают и понимают пользователи разных стран, созданы и совершенствуются международные стандарты финансовой отчетности. Они призваны сблизить правила ее составления и процедуры подготовки и представления сведений о деятельности той или иной компании.

Содержание форм финансовой отчетности определено МСФО 1 "Представление финансовой отчетности". Это стандарт общего назначения, в котором выработаны базовые подходы составления отчетности компании для достижения ее сопоставимости с показателями предшествующих периодов и данными отчетности других организаций. Кроме этого в стандарте представлены рекомендации по структуре финансовой отчетности и минимальные требования к ее содержанию.

Финансовая отчетность общего назначения в соответствии с правилами и принципами МСФО используется для удовлетворения информационных потребностей тех пользователей, которые не имеют возможности затребовать отчетные сведения определенного информационного характера.

Финансовая отчетность, составленная в соответствии с МСФО, позволяет структурированно представить финансовое положение и операции, осуществленные компанией за отчетный период. Целями финансовой отчетности являются:

-представление сведений о финансовом положении, финансовых результатах компании и движении денежных средств для широкого круга пользователей с целью принятия экономических решений;

-представление данных о результатах управления ресурсами, доверенными руководству компании.

На основе показателей отчетности пользователи имеют возможности прогнозировать движение потоков денежных средств организации или их эквивалентов в будущем, а также распределение потоков во времени.

Состав и периодичность финансовой отчетности по МСФО:

Комплект финансовой отчетности компании по МСФО включает:

-бухгалтерский баланс;

-отчет о прибылях и убытках;

-отчет, который показывает либо все изменения в капитале, либо изменения в капитале, отличные от операций -капитального характера с владельцами и распределения им;

-отчет о движении денежных средств;

-учетную политику и пояснительные примечания.

Помимо финансовой отчетности компании могут составлять финансовые обзоры для руководства, в которых приводятся результаты деятельности компании, ее финансовое положение, основные трудности и неопределенности, в которых она работает. В финансовом обзоре могут быть представлены также результаты анализа факторов, определяющих финансовые результаты работы, действия и мероприятия, предпринятые для улучшения работы и роста прибылей, инвестиционная политика компании, политика в области дивидендов. Определенное место в документе может быть уделено анализу источников финансирования, политике в отношении заемных средств, мероприятиям, предпринятым в области управления рисками.

Кроме указанных документов в составе финансовой отчетности могут содержаться отчеты по охране окружающей среды, особенно если компания работает в отрасли, в которой охране окружающей среды общественность придает особое знание, отчеты о добавленной стоимости и другие дополнительные отчеты, позволяющие облегчить работу пользователей по принятию экономических решений.

Независимо от содержания финансовой отчетности и раскрытия статей в самой финансовой отчетности или примечаниях к ней обязательным требованием МСФО является определение формы финансовой отчетности и каждого ее компонента. Кроме этого в ней должна иметь место информация о названии отчитывающейся компании, ее организационном положении (группа компаний или одна компания), отчетной дате, по состоянию на которую составлена отчетность, или отчетном периоде, о валюте отчетности, уровне точности расчета показателей.

Обычно финансовая отчетность представляется по итогам работы за год. Однако возможно ее формирование за более короткие временные периоды. При составлении финансовой отчетности необходимо, чтобы она была полезной, т.е. составленной и представленной в течение приемлемого периода после отчетной даты независимо от сложности операций, имевших место в компании.

В соответствии с требованиями МСФО этот период составляет шесть месяцев. Однако нередки случаи, когда она составляется за более короткое время, что позволяет повысить полезность финансовой отчетности для пользователем.

Настоящую тему курсовой работы рассмотрим на примере ТОО «Ак Ерке».

Товарищество с ограниченной ответственностью ТОО «Ак Ерке» является юридическим лицом, осуществляет деятельность на основе действующего законодательства Республики Казахстан и своей Учетной политики. Обладает обособленным имуществом, имеет самостоятельный баланс, расчетные счета в банках, печать со своим наименованием, штампы.

Целью ТОО «Ак Ерке» является извлечение дохода путем осуществления деятельности, не запрещенной законодательством, а именно:

-осуществления деятельности по реализации продукции в области косметических и товаров;

-внешнеэкономическая деятельность, в соответствии с законодательством Республики Казахстан.

ТОО «Ак Ерке» осуществляет свою деятельность на основе следующих документов и нормативных актов:

-учетной политики ТОО «Ак Ерке»;

-Гражданского кодекса Республики Казахстан;

-Закона Республики Казахстан "О товариществах с ограниченной ответственностью" (с учетом изменений и дополнений);

-прочих законов, нормативных актов, инструкций и методических рекомендаций по ним, регламентирующих финансово-хозяйственную деятельность организаций Республики Казахстан.

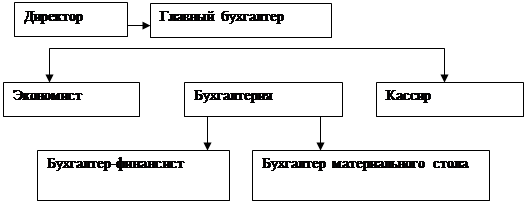

Бухгалтерский учет активов, собственного капитала, обязательств, осуществляемых хозяйственных операций ведется способом двойной записи в соответствии с Типовым планом счетов бухгалтерского учета, утвержденным приказом Министра финансов Республики Казахстан. На рисунке 1 представлена схема пользователей ТОО «Ак Ерке».

Рисунок 1 - Схема бухгалтерской службы ТОО «Ак Ерке»

Учетной политикой ТОО «Ак Ерке» определяется выбор метода учета, предусмотренного стандартами бухгалтерского учета, используемых правил при подготовке финансовой отчетности о результатах деятельности и финансовом положении Товарищества. Все, что не оговорено учетной политикой в ТОО «Ак Ерке», регулируется общими правилами организации и ведения бухгалтерского учета и финансовой отчетности, налогового учета в Республике Казахстан. Ответственность за формирование учетной политики несет руководитель – директор ТОО «Ак Ерке».

3. Элементы финансовой отчетности

3.1 Активы

Активы - полученные в результате прошлых операций или событий имущественные и личные неимущественные блага и права, имеющие стоимостную оценку, от которых ожидается получение доходов в будущем.

Активы представляют собой ресурсы, контролируемые организацией в результате прошлых событий, от которых организация ожидает получение экономической выгоды в будущем.

Будущая экономическая выгода, заключенная в активе, — это потенциал, входящий прямо или косвенно в поток денег или их эквивалентов организации. Потенциал может быть частью операционной деятельности организации. Он также может принимать форму конвертируемости в деньги и их эквиваленты или способности сокращать отток денег, как, например, альтернативный производственный процесс снижает производственные затраты.

Организация обычно использует свои активы для производства продукции (работ, услуг), тем самым увеличивая поток денег организации. Деньги являются наиболее важными активами для организации благодаря своей значимости по отношению к другим ресурсам организации.

Активы организации возникают в результате операций организации и других прошлых событий путем их покупки или производств, а также в результате безвозмездных поступлений. Операции или события, совершение которых ожидается в будущем, не являются активами.

Между возникающими расходами и создаваемыми активами существует тесная связь, но они не обязательно должны совпадать. Осуществление организацией расходов с целью получения дохода в будущем не является достаточным доказательством возникновения объекта, отвечающего определению актива. Соответственно отсутствие расходов не является основанием для того, чтобы актив не был признан в балансе.

Актив баланса представляет собой комплекс монетарных и немонетарных статей. Монетарные статьи - это денежные средства и их эквиваленты - дебиторская задолженность (иногда к монетарным статьям также относят ценные бумаги). Немонетарные статьи - это позиции актива, не относящиеся к монетарным.

Идея построения актива бухгалтерского баланса, свойственная современному бухгалтерскому учету в России, основывается на принципе временной определенности фактов хозяйственной жизни, реализуемому в правиле капитализации расходов компании как элементов актива бухгалтерского баланса.

Немонетарные статьи актива, отражающие направления вложения средств предприятия, фактически являются расходами, относящимися к будущим периодам, что формирует правило их оценки в исторических ценах (по себестоимости). Расходы предприятия - это инвестиции денежных средств. Отсюда, капитализация расходов - это трансформация монетарных статей актива в немонетарные или формирование немонетарных статей актива за счет будущего оттока монетарных статей, то есть за счет образования кредиторской задолженности.

Проведем анализ состава и структуры активов баланса ТОО «Ак Ерке», который представлен в таблице 4.

Таблица 4 – Анализ динамики и структуры активов баланса, тыс. тенге

| Показатели |

2007 год |

2008 год |

Отклонения |

|

| Сумма |

Сумма |

(-) (+) |

% |

|

| 1 Стоимость активов (всего) в т.ч |

18584,522 |

20556,908 |

+1972,386 |

110,6 |

| Нематериальные активы |

54,813 |

113,530 |

+58,717 |

207,1 |

| Износ нематериальных активов |

-12,645 |

27,373 |

+14,728 |

216,4 |

| 1.1 Основные средства |

48478,338 |

50185,689 |

+1707,351 |

103,5 |

| Износ основных средств |

- |

35036,683 |

+35036,683 |

100 |

| 1.2 Текущие активы (всего) в т.ч |

1781,108 |

3848,675 |

+2067,567 |

216 |

| 1.2.1 Производственные запасы |

803,618 |

545,848 |

-257,770 |

67,9 |

| 1.2.2 Незавершенное производство |

44,402 |

22,829 |

-21,573 |

51,4 |

| Производственный потенциал (стр 1.1 + 1.2 + 1.2.2) |

50303,848 |

54057,193 |

+3753,345 |

107,4 |

Данные таблица показывают следующее:

-основные средства предприятия увеличились на 1 707 351 тенге или 103,5 %;

-износ основных средств в 2008 году стал 35 036 683 тенге, что является отрицательным моментом;

-текущие активы увеличились на 2 067 567 тенге в результате уменьшения суммы незавершенного производства на 21 573 тенге и уменьшения суммы производственных запасов на 257 770 тенге;

-общий уровень производственного потенциала предприятия увеличился на 3 753 345 тенге.

3.2 Обязательства

Обязательство - возникшая в результате прошлых операций или событий и имеющая стоимостную оценку обязанность совершить в пользу физического лица или организации определенные действия, как-то: передать имущество, выполнить работы, уплатить деньги и другое, либо воздержаться от определенного действия, погашение которой приведет к уменьшению активов.

Обязательством является задолженность организации, возникающая из прошлых событий, урегулирование которой приведет к оттоку из организации ресурсов, содержащих экономическую выгоду.

Обязательства могут быть юридически обязательными как следствие юридически обязательного договора или законодательного требования. Обязательства также возникают из нормальной деловой практики.

Решение руководства организации приобрести активы в будущем периоде не ведет к возникновению в настоящий момент обязательства. Обычно обязательство возникает тогда, когда актив доставлен или когда организация заключает не подлежащий отмене договор на его приобретение, экономические последствия невыполнения которого, например, наличие значительного штрафа, практически не оставляют организации возможности избежать оттока ресурсов к другой стороне.

Погашение имеющегося в настоящее время обязательства обычно связано с оттоком ресурсов, содержащих экономическую выгоду, с тем, чтобы удовлетворить иск другой стороны.

Обязательства возникают в результате прошлых операций и событий. Таким образом, приобретение готовой продукции (товаров, работ, услуг) ведет к возникновению кредиторской задолженности (если только не производится предоплата или оплата при доставке), а получение банковского кредита ведет к возникновению обязательства вернуть его. Организация, основываясь на информации о ежегодных покупках клиентов, может также признать скидки с продаж в будущих периодах в качестве обязательств. В этом случае реализация готовой продукции (работ, услуг) в прошлых периодах является операцией, приведшей к возникновению обязательства.

Иногда обязательства могут быть измерены только с приблизительным уровнем точности. Некоторые организации обозначают эти обязательства как резервы. Резервы, связанные с имеющимся в настоящее время обязательством и отвечающие остальным характеристикам определения, будут являться обязательствами, даже если их величина рассчитывается приблизительно.

3.3 Капитал

Капитал (чистые активы) - активы за вычетом обязательств.

Капитал, определяемый как доля в активах организации за вычетом обязательств.

Величина капитала в бухгалтерском балансе зависит от оценки стоимости активов и обязательств. Как правило, общий размер капитала редко соответствует общей рыночной стоимости акций общества или сумме, которая могла бы быть получена от реализации либо чистых активов по частям, либо всей организации.

Чистая прибыль (убыток) как финансовый показатель используется для определения эффективности деятельности либо в качестве основы для оценки доходности инвестиций, в том числе акций. Элементами, непосредственно связанными с оценкой данного финансового показателя, являются доходы и расходы. Признание и оценка доходов и расходов и, следовательно, чистый доход (убыток) также зависят от концепций капитала и поддержания капитала, применяемых организациями при составлении финансовой отчетности.

Элементами финансовой отчетности, непосредственно связанными с оценкой результатов финансово-хозяйственной деятельности, являются доходы и расходы.

Проанализируем пассивы баланса предприятия ТОО «Ак Ерке»

Таблица 5 - Анализ структуры пассивов бухгалтерского баланса ТОО «Ак Ерке», тысяч тенге

| Данные баланса |

На 2007 год |

На 2008 год |

Отклонения |

|

| Сумма |

Сумма |

(-) (+) |

% |

|

| 1 Источники имущества- всего |

||||

| 1.1 в том числе собственный капитал |

9,710,309 |

11,841,570 |

+2131261 |

121,9 |

| 1.2 Заемный капитал |

475 |

475 |

0 |

100 |

| 1.2.1 Долгосрочные обязательства |

108,782 |

450,634 |

+341852 |

414,2 |

| 1.2.3 Кредиторская задолженность |

749,375 |

649,720 |

-99655 |

86,7 |

Рассчитанные данные позволяют сделать следующие выводы:

-краткосрочные обязательства остались на прежнем уровне;

-кредиторская задолженность ТОО «Ак Ерке» сократилась на 99655 тысяч тенге в результате уменьшения суммы задолженности по оплате труда и расчетов с бюджетом.

Согласно составленных данных по таблице 3 рассчитаем следующие коэффициенты:

1) коэффициент независимости:

Кн = Ск / Ак, (1)

Кн (2007 ) = 9,710,309/ 18,584,522= 0,52

Кн (2008 ) = 11,841,570/ 20,556,908= 0,57

Коэффициент независимости в ТОО «Ак Ерке» на 2007 год изменился и увеличился на 0,05. Это связано с тем, что собственном капитал изменился на +2131261 тысяч тенге.

2) коэффициент инвестирования:

Ки = Ск / Да, (2)

Ки (2007 ) = 9,710,309/ 991,956= 9,7

Ки (2008 ) = 11,841,570/708,486= 16,7

Коэффициент инвестирования увеличился на 7;

3) коэффициент финансирования:

Кф = Ск / Пк, (3)

Кф (2007 ) = 9,710,309 / 8,874,213= 1,09

Кф (2008 ) = 11,841,570 / 8,715,338= 1,35

Коэффициент финансирования увеличился на 0,26, что говорит в пользу ТОО «Ак Ерке», так как чем ниже уровень этого коэффициента, тем для банков и инвесторов увеличивается рису кредитования.

4)коэффициент соотношения заемных и собственных средств предприятия:

Кз/с = Пк / Ск, (4)

Кф (2007 ) = 8,874,213/ 9,710,309 = 0,9

Кф (2008 ) = 8,715,338/ 11,841,570 = 0,7

Коэффициент соотношения заемных и собственных средств ТОО «Ак Ерке» увеличился на 0,2. Его значение свидетельствует, что к началу отчетного периода предприятие привлекало на каждый тенге собственных средств, вложенных в активы, 0,07 тиынов заемных средств.

3.4 Доходы и расходы

Доходы - увеличение экономических выгод в течение отчетного периода в форме увеличения активов или их стоимости либо уменьшения обязательств, приводящее к увеличению капитала, не связанная с вкладами собственников.

Расходы — уменьшение экономических выгод в течение отчетного периода в форме уменьшения активов или их стоимости либо увеличения обязательств, ведущее к уменьшению капитала, не связанного с его распределением между собственниками.

Доходы и расходы могут представляться в отчете о прибылях и убытках разными способами, обеспечивая при этом информацию, необходимую для принятия экономических решений. Например, существует общепринятая практика проводить различия между статьями доходов и расходов, которые возникают в процессе основной деятельности организации, и теми, которые с ней не связаны. Это разграничение проводится по источнику соответствующей статьи, так как он имеет значение при оценке способности организации генерировать деньги или их эквиваленты в будущем. Например, деятельность, связанная с реализацией долгосрочной инвестиции, вряд ли будет осуществляться регулярно. При подобном разграничении между статьями необходимо учитывать характер организации и ее операций. Статьи, возникающие в результате основной деятельности одной организации, могут являться неосновной деятельностью для другой организации.

Определение доходов включает в себя как доходы от основной деятельности, так и прочие доходы. Доходы от основной деятельности организации могут включать в себя доходы от реализации, вознаграждения, дивиденды, роялти и доходы от арендной платы.

Прочие доходы представляют другие статьи, отвечающие определению доходов, и могут возникать или не возникать в процессе обычной деятельности организации. Они представляют собой увеличения экономических выгод и как таковые по своей природе не отличаются от доходов от основной деятельности и поэтому они не рассматриваются как отдельный элемент.

К прочим доходам относятся доходы от неосновной деятельности, например доходы, возникающие от реализации основных средств, а также нереализованные доходы (доходы, возникающие от переоценки ценных бумаг или от увеличения балансовой стоимости долгосрочных активов и другие). При признании таких доходов в отчете о прибылях и убытках, они обычно представляются отдельно от доходов от основной деятельности, так как информация о них полезна для принятия экономических решений. Такие доходы часто отражаются в отчете с учетом соответствующих расходов.

Признание активов обычно сопровождается увеличением доходов. Доходы могут возникать в результате урегулирования обязательств.

Определение расходов включает в себя расходы, возникающие в процессе основной деятельности организации, и прочие расходы. Расходы по основной деятельности включают в себя такие расходы, как себестоимость реализации продукции (товаров, работ, услуг), состоящая из заработной платы, материалов, амортизации и др. Они обычно принимают форму оттока или истощения активов, в том числе денег или их эквивалентов, запасов, основных средств.

Прочими расходами являются другие статьи, которые подходят под определение расходов и могут возникать или не возникать в процессе обычной деятельности организации. Прочие расходы представляют собой уменьшение экономических выгод и поэтому по своей природе не отличаются от других расходов. Следовательно, они не рассматриваются как отдельный элемент.

К прочим расходам относятся расходы по неосновной деятельности, например потери, возникшие в результате реализации основных средств, а также убытки от чрезвычайных ситуаций, например в результате стихийных бедствий и других чрезвычайных ситуаций. Расходы по неосновной деятельности включают также нереализованные расходы, к которым относятся расходы, возникающие, например, в результате увеличения курса обмена валюты в отношении займов организации, выраженных в данной валюте. При признании прочих расходов в отчете о прибылях и убытках они обычно показываются отдельно от расходов от основной деятельности, потому, что информация о них полезна для принятия экономических решений. Расходы по неосновной деятельности и убытки от чрезвычайных ситуаций часто отражаются в отчетах с учетом соответствующих доходов.

Доход от основной деятельности ведется на счете 6010 подраздела Плана Счетов согласно МСФО.

В настоящее время для совершенствования учета и приближения его к международным стандартам, были внесены изменения постановлением Национальной комиссии РК в ТПС, все счета отражавшие «Доход от основной деятельности» сгруппированы на счете 6010 «Доход от реализации продукции и оказания услуг. Счет пассивный, дополнительный, синтетический, поступление доходов отражается по Кредиту счета, а их списание по Дебету счета. Аналитический учет ведется по каждой совершенной хозяйственной операции, в машинограмме или ведомости по видам полученных доходов за месяц и с начала года (нарастающим итогом). Кредитуем счет 6010 и Дебетуем счета 1210, 1251, 2180, 1040, 1010, 1050, 3430, 3510.

В течение отчетного периода на кредите счета 6010 накапливаются суммы доходов, но так как этот счет дополнительный, то в балансе он не отражается, а в конце отчетного периода списывается на счет 5410 «Прибыль (убыток) текущего года». При этом Дебетуем счет 6010 и Кредитуем счет 5410.

Таблица 6 - Содержание хозяйственной операции в ТОО «Ак Ерке»

| № |

Содержание хозяйственной операции |

Дт |

Кт |

| 1. |

На основании счетов- фактур и накладных отгружены ТМЦ: - по договорной цене - на сумму НДС, предъявленную покупателям |

1210 1210 |

6010 3130 |

В течение отчетного периода по кредиту счетов 6210,6160 накапливаются суммы доходов, но так как эти счета дополнительные, то в балансе они не отражаются, а в конце отчетного периода списывается на счет 5410 «Итоговый доход (убыток)». При этом Дебетуем счета 6210,6160 и Кредитуем счет 5410. В конце года сальдо счета 5410 переносят на счет 5430 «Нераспределенный доход (непокрытый убыток) отчетного года».

Для учета операций по кредиту счетов 5410 «Нераспределенный доход (непокрытый убыток) отчетного года» и 5430 «Нераспределенный доход (непокрытый убыток) предыдущих лет» предназначен журнал-ордер №13. При компьютеризации учета по указанным счетам аналитические данные к этим счетам можно вести в ведомости или машинограмме, построенной в виде оборотной ведомости.

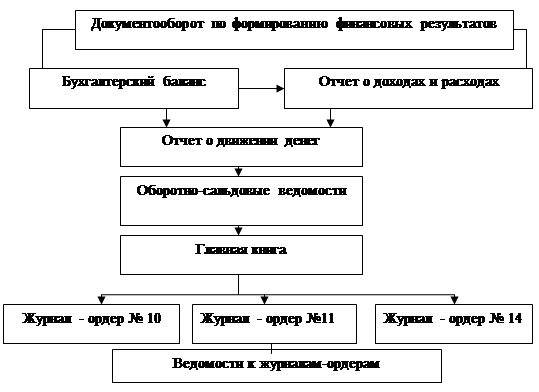

Документооборот по учету доходов и расходов можно рассмотреть на рисунке 2.

Рисунок 2 - Документооборот по учету доходов и расходов

Организация получает основную часть прибыли от реализации продукции, товаров, работ, услуг. Кроме товаров организации могут реализовывать основные средства, нематериальные активы, производственные запасы, ценные бумаги и другие активы.

Для учета себестоимости реализованных товаров, работ и услуг предприятие пользуется счетом 6010 «Себестоимость реализованных товаров (работ и услуг)». Для учета расходов по неосновной деятельности счетом подраздела 7410 «Расходы по неосновной деятельности»(7410). Для учета расходов, связанных с реализацией товаров, работ и услуг, счетом 7110 «Расходы по реализации товаров (работ, услуг)». Для учета общих для предприятия расходов и расходов административного характера предназначен активный счет 7210 «Общие и административные расходы». Для учета расходов предприятия по процентам предназначен активный счет 7310 «Расходы в виде вознаграждения».

4. Оценка элементов финансовой отчетности

Согласно статье 14 Закона РК «О бухгалтерском учете и финансовой отчетности» оценка элементов финансовой отчетности - определение денежных сумм, по которым данные элементы признаются и фиксируются в бухгалтерском учете и финансовой отчетности. Методы и порядок применения оценок устанавливаются в соответствии с международными стандартами и требованиями законодательства Республики Казахстан о бухгалтерском учете и финансовой отчетности.

Методы учета и порядок признания элементов финансовой отчетности устанавливаются в соответствии с международными стандартами и требованиями законодательства Республики Казахстан о бухгалтерском учете и финансовой отчетности.

Оценка элементов финансовой отчетности предприятия : Количественное измерение активов, обязательств и других элементов финансовой отчетности осуществляется в денежном выражении. Международные стандарты финансовой отчетности (МСФО) предусматривают, что в финансовой отчетности в разной степени и в разных комбинациях могут использоваться несколько методов оценки:

-по первоначальной стоимости;

-по текущей (восстановительной) стоимости;

-по справедливой стоимости;

-по рыночной стоимости;

-по стоимости реализации (погашения);

-по текущей дисконтированной (приведенной) стоимости.

1. Первоначальная стоимость (историческая или фактическая себестоимость) - это оценка того или иного объекта учета на основе фактической суммы денежных средств, их эквивалентов, заплаченных при его приобретении с учетом транспортных и иных расходов, связанных с приобретением или начисленных при его изготовлении собственными силами. Обязательства оцениваются по сумме начисленных либо полученных денежных средств, их эквивалентов и иных выгод, приобретенных в обмен на обязательства, или по сумме ожидаемых выплат при нормальных условиях, необходимых для погашения обязательств.

Первоначальная стоимость применяется преимущественно для оценки элементов финансовой отчетности. При неизменной покупательной способности денежной единицы, в которой выражена стоимость, этот метод является наилучшим с точки зрения пользователей отчетной информации. Но такие условия практически невыполнимы. Потому МСФО предусматривают необходимые меры для корректировки первоначальной стоимости. Указания об этом содержатся в МСФО 15 «Информация, отражающая влияние в результате изменения цен», МСФО 21 «Влияние изменений валютных курсов», МСФО 29 «Финансовая отчетность в условиях гиперинфляции».

Первоначальная стоимость чаще всего применяется в комбинации с другими методами. Так, оценка товарно-материальных ценностей зачастую производится по стоимости реализации за вычетом торговых издержек или по рыночной стоимости, если эти оценки ниже первоначальной стоимости. Стоимость ликвидных ценных бумаг оценивается по рыночному курсу, а материальные активы периодически переоцениваются по текущей рыночной стоимости. МСФО 36 «Снижение стоимости активов» требует учитывать активы по стоимости, не превышающей возмещаемой по ним суммы. Возникающая разность признается убытком (расходом) данного отчетного периода, но может реверсировать расходы при изменении соответствующих условий на рынке.

2. Текущая (восстановительная) стоимость равна сумме денежных средств или их эквивалентов, которую пришлось бы выплатить в данный момент при необходимости замены данного объекта материального имущества новым. Обязательства оцениваются по текущей стоимости, которая представляет собой недисконтированную сумму денежных средств (их эквивалентов), которая необходима для их погашения в данный момент.

В последние годы обозначилась тенденция заменить текущую стоимость категорией справедливой стоимости, особенно для оценки финансовых инструментов.

3. Справедливая стоимость определяется в МСФО как сумма денежных средств, достаточная для приобретения актива или исполнения обязательства при совершении сделки между сторонами, которые хорошо осведомлены, имеют желание совершить такую сделку и независимы друг от друга. Такое определение весьма идеализировано. Практическое определение справедливой стоимости, по сути, невозможно, и Комитет по международным стандартам финансовой отчетности (КМСФО), понимая это, тем не менее настаивает на применении справедливой стоимости, допуская, что ее можно заменить рыночной стоимостью там, где имеется устойчивый и достаточно объемный рынок.

4. Рыночная стоимость - это сумма денежных средств, которая может быть получена при продаже или должна быть уплачена при приобретении финансового инструмента или любого другого актива на действующем рынке.

5. Стоимость реализации (погашения) или чистая продажная цена - это сумма, которая может быть получена от продажи актива при совершении сделки между хорошо осведомленными, желающими ее осуществить на общих условиях сторонами, за вычетом затрат на выбытие. Последние представляют собой дополнительные затраты, связанные с выбытием актива, за исключением финансовых затрат и расходов по налогу на прибыль. Иначе говоря, для материальных активов это - цена продажи объекта за вычетом торговых издержек.

Стоимость реализации позволяет определить величину упущенной выгоды в случае, если данный объект не будет продан, а также определяется при наступлении срока ликвидации материального объекта.

6. Текущая дисконтированная стоимость (приведенная стоимость) представляется дисконтированной величиной будущих денежных поступлений, которые может принести реализация данного актива в ходе обычной коммерческой операции. Обязательства оцениваются по дисконтированной стоимости будущего оттока денежных средств, который потребуется для погашения обязательств при нормальной хозяйственной ситуации.

Дисконтирование стоимости основано на реально существующем положении, что некоторая сумма денег сегодня стоит больше, чем в будущем (через год или через несколько лет) из-за того, что она может быть использована для получения дохода в виде процентов. Дисконтированная сумма определяется по формуле сложных процентов в зависимости от принятой в расчет нормы процента и числа временных периодов.

В общем случае норма процента выбирается по среднему или преобладающему значению текущей рыночной процентной ставки для данных финансовых операций.

5. Признание и элементы финансовой отчетности

Признание — это процесс включения в финансовую отчетность операций и событий, отвечающих определению элементов финансовой отчетности и условию их признания. Признание состоит в словесном описании объекта и его отражении в виде денежной суммы и включении этой суммы в бухгалтерский баланс или отчет о прибылях и убытках. Объекты, отвечающие условию признания, должны отражаться в финансовой отчетности. Не отражение таких объектов не объясняется раскрытием в используемой учетной политике и в примечаниях к финансовой отчетности.

Объект, подходящий под определение элемента, должен признаваться, если:

-существует вероятность того, что любая экономическая выгода, связанная с ним, будет получена или утрачена организацией;

-объект имеет стоимость или оценку, которая может быть надежно измерена.

При оценке соответствия объекта этим условиям и возможности его признания в финансовой отчетности необходимо учитывать существенность статьи. Взаимосвязь между элементами означает, что объект, отвечающий определению и условиям признания для конкретного элемента, например актива, автоматически требует признания другого элемента

Актив признается, когда существует вероятность притока будущих экономических выгод и актив имеет стоимость или оценку, которая может быть надежно измерена.

Актив не признается, когда были понесены затраты, не приводящие к притоку экономических выгод организации в будущем. В данном случае понесенные затраты ведут к признанию расходов в отчете о прибылях и убытках. Для обеспечения признания актива недостаточно одного лишь предположения о вероятности поступления в организацию экономических выгод в будущем.

Обязательство признается, если существует вероятность того, что в результате погашения обязательства возникнет отток ресурсов, содержащих экономические выгоды, а величина этого погашения может быть надежно определена.

Доходы признаются в отчете о прибылях и убытках, если возникает увеличение будущих экономических выгод, связанных с увеличением актива или уменьшением обязательств, которые могут быть надежно измерены. Это означает, что признание доходов происходит одновременно с признанием увеличения активов или уменьшения обязательств.

Расходы признаются в отчете о прибылях и убытках, если возникает уменьшение будущих экономических выгод, связанных с уменьшением актива или увеличением обязательства, которые могут быть надежно измерены. Это означает, что признание расходов происходит одновременно с признанием увеличения обязательств или уменьшения активов

Расходы признают на основе непосредственного сопоставления между понесенными затратами и доходами по конкретным статьям. Этот процесс обычно называется сопоставлением затрат и доходов. Он предполагает одновременное признание доходов и расходов, возникающих непосредственно и совместно от одних и тех же операций или других событий, например различные компоненты расходов, составляющих себестоимость реализованной готовой продукции (товаров, работ, услуг), признаются в то же время как доходы, полученные от реализации этой готовой продукции (товаров, работ, услуг). Однако применение такого сопоставления не позволяет признание статей, которые не соответствуют определению активов или обязательств.

Если возникновение экономических выгод ожидается на протяжении нескольких периодов и связь с доходом может быть прослежена только в целом или косвенно, расходы в отчете о прибылях и убытках признаются на основе метода рационального распределения. Это необходимо при признании расходов, связанных с использованием таких активов, как основные средства, деловая репутация (гудвилл), патенты и торговые знаки; в таких случаях расход называется амортизацией. Этот метод распределения предназначен для признания расходов на протяжении периодов, в которых используются или истекают экономические выгоды, связанные с этими статьями.

Расход признается немедленно, если затраты не создают больше будущие экономические выгоды, или когда будущие экономические выгоды, или когда будущие экономические выгоды не соответствуют или перестают соответствовать требованиям признания в качестве актива.

Расходы также признаются в тех случаях, когда возникало обязательство без признания актива, как в случае обязательства по гарантии на товар.

В связи с переходом практически всех компаний Республики Казахстан на международные стандарты финансовой отчетности Министерством финансов РК была разработана Инструкция (основа) по разработке рабочего плана счетов бухгалтерского учета для организаций, составляющих финансовую отчетность в соответствии с международными стандартами финансовой отчетности (введена в действие с 5 января 2006 года). Инструкция определяет общие требования по разработке рабочего плана счетов бухгалтерского учета.

На основании этой инструкции каждая компания Республики Казахстан должна разработать свой рабочий план счетов исходя из специфики своей деятельности и потребностей в информации для принятия различных экономических решений и используя общие правила формирования.

Субъекты, совершающие операции с валютой, открывают счет 1020 «Денежные средства в кассе в валюте». Учет в валютной кассе ведется аналогично операциям в кассе субъекта, с той лишь разницей, что в приходных, расходных кассовых ордерах и кассовой книге указываются суммы средств в иностранных валютах и в тенговом эквиваленте.

Для валютной кассы открывается отдельная кассовая книга.

При поступлении валюты дебетуют счет 1020 «Денежные средства в кассе в валюте» и кредитуют следующие счета:

1050 «Денежные средства на текущих банковских Счетах в валюте» - при поступлении валюты с валютного счета;

1210 «Краткосрочная дебиторская задолженность» - на суммы валютной выручки, полученной в кассу;

2150 «Долгосрочная дебиторская задолженность работников» - на суммы валюты, сданные подотчетными лицами в кассу.

При выдаче валюты из валютной кассы кредитуют счет 452 «Наличность в кассе в иностранной валюте» и дебетуют следующие счета:

2150 «Долгосрочная дебиторская задолженность работников» - на суммы валюты, выданные под отчет;

1050 «Денежные средства на текущих банковских Счетах в валюте» - на суммы валюты, сданные на валютный счет.

Учет операций по расчетному счету ведется на счете 1040 «Денежные средства на текущих банковских счетах в тенге». По счетам субъектов банк открывает лицевые счета. Первый является выпиской из лицевого счета, второй – лицевым счетом. Выписка заверяется подписью исполнителя и оттиском печати банка «Для выписок».

Выписки банка проверяются по прилагаемым к ним документам. Ошибочно списанные банком суммы до выяснения списываются с кредита счета 1040 «Денежные средства на текущих банковских счетах в тенге» в дебет счета 1410 «Корпоративный подоходный налог», а зачисленные – отражаются по дебету счета 1040 «Денежные средства на текущих банковских счетах в тенге» и кредиту 3390 «Прочая краткосрочная кредиторская задолженность».

6. Бухгалтерский баланс

Одной из наиболее важных форм финансовой отчетности, по данным которой определяется имущественное положение компании, является бухгалтерский баланс.

Составлению бухгалтерского баланса должна предшествовать работа по обоснованию необходимости разделения в нем краткосрочных и долгосрочных активов и обязательств и представления их в виде отдельной классификации. Если руководством принято решение не приводить в балансе подобную классификацию, активы и обязательства должны представляться в бухгалтерском балансе в порядке ликвидности. Кроме этого, если в балансе суммируются отдельные виды активов и пассивов, компания обязательно должна раскрывать суммы активов и обязательств, возмещение или погашение которых ожидается в течение двенадцати месяцев после отчетной даты и по окончании двенадцати месяцев после отчетной даты.

Реализация подобного требования МСФО позволяет предоставить пользователям полезную информацию о стоимости чистых активов в составе оборотного капитала и чистых активов, используемых в долгосрочных операциях компании. Такие сведения дают возможность пользователям финансовой отчетности определить активы, которые должны быть реализованы в текущем отчетном периоде, и обязательства, погашение которых ожидается в том же временном периоде, а также проанализировать степень ликвидности и платежеспособности компании.

Разделению в МСФО активов на краткосрочные и долгосрочные придается особое значение. В МСФО 1 "Представление финансовой отчетности" определены требования, которым эти активы должны отвечать. Краткосрочные активы представляются в финансовой отчетности, когда отвечают следующим требованиям:

-предназначены для продажи или использования в условиях операционного цикла или в течение двенадцати месяцев с отчетной даты;

-являются активами в форме денежных средств или их эквивалентов, не имеющих ограничений в использовании.

Такие активы включают запасы, задолженность покупателей и заказчиков, рыночные ценные бумаги и др. Активы, не обладающие названными свойствами, признаются при составлении бухгалтерского баланса по МСФО как долгосрочные.

Обязательства квалифицируются в бухгалтерском балансе как краткосрочные, если их погашение планируется в течение операционного цикла компании или в течение двенадцати месяцев после отчетной даты. Среди обязательств, которые относятся к краткосрочным, выделяют задолженность перед поставщиками и подрядчиками, обязательства по выплате процентов, банковские овердрафты, дивиденды к выплате, налоги на прибыль и др. Остальные обязательства классифицируются как долгосрочные.

Среди долгосрочных обязательств выделяют обязательства по выплате процентов, если они должны быть погашены в течение двенадцати месяцев после отчетной даты и первоначальный срок погашения обязательств составляет период более двенадцати месяцев, а также когда компания планирует рефинансировать это обязательство в долгосрочное на основе заключенного договора или изменения графика платежей до составления финансовой отчетности. в примечаниях к бухгалтерскому балансу должны быть раскрыты подобные обязательства, а также описаны обстоятельства, приведшие к изменениям.

В МСФО 1 "Представление финансовой отчетности" приведено минимальное количество линейных статей, которые должны содержаться в бухгалтерском балансе:

-основные средства;

-нематериальные активы;

-финансовые активы (исключая инвестиции, учтенные по методу участия; торговые и другие виды дебиторской

-задолженности; денежные средства и их эквиваленты);

-инвестиции, учтенные по методу участия;

-запасы;

-торговые и другие виды дебиторской задолженности;

-денежные средства и их эквиваленты;

-задолженность покупателей и заказчиков и другая дебиторская задолженность;

-налоговые обязательства и требования, согласно МСФО 12 "Налоги на прибыль";

-резервы;

-долгосрочные обязательства, включающие выплату процентов;

-доля меньшинства;

-выпущенный капитал и резервы.

Бухгалтерский баланс может содержать дополнительные статьи и промежуточные суммы по требованию какого-либо стандарта МСФО или, если это необходимо, для представления более достоверной информации пользователям с целью оценки финансового состояния компании. Например, составляя баланс банка, следует реализовать специфические требования МСФО 30 "Раскрытие информации в финансовой отчетности банков и аналогичных финансовых институтов".

Порядок расположения статей баланса, а также их названия могут быть изменены, поскольку баланс должен отражать всестороннюю картину финансового положения организации. Кроме этого перечисленные статьи баланса являются укрупненными. Их можно детализировать на основе следующей оценки:

-характера и ликвидности активов и их существенности, ведущих к раздельному представлению деловой репутации и активов, возникающих из расходов на разработки, денежных и неденежных активов, краткосрочных и долгосрочных активов;

-их функции в рамках компании, приводящей к раздельному представлению, например, операционных и финансовых активов, запасов, дебиторской задолженности, денежных средств и их эквивалентов;

-размера, характера и распределения во времени обязательств, ведущих, если это целесообразно, например, к отдельному представлению процентных и беспроцентных обязательств и резервов, выделенных как краткосрочные и долгосрочные.

Вместе с тем каждая статья баланса должна разбиваться на подклассы по ее характеру и суммам кредиторской и дебиторской задолженности материнской компании, родственных дочерних компаний, ассоциированных компаний и других связанных сторон.

Расшифровки подклассов зависят от требований отдельных МСФО, размера, характера и функции показателей. Требования раскрытия подклассов статей в балансе или в примечаниях к нему в системе МСФО неодинаковы:

-материальные активы классифицируются в соответствии с МСФО 16 "Основные средства";

-дебиторская задолженность разбивается на задолженность покупателей и заказчиков, других членов группы, задолженность от связанных сторон, предоплаты и прочие суммы;

-запасы в соответствии с МСФО 2 "Запасы" представляются по подклассам "товары", "производственные поставки", "материалы", "незавершенное производство", "готовая продукция";

-резервы предстоящих расходов подразделяются на резервы на пенсионное обеспечение и любые другие резервы подобного характера в соответствии с операциями компании;

-акционерный и резервный капитал подразделяются на классы оплаченного капитала, эмиссионного дохода, видов резервов.

Информация, представленная в бухгалтерском балансе о наличии активов и обязательств на определенную дату, отличающихся по характеру и функциям, может быть оценена по-разному. Например, определенные группы основных средств могут быть оценены по фактической себестоимости или по сумме переоценки. Эти группы основных средств должны быть представлены в балансе как отдельные линейные статьи.

Отчет о прибылях и убытках должен, как минимум, содержать следующие линейные статьи:

-выручку;

-результаты операционной деятельности;

-затраты по финансированию;

-долю прибылей и убытков ассоциированных компаний и совместной деятельности, исчисляемую методом участия;

-расходы по налогу;

-прибыль или убыток от обычной деятельности;

-результаты чрезвычайных обстоятельств;

-долю меньшинства;

-чистую прибыль или убыток за период.

Поскольку деятельность компаний отличается по характеру, видам, стабильности, предсказуемости, рискам операций и событий, содержание отчета и представление его составных элементов позволяют раскрыть результаты работы и составить прогноз будущих выгод. Поэтому в отчет о прибылях и убытках согласно МСФО 1 "Представление финансовых отчетов" могут быть включены дополнительные статьи, промежуточные суммы и заголовки. Они также могут включаться в отчет о прибылях и убытках, если этого требуют отдельные стандарты МСФО или необходимо для представления более достоверной и полезной информации внутренним и внешним пользователям финансовой отчетности: инвесторам, работникам компании, заимодавцам, поставщикам и прочим торговым кредиторам, покупателям, правительственным органам, общественности.

Кроме этого порядок расположения и названия статей отчета о прибылях и убытках могут изменяться, если это необходимо для представления более ясной картины финансовых результатов. Например, составляя отчет о финансовых результатах банка, названия статей изменяются, чтобы выполнить отдельные требования МСФО 30 "Раскрытие информации в финансовой отчетности банков и аналогичных финансовых институтов".

В отчете о прибылях и убытках или примечаниях должен быть представлен анализ доходов и расходов исходя из их характера, значимости и роли в компании. Предпочтительным является вариант анализа в самом отчете. Для его проведения статьи расходов отчета разбиваются на подклассы для выделения составляющих финансовых результатов по следующим характеристикам:

-стабильность;

-потенциал прибыли или убытка;

-предсказуемость.

Эта информация формируется одним из двух способов анализа.

Первый способ представления информации (способ анализа) называется методом характера затрат. Этим способом в отчете о прибылях и убытках приводятся данные о расходах компании в отчетном периоде по их характеру (по экономическим элементам): амортизация, закупки материалов, транспортные расходы, заработная плата и жалование, затраты на рекламу. По функциональным направлениям расходы не группируются.

Таким образом, формат составления отчета о прибылях и убытках методом учета характера затрат основан на расчете дохода от продаж путем суммирования расходов, представленных по экономическим элементам, изменений запасов и прибыли. Данный метод используется также при составлении отчета о прибылях и убытках в других зарубежных странах, например, в условиях континентальной модели бухгалтерского учета, которую использует большинство стран Европы, Япония, франкоязычные страны Африки.

Несмотря на то, что российские национальные стандарты частично приближены к международной практике, данный метод составления отчета о прибылях и убытках в отечественной практике не применяется.

Вторым способом анализа и представления данных в отчете о прибылях и убытках в системе МСФО является метод функции затрат или "себестоимости продаж". Он позволяет разложить доход от продаж в отчете о прибылях и убытках в МСФО на два составных элемента: себестоимость и прибыль. В его основу положены: классификация расходов по их функциональным признакам, выделение части себестоимости продаж, распределение или административная деятельность.

Как абсолютный минимум, баланс должен раскрывать статьи, перечисленные в таблице - это ни в коей мере не исчерпывающий список, а список статей, которые должны быть безусловно выделены в отчетности по требованиям этого или других Стандартов.

Таблица 9– Статьи баланса

| Активы |

Капитал и обязательства |

||

| Основные средства (plant, property and equiment) |

МСФО 16, МСФО 40 |

Торговая и прочая кредиторская задолженность |

|

| Нематериальные активы (при необходимости гудвилл выделяется отдельной строкой) |

МСФО 38 |

Текущие и отложенные обязательства по налогу на прибыль |

МСФО 12 |

| Финансовые активы, кроме включенных в нижеследующих статьях |

МСФО 32, МСФО 39 |

Долгосрочные обязательства, включающие выплату процентов |

МСФО 23 [1.63] |

| Инвестиции, учтенные методом участия |

МСФО 28 |

Резервы |

МСФО 37 |

| Запасы |

МСФО 2 |

Доля меньшинства |

МСФО 27.26 |

| Торговая и прочая дебиторская задолженность |

|||

| Текущие и отложенные требования по налогу на прибыль |

МСФО 12 |

||

| Деньги и денежные эквиваленты |

Капитал и фонды |

[1.74] |

|

Деньги и денежные эквиваленты включают банковские депозиты, которые подлежат выплате в течение 12 месяцев с отчетной даты и не являются залогом или страховым депозитом. Иностранная валюта и счета в ней признаются оборотными активами, даже если их оборот и обмен существенно ограничения валютным регулированием иностранного государства.

Долгосрочные обязательства, по которым выплачиваются проценты, срок погашения которых истекает в течение 12 месяцев, в балансе на отчетную дату переклассифицируются в краткосрочные. Они вновь признаются долгосрочными, если компания предполагает рефинансировать долг, и если до даты утверждения отчетности это намерение подтверждено договором с кредитором. Cуммы и обоснования подобной реклассификации раскрываются в пояснительной записке

Финансовая отчетность ТОО «Ак Ерке» может дополняться другими материалами в соответствии с требованиями законодательства Республики Казахстан о бухгалтерском учете и финансовой отчетности.

Бухгалтерский баланс составляется и раскрывается в пояснительной записке на основе принципов, заложенных в МСФО 1 «Представление финансовой отчетности».

Бухгалтерский баланс ТОО «Ак Ерке» содержит в себе сведения об имеющихся у него активах, собственном капитале и обязательствах. Активы и обязательства классифицируются как долгосрочные и текущие.

Активы и обязательства классифицируются как долгосрочные и текущие. Баланс ТОО «Ак Ерке» включает следующие статьи:

-Нематериальные активы;

-Основные средства;

-Инвестиции;

-Товарно-материальные запасы;

-Задолженность покупателей и заказчиков;

-Финансовые инвестиции и деньги (деньги в пути; деньги на специальных счетах в банках; деньги на валютном счете; деньги на расчетном счете; деньги в кассе);

-Уставный капитал и другой собственный капитал;

-Задолженность поставщикам и подрядчикам, а также другие кредиторские задолженности;

-Займы;

-Расчеты с бюджетом;

-Резервы;

-Долгосрочные обязательства, включающие выплату вознаграждения;

-Доля меньшинства.

Отчет о доходах и расходах составляется и раскрывается в пояснительной записке на основе принципов, заложенных в МСФО. Отчет о доходах и расходах должен включать следующие статьи:

-Доход от основной деятельности;

-Себестоимость реализованной готовой продукции (товаров, работ, услуг);

-Валовый доход;

-Расходы периода (расходы по реализации, общие и административные расходы, расходы в виде вознаграждения);

-Доход (убыток) от основной деятельности;

-Доход (убыток) от неосновной деятельности;

-Доход (убыток) от обычной деятельности до налогообложения;

ТОО «Ак Ерке» представляет в отчете о доходах и расходах или в пояснительной записке анализ доходов и расходов.

Заключение

Предприятие ТОО «Ак Ерке» по окончании отчетного периода составляет финансовую отчетность. Наряду с финансовой отчетностью составляется консолидированная отчетность, объединяющая отчеты ТОО «Ак Ерке.

ТОО «Ак Ерке» является юридическим лицом, т.к. признается зависимым в виду того, что другое юридическое лицо (предприятия) имеют более 20 % его голосующих акций или доли участия.

Согласно Стандарта бухгалтерского учета « 13 «консолидированная отчетность и учет инвестиций в дочерние товарищества» (СБУ 13)» ТОО «Ак Ерке» включает в консолидированную финансовую отчетность все свои местные и зарубежные дочерние юридические лица, кроме случаев, когда дочернее юридические лицо приобретено с целью продажи в ближайшем будущем и контроль над ним будет временным или оно действует в условиях строгих долгосрочных ограничений, которые значительно снижают его способность передавать средства ТОО «Ак Ерке».

Финансовые отчеты ТОО «Ак Ерке» и его дочерних юридических лиц консолидируются путем:

-приведения отчетов во взаимное соответствие (дополнительная обработка отчетов, изменение классификации, корректировка);

-объединения постатейно и построчно посредством суммирования данных об активах, обязательствах, собственном капитале, доходах и расходах;

-исключения дублирования по некоторым статьям (процесс элиминирования).

Рассмотрим содержание и порядок составления финансовой отчетности и пояснительной записки к ней на предприятии ТОО «Ак Ерке»

Бухгалтерский баланс на предприятии ТОО «Ак Ерке» - это основная форма годового отчета предприятия.

До его составления на предприятии ТОО «Ак Ерке» бухгалтер сверяет обороты и остатки по всем синтетическим счетам в учетных регистрах с данными аналитического учета.

Для сопоставимости данных балансов на начало и конец года номенклатура статей утвержденного баланса на начало года на предприятии ТОО «Ак Ерке» приведена в соответствии с номенклатурой и группировкой разделов и статей, утвержденных для баланса на конец года.

Бухгалтерский баланс предприятия ТОО «Ак Ерке» содержит информацию, определенную СБУ 2 и в Методическими рекомендациями по составлению отчетности.

Баланс на предприятии ТОО «Ак Ерке» составляется на основании остатков по счетам, показанным в Главной книге. Он состоит из следующих разделов: активы, собственный капитал и обязательства. Активы и обязательства классифицируются как долгосрочные и текущие.

Итоговые суммы долгосрочных, текущих активов, собственного капитала, долгосрочных и текущих обязательств на предприятии ТОО «Ак Ерке» раскрыты в бухгалтерском балансе.

Данные статей баланса на конец года отчетного периода на предприятии ТОО «Ак Ерке» подвержены инвентаризации, проводимой в установленном порядке.

По данным баланса осуществляется анализ финансового положения предприятия ТОО «Ак Ерке».

Список использованных источников

1 Закон Республики Казахстан от 28.02.2007 г. №234-II «О бухгалтерском учете и финансовой отчетности».

2. Кодекс Республики Казахстан «О налогах и других платежах в бюджет» ((Налоговый кодекс) с последующими изменениями и дополнениями.

3. Стандарты бухгалтерского учета. Постановление Национальной комиссии по бухгалтерскому учету Республики Казахстан от 13 ноября 1996 г. № 33 – Алматы: БИКО, 2000-534с.

4. План счетов по МСФО. Приказ Министра финансов Республики Казахстан от 22 декабря 2005 г. № 426.

5. Закон Республики Казахстан от 20 ноября 1998 г. «Об аудиторской деятельности» (с изменениями и дополнениями) – Алматы: БИКО,2005г.-231с.

7. Абенов Д.О. Основы аудита, Учебное пособие. –Алматы: Экономика, 2003г.- 294с.

8. Абенов Д.О. Аудит: теория и практика: Учебник.-Алматы: Экономика, 2005.-420с.

9. Айтжанова Ж.Н. Бухгалтерский учет, отчетность и аудит устойчивого экономического развития: Монография – Алматы: Алматинский институт экономики и статистики, 2005 г. – 205с.

10. Андреев В.С. «бухгалтерский учет на предприятии». Учебник для вузов. Москва: ЮНИТИ, 2002г. – 425 с.

11. Баймуханова С.Б. Бухгалтерский учет хозяйствующих субъектов. Учебник.-Алматы: Ценные бумаги. 2005г. -191 с.

12. Богатая И.Н. Аудит.- Ростов- на Дону : Феникс, 2005г. -365 с.

13 Бойцун. Основы бухгалтерского учета. Самоучитель по бухгалтерскому учету и налогообложению – 2008г. –110с.

14. Назарова В.Л Бухгалтерский учет в отраслях. Учебник.- Алматы: Экономика. 2005г.-298с.

15 Назарова В.Л. Бухгалтерский учет. Учебник – Алматы: Экономика. 2004г. -361с.

16. Нурпеисов Э.О. Бухгалтерский учет в организациях. Учебное пособие. –Алматы, 2006г. -472с.

17. Рахимбекова Р.М. Финансовый учет на предприятиях. Учебник. –Алматы: -Экономика. 2005г.-282с.

18. Радостовец В.К. Финансовый и управленческий учет на предприятии - Алматы: Центраудит . 2003г. -625с.

19. Ержанов К.Ш. Аудит-1 Учебник - Алматы: Бастау ,2005г. 382с.

20.Толпаков Ж.С. Бухгалтерский учет: Учебник для вузов. –Караганда,ОАО»Карагандинская Полиграфия», 2004г.-983с.

21. Салина А.П. Принципы бухгалтерского учета. Учебник для вузов. – Алматы, 2003г. -370с.

22. Торшаева Ш.М. Аудит Учебник. –Караганда : Экономика, 2002г.-249с.

23. Михалева Е. Классификация долгосрочных пассивов. К вопросу применения МСФО 5 . Журнал №6 –Алматы: БИКО, 2006г. с 63-69 .

24. Айрих Н. Учетная политика предприятия в соответствии с требованиями МСФО. Журнал №3 –Алматы: БИКО, 2006г. с 61-72.

25. Айтмагамбетова М. Порядок исчисления налога на транспортные средства. Журнал №2,-Алматы: БИКО, 2006г. с132-147.

26. Жауыкбаев Д.Оценка финансового положения в условиях МСФО. Вестник Каз НУ. Журнал №4. 2007г.-с.15-18

27. Правила ведения бухгалтерского учета в РК. Бухгалтер – налоги. Журнал №8. 2007г.-с.2-12.

28. Попова О. Концептуальные вопросы бухгалтерского учета по МСФО. МСФО. Журнал №1. 2007г. -с.4-6.

29 Лобков А. Бухгалтерский учет по новым правилам. Бухгалтерский учет на практике. Журнал №12. 2007г.-с.49-53.

30. Оспанова М. Налог на имущество. Журнал №2, -Алтаты: БИКО, с148-159.

31. Самоучитель по бухучету и налогообложению. Журнал №4, -Алматы: БИКО,2006г.

32.Митюгина Г. Об изменениях, внесенных в правила по исчислению и перечислению обязательных пенсионных взносов. Бюллетень бухгалтера-Алматы: БИКО.-2005г.№50,с 12-15.