| Скачать .docx |

Курсовая работа: Курсовая работа: Регулирование учета кредитов и займов

Введение

В связи с переходом нашей страны от административно-командной системы управления экономикой к рыночным методам изменилась и резко возросла роль кредитов и займов. На данном этапе все большая роль отводится кредиту, который способен разрешить проблему неплатежей и нехватки оборотных средств у предприятий, подготовить ресурсы для подъема производства. Однако, в сложившейся нестабильной обстановке важен не только сам факт кредитования, но и то, как именно оформлен кредит, своевременный и правильный его учет.

В настоящее время кредиты банков, обеспечивая хозяйственную деятельность предприятий, содействуют их развитию, увеличению объемов производства продукции, работ, услуг. Значение кредитов банка как дополнительного источника финансирования коммерческой деятельности особенно проявляется на стадии становления предприятия, которое использует кредитные ресурсы при осуществлении долгосрочных инвестиций, направленных на создание нового имущества (при капитальных инвестициях). На этом этапе огромное значение имеют долгосрочные кредиты банков.

Краткосрочные кредиты помогают предприятию постоянно поддерживать необходимый уровень оборотных средств, содействуют ускорению оборачиваемости средств предприятия.

Кредит выступает опорой современной экономики, неотъемлемым элементом экономического развития. Его используют как крупные предприятия и объединения, так и малые производственные, сельскохозяйственные и торговые структуры; как государства, правительства, так и отдельные граждане.

Займы, выполняя функции кредита, имеют различные формы и помогают более гибко использовать полученные средства. Предприятие может получить заем в наиболее удобной для себя форме – непосредственно заем, в вексельной форме либо выпустив облигации.

В этих условиях возросла роль правильного учета кредитов и займов в бухгалтериях предприятий. От правильности и достоверности учета кредитов и займов зависит знание руководством предприятия их объемов их структуры, позволяет принимать правильные решения по изменению данных характеристик, позволяет анализировать рентабельность полученных средств и т.д.

Правильный учет позволит в дальнейшем выбрать наиболее удобный и выгодный для предприятия вид получения дополнительных денежных средств. Таким образом, изучение бухгалтерского учета кредитов и займов является очень актуальным.

Особая значимость курсового исследования определила цель, которая состоит в обоснованности конкретных рекомендаций по совершенствованию организации учета. Целевая направленность курсовой работы обусловила постановку следующих задач:

· определение понятия кредитов и займов, классифицирование кредитов и займов по различным признакам;

· рассмотрение основных аспектов бухгалтерского учета кредитов и займов;

· обоснование конкретных рекомендаций по совершенствованию организации учета кредитов и займов;

· на примере конкретного предприятия исследовать бухгалтерский учет кредитов и займов и проанализировать использование данным предприятием заемных средств.

Объектом курсового исследования послужили данные мясокомбината «Импульс» за 2009год.

Данное предприятие занимается следующей деятельностью:

- разделкой мясных изделий;

- обработкой и приготовлением к продаже;

- изготовлением мясных изделий различного качества и ассортимента;

- изготовлением мясных полуфабрикатов различного ассортимента

- изготовлением колбасных изделий;

- также у предприятия имеется коптильный цех, в котором происходит копчение мясных изделий;

- продажей выпущенной продукцией.

Объем выпуска продукции за год составляет 1653 тыс. р.

Предметом курсового исследования выбраны учет кредитов и займов организации, которые являются дополнительным источником финансирования данного предприятия. Дополнительные денежные ресурсы направляются, например, на покупку нового оборудования, создание лучших условий труда, для того, чтобы сделать производственный процесс более эффективным, следовательно, это ведет к повышению качества изготавливаемой продукции. Таким образом, улучшенный технологический процесс ведет к удовлетворению потребностей населения.

1. Нормативное регулирование учета кредитов и займов

1.1 Значение и задачи учета кредитов и займов

Организация для формирования хозяйственных средств может помимо собственных источников привлекать заемные средства в виде кредитов банка, займов от юридических и физических лиц. Заемные средства могут привлекаться для пополнения оборотных средств, приобретения (создания) основных средств, приобретения товаров, (работ, услуг), осуществления расчетов с поставщиками и др.

Статьями 807 и 819 ГК РФ установлено следующее:

По договору займа одна сторона (заимодавец) передает в собственность другой стороне (заемщику) деньги или другие вещи, определенные родовыми признаками, а заемщик обязуется возвратить заимодавцу такую же сумму денег (сумму займа) или равное количество других полученных им вещей того же рода и качества в срок, определенный договором;

По кредитному договору банк или иная кредитная организация (кредитор) обязуется предоставить денежные средства (кредит) заемщику в размере и на условиях, предусмотренных договором, а заемщик обязуется возвратить полученную денежную сумму и уплатить проценты за ее использование.

Таблица 1. Основные отличия договора займа от кредитного договора

| Виды отличий | Кредитный договор | Договор займа |

| По форме предоставления | Предоставляется только в виде денежных средств | Предоставляются любые вещи, в том числе денежные средства |

| По уплате процентов | Уплата процентов является обязательным условием договора | Уплата процентов является необязательным условием договора |

| По кредитору (заимодателю) | Средства могут предоставить только банк или кредитная организация | Средства может предоставить любое юридическое или физическое лицо |

Сторонами может быть заключен также договор товарного кредита, который предусматривает обязанность одной стороны предоставить другой стороне вещи, определенные родовыми признаками, или коммерческого кредита, исполнение которого связанно с передачей в собственность другой стороне денежных сумм или других вещей, определяемых родовыми признаками.

Коммерческие кредиты могут предусматривать предоставление кредита в виде аванса, предварительной оплаты, отсрочки и рассрочки оплаты товаров, работ или услуг, если иное не установлено законодательством Российской Федерации. Таким образом, в операциях с кредитными и заемными средствами можно выделить три основных момента:

1. получение (выдача) кредитов и заемных средств;

2. начисление или уплата (получение) процентов за использование кредитных и заемных средств;

3. Погашение задолженности по кредитным и заемным средствам.

Основными задачами Бухгалтерского учета заемных средств являются:

· правильное оформление документов и своевременное отражение в учете операций по поступлению заемных средств и их погашению;

· контроль за поступлением и погашением заемных средств;

· правильность начисления процентов по заемным средствам и контроль за сроками их уплаты;

· контроль за сроками погашения заемных обязательств;

· проведение инвентаризации заемных обязательств с целью своевременного их погашения и равномерности включения расходов по выплате процентов по заемным средствам;

· формирование полной и достоверной информации в бухгалтерской отчетности по наличию и движению заемных обязательств.

1.2 Понятие кредитов и займов и их классификация

Кредит как экономическая категория – это временное заимствование вещи или денежных средств, при помощи которых организация приобретает товарно-материальные ценности, объекты основных средств, производит выплаты работникам или другим организациям за оказанные ими услуги и т.п.

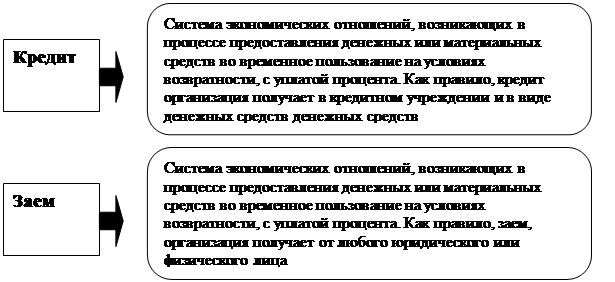

Схема 1.1. Определение кредита и займа.

Заемные обязательства у организации могут выступать в следующих формах:

кредитный договор;

договор займа;

товарный и коммерческий кредит (как особые разновидности заемных отношений).

Предметом кредитного договора могут быть только денежные средства. Кредитный договор должен быть заключен в письменной форме. Несоблюдение письменной формы влечет недействительность кредитного договора.

Для получения кредита и заключения кредитного договора организация представляет в банк заявление на получение кредита. К заявлению прилагаются баланс организации, технико-экономическое обоснование потребности в кредите, бизнес-план и др., указываются также возможные способы обеспечения исполнения обязательств по кредиту. В случае согласия банка на выдачу кредита организация составляет кредитный договор по установленной банковской форме.

Проценты за пользование кредитом, порядок и сроки их выплаты устанавливаются банком и отражаются в кредитном договоре.

Основными способами обеспечения исполнения обязательств по кредитному договору являются залог, поручительство, банковская гарантия.

Кредитор в праве отказаться от предоставления заемщику предусмотренного кредитным договором кредита полностью или частично при наличии обстоятельств, из которых возникает невозможность возврата ссуды.

Предметом договора займа могут быть денежные средства и (или) вещи, определенные родовыми признаками.

Договор займа заключается в письменной форме в случаях, когда заимодавцем является юридическое лицо. Договор займа считается заключенным с момента передачи денег или вещей заемщику.

Договоры займа могут быть процентными или беспроцентными. Заемщик обязан возвратить заимодавцу полученную сумму в срок и порядке, предусмотренном договором займа. Если срок возвращения займа не определен договором, то в этом случае сумма займа должна быть возвращена заимодавцу в течение 30 дней со дня предъявления заимодавцем требования. Количество, ассортимент, комплексность и качество вещей определяются в данном случае договором купли-продажи.

В соответствии с Гражданским кодексом РФ договорами, исполнение которых связано с передачей в собственность другой стороне денежных сумм или других вещей, объединенных родовыми признаками, может предусматриваться предоставление кредита, в том числе в виде аванса, предварительной оплаты, отсрочки оплаты товаров, работ или услуг (коммерческий кредит).

Организация может осуществлять привлечение заемных средств путем выдачи векселей , выпуска и продажи облигаций.

Организация-заемщик в обеспечение долговых обязательств может выпускать долговые ценные бумаги. Определение долговых обязательств находит отражение в ст. 269 НК РФ, под которыми следует понимать: кредиты, товарные и коммерческие кредиты, займы, банковские вклады, банковские счета или иные заимствования независимо от формы их оформления.

Договор коммерческого займа может сопровождаться выпуском облигаций, согласно которому одно лицо (юридическое или физическое) предоставляет свои временно свободные денежные средства или неденежные активы на определенный срок другому лицу. Вознаграждением за пользование заемными средствами может выступать процент (от номинальной стоимости) и/или дисконт (разница между номинальной и первоначальной стоимостью данной ценной бумаги).

В экономической литературе следует различать следующие виды кредитов: товарный (предоставленный в виде поставки товаров) и коммерческий (предоставляемый продавцом покупателю в товарной форме в процессе продажи и поставки товаров с отсрочкой платежа).

С точки зрения времени погашения кредитов и займов различают кредиты (займы) долгосрочные (свыше 12 месяцев) и краткосрочные (сроком менее 12 месяцев).

Отличительной чертой кредита является его авансирующий характер, предвосхищающий образование доходов у заемщика при использовании в хозяйственной деятельности.

Договор займа рассматривается как классическая разновидность реального договора. Согласно п. 1 ст. 807 ГК РФ договор займа считается заключенным с момента передачи денег или вещей. Именно с данного момента возникают права и обязанности у сторон.

Пунктом 1 ст. 808 ГК РФ установлено, что договор займа должен быть заключен в письменной форме независимо от суммы в случае, когда заимодавцем является юридическое лицо.

По данному договору в соответствии со ст. 429 ГК РФ стороны обязуются заключить в будущем договор о передаче имущества, выполнении работ или оказания услуг (основной договор) на условиях, предусмотренных предварительным договором. Иными словами, стороны будут находиться в юридической связи до передачи вещи, а это означает, что уже появляется необходимость исполнения в передаче вещи (денег) у заимодавца.

Нормы гражданского законодательства предполагают возмездный характер данного договора.

Если иное не предусмотрено законом или договором займа, заимодавец имеет право на получение с заемщика процентов на сумму займа в размере и в порядке, определенных договором. При отсутствии в договоре условия о размере процентов их размер определяется существующей в месте жительства заимодавца, а если заимодавцем является юридическое лицо – в месте его нахождения ставкой банковского процента (ставкой рефинансирования) на день уплаты заемщиком суммы долга или его соответствующей части.

Договор займа согласно п. 3 ст. 809 ГК РФ предполагается беспроцентным, если в нем прямо не предусмотрено иное или по договору заемщику передаются не деньги, а другие вещи, определенные родовыми признаками.

Согласно ст. 2 Федерального закона «О рынке ценных бумаг» от 20 марта 1996 г. № 36-ФЗ облигация определена как эмиссионная ценная бумага, закрепляющая право ее владельца на получение от эмитента облигации в предусмотренный в ней срок ее номинальной стоимости или иного имущественного эквивалента. Облигация может также предусматривать право на получение фиксированного в ней процента от номинальной стоимости облигации либо иные имущественные права.

Облигации могут выпускаться в обеспечение заемных средств, как акционерными обществами, так и обществами с ограниченной ответственностью. Порядок и условия выпуска облигаций акционерными обществами определены ст. 33 закона. Размещение облигаций акционерных обществ осуществляется по решению совета директоров акционерного общества.

Облигации выпускаются, как правило, крупными организациями, поскольку их выпуск связан с существенными финансовыми затратами эмитента на подготовку проспекта эмиссии и размещение облигаций. Выпуск данного вида ценных бумаг в отличие от акций не связан с формированием и изменением величины уставного капитала организации-эмитента и не влечет за собой право влияния на участие в управлении организацией, а участвует в формировании величины ее кредиторской задолженности.

Порядок заключения договора коммерческого кредитования определен главой 42 «Заем и кредит» Гражданского кодекса РФ. Оформление договора займа в виде облигаций предусмотрено ст. 816 ГК РФ, выдачи векселей в обеспечение полученного займа – ст. 815 ГК РФ.

Заемщик получает денежные средства (или иное имущество) от размещения облигаций и векселей. В его учете полученные заемные средства от размещения облигаций и векселей рассматриваются, как долговые обязательства. В бухгалтерском учете заемщика долговые обязательства регулируются Положением по ведению бухгалтерского учета и отчетности «Учет займов и кредитов и затрат по их обслуживанию» (ПБУ 15/01). Нормы данного Положения не распространяются на договоры государственного займа, беспроцентные договоры, а также бюджетные и кредитные организации.

2. Учет кредитов и займов на примере предприятия ОАО Мясокомбинат «Импульс»

2.1 Организационно-правовая характеристика ОАО «Импульс»

Действующее законодательство РФ признает, и равным образом защищает различные формы собственности. В соответствии с п.2 ст. 212 ГК РФ имущество может находиться в собственности граждан и юридических лиц РФ, и ее субъектов, муниципальных образований.

Собственник имущества может свободно владеть, пользоваться и распоряжаться им по своему усмотрению, использовать для предпринимательской деятельности и иной, не запрещенной законом деятельностью.

ГК РФ позволяет юридическим лицам ведение предпринимательской деятельности в разных организационно-правовых формах, которые предопределяют характер деятельности, порядок его создания и ликвидации. Оно является юридическим лицом, учреждено на неограниченный срок деятельности и создано на основании Учредительного договора.

Учредительные документы ОАО Мясокомбинат "Импульс" соответствуют законодательству РФ.

ОАО Мясокомбинат "Импульс" в соответствии с действующим законодательством представляет собой организацию, уставной капитал которой разделен на доли определенных учредительными документами размеров. Участники общества отвечают по его обязательствам и несут риск убытков, связанных с деятельностью Общества, в пределах стоимости принадлежащих им акций.

Число участников общества не превышает предела, установленного законодательством для обществ с ограниченной ответственностью.

Учредительными документами ОАО Мясокомбинат "Импульс" являются: учредительный договор, подписанный его учредителями, и утвержденный ими устав. Учредительные документы содержат условия о размере уставного капитала общества; о размере долей каждого из участников; о размере, составе, сроках и порядке внесения ими вкладов, об ответственности участников за нарушение обязанностей по внесению вкладов; о составе и компетенции органов управления общества и порядке принятия ими решений, в том числе о вопросах, решения по которым принимаются единогласно или квалифицированным большинством голосов, а так же иные сведения, предусмотренные законом об обществах с ограниченной ответственностью.

Высшим органом ОАО Мясокомбинат «Импульс» является общее собрание его участников, а его исполнительным органом является директор ОАО Мясокомбинат «Импульс» назначенный общим собранием. Опубликование сведений о результатах ведения дел ОАО Мясокомбинат «Импульс» не требуется.

Как и любое юридическое лицо, Общество имеет в собственности обособленное имущество и отвечает им по своим обязательствам, может от своего имени приобретать и осуществлять имущественные и личные неимущественные права, нести обязанности, быть истцом и ответчиком в суде. Общество имеет самостоятельный баланс, расчетный счет в банке, печать со своим наименованием.

Общество действует на основании Устава, утвержденного учредителями, в котором определены цели деятельности, уставный фонд Общества, права и обязанности участников общества, порядок управления деятельность и другие вопросы.

ОАО Мясокомбинат «Импульс» с момента его регистрации получило статус юридического лица.

За счет чистой прибыли Общество формирует:

-Фонд развития производства;

-Фонд социального развития и материального поощрения;

-Резервный фонд

-Фонд отчислений учредителям общества;

Трудовой коллектив Общества составляют все граждане, участвующие своим трудом в его деятельности на основе трудового договора. Трудовые отношения регулируются действующим Законодательством о труде.

С 01.01.2003г. ОАО Мясокомбинат «Импульс» перешло на упрощенную систему налогообложения.

Упрощенная система налогообложения применяется в ОАО Мясокомбинат «Импульс» наряду с общей системой налогообложения, предусмотренной законодательством РФ о налогах и сборах. Переход к упрощенной системе налогообложения осуществлен в добровольном порядке.

Применение упрощенной системы налогообложения предусматривает замену уплаты налога на прибыль организаций, налога на имущество организаций и единого социального налога уплатой единого налога, исчисляемого по результатам хозяйственной деятельности за налоговый период. ОАО Мясокомбинат «Импульс», применяя упрощенную систему налогообложения, не признается налогоплательщиком налога на добавленную стоимость, за исключением случаев, когда организация признается налоговым агентом по уплате этого налога.

ОАО Мясокомбинат «Импульс» производит уплату страховых взносов на обязательное пенсионное страхование в соответствии с законодательством РФ.

Иные налоги уплачиваются организацией с общим режимом налогообложения.

Объектом налогообложения ОАО Мясокомбинат «Импульс» признаются доходы организации. Выбор объекта налогообложения осуществился самим обществом и не может меняться в течение всего срока применения упрощенной системы налогообложения.

При определении объекта налогообложения обществом учитываются следующие доходы:

- доходы от реализации работ, услуг, реализации имущества и имущественных прав, определяемые в соответствии со статьей 249 НК РФ;

- внереализационные доходы, определяемые в соответствии со статьей 250 НК РФ.

Датой получения доходов признается день поступления средств на счета в банках и (или) в кассу, получения имущества (работ, услуг) и (или) имущественных прав.

Налоговым периодом признается календарный год. Отчетными периодами признаются первый квартал, полугодие и девять месяцев календарного года.

Так как объектом налогообложения признаются доходы, то налоговая ставка устанавливается в размере 6%.

Налог исчисляется как соответствующая налоговой ставке процентная доля налоговой базы.

Сумма налога по итогам налогового периода определяется налогоплательщиком самостоятельно. Так как ОАО Мясокомбинат «Импульс» выбрало в качестве налогообложения доходы, то по итогам каждого отчетного периода исчисляют сумму квартального авансового платежа, исходя из ставки налога и фактически полученных доходов, рассчитанных нарастающим итогом с начала налогового периода до окончания соответственно первого квартала, полугодия, девяти месяцев с учетом ранее уплаченных сумм квартальных авансовых платежей по налогу. Сумма налога, исчисленная за налоговый (отчетный) период, уменьшается на сумму страховых взносов на обязательное пенсионное страхование, уплачиваемых за этот же период времени в соответствии с законодательством РФ, а так же на сумму выплаченных работникам пособий по временной нетрудоспособности. При этом сумма налога не может быть уменьшена более чем на 50% по страховым взносам на обязательное пенсионное страхование.

ОАО Мясокомбинат «Импульс» ведет налоговый учет показателей своей деятельности, необходимых для исчисления налоговой базы и суммы налога, на основании книги учета доходов и расходов. Форма книги доходов и расходов и порядок отражения в ней хозяйственных операций утвержден Министерством финансов РФ.

2.2 Учет кредитов и займов

Учет заемных средств в виде кредитов и займов регулируется Положением по бухгалтерскому учету «Учет кредитов займов и затрат по их обслуживанию» (ПБУ 15/01).

Согласно данному ПБУ 15/01 основная сумма долга по полученному кредиту (займу) учитывается организацией-заемщиком в соответствии с условиями договора займа или кредитного договора в сумме фактически поступивших денежных средств или в стоимостной оценке других вещей, предусмотренной договором. Организация-заемщик должна принимать к бухгалтерскому учету данную задолженность в момент фактической передачи денег или других ценностей и отражать ее в составе кредиторской задолженности.

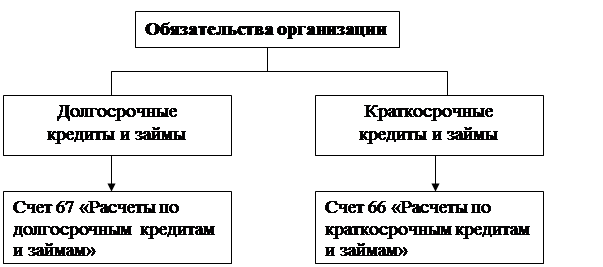

Различают краткосрочную и долгосрочную задолженность заемщика по заемным средствам. Краткосрочной считается задолженность по кредиту или займу, срок погашения которой не превышает 12 месяцев. Долгосрочной задолженностью считается соответственно задолженность, срок погашения которой превышает 12 месяцев.

Информация о состоянии краткосрочных кредитов и займов, полученных заемщиком, отражается с использованием счета 66 «Расчеты по краткосрочным кредитам и займам».

Информация о состоянии долгосрочных кредитов и займов, полученных заемщиком, отражается с использованием счета 67 «Расчеты по долгосрочным кредитам и займам» (см. схема 1.2.)

Схема 1.2. Классификация кредитов и займов

В бухгалтерском учете суммы полученных краткосрочных или долгосрочных кредитов и займов отражаются по кредиту счета 66 «Расчеты по краткосрочным кредитам и займам» (счета 67 «Расчеты по долгосрочным кредитам и займам») в корреспонденции со счетами учета денежных средств или со счетом 60 «Расчеты с поставщиками и подрядчиками» в момент их фактического получения.

Возврат организацией-заемщиком полученного от заимодавца кредита, займа, включая размещенные заемные обязательства, отражается в бухгалтерском учете заемщика как уменьшение (погашение) указанной кредиторской задолженности.

При погашении кредитов или займов на суммы погашаемых кредитов, займов дебетуются счета 66 или 67 в корреспонденции со счетами денежных средств (счета 50, 51, 52, 55).

Следует иметь в виду, что сумма займа и сумма начисленных процентов в учете должны отражаться обособленно. С этой целью к счетам 66 «Расчеты по краткосрочным кредитам и займам» и 67 «Расчеты по долгосрочным кредитам и займам» целесообразно ввести субсчета следующим образом:

1 «Расчеты по выпущенным облигациям»;

2 «Расчеты по начисленным процентам».

Информация о размешенных заемных обязательствах (обеспеченных векселями или облигациями) учитывается на счетах 66 или 67 отдельно по кредитам и займам, полученным под обеспечение ценных бумаг.

Если облигации размещаются по цене, превышающей их номинальную стоимость, то делаются записи по дебету счета 51 «Расчетные счета» в корреспонденции со счетами 66 или 67 (по номинальной стоимости облигаций) и 98 «Доходы будущих периодов» (на сумму превышения цены размещения над номинальной стоимостью).

Сумма, отнесенная на счет 98 «Доходы будущих периодов», списывается равномерно в течение срока обращения облигаций на счет 91 «Прочие доходы». Если облигации размещаются по цене ниже их номинальной стоимости, то разница между ценой размещения и номинальной стоимостью доначисляется равномерно в течение срока обращения облигаций с кредита счетов 66 или 67 в дебет счета 91 «Прочие доходы и расходы».

В бухгалтерском учете операции по учету заемных средств отражаются проводками:

Дебет 51 «Расчетные счета»

Кредит 66 «Расчеты по краткосрочным кредитам и займам» - получена краткосрочная ссуда банка в виде денежных средств;

Дебет 51 «Расчетные счета»

Кредит 67 «Расчеты по долгосрочным кредитам и займам» - получена долгосрочная ссуда банка в виде денежных средств.

Кредиты и займы, не оплаченные в срок, учитываются обособленно.

Аналитический учет задолженности по полученным займам и кредитам ведется по видам займов и кредитам, кредитным организациям и другим заимодавцам.

В учетной политике организации могут быть предусмотрены:

перевод долгосрочной задолженности в краткосрочную задолженность;

учет заемных средств, срок погашения которых превышает 12 месяцев, до истечения указанного срока учитывать в составе долгосрочной задолженности.

В бухгалтерском учете операция по поводу долгосрочной задолженности в краткосрочную отражается записью с кредита счета 67 « Расчеты по долгосрочным кредитам и займам» в кредит счета 66 «Расчеты по краткосрочным кредитам и займам».

Краткосрочная и/или долгосрочная задолженность может быть срочной и/или просроченной.

Срочной считается задолженность по полученным кредитам и займам, срок погашения которой по условиям договора не наступил или продлен (пролонгирован) в установленном порядке.

Просроченной считается задолженность по просроченным займам и кредитам с истекшим согласно условиям договора сроком погашения.

Организация-заемщик по истечении срока платежа должна обеспечить перевод задолженности в просроченную. Данный перевод задолженности осуществляется организацией-заемщиком в день, следующий за днем, когда по условиям договора займа и /или кредита заемщик должен был обеспечить возврат основной суммы долга.

ПБУ 15/01 устанавливается закрытый перечень затрат, связанных с получением и использованием займов и кредитов:

проценты, причитающиеся к оплате заимодавцам и кредиторам по полученным от них займам и кредитам;

проценты, дисконт по причитающимся к оплате векселям и облигациям;

дополнительные затраты, произведенные в связи с получением займов и кредитов, выпуском и размещением заемных обязательств.

К дополнительным затратам отнесены расходы, связанные с:

оказанием заемщику юридических и консультационных услуг;

оплатой налогов и сборов (в случаях, предусмотренных действующим законодательством);

проведением экспертиз;

потреблением услуг связи;

иными затратами, непосредственно связанными с получением займов и кредитов, а так же с размещением заемных обязательств.

В бухгалтерском учете дополнительные затраты относятся к операционным расходам, учитываемым в том отчетном периоде, в котором они были произведены.

Все затраты по полученным займам и кредитам признаются текущими расходами, и относятся к тому периоду, в котором они произведены.

Включение данных расходов в текущие расходы осуществляется в сумме причитающихся платежей согласно заключенным договорам займа и кредитным договорам не зависимо от того, в какой форме и когда фактически производятся указанные платежи.

Данные затраты по полученным займам и кредитам, включаемые в текущие расходы, являются операционными расходами и включаются в финансовый результат организации.

Исключением из данных правил являются затраты на обслуживание займов и кредитов, используемых для осуществления предварительной оплаты, материально-производственных запасов, работ, услуг или выдачи авансов в счет их оплаты.

Облигации могут быть размешены по номинальной стоимости и стоимости, отличной от номинальной (по цене ниже номинала (с дисконтом или премией), а также по цене выше номинала).

Пример. Размещены облигации ОАО «Импульс» по открытой подписке – 10 000 облигаций по номинальной стоимости 1500 руб. за штуку сроком обращения 12 мес.:

Дебет 51 «Расчетные счета»

Кредит 66/1 « Расчеты по выпущенным облигациям» - 15 000 000 руб. – на сумму денежных средств по номинальной стоимости, полученных от размещения и выпуска облигаций.

При размещении облигаций по цене ниже номинала (с дисконтом) следует руководствоваться п. 18 подп. б, согласно которому причитающийся дисконт учитывается как прочие расходы в тех отчетных периодах, к которым относятся данные расходы по начислению процентов (дисконта), т. е. разница в течение срока обращения облигаций отражается по дебету счета 91/1 «Прочие расходы».

В данном случае заемщиком при формировании учетной политики для целей бухгалтерского учета при начислении дисконта по облигациям может быть предусмотрен один из вариантов:

отражать проценты (дисконт) в составе прочих расходов тех отчетных периодов, к которым относятся данные начисления;

предварительно отражать проценты (дисконт) в составе расходов будущих периодов посредством их равномерного (ежемесячного) включения в состав прочих расходов.

При втором варианте учета процентов (дисконта) организацией предусмотрено использование счета 97 «Расходы будущих периодов».

Пример. Размещены облигации ОАО «Импульс» по открытой подписке – 10 000 облигаций по фактической стоимости с дисконтом 200 руб. за единицу (номинальная стоимость 1500 руб.) сроком обращения 8 мес. При первом варианте учета дисконта бухгалтерские записи будут иметь вид:

Дебет 51 «Расчетные счета»

Кредит 66/1 «Расчеты по выпущенным облигациям» - 13 000 000 руб. – на сумму денежных средств по фактической стоимости, полученных от размещения и выпуска облигаций;

Дебет 97 «Расходы будущих периодов»

Кредит 66/2 «Расчеты по начисленным процентам» - 2 000 000 руб. (1500-1300) * 10 000) (в момент размещения облигаций);

Дебет 91/2 «Прочие расходы»

Кредит 97 «расходы будущих периодов» - 250 000 руб. (2 000 000 : 8) – ежемесячно сумма дисконта относится на операционные расходы организации (на последнее число месяца отчетного периода).

При размещении облигаций выше их номинальной стоимости разница отражается в составе прочих доходов на сете 98 «Доходы будущих периодов» с последующим их списанием равномерно в течение срока обращения облигаций на счет 91/1 «Прочие доходы».

Пример. Размещены облигации ОАО «Импульс» по открытой подписке – 10 000 облигаций по фактической стоимости 1600 руб. за штуку (номинальная стоимость 1500 руб.) сроком обращения 8 мес.:

Дебет 51 «Расчетные счета»

Кредит 66/1 «Расчеты по выпущенным облигациям» - 15 000 000 руб. – на сумму денежных средств по номинальной стоимости, полученных от размещения и выпуска облигаций;

Дебет 51 «Расчетные счета»

Кредит 98 «Доходы будущих периодов» - 1 000 000 руб. (1600-1500) * 10 000 – на сумму превышения фактической стоимости над номинальной стоимостью;

Дебет 98 «Доходы будущих периодов»

Кредит 91/1 «Прочие доходы» - 125 000 руб. (1 000 000 : 8) – ежемесячно включается в состав доходов сумма превышения фактической стоимости облигаций над ее номинальной стоимостью.

У организаций, размещающих облигации, могут возникнуть расходы, связанные с подготовкой ценных бумаг к выпуску. В соответствии с п. 11 ПБУ 15/01 данные расходы включаются в состав прочих расходов.

Пример. ОрганизацияОАО «Импульс» привлекает заемные средства путем выпуска облигаций со сроком обращения два года. Общая номинальная стоимость выпуска составляет 15 000 000 руб. Облигации размещаются по номинальной стоимости. Стоимость услуг андеррайтера по размещению облигаций составляет 2% номинальной стоимости выпущенных облигаций - 300 000 руб., НДС по услугам андеррайтера 18% - 54 000 руб.

Дебет 51 «Расчетные счета»

Кредит 67/1 «Расчеты по выпущенным облигациям» - 15 000 000 руб. – на сумму денежных средств по номинальной стоимости, полученных от размещения и выпуска облигаций;

Дебет 91/2 «Прочие расходы»

Кредит 60 «Расчеты с поставщиками и подрядчиками» - 300 000 руб. – начислено вознаграждение андеррайтера;

Дебет 19/5 «НДС по оказанным услугам»

Кредит 60 «Расчеты с поставщиками и подрядчиками» - 54 000 руб. – отражается сумма НДС по вознаграждению андеррайтера;

Дебет 60 «Расчеты с поставщиками и подрядчиками»

Кредит 51 «Расчетные счета» - 354 000 руб. – перечислено андеррайтеру за оказанные услуги по размещению облигаций;

Дебет 19/5 «НДС по оказанным услугам» - 54 000 руб. – списывается НДС по услугам андеррайтера на счет прочих расходов, как НДС по операциям, не подлежащим налогообложению налогом на добавленную стоимость.

Операции по реализации ценных бумаг освобождаются от НДС в соответствии с подп. 12 п. 2 ст. 149 НК РФ. При этом освобождение не распространяется на посреднические услуги, связанные с реализацией ценных бумаг (п. 2 ст. 156 НК РФ). Таким образом, сумму НДС, уплаченную в составе комиссионного вознаграждения посредника, организация к налоговому вычету не принимает, а учитывает как расходы, принимаемые при исчислении налога на прибыль (подп. 1 п. 2 ст. 170 НК РФ).

2.3 Учет процентов по кредитам и займам

Начисление процентов по полученным кредитам и займам организация-заемщик осуществляет в соответствии с порядком, установленном в кредитном договоре или договоре займа. В бухгалтерском учете задолженность по полученным займам и кредитам должна показываться с учетом причитающихся на конец отчетного периода процентов к уплате согласно условиям договоров.

Учет затрат на проценты, причитающихся к оплате кредиторам по полученным от них займам и кредитам, зависит от цели использования заемных средств. В общем случае, когда полученные кредиты и займы не использованы для предварительной оплаты материально-производственных и других ценностей, работ, услуг, а также для приобретения или строительства объектов основных средств, начисленные проценты включаются в состав операционных расходов.

Причитающиеся по таким кредитам и займам проценты к уплате отражаются по кредиту счетов 66 «Расчеты по краткосрочным кредитам и займам» или 67 «Расчеты по долгосрочным кредитам и займам» в корреспонденции с дебетом счета 91.2 «Прочие расходы».

Начисленные суммы процентов учитываются обособленно. Выплата процентов по полученным краткосрочным или долгосрочным кредитам и займам отражается в учет по дебету счета 66 «Расчеты по краткосрочным кредитам и займам» или 67 «Расчеты по долгосрочным кредитам и займам» в корреспонденции с кредитом счетов денежных средств (50 «Касса», 51 «Расчетные счета»)

Существует два способа включения процентов в состав операционных расходов:

1. проценты сразу же после их начисления включаются в состав операционных расходов (дебет счета 91.2 «Прочие расходы»);

2. в целях равномерного включения расходов по выплате процентов используется счет 97 «Расходы будущих периодов».

Пункт 12 ПБУ 15/01 устанавливает общее правило, которое определяет порядок капитализации расходов займополучателя по выплате процентов, т. е. включение процентов в первоначальную стоимость актива. ПБУ гласит: «затраты по полученным кредитам и займам должны признаваться расходами того периода в котором они произведены, за исключением той их части, которая подлежит включению в стоимость инвестиционного актива».

При этом для целей ПБУ 15/01 под инвестиционным активом понимается объект имущества, подготовка которого к предполагаемому использованию требует значительного времени. Согласно п. 13 ПБУ 15/01 к инвестиционным активам относятся объекты основных средств, имущественные комплексы и другие аналогичные активы, требующие большого времени и затрат на приобретение или строительство. Указанные объекты, приобретаемые непосредственно для перепродажи, учитываются как товары на счете 41 «Товары» и к инвестиционным активам не относятся.

Таким образом, схема капитализации расходов по кредитам и займам зависит от целей, на которые расходуются полученные средства [11]. Если использование кредита или займа связано с приобретением инвестиционного актива, проценты капитализируются по статье учета данного объекта, если же использование кредита не связано с приобретением инвестиционного актива, проценты декапитализируются при их начислении.

Пример 1: Мясокомбинат «Импульс» получил в банке краткосрочный кредит в сумме 100000 рублей под 20% годовых на период с 01.09.09 по 31.10.09 включительно. Проценты уплачиваются ежемесячно. В учете производятся следующие бухгалтерские записи:

1. На расчетный счет поступили денежные средства: Д-т 51 «Расчетные счета», К-т 66 «Расчеты по краткосрочным кредитам и займам», субсч. «Расчеты по основной сумме долга» – 100000 рублей.

2. Начислены проценты по кредиту за сентябрь: Д-т 91 «Прочие доходы и расходы», субсч. «Прочие расходы», К-т 66 «Расчеты по краткосрочным кредитам и займам», субсч. «Проценты к уплате» – 1667 рублей.

3. Проценты за сентябрь перечислены банку: Д-т 66 «Расчеты по краткосрочным кредитам и займам», субсч. «Проценты к уплате», К-т 51 «Расчетные счета» – 1667 рублей.

В октябре 2009 года производятся аналогичные учетные записи.

4. Основная сумма долга возвращается банку: Д-т 66 «Расчеты по краткосрочным кредитам и займам», субсч. «Расчеты по основной сумме долга», К-т 51 «Расчетные счета» – 100000 рублей.

Таким образом, учет процентов по полученным кредитам и займам предполагает:

- их капитализацию по дебету счета 08 «Вложения во внеоборотные активы», если кредиты и займы связаны с приобретением внеоборотных активов, т. е. с инвестициями в предприятие.

- их декапитализацию по дебету счетов затрат. Если это предприятие торговли, то дебетуется счет 44 «Расходы на продажу», если это производственная структура, то, как правило, по дебету счета 26 «Общехозяйственные расходы».

В случае если организация использует полученные заемные средства для осуществления предварительной оплаты материально-производственных запасов, других ценностей, работ, услуг, а также выдачи авансов, то расходы по обслуживанию указанных займов и кредитов относятся организацией-заемщиком на увеличение дебиторской задолженности. Происходит рекапитализация процентов.

Проценты по заемным средствам, привлеченным для приобретения материально-производственных запасов, начисленные до принятия этих запасов к учету, включаются в их фактическую себестоимость. После получения материально-производственных запасов и иных ценностей дальнейшее начисление процентов и осуществление иных расходов, связанных с обслуживанием заемных средств, отражается в учете в общем порядке (с отнесением их на операционные расходы).

Начисление процентов по заемным средствам после принятия материально-производственных запасов к учету отражается по дебету счета 91.2 «Прочие расходы» в корреспонденции с кредитом счетов 66 «Расчеты по краткосрочным кредитам и займам» или 67 «Расчеты по долгосрочным кредитам и займам»

Пример 2 : ОАО Мясокомбинат «Импульс» взял заем в сумме 50000 рублей, сроком на 2 месяца под 20% годовых. Заем направлен на предварительную оплату материалы. Согласно счету-фактуре поставщика: стоимость сырья 40000 руб., НДС по приобретенным материалам (18%) 7200 руб., итого к оплате: 47200 руб. Бухгалтерские записи будут иметь следующий вид:

1. Отражена задолженность по полученному займу на приобретение материалов: Д-т 51 «Расчетные счета», К-т 66 «Расчеты по краткосрочным кредитам и займам» – 50000 рублей.

2. Произведена предварительная оплата материалов за счет полученных заемных средств: Д-т 60.2 «Расчеты по авансам выданным», К-т 51 «Расчетные счета» – 47200 рублей.

3. Начислены проценты за пользование краткосрочным займом (до момента принятия материалов к учету): Д-т 60.2 «Расчеты по авансам выданным», К-т 66 «Расчеты по краткосрочным кредитам и займам», субсч «Проценты» – 822 (50000*20% : 365 дн. * 30 дн.)

4. Выплачены проценты по краткосрочному займу: Д-т 66 «Расчеты по краткосрочным кредитам и займам», субсч «Проценты», К-т 51 «Расчетные счета» – 822 рубля.

5. Приняты материалы к учету по документам поставщика: Д-т 10.1 «Сырье и материалы». К-т 60.1 «Расчеты с поставщиками» – 40000 рублей.

6. Отражен НДС согласно счету-фактуре: Д-т 19.3 «НДС по приобретенным материально-производственным запасам». К-т 60.1 «Расчеты с поставщиками» – 7200 рублей.

7. Зачтен ранее выданный аванс поставщику: Д-т 60.1 «Расчеты с поставщиками», К-т 60.2 «Расчеты по авансам выданным» – 47200 рублей.

8. Предъявлена к вычету сумма НДС по оплаченным материалам: Д-т 68 «Расчеты по налогам и сборам». К-т 19.3 «НДС по приобретенным материально-производственным запасам» – 7200 рублей.

9. Включены в стоимость материалов проценты, начисленные до момента принятия материалов к учету: Д-т 10.1 «Сырье и материалы». К-т 66 «Расчеты по краткосрочным кредитам и займам», субсч «Проценты» – 822 рубля.

10. Начислены проценты за пользование краткосрочным займом (после момента принятия материалов к учету): Д-т 91.2 «Прочие расходы». К-т 66 «Расчеты по краткосрочным кредитам и займам», субсч «Проценты» – 822 рубля.

11. Выплачены проценты по краткосрочному займу: Д-т 66 «Расчеты по краткосрочным кредитам и займам», субсч «Проценты», К-т 51 «Расчетные счета» – 822 рубля.

12. Погашена задолженность по краткосрочному займу: Д-т 66 «Расчеты по краткосрочным кредитам и займам», К-т 51 «Расчетные счета» – 50000 рублей.

Согласно ПБУ 15/01 затраты по полученным займам и кредитам, непосредственно относящиеся к приобретению или строительству инвестиционного актива, должны включаться в стоимость этого актива и погашаться посредством начисления амортизации, кроме случаев, когда правилами бухгалтерского учета начисление амортизации актива не предусмотрено. Затраты по полученным кредитам и займам, связанным с формированием инвестиционного актива, по которому по правилам бухгалтерского учета амортизация не начисляется, в стоимость такого актива не включается, а относятся на текущие расходы организации.

Не подлежат амортизации объекты основных средств, потребительские свойства которых со временем не изменяются (объекты природопользования, земельные участки). Амортизация не начисляется на стоимость объектов жилищного строительства (жилые дома, квартиры, общежития и т. п.), на стоимость объектов внешнего благоустройства и других аналогичных объектов (лесного хозяйства, дорожного хозяйства и т. п.)

Согласно пункту 25 ПБУ 15/01 затраты по полученным кредитам и займам, непосредственно связанные с приобретением или строительством инвестиционного актива, включаются в первоначальную стоимость этого актива при условии возможного получения фирмой в будущем экономических выгод или в том случае, когда наличие инвестиционного актива необходимо для ее управленческих нужд.

Затраты по полученным займам и кредитам включаются в первоначальную стоимость инвестиционного актива при наличии следующих условий:

1. расходы возникли в связи с приобретением или строительством инвестиционного актива;

2. работы, связанные с его формированием начались;

3. фактические затраты по займам и кредитам или обязательствам по их осуществлению имели место.

В ПБУ 15/01 не дается определения того, что следует понимать под «фактическим началом работ». Фактическим началом работ по зданию инвестиционного актива можно считать не только работы, связанные с физическим созданием актива, но и административные, технические работы. Так, например, мероприятия по землеустройству для предстоящего строительства целесообразно расценивать как фактическое начало работ по формированию инвестиционного актива. При этом затраты, связанные с проведением этих работ, капитализируются.

При прекращении работ, связанных со строительством инвестиционного актива, на срок, превышающий 3 месяца, затраты по полученным займам и кредитам, использованным для строительства указанного актива. Не будут включаться в его стоимость. Их следует относить на текущие расходы организации. Период дополнительного согласования технических или организационных вопросов, возникших в процессе строительства актива. Не считается прекращением работ (пример 2).

Пример 3: Мясокомбинат «Импульс» 01.02.09 получила краткосрочный банковский кредит на строительство офисного здания в сумме 400000 рублей. Кредит предоставлен на 9 месяцев. За пользование кредитом организация ежемесячно начисляет и уплачивает проценты из расчета 20% годовых. Стоимость работ составила 1180000 рублей (в т. ч, НДС 180000 рублей). В период с мая по сентябрь 2009 года строительство приостановлено по причинам, не связанным с дополнительным согласованием технических и организационных вопросов. В бухгалтерском учете предприятия производятся следующие записи:

1. На расчетный счет поступили кредитные денежные средства: Д-т 51 «Расчетные счета», К-т 66 «Расчеты по краткосрочным кредитам и займам», субсч. «По основной сумме долга» – 400000 рублей.

2. Начислены проценты по кредиту за февраль, включаемые в стоимость актива: Д-т 08 «Вложения во внеоборотные активы», К-т 66 «Расчеты по краткосрочным кредитам и займам», субсч. «Проценты к уплате» - 6667 рублей

3. Уплачены проценты за февраль за пользование кредитом: Д-т 66 «Расчеты по краткосрочным кредитам и займам», субсч. «Проценты к уплате», К-т 51 «Расчетные счета» – 6667 рублей.

В марте и в апреле 2009 года производятся аналогичные учетные записи. С мая по сентябрь ежемесячно производятся следующие бухгалтерские записи:

4. Начислены проценты по кредиту, не включаемые в стоимость инвестиционного актива: Д-т 91 «Прочие доходы и расходы», субсч. «Прочие расходы», К-т 66 «Расчеты по краткосрочным кредитам и займам», субсч. «Проценты к уплате» – 6667 рублей.

5. Уплачены проценты за пользование кредитом: Д-т 66 «Расчеты по краткосрочным кредитам и займам», субсч. «Проценты к уплате», К-т 51 «Расчетные счета» – 6667 рублей.

После возобновленного строительства суммы процентов по кредиту будут включаться в стоимость инвестиционного актива и относиться на счет 08 «Вложения во внеоборотные активы».

Капитализация затрат прекращается после завершения работ, связанных с подготовкой инвестиционного актива к использованию. Затраты по займам и кредитам включаются в первоначальную стоимость инвестиционного актива до первого числа месяца, следующего за месяцем принятия актива к бухгалтерскому учету в качестве объекта основных средств или имущественного комплекса. После указанной даты затраты по займам и кредитам относятся на текущие расходы.

Согласно пункту 31 ПБУ 15/01, если инвестиционный актив фактически стали использовать до его вода в эксплуатацию, то указанные затраты необходимо включать в состав текущих расходов, начиная с месяца, следующего за месяцем начала фактической эксплуатации.

3. Рекомендации по совершенствованию учета кредитов и займов

3.1 Оптимизация процесса учета

1С Бухгалтерия 7.7 - универсальная программа массового назначения для автоматизации бухгалтерского учета. Типовая конфигурация представляет собой готовое решение для автоматизации большинства участков бухгалтерского учета. В комплект поставки входит конфигурация, предназначенная для учета в хозрасчетных организациях. Для ведения учета в учреждениях и организациях, состоящих на бюджете, предназначена поставляемая отдельно конфигурация «Для бюджетных организаций». 1С Бухгалтерия 7.7 может также использоваться с другими (специально созданными) конфигурациями.

Порядок формирования и состав показателей налоговых регистров, реализованных в редакции 4.5 типовой конфигурации 1С Бухгалтерии 7.7, соответствуют системе налогового учета, рекомендованной МНС России для исчисления прибыли в соответствии с нормами гл. 25 НК РФ. Регистры налогового учета позволяют анализировать данные налогового учета от отдельных хозяйственных операций до строк налоговой декларации. При регистрации хозяйственных операций в налоговом учете в программе используются данные бухгалтерского учета. Это позволяет избежать повторного ввода данных вручную.

При проведении документов производится отражение хозяйственных операций одновременно в бухгалтерском и в налоговом учете. Вместе с тем существует возможность отражения специфических операций налогового учета, которые не регистрируются в бухгалтерском учете, например, перенос на следующие отчетные (налоговые) периоды расходов, учитываемых в особом порядке. В 1С Бухгалтерия 7.7 существует возможность автоматического выявления возможных ошибок данных налогового учета методом сопоставления данных налогового и бухгалтерского учета. 1С Бухгалтерия 7.7 позволяет автоматизировать подготовку любых первичных документов: платежные поручения и другие банковские документы, счета на оплату, накладные, счета-фактуры, приходные и расходные кассовые ордера, авансовые отчеты, доверенности, другие документы

Средства работы с документами позволяют организовать ввод документов, их произвольное распределение по журналам и поиск любого документа по различным критериям: номеру, дате, сумме, контрагенту.

Преимущества по сравнению с 1С Бухгалтерия 8.0 :

- 1С Бухгалтерия 7.7 гораздо дешевле, чем 1С Бухгалтерия 8.0 (как стоимость самого продукта, так и стоимость последующего внедрения и сопровождения);

- 1С Бухгалтерия 7.7 проще и привычнее, чем 1С Бухгалтерия 8.0 (т.к. 1С Бухгалтерия 8.0 разработана на базе принципиально новой платформы 1С Предприятие 8.0, отличающейся от платформы 1С Предприятие 7.7 даже визуально);

- 1С Бухгалтерия 7.7 гораздо менее требовательна к компьютерной технике, чем 1С Бухгалтерия 8.0

Учет кредитов и займов в «1С: Бухгалтерия 7.7»

Инструкция по применению плана счетов:

Для обобщения информации о состоянии краткосрочных кредитов и займов, полученных организацией, предназначен счет 66 «Расчеты по краткосрочным кредитам и займам». Планом счетов предусмотрено, что на счете открываются субсчета по видам кредитов и займов. Кроме этого, подлежат обособленному учету:

· краткосрочные займы, привлеченные путем выпуска и размещения облигаций;

· начисление суммы процентов по полученным краткосрочным кредитам и займа;

· причитающиеся к уплате краткосрочные кредиты и займы, не погашенные в срок.

Аналитический учет краткосрочных кредитов и займов ведется по видам кредитов и займов, кредитным организациям и другим заимодавцам, предоставившим их.

Для обобщения информации о состоянии краткосрочных кредитов и займов, полученных организацией, предназначен счет 67 «Расчеты по долгосрочным кредитам и займам». Планом счетов предусмотрено, что на счете открываются субсчета по видам кредитов и займов. Кроме этого подлежат обособленному учету:

· долгосрочные займы, привлеченные путем выпуска и размещения облигаций;

· начисленные суммы процентов по полученным долгосрочным кредитам и займам, причитающиеся к уплате;

· долгосрочные кредиты и займы, непогашенные в срок.

Аналитический учет долгосрочных кредитов и займов ведется по видам кредитов и займов, кредитным организациям и другим заимодавцам, предоставившим их, и отдельным кредитам и займам.

Данные для составления отчетности:

При разработке модели учета кредитов и займов следует учитывать и то обстоятельство, что остатки по счетам 66 «Расчеты по краткосрочным кредитам и займам» и 67 «Расчеты по долгосрочным кредитам и займам» принимаются в расчет при формировании показателей бухгалтерской отчетности.

Таким образом, для формирования показателей бухгалтерской отчетности информацию по счетам 66 и 67 необходимо группировать с выделением:

· сальдо на начало и конец отчетного периода, и обороты за отчетный период долгосрочных и краткосрочных кредитов и займов;

· сальдо на начало и конец отчетного периода, за период непогашенных в срок краткосрочных и долгосрочных кредитов и займов.

Модель учета информации о кредитах и займах: Для учета кредитов и займов в типовой конфигурации «1С: Бухгалтерия» используют следующие объекты. В плане счетов к счету 66 «Расчеты по краткосрочным кредитам и займам» открыты субсчета:

66.1 «Краткосрочные кредиты (в рублях)»;

66.2 «Проценты по краткосрочным кредитам (в рублях)»;

66.3 «Краткосрочные займы (в рублях)»;

66.4 «Проценты по краткосрочным займам (в рублях)»;

66.5 «Краткосрочные займы по облигациям»;

66.6 «Расчеты с банками по учету (дисконту) краткосрочных долговых обязательств».

66.11 «Краткосрочные кредиты (в валюте)»;

66.22 «Проценты по краткосрочным кредитам (в валюте)»;

66.33 «Краткосрочные займы (в валюте)»;

66.44 «Проценты по краткосрочным займам (в валюте)».

К счету 67 «Расчеты по долгосрочным кредитам и займам» открыты следующие субсчета:

67.1 «Долгосрочные кредиты (в рублях)»;

67.2 «Проценты по долгосрочным кредитам (в рублях)»;

67.3 «Долгосрочные займы (в рублях)»;

67.4 «Проценты по долгосрочным займам (в рублях)»;

67.5 «Долгосрочные займы по облигациям»;

67.6 «Расчеты с банками по учету (дисконту) долгосрочных долговых обязательств»;

67.11 «Долгосрочные кредиты (в валюте)»;

67.22 «Проценты по долгосрочным кредитам (в валюте)»;

67.33 «Долгосрочные займы (в валюте)»;

67.44 «Проценты по долгосрочным займам (в валюте)».

Аналитический учет по счетам 66 «Расчеты по краткосрочным кредитам и займам» и 67 «Расчеты по долгосрочным кредитам и займам», организован по субконто «Контрагенты» типа справочник «Контрагенты» и субконто «Договоры» типа справочник «Договоры». Объектами аналитического учета по субконто «Контрагенты» являются кредитные организации и другие заимодавцы, предоставившим кредиты и займы. Объектами аналитического учета по субконто «Договоры» являются договоры, по которым предоставлены кредиты и займы. В реквизитах «Дата погашения обязательства» и «Дата возникновения обязательства» указываются сроки, на которые представлены кредиты и займы.

Методика формирования показателей отчетности:

Для формирования показателей бухгалтерской отчетности используются:

Данные бухгалтерского учета по счету 67 «расчеты по долгосрочным кредитам и займам» – для заполнения раздела IV«долгосрочные обязательства» бухгалтерского баланса и раздела I« движение заемных средств» приложения к бухгалтерскому балансу.

Данные бухгалтерского учета по счету 66 «Расчеты по краткосрочным кредитам и займам» – для заполнения раздела V«Краткосрочные обязательства» и раздела I«Движение заемных средств» приложения к бухгалтерскому балансу.

Заключение

В результате выполненного нами курсового исследования можно сформулировать следующие выводы: мы дали понятие, что такое кредит в широком смысле этого слова. Как заключается кредитный договор, а также договор займа. Также мы выяснили, что является предметом договора, как кредита, так и займа, какие документы необходимы для заключения данного договора. Мы отметили, что прежде чем дать кредит банк проверяет платежеспособность потенциальных заемщиков, т. е. их способность вернуть необходимую сумму в срок. Также определили необходимую документацию, связанную с выдачей кредита. В первой главе описывается учет задолженностей по кредитам и займам. Мы выяснили, что существует краткосрочная и долгосрочная задолженность по кредитам и займам. В общем, мы поняли, что для формирования хозяйственных средств можно использовать помимо собственных источников также заемные средства в виде кредитов банка, займов от юридических и физических лиц.

Мы показали, как учитываются проценты по кредитам и займам в бухгалтерском учете. При рассмотрении учета операций видно, как именно должен вестись учет, то есть правильное начисление процентов по кредиту и их выплата. Если учет на предприятии ведется правильно, то таким образом предприятие показывает истинный размер своей задолженности. Правильность и достоверность учета кредитов и займов позволяет руководителю предприятия принимать правильные решения по изменению объемов и структуры кредитов. Также позволяет анализировать рентабельность полученных средств.

Мы показали, как может вестись учет кредитов и займов на основе «1С Бухгалтерия» версия 7.7. 1С Бухгалтерия 7.7 – универсальная программа массового назначения для автоматизации бухгалтерского учета. Типовая конфигурация представляет собой готовое решение для автоматизации большинства участков бухгалтерского учета, в том числе и учета кредитов и займов.

Таким образом, возросла роль правильного учета кредитов и займов в бухгалтериях предприятий. От правильности и достоверности учета кредитов и займов зависит знание руководством предприятия их объемов их структуры, позволяет принимать правильные решения по изменению данных характеристик, позволяет анализировать рентабельность полученных средств и т.д.

Правильный учет позволит в дальнейшем выбрать наиболее удобный и выгодный для предприятия вид получения дополнительных денежных средств.

Список используемой литературы

Нормативно – правовая

1. Федеральный закон от 21 ноября 1996г. №129 – ФЗ «О бухгалтерском учете» (принят ГД ДС РФ 23 февраля 1996г.)

2. Гражданский кодекс РФ. – М.: Инфра - М, 2006

3. Положение по бухгалтерскому учету «Учет расходов по займам и кредитам» (ПБУ 15/2008), утв. Приказом Минфина России от 6 октября 2008 г. № 107 н.

4. План счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и инструкция по его применению, утв. приказом Минфина России от 31 октября 2000 г. № 94н.

5. Положение по бухгалтерскому учету «Учет расчетов по налогу на прибыль организаций» (ПБУ 18/2002), утв. приказом Минфина России от 19 ноября 2002 г. № 114н.

Учебники, монографии, брошюры

6. Бухгалтерский финансовый учет: учебное пособие/под общ. ред. Н. А. Лытневой.- М.: ИД «Форум»: ИНФРА – М, 2009 – (высшее образование)

7. Бухгалтерский учет в схемах и таблицах: Учебное пособие/Т.М. Ефремова, Т. А. Кольцова, О.А. Кузьменко. – М.: КМОРУС, 2010

8. Беликова Т. Н. Бухгалтерский и налоговый учет и отчетность. Издательство Питер пресс, 2008 г.

9. Гетьман В.Г. Финансовый учет. М.: «Финансы и статистика» - 2007

Источники в Интернете

10. www. buh. Ru«Счет 66: Расчеты по краткосрочным кредитам и займам»;

«Счет 67: Расчеты по долгосрочным кредитам и займам» Я. В.Соколов, В. В. Патров, Н.Н. Карзаева

11.www. 1C. ru