| Скачать .docx |

Курсовая работа: Бухгалтерський облік у банку

Содержание

1. Організація аналітичного обліку в комерційних банках

1.1 Характеристика параметрів аналітичного обліку

1.2 Параметри контрагентів (клієнтів) банку

1.3 Параметри документів

2. Дидактичні матеріали

3. Теоретичні відомості

3.1 Порядок відкриття кореспондентських рахунків комерційним банкам у регіональних управліннях НБУ

3.2 Організація міжбанківських розрахунків

3.3 Механізм прямих кореспондентських відносин між комерційними банками

4. Відкриття банками рахунків у національній та іноземній валюті і режим функціонування цих рахунків

5. Облік касових операцій в комерційних банках

5.1. Організація обліку касових операцій у комерційних банках

5.2 Облік операцій, виконуваних прибутковими касами

5.3 Облік операцій, здійснюваних вечірніми касами та касами перерахунку готівки

5.4 Облік операцій, здійснюваних видатковими касами

5.5 Облік операцій з підкріплення операційних кас комерційних банків

1. Організація аналітичного обліку в комерційних банках

Тема охоплює такі питання.

Характеристика параметрів аналітичного обліку.

Параметри контрагентів (клієнтів) банку.

Параметри документів.

1.1 Характеристика параметрів аналітичного обліку

План рахунків забезпечує виконання досить важливої функції бухгалтерського обліку. Йдеться про запис інформації щодо виконуваних банком операцій та можливість відобразити результати цих операцій у фінансовій звітності. Зрештою це дає змогу загалом проаналізувати діяльність банку та прийняти відповідні управлінські рішення. Проте для отримання звітності за всіма передбаченими формами, а також для внутрішнього аналізу і користування цього недостатньо. Адже розрахувати макроекономічні показники грошово-кредитної політики, надати повну інформацію про діяльність банку контролюючим органам можна лише на підставі докладної інформації про контрагентів кожної операції та параметри цих операцій, тобто за даними аналітичного обліку.

Організація аналітичного обліку базується на нових підходах до параметрів аналітичних рахунків, що становлять у сукупності блок питань із загальної програми реформування бухгалтерського обліку в банках України. Знати параметри аналітичного обліку та інші параметри, що деталізують інформацію про операції контрагентів (клієнтів) банку, необхідно, аби акумулювати базу даних для формування фінансової та статистичної звітності. Залежно від сфери застосування розглядають такі параметри:

контрагентів (клієнтів);

документів;

договорів;

безпосередньо аналітичних рахунків.

Усі параметри аналітичного обліку поділяють на обов’язкові та необов’язкові. Обов’язкові вводяться з урахуванням вимог Національного банку України щодо звітності. Крім того, їх наявність є неодмінною умовою занесення до комп’ютерної системи нового контрагента (клієнта) або нового аналітичного рахунка в разі його відкриття.

Необов’язкові параметри визначаються банком самостійно і можуть використовуватися в управлінському обліку, для організації внутрішнього контролю та аналізу.

Серед обов’язкових параметрів аналітичних рахунків визначають:

загальні;

спеціальні.

Так, загальні параметри застосовуються до всіх рахунків, а спеціальні - до окремих груп аналітичних рахунків залежно від економічного змісту операцій, що відображаються за цими рахунками. Вони також необхідні при автоматизованому веденні окремих операцій і при поданні спеціальної звітності до Національного банку України.

До номера аналітичного рахунка можуть включатися лише окремі параметри з усього можливого їх набору. Решта параметрів зберігається поза номером рахунка і використовується під час виконання операцій та побудови звітності.

Розглянемо, як формується номер аналітичного рахунка.

Усі номери рахунків аналітичного обліку за винятком рахунків бюджету формуються за такою схемою:

АААА В ЕЕЕЕЕЕЕЕЕ

Отже, номер поділяється на три групи. З’ясуємо, що означає кожна з них.

1. АААА - номер балансового рахунка (4 знаки).

2. В - ключовий розряд (1 знак).

3. ЕЕЕЕЕЕЕЕЕ - інформація про аналітичний рахунок (до 9 знаків).

Довжина номера рахунка не є фіксованою, вона може коливатися в межах від 14 до 5 цифр.

Сегмент ЕЕЕЕЕЕЕЕЕ визначається банком самостійно. До складу цього сегмента може включатися код контрагента, порядковий номер рахунка, номер філії, код валюти тощо. У разі потреби банки можуть самостійно збільшувати кількість необхідних атрибутів поза номером рахунка.

Дещо інакше нумеруються рахунки доходів бюджету.

Так, нумерація рахунків № 2500 "Кошти бюджетів України до розподілу" і № 2510 "Кошти Державного бюджету України", а також кошти позабюджетних фондів за балансовими рахунками № 2560 "Державні позабюджетні фонди" і № 2561 "Галузеві позабюджетні фонди" (лише щодо галузевих фондів охорони праці) підпорядкована такій схемі:

АААА В ССС NNN ЕЕ

1. АААА - балансовий рахунок (4 знаки);

2. В - контрольний розряд (1 знак);

3. ССС - символ звітності банку (3 знаки, 5.12.1 Символ звітності);

4. NNN - код міністерства (3 знаки, 5.12.2 Код міністерств та відомств);

5. ЕЕ - додаткова характеристика рахунка (до 2 знаків).

Розряди ССС (символ звітності банку) і NNN (код міністерства) заповнюються згідно з бюджетною класифікацією, що розсилається комерційним банкам у пакеті довідників до формування економічних показників для надання звітності. При цьому розряди NNN набувають значення коду міністерства лише за символами звітності ССС = 068, 002 або 093. За іншими символами комерційний банк виконує заповнення на власний розсуд.

Додаткова характеристика рахунка може містити зокрема й порядковий номер відділення Державного казначейства.

Ключовий розряд у номері аналітичного рахунка та контрольний розряд під час нумерації рахунків доходу бюджету призначений для перевірки достовірності номера рахунка та захищає інформацію від суб’єктивних помилок оператора, коли той вносить дані. Розроблено спеціальні алгоритми їх обчислення. Усе це здійснюють у банку спеціальні підрозділи комп’ютеризації.

Питання організації аналітичного обліку викладені в окремому нормативному документі Національного банку "Порядок ведення аналітичного обліку установами банків України", який затверджений постановою Правління від 30.12.97 за № 466.

1.2 Параметри контрагентів (клієнтів) банку

Параметри контрагентів (клієнтів) банку - це обов’язкові параметри, які деталізують інформацію про контрагентів. Вони заповнюються під час таких операцій:

відкритті аналітичного рахунка для обліку операцій з клієнтами;

відкриття рахунка новому клієнтові в даному банку.

Параметри контрагента включають код контрагента; ідентифікаційний код; резидентність; код держави; ознаку інсайдера; інституційний сектор економіки; вказівку про форму власності; галузь економіки; вид економічної діяльності.

Код контрагента - перший параметр являє собою ідентифікатор контрагента у внутрішньому списку контрагентів банку. Цей параметр є кодом власника рахунка і, як правило, набуває значення порядкового номера клієнта згідно з реєстром контрагентів, який веде банк.

Ідентифікаційний код є другим і визначає персональний номер суб’єкта господарської діяльності - резидента згідно з Єдиним Державним реєстром підприємств та організацій України (ЄДРПОУ) або зазначений номер фізичної особи - платника податків згідно з Державним реєстром фізичних осіб. ЄДРПОУ затверджений Постановою Кабінету Міністрів України від 22.01.96 за № 118.

Третій параметр - резидентність - може набувати таких значень: резидент (1), нерезидент (2). Визначення параметра подано в Інструкції НБУ до форми № І-ПБ "Звіт банку про фінансові операції з нерезидентами України".

Код держави - це четвертий параметр, який містить код країни - контрагента (клієнта) згідно з Класифікатором країн світу (ДК 007-96). Цей параметр є дуже важливим за умови мультивалютності Плану рахунків. Саме код держави, як обов’язковий параметр контрагента, вказує на країну - учасника розрахунків. Україна має код 804. Окрім того, у класифікаторі зазначено групу країн (це потрібно для формування звітності): Україна - група 1; країни СНД та Балтії - 2; країни ОЕСР - 3; інші країни - 9.

Параметр "код держави" має три цифри. Усього у класифікаторі наведено коди 231 держави світу.

П’ятий обов’язковий параметр контрагента - ознака інсайдера - містить інформацію про належність клієнта до інсайдерів або споріднених осіб згідно з Інструкцією "Про порядок регулювання та аналіз діяльності комерційних банків". Інсайдер - це особа (юридична або фізична), споріднена щодо комерційного банку. В Інструкції докладно характеризується ознака інсайдера.

Інституційний сектор економіки - шостий параметр - вказує на належність суб’єктів господарської діяльності до секторів економіки за видом діяльності, яку вони здійснюють. Параметр визначається за основним видом діяльності згідно з Методичними рекомендаціями щодо класифікації інституційних секторів економіки України, які затверджені Наказом Мінстату України від 25.07.94 за № 172.

Для цього параметра формат визначається за допомогою п’яти цифр.

Усі інституційні сектори економіки є складовою частиною узагальнених секторів економіки. Це такі сектори:

Нефінансовий державний 11

Нефінансовий недержавний 12

Фінансовий банківський 21

Фінансовий небанківський 22

Центральні органи державного управління 31

Місцеві органи державного управління 32

Фізичні особи 41

Домашні господарства 42

Некомерційні організації, що обслуговують

домашні господарства 50

Наприклад, Національний банк належить до узагальненого сектора економіки (код параметра 21) - фінансовий банківський. Зрозуміло, що до цього сектора відносяться й комерційні банки. Щодо параметра інституційних секторів економіки, то Національний банк має код 12100, а комерційні банки - 12212 (інституційний сектор - національні приватні депозитні грошові корпорації).

Форма власності - сьомий параметр контрагентів - вказує на їх поділ за формами власності. Визначення параметра наведено в Державному класифікаторі України ДК-001-94 "Класифікація форм власності", що затверджений наказом Держстандарту України від 22.11 94 № 288. Визначений формат параметра має дві цифри, а саме:

Приватна власність 10

Колективна власність 20

Державна власність 30

У тому числі

загальнодержавна 31

комунальна 32

власність інших держав 40

власність міжнародних організацій та юридичних осіб інших держав 50

Галузь економіки - восьмий параметр визначає належність суб’єктів господарської діяльності до конкретних галузей народного господарства. При заповненні цього параметра до уваги береться та галузь економіки, яку зазначено в довідці реєстрації Держкомстату першою. Визначення параметра подано в Класифікації видів економічної діяльності. Встановлено формат параметра в п’ять цифр, і заповнюється він лише для контрагентів - суб’єктів господарської діяльності. Загальний класифікатор галузей дуже великий за обсягом. Так само як інституційні сектори економіки, що деталізують узагальнені її сектори, класифікатор галузей народного господарства деталізує узагальнені коди галузей. Так, узагальнена галузь економіки, наприклад машинобудування - код 140, - включає 145 галузей економіки; легка промисловість - код 170 - охоплює 36 галузей. Дев’ятий параметр - вид економічної діяльності - вказує на поділ суб’єктів за видами економічної діяльності. Визначення параметра подано в Класифікаторі видів економічної діяльності.

Цей параметр, а також параметри інституційний сектор економіки, форма власності і галузь економіки для клієнтів-нерезидентів не заповнюються. Код параметра є обов’язковим для суб’єктів господарської діяльності - резидентів і зазначається у довідці реєстрації Держкомстату.

Наведені дев’ять обов’язкових параметрів дають підстави сформувати аналітичну картку клієнтів. Наведемо, наприклад, сформовану картку двох контрагентів: банку і господарського товариства (назви умовні).

| АКБ "Менатеп" | ТОВ "Альфа" | |

| 1. | Код контрагента - МФО321 466 |

422 |

| 2. | Ідентифікаційний код (код ЕДРПОУ) 19 020 301 |

21 645 557 |

| 3. | Резидентність (резидент) 1 | 1 |

| 4. | Код держави (Україна) 804 | 804 |

| 5. | Ознака інсайдера- | 2 |

| 6. | Інституційний сектор економіки12 212 | 11 002 |

| 7. | Форма власності20 | 20 |

| 8. | Галузь економіки96 120 | 51121 |

| 9. | Вид економічної діяльності96 120 | 60 230 |

1.3 Параметри документів

Параметри документів, що є стандартизованими реквізитами останніх, комерційні банки застосовують, виконуючи розрахункові чи касові операції.

1. Символ касових оборотів. Визначає зміст касової операції за Інструкцією № 4 "Про організацію роботи з готівкового обігу установами банків України". У звіті про касові обороти банку визначаються 22 символи касових операцій за прибутковими статтями і 30 - видатковими. Усі вони відповідно наведені у звітності, а отже, перелічувати їх потреби немає. Розглянемо окремі символи.

За статтями надходження:

Надходження торгової виручки споживчої кооперації 01

Надходження торгової виручки всіх торговельних

систем (крім споживчої кооперації) 02

Надходження виручки від усіх видів транспорту 05

Надходження квартирної плати та комунальних платежів 08

Повернення заробітної плати 28

За статтями видатків

Видачі на оплату праці, грошові виплати та заохочення 40

Видачі на стипендії 42

Видачі на витрати за відрядженнями 43

Видачі з рахунків за вкладами громадян 55

Видачі грошей за придбану іноземну валюту 56

Видачі на викуп акцій та інших цінних паперів 60

Пересилання грошей з оборотної каси іншим установам банків 71

Визначений формат параметра - дві цифри.

2. Код контрагента . Відповідає номеру контрагента у внутрішньому списку контрагентів (див. параметр перший контрагентів). Заповнюється для всіх розрахункових документів, які надходять до банку або надсилаються з банку за участю рахунків № 1200, 1207, 1300, 1500, 1600.

3. Код операції. Параметр, який визначає зміст розрахункової операції за стандартною класифікацією платіжного балансу для банків. Він також заповнюється для всіх розрахункових документів, які надходять до банку або надсилаються з банку з використанням рахунків № 1200, 1207, 1300, 1500, 1600. Формат пара- метра - чотири цифри.

За стандартною класифікацією платіжного балансу для банків коди операцій подаються за такими розділами:

товари та послуги;

дохід;

поточні трансферти;

рахунок операцій з капіталом;

фінансовий рахунок;

спеціальні коди.

Наведемо коди операцій за розділом "товари".

| Експорт | Імпорт | |

| 1. | Товари загального користування1221 | 1222 |

| 2. | Енергоносії1251 | 1252 |

| 3. | Товари для переробки а) в Україні1333 б) за межами України1335 |

1334 1336 |

| 4. | Ремонт товарів1441 | 1442 |

| 5. | Товари, придбані в портах транспортними організаціями1551 | 1552 |

| 6. | Немонетарне золото1661 | 1662 |

І, нарешті, четвертий параметр документів - код країни платника. Набуває значення, яке описано раніше щодо параметрів контрагентів. Заповнюється для всіх розрахункових документів, які надходять до банку або надсилаються з банку за рахунками № 1200, 1207, 1300, 1500, 1600, але за умови, що платник або одержувач платежу (або обидва) є нерезидентами згідно з чинним законодавством України.

Формат параметра - три цифри.

Визначивши параметри (контрагентів (клієнтів) та відкривши за їх кодами картку контрагента, банк починає відкривати безпосередньо аналітичні рахунки. Оскільки аналітичний облік є основою для складання звітності за будь-якими формами, важливими є не лише параметри документів, а й параметри договорів. Саме договори містять великий обсяг інформації для складання звітності за кредитними, депозитними операціями, операціями з цінними паперами.

Параметри договорів та аналітичних рахунків деталізують інформацію щодо операцій, які здійснює банк. Залежно від організації роботи та власних можливостей банк самостійно вирішує, які параметри слід відносити до параметрів рахунків, а які - до параметрів договорів.

Якщо банк має сформовану картку контрагента за всіма переліченими обов’язковими параметрами, то номер аналітичного рахунка сформувати досить просто. Він вказує на зовнішнє подання ідентифікатора рахунку при розрахунках, а також у банківських документах. Як уже зазначалося, номер включає до 14 цифр, причому лише перші п’ять чітко регламентовані: це номер балансового (позабалансового) рахунка і ключовий розряд або контрольний розряд у рахунках доходів бюджету. Інші знаки від 0 до 9 цифр банк формує самостійно відповідно до власних можливостей та потреб. Так, якщо йдеться про внутрішньобанківські рахунки, то банк, як правило, використовує порядковий номер, що його присвоєно рахунку в момент відкриття останнього та внесено до книги відкритих рахунків (форма 0487006). Візьмемо, наприклад, балансовий синтетичний рахунок № 3519 "Інша дебіторська заборгованість за господарською діяльністю банку". Зрозуміло, що дебіторська заборгованість за цим рахунком може виникати по-різному, а обліковуватися вона має за кожним конкретним дебітором. В момент виникнення заборгованості в автоматичному режимі їй присвоюється номер, наприклад 21. Якщо банк згідно з власними потребами бере чотири цифри в порядкових номерах, то номер аналітичного рахунка подається у вигляді 3519.2.0021 , де 3519 - балансовий синтетичний рахунок; 2 - ключовий розряд; 0021 - номер в книзі відкриття рахунків. Що ж до номера аналітичного рахунка контрагента, то порядок його відкриття аналогічний. Але до сегмента ЕЕЕЕЕЕЕЕ , що містить у собі інформацію про аналітичний рахунок, крім номера контрагента у внутрішньому списку контрагентів (код контрагента) банки можуть включати такі параметри, як резидентність, код МФО банку - контрагента, код виду економічної діяльності чи деякі інші параметри на власний розсуд. Автоматичний пошук контрагента на підставі його аналітичного рахунка та картки контрагента здійснюється за номером у внутрішньому списку контрагентів.

Практика ведення аналітичного обліку в банках свідчить, що до загального номера аналітичного рахунка достатньо включати такі параметри: номер балансового або позабалансового рахунка відповідно до Плану рахунків; код контрагента; код валюти або банківського металу.

Раніше було наведено картку клієнта - товариства з обмеженою відповідальністю "Альфа". Банк, де відкрито поточний рахунок, параметр цього рахунка подав у вигляді: 2600 2 000 422.

Тут 2600 - номер балансового синтетичного рахунка "Поточні рахунки суб’єктів господарської діяльності"; 2 - ключовий розряд;

000422 - код контрагента у внутрішньому списку клієнтів розглядуваного банку. Як видно з наведеної картки, номер власника рахунка ТОВ "Альфа" - 422, але оскільки формат параметра "Код контрагента" не регламентується, банк узяв значення формату з цифр.

При формуванні аналітичного рахунка важливим є параметр "характеристика аналітичного рахунка", який вказує на належність рахунка до класу балансу.

| Ñ | Ключові поняття |

Види економічної діяльності - параметр, який вказує на поділ суб’єктів за видами економічної діяльності.

Галузь економіки - параметр, що вказує на віднесення суб’єктів господарської діяльності до галузей народного господарства.

Ідентифікаційний код - персональний номер суб’єкта господарської діяльності - резидента відповідно до Єдиного Державного реєстру підприємств та організацій України (ЄДРПОУ) або фізичної особи - платника податків відповідно до Державного реєстру фізичних осіб.

Інсайдер - споріднена щодо комерційного банку особа (юридична або фізична).

Інституційний сектор економіки - параметр, який вказує на належність суб’єктів господарської діяльності до секторів економіки.

Код країни - параметр, який містить код країни контрагента (клієнта) відповідно до Класифікатора держав світу (ДК007-96).

Параметри договорів і аналітичних рахунків - параметри, котрі деталізують інформацію щодо операцій, які здійснює банк.

Параметри документів - стандартизовані реквізити документів, які заповнюються при виконанні комерційним банком розрахункових або касових операцій.

Параметри контрагентів (клієнтів банку) - обов’язкові параметри, що деталізують інформацію про контрагентів (клієнтів).

Форма власності - параметр, який вказує на розподіл контрагентів - суб’єктів господарської діяльності за формами власності.

2. Дидактичні матеріали

Теми рефератів

1. Формування номера аналітичного рахунка.

2. Характеристика параметрів кредитних договорів і відповідних аналітичних рахунків.

3. Характеристика параметрів депозитних договорів і відповідних аналітичних рахунків.

4. Характеристика параметрів аналітичних рахунків з обліку цінних паперів.

5. Особливості нумерації аналітичних рахунків доходу бюджету.

6. Основні об’єкти, форми та реєстри аналітичного обліку.

7. Особові рахунки, їх зміст, призначення та порядок ведення.

| ! | Завдання для самоперевірки |

Для зрозуміння змісту підсистеми аналітичного обліку слід насамперед докладно вивчити положення Інструкції, затвердженої Постановою Правління НБУ від 30.12.97 за № 466 "Порядок ведення аналітичного обліку установами банків України".

Скориставшись такою інформацією, дайте відповідь на такі запитання.

1. Чому нові підходи до аналітичного обліку вважають елементом програми реформування бухгалтерського обліку в банках?

2. Як здійснюється порядковий облік рахунків, що ведуться в банках?

3. У чому полягає різниця між формуванням номера аналітичного рахунка та нумерації рахунків доходу бюджету.

4. Кореспондентські відносини між банківськими установами.

Тема охоплює такі питання.

Порядок відкриття кореспондентських рахунків комерційним банкам у регіональних управліннях НБУ.

Організація міжбанківських розрахунків.

Механізм прямих кореспондентських відносин між комерційними банками.

3. Теоретичні відомості

3.1 Порядок відкриття кореспондентських рахунків комерційним банкам у регіональних управліннях НБУ

Як суб’єкт господарської діяльності банк не може функціонувати без кореспондентських відносин з регіональним управлінням НБУ та безпосереднього спілкування з іншими банками.

Кореспондентські відносини з регіональним управлінням НБУ встановлюються на підставі укладеної угоди про відкриття кореспондентського рахунку для проведення міжбанківських розрахунків комерційного банку з іншими банками. Для його відкриття комерційний банк подає до регіонального управління НБУ такі документи: копію банківської ліцензії, заяву на відкриття рахунку; один примірник статуту із зазначенням реєстраційного номера, засвідченого підписом уповноваженої на те особи НБУ та відтиском печатки; картку зі зразками підписів та відтиском печатки встановленого зразка, засвідчену нотаріально.

У разі відкриття кореспондентського рахунку регіональне управління НБУ обов’язково у триденний термін повідомляє про це податкову інспекцію, не території якої розташований комерційний банк. Копія повідомлення залишається у справі про відкриття рахунка.

Юридичною адресою власника кореспондентського рахунку вважається та, яку наведено в картці зі зразками підписів, причому вона має відповідати адресі, зазначеній у статуті. Про зміну юридичної адреси власник коррахунку зобов’язаний у тижневий термін письмово повідомити регіональне управління НБУ.

Якщо цю умову порушено, регіональне управління НБУ має право розірвати укладену з комерційним банком угоду.

Готуючи зразки підпису, виходять з того, що право першого підпису належить керівникові банку та уповноваженим особам, право другого - головному бухгалтеру та уповноваженим ним особам. Отже, право першого підпису не може бути надано головному бухгалтеру та іншим особам, які мають право другого підпису, і навпаки, право другого підпису не може бути надано особі, якій надано право першого підпису.

Коли йдеться про заміну чи додаткове внесення хоча б одного підпису, подається нова картка зі зразками підписів усіх осіб, котрі мають право першого та другого підпису.

У картці зі зразками підписів та відтиска печатки зазначається номер кореспондентського рахунка.

Коли печатки немає (процедура створення банку, реорганізації, зміни найменування чи підпорядкованості, втрата печатки тощо), керівник або уповноважена ним особа регіонального управління НБУ на підставі відповідного звернення визначає власникові кореспондентського рахунка термін для виготовлення печатки.

У процесі закриття банку відкривається рахунок на ім’я ліквідаційної комісії. За цих обставин до регіонального управління НБУ подається рішення про ліквідацію банку і нотаріально засвідчена картка зі зразками підписів уповноважених членів ліквідаційної комісії та відтиском печатки банку, що ліквідовується.

Кореспондентський рахунок комерційного банку закривається за рішенням таких інстанцій:

НБУ про ліквідацію комерційного банку;

арбітражного суду про ліквідацію банку чи визнання його банкрутом;

загальних зборів акціонерів (засновників) комерційного банку про реорганізацію чи ліквідацію.

У разі закриття кореспондентського рахунка регіональне управління НБУ повідомляє про це податкову інспекцію, на території якої міститься комерційний банк.

Національний банк України контролює комерційні банки щодо додержання ними банківського законодавства та нормативних актів, що регламентують порядок проведення міжбанківських розрахунків.

Виконані комерційним банком протягом операційного дня операції за міжбанківськими розрахунками мають бути відображені того самого дня на його кореспондентському рахунку як у балансі комерційного банку, так і в балансі відповідного управління НБУ. Кореспондентський рахунок відображає міжбанківські розрахунки, виконувані через систему електронних платежів. Отже, регіональне управління НБУ надає весь комплекс послуг розрахунково-касового обслуговування за дорученням і за кошти комерційного банку. У договорі про встановлення кореспондентських відносин обумовлюється порядок обслуговування кореспондентського рахунка, права та обов’язки сторін, відповідальність сторін, порядок розрахунків, порядок внесення змін до договору та його розірвання.

3.2 Організація міжбанківських розрахунків

Національний банк України починає обслуговувати консолідований кореспондентський рахунок лише після підписання спільного акта про функціональну готовність комерційного банку до роботи через кореспондентський рахунок.

Усі міжбанківські розрахунки здійснюються через систему електронних платежів (СЕП) на підставі електронних розрахункових документів списанням та зарахуванням коштів через консолідований кореспондентський рахунок.

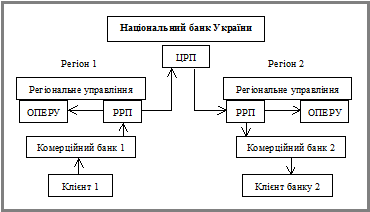

Національний банк України має право отримувати від КБ всю звітність та вимагати необхідну інформацію як від КБ в цілому, так і від його окремих установ; установлювати регламент обслуговування кореспондентського рахунка, вимагати відповідності технологій обробки платежів у програмній системі банку потребам СЕП, сумісності програмно-технічних та організаційних засобів КБ із цією системою; здійснювати безспірне списання (стягнення) коштів з консолідованого кореспондентського рахунка КБ у випадках, передбачених чинним законодавством України. Водночас НБУ зобов’язаний виконувати всі умови угоди, забезпечуючи своєчасне і якісне здійснення міжбанківських розрахунків, касове обслуговування за дорученням КБ, включаючи підкріплення операційних кас готівкою; зберігання доручених йому грошових коштів КБ. Окрім того, НБУ зобов’язаний щоденно надавати виписку з рахунка, контролювати проходження електронних розрахункових документів і на вимогу КБ надавати йому відомості про це, підтримувати належний стан програмного забезпечення та нормативно-довідкової бази СЕП і своєчасно інформувати про ті чи інші зміни. Певне коло обов’язків за угодою визначається і для КБ. Він має, зокрема, забезпечувати чітке здійснення міжбанківських розрахунків через кореспондентський рахунок з додержанням правил, установлених НБУ; виконувати вимоги НБУ щодо сумісності та надійності програмно-технічних і організаційних засобів, форм і порядку надання інформації; своєчасно подавати звітність та всі необхідні відомості. Функціонування СЕП забезпечується взаємодією між учасниками міжбанківських розрахунків, регіональними розрахунковими палатами (РРП) та Центральною розрахунковою палатою (ЦРП). Механізм розрахунків унаочнює рис.1

Рис.1 Міжбанківські розрахунки в Україні

Учасниками системи міжбанківських розрахунків (СЕП) можуть бути:

а) на рівні РРП - регіональні управління НБУ та комерційні банки;

б) на рівні центральної розрахункової палати (ЦРП) - РРП, управління НБУ по Києву та Київській області; операційне управління і головне управління розрахунків НБУ, комерційні банки Києва та Київської області та їхні установи.

Після відкриття комерційному банку кореспондентського рахунка регіональне управління НБУ надсилає до НБУ повну інформацію про КБ. Усі реквізити комерційного банку заносяться до бази даних "Довідник комерційних банків України".

Програмно-технологічна структура СЕП містить у собі програмно-технічні комплекси СЕП; електронну пошту НБУ; засоби захисту інформації. Програмно-технічні комплекси відповідають трьом рівням програмно-технологічної структури СЕП.

На рівні банків - учасників СЕП комплекс АРМ НБУ забезпечує облік електронними розрахунковими документами, іншою інформацією між САБ (система автоматизації банків) та РРП і її захист банку.

Рівень РРП обслуговується програмно-технічним комплексом АРМ-2, що виконує обмін електронними розрахунковими документами між РРП і банками - учасниками СЕП, забезпечує ведення технічних кореспондентських рахунків банку і передавання результатів розрахунків на кінець робочого дня САБ регіонального управління НБУ, а також обмін із ЦРП контрольною інформацією. Рівень ЦРП обслуговує АРМ-1, забезпечуючи перевірку правильності та узгодженості функціонування РРП, надання звітної інформації щодо системи в цілому.

Кожний програмно-технічний комплекс (АРМ-НБУ, АРМ-2, АРМ-1) забезпечує захист системи від несанкціонованого втручання до СЕП, а також приймання, передавання електронних розрахункових документів, підтвердження про їх отримання (квитування), ведення технічних кореспондентських рахунків учасників СЕП та надання інформації про стан міжбанківських розрахунків.

Електронні розрахункові документи обробляються в порядку черговості надходження до системи. Єдиним джерелом надходження електронних розрахункових документів до СЕП є САБ.

На початку робочого дня РРП отримують від відповідних регіональних управлінь НБУ інформацію про стан кореспондентських рахунків і надають цю інформацію власникам рахунків (комерційним банкам).

Відправлені та отримані електронні розрахункові документи відображаються на технічних кореспондентських рахунках банків у РРП. Інформація про стан цих рахунків надається учасникам розрахунків протягом дня з періодичністю, що визначається діючою технологією СЕП.

Початкові платежі від банків приймаються лише в межах поточної суми на технічному кореспондентському рахунку.

Наприкінці дня результати розрахунків за поточний робочий день відображуються на кореспондентських рахунках КБ у регіональних управліннях НБУ.

Банк-одержувач електронні розрахункові документи для кожного клієнта формує у вигляді паперового документа "Реєстр електронних розрахункових документів". Реєстр замінює паперові документи, що підтверджують зарахування коштів на рахунок клієнта, і видається як додаток до виписки, тому він скріплюється підписом уповноваженої особи та штампом банку.

Центральна та регіональні розрахункові палати функціонують на базі існуючої системи бухгалтерського обліку й звітності НБУ. При здійсненні міжбанківських розрахунків використовуються такі рахунки:

1410 "Овердрафт за рахунками комерційних банків".

1410.1 "Овердрафт за кореспондентським рахунком комерційного банку".

1410.2 "Овердрафт за транзитним рахунком для сум, які не були підтверджені банком-одержувачем".

2631 "Транзитний рахунок для сум, які не були підтверджені одержувачем коштів - установою Національного банку України".

2632 "Транзитний рахунок регіону для непідтверджених сум".

2633 "Внутрішній транзитний рахунок АРМ-2 СЕП".

2800 "Рахунки регіональних управлінь Національного банку України для внутрішньобанківських розрахунків".

3200 "Кореспондентські рахунки банків-резидентів".

3206 "Транзитний рахунок для сум, які не були підтверджені банком-одержувачем коштів".

4631 "Транзитний рахунок для сум, які не були підтверджені одержувачем коштів - установою Національного банку України".

4632 "Транзитний рахунок регіону для непідтверджених сум".

4633 "Внутрішній транзитний рахунок АРМ-2 СЕП".

4800 "Рахунки регіональних управлінь Національного банку України для внутрішньобанківських розрахунків".

8040 "Технічні рахунки установ Національного банку України в Розрахунковій палаті (активно-пасивний)".

8041 "Технічний рахунок АРМ-2 (активно-пасивний)".

3.3 Механізм прямих кореспондентських відносин між комерційними банками

Крім розрахунків через кореспондентський рахунок у регіональному управлінні Національного банку, комерційні банки можуть встановлювати прямі кореспондентські відносини, метою яких є здійснення платежів і розрахунків за дорученням один одного. Прямі кореспондентські відносини є договірними і можуть бути як односторонніми, так і взаємними.

Комерційні банки, які встановили між собою кореспондентські відносини, називаються банками-кореспондентами. Якщо комерційний банк відкриває рахунок банку-кореспонденту, то такий рахунок називають лоро. Рахунок даного комерційного банку в банку-кореспонденті являє собою рахунок ностро. Рахунок ностро одного комерційного банку є рахунком лоро для банку-кореспондента.

Система електронних платежів (її учасниками є всі комерційні банки) дає змогу проводити розрахунки протягом одного робочого дня. У цьому зв’язку прямі кореспондентські відносини між комерційними банками доцільно встановлювати лише в окремих випадках, а саме:

під час здійснення операцій, пов’язаних із купівлею-продажем валютних коштів на Міжбанківській валютній біржі.

у разі розрахунків між клієнтами банків за операціями, що мають постійний характер.

Дозвіл на встановлення прямих кореспондентських відносин у всіх випадках надає регіональне управління НБУ, для чого комерційний банк за місцем відкриття кореспондентського рахунка подає лист з обгрунтуванням доцільності таких відносин.

Порядок відкриття та режим функціонування кореспондентського рахунка одного комерційного банку в іншому визначається угодою між ними.

Для відкриття рахунка банк-кореспондент надає цілий пакет документів: дозвіл регіонального управління НБУ на встановлення прямих кореспондентських відносин, заяву на відкриття рахунка; нотаріально засвідчені копії статуту та банківської ліцензії, картку зі зразками підписів та відтиском печатки; баланс і довідку про додержання економічних нормативів на останню звітну дату.

Для проведення операцій через прямі кореспондентські відносини банк-кореспондент відкриває комерційному банку рахунок лоро на балансовому рахунку 1600 "Кореспондентські рахунки інших банків" (для комерційного банку цей рахунок є рахунком ностро). Для відображення операцій, проведених за рахунком ностро у балансі комерційного банку відкривається балансовий рахунок 1500 "Кореспондентські рахунки, які відкриті в інших банках". Записи операцій за цим рахунком здійснюються після отримання виписки за кореспондентським рахунком від банку-кореспондента. Зауважимо, що регіональне управління НБУ відкликає дозвіл на встановлення прямих кореспондентських рахунків у разі погіршення фінансового стану комерційного банку, через що до кореспондентського рахунка (у НБУ) утворилася картотека за позабалансовим рахунком 9804 "Розрахункові документи, не сплачені у строк через відсутність коштів у банку". За цих умов згідно з повідомленням регіонального управління НБУ про відклик дозволу банки-кореспонденти повинні закрити рахунок № 1600 і залишок за цим рахунком перерахувати (не пізніше наступного операційного дня після одержання повідомлення на відклик) на кореспондентський рахунок комерційного банку в регіональному управлінні НБУ. Порядок проведення міжбанківських розрахунків регламентується Положенням про міжбанківські розрахунки в Україні, яке затверджено Постановою Правління Національного банку України від 8.10.98 за № 414.

Пропонуємо для самостійного опрацювання й вивчення наведених далі питань:

1. Виконання ухвал судів щодо арешту грошових коштів комерційних банків.

2. Бухгалтерські проведення, здійснювані під час ведення, обліку та контролю міжбанківських розрахунків в установах НБУ.

| Ñ | Ключові поняття |

Банки-кореспонденти - комерційні банки (філії), які встановили між собою кореспондентські відносини шляхом відкриття кореспондентських рахунків.

Банківський регіон (далі - регіон) - сукупність комерційних банків та філій - учасників системи електронних платежів Національного банку (далі - СЕП), які розташовані в межах однієї адміністративно-територіальної одиниці і мають кореспондентські рахунки в одному регіональному управлінні Національного банку.

Електронна пошта Національного банку (далі - ЕП) - система програмно-технічних засобів та організаційно-технологічних заходів забезпечення інформаційної взаємодії між банківськими та іншими установами в електронній формі.

Електронний банківський документ - електронний розрахунковий документ, службове повідомлення СЕП, інформаційне повідомлення визначеного формату у формі електронних записів, що зберігаються на магнітних носіях або інших засобах зберігання електронної інформації; може передаватися електронними засобами зв’язку; обов’язково захищене криптографічними методами для запобігання його викривлення.

Електронний розрахунковий документ - банківське платіжне повідомлення визначеного формату, яке містить встановлені реквізити і несе інформацію про перерахування коштів, приймає вигляд файла при передачі електронною поштою та при зберіганні на магнітних носіях.

Електронні міжбанківські розрахунки - розрахунки із застосуванням електронних засобів приймання, передачі, оброблення та захисту інформації.

Інформаційне повідомлення - інформація в електронній формі, призначена для використання в програмно-технічних комплексах (крім СЕП) інформаційно-обчислювальної мережі Національного банку, що має визначений формат і технологію обробки згідно з вимогами відповідного програмно-технічного комплексу.

Інформаційно-обчислювальна мережа Національного банку - об’єднання програмно-технічних комплексів (СЕП, ЕП та ін.), кожний з яких призначений для виконання завдань Національного банку щодо інформатизації окремих сфер діяльності банківської системи України. Усі програмно-технічні комплекси використовують єдину систему захисту інформації Національного банку.

Кореспондентський рахунок - рахунок, який відкривається комерційному банку (філії) для здійснення розрахунків, що їх виконує один банк за дорученням і на кошти іншого банку на підставі укладеного договору.

Консолідований кореспондентський рахунок - об’єднання коштів комерційного банку та його філій або певної кількості філій під час роботи за відповідною моделлю обслуговування кореспондентського рахунка комерційного банку (філії) в СЕП.

Кореспондентський рахунок "Лоро" - кореспондентський рахунок, який відкривається банком-кореспондентом комерційному банку та за яким банк-кореспондент здійснює операції з перерахування та зарахування коштів згідно з укладеним договором. Цей рахунок є кореспондентським рахунком "Ностро" у комерційному банку.

Ліміт технічного рахунку - сума, що визначає обмеження мінімального залишку коштів на технічному рахунку комерційного банку (філії).

Ліміт початкових оборотів - сума, що визначає обмеження на максимальний обсяг початкових платежів, які комерційний банк (філія) може виконати за певний період.

Міжбанківські розрахунки - система безготівкових розрахунків за грошовими вимогами і зобов’язаннями, що виникають між банківськими установами чи їх клієнтами в процесі їх діяльності.

Модель обслуговування консолідованого кореспондентського рахунку в СЕП - сукупність механізмів і правил роботи для комерційного банку та його філій, згідно з якими здійснюються міжбанківські розрахунки за консолідованим кореспондентським рахунком через СЕП.

Мультивалютний режим функціонування СЕП - відокремлені передача та зберігання в СЕП інформації про кожну валюту із збереженням функціонального призначення та технології обробки такої інформації.

Операційні правила - система бухгалтерських обмежень, що встановлюються комерційним банком на розрахункові операції філій в СЕП, а також на розрахункові та інші банківські операції філій у САБ комерційного банку (філії).

Регіональна розрахункова палата ( далі - РРП) - підрозділ регіонального управління Національного банку, який обслуговує в СЕП банки відповідного банківського (віртуального банківського) регіону.

Розрахунковий банк (агент з розрахунків) - установа, яка здійснює облік коштів результатів клірингу в окремій платіжній системі та розрахунки між учасниками цієї системи за результатами клірингу.

Система електронних платежів Національного банку України (СЕП) - державна платіжна система, що забезпечує здійснення міжбанківських розрахунків у електронній формі між банківськими установами на території України.

Службові повідомлення СЕП - технологічна інформація в електронній формі (технологічний файл), пов’язана з проведенням електронних платежів (підтвердження отримання електронних розрахункових документів, повідомлення про помилки в електронних розрахункових документах, довідкова інформація тощо).

Система автоматизації банку (САБ) - програмне забезпечення, що обслуговує поточну внутрішньобанківську діяльність (бухгалтерський облік, обслуговування рахунків клієнтів тощо).

Технічний рахунок у СЕП - інформація в електронній формі, яка зберігається у програмно-технічному комплексі АРМ-2 СЕП, який виконує обмін електронними розрахунковими документами з банком-учасником СЕП, поновлюється під час оброблення електронних розрахункових документів банку і фактично відображає стан його кореспондентського рахунку в режимі реального часу.

Центральна розрахункова палата (далі - ЦРП) - установа Національного банку, яка забезпечує функціонування СЕП у цілому, а також виконує функції РРП для банківських установ м. Києва та Київської області й обслуговує інші віртуальні банківські регіони.

Дидактичні матеріали.

За питаннями, що пропонуються для самостійного опрацювання та вивчення, підготувати тези доповіді.

Скласти бухгалтерські проведення для розглянутих далі ситуацій:

1. На користь клієнта надійшов платіж від покупця, котрий обслуговується в іншому банку.

2. Банк відкрив кореспондентський рахунок в іншому банку і переказав на нього грошові кошти.

3. На рахунок лоро банку Б зараховано суму на користь клієнта цього банку.

4. Нараховано проценти за коштами, що перебувають на рахунках лоро.

5. Нараховано доходи за обслуговування та ведення рахунків лоро.

6. З коррахунка, відкритого в іншому банку, погашено заборгованість перед банком-кореспондентом за одержаним міжбанківським кредитом.

7. Згідно з укладеним між комерційними банками кредитним договором дебетовий залишок за рахунком ностро списано на рахунок овердрафту.

Схематично зобразити та пояснити механізм дії міжбанківських розрахунків через регіональних і центральної розрахункової палат.

| ! | Завдання для самоперевірки |

Вибрати правильний варіант відповіді до наведених далі завдань 1-14.

1. Міжбанківські розрахунки здійснюються встановленням кореспондентських відносин:

а) між комерційними банками і НБУ;

б) між комерційними банками і відповідними регіональними управліннями НБУ;

в) між комерційними банками.

2. Система електронних платежів, через яку здійснюються міжбанківські розрахунки, включає до свого складу:

а) центральну розрахункову палату НБУ;

б) регіональні розрахункові палати НБУ;

в) комерційні банки;

г) власну внутрішньобанківську електронну платіжну систему;

д) платіжну систему "Клієнт-банк".

3. Для відкриття кореспондентського рахунку КБ подає до РУ НБУ такі документи:

а) заяву встановленого зразка;

б) копію банківської ліцензії;

в) належним чином оформлений примірник статутних документів;

г) картку зі зразками підписів та відтиском печатки;

д) баланс на останню звітну дату;

е) довідку про додержання економічних нормативів.

4. Синтетичний облік операцій за кореспондентським рахунком в НБУ ведуть:

а) у балансі;

б) в особовому рахунку на підставі виписки з коррахунку, до якої додано підтверджувальні документи;

в) на рахунку № 1200.

5. Закінчіть думку: "Випадок овердрафту за коррахунком КБ негативно впливає":

а) на фінансовий стан самого КБ, оскільки…;

б) на фінансовий стан його клієнтів, оскільки….

6. Безспірне списання (стягнення) коштів з коррахунку КБ у РУ НБУ здійснює:

а) РУ НБУ на підставі виконавчих документів рішень судів, арбітражів та інших уповноважених на те органів;

б) податкова адміністрація;

в) позабюджетні фонди за обов’язковими платежами та внесками;

г) прокуратура, судові та арбітражні органи.

7. Закриття коррахунку в РУ НБУ здійснюється:

а) за рішенням НБУ про ліквідацію КБ;

б) за рішенням арбітражного суду про визнання КБ банкрутом;

в) за наказом керівника банківської установи;

г) за рішенням загальних зборів акціонерів (співзасновників).

8. Перелічіть документи, на підставі яких КБ відкриває прямий коррахунок:. .

9. Прямий кореспондентський рахунок відкритий комерційним банком в іншому такому банку, називається:

а) лоро; б) ностро; в) овердрафт.

10. Прямі кореспондентські відносини комерційні банки України можуть встановлювати:

а) лише з банками-резидентами;

б) лише з нерезидентами;

в) з банками-резидентами і нерезидентами.

11. Через кореспондентські рахунки банку здійснюються розрахунки:

а) за банківськими операціями;

б) за клієнтськими операціями;

в) за банківськими та клієнтськими операціями.

12. Аналітичний облік операцій за кореспондентськими рахунками ведуть:

а) в особових рахунках на підставі виписок із коррахунків з прикладеними підтверджувальними документами;

б) на балансових рахунках 4-го порядку;

в) в оборотно-сальдовому балансі.

13. Платіж, відісланий до іншого КБ, вважається завершеним якщо:

а) він відправлений електронною поштою;

б) одержано підтвердження від одержувача про його надходження;

в) банк відправив його одержувачу протягом трьох робочих днів.

Вибрати правильний варіант обгрунтування банківської операції на підставі бухгалтерського проведення, поданого в завданнях 1-4.

1. Д-т 1200 К-т 3720.

а) На коррахунок в НБУ надійшов платіж на користь клієнта банку;

б) на коррахунок в НБУ надійшла сума, яку через помилку в реквізитах одержувача коштів неможливо в даний момент зарахувати за призначенням;

в) з коррахунку в НБУ сплачено суму до з’ясування.

2. Д-т 1207 К-т 1200.

а) Розблоковано накопичувальний рахунок у момент створення КБ;

б) на накопичувальний рахунок в НБУ перераховано кошти, які надійшли за розрахунками на користь банку, після закриття коррахунку;

в) у разі припинення діяльності КБ суму залишку коррахунку перераховано на накопичувальний рахунок в НБУ.

3. Д-т 1500 К-т 1200.

а) За рахунок коштів коррахунку КБ у НБУ відкрито прямий коррахунок в іншому банку;

б) з коррахунку КБ у НБУ перераховано кошти на рахунок лоро, відкритий для іншого банку;

в) на коррахунок КБ у НБУ перераховано кошти з рахунку ностро, відкритого в іншому банку.

4. Д-т 1600 К-т 6100.

а) На рахунок ностро надійшли кошти за розрахунково-касове обслуговування банків-кореспондентів;

б) на рахунок лоро надійшли кошти за розрахунково-касове обслуговування банків-кореспондентів;

в) з рахунку лоро списано кошти за розрахунково-касове обслуговування банку-кореспондента.

4. Відкриття банками рахунків у національній та іноземній валюті і режим функціонування цих рахунків

Тема пропонується для самостійного опрацювання та вивчення.

Рекомендуємо ознайомитися з Інструкцією № 3 "Про відкриття банками рахунків у національній та іноземній валюті", затвердженою Постановою Правління Національного банку України від 18.12.98 р. за № 537.

5. Облік касових операцій в комерційних банках

Тема охоплює такі питання.

Організація обліку касових операцій у комерційних банках.

Облік операцій, здійснюваних прибутковими касами.

Облік операцій, здійснюваних вечірніми касами та касами перерахунку готівки.

Облік операцій, здійснюваних видатковими касами.

Облік операцій з підкріплення операційних кас комерційних банків.

Теоретичні відомості

5.1. Організація обліку касових операцій у комерційних банках

Касові операції банки виконують за Інструкцією з організації емісійно-касової роботи в установах банків України № 1, затвердженою Постановою Правління НБУ від 07.07.94 р. за № 129. НБУ має монопольне право емісії грошей в обіг, випуску національних грошових знаків (банкнот та монет). Як головний банк держави він здійснює грошово-кредитку політику і розпоряджається резервними фондами, що перебувають у його виключному віданні. Кошти резервних фондів можуть витрачатися лише за письмовими вказівками НБУ про випуск грошей в обіг або про видачу з метою відправлення до Республіканського банку Автономної Республіки Крим, регіональних управлінь НБУ.

Касові операції комерційного банку становлять значний обсяг роботи і характеризують одну із головних функцій банку. Більш того, контроль стану ринку операцій з готівкою, що покладений на банківську систему, є однією з важливих передумов поліпшення економічної ситуації в Україні.

Банки, здійснюючи своєчасне касове обслуговування контрагентів (клієнтів), забезпечують збереження їхніх грошових коштів, а також сприяють додержанню емісійно-касової дисципліни.

Основні аспекти банківської діяльності в зазначених напрямках регламентовано Інструкцією № 4 "Про організацію роботи з готівкового обігу установами банків України", затвердженою Постановою Правління Національного банку України від 13.10.97 р. за № 335.

Значна маса готівкових коштів проходить через поточні рахунки контрагентів, що відкриваються останнім в установах банків і використовуються для обліку руху коштів. З метою проведення касових операцій у банку формується штат працівників каси. Керівництво банку самостійно вирішує питання про його структуру. Але за будь-яких організаційних форм його побудови, касові працівники здійснюють прийом та видачу готівки, а також виконують супутній обсяг операцій (перерахунок інкасованої виручки, розмін грошових купюр і обмін їх на монету, оформлення та видача грошових чекових книжок).

Сукупність усіх грошей у банку (готівки) називають операційною касою. У великих банках, а отже, за великого обсягу руху готівки та при виконанні інкасаторських послуг операційна каса може включати окремі види кас, а саме: прибутково-видаткову, вечірню, перерахунку грошової виручки. Як правило, основний обсяг готівки в системі комерційних банків проходить через прибутково-видаткові каси.

Готівка операційної каси, а також кошти резервних фондів НБУ, іноземна валюта, золото, інші цінності перебувають у грошових сховищах комерційного банку на відповідальному зберіганні керівника, головного бухгалтера й завідуючого касою, які мають окремий ключ від сховища та особисту печатку. Саме цими ключами відчиняються і зачиняються сховища, а факт опечатування сховища скріплюється особистими печатками відповідальних працівників.

До всіх грошових сховищ, сейфів, металевих шаф, де зберігаються гроші і цінності, банк має дублікати ключів. Вони зберігаються у відділі безпеки банку або в найближчій установі банку в пакеті, обшитому тканиною і опечатаному печатками трьох відповідальних осіб банку.

Дублікати ключів перевіряються в разі поломки або втрати першого примірника ключа, під час ревізій і перевірок, а також коли замінюються службові особи, відповідальні за цілість цінностей.

Організацією роботи кас комерційних банків передбачено забезпечувати касирів металевими печатками, які необхідні для опломбовування пачок з грошовими білетами, мішків з монетою (кліше). На них, а також на печатках відповідальних за збереження грошей у касі та інших працівників банку, проставляється відбиток найменування банку (номер за електронною поштою), порядкового номера печатки (кліше).

Усі печатки, ключі, кліше, іменні штампи реєструються у спеціальному журналі, що його веде керівник або особа, котра визначається за його письмовим розпорядженням (крім касира і завідуючого касою).

На касову роботу добирають надійних працівників. У кожній установі банку на касирів, інкасаторів, водіїв заводиться особова справа, в якій зберігаються заява про прийняття на роботу, автобіографія, копія наказу про призначення на посаду, витяг із протоколу про прийняття заліку щодо знання Інструкції № 1, а також договір про повну матеріальну відповідальність і фотокартка.

Працівники обліково-операційного апарату здійснюють перевірку всіх розрахунково-грошових документів і забезпечують відображення операцій за рахунками бухгалтерського обліку. Цей апарат очолює головний бухгалтер банку, який у своїй роботі керується Положенням про організацію бухгалтерського обліку та звітності в банківських установах України, затвердженим Постановою Правління Національного банку України від 30.12.98 р. за № 566.

Саме на головного бухгалтера, який безпосередньо підпорядковується керівникові банку, покладено контроль за використанням коштів, незалежно від джерела їх формування. Обліково-операційний апарат банку працює за принципом відповідальних виконавців. За операційними працівниками закріплюється ведення відповідних рахунків, у тому числі і поточних рахунків контрагентів. Конкретні обов’язки працівників обліково-операційного апарату визначаються головним бухгалтером банку. Принцип відповідальних виконавців, яким доручається одноосібно оформляти і підписувати розрахунково-грошові документи, поширюється на касовий апарат.

5.2 Облік операцій, виконуваних прибутковими касами

Готівку приймають за такими документами: об’ява на внесення готівки, повідомлення, прибуткові касові ордери. За об’явою на внесення готівки приймаються гроші від суб’єктів господарської діяльності для зарахування внесених сум на їхній поточний рахунок, а також від громадян до вкладів (про що робиться запис у вкладній книжці).

Платежі від населення приймаються за повідомленням. Усі інші надходження, у тому числі й від працівників банку, оформляються прибутковими касовими ордерами з видачею підписаних касиром копій прибуткових ордерів з відтиском їхньої печатки.

Найбільша сума готівки проходить через касу банку за об’явою на внесення готівки. По суті цей прибутковий документ складається з трьох окремих документів, а саме: об’яви, квитанції та ордера.

Відповідальні працівники (операціоністи) перевіряють наявність реквізитів (назва установи - здавача грошей, сума цифрами і прописом, номер поточного рахунку), після чого об’ява з квитанцією та ордером передається до каси. Далі касир виконує свої контрольні функції, перевіряючи наявність і тотожність підписів операційних працівників, звіряючи їх зі зразками, що є в нього. Викликаючи особу, яка вносить гроші, приймає їх, перелічуючи по аркушах.

Касир неодмінно звіряє суму, зазначену в прибутковому документі, із сумою, фактично виявленою при перелічуванні. При збігові цих сум касир підписує квитанцію, ставить на ній печатку і повертає її особі, яка здавала гроші. Об’яву залишає в себе як документ, що засвідчує факт приймання грошей. Ордер повертається відповідальному працівникові, який веде касовий журнал. Після здійснення всіх записів відповідно до ордерів за особовими рахунками контрагентів об’яви передаються власникам рахунків разом з виписками з їх поточних рахунків. Протягом операційного дня суми прийнятих грошей реєструються в касовому журналі.

З різних причин фактична сума готівки, що пред’явлена до перерахування і здачі в установу банку, може не відповідати сумі, зазначеній в об’яві на внесення готівки.

Якщо виявлено розбіжності або неплатіжні чи фальшиві гроші, касир пропонує здавачу переписати відповідний прибутковий документ, вказавши у ньому суму, що фактично виявлена під час переліку грошей по аркушах. У такому разі первісний документ касир перекреслює і на звороті квитанції до нього записує суму, що фактично виявлена при перелічуванні. Повний документ (об’ява, квитанція і ордер) повертається операційному працівникові, який викреслює в касовому журналі попередню суму і записує нову, але за умови, що здавальник переписав документ, який знову надсилається до каси.

Якщо клієнт, оформивши об’яву на внесення готівки, гроші до каси не вніс, документ також повертається операційним працівникам до з’ясування. Причина зазначається на квитанції за підписом керівника та головного бухгалтера, що дає право викреслити в касових журналах зазначені суми, а прибуткові документи знищити.

Протягом дня касири згідно з прибутковими грошовими документами ведуть облік прийнятих і виданих грошових сум в окремій Книзі обліку прийнятих і виданих цінностей, а наприкінці операційного дня складають Довідку касира прибуткової каси про суму прийнятих грошей та кількість прибуткових документів, що надійшли до каси, звіряючи загальну суму за довідкою з фактичною сумою наявних грошей.

Елементом внутрішнього банківського контролю за проведенням касових операцій є те, що касир не лише підписує довідку, а й звіряє обороти із записами в касових журналах операційних працівників. Важливість контролю полягає в тому, що звірка оформляється підписами касира в касових журналах і, відповідно, операційних працівників на довідці касира.

Прийняті за операційний день гроші касир формує у пачки і разом з прибутковими документами та довідкою касира прибуткової каси здає під розписку в книзі прийнятих і виданих грошей (цінностей) завідувачу, який звіряє суму готівки та кількість прибуткових документів із записами за довідкою касира і підписує довідку.

Гроші, що не сформовані у повні пачки (по 100 штук за одним номіналом), завідуючий касою передає для об’єднання одному з касирів також під розписку в Книзі обліку прийнятих і виданих грошей (цінностей).

За великих сум готівки касири можуть передавати гроші, що надійшли до прибуткової каси, кілька разів протягом операційного дня знову ж таки під розписку в Книзі обліку прийнятих і виданих грошей (цінностей). Тоді перш ніж передавати гроші, касир особисто має переконатися в тому, що фактична сума грошей відповідає загальній сумі, зазначеній у прибуткових документах, за якими вони прийняті.

Наведена схема документообігу дає підстави вважати, що ведення Книги обліку прийнятих і виданих грошей (цінностей) також є елементом внутрішньобанківського контролю під час здійснення касових операцій.

Уся готівка, що надійшла до закінчення операційного дня, того самого робочого дня оприбутковується до операційної каси і зараховується на відповідні поточні рахунки контрагентів або синтетичні балансові рахунки за балансом комерційного банку.

5.3 Облік операцій, здійснюваних вечірніми касами та касами перерахунку готівки

Вечірні каси приймають гроші від підприємств, установ, організацій і населення після закінчення операційного дня. Жодних видаткових операцій (за винятком операцій за вкладами та з цінними паперами) працівники вечірніх кас не проводять. Функції операційного працівника за прибутковими операціями вечірньої каси виконує бухгалтер-контролер, з яким укладається Угода про повну індивідуальну матеріальну відповідальність за цілість грошей, що надходять до вечірньої каси. Бухгалтер-контролер має право контрольного підпису від імені установи банку за формами прибуткових документів, а також за супровідними відомостями до сумок з грошовою виручкою. Функції касира у вечірній касі виконує касир вечірньої каси.

Порядок документообігу та приймання грошей вечірньою касою досить чітко регламентований. Спочатку особа, котра здає готівку, заповнює прибутковий документ на внесення останньої і передає його бухгалтеру-контролеру, який після відповідної перевірки передає документ касиру. Прийнявши готівку, касир підписує всі три частини об’яви на внесення готівки (об’яву, квитанцію, ордер) і проставляє на них штамп "Вечірня каса". Квитанція за двома підписами (бухгалтера-контролера та касира), скріплена печаткою вечірньої каси, видається здавачу готівки.

Прийнявши гроші, касир разом із бухгалтером-контролером звіряють суму готівки з даними касового журналу та прибуткових документів і підписують журнал.

По закінченні роботи вечірньої каси (час їх роботи оголошується) гроші, що надійшли, прибуткові касові документи, касовий журнал і печатка закриваються на два ключі (касира і бухгалтера-контролера) у сейфі, який опечатується їхніми печатками і здається під охорону. Одночасно касир і бухгалтер-контролер розписуються в Контрольному журналі осіб, яким дозволено відкриття, закриття та опечатування грошових сховищ.

На початку наступного робочого дня працівники вечірньої каси продовжують виконувати свої функції. Вони приймають сейф від охорони, після чого здають гроші, прибуткові документи завідувачу каси під розписку в касовому журналі вечірньої каси.

Після перевірки відповідності записів у журналі фактичній сумі готівки бухгалтер-контролер передає касовий журнал головному бухгалтеру.

Подальші контрольні функції за проведенням касових операцій, здійснених вечірньою касою, виконує головний бухгалтер банку, який одержує від завідувача касою прибуткові документи вечірньої каси і обчислює за документами загальну суму надходжень. Елементом внутрішнього контролю є факт звірки суми за документами із загальною сумою прибутку за касовим журналом. Про відповідність цих сум свідчить підпис головного бухгалтера у касовому журналі, який передається для записів у бухгалтерському обліку. Усі прибуткові документи повертаються головним бухгалтером завідувачу касою, а ордери передаються операційним працівникам для запису за поточними рахунками контрагентів (клієнтів) банку.

Трапляється, що операції у вечірніх касах проводяться без бухгалтера-контролера. У цьому разі касир приймає гроші з використанням касового апарата, а тому печатка, що перебуває в касі, вилучається.

Контрольний касовий апарат пломбується завідувачем касою, який зберігає в себе ключ для погашення підсумовуючого лічильника, а ключ від лічильника видає касиру.

Приймаючи гроші, касир видає клієнтові квитанцію з відтиском штампа контрольного касового апарата із зазначенням суми внеску. По суті процедура приймання грошей не змінюється.

Касир перевіряє заповнену клієнтом об’яву на внесення готівки. Прийнявши гроші, підписує всі три документи і на зво- ротному боці квитанції та об’яви проставляє штамп контрольного касового апарата. Відтиск штампа контрольного касового апарата з неправильно набраною сумою на прибутковому документі касир закреслює і за своїм підписом робить на ньому напис "Не враховувати". Усі прибуткові документи касир залишає в себе.

Загальну суму прийнятих грошей касир записує цифрами та літерами в контрольній стрічці, попередньо викресливши з неї всі неправильно занесені суми згідно із зіпсованими документами.

Підрахувавши фактичну суму грошей і звіривши її відповідність записам контрольної стрічки, касир виконує записи у "Книзі обліку показників лічильників контрольного касового апарата та сум готівки, прийнятої вечірньою касою".

Ранком наступного дня касир звітує перед завідувачем касою, а той, у свою чергу, виконує всі процедури контролю сум, що пройшли через касовий апарат, і передає контрольну стрічку та прибуткові документи головному бухгалтеру. Далі головний бухгалтер (або його заступник) підраховує за документами загальну суму надходжень і порівнює її з результатами запису в контрольній стрічці. Обов’язковою контрольною процедурою є перевірка головним бухгалтером порядкових номерів контрольної стрічки від першої до останньої операції. Контроль головного бухгалтера завершується підписом у контрольній стрічці і передачею її та всіх прибуткових документів до бухгалтерії для виконання записів у касовому журналі. Журнал підписує працівник бухгалтерії, котрий робив записи, а також головний бухгалтер.

Прибуткові документи повертаються завідувачеві касою, а ордери передаються операційним працівникам для зарахування внесених сум на відповідні поточні рахунки клієнтів.

Касовий журнал і контрольні стрічки передаються для записів у бухгалтерському обліку.

Великий обсяг роботи вечірніх кас припадає на приймання готівки від інкасаторів.

Зауважимо, що під час виконання такої роботи діяльність вечірніх кас прямо пов’язана з функціями кас перерахування, які функціонують як при вечірніх касах, так і окремо. З метою забезпечення цілості готівкових коштів, що надходять від інкасаторських бригад, схема їх руху у вечірніх касах досить чітко визначена. Її можна подати як послідовність розглянутих далі етапів.

1. Старший бригадир інкасаторів здає касиру сумки (мішки) з готівкою у присутності всіх інкасаторів цієї бригади. Водій автомобіля має перебувати у приміщенні банку або в автомобілі до закінчення приймання сумок із цінностями.

2. При здаванні сумок (мішків) інкасатори пред’являють накладні до сумки з грошовою виручкою (а коли здають сумки з валютними цінностями - супровідні відомості) та явочні картки бухгалтеру-контролеру.

3. Бухгалтер-контролер вечірньої каси перевіряє відповідність записів у накладних (супровідних відомостях) і явочних картках та реєструє належні до приймання від інкасаторів сумки (мішки) в журналі обліку прийнятих сумок і мішків з готівкою, а також порожніх сумок.

4. По мірі реєстрації бухгалтер-контролер передає касирові накладні (супровідні відомості), а за даними записів у явочних картках встановлює кількість і номери порожніх сумок (що не використані у процесі інкасації), які підлягають поверненню до каси, і перевіряє відповідність кількості сумок, що їх здають інкасатори до каси, даним Довідки про видачу інкасаторських сумок, мішків і явочних карток. Завершивши первинні процедури контролю, бухгалтер-контролер повертає інкасаторам явочні картки.

5. Касир, приймаючи сумки, контролює їх зовнішні параметри (виразність пломб і відповідність завіреним зразкам, відповідність номерів сумок, що здаються інкасаторами, номерам, зазначеним у накладних).

6. Прийнявши за кожним заїздом (маршрутом) сумки й мішки, бухгалтер-контролер і всі інкасатори бригади підписують два примірники журналу прийнятих сумок і мішків з готівкою та порожніх сумок (другий примірник, скріплений печаткою вечірньої каси, видають старшому бригади інкасаторів).

7. Касир під контролем бухгалтера-контролера підраховує кількість сумок, що здаються у грошове сховище (сейф), і звіряють її відповідність кількості, зазначеній у журналі обліку прийнятих сумок і мішків з готівкою та порожніх сумок. Сейф зачиняється на два ключі, один з яких зберігається у касира, другий - у бухгалтера-контролера.

8. Документом, що підсумовує проведену роботу, є довідка про прийняття вечірньою касою сумок (мішків) з готівкою і порожніх сумок.

Дещо інший порядок установлено для приймання сумок з виручкою залізниць і підприємств зв’язку. Представники цих організацій, доставивши в банк сумки з виручкою, розкривають у присутності працівників вечірньої каси страховий мішок і передають бухгалтеру-контролеру два примірники шляхової відомості на збирання виручки залізничних станцій (або реєстр підприємств зв’язку) і конверт з накладними до сумок, а касиру - сумки з виручкою. Касир перевіряє сумки на предмет дефектності, а бухгалтер-контролер встановлює відповідність прийнятих сумок і накладних до них записам у шляховій відомості або реєстрі.

За фактом приймання сумок видається розписка банку на других примірниках шляхових відомостей або реєстрів за підписами бухгалтера-контролера і касира вечірньої каси, скріплених відтиском печатки банку.

Перші примірники зазначених документів використовуються як реєстраційні журнали обліку прийнятих сумок з грошима і зберігаються в банку в окремій папці.

Про загальну кількість прийнятих сумок від станцій залізниць і підприємств зв’язку та оголошену суму вкладених до них грошей здійснюють відповідні записи в довідці про прийняті вечірньою касою сумки (мішки) з готівкою та порожні сумки.

За підсумком роботи вечірньої каси ранком наступного дня касир і бухгалтер-контролер здають:

1) сумки з проінкасованою грошовою виручкою, накладні і супровідні відомості, а також порожні сумки - до каси перерахунку;

2) мішки (сумки) з готівкою кас банку при підприємствах і накладні до них під розписку в довідці про прийняті вечірньою касою сумки з готівкою і порожні сумки - завідувачу касою. Порівнявши фактично наявну суму грошей з даними супровідної відомості, завідувач каси підписує цю відомість і накладну до неї. Далі він накладну передає до операційної каси для проведення операції, пов’язаної із зарахуванням грошей на рахунок контрагента, а супровідну відомість - для включення у касові документи дня. Готівку, прийняту вечірньої касою, перелічують каси перерахунку.

До штату таких кас входять лічильні бригади касирів. Кожну таку бригаду очолює контролер, і саме з ним укладається угода про повну індивідуальну матеріальну відповідальність. Сумки з готівкою та накладні до них контролери бригад приймають від працівників вечірньої каси (касира і контролера-бухгалтера) під розписку в довідці про прийняті вечірньою касою сумки з готівкою та порожні сумки, зберігаючи їх протягом робочого дня в спеціально оснащеному місці (металевій шафі, візку або ящику стола під замком).

Для перерахунку контролер видає касирам по одній сумці, попередньо записуючи її номер в контрольну або зведену відомість.

Увесь процес перерахування грошей характеризується злагодженістю дій касирів і контролера лічильної бригади. Роботи виконуються у суворій послідовності, визначеній Інструкцією Національного банку № 1.

1. Касир під наглядом контролера розкриває сумку, виймає гроші і чеки, передаючи її контролеру, при цьому пломбу разом зі шпагатом для наступного контролю залишає у себе.

2. Контролер дістає із сумки супровідну відомість, попередньо переконавшись, що в сумці нічого не залишилось.

3. Перерахувавши гроші, касир повідомляє контролеру фактично виявлену суму, яку контролер звіряє із зазначеною на лицьовому та зворотному боках супровідної відомості.

4. При тотожності сум контролер передає касиру для підпису супровідну відомість. Гроші касир ховає у шухляду свого робочого столу.

5. У разі виявлення розбіжності сум, касир разом з контролером звіряють перераховану суму грошей за номіналом і повторно перелічує грошові білети того номіналу, щодо якого є розбіжність. На підтвердження нестачі або надлишку складається акт на лицьовому боці супровідної відомості, накладній та квитанції за підписами контролера і касира.

Нестачі та надлишки грошей, зафіксовані під час перерахунку, реєструються в картках обліку прорахунків, виявлених у сумках з виручкою магазинів, і карткою обліку прорахунків, виявлених касиром, стосовно торговельних та інших підприємств і організацій, а також щодо кожного касира, котрий виявив надлишок чи нестачу.

Після розкриття всіх сумок і перерахування готівки контролери бригад у контрольних відомостях виводять суми перерахованої грошової виручки і передають супровідні відомості й накладні до сумок, зведені відомості - касиру (контролеру), який очолює касу перерахунку. Він, попередньо проконтролювавши в супровідних відомостях і накладних записи щодо виявлених фактів нестач, надлишків, неплатіжних фальшивих білетів і монет, передає накладні обліково-операційним працівникам. Останні записують результати перерахунку в касовий журнал і відображують у бухгалтерському обліку. Наприкінці дня касир зіставляє суми перерахованої готівки з даними зведеної відомості. Загальну суму зведеної або контрольної відомості з урахуванням надлишків і нестач контролери лічильних бригад порівнюють з оголошеною сумою вкладень грошей до сумок, прийнятих ними до перерахування, передаючи контрольні відомості, листки касирів і порожні сумки касирові (контролерові), котрий очолює касу перерахунку, а той передає документи про перерахування готівки завідувачу каси.

Остаточний контроль роботи, виконаної вечірньою касою, здійснює головною бухгалтер, перевіряючи повноту надходження грошей до операційної каси і підписує довідку про прийняті вечірньою касою сумки (мішки) з готівкою та порожні сумки.

Супровідні контрольні та зведені відомості, а також довідка про загальну суму виручки, яка здана інкасаторами за журналом обліку прийнятих сумок і мішків з готівкою та порожніх сумок та довідкою про видані їм сумки та явочні картки підшиваються до касових документів дня.

5.4 Облік операцій, здійснюваних видатковими касами

Основним документом для одержання готівки є грошовий чек установленої форми. За внутрішньобанківськими операціями використовується видатковий касовий ордер. Цей документ заповнюють також індивідуальні позичальники, котрі одержують позики в банках, вкладники та пенсіонери. В оформленні видаткових касових операцій, крім відповідального виконавця та касира, з метою безпеки і захисту документообігу участь бере контролер видаткових операцій.

Для проведення видаткових операцій завідувач касою видає касирам під звіт готівку, за яку вони розписуються в Книзі прийнятих і виданих грошей (цінностей). Щоразу після одержання суми в підзвіт та сплати за видатковими документами касир видаткової каси робить відповідні записи в Книзі прийнятих і виданих грошей (цінностей), зазначаючи кількість проведених документів і залишок підзвітних сум.

Відповідальний працівник, приймаючи чеки та інші документи на одержання готівки, перевіряє наявність необхідної суми на поточному рахунку клієнта і достовірність самого чека, зіставляє підписи, печатки та номери чека зі зразками, поданими в банк. За паспортом встановлюється особа одержувача, підпис якої наведено на зворотному боці чека. Відриваючи від чека контрольну марку, що повертається одержувачу, відповідальний працівник передає чек контролеру з видаткових касових операцій, функції якого передбачають повний контроль достовірності чека, правильність його заповнення, а також реєстрацію у видатковому касовому журналі. Виконавши цю роботу, контролер передає чек безпосередньо касирові до виконання.

Одержавши видатковий чек, касир перевіряє тотожність підписів службових осіб, які мають право дозволити видачу грошей, зі зразками, які є в касира, і порівнює суму, проставлену в документі цифрами та прописом. Далі касир за номером чека викликає одержувача. Приймаючи від нього контрольну марку, переконується в тому, що в чек внесено паспортні дані, які засвідчують особу одержувача, і є його розписка про одержання грошей.

Звіривши номер контрольної марки або талона в касу з номером на відповідному видатковому документі, касир наклеює марку на чек, а талон до ордера і видає зазначену суму.

Наприкінці операційного дня касир підраховує залишок грошей у касі, порівнюючи його з розрахунковим (виходячи із суми прийнятих грошей у підзвіт, і суми оплачених видаткових документів). Далі він складає відповідну довідку касира видаткової каси, підписує довідку, а підсумкові касові обороти звіряє із записами в касових журналах операційних працівників. Звірка підтверджується підписами касира в касових журналах і операційних працівників - на довідці касира.

Залишок грошей і видаткові касові документи за день разом із довідкою касира передаються завідувачу каси під розписку в Книзі обліку прийнятих і виданих грошей (цінностей), який, перевіривши довідку, підписує її і підшиває до документів дня.

В установах банків можуть створюватися об’єднані каси - прибутково-видаткові. Гроші в цих касах приймають і видають у порядку, встановленому відповідно для прибуткових і видаткових кас.

Закінчивши операційний день, касир складає зведену довідку про касові обороти, на зворотному боці якої зазначає суму надходження.

Прийнявши від усіх касирів гроші, завідувач каси перевіряє зведені довідки й документи щодо правильності виведених залишків з урахуванням своїх записів у Книзі прийнятих і виданих грошей (цінностей), а також відповідність кількості зданих касирами документів і суми готівки тим даним, які наведено в довідках. Неодмінно має бути проконтрольовано, чи завірили операційні працівники суми касових оборотів, зазначені у довідках касирів.

Закінчивши перевірку, завідувач каси складає зведену довідку про касові обороти, до якої включаються дані звітних довідок і записів у журнали про грошові суми, прийняті касою перерахунку та вечірньою касою, а також дані згідно з документами, гроші за якими видані або прийняті ним особисто. Звіривши відповідність підсумків зведеної довідки з даними бухгалтерського обліку, що підтверджується підписом працівника бухгалтерії, завідувач каси додає цю довідку разом із довідками касирів прибуткової і видаткової кас до касових документів дня.

Записавши в книгу обліку готівки операційної каси загальну суму прибутку і видатку готівки, виводить за книгою залишок каси на наступний день.

Касові документи разом з додатками брошуруються одним із касових працівників. Формуючи папку, касові документи впорядковують за балансовими рахунками (у порядку зростаючої нумерації) окремо за прибутком і видатком каси.

Підсумкові дані зброшурованих документів дістають обчисленням за допомогою персонального комп’ютера з виведенням інформації на друк.

Стрічка підрахунку окремо за прибутком і видатком касових і позабалансових ордерів, підписана працівником, який виконував обчислення, вміщується в папці перед документами.

На лицьовому боці папки з документами проставляється штамп або наклеюється ярлик:

Найменування банку Термін зберігання

Касові документи

за "___" _____________ 19 ___ р.

Д-т "1001" ________________ шт. грн. ________________

К-т "1001" ________________ шт. грн. ________________

Завідувач каси Перевірено:

Касир Головний бухгалтер

Касові документи за останні 12 місяців зберігаються під відповідальністю завідувача каси у грошовому сховищі або окремому сейфі, який передається під охорону.