| Скачать .docx |

Реферат: МІЖНАРОДНИЙ КРЕДИТ ЯК ЕКОНОМІЧНА КАТЕГОРІЯ

КИЇВСЬКИЙ ІНСТИТУТ БІЗНЕСА ТА ТЕХНОЛОГІЙ

КУРСОВА РОБОТА

з предмету "Фінанси та кредит"

на тему: "МІЖНАРОДНИЙ КРЕДИТ ЯК ЕКОНОМІЧНА КАТЕГОРІЯ "

Роботу виконав Работу прийняв

студент гр. 96-1(3) викладач

Власов М.Б.

ПЛАН

1. МІЖНАРОДНИЙ КРЕДИТ ЯК ЕКОНОМІЧНА КАТЕГОРІЯ

2. ФОРМИ І ВИДИ МІЖНАРОДНИХ КРЕДИТІВ

3. МЕХАНІЗМ ЗДІЙСНЕННЯ МІЖНАРОДНИХ КРЕДИТНИХ ОПЕРАЦІЙ

4. УМОВИ КРЕДИТУ

1. МІЖНАРОДНИЙ КРЕДИТ ЯК ЕКОНОМІЧНА КАТЕГОРІЯ

Міжнародний кредит — це економічні відносини, які виникають між державами, іноземними комерційними банками та фірмами з метою передавання валютних, кредитних або товарних ресурсів на умовах повернення їх у визначені строки з винагородою (відсотками).

Отже, суб'єктами міжнародного кредиту виступають приватні фірми, акціонерні комерційні банки, інколи брокери, посередники, уряди, регіональні міжнародні банки розвитку, міжнародні фінансові інститути. Залежно від суб'єктів кредитних відносин розрізняють такі види міжнародного кредиту: міжнародний кредит між фірмами різних країн як різновид комерційного кредиту, банківський кредит у міжнародній торгівлі, брокерський кредит як проміжна форма між фірмовими та банківськими кредитами, міждержавні (міжурядові) кредити, включаючи змішані (надання допомоги у вигляді урядових субсидій), кредити регіональних банків розвитку, кредити міжнародних кредитних та валютно-фінансових організацій.

Основною сутнісною ознакою міжнародного кредиту є те, що він являє собою форму руху позичкового капіталу у сфері міжнародних економічних відносин. Рух цієї форми капіталу пов'язаний з наданням суб'єктам світового ринку валютних та кредитних ресурсів на умовах повернення, визначення строків, на які кредити надані, та виплати відповідної винагороди за позичку у формі відсотка.

На основі міжнародного кредиту сформувалися місткі міжнародні ринки позичкових ресурсів. Крім великих національних, міжнародних за своїм характером (наприклад, нью-йоркський, лондонський та ін.), виникли й досягли на сучасному етапі колосальних розмірів світовий ринок капіталів, ринок євровалют та єврокапіталів. Ключову роль на цьому ринку як суб'єкти міжнародних кредитних відносин відіграють міжнародні банківські консорціуми.

Операції на світовому ринку капіталів за своїм характером поділяються на комерційні — ті, що пов'язані із зовнішньою торгівлею, та фінансові (вивіз капіталу, погашення заборгованості та ін.).

За строками операцій розрізняють міжнародний грошовий ринок та міжнародний ринок капіталу, на якому здійснюються середньо-строкові та довгострокові операції.

Виникнення міжнародного ринку капіталів зумовлене тим, що бурхливий процес інтернаціоналізації та інтеграції господарських відносин, розвиток світогосподарських зв'язків в умовах науково-технічної революції, зростання числа та економічної ролі транснаціональних корпорацій (ТНК) викликали потребу формування адекватних грошових та кредитних ринків, якими й виявилися ринок євровалют та євроринок.

Оскільки найпоширенішими інструментами розрахунків та платежів на ринку євровалют є активи в доларах США, що депоновані в банках поза межами цієї країни, то й міжнародні фінансові ринки дістали назву «ринки євродоларів».

2. ФОРМИ І ВИДИ МІЖНАРОДНИХ КРЕДИТІВ

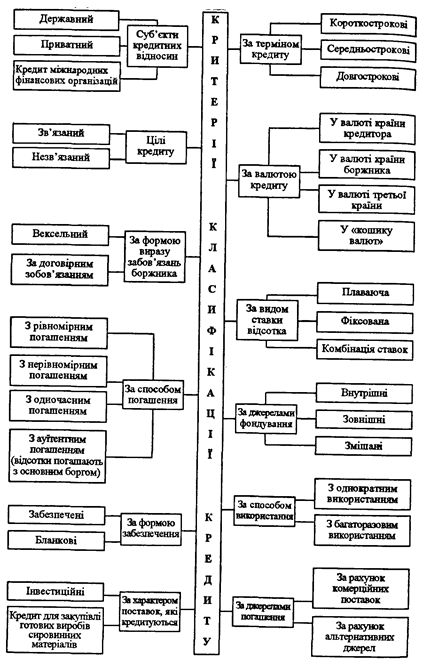

Різноманітність форм та видів міжнародного кредиту в найбільш загальних рисах можна класифікувати за кількома головними ознаками, які характеризують окремі сторони кредитних відносин.

За джерелами розрізняють внутрішнє та зовнішнє кредитування та фінансування зовнішньої торгівлі. Ці види кредиту тісно пов'язані між собою та обслуговують усі стадії руху товарів від експортера до імпортера: заготівлю або виробництво експортного товару, перебування його в дорозі та на складі, в тому числі й за кордоном, а також використання товару імпортером у процесі виробництва та споживання, Чим ближчий товар до реалізації, тим сприятливіші для боржника умови кредитування.

За призначенням кредит поділяється на:

· комерційний — безпосередньо пов'язаний з зовнішньою торгівлею та послугами;

· фінансовий, який використовується на будь-які інші цілі (прямі капіталовкладення, будівництво інвестиційних об'єктів, придбання цінних паперів, погашення зовнішньої заборгованості, валютну інтервенцію тощо);

· «проміжний» — призначений для обслуговування змішаних форм вивозу капіталу, товарів та послуг, наприклад у вигляді підрядних робіт (інжиніринг).

За видами кредит поділяється на:

· товарний, котрий основні експортери надають своїм покупцям;

· валютний, який банки надають у грошовій формі (У деяких випадках валютний кредит виступає однією з умов коопераційної угоди з постачання устаткування та використовується для кредитування місцевих витрат на будівництво об'єкта на базі імпортного устаткування.)

За валютою позики розрізняють міжнародні кредити, які надаються:

· у валюті країни-позичальника;

· у валюті країни-кредитора;

· у валюті третьої країни або в міжнародній розрахунковій одиниці (наприклад СДР та ЕКЮ).

Останнім часом можна спостерігати зростання обсягів активних операцій за довгостроковим та середньостроковим еврокредитуванням з використанням міжнародних розрахункових одиниць. Необхідно підкреслити, що надання кредиту у будь-якій розрахунковій одиниці є, по суті, прихованим страхуванням наданого кредиту від можливих втрат капіталу та доходу у випадку різких коливань валютних курсів. За термінами міжнародні кредити поділяються на:

¾ короткострокові — до 1 року (та найкороткостроковіші — до З місяців, тижневі, одноденні);

¾ середньострокові — від 1 року до 5 років;

¾ довгострокові — більше ніж 5 років.

Довгостроковий міжнародний кредит, призначений, як правило, для інвестування в основні засоби виробництва, обслуговує близько 80% експорту машин та комплектного устаткування, нові форми міжнародного торгово-економічного співробітництва (масштабні проекти, науково-дослідні роботи, впровадження нових технологій). Цей тип кредитування застосовується також у практиці надання позик міжнародними фінансовими інститутами, урядами країн.

З точки зору кредитного забезпечення розрізняють забезпечені та бланкові кредити. Забезпеченням цих кредитів можуть слугувати товари, товаросупровідні та інші комерційні документи, цінні папери, векселі, нерухомість та інші цінності.

Застава товару для одержання кредиту здійснюється у трьох формах:

¾ тверда застава (певна товарна маса закладається на користь банку);

¾ застава товару в обігу (враховується залишок товару відповідного асортименту на певну суму);

¾ застава товару в переробці (із заставного товару можна виробляти вироби, не передаючи їх до застави в банк).

Застава є засобом забезпечення зобов'язань за кредитною угодою, тому кредитор має право у разі невиконання боржником зобов'язань отримати компенсацію, розмір якої дорівнює вартості застави. Бланковий кредит видається боржнику під його зобов'язання погасити кредит у відповідний строк. Як правило, документом при цьому слугує соло-вексель з одним підписом боржника. Різновидами бланкових кредитів є контокорент та овердрафт. Контокорент — одна з найстаріших форм банківських операцій. Вона є особливою формою кредитної угоди, згідно з якою кредитна операція передбачає відстрочку платежу, який мав би бути здійсненим за відсутності контокорентної угоди. Це здійснюється з метою збереження у клієнтів певних коштів, які вони повинні сплачувати для вирішення інших проблем, що дає змогу прискорити обіг коштів, розширити операції. Викладені вище критерії класифікації кредиту ілюструє рис.1.

Рис.1. Критерії класифікації і форми кредиту

В англо-саксонських країнах застосовується інша форма короткострокового кредитування, яка має певні спільні риси з контокорентом, — овердрафт. При наданні овердрафту банк здійснює списання коштів з рахунку клієнта у розмірах, більших ніж залишки на його рахунку, відкриваючи таким чином кредит. Принципова різниця між контокорентом та овердрафтом полягає в тому, що угода про овердрафт кожного разу укладається знову і означає тільки одну домовленість про надання кредиту, тоді як за контокорентом передбачається автоматичне продовження кредитування протягом усього контокорентного періоду.

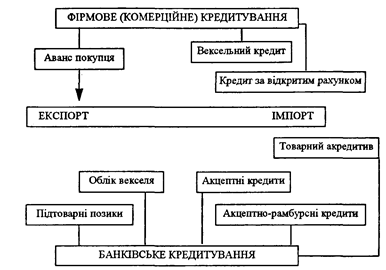

Наведена схема (рис.2) відображає кредитування, що надається фірмами та банками.

Рис. 2. Банківське та фірмове кредитування

З точки зору техніки надання розрізняють фінансові, акцептні та консорціальні кредити, депозитні сертифікати та ін. Фінансові («готівкові») кредити зараховуються на рахунок боржника та надходять в його розпорядження. Акцептні кредити застосовуються у формі акцептатратти імпортером або банком.

Залежно від того, хто є кредитором, розрізняють кредити приватні, що надаються фірмами (комерційне кредитування); кредити, які надаються банками, часом посередниками (брокерами); урядові;

кредити змішані, в яких беруть участь приватні підприємства та держава; кредити міжнародних нерегіональних валютно-кредитних та фінансових організацій.

Фірмовий кредит є однією з найстаріших форм зовнішньоторговельного кредиту. Він є позичкою, яка надається експортером однієї країни імпортеру іншої у вигляді відстрочки платежу, або, іншими словами, це не що інше, як комерційний кредит у зовнішній торгівлі.

Фірмовий кредит, строки якого коливаються в межах від 1 до 7 років, має кілька різновидів: вексельний кредит, аванс покупця; кредит за відкритим рахунком.

Фірмові кредити найчастіше реалізують з допомогою векселя або за відкритим рахунком.

Вексельний кредит передбачає, що експортер укладає договір про продаж товару, а потім виставляє перевідний вексель на імпортера. Останній, одержавши комерційні документи, акцентує його, тобто дає згоду на оплату в строк, який на ньому вказано.

Кредит за відкритим рахунком проводять через відповідні рахунки банків імпортера та експортера. Зокрема, згідно з борговою угодою експортер записує на рахунок імпортера його борг у сумі, еквівалентній загальній вартості відвантажених товарів із заліком відсотків, що нараховуються. Імпортер, у свою чергу, зобов'язується в термін, який вказано в угоді, погасити суму кредиту та сплатити відсотки.

За фірмового кредиту імпортер часто сплачує так званий аванс покупця експортеру у розмірі найчастіше 10 — 20% вартості поставки у кредит. У такий спосіб аванс покупця виступає як свого роду зобов'язання останнього прийняти товари, які поставляються у кредит.

Зв'язок фірмового кредиту з банківським полягає в тому, що хоча фірмовий кредит і відображає відносини між постачальником та покупцем, він все ж таки передбачає участь банківських коштів. При продажу машин, устаткування фірмовий кредит надається на більш довгі строки (до 7 років), що відволікає на тривалий час значні кошти експортера та примушує його звернутися до банківського кредиту або рефінансувати свій кредит у банку.

До початку 60-х років нашого століття фірмові кредити були переважною формою зовнішньоторговельного кредиту. Вони за своїм вартісним обсягом більше ніж у 2 рази переважали банківський експортний кредит. Але швидкий розвиток міжнародної торгівлі, необхідність імпорту взаємопов'язаної продукції одночасно у декількох постачальників, збільшення термінів кредиту виявили недоліки фірмового кредиту. Серед них, з точки зору імпортера, найсуттєвішими є: обмежені строки кредиту, порівняно невеликі обсяги кредитування, прив'язаність імпортера до продукції фірми постачальника тощо. Тому із зростанням масштабів міжнародної торговій та її диверсифікацією частка фірмових кредитів у загальній сумі зовнішньоторговельного кредиту почала поступово зменшуватися. Зрештою, фірмові кредити поступилися місцем банківському зовнішньоторговельному кредитуванню.

Банківський зовнішньоторговельний кредит має для імпортера певні переваги перед фірмовим кредитом. Зокрема вони полягають у тому, що цей вид кредитування надає більше можливостей для маневрування при виборі постачальника певної продукції, а окрім того, забезпечує довші терміни кредиту, більші обсяги поставок за кредитом, порівняно нижчою є і вартість кредиту.

Банківський кредит надається банками, банкірськими домами, іншими кредитними установами. Для координації операцій з кредитування зовнішньої торгівлі, мобілізації значних кредитних ресурсів та рівномірного розподілу ризиків банки здійснюють кредитування на основі створення консорціумів. Банки надають експортні та фінансові кредити.

Експортний кредит полягає у тому, що він надається банком країни-експортера банку країни-імпортера (чи безпосередньо імпортеру) для кредитування поставок машин, устаткування і т. п. Ці кредити надаються в грошовій формі та мають «зв'язаний» характер. Це означає, що боржник зобов'язаний використовувати кредит тільки дня купівлі товарів у країні кредитора.

Фінансовий кредит дає змогу здійснювати купівлю товарів на будь-якому ринку, і таким чином виникають умови для вибору варіантів комерційних угод. Досить часто фінансовий кредит не пов'язаний з товарними поставками, і він може бути призначений, наприклад, для погашення зовнішньої заборгованості, підтримання валютного курсу, поповнення авуарів (рахунків) в іноземній валюті тощо. Основними споживачами фінансових кредитів виступають ТНК та ТНБ, які часто використовують їх і для різного роду спекуляцій та фінансових маніпуляцій. Фінансові кредити можуть брати також центральні банки промислове розвинутих країн, які використовують їх для погашення дефіциту платіжного балансу та здійснення валютних інтервенцій.

Основним джерелом міжнародних приватних фінансових кредитів та позик є міжбанківські депозити та вклади під євродоларові депозитні сертифікати. Оскільки більшість цих депозитів має короткостроковий характер, актуальною проблемою для банків є їх пролонгація.

Історія формування євроринку свідчить про те, що виникнення міжнародного приватного фінансового кредиту зумовлене інтернаціоналізацією та інтеграцією виробництва та діяльністю ТНК. Однією з причин формування та швидкого зростання міжнародного фінансового кредиту була фінансова допомога США країнам Західної Європи за «планом Маршалла» з метою відбудови зруйнованого другою світовою війною народного господарства. Єдиною кредитоспроможною державою у той час були США, і країни-позичальниці отримували кредити від них для оплати імпорту необхідних товарів. Поступово ця щораз більша маса доларових коштів почала використовуватися для оплати товарних поставок з інших країн, що зумовило концентрацію доларів на рахунках банків європейських країн. Це і призвело до виникнення ринку євродоларів та його трансформації у євроринок.

3. МЕХАНІЗМ ЗДІЙСНЕННЯ МІЖНАРОДНИХ КРЕДИТНИХ ОПЕРАЦІЙ

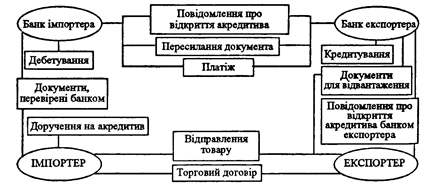

Одним з важливих інструментів кредитування та засобом мінімізації ризику при здійсненні зовнішньоторговельних операцій виступає товарний акредитив. Товарний акредитив — це зобов'язання банку за дорученням та за рахунок клієнта впродовж встановленого терміну видати певному одержувачу обумовлену суму в певній валюті за умови подання ним необхідних документів. Надання акредитиву може бути пов'язаним з виставленням клієнтом векселя.

В основі акредитива лежить бажання постачальника мати більшу впевненість у тому, що покупець оплатить поставки. Згідно з укладеним договором покупець повинен до поставки товарів здійснити переказ певної суми до вказаного експортером банку. Після своєчасного та документально підтвердженого відправлення товарів продавець може одержати кошти, які перебувають у банку згідно з акредитивом.

Відповідно до вимог, які були прийняті Міжнародною торговельною палатою до товарного акредитива, існують дві основні форми акредитива: відзивний та безвідзивний. Форма акредитива встановлюється при укладенні договору. Будь-який акредитив, якщо його не визначено як безвідзивний, є відзивним акредитивом. Відзивний акредитив не створює ніяких правових зобов'язань між банком, який його відкриває, та бенефіціаром (тим, хто отримує платіж), тому в останнього немає повної впевненості щодо одержання коштів. Насамперед це зумовлюється тим, що такий акредитив може в будь-який час бути відізваний чи замінений банком або тим, хто його виставив. Згідно з правилами відзив акредитива дозволяється без повідомлення бенефіціара. Внаслідок того, що інтереси експортера при цьому можуть бути ущемлені, більшого поширення набув безвідзивний акредитив. Цей акредитив є твердим зобов'язанням банку перед бенефіціаром.

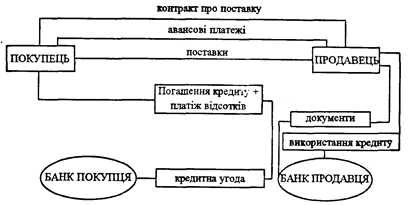

Нижче наводиться схема здійснення акредитива (рис. 3):

Рис.3. Здійснення акредитива

У практиці набуває дедалі більшого поширення також використання підтвердженого акредитива, особливо якщо не відома платоспроможність імпортера та його банку. Він забезпечує експортеру безвідзивне зобов'язання платежу з боку його банку, тому що банк на підставі цього підтвердження зобов'язаний здійснити оплату з наданням відповідних документів у будь-якому випадку. Платіж здійснюється навіть тоді, коли імпортер або його банк не можуть або не бажають платити. Це означає, що ризик такого неплатежу переходить до банку експортера, а експортер отримує повну гарантію платежу. Але це вимагає збільшення витрат — угода про виставлення підтвердженого безвідзивного акредитива передбачає сплату відповідної комісії (плати) за підтвердження. Комісійні витрати у кінцевому підсумку сплачує імпортер.

Значні за розмірами банки надають акцептний кредит або кредит у формі акцепту тратт. Суть цього виду кредиту полягає у домовленості експортера з імпортером, що платіж за товар буде здійснено через банк шляхом акцепту останнім виставлених експортером тратт.

Поширення кредиту у формі акцепту тратт зумовлене обмеженнями комерційного кредитування. Експортер дуже часто не знає платоспроможності та надійності імпортера з іншої країни. Під час продажу товару в кредит такому покупцеві у експортера виникають сумніви щодо сплати векселя, який акцептований імпортером. Тому він у деяких випадках скоріше утримається від кредитування під акцепт невідомого йому імпортера. Навіть у випадку, коли в експортера не виникає сумнівів щодо платоспроможності імпортера та в оплаті акцептованої ним тратти, кредитування імпортера під вексель може бути утрудненим для експортера, насамперед тому, що останньому буде важко облікувати у будь-якому банку тратту, яка акцептована невідомим або маловідомим у цій країні імпортером з іншої країни. Все це і зумовило розвиток банківського кредитування імпортера у формі акцептних кредитів. Замість імпортерів тратту експортерів акцептує банк імпортера, на який вона вже безпосередньо виставляється експортером. Місце невідомого імпортера займає банк, більш платоспроможний та більш відомий в країні експортера, ніж фірма імпортер. Банки беруть за свій акцепт винагороду з імпортерів і убезпечують себе від ризику на випадок непогашенім імпортером наданого йому кредиту. Акцептні операції банків розширюють для експортерів можливості збуту товарів у кредит, а для імпортерів полегшують їх оплату.

Основні риси акцептної операції полягають в тому, що експортер під час продажу товарів у кредит ставить перед імпортером вимогу оплачувати товари з допомогою акцепту тратт експортером, банку імпортера (або будь-яким іншим банком за домовленістю з імпортером). Імпортер робить запит у свого банку (або в іншого) про можливість надання йому акцептного кредиту. Після отримання згоди банку імпортер повідомляє експортера про свою згоду на запропоновану форму розрахунку за товари банківськими акцептами, й сторони укладають угоду.

Відповідно до умов контракту експортер відвантажує товар, оформляє товарні документи та одночасно виписує тратту на банк імпортера. Вказані товарні документи, що одночасно виписані також і на ім'я банку-імпортера, разом із траттою експортер передає своєму банку для пересилання документів банку імпортера.

Банк імпортера після отримання товарних документів разом з траттою, повідомляє імпортера про його зобов'язання внести банку суму тратти до настання терміну її оплати й видає імпортеру товарні документи, звичайно під зберігальну записку, яка гарантує належність товару банку. Після цього банк імпортера акцептує виставлену на нього експортером тратту та відсилає її банку експортера.

За певний проміжок часу до оплати тратти імпортер вносить до банку її суму, за рахунок якої банк і оплачує й в день, коли настає термін оплати. При цих операціях банк не вкладає ресурсів у кредитування імпортера. По суті своїм акцептом банк тільки гарантує експортеру оплату товару імпортером. Зважаючи на банківський акцепт, імпортер дістає можливість користуватися банківським кредитом на термін від акцепту тратти до внеску грошей на й оплату. Таким чином, у цій операції банк імпортера стосовно експортера виступає боржником, а імпортера — кредитором. У випадку невиконання імпортером своїх зобов'язань перед банком за акцептним кредитом банк за рахунок своїх коштів оплачує тратту, яка акцептована ним, і таким чином змушений нести збитки.

Акцептно-рамбурсний кредит є певним ускладненням акцептного кредиту. Місце банку імпортера посідає міжнародний першокласний банк. Звичайно це пов'язано з вимогами експортера отримати тратту, яка акцептована великим банком і може бути легше врахованою, ніж тратта, яка акцептована банком імпортера, котрий є недостатньо відомим у країні експортера.

Хід акцептно-рамбурсної операції в основному повторює акцептну операцію. На прохання імпортера його банк забезпечує йому одержання акцепту великого міжнародного банку. Якщо банк імпортера вважає можливим надати кредит імпортеру, він звертається з проханням про акцепт тратт, що виставлені експортером до міжнародного банку. Міжнародний банк дає згоду банку імпортера, якщо не має сумніву щодо його платоспроможності. Після цього за кілька днів до терміну акцепту тратт вищеназваним міжнародним банком банк імпортера надсилає міжнародному банку своє зобов'язання здійснити переказ йому грошових коштів дах їх оплати. Таке зобов'язання банку про переказ (рамбурсирування) сум для оплати акцептованих тратт називається рамбурсним зобов'язанням. Відповідно до цього одержала назву і форма кредитування імпортерів.

Схема операцій за акцептно-рамбурсним кредитом передбачає такі дії:

¾ прохання імпортера банку про відкриття кредиту;

¾ прохання про відкриття акцептного кредиту та рамбурсне зобов'язання, яке надсилається банком у країні імпортера банку на міжнародному фінансовому ринку;

¾ відкриття акцептного кредиту банком на міжнародному фінансовому ринку на користь експортера у банку-кореспондента в країні експортера;

¾ повідомлення експортеру з боку банку в країні експортера;

¾ відправлення товару експортером та передання товарних документів та тратти в банк в країні експортера;

¾ пересилання банком у країні експортера банку на міжнародному ринку одного примірника тратти на акцепт у супроводі товарних документів;

¾ урахування на грошовому ринку другого примірника тратти;

¾ пересилання банком на міжнародному фінансовому ринку документів про відвантаження банку в країні імпортера та видача їх імпортеру під зберігальну розписку,

¾ передання складу товару під заставне свідоцтво;

¾ передавання банку в країні імпортера заставного свідоцтва в обмін на зберігальну записку;

¾ продаж імпортером на внутрішньому ринку товару та викуп ним у банку заставного свідоцтва;

¾ перерахування банком у країні імпортера частини виручки за товар, який є необхідним для погашення тратти, на рахунок банку-акцептанта і» видача залишків виручки імпортеру;

¾ пред'явлення тратти банку-акцептанту в строк та її оплата.

На практиці надання акцептно-рамбурсного кредиту нерідко пов'язане з одночасним відкриттям імпортером аккредитива. У цьому випадку останній виступає як гарантія виконання зобов'язань.

Брокерські кредити є різновидом комерційного кредитування торговельними посередниками експортерів та імпортерів. Брокери нерідко видають гарантії за кредитами, які отримують експортери та імпортери, за особливу винагороду, яка має назву делькредере.

Свої основні економічні функції — фінансування на інтернаціональному рівні світового процесу виробництва та міжнародного платіжного обороту — міжнародний кредит може здійснювати лише при забезпеченні позичальників довгостроковими та середньо-строковими фінансовими ресурсами.

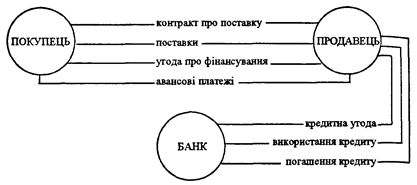

Експортери під час надання середньо- та довгострокових кредитів насамперед застосовують такий інструмент, як вексель. У зв'язку З наявністю значного ризику, пов'язаного з оплатою тратт імпортером, труднощами обліку тратт, які акцептовані імпортером, подальший розвиток фірмового кредиту супроводжувався створенням системи страхування експортних кредитів спеціалізованими банками. Спочатку банки вийшли у сферу зовнішньої торгівлі як кредитори фірм експортерів. Такі кредити називаються кредитами постачальнику (рис. 4).

Рис. 4. Механізм здійснення кредиту постачальнику

Але з часом національні банки країни фірми-експортера почали здійснювати більш гнучку політику зовнішньоторговельного кредитування. Вони почали надавати кредити безпосередньо імпортеру. Це дало йому можливість розплачуватися за поставки експортера коштами, одержаними від банку. Такий метод банківського кредитування зовнішньої торгівлі називається кредитом покупцю. Кредити покупцю найбільш вигідні саме імпортеру — в нього з'являється можливість вибору фірми-постачальника, хоча і тільки в окремій країні. Одночасно термін кредиту подовжується, а вартість деякою мірою знижується. При цьому фірми-постачальники, які усунені від безпосередньої участі у кредитуванні експорту, не мають можливості підвищити ціни кредиту. Останнє досить часто відбувається при застосуванні фірмового кредиту і навіть кредиту постачальнику.

Вартість банківського кредиту покупцю фіксується на декілька років на рівні, нижчому за вартість позичкових коштів на ринку капіталів, що сприяє підвищенню їх конкурентоспроможності. Строк кредиту покупцю перевищує строк кредиту постачальнику (переважно це середньо- та довгострокові позики). Банки при цьому можуть відкривати кредитні лінії для іноземних позичальників на оплату товарів, які були придбані. У цих механізмах банки виступають партнерами підприємницької діяльності клієнтів. Вони беруть участь у переговорах про торговельно-виробниче співробітництво, виступають центрами економічної інформації та вивільняють експортерів від різного роду фінансових та комерційних ризиків. Механізм здійснення кредиту покупцеві показано на рис. 5.

Останнім часом ринок єврокредитів перетворився на важливе джерело позичкових коштів для світової економіки. Специфічними інструментами надання середньострокових та довгострокових банківських кредитів на ринку єврокредитів є роловерні та консорціальні кредити.

Рис. 5. Механізм здійснення кредиту покупцю

Найменування роловерних кредитів, ставка за якими періодично переглядається, походить із факту рефінансування банками позичок 3 — 6-місячними депозитами. Це означає постійне повторювання відновлення потреб у рефінансуванні. Іншими словами, кредит має періодично «перекредитовуватися». Відповідно кожні 3 — б місяців позичальники переглядають також ставки відсотка. До основних форм роловерного кредиту відносять: роловерні європозики, відновлювані роловерні кредити та роловер-стенд-бай єврокредити (роловерний кредит підтримки).

Роловерні європозики на початку свого використання мали фіксовані ставки відсотка. Внаслідок краху Бреттон-Вудської системи при їх наданні почали використовувати «плаваючі» ставки відсотка.

Відновлювані роловерні кредити не мають встановленого загального розміру суми кредиту. При його одержанні обговорюється лише дата зміни «піни» та обсягу кредиту в межах терміну надання, що, як правило, збігається з часом зміни ставки відсотка. Базою для їх виникнення слугували національні револьверні, або контокорентні, кредити, в яких практикують використання овердрафту.

Роловер стенд-бай єврокредит (роловерний кредит підтримки) має характер підстрахувального. При укладенні договору на його отримання позика фактично не надається. Банк лише бере на себе зобов'язання надати впродовж дії договору єврокредит за першою вимогою позичальника.

При цьому базою для регулювання ціни кредиту виступає ставка, яка застосовується в операціях провідних банків у Лондоні — ЛІБОР (London Interbank Offered Rate). Ця ставка пропонується на лондонському міжбанківському ринку. Дана ринкова ставка за короткостроковими кредитами зазнає значних коливань, особливо поза межами встановлених строків. Унаслідок цього процентні ризики, які беруть на себе позичальники відповідно до угод, дуже високі — значно вищі за інші ризики. На практиці ставка за роловерними кредитами розраховується з допомогою додавання різниці до ставки ЛІБОР. Ця різниця називається маржею, або спредом, та фіксується у кредитній угоді. Спред слугує компенсацією банку-кредитору за виконання ним відповідної роботи, ризик і за користування його капіталом. Тому розмір спреду розподіляється відповідно до терміну кредиту та класу або положення позичальника. Тим самим враховуються ризики країни та кредиту, мають вплив також ринкові умови.

Якщо кредит не вибирається повністю зразу ж після його надання, за невикористану частину кредиту спланується комісія за зобов'язання. На додаток до цього позичальник повинен оплатити витрати на консультації та ін.

Терміни за роловерними кредитами значною мірою коливаються залежно від положення позичальника та ринкової кон'юнктури. Як правило, термін такого кредиту становить від 3 до 10 років. Кошти передаються позичальнику до закінчення терміну, але в разі дострокового погашення береться комісія. Час від часу позичальник має право на користування кредитом на «револьверній» (відновлювальній) основі, маючи можливість погасиш та отримати його протягом одного й того ж терміну кредиту.

Розміри роловерних кредитів варіюють у дуже широких межах. Кредити розміром 100 — 300 млн дол. — не явище, а рекордний за розміром кредит становив 2,5 млрд дол. і був наданий Великобританії.

Роловерна система кредитування виконує важливу функцію трансформування короткострокових коштів у більш тривалі Справа в тому, що використання короткострокових коштів для кредитів довгострокового терміну призводить до втрату банківській ліквідності. Крім цього, існування єврокредитних ринків, де є можливість отримати значні за розмірами позики, вимагало, щоб такого роду можливості використовувалися не тільки для задоволення цьогочасних потреб, а й для інвестування та довгострокових державних програм. Необхідність розв'язання цих завдань вимагала розробки специфічного механізму кредитування. Ним і стала банківська кредитна діяльність на основі пасивних операцій з сертифікатами на депозит та активних операцій з відновлюваними роловерними кредитами. Останні слугують основою і для пасивних операцій, коли банки мають можливість за рахунок роловерних позик короткого терміну надавати кредити на більш тривалі строки;

Але надання кредитів на більші терміни за рахунок коштів меншого строку навіть з допомогою такого механізму не ліквідує ризику втрати ліквідності, особливо коли йдеться про значні кошти, типові для міжнародного ринку. Деякою мірою рішення було знайдено з допомогою застосування принципу розподілення ризику.

Намагання зменшити ризик при наданні позичок примусило банки вдосконалювати механізм кредитування, використовуючи, зокрема, випуск пінних паперів під роловерні єврокредити. Після укладення контракту позичальник видає кредитору зобов'язання (promissory notes) про своєчасне погашення позички, відсотка та комісій. Таке зобов'язання надає додаткові гарантії кредитору і є, по суті, ліквідним папером, який можна переоблікувати. При наданні кредиту також застосовується емісія сертифікатів, які підтверджують участь у єврокредиті. Такі сертифікати теж можуть як перепродаватися іншим фінансовим установам, так і обліковуватися.

Середньострокові та довгострокові кредити на значну суму надаються, як привило, банківськими консорціумами (синдикатами) і мають назву синдиційованих. Техніка надання таких кредитів передбачає, що один банк, який має назву управляючого та підтримується банко-менеджерами, проводить переговори з позичальником про умови кредиту. Члени управляючої банківської групи підписуються на певні частини спільного кредиту, тобто вони стають банками-андерайтерами. Як правило, вони роздрібнюють частки своєї участі й передають їх іншим кредиторам. При організації консорціального кредиту на додаток до базової відсоткової ставки та маржі сплачуються комісії за управління, участь, посередництво (агентська), а також витрати на консультації тощо.

Банківські синдикати внаслідок розпорошення ризику кредитних операцій серед багатьох банків мають більше можливостей трансформації короткострокових пасивів у довгострокові активи, ніж будь-який інший, навіть великий за розмірами банк. По суті середньострокові банківські кредити надають позичальнику кошти на короткі строки (3 — 6 місяців), але з систематичним подовженням до закінчення терміну кредиту.

Синдиційовані кредити порівняно з національним банківським кредитом мають як недоліки, так і переваги. Їх недоліки пов'язані з тим, що, будучи за своїми параметрами середньостроковими, вони надаються в цілому на коротші терміни. Крім того, ставка відсотка за еврокредитами частіше вища за ставки банківського кредиту, який підтримується державою. Переваги ж їх полягають у тому, що кредити можуть бути надані в будь-якій вільноконвертованій валюті, й це надає позичальнику можливість використовувати ці кошти на свій розсуд, не обмежуючи свої господарські рішення. Довгострокове кредитування (строком на 10—15 і більше років) добуло розвитку насамперед у практиці кредитування урядів країн, які стикаються з проблемами заборгованості. Розрізняють такі форма довгострокових кредитів: міждержавні кредити за рахунок асигнування бюджетних фондів; двосторонні державні; міжнародних та регіональних валютно-кредитних і фінансових організацій; по лінії надання допомоги, яка разом з технічною допомогою, безвідплатними дарами, субсидіями включає позики на пільгових умовах.

Наприклад, МВФ у межах фідуційного фонду надає кредити найбіднішим країнам, що розвиваються, строком на 10 років, якщо вони мають труднощі з платіжним балансом. На строк 15 років надає кредити і Фонд структурної адаптації країнам, які відповідають вимогам Міжнародної Асоціації Розвитку (МАР).

Досить часто здійснюється змішаний вид міжнародного кредиту. Наприклад, звичайні форми кредитування експорту поєднуються з наданням фінансової допомоги або «м'яких» кредитів.

Новою формою кредитування, яка найчастіше використовується при наданні кредитів країнам, що розвиваються, є спільне фінансування кількома кредитними установами значних за розмірами проектів, переважно в галузях інфраструктури. Ініціаторами спільного фінансування виступають Світовий Банк, МВФ, ЄБРР, які залучають до цих операцій комерційні банки. Необхідно зауважити, що останні частіше кредитують на пільгових умовах (за ставкою, меншою від ринкової) найбільш привабливу частину проекту.

Практикують дві форми спільного кредитування:

¾ паралельне фінансування, за якого проект поділяється на дві частини, що кредитуються різними кредиторами в межах установленої квоти;

¾ співфінансування, за якого всі кредитори надають кредити впродовж реалізації проекту.

Спільне фінансування надає певні переваги позичальнику, оскільки відкриває йому доступ до пільгових кредитів. Але більш вигідним воно є для кредиторів. За такого фінансування вони отримують додаткові гарантії своєчасного погашення позички боржником. Має місце і посилення фінансової залежності країни-боржника від кредитора.

Синдикати комерційних банків часто надають кредит за умови отримання країною-позичальницею кредитів МВФ або МБРР. Це має на меті регулювання доступу позичальників на світовий ринок позичкового капіталу, виходячи з політичних та економічних міркувань.

Однією з особливостей сучасної зустрічної торгівлі є складний фінансовий механізм її забезпечення та велика роль банків у ньому. Сторони повинні мати механізм взаємного кредитування, функціонування якого забезпечується через традиційний розрахунково-фінансовий механізм банку. Водночас набула розвитку практика, згідно з якою банки надають середньо- та довгострокові кредити при здійсненні компенсаційних угод найбільш складного характеру з точки зору економічних зв'язків між сторонами (компенсаційних проектів, які включають елементи виробничої кооперації).

Перші угоди про зустрічну торгівлю, в яких брали активну та значну за масштабами участь банки, були бартерними, за яких одна сторона кредитує іншу на значні суми порівняно тривалий час. До 80-х років банківська участь у зустрічній торгівлі сформувалась у трьох видах:

¾ у вигляді спеціалізованих банків, найчастіше невеликих, але діючих під керівництвом провідних банків;

¾ відділів зустрічної торгівлі в більшості великих ТНБ;

¾ дочірніх спеціалізованих торговельних компаній, які належать банкам.

У межах кредитування зустрічної торгівлі традиційна функція банків деякою мірою трансформується: вже не колишні показники платоспроможності розглядаються банком під час оцінки надійності позички, а ймовірність ефективного здійснення проекту в цілому та зустрічних поставок, які повинні забезпечити його прибутковість та кошти на погашення позички. Певний чином на таку переорієнтацію при аналізі показників вплинула так звана «криза заборгованості», коли чимало країн стали неплатоспроможними або опинилися на грані банкрутства. Зустрічні поставки, що виступають певною мірою альтернативною гарантією платоспроможності, надають банкам можливість продовжувати надавати послуги з фінансування експортних операцій своїх клієнтів.

Банки надають довгострокові кредити за компенсаційними угодами. Ці кредити грунтуються на механізмах взаємного постачання товарів на однакову вартість. Такі кредити завжди мають цільовий характер: отримуючи у кредит (приміром на 10 років) машини, устаткування для створення та реконструкції підприємств, освоєння природних ресурсів, позичальник на погашення кредиту здійснює зустрічне постачання продукції побудованих або реконструйованих підприємств. Характерна риса компенсаційних угод — значні масштаби та довгостроковий характер, взаємна зумовленість експортної та імпортної угод. Кредит за компенсаційними угодами слугує для імпортера засобом ув'язки платежів за придбані машини та устаткування, виручки від зустрічних поставок товарів та експорт як компенсацію відповідних витрат.

При кредитуванні компенсаційних угод використання фірмових кредитів має обмежений характер, переважають довгострокові консорціальні кредити, що надаються банківськими консорціумами. Це зумовлено тим, що національне законодавство досить часто встановлює для окремих банків ліміт кредитування одного позичальника, а також тим, що банки прагнуть обмежити ступінь ризику при наданні кредитів.

Частиною довгострокового міжнародного кредитування є міжнародні позики — міжнародні кредити, які надаються у валюті, залучення державними або приватними корпораціями позичкових коштів на національному та світовому ринках позичкових капіталів шляхом випуску своїх боргових зобов'язань, тобто емісії пінних паперів (середньострокових нот, довгострокових облігацій та ін.). Найбільш поширені емісії облігацій, які можуть бути поділені на два сектори: іноземні облігаційні позики та власне міжнародні облігаційні позики, або європозики. Іноземні облігаційні позики (міжнародні кредити, які надаються у валюті) — це емісія облігацій іноземними емітентами з метою мобілізації капіталу насамперед національних кредиторів певної країни. Такі емісії були найбільш поширені в перші десятиліття XX ст., потім їхнє значення зменшилося, але з 60-х років вони знову набули певного поширення. У сучасних умовах більшість випусків іноземних облігацій практично зосереджені на фінансових ринках чотирьох країн. Це — міжнародні кредити, які надаються у валюті США, ФРН, Швейцарії та Японії і підпорядковуються регламентаціям щодо цінних паперів країни емісії, але на практиці їх обіг здійснюється згідно з більшістю принципів євроринків, насамперед тому, що вони виступають безпосередніми конкурентами власне єврооблігацій. У сфері стягнення податків, методів емісії та функціонування вторинного ривку правила дуже близькі до правил євроринку. Головні відмінності обумовлюються країнами-емітентами — Швейцарією та Японією.

Швейцарія, яка монополізувала 2/3 емісій іноземних облігацій в 1986 та 1987 рр. та практично половину міжнародних кредитів, які надаються у валюті, намагається уникнути розвитку ринку швейцарського єврофранка для того, щоб не розширювати міжнародну роль своєї валюти. Тому вона й перешкоджає розміщенню швейцарськими банками єврооблігацій у швейцарських франках. Унаслідок цього бажаючі зробити емісію у цій валюті можуть використовувати єдину можливість — міжнародні кредити, які надаються в іноземній валюті. Тієї ж тактики дотримувалась і Японія, Що стосується США, які виступають третьою провідною країною іноземних емісій, то їхнє положення відповідає традиції американського ринку, який не зник, але має незначну вагу.

Залежно від країни емісії ці облігації мають спеціальні назви:

Yanke Bonds в США, Samourai Bonds в Японії, Bulldog Bonds в Великобританії та Chocolate Bonds в Швейцарії.

Ринок іноземних облігацій розвивається не так динамічно порівняно з ринком власне облігацій. Але ця тенденція може змінитися насамперед під впливом: зміни відповідних обмежень на національних та міжнародних ринках капіталів.

З початку свого виникнення позики у формі вільного випуску облігацій на зовнішньому ринку позичкових капіталів базувалися на принципах єдності місця, валюти та біржового котирування. Наприклад, облігації французької позики на англійському ринку капіталів були випущені у фунтах стерлінгів і купувалися англійськими інвесторами на основі лондонського котирування.

Після другої світової війни виникли перепони для розміщення облігаційних позик, особливо у Західній Європі. Це було пов'язано з недостачею довгострокових джерел позичкового капіталу та недостатнім розвитком інституційних інвесторів, нестійкістю валют та платіжних балансів, жорстким контролем за допуском іноземних позичальників на національні ринки позичкового капіталу. Тому набули розвитку міжнародні облігаційні позики, які випускаються банками одночасно на декількох провідних ринках позичкового капіталу у валюті третьої країни. Ці власне міжнародні облігаційні позики, які мають назву єврооблігаційних або європозик, вперше почали випускатися з 1963 р. і поступово почали слугувати вагомим джерелом залучення фінансових ресурсів державами, містами, корпораціями.

Згідно з існуючою практикою до емісії допускаються відомі емітенти, які мають намір залучите значні кошти. Впродовж тривалого часу позичальниками були майже виключно підприємства та організації промислове розвинутих країн та міжнародні інститути, а також держави. За останні роки зросла частка банків та фінансових інститутів.

Ринкова ставка відсотка залежить від валюти позики та фіксується на весь термін. Ціна пінних паперів коливається залежно від рівня ринкової ставки відсотка, регулювання якої відповідно до ринкових умов відбувається раз на півроку. Біржове котирування здійснюється, як правило, на ринках Люксембурга, Лондона, Франкфурта-на-Майні. Позичальником сплачуються комісії. Купони цінних паперів, що емітуються публічно або підлягають приватному розміщенню консорціумами міжнародних банків, звільняються від податку.

Використовуються різноманітні фінансові інструмента: звичайні облігації з фіксованою або плаваючою ставкою, облігації, що конвертуються в акції або супроводжуються правом на придбання акцій, інші види облігацій. Цей ринок пропонує також короткострокові цінні папери з плаваючою ставкою, які є сертифікатами, що передаються на пред'явника строком до п'ята років та підлягають одноразовому відшкодуванню.

Банки організували вторинні ринки єврооблігацій у Люксембурзі, Лондоні, Франкфурті та ін. Банк Morgan Guaranty створив у 1968 р. клірингову палату в Брюсселі, в капіталі якої беруть участь 120 банків: Euroclear. Друга клірингова палата була створена на початку 70-х років європейськими банками (Центр постачання єврооблігацій: CEDEL), яка налічує 94 банківських акціонери.

Основна різниця між двома видами облігацій (іноземними та власне єврооблігаціями) полягає в тому, що перші продаються на певній біржі, тоді як другі не обов'язково котируються в певному географічному місці Щодо обсягів, то ці дві категорії облігацій мали однакову вагу в 70-ті роки та на початку 80-х років, але потім ситуація дещо змінилася. Починаючи з 1982 р. євроемісії почали в 2 рази перевищувати емісії іноземних облігацій, у 1987 р. вони були в 4 рази більшими.

Майже до середини 80-х років більша частина європозик здійснювалася у євродоларах, але в наш час поширення набули інші євровалюти.

Необхідно також зауважити, що ринок єврооблігацій практично закритий для позичальників, які мають репутацію ненадійних боржників.

Організація публічних емісій та приватного розміщення на євроринках облігаційних позичок здійснюється спеціально створеними для цього міжнародними синдикатами (консорціумами) або пулами. Звичайно вони мають триярусну структуру, яка включає групу управління, групу розміщення та групу продажу.

Упродовж останніх років банки дедалі більше орієнтуються на діяльність на ринках капіталів, насамперед на євроринках. Дана тенденція називається сек'юритизацією. Нові електронні інформаційні технології в банківській справі дають змогу отримати моментальну інформацію про стан справ в усіх провідних фінансових центрах та надзвичайно швидко обробити її. Це створює можливості отримання прибутків на основі проведення арбітражу між різними фінансовими центрами, посилює взаємозв'язок між ринками прямих банківських кредитів та ринками облігацій.

Розвиток євроемісій з фіксованою ставкою відбувається залежно від різниці у реальному доході єврооблігацій, з одного боку, та грошових вкладів на строк три місяці, з іншого. Коли ця різниця зростає, обсяг євроемісій збільшується. Ринок розширюється тим більше, чим більша ця різниця в період падіння ставок відсотка. Відбувається певна консолідація грошових авуарів.

У нестабільному міжнародному середовищі, що постійно змінюється, внаслідок зміни ставок відсотка та валютних курсів, інвесторам та позичальникам необхідно в будь-який момент пристосовуватися до обставин. Водночас, вони намагаються максимально скористатися з переваг або недоліків податкового законодавства. Фінансові інновації, що масовано виникли й поширилися впродовж 70 — 80-х років, задовольняють саме пі потреби. Необхідно насамперед підкреслити те, що саме міжнародні ринки найкраще пристосовані для впровадження інновацій, бо вони менше регламентовані, ніж національні

До цього часу євроринки пропонували позичальникам такі три основні види позик:

а) короткострокові кредити у євровалютах, які давали змогу фінансувати потреби в грошових коштах безпосередньо на зразок грошових кредитів, що пропонуються банками у більшості провідних промислове розвинутих країн;

б) середньо- та довгострокові єврокредити (терміном більше як 18 місяців, але менше від 15 років), які надаються банківським пулом;

в) єврооблігації на міжнародних ринках.

З допомогою застосування спеціальних видів цінних паперів фінансові інновації дають можливість забезпечиш будь-яку тривалість позики — від 24 год. до безмежності.

Однією з перших інновацій були послуги гарантованих емісій, які мали замінити єврокредити в умовах нестабільності фінансових ринків. Вони мали на меті запропонувати цінні папери, які користуються довірою як у позичальника, що прагне забезпечити собі певні обсяги середньострокового фінансування за найбільш сприятливими ставками, так і в кредитора, який надає перевагу короткостроковому інвестуванню коштів.

Серед таких фінансових інновацій необхідно насамперед зазначити євроноти RUF,NIF і МОFF.

Інструменти відновлення підписки (revolving underwriting Facilities — RUF) — це середньострокові (від 5 до 7 років) кредитні програми, які дають змогу позичальнику періодично випускати на євроринок короткострокові (від 1 до 12 місяців) євроноти при посередництві інвестиційного банку. По суті пі послуги з відновлення підписки на цінні папери є середньостроковим кредитом, який передбачає продаж короткострокових цінних паперів. У разі неможливості реалізації цінних паперів унаслідок ринкової кризи ліквідності, позичальник має впевненість щодо викупу цих паперів комерційними банками, об'єднаними в гарантійний синдикат, за ціною, обумовленою раніше. Ставки реалізації визначаються шляхом індексації за ЛІБОР заздалегідь. Завдяки цьому позичальник отримує гарантію середньострокового фінансування, що, безумовно, є вигідним для нього.

Гарантійні інструменти (Notes Insurance Facilities — NIF) — послуги з випуску боргових зобов'зань з наступним продовженням на тих же умовах були створені за ініціативою комерційних банків, яких не зовсім задовольняли властивості RUF. Насамперед тому, що вони перекладали всі ризики ліквідності тільки на комерційні банки, тоді як ділові банки, не маючи ніякого ризику, отримували теж значні доходи. У паперах типу NIF дії з реалізації та гарантії більше не розділяють — банки, які бажають брати участь у реалізації євронот, об'єднуються в синдикат, який робить заяву про придбання цінних паперів, котрі бажає випустити позичальник. Якщо позичальник не-вдоволений заявою, він може скористатися єврокредитом, який буде наданий цим синдикатом на умовах, погоджених заздалегідь.

В операціях на євроринку використовуються різні модифікації RUF та NIF які утворені відповідно до потреб як позичальника, так і банків.

Фондові інструменти з багатоваріантним вибором (Multi Options Funding Facilities — МОFF) — це зобов'язання синдикату банків надавати кредит за першою вимогою та в зручній для клієнта формі. Банки за таку послугу отримують відповідну винагороду. Такі кредити дають змогу позичальнику здійснювати випуск кількох інструментів фінансування, крім короткострокових цінних паперів. Завдяки цьому існує можливість робити вибір між кількома валютами та способами розрахунку ставок відсотка. У таких формах кредитування заінтересовані передусім невеликі та середні фірми, тому що вони підвищують стабільність взаємовідносин кредиторів та позичальників.

У другій половині 80-х років набули розвитку негарантовані пінні комерційні папери, які випускаються переважно першокласними позичальниками. Ці папери надають більші пільги, ніж гарантовані, і можуть мати термін до 10 років.

Значні коливання ставок відсотка на міжнародних та національних ринках грошей останніми роками стимулювали появу та популярність на євроринку короткострокових зобов'язань зі змінним відсотком (ставки, що плавають). Ставки відсотка за цим новим видом зобов'язань з термінами від 5 до 15 років індексуються за ЛІБОР і періодично переглядаються з метою адаптування до ринкової кон'юнктури (як правило, кожні б місяців).

Поряд зі ставками, що плавають, з'явилося багато видів інших, які дають змогу задовольнити вимоги різноманітних інвесторів. Це — прогресивні та регресивні ставки; ставки, які підлягають перегляду; ставки, які регулюються; ставки, що плавають, які перетворюються у фіксовані за умови їх зниження нижче від певного рівня;

ставки, що плавають між мінімумом і максимумом; облігації з нульовим купоном, за яким доход передплатника забезпечується приростом вартості між піною емісій, яка значно нижча за номінал, та ціною погашення, яку визначають за номіналом.

Існують також облігації, що мають додаткову перевагу порівняно з відсотковою ставкою. Це дає змогу емітенту пропонувати ставки відсотка нижчі, ніж за звичайними облігаціями. Це — облігації, що конвертуються, та облігації з варантами. Облігації, що конвертуються, можуть обертатися у нові облігації, завдяки чому передплатники отримують певні переваги, насамперед при змінах відсотка. Облігації з варантами дають можливість придбати облігації або акції емітента за певною ціною, більш вигідною для передплатника.

Намагання зменшити ризики, пов'язані зі змінністю ставок відсотка та валютних курсів, призвело до поширення таких фінансових інструментів, як свопи. Саме з ними зараз пов'язані більшість облігаційних позик. Свопи — це повний або частковий обмін заборгованістю. Механізм здійснення свопу передбачає, що дві сторони беруть на себе зобов'язання обміну валюти або обслуговування боргу (платежі відсотка за двома зобов'язаннями на одну й ту ж суму) на заздалегідь установлених умовах упродовж періоду, який може досягати 10 років.

У свопах використовується насамперед різниця в ставках відсотка, яка існує на різних сегментах міжнародного ринку капіталів, на різних національних ринках. Це дає змогу позичальнику отримати доступ до кредитних ресурсів на більш вигідних умовах. Використовують свопи найчастіше корпорації-позичальники, а посередниками-організаторами є банки, деякі з них беруть на себе роль біржі свопів (зводять не двох партнерів, а зразу широку позицію з багатьма клієнтами). По суті, операції своп утворюють самостійний середньо- та довгостроковий ринок з певним складом учасників та професіональною асоціацією/банків, які спеціалізуються на цих операціях, стандартною технікою та вторинним ринком.

Набули поширення також свопи активів, до яких вдаються кредитори, що потребують реструктуризації балансу або одержання будь-яких інших переваг.

У зв'язку з виникненням кризи неплатоспроможності країн, що розвиваються, з'явилися «боргові свопи». Вони передбачають обмін боргових зобов'язань країн, які зазнають труднощів з обслуговуванням зовнішнього боргу між банками та інвесторами (по суті це теж свопи активів). Обмін борговими зобов'язаннями країн, які розвиваються, дав змогу відрегулювати профіль кредитного ризику країни, знизити його шляхом диверсифікації.

У практиці міжнародного банківського кредитування у зовнішній торгівлі використовуються такі форми, як лізинг, факторинг, форфейтинг. Вони характерні тим, що в них кредитні відносини виступають лише частиною більш складної сукупності відносин.

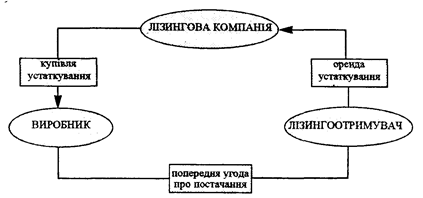

Лізинг (від англ. leasing — довгострокова оренда) означає надання або прийняття у тимчасове використання, оренду майна. Учасниками операції виступають лізингонадавач — сторона, яка володіє майном, що надається в оренду, лізингоотримувач — сторона, яка отримує у користування це майно (рис. 6). Економічна суть лізингу полягає у придбанні лізингонадавачем на прохання лізингоотримувача майна у виробника на умовах купівлі-продажу і в отриманні його лізингоотримувачем від лізингонадавача у виключне використання за певний термін. У відповідній угоді вказується сума орендних платежів, які включають споживчу вартість, послуги лізингонадавача та частину додаткової вартості. При цьому майно залишається власністю лізингонадавача. Після закінчення терміну дії угоди лізингу користувач (лізингоотримувач) може придбати устаткування у власність, поновити угоду на пільгових умовах або припинити договірні відносини.

Лізинг, таким чином, передбачає відносини купівлі-продажу та оренди, але основою відносин є кредитна операція — лізингова компанія надає орендатору фінансову послугу. Лізингонадавач купує устаткування у свою власність за повну вартість, але не для власного користування, а для користувача, який отримує та використовує це устаткування. Останній сплачує кошти не одноразово, а поступово — періодичними внесками. Таким чином, лізинг можна розглядати як передачу майна у тимчасове користування на умовах повернення, терміновості, платності і кваліфікувати як кредит на придбання основного капіталу. З економічної точки зору лізинг є специфічним кредитом, який надається у формі майна, яке передається у користування.

Основними видами лізингу є фінансовий та операційний лізинг. У даному випадку критеріями для розмежування є: обсяг обов'язків лізингонадавача на термін використання устаткування.

Здійснення фінансового лізингу передбачає, що лізингонадавач купує устаткування для користувача, чим фінансує майбутнє використання ним устаткування, повертаючи собі його вартість з періодичних платежів. В інших випадках лізингонадавач теж здійснює фінансування — купує устаткування, але водночас має певні зобов'язання щодо устаткування (наприклад, здійснює технічне обслуговування), чого немає за фінансового лізингу.

Фінансовий лізинг — один з найбільш поширених видів — характеризується насамперед, тим, що термін, на який устаткування передається у тимчасове користування, наближається за тривалістю до терміну його служби. Лізингонадавачем виступає лізингова компанія, яка отримує устаткування у власність безпосередньо у фірми-виробника.

Рис. 6. Схема здійснення лізингу

Лізингова компанія з придбанням нового устаткування дістає податкову знижку на інвестиції й право на прискорену амортизацію. Це надає можливість зменшувати розмір періодичних платежів.

Різновидом фінансового лізингу є зворотний лізинг. У цьому випадку власник устаткування продає його лізинговій компанії та одночасно укладає з нею договір лізингу на це устаткування як користувач. Таким чином, первісний власник отримує від лізингової компанії вартість устаткування, зберігає за собою право володіння та лише сплачує періодичні платежі за користування устаткуванням.

Інший не менш поширений вид лізингу — операційний лізинг. Крім обсягу обов'язків лізингонадавача, він відрізняється від фінансового і за терміном: при операційному лізингу устаткування використовується протягом терміну, який є меншим за строк економічної служби устаткування. Для того щоб відшкодувати вартість устаткування, лізингова компанія надає його у тимчасове користування декілька разів, як правило, різним користувачам. Техобслуговування, ремонт, страхування тощо при операційному лізингу покладаються на лізингову компанію. Предметом операційного лізингу звичайно є устаткування з високими темпами морального старіння.

Одним з найбільш складних видів лізингу є спільний лізинг (leverage leasing), суть якого полягає в об'єднанні кількох фінансових установ для фінансування значної операції за лізингом, яка не може бути здійсненою окремою установою. Складність відносин за цього виду лізингу насамперед пов'язана зі значною кількістю його учасників. Основна відмінність цього виду лізингу від фінансового полягає у тому, що лізингова компанія, купуючи устаткування, оплачує своїми коштами не всю його вартість, а лише частину, наприклад 20%. Решту вона бере у кредит в одного або кількох позичкодавців (банків, страхових компаній та ін.). При цьому лізингова компанія користується усіма податковими пільгами, що розраховуються, за повну вартість устаткування, а не частини.

Об'єктами угод спільного лізингу найчастіше є устаткування для підприємств з комунального обслуговування, парки вантажних машин, вантажний залізничний парк, судна та ін. Поряд з наявністю у багатьох країнах податкових пільг ще однією особливістю цього виду лізингу є те, що лізингонадавач отримує позику у позикодавців на умовах «без права зворотної вимоги». Це означає, що він не несе відповідальності перед позиконадавачем за виплату позики, вона має погашатися з сум періодичних платежів користувача.

Міжнародний лізинг з'явився пізніше, ніж внутрішній, приблизно на десятиліття. Операція набуває міжнародного характеру, якщо лізингова компанія та орендатор знаходяться у різних країнах. Угода, за якою лізингова компанія купує устаткування у національної компанії-виробника, а потім надає його в оренду за кордон іноземному орендатору, називається експортним лізингом. Лізинг зберігає міжнародний характер і в тому випадку, коли спеціалізована компанія знаходиться в тій самій країні, що й орендатор. У цьому випадку орендатор використовує іноземне обладнання, придбане за кордоном. Нарешті, в умовах міжнародного лізингу всі три учасники угоди можуть знаходитися в різних країнах.

Для країни-орендонадавача міжнародний лізинг становить певний інтерес, насамперед як засіб отримання доходу в іноземній валюті. Орендатор же вбачає основну перевагу міжнародного лізингу у використанні більш досконалого іноземного устаткування, одержання валютних, фінансових та податкових пільг. Наприклад, згідно з правилами МВФ зобов'язання, пов'язані з одержанням в оренду іноземних машин та устаткування, не збільшують зовнішню заборгованість.

У сучасних умовах розвитку міжнародного лізингу сприяє уніфікація правил оренди іноземних машин та устаткування. Свого часу різниця режимів оподаткування, національних законодавств обмежувала поширення міжнародного лізингу.

Факторинг (від англійського factor — агент, посередник) — це придбання банком або спеціалізованою .факторинговою компанією грошових вимог постачальника до покупця та їх інкасація за певну винагороду.

Механізм здійснення факторингових операцій передбачає такі дії:

¾ придбання факторинговою компанією (фактор-фірмою) платіжних вимог до покупців у своїх клієнтів на умовах негайної оплати клієнту 80 — 90% вартості відфактурованих поставок;

¾ оплату в строго визначений термін іншої частини вартості з відрахуванням комісійних та відсотків за кредит, незалежно від надходження виручки від покупців. Платіж, який надходить потім від покупця, повністю зараховується на рахунок фактор-компанії.

В умовах міжнародних відносин кредитний ризик постачальника особливо зростає при постачанні товарів на експорт, що пов'язано з більшими труднощами оцінки платоспроможності іноземних клієнтів, тривалішими строками документу та товарообігу, факторами політичної нестабільності в країнах-учасницях цих відносин.

Специфіка міжнародного факторингу полягає у тому, що при роботі з експортером факторингова компанія, як правило, укладає угоду з факторинговою компанією країни імпортера та передає їй частину своїх функцій. У свою чергу, вона виконує роботу, пов'язану з дорученнями іноземної факторингової компанії. Такий зустрічний факторинг має назву взаємного або двофакторного. Його переваги зумовлені тим, що для кожної з компаній, які обслуговують імпортерів, боргові вимоги є внутрішніми, а не зовнішніми. Це значно спрощує процедури визначення кредитоспроможності імпортера, страхування ризиків, інкасування бонових вимог та ін.

Якщо факторинг зручніший для фінансування експорту товарів споживання з терміном кредитування від 90 до 180 днів, то такий вид кредитування, як форфейтування, використовується при фінансуванні експорту товарів виробничого призначення з терміном кредитування до кількох років. Водночас факторинг, як правило, не покриває політичних та перевідних ризиків, тоді як форфейтер при форфеейтуванні будь-якої вимоги за пі ризики несе відповідальність. У багатьох країнах прийшли до висновку, що форфейтування може бути відносно недорогим, альтернативним іншим формам експортного фінансування, що застосовуються зараз.

Форфейтинг (він французського «а forfait» — відмова від прав) — це кредитування експортера шляхом придбання векселів або інших боргових вимог. По суті, міжнародні кредити, які надаються у валюті, де форма трансформації комерційного кредиту у банківський, внаслідок якої експортер отримує ряд переваг. Насамперед прискорюється одержання ним коштів за товар, що експортовано, а значить і обіг усього капіталу. Експортер звільняється від ризику неплатежу та валютного ризику, а також ризику, пов'язаного з коливанням ставок відсотка. Спрощується баланс підприємства за рахунок часткового звільнення від дебіторської заборгованості. Форфейтинг — це одна із нових форм кредитування зовнішньої торгівлі. Її поява зумовлена швидким зростанням експорту дорогого устаткування з тривалим терміном виробництва, посиленням конкурентної боротьби на світових ринках та зростанням ролі кредиту у розвитку світової торгівлі.

Форфейтування з'явилося у відповідь на постійно зростаючий попит на міжнародні кредити, який не задовольнявся. На початку 60-х років, коли почав формуватися механізм форфейтингу, ринок продавців товарів виробничого призначення поступово перетворювався на ринок покупців цих товарів. Значний розвиток міжнародної торгівлі супроводжувався посиленням тенденції зростання вимог імпортерів подовжити термін традиційного 90 — 180-денного кредиту. Відродження торговельних відносин між країнами Західної та Східної Європи та зростаюча значущість у світовій торгівлі країн Азії, Африки та Латинської Америки створили багато фінансових перешкод для західних експортерів. Виникнення цих нових ринків припало на час, коли обтяжуючі інвестиційні зобов'язання фірм, що експортують, перешкоджали фінансуванню ними середньострокових кредитів постачальника за рахунок власних коштів. Банки, що існували тоді, були не в змозі запропонувати послуги, яких потребували експортери.

Швейцарія, яка традиційно виступала значним банківським центром та мала багаторічний досвід у фінансуванні міжнародної торгівлі, стала одним з перших центрів та ринків форфейтування.

З часом стало очевидним, що цей механізм потребує створення в межах традиційної функціональної структури банку спеціального підрозділу — філії, згодом почали створюватися і спеціалізовані компанії, які здійснюють виключно форфейтування.

Механізм здійснення операцій форфейгингу передбачає, що експортер виконав свої зобов'язання за контрастом і прагне інкасувати розрахункові документи імпортера шляхом їх продажу з метою отримання готівкових коштів (рис. 7). Покупцями (форфейтерами) стають банк або спеціалізована фірма. Вони беруть на себе комерційний ризик, пов'язаний з неплатоспроможністю імпортерів, без права регресу (обернення) документів на експортера.

Рис. 7. Схема здійснення операцій форфейтування

Якщо імпортер не виступає першокласним позичальником, який має бездоганну репутацію, форфейтер вимагає в банку країни. імпортера гарантію у формі авалю або безумовну та безвідзивну гарантію за борговими зобов'язаннями, які він хоче придбати. Виконання цієї умови має особливе значення з огляду на необоротність угоди, тому що в разі неплатежу боржником форфейтер як на свою єдину гарантію може покластися тільки на цю форму банківської гарантії. Форфейтер при покупці боргових вимог відраховує відсотки за весь термін, на який вони виписані (дисконтує векселі) та перетворює тим самим експортну угоду на готівкову. У цьому випадку експортер відповідає тільки за задовільне виготовлення та постачання товару та правильне оформлення документів за зобов’язаннями. Ця остання обставина разом з наявністю фіксованої ставки відсотка, яка стягується з початку операції, робить форфейтинг досить привабливим видом фінансування. Форфейтер може зберігати придбані документи (витрачені ним кошти будуть розглядатися в цьому випадку як капіталовкладення) або може продати їх іншому форфейтеру теж на безоборотній основі. Із настанням терміну платежу кінцевий власник документів пред'являє їх у банк для оплати.

Джерелом коштів для банків, які беруть участь в операціях форфейтингу, слугує ринок євровалют. Внаслідок цього облікова ставка за форфейтингом тісно пов'язана з рівнем процента за середньостроковими кредитами на цьому ринку.

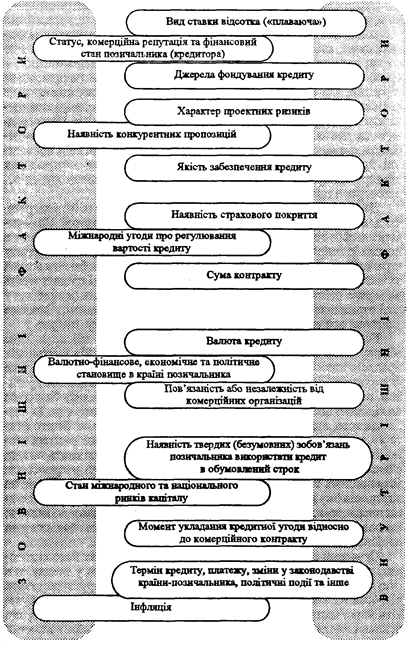

4. УМОВИ КРЕДИТУ

Умови отримання кредиту — це складний комплекс різних показників. На них суттєвий вплив мають напрями використання кредитних ресурсів; характер суб'єктів кредитних відносин;

рівень інтернаціоналізації кредитних ринків та їх підпорядкованість національному кредитному контролю. Основними показниками серед умов міжнародного кредиту є вартість, строк та валюта кредиту.

Вартість кредиту (витрати позичальника на кредит) складається із ставки відсотка, комісійних та інших одночасних зборів, винагород неявного характеру.

При обчисленні вартості кредиту користуються формулою:

S= Lim x R x Tcp

100

де S — загальна вартість кредиту; Lim — сума (ліміт) кредиту; R — загальна ставка процента (основна ставка за кредитом + комісійні та інші виграти, пов'язані з отриманням кредиту, наприклад, страхові внески, оплата юридичних та будь-яких інших послуг). Тcp — середній термін кредиту.

Серед елементів вартості кредиту (рис. 8) розрізняють договірні та приховані елементи. Договірні виграти, обумовлені укладеними угодами, поділяються на основні та додаткові. До основних відносять суми, які позичальник безпосередньо сплачує кредитору: відсотки, витрати на оформлення, установи, комісії. До додаткових — суми, що сплачуються позичальником третім особам (наприклад за гарантію, яка ними надана). Крім основного відсотка, сплачується спеціальна (залежно від суми та строку кредиту) та одноразова (незалежно від терміну та строку позики) банківська комісія. При середньо- та довгостроковому кредитуванні сплачується комісія за зобов'язання надати позичку та за резервування коштів. При проведенні кредитних операцій банківським консорціумом позичальник сплачує одноразову комісію за управління банку-менеджеру, за переговори, а також банкам-коменеджерам за участь.

До прихованих елементів вартості кредиту відносять інші витрати, які пов'язані з отриманням кредиту та не зафіксовані в угоді. Це — завищені ціни товарів за фірмовими кредитами; примусові депозит в певних розмірах відносно до позики; вимоги страхування кредиту страховій компанії, яка пов'язана з банком; завищення банком комісії за інкасацією документів та ін. Деякі елемента вартості кредиту навіть не можна оціниш в грошах, хоча їх значущість вагома (наприклад у разі отримання контролю над фірмою або позичальником). Загальне уявлення про елементи, що формують вартість кредиту, дає рис. 8.

Головним елементом вартості кредиту є ставка відсотка. Хоча міжнародний кредит певною мірою і є незалежним від внутрішніх процесів національних економік, та відсоткові ставки по ньому не формуються безпосередньо на базі відсотків за внутрішнім кредитом, в кінцевому підсумку вартість міжнародного кредиту базується на відсоткових ставках країн, які є провідними кредиторами. Та внаслідок того, що на величину «ціни» кредиту впливає ще багато факторів, має місце розрив у рівнях ставок. В основі цього — певні економічні причини. Більшість економістів серед них виділяють такі, як обмеження у переливі капіталу; різниця у податкових режимах для міжнародних та внутрішніх операцій; резервні вимоги до банків на внутрішньому ринку; різниця в операційних витратах за аналогічними операціями; наявність витрат при переході від валюти до валюти; неповна відповідність фінансових інструментів на міжнародному та національному ринках.

Сучасний ринок характеризується зв'язаністю всіх його складових, тому всі ставки відсотка перебувають між собою у зв'язку та в сукупності створюють структуру ставок. В основі структури ставок відсотка на міжнародному ринку, як і на національному, перебувають короткострокові ставки грошового ринку. Внаслідок того, що основна частина грошового ринку представлена міжбанківськими депозитами, широко використовуються ставки за 3 — 6-місячними депозитами.

Рис.8. Елементи, що формують вартість кредиту

Базою для середньострокових кредитів та облігацій з плаваючою ставкою на міжнародному ринку слугують ставки лондонського між-банківського депозитного ринку. Це пояснюється рівнем розвитку та масштабами цього ринку (одна третина євроринку), наявністю мінімуму обмежень доступу до нього.

Найбільш широке застосування має ставка ЛІБОР, яка утворюється як середня ставка відсотка, за якою банки в Лондоні надають один одному короткострокові незабезпечені позики (від 1 місяця до 1 року). Як ставка пропонування (розміщення) грошових коштів вона, як правило, перевищує на 1/8% лондонської міжбанківської ставки залучення коштів.

Внаслідок того, що офіційні органи не фіксують ставки ЛIБОР, в кожній кредитній угоді обумовлюється, які саме ставки використовуються. В Лондоні існує традиція, згідно з якою найбільші банки об 11 год. кожного дня фіксують власні ставки ЛІБОР. За рухом цієї ставки можна спостерігати за щоденними публікаціями «Financial Times» ставок за 3 — 6-місячними міжбанківськими доларовими депозитами, які є середнім арифметичним (округленим до найближчих 1/16%) ставок на 11 год. банків National Westminster Bank, Bank of Токуо, Дойчебанк, Банк насьональ де Парі й Morgan Garanty Trast со. of New York. Ставки ЛIБОР найширше застосовуються як базисні при наданні середньострокових банківських кредитів та випуску облігацій на умовах плаваючої ставки. Встановлюється відповідна маржа, яка залишається незмінною на весь термін кредиту, тоді як сама ставка коливається. При корекції ставки на відповідний період застосовується обумовлена в контракті ставка, яка зафіксована за два дні до початку нового процентного періоду.

Вирівнювання національних ставок відсотка відбувається не тільки внаслідок руху між країнами короткострокових капіталів, а й залежно від динаміки валютних курсів. Чим вищий валютний курс, тим нижчий відсоток за вкладами у євровалюті. За сврокредитами практикують міжнародні відсоткові ставки, які включають як змінну ЛІБОР. За аналогією в інших світових фінансових центрах визначають такі ставки: в Парижі міжнародні кредити, які надаються у валюті ПІБОР, у Люксембурзі — міжнародні кредити, які надаються у валюті ЛЮК-СИБОР, у Кувейті міжнародні кредити, які надаються у валюті КЗБОР, в Бахрейні міжнародні кредити, які надаються у валюті БІБОР, Сингапурі міжнародні кредити, які надаються у валюті СІБОР, Франкфурті-иа-Майні міжнародні кредити, які надаються у валюті ФІБОР. Рівні цих ставок за кожною із валют мають тенденцію вирівнюватися завдяки тісному зв'язку між регіональними центрами євроринку.

Для міжнародного кредиту важливо, яка валюта опосередковує відносини, бо її нестійкість може призвести до втрат для кредитора. Внаслідок цього вибір валюти зумовлений такими факторами, як рівень відсоткової ставки, практика міжнародних розрахунків, рівень інфляції.

Суттєвими показниками при наданні кредиту виступають сума (ліміт) кредиту, який надано валюті, частика позичкового капіталу, яку надано в товарній або грошовій формі. Сума та вартість фірмового кредиту фіксується в комерційному контракті, який укладено. Сума банківського кредиту (кредитна лінія) визначається кредитною угодою або шляхом обміну телексами (в разі короткострокової позички). Кредит може надаватись у вигляді одного або декількох траншів (частин).

Термін міжнародного кредиту зумовлений низкою факторів: метою та масштабом кредиту, аналогічною практикою в наданні попередніх кредитів на ці ж цілі, традиціями, національним законодавством, міждержавними угодами. Для визначення ефективності кредиту розраховуються його повний та середній строки.

Повний термін фірмового та банківського кредиту поділяється на такі три періоди: термін використання кредиту, пільговий (граційний) період, упродовж якого надається відстрочка, тобто не відбувається погашення кредиту, термін погашення, упродовж якого і відбувається сплачення заборгованості за кредитом. Таким чином, повний термін кредиту може бути обчисленим за такою формулою:

Т = В + Г + П,

де Т — повний термін кредиту; В — період його використання; Г — пільговий період;

П — період погашення.

На відміну від банківського кредиту період використання фірмового кредиту по суті збігається зі строком постачання товару за контрактом. При цьому початком повного терміну слугує дата акцепту покупцем тратт, які виставлені експортером після поставки останньої партії товару.

Пільговий період особливо важливий при комерційних угодах, постачанні комплектного устаткування, тому що в цьому випадку початок його погашення по можливості наближується до моменту введення в експлуатацію устаткування, яке було закуплене. В такий спосіб виникає можливість скоротити строки відшкодування інвестицій імпортера, тому що погашення відбувається за рахунок виручки від експорту частини продукції, яку виробляє підприємство, створеною за рахунок коштів, отриманих у кредит. У цей період інколи утримується більш помірна ставка, ніж в інші періоди кредиту. Пільговий період часом встановлюється і в міжнародних довгострокових банківських кредитах, які гарантуються державою, в консорціальних єврокредитах при постачанні у значних масштабах машин, устаткування, промислових комплексів, при реалізації за рубежем інвестиційних проектів. При цьому пільговий період може охоплювати декілька років після завершення постачання та будівництва.

Водночас повний термін не дає змоги визначити, впродовж якого періоду позичальник розпоряджався усією сумою кредиту. Для порівняння ефективності кредитів з різними умовами використовують показник середнього терміну. Середній термін вказує, впродовж якого часу вся сума кредиту була у розпорядженні боржника. Середній строк приблизно визначається як половина терміну використання плюс увесь пільговий період і плюс половина терміну погашення кредиту. Для обчислення середнього терміну використовують формулу:

1) при рівномірному використанні та погашенні:

Тср = 1/2 В + Г + 1/2 П,

де Тср — середній термін кредиту; В — період використання; Г — пільговий період; П — період погашення.

За умовами повернення кредити поділяються на:

¾ кредити з рівномірним погашенням однаковими частинами впродовж певного погодженого терміну;

¾ кредити з нерівномірним погашенням залежно від зафіксованого в угоді графіка (наприклад невеликі внески в початковий період погашення з поступовим збільшенням частини внесків до кінця терміну кредиту);

¾ кредити з одночасним погашенням усієї суми кредиту та нарахованих відсотків;

¾ ануїтетні кредити (здійснення внесків на погашення основного боргу одночасно з виплатою відсотків).

Відповідно до практики, яка існує, при розрахунку початку погашення кредиту приймається дата завершення виконання експортером (підрядчиком) відповідних зобов'язань згідно з підписаним комерційним контрактом. При цьому більшість таких дат безпосередньо фіксується в контракті.

При отриманні кредиту і кредитор, і боржник заінтересовані в тому, щоб валюта позики характеризувалася високою мірою усталеності. Тому кредити надаються у вільноконвертованих валютах, хоча погашення кредиту може відбуватися іншою валютою.

Валютою кредиту можуть бути національні валюти, євровалюти та міжнародні розрахункові одиниці.

Якщо простежити історію міжнародних кредитних засобів, то можна побачити, що національні грошові одиниці використовувалися у міжнародних кредитах з давніх давен. З розвитком міжнародних розрахунково-кредитних зв'язків виразною стала тенденція до посилення ролі національних грошей. Водночас у зв'язку з інтернаціоналізацією світогосподарських процесів виникла і протилежна тенденція — надання міжнародних кредитів у валюті.

Використання тієї чи іншої національної грошової одиниці в практиці міжнародного кредитування зумовлене такими факторами, як місце країни у міжнародній торгівлі, наявність широких експортних можливостей, сталого грошового обігу та розвиненої мережі кредитних інститутів, а також довір'я основної маси позичальників на міжнародному ринку, насамперед першокласних позичальників.

При наданні кредитів у національній валюті кредитором повинен виступати суб'єкт, який перебуває під юрисдикцією країни-кредитора.

Якщо кредит наданий будь-якою міжнародною організацією або банком-нерезидентом, то він уже вважається кредитом у євровалюті.