| Скачать .docx |

Реферат: Управление ресурсами предприятия

Московский автомобильно-дорожный институт

(Государственный технический университет)

Кафедра "Менеджмент и логистика"

Курсовая работа по дисциплине «Менеджмент»

Тема: "Управление ресурсами"

(расчетно-пояснительная записка)

Вариант № 390(13)

Выполнил: студент группы

Молчанов Д.Н.

МОСКВА 2003

Раздел I. Использование одно-продуктовой модели управления ресурсами при переменном спросе.

Теоретическая часть.

Основные сведения из теоретического курса.

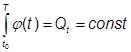

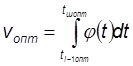

В рассмотренных ранее моделях управления ресурсами спрос на ресурсы (товары, продукты и т.п.) предполагался постоянным в течение всего цикла функционирования (периода планирования).Такой характер спроса имеет место во многих практических ситуациях, в которых приходится организовывать процесс закупок крупно-оптовых партий ресурсов с последующей их поставкой на центральный склад, с которого осуществляются мелкооптовые поставки соответствующим потребителям. Однако, наряду с указанной возникают ситуации, когда спрос на ресурсы существенно отличается от постоянного, т.е. фактически потребление ресурсов происходит неравномерно во времени, с различной интенсивностью. Использование в таких случаях моделей с постоянным спросом неизбежно будет приводить к сбоям процесса товародвижения. Причем, в одних ситуациях сбои будут происходить по причине отсутствия необходимого ресурса в необходимом количестве, а в других - по причине чрезмерных запасов. В итоге, функционирование таких организационно-экономических систем будет связано с повышенными издержками обращения, что эквивалентно потерям определенной величины прибыли и, как следствие, снижению темпов развития. Для устранения этих потерь процесс закупок и поставок необходимо осуществлять в рамках модели управления ресурсами с переменной интенсивностью спроса. Эта модель предполагает, что оценка затрат на хранение осуществляется по максимальному уровню запаса во времени за период Т, а интенсивность спроса (потребления) задана непрерывной детерминированной функцией времени ![]() , определенной на интервале Т=(t0

,tn

) Оценка затрат на хранение по максимальному уровню запаса ресурса в течение периода Т отражает довольно типичную для практики ситуацию, когда для хранения ресурсов по некоторой номенклатуре на складе выделятся фиксированная в данном периоде площадь (объем), закрепленная за ресурсами этого вида. После установления размера этой площади в данном периоде расходы на хранение данного вида ресурсов являются постоянными, не зависящими от фактического их уровня, который в некоторые моменты может быть меньше, чем размеры выделенной площади. Задача по оптимальному управлению ресурсами в рамках указанной модели сводится к следующему. Требуется определить объемы, количество и моменты поставок партий ресурсов таким образом, чтобы при условии удовлетворения заданного функцией

, определенной на интервале Т=(t0

,tn

) Оценка затрат на хранение по максимальному уровню запаса ресурса в течение периода Т отражает довольно типичную для практики ситуацию, когда для хранения ресурсов по некоторой номенклатуре на складе выделятся фиксированная в данном периоде площадь (объем), закрепленная за ресурсами этого вида. После установления размера этой площади в данном периоде расходы на хранение данного вида ресурсов являются постоянными, не зависящими от фактического их уровня, который в некоторые моменты может быть меньше, чем размеры выделенной площади. Задача по оптимальному управлению ресурсами в рамках указанной модели сводится к следующему. Требуется определить объемы, количество и моменты поставок партий ресурсов таким образом, чтобы при условии удовлетворения заданного функцией![]() спроса в объеме суммарной потребности Qт

, достигался минимум общих затрат на хранение и восполнение запаса ресурсов. В математических терминах эту задачу можно сформулировать следующим образом

спроса в объеме суммарной потребности Qт

, достигался минимум общих затрат на хранение и восполнение запаса ресурсов. В математических терминах эту задачу можно сформулировать следующим образом

![]() (1)

(1)

при условии

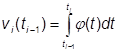

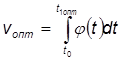

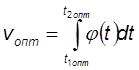

где n - число поставок, S - удельные издержки по поставкам, СТ -удельные издержки хранения ресурсов на складе,Vi (ti-1 ) - объемы поставок, t - моменты поставок. Причем, запись V1 (t0 ) означает, что первая поставка объемом V1 осуществляется в начале интервала Т, т.е. в момент t0 , а V2 (t1 ) означает, что вторая поставка размером V2 осуществляется в следующий момент времени t1 и т.д. Поскольку очередная поставка осуществляется в момент, когда уровень запаса понизится до нуля, то имеет место соотношение

,

, ![]() (2)

(2)

Имеет смысл рассматривать только случай, когда объемы поставок равны между собой, т.к. оптимальная стратегия управления лежит только в этой области. Поэтому будет иметь место выражение

![]()

Тогда целевая функция (1) может быть упрощена и представлена в следующем виде

![]() (3)

(3)

Проводя дифференцирование и приравнивая к нулю получившееся выражение, можно получить следующую формулу для определения оптимального числа поставок

![]() (4)

(4)

Учитывая естественные требования целочисленности значения nопт следует проверить неравенство

![]() (5)

(5)

![]() где [nопт

] – целая часть значения nопт

где [nопт

] – целая часть значения nопт

Если неравенство выполняется, то в качестве оптимального числа поставок принимается значение ![]() . Если неравенство имеет противоположный смысл, то в качестве оптимального числа поставок принимается значение

. Если неравенство имеет противоположный смысл, то в качестве оптимального числа поставок принимается значение ![]() . На основе определенного оптимального числа поставок

. На основе определенного оптимального числа поставок ![]() определяется оптимальный размер поставки, равный

определяется оптимальный размер поставки, равный

![]() (6)

(6)

Для определения оптимальных моментов поставок![]() используется выражение (2). Процесс вычислений носит итеративный характер и организован следующим образом. На первом шаге вычисляется значение t1опт

из соотношения

используется выражение (2). Процесс вычислений носит итеративный характер и организован следующим образом. На первом шаге вычисляется значение t1опт

из соотношения

На втором шаге на основе определенного значения t1опт вычисляется значение t2опт , используя соотношение

Таким образом, в каждом i-том шаге данной итеративной процедуры на основе информации о предыдущем моменте поставки ti -1 вычисляется оптимальный i-тый момент поставки ti опт, используя выражение

Практическая часть

Вариант №13

Исходные данные:

| Интервал планирования |

270 |

| Функция интенсивности потребления, единица ресурса/день |

|

| Удельные издержки хранения, у.е./единица ресурса за интервал функционирования |

0,4 |

| Удельные издержки по поставкам, у.е./поставку |

170 |

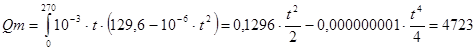

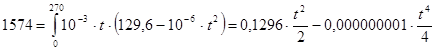

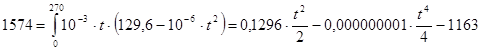

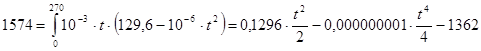

Общую потребность в некотором виде ресурса за интервал Т определим по формуле

шт.

шт.

Удельные издержки хранения СТ =0,4 у.е.ст., а расходы по одной поставке S=170 у.е.ст. Определим все параметры оптимальной стратегии управления закупками и поставками в данном случае и минимум общих издержек обращения. Поскольку интенсивность спроса в данном случае является переменной, то указанные параметры определим в рамках рассмотренной модели управления ресурсами с переменным спросом. Поэтому определим оптимальное число поставок

![]()

![]()

Для принятия окончательного решения по оптимальному числу поставок проверим выполнение неравенства.

![]()

![]()

![]()

что верно отсюда заключаем, что ![]() =3. На основании формулы (6) определяем оптимальный объем поставок

=3. На основании формулы (6) определяем оптимальный объем поставок

![]()

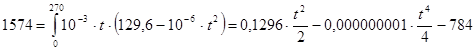

Далее, определяем оптимальные моменты поставок по формуле (2), используя описанную выше итеративную процедуру. В соответствии с этим, на первом шаге определяем значение t1опт

Отсюда находим, что

![]()

На втором шаге определяем значение t2опт , используя выражение

Отсюда получаем, что

![]()

На третьем шаге определяем значение t3опт , используя выражение

Отсюда получим, что

![]()

Далее определяем оптимальный момент последней пятой поставки t4опт , используя выражение

Отсюда определяем, что

![]()

В результате осуществления итеративной процедуры определены все моменты оптимальных поставок, причем первая поставка осуществляется в момент t0 =0 - условное начало процесса функционирования организационной системы, осуществляющей процесс закупок и поставок на склад крупно-оптовых партий товаров. Минимум издержек обращения вычисляем по формуле

![]() у.е.

у.е.

Аналитическая часть.

Для анализа модели рассчитанной выше делаем вычисление, основанное на изменении количества поставок на 50% в меньшую и большую сторону

![]() у.е.

у.е.

![]() у.е.

у.е.

и делаем вывод о том, что система достаточно чувствительна к изменению количества поставок на 50% в меньшую сторону, т.к. разница в расходах составит при этом ![]() у.е. и

у.е. и ![]() у.е. или на 12% и 7% соответственно в сторону увеличения.

у.е. или на 12% и 7% соответственно в сторону увеличения.

Экономическая часть

Из условия знаем, что для внедрения рассмотренной модели нам необходимы инвестиции в размере четверти прироста прибыли, т.е. если прирост прибыли составляет 145,2 у.е. то необходимо ![]() у.е. Банковский процент по кредиту составляет 80%. Чтобы окупить инвестиции необходим срок 1 год, т.к. банковский кредит составляет 36,3 у.е., выплата по проценту в конце года составит 29,04 у.е., а общая выплата 36,3+29,04=65,34 тыс. руб., что меньше общей суммы прибыли от внедрения.

у.е. Банковский процент по кредиту составляет 80%. Чтобы окупить инвестиции необходим срок 1 год, т.к. банковский кредит составляет 36,3 у.е., выплата по проценту в конце года составит 29,04 у.е., а общая выплата 36,3+29,04=65,34 тыс. руб., что меньше общей суммы прибыли от внедрения.

Раздел II. Оптимизация распределения инвестиций на экстенсивные и интенсивные с использованием модели экстенсивного развития организации.

Теоретическая часть.

Основные сведения из теоретического курса.

Процесс функционирования организационно-экономической системы в наиболее общем виде представляет собой процесс циклического воспроизводства (производства и потребления) совокупного ресурса. В фазе производства совокупный ресурс приобретает форму валового (общего) результата - валового продукта, который является целью производства в каждом цикле. В фазе потребления совокупный ресурс выступает в форме совокупных валовых издержек производства, являющихся единственным материальным источником и условием функционирования организационно-экономической системы. Указанные фазы сдвинуты относительно друг друга на один производственный цикл. Это значит, что если Vi представляет собой валовой продукт, основой результат производства в i-м воспроизводственном цикле, то Vi-1 представляют собой валовые издержки, единственный источник и условие функционирования организационно-экономической системы в i-м воспроизводственном цикле. Из сказанного можно заключить, что последовательность

V0 →V1 →V2 →… Vi -1 → Vi →…Vm -1 →Vm

представляет собой, в общем виде, процесс функционирования организационно-экономической системы в течение m циклов, причем V0 представляет собой начальный ресурс (капитал). Если обозначить через Vi-1,1 часть Vi-1 , потребляемую в качестве средств производства, т.е. затрат сырья, материалов, комплектующих, запчастей, оборудования, зданий, сооружений, топлива, энергии, полуфабрикатов и т.п., а через Vi-1,2 часть Vi-1 , потребляемую в качестве предметов потребления, т.е. затрат труда, эквивалентных затратам по заработной плате со всеми премиальными выплатами за счет прибыли, то справедливо соотношение

![]()

Результат функционирования организационно-экономической системы, представляющий собой валовой продукт Vi в i-м цикле, можно представить как мультипликационную комбинацию функций эффективности по экстенсивным и интенсивным факторам развития

![]()

где fэ i и fи i - функции эффективности по экстенсивным и интенсивным факторам развития в i-м цикле.

Значение функции fэ i определяется величиной Vi-1,1 и показывает какими масштабами в смысле производственных мощностей и количества рабочих мест характеризуется процесс функционирования в i-м цикле. Значение функции fи i определяется величиной Vi-1,2 и показывает какой интенсивностью использования совокупных средств производства Vi-1,1 характеризуется процесс функционирования в i-м цикле.

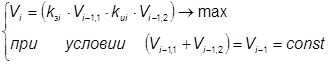

Для того, чтобы иметь наилучшую динамику процесса функционирования организационно-экономической системы и на этой основе наилучшую динамику роста величины Vi-1,2 , являющейся естественной целью социальной подсистемы, необходимо и достаточно, чтобы в каждом i-м цикле Vi достигало своего максимального значения. Тогда целевую функцию и основное ограничение организационно-экономической системы можно представить следующим образом

![]() (1)

(1)

при условии ![]()

![]() (2)

(2)

Соответствующая структурно-логическая схема процесса функционирования организационно-экономической системы может быть представлена в следующем виде для i-го цикла

Внешние платежи

Внешние платежи

Vi -1,1 [fэ i ]

Vi-1

![]()

![]() Vi-1,2

[fи

i

]

Vi-1,2

[fи

i

]

На внутреннее потребление

Величина DVi , представляющая чистый результат функционирования в i-м цикле (прибыль), используется для потребления обществом в форме различных налогов и как внутренний источник развития в форме инвестиций (экстенсивных и интенсивных). Данная структурно-логическая схема и выражения (1)-(2) представляют собой модель развития организационно-экономической системы в общем виде. Для практического использования этой модели необходимо определить конкретный вид функций fэ i и fи i . Исходя из смысла рассматриваемой задачи, эти функции должны быть непрерывно возрастающими на области определения. Отсюда можно заключить, что возможны три типа этих функций. Первый тип - скорость роста постоянна, т.е. функция является линейной. Второй тип - скорость роста возрастает, т.е. функция нелинейная и расположена выше соответствующей линейной. Третий тип - скорость роста убывающая, т.е. функция нелинейная и расположена ниже соответствующей линейной. Рассмотрим ситуацию, когда функции fэ i и fи i являются линейными, а модель развития называется линейной и имеет вид

![]()

Такая модель характеризует переходный тип развития организации, когда система переходит от экстенсивного к интенсивному типу развития. Как известно, экстенсивный тип развития имеет место тогда, когда прирост валового продукта в i-м цикле DVi обеспечивается за счет увеличения по сравнению с (i - 1)-м циклом массы средств производства без изменения по сравнению с (i -1)-м циклом интенсивности их использования, а интенсивный тип развития осуществляется тогда, когда прирост DVi обеспечивается за счет роста по сравнению с (i - 1)-м циклом интенсивности средств производства без изменения по сравнению с (i - 1)-м циклом массы средств производства. Эта модель может быть использована в практике менеджмента для стратегического планирования темпов развития организации на основе оценки эффективности освоения новых сегментов рынка. Данные о конкретных значениях функций fэ i и fи i формируются в процессе маркетинговых исследований по тем сегментам рынка, которые намечают осваивать. В рамках линейной модели рассчитываются возможные приросты прибыли (DVi ) за ряд циклов, которые можно ориентировочно иметь, осуществляя инвестирование свободного (или заемного) капитала в определенные (новые для данной организации) сегмента рынка. Там, где динамика роста величины DVi оказывается наилучшей при прочих равных условиях (равный начальный капитал V0 и т.п.), осуществляются необходимые организационные мероприятия по созданию дочерней фирмы или организации. Определение наиболее высоких темпов роста величины DVi осуществляется на основе расчета оптимальных значений параметров управления в рамках линейной модели развития следующим образом. Учитывая ограничение (4), целевую функцию (3) можно записать так

![]()

Осуществляя дифференцирование по параметру управления Vi -1,1 , определим оптимальное его значение

![]()

Соответственно, оптимальное значение другого параметра управления Vi-1,2 можно определить по формуле

![]()

Тогда максимум прироста валового продукта, т.е. прибыли DVi в i-м цикле будет равен

![]()

Оценивая DVi за определенное число циклов m для одного и того же значения начального капитала V0 для разных сегментов рынка, можно сделать конкретные выводы о предпочтительности вложения свободных (или заемных) средств в конкретный рыночный сегмент.

Практическая часть.

Вариант №13

Исходные данные:

| Число оцениваемых сегментов рынка |

2 |

| Количество циклов функционирования |

3 |

| Коэффициенты эффективности экстенсивных инвестиций по сегментам |

0,4; 0,9 у.е. средств производства/ед. инвестиций |

| Объём начального капитала |

52 у.е. |

Последовательно осуществляем расчет для 1-го и 2-го сегмента рынка.

Расчёт для первого сегмента рынка.

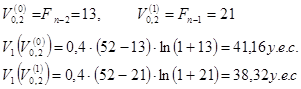

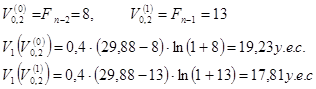

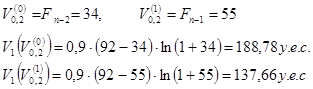

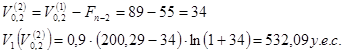

Цикл №1

Поскольку в данном случае интенсивный фактор относится к логарифмическому типу, оптимальное значение параметра управления в первом цикле будет находиться в интервале![]() у.е.ст. Для вычисления точного значения воспользуемся методом “фиктивных” точек. Сформируем последовательность F0

=F1

=1, F2

=2, F3

=3, F4

=3+2=5, F5

=5+3=8, F6

=8+5=13, F7

=13+8=21, F8

=34. Отсюда определяем n = 8. Для удобства дальнейших вычислений сформированную последовательность запишем следующим образом Fn

=34, Fn-1

=21, Fn-2

=13, Fn-3

=8, Fn-4

=5, Fn-5

=3, Fn-6

=2, Fn-7

=1. Вычислим значение целевой функции в точках

у.е.ст. Для вычисления точного значения воспользуемся методом “фиктивных” точек. Сформируем последовательность F0

=F1

=1, F2

=2, F3

=3, F4

=3+2=5, F5

=5+3=8, F6

=8+5=13, F7

=13+8=21, F8

=34. Отсюда определяем n = 8. Для удобства дальнейших вычислений сформированную последовательность запишем следующим образом Fn

=34, Fn-1

=21, Fn-2

=13, Fn-3

=8, Fn-4

=5, Fn-5

=3, Fn-6

=2, Fn-7

=1. Вычислим значение целевой функции в точках

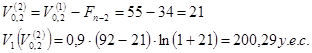

Поскольку целевая функция имеет большее значение в точке ![]() , то это значение функции запоминается, а следующее приближение значения

, то это значение функции запоминается, а следующее приближение значения![]() определяется по формуле

определяется по формуле

Сравнивая ![]() и

и ![]() запоминаем большее значение, а следующее значение целевой функции вычисляем в точке

запоминаем большее значение, а следующее значение целевой функции вычисляем в точке

Сравнивая значения целевой функции в точках ![]() и

и ![]() устанавливаем, что значение в точке

устанавливаем, что значение в точке ![]() снова оказывается лидирующим. Поэтому в следующем шаге приближение к

снова оказывается лидирующим. Поэтому в следующем шаге приближение к ![]() вычисляется по формуле

вычисляется по формуле

![]()

![]()

Сравнение значений целевой функции в точках ![]() и

и ![]() оказывается в пользу приближения

оказывается в пользу приближения ![]() . Поэтому в очередном шаге абсцисса следующего значения определяется по формуле

. Поэтому в очередном шаге абсцисса следующего значения определяется по формуле

![]()

Вычисляя значение целевой функции в точке ![]() , получим

, получим

![]()

Поскольку значение целевой функции оказалось меньшим, чем в точке ![]() , то абсцисса следующего значения определяется по формуле

, то абсцисса следующего значения определяется по формуле

![]()

Соответствующее значение целевой функции равно

![]()

Поскольку значение целевой функции оказалось меньшим, чем в точке ![]() , то абсцисса следующего значения определяется по формуле

, то абсцисса следующего значения определяется по формуле

![]()

Соответствующее значение целевой функции равно

![]()

Процесс вычисления точного значения можно считать завершенным, т.к. последнее значение абсциссы совпало с уже вычисленным на первом этапе

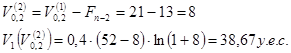

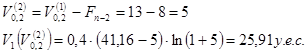

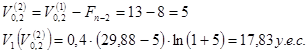

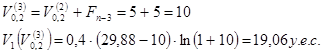

Цикл №2.

Поскольку в данном случае интенсивный фактор относится к логарифмическому типу, оптимальное значение параметра управления в первом цикле будет находиться в интервале![]() у.е.ст. Для вычисления точного значения воспользуемся методом “фиктивных” точек. Сформируем последовательность F0

=F1

=1, F2

=2, F3

=3, F4

=3+2=5, F5

=5+3=8, F6

=8+5=13, F7

=13+8=21. Отсюда определяем n = 7. Для удобства дальнейших вычислений сформированную последовательность запишем следующим образом Fn

=21, Fn-1

=13, Fn-2

=8, Fn-3

=5, Fn-4

=3, Fn-5

=2, Fn-6

=1.

у.е.ст. Для вычисления точного значения воспользуемся методом “фиктивных” точек. Сформируем последовательность F0

=F1

=1, F2

=2, F3

=3, F4

=3+2=5, F5

=5+3=8, F6

=8+5=13, F7

=13+8=21. Отсюда определяем n = 7. Для удобства дальнейших вычислений сформированную последовательность запишем следующим образом Fn

=21, Fn-1

=13, Fn-2

=8, Fn-3

=5, Fn-4

=3, Fn-5

=2, Fn-6

=1.

Вычислим значение целевой функции в точках

Поскольку целевая функция имеет большее значение в точке ![]() , то это значение функции запоминается, а следующее приближение значения

, то это значение функции запоминается, а следующее приближение значения![]() определяется по формуле

определяется по формуле

Сравнивая ![]() и

и ![]() запоминаем большее значение, а следующее значение целевой функции вычисляем в точке

запоминаем большее значение, а следующее значение целевой функции вычисляем в точке

Сравнивая значения целевой функции в точках ![]() и

и ![]() устанавливаем, что значение в точке

устанавливаем, что значение в точке ![]() оказывается лидирующим. Поэтому в следующем шаге приближение к

оказывается лидирующим. Поэтому в следующем шаге приближение к ![]() вычисляется по формуле

вычисляется по формуле

![]()

![]()

Сравнение значений целевой функции в точках ![]() и

и ![]() оказывается в пользу приближения

оказывается в пользу приближения ![]() . Поэтому в очередном шаге абсцисса следующего значения определяется по формуле

. Поэтому в очередном шаге абсцисса следующего значения определяется по формуле

![]()

Вычисляя значение целевой функции в точке ![]() , получим

, получим

![]()

Поскольку значение целевой функции оказалось меньшим, чем в точке ![]() , то абсцисса следующего значения определяется по формуле

, то абсцисса следующего значения определяется по формуле

![]()

Соответствующее значение целевой функции равно

![]()

Процесс вычисления точного значения можно считать завершенным, т.к. последнее значение абсциссы совпало с уже вычисленным на третьем этапе

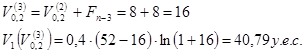

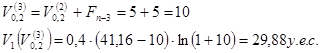

Цикл №3.

Поскольку в данном случае интенсивный фактор относится к логарифмическому типу, оптимальное значение параметра управления в первом цикле будет находиться в интервале![]() у.е.ст. Для вычисления точного значения воспользуемся методом “фиктивных” точек. Сформируем последовательность F0

=F1

=1, F2

=2, F3

=3, F4

=3+2=5, F5

=5+3=8, F6

=8+5=13, F7

=13+8=21. Отсюда определяем n = 7. Для удобства дальнейших вычислений сформированную последовательность запишем следующим образом Fn

=21, Fn-1

=13, Fn-2

=8, Fn-3

=5, Fn-4

=3, Fn-5

=2, Fn-6

=1.

у.е.ст. Для вычисления точного значения воспользуемся методом “фиктивных” точек. Сформируем последовательность F0

=F1

=1, F2

=2, F3

=3, F4

=3+2=5, F5

=5+3=8, F6

=8+5=13, F7

=13+8=21. Отсюда определяем n = 7. Для удобства дальнейших вычислений сформированную последовательность запишем следующим образом Fn

=21, Fn-1

=13, Fn-2

=8, Fn-3

=5, Fn-4

=3, Fn-5

=2, Fn-6

=1.

Вычислим значение целевой функции в точках

Поскольку целевая функция имеет большее значение в точке ![]() , то это значение функции запоминается, а следующее приближение значения

, то это значение функции запоминается, а следующее приближение значения![]() определяется по формуле

определяется по формуле

Сравнивая ![]() и

и ![]() запоминаем большее значение, а следующее значение целевой функции вычисляем в точке

запоминаем большее значение, а следующее значение целевой функции вычисляем в точке

Сравнивая значения целевой функции в точках ![]() и

и ![]() устанавливаем, что значение в точке

устанавливаем, что значение в точке ![]() оказывается лидирующим. Поэтому в следующем шаге приближение к

оказывается лидирующим. Поэтому в следующем шаге приближение к ![]() вычисляется по формуле

вычисляется по формуле

![]()

![]()

Сравнение значений целевой функции в точках ![]() и

и ![]() оказывается в пользу приближения

оказывается в пользу приближения ![]() . Поэтому в очередном шаге абсцисса следующего значения определяется по формуле

. Поэтому в очередном шаге абсцисса следующего значения определяется по формуле

![]()

Вычисляя значение целевой функции в точке ![]() , получим

, получим

![]()

Поскольку значение целевой функции оказалось меньшим, чем в точке ![]() , то абсцисса следующего значения определяется по формуле

, то абсцисса следующего значения определяется по формуле

![]()

Соответствующее значение целевой функции равно

![]()

Процесс вычисления точного значения можно считать завершенным, т.к. последнее значение абсциссы совпало с уже вычисленным на первом этапе

Прирост прибыли составляет ![]() у.е.с.

у.е.с.

Расчёт для второго сегмента рынка.

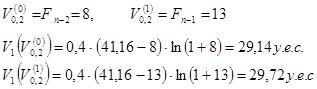

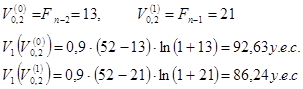

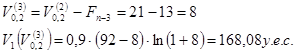

Цикл №1

Поскольку в данном случае интенсивный фактор относится к логарифмическому типу, оптимальное значение параметра управления в первом цикле будет находиться в интервале![]() у.е.ст. Для вычисления точного значения воспользуемся методом “фиктивных” точек. Сформируем последовательность F0

=F1

=1, F2

=2, F3

=3, F4

=3+2=5, F5

=5+3=8, F6

=8+5=13, F7

=13+8=21, F8

=34. Отсюда определяем n = 8. Для удобства дальнейших вычислений сформированную последовательность запишем следующим образом Fn

=34, Fn-1

=21, Fn-2

=13, Fn-3

=8, Fn-4

=5, Fn-5

=3, Fn-6

=2, Fn-7

=1. Вычислим значение целевой функции в точках

у.е.ст. Для вычисления точного значения воспользуемся методом “фиктивных” точек. Сформируем последовательность F0

=F1

=1, F2

=2, F3

=3, F4

=3+2=5, F5

=5+3=8, F6

=8+5=13, F7

=13+8=21, F8

=34. Отсюда определяем n = 8. Для удобства дальнейших вычислений сформированную последовательность запишем следующим образом Fn

=34, Fn-1

=21, Fn-2

=13, Fn-3

=8, Fn-4

=5, Fn-5

=3, Fn-6

=2, Fn-7

=1. Вычислим значение целевой функции в точках

Поскольку целевая функция имеет большее значение в точке ![]() , то это значение функции запоминается, а следующее приближение значения

, то это значение функции запоминается, а следующее приближение значения![]() определяется по формуле

определяется по формуле

Сравнивая ![]() и

и ![]() запоминаем большее значение, а следующее значение целевой функции вычисляем в точке

запоминаем большее значение, а следующее значение целевой функции вычисляем в точке

Сравнивая значения целевой функции в точках ![]() и

и ![]() устанавливаем, что значение в точке

устанавливаем, что значение в точке ![]() снова оказывается лидирующим. Поэтому в следующем шаге приближение к

снова оказывается лидирующим. Поэтому в следующем шаге приближение к ![]() вычисляется по формуле

вычисляется по формуле

![]()

![]()

Сравнение значений целевой функции в точках ![]() и

и ![]() оказывается в пользу приближения

оказывается в пользу приближения ![]() . Поэтому в очередном шаге абсцисса следующего значения определяется по формуле

. Поэтому в очередном шаге абсцисса следующего значения определяется по формуле

![]()

Вычисляя значение целевой функции в точке ![]() , получим

, получим

![]()

Поскольку значение целевой функции оказалось меньшим, чем в точке ![]() , то абсцисса следующего значения определяется по формуле

, то абсцисса следующего значения определяется по формуле

![]()

Соответствующее значение целевой функции равно

![]()

Поскольку значение целевой функции оказалось меньшим, чем в точке ![]() , то абсцисса следующего значения определяется по формуле

, то абсцисса следующего значения определяется по формуле

![]()

Соответствующее значение целевой функции равно

![]()

Процесс вычисления точного значения можно считать завершенным, т.к. последнее значение абсциссы совпало с уже вычисленным на первом этапе

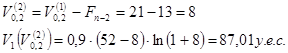

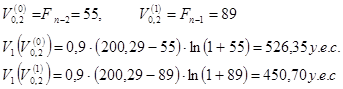

Цикл №2.

Поскольку в данном случае интенсивный фактор относится к логарифмическому типу, оптимальное значение параметра управления в первом цикле будет находиться в интервале![]() у.е.ст. Для вычисления точного значения воспользуемся методом “фиктивных” точек. Сформируем последовательность F0

=F1

=1, F2

=2, F3

=3, F4

=3+2=5, F5

=5+3=8, F6

=8+5=13, F7

=13+8=21, F8

=21+13=34, F9

=34+21=55. Отсюда определяем n = 9. Для удобства дальнейших вычислений сформированную последовательность запишем следующим образом Fn

=55, Fn-1

=34, Fn-2

=21, Fn-3

=13, Fn-4

=8, Fn-5

=5, Fn-6

=3, Fn-7

=2, Fn-8

=1.

у.е.ст. Для вычисления точного значения воспользуемся методом “фиктивных” точек. Сформируем последовательность F0

=F1

=1, F2

=2, F3

=3, F4

=3+2=5, F5

=5+3=8, F6

=8+5=13, F7

=13+8=21, F8

=21+13=34, F9

=34+21=55. Отсюда определяем n = 9. Для удобства дальнейших вычислений сформированную последовательность запишем следующим образом Fn

=55, Fn-1

=34, Fn-2

=21, Fn-3

=13, Fn-4

=8, Fn-5

=5, Fn-6

=3, Fn-7

=2, Fn-8

=1.

Вычислим значение целевой функции в точках

Поскольку целевая функция имеет большее значение в точке ![]() , то это значение функции запоминается, а следующее приближение значения

, то это значение функции запоминается, а следующее приближение значения![]() определяется по формуле

определяется по формуле

Сравнивая ![]() и

и ![]() запоминаем большее значение, а следующее значение целевой функции вычисляем в точке

запоминаем большее значение, а следующее значение целевой функции вычисляем в точке

Сравнивая значения целевой функции в точках ![]() и

и ![]() устанавливаем, что значение в точке

устанавливаем, что значение в точке ![]() снова оказывается лидирующим. Поэтому в следующем шаге приближение к

снова оказывается лидирующим. Поэтому в следующем шаге приближение к ![]() вычисляется по формуле

вычисляется по формуле

![]()

![]()

Сравнение значений целевой функции в точках ![]() и

и ![]() оказывается в пользу приближения

оказывается в пользу приближения ![]() . Поэтому в очередном шаге абсцисса следующего значения определяется по формуле

. Поэтому в очередном шаге абсцисса следующего значения определяется по формуле

![]()

Вычисляя значение целевой функции в точке ![]() , получим

, получим

![]()

Процесс вычисления точного значения можно считать завершенным, т.к. последнее значение абсциссы совпало с уже вычисленным на втором этапе

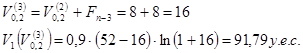

Цикл №3.

Поскольку в данном случае интенсивный фактор относится к логарифмическому типу, оптимальное значение параметра управления в первом цикле будет находиться в интервале![]() у.е.ст. Для вычисления точного значения воспользуемся методом “фиктивных” точек. Сформируем последовательность F0

=F1

=1, F2

=2, F3

=3, F4

=3+2=5, F5

=5+3=8, F6

=8+5=13, F7

=13+8=21, F8

=21+13=34, F9

=34+21=55, F10

=55+34=89, F11

=144. Отсюда определяем n = 11. Для удобства дальнейших вычислений сформированную последовательность запишем следующим образом Fn

=144, Fn-1

=89, Fn-2

=55, Fn-3

=34, Fn-4

=21, Fn-5

=13, Fn-6

=8, Fn-7

=5, Fn-8

=3, Fn-9

=2, Fn-10

=1.

у.е.ст. Для вычисления точного значения воспользуемся методом “фиктивных” точек. Сформируем последовательность F0

=F1

=1, F2

=2, F3

=3, F4

=3+2=5, F5

=5+3=8, F6

=8+5=13, F7

=13+8=21, F8

=21+13=34, F9

=34+21=55, F10

=55+34=89, F11

=144. Отсюда определяем n = 11. Для удобства дальнейших вычислений сформированную последовательность запишем следующим образом Fn

=144, Fn-1

=89, Fn-2

=55, Fn-3

=34, Fn-4

=21, Fn-5

=13, Fn-6

=8, Fn-7

=5, Fn-8

=3, Fn-9

=2, Fn-10

=1.

Вычислим значение целевой функции в точках

Поскольку целевая функция имеет большее значение в точке ![]() , то это значение функции запоминается, а следующее приближение значения

, то это значение функции запоминается, а следующее приближение значения![]() определяется по формуле

определяется по формуле

Сравнивая ![]() и

и ![]() запоминаем большее значение, а следующее значение целевой функции вычисляем в точке

запоминаем большее значение, а следующее значение целевой функции вычисляем в точке

Сравнивая значения целевой функции в точках ![]() и

и ![]() устанавливаем, что значение в точке

устанавливаем, что значение в точке ![]() оказывается лидирующим. Поэтому в следующем шаге приближение к

оказывается лидирующим. Поэтому в следующем шаге приближение к ![]() вычисляется по формуле

вычисляется по формуле

![]()

![]()

Сравнение значений целевой функции в точках ![]() и

и ![]() оказывается в пользу приближения

оказывается в пользу приближения ![]() . Поэтому в очередном шаге абсцисса следующего значения определяется по формуле

. Поэтому в очередном шаге абсцисса следующего значения определяется по формуле

![]()

Вычисляя значение целевой функции в точке ![]() , получим

, получим

![]()

Поскольку значение целевой функции оказалось меньшим, чем в точке ![]() , то абсцисса следующего значения определяется по формуле

, то абсцисса следующего значения определяется по формуле

![]()

Соответствующее значение целевой функции равно

![]()

![]()

Поскольку значение целевой функции снова оказалось меньшим, чем в точке ![]() , то абсцисса следующего значения определяется по формуле

, то абсцисса следующего значения определяется по формуле

![]()

Соответствующее значение целевой функции равно

![]()

Процесс вычисления точного значения можно считать завершенным, т.к. последнее значение абсциссы совпало с уже вычисленным на пятом этапе

Прирост прибыли и коэффициент прироста прибыли составляют соответственно ![]() у.е.с. и

у.е.с. и ![]()

Аналитическая часть.

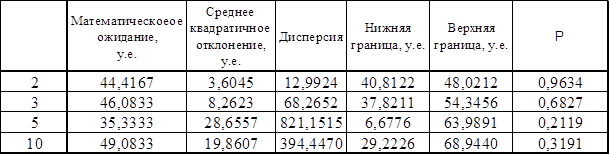

Для проведения сравнительного анализ построим сводную таблицу в которую внесём данные о приростах прибыли по каждому сегменту, циклу.

| Циклы |

Сегменты рынка |

|||||

| № 1 |

№ 2 |

|||||

| Прибыль |

Прирост |

к |

Прибыль |

Прирост |

к |

|

| у.е.с. |

у.е.с. |

у.е.с. |

у.е.с. |

|||

| Начальный капитал |

52 |

- |

- |

52 |

- |

- |

| 1 |

41,16 |

-10,84 |

0,79 |

92,63 |

40,63 |

1,78 |

| 2 |

29,88 |

-11,28 |

0,73 |

200,29 |

107,66 |

2,16 |

| 3 |

29,23 |

-0,65 |

0,98 |

535,82 |

335,53 |

2,68 |

На основании сводной таблицы можно сделать следующие выводы:

- Очевидно, что первый сегмент рынка убыточен (в сумме убытки составляют 52-29,23=22,77 у.е.с.). Это можно объяснить небольшим коэффициентом эффективности экстенсивных инвестиций (0,4). При расчёте установлено оптимально распределение совокупных ресурсов, при котором величина убытков минимальна.

- Втором сегмент рынка интересен с точки зрения получения прибыльности (прирост прибыли составляет 480,82 у.е.с.)

- Самым эффективным циклом и в первом и во втором сегменте является 3-й цикл. Действительно, с первом сегменте имеем самый минимальный убыток (0,65 у.е.с.), а во втором сегменте самый большой прирост прибыли (335,53 у.е.с.)

Учитывая вышесказанное можно сделать вывод о целесообразности вложения средств во второй сегмент рынка, т.к. именно в нем можно не только избежать возможных убытков но и получить значительную прибыль.

Экономическая часть

Для расчёта экономической эффективности сравним две модели распределения совокупных ресурсов: оптимальной и распределения в равных долях

Соответственно имеем

![]() для оптимальной модели и

для оптимальной модели и

![]() для модели с распределением с равных долях

для модели с распределением с равных долях

Разница составит ![]()

По условию известно, что банковский кредит равен четверти максимума прибыли, т.е. ![]() и 80% годовых выплат. Чтобы найти срок окупаемости данных инвестиций составляем уравнение

и 80% годовых выплат. Чтобы найти срок окупаемости данных инвестиций составляем уравнение![]() , где за

, где за ![]() примем срок окупаемости. Отсюда

примем срок окупаемости. Отсюда ![]() , округляя до целого, получаем 12 лет. Это срок необходимый для того, чтобы окупить вложения в этот проект.

, округляя до целого, получаем 12 лет. Это срок необходимый для того, чтобы окупить вложения в этот проект.

Раздел III. Использование моделей минимизации рисков.

Теоретическая часть.

В условиях рыночной экономики на конечный результат деятельности хозяйствующего субъекта (прибыль, доходы, объем продаж и т. п.) действует значительное число трудно предсказуемых факторов, таких как, уровень спроса и предложения, цены и тарифы, уровень деловой активности, денежные доходы населения, процентные ставки по кредитам и тому подобное. В итоге экономические результаты деятельности организации оказываются вероятностными величинами и могут быть предсказаны с некоторой долей достоверности или риска. Для того чтобы б таких условиях формировать рациональную стратегию управления организацией необходимо учитывать ряд положений сформулированных в рамках теории риска. Рассмотрим эти положения. Первое положение заключается в том, что» вместо детерминированных, жестко фиксированных значений результирующих показателей деятельности организации (например, прибыль, доходы, объемы продаж) необходимо рассматривать их вероятностные оценки, в качестве которых на практике наиболее часто используются такие как математическое ожидание и среднеквадратичное отклонение или дисперсия. Таким, образом, при оценке деятельности организации вводится величина математического ожидания значения некоторого результирующего показателя. Исходя из этого критерия, необходимо выбирать такую стратегию управления, при которой математическое ожидание значения оценочного показателя (например, прибыли или доходов] при прочих равных условиях) окажется наибольшим. Например, если стратегия управления А позволяет получить нормативную прибыль от реализации продукта 1 в размере 100 у.е. с вероятностью 0,5 или от реализации продукта;2 в размере 200 у.е. с вероятностью 0,5, а стратегия управления Б при тех же условиях позволяет получить нормативную прибыль от реализации продукта 1 в размере 150 у.е. с вероятностью 0,5 или от реализации продукта 2 в размере 250 у.е. с вероятностью 0,5 то, стратегия Б, при прочих равных . условиях, является более предпочтительной так как, обеспечивает среднюю величину нормативной прибыли по указанным продуктам (математическое ожидание) равную 200 у.е. в то время как, стратегия А обеспечивает среднюю величину нормативной прибыли равную 150 у.е. Однако, очень часто в практических задачах менеджмента использование только одного указанного выше критерия, является недостаточным для принятия окончательного решения о предпочтительности той или иной стратегии управления. Дело в том, что помимо самой величины среднего значения оценочного показателя для менеджеров имеет важное значение возможность отклонения его фактического значения от наиболее вероятного среднего. Поэтому имеет место второе положение теории риска в соответствии, с которым необходимо дополнительно сравнивать между собой альтернативные стратегии управления также и по величине отклонения фактических значений оценочного показателя от его среднего значения. На практике для этих целей используют ветчину среднеквадратичного отклонения или дисперсию. В рассмотренном выше примере величина среднеквадратичного отклонения для стратегии А совпадает с аналогичной величиной для стратегии Б и составляет, очевидно, +/- 50 у.е., что сразу выделяет стратегию Б как более предпочтительную. Однако, такое совпадение является частным случаем, а в наиболее общей ситуации эти величины не совпадают, т.е. среднеквадратичное отклонение для стратегии А - sа будет либо больше такой же оценки по стратегии Б - sб , либо наоборот. Если будет иметь место первый случай, т.е. sа > sб и при этом среднее значение прибыли по стратегии А будет меньше, чем аналогичная величина по стратегии Б, то выбор в пользу стратегии Б как лучшей по прибыли и по риску является очевидным. Для иллюстрации рассмотрим следующий пример. Пусть стратегия А такая же как в рассмотренном выше примере, а стратегия Б позволяет получать нормативную прибыль в размере 150 у.е. с вероятностью 0,5 по продукту 1 или 220 у.е. с вероятностью 0,5 по продукту 2. Очевидно, что средняя нормативная прибыль по стратегии Б составит 185 у.е., что выше, чем Ма =150у.е. и при этом sа = 35у.е. < sб = 50 у.е. Так как стратегия Б обеспечивает большую среднюю нормативную прибыль и при этом с меньшим разбросом, а значит и более надежно, то сточки зрения менеджера эта стратегия будет лучшей. Рассмотренный случай соответствует ситуации, когда первый и второй критерий, сформулированные в рамках первого и второго положений теории риска, не противоречат друг другу. Однако в практике менеджмента могут возникать ситуации, когда эти критерии оказываются противоречивыми. Это будет иметь место, когда sа < sб и при этом как и ранее Ма < Мб. Рассмотрим снова числовой пример. Пусть стратегия А остается прежней, а стратегия Б обеспечивает 50 у.е. нормативной прибыли по продукту 1 с вероятностью 0,5 или 300 у.е. по продукту 2 с вероятностью 0,5. Тогда sа =50 у.е. будет меньше, чем sб =125 у.е. и при этом Ма =150. у.е., Мб=175 у.е. Исходя из первого критерия, лучше является стратегия Б, т.к. обеспечивает большую величину средней прибыли на 25 у.е. = (175-150) у.е., а исходя из второго критерия лучшей является стратегия А, т.к. она характеризуется . меньшей величиной среднеквадратичного отклонения и дисперсией, т.е. ее реализация связана с меньшим риском. Для выбора лучшей стратегии в данном случае необходимо использовать третье положение теории риска в соответствии с которым указанная ситуация должна быть оценена по критерию предельной полезности. Этот критерий выражает субъективное представление менеджера о полезности возможного выигрыша некоторой дополнительной величины результата (прибыли) относительно альтернативной, менее рискованной, более надежней стратегии управления и ущерба, возникающего в результате возможной потери, недополучения некоторой величины результата при проигрыше по сравнению с указанной альтернативной стратегией. Применяя этот критерий к рассмотренной выше ситуации, менеджер поступает следующим образом. Если по его субъективной оценке ценность, полезность выигрыша в размере до 100 у.е, при благоприятном исходе выше, чем ущерб в размере до 50 у.е. при неблагоприятном исходе, то предпочтительной является стратегия Б. Если же в данной конкретной ситуации менеджер решит, что более важным является недопущение проигрыша, минимизация риска, то предпочтительной оказывается стратегия А. Однако критерий предельной полезности, как и предыдущие два, является ограниченным. Это происходит тогда, когда при рассмотрении нескольких стратегий управления они оказываются равноценными, т.к. субъективно предельные полезности у них будут одинаковы. Рассмотрим следующий числовой пример. Пусть стратегия А позволяет получать 80 у.е. нормативной прибыли с вероятностью 0,5 для продукта 1 или 130 у.е. прибыли с вероятностью 0,5 для продукта 2, а стратегия Б позволяет получать 60 у.е. нормативной прибыли с вероятностью 0,5 по продукту 1 или 160 у.е. с вероятностью 0,5 по продукту 2. Кроме того, существует стратегия В, которая обеспечивает получение 50 у.е, нормативной прибыли с вероятностью 0,5 по продукту 1 или 180 у.е. прибыли с вероятностью 0,5 по продукту 2. Математические ожидания прибыли для указанных стратегий будут равны соответственно Ма=105 у.е., Мб=110у.е., Мв=115 у.е., а среднеквадратичные отклонения составят sа =25 у.е., sб =50 у.е., sв =52,5 у.е. По указанным трем точкам можно, построить кривую безразличия, откладывая значения sа , sб , sв по оси абсцисс, а соответствующие Ма, Мб ,Мв по оси ординат. Эта кривая отражает объективную закономерность рыночной экономики, в соответствии, с которой большая ожидаемая величина результата (прибыли) связана, как правило, с большими рисками. Эта закономерность имеет следующее объяснение. Дело в том, что большая прибыль, как правило, формируется в более сложных организационных системах, характеризующихся большими масштабами и интенсивностью функционирования. Это следует из общей модели функционирования организационных систем, рассмотренной в предыдущих лекциях. Но увеличение сложности организации неизбежно связано со снижением надежности, большими рисками ее функционирования, т.к. по формуле вероятности совместных событий для т независимых испытаний вероятность конечного результата (ожидаемой величины прибыли) будет равна

Р(А)=Р1(А1)*Р2(А2)*…*Рт(Ат),

где А1 , А2 , ... ,Ат - компоненты, подсистемы организации (события в схеме независимых испытаний,

Р1 (А1 ), P2 (A2 ), …, Рт(Ат) - вероятности обеспечения заданного уровня функционирования подсистем организации, (вероятности наступления событий А1 , А2 , ..., Ат в схеме независимых испытаний,

т - количество компонентов, подсистем организации.

Для выбора предпочтительной стратегии управления в указанном случае необходимо применить четвертое положение теории риска, которое рекомендует в данной ситуации оценивать альтернативные стратегии по коэффициенту риска в сочетании с математическим ожиданием результата (прибыль). Коэффициент риска выражает вероятность выхода ожидаемой величины результата за нижнюю границу доверительного интервала, либо за интервал, место этого показателя может также использоваться его обратная величина — коэффициент доверия, выражающий вероятность невыхода ожидаемой величины результата за нижнюю границу доверительного интервала, либо за интервал. В соответствии с четвертым положением, выбор лучшего варианта стратегии управления необходимо делать исходя из заданного коэффициента риска или доверия на максимум ожидаемой прибыли, либо исходя из заданного среднего значения прибыли на минимум коэффициента риска или максимум коэффициента доверия. Если предположить, что в рассмотренном выше примере распределение прибыли по продуктам для всех оцениваемых стратегий является нормальным, что обычно имеет место на практике, то вероятности нахождения прибыли в пределах ±s по всем стратегиям будут равны между собой и составят величину 0,6826, которая и определяет значение коэффициента доверия. Соответственно, коэффициенты риска для всех стратегий будут также равны и составят величину КРА=КРБ=КРВ=0,3174. Рассмотрим доверительные интервалы для, этих значений коэффициента риска. Для стратегии А этот интервал будет равен (80-130) у.е., для стратегии Б - (60-160) у.е. и для стратегии В - (62,8-167,2) у.е. Сразу можно заметить, что стратегия В является лучшей, чем стратегия Б как по нижней, так и по верхней границе и следовательно по среднему значению. Поэтому далее необходимо сделать выбор между стратегиями А и В. Сложность выбора в данном случае заключается в том, что при одинаковых рисках стратегия А является лучшей по нижней границе, а стратегия Б по нижней. Для того, чтобы осуществить объективный выбор необходимо, очевидно, сравнить риски для одинаковых границ доверительного интервала. Начнем с нижней границы. Поскольку лучшей является нижняя граница в стратегии А, примем ее за базу. Риск получить прибыль меньше 80 у.е. в стратегии А, как это можно определить по таблицам нормального распределения, составляет 0,1587, а аналогичный риск для стратегии В составляет 0,2514, что выше, на величину 0,0927. При этом возможная потеря прибыли для стратегии В не превысит (80-52,8)=17,2 у.е. С другой стороны эта стратегия содержит в себе возможность компенсаций этого риска за счет превышения верхней границы доверительного интервала прибыли стратегии А на величину (167,2-130}=37,2 у.е. При этом вероятность получения дополнительной прибыли в пределах 37,2 у.е. составит величину (0,8413-0,6141 )=0,2272, что в 2,5 раза выше, чем вероятность возникновения ущерба в пределах 17,2 у.е. Т.о. ситуация является несимметричной, что позволяет сделать обоснованный выбор в пользу стратегии В. В самом деле, математическое ожидание ущерба составляет величину (17,2*0,0927)= 1,59444 у.е., а математическое ожидание дополнительной прибыли в случае использования стратегии В составит величину (37,2*0,2272)=8,45184у.е, В итоге общая величина математического ожидания получения дополнительной прибыли составит величину (8,45184-1,59444)=6,8574 у.е., что однозначно определяет стратегию В, как лучшую. В рамках рассмотренного четвертого положения теории риска возникает проблема определения оптимальной величины риска. Дело в том, что рисками можно управлять, т.е. создавать системы по удержанию рисков в определенных пределах. Однако создание таких систем связанно с осуществлением, как правило значительных затрат. С другой стороны, системы управления рисками обеспечивают получение дополнительных результатов (прибыли). Т.о. возникает дилемма, что выгоднее нести потери, связанные с рисками, либо затратить некоторые средства по созданию систем снижения рисков. Решение этой задачи в каждом конкретном случае связанно с построением соответствующих моделей анализа рисков, в которых учитывается и соизмеряется влияние наиболее существенных факторов действующих на конечный результат операции (прибыль). В рамках таких моделей можно решить в конкретном случае, что важнее добиться увеличения прибыли на 5-10% или нести соответствующие убытки? Что выгоднее осуществить затраты, связанные со страховкой, либо нести потери, связанные с повышенными рисками? Наиболее часто потери от рисков возникают из-за дефицита в.. различных его формах. Примерами могут служить угон автомобиля, пожар, или непосредственный дефицит ресурсов, вызвавший остановку производства, конвейера и т.п. Наиболее часто модели анализа рисков базируются на нормальном законе распределения вероятностей. В этом случае справедлива следующая формула для определения оптимальной величины коэффициента риска.

![]()

где С1 - удельные издержки, связанные с поддержанием функционирования организационной системы,

С2 - удельные издержки, связанные с прерывание процесса функционирования организационной системы (удельные издержки дефицита).

На практике величина С2 , как правило, в 10-100 раз превышает величину С1 , поэтому оптимальные значения коэффициента риска на практике находятся в пределах 0,1 - 0,01. Это значит, что если покупается автомобиль без средств защиты от угона стоимостью 10000 долларов и существует начальная вероятность его угона -(коэффициент риска) равная 0,1, то возникает постоянная средняя

Практическая часть.

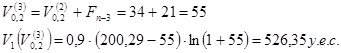

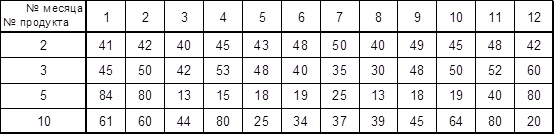

В процессе выполнения задания решается следующая задача, сформулированная в рамках модели минимизации риска. Торговая фирма осуществляет на рынке товаров народного потребления продажу продуктов четырех наименований. Валовая (до уплаты налогов )прибыль ( в тыс. у.е.) по реализации по этим продуктам за последние 12 месяцев работы приведена в следующей таблице исходных данных.

Определяем:

- математическое ожидание валовой прибыли по каждому продукту. Она составляет для продукта:

№ 2 – 44,417 у.е.

№ 3 – 46,083 у.е. – продукт с максимальным показателем

№ 5 – 35,333 у.е.

№ 10 – 49,083 у.е. – продукт с максимальным показателем

- среднеквадратичное отклонение, которое составляет для продукта:

№ 2 – 3,605 у.е. – продукт с минимальным отклонением

№ 3 – 8,262 у.е. - продукт с минимальным отклонением

№ 5 – 28,656 у.е.

№ 10 – 19,861 у.е.

- дисперсию, которая составляет для продукта:

№ 2 – 12,992 у.е.

№ 3 – 68,265 у.е.

№ 5 – 821,152 у.е.

№ 10 – 394,447 у.е.

- фактические верхние и нижние границы валовой прибыли, соответствующие нормированным границам и доверительной вероятности Рдов =0,6826, которые составляют для продукта:

№ 2 – нижняя граница - 40,812 у.е., верхняя граница – 48,021 у.е.

№ 3 – нижняя граница – 37,821 у.е., верхняя граница – 54,346 у.е.

№ 5 – нижняя граница – 6,678у.е., верхняя граница – 63,989у.е.

№ 10 – нижняя граница – 29,223 у.е., верхняя граница – 68,994 у.е.

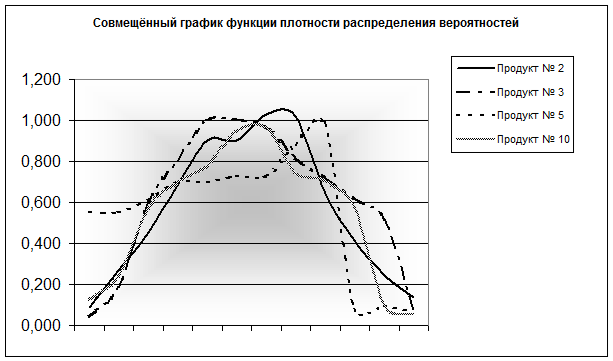

Имея вышеуказанные расчёты можно определиться с выбором базового продукта, коим, очевидно, будет являться продукт №3. Действительно, данный продукт становится базовым, т.к. имеет оптимальные показатели сразу по двум показателям (математическое ожидание и среднеквадратичное отклонение).

Далее необходимо сделать выбор между продуктами № 2 и № 10. По критерию предельной полезности развитие по обеим стратегиям является равноценным, а первый и второй критерии являются противоречивыми. Для объективного выбора используем четвёртый критерий теории риска. Находим коэффициенты вероятности получения прибыли для этих продуктов по отношению к нижней границе продукта №3, которые составляют:

№ 2 –по нижней границе 0,03363, по верхней 0,9970 Þ

![]()

№ 10 –по нижней границе 0,2853, по верхней 0,6044 Þ

![]()

Коэффициенты риска соответственно равны:

Для № 2 ![]()

Для № 10 ![]()

Приведённые выше вычисления определяют выбор именно продукта №2, т.к. он имеет более высокую вероятность получения прибыли и более низкий коэффициент риска в сравнении с продуктом № 10 в интервале продукта № 3 (более чем в три раза по вероятности)

Для полного представления всех расчётов занесём данные в сводную таблицу.

Расчетные данные для построения графиков функции плотности распределения вероятностей (нормальный закон).

Для продукта №2

| Месяцы |

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

11 |

12 |

| Продукт №2 |

40 |

40 |

41 |

42 |

42 |

43 |

45 |

45 |

48 |

48 |

49 |

50 |

| Р(Xi ) |

0,267 |

0,267 |

0,451 |

0,682 |

0,682 |

0,901 |

1,018 |

1,018 |

0,416 |

0,416 |

0,243 |

0,135 |

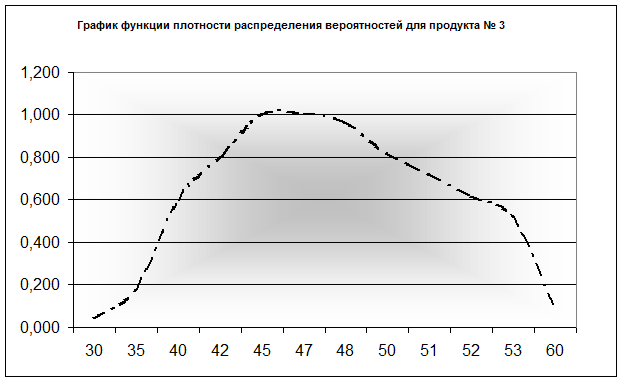

Для продукта №3

| Месяцы |

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

11 |

12 |

| Продукт №3 |

30 |

35 |

40 |

42 |

45 |

48 |

48 |

50 |

50 |

52 |

53 |

60 |

| Р(Xi ) |

0,042 |

0,185 |

0,601 |

0,803 |

1,002 |

0,967 |

0,967 |

0,818 |

0,818 |

0,618 |

0,515 |

0,078 |

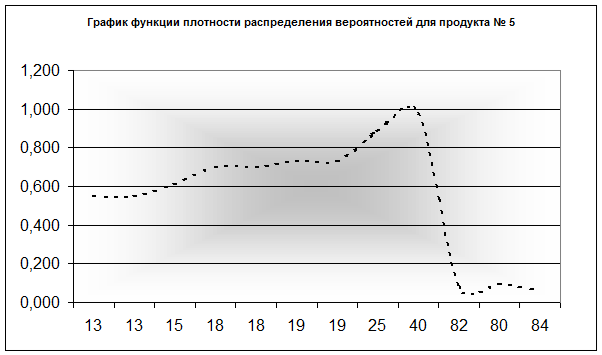

Для продукта №5

| Месяцы |

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

11 |

12 |

| Продукт №5 |

13 |

13 |

15 |

18 |

18 |

19 |

19 |

25 |

40 |

80 |

80 |

84 |

| Р(Xi ) |

0,550 |

0,550 |

0,610 |

0,699 |

0,699 |

0,728 |

0,728 |

0,884 |

0,979 |

0,094 |

0,094 |

0,061 |

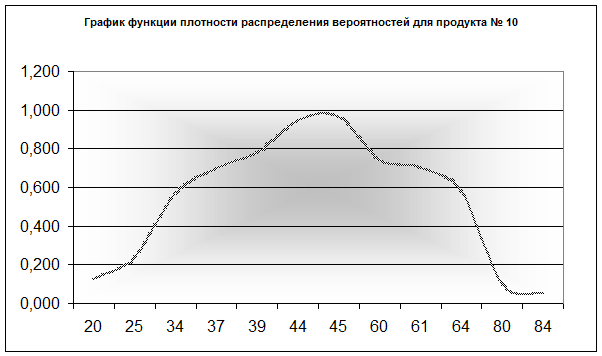

Для продукта №10

| Месяцы |

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

11 |

12 |

| Продукт №10 |

20 |

25 |

34 |

37 |

39 |

44 |

45 |

60 |

61 |

64 |

80 |

84 |

| Р(Xi ) |

0,125 |

0,238 |

0,570 |

0,699 |

0,781 |

0,945 |

0,967 |

0,747 |

0,706 |

0,577 |

0,097 |

0,053 |

Аналитическая часть.

В данной Приведённые выше вычисления определяют выбор именно продукта №2, т.к. он имеет более высокую вероятность получения прибыли и более низкий коэффициент риска в сравнении с продуктом № 10 в интервале продукта № 3 (более чем в три раза по вероятности)

Экономическая часть

Из задания имеем:

срок службы проекта – 5 лет

инвестиции в размере - 250% от фактического среднего значения валовой прибыли

эксплуатационные затраты – 2%

среднегодовой прирост валовой прибыли после внедрения проект – 50%

среднегодовая ставка рефинансирования – 0,6

среднегодовой темп инфляции – 0,4

Расчёт экономической эффективности осуществляется по формуле

![]() , где

, где

К- капитальные единовременные затраты, руб.

Тсл – срок службы проекта, лет,

![]() норма дисконта, равная фактически ставке процента по долгосрочным ссудам на рынке капитала, где

норма дисконта, равная фактически ставке процента по долгосрочным ссудам на рынке капитала, где

rp - реальная ставка банковского рефинансирования, очищенная от инфляции.

Все данные и расчёты заносим в таблицу.

По продукту № 3

| Показатели |

Годы службы проекта |

|||||

| 0 |

1 |

2 |

3 |

4 |

5 |

|

| Затраты, отток денежных средств, тыс. у.е. |

115,2 |

0,92 |

0,92 |

0,92 |

0,92 |

0,92 |

| Результат, приток денежных средств, тыс. у.е. |

0 |

69,12 |

69,12 |

69,12 |

69,12 |

69,12 |

| Чистый доход от реализации проекта, тыс. у.е. |

-115,2 |

68,2 |

68,2 |

68,2 |

68,2 |

68,2 |

| Норма дисконта |

- |

0,83 |

0,69 |

0,58 |

0,48 |

0,4 |

| Чистый дисконтированный доход, тыс. у.е. |

- |

56,606 |

47,058 |

39,556 |

32,736 |

27,28 |

| Реальная ценность проект, тыс. у.е. |

-115,2 |

-58,594 |

-11,536 |

28,02 |

60,756 |

88,036 |

На третьем году жизни проекта реальная ценность поменяла свой знак с «–» на «+», т.о. проект окупиться на указанных условия через 3 года.

По продукту № 2

| Показатели |

Годы службы проекта |

|||||

| 0 |

1 |

2 |

3 |

4 |

5 |

|

| Затраты, отток денежных средств, тыс. у.е. |

111,04 |

2,22 |

2,22 |

2,22 |

2,22 |

2,22 |

| Результат, приток денежных средств, тыс. у.е. |

0 |

66,62 |

66,62 |

66,62 |

66,62 |

66,62 |

| Чистый доход от реализации проекта, тыс. у.е. |

-111,04 |

64,40 |

64,40 |

64,40 |

64,40 |

64,40 |

| Норма дисконта |

- |

0,83 |

0,69 |

0,58 |

0,48 |

0,40 |

| Чистый дисконтированный доход тыс. у.е. |

- |

53,45 |

44,44 |

37,35 |

30,91 |

25,76 |

| Эффект, тыс. у.е. |

-111,04 |

-57,59 |

-13,15 |

24,20 |

55,11 |

80,87 |