| Скачать .docx |

Реферат: Учебное пособие: Методические указания для выполнения курсовой работы по дисциплине «страхование на транспорте»

МЕТОДИЧЕСКИЕ УКАЗАНИЯ

ДЛЯ ВЫПОЛНЕНИЯ КУРСОВОЙ РАБОТЫ ПО ДИСЦИПЛИНЕ

«СТРАХОВАНИЕ НА ТРАНСПОРТЕ»

для студентов специальности

080502 – Экономика и управление на предприятиях (транспорт)

Омск – 2006

Федеральное агентство по образованию

Сибирская государственная автомобильно-дорожная академия

(СибАДИ)

Кафедра экономики и управления предприятиями

МЕТОДИЧЕСКИЕ УКАЗАНИЯ

ДЛЯ ВЫПОЛНЕНИЯ КУРСОВОЙ РАБОТЫ

ПО ДИСЦИПЛИНЕ

«СТРАХОВАНИЕ НА ТРАНСПОРТЕ»

для студентов специальности

080502 – Экономика и управление на предприятиях (транспорт)

Составители: В.Н. Меньков, Я.В. Квинт, С.А. Богданова

Омск

Издательство СибАДИ

2006

УДК 65.012.25

ББК 65.9 (2) 29

Рецензент канд. техн. наук, доцент В.И.Белых

Работа одобрена методической комиссией факультета «Экономика и управление» в качестве методических указаний для выполнения курсовой работы по дисциплине «Страхование на транспорте» для студентов специальности 080502.

Методические указания для выполнения курсовой работы по дисциплине «Страхование на транспорте» для студентов специальности 080502 – Экономика и управление на предприятиях (транспорт)/ Сост.: В.Н. Меньков, Я.В. Квинт, С.А. Богданова. – Омск: Изд-во СибАДИ, 2006. - 24 с.

Приведены рекомендации по решению типовых задач по дисциплине «Страхование на транспорте», предназначенных для выполнения курсовой работы. Методические указания рекомендованы для студентов всех форм обучения по специальности 080502.

Табл.7. Прил.2. Библиогр.: 14 назв.

© Составители В.Н. Меньков,

Я.В. Квинт, С.А. Богданова, 2006

Содержание

| Введение………………………………………………………… |

4 |

| Порядок выполнения курсовой работы……………………….. |

4 |

| 1. Теоретическая часть ……………………………………….. |

5 |

| 2. Практическая часть ………………………………………... |

6 |

| 2.1. Построение страховых тарифов по рисковым видам страхования ………………………….. |

6 |

| 2.2. Расчет тарифных ставок по методике, предлагаемой статистиками………………………………... |

9 |

| 2.3. Определение ущерба и страхового возмещения в имущественном страховании……………… |

13 |

| 2.4. Определение ущерба и страхового возмещения торговым предприятиям при гибели товаров в результате страхового случая…………………………………………... |

13 |

| 2.5. Страхование гражданской ответственности владельцев транспортных средств и перевозчиков………. |

15 |

| 2.6. Страхование гражданской ответственности владельцев транспортных средств………………………… |

16 |

| 2.7. Страхование ответственности перевозчиков………… |

17 |

| Вопросы для защиты курсовой работы……………………….. |

21 |

| Библиографический список……………………………………. |

24 |

| Приложения……………………………………………………... |

25 |

Введение

Цель данных методических указаний к выполнению курсовой работы – предоставление студентам теоретических, методических основ осуществления страховых операций.

Страхование как система защиты имущественных интересов граждан, организаций и государства является необходимым элементом современного общества. Оно обеспечивает непрерывность всех видов общественно-полезной деятельности, а также поддержание уровня жизни, доходов людей при наступлении страховых случаев.

Изучение дисциплины «Страхование на транспорте» является составным элементом специальной подготовки экономистов-менеджеров, работающих на транспортных предприятиях. Знание теории и практики страхования позволяет специалистам ориентироваться на рынке страховых услуг, грамотно проводить работу по организации страхования, осознанно взаимодействовать с отечественными и международными страховщиками.

Данные методические указания должны помочь будущим специалистам в овладении навыками расчета тарифных ставок по данным страховой статистики, определения ущерба в имущественном страховании, а также в усвоении правил страхования при перевозках грузов и пассажиров.

Порядок выполнения курсовой работы

Курсовая работа выполняется по индивидуальному заданию, которое выдается каждому студенту. Номер варианта определяется условиями, указанными в табл. 1.

Таблица 1

Выбор номера индивидуального задания

| Предпоследняя цифра номера зачетной книжки |

Последняя цифра номера зачетной книжки |

|||||||||

| 0 |

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

|

| 0 |

1 |

21 |

11 |

9 |

19 |

7 |

16 |

5 |

15 |

10 |

| 1 |

2 |

20 |

10 |

10 |

20 |

8 |

15 |

6 |

16 |

9 |

| 2 |

3 |

19 |

1 |

11 |

21 |

9 |

14 |

7 |

17 |

8 |

| 3 |

4 |

18 |

2 |

12 |

22 |

10 |

13 |

8 |

18 |

7 |

| 4 |

5 |

17 |

3 |

13 |

1 |

22 |

12 |

9 |

19 |

6 |

| 5 |

6 |

16 |

4 |

14 |

2 |

21 |

11 |

10 |

20 |

5 |

| 6 |

7 |

15 |

5 |

15 |

3 |

20 |

1 |

11 |

21 |

4 |

| 7 |

8 |

14 |

6 |

16 |

4 |

19 |

2 |

12 |

22 |

3 |

| 8 |

9 |

13 |

7 |

17 |

5 |

18 |

3 |

13 |

12 |

2 |

| 9 |

22 |

12 |

8 |

18 |

6 |

17 |

4 |

14 |

11 |

1 |

Курсовая работа должна иметь следующее содержание:

· титульный лист;

· оглавление (содержание) с указанием разделов, подразделов и нумерации страниц;

· введение;

· теоретическую часть;

· практическую часть;

· заключение;

· список использованных источников.

1. Теоретическая часть

В теоретической части должна быть раскрыта сущность определенного вопроса. Тематика вопросов распределяется по вариантам.

Примерный перечень теоретических вопросов

1. Страхование жизни.

2. Медицинское страхование.

3. Страхование финансовых рисков.

4. Личное страхование.

5. Страхование имущества.

6. Страхование грузов.

7. Фонд социального страхования.

8. Транспортное страхование во внешнеэкономической деятельности.

9. Транспортное страхование при морской перевозке грузов.

10. Транспортное страхование при перевозке грузов воздушным транспортом.

11. Транспортное страхование при железнодорожной перевозке грузов.

12. Транспортное страхование при перевозке грузов автомобильным транспортом.

13. Особенности страхования в строительстве.

14. Страхование основных производственных фондов предпринимательских фирм.

15. Страхование воздушного транспорта и ответственности перевозчика.

16. Страхование экологических рисков.

17. Страхование банковских рисков.

18. Страхование предпринимательских рисков.

19. Страхование гражданской ответственности владельцев транспортных средств.

20. Основы перестрахования.

21. Брачный контракт, как один из видов имущественного страхования.

22. Туристское страхование граждан.

2. Практическая часть

Практическая часть служит для раскрытия умения студентов производить расчет основных экономических показателей страхования. Она включает в себя основные типовые задачи страхования, являющиеся основой страховых операций.

2.1. Построение страховых тарифов по рисковым видам страхования

Страховой тариф (тарифная ставка или брутто-ставка) представляет собой ставку взноса с единицы страховой суммы или объекта страхования. Обычно за единицу страховой суммы принимают 100 руб.

Страховые тарифы часто указывают в процентах от страховой суммы.

С помощью страхового тарифа определяется величина страховой премии (взноса), которую страхователь должен заплатить страховщику за страхование.

Страховая премия СП определяется следующим образом:

![]() ,

,

где Sn – страховая сумма, руб.; СТ – страховой тариф, %.

Брутто-ставка Тб состоит из нетто-ставки Тн и нагрузки Н.

Нетто-ставка предназначена для формирования страхового фонда, используемого для текущих страховых выплат при наступлении страховых случаев и создания страховых резервов.

Нагрузка обеспечивает поступление средств, используемых для покрытия расходов на ведение дела по страховым операциям, а также для формирования фонда предупредительных мероприятий и плановой прибыли.

Распоряжением № 02-03-36 от 8.08.96 г. Росстрахнадзор утвердил две методики расчета тарифных ставок по рисковым видам страхования.

Первая методика применяется при следующих условиях:

1) существует статистика либо какая-то другая информация по рассматриваемому виду страхования, что позволяет оценить следующие величины:

![]() – вероятность наступления страхового случая по одному договору страхования;

– вероятность наступления страхового случая по одному договору страхования;

![]() – средняя страховая сумма по одному договору страхования;

– средняя страховая сумма по одному договору страхования;

![]() – среднее возмещение по одному договору страхования при наступлении страхового случая;

– среднее возмещение по одному договору страхования при наступлении страхового случая;

2) предполагается, что не будет опустошительных событий, когда одно событие влечет за собой несколько страховых случаев;

3) расчет тарифов проводится при заранее известном количестве договоров n, которые предполагается заключить со страхователями.

Нетто-ставка Тн состоит из двух частей – основной части То и рисковой надбавки Тр :

![]() ,

,

Основой расчета основной части нетто-ставки является убыточность страховой суммы, которая зависит от вероятности наступления страхового случая Р и коэффициента тяжести ущерба Кту .

![]() ,

,

где m – число пострадавших объектов; n – число застрахованных объектов.

.

.

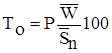

Основная часть нетто-ставки определяется по формуле

.

.

Рисковая надбавка вводится для того, чтобы учесть неблагоприятные колебания показателя убыточности страховой суммы, который определяется отношением выплаченного страхового возмещения к страховой сумме всех объектов страхования.

Возможны два варианта расчета рисковой надбавки:

1. При наличии статистики о страховых возмещениях и возможности вычисления среднеквадратического отклонения возмещений при наступлении страховых случаев рисковая надбавка рассчитывается для каждого риска:

,

,

где ![]() – среднеквадратическое отклонение возмещений.

– среднеквадратическое отклонение возмещений.

2. При отсутствии данных о среднеквадратическом отклонении страхового возмещения рисковая надбавка определяется:

![]() ,

,

где ![]() – коэффициент, который зависит от гарантии безопасности g. Его значение находится из прил. 1.

– коэффициент, который зависит от гарантии безопасности g. Его значение находится из прил. 1.

Брутто ставка Тб рассчитывается по формуле

![]() ,

,

где Н – доля нагрузки в брутто-ставке, %.

Пример. Страховщик проводит страхование от несчастных случаев. Вероятность наступления страхового случая – 0,05. Средняя страховая сумма – 80 тыс. руб.. Среднее страховое возмещение – 30 тыс. руб. Количество заключенных договоров – 6000, доля нагрузки в тарифной ставке – 24 %. Среднеквадратическое отклонение – 8 тыс. руб.

Определить тарифную ставку при гарантии безопасности 0,95.

Решение.

Определяем:

1) основную часть нетто-ставки:

;

;

2) рисковую надбавку:

;

;

3) нетто-ставку:

![]() ;

;

4) брутто-ставку:

![]() .

.

Тарифная ставка позволяет определить страховой платеж, размер которого определяется в процентах от страховой суммы. В данном случае платеж составит 2160 руб.

Расчет тарифных ставок по методике, предлагаемой статистиками

Страховые компании могут использовать методики расчетов страховых тарифов, обоснованность которых должна быть подтверждена использованием математических методов, учитывающих специфику страховых операций. Одна из них предлагается в учебниках по финансовой статистике.

В основе расчета нетто-ставки лежит убыточность страховой суммы за период, предшествующий расчетному (обычно за 5 предыдущих лет). Основная часть нетто-ставки равна средней убыточности страховой суммы за предшествующий период и определяется по формуле

![]() ,

,

где qi – убыточность страховой суммы за i-й период; n – число периодов.

Рисковая надбавка:

![]() ,

,

где s - среднеквадратическое отклонение убыточности страховой суммы за предшествующий период; t – коэффициент доверия, зависящий от требуемой вероятности, с которой собранных взносов хватит на выплаты страховых возмещений по страховым случаям. Некоторые значения t приведены в прил. 2.

Среднеквадратическое отклонение определяется по формуле

,

,

Пример. По страховой организации сложились следующие показатели убыточности страховой суммы по добровольному страхованию имущества граждан.

Таблица 2

Исходные данные для решения задачи

| Показатель |

Годы |

||||

| 1 |

2 |

3 |

4 |

5 |

|

| Убыточность страховой суммы, % |

1,2 |

1,4 |

1,1 |

1,5 |

1,2 |

Определить:

1) основную часть нетто-ставки;

2) с вероятностью 0,954 рисковую надбавку;

3) нетто-ставку и брутто-ставку при условии, что нагрузка по страхованию имущества составляет 26 % в брутто-ставке.

Решение.

Определяем:

1) основную часть нетто-ставки, которая будет равна средней убыточности страховой суммы за предшествующие 5 лет:

![]() ;

;

2) рисковую надбавку:

![]() , t=2 при вероятности 0,954 (см. прил. 2),

, t=2 при вероятности 0,954 (см. прил. 2),

![]() ;

;

3) нетто-ставку:

![]() ;

;

4) брутто-ставку:

![]() .

.

Выполнение заданий по индивидуальному варианту

Задание 1. Рассчитайте нетто- и брутто-ставки по страхованию транспортных средств согласно методике Росстрахнадзора исходя из данных, представленных в табл. 3.

Таблица 3

Исходные значения показателей для выполнения задания 1

| Вариант |

Вероят- ность наступ- ления страхо-вого случая |

Средняя стра-ховая сумма, тыс. руб. |

Среднее страховое возмеще-ние, тыс. руб. |

Коли-чество заклю-ченных догово-ров |

Доля нагруз-ки в струк-туре тарифа, % |

Гаран-тия безо-паснос-ти |

Коэффициент, зависящий от гарантии безопасности |

||||||||

| 1 |

0,04 |

120 |

58 |

1300 |

28 |

0,95 |

1,645 |

||||||||

| 2 |

0,03 |

140 |

55 |

1200 |

23 |

0,98 |

2,0 |

||||||||

| 3 |

0,02 |

150 |

56 |

1520 |

25 |

0,97 |

1,7 |

||||||||

| 4 |

0,05 |

125 |

45 |

1250 |

26 |

0,95 |

1,645 |

||||||||

| 5 |

0,04 |

140 |

60 |

1600 |

24 |

0,96 |

1,69 |

||||||||

| 6 |

0,03 |

125 |

65 |

1500 |

25 |

0,98 |

2,0 |

||||||||

| 7 |

0,07 |

130 |

55 |

1230 |

26 |

0,95 |

1,645 |

||||||||

| 8 |

0,03 |

135 |

80 |

1562 |

25 |

0,98 |

2,0 |

||||||||

| 9 |

0,04 |

160 |

87 |

1450 |

28 |

0,97 |

1,7 |

||||||||

| 10 |

0,05 |

150 |

45 |

1456 |

27 |

0,98 |

2,0 |

||||||||

| 11 |

0,02 |

140 |

45 |

1256 |

25 |

0,98 |

2,0 |

||||||||

| 12 |

0,01 |

150 |

46 |

1456 |

29 |

0,98 |

2,0 |

||||||||

| 13 |

0,03 |

160 |

45 |

1785 |

24 |

0,94 |

1,5 |

||||||||

| 14 |

0,04 |

140 |

46 |

1256 |

26 |

0,94 |

1,5 |

||||||||

| 15 |

0,05 |

150 |

55 |

1230 |

24 |

0,95 |

1,645 |

||||||||

| 16 |

0,04 |

140 |

51 |

1200 |

24 |

0,95 |

1,645 |

||||||||

| 17 |

0,05 |

150 |

52 |

1450 |

25 |

0,98 |

2,0 |

||||||||

| 18 |

0,01 |

180 |

53 |

1200 |

26 |

0,97 |

1,7 |

||||||||

| 19 |

0,02 |

160 |

54 |

1300 |

24 |

0,94 |

1,5 |

||||||||

| 20 |

0,03 |

170 |

56 |

1400 |

25 |

0,95 |

1,645 |

||||||||

| 21 |

0,01 |

190 |

54 |

1200 |

23 |

0,95 |

1,645 |

||||||||

| 22 |

0,04 |

180 |

56 |

1402 |

25 |

0,95 |

1,645 |

Задание 2. Исходные данные по одному из видов страхования имущества юридических лиц представлены в табл. 4.

Определить:

1) основную часть нетто-ставки;

2) рисковую надбавку;

3) нетто-ставку и брутто-ставку;

4) страховой взнос (премию) страхователя.

Таблица 4

Исходные значения показателей для выполнения задания 2

| Вариант |

Убыточность страховой суммы по годам, % |

Вероят-ность, с которой взносов хватит на выплаты возме-щений |

Доля нагруз-ки в струк-туре тарифа, % |

Страхо-вая сумма, тыс. руб. |

||||

| 1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

| 1 |

1,2 |

1,5 |

1,2 |

1,7 |

1,2 |

0,9 |

26 |

1500 |

| 2 |

1,4 |

1,4 |

1,4 |

1,3 |

1,8 |

0,8 |

28 |

1400 |

| 3 |

1,5 |

1,6 |

1,3 |

1,2 |

1,9 |

0,9 |

27 |

1550 |

| 4 |

1,1 |

1,8 |

1,8 |

1,4 |

1,4 |

0,8 |

26 |

1600 |

| 5 |

1,4 |

1,6 |

1,3 |

1,5 |

1,5 |

0,9 |

25 |

1450 |

| 6 |

1,5 |

1,4 |

1,7 |

1,6 |

1,6 |

0,75 |

27 |

1500 |

| 7 |

1,3 |

1,3 |

1,4 |

1,8 |

1,7 |

0,95 |

26 |

1300 |

| 8 |

1,2 |

1,6 |

2,5 |

1,3 |

1,9 |

0,8 |

25 |

1200 |

| 9 |

1,5 |

1,4 |

2,1 |

2,0 |

1,4 |

0,85 |

28 |

1500 |

| 10 |

1,6 |

1,2 |

1,3 |

2,7 |

1,3 |

0,9 |

29 |

1400 |

| 11 |

1,3 |

1,3 |

1,1 |

2,2 |

1,4 |

0,95 |

26 |

1700 |

| 12 |

1,5 |

2,0 |

1,2 |

2,1 |

1,5 |

0,94 |

25 |

1800 |

| 13 |

2,2 |

2,7 |

1,3 |

2,3 |

2,0 |

0,8 |

24 |

1550 |

| 14 |

1,8 |

2,3 |

2,0 |

2,0 |

2,8 |

0,85 |

25 |

1660 |

| 15 |

1,9 |

2,1 |

2,3 |

1,8 |

2,7 |

0,85 |

26 |

1450 |

| 16 |

2,3 |

2,0 |

2,5 |

1,7 |

2,1 |

0,9 |

28 |

1600 |

| 17 |

2,1 |

2,3 |

2,6 |

1,9 |

1,6 |

0,95 |

25 |

1800 |

| 18 |

2,0 |

1,5 |

2,7 |

1,2 |

1,8 |

0,8 |

26 |

1900 |

| 19 |

1,9 |

1,6 |

1,1 |

1,3 |

1,9 |

0,8 |

25 |

1400 |

| 20 |

1,5 |

1,8 |

1,2 |

1,5 |

1,6 |

0,78 |

28 |

1500 |

| 21 |

1,8 |

1,7 |

1,3 |

1,9 |

1,7 |

0,98 |

26 |

1400 |

| 22 |

1,7 |

2,0 |

1,2 |

2,5 |

2,0 |

0,79 |

24 |

1450 |

2.2. Определение ущерба и страхового возмещения в имущественном страховании

Главный принцип имущественного страхования – принцип возмещения ущерба . Его суть состоит в том, что после наступления ущерба страхователь должен быть поставлен в то же финансовое положение, в котором он был перед ущербом. Размер ущерба определяется на основании страхового акта, составленного страховщиком или уполномоченным им лицом с участием страхователя. Общая формула расчета имеет следующий вид:

![]() ,

,

где SS – стоимость имущества по страховой оценке; И – сумма износа; Р – расходы по спасанию и приведению имущества в порядок; О – стоимость остатков имущества, пригодного для дальнейшего использования.

Данная формула при различных вариантах ущерба может быть соответственно изменена. Если здания, сооружения, средства транспорта и другие объекты, входящие в состав основных средств, повреждены частично, ущерб определяется стоимостью восстановления (ремонта) данного объекта, уменьшенной на процент его износа, и прибавляются расходы по спасанию и приведению в порядок поврежденного имущества (очистка, уборка, демонтаж) после страхового случая.

Пример . В результате пожара сгорел цех готовой продукции завода. после пожара имеются остатки: фундамент, стоимость которого составляет 15 % стоимости издания. Цех возведен 6 лет назад, балансовая стоимость – 5 млн. руб. Для расчистки территории после пожара привлекались техника и люди. Стоимость затрат составила 21 тыс. руб. Действующая норма амортизации – 2,2 %. Определите ущерб завода, нанесенный страховым случаем.

Решение.

У=SS – И + Р – О=5000 – (5000∙0,022∙6)+21 – (5000∙0,15 –

– 5000∙0,15∙0,022∙6) = 5000 – 660 + 21 – (750 – 99) = 3710 тыс. руб.

Определение ущерба и страхового возмещения торговым предприятиям при гибели товаров в результате страхового случая

Для исчисления ущерба и страхового возмещения рассчитывают:

1) стоимость товара на момент бедствия = стоимости товаров, числящихся по данным учета на первое число текущего месяца + поступило товаров за период с первого числа до момента страхового случая – размер сданной и несданной в банк выручки – естественная убыль за этот период;

2) стоимость погибшего и уценки поврежденного имущества = стоимости имущества, имевшегося на момент бедствия – стоимость имущества, оставшегося после бедствия;

3) ущерб = стоимости погибшего и уценки поврежденного имущества – торговые надбавки + издержки обращения + расходы по спасанию и приведению имущества в порядок.

,

,

где Sп – стоимость погибшего и уценка поврежденного имущества, руб.; Ун - уровень надбавок, %.

![]() ,

,

где Ио - процент издержек обращения.

Пример . Пожаром 20 июня в универмаге повреждены товары. На 1 июня в магазине имелось товара на 3500 тыс. руб. С 1 по 20 июня поступило товаров на 2800 тыс. руб., сдано в банк выручки 3200 тыс. руб., сумма несданной выручки - 60 тыс. руб. Естественная убыль составила 1,2 тыс. руб.

После пожара был произведен учет спасенных товаров на сумму 2036,2 тыс. руб., издержки обращения – 10 %, торговая надбавка – 23 %. Расходы по спасанию и приведению товаров в порядок составили 8,6 тыс. рублей. Страховая сумма составляет 70% от фактической стоимости товаров на момент заключения договора страхования.

Определить ущерб страхователя и величину страхового возмещения.

Решение.

Определяем:

1) стоимость товара в универмаге на момент пожара = 3500+2800-3200-60-1,2=3038,8 тыс. руб.;

2) стоимость погибшего и уценки поврежденного имущества = 3038,8-2036,2=1002,6 тыс. руб.;

3) Ущерб = ![]() тыс. руб.

тыс. руб.

Выполнение заданий по индивидуальному варианту

Задание. В результате дорожно-транспортного происшествия уничтожен автомобиль. По исходным данным, приведенным в табл.5, рассчитать ущерб страхователя и размер страхового возмещения, если автомобиль застрахован на определенную часть стоимости.

2.3. Страхование ответственности

Страхование ответственности – это система отношений сторон по оказанию страховой услуги, когда защита имущественных интересов связана с возмещением ущерба, причиненного третьим лицам страхователем или застрахованным лицом вследствие какого-либо их действия или бездействия.

Таблица 5

Исходные значения показателей для выполнения задания 3

| Вариант |

Цена автомобиля, тыс. руб. |

Износ автомо-биля, % |

Стоимость остатков, тыс. руб. |

Расходы на приведение в порядок имущества, тыс. руб. |

Часть стоимости, на которую застраховано имущество, тыс. руб. |

| 1 |

120 |

20 |

15 |

1,2 |

70 |

| 2 |

130 |

21 |

10 |

1,5 |

75 |

| 3 |

150 |

22 |

14 |

1,0 |

78 |

| 4 |

140 |

23 |

15 |

1,2 |

74 |

| 5 |

120 |

15 |

12 |

1,3 |

60 |

| 6 |

156 |

14 |

10 |

1,2 |

50 |

| 7 |

150 |

16 |

13 |

1,1 |

75 |

| 8 |

147 |

20 |

14 |

1,2 |

74 |

| 9 |

189 |

15 |

15 |

1,4 |

76 |

| 10 |

200 |

12 |

16 |

1,5 |

70 |

| 11 |

240 |

18 |

17 |

1,6 |

75 |

| 12 |

210 |

25 |

18 |

1,7 |

70 |

| 13 |

210 |

26 |

19 |

1,2 |

65 |

| 14 |

250 |

24 |

10 |

1,0 |

60 |

| 15 |

160 |

21 |

12 |

2,0 |

80 |

| 16 |

170 |

20 |

10 |

1,5 |

90 |

| 17 |

145 |

15 |

15 |

1,3 |

70 |

| 18 |

160 |

18 |

13 |

1,4 |

75 |

| 19 |

180 |

12 |

15 |

1,5 |

50 |

| 20 |

190 |

15 |

10 |

1,7 |

60 |

| 21 |

155 |

25 |

14 |

1,0 |

65 |

| 22 |

120 |

22 |

15 |

2,0 |

80 |

Страхование ответственности предусматривает возможность причинения вреда как здоровью, так и имуществу третьих лиц, которым в силу закона или по решению суда производятся соответствующие выплаты, компенсирующие причиненный вред.

По условиям лицензирования страховой деятельности на территории РФ различают следующие виды страхования ответственности:

· страхование гражданской ответственности владельцев транспортных средств;

· страхование гражданской ответственности перевозчика;

· страхование гражданской ответственности предприятий – источников повышенной опасности;

· страхование профессиональной ответственности;

· страхование ответственности за неисполнение обязательств;

· страхование иных видов гражданской ответственности.

Страхование гражданской ответственности владельцев транспортных средств

При страховании гражданской ответственности владельцев транспортных средств страховой тариф устанавливается с учетом профессионализма страхователя (застрахованного лица), состояния его здоровья, водительского стажа, марки автотранспортного средства, его технических характеристик, режима и территории использования, маршрутов движения и т.д.

Пример. Тарифные ставки в зависимости от стажа водителя следующие (в % от страховой суммы):до 1 года –5,8 %, от 1 до 5 лет – 3,6 %, от 5 до 10 лет – 2,9%.

Определите страховой взнос транспортной организации на год при добровольном страховании гражданской ответственности водителей транспортных средств, если в организации работают со стажем работы до 1 года – 4 человека, от 1года до 5 лет – 3 человека, от 5 до 10 лет – 2 человека. Страховая сумма гражданской ответственности на каждого водителя составляет 120 тыс.руб.

Решение.

Определяем страховой взнос транспортной организации страховщику при добровольном страховании гражданской ответственности водителей транспортных средств:

А=![]() тыс. руб.

тыс. руб.

Страховое возмещение выплачивается на основе заявления страхователя, решения суда, документов соответствующих органов, которые подтверждают страховой случай, а также составленного страхового акта, а страховое обеспечение, кроме перечисленных документов, на основе соответствующих документов медико-социальной экспертизы, органов социального обеспечения о факте нанесения ущерба и его последствиях, а также с учетом справок, счетов и прочих документов, подтверждающих произведенные расходы. Размер страхового возмещения зависит от размеров ущерба, а также от вида лимита ответственности страховщика и количества пострадавших при наступлении страхового случая.

Пример. В договоре предусмотрен лимит на один страховой случай в размере 50 тыс. руб. В результате ДТП нанесен вред пешеходам: первому – на сумму45 тыс.руб., второму – на сумму 55 тыс.руб.

Определите размер выплат страховщиком каждому потерпевшему.

Решение.

Так как в договоре лимит установлен на один страховой случай в размере 50 тыс. руб., то страховщик выплатит двум потерпевшим 50 тыс. руб., причем каждый из них получит сумму, пропорциональную понесенным убыткам.

Страховое обеспечение составит:

а) первому потерпевшему:

![]() тыс. руб.

тыс. руб.

б) второму потерпевшему:

![]() тыс. руб.

тыс. руб.

Страхование ответственности перевозчиков

При страховании ответственности перевозчиков объектом страхования является ответственность перевозчика за вред, причиненный пассажирам, грузовладельцам или иным третьим лицам. Проводится в добровольной и обязательной формах. Введенный в действие с 1 апреля 1997 г. Воздушный кодекс РФ обязывает российских владельцев судов, авиационных перевозчиков заключать договоры страхования ответственности. В нем предусмотрены лимиты ответственности страховщиков при выполнении внутренних рейсов при страховании ответственности:

а) за вред, причиненный жизни и здоровью членов экипажа и пассажиров в размере не менее 1000 установленных законодательством МРОТ на день продажи билетов на каждого пассажира;

б) за вред, причиненный багажу, в размере не менее 2 установленных МРОТ на 1 кг багажа;

в) за вещи, находящиеся при пассажире, в размере не менее 10 МРОТ.

Договоры страхования ответственности владельцев воздушных судов перед третьими лицами при выполнении полетов и авиационных работ в воздушном пространстве РФ должны заключаться на страховые суммы, равные не менее чем 2 МРОТза каждый килограмм максимального взлетного веса воздушного судна. Ответственность воздушных перевозчиков перед владельцами груза регулируется в том же порядке, что и ответственность за багаж пассажиров.

Пример . В результате крушения самолета погибли 32 пассажира, 6 членов экипажа, утрачены 296 кг багажа и вещи, находящиеся при пассажирах.

Определите сумму выплат страховщиком родственникам погибших, если члены экипажа, пассажиры, багаж и вещи, находящиеся при пассажирах, застрахованы перевозчиком по минимуму.

Решение.

Определяем страховые выплаты родственникам погибших:

В=38∙1000+296∙2+32∙10=38912 МРОТ.

Выполнение заданий по индивидуальному варианту

Задание 4. Определите страховой взнос транспортной организации на год при страховании гражданской ответственности водителей транспортных средств. Исходные данные для расчета показателей представлены в табл. 6.

Таблица 6

Исходные значения показателей для выполнения задания 4

| Вариант |

Количество водителей в зависимости от стажа работы, чел. |

Тарифные ставки в зависимости от стажа водителей, % |

Страховая сумма на каждого водителя, руб. |

||||||

| До 1 года |

От 1 года до 5 лет |

От 5 до 10 лет |

Свыше 10 лет |

До 1 года |

От 1 года до 5 лет |

От 5 до 10 лет |

Свыше 10 лет |

||

| 1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

| 1 |

6 |

2 |

3 |

2 |

5,6 |

3,4 |

2,8 |

2,1 |

100 |

| Окончание табл. 6 |

|||||||||

| 1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

| 2 |

8 |

3 |

5 |

3 |

5,2 |

3,6 |

2,5 |

2,0 |

150 |

| 3 |

8 |

4 |

6 |

1 |

5,6 |

3,2 |

2,6 |

2,1 |

140 |

| 4 |

7 |

5 |

4 |

2 |

5,4 |

3,6 |

2,8 |

2,3 |

150 |

| 5 |

9 |

2 |

7 |

3 |

5,2 |

3,5 |

2,9 |

2,0 |

100 |

| 6 |

8 |

5 |

2 |

1 |

5,3 |

3,4 |

2,6 |

2,2 |

140 |

| 7 |

7 |

6 |

5 |

2 |

5,1 |

3,5 |

2,4 |

2,1 |

150 |

| 8 |

8 |

2 |

8 |

3 |

5,0 |

3,6 |

2,5 |

2,2 |

140 |

| 9 |

5 |

3 |

9 |

1 |

5,2 |

3,2 |

2,6 |

2,0 |

150 |

| 10 |

4 |

4 |

4 |

2 |

5,6 |

3,5 |

2,8 |

2,1 |

145 |

| 11 |

6 |

5 |

5 |

5 |

5,2 |

3,8 |

2,7 |

2,0 |

150 |

| 12 |

5 |

2 |

6 |

3 |

5,8 |

3,6 |

2,8 |

2,1 |

140 |

| 13 |

8 |

5 |

4 |

2 |

5,9 |

3,5 |

2,9 |

2,0 |

150 |

| 14 |

7 |

8 |

7 |

4 |

5,8 |

3,4 |

2,8 |

2,2 |

120 |

| 15 |

9 |

1 |

8 |

5 |

5,4 |

3,5 |

2,5 |

2,0 |

132 |

| 16 |

5 |

2 |

5 |

1 |

5,6 |

3,5 |

2,4 |

2,0 |

150 |

| 17 |

4 |

6 |

4 |

4 |

5,4 |

3,4 |

2,6 |

2,1 |

180 |

| 18 |

6 |

5 |

6 |

1 |

5,7 |

3,5 |

2,8 |

2,0 |

150 |

| 19 |

7 |

4 |

8 |

2 |

5,2 |

3,4 |

2,9 |

2,1 |

160 |

| 20 |

8 |

6 |

7 |

3 |

5,6 |

3,6 |

2,6 |

2,0 |

190 |

| 21 |

9 |

2 |

2 |

2 |

5,8 |

3,0 |

2,5 |

2,1 |

140 |

| 22 |

10 |

3 |

6 |

5 |

5,2 |

3,2 |

2,3 |

2,2 |

150 |

Задание 5. Исходные данные по одному из видов страхования ответственности представлены в табл. 7.

Таблица 7

Исходные значения показателей для выполнения задания 5

| Вариант |

Количество членов экипажа, чел. |

Количество пассажиров, чел. |

Багаж, кг |

| 1 |

2 |

3 |

4 |

| 1 |

8 |

57 |

530 |

| 2 |

9 |

144 |

2000 |

| 3 |

8 |

145 |

2050 |

| 4 |

9 |

154 |

2300 |

| 5 |

10 |

134 |

2500 |

| 6 |

8 |

155 |

2400 |

| 7 |

9 |

160 |

1560 |

| 8 |

9 |

28 |

600 |

| 9 |

8 |

27 |

540 |

| 10 |

9 |

54 |

548 |

| 11 |

10 |

55 |

650 |

| 12 |

9 |

65 |

589 |

| 13 |

10 |

60 |

654 |

| 14 |

9 |

45 |

546 |

| Окончание таблицы 7 |

|||

| 1 |

2 |

3 |

4 |

| 15 |

9 |

55 |

150 |

| 16 |

8 |

54 |

650 |

| 17 |

9 |

58 |

589 |

| 18 |

10 |

134 |

1500 |

| 19 |

9 |

150 |

1650 |

| 20 |

10 |

145 |

1800 |

| 21 |

9 |

144 |

1890 |

| 22 |

10 |

165 |

2500 |

Определите сумму выплат страховщиком родственникам погибших, если пассажиры, багаж и вещи, находящиеся при пассажирах, застрахованы перевозчиком по минимуму.

Примерные вопросы к защите курсовой работы

Задание 1

1) Определение страхового тарифа.

2) Определение тарифной ставки.

3) Какая сумма принимается за единицу страховой суммы?

4) В каких единицах указывают страховой тариф?

5) Как определяется величина страховой премии?

6) Структура страхового тарифа.

7) Для каких целей предназначена нетто-ставка?

8) Что обеспечивает нагрузка?

9) Какие показатели влияют на уровень убыточности страховой суммы?

10) Что является основой расчета основной части нетто-ставки?

11) Определение рисковой надбавки.

12) Структура брутто-ставки с рисковой надбавкой.

13) Что является основой расчета тарифных ставок?

14) Основные показатели страховой статистики.

15) Отличие страхового события от страхового случая.

16) Определение тяжести ущерба.

17) Сущность расчета тарифных ставок по рисковым видам страхования.

Задание 2

1) В каких случаях применяется методика расчета тарифных ставок по рисковым видам страхования?

2) Какую методику рекомендуют использовать по массовым рисковым видам страхования?

3) Как определяется брутто-ставка при страховании имущества юридических лиц на основе страховой статистики?

4) Сущность расчета тарифных ставок по методике, предлагаемой статистиками?

5) Каким образом определяется среднее страховое возмещение?

6) Как формируется нагрузка в структуре тарифа?

7) По какому принципу определяется коэффициент доверия, зависящий от гарантии безопасности?

8) Как определяется средняя убыточность за тарифный период?

9) Определение гарантийной надбавки.

10) Основное назначение страхового тарифа.

11) Определение тарифной политики в страховании.

12) Принципы тарифной политики.

13) Дифференциация тарифных ставок.

14) Сущность и виды страховой премии.

15) Понятие о резерве страховых взносов.

Задание 3

1) Главный принцип имущественного страхования.

2) На каком основании определяется размер ущерба?

3) Кто определяет размер ущерба?

4) Каким образом определяется размер ущерба, если основные производственные фонды повреждены частично?

5) От чего зависит величина страхового возмещения?

6) Виды систем страховой ответственности страховщика.

7) Как осуществляется страхование по системе пропорциональной ответственности?

8) Что означает страхование по системе первого риска?

9) При какой системе величина страховой ответственности определяется как разница между заранее установленным пределом и достигнутым уровнем дохода?

10) Понятие «франшиза».

11) Виды франшизы.

12) При каком виде франшизы из любой суммы ущерба вычитается франшиза?

13) Двойное страхование.

14) Каким образом определяется ущерб страхователя, если автомобиль застрахован н полную стоимость?

15) Порядок осуществления выплаты страхового возмещения.

Задание 4

1) Сущность страхования ответственности.

2) Виды страхования ответственности.

3) Сущность страхования гражданской ответственности владельцев автотранспортных средств.

4) Сущность страхования ответственности гражданской ответственности перевозчика.

5) Сущность страхования гражданской ответственности предприятий –источников повышенной опасности.

6) Сущность страхования профессиональной ответственности.

7) Сущность страхования ответственности за неисполнение обязательств.

8) Иные виды гражданской ответственности.

9) Каким образом устанавливается страховой тариф при страховании гражданской ответственности владельцев автотранспортных средств?

10) Добровольное и обязательное страхование гражданской ответственности водителей транспортных средств.

11) На каком основании выплачивается страховое возмещение?

12) Виды лимитов страховой ответственности.

13) Что является объектом страхования профессиональной ответственности?

14) В какой форме проводится страхование профессиональной ответственности?

15) Какие лимиты предусмотрены при выполнении внутренних рейсов при страховании перевозчика?

Библиографический список

1. Концепция развития страхования в Российской Федерации:Распоряжение правительства РФ от 25 сентября 2002г.№1361-Р//Российская газета. – 2002. – № 180.

2. Гвозденко А.А. Основы страхования :Учебник.М.:Финансы и статистика,1998.

3. Журавлев Ю.М. Словарь-справочник по страхованию и перестрахованию. М.:ИНФРА-М,1996.

4. Страхование:Учеб.пособие/Ю.А.Сплетухов,Е.Ф.Дюжиков.- М.:ИНФРА-М, 2002.

5. Страховое дело: Учеб. пособие для вузов/Б.Ю. Сербиновский,В.М.Гаркуша.Ростов-на-Дону:Феникс,2000.

6. ШаховВ.В. Введение в страхование :Учеб. пособие.М.:Финансы и статистика,2000.

7. Шихов А.К. Страхование :Учеб.пособие для вузов.М.:ЮНИТИ-ДАНА,2000.

8. Баланова Т.А.,Алехина Е.С.Сборник задач по страхованию:Учеб.пособие.-М.:ТК Велби,Изд-во Проспект,2004.-80с.

9. Гражданский кодекс Российской федерации .М.:ИНФРА-М,1996.Ч2.Гл.48.

10. Басаков М.И. Страхование :Конспект лекций.Пособие для подготовки к экзаменам. – Ростов н/Д:Феникс,2004. – 192 с.

11. Александров А.А. Страхование (примерные правила и условия страхования). – М.:Приор,1998.

12. Основы страховой деятельности: Учебник/Отв.ред.проф.Т.А. Федорова. – М.:БЕК,2002.

13. Страхование от А до Я/Под ред. Л.И. Корчевской и К.Е. Турбиной. – М.:ИНФРА-М,1996.

14. Экономика страхования и перестрахования. – М.:АНКИЛ,1996.

ПРИЛОЖЕНИЯ

Приложение 1

Значения коэффициента a , зависящего от гарантии безопасности g

| g |

0,84 |

0,90 |

0,95 |

0,98 |

0,9986 |

| a |

1,0 |

1,3 |

1,645 |

2,0 |

3,0 |

Приложение 2

Значение вероятности при разной величине коэффициента доверия t

| t |

Вероятность |

t |

Вероятность |

t |

Вероятность |

| 1,0 |

0,6827 |

2,0 |

0,9545 |

3,0 |

0,9973 |

| 1,5 |

0,8664 |

2,5 |

0,9876 |

3,28 |

0,9990 |

Методические указания

для выполнения курсовой работы

по дисциплине

«Страхование на транспорте"

Составители: Виктор Николаевич Меньков,

Яна Владимировна Квинт,

Светлана Анатольевна Богданова

Лицензия ИД № 00064 от 16.08.99.

Подписано к печати 2006.

Формат 60х90 1/16. Бумага ксероксная.

Оперативный способ печати.

Гарнитура Таймс.

Усл. п.л. ___ , уч.- изд. л. ___

Тираж экз. Изд. № . Заказ

Цена договорная.

Издательство СибАДИ

644099, Омск, ул. П. Некрасова, 10

Отпечатано в ПЦ издательства СибАДИ

644099, Омск, ул. П. Некрасова, 10