| Скачать .docx |

Реферат: Финансовые инструменты (Financial Instruments. Teaching materials of the course)

Тема 1. Основные финансовые концепции.

1.1 Временное значение денег.

Любой инвестор предпочитает получить $100 сейчас, чем ждать один год. Почему? Сумму полученную сегодня можно положить в банк, заработать на этом вкладе определённые проценты и заиметь через год сумму превышающую сегодняшние $100. В этом и заключается так называемый принцип временного значения денег , который утверждает, что любой человек ожидающий получение определённой суммы денег предпочитает заполучить её как можно скорее в силу того, что с истечением времени ценность этой определённой суммы меняется. Из такого же соображения, любой человек, который должен выплатить какую-то сумму предпочитает сделать это как можно позже.

Условно можно выделить четыре основные причины, которые обуславливают изменение ценности определённой суммы денежных средств с истечением времени:

- риск : $100 сегодня означают так называемую "синицу в руках" тогда как неизвестно, что станет с вами через год или два, точнее не совсем однозначно можно предсказать какие будут обстоятельства в будущем;

- инфляция : развитие (также как и спад) экономики связано с определённым уровнем инфляции, что негативно отражается на покупательной способности денег;

- потребительские предпочтения : большинство из нас если не все предпочитают потреблять сегодня нежели ждать какой-то период времени;

- инвестиционные возможности : $100 сегодня можно инвестировать и заработать проценты - это то, с чего я начал эту тему.

Принцип временного значения денег не имеет особого применения и пользы если не придать ему какое-нибудь количественное выражение. Сколько же придётся заплатить сегодня за получение $100 через год? Сколько надо будет заплатить сегодня, чтобы получать $5 ежегодно в течении следующих тридцати лет? Говоря на языке финансов, сколько стоит финансовый инструмент с фиксированным доходом обеспечивающий определённую серию потоков наличности своему владельцу?

По своей природе поставленный вопрос имеет конечно же сугубо субъективный ответ для каждого индивидуального инвестора. Один инвестор может быть готовым заплатить $95 сегодня, чтобы получить $100 через год, в то время как другой не согласился бы на более чем $94. Тем не менее, в любой момент времени будет существовать только одна рыночная цена на получение $100 через год. Если эта цена окажется равной $94.5, то первый инвестор, скорее всего, купит этот финансовый инструмент, а второй откажется от этого предложения. На самом же деле, эта рыночная цена таким вот образом и складывается в результате принятия решений со стороны огромного числа индивидуальных инвесторов.

1.2 Дисконтирование и компаундирование.

Дисконтирование - это процесс определения сегодняшнего значения определённой суммы денег, выплата которой произойдёт на известный момент в будущем, посредством умножения этой суммы на коэффициент дисконтирования. Компаундирование , в свою очередь, наоборот определяет значение определённой суммы денежных средств имеющихся сегодня на какой-то момент времени в будущем посредством умножения этой суммы на коэффициент компаундирования.

Давайте рассмотрим наиболее применяемые формулы для определения сегодняшней стоимости определённых потоков наличности.

Формула сегодняшнего значения бесконечных периодичных выплат наличности, так называемой пожизненной ренты [1] :

Где i - это процентная ставка, Х - сумма, выплачиваемая каждый период, а PV - это сегодняшнее значение искомой суммы. Фактически мы имеем дело с бесконечно убывающей геометрической прогрессией. Обозначив Х/(1+ i )=а и 1/(1+ i )= b получаем более упрощённый вид:

Умножим обе части этого уравнения на b:

Вычтем из последнего уравнения предыдущее:

![]()

Попробуйте сами вывести следующую формулу для случая когда периодичные выплаты увеличиваются на величину g

с каждым периодом. Вы должны получить следующее уравнение:

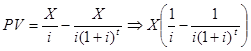

Формулу для определения сегодняшнего значения пожизненной ренты можно также использовать для определения сегодняшнего значения аннуитета , определённой суммы, выплачиваемой каждый определённый период в течении определённого периода времени. В этом случае, как вы уже должны были догадаться, мы имеем дело с геометрической прогрессией с конечным числом членов. Представив сегодняшнее значение аннуитета как разницу между сегодняшним значением пожизненной ренты, начинающейся сегодня и пожизненной ренты начинающейся через определённое время t , в течении которого будет выплачиваться наш аннуитет мы получаем следующую формулу для определения сегодняшнего значения аннуитета:

|

1.3 Непрерывное компаундирование.

То, что мы рассматривали в предыдущем пункте подразумевало, что выплата аннуитета или пожизненной ренты, а другими словами начисление процента на номинал осуществляется за каждый период времени всего лишь один раз. В реальности же, хотя владельцам облигаций эмитенты обязуются выплачивать годовые проценты на номинал, сама выплата или начисление происходит чаще всего два раза в год. В этом случае сумма X 0 , вложенная в какой-то инструмент с фиксированным годовым процентом i , начисляемым дважды в год, через год будет равна:

Обратите внимание, что процент, начисляемый каждый раз, равен половине годового и сумму, которую инвестор получает или который ему начисляется через полгода он может инвестировать вдобавок к изначальному X 0 и заработать дополнительную сумму. То есть реальная прибыль или реальный процент, заработанный инвестором за период владения финансовым инструментом, оказывается больше, чем те годовые которые пишутся и официально объявляются. В общем случае инвестирование суммы Х0 сейчас через период времени t составят:

где n - это количество начислений процента или выплат аннуитета за один период времени.

На фондовом рынке ценные бумаги продаются и покупаются каждую секунду и котировки инструментов соответственно, отражая цены на инструменты в последней совершённой по ним сделке, меняются каждую секунду. Рыночная цена инвестиционного портфеля, включающего в себя множество видов ценных бумаг постоянно меняется иногда повышаясь, а иногда понижаясь в цене. Крупный такой портфель, приобретённый за изначальную сумму X 0 , начисляющий на себя определённый процент i каждый бесконечно малый интервал времени спустя время t будет стоить:

|

Эта экспоненциальная функция, где t означает количество лет, показывает непрерывное компаундирование (когда начисление процента осуществляется каждый бесконечно малый интервал времени).

1.4 Ставка процента.

Реальная цена любого финансового инструмента, обещающего фиксированные выплаты в будущем фактически равна сумме дисконтированных значений ожидаемых выплат. Как мы уже выше упоминали, установившаяся цена на любой момент времени t является результатом решений многочисленных инвесторов. То есть каждый инвестор сам решает по какой ставке процента дисконтировать ожидаемые выплаты и для каждого эта ставка, которая представляет собой цену денег для этого инвестора, может быть разной. Тем не менее величина любой процентной ставки должна в себя включать следующие шесть общеизвестных компонентов:

- реальную процентную ставку , вознаграждение инвестору за воздержание от потребления сегодня ради потребления в будущем;

- инфляционную премию , компенсацию за обесценивание денежных единиц или утрату их покупательной способности с истечением времени, равную величине темпов инфляции;

- компенсацию за риск дэфолта , за то что есть определённая вероятность дэфолта на финансовый инструмент со стороны эмитента, вследствие чего инвестор в какой-то степени рискует потерять деньги;

- срочную премию , вознаграждение за срок инвестирования, то есть чем дольше тот период времени на которое инвестор "отказывается" от своих денег, тем существеннее значимость этого компонента;

- компенсацию за ликвидность , вознаграждение за то, что инвестор будет нести определённые издержки при ликвидации своего капиталовложения (поскольку только деньги являются абсолютно ликвидными, то любая купля-продажа любого финансового инструмента связана с потерей определённой степени ликвидности), то есть за трансакционные издержки связанные с обналичиванием финансового инструмента;

- валютную премию , компенсацию за риск связанный с тем, что финансовый инструмент деноминирован не в той валюте, в какой желает инвестор.

Если Вы сможете оценить каждый фактор, то есть придать каждому количественное значение, то искомая процентная ставка чаще всего будет равна сумме шести величин. [2]

1.5 Срочная структура процента.

Финансовые рынки предлагают инвесторам разнообразные финансовые инструменты и процентная ставка по отдельным ценным бумагам варьирует в зависимости от срока действия инструмента. Зависимость процентной ставки от срока действия финансового инструмента называется срочной структурой процентной ставки [3] . Чаще всего график срочной структуры представляет собой возрастающую уменьшающимися темпами функцию. При этом эмпирические исследования показывают, что для сроков действия инструмента более чем 20 лет изменение процентной ставки очень незначительно. Существуют четыре общеизвестные теории объясняющие логарифмический вид графика:

- гипотеза ожиданий утверждает, что вид срочной структуры процента обусловлен тем, то инвесторы чаще всего ожидают повышение номинальной ставки процента в будущем как неизбежный результат положительных темпов инфляции;

- предпочтение ликвидности означает, что при прочих равных условиях инвесторы предпочитают меньше риска и неопределённости относительно будущего большему и поэтому чем скорее срок погашения финансового инструмента тем под меньший процент инвесторы согласны вкладывать свои деньги, а поскольку чем дальше в будущем ожидается погашение номинала тем больше неопределённости (а поэтому и риска) и ставка процента, которую будут требовать инвесторы на свои вклады;

- неопределённость относительно будущих темпов инфляции связана с тем, что срочную структуру процента определяет не только ожидание положительной инфляции в будущем, но и неопределённость относительно её темпов;

- сегментированность рынка подразумевает, что институциональные инвесторы вкладывают свои деньги только в определённые ценные бумаги в зависимости от выбранной инвестиционной стратегии, например, (консервативные) пенсионные фонды покупают в основном долгосрочные облигации, в то время как агрессивные фонды активно торгуют краткосрочными инструментами, и данная теория, скорее всего наименее упоминаемая, утверждает, что срочная структура процента отражает сегментированность рынка долговых ценных бумаг.

1.6 Спот и Форвард.

Срочная структура процентной ставки несёт в себе информацию о рыночных ожиданиях относительно динамики стоимости капитала. Если имеется информация о спот-ставках на различные сроки погашения долговых обязательств, то можно узнать какие (форвардные) процентные ставки в будущем ожидает рынок.

Рассмотрим два простых долговых инструмента: бескупонная облигация к погашению через год и бескупонная облигация к погашению через два года. Допустим, первая стоит $900, что должно для инвестора означать равноценность $900 сейчас тысячам долларам через год. Другими словами для приобретения права на получение $1000 ровно через год инвесторы на рынке готовы пожертвовать, или заплатить, не более девятисот долларов. Это также означает, что инвесторы согласятся выплатить через год $1000 только в том случае если им сейчас предложить, или заплатить, не менее девятисот долларов. А если $900 сегодня равны $1000 год спустя, то один доллар сегодня равен $(1000/900), то есть около $1.1111, ровно через год. Рассуждая совершенно аналогичным образом, допустим, что вторая облигация стоит $800, в таком случае эти восемьсот равны тысяче через два года, то есть один доллар сегодня равен $1.25 через два года. Это означает, что на заимствование капитала сегодня на рынке облигаций сроком на один год требует начисления около 11.1% на сумму займа. Если же инвестору нужен капитал на два года, то ему придётся быть готовым начислять 25% на сумму взятого двухгодичного займа[4] .

Такая ситуация означает, что один и тот же доллар сегодня равноценен $1.1111 через год и $1.25 через два. В таком случае $1.1111 через год должен быть равен $1.25 через два, то есть один доллар через год должен будет иметь такую же ценность, что и $(1.25/1.1111), или $1.125, через два. Это означает, что одногодовые капиталовложения на рынке облигаций через год будут, согласно рыночным ожиданиям, зарабатывать реальных 12.5% годовых. То же самое будет означать, то одногодовые заимствования на рынке облигаций через год будут стоить 12.5% от суммы заимствования.

Таким образом, можно с определённой долей уверенности предсказать как будет себя вести процентная ставка в будущем, а процентная ставка на заёмный капитал предоставляемый на определённый момент в будущем называется форвардной ставкой процента, тогда как спот-ставка - это процентная ставка на заёмный капитал предоставляемый на текущий момент времени.

Тема 2. Облигации.

2.1 Основные понятия и конвенции.

Термин "облигация " на самом деле широко используется для обозначения любых ценных бумаг с фиксированным процентом. Облигация является обращаемым (пригодным для продажи) активом, гарантирующим своему держателю выплату фиксированной денежной суммы через определённые интервалы времени. Эти периодические выплаты называют купонными платежами или выплатами купона , в то время как саму выплачиваемую каждый раз сумму - купоном .

С наступлением срока погашения облигации выплачивается основная сумма долга, которая равна номиналу, указанному на лицевой стороне облигации, что на западе называют par value или просто par . Чаще всего номинал облигации равен тысячам долларов США. Помните, что экономисты часто используют термин "облигация" для обозначения широкого диапазона немонетарных финансовых активов.

Чаще всего встречаются облигации, которые выплачивают купоны два раза в год. При этом каждый раз выплачивается половина от процентов годовых указанных в облигации. В общем случае если рассматриваемая облигация обещает своему владельцу i процентов годовых (от номинала), выплачиваемых m раз в год, то каждый раз выплачивается сумма равная i / m процентов от номинала, при этом величиной купона называют не i / m , а i .

2.2 Ценообразование на облигации.

Рыночная цена на облигации равна сегодняшнему значению всей суммы будущих выплат, то есть исходя из формулы дисконтирования:

Где CFn - поток наличности (cash flow), которую получает держатель облигации согласно контракту на момент времени n , r - годовая процентная ставка и Par - номинал облигации. Очевидно, что когда купон равен нулю, то есть когда рассматривается бескупонная облигация, то ее цена равна просто номиналу, дисконтированному на текущий момент времени по данной процентной ставке.

Заметьте также, что последняя формула действительна только для случаев, когда потоки наличности происходят раз в год. Если бы, как это чаще всего бывает купон выплачивался раз в полгода тогда знаменатель первого слагаемого возводился бы в степень ½, второго – 1, третьего – 1,5 и т.д. В общем каждый поток наличности дисконтируется в зависимости от времени, оставшегося до того момента, когда будет происходить данный поток наличности.

2.3 Понятия lifetime и duration .

Вспомните математическое понятие среднего арифметического. Если какой-то финансовый инструмент обещает вам возврат половины заимствованной суммы через год, а половину через два года, то можно, если немного абстрагироваться, сказать, средний срок погашения всей сумы равен полутора годам, то есть 1*50%+2*50%. Рассмотрим то же самое для облигации, которая выплачивает ежегодно 50 долларов, а спустя пять лет возвращает номинал:

Таблица 2.1

Средний срок погашения (lifetime ) здесь равен 4,6 годам.

Если мы возмём дисконтированные суммы платежа, то получим то, что называется duration :

Таблица 2.2

Здесь подразумевается, что реальная процентная ставка равна восьми процентам годовых, причем значения графы 4 равны произведению соответствующих значений граф 1 и 3. Обратите внимание, что итоговое значение графы 3 на самом деле равно цене облигации на текущий момент времени.

Оказывается, duration показывает чувствительность цены облигации к колебаниям процентной ставки и очень широко используется финансовыми менеджерами. Изменение значения реальной процентной ставки на 100 базисных пункта влечет за собой изменение текущей цены облигации равное (в процентном отношении) duration. В нашем случае если бы процентная ставка поднялась с 8 до 9 процентов годовых, то цена облигации должна упасть примерно на 4,512 процента.

Заметьте, что для бескупонной облигации duration равен сроку действия облигации.

Тема 3. Акции.

3.1 Основные понятия.

Акция – это финансовый инструмент дающий право на долю собственности в предприятии. Держатели акций – акционеры – поэтому, будучи совладельцами предприятия, принимают основные решения. Управление корпорацией акционерами происходит через собрание акционеров, где решения принимаются чаще всего простым большинством голосов.

При распределении богатства созданного корпорацией, акционеры стоят последние в очереди после держателей облигаций, поставщиков, наемного персонала, кредиторов и т. д. Среди самих же акционеров различают держателей обыкновенных акций и владельцев так называемых привилегированных акций . Привилегированные акционеры имеют приоритет в очереди за распределяемым богатством. Поскольку привилегированные акционеры рискуют меньше, чем обыкновенные акционеры, то они могут быть склонны принимать менее разумные и обдуманные решения, в связи с чем им право голоса на собрании акционеров, как правило, не предоставляется. Мы же с вами, по умолчанию, будем говорить об обыкновенных акциях.

Обратите внимание, что поскольку акционеры никаких гарантий как таковых не имеют относительно будущих богатств, то акции являются самыми рискованными финансовыми инструментами. А раз так, то естественно они должны быть и самыми прибыльными[5] .

3.2 Закон случайных блужданий и гипотеза об эффективности рынков.

Один из наиболее ранних применений компьютерных технологий в экономическом анализе был непосредственно связан с фондовым рынком. Казалось бы вроде, что экономика имеет определенные спады и подъемы систематически повторяющиеся определенные периоды времени и что фондовый рынок, который является очень эффективным оценочным механизмом хозяйственной деятельности экономических субъектов должен также иметь систематические рецессии и подъемы. Марис Кендаль в 1953 впервые провел объемную исследовательскую работу в этом направлении и к удивлению многих никаких существенных закономерностей в динамике котировок акций не обнаружил.

Представьте себе, что определенная закономерность в динамике котировок акций была бы. В таком случае рынок бы знал, например, что акция XYZ, которая стоит сегодня 100 долларов завтра будет стоить 110 долларов. Естественно, никакой разумный инвестор имеющий в своем портфеле данные акции продавать их сегодня за 100 не стал бы. Он скорее всего согласился бы их продать уже сегодня за 110. Если бы ожидалось, что акции XYZ завтра упадут до 90 долларов, то никакой бы здравомыслящий инвестор не стал бы их покупать сегодня за 100 долларов. Скорее всего уже сегодня предложил бы за них 90 долларов. Таким образом, когда появляется тренд относительно будущих изменений котировок акций рынок на эти акции «умирает», поэтому никаких трендов насчет будущего быть не может и изменение котировок акций происходит совершенно случайно. Эта концепция получила название закона случайных блужданий .

Из этих рассуждений также понятно, что информация относительно будущих изменений уже сегодня вызывает реакцию фондового рынка. Вообще цена акции на любой момент времени представляет собой сегодняшнее значение всех будущих доходов, которые корпорация скорее всего (согласно рыночным ожиданиям) обеспечит своим владельцам. Поэтому любая новая информация, ранее не известная рынку, которая меняет рыночные ожидания относительно будущих заработков корпорации, вызывает заметные изменения котировок акций. Поэтому на любой момент времени котировка акции отражает всю доступную информацию про потенциальные возможности и способности данной корпорации заработать в будущем деньги для своих владельцев, то есть акционеров. Это правило или закон называют гипотезой об эффективности рынков . В зависимости от того что именно включает в себя понятие «доступная информация» различают несколько типов или уровней эффективности рынков.

3.3 Ещё немного о риске.

Риск ценной бумаги означает степень неопределенности относительно будущих доходов, которые эта бумага принесет своим владельцам. Инвесторы измеряют доход, полученный от данной акции, при помощи так называемого HPR[6] , который вычисляется по следующей простой формуле:

Конечно же, если полученный дивиденд можно было, а чаще всего можно, инвестировать, то правильнее будет компаундировать значение дивиденда, чтобы привести его к сегодняшнему значению, но мы в целях упрощения не будем этого делать.

Когда инвесторы пытаются определить ожидаемый HPR они не могут гарантировать получение ожидаемого или желаемого дохода и сталкиваются уже с определенным уровнем риска. Тем не менее, можно дать ожиданиям количественное значение при помощи таких статистических переменных как математическое ожидание и стандартное отклонение. Рассмотрим случай, когда возможны три состояния рынка в будущем, показанные в таблице 3.1.

Таблица 3.1

| Состояние экономики |

Вероятность |

Конечная цена |

HPR |

| Бум |

0,25 |

140 |

44% |

| Умеренный рост |

0,50 |

110 |

14% |

| Рецессия |

0,25 |

80 |

-16% |

Отсюда можно посчитать матожидание прибыли, которое мы будем обозначать E(R), что равно сумме всех возможных значений HPR, взвешенных с соответствующими вероятностями:

Где n – количество ожидаемых исходов, в нашем случае равно 3, pi – вероятность соответствующего состояния рынка.

|

Стандартное отклонение будет равно квадратному корню дисперсии:

Предполагая, что колебания финансового рынка подчиняются закону нормального распределения[7] , стандартное отклонение является адекватным индикатором уровня риска. Конечно же, инвесторов будет беспокоить не то, что потенциально они могут получить 44% на свои инвестиции, а то, что они могут потерять 16% своих капиталовложений. Однако стандартное отклонение не рассматривает риск в таком отношении, для него любое отклонение от матожидания является риском.

Почему инвесторы всё-таки решаются рисковать, когда они могут купить ГКО или другие краткосрочные почти безрисковые финансовые инструменты? Да потому, что рынок им компенсирует за риск. Инвесторы рискуют, чтобы больше заработать (но это не означает, что каждый из них зарабатывает при этом больше). Компенсацией за риск инвестора является не просто ожидаемый HPR, а то, что рынок предлагает инвестору сверх безрисковой процентной ставки взамен на риск, который принимает на себя инвестор.

Если инвестор почти не рискуя может купить ГКО и заработать 8%, а рискуя ждет от рынка 14% на свои инвестиции, то рынок предлагает за данное капиталовложение 6% сверх того, что предлагает на почти безрисковый вклад. Вот эта разница между ожидаемой прибылью и безрисковой процентной ставкой называется премией за риск.

На самом деле никакой вид инвестиций не является абсолютно безрисковым. Даже если Вы держите все свои деньги в черной наличности, то Ваши деньги могут сгнить, сгореть или обесцениться в результате инфляции в большей степени, чем Вы того ожидаете. Степень безрисковости понятие субъективное для каждого инвестора, но почти все сходятся во мнении, что капиталовложения в финансовые инструменты гарантированные правительством являются почти безрисковыми и в качестве безрисковой ставки процента в развитых экономиках принимаются значения в районе 6-8% годовых.

3.4. Эффект диверсификации.

Пословица «Не клади все яйца в одну корзину» уже на протяжении многих тысячелетий руководит сильнейшими умами человечества. Александр Македонский, Амир Тимур, Чингисхан и многие другие завоевывали новые земли, чтобы иметь под собой многоукладную экономику и многоукладное государство. Всем хотелось, чтобы у них были и горы и равнины, и реки и моря, и промышленность и сельское хозяйство. Разнообразие всегда снижало риск: если будет засуха на равнинах, то можно подняться выше в горы, где будет горная вода. Примерно то же самое происходит и на финансовых рынках.

Представьте себе, что в вашем портфеле акции всего лишь одной очень крупной компании, занимающейся международным бизнесом. Какие факторы определяют риск ваших инвестиций? Во-первых есть макроэкономические факторы, такие как инфляция, налоги, процентные ставки, обменные курсы и т.д. Затем надо добавить еще и те факторы, которые присуще именно этой компании: насколько опытны и умны персонал этой компании, насколько талантливы менеджеры этой компании и т.д. Первые – факторы рыночного риска - это те факторы, которые оказывают воздействие на все компании, а вторые, определяющие специфичный риск – это те факторы, которые непосредственно влияют только на данную компанию не оказывая практически никакого воздействия на другие фирмы.

Очевидно, что избавиться от рыночного риска никаким образом нельзя, а вот при помощи эффективной диверсификации можно оказывается достаточно успешно избавиться от специфичного риска. При этом, чем больше различных компаний сидят в Вашем портфеле, тем больше устраняется доля специфичного риска. Но это не означает, что инвесторы всегда пытаются покупать как можно больше различных компаний: эмпирические исследования показывают, что в хорошо диверсифицированном портфеле предельная полезность каждой новой добавленной акции в понижении риска портфеля уменьшается. Другими словами после определенного количества различных компаний уже становится нецелесообразно дальнейшее диверсифицирование. Считается на сегодня, что для эффективной диверсификации около 20 компаний достаточно.

σ

σ

![]() специфичный

специфичный

Рис. 3.1 Риск портфеля риск

![]()

![]() как функция от количества

как функция от количества

различных акций в портфеле рыночный риск

![]() n

n

Рыночный риск также называют систематичным или недиверсифицируемым риском, а специфичный риск – уникальным , несистематичным или диверсифицируемым риском. Эффективность диверсификации является очень старым понятием, но как извлечь максимальную выгоду от диверсификации человечество узнало не так давно: всего лишь полвека назад с появлением на свет теории выбора портфеля . Эта теория показывает, каким образом максимизировать компенсацию рынка за единицу риска. Об этом подробно поговорим в следующей теме.

Тема 4. Теория выбора портфеля.

4.1 Вместо введения.

Эта тема будет основана на элементах статанализа и теории вероятностей. Чтобы было легче понять эту тему, для начала вспомните следующие четыре свойства матожидания случайной величины χ и её дисперсии:

Где E ( χ ) – матожидание случайной величины χ, VAR ( χ ) – дисперсия случайной величины χ, а а – константа.

4.2 Максимизация ожидаемой прибыли портфеля.

В условиях рыночной экономики инвесторы, также как и все другие субъекты экономики имеют бюджетные ограничения и решают для себя проблему оптимального распределения своих инвестиционных ресурсов. Любая инвестиция характеризуется ожидаемой отдачей и определённым уровнем риска. С одной стороны, при прочих равных условиях, инвестор стремится максимизировать ожидаемую прибыль, а с другой минимизировать риск.

Для упрощения рассмотрим портфель из двух инструментов, матожидания прибылей которых имеют нормальное распределение. Допустим инвестор решил вложить а% своих средств в инструмент х , а b % - в у . Обратите внимание на то, что а=1- b . Математическое ожидание прибыли на этот портфель будет средневзвешенным ожидаемых прибылей на каждый финансовый инструмент:

Где Е( Rp ) – ожидаемая прибыль на весь портфель, Ry – на инструмент у , а Rx – на инструмент х . Поскольку инвестор принимая решение о приобретении того или иного инструмента имеет информацию, даже если и сугубо индивидуальную, о том какую отдачу (в процентах) ожидать на свои капиталовложения в данный инструмент, то он решая проблему максимизации прибыли на инвестиции может просто вложить все 100% своих ресурсов в тот инструмент матожидание прибыли на который выше, чем у остальных.

С другой стороны инвестор, управляющий портфелем ценных бумаг стремится минимизировать риск. Теория выбора инвестиционного портфеля Марковитца [51] [8] отвечает на вопрос каким образом распределить имеющиеся ограниченные инвестиционные ресурсы между доступными финансовыми инструментами так, чтобы уровень риска всего портфеля был минимальным, а ожидаемая прибыль на единицу принимаемого риска была бы максимальной.

4.3 Минимизация риска портфеля.

Рассмотрим тот же самый портфель из двух финансовых инструментов х и у . Уровень риска каждого из них, то есть среднеквадратичное отклонение матожидания прибылей по ним, вычислить не трудно и, поэтому, эти величины мы рассматриваем как изначально известные. В таком случае дисперсия, отражающая уровень риска всего портфеля в целом будет равна:

Где VAR ( Rp ) – дисперсия (или среднеквадратичное отклонение, которое Вы скорее всего в курсе эконометрии обозначали как σ 2 , квадратный корень которого давал Вам значение стандартного отклонения) матожиданий прибылей на портфель. Используя предыдущее уравнение мы имеем:

Следующие преобразования используют простые свойства матожидания и дисперсии, которые Вы должны уже знать из курсов статистики, теории вероятностей и эконометрии. Итак раскрываем скобки:

Элемент E [( Rx - E ( Rx )( Ry - E ( Ry )] называется ковариацией, который мы будем обозначать COV ( Rx , Ry ) . По значению он равен произведению коэффициента корреляции между рассматриваемыми случайными величинами и стандартного отклонения каждого из них, то есть COV ( x . y )= ρxy σx σx , следовательно риск всего портфеля, состоящего на а% из инструмента х , а на b % (или на (1-а)% ) из инструмента у будет равен:

Или же:

Подставив 1-а вместо b мы получим квадратное уравнение с одним неизвестным а . Поскольку мы решаем задачу минимизации риска (или дисперсии) всего портфеля в целом, выраженного в σ р 2 или в VAR ( Rp ) , то взяв первую производную (которая будет уже полиномом первой степени) дисперсии портфеля относительно переменной а и приравняв её к нулю мы можем найти при каком значении а риск портфеля будет минимальным. Другими словами мы можем определить как нужно распределить инвестиционные ресурсы между двумя доступными финансовыми инструментами так, чтобы риск всего портфеля был минимальным. Сделав это Вы должны получить:

|

Таким образом проблема формирования портфеля, при котором максимизируется ожидаемая прибыль на единицу риска, из доступных ценных бумаг решена. Обратите внимание, что в формуле для дисперсии портфеля отрицательным может быть только 2 abρxy σx σy из-за того, что там есть коэффициент корреляции, а кроме него, заметьте, всё является как минимум неотрицательным. Поэтому, чтобы минимизировать риск всего портфеля в целом необходимо выбирать такие инструменты коэффициент корреляции для которых будет очень маленьким. В таком случае значение 2 abρxy σx σy будет очень маленьким, а в лучшем случае отрицательным.

4.4 Графическое представление теории.

Чтобы посмотреть каким образом корреляция между матожиданиями прибылей влияет на формирование портфеля рассмотрим опять же случай с двумя инструментами х и у , весовые доли которых в рассматриваемом портфеле равны a и b соответственно. Вспомните, что коэффициент корреляции может быть не более единицы и не менее минус единицы. Если коэффициент корреляции равен единице, то дисперсия ожидаемой прибыли портфеля будет описываться простым квадратным уравнением:

В таком случае стандартное отклонение ожидаемых прибылей равное квадратному корню дисперсии будет простым линейным уравнением σp = aσx + bσy и график будет соответственно линейным.

Если коэффициент корреляции ожидаемых прибылей равен минус единице, то аналогично, дисперсия ожидаемых прибылей портфеля будет также описываться простым квадратом, но уже не суммы, а разницы взвешенных стандартных отклонений, а стандартное отклонение ожидаемой прибыли на портфель будет соответственно σp = aσx - bσy , но обратите внимание на то, что в обоих случаях все переменные являются как минимум не отрицательными. В этом случае, коэффициент корреляции равен –1, оказывается возможно создать совершенный хэдж или принять совершенную хэджевую позицию[9] .

Для значений коэффициента корреляции в интервале (-1;1) график будет иметь параболический вид как показано на рисунке 2.1: чем больше будет коэффициент корреляции, тем ближе будет парабола к прямой АВ, а чем меньше – тем ближе к ломаной АСВ.

![]() E(Rp

) Рисунок 4.1

E(Rp

) Рисунок 4.1

![]()

![]() E(Rx

) А Теория портфеля

E(Rx

) А Теория портфеля

ρx , y =-1

С ρx

,

y

=0.3

С ρx

,

y

=0.3

ρx , y =1

![]()

![]() В

В

![]() E(Ry

)

E(Ry

)

σу σх σp

Здесь в точке С достигается совершенный хедж: положительная ожидаемая прибыль при нулевом риске – совершенная беспроигрышная ситуация для инвестора. Существование такой ситуации (зачастую означающей существование арбитража) практически невозможно в реалии. Во-первых потому, что практически невозможно найти два инструмента с коэффициентами корреляции ожидаемых прибылей равной точно минус единице, а во-вторых даже если получится найти, то такая беспроигрышная ситуация крайне скоротечна.

4.5 Портфель из множества инструментов.

Для упрощения мы рассматривали портфель из двух инструментов. В реалии же инвестиционные портфели состоят из более чем двух инструментов. В общем случае ожидаемая прибыль для портфелей состоящих из n инструментов будет следующей:

Где wi – это вес индивидуального инструмента в портфеле, E ( Ri ) – матожидание прибыли по индивидуальному инструменту. Величина дисперсии, характеризующая уровень риска всего портфеля будет следующей:

Хотя выражение риска портфеля, состоящего из n инструментов выглядит немного страшновато не надо бояться, поскольку есть довольно простой метод её иллюстрации: так называемый метод ковариационной матрицы [10] . Нарисуем следующую таблицу состоящую из n 2 клеток:

Таблица 4.1

| 1 |

2 |

… |

N |

|

| 1 |

w 1 w 1 COV ( R 1 , R 1 ) |

w1 w2 COV(R1 ,R2 ) |

… |

w1 wn COV(R1 ,Rn ) |

| 2 |

w2 w1 COV(R2 ,R1 ) |

w2 w2 COV(R2 ,R2 ) |

… |

w2 wn COV(R2 ,Rn ) |

| … |

… |

… |

… |

… |

| n |

wn w1 COV(Rn ,R1 ) |

wn w2 COV(Rn ,R2 ) |

… |

wn wn COV(Rn ,Rn ) |

Эту же таблицу можно представить следующим образом:

Таблица 4.2

| 1 |

2 |

… |

N |

|

| 1 |

( w 1 σ 1 )2 |

w 1 w 2 σ 1 σ 2 ρ 1,2 |

… |

w 1 wn σ 1 σn ρ 1, n |

| 2 |

w 2 w 1 σ 2 σ 1 ρ 2,1 |

( w 2 σ 2 )2 |

… |

w 2 wn σ 2 σn ρ 2, n |

| … |

… |

… |

… |

… |

| n |

wn w 1 σn σ 1 ρn ,1 |

wn w 2 σn σ 2 ρn ,2 |

… |

( wn σn )2 |

Таким образом, сумма значений всех n 2 клеток даст Вам значение риска всего портфеля, состоящего из n инструментов. Используя общедоступные программные обеспечения типа MS Excel Вы без особых затруднений сможете решить проблему выбора портфеля практически для любого инвестора. Для этого необходимо будет только знать дисперсии или стандартные отклонения по каждому инструменту (для минимизации риска), а также матожидания прибылей по каждому инструменту (для максимизации прибыли) и значения парных корреляций ожидаемых прибылей.

Тема 5. Опционы

5.1 Немного истории.

В самом начале прошлого столетия студент аспирантуры Парижского Университета Луи Башелье написал свою диссертацию под названием «Теория Спекуляции», где подробно и вполне теоретически обоснованно объяснил механизм ценообразования на опционы. Хотя к тому времени опционы как таковые уже существовали, как правило, на внебиржевом рынке, никакой теоретической основы они не имели. Работа Башелье не получила особой популярности и была практически полностью забыта на полвека. В 60-х годах знаменитый Пол Самуэльсон будучи в архивах Парижского Университета обнаружил диссертацию и обратил на нее внимание академической общественности, после чего опционный рынок получил очень бурное развитие.

В 1973 в Чикаго начала работу самая крупная на сегодняшний день биржа опционов. До этого сделки по опционам носили индивидуальный характер. Преимущество внебиржевых сделок заключалось в том, что каждый контракт составлялся согласно требованиям индивидуального инвестора. На чикагской бирже широкое обращение получили стандартизированные опционы, которые обладают большей степенью ликвидности, нежели внебиржевые. Сейчас CBOE (Chicago Board Options Exchange) является второй крупнейшей биржей ценных бумаг в США по объему обслуживаемых операций после NYSE (New York Stock Exchange).

5.2 Основные понятия.

Опцион – это соглашение, при котором две стороны соглашаются осуществить какую-либо сделку в будущем на условиях, определенных сегодня, в случае если одна сторона того пожелает. При этом та сторона, которая получает право требовать осуществления сделки, является покупателем опциона и выплачивает второй стороне премию за то, что та рискует. Существуют огромное количество разновидностей опционов, но в этом курсе мы будем рассматривать опционы на акции и другие финансовые инструменты.

Различают колл - и пут-опционы . Первый даёт покупателю опциона купить, а второй продать что-то по цене определенной сегодня. Различают также американские опционы, которые действуют в течение указанного в нем периода, и европейский, который действует только на дату указанную в опционном контракте.

Опционы обычно обслуживают 100 акций. Срок действия опциона наступает (для европейского опциона) или завершается (для американского) в третью пятницу каждого месяца. В США инвестор, владеющий опционом, до 4:30 вечера по центральному времени имеет право отдать приказ своему брокеру предъявить опцион к обслуживанию. Тому в свою очередь даётся время до 10:59 вечера на следующий день, то есть в субботу, выполнить приказ своего клиента.

5.3 Факторы, влияющие на цену опциона.

Согласно всем известным на сегодня и проверенным временем моделям[11] ценообразования на опционы цена опциона является функцией f ( S , X , T , σ , Rf ) , которая зависит от текущей цены акции S , ударной цены опциона X , срока действия опциона T , безрисковой процентной ставки Rf и волатильности[12] акции, обозначаемой σ .

Если колл-опцион будет использован на какой-то момент в будущем, то ценность этого опциона на момент его предъявления будет определяться разницей между текущей котировкой акции и ударной ценой опциона. Для пут-опциона, наоборот – между ударной ценой и текущей котировкой. Колл-опцион становится более привлекательным по мере роста цены акции, в то время как пут-опцион становится менее привлекательным для потенциальных инвесторов и спекулянтов. Таким образом, увеличение значения S ведёт к увеличению цены колла и уменьшению цены пута. Аналогично, колл-опционы становятся менее ценными по мере уменьшения текущей цены акции, на который они выписаны, а путы – более ценными.

Волатильность акции отражает степень рискованности капиталовложений в данную акцию. Если волатильность высокая, то больше вероятности того, что владелец получит возможность использовать опцион и заработает положительный доход. Это верно как для колла так и для пута. Таким образом, чем больше волатильность акции, на которую выписан опцион тем больше цена опциона.

Более высокое значение (безрисковой) процентной ставки означает более высокую цену денег, что в свою очередь означает более высокие отдачи от капиталовложений, ожидаемые инвесторами. Это означает более высокие ожидаемые значения котировок акций в будущем, то есть значения переменной S на момент в будущем когда будет использоваться опцион (если он будет использоваться). Увеличение ожидаемого значения S ведёт к увеличению цены колла и уменьшению цены пута, и наоборот.

Срок действия опциона для американского типа однозначно положительно влияет на цену опциона: чем больше срок действия опциона, тем инвесторы спокойнее будут себя чувствовать имея в своём портфеле этот опцион. Право осуществить сделку на определённых сегодня условиях, которое будет сохранять силу в течение нескольких лет, естественно, будет иметь большую ценность, чем такое же право, которое будет действовать в течение нескольких дней. Но для европейских опционов есть один нюанс если по акциям, на который выписан рассматриваемый нами опцион, выплачиваются дивиденды. Вы прекрасно знаете, что котировка акции на любой момент времени отражает рыночную оценку того, чего корпорация-эмитент сможет для своих владельцев, то бишь акционеров, заработать за всю свою жизнь[13] . Когда выплачиваются дивиденды, акции падают как раз на сумму, равную дивидендам, поскольку эти дивиденды берутся и, поэтому, вычитаются из прибыли этой самой корпорации. Если ожидаются значительные выплаты дивидендов, то может возникнуть ситуация, когда более краткосрочный опцион будет стоить дороже, чем более долгосрочный. Таким образом, для европейского опциона нельзя однозначно сказать, что больший срок действия опциона увеличивает ценность опциона. Это будет верно только в том случае, когда дивиденды не выплачиваются.

Всё вышесказанное подытожено в следующей таблице:

| Европейский |

Американский |

|||

| колл |

пут |

колл |

пут |

|

| Текущая цена акции |

+ |

- |

+ |

- |

| Ударная цена опциона |

- |

+ |

- |

+ |

| Срок действия опциона |

? |

? |

+ |

+ |

| Волатильность акции |

+ |

+ |

+ |

+ |

| Безрисковая процентная ставка |

+ |

- |

+ |

- |

Таблица 5.3 Факторы, влияющие на цену опциона

5.4 Опционные стратегии.

На всевозможные стратегии и позиции использующие опционы мы потратили целую пару. Вам не надо знать наизусть названия каждой стратегии, но зная структуру портфеля, о котором идет речь, Вы должны уметь построить диаграмму ожидаемой прибыли[14] . Вот некоторые из них[15] :

доход

доход

i) длинная позиция по акции

![]()

и короткая позиция по колл-опциону

и короткая позиция по колл-опциону

![]()

![]()

![]()

х ST

![]()

ii) короткая позиция по акции

и длинная позиция по коллу

|

|||||

iii) длинная позиция по акции

и длинная позиция по путу

|

||||

![]()

![]() iv) короткая позиция по акции и

iv) короткая позиция по акции и

![]() короткая по путу

короткая по путу

|

![]()

![]()

![]() v) бычий спрэд

при помощи коллов:

v) бычий спрэд

при помощи коллов:

![]() длинная позиция по коллу с х1

х1

длинная позиция по коллу с х1

х1

![]()

![]() и короткая по коллу с х2

х2

и короткая по коллу с х2

х2

![]() бычий спрэд

при помощи путов:

бычий спрэд

при помощи путов:

![]()

![]() длинная позиция по путу с х1

длинная позиция по путу с х1

и короткая по путу с х2

|

|||

медвежий спрэд при помощи коллов:

![]()

![]() короткая позиция по коллу с х1

и

короткая позиция по коллу с х1

и

длинная позиция по коллу с х2

![]() (попробуйте сами построить медвежий

(попробуйте сами построить медвежий

![]() спрэд при помощи путов)

спрэд при помощи путов)

![]() vi) Батрфлай спрэд

при помощи коллов:

vi) Батрфлай спрэд

при помощи коллов:

![]()

короткие позиции по двум коллам с х2

,

короткие позиции по двум коллам с х2

,

![]()

![]()

![]() длинные позиции по коллам с х1

и х3

х1

х3

длинные позиции по коллам с х1

и х3

х1

х3

![]()

![]()

![]()

![]()

![]() (попробуйте сами построить такой спрэд х2

(попробуйте сами построить такой спрэд х2

![]()

![]() при помощи путов)

при помощи путов)

|

vii) Стрэдл : длинные позиции х

![]()

![]() по коллу и путу с одинаковыми х

по коллу и путу с одинаковыми х

5.5 Паритет пута-колла.

Рассмотрим следующий портфель, который состоит из длинной позиции по акции, длинной позиции по путу и короткой по коллу. При этом все параметры обоих опционов одинаковы. При этом стоимость портфеля на момент наступления срока использования опциона будет следующей:

| Если S<X |

Если S ≥ X |

|

| Длинная акция |

S |

S |

| Длинный пут |

X-S |

0 |

| Короткий колл |

0 |

-(S-X) |

| Весь портфель |

X |

X |

Таким образом, рассматриваемый портфель является безрисковым (в любом случае портфель будет в итоге стоить X), то есть, чтобы определить его стоимость на сегодня мы должны дисконтировать его по безрисковой процентной ставке:

|

Последнее уравнение показывает так называемый паритет пута-колла, согласно которому между ценой пута и соответствующего колла есть зависимость и, зная цену одного, Вы всегда сможете определить цену другого.

Если S = X , то есть когда ударная цена акции равна текущей цене акции, то получаем следующее равенство:

Поскольку значение eξ всегда больше единицы при любом положительном значении ξ (а произведение rf T у нас даёт всегда положительное число), то значение обоих частей уравнения является положительной. Это означает, что если ударная цена опциона равна текущей цене акции, то колл-опцион всегда будет стоить дороже, чем соответствующий пут.

5.6 Естественные пределы цен опционов.

Цена колла равна значению функции max [0, S - X ] . Обратите внимание, что эта цена никогда не меньше значения S - X . При этом цена опциона всегда положительна, что видно даже из уравнения, которое мы вывели в предыдущем пункте.

Максимальное значение колл-опциона очевидно достигается при X=0, то есть когда Вы имеете право приобрести акцию совершенно бесплатно. Поскольку цена опциона равна max [0, S - X ] , то цена опциона в этом случае на первый взгляд должна вроде бы быть равна текущей цене акции. Но длинная позиция по такому опциону существенно отличается от длинной позиции по самой акции. Если у Вас есть колл-опцион с ударной ценой равной нулю, то это ещё не означает, что Вы являетесь акционером. Если Вы акционер, то у Вас будут такие привилегии акционера как право голоса на собрании акционеров. Это в свою очередь имеет определенную ценность. А если у Вас опцион с X=0, то он должен стоить как минимум немного дешевле, чем сама акция.

Таким образом, цена колл-опциона будет иметь естественные пределы и, графически, множество точек на плоскости (С;S), описывающих возможные значения цены колл-опциона будет описываться системой неравенств: C < S , C ≥ S - X и C >0 . На следующем графике показано как это всё выглядит.

c

c

![]()

![]() s-x s

s-x s

Рис. 5.1 Естественные пределы цены опциона.

5.7 Модель Блэка-Шоулза.

Американские профессора Фишер Блэк и Майрон Шоулз разработали модель ценообразования на Европейский колл-опцион в начале 70-х годов. К Блэку и Шоулзу немного позже присоединился Роберт Мертон. Вывод самой формулы требует знания достаточно сложного математического аппарата[16] . Мертон, например был изначально инженером и именно он помог довести модель до завершения используя физико-математические модели, распространённые в ядерной физике.

Нобелевская премия была присуждена всем троим, Блэку посмертно. Тем не менее, за самой формулой закрепилось название модели Блэка-Шоулза. Вот как она выглядит для колл-опциона:

|

На самом деле, как видно из этой формулы, они в итоге просто пришли к сумме взвешенных определённым образом каждого слагаемого в стандартной формуле C = S - X /( e - r f T ) . Веса каждого слагаемого, которые часто обозначают как N { d 1 } для первого и N { d 2 } для второго элемента являются функциями логнормального распределения[17] . Они, на самом деле, оказывается, имеют очень интересную интерпретацию. Значение d 1 , оказывается, равно обратному от коэффициента хеджирования, той самой дельты, а d 2 , оказывается, равно вероятности повышений котировки акции в биномиальной модели.

5.8 Биномиальная модель ценообразования.

Рассмотрим следующую простую ситуацию: акция на текущий момент времени стоит $20 и по истечении трёх месяцев она будет стоить либо $18 либо $22. Предположим, что никакие дивиденды по этой акции не выплачивается и нам доступен колл-опцион на эту акцию с ударной ценой[18] в $21, срок действия которого истекает в конце наших трёх месяцев[19] . Очевидно, что если акция через три месяца будет стоить $22, то наш опцион принесёт прибыль максимум в один доллара, то есть он сегодня будет стоить этот доллар в сегодняшнем значении. А если же акция будет стоить $18 долларов, то опцион не будет использован по предназначению и никакой ценности для своего владельца иметь не будет.

Этот довольно простой аргумент и лежит в основе биномиальной модели ценообразования на производные финансовые инструменты. Единственное предположение, причём довольно реалистичное, которое мы должны сделать - это отсутствие арбитража для инвесторов на финансовых рынках. Мы построим портфель, состоящий из опционов и акций, таким образом, что никакой неопределённости относительно будущей стоимости портфеля не должно быть. А раз портфеля будет иметь нулевой риск, то он обязан заработать для своего держателя безрисковую ставку процента. Зная цену портфеля таким образом мы сможем определить цену опционов.

Рассмотрим портфель состоящий из длинных позиций по ∆ данных акций и короткой позиции по одному колл-опциону на данную акцию. Определим какое значение ∆ количества акций сделает рассматриваемый портфель безрисковым. Если курс акций поднимется с 20 до 22 долларов, то стоимость ∆ акций будет равна 22∆ , а стоимость одного колл-опциона будет равен 1 доллару. Поскольку по акциям у нас длинные позиции, а по опциону короткая, то стоимость всего портфеля будет равна 22∆-1 долларов. В случае если котировки акицй упадут с 20 до 18 долларов, то опцион не будет иметь какую-либо ценность, а ∆ акций будут стоить 18∆ долларов. Следовательно, надо найти такое значение ∆, которое приравняет 22∆-1 к 18∆ . Решая простое линейное уравнение мы получаем ∆=0.25 , что означает, что если мы будем держать портфель из 0.25 акций и продадим один колл опцион с ударной ценой в 21 долларов, то независимо от того повысится курс акций или понизится, стоимость нашего портфеля будет одной и той же (в нашем случае 4.5 долларов).

Безрисковый портфель, при отсутствии арбитража, должен заработать, как мы уже говорили, безрисковую ставку процента. За безрисковую процентную ставку, на практике, обычно берут ожидаемую доходность государственных облигаций. То есть если, например, безрисковая ставка процента равна 12%, то наш портфель сегодня должен будет стоить 4.5е-0.12*0.25 =4.367 долларов. Поскольку сейчас наши акции стоят $20, то цену колл-опциона можно определить из следующего уравнения, выражающего цену нашего портфеля: 20*0.25- f =4.367 , где переменная f означает цену колл-опциона. Следовательно колл-опцион на наши акции с ударной ценой в $21 будет равна 0.633 доллара.

Таким образом основываясь на двух ожидаемых исходах, зная безрисковую ставку процента и текущую цену на акцию, мы определили цену колл-опциона с заданной ударной ценой.

5.9 Обобщение биномиальной модели.

Теперь рассмотрим примерно то же самое, но в обобщённом виде. Рассмотрим акцию, которая сейчас стоит S и колл-опцион, которая сейчас стоит f. Текущее значение времени t равно нулю. Дивиденды по рассматриваемой нами акции не выплачиваются. Предположим, что опцион сможет обеспечить положительный доход на момент времени T в будущем до конца срока своего действия. Пусть котировка акции может либо подняться с уровня S до уровня Su , тогда доход с опциона составит fu , либо упасть до уровня Sd , тогда доход от опциона составит fd .

Также как и в рассмотренном выше примере, мы имеем портфель из Δ длинных позиций по акции и одной короткой позиции по опциону. Определим значение Δ, которое делает наш портфель безрисковым. Если акции повышаются в цене, то значение портфеля равно Su Δ- fu , если же наоборот они падают, то Sd Δ- fd , то есть однозначность этих двух величин и даст нам безрисковый портфель. Решив уравнение Su Δ- fu = Sd Δ- fd мы получаем, что:

В таком случае портфель должен заработать безрисковую ставку процента. Обратите внимание, что полученное выражение для Δ показывает нам отношение разницы в доходах с опциона к разнице в ожидаемых изменениях котировки акции. Обозначив безрисковую ставку процента как r получаем, что сегодняшнее значение стоимости портфеля будет равна ( SuΔ - fu ) e - rT . Зная также, что сегодня этот портфель стоит SΔ - f , мы решаем следующее уравнение:

|

Для упрощения введём переменные u и d, которые равны процентным или долевым ожидаемым изменениям котировки нашей акции. То есть u = Su / S , d = Sd / S , из чего следует, что Su = uS и Sd = dS . Далее мы имеем:

|

Обозначим элемент ( erT - d )/( u - d ) через p , тогда -( erT - u )/( u - d ) будет равен единице минус p :

В нашем примере, с которого мы начали эту тему мы использовали следующие параметры этого уравнения: u =1.1 , d =0.9 , r =0.12 , T =0.25 , fu =1 и fd =0 . Подставив эти значения в формулу Вы должны получить 0.633.

Казалось бы, чем больше вероятность того, что акция будет стоить в будущем дороже, тем более ценным представляется опцион дающий владельцу право приобрести акцию по зафиксированной сегодня цене. Обратите внимание, что в нашей формуле нет вероятностей повышения и понижения котировки акции. На первый взгляд, это труднообъяснимо. Дело в том, что цена на акцию на любой момент времени уже отражает все ожидания рынка относительно будущих потоков наличности корпорации[20] . Имея дело с текущей и ожидаемыми котировками на акции мы уже включаем вероятности изменения цены на акцию в ту или иную сторону в нашу модель ценообразования на опцион.

5.10 Многопериодные модели.

То, что мы рассматривали до сих пор, имело дело только с одним временным периодом. В реалии же всё выглядит гораздо сложнее и биржевые спекулянты используют в своих моделях множество временных периодов. Мы рассматривали один квартал, то есть четверть года. Биржевики же проводят на торговом полу по несколько часов в день, а если они оперируют на международных рынках, то они следят за рынками и функционируют на них чуть ли не круглосуточно.

В любом случае логика биномиального метода ценообразования на опционы одна и та же. Естественно, у биржевиков каждый временной период очень мал, количество периодов огромно и они используют вычислительные машины, в которые уже введены формулы, и достаточно Вам внести необходимые параметры как машина даст Вам цену опциона.

На практике, чаще всего, срок действия опциона делят как минимум на 30 равных по долготе временных интервалов, что означает, что начинается калькуляция как минимум с 230 расчётов ожидаемых исходов относительно ценового значения акции.

Тема 6. Форварды и Фьючерсы.

6.1 Форварды.

Форвард – это соглашение между двумя сторонами, где оговаривается, что в определенный момент в будущем одна сторона обязуется поставить второй стороне определенное количество определенного товара (или эквивалент стоимости в деньгах если поставка самого товара по каким-то причинам не осуществима). При этом покупатель обязуется заплатить указанную в контракте сумму. После подписания такого контракта обе стороны имеют обязательство выполнить условия этого контракта.

Проблем с определением срока и объемов поставки быть не должно, а вот определение цены является немного более трудной задачей поскольку цены динамично меняются во времени и принятие на себя обязательства продать или купить что-то в будущем по сегодня оговоренной цене связано с определенным уровнем риска для обеих сторон. Тем не менее, оказывается, существуют реальная будущая цена на товары.

Предположим мы продаем по форварду что-то, то есть мы обязуемся поставить n -ое количество чего-то в будущем (пусть будет через год) по сегодня оговоренной цене, скажем, сегодня этот товар отпускается по цене S за единицу. Чтобы предостеречь себя от рыночного риска мы можем сейчас занять в «добром» банке сумму n * S и купить этот товар сегодня. Через год у нас этот товар купят по сегодняшней форвардной цене, скажем F за единицу. Таким образом, нам гарантирована выручка равная n * F . Из этой суммы мы погашаем долг банку равный (1+ r ) S . То есть через год наша чистая прибыль на единицу товара составит F -(1+ r ) S . Поскольку начали мы свою операцию без денег, то мы должны завершить ее с нулевым итогом, иначе получается, что мы делаем деньги без какого либо риска[21] . Другими словами:

![]()

Отсюда находим форвардную цену, которая равна:

![]()

Или говоря более серьезным теоретическим языком:

![]()

Если цена указанная в форвардном контракте отличается хоть чуть-чуть от этого, то какая-то из сторон сможет и будет зарабатывать большие суммы денег практически не принимая на себя риск. В основе этого лежит так называемый принцип отсутствия арбитража. Есть здесь также и предположение, что процентная ставка неизменна на протяжении всего времени.

6.2 Фьючерсы.

Стандартизированные форвардные контракты, которыми широко спекулируют на финансовых рынках стали, называть фьючерсам и. Они (а именно потоки наличности связанные с исполнением этих контрактов) ежедневно корректируются с учетом ценовых изменений на рынке. Это означает следующее.

Пусть мы приобретаем по трехмесячному фьючерсу нефть по цене €30 за баррель. На следующий день фьючерсная цена по идентичному контракту становится €31 за баррель, в таком случае мы выигрываем один евро потому что на момент наступления срока исполнения контракта мы заплатим только €30. Получается, что поставщик нам должен один евро, потому что реально его товар (нефть) будет стоить €31 (согласно нынешним рыночным ожиданиям) на момент исполнения контракта. Если же цена упала бы на один евро и стала €29, то, соответственно, мы должны были бы должны поставщику этот один евро. Фьючерсные рынки устроены таким образом, что в итоге непосредственной поставки товара не происходит, а происходит клиринг потоков наличности. Поставка самого товара по фьючерсному контракту осуществляется крайне редко.

Если Вы просмотрите страницы Wall Street Journal , то увидите, что не на все товары есть фьючерсные рынки. На такие товары как пшеница, кукуруза и овес есть, а на ячмень и рожь нет (хотя где-то в середине 20 века они были). Например на табак и сено никогда не было фьючерсного рынка, а на яйца когда-то фьючерсный рынок процветал. Почему же на некоторые товары эти фьючерсные есть, а на некоторые нет?

Финансы, как наука, предлагает три существенных объяснения на этот вопрос. Во-первых, для того чтобы возник и существовал фьючерсный рынок на данный товар, необходимо, чтобы имелось очень большое количество данного товара, что на экономиях масштаба позволило бы заметно снизить трансакционные издержки, после чего рынок бы активизировался. Во-вторых, необходимо, чтобы ценовые показатели на данный товар варьировались в достаточной степени для того, чтобы у участников рынка появилось желание принимать позиции с целью хэджирования и спекулирования. Еще Кейнс и Хикс, в своих работах, утверждали, что товаропроизводители негативно относятся к риску и поэтому готовы платить, чтобы хэджировать против будущих колебаний цен на свою продукцию. Спекулянты же, в свою очередь, готовы принять на себя этот риск с целью заработать. Если бы не было ценовых колебаний, то не было бы и риска как для производителей так и для спекулянтов, а значит не было бы и рынка на контракты подобные фьючерсным.

И наконец, уже во второй половине 20 века получила распространение идея о том, что между самими производителями и потребителями должны существовать форвардные или фьючерсные соглашения для того, чтобы привлечь спекулянтов. Производители, качественные и ценовые характеристики товаров которых близки к рыночным вряд ли будут склонны к осуществлению фьючерсных сделок. А вот те, у которых эти показатели отличаются от рыночных наверняка захотят хэджировать.

6.3 Механика фьючерсных сделок.

Процесс осуществления фьючерсных сделок выглядит намного сложнее по сравнению с обычной куплей или продажей акций. Когда Вы покупаете акцию, Ваш брокер просто выступает в роли посредника на фондовой бирже. Во фьючерсных же сделках очень важную роль играют клиринговые дома или клиринговые центры.

Эти клиринговые дома фактически покупают контракт у продавца и продают его Вам. Схематично весь процесс можно представить как на рисунке 6.1. Это делается для того, чтобы гарантировать обеим сторонам исполнение контракта. Клиринговый дом гарантирует покупателю поставку определенного количества товара или эквивалент его фьючерсной стоимости в денежном выражении, а продавцу – оплату его поставки. Фактически позиция клирингового дома остается нейтральной, но при этом клиринговый дом остается единственным лицом, который несет потери в случае если какая-то из сторон не выполняет взятые на себя обязательства согласно фьючерсному контракту.

6.3 Хеджирование при помощи фьючерсов

Компания, которая знает, что будет продавать свой товар на какой-то определенный момент в будущем, может хэджировать свои будущие денежные потоки принимая короткие фьючерсные позиции. Это называется короткий хэдж . Аналогично, компания, знающая, что будет в будущем приобретать что-то, может создать длинный хэдж. Необходимо при этом осознавать, что хэджирование при помощи фьючерсов не является идеальным вариантом, ликвидирующим риск. Все, что он делает – это уменьшает риск в определенной степени. Есть несколько причин, по которым фьючерсы могут оказаться далеко не идеальным инструментом хэджирования:

1) товар, будущие сделки по которому Вы хотите хэджировать, может не быть абсолютно идентичным товару, по которому доступны фьючерсные контракты;

2) сейчас, возможно не будете знать с точностью до даты когда именно Вы захотите осуществить куплю-продажу;

3) хэджирование, зачастую в Ваших же интересах, может потребовать от Вас закрыть Ваши фьючерсные позиции до наступления срока исполнения контракта.

Все это создает то, что называется базисный рис к.

Базис определяется как разница между спот-ценой и фьючерсной ценой данного товара, будущие сделки по которому Вы хотите хэджировать. Иногда, например, в финансовой литературе базис определяют наоборот как разницу между фьючерсной и спот-ценой.

Казалось бы, на первый взгляд, что для того, чтобы хэджировать относительно будущих ценовых колебаний, лучше всего зафиксировать всю ценовую стоимость контракта сегодня. Но оказывается это не самый оптимальный вариант для хэджирования. Рассмотрим почему.

Базисный риск можно представить как дисперсию или стандартное отклонение следующих функций:

![]()

где S – это спот-цена, а F – фьючерсная цена. При этом:

![]()

где D S – это изменение спот-цены, а D F – фьючерсной. Если мы на какую-то долю, которую обозначим через h , от общего объема купли-продажи в будущем заключим фьючерсную сделку, то наша дисперсия, то есть риск, будет иметь следующий вид:

Отсюда первая производная будет равна:

![]()

Теперь нетрудно догадаться, что значение h, которое минимизирует[22] дисперсию, а поэтому и риск, равно:

![]()

Здесь переменная h называется коэффициентом хэджирования. Он показывает на какую долю будущей фактической сделки необходимо сегодня совершить фьючерсную для того, чтобы обеспечить наиболее эффективный хэдж, то есть минимизировать имеющийся риск.

6.4 Альтернативное определение коэффициента.

Представьте, что Вы рассматриваете компанию, денежные потоки которой подвержены риску колебаний обменного курса и цены на нефть. После того, как Вы соберёте достаточное количество данных: котировки акций по месяцам, обменные курсы и цены на нефть, Вам скорее всего потребуется провести регрессионный анализ с целью определения значений коэффициентов b1 и b2 в следующем уравнении:

![]()

где Pt является ценой на акцию Вашей фирмы, St - обменный курс и Pt oil -- цена на нефть.

Если Вы рассматриваете абсолютные значения ваших данных, то скорее всего возникнет статистическая проблема, связанная с так называемым случайным блужданием значений переменных. Поэтому рекомендуется рассматривать процентное изменение ваших данных от периода к периоду. Таким образом, ваши переменные будут иметь следующие значение:

![]()

![]()

![]()

где Rt – процентное изменение котировок акций, Rt FX – соответственно колебания обменного курса и Rt oil – колебания цен на нефть. Ваше искомое регрессионное уравнение будет выглядеть следующим образом:

![]()

Теперь Вам необходимо будет проверить Вашу модель на мультиколлинеарность, проблема, которая возникает если переменные в правой части уравнения взаимозависимы между собой. Представьте, что Вы решили, что денежные потоки Вашей фирмы подвержены влиянию обменных курсов трёх различных валют. Очевидно, что изменения этих обменных курсов происходят почти в прямо пропорциональном направлении и масштабах. Например, когда курс доллара США по отношению к Узбекскому суму падает, то зачастую падают и курсы Канадского доллара по отношению к суму. В любом случае Вы можете проверить коэффициенты корреляции, а также значения VIF в любом статистическом приложении. В случае возникновения проблемы мультиколлинеарности обычно простое арифметическое типа ![]() должно решить эту проблему. Или лучше средневзвешенное типа

должно решить эту проблему. Или лучше средневзвешенное типа ![]() , где Wi

– это весовые значения, которые могут быть например процентными долями денежных потоков деноминированных в рассматриваемых валютах по отношению к суммарным денежным потокам, и которые в сумме равны единице. Если Вы рассматриваете только три валюты в качестве факторов риска, то после такого преобразования получите простое регрессионное уравнение:

, где Wi

– это весовые значения, которые могут быть например процентными долями денежных потоков деноминированных в рассматриваемых валютах по отношению к суммарным денежным потокам, и которые в сумме равны единице. Если Вы рассматриваете только три валюты в качестве факторов риска, то после такого преобразования получите простое регрессионное уравнение:

![]() .

.

В этом уравнении коэффициент h и является коэффициентом хеджирования.

Тема 7. Свопы

7.1 Общее понятие.

Своп , в самом общем определении этого слова, означает соглашение осуществлять регулярно обмен благами в течение какого-то срока. Естественно какие это блага, в течение какого срока и на каких условиях осуществляется благообмен и так далее оговаривается в этих самых соглашениях. Мы с вами рассмотрим в ходе нашего курса своп по процентным операциям.

Самый простой пример своп операции может выглядеть так: компания «В» соглашается каждые шесть месяцев давать компании «А» 5% на условный номинал, который пусть будет равен 100 долларов, а взамен компания «А» будет давать компании «В» сумму равную LIBOR[23] на тот же условный номинал. Таким образом, если срок действия этого свопа, составленного 1 января 2003 года, например равен трем годам, то поток наличностей для Компании «В» будет выглядеть как показано в таблице 7.1 с условно заданными ставками лондонского межбанковского рынка.

Таблица 7.1

| Дата |

LIBOR |

Приход |

Уход |

Чистый приход |

| 01/01/2003 |

4,2 |

|||

| 01/07/2003 |

4,8 |

2,1 |

2,5 |

-0,4 |

| 01/01/2004 |

5,3 |

2,4 |

2,5 |

-0,1 |

| 01/07/2004 |

5,5 |

2,65 |

2,5 |

0,15 |

| 01/01/2005 |

5,6 |

2,75 |

2,5 |

0,25 |

| 01/07/2005 |

5,9 |

2,8 |

2,5 |

0,3 |

| 01/01/2006 |

6,4 |

2,95 |

2,5 |

0,45 |

Обратите внимание, что процентная ставка к выплате через шесть месяцев определяется сегодня. Это аналогично тому, что вложив сегодня деньги в банк вы в будущем получаете процентную ставку, которая была определена и согласована сегодня. В итоге казалось бы было бы логичным обменяться и теми ста долларами, на которые выплачивались проценты, но поскольку чистый эффект от этого обмена равен нулю их просто клирингуют. Осуществление обмена номиналами в итоге только повлекло бы трансакционные издержки, поэтому обмен этих номиналов не происходит, и поэтому эти номиналы называют условными.

7.2 Трансформация типа заимствования.

Одно из наиболее важных преимуществ свопов заключается в способности изменять тип заимствования. То есть если у данной компании долги имеют фиксированную процентную ставку, то при помощи своп операции она может превратить свои долги в долги с плавающей процентной ставкой и наоборот. Для этого только надо найти компанию, которая имеет долги с плавающей процентной ставкой, но хочет зафиксировать процентную савку на свои обязательства.

Наиболее упрощенный вариант подобной сделки будет выглядеть следующим образом. Пусть компания «В» сейчас платит на свои долги ставку равную LIBOR плюс 0.8%. Она находит партнера, компанию «А», которая сейчас платит фиксированные 5,2% на свои долги, для осуществления своп операции, согласно которому наша компания «В» будет получать LIBOR и платить фиксированные 5%.

Таким образом получается, что «В» выплачивает фиксированные 5,8%, а «А» в свою очередь LIBOR + 0,2%.

7.3 Сравнительные преимущества .

Рассмотрим следующую ситуацию где одна компания имеет абсолютное преимущество в обоих рынках заимствования. Речь идет о рынке обслуживающем заемные средства с фиксированной ставкой процента и плавающей. То есть в обоих рынках компании «А» доступны заемные средства дешевле, чем компании «В» на тех же рынках.

Таблица 7.2

| Фиксированная ставка |

Плавающая ставка |

|

| Компания А |

10,00% |

LIBOR + 0,30% |

| Компания В |

11,20% |

LIBOR + 1,00% |

При этом, хотя это не совсем очевидно, компания «А» имеет сравнительное преимущество на рынке с фиксированной ставкой, а «В»- на рынке с плавающей. Дело в том, что по сравнению с «В» компания «А» на рынке с фиксированной ставкой платит на 1,20% меньше, а на рынке с плавающей ставкой на 0,70% меньше. Аналогично, компания «В» по сравнению с «А» на рынке капитала с плавающей ставкой платит на 0,7% больше, а на рынке с фиксированным процентом на 1,20% больше.

ПРИЛОЖЕНИЕ №1:

Примерные контрольные работы.

Здесь приведены выборочные контрольные работы по курсу, которые были на самом деле предложены студентам. Для каждой контрольной работы составлялось по четыре варианта. Поскольку каждый вариант содержал одну и ту же теоретическую базу, то читателю предлагаю по одному варианту каждой контрольной работы. В скобках даны баллы отведенные для данного задания.

Контрольная работа №1 (9)

1. (1) Какая разница между "market maker" и "dealer" на фондовых рынках, в частности на NASDAQ?

2. (1.5) Вы хотите вложить деньги куда-нибудь под проценты. Один банк предлагает Вам 5.01% годовых начисляемых ежегодно, на срочный депозит сроком на 2 года. Однако на рынке Вам доступны облигации сроком погашения 2 года обещающие 4.88% годовых. Какой вариант Вы выберете если облигацию требуют купить по цене равной её номиналу?

3. (1.5) Что Вы предпочтёте заплатить: четыре раза по 100 долларов каждый год или по 89 долларов ежегодно в течении пяти лет если реальная процентная ставка на сегодня равна 9 процентам годовых?

4. (2) Ваш подчинённый исполняя Ваш приказ приносит Вам следующую таблицу с реальными спот-ставками и годовыми форвардными ставками процента, которые он определил на основе котировок бескупонных облигаций. Проверьте насколько реальны в ней приведённые цифры.

Срок Спот- Форвардные

погашения ставки ставки

1 4% 4%

2 4,25% 4,5%

3 4,42% 4,76%

4 4,35% 4,6%

5. (1) Сколько стоит облигация сроком погашения 7 лет и величиной купона в 8.5% годовых, начисляемых раз в год, если текущая реальная процентная ставка составляет 11% годовых?

6. (2) Вам предлагают купить десятипроцентную облигацию УМЭДа, "жить" которой осталось ровно один год. Вы считаете, что не хотите рисковать лишаясь своих денег на год и приобретаете шестимесячную бескупонную облигацию за $955.11, сколько должна будет стоить облигация, абсолютно идентичная той, которую Вы купили, если УМЭДовскую предлагали за $1047.62? (для упрощения допустим, что УМЭД выплачивает купоны по своим облигациям раз в год)

Контрольная работа №2 (14)

1. (7) Используя следующее распределение ожидаемых прибылей (в процентах) решите проблему выбора портфеля. Какова корреляция между ожидаемыми прибылями по этим двум инструментам? Какова будет ожидаемая прибыль по портфелю, который Вы создадите?

| Вероятность |

E(R1 ) |

E(R2 ) |

| 0.3 |

10 |

50 |

| 0.3 |

12 |

60 |

| 0.4 |

15 |

23 |

2. (2) Вы сегодня утром впервые предложили акции своей корпорации на фондовом рынке и сейчас Вам звонит Ваш андерайтер, которого Вы очень скрупулёзно выбирали в своё время, и говорит:"Поздравляю! Ваши акции растут!". Что Вы ему ответите? А если бы Вы услышали:"Мне очень жаль, но по всей видимости рынку Вы не очень нравитесь и Ваши акции продолжают падать…", то что бы Вы тогда ему ответили?

3 (2) Определите безрисковую ставку процента и доходность рыночного портфеля если Вы знаете, что значение коэффициента бэтты для двух инструментов равны 2,1 и 0,9 и по ним ожидается получить 33,7% и 18% прибыли соответственно.

4. (2) Если Кока-Кола, входящая в состав индекса Доу-Джонса объявила о сплите (разделении, размельчении) своих акций, то как это повлияет на (значение, состав, калькуляцию…) индекс Доу-Джонса? Дайте очень подробный ответ.

5. (1) Какую задачу решает инвестор при выборе своего портфеля?

Контрольная работа №3 (11)

1. (3) Постройте медвежий спрэд при помощи (только) путов. Дайте подробное объяснение того, что Вы делаете: какую пользу (выгоду, ожидаемую прибыль, и т.д. и т.п.) даёт каждая позиция, какова ожидаемая прибыль по всему портфелю и в каких случаях инвестор будет принимать такую позицию и чего он будет при этом добиваться.

2. (2) Акция сейчас стоит 30, ожидается, что через месяц она будет стоить либо 32, либо 28. Безрисковая процентная ставка равна 10% годовых. Сколько должен будет стоить европейский колл-опцион на эту акцию с ударной ценой в 29, который можно будет использовать ровно через месяц? (Используйте биномиальную модель с одним временным интервалом)

3 (2.5) Используя модель Блэка-Шоулза определите цену колл-опциона с ударной ценой в 175, когда сама акция на фондовом рынке стоит 178, безрисковая процентная ставка равна 9 процентам годовых, стандартное отклонение ожидаемых прибылей по акции равно 25% и срок действия опциона составляет 12 месяцев.

4. (1,5) Объясните каким образом изменение ударной цены опциона влияет на цену этого опциона. Дайте очень подробный ответ.

5. (2) Одномесячный европейский пут-опцион стоит сейчас 2,9, акция, на которую выписан этот опцион стоит 46,9, ударная цена равна 49,9 и безрисковая процентная ставка равна 10% годовых. Сможете ли Вы использовать такую ситуацию для получения прибыли без риска?

Контрольная работа #4 ( 6 )

1. (2) Если компания Кругман обратится к рынку с фиксированным процентом на капитал для того, чтобы взять заемные средства, то с неё потребуют 13 процентов. Если же она с теми же целями выйдет на рынок с плавающей процентной ставкой, то рынок потребует LIBOR плюс 2 процента. Компании Штиглиц, соответственно, заемные средства обойдутся в 11 и LIBOR плюс 1 процент. Если возникла такая ситуация, то возможна ли своп операция, которая будет выгодна обеим компаниям? Если да, то сколько свопов возможно и почему они будут взаимовыгодны? Составьте один своп и покажите в чем будет заключаться выгода каждого из сторон.

2. (2) Нексия сейчас стоит 9,9 тысяч, а фьючерсный контракт на поставку автомашины через 18 месяцев предлагают по 11,1 тысяч за машину. Какова должна быть процентная ставка для того, чтобы эти цены были реальные. Как можно будет воспользоваться в целях наживы этой ситуацией если процентная ставка будет выше, а если ниже?

3. (1) Определите коэффициент хэджирования продажи тонны хлопка если ковариация между спот ценой и фьючерсной равна 12 единицам а дисперсия колебаний фьючерсных цен равна 16?

ПРИЛОЖЕНИЕ №2:

Примерный силлабус курса.

О курсе:

Данный курс предназначен для студентов, уже знакомых с основами экономической теории, эконометрии и количественных методов в экономике. Предварительное знание финансового анализа должно облегчить усвоение материала в определённой степени, но оно не обязательно. В данном курсе упор будет делаться на фундаментальной теории. В ходе курса я постараюсь по мере возможностей минимизировать использование математического аппарата, но должен предупредить многие темы будут насыщены (чаще всего школьной) математикой.

Примерный план курса:

1. Введение. Базовые концепции и понятия финансов. Временное значение денег. Финансовая математика

2. Процентные ставки. Облигации.

3. Акции. Фондовые рынки. Рыночные индексы.

4. Теория выбора портфеля.

5. Свопы и хеджирование.

6. Опционы и опционные стратегии.

7. Модели ценообразования на опционы.

8. Заключение. История финансовой дисциплины.

Оценки:

Я буду жестко дискриминировать против сдающих контрольные точки дополнительно. Поэтому планируйте своё время соответствующим образом, следите за своим здоровьем и сдавайте всё вовремя! Планируется один итоговый тест. Оцениваться будут как ваши знания так и объем проделанной вами работы. Если вы всё знаете, но при этом ничего не делаете, то на больше чем 50 из 100 можете и не расчитывать. Настоятельно советую каждому обзавестись хорошим калькулятором.

Источники :

- John Hull «Options, futures, and other derivatives»

- Salih Neftci «An Introduction to the mathematics of financial derivatives»

- Keith Cuthbertson «Quantitative financial economics: stocks, bonds & foreign exchange»

- Bruce Tuckman «Fixed income securities»

- Copeland, Weston «Financial theory & corporate policy»