| Скачать .docx |

Реферат: Разработка мероприятий по повышению эффективности функционирования рынка банковских услуг в в

СОДЕРЖАНИЕ

ВВЕДЕНИЕ….……………………………………………………………………....7

1 ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ РАЗВИТИЯ РЫНКА БАНКОВСКИХ УСЛУГ………………………………………………………………………………11

2 АНАЛИЗ РАЗВИТИЯ РЫНКА БАНКОВСКИХ УСЛУГ В РЕСПУБЛИКЕ КАЗАХСТАН

2.1 Развитие банковских услуг в Казахстане за период с 2002-2006гг. на примере АО «Банка ТуранАлем»………………………………………………....27

2.2 Анализ финансового состояния АО «Банка ТуранАлем»…………………..36

3 РАЗРАБОТКА МЕРОПРИЯТИЙ ПО ПОВЫШЕНИЮ ЭФФЕКТИВНОСТИ ФУНКЦИОНИРОВАНИЯ РЫНКА БАНКОВСКИХ УСЛУГ В ВОСТОЧНО-КАЗАХСТАНСКОЙ ОБЛАСТИ

3.1 Разработка методики сравнительной эффективности тенговых и валютных банковских вкладов и кредитов…………………………………………………...49

3.2 Внедрение мультивалютного вклада в ВК Ф АО «Банк ТуранАлем»……...62

3.3 Особенности рынка банковских услуг в Восточном Казахстане и приоритетные направления его развития................................................................67

ЗАКЛЮЧЕНИЕ.…………………………………………………………………….71

СПИСОК ЛИТЕРАТУРЫ…………………………...………………………….....74

ПРИЛОЖЕНИЯ…………………………………………………………………….76

ВВЕДЕНИЕ

Актуальность темы. Развитие рынка банковских услуг взаимосвязано с деятельностью различных хозяйствующих субъектов рыночной экономики, от которых в большинстве случаев зависит оптимальное соотношение между различными видами банковских услуг.

Для Казахстана с его огромной территорией остро встает вопрос с обеспечением регионов банковскими услугами. Эта проблема является особо актуальной, так как банки на территории республики располагаются крайне неравномерно, то есть 75% находятся в городе Алматы, вместе с тем в республике есть регионы, где не зарегистрировано ни одного самостоятельного банка, к таким областям относится и Восточно-Казахстанская область.

Современная ситуация на рынке банковских услуг в Казахстане требует перестройки банковских бизнес-процессов обслуживания клиентов в соответствии с требованиями рыночной экономики. Создание индивидуальной банковской технологии обслуживания клиентов с целью повышения предоставления качества услуг является на сегодняшний день актуальной задачей.

Таким образом, все вышесказанное подтверждает актуальность и практическую значимость выбранной темы дипломной работы.

Объектом исследования дипломной работы является рынок банковских услуг в Казахстане.

Предметом исследования - отношения, возникающие между клиентом и банком в процессе предоставлении банковских услуг.

Цель дипломной работы на основе изучения трудов отечественных и зарубежных экономистов и анализа рынка банковских услуг в Казахстане разработать методику сравнительной эффективности тенговых и валютных банковских вкладов и кредитов и предложить пути дальнейшего развития рынка банковских услуг. Для изучения поставленной цели определим круг задач, определившие логику исследования и его структуру:

- изучить теоретические аспекты функционирования рынка банковских услуг;

- рассмотреть понятия «банковская операция», «банковский продукт» и «банковская услуга»;

- определить роль АО «Банка ТуранАлем» на рынке банковских услуг Казахстана;

- выполнить анализ деятельности АО «Банка ТуранАлем» и проанализировать его финансовые результаты;

- разработать мероприятия по повышению эффективности рынка банковских услуг в Восточно-Казахстанской области;

- предложить пути развития рынка банковских услуг в Восточно-Казахстанской области.

Информационную базу исследования составили труды отечественных и зарубежных ученых - экономистов и специалистов по рынку банковских услуг: Г.С. Сейткасимов, П.С. Роуз, В.И. Колесников, Е.С. Стояновой, А.Б. Борисовой, О.М. Островской, Г. К. Трофимова, материалы Восточно-Казахстанского Областного управления по статистике, статистическая информация Восточно-казахстанского филиала государственного учреждения «Национальный банк РК» за период с 1997-2006 гг., а также источники периодической печати.

Структура работы. Дипломная работа состоит из введения, трех глав, заключения, списка используемой литературы и приложений. Объем дипломной работы составил 72 страниц и включает 9 рисунков и 18 таблиц.

Во введении сформулирована основная цель и поставленные задачи работы, обоснована актуальность выбранной темы.

В первой главе «Теоретические аспекты развития рынка банковских услуг» раскрыта сущность рынка банковских услуг и его роль в развитии Республики Казахстан.

Во второй главе «Анализ развития рынка банковских услуг в Республике Казахстан» проведен анализ развития банковских услуг на примере банка второго уровня АО «Банка ТуранАлем», проанализировано его финансовое состояние за период с 2003 по 2006 годы.

В данной главе за 2003 по 2006 год представлен горизонтальный и вертикальный анализы АО «Банка ТуранАлем», анализ активов и пассивов. При этом горизонтальный анализ банка позволяет определить абсолютное и относительное изменения различных статей отчетности по сравнению с предшествующим годом. Вертикальный анализ проводится с целью выявления удельного веса отдельных статей отчетности в общей сумме итоговых показателей.

В третьей главе «Разработка мероприятий по повышению эффективности функционирования рынка банковских услуг в Восточно-Казахстанской области» разработана методика сравнительной эффективности тенговых и валютных вкладов и кредитов в Восточно-Казахстанской области.

В заключении подведены основные итоги исследования, сделаны выводы, предложены конкретные рекомендации по дальнейшему совершенствованию рынка банковских услуг.

1 ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ РАЗВИТИЯ РЫНКА БАНКОВСКИХ УСЛУГ

Коммерческие банки являются одним из центральных звеньев рыночных структур, поэтому развитие их деятельности является необходимым условием функционирования рыночной экономики. Деятельность банков состоит в прямом участии или в посредничестве во всех операциях финансового характера.

Представляется необходимым раскрыть сущность понятия «рынок банковских услуг», для чего необходимо, на наш взгляд, в первую очередь дать научно выверенное понятие «банка» и выявить принципиальные отличия банков от других видов кредитных организаций.

Исторически экономические законы разделения труда и экономии рабочего времени определили для осуществления специфических групп денежных отношений в обществе особые организационно-экономические структуры, которые, специализируясь на тех или иных отношениях, добиваются наиболее эффективной их реализации. Бюджетом и налогами занимаются исключительно государственные органы, что же касается рыночных денежных отношений, то в основном они составляют традиционную сферу деятельности рыночных субъектов экономики – банков и небанковских кредитных организаций (то есть иных кредитных организаций, не являющихся банками), к числу последних, на наш взгляд можно отнести:

- фондовые и валютные биржи;

- финансовые компании;

- инвестиционные, пенсионные фонды;

- лизинговые, факторинговые фирмы;

- кредитные союзы, товарищества;

- ломбарды.

Уточним определения «кредитная организация», «банк», «небанковская кредитная организация».

Исходным для характеристики понятия «банк», является понятие «кредитная организация». «...Понятие «кредитная организация» по своему объему шире, чем понятие «банк», и включает в себя некое подмножество кредитных организаций, не являющихся банками» [1, с.323].

Питер С. Роуз предлагает следующее определение банка: «Банк – это фирма, предоставляющая финансовые услуги, осуществляющая профессиональное управление денежными ресурсами общества, а также выполняющая другие многочисленные функции в экономике. Успех банка зависит от того, насколько предоставляемы им финансовые услуги соответствуют спросу, насколько они качественны и конкурентоспособны в ценовом соотношении» [2, с. 280].

Статья 1 Указа Президента Республики Казахстан, имеющего силу Закона, гласит: “ Банк – это юридическое лицо, являющееся коммерческой организацией, которое.... правомочно осуществлять банковскую деятельность». Официальный статус банка определяется разрешением Национального банка на его открытие, государственной регистрацией юридического лица в качестве банка и наличием лицензии Нацбанка на проведение банковских операций. Ни одно юридическое лицо, не имеющее статуса банка, не имеет право именоваться «банком» [1, с.323].

Специализированные финансово-кредитные учреждения, иначе говоря, небанковские кредитные организации (парабанковские учреждения) в начале своего развития взяли на себя выполнение тех услуг и операций, которые не выполнялись коммерческими банками. Однако в настоящее время эти институты стали конкурировать с банками по оказанию услуг населению, фирмам и компаниям, т.е. стираются различия между коммерческими банками и небанковскими учреждениями. Через расширение нетрадиционных операций произошло проникновение последних на банковские рынки [2, с.280].

Банки и небанковские финансово-кредитные организации объединяет одно качество - специализация на рыночных денежных отношениях (операциях). Однако существуют, по крайней мере, два признака, существенно отличающие банки от других кредитных организаций и ставящие банки в особое положение.

Во-первых, банки являются первичным звеном в сфере финансового рынка, тогда как другие кредитные организации - звено вторичное, причины этого разделения следующие:

- исключительная прерогатива банков (центрального банка) осуществлять эмиссию и изымать из обращения деньги; регулировать объем денежной массы в обращении;

- первичный характер денег по отношению ко всему финансовому инструментарию, включая ценные бумаги, с которыми преимущественно работают небанковские кредитные организации;

- обслуживание небанковских финансовых учреждений в банках наравне с другими клиентами.

Во-вторых, банки являются основным звеном финансового рынка, что означает, что банки являются единственными организациями, способными предоставить клиентам полный спектр рыночных денежных операций. Иначе говоря, баки являются финансовыми организациями, ориентированными на универсальную деятельность своей сфере. В отличие от них, небанковские финансово-кредитные организации (по определению Питера С.Роуза «небанковские банки») всегда являются узко специализированными, то есть действующими в ограниченном сегменте финансового рынка.

Однако это не означает, что любой банк может предоставить своим клиентам полный спектр банковских услуг (хотя, в отличие от небанковских банков, он вправе это сделать). Питера С. Роуз вводит понятия «финансовые универмаги» - место, где клиентам предоставляются все виды банковских услуг; и «финансовые лавочки», предлагающие ограниченный набор услуг узкому кругу клиентов.

В настоящее время коммерческие банки могут предложить своим клиентам более 200 видов разнообразных банковских услуг. Эти операции многочисленны, разнообразны и взаимодополняемы.

Многие операции, относимые к банковским (расчетные, кассовые, кредитные, доверительное управление и пр.), могут выполняться при наличии соответствующего разрешения Центрального банка не только банками, но и другими кредитными организациями. Однако, как уже отмечалось выше, существует исключительная прерогатива банков - образование платежных средств, их выпуск и изъятие из оборота. При этом по мнению некоторых российских экономистов [3, с.344], обеспечение оборота платежными средствами не является обособленным направлением деятельности банков, а предполагает неразрывную связь с депозитными, расчетными, кредитными и другими операциями.

С учетом вышесказанного можно утверждать, что к операциям, определяющим природу банков, можно отнести следующие:

- прием депозитов от юридических и физических лиц;

- выдача кредитов (появление новых кредитных денег);

- инкассация и кассовое обслуживание;

- купля-продажа иностранных валют.

Необходимо заметить, что первые две из вышеперечисленных операций могут выполнять и небанковские финансово-кредитные учреждения (естественно при наличии лицензии Центрального банка на право проведения этих операций), но банковское обслуживание имеет глубокую специфику. Клиенты банков имеют право распоряжаться денежными средствами, внесенными на банковские счета, в то время как небанковская кредитная организация сама выступает распорядителем принятых денег. То есть только банк обслуживает лиц, остающихся не только владельцами, но и распорядителями своих денежных средств. Кроме этого только банки могут привлекать во вклады и размещать от своего имени драгоценные металлы и выдавать банковские гарантии. Таковы принципиальные характеристики банков и их отличие от небанковских кредитных учреждений.

В отечественной и зарубежной литературе представлены различные определения и характеристики понятий «банковские операции», «банковские услуги» и «банковские продукты». Многие авторы не делают особенных различий между этими категориями, что является, на наш взгляд, ошибочным. В целях дальнейшей идентификации объекта представляется целесообразным конкретизировать понятие «банковская услуга» и выявить его взаимосвязь с понятиями «банковская операция» и «банковский продукт». На наш взгляд, необходимо начать с конкретизации понятия «банковская операция», как наиболее часто встречающегося в экономической литературе.

В словаре банковских и финансово-экономических терминов под редакцией Н.К.Мамырова предлагается следующее определение: «Банковские операции - это операции, проводимые коммерческими банками, подразделяются на пассивные (по привлечению ресурсов на счета в банке), активные (по размещению банковских ресурсов) и комиссионные» [4, с. 241].

В соответствии со ст. 30 п.2 Указа Президента Республики Казахстан, имеющего силу Закона «О банках и банковской деятельности в Республике Казахстан» [1, с.323] банки могут выполнять следующие операции:

- привлечение депозитов на платной основе;

- ведение счетов клиентов (физических, юридических лиц и банков-корреспондентов) и их кассовое обслуживание;

- предоставление кредитов в денежной форме на условиях платности, срочности и возвратности;

- учетные операции: учет (дисконт) векселей и иных долговых обязательств юридических и физических лиц;

- доверительные (трастовые) операции: управление деньгами, афинированными драгметаллами и ценными бумагами в интересах и по поручению доверителя;

- клиринговые операции;

- сейфовые операции;

- ломбардные операции;

- выпуск платежных карточек;

- инкассация и пересылка банкнот, монет и ценностей;

- организация обменных операций с иностранной валютой;

- приобретение права требования поставок товара и оказания услуг, принятия риска исполнения таких требований и инкассация этих требований (факторинг);

- финансирование коммерческих требований (форфейтинг);

- оказание консультационных услуг, связанных с банковской деятельностью;

- лизинговые операции;

- др.

Известный казахстанский ученый-экономист Г.С.Сейткасимов предлагает следующую группировку банковских операций [1, с.323]:

- депозитные операции – аккумулирование временно свободных денежных средств, сбережений и накоплений;

- активные операции – кредитование экономики и населения;

- операции по осуществлению безналичных расчетов;

- инвестиционные операции;

- прочие финансовые услуги клиентам.

Российские ученые О.М. Маркова, В.Н. Сидоров, А.Г.Мнацаканян, И.Т. Балабанов предлагают группировать операции коммерческих банков следующим образом:

- пассивные - это операции, направленные на формирование ресурсов банка, необходимых для предоставления услуг;

- активные - операции, связанные с размещением собственных и привлеченных ресурсов с целью получения прибыли и обеспечения ликвидности;

- комиссионные операции - это операции, которые банк выполняет по поручению своих клиентов и взимает с них плату в виде комиссионного вознаграждения. Число комиссионных операций значительно, но характерной чертой всех их является то, что банками не отвлекаются собственные либо привлеченные ресурсы на их проведение.

Стоянова Е.С. в «Финансовом менеджменте» предлагает ввести понятие «посреднические операции», их место и краткое содержание отображены на рисунке 1.

|

Рисунок 1 - Классификация операций коммерческого банка

По мнению Стояновой Е.С., банковская операция - это система согласованных по целям, месту и времени действий, направленных на решение поставленной задачи по обслуживанию клиента [5, с.527].

В толковом словаре «Банковское дело» Островская О.М. предлагает под банковскими операциями понимать операции, которые могут осуществлять исключительно банки и другие кредитные организации [6, с.44]. Предлагаемое определение, на наш взгляд, противоречиво, ибо, если операции могут совершать исключительно банки, то операции кредитных организаций не могут именоваться банковскими.

Российский экономист Э.А. Уткин в «Банковском маркетинге» не делает особенных различий между терминами «банковская услуга» и «банковская операция» и предлагает делить услуги банка на кредитные, операционные, инвестиционные и прочие, хотя, проанализировав некоторые высказывания автора, («...особое место в системе услуг банка занимают факторинговые операции»; «...доверительные услуги могут быть связаны.... с депозитными операциями...») можно предположить, что на его взгляд понятие «банковская услуга» шире, нежели понятие «банковская операция».

Российский экономист Е.Ф. Жуков выделяет следующие основные виды банковских операций [3, 344]:

- валютные операции;

- расчетно-кассовое обслуживание;

- операции неторгового характера;

- кредитные операции;

- операции с ценными бумагами.

Мы полностью разделяем точку зрения российских ученых О.В. Марковой, В.Н. Сидоровой, др. и казахстанского ученого-экономиста Н.К.Мамырова относительно классификации банковских операций на активные, пассивные и комиссионные, как наиболее четко выражающей суть производимых банком операций.

На наш взгляд, наиболее верным является определение банковских операций, предложенное в словаре Н.К. Мамырова, и, таким образом, в дальнейшем под банковскими операциями мы будем подразумевать все операции коммерческого банка, условно подразделяя их на три группы: пассивные, активные и комиссионные.

Далее представляется необходимым рассмотреть, что же представляет собой понятие «услуга» вообще и «банковская услуга» в частности.

В Большом экономическом словаре под редакцией Борисова А.Б. [7, c.783] дается следующее определение: «услуга - благо, предоставляемое не в виде вещей, а в форме деятельности. Услуга, по мнению Коха Р. [4, с.241], сервис - это бизнес, который производит не материальный продукт, а нечто нематериальное или увеличивающее стоимость готового продукта. «Сервис - забота о покупателях, готовность удовлетворить их требования. Уровень сервиса - важная характеристика любой компании, основное оружие конкурентной борьбы, позволяющее увеличить свою долю рынка и получить большие прибыли».

С экономической точки зрения услуга (сервис) - это товар или благо в виде труда, консультации, искусства управления и т.д. [2, с. 280].

В работах зарубежных специалистов по маркетингу Ф.Котлера, В.Э.Сэссера основной акцент делается на анализе характеристик услуг как товара, среди которых можно выделить представленные на рисунке 2.

|

Рисунок 2 - Устойчивые характеристики банковских услуг как товара

В литературе по банковскому маркетингу выделяются следующие особенности банковских услуг:

- абстрактность;

- протяженность во времени;

- договорный характер сделок с деньгами.

Банковские услуги не существуют до их предоставления, а поэтому по причине периодичности характеризуются степенью неопределенности.

Рассмотрим подробнее основные характеристики банковских услуг.

Неосязаемость означает то, что услуги, предоставляемые банком неосязаемы как материальный объект (как книга или телевизор, например), кроме того, нельзя оценить результат до оказания услуги. Одной из задач банковского маркетинга является необходимость хотя бы ассоциативной «материализации» банковских услуг. Это может быть достигнуто, в частности, средствами создания банковского имиджа. Основными путями повышения осязаемости банковских услуг являются:

- акцентирование внимания на потенциальных выгодах взаимоотношений с клиентами;

- привлечение к рекламе солидных организаций (доверие вызывают западные фирмы, правительственные структуры) [8, с.66].

Невозможность хранения банковских услуг: их нельзя хранить как товар и использовать для последующей продажи. Банк не может создать услугу заранее (до ее предоставления) и отложить на склад до востребования. Поэтому в периоды пикового спроса на конкретную услугу важно заранее планировать, что будет предпринимать банк для того, чтобы не было очередей: привлекать дополнительно работников из других отделов, стимулировать обращение в банк в другое время и т.п.

Непостоянство качества банковских услуг связано с непостоянством характера работы банка, как организации в целом, с непостоянством характера работы сотрудников банка, осуществляющих производство банковских услуг, в частности. Изменчивость потребностей клиента как организации, под которую создаются банковские услуги, и изменчивость поведенческих характеристик сотрудников клиента, в частности, также являются источником непостоянства характеристик банковских услуг.

Неотделимость банковских услуг от источника их предоставления: создание и сбыт банковской продукции происходят одновременно. Неотделимость банковской услуги от банка означает, что услуги не существует вне последнего.

Учитывая вышесказанное, следует отметить, что зарубежные экономисты делают акцент на анализе особенностей услуг как товара, на наш взгляд, услуги вообще и банковские услуги, в частности, являются гораздо более сложными по сравнению с товарами в обычном понимании, следовательно, им должны быть присущи свои специфические особенности.

Нами выделено две особенности банковских услуг: исключительность и характерность, отражающие специфику деятельности банка.

Оказывая услуги, банки используют, в основном, заемные средства, что накладывает на них большую ответственность за выполнение обязательств перед клиентами - вкладчиками. Банковские услуги (например, выдача кредита) носят индивидуализированный характер: процедура выдачи кредита сопряжена с согласованием многих особенностей, как банка, так и клиента. Индивидуальный характер диктует закрытость деталей банковских услуг для третьих лиц (за исключением органов, уполномоченных законодательством на доступ к подобной информации). Выполнение таких услуг нуждается в дополнительной информации о клиентах, позволяющей оценить их состоятельность как клиентов-заемщиков [9, с.28].

Деятельность коммерческого банка - это обслуживание большого количества клиентов, различающихся многочисленными параметрами. Банк работает с деньгами, поэтому весьма важно отслеживание и соответствующая оптимизация прихода и ухода финансовых средств из коммерческого банка.

Исключительными особенностями банковских услуг являются:

- функциональная роль в обеспечении экономики платежными средствами;

- регулирование количества денег в обращении;

- поддержание функционирования института денег (работа с деньгами, разделение операций на активные и пассивные).

Характерные особенности банковских услуг:

- использование заемных средств;

- индивидуализированный характер;

- закрытость для третьих лиц;

- жесткое государственное регулирование;

- поддержание существования общественного института;

- зависимость от различных видов клиентов (в том числе зависимость от доверия клиентов);

- связь с банковскими и клиентскими рисками;

- относительно большая протяженность услуг во времени;

- информационная емкость.

Характерной чертой банковских услуг является относительно большая протяженность во времени, следовательно сотрудникам банка и организации клиента приходиться многократно общаться, поэтому столь важно умение менеджеров банка устойчиво сотрудничать с клиентами, устанавливать и поддерживать партнерские доверительные отношения.

Информационная емкость банковских услуг предполагает, что маркетинговая деятельность в банке должна включать мероприятия по сбору, анализу, систематизации актуальной маркетинговой информации.

Банковские услуги можно подразделить на материальные и чистые.

Материальные услуги банков - это услуги, характеризующие функциональную роль кредитных организаций в системе денежно-кредитного обращения. Комплексный характер банковских услуг отражает универсальность деятельности банков, при этом имеется ввиду, что банки при оказании одной услуги одновременно оказывают своим клиентам еще ряд взаимосвязанных услуг.

К материальным услугам коммерческих банков относятся: кредитные, операционные, инвестиционные, расчетные, факторинговые, лизинговые, трастовые и др. [8, с.66].

Чистые услуги банка - это услуги, направленные на личности. К ним можно отнести: подготовку кадров, консультационные услуги, аналитические исследования, формирование норм этики банковских работников.

В «Финансовом менеджменте» Стоянова Е.С. предлагает использовать понятие «банковская триада», которая определяется следующим образом.

Банковская триада - это сочетание трех понятий «продукт - операция -услуга». Целесообразность введения понятия «банковская триада» определяется возможностью с ее помощью уточнить содержание понятия «банковская технология обслуживания клиентов». Схема установления соответствия между понятиями «банковская технология обслуживания клиентов» и «банковская триада» следующая:

|

Рисунок 3 - Схема соответствия между понятиями

«банковская технология обслуживания клиентов» и «банковская триада»

По степени сложности Стоянова Е.С. выделяет три класса триад: элементарные, комбинированные и интегрированные, представленные в таблице 1.

Таблица 1 - Классы банковских триад

| Триады |

Продукты + Операции + Услуги |

||

| Элементарные |

Простые |

Типовые |

Массовые |

| Комбинированные |

Сложные |

Комплексные |

Групповые |

| Интегрированные |

Системные |

Объединенные в процесс |

Индивидуальные |

По мнению Стояновой Е.С., банковская услуга - это форма удовлетворения потребностей клиента, а банковский продукт - это способ оказания услуг клиенту, отсюда вытекает деление банковских продуктов на простые, которые реализуются одним функциональным подразделением банка путем оказания одной услуги, и сложные - продукты, в реализации которых могут быть задействованы несколько подразделений банка в течение длительного времени путем оказания комплексной услуги клиенту.

Мы согласны со Стояновой Е.С. в том, что все три понятия: «банковская операция», «банковский продукт» и «банковская услуга» следует рассматривать с позиции триады, т.е. сочетания, однако не разделяем точку зрения автора, о том, что понятие «банковская услуга» шире понятия «банковская операция» [5, с.527].

Американские маркетологи выделяют по степени сложности предоставления четыре уровня банковских услуг:

- уровень 1 - полезные услуги, которые могут быть оценены большинством потребителей без посторонней помощи;

- уровень 2 - услуги, не требующие специального уровня подготовки для их понимания, которые могут быть поставлены комплексно;

- уровень 3 - услуги, требующие детальных технических знаний или возможности получения квалифицированного совета;

- уровень 4 - услуги, которые требуют специальных знаний об окружении потребителя банковской продукции с учетом ситуации приобретения продукции.

Российские экономисты [4, с.241] выделяют четыре уровня банковских услуг:

- услуга по замыслу, которую банк смог реализовать с пользой для себя и своих клиентов;

- услуга (или набор услуг), в реальном исполнении, которые банк предлагает и продает своим клиентам;

- услуга с подкреплением, т.е. включающая все виды сервисного обслуживания клиентов, как, например, особые условия при оформлении некоторых нетрадиционных банковских услуг, таких, как лизинг, траст и пр.;

- общественное признание, которое обуславливает успешную конкурентную борьбу, создает авторитет банка, дает возможность развивать услугу и приносить прибыль.

В отечественной и российской литературе и практике термин «банковский продукт» появился с переходом к рыночной экономике. В американской экономической литературе принято говорить именно о продукции банка (bank product), подразумевая под этим любую услугу или операцию, совершенную банком.

Российские специалисты по маркетингу рассматривают банковский продукт как комплекс услуг банка по активным и пассивным операциям и выделяют три уровня банковского продукта:

- первый уровень - основной продукт, иначе говоря, базовый ассортимент: кредитование, услуги по расчетам, операции с валютой и др.;

- второй уровень - реальный продукт, или текущий ассортимент, который постоянно меняется, не затрагивая базовой направленности банка;

- третий уровень - расширенный банковский продукт. Услуги этого уровня направлены на формирование дружеских отношений с клиентом, оказание ему всесторонней помощи, обслуживание внешнеэкономических связей, творческие идеи в области финансов, менеджмента, личные советы банкира, неформальное общение.

Деление услуг второго и третьего уровня относительно условное, на наш взгляд, правильнее было бы говорить о двух уровнях банковского продукта - базовом и расширенном.

К сожалению, приведенные выше определения банковского продукта и банковской услуги как экономических категорий обладают терминологической неустойчивостью. Противоречия в отношении названий на первый взгляд не принципиальны, однако, в целях четкого определения объекта диссертационного исследования представляется необходимым предложить свои трактовки данных понятий. Детально рассмотрев и проанализировав точки зрения различных авторов, мы предлагаем следующие определения.

Банковская услуга, на наш взгляд, это совокупность действий банка по активным, пассивным, либо комиссионным операциям в интересах клиента, иначе говоря, деятельность банка, направленная как на удовлетворение потребности клиента в банковском обслуживании, так и на повышение рентабельности банка.

Можно выделить следующие составляющие понятия банковской услуги:

- деятельность по оказанию клиенту помощи, содействие в получении прибыли;

- квалифицированные советы;

- услуги по управлению денежными средствами.

Банковский продукт, в нашем понимании, это синтетическая форма банковской услуги, ее материально оформленная часть, в отличие от последней, банковский продукт всегда носит завершенный характер. Банковский продукт регламентирует взаимодействие банка с клиентом при оказании услуги посредством финансовых, юридических и организационных мероприятий.

Учитывая вышеизложенное, предлагаем свой вариант определения банковского продукта как результата деятельности банка по оказанию услуги, конкретного банковского документа, который производится банком для обслуживания клиента.

Сходство банковской услуги и банковского продукта в том, что они призваны удовлетворять потребности клиента и способствовать получению прибыли банка, однако банковский продукт носит первичный характер, а банковская услуга - вторичный. Банковская услуга неосязаема, в то время как банковский продукт имеет вид вещи, т.е. осязаемую форму, предназначенную для продажи на финансовом рынке.

Следовательно, банковская триада может быть представлена в следующем виде:

|

Рисунок 4 - Схема банковской триады, предложенная автором

2 АНАЛИЗ РАЗВИТИЯ РЫНКА БАНКОВСКИХ УСЛУГ В РЕСПУБЛИКЕ КАЗАХСТАН

2.1 Развитие банковских услуг в Казахстане за период с 2002-2006гг. на примере АО «Банка ТуранАлем»

АО «Банк ТуранАлем» является ведущим коммерческим банком в Казахстане, предлагающим полный спектр банковских продуктов и услуг.

АО «Банк ТуранАлем» составляет ядро финансовой группы, присутствующей на всех сегментах рынка.

Финансовое и экономическое развитие Казахстана обуславливает рост благосостояния населения и уверенность в завтрашнем дне, что напрямую влияет и повышает интерес физических лиц к услугам кредитования. В этой связи, АО «Банк ТуранАлем» всегда нацелен на потребности клиентов и предлагает целый ряд услуг и кредитных продуктов, постоянно запуская новые. Это, прежде всего, кредитные карты, автокредитование, ипотечное кредитование, а также кредитование на неотложные нужды, экспресс-кредитование и многое другое. В части некредитных продуктов БТА предлагает разнообразные виды депозитов [4, с.10].

АО «Банк ТуранАлем» - системообразующий банк Казахстана, лидер по созданию банковской сети в странах СНГ. Активы АО «Банк ТуранАлем» на 1 сентября 2006г. превысили $10 млрд., совокупный собственный капитал - около $1.7 млрд. АО «Банк ТуранАлем» уверенно занимает лидирующую позицию в Казахстане в области торгового финансирования, кредитования МСБ и ипотечного кредитования. Активы группы банка на начало 2007 г. составили $16,3 млрд., совокупный собственный капитал - $2 млрд. На 2007 год намечены мероприятия по консолидации активов банка в СНГ с увеличением до $50млрд. к 2015 г.

Доля рынка Банка «ТуранАлем» составляет более 20% в каждом основном бизнес - сегменте Республики Казахстан. Банк «ТуранАлем» входит в десятку крупнейших банков на территории СНГ по размеру активов.

Консолидированная чистая прибыль Банка «ТуранАлем» в 2006 году составила $309,9 млн., что в 2,8 раза больше по сравнению с 2005 годом, совокупные активы - $16 млрд. 339,7 млн. (рост в 2,2 раза), акционерный капитал - $1 млрд. 532,4 млн. (увеличение почти в 2,4 раза), кредитный портфель - $10 млрд. 578,1 млн. (более чем в 2 раза).

Объем ссудного портфеля за 2002 год увеличился до 137 914 млн. тенге. На долю валютных кредитов приходилось 73.9%, на долю тенговых 26.1%. Кредитование продолжает оставаться одним из главных направлений деятельности банка, что обусловлено его высокой доходностью.

2002 год стал годом становления и развития потребительского кредитования в Казахстане, что отразилось и на кредитном портфеле Банка «ТуранАлем». За 2002 год объем потребительских кредитов возрос на 136% и превысил 7 млрд. тенге. Для достижения поставленных целей были разработаны и внедрены новые программы потребительского кредитования и внесены изменения в действующие программы. Наиболее активными являются программы - «Потребительское кредитование на неотложные нужды» и «Автомобиль в кредит - семье не повредит». Выдаются потребительские кредиты в рамках программ: для ведения бизнеса, получения образования, объектов недвижимости, ломбардное кредитование, кредитование туризма.

Активное участие банк принял в реализации местных программ по финансированию предприятий перерабатывающей отрасли и поддержке сельхоз товаропроизводителей за счет средств, выделенных из республиканского и областного бюджетов. В этом направлении банком положительно рассмотрен 21 проект на общую сумму 431 млн. тенге [11].

В 2002 году появляется новая услуга - сейфовый депозитарий. Сейфовый депозитарий оснащен сейфами известного шведского концерна Roscngrens Гибкая система тарифов, полная конфиденциальность, исключительная надежность импонирует клиентам.

По доле на рынке депозитных операций, Банк «ТуранАлем» занимает порядка 22 %, и этот показатель непрерывно растет, по итогам 2002 года депозитный портфель банка составил почти 53 млрд. тенге.

По итогам первого полугодия 2003 года также заметен рост показателей банка: по сравнению с данными на 31 декабря 2002 года активы Банка на 31 июля 2003 года возросли 27,6% и составили 287 323 млн. тенге, рост собственного капитала соответственно составил 10,4%, а кредитного портфеля (брутто) - 32,1%.

В 2004 году АО «Банк ТуранАлем» придерживался базовых принципов кредитной политики (обеспечение высокой надежности вложений, снижение кредитных рисков, высокая диверсификация ссудного портфеля, долгосрочные финансовые отношения с заемщиками и т. д.). Следует отметить, что Банк пристально следит за качеством своего кредитного портфеля. Удельный вес проблемных просроченных кредитов, учитываемых на балансовых и забалансовых счетах, составляет 2.8%, что значительно меньше средних значений по казахстанскому финансовому сектору, причём, Банк «ТуранАлем» намерен и далее поддерживать качество кредитного портфеля.

По состоянию на 1 декабря 2004 года портфель кредитов МСБ в банках второго уровня составил $1841,2 млн., «Банк ТуранАлем» владел долей рынка в 19.5% или $352,6 млн.

На рынке депозитов АО «Банк ТуранАлем» занимает долю в 18.1%, на рынке кредитов 27.6%, что означает подтверждение доверия Банку со стороны массового потребителя [11].

Банк, решая приоритетную задачу, расширяет доступ к кредитным ресурсам для малого и среднего бизнеса. Индивидуальный подход и упрощенные процедуры оформления позволили увеличить количество выданных сектору МСБ кредитов за 2004 год на 48% при увеличении почти в 2 раза объёмов финансирования.

Исторически крупный корпоративный бизнес является основным бизнесом Банка «ТуранАлем», приносящим большую часть доходов банка. За период с 2004 по 2005 гг. объем кредитного портфеля банка по корпоративным клиентам увеличился на 44%. Бизнес-процессы по корпоративному обслуживанию отработаны и отлажены в банке на протяжении многих лет, что вместе с индивидуальным подходом к каждому клиенту позволяет занимать Банку «ТуранАлем» лидирующие позиции на данном рынке. Но вот уже пять лет как Банк «ТуранАлем» удерживает пятую часть рынка розничных депозитов. К 2015 году Банк планирует увеличить свою долю в рознице, малом и среднем, а также корпоративном бизнесе до 30% в Казахстане и от 2 до 5 процентов в других странах присутствия.

В 2005 году началось финансирование производителей сельхозпродукции и в отдаленных районах Казахстана. Кредитная политика Банка «ТуранАлем» в целом, в 2005 году базировалась на принципах обеспечения высокой надежности вложений, снижения кредитных рисков, высокой диверсификации ссудного портфеля, долгосрочных финансовых отношений с заемщиками. Портфель кредитов малому и среднему бизнесу Банка «ТуранАлем» за год увеличился на 152% и составил $660 млн. Сроки финансирования предпринимателей увеличены до 10 лет. Им было выдано 34 тыс. кредитов на $1,248 млн. Ссудный портфель корпоративных клиентов вырос на 31% и на 31 декабря 2005 года составил 512 млрд. тенге или $3,82 миллиарда.

Основной прирост портфеля по потребительскому кредитованию произошел за счет ипотечного кредитования и кредитования на неотложные нужды. Объем ипотечных кредитов по группе за 2005 год составил $409 млн. Прирост по отношению к 2004 году составил 60%.

В 2005 году банк увеличил объемы выпуска платежных карточек на 75%. Банк «ТуранАлем», расширяя присутствие в странах СНГ, добавил в 2005 году к уже имеющимся в России, Украине и Китае 5 новых представительств: в Беларуси, Кыргызстане, Грузии, Таджикистане и Армении [11].

Первым среди казахстанских банков Банк «ТуранАлем» разместил еврооблигации с плавающей ставкой на 3 года, на $200 млн., рублевые еврооблигации на 3 миллиарда рублей со сроком обращения 4 года. Диверсифицируя инвесторскую базу, банк активно использовал и синдицированные кредиты. Самый крупный из них - на $777 млн., крупнейший в СНГ на момент привлечения (20 сентября 2005 года). Расширяя инвесторскую базу и диапазон продуктов международного финансирования, банк не только упрочил свои позиции на международных рынках, но и открыл доступ казахстанским компаниям к новым формам и источникам международного финансирования, способствовал продвижению имиджа казахстанской финансовой системы как одной из наиболее развитых в группе стран с развивающейся экономикой [12, 4].

Клиенты АО «Банк ТуранАлем», заинтересованные в импортных торговых контрактах с различными производителями США, теперь получили доступ к среднесрочному и долгосрочному финансированию на конкурентных условиях.

Условия данного соглашения позволяют клиентам Банка «ТуранАлем» получить финансирование на сумму до 85% суммы торгового контракта на срок до 7 лет, с условием погашения равными полугодовыми платежами (максимальный срок финансирования определяется исходя из специфики сделки).

У клиентов появилась новая возможность получать среднесрочное финансирование в кратчайшие сроки структурирования сделок по импорту оборудования, произведенной в США в рамках отдельной линии, специально выделенной в пользу Банка «ТуранАлем» и уже одобренной «Экспортно - Импортным» банком США.

В 2006 году банк продолжил диверсифицировать свой кредитный портфель, последовательно снижая его концентрацию. Сегодня кредиты банка работают в проектах по добыче нефти и газа (6,2% от общего объема кредитного портфеля), сельском хозяйстве (5,2%), пищевой промышленности (3,6%), транспорте (3,1%), розничной торговле (2,3%) и других сферах экономики республики.

Совокупный собственный капитал и активы АО «Банк ТуранАлем» по итогам 2006 года удвоились и составили соответственно, согласно неаудированной финансовой отчетности, 2 млрд. долларов США и 14,4 млрд. долларов США. Чистая прибыль Банка в 2006 году составила 162,5 млн. долларов США против 110 млн. долларов США в 2005 году.

Главный показатель доверия населения к банку - это постоянный рост депозитов физических лиц. Доверие населения банку растет с каждым годом. Объем депозитов физических лиц на конец 2006 года составил 1,5 млрд. долларов США, превысив показатели начала прошлого года в 1,8 раза.

В 2006 году Банк «ТуранАлем», как и в предыдущие годы, продолжил политику, основанную на принципах надежности вложений, снижения кредитных рисков, диверсификации портфеля, а также долгосрочных финансовых отношений с заемщиками. Так, в минувшем году на кредитование субъектов малого и среднего бизнеса было направлено около 2 млрд. долларов США [11].

Стратегическими направлениями деятельности Банка по-прежнему является кредитование предприятий малого и среднего бизнеса, а также розничных потребителей. Так, кредитный портфель МСБ в прошлом году вырос на 90%, составив на конец отчетного периода $1252 млн., розничных кредитов - в 2,8 раза - до $1339 млн.

Ссудный портфель кредитов малому бизнесу является высоко диверсифицированным, что позволяет снижать финансовые риски. Несмотря на упрощение процедур и минимальный пакет документов для клиентов, качество портфеля стабильно.

Помимо кредитования МСБ, значимым для Банка «ТуранАлем» сегментом является ипотечное кредитование. В 2006 году банк увеличил его объемы втрое, выдав за год ипотечных кредитов на сумму более 461 млн. долларов США.

До конца 2006 года Банк завершит внедрение проекта «кросс-продажи», который предполагает повышение лояльности клиентов за счет реализации комплексного обслуживания в виде удовлетворения всех финансовых потребностей клиентов, включая банковские услуги и услуги дочерних компаний БТА, в том числе кредитных, ипотечных, страховых, лизинговых и прочих.

АО «Банк ТуранАлем», являющийся одним из крупнейших банков Казахстана, совершенствует сферу предоставления высококачественных банковских услуг и продолжает активно поддерживать малый и средний бизнес Республики.

АО «Банка ТуранАлем» по итогам 2006 года на банковском рынке Казахстана является лидером по объему продаж и портфелю по таким продуктам, как ипотека (совместно с «БТА Ипотека»), кредитные карты (лимиты использования), автокредитование.

В 2006 году Банк «ТуранАлем» приступил к консолидации активов в целях повышения конкурентоспособности на рынках Казахстана, СНГ и дальнего зарубежья. В прошлом году Группой «БТА» в России созданы две дочерние организации - ОАО «БТА Финанс» и ОАО «БТА Капитал», увеличены доли в оплаченном капитале страховых компаний АО «СК Лондон - Алматы», АО «БТА Страхование», приобретен контрольный пакет акций АО «Темирбанк». В настоящее время БТА получает разрешительные документы уполномоченных органов РК и Украины на консолидацию ОАО «БТА - Банк» (Украина).

Сегодня Банк «ТуранАлем» представляет второй в Казахстане специализированный центр по быстрым международным денежным переводам «Western Union». Переводами денег занимаются трое операторов. Клиентам помогает менеджер-консультант. Перевод осуществляются без очереди, в течение 3- 4 минут. Опыт открытия первого центра подтвердил общую выгоду ввода специализированных пунктов для клиентов, банка и системы «Western Union». Доля рынка выросла с 13% до 22% в 2006 году [11].

АО «Банк ТуранАлем» располагает 216 пунктами обслуживания по переводам «Western Union» в стране. В Алматы находятся 30 из них. Доля рынка денежных переводов на ноябрь 2006г. составляла 22% по Казахстану, общее количество– 54 152 перевода, отправленных за год, средняя сумма одного перевода - $800. Банк оказывает услуги населению по денежным переводам Western Union с 30 ноября 2000г.

Международная система быстрых денежных переводов «Western Union» широко распространена и действует в 195 странах. В настоящее время по всему миру существует более 280 000 пунктов обслуживания, что позволяет клиентам легко воспользоваться данной услугой. Система позволяет получить деньги в любом отделении обслуживания клиентов в стране получения.

Система Интернет-банкинга для физических лиц от Банка «ТуранАлем», предоставляет широкий спектр банковских услуг, доступных в обычном отделении банка. Пользователь системы имеет возможность: осуществлять контроль текущего состояния карточного счета, счета по кредиту и по депозиту; получать выписки по своим банковским счетам за любой период; управлять своими карточными счетами, выполняя переводы между карточками, выпущенными банком; кабельного телевидения, коммунальные услуги, оплачивать доступы в интернет; посредством системы можно подать электронную заявку на открытие депозита, заявление на выпуск платежной карточки и услуги SMS-банкинга. Перечень услуг и функциональные возможности системы Интернет-банкинга от Банка «ТуранАлем» расширяются постоянно.

В начале ноября 2006 г. система Интернет-банкинга Банка «ТуранАлем» достигла рубежа в 10000 пользователей [13].

Стратегической целью АО «Банка ТуранАлем» поставлено стать «крупнейшим универсальным коммерческим банком в СНГ». В цели БТА, указанных в долгосрочной стратегии развития банка до конца 2015 года, входит выход на лидирующие позиции в Казахстане и других рынках СНГ - получение долей рынка в Казахстане - не менее 25%, в России - не менее 2%, в других странах присутствия - не менее 5%. Банк собирается приобрести контрольных пакетов в банках - стратегических партнерах «Банка ТуранАлем». Так, банк планирует увеличить долю в уставном капитале «БТА – Казань» (Татарстан) с 19,45% до 100% и выкупить 51% голосующих акций АО «Темирбанк» до конца этого года у его нынешних акционеров. Для этого банк, несомненно, увеличит активность на рынке фондирования. Банк уже принял решение увеличить уставный капитал на $400 млн. за счет новой эмиссии акций и привлек синдицированный заем в размере $1,111 млрд.

Банк «ТуранАлем» уверенно занимает лидирующую позицию в Казахстане в области финансирования малого и среднего бизнеса, ипотечного кредитования. Приоритетным направлением развития банка является обслуживание частных лиц и предпринимателей, увеличение доли розничного бизнеса до 50% за счет выделения его в банковском портфеле в отдельный бизнес, повышения качества обслуживания и инвестиций в технологическую модернизацию. К 2008 году планирует стать одним из крупнейших частных банков СНГ. К 2015 году предполагается рост активов в Казахстане до $34 млрд., капитала - до 3,8 млрд., чистой прибыли - до $615 млн.

Новая стратегия банка утверждена на недавнем заседании совета директоров. Стратегические цели банка на 2006г-2015 гг. включают выход на лидирующие позиции в Казахстане и других рынках СНГ в сегментах розницы, малого и среднего бизнеса и корпоративного обслуживания и получение долей рынка в Казахстане - не менее 25%, в России - не менее 2%, в других странах присутствия - не менее 5%.

Намечено консолидировать совокупные активы банка и увеличить их к 2010г. до $25млрд., а к 2015г. до $50млрд.

Основная цель банка предоставить клиенту полный комплекс самых современных банковских услуг и продуктов, постоянно внедряя новейшие достижения в области информационных технологий и повышая уровень сервиса, удовлетворять имеющиеся и появляющиеся потребности клиента в банковских операциях.

АО «Банк ТуранАлем» продолжает совершенствовать сферу предоставления высококачественных банковских услуг: квалифицированная консультация, потребительское кредитование, открытие срочных вкладов, осуществление денежных переводов, обслуживание платежных карточек, кредитование по линии ЕБРР; выдача заработной платы, расширяет возможности финансирования казахстанских компаний импортирующих высококачественные товары производства США [11].

2.2 Анализ финансового состояния АО «Банка ТуранАлем».

Современный коммерческий банк является сложным финансово-экономическим образованием, поэтому рассматривать его следует как систему, имеющую свои цели, задачи и функции. При этом рассмотрение различных процессов в деятельности банка и объектов управлении этими процессами составляет суть подхода к построению моделей анализа.

Существующие подходы к анализу деятельности банка определяются во многом различными его видами и методами. Основным подходом к анализу деятельности банка является определение цели проводимого анализа, т.е. того, какие взаимосвязи и взаимозависимости анализ выявляет и какую задачу в конечном итоге решает. Но идеального или универсального способа анализа деятельности и финансового состояния банка не существует. Для формирования объективного представления о финансово-экономическом состоянии банка используются два блока анализа.

Первый блок анализа образован показателями качества активов и пассивов, их ликвидности и может служить также для оценки финансовой устойчивости банка-заемщика.

Второй блок анализа включает в себя оценку эффективности деятельности банка, дополнительные или детализирующие показатели эффективности, причины изменения основных показателей и детализацию факторов эффективности деятельности.

Баланс банка - один из главных источников информации о размерах кредитных ресурсов, о направлениях их использования, а также о возможностях банка выполнять свои обязательства в срок перед клиентами и государством [14, с.112].

В данной работе за 2002 по 2006 год представлен горизонтальный и вертикальный анализы АО «Банка ТуранАлем», анализ активов и пассивов. При этом горизонтальный анализ банка позволяет определить абсолютное и относительное изменения различных статей отчетности по сравнению с предшествующим годом. Вертикальный анализ проводится с целью выявления удельного веса отдельных статей отчетности в общей сумме итоговых показателей.

Целью вертикального анализа является определение структуры средств заемщика, проведение межхозяйственных сравнений экономического потенциала и результатов деятельности с помощью относительных показателей, а также нивелирование негативного влияния инфляционных процессов.

Цель горизонтального анализа - определение тенденций в изменении экономического потенциала заемщика и прогнозирование его развития.

За рассматриваемый период - с 2002 по 2006 год - валюта баланса, отражающая реальную стоимость активов АО «Банк ТуранАлем», увеличилась с 225492 млн. тг. до 2075142 млн. тг., таким образом, изменение в сумме составило 1849650 млн. тг. (или 920,27 %). Очевидно, что рост валюты баланса происходил в основном за счет увеличения темпов роста таких статей активов, как займы клиентам, которые в 2002 г. составляли 124659 млн. тг., а к концу анализируемого периода они составили 1343414 млн. тг., темп роста данной статьи за четыре года составил 977,67%. Из горизонтального анализа видно, что обязательные резервы Банка «ТуранАлем» на протяжении четырех лет имели высокие темпы роста: в 2003 г. - 35,70 %, в 2004 г. - 155,25 %, в 2005-295,13 % и в 2006 г. - 449,805%, составив на конец 2006 г. 125573 млн. тг. (ПРИЛОЖЕНИЕ А).

В процессе анализа статей активов баланса можно наблюдать интересную тенденцию изменения темпов роста наиболее мобильных активов – денежных средств и их эквивалентов: в 2002 г. они составляли 20557 млн. тг. Изменение данной статьи в сторону уменьшения наблюдается в следующем (2003) году, когда темп роста денежных средств составил - 35,37 %, но в последующие три года (2004 и 2006) наблюдается тенденция роста денежных средств: в 2004 г. их размер составил 51740 млн. тг. (т.е. по сравнению с базисным 2002 годом изменение составило 151,69%), в 2005 г. изменение данной статьи баланса составило 479,515% или, другими словами размер денежных средств банка увеличился на 98574 млн. тг., составив 119131 млн. тг. на конец анализируемого периода, в 2006 г. размер денежных средств составил 193640 млн. тг., при этом изменение данной статьи баланса составило 841,966%. Наблюдается заметное снижение основных средств, которые в 2002 г. составляли 6523 млн. тг., а в 2005 г. основных средств на балансе банка оказалось 1940 млн. тг., т.е. произошло их снижение на 70,26 % по сравнению с базисным 2002 годом, при этом в 2006 г. наблюдается заметное увеличение основных средств, которые на конец анализируемого периода составили 7480 млн.тг.

За тот же период (2002 - 2006 гг.) в пассиве баланса наблюдается заметное увеличение собственного капитала (СК), который на конец 2002 г. составлял 19755 млн. тг., в 2003 г. СК увеличился на 55, 31 %, в 2004 г. СК увеличился по сравнению с базисным годом на 154,76 % и, в 2005 г. СК увеличился на 390,94%, изменившись к концу всего периода (на 31.12.2006 г.) на 885,158 %, составил 194618 млн. тг.

Увеличение СК вызвано увеличением таких статей баланса, как:

- дополнительно оплаченный капитал, который в 2002 г. составлял всего 28 млн. тг.; изменившись на 4946,43 % в 2003 г., он составил 1413 млн. тг.; далее в 2004 г. данный показатель вырос до 5996 млн. тг., изменившись на 21314 % по сравнению с базисным годом, в 2005 г. дополнительно оплаченный капитал составил 19156 млн. тг., изменившись на 68414,3 %, а к концу 2006 г. дополнительно оплаченный капитал возрос на 218900,0%, составив 61292 млн. тг. (ПРИЛОЖЕНИЕ А).

- нераспределенный доход (НД), возросший в 2006 г. по сравнению с 2002 базисным годом на 910,614 % и составивший 30086 млн. тг. (против 2977 млн. тг. в 2002 г.)

- также рост уставного капитала (УК) способствовал увеличению СК: по сравнению с началом анализируемого периода УК возрос на 226,78 % и составил 36492 млн. тг.

В дополнение к вышеуказанным изменениям в структуре баланса Банка «ТуранАлем» за период с 2002 по 2006 гг. можно сказать, что наибольший удельный вес в статьях активов принадлежит займам клиентам, которые в 2002 г. составляли 55,28 % (124659 млн. тг.), и, имея положительную тенденцию к увеличению на протяжении всего рассматриваемого периода, к концу 2006 г. составили 1343414 млн. тг. или 64,73 % от активов всего.

В целом видно, что активы АО «Банка ТуранАлем» увеличились до 2075142 млн. тг., отклонение от базисного года составило 920,27%. Помимо займов клиентам, увеличился удельный вес наиболее мобильных активов банка - денежных средств, которые в 2002 г. занимали 9,11 % в общей структуре активов, а к концу 2006 г. данный показатель занимал 9,33 % в структуре активов (ПРИЛОЖЕНИЕ А).

По результатам вертикального анализа, очевидно, что большой удельный вес в активах 2002 г. занимали торговые ценные бумаги 14,23 % от активов итого, в последующем году их отклонение составило 2,28 %, в 2004 г. торговые ценные бумаги также отклонились в сторону увеличения уже на 2,3 % и составили 16,53 % в общей структуре активов.

В составе активов баланса Банка «ТуранАлем» имеется заметная тенденция снижения доля основных средств. Так, в 2002 г. доля основных средств в активах составляла 2,9 %, или 6523 млн. тг., а в последующие годы удельный вес основных средств отклонялся в сторону уменьшения в 2003 г. - на 1,08 %, в 2004 г. - на 1,37 %, в 2005 г. - на 0,19% и в конце 2006 г. доля основных средств в структуре активов занимала всего 0,36 % (отклонившись таким образом от базисного года на -2,53%) (ПРИЛОЖЕНИЕ Б).

В обязательствах баланса АО «Банк ТуранАлем» наибольший удельный вес в 2002 г. занимали средства клиентов (46,9%) от общей доли обязательств или 105757 млн. тг. Но, имея постоянную тенденцию к снижению своей доли в составе обязательств, средства клиентов к концу анализируемого периода занимали 28,08%. После средств клиентов наибольший удельный вес в составе обязательств занимали средства прочих финансовых учреждений 24,82 % (55978 млн. тг.). Данная статья пассивов, напротив, имела тенденцию роста своей доли в структуре обязательств - по сравнению с базисным 2002 г. удельный вес статьи увеличился на 4,54 %; средства прочих кредитных учреждений составляли: в 2003 г. 31,01 %, отклонившись на 6,18 %, в 2004 г. 143256 млн. тг. или 23,17 % в составе обязательств, а в 2005 г. доля средств прочих финансовых учреждений снова возросла и занимала 29,37 % в составе обязательств, в 2006 г. наблюдается дальнейшее увеличение доли средств прочих финансовых учреждений, составив 33,24%.

Наибольшее отклонение в статьях пассивов баланса банка имели выпущенные долговые ценные бумаги, которые к концу периода 2005г. имели отклонение по сравнению с 2002 г. 16,19 %; удельный вес данной статьи увеличился с 13,87 % в 2002 г. до 37,6 % в 2006 г. Больших изменений в структуре СК за рассматриваемый период не наблюдалось. Можно увидеть, что снизился удельный вес УК, который, начиная с 2003 г. имел тенденцию снижения своей доли в структуре пассивов. Так, если в 2002 г. доля УК в составе СК составляла 7,14 %, то в 2003 г. она уменьшилась на 1,52 %, заняв 5,62 % доли СК, в последующем 2004 г. доля УК в СК составила 4,58 %, в 2005 г. доля УК в СК составила 3,64%, а в конце исследуемого периода удельный вес УК снизился до 2,25 % (ПРИЛОЖЕНИЕ Б).

Группа показателей качества активов позволяет их оценить по отношению к ресурсной базе банка. Анализ активов Банка «ТуранАлем» проведен на основе следующих показателей:

k1 = (Удерживаемые до погашения инвестиционные ценные бумаги + +Займы клиентам) / Итого активы (1)

2002 г. данный коэффициент был равен:

k1 = (19634+124659) / 225492=0,639

2003 г. данный коэффициент был равен:

k1 = (26288+232349) / 373064 = 0,693

2004 г. коэффициент k1 составил:

k1 = (23881+395513) / 618302 = 0,678

2005 г. коэффициент k1 составил:

k1 = (42406+680385) / 997805 = 0,724

2006 г. коэффициент k1 составил:

2006 г. k1 =(49723+1343414) / 2075142=0,671

Экономическое значение данного показателя определяет удельный вес доходообразующих активов в составе активов. Значения этого коэффициента в течение трех лет вполне соответствуют нормативному значению (0,75 – 0,85), что положительно характеризует структуру активов баланса банка.

Вторым коэффициентом, рассчитываемом при анализе активов, является коэффициент k2 , равный отношению доходных активов к платным пассивам:

k2 = (Инвестиционные ценные бумаги для продажи + Удерживаемые до погашения инвестиционные ценные бумаги + Займы клиентам)/ (Средства клиентов + Выпущенные долговые ценные бумаги) (2)

2002г.: k2 = (0+19634+124659) / (105757+31286) =1,059

2003 г.: k2 = (0+26288+232349) / (139224+73507) =1,215

2004 г.: k2 = (23881+0+395513) / (226710+182079) =1,025

2005 г.: k2 = (42406+0+680385) / (306714+300009) =1,191

2006 г.: k2 = (49723+0+1343414) / (528192+707098) =1,127

Доходные активы наиболее важно оценивать по отношению к платным активам (k2 ), поэтому данному коэффициенту отдано предпочтение перед традиционным показателем k1 , поскольку доходные активы могут не обеспечить необходимого уровня доходности для выполнения обязательств по платным пассивам.

Значения коэффициента k2 = 1,215 в 2003 г., 1,025 - в 2004 г., 1,191 -в2005 г. и 2006г. - 1,127 так же соответствуют нормативу > = 1.

Следующий показатель, характеризующий кредитную политику коммерческого банка (k3 ), равен отношению ссуд банка к сумме обязательств:

k3 = Займы клиентам / Итого обязательств (3)

2002г.: 124659 / 204727 = 0,6089

2003 г.: k3 = 232349 / 341051 = 0,681

2004 г.: k3 = 395513 / 566307 = 0,698

2005 г.: k3 = 680385 / 910697 = 0,747

2006 г.: k3 = 1343414 / 1880524=0,714

Экономическое значение показателя определяет агрессивную или осторожную политику банка, при агрессивной политике верхний предел равен 0,78, далее - неоправданно опасная деятельность, при осторожной политике нижний предел - 0,53, ниже - возможность убытков. Таким образом, Банк «ТуранАлем» проводит сбалансированную кредитную политику, но с тенденцией перехода к агрессии.

Также при анализе активов банка рассчитывается коэффициент:

k4 = Банковские займы / Банковские ссуды (4)

Экономическое значение данного показателя определяет возможность проведения агрессивной или осторожной кредитной политики банка; если банк - заемщик, то допускается k4 = 0,6, если банк - кредитор, то допускается значение k4 = 0,7.

В Банке «ТуранАлем» на 2002г. k4 составлял 0,449; на 2003 г. k4 составлял 115680 / 232349 = 0,498 (средства прочих финансовых учреждений / займы клиентам); в 2004 г. k4 =143256/ 395513 = 0,362, в 2005 г. = 0,431 (293047/ /680385).Поскольку на протяжении этих лет коэффициент k4 превышал значение 1, то можно сказать, что данный банк является кредитором.

Показатель, характеризующий рискованность ссудной политики банка (k5 ), определяется отношением ссуды банка к капиталу:

k5 = Займы клиентам / Итого собственного капитала (5)

2002г.: k5 = 124659 / 19755 = 6,310

2003 г.: k5 = 232349 / 30683 = 7,573

2004 г.: k5 = 395513 / 50328 = 7,859

2005 г.: k5 = 680385 / 87108 = 7,811

2006 г.: k5 = 1343414 / 194618=6,902

Полученные значения коэффициента (<=8) свидетельствуют о достаточности капитала, следовательно, политика банка не является агрессивной.

Коэффициент k6, характеризующий объем активов, который удается получить с каждого тенге уставного капитала, определяется формулой:

k6 = Активы / Уставный капитал (6)

2002г.: k6 =225492 / 16091 =14,013

2003 г.: k6 = 373064 / 20959 = 17,8

2004 г.: k6 = 618302 / 28320 = 21,8

2005 г.: k6 = 997805 / 36331 = 27,5

2005 г.: k6 =2075142 / 52583 = 39,46

Нормативное значение данного показателя находится в интервале от 8 до 16. Значения k6 Банка «ТуранАлем» имеют тенденцию к увеличению (от 17,8 до 27,5), что свидетельствует об увеличении объемов активов, получаемых с каждого тенге уставного капитала.

На основании вышеприведенных расчетов коэффициентов, характеризующих структуру, состав и динамику активов баланса банка, можно сделать вывод о том, что Банк «ТуранАлем» является потенциальным кредитором. Удельный вес доходообразующих активов банка в анализируемом периоде снизился на 2,68 %, но даже при этом соотношении активы обеспечивают уровень доходности для выполнения обязательств банка.

Кредитная политика Банка «ТуранАлем» явно неагрессивна, у банка нет неоправданных опасных рисков, что положительно характеризует его деятельность.

Коэффициент соотношения ссуд и капитала банка также свидетельствует о достаточности капитала банка и об отсутствии высокорискованной ссудной политики банка. Соотношение активов и уставного капитала банка выше норматива (и имеет тенденцию к дальнейшему увеличению), что свидетельствует о том, что база капитала мала и его возможности по дальнейшему привлечению заемных средств неадекватны значительному росту активов Банка «ТуранАлем».

Как правило, аналитики рынка межбанковского кредитования изучают расшифровки сумм кредитов (депозитов), выданных (внесенных) другим банком, не обращая внимания на структуру пассивов банка, что приводит к принципиально неверным выводам. Поэтому в показателях структуры пассивов отражены параметры, характеризующие устойчивость банка, структуру обязательств, степень минимизации риска ликвидности или издержек, уровень достаточности капитала.

Для определения финансовой устойчивости банка рассчитывается коэффициент k7 :

k7 = Собственный капитал / Активы (7)

2002г.: k7 = 19755 / 225492 = 0,0876

2003г.: k7 = 30683 / 373064 = 0,082

2004г.: k7 = 50328 / 618302 = 0,081

2005г.: k7 = 87108 / 997805 = 0,087

2006г.: k7 = 194618 / 2075142 = 0,0937

Значения данного коэффициента за 3 периода находятся в интервале 0,08-0,15, значит, соответствуют нормативу и банк можно считать финансово устойчивым.

Коэффициент достаточности капитала (k8 ) равен отношению собственного капитала к пассивам банка (0,1 - 0,2):

k8 = Собственный капитал / Пассивы

2002г.: k8 = 19755 / 225492 = 0,1

2003г.: k8 = 30683 / 373064 = 0,1

2004г.: k8 = 50328 / 618302 = 0,1

2005г.: k8 = 87108 / 997805 = 0,1

2006г.: k8 = 194618 / 2075142=0,1

Показатель (k9 ), определяющий уровень срочности и надежности пассивов банка, равен:

k9 = (Средства прочих финансовых учреждений +Средства клиентов)/ /Активы (9)

2002г.: k9 = (55978+105757) / 225492 = 0,7172

2003г.: k9 = 115680+139224 / 373064 = 0,683

2004г.: k9 = 143256+226710 / 618302 = 0,598

2005г.: k9 = 293047+306714 / 997805 = 0,601

2006г.: k9 = 625146+528192 / 2075142 = 0,602

Значения коэффициента k9 за исследуемые периоды соответствуют нормативу 0,5 - 0,7.

Показатель k10 , характеризующий уровень надежности и срочности, равен:

k10 = Займы / Активы (10)

2002г.: k10 = 55978 / 225492 = 0,2482

2003г.: k10 = 115680 / 373064 = 0,31

2004г.: k10 = 143256 / 618302 = 0,23

2005г.: k10 = 293047 / 997805 = 0,29

2006г.: k10 = 625146 / 2075142 = 0,301

Нормативное значение данного показателя 0,2 - 0,35, соответственно, за анализируемый период отклонений от нормативных значений не наблюдалось.

Для определения степени минимизации риска устойчивости или затрат рассчитывается коэффициент k11 :

k11 = Онкольные обязательства / Обязательства (11)

2002г.: k11 =55978 / 204727 = 0,2734

2003г.: k11 = 115680 / 341051 = 0,339

2004г.: k11 = 143256 / 566307 = 0,253

2005г.: k11 = 293047 / 910697 = 0,322

2006г.: k11 = 625146 / 1880524 = 0,332

Оптимальным значением данного коэффициента считается интервал 0,2 - 0,4.

Определяем степень пассивной устойчивости и качество управления прочими обязательствами (штрафами, пеней, неустойкой) с помощью коэффициента k12 , который должен стремиться к минимуму:

k12 = Прочие обязательства / Обязательства (12)

2002г.: k12 = 7220 / 204727 = 0,2734

2003г.: k12 = 4318 / 341051 = 0,013

2004г.: k12 = 9852 / 566307 = 0,017

2005г.: k12 = 10083 / 910697 = 0,011

2006г.: k12 =18277 / 1880524 = 0,009

Для определения уровня достаточности стержневого капитала рассчитаем коэффициент k13 , который должен быть > = 0,5:

k13 = Уставный капитал / Собственный капитал (13)

2002г.: k13 = 16091 / 19755 = 0,8145

2003г.: k13 = 20959 / 30683 = 0,683

2004г.: k13 = 28320 / 50328 = 0,563

2005г.: k13 = 36331 / 87108 = 0,417

2006г.: k13 = 52583 / 194618 = 0,2701

Коэффициенты достаточности капитала, характеризующие финансовую устойчивость АО «Банк ТуранАлем», за анализируемый период находятся в интервале от 0,081 до 0,087, что соответствует нормативу. Эти коэффициенты находятся в пределах безопасности (0,8 - 0,15), при которых отсутствует риск банкротства. Данные показатели свидетельствуют о технологичности и конкурентоспособности АО «Банк ТуранАлем». За анализируемый период (2002-2006 гг.) отклонений коэффициентов уровня срочности и надежности от нормативных значений не наблюдалось.

Степень минимизации риска или устойчивости затрат так же соответствует нормативу; это свидетельствует о том, что банк минимизирует примерно в равной степени как устойчивость, так и затраты за анализируемый период.

Степень пассивной устойчивости и качества управления прочими обязательствами имеет тенденцию минимизации, что, в свою очередь, также является положительной тенденцией в деятельности банка.

Из расчета коэффициента k13 видно, что капитал банка сформирован на 81,4%, 68,3 %, 56,3 %, 41,7 %, 27,01% из средств учредителей банка в 2002, 2003, 2004, 2005 и 2006 гг., соответственно. Таким образом, на основании проведенного анализа можно сделать вывод о том, что АО «Банк ТуранАлем» является финансово устойчивым, надежным, платежеспособным банком и представляет собой достаточно сильного конкурента для всех банков второго уровня.

3 РАЗРАБОТКА МЕРОПРИЯТИЙ ПО ПОВЫШЕНИЮ ЭФФЕКТИВНОСТИ ФУНКЦИОНИРОВАНИЯ РЫНКА БАНКОВСКИХ УСЛУГ В ВОСТОЧНО-КАЗАХСТАНСКОЙ ОБЛАСТИ

3.1 Разработка методики сравнительной эффективности тенговых и валютных банковских вкладов и кредитов

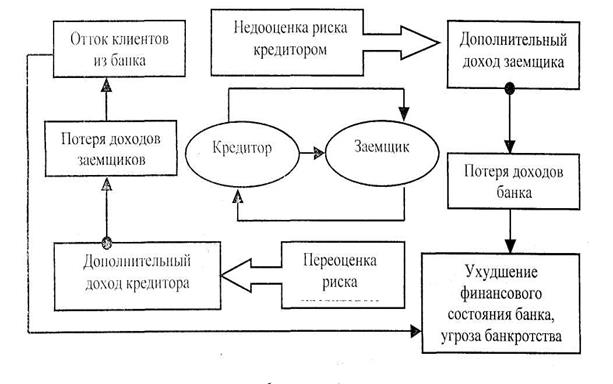

При формировании кредитной и депозитной ставок процента банки должны учитывать риски изменения инфляции. Так как банк играет роль финансового посредника на рынке банковских услуг, то возможны недооценка или переоценка инфляционного риска, что обуславливает следующие ситуации:

- процентно-ценовая стратегия формируется таким образом, что в выигрыше оказывается банк;

- процентно-ценовая стратегия выгодна клиентам (рисунок 5).

|

|

Рисунок 5 - Влияние неправильной оценки инфляционного

риска на перераспределение дохода между кредитором и заемщиком

Обе эти ситуации ухудшают положение банка [15, с.221]. В первом случае происходит отток клиентов из банка в среде не только вкладчиков, но и заемщиков. Во втором случае банк лишается своих доходов, что отрицательно сказывается на его финансовом положении и может закончиться потерей финансовой устойчивости и банкротством [16, с.3].

В данной работе рассматриваются два типа задач, связанных с необходимостью учета инфляции при взаимодействии банков:

- прогнозирование процентно-ценовой банковской стратегии.

- оценка эффективности кредитных вложений.

Первая из этих задач изучалась ранее главным образом в теоретическом аспекте - анализ эффекта Фишера [15, с. 221].

Вторая задача решается на практике довольно часто - в рамках обоснования инвестиционных решений, осуществляемых отдельными экономическими агентами (предприятиями, банками, вкладчиками). В то же время, она не исследовалась в более общем плане - на макроэкономическом уровне (для реального сектора и банковской системы в целом) и для среднесрочной ретроспективы.

Рассмотрим первую задачу.

Как известно, поведение экономических агентов в условиях инфляции может быть представлено двумя различными концепциями:

- адаптивных ожиданий (экономические агенты адаптируются к новому, сложившемуся уровню инфляции и реагируют на него с некоторым запаздыванием);

- рациональных ожиданий (экономические агенты прогнозируют уровень инфляции и предвосхищают его, учитывая в своей финансово-хозяйственной деятельности заранее) [16, с.3].

Изменение уровня инфляции по Восточно-Казахстанской области за период с 1997 по 2006 годы по данным Восточно-Казахстанского управления по статистике представлено в таблице 4. [18]

Таблица 4 – Динамика уровня инфляции в Восточно-Казахстанской области

| Уровень инфляции |

1997 |

1998 |

1999 |

2000 |

2001 |

2002 |

2003 |

2004 |

2005 |

2006 |

| 21,6 |

8,8 |

3,1 |

15,3 |

11,1 |

8,2 |

6,4 |

6,2 |

5,9 |

5,4 |

Как свидетельствуют данные таблицы, на протяжении ряда последних лет инфляция являлась значительным фактором, который необходимо было учитывать в деятельности банков Восточного Казахстана. Характерной чертой рассматриваемого периода является неравномерность инфляции, не позволяющая осуществлять достоверное прогнозирование эффективности деятельности банков на рынке услуг.

Процессы обесценивания вкладов и кредитов в результате инфляции известны в финансовом менеджменте как эффект Фишера. С целью анализа деятельности банков исследуемой области в условиях инфляции и изменяющегося паритета валют необходимо рассмотреть две задачи:

- исследование оценки эффекта Фишера для банковских услуг, предоставляемых в тенге и долларовых банковских операций;

- анализ сравнительной эффективности тенговых и долларовых вложений.

Предлагаем исследовать реальную доходность в цепочке «вкладчик-банк-заемщик» в условиях меняющегося паритета валют и уровня инфляции, требующей переоценки стоимости активов для каждого из кредиторов. На примере вкладов объемом в 1 тенге и 1 доллар США проанализируем процесс их обесценивания в результате инфляции. Для удобства введем следующие определения:

- депозитная процентная ставка - средневзвешенная процентная ставка по депозита, действовавшая по области за исследуемый период;

- вклад - номинальный остаток по вкладу;

- вклад с доходом - остаток по вкладу плюс процентный доход по депозиту;

- реальный вклад - остаток по вкладу с учетом действующего уровня инфляции по области на момент оценки;

- итоговый доход от вложений - разность между реальным вкладом с доходом и вкладом [15, с.221].

На первом этапе исследования рассмотрим звено «вкладчик-банк» для вклада в национальной валюте. Результаты исследования сведем в таблицу 5.

Таблица 5 - Динамика доходов вкладчика и банка по тенговому вкладу (на

начало периода)*

| № |

Показатель |

1997 |

1998 |

1999 |

2000 |

2001 |

2002 |

2003 |

2004 |

2005 |

2006 |

| 1 |

Депозитная ставка |

28,96 |

7,37 |

7,5 |

8,5 |

10,8 |

9,15 |

10,1 |

5,9 |

6,3 |

4,1 |

| 2 |

Вклад, тг. |

1 |

1 |

1 |

1 |

1 |

1 |

1 |

1 |

1 |

1 |

| 3 |

Вклад с доходом |

1,2896 |

1,0737 |

1,075 |

1,085 |

1,108 |

1,0915 |

1,101 |

1,059 |

1,063 |

1,041 |

| 4 |

Уровень инфляции |

21,6 |

8,8 |

3,1 |

15,3 |

11,1 |

8,2 |

6,4 |

6,2 |

5,9 |

4,7 |

| 5 |

Реальный вклад с доходом |

1,01 |

0,98 |

1,04 |

0,92 |

0,98 |

1,01 |

1,03 |

0,99 |

1,01 |

0,99 |

| 6 |

Итоговый доход вкладчика от вложений, тенге |

0,01 |

-0,02 |

0,04 |

-0,08 |

-0,02 |

0,01 |

0,03 |

-0,01 |

0,01 |

-0,01 |

| 7 |

Итоговый доход вкладчика от вложений, % |

1 |

-2 |

4 |

-8 |

-2 |

1 |

3 |

-1 |

1 |

-1 |

| 8 |

Скрытый доход банка, % |

-1 |

2 |

-4 |

8 |

2 |

-1 |

-3 |

1 |

-1 |

1 |

* Рассчитано автором по данным Восточно-Казахстанского филиала государственного учреждения «Национальный банк РК» [19]

В п. 1 таблицы указана средневзвешенная процентная ставка по всем привлеченным депозитам физических и юридических лиц в национальной валюте.

В п. 3 рассчитан вклад с доходом как сумма номинального остатка по вкладу и номинального процентного дохода.

В п. 5 рассчитан реальный вклад с доходом [5]=[3]*(1-[4]/100)

В п. 6 рассчитан итоговый доход вкладчика от вложений [6]=[5]-[2]

Анализ данных таблицы показывает, что за период с 1997 по 2006 год номинальная процентная ставка по депозитам компенсировала потери вкладчика от инфляции в 1997, 1998, с 2001 по 2002 год и с 2004 по 2005год. Величина неявного дохода банка, получаемого с каждого тенге вкладов, равна итоговому доходу вкладчика, взятому с отрицательным знаком.

Проведенный анализ позволяет сделать вывод о том, что в исследуемом периоде в 1997, 1999, 2000, 2001, 2002, 2003, 2004, 2005, 2006 годах, проводимая банками политика не учитывала интересов вкладчиков, рассчитывавших на защиту своих вкладов от инфляции. Банки назначали заниженные ставки, и вкладчики, соглашаясь, теряли свои доходы, перераспределенные в пользу банков. С другой стороны в 1997, 1998, 2001, 2002 и 2005 годах банки теряли свои доходы от недооценки уровня инфляции.

Графически соотношение между вкладом с доходом, реальным вкладом с доходом и итоговым доходом представлено на рисунке 7.

Рисунок 7 - Динамика доходов вкладчика по банковским вкладам в национальной валюте

Нижняя граница величины процентной ставки, компенсирующей уровень инфляции (КПС), определяется из того, что итоговый от вложений должен быть равен нулю. Формула для расчета КПС следующая:

КПС = УИ / (1-УИ)

где: КПС - величина процентной ставки, компенсирующей уровень инфляции;

УИ - уровень инфляции (в долях единицы) в рассматриваемом периоде [21, с.325].

Рассчитанные по формуле значения нижней границы процентной ставки по вкладам в национальной валюте, обеспечивающие вкладчикам защиту от инфляции (значения КПС) по формуле, приведенной выше, представлены в таблице 6.

Таблица 6 - Расчетные значения процентной ставки по вкладам в национальной

валюте, компенсирующей уровень инфляции*

| На начало года |

Средневзвешенная действовавшая ном. Проц. ставка, % |

Уровень инфляции, % |

КПС (тенговая), % |

Отклонение действующих ставок от КПС,% |

| 1997 |

28,96 |

21,6 |

27,5 |

1,46 |

| 1998 |

7,37 |

8,8 |

9,6 |

-2,23 |

| 1999 |

7,5 |

3,1 |

3,2 |

4,3 |

| 2000 |

8,5 |

15,3 |

18,1 |

-9,6 |

| 2001 |

10,8 |

11,1 |

12,5 |

-1,7 |

| 2002 |

9,15 |

8,2 |

8,9 |

0,25 |

| 2003 |

10,1 |

6,4 |

6,8 |

3,3 |

| 2004 |

5,9 |

6,2 |

6,6 |

-0,7 |

| 2005 |

6,3 |

5,9 |

6,4 |

-0,1 |

| 2006 |

4,1 |

4,7 |

5,5 |

-1,4 |

*Рассчитано автором по материалам Восточно-казахстанского филиала государственного учреждения «Национальный банк РК» и ВК ОУ по статистике [18, 19, 20]

Из приведенных в таблице данных видно, что процентная ставка по тенговым депозитам, компенсирующая уровень инфляции должна быть выше фактической в 1997, 1999, 2000, 2003 годах, что подтверждается результатами расчетов.

На втором этапе исследования рассмотрим звено «банк-заемщик» для кредита в национальной валюте.

Для удобства анализа введем следующие определения:

- кредитная ставка процента - средневзвешенная процентная ставка по выдаваемым в области кредитам в исследуемый период;

- кредит - номинальный остаток ссудной задолженности;

- кредит с процентом - кредит плюс процентный доход по кредиту;

- реальный кредит с процентом - кредит с процентом с учетом инфляции по области на момент исследования;

- итоговый доход от кредита - разность между реальным кредитом с процентным кредитом [21, с.325].

Результаты расчетов доходов банка по кредитованию в национальной валюте за период с 1997 по 2006 годы произведены автором по практическим данным ВК Облуправления по статистике, ВК управления Национального банка и представлены в таблице 7.

Таблица 7 - Динамика доходов банка по кредитованию в национальной валюте

за период с 1997 по 2006 годы*