| Скачать .docx |

Реферат: Инвестиционные проекты 3

Инвестиции

1.виды оценки инвестиционных проектов

В настоящее время можно считать общепризнанным выделение следующих видов эффективности инвестиционных проектов.

Рис.1. Виды эффективности инвестиционных проектов

Эффективность проекта в целом оценивается для презентации проекта и определения в связи с этим привлекательности проекта для потенциальных инвесторов.

Общественная эффективность характеризует социально-экономические последствия осуществления проекта для общества в целом, т.е. она учитывает не только непосредственные результаты и затраты проекта, но и "внешние" по отношению к проекту затраты и результаты в смежных секторах экономики, экономические, социальные и иные внеэкономические эффекты.

Общественную эффективность оценивают лишь для социально значимых инвестиционных проектов, затрагивающих интересы не одной страны, а нескольких.

По проектам, где не нужно проведение экспертизы государственных органов управления, разработка показателей общественной эффективности не требуется.

Коммерческая эффективность проекта характеризует экономические последствия его осуществления для инициатора, исходя из весьма условного предположения, что он производит все необходимые для реализации проекта затраты и пользуется всеми его результатами. Коммерческую эффективность иногда трактуют как эффективность проекта в целом. Считается, что коммерческая эффективность характеризует с экономической точки зрения технические, технологические и организационные проектные решения.

Наиболее значимым является определение эффективности участия в проекте . Ее определяют с целью проверки реализуемости инвестиционного проекта и заинтересованности в нем всех его участников. Эффективность участия оценивают, прежде всего, для предприятия проектоустроителя (или потенциальных акционеров). Этот вид эффективности называют также эффективностью для собственного (акционерного) капитала по проекту.

Эффективность участия в проекте включает и такие виды, как эффективность участия в проекте структур более высокого уровня (финансово-промышленных групп, холдинговых структур), бюджетная эффективность инвестиционного проекта (эффективность участия государства в проекте с точки зрения расходов и доходов бюджетов всех уровней).

2.основные принципы оценки инвестиционных проектов

Несмотря на существенные различия между типами проектов и многообразие условий их реализации, оценки эффективности проектов и их экспертиза должны производиться в определенном смысле единообразно, на основе единых обоснованных принципов. Их можно разделить на три группы:

1) методологические, наиболее общие, обеспечивающие при их применении рациональное поведение экономических субъектов независимо от характера и целей проекта;

2) методические, обеспечивающие экономическую обоснованность оценок эффективности проектов и решений, принимаемых на их основе;

3) операциональные, соблюдение которых облегчит и упростит процедуру оценок эффективности проектов и обеспечит необходимую точность оценок.

Наряду с ними существуют еще и "частные" принципы, а точнее — правила, в соответствии с которыми осуществляются отдельные этапы оценки или учитываются отдельные специфические для конкретного проекта обстоятельства.

Такие правила, иногда основанные на практическом опыте, иногда конкретизирующие общие принципы применительно к определенной ситуации, в случае необходимости излагаются при описании соответствующих этапов расчета.

3.коммерческая (финансовая), бюджетная, общественная эффективность

Общественная эффективность характеризует социально-экономические последствия осуществления проекта для общества в целом, т.е. она учитывает не только непосредственные результаты и затраты проекта, но и "внешние" по отношению к проекту затраты и результаты в смежных секторах экономики, экономические, социальные и иные внеэкономические эффекты.

Общественную эффективность оценивают лишь для социально значимых инвестиционных проектов, затрагивающих интересы не одной страны, а нескольких.

По проектам, где не нужно проведение экспертизы государственных органов управления, разработка показателей общественной эффективности не требуется.

Коммерческая эффективность проекта характеризует экономические последствия его осуществления для инициатора, исходя из весьма условного предположения, что он производит все необходимые для реализации проекта затраты и пользуется всеми его результатами. Коммерческую эффективность иногда трактуют как эффективность проекта в целом. Считается, что коммерческая эффективность характеризует с экономической точки зрения технические, технологические и организационные проектные решения.

Наиболее значимым является определение эффективности участия в проекте . Ее определяют с целью проверки реализуемости инвестиционного проекта и заинтересованности в нем всех его участников. Эффективность участия оценивают, прежде всего, для предприятия проектоустроителя (или потенциальных акционеров). Этот вид эффективности называют также эффективностью для собственного (акционерного) капитала по проекту.

Эффективность участия в проекте включает и такие виды, как эффективность участия в проекте структур более высокого уровня (финансово-промышленных групп, холдинговых структур), бюджетная эффективность инвестиционного проекта (эффективность участия государства в проекте с точки зрения расходов и доходов бюджетов всех уровней).

4.оценка интегральной эффективности инвестиционных проектов

Интегральная оценка эффективности инвестиционной деятельности

Одним из ключевых элементов принятия управленческих решений по реализации мероприятий инвестиционной деятельности ИБГ является оценка ее эффективности. Методика подобной оценки должна соответствовать ряду принципов:

быть единой во всех периодах ее использования;

быть однозначной как в части ее толкования, так и определения;

использовать общепризнанные показатели эффективности инвестиционных проектов (ИП);

опираться на достаточное (три и более) количество (выборку) ИП;

основываться на фактических показателях эффективности ИП. В случае невозможности их отражения должен быть определен и применен дисконт, с учетом которого оценивается эффективность деятельности на основании прогнозных данных.

Эффективность инвестиционной деятельности (ИД) интегрированной бизнес-группы предлагается определять на основе интегральной оценки. Интегральная оценка эффективности (ИОЭ) ИД - это показатель, который включает значения других показателей эффективности инвестиционных проектов, скорректированных в соответствии с их весомостью и другими факторами. Интегральная оценка упрощает процедуру измерения эффективности, а иногда является единственно возможным вариантом ее проведения и получения объективных окончательных выводов.

Для определения эффективности ИП посредством интегральной оценки применяют показатели, удовлетворяющие требованиям ЮНИДО (Организация Объединенных Наций по промышленному развитию). Интегральная оценка предусматривает расчет свыше пяти соответствующих показателей. Метод прост и нагляден, он обеспечивает достаточно объективную характеристику инвестиционной ситуации в ИБГ.

Расчет производится следующим образом. Устанавливаются весовые характеристики групповых и единичных показателей. При этом потребуется два набора характеристик - для определения весовых значений показателей эффективности проектов и весовых значений данных проектов в инвестиционной деятельности бизнес-группы. Первые определяются на основе экспертной оценки, а вторые - на основе показателя стоимости инвестиционного проекта - и соответствуют их доле в общей стоимости рассматриваемых проектов бизнес-группы.

Далее необходимо установить ограничения для показателей эффективности проекта. Они связаны с главной посылкой метода - каждый показатель рассматривается как элемент множества соответствующих показателей. Устанавливаются конкретные значения экстремальных ограничений по каждому показателю. Загруженная этими ограничениями область существования показателей может изменяться в зависимости от показателей эффективности, стоимости проекта, инвестиционной политики, требований акционеров или Совета директоров к прибыльности вложенных инвестиций.

После определения основных параметров и направления их оптимизации необходимо выбрать вариационный диапазон. Он используется как составная часть в соответствующей формуле, с помощью которой осуществляется переход от разных по признаку и единицам измерения показателей к сопоставленным. Данный диапазон характеризует количественно измеренную область существования показателя, т.е:

Gj = H-J, где Gj - вариационный диапазон для j-го показателя, Н - максимум вариационного диапазона показателя эффективности проекта, а J - минимум.

При этом необходимо отметить, что экстремальные значения (максимум и минимум) определяются исходя из направления оптимизации. Если рассматривается период окупаемости, то максимум будет стремиться к нулю в положительной области значений, так как чем меньше период окупаемости, тем больше эффективность проекта. Если рассматривается показатель "чистый приведенный доход (NPV)", то максимум будет стремиться к бесконечности, поскольку, чем он больше, тем выше эффективность проекта.

Интегральная оценка инвестиционного проекта определяется по следующей формуле:

Формула доступна в бумажной версии издания

Экстремальные значения каждого о-го показателя эффективности инвестиционного проекта определяются экспертно.

При расчете ИОЭ инвестиционного проекта используются значения всех показателей. Эффективность проекта определяется с помощью интегральной оценки по формуле:

Формула доступна в бумажной версии издания

Оценить эффективность реформирования системы управления инвестиционной деятельностью ИБГ можно с помощью формулы:

F = I1 - I0 где F - изменение эффективности инвестиционной деятельности ИБГ, I0 - интегрированная оценка эффективности до реформирования системы управления, I1 - после реформирования.

Значение F > 0 свидетельствует об эффективности реформирования системы управления инвестиционной деятельностью ИБГ. Если F < 0, то реформирование системы было неэффективным, a F = 0 означает, что эффективность деятельности не изменилась.

Теперь важно установить перечень и методику расчета показателей, входящих в интегральную оценку эффективности инвестиционной деятельности. К таким показателям относятся:

стоимость инвестиционного проекта (СИП);

дисконтированный или простой срок окупаемости (DPBP или РВР);

чистая текущая стоимость (NPV);

номинальная, или реальная внутренняя норма рентабельности (IRR);

ставка дисконтирования (d).

Если инвестиционная политика ИБГ предусматривает, что показатели должны быть дисконтированы, то следует выбирать дисконтированный срок окупаемости и реальную внутреннюю норму рентабельности. Показатели эффективности, указанные выше, наиболее часто применимы на практике. Но это не полный перечень.

5.определение расчетного периода

Эффективность проекта оценивают в течение расчетного периода, включающего временной интервал (лаг) от начала проекта до его прекращения. Начало расчетного периода рекомендуют устанавливать на дату вложения денежных средств в проектно-изыскательские работы. Прекращение реализации проекта может быть следствием:

1) исчерпания сырьевых ресурсов;

2) прекращения производства в связи с изменением требований (норм и стандартов) к выпускаемой продукции, технологии производства или условиям труда на данном предприятии;

3) отсутствия потребности рынка в данной продукции в связи с ее моральным устареванием или потерей конкурентоспособности;

4) износа активной части основного капитала;

5) других причин, зафиксированных в задании на разработку проекта.

При необходимости в конце расчетного периода предусматривают ликвидацию объекта. Расчетный период разбивают на шаги (отрезки), в пределах которых осуществляют агрегирование данных, используемых для оценки финансовых показателей. При разбиении расчетного периода на шаги целесообразно учитывать:

цель расчета (оценка различных видов эффективности, реализуемости, мониторинга проекта для осуществления финансового управления);

продолжительность различных фаз жизненного цикла проекта (необходимо предусмотреть, чтобы моменты окончания строительства объекта или его этапов, моменты завершения освоения вводимых производственных мощностей, а также моменты начала выпуска основных видов продукции и моменты замены основных средств совпадали с концами соответствующих шагов, что позволяет проверить финансовую реализуемость проекта на отдельных стадиях его осуществления);

неравномерность денежных поступлений и затрат с учетом сезонности производства;

периодичность финансирования проекта. Шаг расчета целесообразно выбирать таким образом, чтобы получение кредитов и займов, а также процентные платежи приходились на его начало и конец;

оценку уровня неопределенности и риска;

условия финансирования (соотношение между собственными и заемными средствами, величина и периодичность выплаты процентов за кредиты и займы, а также платежей за лизинг имущества). В частности, моменты получения кредитов, выплат основного долга и процентов по нему рекомендуют совмещать с концами шагов;

изменение цен в течение шага за счет инфляции и иных факторов.

Отрезки времени, в которых прогнозируют высокие темпы инфляции (свыше 10% в год), целесообразно разбивать на более мелкие шаги.

Время в расчетном периоде измеряют в годах или долях года и берут от фиксированного момента t0 = 0, принимаемого за базовый. Проект, как и любая финансовая операция, связанная с получением доходов и осуществлением расходов, порождает денежные потоки (Cash-Flow, CF). Денежный поток проекта - это зависимость от времени денежных поступлений и платежей при реализации любого проекта, определяемая для всего расчетного периода.

Значение денежного потока (ДП) обозначают через ДП(, если оно относится к моменту времени t, или через ДПт, если оно относится к шагу расчета т.

На каждом шаге расчета значение денежного потока характеризуют:

1) притоком, равным размеру денежных поступлений на этом шаге;

2) оттоком, равным платежам на этом шаге;

3) сальдо (чистым денежным притоком, эффектом), равным разности между притоком и оттоком денежных средств.

Денежный поток (ДПГ) обычно состоит из частных потоков от отдельных видов деятельности: инвестиционной, текущей и финансовой деятельности.

К оттокам в инвестиционной деятельности относят: капитальные вложения, затраты на пусконаладочные работы, ликвидационные расходы в конце проекта, затраты на увеличение оборотного капитала и средства, вложенные в дополнительные фонды. Последние выражают вложения части положительного сальдо суммарного денежного потока на депозиты в банках или в долговые ценные бумаги (облигации) с целью получения процентного дохода. К притокам относят продажу активов в течение и по окончании проекта (за вычетом уплачиваемых налогов), поступления за счет снижения потребности в оборотном капитале и др.

Сведения об инвестиционных затратах должны быть расшифрованы по их видам. Источником такой информации служит бизнес-план (ТЭО проекта). Оценку затрат на приобретение отдельных видов основных средств можно осуществлять на базе оценки соответствующего имущества. Распределение инвестиционных затрат по периоду строительства должно быть увязано с графиком сооружения объекта.

В денежном потоке текущей (операционной) деятельности к притокам относят: выручку от продажи продукции (услуг), операционные и внереализационные доходы, включая поступления средств, вложенных в дополнительные фонды. К оттокам - издержки производства и налоги. Источником информации служат предпроектные и проектные материалы, а также результаты исследования российского и зарубежного рынка, подтвержденные межправительственными соглашениями, соглашениями о намерениях, договорами, заключенными до момента окупаемости проекта.

К финансовой деятельности относят операции со средствами, внешними по отношению к проекту. Они состоят из собственного (акционерного) капитала предприятия и привлеченных средств (субсидий, кредитов и займов). К оттокам относят: возврат и обслуживание кредитов и займов, выплату дивидендов акционерам и др. Денежные потоки от финансовой деятельности учитывают, как правило, на этапе оценки эффективности участия в проекте. Необходимую информацию приводят в проектных материалах в увязке с разработкой схемы финансирования проекта. Данную схему подбирают в прогнозных ценах. Цель ее подбора - обеспечение реализуемости проекта, т. е. такой структуры денежных потоков, при которой на каждом шаге расчета имеется достаточный объем средств для его продолжения. Если не учитывать неопределенность и риск, то достаточным (но не обязательным) условием финансовой реализуемости проекта является неотрицательное значение на каждом шаге (т) величины накопленного сальдо потока (Ст):

Сm = С1 + С2 + С3>0,

где Ст - суммарное сальдо денежных потоков на шаге т; C1 C2 и С3 - сальдо денежных потоков от инвестиционной, текущей и финансовой деятельности на соответствующем шаге расчетного периода.

Наряду с денежными потоками при оценке инвестиционного проекта используют термин «накопленный денежный поток». Он характеризует накопленный приток, накопленный отток денежных средств и накопленное сальдо (эффект) на каждом шаге расчетного периода как сумму соответствующих показателей денежного потока за данный и все предшествующие шаги.

При разработке схемы финансирования проекта определяют потребность не только в привлеченных средствах, но и в дополнительных фондах. В данные фонды могут включать средства из амортизации и чистой прибыли для компенсации отрицательных значений сальдо суммарного денежного потока на отдельных будущих шагах расчета (например, при наличии высоких ликвидационных расходов) или для достижения на них положительного значения финансовых показателей.

Включение средств в дополнительные фонды рассматривают как отток денежных средств. Приток от этих средств считают частью внереализационных притоков инвестиционного проекта (от текущей деятельности).

6.обеспечение сопоставимости вариантов инвестиционных проектов

Оценка эффективности инвестиционных проектов осуществляется на следующих стадиях:

- поиск инвестиционных возможностей (другие названия – определение возможностей, инвестиционное предложение, бизнес-проспект, opportunity studies, OS);

- предварительная подготовка проекта (другие названия – стадия предварительного выбора, обоснование инвестиций, pre-feasibility studies, PS);

- окончательная подготовка проекта (другие названия – стадия проектирования, технико-экономическое обоснование, final evaluation, FE);

- осуществление инвестиционного проекта (экономический мониторинг).

Принципы оценки эффективности инвестиционных проектов одинаковы на всех стадиях. Оценка может различаться по видам эффективности, а также по набору и степени достоверности исходных данных и подробности их описания.

На стадиях поиска инвестиционных возможностей и предварительной подготовки проекта, как правило, ограничиваются оценкой эффективности проекта в целом, при этом расчеты денежных потоков производятся в текущих ценах. Схема финансирования проекта может быть намечена в самых общих чертах (в том числе по аналогии, на основании экспертных оценок).

На стадии окончательной подготовки проекта оцениваются все приведенные выше виды эффективности. При этом должны использоваться реальные исходные данные, в том числе и по схеме финансирования, а расчеты производиться в текущих и прогнозных ценах.

В процессе экономического мониторинга инвестиционного проекта рекомендуется оценивать и сопоставлять с исходным расчетом только показатели эффективности участия предприятий в проекте. Если при этом обнаруживается, что показатели эффективности, полученные при исходном расчете, не достигаются, рекомендуется на основании расчета эффективности инвестиций для участников инвестиционного проекта с учетом только предстоящих затрат и результатов рассмотреть вопрос о целесообразности продолжения проекта, введение в него изменений и т. д., после чего пересчитать эффективность участия предприятия-проектоустроителя и эффективность инвестирования в акции других участников (в частности, для оценки степени привлекательности проекта для акционеров).

7.анализ чувствительности

Анализ чувствительности проводится с целью учета и прогноза влияния изменения входных параметров (инвестиционные затраты, приток денежных средств, барьерная ставка, уровень реинвестиций) инвестиционного проекта на результирующие показатели.

Наиболее удобный вариант - это относительное изменение одного из входных параметров (пример - все притоки денежных средств минус 5%) и анализ произошедших изменений в результирующих показателях.

Для анализа чувствительности главное - это оценить степень влияния изменения каждого (или их комбинации) из входных параметров, чтобы предусмотреть наихудшее развитие ситуации в бизнес плане (инвестиционном проекте).

Таким образом, рассматривается обычно пессимистический, наиболее вероятный и оптимистический прогнозы и рассчитываются результаты инвестиционного проекта.

Результаты анализа чувствительности учитываются при сравнении взаимозаменяемых и не комплиментарных (невзаимозаменяемых с ограничением по максимальному бюджету) инвестиционных проектов. При прочих равных условиях выбирается инвестиционный проект (проекты) наименее чувствительный к ухудшению входных параметров.

В анализе чувствительности речь идет не о том, чтобы уменьшить риск инвестирования, а о том, чтобы показать последствия неправильной оценки некоторых величин. Анализ чувствительности сам по себе не изменяет факторы риска.

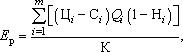

Формула для сравнения исходных параметров с рассчитанными по данным анализа чувствительности:

![]()

дА - изменение величены в %;

Аисх - исходное (начальное) значение параметра А;

Аач - параметры рассчитанные по данным анализа чувствительности (конечное значение А).

В программе, для ввода параметров анализа чувствительности, выбираете в меню "Анализ" подменю "Анализ чувствительности".

При анализе чувствительности для выбора оптимистического и пессимистического варианта выбираются наиболее вероятные направления развития событий.

8.отечественный опыт расчетов экономической эффективности инвестиционных проектов

В последние годы XX в. появилось множество программных продуктов и средств, расширяющих возможности оценки эффективности инвестиционных проектов. Все они базируются на разработанных ЮНИДО методических подходах, которые постоянно совершенствуются при содействии множества стран, включая Россию. Отдать предпочтение какой-либо одной программе весьма сложно, поскольку каждая из них предназначена для определенных целей и условий реализации.

В России получили распространение два вида компьютерных имитирующих систем оценки инвестиционных проектов.

Программные продукты первого вида предназначены для оценки финансовых результатов прошлой деятельности, отраженных в отчетности за истекший (на момент анализа) период, а также будущего потенциала предприятия, т. е. по существу для экономической диагностики хозяйственной деятельности предприятия в целях выработки рекомендаций по ее совершенствованию. К этой группе можно отнести пакеты: «Альт-Финансы» фирмы «Альт» (Санкт-Петербург), «Аналитик 4.0» фирмы ИНЭК, «Финансовый анализ 1.0» фирмы «Интеллект-Сервис» и «ОЛИМП: ФинЭксперт» фирмы «РосЭкспертиза».

Программы второго вида разработаны для планирования, расчета и сравнительного анализа инвестиционных проектов в целях выбора оптимальной формы финансирования. В России из программ такого рода используются:

-зарубежные пакеты COMFAR (Computer Model for Feasibility Analysis and Reporting) и PROPSPIN (PROject Profile Screening and Preappraisal INformation system), созданные в ЮНИДО и защищенные авторским правом в 1982,1984,1985,1988 и 1990 гг .;

-отечественные пакеты «Project Expert» фирмы Pro-invest Consulting, « Альт - Инвест » фирмы « Альт » ( Санкт - Петербург ), FOCCAL фирмы « ЦентрИнвестСофт », « Инвестор 4.1» фирмы ИНЭК , « ТЭО - ИНВЕСТ », Института проблем управления РАН , « Инвест - Проект » Института промышленного развития .

В основе всех этих программных продуктов лежит комплексный подход ЮНИДО, все они сопоставимы по таким критериям, как: функциональные возможности, качество программной реализации, удобство пользовательского интерфейса, степень «закрытости» пакета.

Функциональные возможности включают следующее:

использование современной методики расчета, основанной на имитации потока реальных денег;

минимизацию ограничений на горизонт и шаг расчета;

минимизацию ограничений на количество продуктов;

широту набора финансовых экономических показателей, используемых для оценки проекта;

разнообразие сценариев реализации проекта;

возможность и способы учета инфляции, расчетов в неизменных и текущих ценах;

возможность и способы учета неопределенности и рисков; возможность сохранения в памяти ЭВМ приемлемых вариантов расчета для последующего сравнения и окончательного отбора и др.

Качество программной реализации определяется:

возможностью реализации пакета на распространенных типах ЭВМ с использованием достаточно доступной операционной среды;

надежностью в работе;

быстродействием, позволяющим в приемлемые сроки производить расчеты необходимого количества вариантов, их сравнение, учет неопределенности и др.;

защитой пакетов от несанкционированного использования и копирования и др.);

Удобство пользовательского интерфейса предполагает:

упрощение и минимизацию трудоемкости ввода информации;

возможность защиты от ошибок при вводе;

наглядность результатов;

достаточный объем графической информации и др.;

Под «закрытостью» пакета понимают невозможность изменения пользователем формул и алгоритмов, по которым происходят вычисления в программном пакете. К «закрытым» относят пакеты, написанные на каком-либо языке программирования и функционирующие вне специфической среды, к «открытым» — написанные на базе электронных таблиц в соответствующей среде, где пользователь имеет возможность модифицировать формулы.

«Закрытость» пакета может быть как достоинством, так и недостатком, в зависимости от целей, которые стоят перед инвестором и реципиентом. Достаточно квалифицированные пользователи могут имитировать довольно сложные и разнообразные сценарии реализации проекта, используя гибкие возможности «открытой» системы. В то же время такие возможности пакета таят в себе угрозу ошибок. Заметим, что при использовании «закрытых» пакетов возможность ошибок возникает из-за отсутствия алгоритма, позволяющего следить за расчетом, а также из-за невозможности модификации расчетных формул с учетом особенностей проекта.

9.приведенные затраты

Приведенные затраты на единицу продукции (Зпрi) для i-го варианта капитальных вложений определяются так:

Зпрi = Сi + ЕнКудi (7.2)

где Сi – себестоимость единицы продукции при реализации i-го варианта капитальных вложений, руб.; Ен – нормативный коэффициент эффективности; Кудi – удельные капитальные вложения по i-му варианту, руб.

(7.3)

(7.3)

где Кi – капитальные вложения по i-му варианту, руб.; Ni – выпуска продукции по i-му варианту в натуральном выражении, шт.

В некоторых случаях рассчитывают приведенные затраты на годовой выпуск продукции

Зпрi = Сгодi + Ен*Кi , (7.4)

где Сгодi – себестоимость годового объема выпуска продукции по i-му варианту, руб.

Наиболее эффективным считается тот вариант, при котором обеспечивается минимальная величина приведенных затрат.

10.абсолютная и сравнительная эффективность капиталовложений

Под капитальными вложениями понимают затраты трудовых, материальных ресурсов и денежных средств на создание, расширение, реконструкцию и техническое перевооружение основных фондов, а также на связанные с ними изменения оборотных средств.

Абсолютная (общая) экономическая эффективность определяется как отношение экономического эффекта ко всей сумме капитальных вложений, вызвавших этот эффект.

В частности, для промышленных новостроек абсолютная экономическая эффективность может быть определена следующим образом

(7.1)

(7.1)

где Ер– расчетный коэффициент экономической эффективности (абсолютная экономическая эффективность); – оптовая цена и себестоимость единицы продукции -го вида, руб.; – объем выпуска продукции -го вида, шт.; Hi – годовая ставка отчислений в бюджет с учетом действующих льгот для продукции -го вида (в долях единицы); m – количество видов продукции; К – суммарные капитальные вложения, руб.

Эффективность капитальных вложений достигается при условии, если расчетный коэффициент эффективности Ер больше либо равен нормативному коэффициенту эффективности Ен, т.е. Ер>= Ен. В качестве нормативного коэффициента эффективности Ен часто используют либо сложившийся в отрасли уровень рентабельности, либо процентную ставку по банковским вкладам.

Сравнительная экономическая эффективность определяется при выборе наилучшего варианта капитальных вложений.

Если при равенстве капитальных вложений один из вариантов обеспечивает наибольшее снижение текущих издержек производства (себестоимости), то этот вариант будет наиболее выгодным. При равной себестоимости эффективным признается вариант, для осуществления которого требуются меньшие капитальные вложения.

Зачастую сравниваемые варианты отличаются не только суммами капитальных вложений, но и себестоимостью продукции, поэтому для выбора наиболее эффективного варианта приходится рассчитывать ряд показателей сравнительной экономической эффективности.

11.срок окупаемости

Срок окупаемости (англ. Pay-Back Period) — период времени, необходимый для того, чтобы доходы, генерируемые инвестициями, покрыли затраты на инвестиции. Например, если проект требует инвестиций (исходящий денежный поток, англ. Cash Flow) в 2000 тыс. рублей и эти инвестиции будут возвращаться по 1000 тыс. рублей в год, то можно говорить, что срок окупаемости проекта составляет два года. При этом временная ценность денег (англ. Time Value of Money) не учитывается. Этот показатель определяют последовательным расчетом чистого дохода (англ. Present Value) для каждого периода проекта. Точка, в которой PV примет положительное значение, будет являться точкой окупаемости. Однако у срока окупаемости есть недостаток заключается он в том, что этот показатель игнорирует все поступления денежных средств после момента полного возмещения первоначальных расходов. При выборе из нескольких инвестиционных проектов, если исходить только из срока окупаемости инвестиций, не будет учитываться объем прибыли, созданный проектами.

Для обозначения дисконтированного срока окупаемости проекта могут использоваться сокращения DPBP (англ. Discounted Pay-Back Period) или DPB (англ. Discounted Pay-Back).

PBP Рассчитывается по формуле= Инвестиции/(Денежный приток за 1 период+амортизация)

Окупаемость капитальных вложений, один из показателей эффективности капитальных вложений, отношение капитальных вложений к экономическому эффекту, получаемому благодаря этим вложениям.

В СССР цель капитальных вложений, направляемых на создание новых, расширение и реконструкцию действующих производств, предприятий, — увеличение объёма производства и повышение производительности общественного труда, определяющие темпы коммунистического строительства. «Партия придает первостепенное значение повышению эффективности капитальных вложений, выбору наиболее выгодных и экономичных направлений капитальных работ, обеспечению наибольшего прироста продукции на каждый затраченный рубль капитальных вложений, сокращению сроков окупаемости этих вложений» (Программа КПСС, 1973, с. 86). В масштабе всего народного хозяйства экономический эффект капитальных вложений измеряется ростом чистой продукции — национального дохода. Отношение капитальных вложений к среднегодовому приросту национального дохода, вызванному этими вложениями, равно сроку их окупаемости, выраженному в годах. Т. о., общая формула окупаемости по народному хозяйству

К : DД = t ,

где К — капитальные вложения; DД — прирост национального дохода, вызванный этими вложениями; t — срок окупаемости. Окупаемость капитальных вложений может быть сравнительно точно рассчитана по народному хозяйству в целом при условии, если установлена часть национального дохода, являющаяся результатом данных капитальных вложений.

Расчёт Окупаемость капитальных вложений по отраслям народного хозяйства даёт менее точный результат, поскольку существующие цены отклоняются от стоимости, следовательно, и исчисленный национальный доход по отраслям народного хозяйства отклоняется от своей действительной величины. По отраслям промышленности, отдельным предприятиям национальный доход вообще не исчисляется, и в этих случаях Окупаемость капитальных вложений по отраслям промышленности и отдельным предприятиям условно определяется сопоставлением капитальных вложений с ростом годовой прибыли (или с годовой экономией на себестоимости продукции), получаемым в результате капитальных вложений:

К : DП = t ,

где DП — прирост прибыли, равный экономии на себестоимости. Т. к. прирост прибыли обычно меньше прироста чистой продукции, то и срок окупаемости за счёт прироста прибыли получается меньше.

Таким образом, Окупаемость капитальных вложений исчисляется на основе величины абсолютного эффекта в виде прироста дохода (чистой продукции), а также прироста прибыли и снижения текущих затрат.

Окупаемость капитальных вложений может быть использована как показатель сравнительной эффективности капитальных вложений при выборе их оптимального варианта. Разные варианты решения данной экономической задачи — развития отрасли, предприятия и т.д. — обычно требуют различных капитальных вложений и текущих затрат, причём варианты, требующие больших вложений, имеют меньшую себестоимость (если вариант с большими капитальными вложениями имеет и большую себестоимость, то он явно невыгоден). Для выбора оптимального варианта проводится попарное сравнение вариантов по капитальным вложениям и текущим затратам. Определяется по произвольно выбранной паре лучший вариант, дающий меньший срок окупаемости. Затем «цепным» методом этот лучший вариант сопоставляется с любым следующим, вновь определяется лучший из двух и т.п., пока не будет найден лучший вариант из всех рассмотренных. В результате такого сравнения устанавливается сравнительная эффективность вариантов по соотношению разности капитальных вложений и разности текущих затрат по выражению

где t — срок окупаемости в годах; K1, K2 — капитальные вложения по паре сравниваемых вариантов; C1 и C2 — текущие затраты. Если полученный срок окупаемости ниже норматива t0, то вариант K1 признаётся более эффективным, чем вариант K2.

При большом количестве вариантов расчёт делается обычно не по Окупаемость капитальных вложений, а по минимуму приведённых затрат, причём в качестве норматива применяется величина , обратная сроку окупаемости. Если речь идёт о замене существующей техники, то её показатели рассматриваются как один из сравниваемых вариантов.

12.приведенный эффект

Модель чистого приведенного эффекта (NPV) ориентирована на достижение главной цели инвестирования - получение приемлемого для инвестора чистого дохода в форме прибыли. Данная модель позволяет получить наиболее обобщенную характеристику финансового результата реализации проекта, т. е. конечный эффект в абсолютном выражении.

Проект может быть одобрен инвестором (проектоустроителем), если NPV больше нуля, т. е. он генерирует большую, чем средневзвешенная стоимость капитала, норму доходности.

Общепринятая формула для вычисления средневзвешенной стоимости капитала (Weighted Average Cost of Capital, WACC) следующая:

![]()

где WACC - средневзвешенная стоимость капитала, %; Цi - цена i-ro источника средств, %; Уt - удельный вес i-го источника средств в общем объеме привлекаемого для реализации проекта капитала, доли единицы.

Таким образом, должно соблюдаться условие:

P>WACC,

где Р - норма доходности проекта, %.

Инвесторы будут удовлетворены, если подтвердится рост курса акций корпорации, успешно реализовавшей инвестиционный проект.

Чистый приведенный эффект выражают разницей между приведенной к настоящей стоимости (путем дисконтирования) суммой денежных поступлений за период эксплуатации проекта и суммой инвестированных в его реализацию денежных средств:

NPV-PV-IC,

где NPV - чистый приведенный эффект; PV - сумма денежных поступлений от проекта в настоящей стоимости за период; 1С - величина инвестированных в проект денежных средств.

Сумму денежных поступлений от проекта в настоящей стоимости (Present Value, PV) определяют по формуле:

![]()

где FV - (Future Value, FV); r - ставка дисконтирования, доли единицы; i - расчетный период, число лет (месяцев).

Применяемую ставку дисконтирования (г) для вычисления РV дифференцируют с учетом риска и ликвидности инвестиций.

Tсли капитальные вложения в проекты осуществляют в несколько циклов (интервалов), то расчет чистого приведенного эффекта (NPV) производят по следующей формуле:

![]()

где NPVt - чистый приведенный эффект при многократном (пошаговом) осуществлении инвестиционных затрат; FVk - будущая стоимость денежных поступлений от проекта по шагу k общего периода его реализации; ICk - сумма инвестиций по шагу k общего периода реализации Проекта; г - ставка дисконтирования, доли единицы; п - число шагов (этапов) в общем расчетном периоде (k = 1,2,3... п).

Проекты, по которым чистый приведенный эффект (NPV) является отрицательной величиной или равен нулю, неприемлемы для инвестора, так как не принесут ему дополнительного дохода на вложенный капитал.

Проекты с положительным значением данной величины (NPV> 0) позволяют увеличить первоначально авансированный капитал инвестора.

Важным достоинством МРУ является то, что этот показатель для различных проектов можно суммировать. Данное свойство позитивно, что позволяет использовать его в качестве приоритетного при анализе оптимальности инвестиционного портфеля предприятия.

13.коэффициент Е (абсолютный и нормативный)

Абсолютная (общая) экономическая эффективность определяется как отношение экономического эффекта ко всей сумме капитальных вложений, вызвавших этот эффект.

В частности, для промышленных новостроек абсолютная экономическая эффективность может быть определена следующим образом

(7.1)

(7.1)

где Ер– расчетный коэффициент экономической эффективности (абсолютная экономическая эффективность); – оптовая цена и себестоимость единицы продукции -го вида, руб.; – объем выпуска продукции -го вида, шт.; Hi – годовая ставка отчислений в бюджет с учетом действующих льгот для продукции -го вида (в долях единицы); m – количество видов продукции; К – суммарные капитальные вложения, руб.

Эффективность капитальных вложений достигается при условии, если расчетный коэффициент эффективности Ер больше либо равен нормативному коэффициенту эффективности Ен, т.е. Ер>= Ен. В качестве нормативного коэффициента эффективности Ен часто используют либо сложившийся в отрасли уровень рентабельности, либо процентную ставку по банковским вкладам.

14.чистая приведенная стоимость (NPV)

Чистая приведённая стоимость (чистая текущая стоимость, чистый дисконтированный доход, англ. Net present value, принятое в международной практике анализа инвестиционных проектов сокращение — NPV или ЧДД) — это сумма дисконтированных значений потока платежей, приведённых к сегодняшнему дню. Показатель NPV представляет собой разницу между всеми денежными притоками и оттоками, приведенными к текущему моменту времени (моменту оценки инвестиционного проекта). Он показывает величину денежных средств, которую инвестор ожидает получить от проекта, после того, как денежные притоки окупят его первоначальные инвестиционные затраты и периодические денежные оттоки, связанные с осуществлением проекта. Поскольку денежные платежи оцениваются с учетом их временной стоимости и рисков, NPV можно интерпретировать, как стоимость, добавляемую проектом. Ее также можно интерпретировать как общую прибыль инвестора. В пользу такой интерпретации говорит то, что отношение NPV к совокупной величине дисконтированных инвестиционных затрат называется Индекс прибыльности (англ. Profitability Index или сокращенно PI).

Положительные качества ЧДД:

Чёткие критерии принятия решений.

Показатель учитывает стоимость денег во времени (используется коэффициент дисконтирования в формулах).

Отрицательные качества ЧДД:

Показатель не учитывает риски. Хотя для более рискованных проектов ставка дисконтирования выше, для менее рискованных — ниже, из двух проектов с одинаковыми NPV выбирают менее рисковый.

Хотя все денежные потоки (коэффициент дисконтирования может включать в себя инфляцию, однако зачастую это всего лишь норма прибыли, которая закладывается в расчетный проект) являются прогнозными значениями, формула не учитывает вероятность исхода события.

Для того чтобы оценить проект с учетом вероятности исхода событий поступают следующим образом:

Выделяют ключевые исходные параметры. Каждому параметру устанавливают ряд значений с указанием вероятности наступления события. Для каждой совокупности параметров рассчитывается вероятность наступления и NPV. Дальше идет расчет математического ожидания. В итоге получаем наиболее вероятностное NPV.

15.индекс доходности (PI)

Индекс доходности определяет отношение облечения к payoff предложенного проекта. Коэффициент высчитан следующим образом:

(Пиковольт будущее) исходящих наличностей/(облечение пиковольта первоначально) = индекс доходности

Индекс доходности также известен как инвестиционная квота профита, сокращенное к P.I. и инвестиционная квота значения (V.I.R.). Индексом доходности будет хороший инструмент для выстраивать в ряд проекты потому что он позволяет вас ясно определить количество значения созданное в блок облечения, таким образом если вы будете ограниченной столицей вам пожелать проинвестировать в тех проектах, то которые создают значение само эффективно сперва.

Nota Bene; Заявления под этим paragraphy принимают высчитанную исходящую наличность НЕ ДЕЛАЕТ включите сделанное облечение в проект. Где стоимости инвестирования включены в вычисленную исходящую наличность пиковольт> 0 просто показывает проект создает больше значения чем капитальные затраты обусловлен утяжеленными средними капитальными затратами (WACC).

Коэффициентом одного будет логически самое низкое приемлемо измерение на индексе. Любое значение низко чем одно показало бы что пиковольт проекта чем первоначально облечение. По мере того как значения на индексе доходности увеличивают, так делает финансовохозяйственную привлекательность предложенного проекта.

16.внутренняя норма доходности (IRR)

Внутренняя норма доходности (англ. internal rate of return, общепринятое сокращение — IRR (ВНД)) — это процентная ставка, при которой чистый дисконтированный доход (NPV) равен 0. NPV рассчитывается на основании потока платежей, дисконтированного к сегодняшнему дню.

Иначе говоря, для потока платежей CF, где CFt — платёж через t лет (t = 1,...,N) и начальной инвестиции в размере IC = − CF0 внутренняя норма доходности IRR рассчитывается из уравнения:

или

В табличных процессорах в состав финансовых функций входит функция для вычисления внутренней нормы доходности. В OpenOffice.org Calc для вычисления внутренней нормы доходности применяется функция IRR. Удобней всего находить IRR с помощью опции «Подбор параметров» Microsoft Excel или OpenOffice.org Calc.

Внутренней доходностью для финансовых инструментов называют процентную ставку, при которой приведенная стоимость будущего потока платежей по данному финансовому инструменту совпадает с его рыночной ценой. Определённая таким образом внутренняя доходность равна внутренней норме доходности инвестиции в данный финансовый момент времени.

Для определения внутренней нормы доходности облигации часто используют приближённую «купеческую» формулу: ,

где

A — номинал облигации;

P — текущая рыночная цена облигации;

f — годовая купонная ставка;

T (в годах) — срок до погашения облигации.

Связь способа расчета внутренней нормы доходности с показателем дисконтированной стоимости состоит в том, что показатель внутренней нормы доходности отражает тот уровень ставки дисконтирования, при которой дисконтированная стоимость полученных доходов за вычетом суммы первоначальной инвестиции (чистая дисконтированная стоимость) будет равна нулю. Чем выше должна быть ставка дисконтирования для приведения чистой дисконтированной стоимости полученных доходов к нулю, тем предпочтительнее данная инвестиция.

Показатель внутренней нормы доходности основывается на допущении, что денежные потоки, полученные до погашения инвестиции (истечения срока ее действия), будут реинвестированы по ставке, равной внутренней норме доходности, и что она останется неизменной.

Инвестиция считается приемлемой, если внутренняя норма доходности выше, чем минимальный приемлемый показатель окупаемости инвестиций в финансовый инструмент. Такие инвестиции представляют интерес для инвестора[источник не указан 191 день].

Показатель внутренней нормы доходности для облигаций называется доходностью к погашению. Доходность к погашению облигации может отличаться от купонной ставки, если облигация продается по цене, отличающейся от номинальной стоимости.

17.дисконтированный срок окупаемости (РР)

Формула расчёта дисконтированного срока окупаемости (DPP) имеет вид:

DPP = min n, при котором

Очевидно, что в случае дисконтирования срок окупаемости увеличивается, т. е. всегда DPP > PP.

При использовании критериев РР и DPP в оценке инвестиционных проектов решения могут приниматься исходя из следующих условий:

а) проект принимается, если окупаемость имеет место;

б) проект принимается только в том случае, если срок окупаемости не превышает установленного для конкретной компании предельного срока.

Дисконтированный срок окупаемости в этом смысле разумно понимать как тот срок, в расчете на который вложение средств в рассматриваемый проект даст ту же сумму денежных потоков, приведенных по фактору времени (дисконтированных) к настоящему моменту, которую за этот же срок можно было бы получить с альтернативного доступного для покупки инвестиционного актива.

Для инвестиционного планирования и выбора антикризисных инвестиционных проектов показатель дисконтированного срока окупаемости проекта практически важен в первую очередь тем, что он указывает на тот горизонт времени в бизнес-плане инвестиционного проекта, в пределах которого план-прогноз денежных потоков по проекту должен быть особенно надежным.