| Скачать .docx |

Курсовая работа: Курсовая работа: Сберегательное дело в России

Содержание

Введение

История становления сберегательного дела в России

Проблемы, тенденции и перспективы развития взаимоотношений вкладчиков и банков в современной России

Заключение

Список литературы

Приложение

Введение

Недавно в СМИ появилось исследование Фонда «Общественное мнение» (ФОМ) о состоянии финансовой грамотности россиян. Опросив их, исследователи пришли к неутешительным выводам. Оказывается, жители нашей страны имеют самое смутное представление о том, во что можно с выгодой инвестировать накопления. Выяснилось, что половина населения ничего не знает о паевых инвестиционных фондах (ПИФах). Вложения в облигации – тёмный лес для семидесяти процентов россиян. А уж про существование общих фондов банковского управления (ОФБУ) догадывается только один из десяти жителей страны. Тем поразительнее следующий факт. Ровно половина россиян выразила желание вложить деньги в акции! Правда, желания, в данном случае, сильно расходятся с возможностями. По данным Министерства финансов в следующем году хоть какими-то акциями будет владеть только двадцать процентов населения страны. Впрочем, Минфин намерен приложить огромные усилия, чтобы исправить эту ситуацию. По данным газеты «Аргументы Недели» российские финансовые власти подготовили программу по повышению финансовой грамотности населения. На просвещение народа за пять лет планируется потратить два с половиной миллиарда рублей. Десятую часть этих денег даст Всемирный банк. Остальное выделят из бюджета. Осмелюсь предположить, что я так же вношу свой «вклад» в эту программу. Цель данной работы – исследование феномена сберегательного дела в России с позиции российского вкладчика, чтобы правильно распоряжаться деньгами и экономить без ущерба для качества жизни. Актуальность данной темы очевидна. Банковские вклады населения растут как никогда резво. За 2007 г. депозиты «потяжелели» на 1 трлн. рублей, а совокупные сбережения жителей России превысили 4,3 трлн. рублей. Финансисты потирают руки: который год подряд их розничный бизнес растёт практически по всем направлениям. В тоже время 33% россиян всё ещё не исключают возможности повторения кризиса 1998 года. Так что неудивительно, что 60% граждан предпочитают хранить сбережения дома, а не в банках. Какая из этих двух тенденций в настроениях и действиях вкладчиков возобладает? Часть населения России, похоже, забыла старые обиды, и с удвоенной силой понесло сбережения в банки. Надолго ли эта любовь? Те россияне, которые потеряли свои сбережения дважды» когда были заморожены вклады в сбербанки и во время дефолта 1998г., сегодня, несмотря на высокую инфляцию, по-прежнему предпочитают либо хранить деньги дома, либо сразу их тратить. Ответы на эти и другие вопросы мы попытаемся отыскать, обращаясь как к истории становления сберегательного дела в России, так и к динамике его современного развития, перспективах этого развития. При написании настоящей работы были использованы нормативно-правовые акты, регулирующие банковскую и страховую деятельность, денежное обращение и расчетные отношения; аналитические материалы, опубликованные в периодической печати, предоставленные «Агентством по страхованию вкладов», монографические работы.

История становления сберегательного дела в России

Корни российских банков уходят в эпоху Великого Новгорода, примерно12-15го веков. Уже в то время осуществлялись банковские операции, принимались денежные вклады, выдавались кредиты под залог и т.д. Первые сберегательные банки, которые поначалу называли сберегательными кассами, появились в России в середине 19-го века. (в декабре 1992г). (Сбербанк России торжественно отметил 150-летие сберегательного дела в стране). Основой для создания этих организаций стал указ Николая 1 от 30 октября 1841 г., в котором «по уважению пользы, какую могут приносить сберегательные кассы, как в хозяйственном, так и в нравственном отношении», предписывалось открыть сберегательные учреждения с целью «доставления недостаточным всякого званья людям средств к сбережению верным и выгодным способом малых остатков от их расходов в запас на будущие надобности». Витиеватые выражения императорского указа, отражали глубокое понимание сути сберегательного дела – сбор от массы мелких вкладчиков небольших сумм, которые иначе не удалось бы привлечь в банковский оборот. Но эти маленькие суммы, сливаясь в сейфах банков, превращаются в мощный резерв развития хозяйства страны. Россия шла здесь по проторенному пути: к тому времени в большинстве стран Европы уже успешно действовала разветвлённая сеть сберегательных учреждений. Поначалу операции российских сберкасс были очень скромными по своим масштабам. Работали они один раз в неделю, и максимальный разовый взнос составлял только 10р. (правда, в те годы это была не такая уж маленькая сумма). Более того, поначалу был ограничен даже предельный размер вклада на одно лицо – не более 300 р. Первые 40 лет сберегательное дело в России развивалось очень слабо: к 1881 г. в стране было всего-навсего 76 сберкасс. Лишь после 1884 г. Начался некоторый подъем: сберкассы стали открывать не только при учреждениях Госбанка, но и при отделениях связи, на заводах и вокзалах.

И всё же расцвела эта сфера банковской деятельности в России лишь после 1895 г., когда её вплотную занялся один из выдающихся русских государственных деятелей – граф Сергей Юльевич Витте, бывший в то время министром финансов. Именно он добился того, что сберкассы стали официально именоваться государственными, и государство взяло на себя ответственность за сохранность вложенных в них денег. Да и само сберегательное дело стало более цивилизованным: отменён был предел разового взноса, сберкнижки стали открывать и несовершеннолетним, а сделать взнос по своей книжке можно было в любой кассе империи. Начиная с 1906г. государственные сберкассы Российской Империи начали заниматься операциями, которые и сегодня ещё Сбербанк России освоить не может, а именно страхованием капиталов, доходов и даже жизни своих вкладчиков. Неудивительно поэтому, что к 1913г. в России действовало уже 8004 сберкасс и собранные ими средства оказывали заметное влияние на развитие страны. Официально было признанно, что сбережения граждан оказали «существенную помощь государственному и народному хозяйству в таких важных его отраслях, как регулирование фондового рынка, железнодорожное строительство и воспособление землевладению и землепользования». Уже непосредственно в 20-м веке, точнее в 1914-1917гг. кредитная система России включала: Государственный банк, коммерческие банки, общества взаимного кредита, городские общественные банки, учреждения ипотечного кредита, кредитную кооперацию, сберегательные кассы, ломбарды. В 1917г. в результате национализации были конфискованы акционерные капиталы частных банков, которые перешли в государственную собственность, и образовалось государственная монополия на банковское дело, произошло слияние бывших частных банков и Госбанка России в единый общегосударственный банк РСФСР, ликвидированы ипотечные банки и кредитные учреждения, обслуживающие среднюю и мелкую городскую буржуазию, попали под запрет операции с ценными бумагами. Кредитная кооперация не была национализирована, исключение составил обслуживающий её Московский народный (Кооперативный) банк, который национализировали, а его правление переизбрали в кооперативный отдел Центрального управления Народного банка РСФСР. В результате национализации сложилась банковская система, основанная на следующих принципах: государственная монополия на банковское дело (все кредитные учреждения принадлежали государству), слиянии всех кредитных учреждений в единый общегосударственный банк, сосредоточение в банках всего денежного оборота строки.

До Октябрьской революции кредитная система России состояла из 4-х уровней

- Центральный банк;

- Система коммерческих и земельных банков;

- Страховые компании;

- ряд специализированных институтов.

В период нэпа вместе с развитием товарных отношений и рынка произошло частичное возрождение, разрушенной в годы революции и гражданской войны, кредитной системы. Однако она была представлена только двумя уровнями:

- Госбанком, в качестве центрального банка

- довольно разветвлённой сетью акционерных коммерческих банков, кооперативных коммунальных банков, сельхозбанков, кредитной кооперации, обществами взаимного кредита, сберегательными кассами.

В 30-е годы прошлого века произошла реорганизация кредитной системы, следствием которой стали её чрезмерное укрепление и централизация. По существу остался лишь один уровень, включавший Госбанк, Строительный банк, Банк для внешней торговли. Такая структура кредитной системы отражала не столько объективные экономические потребности народного хозяйства, сколько политизацию экономики, выразившуюся в ускоренной индустриализации и насильственной коллективизации. Кредитная система «подгонялась» под политические амбициозные установки, лишённые в ряде случаев, экономической основы. Результатом подобной реорганизации стало выхолащивание понятий кредитной системы (оно было заменено на понятие банковской системы) и сущность кредита. Банковская система была органически встроена в командно-административную модель управления, находилась в полном политическом и административном подчинении у правительства и, прежде всего у министра финансов. Вместо разветвлённой кредитной системы остались 3 банка и система сберкасс. За рамки кредитной системы была вынесена система страхования. Такие преобразования отразили ликвидацию рыночных отношений, в широком смысле слова, и переход на административную систему управления. Основными недостатками банковской системы, существовавшей до реформы 1987г., были существенные на тот момент факторы: отсутствие вексельного обращения, выполнение банками по существу роли второго госбюджета, списание долгов предприятий (особенно в сельском хозяйстве) и т.д. Особую проблему представляли вопросы операций по перекредитованию всех сфер хозяйства, потери банковской специализации и, естественно, низкого уровня процентных ставок.

Реорганизация банковской системы в 1987г. носила прежний административный характер. Монополию трёх банков сменила монополия (точнее олигополия) нескольких. В новую банковскую систему вошли: Госбанк, Агропромбанк, Промстройбанк, Жилсоцбанк, Сбербанк, Внешэкономбанк. Из них были вновь созданы только Агропромбанк и Жилсоцбанк, остальные были лишь реорганизованы и переименованы.

Реорганизация 1987г. спровоцировала много негативных моментов. Во-первых, банки продолжали базироваться на прежней единой форме собственности – государственной. Многие банковские организации сохраняли свой монополизм. Необходимо отметить, что реформа проводилась в отсутствие новых экономических инструментов, что в принципе недопустимо для такого уровня реформ. Как показала практика, не были воссозданы денежный рынок и торговля кредитными ресурсами, что привело к увеличению издержек на содержание банковского аппарата. Единственными позитивными моментами реформы стали упорядочение безналичных расчетов и сужение специализации банковской деятельности. Реорганизация 1987г. не приблизила структуру кредитной системы к потребностям нарождавшихся рыночных отношений. Сохранив неэффективную одноуровневую систему. Возникла необходимость дальнейшей реформы кредитной системы и её приближение к структуре западных стран. На сегодняшний день банк-это независимое коммерческое предприятие. И это главное в понимании его сущности. Конечно, банковская организация не является фабричным предприятием, однако у него как у любого предприятия, есть свой продукт. Продуктом банка является, прежде всего, формирование платёжных средств (самой денежной массы), а так же разнообразные услуги в виде предоставления кредитов, гарантий, поручительств, консультаций управления имуществом. Деятельность банка сегодня носит производительный характер. В условиях рынка банки являются ключевым звеном, питающим народное хозяйство дополнительными денежными ресурсами. Современные банки не только торгуют деньгами, одновременно они являются аналитиками рынка. По своему предназначению банки оказываются ближе всего к бизнесу, его потребностям, меняющейся конъюнктуре. Таким образом, рынок неизбежно выдвигает банк в число основополагающих ключевых элементов экономического регулирования. Несмотря на инфляцию, коммерческие банки начинают финансировать промышленное и аграрное производство, торговлю, малый и средний бизнес. К 2000 г. более 2400 банков были готовы предложить гражданам и юридическим лицам свои услуги в финансовой сфере. Правовая природа договора банковского вклада до сих пор вызывает много дискуссий среди правоведов. Одни юристы полагают, что этот договор следует считать разновидностью договора займа, в котором заимодавец играет роль вкладчика, а заёмщиком является банк. Точка зрения очень интересная и, казалось бы, имеет право на существование. Однако это лишь на первый взгляд. По идее, следуя этой позиции, имеется в виду тот факт, что деньги передаются иному субъекту – участнику правоотношения, который в дальнейшем обязуется возвратить их по истечении определённого периода времени. Но существует существенная разница в другом аспекте. По договору займа одна сторона передаёт другой стороне деньги в собственность, т.е. субъект, которому были переданы денежные средства, может распоряжаться ими совершенно свободно и беспрепятственно после такой передачи. При договоре банковского вклада переданные банку деньги всегда остаются собственностью клиента, который сохраняет за собой полномочия распоряжения, т.е. решения юридической судьбы денежных средств. Для банка эти деньги находятся в режиме привлечённых средств, которые он обязан по первому требованию вернуть клиенту. Поэтому договор банковского вклада является самостоятельным видом договоров. Собственно говоря, поэтому ему и посвящена отдельная глава в Гражданском кодексе.

Договор банковского вклада находится в режиме договоров, направленных на оказание финансовых услуг, что должно учитываться правоведами при оценке его правовой природы. Другими юристами данный договор рассматривается по-иному. Они строят свои аргументы на том, что в связи с тем, что одной стороной рассматриваемого договора является вкладчик, действующий как потребитель, следовательно, договор банковского вклада является публичным, т. е. адресован неограниченному кругу лиц, и, по идее, должен отчасти регулироваться Федеральным законом «О защите прав потребителя». В настоящее время судебная практика рассматривает отношения гражданина-вкладчика и банка как отношения между потребителем и исполнителем услуг. Такая практика приобрела устойчивый характер лишь после принятия Пленумом Верховного суда РФ постановления № 7 от 29 сентября 1994 г. (в ред. От 10 октября 2001г.). «О практике рассмотрения судами дел о защите прав потребителей», в пункте 2 которого среди отношений, регулируемых Законом «О защите прав потребителей», были названы отношения, вытекающие из договоров на оказание финансовых услуг. Хотя договор банковского вклада при этом не был прямо упомянут, суды без особых сомнений стали относить его к таким договорам. Эта позиция получила законодательное утверждение после введения в действие части второй Гражданского кодекса РФ, где в статье 779 к действиям во исполнение договора банковского вклада законодатель прямо применил термин «услуги». Отношения банка и его клиентов (вкладчиков) по внесению ими в банк денежных сумм (вкладов), их возврату и выплате процентов по ним, а также правовые последствия неисполнения или ненадлежащего исполнения обязательств по данному договору регулируются специальным законодательством. С учётом этого к отношениям, вытекающим из договора банковского вклада с участием гражданина, должны применяться общие правила Федерального закона «О законе прав потребителей» о праве граждан на предоставление информации, о возмещении морального вреда, об альтернативной подсудности и освобождении от уплаты государственной пошлины. Но полного регулирования данного договора закон о защите потребителей не содержит и не должен содержать. Договор банковского вклада заключается на условиях выдачи вклада по первому требованию (вклад до востребованию) либо на условиях возврата вклада по истечении определённого договором срока (срочный вклад). Договором может быть предусмотрено внесение вкладов на иных условиях их возврата, не противоречащих закону (ст. 837 ГК РФ). В зависимости от установленного договора порядка возврата вкладов (депозитов) вкладчику они подразделяются на вклады до востребования и срочные. Под срочными следует понимать любые вклады, по условиям которых вкладчик не может требовать возврата внесённых им средств ранее наступления определённого в договоре обстоятельства. Наиболее распространены срочные вклады на определённый период времени, в течение которого банк вправе пользоваться средствами вкладчика. Однако существуют и другие разновидности срочных вкладов. Например, утратившая силу инструкция Сбербанка РФ от 30 июня 1992г. №1-р «о порядке совершения учреждениями Сбербанка РФ операций по вкладам населения» предусматривала целевые и условные вклады. Целевые вклады вносились сроком на десять лет на имя лиц, не достигших шестнадцатилетнего возраста. Целевые вклады на детей выдавались вкладчику по достижении 16 и более лет при условии хранения вклада не менее 10 лет. Условными считались вклады, вносимые на имя другого лица, которое сможет распоряжаться вкладом лишь при соблюдении условий или при наступлении обстоятельств, указанных вкладчиком в момент открытия счёта. В связи с дефолтом 1998 г. Такие виды вкладов практически не применяются. Разновидностью депозита до востребования являются средства внесённые на расчётный (текущий) счёт юридического лица в банке. По договору банковского вклада любого вида банк обязан выдать сумму вклада, или её часть, по первому требованию вкладчика, за исключением вкладов, внесённых юридическими лицами на иных условиях возврата, предусмотренных договором. Условие договора об отказе гражданина от права на получение вклада по первому требованию ничтожно. В случаях, когда срочный, либо другой вклад, иной, чем вклад до востребования, возвращается вкладчику по его требованию до истечения срока либо до наступления иных обстоятельств, указанных в договоре банковского вклада, проценты по вкладу выплачиваются в размере соответствующем размеру процентов, выплачиваемых банком по вкладам до востребования, если договором не предусмотрен иной размер процентов. В случаях, когда вкладчик не требует возврата суммы срочного вклада, по истечении срока, либо суммы вклада, внесённого на иных условиях возврата, например, по наступлении предусмотренных договором обстоятельств. Договор считается продленным на условиях вклада до востребования, если иное не предусмотрено договором. Закон предоставляет гражданину (как предпринимателю, так и потребителю), заключившему с банком договор о срочном вкладе, право требовать досрочного возврата всей суммы вклада или её части. Эти действия вкладчика следует рассматривать как одностороннее изменении условий договора, возможность которого предусмотрена законом (ст. 310 ГК РФ). Вкладчик является экономически более слабой стороной правоотношения, и в законодательство впервые включена норма о повышенной защите его интересов: условие договора об отказе гражданина получить вклад по первому требованию ничтожно. Право юридического лица, осуществляющего предпринимательскую деятельность, на досрочный возврат депозита может быть предусмотрено договором (ст. 310 ГК РФ), В противном случае досрочный возврат его вклада допускается лишь с согласия банка. Некоммерческая организация не имеет права требовать досрочного возврата вклада ни на основании договора (это прямо запрещено нормой ст. 310 ГК РФ) ни на основании закона ввиду его отсутствия. ГК РФ предусматривает последствия преобразования срочного вклада во вклад о востребования по инициативе вкладчика. В этом случае банк не связан первоначальными обязательствами по выплате процентов за пользование средствами вкладчика в течении всего срока действия договора. Он должен выплатить такому вкладчику проценты в меньшем размере, то есть в том, который установлен банком для аналогичных вкладов до востребования, если иной размер процентов на этот случай специально не был предусмотрен в договоре. Проценты начисляются на весь период фактического пользования средствами вкладчика. Даже если он требует возврата части своего вклада в течение оставшегося срок действия договора на невостребованную часть вклада, проценты так же начисляются в размере, установленном для вкладов до востребования. Обязанность банка платить вкладчику проценты является существенным условием договора банковского вклада. Однако, отсутствие этого условия в конкретном договоре не приводит к его недействительности. В данном случае банк обязан выплачивать проценты в размере существующей в месте жительства (местонахождении) вкладчика, ставки банковского процента (ставки рефинансирования). На день уплаты банком вкладчику суммы его вклада (п. 1 ст. 809 ГК РФ). По вкладам до востребования банк вправе в одностороннем порядке изменять (уменьшать или увеличивать) размер процентной ставки за пользование средствами вкладчика, если иное не предусмотрено договором. Решение банка увеличить процентную ставку вступает в силу в порядке им же установленном, и может не доводиться до сведения вкладчика. Решение уменьшить размер процентов, во-первых должно быть сообщено вкладчику, во-вторых может относиться лишь ко вкладам, внесённым до получения вкладчиком этого сообщения банка, и, в-третьих вступает в силу только по истечении месяца с момента извещения вкладчика. Иной порядок реализации решения банка уменьшить процентную ставку по вкладам до востребования может быть предусмотрен в договоре. Например, в нём может быть указано, что решение банка об одностороннем уменьшении процентной ставки вступает в силу немедленно, о чём вкладчик извещается во время посещения банка. Об уменьшении процентной ставки вкладчик может уведомляться разными способами: под расписку, по почте заказным письмом с уведомлением о вручении и т.п. Способ уведомления вкладчика может быть согласован в договоре (например, по модему, факсу и т.п.). Недавно Госдума приняла соответствующие поправки в ст. 29 Закона «о банках и банковской деятельности» в соответствии с которыми банки лишаются права прописывать подобные условия в договоре. Проценты на сумму банковского вклада начисляются со дня, следующего за днём её поступления в банк, до дня предшествующего её возврату вкладчику либо её списанию со счёта вкладчика по иным основаниям. Сроки и порядок выплаты процентов по вкладу(с капитализацией, без капитализации) должны быть согласованы со сторонами в договоре. Если иное не предусмотрено договором банковского вклада, проценты на сумму банковского вклада выплачиваются вкладчику по его требованию по истечении каждого квартала отдельно от суммы вклада, а не востребованные в этот срок проценты увеличивают сумму вклада, на которую начисляются проценты. При возврате вклада выплачиваются все начисленные к этому моменту проценты. Если вклад должен быть возвращён до окончания соответствующего процентного периода, то банковские проценты начисляются на его сумму исходя из фактического периода пользования средствами клиента (неполный процентный период) и выплачиваются одновременно с возвратом основной суммы вклада. Договор банковского счёта является родовым понятием, охватывающим несколько различных видов договоров, заключаемых банками с клиентами для производства расчётных операций. Основными видами банковских счетов являются: расчётный счёт. Договоры расчётного счёта заключаются с юридическими лицами и индивидуальными предпринимателями. Расчётные счета используются ими для зачисления выручки от реализации продукции(работ и услуг), учёта своих доходов от внереализационных операций. И иных операций, осуществление расчётов со своими контрагентами, расчёта с бюджетами по налогам и приравненным к ним платежам. С расчётного счёта снимаются деньги для выплат по заработной плате рабочим и служащим, другим выплатам, включаемым в фонд потребления, осуществляются расчёты с банками по полученным кредитам и процентам по ним, а так же для платежей по решениям судов и других органов, имеющих право принимать решения о взыскании средств со счетов в бесспорном порядке. Текущий счёт. Текущие счета открываются, как правило, для обеспечения деятельности филиалов и представительств юридических лиц. Режим текущего счёта филиала определяется при его открытии юридическим лицом исходя из выполняемых филиалом задач. Текущий счёт представительства так же открывается по ходатайству юридического лица, которое и определяет его режим. С текущего счёта представительства осуществляются расходы и выплаты, связанные с выполнением функций представительства и обязательствами перед бюджетами и внебюджетными фондами, а так же расходы по содержанию аппарата представительства, включая выдачу средств на заработную плату и другие выплаты, включаемые в фонд потребления. Таким образом, при открытии счетов филиалом и представительством стороной в договоре банковского счёта выступает юридическое лицо, которое предоставляет права распоряжения текущим счётом конкретным должностным лицам филиалов и представительств. Круг выполняемых по таким счетам операций, как правило ограничен. Бюджетный счёт открывается предприятиям, учреждениям и организациям, финансируемым за счёт бюджетов всех уровней для учёта расходования бюджетных средств. Средства с таких счетов расходуются строго по целевому назначению. Корреспондентский счёт. Корреспондентские счета и корреспондентские субсчета открываются банками друг у друга для производства расчетов по поручению банка-корреспондента. В соглашениях о корреспондентских отношениях определяются:

-круг коммерческих организаций, которым зачисляются, и которые будут зачислять платежи на корреспондентский счёт;

-Круг операций, свершаемых по корреспондентскому счету, условия платежей (вид акцепта):

-контрольные функции банков;

-порядок обмена информацией по совершаемым операциям и другие вопросы.

В банковской практике различаются корреспондентские счета ЛОРО, и НОСТРО. Счёт ЛОРО (их счёт у меня) предназначается для учёта банком операций, осуществляемых им по поручению своего корреспондента. Счёт НОСТРО (наш счёт у него), предназначен для учёта операций, осуществляемых банком корреспондентом по поручению банка. Условия расчётов с корреспондентских счетов, открываемых коммерческими банками в центральном банке, определяются специальными банковскими правилами, в частности Положением о порядке проведения операций по оплате расчётных документов с корреспондентских счетов коммерческих банков. По корреспондентским счетам в банках Банки России не допускается образование дебетового сальдо, все операции производятся только при наличии средств на счёте.

Проблемы, тенденции и перспективы развития взаимоотношений вкладчиков и банков в современной России

За два последних года объем банковских вкладов населения вырос на 2 трлн. р. (на 87%). И превысил 4,3 трлн. р., тогда как в 2004 г. составлял всего 1,8 трлн. Такой скачок произошёл не только потому, что у людей стали появляться «лишние» деньги, но и благодаря введению системы страхования вкладов. Напомним, что сейчас в случае банкротства банка государство гарантирует, что вкладчик получит свои деньги обратно, правда в пределах 400 тыс. р. Это повысило доверие людей к банковской системе, и они начали «опустошать свои матрасные копилки». Но если взять данные Агентства страхования вкладов, то в 2006 г. число вкладчиков всё-таки увеличилось незначительно – на 1%. То, что была создана система страхования вкладов, безусловно, положительный момент. Но, во-первых, страхуется пока достаточно небольшая сумма. Во-вторых, система настроена на то чтобы застраховать убытки одного, или нескольких банков. А если произойдёт системный кризис, то она с ним не справится. Это издерживает активность населения. Конечно, вложение денег в банки более спокойный вариант, чем например, в паевые инвестиционные формы (ПИФы). Но определённый риск всё-таки есть. Однако и его можно свести к минимуму. В связи с этим приведём список наиболее устойчивых во всех отношениях банков

Крупнейшие банки Российской Федерации:

Сбербанк

Внешторгбанк

Банк России

Газпромбанк

Альфа-банк

Росбанк

Раффайзенбанк – Австрия

Промышленно-строительный банк

Уралсиб

Возрождение

Петрокоммерц

Ипекс-банк

Автобанк-Никоил

Международный Московский банк

В эти банки, по мнению аналитиков, вкладывать денежные средства не только безопасно, но и выгодно и целесообразно. Обратимся ко второму субъекту финансовых взаимоотношений – российскому вкладчику. По данным представленных «Агентством по страхованию вкладов» можно составить портрет среднестатистического обладателя банковского вклада.

1. Откладывает он немного. Пока Россияне относят в банк небольшую часть своей зарплаты - в среднем, 8% дохода. В основном заработок тратится на еду и одежду, на них уходят 70% зарплаты. Зато под Новый Год россияне получают щедрые премии, и в декабре банковские счета существенно подрастают.

Большинство вкладов в стране небольшие. Накопления 80% россиян не превышают 400 тыс. р. Крупных депозитов могло бы быть и больше, но многие вкладчики дробят свои сбережения на части. К такой хитрости приходится прибегать, чтобы вписаться в установленный страховой лимит, и вклады были защищены государством.

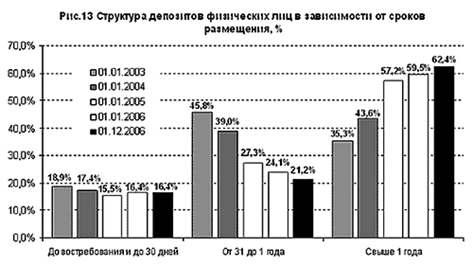

2. Типичный вкладчик всё больше доверяет перспективам российской экономики в целом и банковской системы в частности. На долгосрочные депозиты уже приходится 63% всех накоплений населения. Из всех валют наши вкладчики отдают безусловное предпочтение рублю. Если 2 г. назад на депозиты в долларах и евро приходилось четверть вкладов, то сейчас их доля снизилась до 14%.

3. Больше половины всех частных средств аккумулировал Сбербанк. В стране работает 916 банков, но большинство Россиян по-прежнему не видит альтернативы этой крупнейшей в стране финансовой организации. Его доля составляет 53% от общего объёма вкладов.

Позиции Сбербанка не смог поколебать даже массовый выход на наш рынок банков со 100% участием иностранного капитала. Хотя в России работают 44 такие организации, население относится к ним прохладно. Иностранцы аккумулировали всего 4% денег российских вкладчиков. С одной стороны, темпы роста у них в 2,5 раза выше, чем в среднем по банковской системе. Но успех обеспечен не бурным притоком частных вкладчиков, а покупками российских банков вместе с клиентской базой.

4. Среднестатистический вкладчик хорошо информирован и следит за финансовыми новостями. Об этом свидетельствует такой факт. Стоило лишь 26-го марта этого года правительству повысить максимальный размер страхового возмещения по вкладам со 190 до 400 тыс. р., как размеры 40% банковских депозитов тотчас подскочили до новой верхней планки. Но вкладывать средства в акции россияне в массе своей не спешат. «Народные» IPO, ВТБ и Сбербанка не привели к оттоку средств населения из вкладов в их акции. Народ счёл, что «старые добрые» депозиты надёжнее.

5. Часть денег наш вкладчик, скорее всего, держит на пластиковой карте. За первый квартал количество карт в России выросло на 9%, превысив 80 млн. штук. Правда 90% таких карт используется только для снятия наличных. Хозяева ещё не привыкли расплачиваться пластиком за покупки и пользоваться карточными кредитами. Почему же в России не доверяют пластиковым картам? Во-первых, держать на карточке крупные суммы невыгодно. Они не приносят дохода. Почти все банки устанавливают для пластиковых вкладов мизерные ставки (обычно 0,1% годовых). Значит, сбережения будут обесцениваться из-за инфляции. Для сравнения: западные банки начисляют на банковские карты доход, совместимый с тем, что дают по депозитам. Проценты набегают ежемесячно – обычно их насчитывают на размер остатка. Во-вторых, при снятии денег с карты её владельца ждёт неприятный сюрприз. Банки всеми силами «стимулируют» клиентов хранить сбережения в безналичной форме. Поэтому даже в собственных банкоматах они берут комиссию за снятие средств. Стандартная ставка – 0,5% от суммы. Но порой не стесняются сдирать и по 2-4%, В «чужих» банкоматах комиссия выше, она доходит до 7%. Невнимательные клиенты могут попасть в ловушку. Попытавшись забрать вклад, часть его они будут вынуждены подарить банку. Так что при открытии «карточного» счёта первым делом интересуйтесь, во что обойдётся снятие денег. Третья ловушка – плата за обслуживание карты. Трудно понять, чем руководствуются банкиры, когда требуют за это деньги. По логике, они сами должны доплачивать человеку, который позволил им пользоваться своими сбережениями, тем не менее, обслуживание даже самых дешёвых карточек обходится в 500-1000 р. в год.

Тем, кто хочет, чтобы его кредитку украшала надпись «золотая» или «платиновая», придётся раскошелиться на 1,5-5 тыс.р. в год. Стоит ли оно того? «Продвинутые» карточки отличаются от стандартных в основном лишь размером лимита на снятие наличных в сторонних банкоматах. Если вам не хватает 15000 р. в день (предел стандартной карты), придётся доплатить за «платину». Есть и другие дополнительные расходы. Многие владельцы карточек подписываются на информационные услуги. Например, при любом движении денег на счёте банк тут же отправляет короткое сообщение на сотовый телефон «sms». Это удобно: предположим, вы расплатились карточкой в магазине. И сразу узнали, не списали ли чего лишнего с вашего счёта. Банку это ничего не стоит – «sms»Ки отсылает программа, но с клиентов за эту услугу не преминут взять по 100-300 р. в месяц. Далеко не бесплатно и управление счётом через Интернет. За удовольствие следить за состоянием вклада с компьютера придётся выложить 100-500 р. в месяц. Есть и гораздо более изощрённые способы нажиться на «карточных» вкладчиках. Опаснее всего – карты с так называемым овердрафтом (другое их название – «револьверные»). Это настоящие кредитки, с которых можно снять больше денег, чем на них лежит. Тут перед банкирами открываются широчайшие просторы для заработка. Обычно клиентов ловят на крючок, обещая «бесплатный» период кредитования. Это правда, но лишь в идеальном случае. Дело в том, что «льготный период» стартует вовсе не с того дня, когда вы «залезли банку в карман». Он отсчитывается от конкретного числа каждого месяца, чаще всего – 25-го. Поэтому рекламный срок «беспроцентного» погашения почти всегда будет меньше того, что обещает реклама. Многие клиенты об этом не знают. Они возвращают кредит ровно через те рекламные 30-50 дней и …попадают на огромные проценты. К счастью нравы финансистов постепенно меняются к лучшему. В России уже появились банки, начисляющие на пластиковые вклады по 5-7% годовых. При желании можно найти и предложения с беспроцентным снятием наличных. Правда, подвижки к лучшему произошли в основном в банках второго-третьего эшелона. Некоторые из них, мягко выражаясь, не относятся к разряду особо надёжных. Иными словами, время «пластиковой» революции в Россию пока не пришло. Но производителям бумажников уже стоит задуматься, чем они займутся через 5-10 лет. Так как же российскому вкладчику научиться правильно распоряжаться деньгами и экономить без ущерба для качества жизни? По статистике 8 из 10 удачливых биржевых игроков не получали никакого специального образования. Недавно мир облетела потрясающая история фрау Ингебор Моц. Небогатая домохозяйка из маленького германского городка получила наследство 7000 евро. С этими деньгами она вышла на биржу. За три года 85 летняя пенсионерка заработала на ценных бумагах 1 млн. евро. При этом высшего образования у неё нет, Она даже не умеет работать с компьютером.

Как ей удалось разбогатеть? Система фрау Моц предельно проста, но очень эффективна. Бабушка руководствовалась здравым смыслом. Она сообразила, что в её ситуации нужно играть только с бумагами наиболее солидных компаний. Кроме того, важно изучить финансовую историю фирмы. Идея в том, что у любых, даже самых крепких компаний порой случаются неудачные финансовые кварталы. Как правило, доход компании в этот период ниже ожидаемого и акции «проседают». Именно такие моменты и ловит фрау Моц. Когда она видит, что солидный банк, крупный холдинг или энергетический гигант «подешевел» из-за плохой финансовой отчётности, он немедленно покупает его бумаги. Бабушка знает, что бизнес солидных компаний обязательно пойдёт в гору и акции подрастут. Она терпеливо дожидается подорожания и продаёт бумаги с немалой прибылью. Правда, способность «делать деньги из ничего» есть далеко не у всех. Многие живут от зарплаты до зарплаты и просто тратят заработанное с той или иной степенью эффективности. Хуже всего, что большинство из нас вкладывает деньги, руководствуясь простым правилом «делай как все». В итоге мы часто выбираем далеко не лучший способ распорядиться сбережениями.

Чтобы разорвать этот порочный круг нужны финансовые знания. Например, закон сложных процентов. Что это за закон? Вот впечатляющий пример. Предположим два друга решили откладывать по 25 тыс. р. в год. Это по карману любому. Достаточно вносить в банк чуть более 2 тыс. р. в месяц.

Итак, и у того и у другого деньги лежат под 10% годовых. Но один приятель начал делать сбережения в 20 лет и прекратил класть средства на счёт в 30 лет. Таким образом, он доверил банку 250 тыс.р. Второй друг откладывал с 30 до 60 лет. За это время он положил на счёт 750 тыс. р.

Кто же накопит больше? Тот, кто начал откладывать раньше. К моменту выхода на пенсию на счету первого друга будет лежать 10 млн. р. (с учётом набежавших за 10 лет «сложных процентов»). А у второго, хотя он копил гораздо дольше, денег в итоге будет на 1,2 млн. меньше.

Так что чем раньше вы начали копить, тем лучше. Другой вывод: даже люди со скромными доходами при желании без особого труда могут скопить порядочные суммы. Второе правило: деньги нужно держать только в тех активах, доходность которых выше уровня инфляции. В противном случае сбережения будут обесцениваться. К сожалению, самый простой и надёжный способ сбережения – банковские депозиты – этому принципу не удовлетворяет. Валютные вклады приносят от силы 7% годовых, рублёвые 9-11.% А по прогнозу Минфина, инфляция в нынешнем году может перевалить за 12%.

Как быть? Лучше переложить сбережения. Правда, выбор невелик. Он ограничивается вложениями в акции, ценные металлы или игрой на Форексе (рынок валют).

Золото - лучший способ сохранить деньги во время нестабильности на мировых биржах. Сейчас как раз такой момент. Но на этом мы остановимся ниже. Что касается Форекса, тут совет один – забудьте о нём. Вот простая статистика: 75% новых игроков теряют все свои деньги в первые 3 месяца. За полгода разоряются 99% новичков. Профессионалы утверждают, что «соваться» на Форекс, не имея за душой хотя бы 10 млн. долларов – верное самоубийство.

Надёжнее вложить сбережения в акции. Известно, что в долгосрочной перспективе доход от голубых фишек (акции самых надёжных компаний) в среднем в 1,5 раза выше, чем у банковских депозитов. Но самостоятельно играть на бирже – опасно. Поэтому если вы не уверены в своих силах, доверьте деньги паевому инвестиционному фонду. (ПИФу). Правда, с ПИФом тоже не всё гладко. Они порой «мухлюют»! Обычно вкладчики выбирают ПИФы, ориентируясь на то, какой они принесли доход. Фонды этим активно пользуются. Одни заявляют, что заработали 80% годовых, другие говорят, что их вкладчики стали втрое богаче… Чаще всего это лукавство. Действительно в 2005 и 2006 гг. многие фонды заработали десятки процентов прибыли. Но было бы величайшей наивностью рассчитывать, что так будет и дальше. Например, с начала нынешнего года более половины российских ПИФов «ушли в минус». Важно знать, что при желании «лидером» по доходности можно представить любой фонд, даже тот, который работает совсем плохо. Дело в том, что стоимость паёв постоянно скачет. Для рекламы достаточно выбрать такой интервал, на котором разница между максимальным и минимальным значениями цены пая позволит показать «впечатляющие» результаты. Хотя на деле это не так.

Чему же верить? Консультанты дают такой совет: «лучший фонд никогда не будет стоять на первом месте по доходности за некий небольшой промежуток времени». Скорее всего, он будет постоянно входить в 10-20 лучших. Но в долговременной перспективе результаты этого фонда окажутся самыми впечатляющими. Так что не спешите вкладывать деньги в ПИФ с высокой, но не постоянной доходностью. Сначала поинтересуйтесь, каковы его результаты за длительный период времени минимум – за 3 года. Третье правило: чтобы приумножать капитал – его сначала нужно иметь. Где взять деньги? Консультанты советуют экономить и ни в коем случае не делать долгов. Если уж вы берёте в долг, соизмеряйте свои силы. Рассчитать «безопасный» размер займа проще простого. Ежемесячные выплаты по кредиту не должны превышать четверти дохода семьи. Практика показывает, что в противном случае человек не сможет найти средства на непредвиденные траты. И главное – не сорите деньгами. Полезно знать, что большинство миллионеров – скромные люди. Один из богатейших людей Европы, владелец компании «Икеа» Ингвар Кампрад, состояние которого перевалило за 50 млрд. долл., ездит на работу на городском автобусе. Необычайной экономичностью известен и второй богач мира – американец Уоррен Баффет. Он катается на ничем не примечательном автомобиле 1972 года выпуска и живёт в доме, который купил в 1956 году за 32тыс. долларов. Так что умеренность – лучший залог будущего государства.

По прогнозам директора Института проблем глобализации, д.э.н, М. Делягина, в начале 2008 г. Россию ожидает новый взрыв инфляции. По решению правительства, рост цен на газ ускорится вдвое – до 25%. От стоимости газа зависят тарифы на электроэнергию и услуги ЖКХ. Одно звено цепи потянет за собой другое… Инфляция и так разогналась выше некуда. В нынешнем году она, скорее всего, в 1,5 раза превысит прогноз и подскочит до 11,5%. На этом мрачном фоне увеличение бюджетных расходов грозит нам полной потерей контроля над инфляцией.

Аналитики предлагают россиянам металлический барьер от инфляции:

В начале октября золото поставило новый рекорд, впервые за последние 25 лет превысив отметку в 750 долларов за тройскую унцию. Жёлтый металл в очередной раз подтвердил репутацию надёжной гавани для капитала в период экономических неурядиц. Последние пять лет цены на него росли так же быстро, как и на нефть.

Как заработать на золотой лихорадке? Самый простой и доступный способ – завести обезличенный металлический счёт (ОМС). Эта финансовая услуга сейчас резко набирает популярность. Например, крупнейший игрок на этом рынке – Сбербанк России – открыл уже более 100 тыс. новых «металлических» счётов. Крупные инвесторы отвернулись от доллара, и выводят средства из рискованных ценных бумаг. Куда пойдут «большие деньги»? В вечные ценности, такие как драгметаллы. Значит, золото будет дорожать и дальше. Настроившись на эту «волну», любой частный вкладчик может сохранить и преумножить свой капитал. Как это сделать? Главное правило: нужно идти не в ювелирный магазин, а в банк. Можно принести туда же имеющиеся слитки. Банк примет их, откроет ОМС и возьмёт на себя обязательство в любое время по желанию клиента либо выкупить хранящийся на счету металл по котировкам банка, либо, по договорённости с клиентом, выдать его в виде слитков. Второй способ ещё доступнее. Клиент открывает в банке особый счёт. На определённую сумму денег он покупает драгоценный металл, который зачисляется на этот счёт в «виртуальных граммах». Расчёт идёт по котировкам банка, они устанавливаются ежедневно в соответствии с изменениями мировых цен. Завести ОМС может человек с любым доходом. Например, в Сбербанке России минимальная масса «виртуального слитка» - от одного грамма. На выбор предлагается 4 металла – серебро, золото, платина и палладий. Самый доступный металл – серебро, при зачислении на обезналиченный счёт он идёт в среднем по 11 руб. за грамм. Палладий той же массы стоит около 300 руб., золото – около 600 рублей. Процесс открытия «металлического» счёта так же прост, как обмен валюты: чтобы стать владельцем ОМС, нужны только паспорт и деньги. Счёт открывают бесплатно. В любой момент «золотые» накопления можно продать банку, причём НДС платить не придётся ни при покупке металла, ни при его продаже. Сумма на вашем «металлическом счёте» будет расти пропорционально увеличению рыночной стоимости металла. Прибавка может быть очень существенной. Например, за прошлый год золото подорожало на 23%, а в третий квартал этого года – на 15%. Владельцы банковских вкладов и те, кто держит деньги в ПИФах, о такой доходности сейчас только мечтают. Кроме того, у владельцев ОМС немало возможностей для дополнительного заработка. Хозяева таких счетов могут в любой момент «переложить» деньги из одного металла в другой. Это создаёт неплохую возможность для дополнительного заработка. Дело в том, что разные драгметаллы дорожают неравномерно. У каждого из них свои потребители, поэтому динамика спроса и предложения может принципиально отличаться. Например, в прошлом году серебро подорожало почти вдвое, а платина прибавила всего 20%. Но без платины и палладия не обойтись бурно растущей автомобильной и химической промышленности. Поэтому ситуация может радикально измениться. Заметив, что какой-то из металлов начал прибавлять в цене резвее других, владелец ОМС может перекинуть деньги в него. Возможен, например, такой вариант: начав год с золотым счётом, он закончит его с накоплениями, поровну разделёнными между платиной и серебром, заработав на этом 10-20% годовых.

Есть у ОМС и подводные камни. Прежде всего, в отличие от классического вклада доход тут не гарантирован. Если драгметалл вдруг резко подешевеет, денежный эквивалент на счету уменьшится. Чтобы отыграться придётся ждать нового роста цен на металлы. Кроме того, ОМС не участвуют в системе государственного страхования вкладов. Стандартные депозиты на сумму до 400 тыс. рублей застрахованы государством (размер возмещения 370 тыс. р.), а вот обезличенные металлические счета, согласно разъяснениям Агентства по страхованию вкладов, в случае банкротства банка под гарантии не попадают. Но неудобства перекрываются достоинствами. Достаточно сказать, что если инфляция в сентябре составила 0,8%, то доходность по золотым ОМС в этот же месяц в некоторых банках достигла 2%. К тому же некоторые инвесторы и вкладчики используют металлические счета для диверсификации своих вложений. Ведь известно, что лучше не хранить «яйца в одной корзине». А заначка в драгоценных металлах будет как нельзя кстати, когда фондовые и финансовые рынки штормит. Поэтому популярность ОМС у населения растёт. А скоро число людей решивших «металлизировать» свои сбережения может достигнуть нескольких миллионов. Есть информация, что Сбербанк Росси намерен предложить специальный ОМС для «молчунов» - людей до сих пор, не определившихся как распорядиться накопительной частью своей пенсии. Для наиболее консервативной части вкладчиков эта тихая финансовая гавань станет отличным выбором.

«В России – тайна вкладов. Потому что никто не знает, удастся ли их вернуть», – иронизируют банкиры. К счастью, эта шутка давно устарела. Все вклады населения застрахованы государством. Вроде бы беспокоиться не о чем. Но вопросы остаются. Легко ли получить компенсацию после банкротства банка? Долго ли ждать денег и много ли придется собирать «бумажек»? И наконец, вернут ли весь «сгоревший» вклад или только его часть? Представьте, что банк, в котором вы держите свои сбережения, взял да и лопнул. Еще недавно вам любезно улыбались в окошке кассы, принимая очередной взнос… А сегодня на двери висит табличка «Закрыто в связи с ликвидацией». По большому счету, от такой неприятности не застрахован никто. Конечно, «сами по себе» банки в России рушатся нечасто. Благо, на дворе не 1998 год, когда обанкротились 360 «оплотов финансовой стабильности». Тем не менее, процесс идет. По данным Комитета Госдумы по кредитным организациям, ежегодно в стране лопаются более 20 банков. Разорение – не единственный риск. Даже процветающий бизнес может в одночасье лишиться лицензии. Карающее око Центробанка не дремлет. Едва ли не каждую неделю он отзывает документы у двух, а порой и трех банков. О том, что денежки «вылетели в трубу», рядовые вкладчики узнают последними. К счастью, беда поправима. Первой реакцией на крах «любимого» банка, конечно, будет шок. Но затем любой искушенный вкладчик скажет себе: «Деньги-то не сгорели!» Оснований для беспокойства нет ни при банкротстве, ни при отзыве лицензии. Государственная страховка покрывает риски в обоих случаях. Важно знать: защита распространяется на вклады во всех банках, имеющих право на работу с вкладами физических лиц. Проще говоря, нет необходимости допытываться у справочной службы, «входит ли ваш банк в систему страхования вкладов». Если он принимает деньги населения, значит, не входить туда просто не может.

Второе: компенсация положена по любым вкладам «частников» – что депозитам, что «до востребования». Есть лишь одно исключение. Сгоревшие деньги не возвращают владельцам счетов «на предъявителя». Кстати, средства компаний и индивидуальных предпринимателей также не защищены страховкой. КАКАЯ часть накоплений «восстанет из пепла»? Максимальная сумма компенсации – 400 тыс. рублей. Есть и другие нюансы. Поэтому некоторые вкладчики пытаются «перехитрить» государство и разбивают накопления на несколько частей. Поможет ли это? Предположим, вы накопили 1 млн. руб. и положили его 10 равными долями на разные депозиты одного и того же банка. Суммы до 100 тыс. руб. компенсируются на 100%. Вроде бы сбережения застрахованы? Но такая уловка не пройдет. В случае банкротства банка все ваши вклады в нем суммируются. Значит, как ни дробите деньги, если вы держите их в одном банке, компенсация все равно не превысит 400 тыс. рублей. Не сработает и трюк с «разбрасыванием» вкладов по нескольким филиалам одного банка. С другой стороны, ничто не мешает разложить накопления по разным банкам. Есть и третий путь: вклады можно сделать на разных членов семьи. Например, часть средств положить на имя жены, остальное – на мужа. Такие накопления, даже если они лежат в одном банке, компенсируются «порознь». Другой «сакраментальный» вопрос: долго ли ждать денег? В законе о компенсации вкладов прописаны следующие сроки. Заявить о правах можно на протяжении всего времени, пока идет процедура банкротства. Обычно она занимает 2–2,5 года. Выплаты начинаются «не ранее 14 дней со дня «наступления страхового случая». Проще говоря, вклад можно получить через две недели после краха. По мировым меркам – почти мгновенно. Например, в некоторых странах Европы с возвратом вкладов тянут по 8 месяцев. Российским клиентам лопнувших банков не приходится жаловаться и на обилие бумажной волокиты. Государственное «Агентство по страхованию вкладов» (АСК) не требует от них никаких документов, кроме паспорта. Чтобы вернуть «кровные», не нужен даже банковский договор. Вроде бы расплывчатая формулировка «не ранее 14 дней» позволяет АСК при желании сильно затягивать возврат средств. Но практика показывает, что система работает как часы. Порой сроки ожидания меньше, чем оговаривает закон! Например, 20 ноября без лицензии остался банк «Русская инвестиционная группа». Выплаты вкладчикам начались уже 29 ноября. Деятельность «Альянс банка» и КБ «Благовест» оборвалась 27 сентября. Их незадачливые клиенты получили назад свои деньги 9 октября. Три тысячи вкладчиков «Фундамент банка», лишившегося лицензии 15 ноября, вертели в руках купюры через 12 дней после краха. Нет никаких сомнений, что и клиенты «Самолетбанка», прекратившего деятельность 27 ноября, получат компенсации еще до Нового года. Понятно, что, пока неприятности случаются только с мелкими банками, страхование работает без осечек. А что будет, если «накроется» крупная рыба? Аналитики успокаивают. У системы страхования огромный запас прочности. АСК накопило 68 млрд. рублей. По расчетам, этого хватит, чтобы вернуть сбережения вкладчиков, даже если одновременно обанкротятся 600 средних и мелких банков. Бюджет АСК выдержит и обвал любого из крупных банков. В крайнем случае, на помощь системе страхования придет государство. Если у фонда возникнет дефицит до 1 млрд. руб., правительство покроет дыру, не обращаясь за разрешением в Госдуму. Если же денег потребуется больше, законодателям придется принять срочные поправки в госбюджет, чтобы потушить финансовый пожар .Одним словом, вероятность повторения событий, которые страна пережила в 1998 году, близка к нулю.

По заявлению первого зампреда ЦБ РФ Алексея Улюкаева сумма возмещений по банковским вкладам вырастет с 400 до 700 тыс. р. То есть вернут, но не всё.

Тут действует простое правило. Полностью застрахованы вклады до 100 тыс. рублей. Если вы доверили банку больше денег – придется взяться за калькулятор. Дело в том, что суммы, превышающие 100 тыс. руб., компенсируются только на 90%. Простой пример: на депозите «сгоревшего» банка лежало 300 тыс. рублей. Значит, вкладчику вернут 100 тыс. руб. + 90% от «добавочных» 200 тыс. рублей. В итоге на руки он получит 280 тыс. рублей. Хуже, если вклад превышает установленный государством максимальный размер возмещения. Сколько бы денег вы ни держали на счету, больше 400 тыс. руб. государство вам не вернет. Эту сумму вы получите, если размер вклада – от 430 тыс. руб. и выше. Большинство населения такой «порог» устраивает. По статистике, 90% вкладов не превышают 400 тыс. рублей. Тем не менее, государство решило действовать с упреждением. По нашим данным, максимальная сумма возмещения вскоре будет повышена. Ее поднимут до 700 тыс. рублей. Правда, пока остается неясным, увеличат ли сумму, для которой положена 100%-ная компенсация. Не помешает знать, что и нынешние 400 тыс. руб. – далеко не предел того, что можно вернуть. «Даже получив компенсацию, вкладчик имеет право и дальше требовать от банка возврата остатка средств», – объясняет начальник финансово-экономического отдела КБ «Московский Капитал» Владимир Нижник. Конечно, это возможно лишь в том случае, если вклад превышает предельную компенсируемую сумму. Правда, «вытрясать» деньги придется уже в ходе процедуры банкротства.

Власти перекроили бюджет 2007 года. Его доходы увеличились, но расходы выросли еще сильнее. Стало очевидно: в IV квартале начнется резкий вброс денег в экономику. Откуда возьмутся дополнительные средства и на что они пойдут? И чем это может обернуться для страны? ВРОДЕ бы есть чему порадоваться. По итогам года, бюджет сверх плана получит 480 млрд. рублей. Основная часть этих денег придет благодаря завершению процедуры банкротства «ЮКОСа». Но вот незадача. По оценкам экспертов, это банкротство должно было принести бюджету 580 млрд. руб., а не 480 миллиардов. Куда же исчезла «разница» в 100 млрд. рублей? Она никуда не пропала. В бюджет, разумеется, поступит вся сумма. Но получается, что часть этих денег пойдет на покрытие неожиданно образовавшейся бюджетной дыры. Значит, разговоры об очередных «сверхдоходах» на деле маскируют «пустоту». Размеры «провала» относительно невелики, 100 млрд. руб. – это только 1,5% доходов бюджета. Но важна тенденция. Минфин уже сейчас предвидит, что впервые с 1998 г. бюджет получит меньше, чем рассчитывал. И это – в условиях бурного роста экономики и высоких цен на нефть. На этом странности не заканчиваются. Несмотря на негативную тенденцию с доходами, намечено резко увеличить государственные расходы. Они вырастут более чем на 1 трлн. рублей. Эти деньги будут потрачены в IV кв. 2007 года. Значит, на этот квартал придется почти половина всех годовых трат бюджета! Вливание таких огромных денег в экономику неизбежно вызовет инфляционную волну. Она настигнет нас в начале следующего года и может попросту смыть хрупкое благополучие страны. Насколько сильный нас ожидает шок? Надо разобраться, на что будут потрачены дополнительные миллиарды. Самое удивительное, что, несмотря на предвыборный год, деньги вбрасываются в экономику вовсе не для поддержки социально незащищенных слоев населения. На социальные программы выделят не более 200 млрд. рублей. Это менее пятой части дополнительных расходов бюджета. Основное же направление расходов – накачка уставных капиталов государственных корпораций. На эти цели пустят 640 млрд. рублей. Это почти 60% всех дополнительных трат бюджета. При этом финансовый контроль над деятельностью таких «государственных институтов развития» очень слаб. По сути, они смогут тратить свалившиеся на них миллиарды по собственному усмотрению. Эти средства так или иначе начнут работать на ускорение инфляции. Осенний скачок инфляции преподнес неожиданно приятный сюрприз вкладчикам банков. Ставки по депозитам пошли в рост. Если в августе рублевые накопления в среднем приносили 7,5% годовых, то к декабрю их доходность повысится до 9,5%. Таков прогноз Центробанка. Это дает уникальную возможность заработать.

Цены взбесились, мировые фондовые рынки лихорадит, поэтому финансисты сейчас перестраховываются. Они ужесточили условия выдачи кредитов, а проценты по ним повысили. Но одновременно пришлось наращивать и доходность по депозитным вкладам. Вместе с тем, Центробанк дает понять, что рост ставок не продлится долго. Как только стараниями правительства инфляция пойдет на убыль, прибыльность вкладов опять обрежут. Зато те, кто успеет воспользоваться нынешним скачком ставок, не прогадают. Недавно Дума запретила банкам «задним числом» понижать проценты по вкладам. Поэтому клиенты, успевшие заключить договор на «зимних» условиях, будут весь срок его действия получать повышенный доход. Снимать сливки можно будет хоть полгода, хоть три. Значит, пора «ловить момент»? С одной стороны, вкладчики – не та публика, которая при малейшем изменении ставок несется в банки, чтобы переложить сбережения на более выгодных условиях. С другой стороны, и ситуация складывается отнюдь не ординарная. Как известно, банковские депозиты – самый консервативный способ инвестирования денег. Обычно они приносят меньше, чем можно заработать на росте паев ПИФов и тем более – на игре с акциями. Но в нынешнем году депозиты парадоксальным образом стали одним из наиболее доходных вложений. Это стало возможным из-за непрекращающихся штормов на мировых рынках. Доллар и евро в России слабели, рублю они давно не конкуренты. За последний год депозиты в долларах с учетом инфляции и падения курса принесли убыток в 7%. Не радовала и европейская валюта, также показавшая отрицательную доходность. Кризис сокрушил и другой финансовый бастион. Акции лихорадило, цены на сырье совершали головокружительные кульбиты. В результате «ушло в минус» большинство паевых инвестиционных фондов (ПИФов). Сильнее всего досталось тем из них, что специализируются на работе с акциями сырьевых компаний. Чуть лучше чувствовали себя фонды облигаций. Но и они принесли доход, близкий к отрицательному. Дешевело даже жилье, долгие годы служившее надежным оплотом спекулянтов! Пузырь на российском рынке недвижимости пока не лопнул. Но надувать его с каждым месяцем становится все сложнее. Вот и получилось, что рублевые депозиты были самым выгодным вложением. По итогам первого полугодия они обогнали инфляцию почти на 1%. Сейчас из-за всплеска цен доходность вкладов, скорее всего, уйдет в минус. Но, во-первых, подтянув ставки, банки переломят эту тенденцию. Во-вторых, депозиты все равно останутся одним из самых прибыльных, а главное – надежных вложений. Так что эксперты не зря рекомендуют воспользоваться уникальной ситуацией. Имеет смысл прислушаться к этому совету.

И ситуация из года в год, считают банковские аналитики, будет меняться незначительно, пока не затянутся те раны, которые нанесли людям 1990-е годы. Сначала на старте рыночных реформ были заморожены вклады в Сбербанке. Однако этот долг государство не стало переоформлять в облигации, как это было сделано ранее с долгами Внешэкономбанка. И вклады с годами обесценились. Потом был дефолт 1998 года, когда потеряли свои сбережения во второй раз. Поэтому сегодня, несмотря на высокую инфляцию, граждане по-прежнему предпочитают либо хранить деньги дома, либо сразу же их тратить.

Заключение

Рассмотрев основные этапы становления и развития сберегательного дела в России а так же проблемы, тенденции и перспективы развития взаимоотношений вкладчиков и банков в России современной необходимо отметить, что традиционные, поверхностные представления о банке как только о кредитном и расчётно-платёжном институте не соответствует современному положению вещей. Сегодня коммерческий банк представляет собой универсальный, многофункциональный кредитно-финансовый комплекс, выполняющий депозитно-ссудные, инвестиционные, консультационные и другие банковские операции. Через факторинг, через взимание платежей и ведение банковского учёта по поручению клиента, коммерческие банки активно проводят свою экономическую политику, организовывая специализированные филиалы и компании. Также немаловажно проектное финансирование, концентрация передовой технологии, использование в банковской практике последних достижений науки и техники. Банки фактически управляют научно-техническим прогрессом и непосредственно участвуют в процессе производства. Кроме того широкое кредитование бюджетного дефицита и государственного долго усиливает сращивание банков с государственными финансами и позволяет банкам влиять на денежную политику государства.

Банки – основная составная часть кредитно – финансовой системы любой страны они создают, аккумулируют и предоставляют денежные средства. И прежде всего необходимо иметь ввиду что их деятельность направлена на получение прибыли. Схематично можно сказать, что банковская прибыль получается так: банки уплачивают своим клиентам проценты по вкладам и взимают с них более высокие проценты по ссудам. Разница между суммой взимаемых и суммой уплачиваемых банком процентов, образует его прибыль. Банковская прибыль называется маржой. Помимо этого в банковскую прибыль входят доходы на собственный капитал банка, помещённый в ссуды и инвестиции. Чистая прибыль банка равняется его валовой прибыли за вычетом расходов на ведение банковских операций. Чистая прибыль банка, взятая в отношении к его собственному капиталу, составляет норму банковской прибыли.

Во взаимоотношениях банков и вкладчиков необходимо выделить правовые экономические и психологические аспекты. Трудно переоценить факт появления в нашей стране акционерных коммерческих банков. Однако динамический процесс развития банковской системы привёл к необходимости комплексного исследования конкретных видов обязательств вытекающих из договоров банковского вклада и банковского счёта, являющегося одним из основных видов правоотношений, опосредующих привлечение банками денежных средств предприятий. Одни кредитные организации «выдерживают удар» современных скачков цен и бесконечных экономических кризисов, другие – нет. Естественно необходимо отдавать предпочтение первым. Однако у неопытных в этом деле граждан зачастую возникает масса проблем, сомнений и вопросов относительно того или иного «шага», который им необходимо сделать для заключения того или иного договора оказания финансовых услуг, то есть правовой аспект.

В частности, наиболее часто задаваемым вопросом будущих вкладчиков является вопрос о правомерности подписания договоров банковского вклада со стороны банков работниками, осуществляющими приём денежных средств во вклады. Речь идёт преимущественно о контроллёрах и кассирах. В соответствии с уставными документами коммерческих банков правом заключения сделок от имени банка, как правило, обладает председатель правления. Это может быть так же и иное должностное лицо, возглавляющее исполнительные органы банка, которые вправе передать эти полномочия любому работнику банка только на основании доверенности. Поэтому для наделения правом заверения или подписания договоров банковского вклада (сберегательных книжек и сберегательных сертификатов) каких-либо иных работников банка каждому из них уполномоченным органом банка должна быть выдана отдельная доверенность.

Что касается договора банковского счёта, то здесь иная ситуация. Основная задача в данном случае – определить предмет договора. Целесообразно считать предметом данного договора обязательство по предоставлению услуг и, соответственно, гарантий их исполнения. Это предусмотрено п.1 ст. 845 ГК РФ. Услуги разнятся в силу своей правовой природы: услуги по принятию, зачислению, выдаче и перечислению денежных сумм со счёта и услуги по проведению других операций по счёту. Иначе говоря, договор вполне может охватываться конструкциями договоров поручения и комиссии, в зависимости от того, будет ли банк в отношениях с третьими лицами(получающими или передающими денежные суммы), действовать от имени клиента или от собственного имени. Однако, учитывая то, что при совершении операций по банковским счетам реального перемещения денежных средств не производится, все указания об услугах по их передаче(выдаче, зачислению или перечислению) получают своеобразный характер. Тут можно говорить об услугах банка по ведению записей на счёте о денежных суммах, внесённых клиентом или его имя третьим лицом в банк, то есть об услугах по открытию и ведению банковского счёта.

Внося деньги в банк и поручая зачислить их на счёт, лицо желает обеспечить только одну единственную свою потребность – возможность в любой будущий момент беспрепятственно получить эти средства обратно для их использования. Отсюда напрашивается иной вывод: любой договор банковского счёта должен иметь своим предметом передачу банкам клиенту в любое время денежных средств в пределах сумм числящихся на счёте клиента. Грубо говоря, у банка возникает объективная обязанность финансового характера. Обязательство по передачи банком клиенту по первому требованию последнего денежных средств – таков, по мнению многих правоведов, истинный предмет договора. В этом плане данный договор сливается с договором банковского вклада до востребования. Однако договор банковского счёта преследует цель обеспечения возможности клиента в любой момент использовать денежные средства в пределах сумм, числящихся на счёте. Договор банковского вклада имеет целью получение вкладчиком части дохода от использования суммы банковского вклада самим банком. И здесь напрашивается простой вывод: договор банковского счёта представляет собой договор об использовании денег клиентом, а договор банковского вклада – это договор об использовании денег банком. Однако вкладчик при договоре вклада может использовать денежные средства, только предварительно получив их. В договоре банковского счёта клиент вправе использовать сумму, числящуюся на счёте, как путём её снятия со счёта, так и путём её перевода на любой иной банковский счёт. Экономический и психологический аспекты взаимоотношений вкладчиков и банков тесно взаимосвязаны. За два года объем банковских вкладов населения вырос на 2 триллиона рублей (на 87 процентов). И превысил 4,3 триллиона рублей, тогда как в 2004 году составлял всего 1,8 триллиона.

Такой скачок произошел не только потому, что у людей стали появляться "лишние" деньги, но и благодаря введению системы страхования вкладов. Напомним, что сейчас в случае банкротства банка государство гарантирует, что вкладчик получит свои деньги обратно, правда, в пределах 400 тысяч рублей. Это повысило доверие людей к банковской системе, и они начали "опустошать свои матрасные копилки". Но если взять данные Агентства страхования вкладов, то в 2006 году число вкладчиков все-таки увеличилось незначительно - на 1 процент. То, что была создана система страхования вкладов, безусловно, положительный момент. Но, во-первых, страхуется пока достаточно небольшая сумма. Во-вторых, система настроена на то, чтобы застраховать убытки одного или нескольких банков. А если произойдет системный кризис, то она с ним не справится. Это и сдерживает активность населения. Конечно, вложение денег в банки значительно более спокойный вариант, чем, например, в ПИФы, но определенный риск все-таки есть. Однако и его можно постараться свести к минимуму. Напомним, что дома желательно хранить только деньги на текущие расходы. Остальные должны на вас работать. Самый простой вариант - коммерческий банк, где ставки по вкладам выше инфляции. Чаще всего неопытные вкладчики спрашивают, на какой срок лучше вложить деньги. Общая закономерность здесь такая: чем больше срок, тем выше процент вам будет платить банк. Поэтому если вы хотите, чтобы ваши деньги постоянно прирастали, то стоит положить их на максимально длительный срок. Если же они вам могут потребоваться в любой момент, то срок должен быть короче. Однако не менее важно определиться, какой вклад выбрать: до востребования (без указания срока) или срочный. Первый вклад (его еще называют отзывной) вы можете забрать в любой момент. Но по нему либо вообще не платят проценты, либо они весьма небольшие. Как правило, от 0,1 до 2 процентов за год. На этот вклад принимаются дополнительные взносы и с него производятся частичные выплаты. Это удобно. Правда, надо учесть, что по истечении каждого календарного квартала и при закрытии счета проценты по вкладу "до востребования" начисляются к остатку денег на депозите. Срочный вклад вы не имеете права отозвать в течение срока действия договора без каких-то потерь для себя. Например, при досрочном отзыве вклада проценты за весь текущий срок хранения начисляются по ставке вклада "до востребования". Кроме того, не всегда можно докладывать деньги. Но здесь возможны варианты: все зависит от условий договора. Есть банки, которые разрешают пополнять срочный вклад. Для людей с постоянным хорошим доходом это, конечно, более выгодно. По срочному вкладу, если это предусмотрено договором, можно также получать проценты - раз в месяц, в квартал, в год. Многие семьи и пенсионеры этим пользуются, к примеру, чтобы оплачивать коммунальные платежи. Но "набежавшую" сумму можно также рефинансировать (положить) на тот же счет. В таком случае "тело" вклада, на которое начисляют процент, у вас постоянно растет. Это очень важный момент! В любом случае, забираете ли вы деньги, или докладываете, чем чаще вы это делаете, тем выгоднее. Если вы решили оставлять деньги на счете, то желательно, чтобы это было указано в договоре. Тогда вам не придется каждый раз приезжать в банк. Читатели часто просят посоветовать, как лучше распорядиться накопленными деньгами. Мы можем предложить лишь возможные варианты. Допустим, у вас скопилось три тысячи рублей. Вариант первый: семье нужен новый холодильник, который стоит 10-15 тысяч. Если копить деньги на покупку в банке, на это уйдет, условно говоря, примерно 20-35 лет (при 10 процентах годовых). Здесь, наверное, разумнее взять кредит. Вариант второй: дом - полная чаша. Тогда, вероятно, стоит позаботиться о своем будущем. Если положить эти деньги на пенсионный вклад и постоянно докладывать, то через 10-20 лет можно накопить неплохую сумму, которая реально поможет вам в жизни. По пенсионным вкладам процентные ставки обычно выше, чем по остальным долгосрочным вложениям. К тому же некоторые банки предлагают особые условия. Например, разрешают ежемесячно отзывать половину суммы при условии, что на счете будет оставаться, допустим, не менее 5 тысяч рублей. Бывает, что вкладчикам, достигшим пенсионного возраста, прибавляют еще один процент годовых. То есть с выходом на пенсию вы можете и деньгами пользоваться, и продолжить их копить.

Литература

Нормативная правовая:

1. Конституция РФ

2. Гражданский Кодекс РФ

3. Налоговый кодекс РФ

4. Федеральный закон от 10.07.2002 г. «О Центральном банке Российской Федерации(Банке России)»

5. Федеральный закон от 2.12.1990 г. «О банках и банковской деятельности».

6. Федеральный закон от 23.12.2003 г. № 177-ФЗ «О страховании вкладов физических лиц в банках Российской Федерации».

7. Концепция деятельности государственной корпорации «Агентство по страхованию вкладов» по реализации положений Федерального закона «О несостоятельности(банкротстве) кредитных организаций»(принято решением правления ГК «Агентство по страхованию вкладов» от 25.11.2004 г. Одобрено решением совета директоров «Агентство по страхованию вкладов от 09.12.2004.

8. Указание Банка России от 16.01.2004 г. № 1378-У «Об оценке финансовой устойчивости банка в целях признания её достаточной для участи в системе страхования вкладов».

9. Федеральный Закон от 7.08.2001 г. «О противодействии легализации (отмыванию) доходов полученных преступным путём, и финансированию терроризма. Учебная

10.Апель. А Основы финансового права СПб., 2003.

11. Крохина Ю.А. Финансовое право России: Учебник для вузов. М., 2004

12. Олейник О.М. Основы банковского права. Курс лекций. М., 1999.

13. Финансовое право: Учебное пособие для вузов/ Под ред. М.М. Рассолова. М., 2002г.

14. Шиминова М.Я. Основы страхового права России. М., 1993

5. Эриашвили Н.Д Банковское право: Учебник для вузов. 2- е изд. М., 2000.

16. Гречихо Е.С. Защита прав вкладчиков. М., 2005 Периодическая

17. Аргументы и Факты

18. Аргументы недели

19. Российская газета

Приложение