| Скачать .docx |

Реферат: Контрольная работа: Совершенствование организации финансов и налогообложения страховых компаний Украины

Совершенствование организации финансов и налогообложения страховых компаний Украины

Введение

За последние 10 лет убытки от природных катастроф в мировом масштабе возросли в 9 раз, их суммарный объем достиг 676 млрд. дол. По прогнозам, к середине столетия ежегодные убытки будут составлять 300 млрд. дол. В таких условиях защита населения невозможна без помощи страхования.

Страховые организации являются специфическими субъектами предпринимательства. Аккумулируя немалые средства, они имеют возможность не только осуществлять страховую защиту, но и заниматься инвестиционной деятельностью. Ввиду активного участия страховых компаний в перераспределении ВВП страны особое значение приобретает эффективная методология оценки результатов их деятельности, среди которых важнейшее место занимают такие составляющие, как страховые платежи, доход, расходы, прибыль, инвестиции. Одна из актуальных задач - разработка методов определения финансовых результатов и совершенствование механизма налогообложения страховых компаний.

К сожалению, приходится констатировать, что бессистемность налогового законодательства Украины в страховой отрасли, частые изменения нормативно-правовых актов весьма усложняют работу контролирующих органов, призванных обеспечить выполнение субъектами хозяйствования налоговых обязательств, и отрицательно сказываются на состоянии отрасли. Такая ситуация характерна не только для страхования.

Из-за отсутствия научных дискуссий, системы экспертиз и научно-практической оценки и т. д. важные решения в налогообложении или совсем не принимаются, или принимаются на основании сугубо служебных документов (в частности, аналитических записок центральных органов исполнительной власти), которые отражают узковедомственный взгляд на проблему, позицию только лишь органа-разработчика и регулируют конкретный вопрос, не учитывая смежные проблемы, возникающие вследствие взаимодействия различных сфер общественных отношений. При этом узловые вопросы и научные методы их решения не всегда выверяются с точки зрения общей стратегии развития, без чего невозможно выработать единый документ, который определит направление движения. Как следствие, это снижает привлекательность национальной экономики для иностранных инвесторов, ограничивает способность участников рынка формировать собственную политику.

В работе систематизирован состав денежных потоков украинских страховщиков в современных условиях, модифицирована существующая классификация расходов и поступлений страховой компании путем отделения инвестиционной деятельности от финансовой. Это дает возможность внедрить дифференцированное налогообложение страховщиков в зависимости от вида, объема и результатов соответствующей деятельности, напрямую.

Совершенствование организации финансов и налогообложения страховых компаний Украины

По статистическим данным, в начале 2009 г. в Украине действовало 469 страховых компаний (из них 73 занимались страхованием жизни). Общий объем активов украинского рынка страховых услуг составлял около 3% ВВП. Динамика изменений страхового рынка за последние годы свидетельствует о его росте. Поступления валовых страховых премий за 2008 г. по сравнению с объемами 2007 г. увеличились на 30%. Прирост общих активов страховщиков за последний год достиг 30% (42,2 млрд. грн.). Общий объем перестрахования за 2008 г. вырос на 2641 млн. грн. и составил 9,07 млрд. грн. Вместе с тем институциональные и функциональные характеристики отечественного страхового рынка в целом еще не соответствуют реальным потребностям общества и европейским стандартам. Хотя Соглашение о партнерстве и сотрудничестве между Украиной и ЕС предусматривает усовершенствование действующих нормативно-правовых актов в сфере страхования и повышение норм финансовой надежности страховщиков Украины, однако, как показала практика, внедрение зарубежных рыночных механизмов в нашу хозяйственную систему не принесло желаемых результатов, и потому следует искать собственные механизмы, чтобы обеспечить благоприятный инвестиционный климат и оптимальное налогообложение национальных страховых компаний.

Анализу вопросов, связанных с налогообложением в страховой сфере, освещению ее отдельных аспектов посвятили свои усилия многие ученые и практики. Существует достаточно обширная библиография. Но, к сожалению, еще нет общепринятого подхода к данной проблематике, зато непрерывно напоминает о себе необходимость активизировать методологическую работу, о чем упомянуто выше. Именно научно-практическая значимость и слабая разработанность вопросов оптимального налогообложения в сфере страхования побудили нас приложить усилия к тому, чтобы заполнить существующий пробел. Наше исследование направлено на обоснование теоретико-методологических положений и разработку практических рекомендаций, которые обеспечат оптимальную организацию финансов отечественных страховых предприятий в современных условиях и применение дифференцированных налоговых стимулов, благодаря чему реальный сектор национальной экономики получит инвестиционные ресурсы. Объектом исследования являются страховые компании как субъекты предпринимательской деятельности, связанной с защитой имущественных интересов физических и юридических лиц при наступлении страховых случаев. Предметом исследования служат денежные потоки компаний и соответствующая база налогообложения. Становление его системы в независимой Украине началось с принятия в 1991 г. закона "О системе налогообложения в Украине" с последующими изменениями. Закон перечисляет 12 принципов налогообложения, но до сих пор они не реализуются в полной мере. Ощущается отсутствие четкой государственной концепции налоговой политики. В течение 1991-1997 гг. неоднократно менялся объект налогообложения: им были и прибыль от хозяйственной деятельности, и валовой доход. Основная ставка налога предприятий в этот период составляла 30-55%. В 2004 г. ставка для предприятий была снижена до 25%.

В современной страховой практике для целей налогообложения различают страховую и все другие виды деятельности. Соответственно этим двум группам определяются доходы и расходы. При этом страховщики пытаются разделять расходы таким образом, чтобы отношение "полученные платежи/общий доход" было равно отношению "расходы, связанные со страховыми обязательствами и ведением дела/ общие расходы".

По состоянию на 2009 г. облагаются налогом по ставке 3% валовые доходы страховой компании по страховой деятельности в виде полученных страховых премий по договорам страхования и перестрахования, кроме переданных в перестрахование резиденту и кроме долгосрочного страхования и перестрахования жизни. Прибыль из других источников облагается налогом по ставке 25% от суммы валовой прибыли.

По подсчетам специалистов Госфинуслуг Украины, 3%-ная ставка налога на сумму валовых премий страховщика в среднем приравнивается к 15% налога на общую прибыль. Учитывая, что для отечественных предприятий эта ставка равна 25%, страхование можно считать выгодным бизнесом.

Недавно рабочая группа в составе сотрудников Госфинуслуг, НБУ и Государственного комитета по ценным бумагам и фондовому рынку (ГКЦБФР) разработала проект Стратегии развития финансового сектора Украины на период до 2015 года. К приоритетным задачам Стратегии в сфере страхования относятся:

- создание благоприятного инвестиционного климата и финансовых инструментов, привлекательных для инвестирования, разработка и реализация программы внедрения и развития инвестиционного страхования;

- пересмотр требований, перечня ценных бумаг и других финансовых инструментов, в которые могут размещаться резервы страховых компаний;

- применение налоговых стимулов с целью обеспечения реального сектора национальной экономики необходимыми инвестиционными ресурсами;

- переориентация спроса отечественных субъектов хозяйствования на внутренние источники финансовых ресурсов.

Не осталось без внимания реформирование налоговой системы Украины. Так, уже в третий раз за последние 2 года делается попытка построить новую модель налоговой системы. В рамках проекта распоряжения Кабинета Министров об одобрении Стратегии реформирования налоговой системы Украины декларируется, что оно будет осуществляться одновременно с упорядочением и оптимизацией системы государственных расходов, поэтапно, системно, прозрачно и научно обоснованно. В частности, в проекте признается необходимость гармонично сочетать интересы государства и налогоплательщиков, создать благоприятные условия для привлечения прямых иностранных инвестиций, разработать налоговые инструменты для стимулирования экономической деятельности. В страховой сфере рассматривается возможность перехода к применению общей системы налогообложения прибыли и введения переходного периода.

Отечественные специалисты предлагают различные подходы к налогообложению страховой деятельности. Так, например, рассмотрены преимущества и недостатки основных систем налогообложения доходов и прибыли страховщиков и предложены методы налогового стимулирования инвестиций в ценные бумаги. Предлагается также вариант налогообложения доходов от страховой деятельности с одновременным введением разных ставок для конкретных видов страхования. Один из авторов полагает, что действующая система налогообложения является компромиссной и что к резкому переходу на налогообложение прибыли не готовы ни государство, ни рынок, а другой автор убедительно показывает, каким образом операции с техническими резервами используются страховщиками для построения хитроумных схем уклонения от уплаты налогов.

Итак, можно утверждать, что, во-первых, налогообложение премий создает нерыночные преимущества для сектора страхования по сравнению с другими конкурентными финансовыми рынками, во-вторых, реализация эффективного налогообложения является сложной задачей, в-третьих, не существует всеобъемлющего взгляда на проблему.

База налогообложения существенно зависит от его объекта, валовых доходов и расходов страховщика, а в конечном счете - от правильного определения финансовых результатов деятельности компании. Поэтому сначала рассмотрим, как формируются финансовые результаты страховщика в нынешних условиях.

Правовой основой ведения страховой деятельности является Закон Украины "О страховании" от 7 марта 1996 г., с последующими изменениями, по которому "предметом непосредственной деятельности страховщика могут быть только страхование, перестрахование и финансовая деятельность, связанная с формированием, размещением страховых резервов и их управлением". Таким образом, закон разделяет текущую страховую деятельность и финансово-инвестиционную деятельность. Кроме того, разрешается другая операционная деятельность, не связанная со страхованием и аналогичная деятельности других субъектов хозяйствования. Такое разделение является общепринятым, оно отражено во всех учебниках и научных исследованиях, где речь идет об основных направлениях работы современной страховой компании. Эти направления представляют собой основу для финансовой и бухгалтерской отчетности и соответствуют отечественным бухгалтерским стандартам. Но, как мы покажем ниже, разделение по видам деятельности можно и нужно усовершенствовать.

В страховых компаниях существует специфика финансово-экономических отношений, связанная с особенностями организации денежного оборота. Страховщик сначала привлекает денежные ресурсы, а потом выполняет обязательства перед страхователями, в отличие от, скажем, производственных предприятий, где сначала осуществляются расходы, а потом реализуется продукция. Поскольку страхование выступает, с одной стороны, как средство защиты бизнеса и благосостояния людей, а с другой - как вид предпринимательской деятельности, то любой страховщик имеет своей целью получение прибыли. В процессе своей деятельности он получает доходы и осуществляет расходы. Общий финансовый результат деятельности страховой компании определяется путем сопоставления доходов и расходов. Очевидно, что, если доходы превышают расходы, компания имеет положительное сальдо (прибыль).

В дальнейшем нужно различать два понятия - финансовый результат и результат от финансовой деятельности, хотя они, на первый взгляд, кажутся равнозначными. Финансовый результат - это стоимостная оценка итогов всех видов деятельности страховой компании, а результат от финансовой деятельности представляет собой только лишь стоимостную оценку итогов по этому виду деятельности.

В соответствии с направлениями деятельности страховой компании различают доходы от:

1) страховой,

2) инвестиционной и финансовой,

3) от другой операционной деятельности.

Следствием расходов страховщика являются уменьшение экономических выгод из-за выбытия активов (денежных средств, имущества) и возникновение обязательств, что приводит к уменьшению капитала компании.

В современной теории и практике страхования расходы страховой компании в зависимости от их характера, условий осуществления и направлений деятельности классифицируются на две группы:

1) связанные со страховыми обязательствами;

2) нужные для ведения дела.

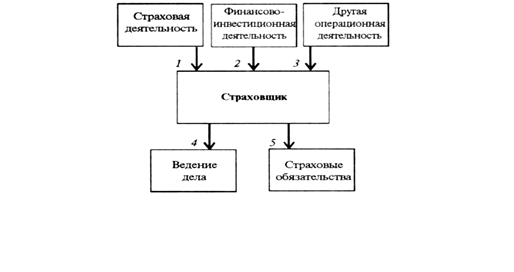

Соответственно этому можно построить схему денежных потоков компании (рис. 1).

Рис. 1. Общая схема денежных потоков, которые формируют финансовый результат деятельности страховой компании:

1 — доходы от страховой деятельности; 2 - доходы от финансово-инвестиционной деятельности; 3 — доходы от другой операционной деятельности; 4 — расходы на ведение дела; 5 — расходы, связанные со страховыми обязательствами.

На рисунке 1 показана система отсчета, где в центре находится страховая компания. Вектор, направленный к ней, отражает доходы, вектор, идущий от страховщика, отражает расходы.

По нашему мнению, действующая классификация отражает движение денежных средств страховых компаний в нынешних условиях не в полной мере. Чтобы устранить этот недостаток, мы предлагаем ввести новый принцип определения результатов деятельности и новое деление денежных потоков страховых компаний, что позволит оптимизировать налогообложение. Во-первых, следует отделить инвестиционную деятельность страховщика от финансовой: это разные виды деятельности, причем основным источником его прибыли является именно инвестиционная деятельность. Во-вторых, наряду с расходами на ведение дела целесообразно соотнести все издержки с главными видами деятельности компании (аналогично тому, как группируются доходы), а именно: расходы, связанные со страховой деятельностью, инвестиционной деятельностью, финансовой деятельностью. Ведь если страховщик получает доходы от этих видов деятельности, то, соответственно, имеют место и расходы на ведение деятельности по каждому направлению.

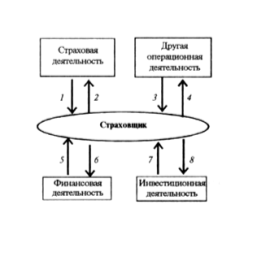

На основе расходов по страховой деятельности определяется себестоимость страховой услуги. Расходы, связанные с инвестиционной или с финансовой деятельностью, зависят от конкретных видов и структуры активов и пассивов страховщика. Как правило, такие расходы состоят из оплаты услуг финансово-кредитных учреждений, работающих на рынке ценных бумаг. Эти расходы могут казаться незначительными по сравнению с доходами от инвестиционных и финансовых операций, однако же они существуют. То же можно сказать и о расходах по другой операционной деятельности. Такая модификация существующей классификации расходов требует пересмотреть всю структуру расходов и, как нам представляется, адекватно отражает формирование финансовых результатов страховщика. По схеме, приведенной на рисунке 2, можно выделить (и детализировать) в качестве главной для компании страховую деятельность от другой операционной деятельности, которая не связана со страхованием непосредственно, от финансовой деятельности и от инвестиционной деятельности; показанное деление потоков целесообразно с точки зрения управления ими. Сумма всех потоков может быть положительной, даже при отрицательном показателе по страховой деятельности, благодаря прибыли от других видов деятельности.

Рис. 2. Общая схема денежных потоков страховщика в соответствии с направлениями его деятельности:

1 — денежные поступления по основной операционной деятельности; 2 — расходы по основной операционной деятельности; 3 — денежные поступления по другой операционной деятельности; 4 — расходы по другой операционной деятельности; 5 — денежные поступления по финансовой деятельности; 6— расходы по финансовой деятельности; 7— денежные поступления по инвестиционной деятельности; 8 — расходы по инвестиционной деятельности

Рассмотрим детальнее денежные поступления и направления расходов в процессе хозяйственной деятельности страховщика. В таблицах 1-4 впервые систематизированы и классифицированы все составляющие денежных потоков, которые определяют валовой доход и валовые расходы страховщика.

Таблица 1

Источники денежных поступлений и направления расходов страховщика для налогообложения по основной операционной деятельности

| Денежные поступления |

Расходы |

| Страховые взносы по прямым договорам страхования, совместного страхования Перестраховая премия по рискам, принятым в перестраховании Возмещение перестраховщиком доли страховых выплат по рискам, переданным в перестрахование Перестраховая комиссия и тантьемы по рискам, переданным в перестрахование Возвращенные суммы из страховых резервов, отчисленные в предыдущие периоды Возвращенные суммы доли страховых премий по договорам перестрахования в случае их досрочного разрыва Реализация прав регрессного требования страховщика к страхователю или другому лицу, ответственному за причиненный убыток Другие доходы |

Страховые выплаты по прямым договорам страхования, совместного страхования Возмещение перестрахователю доли страховых выплат по рискам, взятым в перестрахование Перестраховая комиссия и тантьемы по рискам, взятым в перестрахование Перестраховая премия по рискам, переданным в перестрахование Отчисления на содержание страховых резервов (централизованных, технических, математических) Расходы на ведение дела (организационные, активизационные, инкассационные, ликвидационные, управленческие) Плата персоналу по основной операционной деятельности Финансирование превентивных мер Другие расходы |

Таблица 2

Источники денежных поступлений и направления расходов страховщика для налогообложения по другой операционной деятельности

| Денежные поступления |

Расходы |

|

| Сдача имущества в аренду Безвозвратная финансовая помощь и безвозмездно предоставленные товары (услуги) Индексация и передача основных фондов и нематериальных активов Предоставление консультационных услуг Штрафы, пени и другие доходы |

Аренда имущества Содержание объектов жилищно-коммунального и социально-культурного назначения Непродуктивные расходы и потери Плата персоналу по другой операционной деятельности Другие расходы |

|

| Источники денежных поступлений и направления расходов страховщика для налогообложения по инвестиционной деятельности |

||

| Денежные поступления |

Расходы |

|

| Реализация ценных бумаг, финансовые инвестиции Проценты,дивиденды Продажа основных средств Продажа собственного капитала Продажа долговых инструментов других субъектов хозяйствования, а также долей в других предприятиях Реализация нематериальных активов Участие в прибылях других организаций Прочие доходы |

Приобретение ценных бумаг Амортизационные отчисления на приобретение основных фондов Потери от участия в капитале других организаций Оплата услуг финансово-кредитных учреждений, действующих на рынке ценных бумаг Плата персоналу по инвестиционной деятельности Прочие расходы |

|

| Источники денежных поступлений и направления расходов страховщика для налогообложения по финансовой деятельности |

||

| Денежные поступления |

Расходы |

|

| Повторная продажа собственных акций Проценты, дивиденды Погашение задолженности по долгосрочным арендным обязательствам Целевые финансовые поступления Курсовые финансовые поступления Курсовые валютные разницы от переоценки валюты Суммы, поступившие в погашение безнадежной дебиторской задолженности, которая была списана в ггоедыдущие периоды на убытки Списанная кредиторская задолженность Прочие доходы |

Выкуп акций собственной эмиссии, повторное приобретение собственных акций Выплата или начисление процентов Курсовые финансовые расходы Сумма безнадежной задолженности Налоговый авансовый платеж за выплату дивидендов и другие налоговые платежи Плата персоналу по финансовой деятельности Прочие расходы |

|

Заслуживает внимания тот факт, что по действующей бухгалтерской отчетности (форма № 3 - Отчет о движении денежных средств) полученные проценты и дивиденды относятся к денежным поступлениям от инвестиционной деятельности, в то время как выплата дивидендов и процентов - к финансовой деятельности. Как мы показали, получение процентов от размещения страховых резервов (в банках и т. д.) может быть основной статьей доходов и потому считается инвестиционной деятельностью. Однако с позиций разделения результатов от разных видов деятельности и логики "доход - расходы" было бы целесообразно отнести и доход, и соответствующие расходы к одному и тому же виду деятельности. Следовательно, имеют место проценты и дивиденды от финансовой деятельности и точно так же проценты и дивиденды от инвестиционной деятельности в соответствии с направлением поступлений и расходов. В качестве примера финансовой деятельности можно привести получение процентов от предоставления ссуд, а инвестиционной деятельности - проценты от размещения страховых резервов на депозитных счетах в банках.

Для дальнейшего анализа применим сокращения, а именно, для основной операционной деятельности (страховая деятельность):

ДПООД - денежные поступления по основной операционной деятельности,

РООД - расходы по основной операционной деятельности,

ПООД - прибыль от основной операционной деятельности;

для другой операционной деятельности:

ДПДрОД - денежные поступления по другой операционной деятельности,

РДрОД - расходы по другой операционной деятельности,

ПДрОД - прибыль от другой операционной деятельности;

для инвестиционной деятельности:

ДПИД - денежные поступления по инвестиционной деятельности,

РИД - расходы по инвестиционной деятельности,

ПИД - прибыль от инвестиционной деятельности;

для финансовой деятельности:

ДПФД - денежные поступления по финансовой деятельности,

РФД - расходы по финансовой деятельности,

ПФД - прибыль от финансовой деятельности.

Предложенное деление позволит определять прибыль от основной операционной деятельности по формуле

ПООД=ДПООД - РООД. (1)

Прибыль от другой операционной деятельности определится как разность:

ПДрОД=ДПДрОД - РДрОД. (2)

Прибыль от инвестиционной деятельности определится по формуле:

ПИД=ДПИД-РИД. (3)

Прибыль от финансовой деятельности определится из такого расчета:

ПФД = ДПФД-ВФД. (4)

Общая прибыль страховщика определяется по сводной формуле:

ОП = ПООД + ПДрОД + ПИД + ПФД, (5)

или:

ОП =ДПООД + ДПДрОД + ДПИД+ ДПФД - РООД - РДрОД - РИД - РФД. (6)

Применим новое деление, чтобы модифицировать концепцию налогообложения в страховой отрасли. Для этого проанализируем проблемы действующей системы налогообложения страхового рынка и попытаемся найти способы их разрешения. Можно выделить два проблемных элемента: это уровень ставки налога и собственно база, к которой она применяется.

Рассмотрим проблемные вопросы действующего варианта налогообложения по страховым взносам и прибыли. Использование налога с премий как единого налога на страховую деятельность - сложный процесс, имеющий много противоречий и недостатков. Во-первых, налоге премий взимается независимо от текущего финансового положения компании, поэтому под его действие подпадают и временно убыточные компании. Следовательно, такое налогообложение может ухудшать их финансовое положение. Если увеличить ставку налога с премий, например до 10% (такое предложение рассмотрел в 2004 г. Госфинуслуг Украины), то возникает опасность недостаточного формирования страховых резервов.

Во-вторых, это налогообложение возвращенных сумм из страховых резервов: отчисленные в предыдущие периоды, они сначала учитываются как расходы по основной деятельности, а потом, уже в новом периоде, государство облагает эти средства налогом по ставке 25%, включая их в состав валового дохода страховщика (см. табл. 1). Следовательно, оказывается, что в рамках основной операционной деятельности есть поступления и расходы, которые облагаются налогом по разным ставкам и имеют разный объект налогообложения.

Еще одной проблемой является двойное налогообложение по действующей методике перестрахования резидента у страховщика-нерезидента. Здесь сначала осуществляется налогообложение валовых страховых платежей по ставке 3%, -ведь уменьшается сумма таких платежей только в случае перестрахования у резидента. Поэтому, если страховщик-резидент направит средства к перестраховщику-нерезиденту, то государство снова облагает их налогом, в зависимости от того, каков рейтинг финансовой надежности у последнего. А именно, в случае, когда рейтинг нерезидента находится на уровне ниже того, который был обусловлен решением Госфинуслуг Украины, то повторное налогообложение составит 12% от суммы перестрахования. С другой стороны, такое условие позволяет уменьшить отток средств за рубеж.

Заслуживает внимания также тот факт, что по закону "О налогообложении прибыли предприятий" фактически отсутствуют санкции к страховщикам, если они досрочно разрывают договор долгосрочного страхования жизни. Поскольку страхование жизни имеет нулевую ставку налогообложения, постольку страховщики могут использовать досрочный разрыв, чтобы уклониться от уплаты налога.

В нормативно-правовой документации не рассмотрено также налогообложение резидентов, которые осуществляют "краткосрочное" страхование жизни (менее 10 лет), а также перестрахование резидента у страховщика-резидента.

Разумеется, действующий механизм налогообложения требует совершенствования, но существование значительного числа дополнений к нормативно-правовым актам усложняет эту работу, и она может быть даже неэффективной, ибо новые дополнения только создадут дополнительные трудности для всех. Ни в коем случае нельзя наотрез отказываться от действующей методики налогообложения на том основании, что она заслуживает критики. Но если внедрить дифференцированные ставки налогообложения прибылей страховщика по четырем разным видам деятельности (см. табл. 1 -4), то тем самым государство будет стимулировать страховые компании, которые инвестируют деньги в экономику Украины. На выход из положения указывает упрощенная методика налогообложения прибыли.

Объясним некоторые ее особенности. Вступление Украины в ВТО сделало возможной хозяйственную деятельность наших страховщиков за пределами Украины. Вместе с тем крайне необходимо расширить и улучшить структуру рынка всех услуг по страхованию. Ввиду этого следует ввести несимметричный режим налогообложения - с разными нормами для тех, кто работает на отечественную экономику или же на экономику других стран. Таким образом инструменты налогового регулирования обеспечат создание и поддержку национальных конкурентных преимуществ.

Действующие ставки налогообложения прибыли предприятий Украины слишком велики для страховщиков и создают эффект непосильного бремени, что заставляет уклоняться от уплаты надлежащих сумм. Поэтому есть смысл предложить оптимальное значение ставки, которое удовлетворило бы и субъектов страхового рынка, и государство. Мы провели опрос практиков, экспертов, налоговиков в отношении возможной новой оптимальной ставки при условии введения предложенного здесь дифференцированного налогообложения. В результате были названы такие ставки: 10% предложили страховщики, 16% - независимые эксперты, 21% - налоговики.

Далее, налогообложение прибыли страховщиков может быть проблемным и неэффективным с точки зрения наполнения бюджета страны. На основе статистических данных последних лет покажем при помощи несложных расчетов, что действующее налогообложение страховщиков (3% по страховым премиям) эквивалентно 50-100% налогообложения прибыли. Для этого определим удельный вес общей суммы налоговых сборов в прибыли от страховой деятельности для страховщиков, которые осуществляют рискованные виды страхования, иные, чем страхование жизни (табл. 5).

Таблица 5

Выборочные статистические показатели страхового рынка Украины за 2005-2008 гг. и соответствующие расчеты автора для всех видов страхования, кроме страхования жизни (млн. грн.)

| № П. II. |

Основной показатель |

2005 г. |

2006 г. |

2007 г. |

2008 г. |

| 1 |

Страховые премии по договорам страхования |

12532,2 |

13379,2 |

17224,1 |

22913,0 |

| 2 |

Чистые страховые премии |

7482,8 |

8769,4 |

12353,8 |

15981,8 |

| 3 |

Чистые страховые выплаты |

1546,7 |

2326,2 |

3884 |

6546,1 |

| 4 |

Страховые выплаты по договорам страхования |

1884,5 |

2583,6 |

4189 |

7013 |

| 5 |

Технические резервы |

4700,4 |

5405,8 |

7432 |

9295,1 |

| Расчетные значения поступлений и расходов по основной операционной деятельности |

|||||

| 6 |

Возвращенные суммы страховых резервов |

1407,9 |

1411,1 |

1621,5 |

1141,05 |

| 7 |

Отчисления в страховые резервы |

1409,5 |

3997,9 |

6020,9 |

7673,6 |

| 8 |

Расходы на ведение дела |

1253,2 |

1337,9 |

1722,4 |

2291,3 |

| Общие суммы налогов по видам страхования |

|||||

| 9 |

3% от страховых премий |

214,8 |

249,6 |

347,1 |

446,6 |

| 10 |

Общая сумма налоговых сборов |

566,8 |

602,4 |

752,5 |

731,9 |

| Расчет прибыли от страховой деятельности |

|||||

| 11 |

Прибыль от основной операционной деятельности |

4360 |

2067,7 |

1561,1 |

-182,8 |

| Удельный вес общей суммы налоговых сборов в прибыли |

|||||

| 12 |

Расчетная средняя ставка налога на прибыль (%) |

13 |

29 |

48 |

Свыше 100 |

Как видим из таблицы 5, расчетная средняя ставка налога на прибыль от страховой деятельности колеблется от 13% в 2005 г. до значения свыше 100% в 2008 г. Значит, совокупный налог на страховщиков Украины в бюджет в случае прямого перехода на налогообложение прибыли от страховой деятельности был бы равен нулю. Средние статистические данные рынка страхования за последние годы свидетельствуют о неприбыльности основной операционной деятельности отечественных страховщиков, а потому она может быть и не главным источником прибыли последних. С другой стороны, такую ситуацию могут создать определенные действия страховщиков, которые, ожидая перехода на обложение налогом прибыли и пытаясь уклониться от фискальных обязанностей доводят размер базы налогообложения до нулевого значения, как это произошло в 1998 г.

Отметим, что примерно треть страховщиков Украины вообще не получают прибыли от страховой деятельности. Кроме того, на фоне перманентного увеличения уставных фондов страховщиков наблюдается уменьшение их прибыли от других видов деятельности; это связано с тем, что вложения денежных поступлений в корпоративные права (уставный капитал) входят в валовые расходы и уменьшают прибыль (часто страховщики таким действием "обнуляют" сумму прибыли). Именно потому мы представляем в таблице 6 компромиссное решение для страховщиков и для государства с целью эффективного пополнения бюджета.

Чтобы создать благоприятные условия для ускоренного экономического роста и привлечения прямых иностранных инвестиций, мы предлагаем, опираясь на собственные количественные оценки, уменьшить ставку налога на определенный вид деятельности в среднем с 25 до 15-23%. К слову, в странах, недавно вступивших в ЕС, было проведено поэтапное снижение ставок налога на прибыль корпораций (предприятий), в частности, в Польше - с 34 до 19%, Словакии - с 40 до 19%, Чехии - с 35 до 28%, Латвии - с 25 до 15%, Литве - с 29 до 15%.

Таблица б

Дифференцированное налогообложение прибыли страховщиков в зависимости от вида, направления, объемов и результатов деятельности

| Вид и содержание деятельности |

Объект налогообложения (алгоритм) |

Предложение по ставке налога (%) |

| Основная операционная деятельность - страхование, перестрахование |

ПООД (ДПООД-РООД) |

15 |

| Другая операционная деятельность |

ПДрОД (ДПДрОД-РДрОД) |

20 |

| Финансовая деятельность в Украине |

ПФД (ДПФД-РФД) |

18 |

| Финансовая деятельность в других странах |

ПФД (ДПФД-РФД) |

22 |

| Ишестиционная деятельность в Украине |

ПИД (ДПИД-РИД) |

20 |

| Инвестиционная деятельность в других странах |

ПИД (ДПИД-РИД) |

23 |

| Инвестиции резидентов в экономику других стран объемом свыше 500 ООО евро |

Сумма инвеспщий |

2 |

В некоторых странах в систему налогового регулирования заложены такие стимулирующие средства, как прогрессивные ставки: их шкала опирается на прибыль, подлежащую налогообложению. Так, например, в Великобритании зависимость величины налогов от суммы прибыли выражается прямой прогрессией: чем выше доходы, тем больше и налоги (с 10 до 40%). Следовательно, нужно рассмотреть такую возможность и для украинского страхового рынка. На наш взгляд, такой прогрессивный подход в налогообложении может стать целесообразным, когда уровень инвестиций в экономику Украины повысится. Частично прогрессивное деление использовано здесь в налогообложении суммы инвестиций резидентов в экономику других стран.

Мы скептически относимся к долгосрочному и существенному уменьшению ставки налога на прибыль, так как через некоторое время это позволит страховым компаниям и предприятиям Украины использовать многошаговые и комбинационные схемы уклонения от налогообложения.

Вместе с тем страховая отрасль испытывает воздействие внешних экономических факторов (глобализация, международный финансовый кризис). Поэтому целесообразно рассмотреть возможность хотя бы краткосрочного снижения ставки налога, и не только для привлечения иностранных инвесторов, но и для сопротивления негативным внешним воздействиям.

Рассмотрим теперь, как повлияет такое совершенствование налогообложения на работу страховых компаний и поступление средств в бюджет страны. Для этого сравним структуру общей прибыли страховщиков по формуле 5 и соответствующих сумм налогов по таблице 6.

Совокупный налог, который был бы уплачен страховщиком при условии перехода на дифференцированное налогообложение прибыли от страховой деятельности (налог на прибыль от всех видов деятельности, ОСИП), определится так:

ОСНГИО, 15 • ПООД + 0,20 • ПДрОД +

+ 0.18ПФД в Украине + 0.22ПФД в других странах +

+ 0.20ПИД в Украине + 0.23ПИД в других странах +

+ 0,02 от суммы инвестиций в экономику других стран. (7)

Общая сумма нераспределенной прибыли (ОСНерП), которая остается у страховщиков после налогообложения, в таком случае будет:

ОСНерП=0,85ПООД + 0,80ПДрОД +

+ 0.82ПФД в Украине + 0.78ПФД в других странах +

+ 0.80ПИД в Украине + 0.77ПИД в других странах. (8)

Таким образом, компромиссное решение заключается в том, что мы предлагаем одновременное снижение ставок налога на прибыль и дифференциацию налогов по видам деятельности.

Мы предполагаем, что с целью обеспечения прозрачности страхового рынка и принятия центральными органами исполнительной власти взвешенных решений было бы целесообразно обязать Госфинуслуг Украины и Государственную налоговую администрацию Украины приводить в годовых отчетах не только формализованную информацию о страховщиках по основной операционной деятельности (то есть указывать объемы страхования и перестрахования), но и полную информацию о прибылях, суммах поступлений в бюджет, как от страховой деятельности, так и по всем другим, названным выше, видам деятельности.

Выводы

Действующая классификация расходов отражает движение средств в страховых компаниях далеко не в полной мере. Предложено, во-первых, обособить инвестиционную деятельность страховщика от финансовой, во-вторых, соотносить расходы по основным видам деятельности страховой организации аналогично тому, как группируются доходы. Таким образом, содержание и движение средств в страховой компании целесообразно рассматривать в соответствии с направлениями ее деятельности. Это позволяет визуализировать формирование финансовых результатов страховщика и иметь более мобильную базу налогообложения.

Предложено ввести дифференцированное налогообложение прибыли по разным ставкам, отдельно по каждому из четырех видов деятельности. Реформирование налоговой системы в сфере страхования требует сориентировать инструменты налогового регулирования на создание и обеспечение поддержки национальных конкурентных преимуществ.

Описанная методология в отношении базы налогообложения страховщиков Украины может быть применена также к нестраховым предприятиям и позволит оптимизировать механизмы функционирования и регулирования всего рынка финансовых услуг. Благодаря предложенным предложениям и рекомендациям можно будет существенно повысить эффективность страховых процессов и создать почву для реализации Стратегии развития финансового сектора Украины на период до 2015 года.

Использованные источники

1. Орланюк-Малицкая Л.А. Страховые компании в корпоративном секторе экономики. "Финансы и кредит" № 27, 2004, с. 34—39.

2. Официальный сайт Госфинуслуг Украины, http://www.dfp.gov.ua.

3. Закон Украины "О системе налогообложения в Украине"от 25.06.1991г.

4. Закон Украины "О внесении изменений в Закон Украины "О налогообложении прибыли предприятий" от 24.12.02 г.

5. "Все про бухгалтерський облік" № 8, 2003, с. 37—53;

6. Гаманкова О.О. Фінанси страхових організацій. Навчальний посібник. - К., КНЕУ, 2007, 328 с.

7. http://www.dfp.gov.ua

8. "Цінні папери України" № 5 (547), 2009.

9. Василенко А.В. Оподаткування інвестиційної діяльності страхових компаній. "Прометей" № 3 (18), 2005, с. 128-131.

10. Сосис А., Шапиро Е. Варианты возможны, лишь бы рынок не пострадал. "Финансовые услуги" № 4, 2005, с. 38—42.

11. Завада А. Цель определяет средства. "Финансовые услуги" № 4, 2005, с. 43—45.

12. Кисельова О. Чинний порядок оподаткування доходів, отриманих страховиками від здійснення операцій з технічними резервами. "Бухгалтерський облік і аудит" № 9, 2006, с. 36-49.

13. Закон Украины "О внесении изменений в Закон Украины "О страховании". "Голос України" № 207 (2707), 2001, с. 10-13.

14. Страхування. Підручник. К., КНЕУ, 1998,с. 457

15. Базилевич В.Д., Базилевич К.С. Страхова справа. Навчальний посібник. - К., 1998, 216 с.

16. Приходько В.С. Бухгалтерський облік страхової діяльності. Навчальний посібник. - К., "Лібра", 2002, 216 с.

17. Ротова Т.А., Рудєнко Л.С. Страхування. Навчальний посібник. - К., КНТЕУ, 2001, 400 с.