| Скачать .docx |

Курсовая работа: Модель актуарного развития пенсионной системы России

Содержание

Введение

1 Общие принципы моделирования

2 Модель актуарного оценивания системы обязательного пенсионного страхования России

2.1 Задачи и структура актуарной модели ПФР

2.2 Методы актуарного моделирования демографических показателей развития пенсионной системы

2.3 Прогнозирование макроэкономической ситуации

2.4 Методика оценки доходов бюджета ПФР

2.5 Методика оценки расходной части бюджета ПФР

3 Проблемы и перспективы актуарной оценки ПФР

Список литературы

Введение

Пенсионное страхование, обычно предлагаемое страховыми компаниями, состоит из страхования на дожитие и договоров отложенных аннуитетов со сроком начала выплат, привязанным к некоторому возрасту выхода на пенсию. Оно может рассматриваться как частный вид страхования жизни, хотя с иными правилами налогообложения и ограничениями на отказ от страхования.

Во многих странах, в том числе в России, пенсионное обеспечение осуществляется с помощью существенно другого механизма, а именно пенсионных схем, учреждаемых в виде пенсионных фондов. Одни из них создаются для определенной конкретной группы лиц, обычно для работников одного работодателя или группы работодателей. Другие фонды создаются для людей определенного вида деятельности или профессии, например, фонды, создаваемые профсоюзами в США. В Финляндии же, например, национальная пенсионная схема функционирует децентрализованно, через частные агентства.

Институциональные формы пенсионных схем могут быть различны. Ответственной организацией может быть юридически независимый фонд, хотя бы и учрежденный работодателем или группой работодателей, или же работодатель может выплачивать пенсии непосредственно из собственных ресурсов компании. Некоторые части организации, - управление инвестициями или выплата пособий, - могут быть перепоручены страховой компании. Для целей актуарного оценивания, описанных ниже, институциональная структура не имеет значения. Поэтому будет говориться просто о пенсионной схеме, которая несет ответственность за обеспечение определенных пособий группе членов и получает взносы. Реальная природа этих взносов также не играет роли; они могут вноситься государством в государственных схемах, работодателем (спонсором) в корпоративных схемах, самими членами и т.д. Однако будет предположено, что схема имеет персонифицированный учет историй взносов своих членов, и в этой связи можно говорить о взносах членов схемы.

1 Общие принципы моделирования

Для обеспечения адекватной текущей оценки и долгосрочного прогнозирования финансового состояния системы пенсионного страхования актуарная модель должна удовлетворять следующим основным требованиям.

1. Соответствие главным принципам пенсионного страхования, таким, как:

-солидарность материальных обязательств в пенсионной системе;

-возвратность пенсионных платежей;

-индивидуальный учет (персонификация) уплаченных взносов;

-целевое использование страховых взносов на выплату пенсий и пособий;

-эквивалентность страховых платежей и пенсионных выплат;

-зависимость размера пенсии от трудового (страхового) вклада застрахованных лиц;

-поддержание уровня жизни пенсионеров (адекватность величины пенсии современным условиям

-сохранение ее покупательной способности в течение всего периода получения).

2. Соответствие основным нормам пенсионного законодательства государства, для которого она разработана.

3. Возможность быстрой адаптации основных блоков и параметров модели к изменениям в законодательстве.

4. Учет изменений макроэкономической ситуации.

Структура модели, как правило, не является жестко определенной и может включать в себя произвольное количество блоков. Однако общий вид актуарной модели может быть представлен следующей схемой:

В зависимости от задач, стоящих перед актуарной моделью: задаваемой точности прогноза, получения качественных и (или) количественных результатов моделирования, необходимости (или нет) проведения краткосрочного оценивания пенсионной системы, устойчивости законодательных норм и связанной с ними необходимости изменения входных, внутренних и выходных параметров модели, –могут быть установлены дополнительные требования, как к структуре модели, так и к отдельным ее параметрам, например:

- по разработке демографического и макроэкономического прогнозов внутри или вне рамок модели;

-по степени дифференциации категорий плательщиков взносов (или застрахованных лиц, за которых уплачиваются страховые взносы);

- по требованиям к ставкам взносов и базе их начисления и т.п.

В разработке актуарных пенсионных моделей учитываются несколько факторов, оказывающих наибольшее воздействие на состояние пенсионной системы: макроэкономические, демографические, социально-экономические и собственно пенсионные (рис.1).

Рис. 1. Факторы стабильности пенсионной системы

К важнейшим демографическим факторам относятся показатели рождаемости, смертности и миграции населения страны, соотношение численности населения трудоспособного возраста к численности населения старше трудоспособного возраста.

Среди экономических факторов наибольшее воздействие на функционирование пенсионной системы оказывают темпы роста валового внутреннего продукта, фонда оплаты труда работающих по найму, доходов иных категорий населения, средней заработной платы, темпы инфляции, фактическая доходность инвестиций, уровень безработицы и ряд других показателей.

К собственно пенсионным (иначе их можно определить как правовые) факторам относятся особенности национального законодательства в области социального страхования и пенсионного обеспечения, включая степень охвата населения пенсионной системой, источники финансирования пенсионных выплат, ставки отчислений в пенсионную систему, пенсионную формулу, виды и условия назначения пенсий, а также размеры предоставляемых пенсионных льгот.

Актуарные модели для различных типов пенсионных систем существенно отличаются по принципу расчета баланса. В настоящее время существуют традиционные, апробированные многолетней практикой и хорошо зарекомендовавшие себя в условиях стран с различными социально-экономическими системами методы проведения актуарного оценивания пенсионных систем, построенных на основе как распределительных, так и накопительных принципов (которые, как правило, функционируют в рамках негосударственных пенсионных фондов).

Наиболее широкое применение актуарные методы получили для оценки и регулирования перспективной деятельности пенсионных систем, основанных на накопительных или частично накопительных принципах, что объективно обусловлено существованием ограниченного числа разновидностей накопи-тельных пенсионных схем, которые существенно упрощают разработку методов их формализации.

Значительно сложнее обстоит дело с разработкой комплекса методов для управления и оценки пенсионных систем, основанных на солидарно-распределительных принципах, используемых по традиции в общегосударственном масштабе.

Основная проблема определения более или менее типовой схемы актуарного оценивания распределительных пенсионных систем вызвана отсутствием единообразия (точнее, исключительным многообразием) используемых схем обязательного пенсионного страхования не только в национальном масштабе, но и в рамках одной солидарной пенсионной программы. Каждая национальная пенсионная система (и в первую очередь, сама пенсионная формула) опирается на исторически сложившиеся накопленные государственные пенсионные обязательства, формируемые исходя из количества и видов предоставляемых такими системами многочисленных пенсионных льгот. Это влечет за собой формирование специфических механизмов и масштабов перераспределения финансовых ресурсов внутри системы, что отражается на количественных и качественных характеристиках размеров назначаемых пенсий и объемах расходов на их выплату.

Указанные особенности непосредственно определяют структуру экономико-математических моделей, разработанных для актуарного оценивания распределительных пенсионных систем, которая основана на достаточно сложных взаимосвязях накопленных пенсионных прав застрахованных лиц и долгосрочных пенсионных обязательств государства, а также сопоставлениях объемов страховых поступлений и текущих пенсионных выплат.

В практике деятельности различных национальных пенсионных систем применяются достаточно сложные актуарные модели. Однако все они полностью ориентированы на собственные специфические особенности пенсионного обеспечения и не могут использоваться в российских условиях.

Наиболее известные зарубежные актуарные модели (модель PROST Всемирного банка и модель Международной Организации Труда) являются в определенной степени универсальными и позволяют осуществлять актуарное оценивание как чисто распределительных, так и смешанных, и полностью накопительных систем вне зависимости от особенностей пенсионного законодательства конкретного государства.

Однако при стремлении к универсальности модель лишается главного необходимого для ее практического применения достоинства: достоверности оценок. Разработчики модели PROST в комментариях относительно условий ее применения отмечают, что модель производит качественную оценку тенденций и перспектив развития ситуации в пенсионной системе, но не позволяет получить достоверные количественные характеристики (особенно в первые годы прогноза).

Несмотря на это, вышеупомянутые модели используются рядом российских и зарубежных экспертов (в том числе в Казахстане, Грузии, странах Центральной и Восточной Европы). Но как свидетельствует опыт специалистов ПФР, также применявших их в практической деятельности на начальном этапе развития актуарного оценивания в системе ПФР, погрешность расчетов на первое десятилетие прогноза неприемлемо велика. Она обусловлена следующими особенностями российской пенсионной системы.

Как правило, расчеты доходов пенсионной системы в подобных моделях осуществляются исходя из среднего размера заработной платы. Дифференциация застрахованных лиц по уровню получаемой зарплаты обычно не производится, в связи с чем возникают сложности в оценке изменения нагрузки на фонд оплаты труда в долгосрочной перспективе, при различных способах индексации шкалы регрессии. Кроме того, вышеназванные методы модели используют ограниченное количество категорий плательщиков (или, применительно к российскому законодательству, застрахованных лиц, за которых производится уплата взносов) и тем более не осуществляют разбивку внутри одной категории застрахованных лиц (например, наемные работники в российском пенсионном законодательстве подразделяются на наемных работников, занятых в производстве сельскохозяйственной продукции, и остальных наемных работников). Это не позволяет оценить объемы поступлений каждой категории застрахованных и их будущие пенсионные права.

Некорректный подход к исчислению доходов пенсионной системы при расчете поступлений от различных категорий застрахованных лиц на порядок увеличивает погрешность расчетов.

Следующим недостатком использования типовых актуарных моделей для оценивания российской пенсионной системы является методика формирования расходного блока.

Размер пенсии в типовых зарубежных моделях рассчитывается достаточно укрупненно: определяется средний размер пенсии и далее он, как правило, индексируется по заданному темпу роста (инфляции, средней заработной платы или комбинированному). Для актуарного оценивания финансового состояния пенсионной системы России и в дореформенный период такой подход был неприемлем, поскольку трудовая пенсия включала в себя массу дополнительных выплат, не зависевших от трудового вклада застрахованного лица (различные надбавки, повышения, компенсационные выплаты и пр.), индексация которых осуществлялась темпами, отличными от темпов роста основного размера пенсии.

С введением условно-накопительной схемы и разделением пенсии на базовую, страховую и накопительную части расчет еще более усложнился и требует, кроме обособленного исчисления каждой составляющей пенсии, определения пенсионных прав застрахованных лиц, заработанных в течение всего периода трудовой деятельности. Таким образом, возникает потребность в перекрестных расчетах (когда отслеживаются взносы каждой группы застрахованных лиц в течение всего страхового стажа и исходя из них определяется размер расчетного пенсионного капитала и пенсионных накоплений).

В новых условиях потребовалось осуществить разбиение совокупности пенсионеров на две группы: вышедшие на пенсию до старта реформы и вышедшие на пенсию после старта реформы, и постоянно отслеживать численность доживающих до следующего года представителей каждой группы. Подобное усложнение расчетов вызвано разными способами оценки прав застрахованных лиц, вышедших на пенсию в различные моменты времени. У пенсионеров, пенсия которым назначена до начала реформы, отсутствует накопительная часть, а также расчетный пенсионный капитал, заработанный в новой системе.

Как следствие, в российской практике актуарных расчетов возникла также потребность в расчете численности так называемых «доживающих пенсионеров» внутри группы лиц, вышедших на пенсию после начала реформы.

Это обусловлено как особенностями формулы исчисления расчетного пенсионного капитала в распределительной части пенсионной системы в переходный период, так и необходимостью оценки объема расходов на выплату накопительной части трудовой пенсии (законом установлены собственные тарифы отчислений для различных возрастных групп).

Наконец, ни одна из известных моделей не предусматривает постепенного перевода части лиц, имеющих право выхода на пенсию до достижения общеустановленного пенсионного возраста, в профессиональные пенсионные системы, финансируемые на основе накопительных принципов за счет взносов по дополнительному тарифу.

Вышеназванные причины потребовали от ПФР разработки собственной актуарной модели.

2 Модель актуарного оценивания системы обязательного пенсионного страхования России

2.1 Задачи и структура актуарной модели ПФР

Особенности отечественной пенсионной системы и новые задачи пенсионной реформы в России, определенные в принятых законодательных и нормативно-правовых актах, внесли существенную специфику в традиционные методы проведения актуарных расчетов и в саму структуру актуарной модели.

В первую очередь это относится к формированию финансового блока актуарной модели. Модель оценки финансового состояния пенсионной системы России ориентирована:

-на характеристику объемов поступлений в каждый из компонентов пенсионной системы по каждой категории плательщиков в соответствии с установленными тарифами взносов (ставками единого социального налога) и дифференциацией шкалы облагаемого дохода;

-на оценку обязательств пенсионной системы в разрезе каждой категории застрахованных лиц в каждый год прогнозного периода;

-на исчисление размера пенсии в страховом и накопительном блоках пенсионной модели исходя из размера пенсионного капитала застрахованных лиц, адекватного объему уплаченных взносов;

-на выработку мер по обеспечению стабильного функционирования пенсионной системы;

-на выработку рекомендаций по корректировке доходной части бюджета в случае возникновения дефицита;

-на выработку рекомендаций по использованию бюджетного профицита в рамках действующего законодательства, включая возможность формирования страхового резерва финансовых средств и (или) дополнительной индексации пенсий, и (или) снижения ставок отчислений в пенсионную систему.

Модель оценки финансового состояния системы обязательного пенсионного страхования в РФ реализована в виде программы, созданной средствами Visual Basic for Application, имеющей блочную структуру, и представляет собой набор таблиц формата Excel 97.

Программа включает три модуля (рис. 2):

1) модуль подготовки исходных данных (разработка демографического и макроэкономического прогнозов);

2) расчетный модуль, состоящий из:

2.1) блока доходов,

2.2) блока расходов распределительной части пенсионной системы,

2.3) блока расходов накопительной части,

3) модуль выходной информации (результирующий модуль), включающий:

3.1) блок формирования (сведения) баланса системы обязательного пенсионного страхования (результирующий блок),

3.2) блок графической интерпретации выходных параметров,

3.3) блок-систему архивации и хранения данных.

Рис. 2. Структура актуарной модели системы обязательного пенсионного страхования

2.2 Методы актуарного моделирования демографических показателей развития пенсионной системы

Входными данными для актуарной модели системы обязательного пенсионного страхования Российской Федерации являются долгосрочные демографический и макроэкономический прогнозы, которые, ввиду возможности их представления в различных формах, нуждаются в предварительной подготовке для дальнейшего использования в расчетах.

Долгосрочный демографический прогноз разрабатывается с использованием специальной демографической модели и включает в себя прогнозы трех видов, каждый из которых содержит соответствующие категории населения в

разрезе одногодичных возрастных групп отдельно по мужчинам и женщинам:

-прогноз численности населения;

-прогноз рынка труда;

-прогноз численности пенсионеров.

Исходными данными для расчета являются данные, представленные Госкомстатом Российской Федерации и Минтрудом Российской Федерации по форме «94-собес»:

-демографическое распределение населения Российской Федерации по полу и возрасту в базовом году;

-коэффициенты смертности населения по полу и возрасту в базовом году;

-коэффициенты рождаемости по возрастам (от 15 до 49 лет) в базовом году;

-количество эмигрантов и иммигрантов в зарубежные страны по полу и возрасту в базовом году;

-количество пенсионеров базового года по основным видам пенсий;

-количество новых назначений пенсионеров базового года: всего и по основным видам пенсий.

Прогнозирование демографической ситуации осуществляется на основе предположений об изменении параметров рождаемости, смертности и миграции населения. Основным показателем воспроизводства населения является коэффициент рождаемости, который определяет количество рождений детей у женщин репродуктивного возраста (от 15 до 49 лет включительно) в данном году.

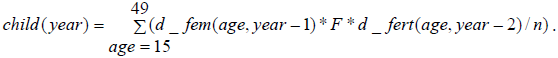

Количество детей, рожденных в данном году, будет равно сумме произведений числа женщин одного возраста в предыдущем году на коэффициент рождаемости для женщин данного возраста в предыдущем году, т.е.:

где child(year) – количество детей, рожденных в данном году;

d_fem(age, year-1) – количество женщин репродуктивного возраста в году, предшествующем рождению детей;

d_fert(age,year-2) – коэффициент рождаемости для женщин определенного возраста в году, предшествующем рождению детей;

F – коэффициент изменения рождаемости [<1>] по сравнению с предыдущим годом.

Если коэффициент рождаемости задан как количество рождений на n женщин, количество детей, рожденных в данном году, примет вид:

Для определения количества рождений мальчиков и девочек используется допущение о том, что соотношение рождений мальчиков и девочек составляет соответственно 0,51 и (1-0,51) от всех рожденных детей года, так как согласно статистическим наблюдениям мальчиков рождается несколько больше, чем девочек. Для мальчиков значение коэффициента boy = 0,51, для девочек girl = 1-boy.

Тогда количество рождений мальчиков и девочек примет соответственно вид:

d _men(age0, year) =boy *child( year) ,

d _ fem(age0, year) =girl * child( year) .

Подставив в это выражение формулу расчета количества детей, рожденных в данном году, получим соответственно для мальчиков и девочек:

Таким образом, определяется численность и состав населения в возрасте до 1 года в данном году.

При определении численности населения (по полу и возрасту), доживающего до следующего года, используются коэффициенты смертности для соответствующих категорий (пол/возраст). Функция дожития населения данного возраста и пола принимает вид: для мужчин — 1 – mort_men(age –1, year – 1), а для женщин — 1 –mort_fem(age– 1, year– 1), где mort_xxx(age– 1, year–1) – коэффициент смертности на одного человека населения (коэффициент смертности / 1000).

Количество мужчин/женщин, доживающих до следующего года определяется как:

d _men(age, year) =d _ men(age –1, year –1) * (1–M *mort _men(age –1, year –2)) ,

d _ fem(age, year) =d _ fem(age –1, year 1) * (1–M *mort _ fem(age –1, year –2)) ,

где d_men(age –1, year –1) –количество мужчин возраста age –1 в предыдущем году; d_fem(age –1, year –1) –количество женщин возраста age –1 в предыдущем году; M–коэффициент изменения смертности [0<1>] по сравнению с предыдущим годом.

Таким образом, используя формулы рождаемости и дожития населения, можно получить распределение по полу и возрасту в последующем году после базового. Применяя данные методы n раз, можно получить распределение численности населения по полу и возрасту в любом году прогнозного периода.

Миграция населения – важный фактор изменения численности населения, который выражается как разность между прибывшим (иммиграция) и выбывшим (эмиграция) населением. Отрицательная миграция отражает отток населения из страны, положительная – приток населения в страну.

Исходя из данных о численности и возрастно-половой структуре эмигрантов и иммигрантов в базовом году, можно сделать предположение о характере изменения миграционных потоков в прогнозном периоде.

Процесс миграции можно описать следующим образом:

где imigr_men(age, year) — иммиграция мужчин по возрасту и году;

imigr_fem(age, year) — иммиграция женщин по возрасту и году; emigr_men(age, year) — эмиграция мужчин по возрасту и году; emigr_fem(age, year) — эмиграция женщин по возрасту и году; migr_men(age,year) — миграция мужчин по возрасту и году;

migr_fem(age, year) — миграция женщин по возрасту и году;

migr_all(age, year) — миграция мужчин и женщин по годам; K — коэффициент миграции относительно предыдущего года.

При учете миграции года year –1 в составе населения года year численность населения, в возрасте от 1 года до 100 лет, в году year составит:

С учетом детей, рожденных в данном году, численность населения в году yearбудет выражаться:

d _ all(0 –100, year) =d _ all(1–100, year) + d _ men(age0, year) + d _ fem(age0, year) .

Ситуация на рынке труда характеризуется долгосрочным прогнозом численности экономически активного населения, состоящим из прогнозов численности занятого населения и безработных. Численность занятого населения представляет собой совокупность прогнозов численности наемных работников (с разбивкой на занятых в сельскохозяйственном производстве и занятых в других отраслях экономики), численности индивидуальных предпринимателей (включающего прогнозы численности лиц, занятых индивидуальной предпринимательской деятельностью и адвокатов), численность остальных категорий самозанятого населения.

Долгосрочный прогноз численности пенсионеров разрабатывается в соответствии с положениями Федерального закона Российской Федерации «О трудовых пенсиях в Российской Федерации» и включает в себя: общую численность получателей трудовой пенсии, численность получателей трудовой пенсии по старости, численность получателей трудовой пенсии по инвалидности, численность получателей трудовой пенсии по случаю потери кормильца.

Каждая из категорий пенсионеров содержит сведения о численности пенсионеров всего данного года, численности доживших до данного года, численности новых назначений данного года, численности доживших из числа новых назначений каждого из предыдущих лет с момента старта реформы и численности лиц, доживших до данного года из числа лиц, вышедших на пенсию до 2002 г., до данного года. Модель позволяет осуществить более детальную разбивку численности получателей пенсий по старости, выделив среди них получателей пенсий по Спискам № 1 и № 2 и в связи с работой на Крайнем Севере (рис. 3).

Для каждого из видов пенсий определяется вероятность наличия пенсионеров в зависимости от пола и возраста.

Предположим, что эта зависимость имеет вид:

P(видпенсии, пол, возраст) =a * age3 +a * age2 +a * age +a ,

где a1, a2, a3, a4 – коэффициенты, которые зависят от вида пенсии и рассчитываются как регрессные коэффициенты; age – возраст человека.

Тогда численность пенсионеров данного вида (кроме получателей трудовой пенсии по старости на общих основаниях) вычисляется по формуле:

Для пенсионеров по старости на общих основаниях:

где d_men(age, year) – количество мужчин данного возраста в данный год по демографическому распределению (или женщин); P(вид пенсии, men, age) – вероятность наличия пенсионеров данной категории, данного пола, данного возраста).

Рис. 3. Схема построения демографического прогноза

2.3 Прогнозирование макроэкономической ситуации

Макроэкономический прогноз, выполненный с учетом влияния всех факторов, является одним из самых сложных компонентов модели, поскольку при его разработке необходимо не только учесть темпы изменения основных показателей социально-экономического развития страны, но и отразить обратную связь макроэкономики с пенсионной системой, например: зависимость колебаний на рынке труда от изменения миграционных потоков или от увеличения пенсионного возраста и пр.

Поэтому разработка полноценного самостоятельного макроэкономического блока требует продолжительного периода времени. B настоящее время в актуарной модели ПФР макроэкономический прогноз представлен в блоке исходных данных в виде одномерных временных рядов основных макроэкономических показателей. При этом в качестве основы для расчетов используется официальный макроэкономический прогноз, разрабатываемый Министерством экономического развития и торговли Российской Федерации. Указанный прогноз в обязательном порядке включает в себя данные:

-о валовом внутреннем продукте и индексе-дефляторе ВВП;

-об индексе потребительских цен;

-о фонде оплаты труда или средней заработной плате в экономике.

В зависимости от представленного набора показателей социально-экономического развития России пользователю предлагается выбрать шаблоны для расчета производных показателей. Расчет производится автоматически по каждой из трех групп показателей: ВВП, ФОТ, средняя заработная плата. Из производных (расчетных) показателей формируется итоговая таблица, которая используется в качестве исходных данных в блоке расчета баланса системы обязательного пенсионного страхования.

2.4 Методика оценки доходов бюджета ПФР

Оценка финансового состояния системы обязательного пенсионного страхования на долгосрочную перспективу осуществляется в блоке расчетов поэтапно (рис. 4).

Расчет доходов пенсионной системы производится на основе следующих исходных параметров:

1) прогнозные данные о состоянии рынка труда, являющиеся результатом

расчетов в демографическом модуле;

2) данные о распределении численности наемных работников по уровню заработной платы, используемые для определения объемов поступлений в пенсионную систему с фонда оплаты труда наемных работников. В расчетах предусмотрено дифференцированное распределение по уровню заработной платы отдельно для наемных работников, занятых в сельскохозяйственном производстве и для остальных наемных работников. В модели используется допущение о том, что наемный работник в течение всей трудовой деятельности может переходить из одной доходной группы в другую;

3) данные о распределении численности индивидуальных предпринимателей по уровню дохода, используемые для расчета поступления ЕСН в федеральный бюджет для финансирования базовой части трудовой пенсии;

4) данные о распределении численности адвокатов по уровню дохода, используемые для расчета поступления ЕСН в федеральный бюджет для финансирования базовой части трудовой пенсии;

5) оценка ожидаемого коэффициента сбора единого социального налога и страховых взносов;

6) оценка ожидаемого коэффициента льготности (или облагаемости), используемая при расчете поступлений страховых взносов и ЕСН.

Рис. 4. Структура блока доходов модели системы обязательного пенсионного страхования

Расчет доходной части баланса проводится в соответствии с положениями федеральных законов № 117-ФЗ от 05 августа 2000 г. «Налоговой кодекс Российской Федерации. Часть вторая», № 167-ФЗ от 15 декабря 2001 г. «Об обязательном пенсионном страховании в Российской Федерации», № 198-ФЗ от 31 декабря 2001 г. «О внесении дополнений и изменений в Налоговый кодекс Российской Федерации и в некоторые законодательные акты Российской Федерации о налогах и сборах», № 57-ФЗ от 29 мая 2002 г. «О внесении изменений и дополнений в часть вторую Налогового кодекса Российской Федерации и в отдельные законодательные акты Российской Федерации».

Доходы Пенсионного фонда России формируются за счет поступлений от наемных работников и самозанятого населения.

где I – доходы, IN – доходы накопительной составляющей пенсионной системы; IDS – доходы распределительной составляющей пенсионной системы; IB – доходы на формирование базовой части пенсии; IS – доходы на формирование страховой части пенсии; FPSL – суммарные поступления фиксированного платежа от адвокатов на формирование страховой части трудовой пенсии; FPSIE – суммарные поступления фиксированного платежа от индивидуальных предпринимателей на формирование страховой части трудовой пенсии; FPNL – суммарные поступления фиксированного платежа от адвокатов на формирование накопительной части трудовой пенсии; FPNIE – суммарные поступления фиксированного платежа от индивидуальных предпринимателей на формирование накопительной части трудовой пенсии; HW – сокращенное обозначение термина «наемные работники за вычетом работающих в организациях, занятых производством сельскохозяйственной продукции»; A0 – сокращенное обозначение термина «работающих в организациях, занятых производством сельскохозяйственной продукции»; L – сокращенное обозначение термина «адвокаты»; IE – сокращенное обозначение термина «индивидуальные предприниматели».

Моделью предусматривается осуществление за наемных работников (включая работающих в организациях, занятых производством сельскохозяйственной продукции) следующих видов отчислений:

-единого социального налога на финансирование базовой части трудовой

пенсии;

-страховых взносов на формирование страховой части трудовой пенсии;

-страховых взносов на формирование накопительной части трудовой пенсии.

Поступления от наемных работников рассчитываются с применением дифференцированных ставок взносов для различных возрастных групп. В соответствии с Федеральным законом «Об обязательном пенсионном страховании в Российской Федерации» расчеты осуществляются по трем возрастным группам:

-мужчины, женщины моложе 1967 г.р.;

-мужчины 1953-1966 г.р., женщины 1957–1966 г.р.;

-мужчины 1952 г.р. и старше, женщины 1956 г.р. и старше.

Для указанных категорий застрахованных лиц установлены различные ставки отчислений на страховую и накопительную части пенсии (на базовую часть они идентичны). В процессе расчетов пропорции между ставками отчислений могут быть по желанию пользователя сохранены или изменены в произвольном порядке.

где IPB – единый социальный налог на финансирование базовой части пенсии; IPS – страховые взносы на финансирование страховой части пенсии; IPN – страховые взносы на финансирование накопительной части пенсии; IG – доходы группы, TR – ставка единого социального налога; TIP – ставка страховых взносов; TIPSJ – ставка страховых взносов на страховую часть пенсии в зависимости от пола и года рождения застрахованного лица; A – отчисления на накопление, G – собираемость страховых взносов; T – процент облагаемого фонда оплаты труда.

В модели предусмотрена возможность индексации шкалы регрессии ЕСН и страховых взносов в любом году прогнозного периода по следующим вариантам:

-индексация шкалы регрессии с поддержанием эффективного тарифа на уровне заданного года;

-индексация шкалы регрессии с постепенным увеличением границ на заданную величину;

-индексация шкалы регрессии с изменением границ шкалы в произвольном порядке;

-отмена шкалы регрессии и введения ее в произвольно выбранном году.

В соответствии с Федеральным законом «Об обязательном пенсионном страховании в Российской Федерации» индивидуальные предприниматели и адвокаты уплачивают в пенсионную систему страховые взносы в виде фиксированного платежа на формирование страховой и накопительной частей пенсии. Модель предусматривает возможность осуществления расчетов с учетом уплаты фиксированного платежа трех видов: в минимальном, среднем и максимальном размерах. Индексация величины фиксированного платежа может производиться по темпам роста средней заработной платы, инфляции или любому другому произвольно выбранному показателю (как с учетом индексации шкалы регрессии ЕСН и страховых взносов, так и без учета), причем каждый элемент фиксированного платежа может индексироваться собственными темпами.

(8) FP = FPmin + FPaverage + Fpmax,

где FP – суммарные поступления фиксированного платежа; FPmin – поступления от индивидуальных предпринимателей, уплачивающих фиксированный платеж в минимальном размере; FPaverage – поступления от индивидуальных предпринимателей, уплачивающих фиксированный платеж в среднем размере; FPmax – поступления от индивидуальных предпринимателей, уплачивающих фиксированный платеж в максимальном размере.

Отчисления категорий самозанятого населения в виде фиксированного платежа направляются на формирование страховой и накопительной частей трудовой пенсии в пропорции, установленной для минимального фиксированного платежа в базовом году. Однако модель предусматривает возможность изменения долей, направляемых на финансирование различных составляющих пенсии, а также учет при этом возраста застрахованного лица.

Результативными показателями доходного блока являются:

-доходы с фонда оплаты труда наемных работников (за вычетом сельхозработников) на финансирование каждой из составляющих частей трудовой пенсии;

-доходы с фонда оплаты труда наемных работников, занятых в производстве сельхозпродукции, на финансирование каждой из составляющих частей трудовой пенсии;

-эффективный тариф с оплаты труда наемных работников;

-поступления от индивидуальных предпринимателей и адвокатов на финансирование каждой из составляющих частей трудовой пенсии.

Эффективный тариф определяется в соответствии с приводимыми формулами.

где ETFB – эффективный тариф базовой части пенсионной системы; ETFS – эффективный тариф страховой части пенсионной системы; ETFN – эффективный тариф накопительной части пенсионной системы; SETF – суммарный эффективный тариф; WBf – фонд оплаты труда в фактических ценах.

На основе этих данных формируется обобщающая таблица доходов, которая впоследствии используется при расчете баланса пенсионной системы.

2.5 Методика оценки расходной части бюджета ПФР

В расходном блоке модели вычисления осуществляются отдельно для каждой составляющей пенсионной системы (базовой, страховой и накопительной) и каждой из трех основных категорий получателей трудовых пенсий:

1) по старости;

2) по инвалидности;

3) по потере кормильца (рис. 5).

Актуарная модель ПФР полностью учитывает нормы действующего законодательства в части определения размеров соответствующих элементов каждого вида пенсии и позволяет проанализировать весь процесс их формирования и выплаты.

В настоящее время каждая категория пенсионеров разделена на две группы: вышедшие на пенсию до начала пенсионной реформы и вышедшие на пенсию после начала пенсионной реформы.

Исчисление пенсионных прав и размеров выплачиваемых пенсий осуществляется дифференцированно в зависимости от группы заработной платы, в которую входило застрахованное лицо в период трудовой деятельности. При этом предполагается, что застрахованное лицо в течение всего периода трудовой деятельности может оставаться в одной и той же группе заработной платы или переходить в другую.

Оценка расходов распределительной части пенсионной системы происходит по следующему алгоритму.

В соответствии с положениями Федерального закона Российской Федерации от 17 декабря 2001 г. № 173-ФЗ «О трудовых пенсиях в Российской Федерации» осуществляется оценка пенсионных прав застрахованных лиц по состоянию на 1 января 2002 г. путем их конвертации в расчетный пенсионный капитал по формуле:

где PK – расчетный пенсионный капитал; PP – расчетный размер трудовой пенсии; B – базовая __________часть пенсии; T–количество месяцев ожидаемого периода выплаты трудовой пенсии; Rs – стажевый коэффициент; AWz – среднемесячная заработная плата застрахованного за 2000 – 2001 годы, либо за любые 60 месяцев подряд; AWs –среднемесячная заработная плата в Российской Федерации за тот же период; AWu – среднемесячная заработная плата в Российской Федерации за период с 1 июля по 30 сентября 2001 г. для исчисления и увеличения размеров государственных пенсий, утвержденная Правительством Российской Федерации.

Рис. 5. Структура блока расходов модели системы обязательного пенсионного страхования

Расчетный размер трудовой пенсии PP определяется для мужчин, имеющих общий трудовой стаж не менее 25 лет, и для женщин, имеющих общий трудовой стаж не менее 20 лет.

Стажевый коэффициент Rs зависит от продолжительности стажа застрахованного лица до 2002 г.. При выработке мужчинами и женщинами соответственно 25 и 20 лет он составляет 0,55 и повышается на 0,01 за каждый полный год общего трудового стажа сверх указанной продолжительности, но не более чем на 0,20.

Величина расчетного пенсионного капитала PK при неполном общем трудовом стаже определяется исходя из величины расчетного пенсионного капитала при полном общем трудовом стаже (25 лет у мужчин и 20 лет у женщин), которая делится на число месяцев полного общего трудового стажа и умножается на число месяцев фактически имеющегося общего трудового стажа.

Размер базовой части трудовой пенсии B дифференцирован в зависимости от категорий получателей и оговорен положениями Федерального закона от 17 декабря 2001 г. № 173-ФЗ «О трудовых пенсиях в Российской Федерации».

В расчетах на перспективу при определении среднего размера базовой части пенсии учитывается удельный вес каждой категории получателей всех элементов базовой части пенсии в общей численности получателей трудовой пенсии.

Для каждой категории пенсионеров расчет страховой части пенсии производится на основании величины расчетного пенсионного капитала. Размер страховой части пенсии вычисляется по формулам:

где P –сумма одной установленной пенсии с учетом повышений и компенсационной выплаты в связи с ростом стоимости жизни в Российской Федерации с применением соответствующего районного коэффициента, за исключением надбавок на уход и на нетрудоспособных иждивенцев; PK –расчетный пенсионный капитал по правам за работу в старой системе; PKn –пенсионный капитал застрахованного лица, заработанный после 01 января 2002 г.; T –количество месяцев ожидаемого периода выплаты трудовой пенсии.

Для оценки пенсионных прав застрахованных лиц и при определении размера страховой части трудовой пенсии начиная с 1 января 2002 г. ожидаемый период выплаты трудовой пенсии по старости, установлен равным 12 лет (144 месяца) и ежегодно увеличивается на 6 месяцев (с 1 января соответствующего года) до достижения 16 лет (192 месяцев), а затем ежегодно увеличивается на один год (с 1 января соответствующего года) до достижения 19 лет (228 месяцев).

При определении страховой части трудовой пенсии по инвалидности и по случаю потери кормильца в формулу вводятся дополнительные делители.

Страховая часть трудовой пенсии по инвалидности рассчитывалась по формуле:

где К –отношение нормативной продолжительности страхового стажа (в месяцах) по состоянию на указанную дату к 180 месяцам.

Нормативная продолжительность страхового стажа до достижения инвалидом возраста 19 лет составляет 12 месяцев и увеличивается на 4 месяца за каждый полный год возраста начиная с 19 лет, но не более чем до 180 месяцев.

В модели системы пенсионного страхования при вычислении расходов на выплату пенсий по инвалидности К = 0,78, поскольку средний размер стажа, принятый для исчисления пенсии по инвалидности составляет 31,6 лет и ему соответствует нормативная продолжительность страхового стажа, равная 140 месяцам.

Страховая часть трудовой пенсии по случаю потери кормильца:

![]()

в этом случае К –отношение нормативной продолжительности страхового стажа кормильца (в месяцах) по состоянию на день его смерти к 180 месяцам. Нормативная продолжительность страхового стажа до достижения умершим кормильцем возраста 19 лет составляет 12 месяцев и увеличивается на 4 месяца за каждый полный год возраста начиная с 19 лет, но не более чем до 180 месяцев. В модели при вычислении расходов на выплату пенсий по случаю потери кормильца К=0,58, поскольку средний размер стажа, принятый для исчисления пенсии по случаю потери кормильца, составляет 23 года и ему соответствует нормативная продолжительность страхового стажа, равная 104 месяцам; КН –количество нетрудоспособных членов семьи умершего кормильца, являющихся получателями указанных пенсий, установленных в связи со смертью этого кормильца по состоянию на день, с которого назначается трудовая пенсия по случаю потери кормильца соответствующему нетрудоспособному члену семьи. В проводимых расчетах вышеназванный коэффициент равен 1.

Размер базовой части трудовой пенсии индексируется в соответствии с темпами роста индекса потребительских цен.

Индексация страховой части трудовой пенсии и расчетного пенсионного капитала осуществляется в модели в полном соответствии с нормами Федерального закона № 173-ФЗ «О трудовых пенсиях в Российской Федерации».

В зависимости от темпов инфляции предусмотрена поквартальная, полугодовая, годовая индексация, а также доиндексация пенсии с 1 апреля следующего года с учетом роста заработной платы и доходов Фонда, приходящихся на одного пенсионера, направляемых на финансирование выплаты страховой части трудовой пенсии.

Расчет расходов на выплату базовой и страховой частей каждого из видов трудовой пенсии осуществляется по одинаковой схеме (рассмотрим для примера схему расчета расходов на выплату трудовой пенсии по старости).

Расходы на выплату базовой части пенсии по старости (млрд.руб.):

(19) EoB = B * CHo*12/1000,

где CHo – численность получателей трудовой пенсии по старости.

Расходы на выплату страховой части пенсии по старости (млрд.руб.)

(20) EoS = (Sn * CHo n + So * CHo o) *12/1000,

где EoS –расходы на выплату страховой части пенсии по старости; Sn – размер страховой части пенсии по старости для пенсионеров, вышедших на пенсию после 2002 г.; So – размер страховой части пенсии по старости для пенсионеров, вышедших на пенсию до 2002 г.; CHo n – численность пенсионеров, вышедших на пенсию после 2002 г.; CHo o– численность пенсионеров, вышедших на пенсию до 2002 г.

В случае определения расходов на выплату базовой части трудовой пенсии расчет можно производить по ее средней величине и разграничение численности ее получателей на вышедших на пенсию до (после) 2002 года не требуется. При оценке расходов на выплату страховой части трудовой пенсии необходимо четко разделять численность получателей и средние размеры страховой части пенсии для вышеназванных групп.

Суммарные расходы на выплату базовой части пенсии включают в себя:

(21) EB = EoB + EdB + EvB + EsB,

где EoB – расходы на выплату базовой части трудовой пенсии по старости; EdB – расходы на выплату базовой части трудовой пенсии по инвалидности; EvB –расходы на выплату базовой части трудовой пенсии за выслугу лет; EsB – расходы на выплату базовой части трудовой пенсии по случаю потери кормильца.

Суммарные расходы на выплату страховой части пенсии состоят из:

(22) ES = EoS + EdS + EvS + EsS,

где EoS – расходы на выплату страховой части трудовой пенсии по старости;

EdS – расходы на выплату страховой части трудовой пенсии по инвалидности; EvS – расходы на выплату страховой части трудовой пенсии за выслугу лет; EsS – расходы на выплату страховой части трудовой пенсии по случаю потери кормильца.

Несмотря на то, что Федеральным законом Российской Федерации «О трудовых пенсиях в Российской Федерации» пенсия за выслугу лет исключена из видов трудовой пенсии, в расчете расходной части системы пенсионного страхования эта категория получателей присутствует, поскольку в соответствии со ст. 27 и 28 вышеназванного Федерального закона для большинства лиц, претендовавших ранее на назначение пенсии по выслуге лет, сохраняются права на досрочное назначение трудовой пенсии.

Средний размер базовой части трудовой пенсии исчисляется исходя из объема соответствующих расходов:

![]()

Средний размер страховой части трудовой пенсии исчисляется по аналогичной формуле исходя из объема расходов на выплату страховой части пенсии:

![]()

Следующим этапом является расчет расходов на базовую составляющую пенсионной системы:

(25) ЕBå= EB+ED,

где ED – расходы на доставку базовой части пенсии.

Объемы расходов на доставку и пересылку пенсий задаются как процент от объема расходов на выплату базовой части трудовой пенсии.

Расходы на страховую составляющую пенсионной системы включают в себя, помимо расходов на выплату страховой части пенсии и расходов по ее доставке и пересылке (определяемых по тому же принципу, что расходы на доставку базовой части пенсии), расходы на погребение умерших пенсионеров, не работавших на день смерти. Размер пособия на погребение установлен на 2003 г. в соответствии с бюджетом ПФР, а в последующие годы прогнозного периода индексируется с учетом темпов инфляции. Коэффициент индексации размера указанного пособия может быть изменен в любой момент времени по усмотрению эксперта, производящего расчет.

(26) ЕSå= ES+ED+Ep,

где ES – расходы на страховую часть пенсионной системы; ED – расходы на доставку; EP – расходы на погребение.

Суммарные расходы распределительной составляющей системы пенсионного страхования складываются из расходов на базовую и страховую составляющие пенсионной системы, административных расходов распределительной системы и с норматива оборотных средств на конец года:

(27) Е = ЕSå+ ЕBå+ Ea + Norma,

где Ea – административные расходы пенсионной системы, Norma – норматив оборотных средств на конец года.

Величина административных расходов и норматив оборотных средств – задаваемые параметры, которые могут быть изменены по желанию пользователя исходя из принимаемых актуарных допущений.

Начиная с 2002 г. застрахованные лица в возрасте моложе 46 лет (женщины) и 51 года (мужчины) уплачивают взносы в накопительную составляющую пенсионной системы в соответствии с тарифами, установленными Федеральным законом №167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации». Застрахованные лица в зависимости от года рождения разделены на три группы, каждая из которых в свою очередь подразделена в соответствии с уровнем получаемой заработной платы. Общая структура расчетов представлена на рис. 6.

В настоящее время в расчетах используются 3 возрастные группы и группы заработной платы для каждой возрастной группы. Таким образом, расчет ежегодно уплачиваемых в накопительную составляющую пенсионной системы страховых взносов осуществляется по 69 группам. В последующие годы прогноза происходит постепенное смещение численности застрахованных лиц в одну возрастную группу за счет выхода на пенсию представителей старшего поколения и вступления в трудовую деятельность молодежи, и с середины 1930-х гг. расчет производится для одной возрастной группы с 23 группами заработной платы.

Средняя продолжительность страхового стажа для внесения взносов для финансирования накопительной части пенсии принята равной среднему сложившемуся в настоящее время стажу при исчислении трудовой пенсии по старости и составляет 36,4 года (с учетом нестраховых периодов).

В данной модели не предусматриваются конкретные направления инвестирования средств, уплаченных в накопительную составляющую пенсионной системы. Предполагается лишь возможность задать любой произвольный уровень инвестиционного дохода.

Формула инвестиционного процента складывается из двух составляющих: реального инвестиционного дохода и уровня инфляции (индекса потребительских цен).

Задавая величину реального инвестиционного дохода равной соотношению темпов роста заработной платы и темпов инфляции, мы получаем возможность поддержания стабильного коэффициента замещения для накопительной части пенсии. Соответственно, задание реального инвестиционного дохода ниже вышеназванного уровня при прочих равных условиях приведет к уменьшению коэффициента замещения, выше – к его росту.

Рис.6. Структура блока накопления модели системы обязательного пенсионного страхования

Однако возможности модели позволяют осуществлять расчет исходя из предположения о том, что уплачиваемые взносы будут ежеквартально или ежемесячно вкладываться в некие финансовые инструменты для защиты их от инфляции в течение года, и лишь затем вся годовая сумма поступлений будет направляться на инвестирование.

К моменту выхода застрахованного лица на пенсию его накопленный капитал составит:

где b – год начала уплаты взносов в накопительную систему, t – год выхода на пенсию, l – группа заработной платы, HK l t –накопленный капитал для новых назначений t-го года l-ой группы заработной платы, I k –номинальный инвестиционный процент в k году, Pkl –взносы на накопление в k году для лица из l-ой группы заработной платы.

Модель не предусматривает выплату накопительной части пенсии до достижения застрахованным лицом общеустановленного пенсионного возраста, поскольку доля получателей, имеющих в соответствии с Федеральным законом №173-ФЗ «О трудовых пенсиях в Российской Федерации» право на назначение ее в более раннем возрасте, незначительна.

Также нецелесообразно выделять отдельной строкой единовременную выплату накопленных средств получателям пенсии по случаю потери кормильца.

Таким образом, выплата накопительной части пенсии начнется с 2012 г. для лиц, уплачивавших в накопительную составляющую взносы по тарифу 2%. Начиная с 2026 г. начнут получать пенсию лица, уплачивавшие в накопительную систему последовательно 3, 4, 5 и 6% заработка.

В год назначения накопительная часть пенсии рассчитывается путем деления величины накопленного пенсионного капитала на момент выхода на пенсию в расчете на каждого застрахованного на число месяцев ожидаемого периода выплаты пенсии по старости.

Оставшийся после выплаты капитал в следующем году инвестируется под процент, аналогичный используемому при инвестировании уплаченных в текущем году пенсионных взносов, и исходя из этой суммы рассчитывается накопительная пенсия следующего года и т.д.

Такой расчет производится для каждого года новых назначений в каждой группе заработной платы. Для получения годовых расходов на выплату накопительной части трудовой пенсии по новым назначениям необходимо полученный средний размер пенсии каждой группы новых назначений по заработной плате умножить на численность соответствующей группы и полученные результаты просуммировать.

Объем расходов на выплату накопительной части пенсии по всем получателям рассчитывается как сумма расходов на выплату указанной пенсии по новым назначениям и по получателям, дожившим до текущего года с предыдущих лет.

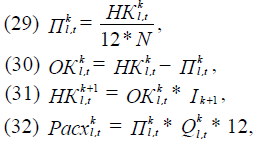

В модели вышеописанные расчеты производились по следующим формулам:

где k ≥t, N – число лет ожидаемого периода выплаты пенсии; П kl ,t –накопительная часть пенсии в k-ом году для новых назначений t-го года l-ой группы заработной платы; ОК kl ,t –оставшийся капитал в k-ом году для новых назначений t-го года l-ой группы заработной платы; Qkl ,t –количество доживших до k-ого года из числа вышедших на пенсию в t-ом году; Расхkl ,t –расходы на выплату пенсии в k-ом году для новых назначений t-го года l-ой группы заработной платы.

В настоящее время в актуарных расчетах не предусмотрены расходы на оплату услуг специализированного депозитария и управляющих компаний, однако архитектура актуарной модели позволяет их учесть.

Общая схема расчетов в расходном блоке модели представлена на рис. 7.

Актуарная модель ПФР создавалась для обеспечения прогнозных расчетов в условиях реформирования пенсионной системы при переходе к условно накопительной схеме. Однако она также может быть использована при сохранении распределительной пенсионной системы. При этом в расходной части обнуляются расчеты, связанные с базовой и накопительной частями пенсии.

Модель системы пенсионного страхования позволяет оперативно учитывать изменения в законодательстве, дополняя существующие блоки расчетов.

Рис. 7. Структура расходов на выплату трудовой пенсии

Рис. 7. Структура расходов на выплату трудовой пенсии

3 Проблемы и перспективы актуарной оценки ПФР

Разработка модели оценивания финансового состояния пенсионной системы является лишь начальным этапом работы в направлении внедрения актуарных методов в практику обязательного пенсионного страхования в России.

Следующим этапом работы станет решение комплекса проблем, связанных с разработкой методологии актуарного оценивания и формированием необходимого информационного поля для актуарных расчетов.

Выделим несколько основных проблем развития актуарных методов оценивания финансового состояния пенсионной системы в Российской Федерации:

-теоретическая (связанная с внедрением накопительной составляющей пенсионной системы);

-проблема разработки методики оценки финансового состояния ПФР с учетом внедрения профессиональных пенсионных систем;

-информационная, вызванная недостатками имеющейся статистической отчетности.

Коротко поясним каждую из упомянутых проблем.

В условиях набирающей темп пенсионной реформы становится актуальным вопрос профессионального управления средствами накопительной составляющей. И несмотря на то, что сам ПФР не будет принимать непосредственного участия в инвестировании средств, для адекватного оценивания финансового состояния пенсионной системы потребуется разработка специальной модели оптимизации инвестиционного портфеля накопительной составляющей системы обязательного пенсионного страхования в Российской Федерации, предполагающей необходимость:

-создания базы данных разрешенных объектов инвестирования;

-оценки инвестиционного качества ценных бумаг;

-определения оптимальной долевой пропорции между разрешенными классами активов в структуре инвестиционного портфеля;

-определения состава бумаг по каждому классу активов;

-выработки стратегии и тактики переформирования портфеля с учетом меняющейся ситуации на рынке, новых поступлений, выплат и т.д.

В современных российских условиях невозможно в полной мере применить актуарные методы для формирования и оптимизации инвестиционного портфеля из-за малой продолжительности, существенной неоднородности и неструктурированности российского рынка ценных бумаг. В силу малого срока существования российского рынка ценных бумаг индексы большинства разрешенных классов активов еще нужно создавать, причем основываясь на минимальной статистической информации. По этой же причине для российских условий становятся неприемлемыми существующие методики оптимизации инвестиционных портфелей. Таким образом, необходима разработка не имеющей аналогов методики применительно к российским условиям.

Следующая проблема – выделение обязательных профессиональных пенсионных систем как самостоятельного элемента взаимодействия с застрахованными лицами. В этой связи потребуется с высокой степенью достоверности оценить численность лиц, пенсия до достижения общеустановленного пенсионного возраста которым будет выплачиваться из средств ПФР, и тех, кто перейдет в ППС.

Наконец, третья, самая болезненная на сегодняшний день проблема, – недостаточность имеющейся в наличии статистической информации, вызванная как отсутствием необходимых статистических данных, так и разобщенностью имеющейся информации, которая собирается различными министерствами, структурирована для решения иных задач и не может применяться для актуарного оценивания.

Список литературы

1. Налоговый кодекс Российской Федерации. М., 2002.

2. Бюджетный кодекс Российской Федерации. М., 2001.

3. Об основах обязательного социального страхования в Российской Федерации. Федеральный закон РФ №165-ФЗ от 16 июля 1999.

4. Об обязательном пенсионном страховании в Российской Федерации.

Федеральный закон Российской Федерации №167-ФЗ от 15 декабря 2001.

5. О трудовых пенсиях в Российской Федерации. Федеральный закон Российской Федерации №173-ФЗ от 17 декабря 2001.

6. О государственном пенсионном обеспечении в Российской Федерации. Федеральный закон РФ №166-ФЗ от 15 декабря 2001.

7. Концепция демографического развития Российской Федерации на период до 2015 года. Распоряжение Правительства Российской Федерации от 24 сентября 2001. №1270-р.

8. Пенсионная реформа в Российской Федерации. Приложение к журналу «Вестник ПФР». М., 2010.

9. Соловьев А.К. Экономика пенсионного страхования. М., 2006.

10. Соловьев А.К. Основы государственного пенсионного страхования. М., 2007.