| Скачать .docx |

Курсовая работа: Особенности формирования и пути развития платежной системы Республики Беларусь

НАЦИОНАЛЬНЫЙ БАНК РЕСПУБЛИКИ БЕЛАРУСЬ

УО «ПОЛЕССКИЙ ГОСУДАРСТВЕННЫЙ УНИВЕРСИТЕТ»

Кафедра банковского дела

По дисциплине «Деньги, кредит, банки»

КУРСОВАЯ РАБОТА

на тему: Особенности формирования и пути развития платежной системы Республики Беларусь

Студентка:

ФБД, 4 курс,

Т.Е. Кирьянова

Руководитель:

В.В. Лира

ПИНСК, 2009

Оглавление

Введение

1. Теоретические основы функционирования платежной системы Республики Беларусь

1.1 Сущность платежной системы и ее элементы

1.2 Виды платежных систем

2. Анализ состояния АС МБР как ключевого компонента платежной системы РБ

3 Перспективы развития платежной системы Республики Беларусь

Заключение

Библиографический список

Реферат

Курсовая работа: 32 с., 4 рис., 26 источников, 5 прил.

ПЛАТЕЖНАЯ СИСТЕМА, ОСНОВНЫЕ ЭЛЕМЕНТЫ И ВИДЫ ПЛАТЕЖНОЙ СИСТЕМЫ, ПЕРСПЕКТИВЫ РАЗВИТИЯ ПЛАТЕЖНОЙ СИСТЕМЫ РЕСПУБЛИКИ БЕЛАРУСЬ

Объектом исследования в данной работе выступает платежная система

Республики Беларусь.

Предметом исследования являются сущность платежной системы РБ, ее основные элементы, подсистемы и виды, а также перспективы ее развития.

Цель данной работы – сделать обобщение по изученной литературе по исследуемой проблеме, осуществить анализ фактических данных, отражающих состояние национальной платежной системы, выявить перспективы ее развития и сформулировать выводы и предложения по рассматриваемому вопросу.

В процессе работы была рассмотрена сущность платежной системы РБ, изучены основные ее элементы и виды, была проведена оценка состояния АС МБР как ключевого компонента платежной системы, исследованы тенденции и перспективы развития платежной системы РБ.

При написании курсовой работы были использованы материалы учебных пособий, сведения периодических и статистических изданий, данные, содержащиеся в Интернете.

Автор работы подтверждает, что приведенный в ней расчетно-аналитический материал правильно и объективно отражает состояние исследуемого процесса, а все заимствованные из литературных и других источников теоретические, методологические и методические положения и концепции сопровождаются ссылками на их авторов.

_____________

(подписьстудента)

Abstract

The Term paper: 32 s., 4 fig., 26 sources, 5 encl.

THE PAYMENT SYSTEM, the MAIN ELEMENTS and TYPES of the PAYMENT SYSTEM, PROSPECTS of the DEVELOPMENT of the PAYMENT SYSTEM of the REPUBLIC BELARUS.

Object of the study in given work emerges the payment system of the Republic of Belarus.

The Subject of the study is essence of the payment system of the Republic of Belarus, her main elements, subsystems and types, as well as prospects of its development.

The Purpose given work - do the generalization on studied literature on under investigation problem, realize the analysis actual data, reflecting condition of the national payment system, reveal the prospects of its development and formulate the findings and offers on matter in question.

Essence of the payment system of the Republic of Belarus was considered in process of the work, studied main its elements and types, was organized estimation of the condition ACE MBR as key component of the payment system, explored trends and prospects of the development of the payment system of the Republic of Belarus.

When writing the term paper were a used material scholastic allowance, information periodic and statistical publishing, data, being kept in Internet.

The Author of the work confirms that provided in her accounting-analytical material it is correct and objective reflects the condition of the under investigation process, but all unoriginal from literary and the other sources theoretical, methodological and methodical positions and concepts are accompanied the reference to their authors.

_____________

(signature of the student)

Введение

Становление платежной системы Беларуси проходило в условиях перехода от централизованной плановой экономики к рыночной. В ходе развития системы проявилась четко выраженная тенденция к широкому использованию безналичных расчетов. Появление новых платежных средств обусловило потребность в обработке и передаче огромных объемов информации с помощью систем платежей и расчетов.

Национальная платежная система представляет собой совокупность банковских и финансовых институтов, платежных инструментов, банковских правил и процедур, программно-технических средств, а также межбанковских систем и механизмов перевода денежных средств, обеспечивающих обращение денежных средств внутри страны и взаимодействие с зарубежными платежными системами.

В настоящее время вопросы безопасности и операционной надежности в платежных системах приобрели особую значимость. Эффективные платежные системы, являясь одной из основных составляющих финансовой системы любого государства, играют решающую роль в его экономическом развитии.

Актуальность выбранной темы состоит в том, платежные системы повышают стабильность финансовой системы государства в целом, снижают стоимость операций в экономике, обеспечивают эффективное использование финансовых ресурсов, улучшают ликвидность финансовых рынков и способствуют проведению монетарной политики. Поэтому в последние годы вопросам, относящимся к экономической эффективности платежных систем, придается такое большое значение.

Объектом исследования в данной работе выступает платежная система Республики Беларусь.

Предметом исследования являются сущность платежной системы РБ, ее основные элементы, подсистемы и виды, а также перспективы ее развития.

Цель данной работы – сделать обобщение по изученной литературе по исследуемой проблеме, осуществить анализ фактических данных, отражающих состояние национальной платежной системы, рассмотреть механизм ее развития в РБ, раскрыть меры Национального банка, направленные на обеспечение эффективного и безопасного функционирования платежной системы, и сформулировать выводы и предложения по рассматриваемому вопросу, исходя из собственного видения изучаемого явления.

Для достижения цели предполагается решить следующие задачи:

· Исследовать категорию «платежная система» как основу осуществления всех расчетов, проводимых в РБ;

· Выявить сущность и основные элементы платежной системы РБ;

· Дать количественную оценку состояния АС МБР как ключевого компонента платежной системы и анализ проводимой Национальным банком политики в рамках развития платежной системы РБ;

· Исследовать тенденции и перспективы платежной системы РБ обозначить краткий обзор мер по ее совершенствованию.

Все составляющие платежной системы должны четко взаимодействовать друг с другом для достижения эффективности ее функционирования. Под последней подразумевается своевременность и надежность передачи и учета платежных ресурсов, выделяемых на проведение платежей. Для этого необходимо иметь четкое представление о том, что такое платежная система, какие элементы она в себя включает, на каких принципах функционирует. Этому посвящена первая глава.

Во второй главе приведен анализ состояния АС МБР как ключевого компонента платежной системы и раскрыт ряд проблем, с которыми сталкивается платежная система в ходе своего функционирования.

Третья глава посвящена изучению принимаемых Национальным банком мер по совершенствованию платежной системы РБ, а также выявлению перспектив ее дальнейшего развития.

Глава 1. Теоретические основы функционирования платежной системы Республики Беларусь

1.1 Платежная система Республики Беларусь и ее элементы

Термин «платежная система» в нашей стране начал активно использоваться с середины 1990-х гг. и почти полностью заменил ранее применявшееся сочетание «система безналичных расчетов». Появление этого термина связано с внедрением на территории республики международных платежных систем (VISA, Europey и др.) и с участием белорусских банков в системе SWIFT.

В экономической литературе встречаются различные определения понятия «платежная система». Одни авторы характеризуют ее как набор механизмов для выполнения обязательств, принимаемых хозяйствующими субъектами при приобретении ими материальных или финансовых ресурсов; другие — как совокупность правил, договорных отношений, технологий, методик расчета, внутренних и внешних нормативных актов, которые позволяют всем участникам системы производить финансовые расчеты друг с другом. Некоторые под платежной системой подразумевают совокупность инструментов и методов, которые применяются в хозяйстве для перевода и осуществления расчетов между юридическими и физическими лицами. Фактически определения различаются в зависимости от выбранных критериев. Так, некоторые авторы рассматривают платежную систему как совокупность платежных инструментов для расчетов между клиентом и банком, как систему межбанковских расчетов или систему расчетов между коммерческими банками и Центральным банком и т.д.

Для ознакомления мирового сообщества с особенностями функционирования платежных систем Комитет по платежным и расчетным системам Банка международных расчетов (Базель, Швейцария) регулярно публикует материалы о платежных системах различных странах, которые широко известны как Красные книги. Они содержат информацию о текущем состоянии платежных систем и способствуют укреплению экономических связеймежду государствами. Подобное издание подготовлено и о нашей стране — «Национальная платежная система в Республики Беларусь». В нем под платежной системой подразумевается набор инструментов, банковских процедур и межбанковских систем перевода денежных средств, которые обеспечивают денежное обращение.

Таким образом, платежная система Республики Беларусь — это совокупность банков и небанковских кредитно-финансовых организаций, платежных инструментов, правил и процедур, программно-технических средств, а также межбанковских систем и механизмов перевода денежных средств, которые обеспечивают их обращение внутри страны и способствуют взаимодействию с международными платежными системами.

Основными задачами , стоящими перед платежной системой, являются:

- бесперебойность, безопасность и эффективность функционирования;

- надежность и прочность, гарантирующие отсутствие сбоев в работе или полного выхода из строя системы платежей;

- эффективность, обеспечивающая быстрый, экономный и точный поток операций;

- справедливый подход ко всем участникам системы.

Главная функция любой платежной системы состоит в обеспечении развития и устойчивости хозяйственного оборота. Функционирование платежной системы тесно связано с реализацией основной цели деятельности центрального банка — обеспечением стабильности банковской системы.

С целью снижения рисков в работе платежных систем важно соблюдать определенные принципы их построения , к числу которых относятся:

• удержание темпов обесценения национальной валюты на низком уровне;

• четкость и ясность в денежно-кредитном и правовом отношении;

• удовлетворение потребностей субъектов хозяйствования в управлении денежными ресурсами;

• развитая техническая инфраструктура;

• надзор за деятельностью коммерческих банков;

• использование средств, хранящихся на счетах центрального банка, для осуществления окончательных межбанковских расчетов.

Существующая в настоящее время в республике национальная платежная система обеспечивает потребности экономики в целом и банков в частности в своевременном и качественном проведении расчетов. Как и в других странах, она включает ряд элементов, основными из которых являются: участники системы; средства расчетов и платежные инструменты, участвующие в системе; технологии платежа и коммуникационные системы; законодательная база и совокупность соглашений между участниками системы (Приложение А).

Все элементы платежной системы тесно связаны между собой, их взаимодействие осуществляется по определенным правилам, закрепленным в нормативных актах государства и международных соглашениях. Работа платежной системы Беларуси построена согласно соответствующим правовым актам, на основе которых разработаны правила и механизмы ее функционирования, которые являются едиными для всех участников.

Участники платежной системы — это институты, предоставляющие услуги по осуществлению переводов денежных средств. В их число входят Национальный банк, другие банки и небанковские кредитно-финансовые организации.

Особое место среди участников платежной системы занимает Национальный банк, так как в соответствии с законодательством страны одной из его основных целей является организация эффективного, надежного и безопасного функционирования платежной системы и системы межбанковских расчетов [16, c.68-69].

Национальный банк вправе:

• определять основные направления совершенствования платежной системы страны;

• устанавливать правила, формы, сроки и стандарты проведения безналичных и наличных расчетов и ответственность за их нарушение;

• вести ведомственный архив данных для статистической обработки и подтверждать информацию об операциях, осуществляемых при проведении межбанковских расчетов.

Главная роль Национального банка как организатора платежной системы заключается в ведении и регулировании корреспондентских счетов коммерческих банков и собственного счета.

В компетенцию банков сегодня входит широкий спектр услуг, включая платежные услуги юридическим и физическим лицам, а также осуществление межбанковских платежей от своего имени.

Основой платежной системы Республики Беларусь в сфере проведения расчетов в национальной валюте на территории страны является автоматизированная система межбанковских расчетов (АС МБР) , Владельцем АС МБР является Национальный банк, а его техническим оператором — Белорусский межбанковский расчетный центр (БМРЦ). Она представляет собой совокупность норм, правил, процедур и программно-технических средств, при помощи которых осуществляются межбанковские расчеты между участниками в целях выполнения денежных требований и обязательств по собственным платежам и по платежам, инициированным клиентами.

В состав АС МБР входили два основных функциональных компонента (подсистемы): система BISS и клиринговая система расчетов.

Функционирование клиринговой системы с 5 января 2009 года прекращается.

Система BISS (BelarusInterbankSettlementSystem) охватывает расчеты по крупным и срочным платежам, которые осуществляются в режиме реального времени на валовой основе — RTGS (RealTimeGrossSettlementSystems). Валовая основа предполагает проведение расчета только в полной сумме, без всякого зачета. Оборот по системе составляет примерно 90 % общей суммы платежей посредством АС МБР и 10 % их количества, то есть основной поток безналичных платежей. Расчеты являются исключительно электронными и ведутся по операциям, связанным с выполнением мероприятий денежно-кредитной политики НБ, по платежам на крупные суммы (свыше 3 млн. руб.) и по срочным платежам, связанным с выполнением расчетных обязательств клиентов и собственных обязательств банка; по отражению результатов клиринговых сеансов по корреспондентским счетам банков-участников.

К наиболее важным положениям по проведению межбанковских расчетов в системе BISS относят то, что платежи обрабатываются по мере их поступления и только в полном объеме, а при недостатке средств расчеты не выполняются, и формируется очередь электронных расчетных документов, управление которой осуществляется банками путем установки приоритетов. Переводы Национального банка обладают наивысшим приоритетом, другим участникам системы присваивается повышенный или обычный приоритет. Кроме того, отправленные участниками платежи с момента приема не могут быть отозваны.

В клиринговой системе расчетов осуществлялисьтак называемые «прочие платежи» (несрочные и по сумме не относящиеся к категории крупных платежей, включая расчеты по сделкам купли-продажи ценных бумаг и с использованием банковских пластиковых карточек). Они проводились в течение дня на чистой основе с различными интервалами и завершались в системе BISS с отражением результатов по корреспондентским счетам участников. Оборот по клиринговой системе составлял порядка 10 % общей суммы платежей посредством АС МБР и 90 % их количества.

При расчетах на основе клиринга каждый отдельный платеж по корреспондентскому счету не проводится. Принятые реестры входящих платежей обрабатываются клиринговой системой в текущем клиринговом сеансе, во время которого они поступили. Платежи, по которым не произведен расчет из-за недостаточности средств включаются в список отложенных платежей и аннулируются системой в конце операционного дня, если расчета по ним не произошло. По завершении клирингового сеанса БМРЦ на основании каждого отдельного электронного расчетного документа производит вычисление чистых дебетовых (кредитовых) позиций каждого участника путем взаимного зачета требований и обязательств [7, c.8-9].

Каждая из систем имеет свои достоинства и недостатки. Преимущество клиринговой системы над системой BISS: более низкие затраты на осуществление расчетов, снижение потребности в ликвидности. Недостаток: более высокий риск и более низкая скорость проведения расчетов. Недостатком системы BISS являются высокие операционные издержки.

Сравнительная характеристика системы BISSи клиринговой системы представлена в Приложении Б.

Помимо АС МБР национальная система включает совокупность взаимодействующих систем и средств автоматизации процессов денежных переводов:

• систему расчетов по сделкам купли-продажи ценных бумаг и инструментов срочного рынка;

• системы безналичных расчетов на основе банковских пластиковых карточек;

• программно-техническую инфраструктуру платежной системы;

• локальные автоматизированные системы расчетов банков.

Все вышеперечисленные подсистемы различаются как объектами платежей, так и способами перечисления средств, однако у них имеется и общее — наличие прямой или косвенной связи с корреспондентским счетом в Национальном банке, который функционирует в системе BISS, что и определяет ее центральное положение в составе НПС.

Связующими элементами платежной системы являются правила и процедуры, которые характеризуют ее как целостное образование, и каждая составляющая функционирует в определенных пределах и в интересах всех участников. Правила и процедуры национальной платежной системы определяются ее правовой базой, которая включает два уровня. Первый уровень содержит законы Республики Беларусь, второй — инструкции и другие нормативные документы Национального банка.

Основными платежными средствами в платежных системах выступают:

1) обязательства банков перед клиентами (депозиты клиентов);

2) обязательства банков перед другими банками (депозиты банков-корреспондентов);

3) средства на корсчетах в Национальном банке;

4) обязательные резервы в Национальном банке.

Последние три группы депозитов образуют средства межбанковских расчетов.

Под платежными инструментами подразумеваются технические средства передачи информации о платеже между участниками расчетно-платежных отношений. В настоящее время они могут иметь бумажную, пластиковую или электронную форму.

Таким образом, все перечисленные составляющие платежной системы должны четко взаимодействовать друг с другом. Только в этом случае может быть достигнута эффективность ее функционирования. Под последней подразумевается своевременность и надежность передачи и учета платежных ресурсов, выделяемых на проведение платежей. Непредвиденные сбои в системе или неожиданные задержки в платежах негативно сказываются на имидже платежной системы, вызывая недоверие участников расчетов и возможность возникновения платежного кризиса, в то время как при эффективном ее функционировании существенно сокращаются операционные издержки, улучшается качество управления ликвидностью в банках и на предприятиях.

1.2 Виды платежных систем

Основным назначение платежной системы является организация межбанковских расчетов. Под ними понимаются расчеты по выполнению денежных требований и обязательств, возникающих между банками, а также банками и небанковскими кредитно-финансовыми организациями относительно исполнения платежей, инициированных как самими банками, так и клиентами. Основная часть расчетов, как правило, инициирована клиентами.

В зависимости от организации межбанковских расчетов выделяют различные виды платежных систем, которые можно классифицировать исходя из определенных критериев (Приложение В).

Форма собственности применительно к платежным системам отражает правовой статус ее собственника и оператора, то есть показывает, кому принадлежат права распоряжения и управления системой. В государственных системах собственником и оператором выступает центральный банк, выполняющий одновременно и роль участника (например, в Беларуси, ФРГ, США и других). В частных системах собственником и оператором системы выступает группа крупных коммерческих банков в лице банковских ассоциаций и клиринговых палат, где центральный банк выполняет функцию расчетного агента последней инстанции, не являясь фактически ее участником (Канада). Смешанная платежная система находится либо в совместной собственности коммерческих банков и центрального банка, либо действует на основе разделения функций собственника и оператора между центральным банком и частными агентами (Бельгия, Великобритания) [11, c.94].

По степени подчинения различают централизованные и децентрализованные системы. При централизованной системе все участники подчиняются единому центру, при децентрализованной отдельные связи между участниками могут формироваться независимо от всех остальных. В РБ — это система расчетов через единые корреспондентские счета в Национальном банке. Примерами децентрализованных систем являются сеть прямых корреспондентских отношений между банками, межфилиальная (внутрибанковская) система расчетов.

По условиям приема участников выделяют системы с равными требованиями и одинаковым доступом для всех участников, а также системы, в которых устанавливаются определенные ограничения (например, по величине собственного капитала или объему платежей). В национальной платежной системе нашего государства корсчета в Национальном банке открываются на равных условиях.

По порядку резервирования средств различают платежные системы, операции в которых проводятся только после предварительного резервирования участниками расчетов денежных средств на отдельных счетах, и системы без предварительного резервирования средств. Так, расчеты на валовой основе по корреспондентским счетам банков в Национальном банке Республики Беларусь проводятся в пределах имеющихся средств. В начале осуществления расчетов по прочим банковским переводам в системе клиринг ее участники могут иметь нулевые остатки по счетам.

По размерам сумм и срочности платежей различают системы, в рамках которых платежи производятся на равных условиях независимо от их суммы и сроков, и системы перевода крупных и мелких сумм денежных средств, а также срочных платежей [16, c.87].

При оценке способа завершения расчетов принципиальное значение имеет не только способ проведения расчетов, который может быть валовым, то есть в полной сумме или на нетто-основе с учетом встречных требований и обязательств, но и время достижения окончательного расчета. Расчет может производиться в режиме дискретного времени, то есть один или несколько раз в течение дня, и в режиме реального времени. Последний вариант предусматривает расчеты в течение всего дня, при этом предполагается их высокая скорость, гибкость и надежность, чему гарантией — прямое участие центрального банка. Такой порядок завершения расчетов по крупным и срочным платежам характерен для нашей национальной платежной системе.

Таким образом, платежные системы могут классифицироваться по различным признакам, характеризующим отдельные стороны и специфические характеристики их построения и функционирования. Наиболее типичными системами расчетов в мировой практике являются валовые системы расчетов в режиме реального времени и системы чистых расчетов в режиме дискретного времени. Такого типа расчеты осуществляются и в платежной системе РБ [16, с.87].

Глава 2. Анализ состояния АС МБР как ключевого компонента платежной системы РБ

Платежная система является неотъемлемой частью финансовой инфраструктуры рыночной экономики, и ее состояние имеет ключевое значение для денежно-кредитного регулирования, обеспечения эффективного расчетного обслуживания финансовой системы государства и реального сектора экономики.

Начиная с момента создания национальной платежной системы Беларуси вопросы состояния и развития АС МБР как основного компонента постоянно находятся в центре внимания Национального банка. Разработана нормативно-правовая база, регламентирующая осуществление межбанковских расчетов через АС МБР, обеспечение безопасности информации в системе, а также ее разработку, сопровождение, эксплуатацию и обслуживание, порядок расчета и взимания платы за расчетные услуги Национального банка.

Надежное и безопасное функционирование АС МБР зависит от урегулированности правоотношений между участниками, состояния и развития центрального вычислительного комплекса, системы передачи финансовой информации, автоматизированных систем банков-участников, работы технического оператора, провайдеров телекоммуникационных услуг, поставщиков услуг в сфере платежных систем.

В целях повышения надежности и безопасности функционирования автоматизированной системы создан резервный вычислительный центр, внедрена модернизированная система BISS и система передачи финансовой информации, осуществлены меры по повышению надежности функционирования автоматизированных систем банков. Определены базовые нормы, устанавливающие основные требования к организации межбанковских расчетов в случае возникновения нештатных (критических, аварийных) ситуаций в функционировании АС МБР.

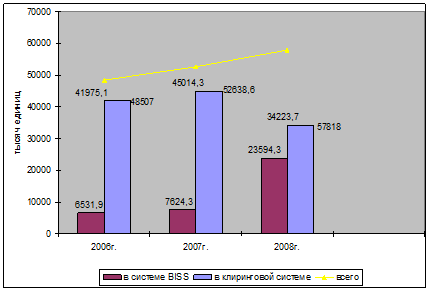

За 2006-2008годы в АС МБР отмечен значительный рост платежного оборота. Так, количество проведенных платежей возросло на 19,1 процента, а сумма платежей увеличилась в 5 раз (Рис.2.1).

Рисунок 2.1 – Динамика количества платежей, проведенных в АС МБР в 2007 и 2008 годах.

Примечание – Источник: собственная разработка, по данным «Бюллетеня банковской статистики», №7.2009.С.195-196.

Количество проведенных платежей составило 57818,0 тыс. единиц (среднедневное количество платежей – 227,6 тыс. единиц), сумма платежей – 767552,4 млрд. руб. (среднедневной оборот по сумме – 3021,8 млрд. руб.).

Количество платежей, проведенных в АС МБР в 2008 г., по сравнению с 2007 г. возросло на 9,8%, сумма – на 50,5% (Приложение Д).

В целях реализации мероприятий, направленных на перераспределение основного потока межбанковских платежей на обработку в систему BISS, в течение 2008 г. Проводилось поэтапное снижение максимальной суммы денежного перевода, подлежащего обработке в клиринговой системе прочих платежей, в результате чего в отчетном периоде увеличилось количество платежей, использованных в системе BISS. Так, если в течение 2007 г. Процентное соотношение по количеству составило 14,5% в системе BISS и 85,5% - в клиринговой системе прочих платежей, то в 2008г. Этот показатель составил 40,8 и 50,2% соответственно [14, c.38].

В 2008 году по сравнению с 2009 годом количество всех проведенных платежей возросло на 9311 тысячи единиц или на 19,1 процента соответственно. В том числе количество платежей в системе BISS увеличилось в 2,6 раза, и составила 23594,3 тыс., а в клиринговой системе в 1,5 раза и составила 34223,7тыс. платежей (Рис. 2.2).

Рисунок 2.2 – Динамика количества платежей, проведенных в АС МБР в 2007 и 2008 годах .

Примечание – Источник: собственная разработка, по данным «Бюллетеня банковской статистики», №7.2009.С.195-196.

Одной из важных составных частей АС МБР является система передачи финансовой информации (СПФИ), первая очередь которой была введена в промышленную эксплуатацию в 2006-м, вторая — в 2007 году, что позволило обеспечить доставку электронных платежных документов с гарантированной надежностью, безопасностью и достоверностью, дало возможность подключить не только банки, но и государственные органы, расширить спектр предоставляемых услуг по передаче финансовой информации и отказаться от эксплуатации устаревшей системы передачи данных в АС МБР.

Программно-технический комплекс АС МБР соответствует требованиям руководящих документов и стандартов Республики Беларусь по обеспечению технической возможности проведения межбанковских расчетов.

Не допущено случаев несанкционированного доступа в платежную систему. Параметр доступности клиентов к Автоматизированной системе межбанковских расчетов за 2006 год составил 99,98 процента, за 2007 год — 99,7, за 2008 год – 99,95 процентов дневного фонда рабочего времени (при нормативе не ниже 99,5 процента), на 01 января 2009г. составил 99.95 процентов дневного фонда рабочего времени (при нормативе не ниже 99.5 процентов).

Тенденции увеличения характерны и для показателя среднедневного платежного оборота: по количеству его рост составил 19,6 процента, по сумме он увеличился в 4,9 раза. Также произошло увеличение среднего размера платежа: в системе BISS он возрос более чем в 2 раза, а в клиринговой системе – в 1,4 раза (Рис. 2.3).

Рисунок 2.3 – Динамика среднего размера платежей, проведенных в АС МБР в 2007 и 2008 годах

Примечание – Источник: собственная разработка, по данным «Бюллетеня банковской статистики», №7.2009.С.195-196.

В настоящее время Программно-технический комплекс (ПТК) управления платежами банка позволяет банку получать от системы BISS информацию о текущем состоянии корреспондентского счета, очередей срочных и несрочных платежей, об условиях осуществления расчетов других участников АС МБР, производить резервирование средств для осуществления расчетов в смежных подсистемах и для обработки несрочных платежей, управлять очередью срочных платежей, осуществлять отзыв платежей из очередей ожидания средств, формировать заявки в адрес Национального банка на отзыв депозитов и средств из ФОР, устанавливать блокировку дебетовых операций для своих учреждений и ряд других функций.

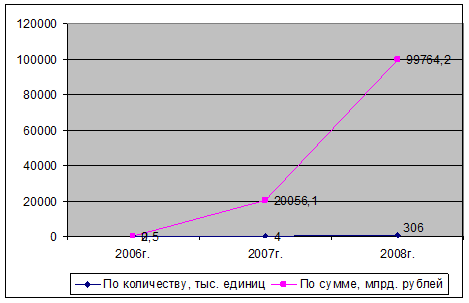

Эффективность модернизированной системы подтверждается значительным снижением объема неисполненных платежей. В 2008 году по сравнению с 2006 годам сумма аннулированных платежей возросло более чем в 399 раз, а количество – более чем в 76 раз. А в 2008 г. неисполненные платежи составили 306 тыс. ед. (Рис. 2.4).

Рисунок 2.4 – Динамика аннулированных платежей, проведенных в АС МБР в 2007 и 2008 годах.

Примечание – Источник:собственная разработка, по данным «Бюллетеня банковской статистики», №7.2009.С.195-196.

Национальным банком создан и успешно эксплуатируется первый в республике Центральный архив электронных документов по межбанковским расчетам (ЦА МБР). Без создания полноценного архива электронных документов невозможно использование всех преимуществ электронного документооборота, поэтому банкам необходимо в условиях централизации деятельности активизировать работы по созданию собственных архивов электронных документов [25].

Несвоевременно выполненные (аннулированные) платежи в отчетном периоде, как и в аналогичном периоде 2007 года, отсутствуют. Случаев несанкционированного доступа в платежную систему не допущено. Все вышесказанное способствовало повышению надежности, безопасности и эффективности функционирования платежной системы, что подтверждают приведенные ниже показатели работы за январь-сентябрь 2009 года.

В автоматизированной системе межбанковских расчетов проведено 12651,2 тысячи платежей на сумму 233288,1 миллиарда рублей. Средний размер платежа в отчетном периоде по сравнению с аналогичным периодом 2007 года возросло на 1,7 %. Количество проведенных платежей в отчетном периоде по сравнению с аналогичным периодом 2007 года возросло на 9,5%, сумма – на 17,1%. В январе-сентябре 2009 г. среднедневной оборот составил 3762,7 млрд. руб.(204,1 тыс. платежей) и по сравнению с январем-сентябрем 2008г. увеличился соответственно на 17,4% и 9,7% (Приложение Г).

Вместе с тем, несмотря на положительные в целом результаты работы АС МБР, существует и ряд проблем.

Не способствует нормативной работе платежной системы сложившаяся порочная практика авральной работы субъектов хозяйствования, органов управления и отдельных банков в последний день месяца или квартала по урегулированию расчетов, включая погашение задолженности по заработной плате и перед бюджетом. В течение продленного сверх графика времени работы АС МБР, как правило, поступает небольшое количество платежей, которые при нормальной организации расчетно-платежного процесса могли быть проведены в регламентное время без дополнительных затрат на обеспечение работы платежной системы.

Следует отметить, что эти затраты достаточно велики. Так, 1 час работы АС МБР обходится Национальному банку примерно в 3,5 млн. руб.

Полагаем, что от сложившейся порочной практики надо уходить, используя при этом организационные и экономические меры. Одной из таких мер должно стать, на наш взгляд, введение платы за продление работы АС МБР, которую должен вносить инициатор продления, покрывая все издержки Национального банка и банков.

Это говорит о том, что тарифы уже не покрывают возросшие по объективным причинам затраты (увеличение амортизации за счет ввода резервного центра, рост зарплаты персонала, рост цен на электрическую и тепловую энергию и др.). Поэтому назрела необходимость их повышения. При этом Главное управление платежной системы, Главное управление информационных технологий и Расчетный центр продолжат работу по оптимизации и совершенствованию АС МБР с целью снижения затрат на ее эксплуатацию и сопровождение.

К компетенции банков относится решение проблемы увеличения нагрузки на ответственных исполнителей в связи с необходимостью формирования полноформатных электронных платежных документов для передачи в систему BISS. Решение данной проблемы возможно, если банки начнут более активно применять автоматизированные банковские системы "Клиент-банк" и сканирующие устройства.

Сегодня созданная в государстве платежная система в основном соответствует современным образцам. Однако интеграция и расширение экономических связей, позволившие нашей стране войти в мировые финансовые потоки, требуют формирования платежной системы, полностью отвечающей мировым стандартам. Поэтому работа по созданию надежного, стабильного механизма функционирования платежной системы, ее модернизация в связи с быстрыми технологическими изменениями и республике проводится постоянно.

В 2009 году Национальный банк обеспечит эффективное, надежное и безопасное функционирование национальной платежной системы, а также дальнейшее расширение сферы безналичных расчетов в экономике республики и сокращение доли расчетов посредством наличных денег.

Глава 3. Перспективы развития платежной системы Республики Беларусь

Платежная система является неотъемлемой частью финансовой инфраструктуры рыночной экономики, и ее состояние имеет ключевое значение для денежно-кредитного регулирования, обеспечения эффективного платежного обслуживания финансовой системы государства и реального сектора экономики.

Разразившийся глобальный финансово-экономический кризис не может обойти стороной и Беларусь, которая имеет обширные мирохозяйственные связи и достаточно открытую экономику. Поэтому в нынешних условиях особую значимость приобретают надежное функционирование платежной системы страны, позволяющее поддерживать на должном уровне расчетно-платежные отношения между субъектами хозяйствования, формирование и расходование бюджетных средств, функционирование финансового рынка. Для всех участников экономического процесса в условиях высокой инфляции важную роль играет скорость прохождения платежей при минимальных расчетных рисках.

Успешная реализация Основных направлений денежно-кредитной политики Республики Беларусь и экономический рост в 2008 году в значительной мере были обеспечены за счет эффективного, надежного и безопасного функционирования национальной платежной системы.

Во избежание системного кризиса в стране особое внимание со стороны Национального банка должно быть уделено поддержке ликвидности банков, на долю которых приходится наибольший удельный вес в платежном обороте[14, c. 37].

В связи с этим, Основными направлениями денежно-кредитной политики Республики Беларусь на 2009 год предусматривается обеспечивать надежное и безопасное функционирование платежной системы государства, повышение ее эффективности за счет реализации таких мероприятий, как:

— дальнейшее совершенствование нормативно-правовой базы национальной платежной системы и системы безналичных расчетов, тарифной политики в сфере предоставления платежной системой услуг пользователям;

— усиление надзора за платежной системой со стороны Национального банка;

— повышение экономической и эксплуатационной эффективности компонентов инфраструктуры платежной системы, производительности и пропускной способности функциональных компонентов АС МБР при минимизации всех видов рисков;

— анализ и мониторинг состояния АС МБР и выявление на этой основе резервов ее дальнейшего развития;

— продолжение работы по модернизации программно-технической инфраструктуры АС МБР, формированию на территории Республики Беларусь единого расчетного и информационного пространства, созданию условий для расширения границ расчетного обслуживания граждан по принципу "одного окна";

— расширение сферы применения электронного документооборота в платежной системе;

— внедрение современного центра управления ключевой информацией для повышения безопасности расчетов в платежной системе;

— поддержание параметра доступности банков к АС МБР на уровне не ниже 99,5 процента дневного фонда рабочего времени;

— проведение согласованной и экономически обоснованной процентной и тарифной политики, направленной на обеспечение сбалансированности экономических интересов участников систем расчетов по розничным платежам.

Концепцией развития национальной платежной системы Республики Беларусь до 2010 года с учетом мировых тенденций, утвержденной постановлением Правления Национального банка Республики Беларусь от 26.05.2004 № 84, очерчена среднесрочная стратегия развития национальной платежной системы, направленная на дальнейшее повышение ее эффективности, надежности и безопасности на основе совершенствования организационной структуры системы межбанковских расчетов, развития и совершенствования систем стандартизации и сертификации, использования накопленного отечественного и международного опыта в области организационного, нормативно-правового и технологического обеспечения [7, c.18].

Переход с 5 января 2009 года на обработку всех межбанковских платежей в систему BISS требует от банков качественно нового подхода к управлению платежами и ликвидностью.

Решению данной задачи должно способствовать грамотное применение составного платежного сообщения формата, чтобы этот формат использовался главным образом для осуществления несрочных клиентских платежей на небольшие суммы.

Функционирование системы BISS дало возможность исключить представление платежных документов на бумажном носителе, сокращение бумажного документооборота, увеличение доступности платежных услуг конечным пользователям за счет диверсификации каналов доставки платежных инструкций в банк.

Расширение электронного документооборота также позволит ускорить оборачиваемость денежных средств в платежной системе за счет автоматизации процесса обработки платежных инструкций на всех стадиях их движения – от направления платежных документов в банк до их доставки бенефициару, и, в конечном итоге, снизить расходы банка и субъектов хозяйствования, связанные с обработкой документов на бумажных носителях.

В настоящее время Национальный банк большое внимание уделяет модернизации программой и технической базы осуществления межбанковских расчетов, проводимой в рамках развития современных информационных технологий в данной области. Развитие программно-технической инфраструктуры проводится поэтапно в соответствии с разработанными и утвержденными нормативными правовыми актами Национального банка и планами [14, c. 39-41].

Для обеспечения эффективности, надежности и безопасности АС МБР требуется разработка адекватных и эффективных механизмов мониторинга, управления и контроля, присутствующих в системе различных типов рисков.

Согласно международной практике, в платежной системе принято выделять следующие риски, имеющие потенциальную возможность вызывать системный риск:

— операционный риск, который может служить источником расчетного риска;

— расчетный риск, объединяющий кредитный риск и риск ликвидности и имеющий свойство распространяться по системе, перетекая в системный.

Управление рисками осуществляется на базе мероприятий, направленных на полное соответствие национальной платежной системы Ключевым принципам для системно значимых платежных систем Комитета по платежным и расчетным системам Банка международных расчетов (далее — КП).

Выявление системного риска осуществляется посредством постоянного мониторинга и анализа процесса обработки платежей в системе межбанковских расчетов. Предотвращение системного риска связано также с совершенствованием процедур обеспечения банков дневной ликвидностью.

Одним из приоритетных мероприятий по предотвращению операционного риска является обеспечение надзора за состоянием и функционированием программно-технической инфраструктуры АС МБР. Главным управлением платежной системы уже начата работа в данном направлении. Постановлением Правления НБ №145 от 20.07.2007г. утверждена Концепция осуществления надзора за платежной системой РБ [22, c.7].

Развитие АС МБР будет осуществляться в соответствии с Программой развития банковского сектора экономики Республики Беларусь на 2006—2010 годы и будет направлено на обеспечение эффективного, надежного и безопасного функционирования национальной платежной системы [25].

В 2008—2010 годах будут продолжены работы по дальнейшему развитию и совершенствованию платежной системы, в первую очередь направленные на обеспечение надежного, безопасного и эффективного функционирования АС МБР:

— реализация мероприятий по повышению производительности центрального вычислительного комплекса;

— модернизация и развитие центрального архива межбанковских расчетов;

— внедрение комплексной системы информационной безопасности АС МБР;

— модернизация и развитие системы нормативно-справочной информации;

— модернизация и развитие системы управления программно-техническим комплексом АС МБР;

— создание полномасштабной системы резервного копирования и архивирования АС МБР.

В целях развития в Беларуси рынка розничных банковских услуг и системы безналичных расчетов по розничным платежам Правлением Национального банка приняты в 2004 году Концепция развития розничных банковских услуг в РБ до 2010 года и в 2005 году — Концепция развития в РБ системы безналичных расчетов по розничным платежам до 2010 года. Основными целями указанных документов являются: увеличение числа клиентов, объемов привлекаемых банками ресурсов и улучшение их структуры, рост возможностей банков по проведению активных и посреднических операций, а также увеличение доли безналичных расчетов при совершении розничных платежей и, как следствие, сокращение наличного денежного оборота. В рамках реализации задач, определенных упомянутыми Концепциями, в республике проводится работа по созданию единого расчетного и информационного пространства для оплаты услуг через банки, небанковские кредитно-финансовые организации, организации почтовой и электрической связи.

Создание единого расчетного и информационного пространства позволит гражданам осуществлять оплату коммунальных и иных услуг в банковских и почтовых организациях, а также с использованием устройств самообслуживания (инфокиосков и банкоматов) по принципу "одного окна" на основании единого лицевого счета [8, c.17].

В заключении можно сделать вывод о том, что Национальным банком Республики Беларусь осуществлен ряд мер по совершенствованию платежной системы, что позволило значительно улучшить основные показатели ее работы, расширить спектр услуг, предоставляемых банкам-участникам.

Вместе с тем в платежной системе Беларуси есть резервы для дальнейшего развития, которые необходимо использовать в 2009— 2010 годах. В этой связи следует разработать и внедрить новый проект программно-технической инфраструктуры АС МБР, позволяющий значительно повысить эффективность, надежность, безопасность ее функционирования и минимизировать затраты на эксплуатацию. В предстоящий период в платежной системе требуется обеспечить равномерность отправки банками платежей в АС МБР, полный переход на электронный документооборот, расширить применение банками для работы с клиентами сертифицированной системы класса "Клиент—банк", ускорить создание единого удостоверяющего центра электронной цифровой подписи для банковской системы Беларуси [24].

Заключение

Развитие новых форм расчетов и способов платежей является одной из основ здорового и качественного развития национальной экономики, ее финансовой системы. В связи с этим важнейшим направлением банковской деятельности, где широко используются информационные технологии, является платежная система.

Безопасная и эффективная национальная платежная система, от которой зависит бесперебойность внутренних и международных расчетов и платежей способствует развитию составных частей информационной экономики XXI века.

Платежная система Республики Беларусь обеспечивает потребности банков и субъектов хозяйствования в проведении расчетов, а также способствует эффективной реализации основных направлений денежно-кредитной политики страны. Она является неотъемлемой частью финансовой инфраструктуры рыночной экономики. Организация и функционирование денежно-кредитной, банковской и платежной систем определяются потребностями рынка, а государственный контроль обеспечивает их стабильность и безопасность.

В первой главе была рассмотрена сущность и структура платежной системы, организация ее функционирования, приведена классификация платежных систем в зависимости от различных критериев. Рассмотренные теоретические вопросы, конечно, далеко не исчерпывают важную для практики область изучения и исследований платежной системы.

Во второй главе имела место практическая часть на примере анализа АС МБР как основного компонента платежной системы РБ. Анализ показателей последних лет позволяет говорить о существенной стабилизации функционирования платежной системы, которая среди прочего характеризуется постоянно растущим объемом проводимых платежей и определенными структурными изменениями.

Повышение надежности, безопасности и эффективности функционирования платежной системы подтверждают приведенные ниже показатели работы платежной системы.

За январь-сентябрь 2008 года по сравнению с аналогичным периодом 2007 года платежный оборот в целом вырос на 9,5 процента по количеству и на 17,1 процента – по сумме, а среднедневной оборот – на 9,7 и 17,4 процентов соответственно [25].

Сократилось среднее время нахождения платежа в очереди ожидания средств в системе BISS в 2008 г. до 7 мин. Однако выявлен и ряд проблем, которые требуют решения и принятия мер для обеспечения эффективного и безопасного функционирования национальной платежной системы.

Третья глава была посвящена изучению складывающихся тенденций и выявлению на их основе перспектив дальнейшего развития платежной системы Республики Беларусь.

Дальнейшее развитие НПС Беларуси должно происходить с учетом общих тенденций, характерных для платежных систем в условиях глобализации и интеграции рынков, роста денежных потоков. Наиболее важными представляются следующие направления:

• расширение возможности управления платежами со стороны банков путем повышения оперативности осуществления сделок с кредитно-денежными ресурсами на финансовых рынках;

• внедрение в платежный оборот современных технологий платежа с использованием электронных платежных инструментов;

• создание в системе BISS функционального комплекса для осуществления международных валютных расчетов через центральные зарубежные банки, который должен работать параллельно с другими международными сетями для обмена финансовыми сообщениями;

• унификация основных правовых, операционных и технологических параметров платежной системы для перспективного интегрирования с платежными системами стран СНГ, государств Европейского союза (зоны евро);

• повышение экономических и эксплуатационных характеристик платежной системы.

По основным показателям оценки деятельности Национального Банка по обеспечению эффективного, надежного и безопасного функционирования платежной системы достигнуты следующие результаты:

- программно-технический комплекс АС МБР соответствует требованиям технических нормативных правовых актов Республики Беларусь по обеспечению технической возможности проведения межбанковских расчетов;

- случаев несанкционированного доступа в платежную систему допущено.

Сегодня созданная в государстве платежная система в основном соответствует современным образцам. Однако интеграция и расширение экономических связей, позволившие нашей стране войти в мировые финансовые потоки, требуют формирования платежной системы, полностью отвечающей мировым стандартам. Поэтому работа по созданию надежного, стабильного механизма функционирования платежной системы, ее модернизация в связи с быстрыми технологическими изменениями и республике проводится постоянно.

В заключении можно сделать вывод о том, что Национальным банком Республики Беларусь уже осуществлен ряд мер по совершенствованию платежной системы, что позволило значительно улучшить основные показатели ее работы, расширить спектр услуг, предоставляемых банкам-участникам.

Вместе с тем в платежной системе Беларуси есть резервы для дальнейшего развития, которые необходимо использовать в 2009— 2010 годах. В этой связи следует разработать и внедрить новый проект программно-технической инфраструктуры АС МБР, позволяющий значительно повысить эффективность, надежность, безопасность ее функционирования и минимизировать затраты на эксплуатацию[14, с.38].

Библиографический список

1 Об утверждении Концепции развития банковской системы на 2001-2010 годы: Указ Президента Республики Беларусь, 28 мая 2002г., № 274.

2 Об утверждении Концепции развития розничных банковских услуг в Республики Беларусь до 2010 года: Постановление Правления Национального банка, 29 июля 2004г., № 120.

3 Об утверждении Концепции осуществления Национальным банком надзора за платежной системой Республики Беларусь: Постановление Правления Национального банка, 20 июля 2007г., № 145.

4 Белоглазова, Г.Н. Деньги, кредит, банки: Учебник. / Г.Н. Белоглазова. – М.: Юрайт-Издат, 2006. – 620 с.

5 Деньги. Кредит. Банки: учебник / Г.Е. Алпанов, Ю.В. Базулин [и др.]; под ред. В.В. Иванова, Б.И. Соколова. – М.: ТК Велби, Изд-во Проспект, 2006. – 624 с.

6 Деньги, кредит, банки: Учеб. / Г.И. Кравцова, Г.С. Кузьменко, Е.И. Кравцов и др.; Под ред Г.И. Кравцовой. – Мн.: БГЭУ, 2003. – 527 с.

7 Деньги. Кредит. Банки: Учебник для вузов / Е.Ф. Жуков, Л.М. Максимова, А.В. Печникова и др.; Под ред. академ. РАЕН Е.Ф. Жукова.- 2-е изд., перераб. и доп. – М.: ЮНИТИ-ДАНА, 2003. – 600 с.

8 Жарковская, Е.П. Банковское дело: учебник для студентов вузов / Е.П. Жарковская. – 4-е изд., испр. и доп. – М.: Омега-Л, 2005. – 452 с.

9 Левкович, А.П. Платежные системы: Учеб. Пособие / А.П. Левкович. -Мн.: БГЭУ, 2004. – 111 с.

10 Организация деятельности центрального банка: Учебник / Г.Г. Фетисов, О.И. Лаврушин, И.Д. Мамонова; под общ. ред. Г.Г. Фетисова. – М.: КНОРУС, 2006. – 432 с.

11 Организация деятельности центрального банка: Учеб. пособие / С.С. Ткачук, О.И. Румянцева, И.Н. Тищенко [и др.] ; под ред. С.С. Ткачука, О.И. Румянцевой. – Мн.: БГЭУ, 2006. – 295 с.

12 Тедеев, А.А. Электронные банковские услуги: Учебное пособие. / А.А. Тедеев. – М.: Изд-во Эксмо, 2005. – 272 с.

13 Тютюнник, А.В. Банковское дело: учебник / А.В. Тютюнник, А.В. Турбанов. – М.: Финансы и статистика, 2005. – 608 с.

14 Банковский вестник №7(444) 2009 год.

15 Баранов, И. Платежная система как гарант безопасности государства / И. Баранов // Банковское дело. - 2007. - №11. - С. 43-45.

16 Криворучко,С.И. Процесс наблюдения за платежной системой / С.И. Криворучко // Финансы и кредит. - 2007. - №11. - С. 18-24.

17 Овсейко С. Межбанковские корреспондентские отношения: теория и практика / С. Овсейко // Валютное регулирование и ВЭД. 2007. № 4. С. 64-65.

18 Пищик И., Дорошкевич А. Пути минимизации рисков в платежной системе / И. Пищик // Банкаўскi веснiк. - 2006. - №28. - С. 6-11.

19 Пищик, И. Мировые тенденции в развитии платежной системы Беларуси / И. Пищик // Банкаўскi веснiк. - 2006. - №7. - С. 3-10.

20 Пищик, И. Мировой опыт и пути развития системы безналичных платежей в Беларуси / И. Пищик // Банкаўскi веснiк. - 2007. - №1. - С. 18-24.

21 Пищик, И. О состоянии и перспективах развития Автоматизированной системы межбанковских расчетов / И. Пищик // Банкаўскi веснiк. - 2007. - №13. - С. 10-17.

22 Пищик, И. Платежная система Республики Беларусь: состояние, проблемы и перспективы развития / И. Пищик // Вестник ассоциации белорусских банков. - 2007. - №8. - С. 19-23.

23 Пищик, И. Состояние и перспективы развития платежной системы / И. Пищик // Банкаўскi веснiк. - 2006. - №7. - С. 5-11.

24 Полищук, С.А. Платежные системы: структурно-качественный анализ / С.А. Полищук // Банковские услуги. - 2006. - №11. - С. 2-8.

25 Унгур, Д. Финансовая система и устойчивость платежной системы / Д. Унгур // Банкаўскi веснiк. - 2006. - №1. - С. 13-16.

26 www.nbrb.by. – официальный сайт Национального банка РБ.