| Скачать .docx |

Реферат: Отчёт по практике в БТА

МИНИСТЕРСТВО ОБРАЗОВАНИЯ и науки

Республики Казахстан

Северо-Казахстанский государственный

университет имени Манаша Козыбаева

Экономический факультет

Кафедра " Финансы и кредит"

Отчет

о __________________________ практике

(вид практики)

студента (ки) _____________________________

Ф.И.О. студента (ки)

Специальность «Финансы и кредит»

Группа Фс-06-3 Форма обучения очная

Место прохождения практики

(наименование предприятия)

Руководитель практики от СКГУ

Руководитель практики от предприятия

Период прохождения практики :с 23 июня по 2 августа 2008г.

Всего дней _________________

Отработано дней ____________

Не отработано дней __________

из них по уважительной причине ________

Петропавловск, 2008 г.

Содержание

Введение

1. История развития СКФ АО “Банк ТуранАлем”

1.1. Политика банка

1.2. Показатели работы банка

1.3. Место занимаемое банком в системе банков Казахстана

2. Состав клиентов

3. Услуги предоставляемые СКФ АО “Банк ТуранАлем”

3.1. Денежные переводы банка системы WesternUnion

3.2. Новые перспективные услуги банка

4. Новые информационные технологии

5. Кредитные операции СКФ АО “Банка ТуранАлем”

5.1. Депозитные операции

5.2. Кредитное досье клиентов

6. Организация кассового обслуживания

6.1. Порядок совершения операций в приходных кассах

6.2. Порядок совершения операций в расходных кассах

6.3. Порядок выполнения приходно-расходных операций с применением платежных карточек

6.4. Банковские карты

6.5. Организация службы инкассации

7. Активы и пассивы “Банка ТуранАлем”

7.1. Структура активов банка

7.2. Структура обязательств банка

7.3. Собственный капитал банка

7.4. Выполнение пруденциальных нормативов

Заключение

Введение

Данная работа преследует последовательное изучение банковской деятельности на примере Северо-Казахстанского филиала АО “Банка ТуранАлем”.

Основная цель работы состоит в изучении:

1) истории развития данного банковского учреждения,

2) внутренней и внешней политики,

3) услуги, предоставляемые банком. В том числе традиционные и новые перспективные,

4) новейшие информационные технологии и их применение в основной деятельности,

5) раскрыть структуру кредитного портфеля, структуру видов кредита, заключение договора на кредит и обеспечение возвратности кредита.

6) инвестиционной деятельности

В процессе работы проанализировать основные финансовые показатели, активную и пассивную часть баланса, в целом эффективность работы банка.

При написании данной работы основной объем информации о деятельности Северо-казахстанского филиала “Банка ТуранАлем” основывается на годовом отчете Головного банка, Северо-казахстанского филиала и Положениях о взаимодействии Головного банка и филиалов, а также финансовые журналы выпускаемые редакцией банка.

Банк ”Туран Алем” является одним из ведущих банков Казахстана, специализирующимся как в корпоративном, так и в розничном банкинге, и имеющим филиальную сеть по Казахстану, включающую 22 филиала и 211 расчетно-кассовых отделений. Банк имеет также два представительства: в России и на Украине, ожидается открытие третьего представительства Банка в Китае (г. Шанхай). Банк является ведущим коммерческим банком в Казахстане и представляет полный перечень банковских услуг. Его основными продуктами являются финансирование, привлечение, сервис. Его ключевая деятельность состоит в поведении корпоративных банковских операций, торговом финансировании, обслуживании субъектов малого и среднего бизнеса и физических лиц, торговле с ценными бумагами и валютой, а также предоставление услуг по кредитным и платежным карточкам.

Следовательно, “Банк Туран Алем” является системообразующим банком и лидером банковской системы Казахстана: сегодня депозитная база Банка ТуранАлем составляет 20% ссудный портфель 23% , совокупные активы 22,1% от общего рынка. Структура кредитного портфеля Банка ТуранАлем по отраслям экономики на 01.12.2003года выглядит таким образом:

- промышленность –35%

- сельское хозяйство-25%

- торговля-15%

- строительство-11%

- транспорт и связь-9%

- прочие-5%

1. История развития СКФ АО “Банка ТуранАлем”

Банк “ТуранАлем”- одна из самых динамично развивающихся компаний, предоставляющая полный спектр финансовых услуг в Казахстане. Это универсальная банковская группа, состоящая из известной брокерской фирмы “ТуранАлем Секьюритиз ”, трех ведущих компаний страховой индустрии: ОАО “Страховая компания БТА”, “КБС Гарант”, “Династия”; двух пенсионных фондов: Пенсионный фонд “Казахстан”, Пенсионный фонд “Курмет”; компания по управлению активами; лидера индустрии лизинга активов ” БТА Лизинг”; быстро развивающейся ипотечной компании “ БТА Ипотека” и ряда других юридических лиц, оказывающих поддержку индустрии финансовых услуг.

Закрытое акционерное общество “Банк ТуранАлем” было основано 15 января 1997 года в результате слияния АБ “Алем Банк Казахстан” и КАБ “Туран Банк” на основании решения Правления Национального банка Республики Казахстан по согласованию с Правительством Республики Казахстан. Банк был рекапитализирован Правительством и полностью приватизирован на аукционе в марте 1998 года.

Оба банка играли важную роль в становлении и развитии индустриально-аграрного сектора экономики, равно как и банковской системы Казахстана в целом.

АБ “АлемБанк Казахстан” был основан в 1990 году как Казахстанский филиал Внешэкономбанка СССР и на протяжении ряда лет являлся агентом Правительства Республики Казахстан по привлечению иностранных кредитов под гарантии государства. До 1994 года являлся единственным банком в стране, проводящим международные операции. “АлемБанк” был первым банком, подключенным к международным банковским системам SWIFT и REUTERS, и первым участником системы VISAInternational и MasterCard.

История КАБ “Туран банк” начинается с 1925 года, когда на территории республики было открыто отделение Промстройбанка СССР. Деятельность банка была неразрывно связана с формированием и становлением индустриального сектора экономики – банк осуществлял финансирование строительства и обслуживание крупнейших предприятий Казахстана, среди которых Туркестано–Сибирская железная дорога, Балхашский медеплавильный комбинат, Шымкентский свинцовый завод, Карагандинский металлургический комбинат, угольный разрез “Богатырь” в Экибастузе, Павлодарский нефтеперерабатывающий завод, Капчагайская ГЭС, Талдыкорганский аккумуляторный завод и многие другие. В дальнейшем эта структура претерпела различные реорганизации. За годы становления ее названияе многократно изменялось – Казахстанская краевая контора банка финансирования строительства и электрохозяйства СССР, Казахстанская республиканская контора Стройбанка СССР, Государственный коммерческий промышленно – строительный банк “Туранбанк”.

С 30 сентября 1998 года “Банк ТуранАлем” функционирует как акционерное общество открытого типа.

История Северо-Казахстанского филиала начинается с истории Северо-Казахстанской конторы Стройбанка. С началом освоения целины пункт уполномоченного Казахской республиканской конторы промбанка, который осуществлял финансирование и кредитование строительства и восстановления промышленности в области был организован в областную контору. Штат составлял всего 10 человек, а занимала контора всего три крохотные комнаты, которые подогревались печным отоплением. Свою деятельность контора начинала с финансирования строительства завода малолитражных двигателей и других предприятий. С помощью кредитов Стройбанка в городе поднялись первые многоэтажные дома, клуб «Строитель» в поселке «Молодежный» на северной окраине города с общим объемом в 8 миллионов рублей. В 1981 году кредитные вложения достигли 260 миллионов рублей. Контора стройбанка осуществляла два вида кредитования: долгосрочное и краткосрочное. Долгосрочный кредит предоставлялся для финансирования крупных строек, зачастую являвшихся важнейшими в области. Именно за счет средств конторы Стройбанка осуществлялось строительство завода электроизоляционных материалов, пивзавода в Петропавловске, молочных заводов в Явленке и Сергеевке, районных управлений связи в Мамлютке и Корнеевке, ДК машиностроителей, жилых домов в Петропавловске, школ, больниц, дошкольных учреждений, а также многих других больших и малых объектов области.

Северо-Казахстанский филиал АО “ Банк ТуранАлем” активно развивается и занимает одно из лидирующих положений на финансовом рынке Северо-Казахстанской области в сфере предоставления банковских услуг корпоративному и розничному бизнесу. Клиентами банка являются такие крупные компании как ОАО “ПО завод С. М. Кирова”, ОАО “ПЗТМ”, ТОО ”МЛД”, ОАО “Мунаймаш”, ОАО “Зиксто”, ТОО “Батт-Агро” и другие.

В связи с проведением ребрендинга АО "Банк ТуранАлем" прошло процедуру перерегистрации в Комитете регистрационной службы Министерства юстиции Республики Казахстан, получило соответствующее свидетельство за № 3903-1900-АО и сменило прежнее название на АО "БТА Банк".

Сегодня АО "БТА Банк" составляет ядро финансовой группы, присутствующей во всех сегментах рынка. БТА — системообразующий банк Казахстана, лидер по созданию банковской сети в странах СНГ. Активы БТА в I квартале 2008 года выросли на 3%, достигнув на 1 апреля 2008 года 3 164 млрд. тенге (26,2 млрд. долларов США), капитал – на 2,1% и достиг 463 млрд. тенге (3,8 млрд. долларов США). Консолидированная чистая прибыль БТА по итогам I квартала составила 15,6 млрд. тенге (129 млн. долларов США), что на 25% больше аналогичного показателя по итогам I квартала 2007 года. БТА уверенно занимает лидирующую позицию в Казахстане в области торгового финансирования, кредитования малого и среднего бизнеса и ипотечного кредитования.

Главной предпосылкой для ребрендинга стало принятие Банком новой стратегии – стать ведущим финансовым институтом в СНГ и трансформироваться из общенационального в международный бренд. Банк предусматривает географическую диверсификацию и расширение спектра банковских продуктов, а также устойчивый и динамичный рост основных показателей.

БТА сегодня:

· Более 1,2 млн. частных и 100 тыс. корпоративных клиентов;

· 22 филиала и 274 отделений по Казахстану;

· Международные Представительства в Украине, России, ОАЭ и Китае;

· Банковская сеть БТА распространяется на Россию, Украину, Беларусь, Кыргызстан, Армению, Грузию, Казахстан и Турцию.

1.2 Политика СКФ АО “Банка ТуранАлем”

Рациональное руководство и целенаправленная политика позволили банку успешно сохранить динамику развития, профессиональный потенциал, достойное место на финансовом рынке Казахстана и еще более укрепить признание международных компаний и партнеров.

Основными принципами деятельности банка являются взвешенная финансово-кредитная политика, максимальный учет интересов клиентов. Высокое качество услуг, взвешенный подход к выбору направлений размещения ресурсов и обеспечение высокой доходности проводимых операций. Результатом претворения в жизнь этих принципов являются достигнутые высокие показатели деятельности банка.

СКФ АО “Банк ТуранАлем”- это лидирующий торгово-финансовый банк Республики Казахстан. Структура зарубежной корреспондентской сети Банка охватывает более 500 крупнейших банков-корреспондентов. В течении 2003 года “Банк ТуранАлем” осуществил торгово- экспортные и импортные операции объемом свыше 30% аналогичных операций в банковском секторе Республики. В показателях объема валют совершено сделок приблизительно на 114 550 млн. тенге или 735 млн. долларов США.

СКФ АО ”Банк ТуранАлем ” укрепил свое участие в кредитовании малого и среднего бизнеса. Динамичный рост, который имеет малый и средний бизнес в развитии Казахстана, Банк взял на себя обязательство по поддержке такого развития.

Растущая доля активов Банка в розничном рынке служит доказательством роста кредитования физических лиц, включая ипотечное кредитование. За последние три года выдача кредитов физическим лицам возросла с 2,234 млн. тенге до 11,607 миллионов тенге или 75 млн. долларов США.

“Банк ТуранАлем” обслуживает своих розничных клиентов и предоставляет помощь в финансовом планировании. Цель Банка стать финансовым советником своих клиентов.

СКФ АО “Банк ТуранАлем” входит в тройку крупнейших банков Казахстана и обладает развитой региональной инфраструктурой. Пользуясь поддержкой международных институциональных акционеров таких как EBRD, IFC, PEG, FMO, банк в 2001 году стал основным банковским институтом для нефтегазовой индустрии, энергетического и телекоммуникационных секторов, торговли и сельского хозяйства в Казахстане.

Расширяя клиентскую базу, банк тесно работает с каждым клиентом, оказывает консультационные услуги, помощь в решении всех возникающих вопросов в области финансов.

Реализация кадровой политики позволила сформировать в Банке сплоченный коллектив и обеспечить рост использования его потенциальных возможностей.

Приоритетным направлением в работе с персоналом является обеспечение сочетания интересов каждого члена коллектива и банка в целом.

Концепция управления персоналом включает вопросы по направлениям: создание и поддержание корпоративной культуры и корпоративного духа, система материального стимулирования, социальный пакет, развитие и обучение персонала, подбор персонала, минимизация кадровых рисков, система учета состояния и движения персонала.

Важное место в повышении кадрового потенциала Банка занимает обучение и повышение квалификации специалистов. Специалисты повышают квалификацию как в зарубежных и отечественных учебных центрах, так и в учебном центре Банка. Банк активно сотрудничает с Алматинским Центром Банковского обучения, учебно-консалтинговым центром ТОО “Учет и аудит” и др. Приоритетным направлением повышения квалификации специалистов стала организация занятий с использованием кадрового потенциала Банка. Силами специалистов Головного Банка проводятся семинары по актуальным вопросам банковской деятельности.

С целью отбора для работы в Банке перспективных специалистов было разработано “Положение об отборе и развитии персонала” и работает постоянно действующая конкурсная комиссия. Созданная система отбора персонала позволяет любому специалисту принять участие в системе карьерного планирования, горизонтальной и вертикальной ротации кадров.

1.3 Показатели работы СКФ АО “Банка ТуранАлем”

Годовой отчет банка ”ТуранАлем” за 2004 год является еще одним показательным годом. Фундаментальный подход к предоставлению услуг высокого качества помог банку вырасти и преуспеть. Залог этого успеха - в принятой стратегии состоит из четырех последовательных принципов.

Во-первых банк сосредоточен на долгосрочном увеличении прибыли. Во-вторых банк улучшает качество, предоставляет оптимальные цены и расширяет взаимоотношения с клиентами в условиях быстро развивающейся экономики. В-третьих, повышение рейтинга и стабилизация экономики позволяют диверсифицировать и снизить стоимость депозитной базы. И, в-четвертых, стремится к укреплению сотрудничества с международными акционерами. Эти принципы и условия ведут к обеспечению клиентов качественными финансовыми услугами и увеличению роста активов и прибыли.

В 2003 году банку был присвоен рейтинг категории капиталовложений от MoodyInvestorServices. Данное событие представляет собой значительное достижение, так как банк ТуранАлем, один из первых среди частных коммерческих банков СНГ, был удостоен присвоения инвестиционного рейтинга.

Доверительные взаимоотношения с международными акционерами позволили банку достичь положительных итогов. Доверие иностранных акционеров позволило ему быть более привлекательным на международном финансовом рынке. В результате чего было внесено множество изменений в ведение бизнеса, благодаря приобретенному опыту и внедрению лучших международных банковских практик.

Благодаря данной стратегии чистая прибыль банка СКФ АО “ТуранАлем’’ в 2003 году достигла 4,898 миллионов тенге, увеличившись на 208 % по сравнению с 2002 годом. Разводненный доход на акцию составил 2,796 миллиона тенге, что явилось 130 %-ным ростом по сравнению с 2002 годом.

В 2003 году активы возросли до 225,248 миллионов тенге. Возврат на капитал по простым акциям составил 33,4%.

1.4 Место, занимаемое банком в системе банков Казахстана

СКФ АО “Банк ТуранАлем’’ является одним из ведущих банков Казахстана, специализирующимся как в корпоративном, так и в розничном банкинге. В городе Петропавловске открыто 2 расчетно-кассовых отделений. В 2003 году было открыто еще одно расчетно-кассовое отделение на территории рынка «Алтын базар». СКФ АО “Банк ТуранАлем” активно развивается и укрепляет свои позиции на рынке банковских услуг. Общеизвестно, что устойчивость банка формируется не один год и определяется принципами, которыми он руководствуется в своей работе. Для СКФ АО “Банка ТуранАлем” это, прежде всего, четко спланированная стратегия развития банка, универсализация деятельности, профессионализм его сотрудников, оперативность в управлении банком, устойчивая клиентура.

Банк имеет несколько направлений своей деятельности:

- расширяет спектр предоставляемых финансовых услуг с гарантией способствует развитию реального сектора экономики Казахстана

- высококачественного обслуживания клиентов

- принимает активное участие в социальных программах правительства

- повышает финансовую устойчивость банка

- способствует увеличению доверия к банковской системе Казахстана, как со стороны населения республики, так и со стороны международных финансовых институтов.

Банк является ведущим коммерческим банком в Казахстане и предоставляет полный перечень банковских услуг. Его основными продуктами являются: финансирование, привлечение, сервис. Ключевая деятельность состоит в проведении корпоративных банковских операций, торговом финансировании, обслуживании субъектов малого и среднего бизнеса и физических лиц, торговле ценными бумагами и валютой, а также предоставлении услуг по кредитным и платежным карточкам. Банк имеет широкую диверсифицированную клиентскую базу, включающие многие ведущие промышленные компании страны.

В число крупнейших клиентов банка входят: нефтегазовые, телекоммуникационные компании, предприятия горнодобывающей, пищевой, металлургической, обрабатывающей, сельскохозяйственной промышленности, компании оптово- розничной торговли, сферы услуг.

Высокий профессиональный потенциал банка позволяет полагать, что тенденции роста сохранятся.

Развитие банка неразрывно связано с развитием экономики страны. Благодаря дальновидной политике, проводимой главой государства, банковская система Казахстана является ведущей среди стран СНГ. А экономика страны является одной из самых развитых и перспективных в СНГ.

Рисунок 1 – Доля ведущих банков республики на 1 января 2004 года, (%)

СКФ АО “Банк ТуранАлем” по таким критериям как активы, капитал, депозиты и кредиты стоит на втором месте среди таких банков, как, ККБ, НСБК, ABNAMROBank и других банков.

Анализируя показатели из рисунка 1 можно сделать выводы, что объем депозитов у «Банка ТуранАлем» больше, чем у НСБК. Это объясняется тем, что процентная ставка вознаграждения по депозитам у СКФ АО “Банка ТуранАлем” выше. Например: сравнить депозит «Формула успеха» СКФ АО “Банка ТуранАлем:” и депозит «народный» НСБК, но условия открытия счета одинаковы. А также из рисунка 1 видно, что и по показателю кредиты «Банк ТуранАлем» занимает 2 место среди банков Казахстана.

2. Состав клиентов СКФ АО” Банка ТуранАлем”

Всего существует два вида счетов, это срочные счета и счета до востребования. Так и в СКФ АО “Банке ТуранАлем” открываются только эти виды счетов.

Счета до востребования – денежные средства оседающие на расчетных или текущих счетах вкладчиков на неопределенное время. Они могут быть изъяты или переведены на другой счет в любое время без предварительного уведомления банка. Обычно по таким вкладам выплачивается низкий процент или вообще не выплачивается. Эти счета предназначены для осуществления текущих платежей. Для банка эти счеты выгодны тем, что мало затратные.

Срочные счета открываются вкладчиками на определенный срок 3, 6, 9, 12, 18 месяцев. Для вкладчика выгодны из-за высоких процентов. Для текущих платежей не используются, оформляются двусторонним депозитным договором. В случае досрочного изъятия вознаграждения могут не выплачиваться или выплачиваться в минимальном размере. Банку выгоден этот вид счета, так как банк знает заранее установленный день возврата и до этого момента может распоряжаться денежными средствами вкладчика по своему усмотрению.

За 5 лет работы в СКФ АО «Банк ТуранАлем» было открыто 1300-1350 банковских срочных счетов и 280-300 счетов до востребования.

| Вид счета | 2003 год | 2004 год |

| Срочные | 180-200 | 260-270 |

| До востребования | 45-50 | 56-60 |

Таблица 2 – Счета открытые в СКФ АО “Банке ТуранАлем” за период 2002-2003 годов.

Для открытия банковского счета необходимо предоставить следующие документы: заявление на открытие счета, договор на обслуживание банковского счета, копию Устава, копию свидетельства о государственной регистрации в органах юстиции, копию РНН, копию удостоверения личности, и другие.

3. Услуги, предоставляемые СКФ АО “Банком ТуранАлем”

Основной вид деятельности банка – оказание корпоративных и розничных банковских услуг: торговое и краткосрочное финансирование, финансирование через экспортные кредитные агентства, долгосрочное и среднесрочное проектное финансирование, платежные слуги для лидирующих компаний, активное финансирование программы поддержки малого и среднего бизнеса, ведение текущих и депозитных счетов клиентов, потребительское кредитование, выпуск и обслуживание кредитных и платежных карт, переводные и кассовые операции, конвертация иностранной валюты.

Также помимо традиционных широкое развитие получили новые виды банковских услуг: хранение денежных вкладов граждан и сейфовое хранение ценных вещей, выдачу поручительств и ряд других услуг.

3.1 Денежные переводы СКФ АО “Банка ТуранАлем” системы Western Union .

Денежные переводы WesternUnion самый быстрый способ пересылки денег по всему миру.

Преимущество переводов заключается в следующем:

1. переводы осуществляются без открытия лицевого счета;

2. отправление перевода в любую точку мира, при наличии сервисного центра WesternUnion;

3. высокая скорость перевода / 10-15 минут/;

4. безопасность перевода;

5. быстрота обслуживания клиентов;

В момент получения денег по переводу она пересчитывается в валюте страны в которую был назначен перевод.

| Сумма перевода / доллары США/. | Тариф за перевод / доллары США/. |

| 0,00-50,00 | 15,00 |

| 50,00-100,00 | 18,00 |

| 100,00-200,00 | 26,00 |

| 200,00-300,00 | 35,00 |

| 300,00-400,00 | 41,00 |

| 400,00-500,00 | 48,00 |

| 500,00-750,00 | 54,00 |

| 750,00-1000,00 | 60,00 |

| 1000,00-1500,00 | 90,00 |

| 1500,00-1750,00 | 96,00 |

| 1750,00-2000,00 | 108,00 |

| 2000,00-2500,00 | 132,00 |

| 2500,00-3000,00 | 144,00 |

Таблица 4. Тарифы СКФ АО “Банка ТуранАлем” за отправление переводов.

3.2 Новые перспективные услуги банка

Стремление к совершенству всегда было и остается одним из основных приоритетов общества. Сегодня оно приняло форму качественного улучшения. Люди хотят получать лучшие продукты и услуги, и рынок вынужден реагировать таким образом, чтобы полностью соответствовать людским потребностям. Изобилие товаров и услуг, жесткая конкуренция ставят компании перед выбором- либо “стоять на своем” и со временем уйти с рынка, либо динамично развиваться и завоевывать доверие потребителей. Анализ экономических тенденций на западе показал, что самой передовой системой розничного бизнеса стала так называемая система комплексных продуктов, когда несколько компаний из смежных сфер деятельности объединяют свои усилия, предлагает клиентам наиболее полный спектр товаров и услуг с максимальным качеством и сервисными возможностями.

Казахстанские компании также не стоят на месте, новая перспективная услуга предлагаемая лидерами страхового и пенсионного рынков комплексный продукт “ Созвездие успеха ”- страховой компании “БТА”, пенсионного фонда “Курбет” и единственной компании по страхованию жизни “ Династия”. Уникальность программы “ Созвездие успеха” в том, что она учитывает любые финансовые риски, с которыми может столкнутся рядовой казахстанец, и предлагает высококачественный сервис страхования и пенсионного обеспечения.

“Созвездие успеха” представляет собой четыре вида комплексных программ: пакет “Классик”, содержащий минимальный перечень социально значимых услуг по страхованию и пенсионному обеспечению; пакет “Семейный”, включающий в себя оптимальный перечень различных страховых и пенсионных услуг; пакет “ Элитный” наиболее полно удовлетворяющий клиентам страховых и пенсионных услугах, и пакет “Профессиональный”, цель которого – качественное удовлетворение потребностей юридических лиц в вопросах страхования и пенсионного обеспечения.

4. Новые информационные технологии

Информационные системы банка развиваются в сторону интеграции и централизации с целью обеспечения роста спектра предоставляемых услуг, повышения управляемости банком, роста прибыли и понижения рисков информационных технологий.

Для обслуживания текущей деятельности Банка использует программное обеспечение: IBSystemObject- фирмы CFT Новосибирск, Лука- Про- фирмы Плюс микро Караганда, Аманат- фирмы АМАНАТ Петропавловск, Swiftalliance, LotusNotes, Главная книга.

Интегрированная Банковская Система клиент - серверной архитектуры IBSystemobject реализована на платформе UNIX- Oracle. ИБС позволил полностью автоматизировать расчетно-кассовое обслуживание клиентов, кассовые операции, кредитное обслуживание клиентов, аккредитивное обслуживание, депозитное обслуживание юридических лиц, розничное кредитование, межбанковские расчеты, валютные платежи, торговые операции с валютой, неторговые операции с валютой, организовать учет и отчетность банка, предоставить услуги передач электронных документов и др. IBS позволило автоматизировать функции РКО. Система эксплуатируется во всех филиалах банка.

Для внутри банковского учета используется пакет Лука - ПроКараганда. Данная система позволила систематизировать и централизовать учет основных средств, товароматериальных ценностей, расчет заработной платы, учет и расчет с дебиторами, функции отдела кадров.

В 2001 году обслуживание депозитов физических лиц реализована в БС и введена в эксплуатацию в головном банке и центральных офисов всех филиалов. Наряду с ИБС для обслуживания вкладов физических лиц банк использует программный продукт Аманат.

В 2001 году Банк перешел на новую систему обслуживания международных переводов SwiftAlliance.

В настоящее время в головной офис Банка и все операционные залы находящиеся в городе Алматы объединены в одну локальную сеть. Все операционные залы работают в одном операционном дне в режиме Online. Положено и запущено в эксплуатацию опто-волокное оборудование для организации связи между офисами.

Головной офис, все филиалы и расчетно-кассовые отделы банка объединены в одну почтовую сеть. Сеть насчитывает более 1,5 тыс. активных пользователей. В качестве транспортной системы используется пакет LotusNotes.

Платежный документооборот переведен на СПЭД., интегрированная с ИБС система передачи электронных документов, когда документ с момента возникновения и до выгрузки в платежную систему Национального банка и обратно, проходит все этапы без участия человека, т.е. платежный документооборот полностью автоматизирован. В качестве резервной системы доставки платежей филиалов используется пакет LotusNotes.

Система информационной безопасности - предмет особого внимания управлений Безопасности и Информационных технологий. Система безопасности рассматривается в следующих аспектах:

- целостность и сохранность базы данных

- автоматизация доступа к данным на уровне операционной системы и СУБД

- разграничение прав доступа к данным и операциям по их модификации на уровне ИБС

- логическая целостность данных

- физическая защита оборудования и резервных копий базы данных

Для обеспечения безопасности от внешнего вмешательства установлен пакет Farewell.

Продолжено развитие и предоставление клиентам услуг по Интернету. Создан и развивается собственный сайт Банка. В этом направлении ведутся работы по расширению услуг, предоставляемых по Интернету PC-banking, телефон - банкинг и др.

5. Кредитные операции

Используя накопленный опыт кредитной работы, банк увеличил базу надежных заемщиков, расширил программы кредитования клиентов как юридических так и физических лиц. На основе базовых принципов кредитной политики проводилось дальнейшее расширение кредитных операций как в национальной так и в иностранной валюте.

Кредитование продолжает оставаться одним из главных направлений деятельности банка, что обусловлено его высокой доходностью. Однако кредитная политика направлена не только на получение наибольшей прибыли от кредитных операций, но и на максимальное снижение кредитных рисков. Благодаря проведению взвешенной и консервативной кредитной политики, профессиональной работе специалистов, совершенствованию механизма принятию решений и процедур риск - мониторинга, эффективность кредитных операций постоянно растет. Этому же способствует хорошее знание заемщиков, значимости финансируемых проектов в развитии приоритетной отрасли экономики Казахстана и их окупаемости, а также надежность и высокая ликвидность предлагаемого обеспечения по кредитам. Рост депозитной базы, привлечение иностранных кредитных линий и инвестиций международных финансовых институтов, участие в государственной программе финансирования импортозамещения и экспортоориентированного производства позволило банку сохранить и нарастить кредитную активность.

Банк принимает во внимание социальную значимость многих проектов, их приоритетное значение для развития регионов, создание новых рабочих мест. Банк имеет большой опыт по кредитованию проектов, которые планируют реализовать областные акиматы. Кредиты, выданные в рамках таких программ, направлены, в основном, на развитее производств по переработке сельскохозяйственной продукции, промышленности, энергетики, а также на поддержку субъектов малого предпринимательства.

Банк проводит целенаправленную работу по улучшению структуры своей клиентской базы и привлечение крупных компаний, успешно функционирующих в условиях рыночной экономики. При финансировании таких проектов, как правило, особое внимание уделяется качественному обеспечению ссуды, аффилированности клиента с другими, финансового устойчивыми компаниями, постоянному мониторингу кредита и залогового обеспечения.

Финансирование крупных проектов осуществляется только при представлении качественного бизнес- плана, подтверждении эффективности проекта, наличии опытного менеджмента, способного реализовать проект и обеспечить его окупаемость, поддержки со стороны крупных, финансово- устойчивых компаний.

Основными заемщиками являются промышленные предприятия, сельскохозяйственные производители, торговые компании, государственные организации и частные лица.

Наряду с крупными заемщиками, банк обслуживает мелкие и средние предприятия. Работая с ними, банк отслеживает развитие их бизнеса, переход клиентов на более качественный уровень деятельности. Во многих случаях банк выступает поручителем, гарантом проведения сделок между клиентами.

2001 год стал годом становления и развития потребительского кредитования в Казахстане, что отразилось и на кредитном портфеле БТА. Объем потребительских кредитов возрос в три с половиной раза. Для достижения поставленных целей были разработаны и внедрены новые программы потребительского кредитования и внесены изменения в действующие программы. Наиболее активными являются программы “Потребительское кредитование на неотложные нужды” и “Автомобиль в кредит - семье не повредит”.

Рисунок 3 – Кредитный портфель в разрезе продуктов.

| Отрасль экономики | % |

| Строительство | 2 |

| Оптовая торговля | 20 |

| Розничная торговля | 5 |

| Сельское хозяйство и пищевая промышленность | 14 |

| Промышленное производство | 25 |

| СМИ и образование | 3 |

| Другие | 23 |

Таблица 2 - Структура кредитного портфеля СКФ АО “Банка ТуранАлем”.

Выдаются потребительские кредиты в рамках программ: для ведения бизнеса, получения образования, покупку объектов недвижимости, ломбардного кредитования, кредитования туризма.

Кредитный портфель СКФ АО “Банка ТуранАлем” разносторонне развит и не имеет чрезмерной отраслевой концентрации. В структуре выданных банком кредитов преобладают краткосрочные ссуды, обеспечивающие наименьший риск и наибольшую доходность операций. Удлинение сроков привлекаемых ресурсов обусловило увеличение доли финансирования проектов на среднесрочные и долгосрочные основах.

Выбранная стратегия и кредитная политики позволила совместить существенный рост объемов кредитования с высокой надежностью кредитного портфеля банка.

|

Рисунок 2 – Прирост кредитного портфеля (млн. тенге).

Как видно из данных рисунка 2 кредитный портфель растет с каждым кварталом.

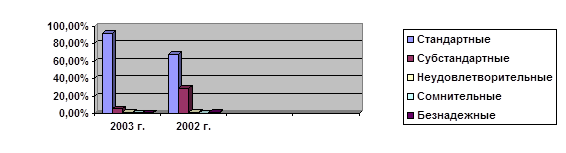

Займы классифицируются как стандартные, субстандартные, неудовлетворительные, сомнительные и безнадежные. Стандартные и субстандартные рассматриваются как имеющие высокую кредитоспособность. Займы, классифицированные как безнадежные или сомнительные, имеют низкую кредитоспособность, что приводит к убытку. Неудовлетворительные займы при отсутствии непременной низкой кредитоспособности, показывает определенные характеристики, которые могут иметь место в будущем. Свыше 85% кредитного портфеля займа банков за последние три года были классифицированы как стандартные и субстандартные.

Рисунок 3 – Классификация кредитного портфеля.

Депозитные операции

Наряду с привлекательной депозитной политикой росту депозитной базы способствовало вступление всех крупных казахстанских банков в Фонд гарантирования вкладов физических лиц. Данный факт положительно отразился на отношении вкладчиков к банковской структуре в целом, так как надежность банка – это один из основных критериев при выборе банка.

СКФ АО “Банк ТуранАлем” предлагает клиентам обширный выбор вкладов в национальной и иностранной валюте как текущих, так и срочных с различными сроками действия и разнообразными условиями. Это привлекательные для клиентов банка депозиты с фиксированными ставками вознаграждения, такие как “Золотая осень”, “Солнышко”, “Радуга”, и другие, депозиты с выплатой вознаграждения в момент помещения денег на счет “люкс”, с ежемесячной выплатой вознаграждения “Платинум”, “Формула успеха”. Разработка каждого нового вклада осуществляется с учетом реальных финансовых возможностей и потребностей различных групп потенциальных клиентов.

Разнообразные условия вкладов, учитывающие интересы вкладчиков и обеспечивающие удобный режим функционирования счета и начисления процента, позволили банку обеспечить прирост стабильного источника ресурсов.

При определении процентной политики по привлекаемым депозитам банк исходит из сложившейся и прогнозируемой доходности по операциям банка, анализа статистических данных об уровне доходов населения, данных социологических и маркетинговых исследований, анализа ставок вознаграждения по депозитам, предлагаемых банками- конкурентами, экономической ситуации Республики Казахстан.

наименование |

1.01.2002 | 1.01.2003 | 1.01.2004 |

| Всего | 28224 | 46933 | 81008 |

| В том числе | |||

| Обязательства перед клиентами до востребования | 15730 | 22398 | 26489 |

| Обязательства перед клиентами срочные | 12494 | 24535 | 54519 |

| Из них | |||

| Корпоративные | 19623 | 27574 | 45096 |

| розничные | 8601 | 19359 | 35912 |

Таблица 3.Депозиты клиентов / млн. тенге/.

5.2 Кредитное досье клиента

При обращении Заявителей в Филиал Кредитный Эксперт объясняет заявителю схему и условия кредитования, и в случае заинтересованности Заявителя предоставляет для заполнения Заявление на получение кредита анкету Заемщика.

Заявитель предоставляет кредитному Эксперту следующие документы: заявление на кредит; анкета заемщика; копия удостоверения личности; копия документа, подтверждающего присвоение РНН; справка с места работы и копия трудового соглашения; справка о прописке, заверенная в РОВД; справка с места работы о размере заработной платы, за последние 12 месяцев; копия трудовой книжки, заверенная отделом кадров с места работы; копия свидетельства о государственной регистрации ЧП; справка о размере заработной платы всех членов семьи с мест их работ; кредитный договор + график; договор страхования, копию документа подтверждающего оплату страхового взноса; заключение кредитного эксперта о способности заемщика погасить кредит; документ, подтверждающий оплату первоначального взноса, копия счет-фактуры на приобретаемое ТНП; выписка из решения кредитного Комитета; заявление заемщика на перечисление суммы кредита заемщика на расчетный счет Предприятия-Продавца; прочие (рекомендательные письма, ходатайства).

Кредитный Эксперт, после получения документов от Заявителя, проверяет информацию, отраженную в документах с информацией, отраженной в анкете Заемщика. Кредитными Экспертами Филиала проводится экспресс-анализ способности Заемщика возвратить кредит. Для этого кредитный Эксперт рассчитывает способность заемщика возвратить кредит на основе расчета баллов по заполненной Заемщиком анкете.

В соответствии с полученным результатом, Кредитный Эксперт уведомляет Заемщика о принятом решении. В случае недостаточной суммы испрашиваемого кредита с суммой кредита, полученной повыше перечисленной методике, Кредитный Эксперт предлагает потенциальному Заемщику увеличить сумму первоначального взноса до необходимой суммы (Необходимая сумма первоначального взноса = стоимость ТНП – сумма кредита по расчету Кредитного Эксперта).

После проведения данных процедур и в случае заинтересованности потенциального заемщика, Кредитный Эксперт приглашает потенциального Заемщика в Банк для собеседования.

При установлении достоверности данных, указанных в анкете и получении положительного результата по кредитному скорингу, Кредитный Эксперт, на основе, заключений структурных подразделений филиала, готовит заключение для рассмотрения его на заседании Кредитного Комитета.

Для получения кредита потенциальному Заемщику необходимо обеспечить возвратность кредита. Обеспечением кредита в данном случае будет служить приобретаемое ТНП. Кредитным Экспертом готовится протокол согласования залоговой стоимости имущества, при этом рыночной стоимостью предмета залога является стоимость реализации ТНП Продавцом, а залоговая стоимость – сумма кредита.

Также необходимо застраховать предмет залога в страховой компании «ВТА Insurance».

Также обеспечением кредита может являться поручительство или гарантия физического лица. Кредитоспособность поручителя или гаранта рассчитывается также как и кредитоспособность Заемщика.

Предполагаемое в залог имущество должно удовлетворять требованиям Банка, Отдел экспертизы залогового имущества или кредитный эксперт осуществляет оценку залогового имущества, готовит протокол согласования залоговой стоимости имущества и подписывает договор залога.

Для проведения оценки залогового обеспечения, отдел экспертизы производит оценку предложенного в залог имущества. Экспертиза проводится в течение 3-х рабочих дней с даты поступления служебной записки с полным пакетом документов, необходимых для оценки.

Служба безопасности банка должна производить гражданской состоятельности, по физическим лицам – проверяется адрес, прописка и место работы.

Ответственный кредитный специалист должен правильно оценить все имеющиеся источники погашения кредита, состав семьи, и соответственно, планируемые расходы на семью и составить реальный прогноз погашения кредита с учетом определенного заемщиком размера первоначального взноса.

После вынесения кредитным комитетом положительного решения по вопросу о предоставлении кредита, начинается процедура предоставления Заемщику кредита.

Кредитный Эксперт уведомляет заявителя о решении Кредитного Комитета Филиала.

Заемщик вносит первоначальный взнос (не менее 20% от стоимости ТНП) путем перечисления средств или взноса наличных денег в кассу банка для зачисления на банковский счет Продавца в банке. При этом Заемщик дополнительно уплачивает банку комиссионное вознаграждение в размере 2% от суммы кредита.

Заемщик и руководитель филиала подписывают договор банковского займа и паспорт сделки.

Кредитный Эксперт формирует кредитное досье заемщика и для учета предоставляемого кредита открывает ссудный счет.

Банк на основании договора банковского займа и счет-фактуры Продавца, производит перечисление суммы кредита на банковский счет Продавца и выдает Заемщику мемориальный ордер.

Кредитный эксперт передает Заемщику один экземпляр договора банковского займа. Продавец отпускает заемщику, приобретаемый ТНП, после произведения банком оплаты его стоимости и при предъявлении Заемщиком соответствующих документов (мемориальный ордер с банка, квитанцию об оплате первоначального взноса).

6. Организация кассового обслуживания

Правила ведения кассовых операций в банках второго уровня, устанавливают порядок совершения кассовых операций, инкассации и перевозки ценностей, а также условия, необходимые для обеспечения сохранности наличных денег, других ценностей и контроля, для соблюдения кассовой дисциплины в банках второго уровня, организациях, осуществляющих отдельные виды банковских операций, их филиалах, структурных подразделениях, действующих на территории Республики Казахстан.

Отношения банков с клиентами осуществляются на договорной основе. Порядок урегулирования претензий по выявленным недостачам, излишкам неплатежным и поддельным денежным знакам определяется договором, условия которого не противоречат действующему законодательству Республики Казахстан.

Для организации кассовой работы, выполнения функций по кассовому обслуживанию клиентов и обработке наличных денег в банках создаются следующие подразделения: приходные, расходные, приходно-расходные кассы, кассы пересчета, вечерние, выездные кассы и другие.

Банки в праве открывать в соответствии с банковским законодательством расчетно-кассовые отделы вне места нахождения банка для совершения кассовых и иных банковских операций, в том числе операций по банковским счетам, по продаже и покупке ценных бумаг, приему коммунальных и других платежей от клиентов.

Для осуществления кассовых операций, которые относятся к банковским операциям, банкам необходимо иметь лицензию Национального Банка Республики Казахстан.

6.1 Порядок совершения операций в приходных кассах

Прием наличных денег в кассу банка от клиентов для последующего зачисления на их текущие и корреспондентские счета производится следующими приходными кассовыми документами:

1) по объявлениям на взнос наличных денег;

2) по приходным кассовым ордерам;

3) прием других ценностей оформляется внебалансовыми ордерами.

Для сдачи наличных денег в кассу клиент заполняет приходный кассовый документ с приложением описи банкнот и монет, сдаваемых в кассу, в которой указываются сдаваемые банкноты и монеты по номиналам, количеству и сумме, общая сумма банкнот и монет цифрами и прописью и передает его операционному работнику, уполномоченному подписывать кассовые документы.

Операционный работник проверят правильность заполнения приходного кассового документа, оформляет его и передает документы бухгалтеру-контролеру для отражения суммы денег в кассовом журнале.

В конце рабочего дня на основании приходных кассовых документов кассир составляет отчетную справку о кассовых оборотах за день и остатках ценностей, и сверяет сумму справки с суммой фактически принятых им денег.

6.2 Порядок совершения операций в расходных кассах

Выдача наличных денег с текущих и корреспондентских счетов клиентов банка производится по:

1) денежным чекам;

2) расходным кассовым ордерам,

3) выдача других ценностей оформляется внебалансовыми ордерами.

В конце рабочего дня кассир сверяет сумму наличных денег, принятых под отчет, с суммой расходных документов и остатком наличных денег, после чего составляет отчетную справку о кассовых оборотах за день и остатках ценностей, подписывает ее и приведенные в ней кассовые обороты сверяет с записями в кассовом журнале бухгалтера-контролера.

Остаток наличных денег, сформированный в установленном порядке, и расходные кассовые документы за день вместе с отчетной справкой кассир сдает под расписку в книге учета принятых и выданных денег заведующему кассой, который, проверив отчетную справку, подписывает ее и направляет для сшива в документы дня.

6.3 Порядок выполнения приходно-расходных операций с

применением платежных карточек

В банках, использующих системы кассовой работы и «операционный день банка», в которых доступ к счетам клиентов банка осуществляется с помощью платежных карточек, операции с внесением на счета и получением со счетов наличных денег осуществляется без применения приходных и расходных ордеров.

Учет приходных и расходных операций, совершенных в кассе банка, формирование учетных документов и передача в «операционный день банка» информации для отображения операций на соответствующих счетах производится способами системы кассовой работы.

В случае выполнения операций кассами отдаленных от банков филиалов, расчетно-кассовых отделов также может использоваться система кассовой работы.

Все операции, выполняемые кассиром, должны фиксироваться в протоколе работы системы кассовой работы в форме, не допускающей изменения его содержания. После окончания операционного дня данный протокол работы должен быть сохранен в документах операционного дня.

После окончания операций клиенту выдается пронумерованная квитанция или выписка по операциям, в которых указывается наименование банка, номер счета, дата, время, код операции, сумма принятых или выданных денег и другие дополнительные реквизиты. На квитанции должны быть зафиксированы электронная подпись кассира и электронная подпись системы кассовой работы.

6.4 Банковские карты

1994 год 7 октября начало истории развития карточного бизнеса в Казахстане. Банк запускает первую казахстанскую платежную карту и запускает первый банкомат в республике.

СКФ АО “Банк ТуранАлем” первый в Казахстане Основной Член PrincipalMember международной платежной системы VisaInternational.

СКФ АО “Банк ТуранАлем” значительно усовершенствовал свою технологическую базу и укрепил свои позиции на казахстанском рынке.

С открытием CardCenter- центр комплексного обслуживания VIP- клиентов, существенно расширились оказываемые СКФ АО “Банк ТуранАлем” услуги. Банк продолжает активно выпускать и обслуживать карточки международных систем, локальные смарт- карточки AlemCard, также распространяет карточки AmericanExpressInternational, Corporate и GoldCard. Кроме этого, банк обслуживает карточки двух престижных международных платежных систем DinersClub, GSB.

СКФ АО “Банк ТуранАлем” первый среди казахстанских банков начал выпуск и обслуживание локальных чиповых карточек.

Значительно расширена сеть SenergyStandard, с которой клиент банка имеет возможность получить скидки в различных ресторанах, магазинах, и ночных клубах.

Активно используется система без акцептного списания с карт- счета денежных средств: оплата коммунальных платежей, услуги кабельного телевидения, мобильной связи и др.

В 2001 году СКФ АО “Банк ТуранАлем” Был вручен сертификат международной платежной системы VisaInternational, удостоверяющий выпуск банком в 2000 году 100 тыс. карт Visa. В конце 2002 года банк выпустил свыше 276,000 карточек, ожидается также дальнейший рост в этом направлении. Доля банка на рынке по количеству карточек в обращении составило 18%. Банк занимает 23,6% от объема транзакций по снятию наличных по Республике и 12,5% от объема транзакций у коммерсантов. Средний объем транзакций по снятию наличных в банкоматах продолжает увеличиваться и составляет около 11 тыс. тенге в месяц.

Кроме того при открытии международных карт VisaandMasterCard в СКФ АО “Банк ТуранАлем” клиенты банка имеют возможность получить два вида страхования- медицинское и страхование жизни.

В 2001 году запущен модуль обслуживания карт VisaSmartDebitandCredit, эмитированных другими банками, была проведена первая эквайринговая транзакция по чиповой карточке, не принадлежащей системе БТА. Новейшие чиповые технологии позволяют расширить спектр услуг, предлагаемых населению в области платежных карт и обеспечивают их самый современный высокий уровень защиты. Одной из важных целей введения в республике таких карточек является достижение прозрачности денежных расчетов. Новая услуга рассчитана прежде всего на клиентов, имеющий на своей карте крупный безналичный оборот и заинтересованных в безопасности движения своих денег. В будущем любой POS- терминал БТА сможет обслуживать чиповые карточки других банков. Спектр применения чиповых карт в Казахстане расширяется и, в основном, связан с обслуживанием в крупных магазинах, бутиках, ресторанах и отелях. Особенность этих карт заключается в том, что они могут приниматься в торговой и сервисной сети в режиме офф лайн.

СКФ АО “Банк ТуранАлем ” единственный банк в Казахстане который выпускает престижные карточки VisaPlatinum и EC/ MCPlatinum. При получении данной карточки клиент автоматически страхует свою жизнь и получает возможность воспользоваться системой льгот и скидок, предлагаемой банком и международными платежными системами. Данные карточки могут выдаваться под залог депозита. При оформлении кредитной карточки Platinum клиенту предлагаются льготные процентные ставки.

В настоящее время в СКФ АО “Банк ТуранАлем” установлено более 70 банкоматов и 450 POS- терминалов. В 2002 году количество действующих банкоматов увеличилось до 100, POS- терминалов до 650.

Рисунок 4– Количество выпущенных карт.

6.5 Организация службы инкассации

Для сбора денежной выручки у клиентов банка и перевозок других ценностей, банки создают службы инкассации, на основании выданной Национальным Банком лицензии, либо заключают договор с другими банками, имеющими собственную службу инкассации.

Обслуживание клиентов банка службой инкассации осуществляется на договорной основе.

Служба инкассации создается в форме самостоятельного подразделения банка, либо в составе подразделений кассовых операций или безопасности банка.

В состав службы безопасности входят: руководитель службы инкассации, инкассаторы и водители-инкассаторы.

Запрещается:

1) допускать к работе по инкассации денежной выручки и перевозке ценностей работников, входящих в состав других подразделений банка;

2) использовать работников службы инкассации для выполнения функций и задач, не связанных с инкассацией денежной выручки и перевозкой ценностей.

В банках должны быть разработаны соответствующие внутренние положения о страховании работников службы инкассации банка. На основании данного положения банки обязаны обеспечить страхование каждого работника службы инкассации от ущерба причиненного в связи с повреждением здоровья при исполнении служебных обязанностей.

На каждого работника инкассации заводится личное дело.

Руководителям служб инкассации необходимо периодически, не реже двух раз в месяц, производить проверки выполнения инкассаторами правил сбора денежной выручки и перевозки ценностей, о результатах которых делать соответствующие записи в журнале учета явочных карточек, сумок, печатей и доверенностей на сбор денежной выручки в графе «Примечание».

Руководитель банка организует контроль за работой службы инкассации.

7. Активы и пассивы АО «Банка ТуранАлем»

| Данные балансового отчета | Млн. тенге | Млн. долларов США | ||

| Активы | 2003 | 2003 | 2004 | 2004 |

| Денежные средства и средства на счетах банков | 22,054 | 34,108 | 147 | 219 |

| Ценные бумаги | 17,831 | 51,715 | 119 | 332 |

| Кредиты, нетто | 110,489 | 127,395 | 736 | 819 |

| Здание и оборудование | 5,441 | 6,523 | 36 | 42 |

| Прочие активы | 1,473 | 5,507 | 10 | 35 |

| Итого активов | 157,288 | 225,248 | 1,048 | 1,445 |

Обязательства и собственный капитал

| Задолженность банкам и финансовым институтам | 44,156 | 58,653 | 294 | 376 |

| Депозиты клиентов | 81,008 | 105,757 | 540 | 679 |

| Ценные бумаги | 13,310 | 31,286 | 89 | 201 |

| Прочие обязательства | 3,163 | 8,787 | 21 | 56 |

| Доля меньшинства | 809 | 1,010 | 5 | 6 |

| Собственный капитал | 14,842 | 19,755 | 99 | 127 |

| Итого обязательства и собственный капитал | 157,288 | 225,248 | 1,048 | 1,445 |

Таблица – 1 финансового состояния банка.

База активов в конце 2004 года возросла на 67,960 млн. тенге до 225,248 млн. тенге прирост составил 43,2 % по сравнению с 157,288 млн. тенге на 31 декабря 2003 года. В 2004 году активы выросли на 78,083 млн. тенге по сравнению с 2003 годом.

Благодаря экономическому росту страны, происходящие несколько лет, банковская индустрия Казахстана также сильно развивается. Немаловажную роль в увеличении активов банка за последние пять лет сыграла и гибкая финансовая стратегия.

7.1Структура активов банка

Преследуя достижения поставленных целей, банк уделял большое внимание сбалансированности активов и пассивов. В результате перегруппировки активов возросла величина более доходных активов. Доля работающих активов банка возросла с 92,7% до 97,5%., что существенно влияет на доходность активов банка. При этом банк поддерживал достаточный уровень ликвидности, позволяющий своевременно исполнять свои обязательства перед клиентами.

Рост собственного капитала и привлеченных средств способствовали расширению активных операций банка.

В течении 2004 года наблюдался значительный рост активов с 157,288 млн. тенге до 225,248 млн. тенге.

В целом акцент по размещению активов продолжал смещаться в сторону увеличения доли активных операций с клиентами и, в первую очередь. Кредитования, поскольку именно этот вид активных операций дает наиболее высокий стабильный доход. Кредитные вложения на конец 2004 года возросли и составили 113,610 млн. тенге.

| Наименование | 2004 год | 2003 год |

| 1 | 2 | 3 |

| Активы | ||

| Деньги и их эквиваленты | 20,577 | 17,220 |

| Обязательные резервы | 2,731 | 4,684 |

| Средства в других банках | 10,820 | 150 |

| Торговые ценные бумаги | 32,081 | 17,831 |

| Ценные бумаги удерживаемые до погашения | 19,634 | - |

| 1 | 2 | 3 |

| Коммерческие займы и авансы, нетто | 127,395 | 110,489 |

| Основные средства, нетто | 6,523 | 5,441 |

| Прочие активы | 5,207 | 1,476 |

| ИТОГО АКТИВОВ | 225,248 | 157,288 |

| Обязательства | ||

| Средства правительства и НБРК | 2,675 | 2,433 |

| Средства банков и финансовых учреждений | 55987 | 41,723 |

| Обязательства перед клиентами | 105,757 | 81,008 |

| Выпущенные долговые ценные бумаги | 31,286 | 13,310 |

| Начисленные % к оплате | 1,811 | 1,455 |

| Прочие обязательства | 6,976 | 1,708 |

| ИТОГО ОБЯЗАТЕЛЬСТВ | 204,483 | 141,637 |

| Собственный капитал | ||

| Уставной капитал | 11,931 | 11,931 |

| Простые акции | 4,160 | 4,160 |

| Привилегированные акции | 16,091 | 16,091 |

| Выкупленные собственные акции | 167 | 21 |

| Резерв переоценки основных средств | 854 | 190 |

| Нераспределенная прибыль | 2,977 | 1,418 |

| Итого собственного капитала | 19,755 | 14,842 |

| Итого обязательств и собственного капитала | 225,248 | 157,288 |

Высокая доля активов в СКВ в значительной мере позволяет сохранить ликвидность и внутреннюю стоимость активов. Таблица 5 - Состав активов и пассивов на 31 декабря 2004 и 31 декабря 2003 годов

7.2 Структура обязательств банка.

Изменения, произошедшие в 2004 году в структуре пассивов были связаны с увеличением собственного капитала и привлечением средств клиента.

Высокое качество и разнообразие предлагаемых услуг позволяет формировать значительную часть ресурсной базы за счет средств привлеченных в виде остатков на расчетных счетах и депозитов. Дальнейшая диверсификация операционной деятельности банка привела к созданию сбалансированной структуре пассивов .

Лучшим показателем доверия клиентов к банку являются данные по объемам и активности его клиентов. Темпы роста привлеченных средств в 2004 году продолжали расти. Общая клиентская база превысила 200,403 млн. тенге.

Общий объем остатков на счетах корпоративных клиентов возрос в 1,2 раза и составил на начало 2005 года 24,530 млн. тенге.

В 2004 году существенно увеличился объем размещаемых в банке срочных депозитов корпоративных и частных лиц. удельный вес в обязательствах банка составил 38,3%. Активное привлечение банком срочных депозитов позволило ему улучшить показатели ликвидности, а клиентам банка дало возможность повысить доходность своих временно свободных активов.

В 2004 году значительно возросла доля средств привлеченных с других банков, что отражает повышение статуса банка. Объем привлеченных межбанковских депозитов увеличился за год в 2,3 раза и составил 31,2% от общего приема обязательств.

7.3 Собственный капитал банка

Сбалансированное увеличение обязательств банка сопровождалось адекватным приростом капитала. За счет увеличения объема нераспределенной прибыли и роста уставного фонда общий объем собственных средств увеличился в 1,7 раза и составил 14,842 млн. тенге, доля собственных средств в структуре пассивов составила 9,4%.

В 2004 году банк увеличил свой капитал на 29 млн. долларов США путем закрытого размещения акций среди пяти крупнейших международных финансовых института.

В начале 2004 года банк получил субординированный кредит в размере 10 миллионов евро. Таким образом капитал банка составил на конец 2004 года 18,409 млн. тенге. Руководство банка осознает значение капитала как одного из основных источников дальнейшего роста и развития, показателя надежности.

7.4 Выполнение пруденциальных нормативов

| К | Норматив | Факт |

| k1- Коэффициент достаточности собственного капитала | не менее 0,06 | 0,092 |

| k2- Коэффициент достаточности собственного капитала | не менее 0,10 | 0,125 |

| k3 -максимальный размер риска на одного заемщика ( по прочим заемщикам) | не более 0,25 | 0,18 |

| k3 -максимальный размер риска на одного заемщика ( по связанным лицам) | не более 0,10 | 0,08 |

| k3 -максимальный размер риска на одного заемщика ( по балансовым кредитам) | не более 0,10 | 0,00 |

| k3 -сумма рисков по заемщикам, связанным с банком особыми отношениями | не более 1,0 | 0,159 |

| k4 – коэффициент ликвидности | не менее 0,2 | 0,63 |

| k5-максимальный размер инвестиций банка в основные средства и другие нефинансовые активы | не более 0,5 | 0,369 |

Таблица 1 -Выполнение пруденциальных нормативов на 1 января 2003 года.

Заключение

В настоящее время Северо- казахстанский филиал АО “Банка ТуранАлем” является одним из ведущих коммерческих банков в Северо-Казахстанской области и предоставляет полный перечень банковских услуг. Его основными продуктами являются: финансирование, привлечение, сервис. Ключевая деятельность состоит в проведении корпоративных банковских операций, торговом финансировании, обслуживании субъектов малого и среднего бизнеса и физических лиц, предоставление крестьянам области кредитов на зерновую компанию, операции с валютой, а также предоставлении услуг по кредитным и платежным карточкам. Банк имеет широкую диверсифицированную клиентскую базу, включающие многие ведущие промышленные компании региона. Клиентами банка являются такие крупные компании как ОАО “ПО завод С. М. Кирова”, ОАО “ПЗТМ”, ТОО ”МЛД”,ОАО “Мунаймаш”, ОАО “Зиксто”, ТОО “Батт-Агро”, а также другие участники малого и среднего бизнеса.

Преследуя достижения поставленных целей, банк уделяет большое внимание сбалансированности активов и пассивов. В результате перегруппировки активов возрастает величина более доходных активов. Доля работающих активов банка возросла с 92,7% до 97,5%., что существенно влияет на доходность активов банка. При этом банк поддерживает достаточный уровень ликвидности, позволяющий своевременно исполнять свои обязательства перед клиентами.

Рост собственного капитала и привлеченных средств способствовали расширению активных операций банка.

В течение 2003 года наблюдался значительный рост активов с 157,288 млн. тенге до 225,248 млн. тенге.

В целом акцент по размещению активов продолжат смещаться в сторону увеличения доли активных операций с клиентами и, в первую очередь. кредитования, поскольку именно этот вид активных операций дает наиболее высокий стабильный доход. Кредитные вложения на конец 2003 года возросли и составили 113,610 млн. тенге.

Высокая доля активов в СКВ в значительной мере позволяет сохранить ликвидность и внутреннюю стоимость активов.

Развиваются традиционные услуги банка, появляются новые перспективные например такие как услуга предлагаемая лидерами страхового и пенсионного рынков комплексный продукт “ Созвездие успеха ”- страховой компании “БТА”, пенсионного фонда “ Курмет ” и единственной компании по страхованию жизни “ Династия”. Уникальность программы “ Созвездие успеха” в том, что она учитывает любые финансовые риски, с которыми может столкнутся рядовой казахстанец, и предлагает высококачественный сервис страхования и пенсионного обеспечения.

Актуальность исследования прохождения преддипломной практики заключается в том, что в продолжение 5-ти недель мною было получена необходимая информация по написанию аналитической части дипломного проекта. Мною был проанализирован блок необходимой документации:

- Годовой отчет СКФ АО “Банка ТуранАлем” за 2003 год.

- Внутренняя кредитная политика.

- Буклеты и периодические издания “Банка ТуранАлем”

- Устав АО “Банк ТуранАлем”

- Кредитное досье клиентов.

- Кредитный департамент банка: организация эффективной работы.

В ходе работы я получила указания и рекомендации работников кредитного отдела по написанию преддипломной роботы и практики в целом.

Важнейшей задачей АО ”Банка ТуранАлем” является поддержание устойчивого экономического роста страны, укрепление банковского сектора и интеграция в мировое сообщество.

Деятельность “Банка ТуранАлем” получила высокую оценку Главы государства.