| Скачать .docx |

Реферат: Перспективы развития платежных карточек

Реферат

на тему:

“Перспективы развития платежных карточек”

студентка IV курса

экономического факультета

группы Ф-41

Киев 2008

План

1) История развития пластиковых карточек.

2) Смарт-карта изнутри.

3) Европейский опыт использования платежных карт. Проблемы и перспективы их развития в Украине.

4) Использованная литература

1 История развития пластиковых карточек

Предшественниками современных платежных пластиковых карточек были специальные товарные карточки, которые выпускались рядом крупных американских отелей, газовых компаний и магазинов в начале 20-го столетия. Товарные карточки имели два назначения: следить за счетом каждого клиента и обеспечивать механизм записи всех его покупок. Для продавцов введение товарных карточек стало логическим продолжением системы оплаты в рассрочку.

Эра современной универсальной кредитной платежной карточки началась с образования в 1949 году в США компании Diners Club, когда Альфред Блюмингдейл, Франк Макнамара и Ральф Снайдер представили проект нового типа карточек. В отличие от карточек торговых и газовых фирм, использование которых ограничивалось их отраслями, новая карточка должна была стать универсальной и позволить ее держателю совершать покупки и оплачивать услуги в разнообразных торговых точках по всей территории США. Компания Diners Club становилась посредником между покупателем и торговцем (Mer chant), обеспечивая за определенное комиссионное вознаграждение кредит одному и другому. В 1958 году компании Carte Blanche и American Express одновременно вышли на рынок универсальных кредитных карточек. А в конце 1970-х годов на рынке появились знакомые нам названия Visa и Master Card. Первоначально Visa и Master Card запрещали своим банкам-участникам практику выпуска обеих карточек. Однако под давлением судебных властей, обвинивших компании в нарушении антитрестовского законодательства, банки получили право выпускать обе карточки одновременно. Параллельно продолжался общий рост международного рынка платежных карточек. В конце 1980-х годов появилось логическое продолжение кредитной карточки — системы электронного перевода средств (Electronic Funds Transfer, EFT), которые дебетуют счет покупателя и кредитуют счет фирмы с помощью т.н. терминалов продажи на месте (Point-Of-Sale). Получили развитие и другие системы EFT, призванные выполнять различные специфические функции. Они включали в себя ATM (Automated Teller Machine), или банкоматы для выдачи наличных денег. Для расширения рынка использования платежных карточек были выпущены специальные дебетовые карточки. Если держателями кредитных картотек могут, как правило, быть только клиенты, имеющие безукоризненную кредитную историю в банке-эмитенте, то дебетовые карточки предоставляются всем желающим. По дебетовым карточкам кредит эмитентом не предоставляется, и они, как правило, не эмбоссируются, что, в свою очередь, делает возможным их прием к оплате только торговцами, имеющими POS- терминалы (обязательная онлайновая авторизация каждой платежной транзакции). Кредитные карточки, как правило, эмбоссированные, при небольших платежах могут приниматься и в офлайновом режиме. При этом карточка «прокатывается» на механическом устройстве, называемом импринтером, для получения на слипе (квитанции) оттиска ее реквизитов. В этом случае авторизация проводится либо по телефону, либо не проводится вообще. В настоящее время количество эмитированных во всем мире карточек исчисляется миллиардами (одновременно можно быть держателем нескольких карточек разных платежных систем). Visa и Master Card стали наиболее распространенными международными платежными системами (95% мирового рынка), использующи ми пластиковую платежную карточку в качестве платежного инструмента. Сейчас во всем мире наблюдается постепенный переход с магнитных пластиковых карточек на карточки со встроенным микропроцессорным чипом (так называемые «смарт-карточки»). Не являющийся пока международным, стандарт такой смарт-карточки (известный под названием «спецификации EMV») является общей разработкой Visa и Master Card. Магнитная пластиковая карточка (другое название — «карточка с магнитной полосой») — это только средство идентификации ее держателя. На магнитной полосе можно записать всего 240 байт информации (3 дорожки по 80 байт каждая). Смарт-карточка является же, по сути, миниатюрным микрокомпьютером, позволяющим использовать ее и в других, неплатежных, целях (об этом далее). Естественно, что уровень защищенности смарт-карточки на порядок выше магнитной. Именно высокая защищенность смарт-карточки была основной причиной инициирования международными платежными системами Visa и Master Card постепенного вывода из оборота магнитных карточек. Другой отличительной чертой платежных смарт-карт является возможность их одновременного использования и в других (неплатежных) целях: в качестве транспортной, социальной, идентификационной, страховой и пр. карточки.

2 Смарт-карта изнутри

Во всем мире осуществляется постепенный переход с магнитных пластиковых карточек на карточки со встроенным микропроцессорным чипом (так называемые «смарт-карточки»).

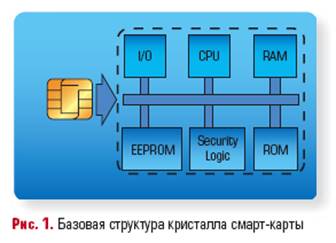

Кристалл смарт-карты (рис. 1) в базовой конфигурации состоит из центрального процессора (CPU), однократно программируемой памяти (ROM, ПЗУ), оперативной памяти (RAM, ОЗУ), энергонезависимой электрически перепрограммированной памяти (EEPROM, ППЗУ), логики обеспечения безопасности (Security Logic) и интерфейса ввода/вывода информации (I/O).

Микропроцессор является сердцем кристалла. Он обеспечивает управление всеми элементами периферии, выполняет вычислительные операции и криптографические преобразования. Программное обеспечение, которое определяет интеллект карточки и заставляет процессор функционировать по заданным правилам, располагается в ПЗУ и программируется на заводе-изготовителе. Этот процесс называется маскированием кристалла, и его экономически целесообразно выполнять при заказах в несколько сотен тысяч кристаллов. ППЗУ позволяет разместить часть выполняемого кода программ. Это дает возможность программировать нестандартные приложения без дорогостоящей операции маскирования ПЗУ. Однако необходимо учитывать, что размер памяти ППЗУ существенно влияет на стоимость кристалла. Поэтому для крупных проектов код специального приложения целесообразно переводить в область памяти ПЗУ. Эту операцию, как правило, выполняют поэтапно. Программа смарт-карты создается в форме операционной системы. Это обеспечивает гибкость в применении, позволяет создавать универсальные средства для многих приложений пользователей и гарантирует независимость от разработчиков операционных систем при создании собственных приложений. Карточная операционная система функционально похожа на операционную систему компьютера. Она имеет файловую организацию данных, защищает их от несанкционированного доступа, разграничивает права пользователей, управляет интерфейсами обмена и собственной периферией (ППЗУ, таймер и прочее), позволяет запускать приложения пользователя, выполнять команды операционной системы и сервисные функции. Операционная система обеспечивает платформу, позволяющую оперативно создавать различные, в т.ч. и нефинансовые приложения: электронный кошелек, электронный чек, дебетовую карту, электронный паспорт, а также многочисленные виды приложений, адаптированных к условиям реальной жизни (карта торговца, транспортная, страховая, телефонная — для междугородних переговоров, доступа, трансфертная, всевозможные служебные и прочие). Возможно создание приложения, которое позволит превратить карту в устройство для шифрования и электронной подписи документов. На одной карте могут находиться несколько различных приложений, которые будут работать независимо друг от друга и иметь свои механизмы защиты. Число загружаемых приложений ограничено только объемом доступного ППЗУ (на сегодняшний день — 16 Кб, в перспективе — 64 Кб и более). Операционная система поддерживает каталоги и файлы. Последние достижения в технологии производства кристаллов позволяют в чипе прежних размеров дополнительно размещать криптопроцессоры Triple DES, RSA и др., таймер, порт UART, модуль подсчета CRC, генераторы случайного шума, дополнительную оперативную память, одновременно два интерфейса ввода/вывода — контактный и бесконтактный, а также увеличивать разрядность процессоров с 8 до 16 бит, размера ПЗУ — до 64 Кб, ППЗУ — до 32 Кб.

Смарт-чип SLE 66C82P имеет аналогичные характеристики, но выпускается с одним контактным интерфейсом.

Основные характеристики некоторых смарт-чипов приведены в таблице.

Микропроцессорный чип имеет несколько уровней защиты от несанкционированного доступа к хранимой в нем информации: программный, аппаратный и технологический.

Программный уровень реализуется средствами операционной системы, которые используют следующие способы и методы защиты:

• назначение индивидуальных атрибутов файлов;

• назначение индивидуальных прав доступа к файлам;

• доступ к файлам по заранее заданным правилам (проверка pin-кода и аутентификация);

• блокировка файлов, каталогов или карточки;

• защита pin-кодом отдельных файлов;

• противодействие подбору pin-кодов;

• счетчик попыток подбора pin-кодов;

• взаимная аутентификация между карточкой и терминалом;

• шифрование команд и данных;

• шифрование внутренних данных;

• шифрование канала обмена карточки с терминалом;

• использование сеансовых ключей для всех криптографических преобразований;

• защита от несанкционированного и непредусмотренного использования файлов.

Аппаратный уровень защиты поддерживается ресурсом кристалла, спроектированным изготовителем. Для этого в кристалле реализуются специальные датчики, устройства и элементы:

• детектор пониженного и повышенного напряжения питания;

• детектор пониженной и повышенной тактовой частоты;

• детектор пониженной и повышенной температуры;

• стирание области ОЗУ при сбросе или срабатывании датчиков;

• самотестирование структуры чипа;

• защита от высокочастотных помех;

• генератор случайных тактов ожидания;

• скремблирование внутренних шин;

• прозрачное шифрование данных ОЗУ, ПЗУ и ППЗУ;

• аппаратная защита чтения областей ПЗУ, ППЗУ;

• уникальный идентификационный номер кристалла;

• защита от использования в нештатных режимах работы;

• защита от накопления статистических данных по времени выполнения команд и энергопотреблению;

• уникальные характеристики шифрования или скремблирования внутренних ОЗУ и ППЗУ;

• защита от подключений зондами.

На различных стадиях производства кристаллов применяются технологические приемы, затрудняющие воссоздание структуры чипа и получения секретной информации. Создаются многослойные структуры кристаллов (до 22 слоев), ответственные части схемы (ПЗУ и ППЗУ) помещаются внутрь, вводятся дополнительные слои металлизации. Внутренняя напряженность и внешняя металлизация защищают кристалл от оптического и электронного сканирования, обеспечивая его разрушение при послойном спиливании. Отсутствие общей шины и перемешивание структуры функциональных блоков (процессор, ОЗУ, ПЗУ и ППЗУ) создают большие трудности для определения структуры чипа.

Совокупность применяемых программных, аппаратных и технологических мер ограничения доступа, а также криптографическая защита информации с использованием алгоритмов гарантированной стойкости исключают возможность получения доступа к данным, хранящимся на смарт-карте, гарантированно защищают электронную карту от копирования, эмуляции и несанкционированного повторного применения.

2 Европейский опыт использования платежных карт

По состоянию на конец 2003 года среди семи ведущих европейских стран лидерами по количеству платежей, осуществленных с использованием платежных карточек, были Нидерланды, Франция, Италия и Великобритания (соответственно 72, 69, 64 и 58% всех платежей физических лиц). Доля платежей наличностью в этих странах — соответственно 24, 13, 34 и 38%. Расчеты чеками в европейских странах распространены слабо, в частности, во Франции расчеты чеками составляют 17%, в Великобритании — 2%, а в Германии, Нидерландах и Испании чеки физическими лицами при расчетах практически не используются.

За прошедший год в Европе число Интернет-покупок, оплаченных пластиковыми картами, удвоилось. Такими же темпами растет и число мошеннических транзакций в Сети. Хотя платежные системы крайне неохотно раскрывают "печальную" статистику, некоторые данные есть. В Евросоюзе мошенническое использование кредитных карточек в Интернете за год выросло на 50%, поставив под угрозу экономический смысл электронной торговли.

Чтобы побороть рост "пластиковой" преступности в Сети, платежные системы предложили банкам и торговым точкам при расчете пластиковыми картами использовать технологию 3D-Secure. Visa и MasterCard активно продвигают 3D-Secure во всем мире, заставляя банки и все, работающие с ними, сетевые торговые и сервисные точки переходить на эту безопасную технологию расчетов.

Сначала человек регистрирует себя в системе электронной торговли. Он заходит на Интернет-сайт банка эмитента и по ключевому слову (называется при оформлении карты) получает отдельный пароль для совершения покупок в Интернете. Далее он "идет" в Интернет-магазин, выбирает товар и заявляет, что собирается расплатиться картой. Запрос поступает на сервер банка-эмитента, который и производит аутентификацию. На экране компьютера появляется окно банка-эмитента с просьбой ввести пароль. В этот момент между персональным компьютером пользователя и банком организуется закрытое соединение, в которое не получает доступа ни платежная система, ни магазин. Человек вводит данные карты и пароль, банк их проверяет, после чего сообщает магазину результаты проверки - "да" или "нет". Дальше магазин обычным образом запрашивает авторизацию через банк-эквайер. Если банк-эмитент подтверждает наличие денег на счете, покупка совершается. При этом весь процесс аутентификации занимает считанные секунды. Но самое главное - хакеры лишаются возможности воровать данные держателей карт с магазинных баз, потому что этих данных там больше нет.

Согласно данным исследований многие покупатели отказываются пользоваться услугами электронных магазинов, поскольку боятся, что информация об их кредитных карточках станет известна злоумышленникам. Данные опасения не лишены оснований: в декабре 2000 г. хакеры взломали сеть компании Creditcards.com (www.creditcards.com) и опубликовали в Интернете номера более 55 тыс. кредитных карточек, хранившихся в ее базах данных. Кроме того, были обнародованы свыше 2,7 млн. счетов, принадлежащих покупателям электронного магазина Egghead (www.egghead.com). А недавно сотни американцев получили от российской компании Global Telecom счета за услуги, которые им не предоставлялись. Эти факты вынудили многих Web-торговцев усилить меры по обеспечению безопасности своих систем.

Несмотря на то, что компании, занимающиеся операциями с кредитными карточками, ограждают потребителей от мошенничества и возмещают им ущерб, нанесенный хакерами, специалисты утверждают, что единственной мерой, способной защитить покупателей, является отказ от хранения номеров кредитных карточек в базах данных. Вместо этого клиентам Web-магазинов предлагается вводить номера вручную всякий раз, когда они совершают покупку. Если же это невозможно, то данные о кредитных карточках необходимо шифровать, как, например, этого требует от владельцев электронных торговых площадок компания MasterCard. Кроме того, online-магазины должны постоянно следить за состоянием системы безопасности своих электронных торговых площадок, и с этой целью в их штат следует включать команды экспертов, которые устраняли бы бреши в защите.

Тем не менее аналитики утверждают, что опытному злоумышленнику для несанкционированного вторжения в корпоративную компьютерную сеть, даже в том случае, если все меры безопасности были приняты, необходимо лишь терпение. Хакеру, взломавшему сеть Creditcards.com, потребовалось для этого три месяца.

Банки Великобритании предоставляют своим клиентам весьма широкий спектр услуг. В среднем только половина дохода британских коммерческих банков составляют проценты по выданным кредитам, остальное приходится на другие банковские операции. В числе банковских услуг важное место принадлежит кредитным карточкам.

Кредитная карточка дает возможность клиенту банка не только получать кредит, наличные деньги или оплачивать покупки. Предусмотрен и ряд других услуг, среди которых, например, льготы при покупке авиабилетов, страхование от несчастных случаев во время путешествий, оплата разного рода задолженности в случае болезни или потери работы, юридическая помощь. В зависимости от вида карточки одни услуги являются неотъемлемым атрибутом кредитной карточки , другие предоставляются как дополнительные за определенную плату.

Основу правового регулирования использования кредитной карточки в Великобритании составляет Закон о потребительском кредите (Consumer Credit Act) 1974 года. В соответствии с ним банки заключают с клиентурой специальные договоры, в которых отражаются особенности использования кредитных карточек.

По распространенному мнению, законодательное регулирование правоотношений, связанных с использованием кредитных карточек, в Великобритании еще не получило должного развития. Отсутствие адекватной статутной базы повлекло за собой восполнение данного пробела в контрактной форме - по сути дела, банки разрабатывали договоры присоединения, составленные, соответственно в свою пользу. Контрактная основа взаимоотношений банков и клиентуры в Великобритании содержит, в частности, подразумеваемые (implied) условия контракта. Их содержание воплощено в конструкцию “добросовестной банковской практики” (Good banking), выработанной в течении длительного времени.

В части использования пластиковых карточек (Good banking не проводит различия между дебетовыми и кредитовыми карточками) ” Добросовестная банковская практика” устанавливает условия, касающиеся открытия счета, способа выражения изменения условий контракта, защиты карточек, последствий их утери.

Как правило, каждый банк предоставляет возможность использования нескольких видов кредитных карточек. Например, довольно широкий выбор характерен для National Westminster Bank (сокращенно NatWest), который, в частности, предлагает клиентуре следующие виды кредитных карточек: Visa Primary, Access, Visa, Mastercard, Visa Gold. Кредитная карточка каждого вида предоставляет клиенту свой спектр услуг, а плата за пользование карточками существенно разнится. Например, годовая плата, взимаемая NatWest’ом за пользование Visa Primary, составляет 6 фунтов стерлингов, за Access, Visa & Mastercard -12 фунтов стерлингов Visa Gold - 35 фунтов стерлингов в год (на январь 1995 года)

Кредитная карточка Visa Primary выдаваемая банком NatWest, имеет самый ограниченный, традиционный набор услуг - оплата товаров и получение наличных денег (до 50 фунтов стерлингов в день). Кредитный лимит по такой карточке фиксирован и составляет 500 фунтов стерлингов .Годовая процентная ставка по просроченным кредитам - 23,9% по кредитам в форме безналичных платежей за товары и услуги; 25,8% по кредитам в наличной форме и приобретение иностранной валюты и дорожных чеков (advances). Клиент имеет право вместо полного единовременного погашения неоплаченного баланса выбрать иную форму его погашения - платежи в рассрочку. В этом случае месячная ставка составит 1,7%.

” Карта Access - одна из самых популярных в Великобритании. Помимо собственно кредитных услуг (кредитный лимит по ней устанавливается на конкретной основе), эта карта предполагает бесплатное страхование от несчастных случаев во время путешествия на сумму до 50 000фунтов стерлингов , если билеты были куплены с использованием кредитной карточки . NatWest устанавливает ежедневный лимит в 100 фунтов стерлингов для получения наличных по такой карточке. Величина этого лимита может быть разной в разных банках. Например, банк Lloyds устанавливает ежедневный лимит 500 фунтов стерлингов или 350 фунтов стерлингов при получении соответствующего эквивалента в местной валюте за рубежом. Годовая процентная ставка по просроченным кредитам в банке National Westminster по карте Access составляет 22,4% (purchases) и 24,3% (advances). Другие банки устанавливают ставку в зависимостиот величины кредитного лимита. Например, в банке Lloyds при кредитном лимите 200 фунтов стерлингов эти ставки установлены в размере 27,1% и 29,2%. С увеличением лимита они понижаются: например , при кредитном лимите 5000 фунтов стерлингов ставки составят соответственно 19,8 и 21,6%.

Аналогичные услуги, предоставляемые Nat West’ом по карточке Visa. Кредитный лимит по обеим карточкам является результатом переговоров между банком и клиентом и устанавливается с учетом кредитоспособности последнего. Обычно этот лимит не бывает меньше 1000 фунтов стерлингов. Ставки по просроченным кредитам - те же, что и в случае с картой Access.

Наибольшие возможности предоставляются владельцам карт Mastercard и Visa Gold. Для получения Visa Gold банк NatWest предъявляет карточки клиенту требование иметь не менее 20 000 фунтов стерлингов годового дохода. Кредитный лимит составит не менее 2500 фунтов стерлингов (в договорном порядке он может быть увеличен). Предел страхования от несчастных случаев во время путешествий - 75 000 фунтов стерлингов, если билеты куплены с использованием карты. Кроме того, Visa Gold предоставляет владельцу в случае чрезвычайных ситуаций во время нахождения за пределами страны ряда услуг, таких, как немедленная замена карты, аванс наличными, медицинская и юридическая помощь. Кроме того, Visa Gold обеспечивает защиту, предлагаемую компанией Credit Sentiel Ltd. в случае утраты или кражи карточки.

Владельцы кредитных карт имеют также возможность использовать (за дополнительную плату) “схему защиты платежей”. Она действует в случае, если клиент не в состоянии осуществлять свои платежи по причине болезни, несчастного случая или вынужденной безработицы.

Остановимся детальнее на двух первых странах-лидерах карточных расчетов.

В Нидерландах функционирует TOP-система межбанковских валовых расчетов в режиме реального времени (RTGS, Real Time Gross Settlements), которая использует транспортные каналы S.W.I.F.T. Кстати, наличие в стране RTGS-платежной системы является необходимым, но не достаточным условием приема страны в ЕС. Рядом с TOP функционирует система розничных платежей Interpay, которая в качестве платежных инструментов использует дебетовую PIN-карточку на магнитной полосе для выполнения платежей от 10 до 100 евро и чиповый электронный бумажник (персонифицированный или анонимный) Chipknip, используемый для платежей незначительными суммами (до 10 евро). Муниципалитеты ряда городов Нидерландов признали Chipknip как единственное средство оплаты за парковку автомобилей. Платежные карточки Visa и Master Card используются в Нидерландах по большей части лишь для платежей свыше 100 евро и за границей.

Франция приблизительно равна Украине по территории и численности населения, поэтому ее опыт для нас особенно интересен. Чиповую карточку CB (Carte Bancaire) эмитируют 160 французских банков (вот уж, вправду, национальная карточка!). Эмиссия составляет в настоящее время около 47,6 млн. карточек, из которых 3,6 млн. — чисто национальные, остальные — комбинированные с магнитными карточками Visa или Master Card. Количество POS-терминалов составляет 770 тыс., банкоматов — около 41 тыс. Постепенно осуществляется миграция на EMV-чип (18% карточек, 31% POS-терминалов, 77% банкоматов уже отвечают стандарту EMV), что требует времени и дополнительных финансовых расходов.

Среди успешных примеров использования смарт-карточек в неплатежных приложениях можно назвать внедрение защищенных PIN-кодом электронных удостоверений граждан (e-ID), планируемое в странах ЕС; их выдача уже начата в Бельгии. До 2007 такие документы, защищенные PIN-кодом, станут в ЕС общеобязательными. Среди прочего на них будет храниться сертифицированная цифровая подпись владельца. Из других случаев удачного применения смарт-карточек в неплатежных приложениях стоит отметить транспортную и социальную карточки, введенные в Москве.

Подобные проекты находят применение и в Украине. С февраля 2005 г. в Одессе внедряется проект «Городская карта», предусматривающий безналичную систему расчетов за проезд в общественном транспорте, парковку автотранспорта, а также охватывает лифтовое хозяйство и социальную сферу. Используется пластиковая карта стандарта MIFARE компании «Филипс» с бесконтактным интерфейсом (80% мирового рынка), выпускаемая на основе интегральной микросхемы MIFARE Std MF1MOA2S50. Принцип действия бесконтактной карты основан на использовании радиочастотного интерфейса, который обеспечивает взаимодействие карты и считывающего устройства на расстоянии до 5 см. Память микросхемы разделена на 16 областей, позволяющей использовать ее в нескольких различных приложениях.

В Украине на 01.12.2004 эмитировано 15,801 млн. платежных карточек Visa и Master Card, установлено 7009 банкоматов, 20 832 торговых терминалов, функционируют 12 322 оборудованных терминалами пунктов выдачи наличных денег. Годовой оборот по карточкам Visa в Украине составил в 2003 г. около 16 млрд. грн., MasterCard — 11 млрд. грн. Кредитные карточки составляют около 4% общей эмиссии. Информация о лидерах карточного бизнеса на 01.12.2004 г. приведена на рис. 3 (см. также врезку «Лидеры карточного бизнеса в Украине (платежные системы MasterCard и Visa)»).

В 2000 г. в Украине введена в опытную, а в конце 2004 г. в промышленную эксплуатацию Национальная система массовых электронных платежей (НСМЭП). Целью создания НСМЭП было внедрение национальной автоматизированной системы безналичных расчетов, предполагающей в основном работу в режиме off-line и использующей в качестве платежного инструмента карточку с имплементированным интегрированным чипом (смарт-карточку). При разработке НСМЭП использовался, прежде всего, опыт Франции. Расчетным банком, платежной организацией и центральным процессинговым центром НСМЭП является Национальный банк Украины.

Отличительной чертой НСМЭП, по сравнению с международными платежными системами Visa и Master Card, является преимущественное использование режима off-line. Visa и Master Card остаются преимущественно on-line технологиями, даже после миграции на EMV-чип.

Важное преимущество использования режима off-line — большая скорость платежных транзакций (1–2 секунды для карточек НСМЭП против 30–120 секунд для карточек международных платежных систем) и возможность работы в отсутствие скоростных телекоммуникационных каналов.

На 1.02.2005 г. членами НСМЭП являются 28 украинских банков. Суммарное количество эмитированных карточек составляет около 900 тыс. (почти в 20 раз меньше, чем карточек Visa и Master Card), терминалов — 1877. Ежедневный оборот составляет около 60 млн. грн. Лидером по количеству эмитированных карточек НСМЭП является «Экспресс-банк» (около 50% всех карточек НСМЭП), обслуживающий «Укрзалізницю»: на базе НСМЭП им реализован зарплатный проект. Самое интенсивное и широкое использование НСМЭП получила в Одессе («Имекс-банк»): карточки НСМЭП принимаются в наибольших супермаркетах, такси, а также для уплаты коммунальных услуг.

Ежемесячный прирост эмиссии карточек НСМЭП составляет около 10 000. Подписано соглашение о взаимопомощи и консультационной поддержке между НБУ (платежная организация НСМЭП) и платежной организацией «Золотая Корона» (г. Новосибирск, 2 млн. карточек, 200 банков), близкой нам по технологии национальной платежной системой Российской Федерации. В перспективе планируется обеспечить прием карточек «Золотой короны» для оплаты товаров и услуг в Украине, а карточек НСМЭП — в РФ. Подобная платежная система есть и в Беларуси. Новый стандарт карточки НСМЭП приближен к стандарту международных платежных систем EMV.

В рамках НСМЭП функционирует система «Интерплат», предназначенная для быстрых и эффективных расчетов за товары и услуги через Интернет с помощью смарт-карточек НСМЭП (нужен доступ к Интернет и считыватель смарт-карточек). Благодаря встроенной системе безопасности на всех уровнях «карта — терминал — процессинг» не зафиксировано ни одной попытки мошенничества с карточками НСМЭП.

Можно отметить развитие карточного бизнеса во многих направлениях. В августе 2004 г. при «Укрзалізниці» создана рабочая группа для реализации на базе карточки НСМЭП проекта «Социальная карточка», предусматривающего перевод расчетов по адресным льготным социальным услугам в электронный режим. В Киеве с помощью бесконтактных смарт-карточек планируется реализовать проект по оплате проезда в метрополитене. Кроме того, в столице их планируют применять на парковках, а в перспективе и в социальных проектах. «Укрпочта» уже предоставляет услугу по осуществлению электронных денежных переводов через Интернет с использованием карточек НСМЭП.

Национальная платежная система «УкрКарт» (на 01.10.04 количество банков-участников — 36, совокупный объем эмиссии — около 80 тыс. карточек без учета карточек УкрКарт/Maestro, с учетом УкрКарт/Maestro — 430 тыс. карточек, эквайринговая сеть — 425 банкоматов и свыше 800 торговых и банковских терминалов) планирует осуществить переход на эмиссию смарт-карточек стандарта EMV до конца этого года и уже имеет договор с MasterCard о взаимном приеме карточек.

Для достижения стандартов развитых стран в Украине должно быть эмитировано не менее 10 млн. картотек и установлено не менее 100 000 точек их обслуживания (из расчета количества населения в стране). Хотя собственно по количеству эмитированных карточек Украина уже догоняет стандарты развитых стран. Но это, по сути, является простой заменой кассиров на банкоматы, т.к. около 95% всех карточных операций в Украине — это снятие наличности. А доля наличных платежей в нашей стране будет неуклонно снижаться, как это происходит во всем мире. Финансовые эксперты считают, что доля наличных платежей в стране не должна превышать 10% денежного оборота. У расчетов наличными нет будущего (future of cash — no cash), поскольку организация наличного обращения денег требует от государства значительных издержек. К тому же увеличение доли безналичных платежей является важным фактором детенизации экономики, что весьма актуально для стран с переходной экономикой, к которым относится и Украина, где в теневом секторе экономики производится чуть ли не половина ВВП.

Как видим, Украина почти соответствует стандартам развитых стран пока что только по количеству эмитированных карточек. Для сравнения, в Украине количество эмитированных карточек всех платежных систем приблизительно в 3 раза, POS-терминалов в 25 раз, а банкоматов в 6 раз меньше, чем во Франции.

Использованная литература:

1) Валерий Степаненко. Карточный бизнес: история и современность. Банковские технологи, № 2 (21) 2005.

2) Мошенническое использование кредитных карточек в Интернете выросло на 50%. 29.11.2005. http://news.finance.ua/ru/orgtrg/~/1/6/674/69010

3) Полной гарантии безопасности при использовании кредитных карточек в оnline-магазинах нет. http://www.companion.ua/Articles/Content/Forprint/?Id=4606&Callback=46

4) Кредитные карточки. Экономика Англии. http://www.england.net.ua/159

5) Мошенничество в Интернете. http://www.aval.ua/press/digest/?id=32055