| Скачать .docx |

Курсовая работа: Курсовая работа: Рынок ценных бумаг

Содержание

Введение

1. Теоретический аспект производных финансовых инструментов

1.1 Сущность производственных ценных бумаг

1.2 Характеристика фьючерсов

1.3 Характеристика опционов

2. Спекуляция и хеджирование при помощи производственных финансовых инструментов

2.1 Хеджирование, его роль в становлении рынка производственных ценных бумаг

2.2 Биржевая спекуляция как фактор развития рынка производственных ценных бумаг

2.3 Современное состояние производственных финансовых инструментов на рынке ценных бумаг

заключение

Список литературы

Введение

Актуальность данной темы заключается в том, что в настоящее время рынок производных финансовых инструментов является одним из наиболее динамично развивающихся сегментов финансового рынка в мире. Мощный импульс развитию валютного и фондового международных рынков дали такие факторы, как переход к плавающим валютным курсам, ослабление государственного регулирования в финансовой сфере, продолжающийся быстрый рост международной торговли товарами и услугами, достижение нового уровня в компьютерной и телекоммуникационной технологии и другие процессы. Инвестиционные операции стали действительно международными, а зарубежное инвестирование связано с повышенными рисками – риском изменения курса валюты, риском роста / падения процентных ставок по вкладам, риском колебания курсов акций и т.п., следовательно, возникла потребность в развитии рынка производных финансовых инструментов, который бы обеспечивал страхование этих рисков. Многообразие форм операций с производными финансовыми инструментами, постоянное совершенствование практики биржевой и внебиржевой торговли создают основу для эффективного функционирования рыночного механизма, сбалансирования рынка, снижения затрат на приобретение и реализацию продукции. Даже в условиях заметных колебаний рыночных цен операции с производными ценными бумагами позволяют фирмам планировать свои издержки и прибыль на достаточно большие периоды, разрабатывать стратегию развития компаний с регулируемым риском, гибко сочетать различные формы инвестиций, снижать свои расходы на финансирование торговых операций.

Целью курсовой работы является изучить производственные финансовые инструменты.

В соответствии с намеченной целью были поставлены следующие задачи:

· Определить сущность производственных ценных бумаг;

· Рассмотреть характеристику фьючерсов;

· Изучить характеристику опционов;

· Исследовать хеджирование, его роль в становлении рынка производственных ценных бумаг;

· Проанализировать биржевую спекуляцию как фактор развития рынка производственных ценных бумаг;

· Определить современное состояние производственных финансовых инструментов на рынке ценных бумаг.

1. Теоретический аспект производных финансовых инструментов

1.1 Сущность производственных ценных бумаг

Ценные бумаги можно разделить на два класса – основные и производные, или деривативы. К последнему классу относятся такие ценные бумаги, в основе которых лежат основные ценные бумаги и другие активы, а цены на них зависят от изменения цен на базисные активы. То есть, если изменяются цены на нефть, изменяются цены и на фьючерсные, форвардные, опционные и т.д. контракты, в основе которых лежит нефть. По сравнению с основными ценными бумагами, производные ценные бумаги являются более гибкими инструментами. Согласно определению Комитета по разработке международных стандартов бухгалтерского учета, производным финансовым инструментом является финансовый инструмент:

а) истинная стоимость которого изменяется в ответ на изменение определенной процентной ставки, стоимости ценной бумаги, цены торгуемого на бирже товара, курса валюты, ценового или процентного индекса, кредитного рейтинга или кредитного индекса и прочих подобных показателей;

б) приобретение которого не требует первоначально никаких или требует значительно более низких инвестиций по сравнению с прочими инструментами, которые имеют подобную доходность и подобную реакцию на изменение рыночных условий;

в) который будет реализован в будущем.

Основываясь на данном определении, можно выделить следующие свойства производных инструментов:

1. Цены производных инструментов основываются на ценах базисных активов.

2. Операции с производными финансовыми инструментами позволяют получать прибыль при минимальных инвестиционных вложениях.

3. Производные инструменты имеют срочный характер.

Теоретически деривативные контракты можно ввести на каждый продукт так же, как и выписать страховой полис на любое событие жизни. Это и происходит в реальности. Есть деривативы на сельскохозяйственную продукцию, валюту, индексы, результаты спортивных событий, поставки электроэнергии. Среди последних нововведений – контракты на погоду, пользователями которых являются, например, поставщики и потребители топливной нефти.

1.2 Характеристика фьючерсов

Одной из самых распространенных производственных ценных бумах на финансовом рынке развитых стран являются фьючерсные финансовые контракты.

Их появлении относится к 70-м гг. ХХ в., когда на базе товарных фьючерсов стали появляться финансовые фьючерсы-контракты, базисными активами которых выступали финансовые инструменты.

Распространение фьючерсных сделок привело к открытию в 1982 г. Международной Лондонской биржи финансовых фьючерсных сделок, а в конце 1990 г. – немецкой биржи срочных контрактов.

Чтобы понять причины столь стремительного распространения фьючерсных сделок, следует понять, что представляет собой фьючерс?

Финансовый фьючерс – это, прежде всего, контракт, признаваемый законом, представляющий собой соглашение двух участников финансового рынка, обязывающее купить или продать определенный финансовый инструмент в определенном объеме в установленный срок и по согласованной цене.

Сущность этого соглашения выражается в согласовании цены на определенный базовый актив.

Финансовый фьючерс, следовательно, стандартный контракт на покупку или продажу определенной ценной бумаги, валюты, биржевого инструмента или иного финансового инструмента по определенной цене в течение обусловленного сторонами времени. Но фьючерсный контракт не обязательно заканчивается механической покупкой. Его принцип в том, что первоначальный покупатель заключает с продавцом (или производителем) типовой контракт с соответствующей спецификой на оговоренную сумму. При этом контракт становится ценной бумагой, которая в течении всего срока обращения может много раз перекупаться. Продажа контракта аннулирует обязательство по поставке данному лицу.

Характерной чертой фьючерсных финансовых контрактов является участие расчетной (клиринговой) палаты биржи, которая берет на себя функции посредника для участников сделки. Фактически расчетная палата выполняет роль покупателя для каждого продавца и роль продавца для каждого покупателя, балансируя, таким образом, риски по открытым позициям.

Гарантия расчетной палаты снимает необходимость проверки участниками торгов в ходе обмена устными инструкциями платежеспособности и деловой честности другой стороны, снижает риски. Гарантия платы распространяется только на членов палаты, но любая сделка завершается с ее помощью. Расчетная палата подводит итоги операций и сверки счетов, отработки всех сделок. Палата регистрирует и подтверждает все сделки, заключаемые ежедневно на бирже, обобщает их и представляет информацию каждому члену расчетной палаты.

Вместе с взаиморасчетом и гарантией сделок палата ежедневно оценивает прибыли и убытки по нереализованным контрактам.

Основные моменты механизма фьючерсной биржевой торговли следующие:

· брокерская фирма получает приказ клиента на покупку или продажу фьючерсного контракта, который она выполняет через своего представителя в операционном зале биржи;

· сделка регистрируется на имя брокерской фирмы-чле на клиринговой палаты;

· против не закрытого на конец биржевого дня контракта брокерская фирма переводит на счет денежной гарантии в расчетной палате гарантийный взнос (первоначальную маржу), размер которого определяется биржей исходя из рыночных характеристик товара;

· каждый следующий день размер маржи пересматривается с учетом суммы отклонений официальной цены закрытия на данный актив от цены, установленной в контракте. В результате каждодневного «приведения к рыночной цене» брокерская фирма или перечисляет брокерскую маржу (вариационную), или снимает со счета свободный остаток сверх необходимого минимального покрытия

Различные виды маржи, внесенные в расчетную плату биржи представляют собой депозит. (Депозит согласно экономической терминологии – залог с правом обратного востребования, но с начислением процентов). Депозит (первоначальная маржа) является, таким образом, базой, на основании которой проводится оценка всех остальных маржей.

По такой же схеме строятся отношения между брокерской фирмой и клиентом.

- Фьючерсный контракт может быть в любой день закрыт путем проведения обратной (офсетной) сделки. Например, покупатель фьючерса на депозитный сертификат закрывает свое обязательство перед клиринговой палатой посредством продаж аналогичного типового контракта. Результат сделки – выигрыш или проигрыш – определяется соотношением цен покупки и продажи контракта.

- Если фьючерсный контракт оказался не закрытым до официального срока исполнения, то его владелиц должен исполнить свое обязательство, то есть он должен поставить или оплатить товар контрагенту, которого произвольно изберет биржа из числа участников торгов с противоположной позицией. В случаях с финансовыми фьючерсами физическая поставка практически не применяется. Окончательное улаживание производится путем уменьшения или увеличения дополнительной маржи в последний день торговли, то есть клиент просто приводит свой проигрыш расчетной палате или получает от нее выигранную сумму.

Традиционно торговля финансовыми фьючерсами контрактами производятся с помощью устной информации участников торгов, путем публичного соглашения предложения на покупку или продажу.

Изучая сделки с фьючерсными контрактами, необходимо сравнить их с форвардными контрактами и форвардными операциями.

Форвардные операции в отличие от фьючерсных совершается на внебиржевом рынке, это срочные валютные операции, проводимые банками по телефону или телексу на договорной основе, платежи по ним проводятся в установленный срок по курсу, который зафиксирован в момент сделки.

Основные отличия между ними сведены в табл. 1.1.

Таблица 1.1. Отличия форвардных и фьючерсных операции

| Характеристика | Фьючерс | Форвард |

| Стороны договора | Расчетная палата - общий покупатель и продавец; конкретные партнеры обезличены | Два конкретных хозяйственных контрагента |

| Вид прав-обязательств | Свободно заменяемые, переуступаемые | Не переуступаемые |

| Эмитенты и гарант | Расчетная палата | Отсутствуют |

| Качество количество базового актива временя поставки | стандартизированы | Устанавливаются сторонами сделки в договоре |

| База контракта | Стандартная потребительская стоимость, единая для всех контр агентов | Расчетная индивидуальная стоимость |

| Ликвидность контрактов | Ликвидация контракта в двух формах – физическая поставка или обратная сделка | Наличный платеж против поставки |

| Частота поставки базового актива | 2–5% | 100% |

| Величина залога | Определяется правилами торгов | Определяется в зависимости от степени доверия сторон друг другу |

| Способ торгов | Открытие соглашение на двойном аукционе | Договорная процедура |

Изучая обращения финансовых фьючерсных контрактов, следует заметить, что значительно большее их число (свыше 80%) являются краткосрочными финансовыми инструментами.

Участники фьючерсных торгов, чьи интересы побуждают к формированию этих фьючерсных инструментов и организации товаров, являются владельцы государственных долговых обязательств, владельцы срочных депозитов, собственники валютных ресурсов.

Решающая роль на фьючерском рынке принадлежит биржевым спекулянтам, составляющим особую социально-профессиональную группу, чьи интересы сводятся к достижению прибыли в ходе биржевой игры.

Держатели реальных ценностей могут рассматривать фьючерсную сделку как альтернативу рынка реальных финансовых активов, а контракт – как временную замену договора на поставку действительных ценностей. Тактика биржевых операций вырабатывается ими сообразно с соотношениями различных процентных ставок, валютных курсов, биржевых индексов с учетом прогноза их изменения. Тактика действий биржевых спекулянтов основана на игре дающее шансы на получение прибыли.

1.3 Характеристика опционов

Опцион представляет собой двухсторонний договор (контракт) о передачи права (для покупателя) и обязательства (для продавца) купить или продать определенный актив по фиксированной цене в заранее согласованную дату или в течение согласованного периода.

На рынке ценных бумаг опционы связаны с торговлей разными видами фондовых ценностей. Опцион может быть двух типов: опцион покупателя и опцион продавца. Опцион покупателя представляет собой контракт, дающий его владельцу возможность купить определенный инвестиционный документ в течение некоторого периода времени по цене, зафиксированной в момент его заключения. Опцион продавца дает право продажи ценой бумаги по фиксированной цене в течение некоторого срока.

Лицо, приобретающее вытекающие из опциона права, называется покупателем контракта (держателем опциона), а лицо, принимающее на себя соответствующие обязательства, – надписателем опциона.

Надписатель опциона выполняет условия контракта только в том случае, если держатель опциона пожелает их реализовать. Для того чтобы надписатель взял на себя некоторые обязанности, держатель опциона выплачивает ему денежную премию. Премия выплачивается сразу по заключению контракта и не может быть возвращена покупателю назад независимо от того решит он исполнить контракт или нет.

Поскольку имеется два вида опционов (один продавца а другой покупателя) и два вида связанных с ним действий (покупка и написание), то всего существует четыре основных позиции, которые тот или иной субъект может занять в системе опционной торговли.

Участник рынка опционов в праве: купить опцион покупателя, надписать опцион покупателя, купить опцион продавца, надписать опцион продавца.

При сделке с опционами на бирже может фигурировать несколько финансовых активов (акции, валюта и т.д.), это позволяет осуществлять кроссовые арбитражные комбинации, т.е. играть на разнице между прямыми и опосредованными (кроссовыми) курсами: акции – рубли, приватизационные чеки – рубли.

Кросс – курс представляет собой курс одной ценной бумаги или валюты.

Рассмотрим на условных примерах, которые могут принимать участники опционных рынков.

Лицо, приобретающее один опцион покупателя по акциям фирмы «А» при цене 50 долларов за штуку. За это право держатель опциона покупателя уплачивает надписателю премию, общая величина которой составляет 200 долларов (100*2), ибо возможность покупки каждой из 100 акций оплачивается по премиальной ставке 2 доллара. Держатель опциона может быть уверен, что если при наступлении даты Х он пожелает исполнить контракт, ему будет предоставлена твердая возможность купить 100 акций этой фирмы по цене 5200 долларов (5000 долларов в виде платы за акции плюс 200 долларов – премия). Если держатель опциона по наступлению этой даты не пожелает использовать купленные им права, то он теряет премию, равную 200 долларов.

Субъект, надписывающий один опцион покупателя по акциям фирмы «А» при цене 50 долларов за акцию и ставке премиального вознаграждения 2 доллара за акцию на дату Х, берет на себя обязанность при желании на то держателя опциона по наступлении этой даты продать ему 100 акции по установленной цене за готовность выполнить обязательства, общая величина которой 200 долларов. Если по наступлении даты Х держатель опциона не пожелает использовать купленные им права, то надписатель опциона не выполняет никаких обязанностей, оставляет в своих руках премию, равную 200 долларов.

Опцион, предполагающий такие действия сторон его заключающих, представляет собой опцион « coll » .

Рассмотрим второй вариант контрактов, позиций, которые могут принимать участники опциона, – «put». Лицо приобретает опцион продавца по акциям фирмы А по цене 50 долларов за акцию по ставке премиального вознаграждения в размере 2 долларов за акцию на дату Х, получает право по наступлению этой даты совершить сделку по продаже 100 акций по цене 50 долларов за одну. За это право держатель опциона продавца уплачивает надписателю премию, общая величина которой составит 200 долларов, ибо возможность продажи каждой из 100 акции оплачивается по премиальной ставке 2 доллара. Держатель опциона может быть уверен, что при наступлении даты Х он пожелает исполнить контракт, ему будет предоставлена твердая возможность продать 100 акции за 5000 долларов. Общая сумма средств вырученных держателем опциона, составит 4800.

Опционные стратегии очень многообразны. Все их можно разделить на несколько групп. Все они представлены на рис. 1.1.

Простые стратегии означают открытие какой-либо одной опционной позиции.

Спрэд – одновременное открытие двух противоположных позиций на один и тот же вид опциона с одним активом.

Синтетические - одновременно открытие позиции на физическом рынке самого актива и на опционном рынке на данный актив. Или одновременное открытие противоположных позиции на разные виды опционов с одним активом.

Комбинационные это сочетание опционов «колл» и «пут» с любимыми ценами и сроками исполнения.

|

|

|

Таблица 1.2. Сравнение рынков фьючерсов и опционов

| Рынок фьючерсов | Рынок опционов |

| 1. Фьючерсы возникли на товарной бирже | 1. Опционы возникли на фондовой бирже |

| 1. Фьючерсный контракт должен быть обязательно выполнен | 2. От опционов можно отказаться |

| 3. Покупатели и продавцы равноправны. Каждый из них одновременно выступает как продавец и покупатель, приобретая противоположные фьючерсные контракты | 3. Покупатели и продавцы неравноправны: покупатели играют активную роль, продавцы – пассивную |

| 4. Не ставится цель получения прибыли, но она и не ограничивается; возможны убытки и небольшие прибыли покупателей и продавцов | 4. Ставится цель получения прибыли покупателями, прибыль продавцов ограничена премией |

| 5. Основное назначение-страхование ценового риска на рынке реального товара. Страхование уменьшает риск, но не устраивает его полностью. Страхуется методом хеджирования: покупатели - от повышения цены, продавцы – от понижения цены | 5. Страхование продавца отсутствует, покупатель страхуется от понижения цены («coll») и повышения цены («put»). Метод страхования покупателей - ограничение риска размером премии) |

| 6. Фиксированный параметр – сделка, вероятностный – будущая цена одного из фьючерсных контрактов | 6. Фиксированный параметр – цена, вероятностный - сделка в будущем: состоится или нет. |

Вероятностному характеру рыночных процессов наиболее адекватно соответствует вероятностный характер одновременно и цены, и самой сделки. Это привело к возникновению опционов на фьючерсы.

2. Спекуляция и хеджирование при помощи производственных финансовых инструментов

2.1 Хеджирование, его роль в становлении рынка производственных ценных бумаг

Производственные ценные бумаги возникли с целью защиты участников сделок на рынке ценных бумаг от рисков и потерь. Одной из типовых стратегий торговли на рынках производных ценных бумаг является хеджирование.

Экономическое содержание хеджирования сводится к перенесению риска с одного участника рынка (хеджера) на другого участника, заключившего с ним договор. Термин «хедж» (hedge) в английском означает «отражать», «защищать» или «страховать». Первоначально с этим словом – «хеджирование» связывалось «обнесение плетнем загона для скота, чтобы уберечь от опасности».

Хеджирование направлено на ослабление и устранение риска падения цены нежелательного для продавца или нежелательно го для покупателя риска от роста стоимости актива. Результатом хеджирования становится благоприятная для обеих сторон стабилизация стоимости.

Процесс хеджирования сводится к покупке (продаже) фьючерсных контрактов на какой-либо товар с одновременной продажей (покупкой) равного количества на рынке реального товара с теми же сроками поставки и намерением в будущем прекратить обязательства на фьючерсной бирже путем обратной операции (продажа и покупка контракта одновременно с завершением сделки на фьючерсной бирже и на рынке реального товара и их противоположная направленность.

Классический хедж состоит из кассовой операции на конкретный инструмент соответствующей противоположной позицией во фьючерсном контракте, выписанном на тот же инструмент. Хеджирование – дополнение обычной коммерческой финансовой деятельности фирм операциями на фьючерской бирже

Хеджирование возможно при определенных условиях:

· Существование различных сфер рынка: реального товара (актива) и рынка контрактов;

· Тесные связи между этими сферами единого рынка;

· Отдельность во времени момента совпадения отложенных спроса и предложения.

Достижение положительных результатов хеджирования требует выбора такого инструмента хеджирования, изменение которого достаточно точно отражало бы изменения стоимости имеющегося актива. Например, нельзя защитить депозитный сертификат хеджированием фьючерсными контрактами на ГКО. Но иногда применяется перекрестное хеджирование одного финансового инструмента фьючерсным контрактом на другой базисный инструмент. Однако, в этом случае возникает дополнительный риск, основанный на неравномерном изменении цен разных финансовых инструментов.

2.2 Биржевая спекуляция как фактор развития рынка производственных ценных бумаг

На рынке производственных ценных бумаг хеджевые и спекулятивные операции связаны между собой. В рыночных условиях спекуляция является неотъемлемой элементом сделок купли-продажи, поскольку независимо от желания их участников в результате непрерывного изменения цен один получает дополнительные доходы, а другой несет потери. Это объективная спекуляция, которая включает в себя и субъективную «чистую спекуляцию».

По американской терминологии «speculator» означает «человек, занимающий выжидательную позицию» (ожидающий прибыль от роста или падения цены). В Великобритании спекулянтов называют трейдерами (торговцами).

Хеджирование и спекуляция связаны и дополняют друг друга. Хеджирование не возможно без спекуляции. Биржевая спекуляция не имеет смысла без притока ресурсов от хеджеров, т.к. в случае торговли биржевых спекулянтов друг с другом, сумма выигрышей каждого будет равна сумме его проигрышей и рынок перестает быть прибыльным.

Биржевая спекуляция обязательно имеет в себе элемент хеджирования, потому что каждый спекулянт стремится ограничить свой возможный риск, а это и есть хеджирование. Но в отличие от хеджеров спекулянты так меняют свои контракты, чтобы никогда не получать и не поставлять сам товар, который лежит в основе фьючерса и опциона. У них цель – получить прибыль без операций с активом.

Спекуляция – деятельность выражающаяся в покупке с целью перепродажи по более высокой цене. Купить подешевле, продать подороже- в этом смысл спекуляции. Его открыли еще в XVI–XVIIвв. меркантилисты – представители первой школы в политической экономии.

Спекулянты выполняют важную роль посредников, доставляя товар и услуги от тех, кто ими владеет с избытком, к тем, кто остро в них нуждается. Тем самым спекуляция приводит к сдвигу потребления в пространстве.

Белее того, ей удается осуществить сдвиг потребления и во времени. Закупая сельскохозяйственные продукты в урожайные годы, спекулянты продают их в не урожайные периоды. Вывод очевиден: они наживаются на стихийных бедствиях. Однако, так ли это плохо на самом деле? Разберем это на простом примере (рис. 2.1).

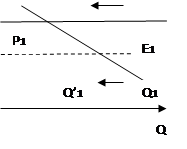

Если не было бы спекулянтов на рынке при спросе D и предложении S1, то равновесие в благоприятный урожайный год установилось бы на уровне Е1 (рис. 2.1а).

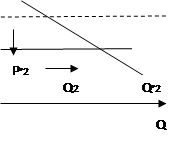

Неурожайный год мы имеем соответственно (рис. 2.1б) D, S1, Е1.

Деятельность спекулянтов, сокращая объем реализации с Q до Q2, поднимает равновесную цену в благоприятный год с Р1 до Р’1.

|

|

|

|

|

|

![]()

![]()

|

|

|

|

|

Рис. 2.1. спекуляция: сдвиг потребления в благоприятный (а) и неблагоприятный (б) периоды

Созданные запасы увеличивают предложение в неблагоприятный год с Q до Q’2 и сбивают цену с Р2 Р’2.

Таким образом, спекуляция приводит к выравниванию цен и сдвигу потребления от периода относительного изобилия к периоду относительной ограниченности потребительских благ.

Спекулянты рискуют. Они расплачиваются за риск собственным благополучием. В надежде получить прибыль они покупают риск у тех людей, которые не склонны рисковать.

В рыночных условиях спекуляция является неотъемлемым элементом сделок купли-продажи, поскольку независимо от воли и желания сторон одна из них в результате непрерывного изменения цен получает в конечном итоге дополнительный выигрыш, а другой несет потери. В этой связи можно говорить об объективной спекуляции и чистой» субъективной.

На рынке ценных бумаг «чистая» спекуляция состоит в покупке (продаже) биржевых контрактов с целью их перепродажи по более высоким (низким) ценам, то есть в получении прибыли за счет разницы цен между ценой биржевого контракта в момент его заключения и ценой в момент продажи при благоприятном для одной стороны изменении цен.

Подобный алгоритм заложен и в спекулятивных сделках, основанных на «игре» в разницу стоимости самих контрактов (фьючерсов или опционов).

Чистую спекуляцию применительно к таким контрактам можно разделить на спекуляцию:

· На повышении , то есть скупка биржевых контрактов для последующей перепродажи; при повышении цены покупатель этих контрактов выигрывает;

· На понижении , то есть продажа биржевых контрактов для последующего откупа; продавец этих контрактов при понижении цены в дальнейшем выигрывает;

· На соотношении цен на разных рынках одного и того же или взаимосвязанных товаров;

· На соотношении цен по разным срокам поставки .

«Чистая» спекуляция на современных биржах имеет одну особенность – она носит организованный, регламентирующий правилами биржи характер. Кроме того, главным объектом сделок являются титулы собственности на товар, то есть биржевые контракты.

Стимулирует эту деятельность простота заключения биржевых сделок, относительно небольшие размеры капиталов, необходимых для игры, а также перспектива прибыли в связи с колебаниями цен.

Обычную классификацию биржевых брокеров на «быков» и «медведей», можно дополнить их разделением на группы в зависимости от техники исполнения операций. В связи с этим следует назвать несколько видов биржевых брокеров:

- Скалперы – брокеры, совершающие операции купли-продажи в считанные секунды, минуты, часы. Они быстро открывают и закрывают позиции. Их задача получить прибыль в течении биржевого дня за счет не значительных отклонений цен. Они являются основным «инструментом» ликвидности на фьючерских и опционных рынках.

- Торговцы одного дня сохраняют свой позиции дольше скалперов, но никогда не переносят их реализацию на следующий день. Они как и изменение и быстро закрывать свои позиции;

- Долговременный торговец - стремится получить прибыль от изменения конъюнктуры рынка на протяжении недель, месяцев.

Мелкие спекулянты на фондовой бирже обозначаются термином публика .

Организованные формы «чистой» спекуляции связаны с современными информационными технологиями.

Биржи рассматриваются организованными спекулянтами как место выгодное вложение капитала, а организация самих спекулянтов позволяет повысить согласованность операции, облегчая тем самым перелив капитала между различными рынками фиктивного капитала.

Список литературы

1. Базовый курс по рынку ценных бумаг в вопросах и ответах. М.: Изд-во ИАУЦ НАУФОР, 2005.

2. Балабанов В. «Основы финансового менеджмента». М., 2005

3. Балабанов В.С. Рынок ценных бумаг. М.: Статистика, 2003

4. Бердникова Т.Б. Рынок ценных бумаг и биржевое дело: – М., 2003

5. Буренин А.Н. Рынок ценных бумаг и производных финансовых инструментов. – М., 2004

6. Едронова В.Н. Учет и анализ финансовых активов: Акции, облигации, векселя – М., 2005.

7. Кролли Л.А. Российский рынок ценных бумаг: состав, структура, проблемы развития // Бух. учет. – 2000. – №1.

8. Мещерова Н.В. Организованные рынки ценных бумаг. – М., 2004.

9. Носкова И.Я. Государственные облигации на рынке ценных бумаг // Финансы. – 1999. – №11.

10. Рынок ГКО/ОФЗ: итоги 2001 г. // Рынок ценных бумаг 2002

11. Сапир Е.В. Рынок ценных бумаг: Инфраструктура, инструменты. – Ярославль, ЯрГУ. – 2004.

12. Состояние и проблемы развития рынка ценных бумаг в России // Деньги и кредит. – 2001. – №7.

13. Филатов А.А. Фондовый рынок: цели и стратегии инвестора. М., 2004

14. Фельдман А.А. Государственные ценные бумаги. – М., 2004.

15. Сапир Е.В. Рынок ценных бумаг: Инфраструктура, инструменты. – Ярославль, ЯрГУ. – 2004.