| Скачать .docx |

Реферат: Сутність перестрахування

ПЕРЕСТРАХУВАННЯ

Перестрахування — страхування одним страховиком (цедентом, перестрахувальником) на визначених договором умовах ризику виконання всіх або частини своїх обов'язків перед страхувальником у іншого страховика (перестраховика).

Перестрахування здійснюється перестрахувальником з метою захисту себе від втрат, які він може понести.

Можливі декілька різних типів угод на перестрахування, але двома найпоширенішими є пропорційне перестрахування і непропорційне перестрахування.

Пропорційне перестрахування

Пропорційне перестрахування (відоме також як квотне перестрахування - від. англ. "quota share") — перестрахування, за якого перестраховик приймає "на себе" квоту - певну частку (у відсотках) у кожному полісі, що підписує страховик, а потім у тій самій пропорції розділяє (зі страховиком) усі страхові премії та збитки. Власні можливості страховика можуть дозволити йому підписати у страховому полісі ризик до, скажімо, 1млн. грн., але купуючи пропорційне перестрахування, він зможе подвоїти чи потроїти цю межу.

Наприклад, страхова компанія може придбати пропорційну угоду з 50% розподілом часток, в цьому випадку вона буде розділяти з перестраховиком половину усіх збитків (і премій). У випадку угоди з 75% розподілом, страховик передасть 3/4-ті усіх втрат (збитків) і премій.

Непропорційне страхування

Непропорційне перестрахування (перестрахування на основі есцеденту збитку, або престрахування на основі Excess of Loss) "спрацьовує" лише у випадку, якщо (і коли) збитки, від яких страждає страховик, перевищують певну межу (власне утримання або пріорітет цедента).

Приклад цього типу угод на перестрахування може бути таким: страховик у випадку будь-яких втрат готовий прийняти на себе збитки до 1 млн. грн. и купує "прошарок" (layer) перестрахування розміром 4 млн. грн. понад 1 млн. За таких умов, якщо стається страховий випадок зі збитком 3 млн., страховик виплачує весь збиток страхувальнику, а потім покриває 2 млн. коштами, отриманими від перестрахувальника. У цьому прикладі страховик буде нести також і всі втрати, що перевищують 5 млн., якщо він не придбав додатковий "прошарок" розміром, скажімо, 5 млн. грн. понад 5 млн.

Контракти на перестрахування

Вищенаведені приклади стосуються контрактів на перестрахування, які покривають більше, ніж один страхувальний поліс. Угоди на перестрахування зазвичай діють 12 місяців, після чого страховик та ведучий перестраховик провадять обговорення умов можливого продовження (це звичайно для страховика і перестраховика мати відносини, що продовжуються багато років).

Одначе, перестраховка може бути придбана і на базі кожного окремого полісу, в цьому випадку вона відома як факультативне перестрахування. Факультативне перестрахування теж може бути підписане як або пропорційне або непропорційне. Факультативне перестрахування часто використовується для великих або інших "нестандартних " ризиків, тобто таких, що "не вкладаються" в умови стандартних угод на перестрахування.

Ретроцесія ("ланцюжок" перестрахувальників)

Перестрахувальні компанії також купують перестрахування і це відомо як ретроцесія. Вони купують перестрахування у інших перестрахувальних компаній, які стають ретроцесіонером, а (перестрахувальна) компанія, що купує перестрахування називається ретроцедент. Цей процес інколи може продовжуватись до тих пір, допоки первинна перестрахувальна компанія не отримає частину своїх ризиків назад. Це відомо як "спіраль" і було звичним у таких галузях, як морське і авіаційне страхування. Досвідчені престрахувальні компанії свідомі цієї небезпеки і намагаються уникнути її.

СУТНІСТЬ І РОЛЬ ПЕРЕСТРАХУВАННЯ

Важко встановити, коли саме виникло перестрахування, який договір поклав йому початок, але можна з упевненістю стверджувати, що воно завжди крок за кроком розвивалося слідом за самим страхуванням.

За одними джерелами, перше перестрахування було проведене в 1370 році: перестраховувалася частина рейсу від Коделес до Брюге (Бельгія). Інші датують перші договори перестрахування кінцем XVI століття, коли страховики-купці поділяли між собою ризики в певних частках.

Пізніше, зі зростанням обсягу перестраховувальних операцій та ускладненням їх характеру, виникли спеціалізовані компанії. Першою професійною перестраховувальною компанією була "Колонія Реіншу-ранс" (1846 рік, Німеччина). У 1863 році було створено Швейцарське перестраховувальне товариство "Свіс Ре", у 1895 році - "Російське товариство перестрахування". У 1910 - 1915 роках в Україні земські страхові компанії перестраховували ризики від вогню.

У наш час індустріалізації та науково-технічної революції ризики нестримно примножуються, дедалі підсилюється їх концентрація, а це, у свою чергу, збільшує як кількість, так і розміри збитків. Нові держави, котрі після розпаду колишнього СРСР здобули політичну та економічну незалежність, сприяють посиленню ролі перестрахування. Національний страховий ринок формується, спираючись на певну підтримку держави, яка обмежує діяльність іноземних компаній. Проте нові страхові компанії мають відносно невеликі можливості щодо Прийняття ризиків. А потреба в покритті ризиків зростає швидше, ніж статутні фонди.

Якщо страхова компанія утримуватиме на своїй відповідальності ризики з високою страховою вартістю, то можлива ситуація, коли створені страхові резерви не відповідатимуть ступеню ризику і в разі настання страхової події компанія не зможе виконати своїх фінансових зобов'язань. Страховій компанії загрожують також великі збитки від масових дрібних ризиків, сконцентрованих на невеликій території (наприклад, коли йдеться про страхування будівель у сільській місцевості). І саме перестрахування дає змогу передбачити всі зазначені випадковості. Отже, потреба в ньому виникає за таких обставин.

Можливий збиток, пов'язаний з великим ризиком. До цієї категорії згідно з правилом, прийнятим ЄС, належать підприємства, що ідповідають двом з трьох наведених далі умов:

сума балансу перевищує 6,2 млн екю;

товарообіг більший за 12,8 млн екю за рік;

число зайнятих- понад 250 осіб.

Можливий катастрофічний випадок, тобто кумуляція збитків у результаті однієї події.

Перевищується середня частота збитків. Класичне визначення перестрахування було дано в законодавстві Великої Британії на початку XIX століття: перестрахування є новим страхуванням уже застрахованого ризику. А призначення перестрахування полягає в тому, щоб убезпечити андеррайтера від раніше взятих ризиків.

У практиці вітчизняних страховиків використовується таке визначення: перестрахування - це страхування одним страховиком (цедентом, перестрахувальником) на визначених договором умовах ризику виконання всіх або частини своїх обов 'язків перед страхувальником іншого страховика (перестраховика). Тобто в договорі перестрахування беруть участь: страхове товариство, що передає ризик; страхове товариство, що приймає ризик на свою відповідальність; посередник (не обов'язково). Процес, пов'язаний з передаванням ризику, називають цедуванням ризику, або цесією. Страховика (перестрахувальника), що віддає ризик, називають цедентом. Страховика (перестраховика), котрий ризик приймає, - цесїонарієм.

Страховик (цедент, перестрахувальник}, який уклав з перестрахо-виком договір про перестрахування, лишається відповідальним перед страхувальником у повному обсязі згідно з договором страхування.

При настанні страхового випадку перестраховик несе відповідальність згідно з узятими на себе зобов'язаннями з перестрахування. Відносини страховиків із перестрахування регулюються договорами, що укладаються між ними.

Ризик, прийнятий перестраховиком від перестрахувальника, може бути знову переданий у певній частині іншому перестраховику. Цей процес називають ретроцесією. Сторону, що передає непрямий ризик, називають ретрог/едентом, а сторону, що бере на себе такий ризик, - ретроцесіонарієм (рис. 1.).

У результаті перестрахування (цесії) та ретроцесії відбувається поділ ризиків, відповідальність розподіляється між багатьма страховиками як на внутрішньому, так і на зовнішньому ринку.

Шляхом ретроцесії частина ризиків може бути знову передана прямому страховикові (цедентові). Щоб уникнути такої кумуляції збитків, у договорі перестрахування можна зробити відповідне застереження.

Як у страхових, так і в перестрахувальних операціях іноді потрібні посередники. Здебільшого до послуг брокерів звертаються, перестраховуючи такі, що трапляються рідко, дорогі ризики; коли виникає необхідність розмістити їх на спеціалізованих ринках. Брокер готує всю потрібну інформацію для пропозиції і розміщує її оптимальним способом. Після розміщення пропозиції брокер готує перестраховувальний договір. А після його підписання забезпечує необхідний документообіг. Брокер отримує комісію, що варіюється, як правило, від 10 до 15% нетто-премії.

Рис. 1. Цесія і ретроцесія

Отже, головні функції брокера такі:

представлення клієнта;

консультування;

ведення переговорів;

розподіл ризиків.

Оскільки у природі страхування і перестрахування є багато спільного (розподіл ризику між зацікавленими сторонами договору страхування або перестрахування; схожість між страховиком, котрий передає ризик перестраховикові, і страхувальником, котрий передає ризик страховій компанії), то при проведенні перестрахувальних операцій спираються на ті самі принципи, що й при страхуванні, зокрема: принцип страхового інтересу; принцип відшкодування збитків; принцип найвищої сумлінності.

У разі купівлі в перестраховика захисту (гарантії від збитків) страховик передає йому частину ризику, а також і частину премії. Але за організацію прийому ризику на страхування страховик має право на отримання комісійної винагороди, або комісії, з премії. Отже, комісійна винагорода - це узгоджена частина понесених цедентом витрат ! з укладання договорів страхування.

Існують такі види комісій:

Оригінальна комісія - відрахування з премії на користь цедента. Виплачується в перестраховувальній цесії. Перестраховувальна комісія - відрахування з премії на користь рвтроцедента. Використовується при ретроцесії.

Брокерська комісія - відрахування з премії на користь брокера. Слугує для покриття витрат, пов'язаних із розміщенням перестрахову-вального договору, і враховує прибуток.

Страховик (цедент) має також право на тантьєму - комісію з прибутку, що його перестраховик може отримати за результатами проходження договору перестрахування. Тантьєма виплачується щороку із суми чистого прибутку, який отримує перестраховувальна компанія. Це форма заохочення перестраховиком перестрахувальника щодо наданої участі в договорі перестрахування, сумлінності та обачного ведення справи.

Значне місі/є у перестрахуванні посідають перестраховувальні пули. Розрізняють два типи пулів: пул страхування і пул перестрахування. Пул страхування проводить продаж полісів, за якими всі його учасники беруть на себе раніше узгоджену частку відповідальності. Пул перестрахування передбачає, що страховики випускають поліси самостійно, утримують узгоджену частку, а решту передають у пул на основі квоти або ексцеденту. Перестраховувальний пул діє як посередник, розподіляючи передані в перестрахування ризики між своїми членами.

Особливого значення пули набувають у країнах, де відбувається становлення ринку страхування і перестрахування. З огляду на світовий досвід слід зауважити, що для збільшення місткості національного ринку перестрахування вживають різних заходів, один з них - створення страхових і перестраховувальних пулів. Перші паростки таких страхових об'єднань уже з'явилися в Україні.

Необхідність у перестрахуванні з кожнем днем зростатиме через охоплення страхуванням дедалі більшої кількості великих, специфічних ризиків, а також у зв'язку з приватизаційними процесами, що відбуваються в нашій країні. Адже об'єкти приватизації, які втратили підтримку з боку бюджету, органів управління, опиняються в ризикованих ситуаціях.

Отже, роль перестрахування важко переоцінити.

Перестрахування - це необхідна умова забезпечення фінансової стійкості й нормальної діяльності страховика незалежно від розміру його капіталу та страхових резервів.

Перестраховик, фінансове підтримуючи страхову компанію, сприяє розширенню її страхової діяльності. Це дуже важливо для страховика, який зацікавлений у розширенні можливостей своєї компанії. Ураховуючи перестрахування, страховик може брати на страхування більшу кількість ризиків. А це дає страховій компанії змогу використовувати закон великих чисел і основну закономірність страхування - збитки кількох покриваються багатьма.

Перестрахування не лише захищає страховиків, а й сприяє захисту самого страхувальника; працівників страхових компаній від втрати роботи; акціонерів компаній від зниження прибутку; держава має гарантію надходження податків від страхової діяльності і т. ін.

МЕТОДИ ПЕРЕСТРАХУВАННЯ

Передавання ризиків у перестрахування може відбуватися постійно або одноразово. Історія розвитку перестрахування свідчить, що першими були епізодичні передачі найбільш небезпечних ризиків.

Отже, за методом передавання ризиків у перестрахування і за оформленням правових взаємовідносин сторін перестрахувальні операції поділяються на такі:

факультативні;

облігаторні (договірні);

факультативно-облігаторні (змішані).

Факультативний метод перестрахування характеризується повною свободою сторін договору перестрахування. Перестрахувальник має право передавати ризики або лишати їх на власній відповідальності, а перестраховик має право прийняти ризики чи відмовитися від них. При факультативному перестрахуванні кожний ризик передається окремо. Отже, договір факультативного перестрахування - це індивідуальна угода, що найчастіше стосується одного ризику. Головна особливість цього методу перестрахування полягає в можливості індивідуальної оцінки ризику.

Факультативне перестрахування в багатьох аспектах схоже на пряме страхування, зокрема в тому, що перестраховик, приймаючи ризик, дуже докладно його вивчає, знайомиться з практикою страхових операцій цедента. Таке докладне, ретельне вивчення партнера та його пропозицій має сенс, особливо якщо це одне з перших приймань від компанії-цедента. Проте вивчення інформації в такому обсязі потребує багато часу і чималих адміністративних витрат для обох сторін (перевірка документів, вивчення подробиць щодо ризиків і т. ін.).

Переваги факультативного методу полягають ось у чому:

у можливості вибору для компанії-цедента якомога сприятливіших умов перестрахування (розміщення ризику в кількох перестраху-вальних компаніях, вибір найкращих пропозицій);

у використанні цедентом перестрахування в тих випадках, коли відповідальність справді може зашкодити фінансовій стійкості страховика або коли він має розширити свою діяльність у сфері несприятливих для нього страхувань.

Характерною особливістю факультативного перестрахування є можливість регулювання страховиком (цедентом) розміру власного утримання.

Власне утримання - економічно обгрунтована частина страхової суми, яку страхова компанія залишає на своїй відповідальності. Цю суму визначають:

окремо за страховим полісом;

за одним ризиком;

за рядом ризиків.

Складним питанням для практичного перестрахування є визначення частки ризику, яку слід залишати на своєму утриманні. Передавати в перестрахування досить велику частку не вигідно, оскільки страховик відраховує і значну частину зібраних ним страхових премій. Водночас досить високий ліміт власного утримання впливає на фінансову стійкість страховика. Тому виникає необхідність регламентації розміру власного утримання. Така регламентація може бути встановлена як законодавством, так і учасниками перестрахування. Існує багато теорій і практичних рекомендацій, які потрібно враховувати при визначенні ліміту власного утримання. Розглянемо їх.

Обсяг премії. Чим більший обсяг зібраної премії при незначному відхиленні від загальної кількості ризиків, тим вищий ліміт власного утримання.

Середня дохідність або середня збитковість за окремими видами страхування, за об'єктами. Чим вищою буде дохідність і нижчою збитковість, тим більшим може бути рівень власного утримання.

Розмір витрат на ведення справи. Якщо витрати з ведення справи за окремими видами страхування досить великі, страховик (цедент) при встановленні нижньої межі власного утримання може перекласти більшу частину цих витрат на перестраховиків.

Територіальний розподіл застрахованих об'єктів. Чим більший розподіл, тим меншою буде кумуляція збитків і більшим можна встановити власне утримання.

Кваліфікація і практичний досвід спеціалістів страховика (це-дента). Визначення правильної оцінки ризику, максимально можливого збитку, установлення адекватного розміру комісії і необхідного розміру передач впливає на розмір власного утримання.

Для кожного виду ризиків (груп ризиків) страхові компанії складають таблиці лімітів власних утримань, які часто коригуються.

Попередньою умовою для укладання договору в перестрахуванні на факультативній основі є сліп. Сліп - це документ-пропозиція, що пересилається перестраховикам цедентом і містить основні характеристики ризику.

Сліп включає таку інформацію: найменування та адресу страхувальника; тип договору; об'єкт страхування; страхову суму; ставку премії; власне утримання і т. ін.

Отримуючи сліп, перестраховик може прийняти пропозицію або відмовитися від неї, звернутися до страховика за додатковою інформацією щодо ризику. Якщо перестраховик погоджується прийняти ризик, він указує на сліпі частку, яку зможе нести на своїй відповідальності.

Далі перестраховик відправляє перестрахувальникові підтвердження щодо участі в договорі, потім розраховується премія перестрахови-кові і оформлюється договір перестрахування. Нині складна процедура оформлення договору факультативного перестрахування спрощується: пропозиції можна внести, скориставшись телефоном, телексом або звернутися до брокера.

При розгляді факультативного перестрахування необхідно звернути увагу на недоліки цього методу:

1) без згоди перестраховика перестрахувальник не може змінити умови страхування;

2) великі витрати з оформлення факультативного перестрахування, особливо в разі неодноразової факультативної пропозиції;

3) тривалість оформлення факультативного перестрахування впливає на можливість укладання договору або навіть відмови від нього;

4) вивчення кожного ризику і часте проведення перестрахувань дає певну інформацію конкурентам про андеррайтерську політику ком-панії-цедента;

5) неможливість автоматичного поновлення факультативного покриття.

Комісія у факультативному перестрахуванні встановлюється не регулярно, тантьєма здебільшого не виводиться. Факультативні договори перестрахування укладаються на період дії оригінального полісу.

Факультативна цесія здійснюється в усіх галузях страхування. Найчастіше до неї вдаються при покритті великих ризиків (промислові підприємства, вузли та агрегати, що мають високу вартість у майновому страхуванні), а також при страхуванні цивільної відповідальності, де страхові випадки не поодинокі і більш імовірні.

Зі зростанням обсягу страхових операцій постала потреба прискорити механізм передавання ризиків у перестрахування. А це, у свою чергу, сприяло появі іншого методу перестрахування, який надав страховикові більших можливостей щодо здійснення страхування, зниження його витрат за ризиками. Ідеться про облігаторне (договірне) перестрахування.

Облігаторне перестрахування передбачає обов'язкове віддавання перестрахувальником раніше узгодженої частини ризику за всіма покриттями. Перестраховик також обов'язково має приймати ці частини ризиків згідно з умовами договору.

У договорі облігаторного перестрахування обов'язково визначаються ліміти відповідальності, перестраховувальна премія, перестра-ховувальна комісія, обмеження щодо покриття. Перестрахування на облігаторній основі має універсальний характер, тобто використовується в усіх видах страхування, діє на всіх страхових ринках світу. Облігаторне перестрахування дало поштовх до розвитку техніки перестрахування, що посприяло розробленню системи договорів у різних галузях і видах страхування. В облігаторному, як і у факультативному перестрахуванні, ризики передаються прямо або через посередника. Зрозуміло, що вартість ризику, переданого в перестрахування через посередника, буде більшою, ніж у разі прямого передання.

Облігаторне перестрахування дозволяє збільшити обсяги страхових операцій, збирає більшу частину перестрахову вальної премії у професіональних перестраховиків світу. Інші переваги цього методу полягають ось у чому:

у рівномірному розподілі ризиків (перестраховик упевнений в тому, що ризики як більш, так і менш сприятливі, будуть розподілені рівномірно);

автоматичності приймання ризиків, що потребує значно менших витрат пов'язаних з обробкою ризиків;

можливості розвитку довгострокових відносин між сторонами:

гарантії підтримки перестраховика, яка надає більшої свободи цеденту щодо проведення страхових операцій.

В облігаторному перестрахуванні перестрахувальник має систематично висилати перестраховикові перелік ризиків, що потрапляють під перестрахування. Такий перелік у перестрахуванні називається бордеро. Коли діють облігаторні договори перестрахування, бордеро премій і бордеро збитків складаються регулярно. У такому разі відпадає необхідність надання додаткової інформації, що відбиває стан страхового портфеля цедента.

Зауважимо, проте, що облігаторне перестрахування не позбавлене й недоліків. Основна недосконалість цього методу така: коли ризик, що підлягає перестрахуванню, не підпадає під умови облігаторного договору або страхова сума за ризиком перевищує ліміт відповідальності за договором, тоді може виникнути потреба в додатковому договорі факультативного перестрахування.

Договір облігаторного перестрахування частіше укладається на не-визначений термін з правом взаємного розірвання шляхом повідомлення сторін щодо прийнятого рішення. Перестраховики багатьох країн надають перевагу облігаторному методу. У вітчизняному перестрахуванні поширенішим є факультативне перестрахування, оскільки облігаторна форма технічно складніша.

У практиці перестрахування інколи використовується поєднання методів перестрахування, так зване факультативно-облігаторне перестрахування.

При факультативно-облігаторному перестрахуванні компанія-це-дент передає чи залишає в себе ризики або їх частину. Перестраховик згідно з таким методом перестрахування зобов'язаний прийняти обумовлені договором ризики. Отже, факультативність передбачається для страховика (цедента), а облігаторність - для перестраховика.

Зрозуміло, що перестраховик, який укладає факультативно-обліга-торний договір, має повною мірою довіряти компанії-цеденту, оскільки його інтереси та збалансованість портфеля залежать від перестрахувальника. Тому перестраховик не завжди зацікавлений у факультативно-облігаторному договорі, віддаючи перевагу звичайній факультативній цесії, яка дає йому змогу всебічно проаналізувати кожний ризик.

Факультативно-облігаторне перестрахування використовується в особливо великих, небезпечних ризиках, у разі можливої кумуляції збитків, коли вичерпано місткість пропорційних договорів.

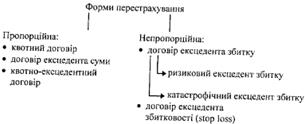

ФОРМИ ПРОВЕДЕННЯ ПЕРЕСТРАХУВАЛЬНИК ОПЕРАЦІЙ

Існує безліч різних за формою перестраховувальних договорів. Немає стандартного, спільного для всіх страхових компаній договору.У кожному окремому випадку договори перестрахування мають своїпевні особливості, різняться частками участі у договорі, ставками премії, власним утриманням. Проте всі договори можна поділити на дві основні групи, що різняться системою розподілу ризиків між перестрахувальником і перестраховиком. До них належать пропорційна і непропорційна форми проведення перестрахувальник операцій (рис. 2.).

Рис. 2. Основні форми перестрахувального захисту

Пропорційна форма перестрахування передбачає часткову участь сторін у розподілі відповідальності. Відповідно до узгодженої частки участі в договорі між сторонами розподіляються страхові премії і збитки.

У пропорційному перестрахуванні розрізняють квотний договір перестрахування, договір ексцедента суми і квотно-ексцедентний договір. Крім того, використовуються різні системи чи модифікації цих форм.

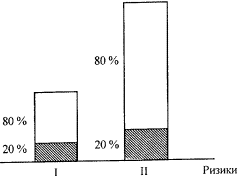

Згідно з квотним договором перестрахування перестрахувальник зобов'язується передавати перестраховикові частку в усіх ризиках певного виду, а перестраховик зобов'язується приймати її. Частка участі в перестрахуванні може бути подана у відсотках від страхової суми або в абсолютному вираженні. Перестраховик має право встановлювати ліміти відповідальності за договором.

Наприклад, перстрахувальник має договір з квотою 80 %. Ліміт відповідальності перестраховика згідно з договором встановлено в 300 тис. ум. од. Якщо перестраховується ризик в 100 тис. ум. од., власне утримання становить 20 тис. ум. од., частка перестраховика — 80 тис. ум. од. Ризик в 400 тис. ум. од. розподіляється так: цедент — 80 тис. ум. од., перестраховик — 320 тис. ум. од. Але ліміт перестраховика за договором дорівнює 300 тис. ум. од., який він і приймає (20 тис. ум. од. лишилося за межами квотного договору).

Розподіл ризиків і премій згідно з квотним договором схематично ілюструє рис. 3.

Рис.3. Розподіл ризиків і премій за квотним договором

Збитки у квотних договорах також розподіляються пропорційно до участі сторін у ньому. Якщо збиток за ризиком І становить 100 %, зрозуміло, що цедент заплатить 20 тис. ум. од., а перестраховик — 80 тис. ум. од. Збиток за ризиком II дорівнює 50 %. Тоді участь сторін у збитку така: цедент — 40 тис. ум. од.; перестраховик — 160 тис. ум. од,

Розподіл збитків згідно з квотним договором унаочнює рис. 4.

Рис. 4. Розподіл збитків за квотним договором

Квотний перестрахувальний договір має переваги, які більше стосуються компанії-цедента:

• на власному утриманні страховика лишається така частина відповідальності, яка повністю відбиває його фінансові можливості;

Частина VI. Перестрахування

квотний договір не потребує великих витрат з його обслуговування;

при автоматичності передання ризиків страховик звільняється від зобов'язань передавати інформацію з прийнятих ризиків, що дає певну свободу цеденту (у регулюванні збитків, поновленні або анулюванні полісів);

результати квотних договорів більш збалансовані й стійкі. Ця форма перестрахування використовуються тоді, коли компанія починає вести страхову діяльність в тому виді страхування, де не існує чітких статистичних даних; коли компанії потрібна фінансова підтримка з огляду на збільшення обсягів бізнесу (формування резервів, участь у витратах на ведення справи і т. ін.); коли необхідно спростити адміністративні витрати в тих видах страхування, де існує великий обсяг відповідальності і відносно стабільні страхові суми.

Квотне перестрахування широко використовується тоді, коли йдеться про страхування цивільної відповідальності власників транспортних засобів, а також про страхування автокаско. Цей вид договору застосовують у пропорційних ретроцесіях.

Основним недоліком квотного перестрахування є те, що за договором передаються всі ризики - великі і малі. Коли б цедент мав змогу утримувати на своїй відповідальності малі ризики, у нього була б можливість залишати за собою і певні частки страхової премії. Наявність у квотних договорах лімітів відповідальності перестраховика в деяких випадках змушує здійснювати додаткове перестрахування на факультативній основі.

Коли йдеться про квотний договір, страховик не має захисту від ефекту кумуляції ризиків, пов'язаного з одним і тим самим страховим випадком. Тому квотні договори нерідко доповнюються ексцедентни-ми з метою досягти спільної вигоди цедента і перестраховика або лише для захисту цедента.

Ексцедентне перестрахування - складніший вид пропорційного перестрахування. Такий вид перестрахування використовується в тих випадках, коли застраховані ризики різні за страховими сумами. Договір ексцедента суми передбачає передавання цедентом обумовленої частини ризиків понад власне утримання. Отже, цедент несе відповідальність за всіма ризиками у розмірі страхової суми, що менша або дорівнює власному утриманню, а перестраховик - за всіма ризиками, де страхова сума перевищує розмір власного утримання цедента.

Ексцедент за договором - це величина, кратна власному утриманню цедента. Сума ексцедента виражається в кілька разів збільшеним розміром власного утримання. Власне утримання на певному рівні в ексцедентному перестрахуванні називають лінією (часткою).

Місткість ексцедентного договору складається із суми власного утримання цедента і покриття перестраховика.

Наприклад, якщо розмір власного утримання страхової компанії дорівнює 250 тис. ум. од., сума ексцедента (покриття перестраховика) - 300 тис. ум. од., тоді місткість ексцедентного договору - 550 тис. ум. од.

Для покриття всього ризику буває недостатньо одного ексцедентного договору, тому крім договору першого ексцедента укладаються договори другого, третього і наступних ексцедентів.

Наприклад, існує договір ексцедента суми, який передбачає 10 ліній (часток), і другий ексцедентний договір на 5 ліній (часток). Власне утримання цедента становить 20 тис. ум. од. Маємо три групи ризиків зі страховими сумами:

І- 15 тис. ум. од.;

II - 200 тис. ум. од.;

IІІ - 350 тис. ум. од.

За групою І ризиків зі страховою сумою 15 тис. ум. од. передання на перестрахування не відбувається. За групою II зі страховою сумою 200 тис. ум. од. цедент лишає собі 20 тис. ум. од., 180 тис. ум. од. передає перестраховикові (перестраховикам) згідно з договором першого ексцедента. За групою ІІІ ризиків зі страховою сумою 350 тис. ум. од. першого ексцедента недостатньо, у такому разі починає діяти другий ексцедентний договір.

До переваг ексцедентного перестрахування можна віднести:

можливість компанії-цедента встановлювати ліміт власного утримання з урахуванням свого фінансового становища;

цедент при старанному визначенні суми власного утримання залежно від характеристик застрахованих об'єктів може досягти не тільки обмеження своєї відповідальності, а й якісної зміни страхового портфеля.

Недолік цього виду договору полягає в необхідності обробки кожного ризику - його вивчення, визначення відповідної частки в ексцедентному договорі, групування ризиків тощо. Тому витрати з обслуговування ексцедентних договорів значно вищі, ніж з обслуговування квотних договорів. До недоліків ексцедентного перестрахування, що стосуються переважно перестраховиків, можна віднести потенційно існуючу можливість передавання їм більш небезпечних ризиків при диференційованому власному утриманні. Як правило, у квотних та екс-цедентних договорах передбачається тантьєма.

Ексцедентне перестрахування найчастіше застосовується у страхуванні від вогню, нещасних випадків, а також у страхуванні життя.

Іноді квотний договір та договір ексцедента суми використовуються комбіновано. Квотно-ексцедентний договір передбачає встановлення ексцедента залежно від визначеної частки (квоти) власного утримання. А понад рівень утримання використовується ексцедент - ліміт відповідальності перестраховиків, що фіксується в абсолютному вираженні.

Наприклад: за квотним перестрахуванням передається 80 % зобов'язань, але не більш ніж 80 тис. ум. од. за одним об'єктом. Якщо після використання квотного договору є надлишок, то він передається перестраховику згідно з договором ексцедента суми за умови, що він не перевищить утримання цедента більш як у 20 раз. При використанні двох видів договорів цедент зможе взяти зобов'язання до 500 тис. ум. од., залишаючи на власне утримання всього 20 тис. ум. од.

Квотно-ексцедентний договір використовують у тому разі, коли компанія розширює свій бізнес у новому для неї виді страхування, тобто цедент може точно обчислити ефект збільшення квотного утримання.

Зауважимо, що всім договорам пропорційного перестрахування притаманна характерна особливість: збитки та премії за оригінальними полісами розподіляються між цедентом і перестраховиком у відповідній пропорції і прив'язані до страхової суми.

Сутність непропорційного перестрахування полягає в тому, що відшкодування, яке надається перестраховиком, визначається тільки розміром збитку і не залежить від страхової суми, а тому немає пропорційного розподілу відповідальності за окремим ризиком і оригінальною премією. Призначення непропорційного перестрахування - гарантувати відповідальність страховика за прийнятими ризиками щодо великого сукупного збитку за визначений період. Отже, у непропорційному перестрахуванні цедент сам оплачує збитки до певного розміру, а перевищення цього розміру оплачує перестраховик у межах ліміту відповідальності за договором. Відповідальність за непропорційним договором установлюється в абсолютній сумі (договір ексцедента збитку) чи у відсотках (договір ексцедента збитковості). Ліміт відповідальності цедента називають першим збитком, франшизою, пріоритетом. Відповідальність перестраховика- покриттям.

Непропорційне перестрахування має такі характерні особливості:

страховик може захиститися від великих збитків, що впливають на його фінансові результати;

перестраховик не бере участі у відшкодуванні дрібних збитків, які легко покриваються страховиком;

обсяг обліку бухгалтерських операцій зменшується, оскільки враховуються лише окремі збитки або фінансові результати страхувань. Але водночас зростає потреба в підготовчій роботі;

тантьєма в договорах цієї форми, як правило, не передбачається.

Непропорційне перестрахування представлене договором ексцедента збитку та договором ексцедента збитковості.

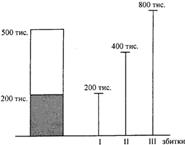

Згідно з договором ексцедента збитку механізм перестрахування вступає в дію тоді, коли остаточна сума збитку за застрахованим ризиком перевищує обумовлену в договорі суму (пріоритет, франшизу) у разі настання страхового випадку.

Нехай, наприклад, існує договір ексцедента збитку на 500 тис. ум. од. понад 200 тис. ум. од. Збиток у 200 тис. ум. од. повністю покривається цедентом (він не перевищує фіксованого пріоритету). Збиток у 400 тис. ум. од. розподіляється так: цедент виплачує 200 тис. ум. од., перестраховик - 200 тис. ум. од. Але збиток може перевищувати ліміти і цедента, і перестраховика. Скажімо, збиток становить 800 тис. ум. од. Перестраховик виплачує 500 тис. ум. од. (понад 200 тис. од. власного утримання цедента). Цедент відшкодовує частку своєї участі у збитку і додаткову суму, що перевищує ліміт покриття (якщо він не передбачив іншого договору з тим чи іншим перестраховиком). Підсумовуємо:

200 + 100 = 300 тис. ум. од. (цедент);

500 тис. ум. од. (перестраховик).

Розглянемо, як розподіляється відповідальність між цедентом і пе-; рестраховиком згідно з договором ексцедента збитку, скориставшись а рис. 5.

![]()

![]()

Рис. 5. Розподіл відповідальності між цедентом і перестраховикомза договором ексцедента збитку

Премія, що її призначено перестраховикам за договором ексцеден-та збитку, частіше розраховується в певних відсотках відносно річної суми брутто-премії за портфелем страхувань, що підлягає захисту. Оскільки до початку дії договору може бути відома тільки сума очікуваної премії, то спочатку сплачується повністю або частково визначена сума авансу -- депозит премії з подальшими перерахунками. Результати договорів по закінченні кожного року розглядаються, і проводяться переговори між сторонами стосовно розмірів ставок премій або лімітів покриття на наступний строк. Договори ексцедента збитку досить прибуткові для перестраховиків. Частіше вони укладаються в результаті вірогідного прогнозування можливості настання дуже великих збитків.

Збитки можуть виникати внаслідок одного випадку або кумуляції ризиків. Тому розрізняють два типи покриття:

1) ризиковий ексцедент збитку - WXL (working exess of loss - робочий ексцедент збитку за окремим ризиком);

2) катастрофічний ексцедент збитку - CXL (catatroph exess of loss). Основою договору ризикового ексцедента збитку є одиничний ризик. Договір в умовах певного випадку (вибух, ризик від вогню) вико-ристовуєься стільки, скільки існує окремих ризиків, що призводять до збитків, обсяг яких перевищує пріоритет (франшизу).

У таких видах страхування, як страхування цивільної відповідальності, не завжди можна визначити сам ризик (якщо це вимоги третіх осіб), тому доцільно використовувати покриття не за ризиком, а за цілим випадком. Скажімо, під час стихійного лиха (землетрус, буря) вступають у дію більшість договорів страхового портфеля, але жодний збиток не перевищує ліміту. Сукупність цих збитків може пошкодити цеденту. У цій ситуації має сенс використати покриття за випадком - катастрофічний ексцедент збитку.

В основі катастрофічного ексцедента збитку лежить захист від кумуляції збитків в разі настання одного випадку. Зрозуміло, що цей вид захисту потребує точного визначення випадку. Тому в таких договорах враховується "погодинне" застереження, яке обмежує час виявлення страхового випадку (у годинах, днях). Перестрахувальник фіксує час початку страхового випадку.

Ризиковий ексцедент збитку та катастрофічний ексцедент збитку можуть доповнювати один одного. У цьому виді договору покриття поширюється на збитки за ризиком і за випадком, де немає змоги запобігти кумуляції. Тому найчастіше це покриття використовується при автотранспортному страхуванні або страхуванні цивільної відповідальності.

До цілком особливого, відокремленого виду договорів непропорційного перестрахування можна віднести договір ексцедента збитковості (stop loss). Це договір перестрахування, який покриває не окремі ризики, а збитковість за всім портфелем договорів, що має це-дент за даним видом страхування.

Відмінність договору ексцедента збитковості полягає в тому, що перестраховик бере участь у відшкодуванні збитків лише у випадках, коли збитковість за певний строк перевищує обумовлений договором перестрахування відсоток. Розмір збитковості, понад який вступає в дію договір, установлюється так, щоб компанія-цедент не мала можливості отримати прибуток з частки її відповідальності. Отже, мета договору ексцедента збитковості - захист страховика (цедента) від додаткових або великих втрат.

Наприклад, діє договір ексцедента збитковості. Відповідальність перестраховика встановлена на рівні 103 - 127 %. Збитковість за даний рік- 135 %. Отже, перестраховик покриває тільки 24 % (127 - 103) від загальної збитковості, а цедент покриває 111 % збитковості: (103 + 8), де додаткові 8 % (135 - 127) становлять перевищення верхнього ліміту відповідальності перестраховика (127 %).

Особливості, які слід враховувати при укладанні договорів ексцедента збитковості:

повна довіра перестраховика щодо компанії-цедента, її стратегії в проведенні страхування;

це форма покриття, що призначена для кореляції відхилень частотності від норми. Отже, обов'язково мають існувати попередні форми перестрахуваня;

ліміт (пріоритет) страховика має бути на такому рівні, щоб компанія-цедент на початок дії договору ексцедента збитковості вже несла понаднормативні збитки.

Договори ексцедента збитковості використовуються в тих випадках, коли за окремими видами страхування результати проходження договорів піддаються різким коливанням або існує небезпека, що один чи кілька страхових випадків можуть негативно вплинути на результати (градобиття, бурі).

Отже, непропорційні договори перестрахування є досить мобільними, простими в обробці та організації, але водночас і більш збитковими. Хоча пропорційні договори виникли значно раніше, однак тенденція сьогодні така, що непропорційні договори набувають більшої ваги, насамперед з розглянутих щойно причин. Цим пояснюється зростання інтересу страховиків до непропорційних договорів.