| Скачать .docx |

Дипломная работа: Реформа пенсионного обеспечения современной России

СОДЕРЖАНИЕ

СПИСОК СОКРАЩЕНИЙ……………………………………………………….3

ВВЕДЕНИЕ……………………………………………………………………….4

ГЛАВА 1. СОЦИАЛЬНЫЕ ПРОБЛЕМЫ ПЕНСИОННОГО ОБЕСПЕЧЕНИЯ В РОССИИ………………………………………………………………….……..8

1.1. Сущность пенсионного обеспечения, его принципы……………….……..8

1.2. Необходимость реформы пенсионного обеспечения в России………….16

ГЛАВА 2. РЕАЛИЗАЦИЯ ПЕНСИОННОЙ РЕФОРМЫ В РОССИИ……….24

2.1. Пенсионная реформа России 1990-х гг……………………………………24

2.2. Современный этап реализации пенсионной реформы…………….……..38

2.3. Место пенсионного фонда Российской Федерации в пенсионной системе……………………………………………………………………………48

ЗАКЛЮЧЕНИЕ………………………………………………………………….65

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ И ЛИТЕРАТУРЫ……….69

ПРИЛОЖЕНИЯ………………………………………………………………….78

СПИСОК СОКРАЩЕНИЙ

ВВП – внутренний валовый продукт

ВЦИОМ – Всероссийский центр изучения общественного мнения

ГУК – государственная управляющая компания

ЕСН – единый социальный налог

ЛПХ – личные подсобные хозяйства

МВД – Министерство внутренних дел

МОТ – международная организация труда

НПФ – негосударственный пенсионный фонд

ПФР – Пенсионный фонд Российской Федерации

СПУ – система персонифицированного учета

УК – управляющая компания

ВВЕДЕНИЕ

Современная рыночная экономика создает систему социальной защиты населения, одним из важных аспектов которой является пенсионное обеспечение. Реформа пенсионной системы должна обеспечить соблюдение принципов социальной справедливости.

Особая важность пенсионного обеспечения и его влияние на общественные и политические процессы, определяет политику страны в данной области развития. В России для социального обеспечения населения страны создан государственный пенсионный внебюджетный фонд и сеть негосударственных пенсионных фондов и управляющих компаний.

Актуальность рассматриваемой в данной дипломной работе проблемы, определяется тем, что в условиях рыночной экономики главным институтом защиты человека является пенсионное страхование. На данном этапе развития и реформирования нашего социально–экономического пространства, общество оказалось неготовым к осмыслению изменений в области пенсионного страхования в условиях развития экономики. В связи с этим важно изучить теоретические основы пенсионного страхования.

В мае – июне 2001 года Президентом Российской Федерации был внесен пакет из пяти законопроектов – «Об управлении средствами государственного пенсионного обеспечения (страхования) в Российской Федерации», «Об обязательном пенсионном страховании в Российской Федерации», «О трудовых пенсиях в Российской Федерации», «О государственном пенсионном обеспечении в Российской Федерации» и «О внесении дополнений и изменений в Налоговый кодекс Российской Федерации и некоторые законодательные акты Российской Федерации налогах и сборах».[1] Эти законопроекты летом – осенью 2001г. были рассмотрены Государственной Думой и Советом Федерации. Была проведена значительная работа по учету многочисленных замечаний и предложений. К концу 2001г. законодательная база пенсионной реформы в виде нового пенсионного законодательства была сформирована.

Вопрос реформирования российской пенсионной системы представляет собой одну из основных проблем российского законодательства. Данная проблема имеет много «белых пятен» в научных разработках и научном анализе эволюции развития пенсионной системы в нашей стране.

Объектом исследования в выпускной квалификационной работе является система пенсионного обеспечения.

Предметом исследования является состояние и перспективы реализации российской пенсионной реформы.

Целью выпускной квалификационной работы является анализ направлений и перспектив реформы системы пенсионного обеспечения в Российской Федерации.

Для достижения поставленной цели были сформулированы следующие задачи:

- дать определение пенсионной системе, определить её место и роль в системе социальной защиты населения;

- рассмотреть особенности возникновения и развития пенсионной системы в России;

- проанализировать причины пенсионного реформирования;

- дать характеристику современного этапа развития пенсионной реформы;

- охарактеризовать место Пенсионного фонда РФ в социальном обеспечении населения;

- определить роль негосударственных пенсионных фондов в системе пенсионного законодательства.

Теоретической и методологической основой исследования явились труды российских социологов и учёных, исследующих проблемы по изучаемой теме: Ю. Голицина, В.С. Городецкого, Г.П. Дегтярева, М.Ю. Зурабова, Т.М. Малевой, М. Рашид, В.Д.Роика, О.В. Синявской, Э. Тучковой.[2]

В ходе работы над темой использовался анализ:

- нормативных актов федерального значения, регламентирующих функционирование пенсионной системы;

- статистических данных и научных публикаций;

- внутренних положений, отчётов территориальных органов Пенсионного фонда и негосударственных пенсионных фондов;

- ресурсы сети Интернета о пенсионной системе.

Структура данной работы представлена введением, двумя главами, заключением и приложениями. В первой главе раскрывается сущность пенсионного обеспечения, история пенсионного страхования в России. Во второй главе рассматриваются общие положения концепции пенсионной реформы, предпосылки реформирования и тенденции развития пенсионной системы, охарактеризована роль Пенсионного фонда и негосударственных пенсионных фондов в условиях проведения пенсионной реформы, раскрываются особенности работы государственного Пенсионного фонда, его сущность и структура, а также основы функционирования негосударственных фондов.

Научная и практическая значимость работы состоит в том, что сделанные выводы и предложения позволяют расширить степень исследований по проблемам пенсионного страхования.

ГЛАВА 1. СОЦИАЛЬНЫЕ ПРОБЛЕМЫ ПЕНСИОННОГО ОБЕСПЕЧЕНИЯ В РОССИИ

1.1. Сущность пенсионного обеспечения, его принципы

Социальное обеспечение представляет собой один из блоков социальной защиты населения и имеет более узкие параметры действия. Оно сложилось как система защиты граждан от наступления жизненных обстоятельств, которые влекут за собой утрату или снижение дохода либо повышенные расходы, малообеспеченность или бедность.[3] Эти последствия имеют место тогда, когда наступают жизненные случаи (риски):

а) биологического характера (болезнь, беременность и роды, старость, инвалидность, смерть);

б) производственного характера (трудовое увечье, профессиональное заболевание);

в) экономического характера (безработица, инфляция);

г) социального характера (наличие детей в семье, многодетность, неполнота семьи, одиночество, сиротство).

Субъектами данных отношений выступают инвалиды, лица пожилого возраста, семьи с детьми, больные, малообеспеченные и другие граждане. Им предоставляются пенсии, пособия, медицинские услуги, льготы и т.д.

Для достижения целей социального обеспечения создаются специальные фонды, выделяются средства из бюджетов всех уровней, доходов организаций. Деятельность по социальному обеспечению осуществляют федеральные органы государственной власти, органы государственной власти субъектов Российской Федерации, органы местного самоуправления, организации.

С учетом изложенного можно дать следующее определение понятия социального обеспечения. Социальное обеспечение – это система общественных отношений, складывающихся между гражданами, с одной стороны, и органами государства, местного самоуправления, организациями, с другой, по поводу предоставления гражданам за счёт специальных фондов бюджетных средств медицинской помощи, пенсий, пособий и других видов обеспечения при наступлении жизненных обстоятельств, влекущих за собой утрату или снижение дохода, повышенные расходы, малообеспеченность, бедность.[4]

Общепризнано, что теория и практика социального обеспечения связаны с проблемами, которые затрудняют жизнедеятельность человека или групп людей, всего общества, и способами их разрешения.[5] Но многообразие общественной практики, обозначаемой термином «социальное обеспечение», и не меньшее многообразие теоретических подходов, стремящихся осмыслить данную практику, порождает множество дефиниций социального обеспечения, нюансы которых подчеркивают его сложность как феномена современного общества.

Условно можно выделить несколько наиболее характерных трактовок в рамках некоторых дискуссий. Подавляющее число определений социального обеспечения исходит из так называемого деятельностного подхода. Стремясь прояснить сущность данного вида деятельности, многие из них обращаются к исследованию его функций. Часть ученых акцентирует внимание на его профессиональном характере, другие, развивая системные представления о его функционировании, рассматривают его в качестве социального института.

Так, например, авторский коллектив под редакцией доктора социологических наук Попова Г.В. социальное обеспечение определяет как исторически сложившийся в человеческом обществе институт, посредством которого происходит удовлетворение жизненных потребностей людей, нуждающихся в поддержке со стороны общества.[6]

Существующие сегодня в отечественных исследованиях подходы к пониманию сущности и характера социального обеспечения не раскрывают до конца специфики механизма его функционирования. Для его устойчивого и динамичного развития необходима определенная ценностная система, которая включает нравственные ценности, но не ограничивается ими. К ним можно отнести всё то, что обозначается идеологией социального обеспечения: и господствующие в обществе социально-философские представления о месте человека в общественной системе, социально-политические, правовые и экономические воззрения, влияющие на решение проблемы благосостояния общества и отдельного человека, социальные концепции, определяющие социальную политику государства, представления о социальной справедливости и социальной солидарности, культурные и духовные традиции.[7]

Пенсионное обеспечение, можно выделить в самостоятельный институт из института социального обеспечения в связи с необходимостью формирования правил и принципов пенсионирования, частотой возникновения рисковых ситуаций, влекущих назначение пенсий.

Пенсионное обеспечение – это исторически сложившийся в человеческом обществе институт, посредством которого происходит удовлетворение материальных потребностей людей, нуждающихся в поддержке со стороны общества при наступлении жизненных обстоятельств, которые влекут за собой утрату или снижение дохода.[8] Пенсионное обеспечение осуществляется на базе соответствующих нормативных правовых актов и сложившейся в обществе идеологии, денежных и материальных ресурсов и включает непосредственную организаторскую работу всех уровней.

Мировой опыт свидетельствует о том, что система пенсионного обеспечения – основной институт страхования в условиях рыночной экономики, призванный обеспечить реализацию конституционного права граждан на материальное обеспечение в старости, а также в случаях болезни, полной или частичной утраты трудоспособности, потери кормильца, безработицы.

Размеры получаемых средств, зависящие от продолжительности страхового (трудового) стажа, величины заработной платы (которая служит базой для начисления страховых взносов) и от степени утраты трудоспособности, регулируются законами. В отличие от социальной помощи, когда нуждающийся человек получает пособия за счет общественных средств (фактически за счёт других лиц), применительно к программам социального страхования финансовыми источниками выплат и услуг являются специализированные фонды, формируемые при непосредственном участии самих застрахованных.

Базовые характеристики института пенсионного обеспечения, выгодно отличающие его от других институтов социального страхования, таковы:

- во-первых, - законодательно вмененная обязательность для страхователей – работников и работодателей – внесение страховых взносов; личное же страхование, как правило, носит добровольный характер и не является столь массовым по охвату (по числу застрахованных);

- во-вторых, - публичный вид правоотношений субъектов социального страхования, с помощью которого достигается обязательность (по закону) участия в нем субъектов и высокий уровень гарантий защиты страхуемых. Это позволяет отказаться от обременительной процедуры оформления индивидуальных договоров (и контроля их исполнения) между страхователями (работодателями и работниками) и страховщиками в пользу застрахованных (личное страхование носит частный характер гражданско-правовых взаимоотношений);

- в-третьих, - безусловное (по закону) право для застрахованных на получение страховых выплат при наступлении страховых случаев (виды выплат, услуги и их размеры тоже определены законодательно), в том числе и в судебном порядке;

- в-четвертых, высокая надежность сохранности страховых средств, обеспечиваемая финансированием «с колес» и не позволяющая им обесцениться. Этот параметр достигается посредством солидарности поколений и применением государственного контроля за правильностью и целевым характером расходования средств;

- в-пятых, - относительная «дешевизна» для населения страны (по сравнению с личным страхованием), гарантируемая массовым характером обязательного участия в нем практически всех работающих и бесприбыльными формами организации работы (личное же страхование является в своей основе коммерческим, и его организаторы занимаются главным образом «выгодными» клиентами);

- в-шестых, - самоуправляемость форм организации обязательного социального страхования, ключевая роль в решении соответствующих вопросов самими наиболее заинтересованными субъектами (представителями работодателей и работников).[9]

Демократический характер функционирования системы социального страхования позволяет достигать максимальной прозрачности и целевого использования финансовых ресурсов, «договариваться» по всему кругу и по объему социальных гарантий, гармонизировать интересы застрахованных, страхователей и страховщиков. В итоге это укрепляет личную ответственность застрахованных и солидарность работодателей и работников, создает условия для достижения в обществе социального согласия, ослабления конфликтных ситуаций и их предупреждения. По мнению западногерманских специалистов по социальной политике, «государственная власть поступает правильно, когда концентрирует свои усилия на выполнение задач, которые не может никому перепоручить. Все другие задачи следовало бы вывести из сферы компетенции государства. Это предохраняет механизм государства от перегрузок и облегчает достижение консенсуса».[10]

Пенсионная система как правовое понятие – комплексное образование. Совокупность её норм регулирует в основном три различные по характеру группы общественных отношений. Первая группа – это отношения по формированию соответствующих пенсионных фондов, за счёт которых выплачиваются пенсии и осуществляются иные пенсионные выплаты. Эта группа отношений составляет главным образом предмет финансового права в широком понимании. Вторая группа – отношения по материальному обеспечению членов общества пенсиями и иными пенсионными выплатами. Это, по существу, пенсионное право, т.е. совокупность правовых норм, регулирующих пенсионные и тесно связанные с ними отношения. Третья группа – отношения по управлению и организации пенсионного обеспечения. В её структуре выделяются основные институты или группы правовых норм, регулирующих неразрывно связанные между собой однотипные пенсионные отношения – пенсии по старости, пенсии по инвалидности, пенсии по случаю потери кормильца, государственные пенсии. Они объединяют нормы по видам пенсий. К обособленным институтам относятся правовые предписания, регулирующие процедурные отношения в сфере пенсионного обеспечения. Наиболее существенные из них – назначение и выплата пенсий, исчисление страхового стажа, перерасчеты, индексация пенсионных выплат. Такие отношения затрагивают основные институты, они касаются реализации права на материальное обеспечение в виде пенсий и могут предшествовать возникновению пенсионного правоотношения либо функционировать наряду с ним.

Каковы же основные принципы пенсионного обеспечения? Система пенсионного обеспечения в России базировалась на принципах обязательного социального страхования и социальной помощи с использованием распределительных механизмов финансирования. Отсюда следует, что значительный объем финансовых ресурсов пенсионной системы использовался для перераспределения с целью поддержания определенного уровня доходов малообеспеченных групп пенсионеров.

Следующим элементом, устанавливающим страховой принцип в пенсионном обеспечении, является законодательное закрепление порядка, при котором среднемесячный заработок при назначении пенсий за периоды после регистрации в качестве застрахованного лица устанавливается на основании сведений индивидуального (персонифицированного) учета.

Значительный шаг в реализации страховых принципов в пенсионном обеспечении был сделан в 1998 г. в связи с введением Федерального закона «О порядке исчисления и увеличения государственных пенсий». Этот закон положил начало учету страхового стажа, т.е. продолжительности уплаты страховых взносов в Пенсионный фонд Российской Федерации.[11]

Пенсионная реформа является одной из самых сложных и болезненных проблем переходного периода. Неудачи в ее осуществлении ухудшают отношение населения к реформам в целом. Поэтому требования к пенсионной реформе повышенные: реформированная пенсионная система должна иметь прочную финансовую основу, не подверженную разрушению и должна повысить благосостояние всех лиц, которых она затрагивает.

Основу социальной политики государства в сфере распределения и потребления составляет гарантированный минимум жизненных благ. Поэтому, в новой пенсионной системе, единая базовая пенсия будет выполнять роль социальной гарантии пенсионерам в части обеспечения минимальных средств к существованию, а основу доходов пенсионеров составят фактически накопленные ими в период активной трудовой деятельности пенсионные права, причем сумма всех доходов застрахованного, учитываемая при определении размера трудовой пенсии, не будет ограничиваться, а при исчислении заработка будет приниматься во внимание весь период трудовой деятельности. Среди прочих принципов реформы пенсионной системы можно выделить обеспечения равных возможностей для разных возрастных когорт ныне работающих граждан.

Несмотря на то, что новые законы вступили в силу, среди специалистов нет единого мнения относительно целесообразности и масштабов применения накопительных принципов. Одни считают, что перспектива реформирования пенсионной системы в направлении усиления накопительного принципа совершенно определена и не вызывает сомнений. Все страны с переходной экономикой движутся в этом направлении, и Россия не составляет исключения. При этом отмечается необходимость более глубокой научной и практической проработки (например, то, что при разработке стратегии осуществления пенсионной реформы, в том числе и реформы профессиональных пенсионных систем, нужно учитывать более широкий круг факторов и строить многофакторные прогнозы с учетом динамики макроэкономических показателей[12] ).

Другие критически относятся к данной модели реформирования пенсионной системы, отмечая, что, окончательно разрушая существующую общую пенсионную систему и создавая новую, государство не разрешает острейшую социальную проблему - незамедлительного повышения реального уровня пенсионного обеспечения основной массы пенсионеров, не возрождает элементарную социальную справедливость в пенсионном обеспечении.[13]

Пенсионная реформа является одной из самых сложных и болезненных проблем переходного периода, так как затрагивает все слои общества. Это широкая программа, предполагающая решение, как неотложных текущих задач, так и проблем стратегического порядка, направленных на рационализацию и оптимизацию условий и норм пенсионного обеспечения. И, на наш взгляд, с учетом того, что застрахованные будут максимально включены в процесс формирования и выплаты своей трудовой пенсии, система станет более понятна, что, безусловно, приведет к снижению социальной напряженности в стране. Таким образом, следствием пенсионной реформы должно явиться улучшение не только общей экономической, но и социальной ситуации в стране.

В следующем параграфе рассмотрим более подробно предпосылки реформы пенсионного обеспечения.

1.2. Необходимость реформы пенсионного обеспечения в России

Ныне действующая пенсионная система сложилась еще во времена существования советской системы, когда государство являлось единственным собственником и регулятором практически всех отношений в гражданской и хозяйственной сферах.

Каковы же предпосылки необходимости реформирования системы пенсионного обеспечения?

В России пенсионеры, без учета реального вклада в пенсионную систему, получали слишком маленькую - ниже прожиточного минимума - пенсию. За счет граждан, имеющих достаточно высокий заработок и продолжительный стаж, выплачивались пенсии нестрахового характера. В стране действовало великое множество льгот. Уровень пенсионного обеспечения меньше зависел от размера страховых взносов. Все это вынуждало работодателей к поиску все новых способов уклонения от страховых взносов в Пенсионный фонд.[14]

Сегодня пенсионная система России - это рудимент распределительного сознания и распределительных механизмов. Что касается «сознания», то по опросам ВЦИОМ в 51 регионе страны 80% опрошенных считают, что только государство должно нести ответственность за пенсионное обеспечение.[15] Однако следует признать, что уже в начале 90-х государство постепенно стало утрачивать свое тотальное влияние на пенсионное обеспечение. Старая система, которая предполагала прямую зависимость между числом работающих количеством пенсионеров, стала давать сбой. Так в настоящее время 100 активных работающих граждан фактически содержат 60 пенсионеров.[16] В дальнейшем, если не предпринять мер, связанных с реформированием пенсионной системы, этот показатель будет только расти: к 2015 году на сто работающих будет приходиться 70 пенсионеров, к 2023 г. - 80, а в 2056 количество пенсионеров превысит количество работающих и составит 108 человек![17] При этом уровень пенсии обязательно будет снижаться, ведь, согласно расчетов ВЦИОМ, с каждым годом будут понижаться отчисления в Пенсионный фонд. Одновременно следует помнить и о критической ситуации с демографическим положением в России. Еще в марте 2001 года Б. Грызлов, говорил о проблеме 2003 г.: «...Россия находится в состоянии демографического кризиса, грозящего перерасти в демографическую катастрофу».[18] В этом смысле, по словам Б. Грызлова, «по мере старения общества распределительная пенсионная система становилась все менее эффективной экономически, и более того, неплатежеспособной».[19] Вместе с тем, неблагоприятное соотношение численности работающих граждан и пенсионеров в нашей стране определяется не только низкой рождаемостью, но и тем, что в сравнении с развитыми странами у нас установлен самый низкий возраст выхода на пенсию.

При устаревшей распределительной системе, работодателям не выгодно было осуществлять выплаты в ПФ в полном объеме. Единственная возможность улучшить положение дел с пенсиями - это постепенно, планомерно реформировать «причину болезни» - саму пенсионную систему России.

Таким образом, действующая пенсионная модель не удовлетворяла ни граждан, поскольку их пенсии были крайне мизерны, ни работодателей из-за высокого уровня взносов в Пенсионный фонд, ни власть, поскольку низкий уровень пенсий вызывал перманентную социальную и, как следствие, политическую напряженность, ни субъекты Федерации, поскольку распределительная пенсионная система обязывала регионы-доноры отчислять из своих фондов средства на покрытие пенсионных обязательств дотационным регионам. Каков выход из этой ситуации? Очевидно, что повысить размер пенсии можно, лишь повысив доходы самой пенсионной системы. А это напрямую зависело от того, удастся ли создать стимул у работающей части населения к уплате отчислений в Пенсионный фонд. Таким стимулом, согласно концепции пенсионной реформы, должен был стать переход от распределительной к накопительной пенсионной системе. В этом случае, как подчеркивал В. Пехтин, «размер пенсии будет находится в прямой зависимости от заработка работника, а не от запутанных и сложно исчисляемых процентов, как сейчас».[20]

В чем же суть новой концепции пенсионного обеспечения?

Как сказал в одном из своих выступлений Ф. Клинцевич, очевидно, что принятие предложенных Президентом В. Путиным законопроектов позволит «молодым самим заработать себе пенсию и встретить безбедно старость».[21] При этом и Президент, и Правительство шли по пути повышения пенсионного обеспечения: в течении 2000 и 2001 гг. ежеквартально повышался размер пенсий.

Пенсионная реформа предполагала, что пенсия должна складываться из двух частей. Первая часть - это гарантируемая государством всем гражданам России пенсия (социальная пенсия) в одинаковом размере и поэтапно повышаемая до уровня прожиточного минимума.

Вторая часть пенсии - это те средства, которые гражданин будет получать в зависимости от объема перечисленных им (и только им) в Пенсионный фонд средств. Таким образом, чем больше личных накоплений в ПФ, тем выше размер второй части пенсии. Это и есть тот самый накопительный принцип, используемый во многих странах, когда работающее поколение делает отчисления, которые не направляются сразу же на погашение пенсионных выплат пенсионерам. Эти отчисления проходят стадию накопления, а затем инвестируются, после чего вместе с полученными от инвестирования доходами используются для пенсионного обеспечения только тех, кто осуществлял отчисления в накопительную систему.[22]

У накопительной пенсионной системы есть свои неоспоримые преимущества перед распределительной - уравнительной системой. Назовем некоторые:

- накопительная система пенсионного обеспечения не зависит от демографической ситуации в стране, от соотношения работающих и пенсионеров, хотя зависит от темпов экономического роста;

- обеспечивает справедливую дифференциацию пенсий, поскольку их размер в этом случае зависит только от объема накопленных за время работы средств и от эффективности инвестирования его накоплений;

- позволяет, в отличие от распределительной системы, «оживить» накопляемые пенсионные средства, эффективно инвестировав их в экономику страны;

- сочетается с системой конкурирующих друг с другом негосударственных пенсионных фондов, что приводит к демонополизации пенсионной системы, облегчает внедрение рыночных начал в пенсионное страхование;

- позволяет каждому гражданину самому рассчитать приблизительный размер собственной пенсии.

Предлагаемая реформа пенсионного обеспечения - это стратегический вклад в будущее страны, в среднее и подрастающее поколение.

Что не может старая и сможет новая пенсионная система?

При нынешней пенсионной модели никто не может самостоятельно рассчитать свою пенсию, система расчета запутанна, обязательства государства четко не определены.

В случае поэтапной реализации новой пенсионной модели каждый гражданин легко может рассчитать свою пенсию на основе регулярно поступающих к нему данных о пенсионных накоплениях, при этом обязательства государства ясны и конкретны.

В распределительной системе пенсионного обеспечения учитывались либо заработок только за последние два года, либо за любые пять лет подряд, т.е. имелась возможность не платить налоги (взносы) в Пенсионный фонд в течение практически всего периода трудовой деятельности и только в последние два года подумать о пенсии и ее размере.

В новой системе зарплата учитывается в полном объеме и на протяжении всей трудовой деятельности. На перераспределение идет только половина нынешнего тарифа-14%. Вторая половина накапливается в виде пенсионных обязательств государства перед конкретным работником.

В распределительной пенсионной системе отсутствовали реальные стимулы для работника к полному предъявлению зарплаты для уплаты с нее налога и страховых взносов. В итоге взносы выплачивались лишь с легальной части зарплаты, составлявшей в среднем 35,8% от доходов населения, и не превышавшей 10% от общего объема доходов.[23]

Согласно новой системе работник стимулируется к предъявлению полной зарплаты для уплаты с нее налога и страховых взносов. Создаются условия для вывода реальной зарплаты из «тени».

При распределительной пенсионной системе размер пенсий сильно отставал от стоимости жизни и прожиточного минимума пенсионера.

При новой системе появляются условия и возможности для повышения пенсии до уровня прожиточного минимума как за счет вывода размера зарплаты из «тени», так и за счет ее повышения.

Распределительная пенсионная система порождала социальную нестабильность, вызывала конфликт поколений, работников и работодателей, дестабилизировала власть.

Новая система пенсионного обеспечения призвана обеспечить условия для взаимопомощи поколений и социального партнерства.

Распределительная пенсионная система приводила к тому, что сборы на выплату пенсий ложились тяжким бременем на экономику.

Новая система пенсионного обеспечения за счет накопительной части страхового сбора создает инвестиционный ресурс «длинных денег» (со сроком востребования в 25 - 30 лет). Таким образом, пенсионная система не только обслуживает граждан пожилого возраста, но и реально работает на развитие отечественной экономики.[24]

Итак, выделим основные экономические причины пенсионной реформы:

1) устойчивая на протяжении десятилетия тенденция к снижению покупательской способности пенсии;

2) сужение дифференциации размеров пенсий, обусловленное, с одной стороны, стремлением застрахованных к сокрытию своих доходов от уплаты в пенсионное страхование (т.е. занижение базы начисления страховых взносов), а с другой стороны, сохранением жестких ограничений на предельный размер («потолок») пенсий при необходимости перманентного повышения её минимального уровня исходя из покупательной способности пенсии;

3) окончательная утрата связи пенсии с «трудовым вкладом» пенсионера, которая выражалась в том, что размер трудовой пенсии по старости практически не зависел ни от продолжительности трудового стажа, ни от размера заработка, т.к. для исчисления максимальной пенсии могла быть учтена только половина с среднемесячной зарплаты;

4) снижение стимулов к уплате взносов в пенсионную систему не только работодателями, но и самими работниками, которые фактически вступали в «сговор» для сокрытия полной суммы выплат в пользу работника для начисления обязательных пенсионных платежей;

5) ухудшение демографических факторов развития рынка труда, которые проявлялись при прогнозируемом резком сокращении численности населения в трудоспособном возрасте при одновременном росте численности граждан в нетрудоспособном возрасте;

6) сохранение нестабильности финансовых ресурсов для долгосрочного развития системы обязательного пенсионного страхования по причине продолжения спада производства и периодических финансовых кризисов;

7) «замораживание» цены рабочей силы в нашей стране на недопустимо низком для цивилизованного европейского государства с «социально-ориентированной» экономикой (как записано в Конституции Российской Федерации) уровне по причине низких темпов развития отечественной экономики в долгосрочной перспективе[25] .

Вывод по I главе. Пенсионное обеспечение – это исторически сложившийся в человеческом обществе институт, посредством которого происходит удовлетворение материальных потребностей людей, нуждающихся в поддержке со стороны общества при наступлении жизненных обстоятельств, которые влекут за собой утрату или снижение дохода.

Основная цель пенсионной реформы: повысить уровень благосостояния граждан России после выхода на пенсию.

Сущность пенсионной реформы в РФ заключается в переходе работы Пенсионного Фонда от распределительной схемы, к распределительно-накопительной.

ГЛАВА 2. РЕАЛИЗАЦИЯ ПЕНСИОННОЙ РЕФОРМЫ В РОССИИ

2.1. Пенсионная реформа России 1990-х гг.

К середине 1980-х годов в пенсионном обеспечении возобладали уравнительные тенденции, произошло снижение размеров пенсий по отношению к прошлой заработной плате, реальные размеры пенсий постоянно сокращались из-за отсутствия механизма индексации.

Первый этап осуществления пенсионной реформы связан с принятием Закона «О государственных пенсиях в Российской Федерации» от 20.11.90 г.[26] В связи с принятием данного закона был впервые создан Пенсионный фонд России как самостоятельная внебюджетная кредитно-финансовая система.

Что же побудило Россию, находившуюся в то время еще в составе СССР, создать Российскую пенсионную систему вместо союзной и притом с собственной независимой финансовой основой, обособленной от государственного бюджета, то есть с самостоятельным пенсионным страховым фондом?

Глубокий анализ социально-экономических причин, в силу которых наша страна объективно нуждалась в принятии нового пенсионного закона, был дан в ряде научных работ, опубликованных в 1987-1992 г.г.[27]

Главные из них не потеряли своего значения до сих пор и стали в последнее время еще более актуальными, однако, прежде чем они будут рассмотрены, необходимо остановиться на причинах ситуационного характера, связанных с тем, что Россия принимает пенсионный закон вскоре после принятия союзного закона 15.05.90 г. «О пенсионном обеспечении граждан СССР».[28] Такое положение, когда одна из республик СССР, продолжая оставаться в его составе, «осмеливается» принимать самостоятельно один из важнейших социальных законов, расценивается средствами массовой информации не иначе как «война законов». На самом деле ситуация после принятия союзного закона складывалась для России чрезвычайно неблагоприятно. Это было связано с тем, что союзный закон ни одной из социально-экономических проблем пенсионного обеспечения, по существу, не решил и означал лишь «косметический ремонт» союзной пенсионной системы. В то же время в связи с его принятием создавался и Пенсионный фонд СССР, в который все предприятия, организации должны были вносить страховые взносы, более чем в три раза превышающие прежний их размер, то есть законодательно закреплялось пенсионное донорство России.[29] Поэтому одной из причин принятия Россией пенсионного закона вслед за принятием союзного - была необходимость не допустить утечки значительных средств, предназначенных для пенсионного обеспечения граждан, работающих и живущих в России, на выплату пенсий тем, кто работал и жил за ее пределами. Достижение данной цели позволило создать на первом этапе пенсионной реформы устойчивую финансовую базу путем аккумуляции страховых взносов работодателей и самих трудящихся в Пенсионном фонде России.[30]

К числу причин социально-экономического характера, обусловивших объективные предпосылки пенсионной реформы, следует отнести девальвацию пенсионной системы советского периода, превратившейся в уникальную уравнительную систему, финансируемую на протяжении многих десятилетий по «остаточному принципу».[31]

Формально пенсионное обеспечение трудящихся осуществлялось в порядке государственного социального страхования. При этом в течение многих лет гражданам навязывался постулат о том, что государственное социальное страхование (и пенсионное обеспечение как часть его) осуществляется в нашей стране якобы за счет государства. Эта идея, закрепленная законодательно и внедренная в сознание людей, умело использовалась в практике формирования управленческих решений. Уровень оплаты труда работающих был одним из низких в мире, и львиная доля того, что создавалось их трудом, изымалось государством под предлогом «заботы о благе народа», поскольку трудящиеся были освобождены от уплаты страховых взносов из личных трудовых доходов. Это выдавалось за величайшее социальное завоевание. Средства социального страхования практически слились с налоговыми платежами и аккумулировались в государственном бюджете вместе с иными бюджетными доходами. Финансирование расходов на выплату пенсий осуществлялось в основном за счет государственной дотации ввиду низких страховых взносов.

Кроме того, начавшийся процесс перехода страны к рыночной экономике и формирование рынка труда объективно требовали внедрения в систему пенсионного обеспечения страховых принципов, то есть законодательного закрепления реальной, а не формальной системы обязательного пенсионного страхования, гарантирующей достойный уровень жизни тем, кто выбывает из сферы общественного производства в силу причин, не зависящих от человека.

Суть такой системы, представляющей одно из выдающихся «изобретений» человечества в эпоху появления наемного труда, заключается в следующем.

Каждый работающий по найму подлежит обязательному социальному пенсионному страхованию независимо от воли и желания его лично и работодателя. Другими словами, эта система принудительная. Принуждение осуществляется государством, в связи с чем данная система называется государственной.

Все условия и нормы уплаты соответствующих страховых взносов, как условия и нормы пенсионного обеспечения, определяются самим государством. Они не могут быть изменены соглашением сторон трудового договора. В случае нарушения установленных правил применяются меры государственного принуждения, гарантирующие полноценное функционирование данной системы.

Экономическая сущность обязательного пенсионного страхования коренится в производственных отношениях и связана с реальной стоимостью рабочей силы. Стоимость рабочей силы не может определяться в развитых странах ценой лишь «живого» труда в период ее функционирования непосредственно в процессе производства. Она включает в себя и другие оплачиваемые периоды, в частности, пенсионный период жизни человека. Поэтому одним из элементов, формирующих стоимость рабочей силы, являются страховые взносы, уплачиваемые как каждым работодателем, так и работником.

Социальная сущность страховых пенсионных систем заключается в солидарности всех застрахованных и всех работодателей, работающих в разных регионах, различных отраслях и организациях. Но, пожалуй, одним из главных факторов, гарантирующих надежность функционирования системы обязательного социального пенсионного страхования, является солидарность поколений.

На протяжении 1990-х годов происходило постоянное увеличение социальной нагрузки на занятое население, обусловленное как экономическими (сокращение численности занятых), так и демографическими причинами (старение населения). Влияние демографического фактора в перспективе будет возрастать. В 90-е годы дополнительной причиной увеличения социальной нагрузки явился рост числа пенсионеров, происходивший во многом за счет распространенности льготных пенсий.

Итак, как выглядела система пенсионного обеспечения до 2002 года? Наряду с серьезными социальными достижениями, к которым, прежде всего, относится создание всеобщей системы пенсионного обеспечения, охватывающей подавляющую часть населения, система характеризовалась целым рядом недостатков. К числу наиболее существенных относятся следующие:

1. Низкий уровень пенсионных выплат, которые не индексировались в случае повышения стоимости жизни или опережающего роста заработной платы. Поэтому работники, вышедшие на пенсию 20–30 лет назад, получали меньше «новых» пенсионеров, имеющих такие же стаж и квалификацию, да и работавших в тех же производственных условиях. По данным исследований уровня жизни, проведенных в 1980-е гг., до 80% бедных в СССР были пенсионерами, причем старших возрастов.[32]

2. Низкая дифференциация пенсий как продолжение и естественное следствие уравнительной политики в сфере доходов населения. Это означало крайне слабую зависимость размера пенсии от трудового вклада работника во время его трудовой жизни.

3. Относительно ранний возраст выхода на пенсию (60 лет для мужчин и 55 лет для женщин), что по мере старения населения увеличивало нагрузку на пенсионную систему.

4. Широко распространенная практика досрочного выхода на пенсию для различных категорий работников, что на практике служило фактором снижения реального пенсионного возраста.[33]

Новое пенсионное законодательство, которое начало действовать в 1992 г.,[34] представляло собой логическое продолжение ранее действовавшей пенсионной парадигмы и имело ярко выраженную социальную направленность: унификация норм пенсионного обеспечения для всех категорий занятых; введение социальных пенсий для лиц, не имеющих трудового стажа; установление размера пенсии, в равной степени зависящего от предыдущего заработка и трудового стажа, некоторые другие нормы, связанные с порядком расчетов пенсионных выплат, а также расширение списка льготных категорий для более раннего выхода на пенсию. В результате новый Закон привел к существенному увеличению числа пенсионеров в возрастах до официального пенсионного возраста. Так, в 1992–1993 гг. по сравнению с 1991 г. число ранних пенсионеров увеличилось не менее чем на 30%.[35]

Главное новшество заключалось в том, что была введена выплата полного размера пенсии всем работающим пенсионерам без исключения. В результате состав населения старше трудоспособного возраста стал практически однородным: пенсию стали получать почти все пожилые граждане, независимо от прежних трудовых заслуг. Вне пенсионной системы оставались лишь никогда не работавшие женщины в возрасте 55–59 лет и мужчины в возрасте 60–64 лет, так как для назначения социальных пенсий требовался возраст, на 5 лет превышающий официальный пенсионный возраст.[36]

Все упомянутые нормы привели к резкому увеличению объема социальных обязательств государства по пенсионному обеспечению своих граждан.

Далее в первую половину 1990-х гг. в сложных социально-экономических условиях трансформационного периода, сопровождавшихся падением реальных доходов многих социальных групп, на пенсионное обеспечение были возложены функции, имманентно ему несвойственные, — например, функция поддержания доходов некоторых категорий занятого населения в форме выплат пенсий «за выслугу лет» с сохранением права трудиться на том же рабочем месте, выплата пенсии работающим пенсионерам, назначение пенсий лицам, досрочно покинувшим рынок труда в связи с ростом открытой безработицы и пр.

Уже в самые первые годы реформ события в пенсионной сфере начали приобретать драматические черты. Либерализация цен 1992 г. вызвала падение реальных доходов всех социальных групп, в том числе и пенсионеров. Реальный размер пенсионных выплат уже в первые месяцы 1992 г. упал более чем в 2 раза.[37] Резкое ухудшение макроэкономической ситуации и рост инфляции на рубеже 1994–1995 гг. привели к стремительному обесценению реальной покупательной способности пенсий, когда впервые с начала радикальной экономической реформы средний размер пенсии опустился ниже прожиточного уровня пенсионера. Естественно, это потребовало срочного повышения уровня пенсий. В 1995 г. помимо индексаций было проведено повышение пенсий некоторым категориям пенсионеров в связи с празднованием 50-летия Победы в Великой Отечественной войне.[38] В результате Пенсионный фонд оказался не в состоянии выполнить свои обязательства, и 1995 г. стал началом кризиса задолженности Пенсионного фонда (далее по тексту ПФ). По состоянию на конец 1996 г. долг ПФ перед реципиентами составлял 12% от его годового бюджета.[39]

ПФ и правительство, с одной стороны, предпринимали попытки погасить сформировавшуюся задолженность, а с другой, — продолжали сложный процесс индексаций. К концу 1995 г. объем задолженности удалось сократить, однако уже с самого начала 1996 г. она вновь стала интенсивно нарастать. Кризис принял откровенно хронический характер. Однако правительство (как, впрочем, и большинство экспертов[40] по пенсионным вопросам) не считало возможным говорить о кризисе собственно пенсионной системы, признавая лишь временный характер проблем. Но уже в те годы экспертные оценки, основанные на макроэкономических и демографических прогнозах, показывали, что даже в самых благоприятных экономических условиях и подавления дефицита ПФ средний уровень реальной пенсии составит не более 120–140% от уровня прожиточного минимума пенсионера.[41] Это означало, что задача поддержания достойного уровня жизни российских пенсионеров не втискивалась в прокрустово ложе действовавшей пенсионной системы и что сохранение status quo не сулило ничего, кроме поддержания нищенского образа жизни для российских пенсионеров.[42]

Последующие события подтвердили, что проблема носит системный характер, и выдвинули пенсионный вопрос на первый план среди задач, стоящих перед российской экономикой. Стало очевидным, что речь должна идти не о частных неудачах, не об эпизодическом явлении и не о досадном недоразумении, а о процессах глобального характера. Проблема приобрела принципиально иное звучание и переросла в масштабную общественно-политическую и научную дискуссию о направлениях и перспективах реформирования пенсионной сферы России в целом.

Итак, необходимость кардинальной пенсионной реформы в России стала очевидна.

В августе 1995 г. Правительство РФ утвердило «Концепцию реформы пенсионного обеспечения в Российской Федерации».[43] В Концепции признавалась неэффективность действовавших принципов построения системы пенсионного обеспечения и наряду с реализацией прав граждан на пенсионное обеспечение в качестве основных целей выдвигались:

• обеспечение финансовой стабильности пенсионной системы и создание предпосылок для устойчивого развития пенсионного обеспечения на основе государственного пенсионного страхования и бюджетного финансирования;

• адаптация системы пенсионного обеспечения к развивающимся рыночным отношениям в Российской Федерации;

• рационализация и оптимизация условий предоставления и размеров пенсий;

• повышение эффективности пенсионного обеспечения граждан путем совершенствования системы управления.

В Концепции предусматривалось создание трехуровневой системы пенсионного обеспечения. Первый уровень системы государственных пенсий составляли базовые (социальные) пенсии, одинаковые для всех и не зависящие от основания назначения пенсии и трудового стажа, которые в перспективе должны были заменить социальные пенсии. Второй уровень — трудовые (страховые) пенсии. В ходе реформы они должны были быть очищены от несвойственных им функций и соответствовать природе солидарности поколений работников наемного труда, на которой базируется социальное страхование. Из этого следовало принципиальное требование к реформе трудовых пенсий — соответствие условий предоставления и размеров пенсий объему участия в социальном страховании каждого конкретного лица, выражаемому в продолжительности страхования и величине взносов. В Концепции для достижения сбалансированности пенсионной системы предлагалось перейти от расчета пенсии на основе трудового стажа и начисленной зарплаты к расчету на основе страхового стажа и заработка, с которого уплачивались взносы. Наконец, третий уровень в пенсионном обеспечении должны были составлять негосударственные пенсии.

С самого начала обсуждения концепции были очевиден ряд системных противоречий. С одной стороны, провозглашался страховой принцип финансирования трудовых пенсий, в связи с чем намечалось ввести персонифицированный учет страховых взносов на протяжении всей трудовой жизни работника. Использование страхового подхода означает, что размер трудовой пенсии должен определяться величиной страховых взносов в Пенсионный фонд РФ, что позволяло бы повысить заинтересованность работников в уплате страховых взносов и тем самым увеличить поступления в Пенсионный фонд. С другой стороны, в Концепции по-прежнему было сохранено понятие «период учета заработка для исчисления пенсии» (не более пяти лет).

1997 г. стал наиболее продуктивным с точки зрения выработки конкретных предложений по реформированию пенсионной системы.

В 1997 г. специально созданная рабочая группа Министерства труда и социального развития России, ориентируясь на успешный опыт чилийской пенсионной реформы и рекомендации Всемирного банка, разработала новую модель, получившую название трехуровневой концепции пенсионного обеспечения.[44] Основное отличие новой концепции состояло во внедрении обязательного накопительного компонента финансирования пенсий на основе индивидуальных счетов и с передачей управления накоплением частным компаниям. Согласно этой модели новая пенсионная система должна включать три уровня.

Первый уровень: система унифицированных по размерам и условиям социальных пенсий, предоставляемых за счет общих налоговых поступлений и после обязательной проверки нуждаемости лишь тем лицам, которые не имели возможности накопить необходимые для проживания в старости средства и не имеют иных источников средств к существованию в пенсионном возрасте.

Второй уровень: обязательная накопительная система, охватывающая всех лиц, работающих по найму, построенная на принципе индивидуального финансирования пенсии каждым работником за счет отчисления процента от заработной платы и инвестиционного дохода, получаемого на протяжении всего периода трудовой деятельности.

Третий уровень: дополнительные пенсионные системы, включающие как обязательные для отдельных категорий работодателей, так и имеющие добровольный характер элементы, позволяющие достигать более высоких стандартов пенсионного обеспечения.

Реформу пенсионной системы предполагалось начать с 1 января 1998 года, ноитоговый вариант новой Концепции был вынесен осенью 1997 г. на заседание Комиссии по экономической реформе. За это время в концепцию реформирования пенсионной системы на основе накопительных принципов были внесены существенные изменения, а ее начало сдвинуто на 1 января 1999 г.[45]

Хотя Концепция была одобрена Комиссией по экономической реформе, на заседании Правительства России было отмечено, что требуется корректировка ряда положений концепции и подготовка на ее основе программы пенсионной реформы.

Результатом доработки стала Программа пенсионной реформы, проект которой был рассмотрен и одобрен на очередном заседании Правительства в конце 1997 г. В мае 1998 г. Программа была утверждена.

В Программе предлагалась принятая во многих странах смешанная пенсионная система, построенная на реализации следующих трех уровней пенсионного обеспечения граждан.[46]

1. Государственное пенсионное страхование — ведущий элемент системы, по которому выплата пенсий обеспечивается в зависимости от страхового (трудового) стажа, уплаченных взносов в бюджет государственного пенсионного страхования и финансируется как за счет текущих поступлений в Пенсионный фонд, так и за счет средств, полученных от направления части обязательных страховых взносов на накопление и за счет инвестиционного дохода от их размещения.

2. Государственное пенсионное обеспечение — для лиц, которые не приобрели права на пенсию по государственному пенсионному страхованию, а также для отдельных категорий граждан (госслужащие, военнослужащие и др.) за счет средств федерального бюджета.

3. Дополнительное пенсионное страхование (обеспечение), формируемое по накопительным схемам за счет добровольных взносов работодателей и граждан, а в случаях, установленных законодательством Российской Федерации, — обязательных взносов на профессиональные досрочные пенсии по условиям труда.

В итоге наиболее дебатируемый вопрос — переходить ли к накопительному методу страхования в качестве основного элемента трудовой пенсии (концепции трехуровневой системы 1997 г.) или ограничиться модернизацией распределительной пенсионной системы (Концепция 1995 г.) — был решен в пользу создания смешанного варианта. Тем самым Программа существенным образом отличалась от накопительных концепций Правительства и являлась, скорее, продолжением Концепции 1995 г. с учетом произошедших изменений в законодательстве.

Важно, что Программа 1998 года впервые была результатом публичного обсуждения и политического консенсуса, а потому имела высокие шансы на успех. Однако еще до начала ее реализации, спустя всего три месяца после принятия, разразился валютно-финансовый кризис, решающим образом повлиявший на развитие ситуации в пенсионном обеспечении в последующие годы.

Вследствие падения заработной платы и еще большего снижения налогооблагаемой базы произошло резкое сокращение финансовых ресурсов ПФ. По итогам 1998 г. поступления в ПФ составили 77% от параметров 1997 г. Расходы на выплату пенсий с 6,3% ВВП в I квартале 1998 г. в IV квартале того же года сократились до 4,7% ВВП. Сохранение покупательной способности пенсии превратилось в невыполнимую задачу: к концу 1998 г. средняя пенсия составляла всего 89,9% прожиточного минимума пенсионера. При этом задолженность по выплате пенсий на 1 января 1999 г. сохранялась на уровне 26,8 млрд. руб. В 1999 г. падение показателей продолжилось.[47]

В этих драматических условиях государство сконцентрировало все усилия на решении двух задач — опережающей индексации минимальных пенсий и погашении задолженности по выплате пенсий. Ресурсов на увеличение дифференциации пенсий, предусмотренной Программой, просто не оставалось. Поэтому не только начало пенсионной реформы в России было отложено на неопределенный период, но и повышение соотношения заработков, учитываемых при расчете пенсии с применением индивидуального коэффициента пенсионера в 1999 г. не производилось. В то же время обесценение пенсий в результате августовского кризиса сделало возможным погашение задолженности по выплатам пенсий, накопленной за 1998 г.

В 1999 г. большинство экспертов оценивали перспективы пенсионной реформы в России крайне пессимистично. Тем не менее, учитывая неизбежность продолжения демографического старения населения, уже в 2000 г. реформа пенсионного обеспечения снова стала предметом обсуждения на правительственном уровне. Ее старт был намечен на 2002 г.

Подводя итоги, можно выделить, по крайней мере, четыре основные группы причин критической ситуации, возникшей в области пенсионного обеспечения, которые в принципе заставили говорить о необходимости пенсионной реформы.

Первая группа имеет демографический характер и связана с тенденцией интенсивного старения российского населения. Численность возрастных когорт свыше 60 лет за последние пятьдесят лет практически удвоилась и продолжает расти опережающими темпами по сравнению с другими возрастными группами. Нормальное же функционирование системы, основанной на идее солидарности поколений, возможно лишь при соотношении 10:1 (на одного пенсионера должно приходиться десять плательщиков пенсионных взносов). В России уже в 1990-е гг. это соотношение (так называемый «коэффициент поддержки», рассчитываемый как отношение числа лиц в возрасте от 20 лет до пенсионного возраста, нормативно установленного в данной стране, к числу лиц старше этого пенсионного возраста) составляло 2,7. Увеличение доли пожилых неизбежно ведет к усилению налоговой нагрузки на работающее население (независимо от того, кто является формальным плательщиком — работник или работодатель). Важно, что наблюдаемый демографический сдвиг долговременная причина непреходящего характера, которая уже действовала на протяжении десятилетий; ее влияние в дальнейшем могло лишь возрастать.[48]

Вторая группа причин также касается соотношения численности плательщиков и получателей, но имеет не демографическую, а экономическую природу. В 1990-е гг. наметилась устойчивая тенденция сокращения численности занятого населения и особенно той его части, которая занята в общественном производстве и является плательщиком взносов в Пенсионный фонд. Тем самым, сдвиги на рынке труда существенно усугубили влияние демографических факторов. Хотя эта причина возникла именно в период экономической трансформации, для рыночной экономики ее также нельзя считать кратковременной.

В рамках пенсионной системы распределительного типа это объективно вынуждает поддерживать очень высокий уровень тарифов взносов в Пенсионный фонд, в середине 1990-х гг. его значение достигало 29% от фонда оплаты труда. Столь высокий тариф отчислений наряду с прочими налогами и обязательными взносами во внебюджетные фонды имел своим негативным следствием ярко выраженную тенденцию к уклонению плательщиков от уплаты налогов и обязательных отчислений.[49]

Наибольшие масштабы процесс «бегства от налогов» приобрел в негосударственном секторе экономики.

Третья группа причин связана с относительно низким пенсионным возрастом и широким распространением системы досрочного выхода на пенсию, что в среднем снижало общий возраст на 3–5 лет. Это правовая и институциональная причина, которую, казалось бы, можно устранить законодательным путем. Однако, как показывает мировой опыт, изменение пенсионного возраста относится к числу наиболее чувствительных для населения вопросов и встречает серьезное общественное противодействие. Последующие события в России лишь подтвердили этот факт.

Четвертая группа причин — финансово-экономические: рост задолженности предприятий по заработной плате из-за отсутствия прямого финансирования из бюджетов разных уровней и рост объемов невыплаченной заработной платы; значительное расширение масштабов натурального (бартерного) обмена между товаропроизводителями; широкомасштабное использование денежных наличных средств в экономической деятельности; использование предприятиями специальных ссудных счетов; применение и натуральных форм оплаты труда и пр. Эти практики были характерны для первого этапа экономической трансформации и, как представлялось, носили временный характер. Между тем многие из них в модифицированном виде сохраняются и сегодня. Неформальная экономика в России не сокращается, а «творчески» приспосабливается к меняющимся социально-экономическим условиям.

2.2. Современный этап реализации пенсионной реформы

С 1 января 2002 г. пенсионная система России действует в новых институциональных рамках, заданных следующими законами:

• ФЗ «Об обязательном пенсионном страховании в РФ»[50] (167-ФЗ от 15.12.2001);

• ФЗ «О трудовых пенсиях в Российской Федерации»[51] (173-ФЗ от 17.12.2001);

• ФЗ «О государственном пенсионном обеспечении в РФ»[52] (166-ФЗ от 15.12.2001);

• ФЗ «Об инвестировании средств для финансирования накопительной части трудовой пенсии в РФ»[53] (111-ФЗ от 24.07.2002);

• ФЗ «О дополнительных страховых взносах на накопительную часть трудовой пенсии и государственной поддержке формирования пенсионных накоплений»[54] (56-ФЗ от 30.04.2008);

Эти законы устанавливают круг участников российской пенсионной системы, порядок формирования пенсионных прав и величину тарифов, виды, основания и размер пенсии, а также источники их финансирования.

Основными участниками пенсионной системы в соответствии с действующим с 2002 г. пенсионным законодательством выступают: работники, работодатели, государство, Пенсионный фонд России (ПФ), негосударственные пенсионные фонды (НПФ).

В соответствии с Законом о трудовых пенсиях трудовая пенсия работника складывается из трех частей: базовой, страховой (условно-накопительной) и накопительной.

Базовая часть пенсии устанавливается в фиксированном размере (450 руб.), дифференцированном по возрасту (900 руб. для лиц старше 80 лет), степени утраты трудоспособности (от 225 до 900 руб.), количеству иждивенцев.

Страховая часть зависит от суммы уплаченных взносов (в числителе) и ожидаемого периода выплаты пенсии (в знаменателе). Страховая и базовая часть в сумме не должны быть ниже 660 руб.[55]

Основания для назначения страховой пенсии — возраст (остался неизменным — 60 лет для мужчин и 55 лет для женщин), наступление инвалидности или потеря кормильца. Пенсии за выслугу лет учитываются теперь в группе пенсий по старости. Существенно сокращены требования к стажу для назначения пенсии по старости: минимальный период страхового стажа ограничен 5 годами.

Учет ранее заработанных пенсионных прав производится по нормам ранее действовавшего законодательства с учетом ограничения на заработки в размере 1,2 по отношению к средней в экономике зарплате. Поскольку в новом законодательстве отсутствуют прямые ограничения на размер трудовой пенсии (кроме опосредованного влияния на нее регрессивной шкалы пенсионных отчислений), по мере увеличения в объеме пенсионного капитала прав, приобретенных в новой системе, дифференциация страховых частей пенсии будет расти. Для тех, кто уже получал пенсию на момент начала реформы, установлено, что после перерасчета размер пенсии не может быть ниже ранее назначенного.

Накопительная часть определяется делением суммы отчислений и инвестиционного дохода на ожидаемый период выплаты пенсии, однако точный механизм определения и выплаты накопительной части пенсии детально не прописан. Учитывая то, что в законе выплата накопительных пенсий планировалась только с 2012 г. (а затем этот срок был передвинут на 2022 г.[56] ), Правительство полагало, что у него есть определенный временной резерв для принятия решения по данному вопросу.

Введение накопительного элемента сопровождалось рядом административных проблем, ставших предметом дискуссии первой половины 2002 г.

Во-первых, дифференциация пенсионных тарифов (по году рождения и заработной плате), направляемых в систему страховых и накопительных счетов, привела к увеличению транзакционных издержек для работодателей.

Во-вторых, распространение охвата пенсионной системой на малые предприятия и самозанятых привела к увеличению налогового бремени, ложащегося на последних.

Несмотря на то, что средства в накопительную систему уже начали поступать в 2002 г., институциональное устройство накопительного элемента было неочевидно. В окончательной редакции закона об инвестировании разрешен переход как в систему, созданную с участием негосударственных пенсионных фондов (далее по тексту НПФ), так и обратно, а все нормы, регулирующие участие НПФ в системе обязательных накоплений, вынесены в Закон «О внесении изменений и дополнений в Федеральный Закон «О негосударственных пенсионных фондах».[57]

Обратимся к анализу ситуации в пенсионной сфере в 2002–2008 гг., для удобства разобьем хронологию на два периода: 2002-2004 гг. и 2004-2008 гг. в начале рассмотрим первый период.

Общая концепция пенсионной системы предусматривает существование двух принципиальных категорий населения — участников пенсионной системы: «пенсионеры» (пенсионеры всех видов и категорий, включая работающих) — реципиенты Пенсионного Фонда и «застрахованные» (занятое население в трудоспособном возрасте) — контрибъюторы Пенсионного Фонда. За пределами системы оказывается группа населения, которая не относится к названным выше: это не- пенсионеры и не- застрахованные (т.е. не пенсионеры, которые могут быть неактивными, безработными и т.д.).

В 2002–2004 гг. численность пенсионеров с незначительными колебаниями превышала 38 млн. человек (см. приложение - Табл. 1)[58] и в 2004 г. составляла более четверти населения страны — 26,5%. В структуре пенсионеров абсолютно большую часть (около 95%) составляют лица, получающие трудовые пенсии и, в основном, пенсии по старости, — их доля составляет около 80% среди получателей трудовых пенсий (см. приложение - Табл. 2)[59] . Получатели пенсий по государственному пенсионному обеспечению составляют чуть менее 2 млн. человек или 5% от общего числа пенсионеров.[60]

Специфической российской проблемой в социальной сфере вообще и пенсионной, в частности, является значительная доля инвалидов, численность которых в настоящее время приближается к 11 млн. человек, что составляет 7,3% от всего населения страны и почти 30% от общего числа получателей пенсий.[61]

Другой особенностью российского пенсионного и трудового законодательства является возможность совмещения получения пенсий и продолжения работы. Каждый пятый российский пенсионер является работающим пенсионером. Общая их численность составляет почти 8 млн. человек.[62]

Для российской пенсионной системы принципиальным является вопрос о фактическом возрасте выхода на пенсию и о масштабном распространении досрочного выхода на пенсию. Согласно данных выборочных социологических обследований, средний возраст оформления пенсии — 53,1 лет. Мужчины оформляют пенсию в среднем в 54,5 лет, а женщины в 52,6 лет. Фактический возраст выхода на пенсию, следовательно, почти на 2,5 года ниже общего у женщин и на 5,5 лет у мужчин.[63]

В соответствии со статьей 7 ФЗ № 167 «Об обязательном пенсионном страховании в РФ»[64] застрахованными лицами являются граждане РФ, а также постоянно или временно проживающие на территории РФ иностранные граждане и лица без гражданства:

• работающие по трудовому договору или по договору гражданско-правового характера, предметом которого являются выполнение работ и оказание услуг, а также по авторскому и лицензионному договору;

• самостоятельно обеспечивающие себя работой (индивидуальные предприниматели, частные детективы, занимающиеся частной практикой нотариусы, адвокаты);

• являющиеся членами крестьянских (фермерских) хозяйств и некоторые другие.

К другим относятся:

• работающие за пределами территории Российской Федерации в случае уплаты страховых взносов в соответствии со статьей 29 настоящего Федерального закона, если иное не предусмотрено международным договором Российской Федерации;

• являющиеся членами родовых, семейных общин малочисленных народов Севера, занимающихся традиционными отраслями хозяйствования;

• иные категории граждан, у которых отношения по обязательному пенсионному страхованию возникают в соответствии с настоящим Федеральным законом.

Практически это означает, что под действие пенсионного страхования попадает все занятое население, включая как регулярно занятых, так и самозанятых, за исключением занятых в силовых ведомствах. Точная численность этой категории населения фиксируется в системе персонифицированного учета (далее по тексту - СПУ), однако эти данные, как уже отмечалось, доступны для использования только ПФ.

По косвенной оценке, основанной на данных Росстата и ПФ РФ, в 2004 г. общая численность застрахованных составляет 53 277 тыс. человек (см. приложение - Табл. 3).

СПУ предусматривает обязательное открытие индивидуального счета каждого застрахованного лица с фиксацией всех предусмотренных законом страховых взносов работника, а также выдачу каждому застрахованному пенсионного удостоверения застрахованного лица. СПУ является необходимым административным элементом пенсионного страхования, и ее формирование заняло несколько лет. В итоге в стране была создана единая уникальная система, которая в принципе должна была охватить все население, занятое по трудовым договорам и договорам гражданско-правового характера.

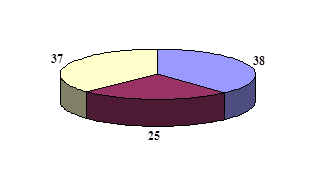

Другая проблема связана с широким распространением на российском рынке труда феномена неформальной занятости. В условиях пенсионной системы смешанного типа, которая включает как страховой, так и накопительный элементы, неформальная занятость, при которой делаются пенсионные отчисления в обе подсистемы, приобретает особое значение. Для ПФ неформальная занятость означает сужение доходной базы, а для населения любые неформальные отношения в части уплаты обязательных пенсионных отчислений ведут к более низкому размеру будущей пенсии, если взять всех не- пенсионеров — трудоспособных и пенсионных возрастов — за 100%, то совсем не платят ЕСН (по причине занятости в армии, МВД и пр., или нелегальной занятости) 32%, платят его хотя бы с части своей зарплаты — 27% и, наконец, скорее всего, уплачивают налог со всего заработка — 41%. Основной контингент плательщиков находится при этом в возрастах 40 лет и старше. В целом доля вероятных плательщиков ЕСН составляет 63%, в том числе 38% — тех, кто не имеет устных договоренностей об оплате труда, то есть платят ЕСН в полном объеме (рис. 1).

Рис. 1 Доля вероятных плательщиков ЕСН

и пенсионных взносов среди всех респондентов трудоспособных возрастов, %[65]

Из этого следует, что ожидаемой легализации доходов, в том числе трудовых доходов, в результате одновременного действия таких весомых факторов, как снижение ставки подоходного налога, введение новой пенсионной системы, стимулирующей декларацию доходов как базы формирования будущей пенсии, не произошло, что, разумеется, сказывалось на финансовом состоянии пенсионной системы.

Также следует отметить, что существование значительного по масштабу неформального экономического сектора и уклонение работников от взносов в ПФ снижает финансовую ответственность последнего перед будущими поколениями пенсионеров. Между тем в таких координатах выполнение задачи поддержания размера пенсий на достойном уровне в средне- и долгосрочной перспективе существенно осложняется.

Анализ охвата населения пенсионной реформой будет не полным, если не рассмотреть группу населения, которая не относится ни к застрахованным, ни к пенсионерам. Эта группа лиц представляет особый интерес, поскольку по формальным основаниям они не являются участниками российской пенсионной системы, но вопрос в том, обусловлен ли этот феномен действующим пенсионным законодательством или же отражает неформальные социальные и экономические практики на рынке труда и в прочих экономических сферах.

Формально, т.е. с точки зрения законодательства, в группу «незастрахованные или другие» входят не работавшие учащиеся очной формы, работники силовых ведомств, военнослужащие, а также домохозяйки, длительно занятые в личном подсобном хозяйстве. Как уже упоминалось, реально к ней относятся неформально занятые.

Так, в возрастах до 25 лет в классе «другие» находится 31,4% респондентов, а среди «застрахованных» — 10,6% или в три раза меньше. При этом данная группа более весома в сельских населенных пунктах по сравнению с городскими, 28,1% работает за плату или получает доходы от собственной деятельности, 29% — безработные, домашние хозяйки и занятые в ЛПХ — 20,6%, 17,3% — учащиеся, 1,8% — женщины, находящиеся в отпусках по беременности, родам и уходу за ребенком, 1,5% — длительно или постоянно нетрудоспособные (см. приложение - Табл. 4).[66] Принципиально важным здесь является тот факт, что значительная часть представителей этой группы (чуть менее трети) имеет заработки и тем самым могла бы участвовать в пенсионной системе, однако, как уже отмечалось выше, их занятость имеет неформальный характер и не фиксируется системой персонифицированного учета.

Необходимо отметить, что новая пенсионная система имела своей целью создание страховых механизмов, которые позволили бы усилить ответственность самого работника за свою будущую пенсию и установить связь между ее размером и реальным трудовым вкладом в течение трудовой жизни. Отсутствие такой связи в прежней системе распределительного типа относилось к числу наиболее выраженных ее изъянов.

В ходе пенсионной реформы эта цель во многом была реализована: в 2002–2004 гг. пенсионной системе удалось придать страховой характер, когда доля страховой пенсии составляла более 60% от общего размера и имела тенденцию к росту. Однако события 2005 г. коренным образом изменили это соотношение. Попытка компенсировать экономические потери пенсионеров в связи с монетизацией социальных льгот привели к внеплановой масштабной индексации базовой части пенсии.

Страховая пенсия сократила свою основную долю и, соответственно, утратила свою функцию в пенсионной системе.

План действий Правительства Российской Федерации по реализации в 2006 году положений Программы социально-экономического развития Российской Федерации на среднесрочную перспективу (2006 - 2008 годы), утвержденный распоряжением Правительства Российской Федерации от 19.01.2006 г. № 38-р[67] показал, что необходимо определить механизмы, стимулирующие добровольное участие граждан в формировании накопительной части трудовой пенсии в системе обязательного пенсионного страхования, и регламентирование порядка вступления в такие правоотношения.

В апреле 2008 года такой закон принят, он определяет порядок добровольного вступления в правоотношения по обязательному пенсионному страхованию в целях уплаты дополнительных страховых взносов на накопительную часть трудовой пенсии и устанавливает порядок и условия уплаты дополнительных страховых взносов на накопительную часть трудовой пенсии, взносов работодателя, а также предоставления государственной поддержки формирования пенсионных накоплений.[68]

Цель настоящего Закона - стимулировать формирование пенсионных накоплений и повышение уровня пенсионного обеспечения граждан.

Встала необходимость совершенствования государственного контроля и надзора в сфере инвестирования средств пенсионных накоплений, уточнение прав и обязанностей субъектов отношений по формированию и инвестированию средств пенсионных накоплений, а также предоставление возможности инвестирования средств пенсионных накоплений в ипотечные ценные бумаги, не гарантированные Российской Федерацией.

В рамках ФЗ «Об инвестировании средств для финансирования накопительной части трудовой пенсии в Российской Федерации»[69] необходимо взять направление на реализацию прав застрахованных лиц в системе обязательного пенсионного страхования на получение накопительной части трудовой пенсии, формируемой в негосударственных пенсионных фондах.

2.3. Место Пенсионного фонда Российской Федерации в пенсионной системе

Пенсионный фонд Российской Федерации (ПФР) образован постановлением Верховного Совета Российской Федерации от 22 декабря 1990 года № 442 -1 в целях государственного управления финансами пенсионного обеспечения в стране.[70]

В 2001 году в России была предпринята попытка не только создать в стране понятную и эффективную пенсионную систему, которая впоследствии давала бы определенный инвестиционный ресурс в экономику, но и прежде всего решить главную задачу – увеличить доходы Пенсионного фонда и направить их на повышение пенсий.

При принятии законов, посвященных пенсионной реформе, был определен статус Пенсионного фонда как страховщика по обязательному пенсионному страхованию. При этом Пенсионный фонд является государственным учреждением, средства, находящиеся в его управлении, являются федеральной собственностью.

Пенсионный фонд обеспечивает выполнение следующих основных функций в пенсионной системе:

- сбор и аккумуляция страховых взносов от страхователей в соответствии со страховыми тарифами, принятыми в законодательном порядке;

- финансирование выплаты пенсий;

- контроль за своевременным и полным поступлением в ПФР страховых взносов, за правильным и рациональным расходованием его средств;

- международное сотрудничество по вопросам, относящимся к компетенции ПФР;

-проведение научно-исследовательской работы в области государственного пенсионного страхования.

Пенсионный фонд Российской Федерации осуществляет:

- начисление и сбор штрафов и пени при несвоевременной и неполной уплате страховых взносов страхователями;

- представляет интересы застрахованных лиц перед страхователями;

- подготовку проекта бюджета пенсионной системы, который независим от федерального бюджета, контроль за его использованием и составление отчета об исполнении бюджета пенсионной системы.

ПФР может принимать участие в финансировании программ социальной защиты пожилых и нетрудоспособных граждан.

Средства ПФР направляются на:

- выплату государственных и трудовых пенсий;

- выплату ежемесячных денежных выплат (ЕДВ);

- оказание материальной помощи престарелым и нетрудоспособным гражданам;

- обеспечение деятельности ПФР.

В силу сложившихся объективных причин развития и размещения производства, природно-климатических условий концентрация пенсионеров различна: от 15 до 20% к трудоспособному населению на Севере, до 50- 60% в центральных и южных районах России.[71] В связи с этим Пенсионный фонд осуществляет перераспределение финансовых ресурсов между регионами.

Первоочередной задачей Пенсионного фонда России является обеспечение финансовой стабильности пенсионной системы, создание условий для регулярной выплаты пенсий в установленные сроки и повышение их размеров.

Выплата пенсий осуществляется путем их доставки в форме наличности или путем перевода денежных средств на счета пенсионеров в банках России. Доставкой пенсий занимаются органы федеральной почтовой связи Минсвязи России, отделения Сбербанка России и другие банковские учреждения.

В настоящее время в пенсионной системе Российской Федерации выделяют два типа пенсий, которые можно различать по источнику их финансового обеспечения.

Первый тип пенсий, считающийся основным, - трудовые пенсии. Указанные пенсии получают большинство пенсионеров в нашей стране. Основным источником выплаты этих пенсий являются средства, формируемые за счет страховых взносов.

Данные пенсии устанавливаются в соответствии с Федеральным законом «О трудовых пенсиях в Российской Федерации» от 20 декабря 2001г. №173-ФЗ.[72] Пятая статья данного закона определяет виды трудовых пенсий:

- трудовая пенсия по старости;

- трудовая пенсия по инвалидности;

- трудовая пенсия по случаю потери кормильца.

Рассмотрим основные понятия данных видов пенсий.

Право на трудовую пенсию по старости имеют мужчины, достигшие возраста 60 лет, и женщины, достигшие возраста 55 лет. Трудовая пенсия по старости назначается при наличии не менее пяти лет страхового стажа. Размер трудовой пенсии по старости определяется по формуле:

П= БЧ+СЧ+НЧ, где

П- размер трудовой пенсии по старости;

БЧ- базовая часть трудовой пенсии по старости;

СЧ- страховая часть;

НЧ- накопительная часть.

Трудовая пенсия по инвалидности устанавливается в случае наступления инвалидности при наличии ограничения способности к трудовой деятельности III, II или I степени, определяемой по медицинским показаниям. Размер трудовой пенсии по инвалидности определяется по формуле: П= БЧ+СЧ+НЧ, где

П- размер трудовой пенсии по инвалидности;

БЧ- базовая часть трудовой пенсии по инвалидности;

СЧ- страховая часть;

НЧ- накопительная часть.

Право на трудовую пенсию по случаю потери кормильца имеют нетрудоспособные члены семьи умершего кормильца, состоявшие на его иждивении. Одному из родителей, супругу или другим членам семьи, данный вид пенсии назначается независимо от того, состояли они или нет на иждивении умершего кормильца. Семья безвестно отсутствующего кормильца приравнивается к семье умершего кормильца, если безвестное отсутствие кормильца удостоверено в установленном порядке. Размер трудовой пенсии по случаю потери кормильца определяется по формуле: П=БЧ+СЧ, где

П- размер трудовой пенсии по случаю потери кормильца;

БЧ- базовая часть трудовой пенсии по СПК;

СЧ- страховая часть.

Второй тип пенсий – пенсии по государственному пенсионному обеспечению. Эти пенсии выплачиваются за счет средств федерального бюджета. Пенсии по государственному пенсионному обеспечению представляются вне системы обязательного пенсионного страхования. Право на эти пенсии возникает не от того, что в период работы или другой деятельности специально на цели пенсионного обеспечения за соответствующего гражданина отчислялись обязательные страховые взносы (единый социальный взнос), а в силу других обстоятельств, определенных в Федеральном законе «О государственных пенсиях в Российской Федерации» от 15 декабря 2001 г. №166-ФЗ.[73]

Руководство ПФ РФ осуществляется правлением ПФ РФ и его постоянно действующим исполнительным органом – исполнительной дирекцией. В состав правления ПФ РФ входят по должности председатель, первый заместитель, заместители председателя правления и исполнительный директор ПФ РФ, а также управляющие отделений ПФ РФ.