| Похожие рефераты | Скачать .docx |

Курсовая работа: Ринок цінних паперів

Зміст

ВСТУП

РОЗДІЛ 1. ЕКОНОМІЧНА СУТНІСТЬ РИНКУ ЦІННИХ ПАПЕРІВ

1.1 Виникнення ринку цінних паперів та його види

1.2 Інфраструктура ринку цінних паперів

1.3 Законодавче регулювання ринку цінних паперів

РОЗДІЛ 2. АНАЛІЗ РИНКУ ЦІННИХ ПАПЕРІВ ЗА 2005-2009 РОКИ

2.1 Сучасний стан ринку цінних паперів в Україні

2.2 Аналіз емісії, обігу, розміщення державних цінних паперів протягом 2005-2009 років

2.3 Аналіз регулювання ринків цінних паперів зарубіжних країн

РОЗДІЛ 3. ШЛЯХИ ВДОСКОНАЛЕННЯ РЕГУЛЮВАННЯ РИНКУ ЦІННИХ ПАПЕРІВ В УКРАЇНІ

ВИСНОВКИ

СПИСОК ВИКОРИСТАНИХ ДЖЕРЕЛ

ДОДАТКИ

ВСТУП

Як відомо, ринок у найпростішому розумінні – це система економічних відносин з приводу купівлі - продажу товарів. Він представляє сукупність товарного і грошового обігу.

У функціональному розумінні сучасний ринок – поняття більш глибоке, комплексне і представляє систему ринків, серед яких надзвичайно важлива роль належить ринку цінних паперів.

Ринок цінних паперів - це частина ринку капіталів, де здійснюються емісія, купівля і продаж цінних паперів.

Ринок цінних паперів є абстрактне поняття, що служить для позначення сукупності дій і механізмів, що роблять можливими торгівлю цінними паперами.

Актуальність теми: актуальнысть теми даної курсової роботи пов’язана зі значенням ринку цінних паперів та його розвитку. Адже існування та стабільність даного ринку відіграють значну роль у розвитку фінансового ринку, який у свою чергу є ключовим гвинтиком у механізмі усієї економіки.

Об’єкт дослідження: ринок цінних паперів України, відносини держави з ринком цінних паперів з приводу регулювання його діяльності.

Предмет дослідження: регулювання ринку цінних паперів України, оптимізація методів регулювання.

Мета дослідження: метою курсової роботи є дослідження структури та інфраструктури ринку цінних паперів, визначення його особливостей, методи регулювання ринку цінних паперів та інструментарії впливу. В основному буде розглянуто інфраструктуру та методи регулювання саме ринку цінних паперів України, проте для порівняння будуть наведені примірники ринків цінних паперів і зарубіжних країн.

Завдання роботи: розкриття таких питань,як проблематика регулювання ринку цінних паперів в Україні, особливості його побудови, тобто його інфраструктура, проблеми та перспективи розвитку регулювання ринку цінних паперів в Україні.

Методами, які застосовані в даній роботі є метод аналізу, статистичний, графічний та табличний.

Дана курсова робота містить у своєму складі 43 сторінКИ, 3 малюнки і 1 таблицю.

РОЗДІЛ 1. ЕКОНОМІЧНА СУТНІСТЬ РИНКУ ЦІННИХ ПАПЕРІВ

1.1 Виникнення ринку цінних паперів та його види

Попередниками сучасних фондових ринків були середньовічні вексельні ярмарки і постійні вексельні ринки, що час від часу виникали і зникали в XIII—XIV ст. З торгівлею векселями пов'язана поява перших професійних учасників ринку цінних паперів і перших бірж, на яких здійснювалися операції і з товарами, і з векселями. Першими біржами, на яких проводилися операції з цінними паперами, вважаються створені в XVI ст. установи в Антверпені (1531 р.) і Ліоні. Через різні обставини ці біржі припинили існування в другій половині XVI ст.

Проте фондовий ринок в сучасному розумінні зародився лише в кінці XVI ст. у зв'язку з посиленням емісійної активності держав і появою акціонерних компаній.

Першими акціонерними товариствами традиційно вважаються створені в XVI — XVII ст. у Англії Московська, Левантська, Балтійська, Ост-індська компанії, а також Голландська Ост-індська Об'єднана компанія . Акції торгових компаній незабаром після їх створення стали об'єктом операцій купівлі-продажу як в Англії, так і в Голландії.

З 1600 по 1657 рр. англійська Ост-індська компанія діяла на основі системи постійно поновлюваного капіталу. Паї учасників поверталися їм після кожного плавання (експедиції). Лише у 1657 р. статут компанії був змінений таким чином, що вона перетворилася на акціонерне товариство в сучасному розумінні. Компанія дійшла до виплати дивідендів, а не до розділу валового прибутку. Істотно спростився і вихід з компанії.

У Голландській Ост-індській компанії протягом 40 років дивіденди по акціях дуже рідко виплачувалися грошима — в основному товаром (спеціями). Лише з 1644 р. компанія розпочала виплати дивідендів виключно в грошовій формі. Впродовж 200 років свого існування компанія регулярно виплачувала дивіденди, середньорічна ставка яких дорівнювала 18% від номіналу.

Проте аж до XIX ст. акціонерні товариства залишалися рідкістю і їх цінні папери забезпечували незначну частку фондового обороту. Велика частина операцій з цінними паперами припадала на державні цінні папери — саме торгівля державними борговими зобов'язаннями сприяла виникненню сучасних фондових бірж і інвестиційних інститутів.

Найстарішою фондовою біржею з тих, що збереглися до теперішнього часу вважається Амстердамська біржа, яка була заснована в 1611 р. Амстердамська біржа аж до 1913 р. була біржею універсальною, такою, що здійснювала торгівлю як різними товарами, так і цінними паперами. Саме тут пройшли іспити всі методи торгівлі цінними паперами, що існують і понині, — термінові операції, зокрема операції з премією (опціони), репортні і депортні операції, маржеві операції і ін.

Техніка торгівлі цінними паперами спочатку була аналогічній техніці біржової торгівлі товарами, але поступово виробилися специфічні норми поведінки. За свідченням сучасників, особливі труднощі виникли в 1621 році при виході указу, який забороняв "лихословити і вживати образливі вирази". Тодішнім торгівцям важко було щось продати без «кріпкого слова».

У перші роки допуск на біржу був вільний і будь-який її відвідувач мав право укласти операцію з ким завгодно. Укладення договору завершувалося обов'язковим рукостисканням, що входило в правила торгівлі. Що стосується акцій, то регулярні торги впродовж тривалого часу забезпечували лише акції Об'єднаної Ост-індської компанії — першої акціонерної компанії в Нідерландах. До числа інших фондових цінностей входили облігації уряду Голландії, адміністрації Амстердама і деяких інших голландських міст.

Другою акціонерною компанією, чиї акції почали звертатися на Амстердамській біржі, стала Вест-індська компанія. У XVIII ст. серед емітентів з'явилися англійські компанії - Ост-індська, Компанія Південного Моря, Банк Англії, уряди європейських держав. У 1747р. на Амстердамській біржі котирувалися 44 види цінних паперів.

Другим за часом виникнення фондовим ринком в світі є ринок Великобританії. Саме на території Англії з'явилася перша спеціалізована фондова біржа, коли в 1773 р. лондонські брокери, що здійснювали операції з різними фінансовими інструментами в кав'ярні Джонатана в Сіті, в районі Королівської біржі (Royal Exchange) і вулиці Треднідл, орендували для своїх зустрічей спеціальне приміщення, вперше назване фондовою біржею, — Stock Exchange. Членство на біржі, як і в Амстердамі, спочатку не було обмежено — будь-який охочий міг взяти участь в торгах, заплативши за це 6 пенсів в день.

Фондові біржі виникли також в Ліверпулі (спеціалізація на акціях страхових компаній і американських емітентів), Манчестері (акції залізниці і текстильних підприємств), Глазго (акції суднобудування і металургії), Кардифі (акції добувної промисловості), проте центральне місце на фондовому ринку зайняв Лондон. А на початку XIX ст. світовим фінансовим центром вважався саме він.

Аж до середини позаминулого століття основними видами цінних паперів на Лондонській фондовій біржі були державні облігації, оскільки в Англії, протягом тривалого часу (з 1720 р. до середини XIX ст.), існувало законодавче обмеження на створення акціонерних товариств. Це було пов’язано з наступними обставинами.

Переваги акціонерної форми власності, продемонстровані Ост-індськимі компаніями , сприяли поголовному захопленню створенням акціонерних товариств на початку XVIII ст. Свого апогею "засновницька лихоманка" досягла в другому десятилітті, коли виникли англійська Компанія Південного Моря (1711 р.) і французька Компанія "Міссісіпі" (1717 р.), що незабаром збанкротували.

Після краху Компанії Південного Моря в Англії в 1720 р. був ухвалений закон (Bubble Act), згідно якому статус "обмеженої відповідальності" ( limited liability) можна було отримати лише на підставі спеціального акту парламенту.

Історія Компанії Південного Моря давно стала хрестоматійною. У всі підручники, в яких є правові питання, пов'язані з діяльністю компаній, увійшло таке поняття, як "Міхур Південного Морея" (South Sea Bubble) — приклад випуску незабезпечених акцій або створення фінансової піраміди.

З 1708 до 1826 р. тільки Банк Англії мав привілей бути акціонерним товариством, решта всіх банків могла діяти як індивідуальні підприємства або товариства. Ці заборони, які перешкоджали появі акцій на ринку цінних паперів, остаточно були скасовані лише на початку другої половини XIX ст., після чого акціонерна компанія стала переважаючою формою організації великого бізнесу і одночасно зросла роль фондової біржі як спеціалізованого ринку акцій.

У Франції попередниками сучасних фахівців з цінних паперів були середньовічні міняйла. Ще в 1304 р. король Филип IV Красивий спеціальним указом ввів професію міняйла (Courratier de Change; пізніше ця назва скоротилася до Courtier). З 1639 р. ці фахівці почали іменуватися агентами по обміну (agents de change).

У 1724 р. спеціально для здійснення операцій між торговими посередниками було побудовано будівлю, де здійснювали операції агентами по обміну. Втім, їх діяльність мало відповідала сучасним принципам біржової торгівлі: були відсутні механізм явного оголошення цін і процедура біржової торгівлі. Лише у 1777 р. для агентів по обміну був виділений спеціальний майданчик для торгівлі цінними паперами і введено правило відкритого оголошення ціни.

У 1801 р. Наполеон видав указ про будівництво спеціальної будівлі - Паризької фондової біржі, яка була завершена аж в 1826 р.

Основними цінними паперами, з якими працювали агенти по обміну в XVIII ст., були векселі, а не акції або облігації. Проте вже до 1840 р. на Паризькій фондовій біржі мали котирування приблизно 130 боргових і пайових цінних паперів.

Аналогічну еволюцію зазнали фондові біржі на американському континенті. Перша фондова біржа в Америці виникла в 1791 р. у Філадельфії. У 1792 р. двадцять чотири нью-йоркських брокери, що працювали з фінансовими інструментами і укладали операції, як і їх лондонські колеги, в кав'ярнях (найвідоміша — кав'ярня "Тонтін"), підписали "угоду під платаном" (Buttonwood Agreement) про створення Нью-йоркської фондової біржі. Основними положеннями цієї угоди став вивід операцій тільки між членами фондової біржі і фіксований розмір комісійних (останнє положення було скасоване лише в 1975 р.).

Як і в Лондоні, спочатку основними об'єктами торгівлі на Нью-йоркській фондовій біржі були боргові зобов'язання держави, і лише після закінчення громадянської війни Півночі і Півдня акції зайняли головне місце.

Мабуть, жодна інша установа не привертала до себе стільки уваги учених, журналістів і письменників, як Нью-йоркська фондова біржа. Це пов'язано з тією величезною роллю, яку вона зіграла в другій половині XIX, — початку XX ст. в розвитку американського капіталізму. Саме тут створювалися імперії фінансових магнатів минулого — Вандербільта, Моргана, Гаррімана, Рокфеллера — імперії, частина яких існує і понині. Дозволяючи сколотити фантастичні капітали окремим індивідуумам, біржа виконувала також найважливішу макроекономічну роль, стаючи одним з ключових елементів інвестиційного механізму. Створення залізничної мережі в США в XIX ст., наприклад, нерозривно пов'язано з Нью-йоркською біржею.

В Україні ринок цінних паперів перебуває на стадії свого становлення. З січня 1992 року працює Українська фондова біржа (УФБ) з Центральним депозитарієм цінних паперів, мережею філій та брокерських контор по всій території України. З грудня 1993 року на біржі введена в дію система електронного обігу цінних папері, яка не виключає можливості котирування матеріалізованих цінних паперів. Зростає кількість позабіржових фінансових посередників, торговців цінними паперами, інвестиційних фондів і компаній. Збільшується число емітентів, які зареєстрували випуск своїх цінних паперів у Міністерстві фінансів України, невпинно зростає загальний обсяг їх емісії.

В квітні 1994 року Кабінет Міністрів України затвердив «Концепцію функціонування і розвитку фондового ринку в Україні». Указом Президента України від 25 травня 1994 року «Про електронний обіг цінних паперів і Національний депозитарій» законодавчо закріплене переміщення фінансових активів у дематеріалізованій формі та створення всеукраїнського Національного депозитарію на базі Центрального депозитарію цінних паперів УФБ.

Отже,що таке взагалі РЦП?

Це частина ринку капіталів, де здійснюються емісія, купівля і продаж цінних паперів.

Фондовий ринок є абстрактне поняття, що служить для позначення сукупності дій і механізмів, що роблять можливими торгівлю цінними паперами. Його не слід плутати з поняттям фондова біржа - організацію, яка надає можливість для здійснення торгових операцій і зведення разом покупців і продавців цінних паперів.

Розрізняють такі РЦП:

· за сферою поширення - світові, національні, регіональні та місцеві;

· за стадією обігу - первинний (первинні угоди купівлі-продажу тільки-що випущених ЦП) і вторинний (подальший обіг ЦП);

· за формою організації вторинного ринку – біржовий і позабіржовий (вуличний);

· за емітентами - ринок корпоративних ЦП, випущених юридичними особами; ринок муніципальних ЦП, випущених органами місцевого самоврядування; ринок державних ЦП, випущених державою.

Для того, щоб фондовий ринок виконував покладені на нього функції, необхідно створити відповідну структуру учасників і регулюючих органів.

Учасників фондового ринку можна класифікувати:

· за юридичним статусом;

· за міжнародним статусом;

· за виконуваними функціями.

Зазвичай, безпосередніми учасниками фондового ринку слугують: органи державного регулювання, емітенти фондового ринку, інститути інфраструктури ринку, інвестори та фінансові інститути (рис.1.1).

акціонерний цінний папір емісія

Рис.1.1 Структура учасників фондового ринку України

1.2 Інфраструктура ринку цінних паперів

Інфраструктуру фондового ринку утворюють інститути, які забезпечують функціонування ринку, створюють необхідні умови для обігу цінних паперів на біржовому чи позабіржовому ринках, сприяють укладанню угод щодо цінних паперів між учасниками ринку.

Інфраструктура ринку цінних паперів:

· Регулятивна — система регулювання ринку цінних паперів, що включає систему правил поведінки учасників ринку і систему методів впорядкування укладених угод;

· Функціональна — система торгівлі цінними паперами (посередники, фондові магазини, фондові біржі, організований та неорганізований позабіржовий ринок, аукціони з продажу цінних паперів), яка забезпечує процес укладання угод з цінними паперами;

· Технічна — система розрахунків з укладання угод, збереження і обліку цінних паперів, що включає депозитарну діяльність (збереження цінних паперів, облік прав на цінні папери); діяльність з ведення та збереження реєстру власників цінних паперів; розрахунково-клірингова діяльність.

· Інформаційна — включає інформаційну систему (збір, обробку інформації про емітентів, новий випуск, ціни і місця торгівлі цінними паперами) і систему зв'язку (об'єднує засоби зв'язку учасників ринку цінних паперів).

Регулятивна інфраструктура фондового ринку є системою регулювання ринку цінних паперів, що охоплює:

· регулятивні органи (державні органи та саморегульовані організації);

· регулятивні функції і процедури (законодавчі, реєстраційні,ліцензійні та наглядові);

· законодавчу інфраструктуру ринку цінних паперів;

· етику фондового ринку (правила ведення чесного та справедливого бізнесу, які затверджуються саморегульованими організаціями);

· традиції та звичаї.

Інфраструктуру фондового ринку утворюють інститути, які забезпечують функціонування ринку, створюють необхідні умови для обігу цінних паперів на біржовому чи позабіржовому ринках, сприяють укладанню угод щодо цінних паперів між учасниками ринку. Залежно від стадії обігу цінних паперів розрізняють первинний та вторинний ринок. Первинний ринок цінних паперів – це ринок, на якому розміщуються вперше випущені цінні папери, відбувається мобілізація капіталів корпораціями, товариствами, підприємствами і запозичення коштів ними та державою. Розміщення цінних паперів на ринку може здійснюватися:

· безпосередньо їх емітентом;

· через посередників;

· на аукціонах.

Розміщення цінних паперів на ринку безпосередньо емітентом (прямий продаж) відбувається дуже рідко і головним чином тоді, коли емітент не тільки добре відомий, а й має зв’язки з можливими покупцями. Зокрема, прямий продаж набув поширення на ринку корпоративних облігацій у вигляді продажу їх безпосередньо інституційним інвесторам без публічного оголошення та відкритої передплати, а також без попередньої купівлі облігацій інвестиційним дилером. Прямий продаж дає можливість корпораціям уникнути витрат, пов’язаних із складною процедурою публічних випусків та оплатою послуг дилерів, і крім того, уникнути розголошення. Найпоширеніший спосіб розміщення цінних паперів – через посередників, інвестиційних дилерів, що мають великий досвід проведення операцій на ринку. Емітент укладає угоду з інвестиційним дилером на розміщення цінних паперів нового випуску. Спочатку дилер здійснює старанний аналіз передбачуваного випуску з точки зору прибутковості. Відносини між емітентом та дилером можуть будуватися по-різному. Дилер може виступити в ролі покупця цінних паперів з метою їх подальшого перепродажу. Така купівля цінних паперів називається передплатою (андерайтінгом), а сам дилер – передплатником (андерайтером). Іноді дилер бере у емітента опціон, тобто право купити випуск. Таке право він реалізує, якщо тільки знайде покупців. Дилер може виступати у ролі агента емітента – брокера. У цьому випадку він бере цінні папери на комісію та намагається по можливості продати їх.

Розміщення цінних паперів може відбуватися публічно чи приватно. Розміщення цінних паперів може здійснюватися за допомогою аукціонів.

Вторинний ринок цінних паперів – це ринок, де продаються та купуються раніше випущені цінні папери, відбувається зміна їх власників. З точки зору організації вторинний ринок поділяється на позабіржовий (вуличний) та біржовий. Історично позабіржовий ринок передує біржовому. У країнах з ринковою економікою біржі природно виростали із вуличного ринку в міру того, як збільшувалися масштаби фондових операцій, множилися емітенти цінних паперів, вдосконалювалася техніка брокерської справи.

На позабіржовому ринку знаходяться в обігу цінні папери новостворених, маловідомих, невеликих компаній, які не отримали допуску до операцій на фондовій біржі. Проте на цьому ринку можна зустріти й цінні папери відомих великих компаній, які з тієї чи іншої причини віддають перевагу позабіржовому ринку. Позабіржовий ринок є мережею брокерських та дилерських фірм, які часто є членами біржі і пов’язані між собою та з найбільшими інституційними інвесторами телефоном, телетайпом та телексом.

Також РЦП поділяється на такі ринки:

· Ринок інструментів власності - сегмент фінансового ринку, на якому емітенти корпоративних прав залучають фінансові ресурси в обмін на ці права і на якому надалі відбувається їхній обіг (купівля-продаж).

· Ринок інструментів позики - сегмент ринку позикових капіталів, на якому залучення коштів здійснюють шляхом випуску та розміщення інструментів позики.

· Ринок похідних цінних паперів(ринок деривативів) - частина ринку цінних паперів, на якому здійснюють операції з купівлі-продажу похідних цінних паперів

1.3 Законодавче регулювання ринку цінних паперів

Україна вступила на шлях побудови фондового ринку у той час, коли у світовій практиці сформувалися принципи та механізми державного й наддержавного регулювання фінансових ринків. Це дає нашій країні змогу не повторювати помилок, що припускалися інші держави, а створити оптимальний механізм функціонування фондового ринку, спираючись на міжнародний досвід та національні особливості.

Питання державного регулювання фондового ринку в Україні знайшли широке відображення у вітчизняній науковій літературі. Серед авторів, що фокусували свою увагу на визначенні принципів, методів та механізмів державного регулювання роботи фондового ринку, можна зазначити І.Г. Андрущенко, С.І. Анохіна, Н.В. Благу, М.С. Гончара, О.М. Іваницьку, О.Н. Мозгового, Р.І. Шаравару та інших. У цих роботах підкреслюється важливість державного регулювання ринку цінних паперів. Дуже рідко зустрічається протилежна точка зору, коли автори пов’язують можливість розвитку фінансового ринку лише за умов “відсутності державного регулювання операцій з цінними паперами”

Головним аргументом на користь державного регулювання фондового ринку у розвинених країнах є необхідність оперативного вирішення проблем, передусім у випадках, коли діяльність учасників цього ринку не забезпечує надходження у необхідних обсягах фінансових ресурсів до ділових одиниць. Розумне поєднання ринкових і державних регуляторів дає можливість реалізувати цілі розвитку фондового ринку України, недостатній розвиток якого гальмує інвестиційні процеси, стримує структурну перебудову вітчизняної економіки, що унеможливлює підвищення її конкурентоспроможності.

Забезпечити становлення фондового ринку, уникнувши хаосу та стихійних руйнівних процесів, що відкидають економіку країни далеко назад, може тільки держава. Саме вона, володіючи чіткою стратегією і програмою реформування та використовуючи весь арсенал, існуючих в її розпорядженні засобів, здатна у найкоротші терміни і з найменшими втратами створити умови для становлення цивілізованого фондового ринку.

Потребу в державному регулюванні економіки обґрунтували класики економічної науки: Дж.С. Мілль, М. Туган-Барановський, Дж. Кейнс, А. Маршал, Дж. Гікс.

Усі провідні школи та напрями економічної думки другої половини XX ст. приділяють значну увагу ролі держави в економічному розвиткові країни та регулюванні фондового ринку. Вагомий внесок у розвиток методів та інструментів державного регулювання фондового ринку зробили Дж. Стігліц, Т. Кембелл, Г. Марковіц, Е. Нікбахт, Р. Тьюлз, Ю. Фама, У. Шарп та ін.

Державне регулювання РЦП – це здійснення державою комплексу заходів щодо упорядкування, контролю та нагляду за ринком цінних паперів.

Державне регулювання РЦП здійснюється з метою:

· реалізації єдиної державної політики у сфер і випуску та обігу ЦП;

· отримання учасниками РЦП інформації про умови випуску та обігу ЦП, результати фінансово-господарської діяльності емітентів;

· гарантування прав власності на ЦП;

· захист прав учасників ФР;

· інтеграція до європейського та світового ФР;

· прийняття актів законодавства з питань діяльності учасників РЦП; контроль за дотриманням емітентами порядку реєстрації випуску ЦП та інформації про випуск ЦП, умов продажу (розміщення) ЦП, передбачених такою інформацією та ін.

Для досягнення мети регулювання державою створюється відповідна структура державного регулювання РЦП та запроваджуються певні його форми.

Державне регулювання РЦП здійснює Державна комісія з цінних паперів та фондового ринку (ДКЦПФР). Інші державні органи здійснюють контроль за діяльністю учасників РЦП в межах своїх повноважень, які призначаються чинним законодавством. Функції інституту-регулятора на біржовому ФР виконує Українська фондова біржа, а на позабіржовому – Українська асоціація торговців цінними паперами.

Державними органами регулювання РЦП є Міністерство фінансів, Національний банк, Фонд державного майна України.

Серед найбільш важливих складових національного законодавства з питань фондового ринку, необхідно назвати такі документи:

· Нормативні акти України, що регулюють діяльність на ринку ЦП.

· Нормативні акти України, що регулюють діяльність акціонерних товариств.

· Нормативні акти України, що регулюють процес підготовки кадрів для роботи на РЦП.

Система правого регулювання дій учасників ринку може здійснюватися:

· державними органами ( державно-правове регулювання);

· окремими інститутами (інституційно-правове регулювання).

Оскільки державно-правове регулювання за своїм характером є, головним чином, загальнообов’язковим, субординаційним та базується на можливості застосування примусу, державні органи, які здійснюють таке регулювання в сфері ФР, повинні дотримуватися в своїй діяльності правила “дозволено лише те, що дозволяється законом”. На відміну від нього, інституційно-правове регулювання за своїм характером є, головним чином, конкретно обов’язковим, значною мірою самоврядним, раціональним, моральним, орієнтованим на ринкову доцільність.

Крім органів державного регулювання на РЦП діють саморегулівні організації (СРО), які добровільно об’єднують професійних учасників РЦП, не мають на меті отримання прибутку і створені для захисту інтересів власників ЦП та інших учасників РЦП.

Однією з самих головних задач СРО в Україні є їх участь не тільки у саморегулюванні дій операторів на РЦП, але і в сприянні становленню самого цього ринку, розробки схеми дієздатної інфрастуктури (щоб знову не повторилася ситуація, коли спочатку впроваджують одні схеми, а життя іде зовсім іншим шляхом).

Другою особливістю СРО в Україні є необхідність їх тісної взаємодії з ДКЦПФР та ФДМ, оскільки приватизація є основним джерелом корпоративних ЦП.

Одне з найважливіших питань будівництва СРО – це кількість СРО, які будуть функціонувати на ФР.

Існує багато принципів правового регулювання ринку цінних паперів, але особливої уваги заслуговують такі:

· принцип законності

Принцип законності складається принаймні з трьох складових частин. Він означає:

(а) необхідність виконання вимог, які прямо викладені в законах або підзаконних актах;

(б) обов'язок не виходити за межі дозволеного, якщо такі межі визначаються законом або підзаконним актом;

(в) право на регулювання за своїм розсудом, якщо закон або підзаконний акт його не обмежують.

· принцип делегування повноважень

тимчасова передача своїх повноважень одними органами державної влади іншим органам державної влади або органам місцевого самоврядування, підприємствам, установам та організаціям.

· принцип раціонального моделювання

процес моделювання складається з двох взаємопов'язаних частин: моделі-відтворення та моделі-уявлення.

· принцип структурної побудови нормативних актів

є необхідною умовою його дієвості, а значить і засобом ефективності та плідності правового регулювання ринкової взаємодії. Закономірність тут існує така: чим виразніша і повніша структура тексту нормативно-правового акту, тим більш зрозумілим будуть його положення, а значить і легше буде дотримуватися такого акту.

· принцип лексичної визначеності правових текстів

тобто це принцип зрозумілого та чіткого вираження думки

Додержання цих принципів сприяє досягненню мети, яка стоїть перед правовим регулюванням ринку цінних паперів у цілому \ і надає змогу, за відсутності певних правових норм і правил не втрачати плідності регулюючих зусиль.

Виділимо такі напрями регулювання фондового ринку:

· забезпечення захисту прав інвесторів, прозорості, справедливості й ефективності фондового ринку; зниження ризиків учасників ринку в операціях з цінними паперами;

· сприяння сумлінній конкуренції, збільшення ринкової капіталізації та економічне зростання держави;

· створення атмосфери довіри як серед учасників фінансових ринків, так і серед потенційних інвесторів;

· створення сприятливих умов і забезпечення однакових можливостей для учасників фондового ринку, що відповідають чітко визначеним критеріям допуску;

· заохочення нових учасників до діяльності на фінансових ринків, оптимізація процедур входження на фінансових ринків;

· сприяння процесам впровадження нових фінансових інструментів;

· реалізація єдиного системного підходу до розвитку законодавства щодо фінансових ринків;

· забезпечення вільного доступу до інформації.

РОЗДІЛ 2. АНАЛІЗ РИНКУ ЦІННИХ ПАПЕРІВ ЗА 2005-2009 РОКИ

2.1 Сучасний стан ринку цінних паперів в Україні

Сьогодні в Україні фондовий ринок все ще перебуває у стадії становлення. У контексті розгляду становлення фондового ринку України впродовж 2005-2009рр., можна зробити висновок про демонстрацію достатньо високих темпів розвитку. Цьому сприяла інфраструктура фондового ринку, яка, незважаючи на складність та суперечність економічних процесів, що активно проходять в Україні, має на сьогодні тенденцію до розвитку та зростання. Однак, як і передбачалося, у зв’язку з поширення світової фінансово-економічної кризи на українському фондовому ринку в 2009 р. відбуваються корекції, які, разом з тим, не могли нівелювати зростання попередніх років. Основним індикатором фондового ринку України є індекс ПФТС, який розраховується щодня за результатами торгів ПФТС на основі середньозваженої ціни по угодах.

Фондова біржа ПФТС, частка якої серед фондових бірж України в 2008 р. склала 90,52%, займає провідну позицію на ринку цінних паперів України. Аналіз індексу ПФТС у динаміці свідчить про неоднозначність темпів його зростання. Так, в 2007 та з березня 2009 рр. мала місце загальна тенденція до збільшення індексу ПФТС. Темп його зростання в жовтні 2009 р. Становив 118% порівняно з початком року. Однак в 2008 р. відбулося різке скорочення темпів зростання індексу ПФТС на 80% порівняно з початком року. Однією з причин такого різкого падіння індексу є макроекономічні процеси. Аналізуючи зміну індексу ПФТС впродовж 2009р., слід відзначити наступні фактори, що спричинили його зниження: скорочення українськими металургійними підприємствами у вересні обсягів виробництва сталі та чавуну на 21,7% та 11,2% відповідно; скорочення Україною у січні-вересні 2009 р. експорту електроенергії на 53,4% в порівнянні з аналогічним періодом 2008 р.; зниження рейтинговим агентством Standard&Poor’s прогнозу рейтингу України з “позитивного” до “стабільного”; підвищення ціни на російський газ для України в 2010 р. До 280 дол. США за 1 тис. куб.м. Основними чинниками, що сприяли зростанню індексу ПФТС впродовж аналізованого періоду, є: зниження ввізного антидемпінгового мита Канадою з 63% до 14,7% для ВАТ “Азовсталь”, до 20,2% – для всіх інших українських виробників металопродукції; підтримка (понад 93%) власниками єврооблігацій НАК “Нафтогаз України” програми обміну цих цінних паперів на нові з погашенням у вересні 2014 р., гарантією уряду та із збільшенням доходності до 9,5%; підвищення міжнародним рейтинговим агентством Fitch статусу Rating Watch по довгострокових рейтингах дефолта емітента НАК “Нафтогаз” в іноземній і національній валюті з “що розвивається” до “позитивний”.

Неоднозначний розвиток впродовж останніх років продемонстрував такий показник фондового ринку як його капіталізація. Так, за лістингом ПФТС ринкова капіталізація українського фондового ринку порівняно з минулим роком збільшилася на 13,4% і склала 205,6 млрд. грн. Зміну обсягів капіталізації фондового ринку України представлено на рисунку 2.1.

Рис. 2.1. Капіталізація фондового ринку України за лістингом ПФТС в 2005-2009 рр.

Незважаючи на зростання обсягу капіталізації фондового ринку в 2009 р., відбулося різке падіння даного показника більш, ніж в 2,5 рази, порівняно з 2007 р.

При дослідженні стану фондового ринку основну увагу приділяють показникам річних обсягів торгів. Динаміка обсягів торгів на фондовому ринку Україні взагалі та на фондовій біржі ПФТС представлено на рисунку 2.2.

Рис. 2.1. Динаміка обсягів торгів на фондовому ринку Україні взагалі та на фондовій біржі ПФТС в 2004-2009 рр.

Однак в умовах відсутності синхронізації темпів економічного зростання, що спостерігається впродовж 2009 р., простежується тенденція до різкого падіння обсягів діяльності на фондовій біржі ПФТС. Що стосується діяльності фондової біржі ПФТС, слід зазначити, що 2009 р. виявився не досить успішним з точки зору динаміки обсягів торгів.

Збільшення обсягів торгів акціями в основному відбулося за рахунок емісійної активності банків, які в кризових умовах вимушені здійснювати рекапіталізацію. В свою чергу, банківськими установами у звітний період не було здійснено жодного випуску облігацій, що стало однією з причин значного зменшення торгів цими фінансовими інструментами в цілому.

2.2 Аналіз емісії, обігу, розміщення державних цінних паперів протягом 2005-2009 років

Емісія (тобто вливання грошових коштів у грошовий потік) цінних паперів вважається безінфляційним засобом подолання бюджетного дефіциту. Держава в особі своїх органів може випускати цінні папери для задоволення потреб у фінансуванні видатків відповідних бюджетів. Тим самим держава як емітент стає суб'єктом ринку цінних паперів і фондового ринку.

Облігація (лат. obligatio — зобов'язання) — це цінний папір, що засвідчує внесення її власником грошових коштів і підтверджує зобов'язання відшкодувати йому номінальну вартість цього цінного паперу в передбачений у ньому строк із виплатою фіксованого процента (якщо інше не передбачене умовами випуску). Облігації всіх видів розповсюджуються серед підприємств і громадян на добровільних засадах. Державними облігаціями є: облігації внутрішніх державних позик (ОВДП) та облігації державних місцевих позик. Рішення про випуск таких облігацій приймають відповідно Кабінет Міністрів та місцеві Ради. Облігації внутрішніх державних і місцевих позик випускаються на пред'явника, тобто вони вільно, через звичайний продаж (придбання) обертаються на ринку цінних паперів.

Казначейські зобов'язання (КЗ) України — це вид цінних паперів на пред'явника, що розміщуються тільки на добровільних [ засадах серед населення. Вони засвідчують внесення їхніми власниками грошових коштів до бюджету і дають право на одержання фінансового доходу.

Казначейські зобов'язання поділяються на: довгострокові (від 5 до 10 років); середньострокові (від 1 до 5 років); короткострокові (до одного року). Рішення про випуск довгострокових і середньострокових казначейських зобов'язань приймає Кабінет Міністрів; короткострокових — Міністерство фінансів. Кошти від реалізації КЗ спрямовуються на покриття поточних видатків Державного бюджету.

Держава як суб'єкт ринку цінних паперів, з одного боку може бути емітентом цінних паперів, з іншого — є суб'єктом правового регулювання їхньої емісії та обігу.

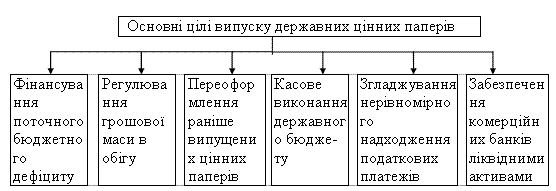

Випускаючи цінні папери, держава дбає про цілу низку цілей, головні з яких показано на рис. 2.2.

Рис. 2.2. Основні цілі випуску державою цінних паперів

Отже,у 2005 році державних цінних паперів (такими називають облігації, казначейські векселі та інші державні зобов'язання ) було випущено на загальну суму 8 035 мільйонів гривень.

У 2006 - 9 548 мільйонів гривень.

У 2007 - 15 200 мільйонів гривень.

У 2008 - 28 134 мільйонів гривень.

У 2009 - 30 086 мільйонів гривень.

Отже, не дуже складно дійти висновку, що обсяг випуску державних цінних паперів постійно зростав прискореними темпами.

Взагалі до кризи 2008 року в Україні відбувалось зростання рівня обігу цінних паперів.

У 2009 році, у після кризовий період, обсяги більш-менш вирівнялись,але не досягли високого рівня. Якщо у минулі роки з урахуванням інфляції обсяги зростали на 8-10 мільйонів гривень за рік, то у 2009 році зросли усього на 2 мільйони гривень.

Таблиця, що показує цінні папери у розрізі секторів економіки представлена у Додатку А.

Головним показником розвитку ринку цінних паперів України, визнаним не тільки в межах нашої держави, але й за кордоном, є індекс ПФТС, що розраховується на базі цін найбільш ліквідних акцій «Ринку котировок» ПФТС, з 1 жовтня 1997 року. Дані ПФТС, яка є кореспондованим членом Світової Федерації Фондових Бірж та членом Міжнародної Асоціації бірж СНД, широко використовуються вітчизняною та міжнародною інвестиційною спільнотою.

Індекс ПФТС стрімко зростав протягом 2005-2007 рр. з 353,0 до 1174 б.п. Протягом 6 місяців (з 26.09.2007 р. по 25.03.2008 р.) він міцно утримувався вище позначки у 1000 пунктів та досяг свого історичного максимуму — 1208,61. З поглибленням світової фінансової кризи у другому-третьому кварталах 2008 р., український фондовий ринок почав втрачати лідируючі позиції і закрив рік на позначці 301,42 б.п. У 2009 р. продовжилося подальше падіння індексу ПФТС до рівня 205,51 б.п. станом на 02.03.2009 р.

Найбільшого зниження зазнали акції емітентів металургійної, електроенергетичної та хімічної галузей. Скорочення попиту на світових товарних ринках фактично залишило за бортом українських виробників, собівартість продукції яких є високою при її низькій якості.

Індекс ПФТС — ціновий індекс, зважений за обсягом емісії (free float), що реально доступна для широкого кола інвесторів. До складу індексного кошику ПФТС у 2005 р. входили акції 9 українських емітентів, у 2006 р. – 14, у 2007 р. – 17, у 2008 р. – 20. Перелік акцій для розрахунку індексу ПФТС формується Індексним комітетом ПФТС з цінних паперів, що входять до Списку ПФТС, на підставі даних про ринкову капіталізацію, обсяг торгів, кількість угод та інших факторів, що впливають на ліквідність акцій.

Рейтинг акцій Котирувального списку першого рівня у 2008 р. очолили цінні папери емітентів енергетичної галузі: ВАТ «Центренерго», ВАТ «Дніпроенерго», ВАТ «Західенерго». Лідерами серед акцій Котирувального списку другого рівня стали цінні папери емітентів металургійної галузі: ВАТ «Єнакієвський металургійний завод», ВАТ «Азовсталь», ВАТ «Алчевський металургійний комбінат». Цінні папери КУА «ІСФП Менеджмент» (ЗНПІФ «ІСФП грошовий ринок»), КУА «ДАН» (НДЗВПІФ «ДАН») та ЗНВКІФ «Європейські технології» увійшли до першої трійки рейтингу цінних паперів інститутів спільного інвестування біржового реєстру.

У жовтні 2008 р. було прийняті Нові Правила розрахунку індексу ПФТС, які на відміну від раніше діючої методики додатково врегульовують наступні питання: кількість емітентів, акції яких включаються до «індексного кошику» індексу; особливості розрахунку індексу в режимі реального часу; особливості формування «індексного кошику» та періодичність внесення змін до «індексного кошику»; особливості формування «листа очікування» та періодичність внесення змін до «листа очікування»; обмеження питомої ваги акцій в базі розрахунку індексу; особливості оприлюднення інформації щодо значень індексу та його складових; порядок внесення змін до Правил розрахунку індексу ПФТС та особливості їх оприлюднення.

Найбільша питома вага у структурі індексного кошику ПФТС у 1 кв. 2009 р. приходиться на ВАТ «Західенерго» (ZAEN) – 12,2%, ВАТ «Укрнафта» (UNAF) – 11,69%, ВАТ «Укртелеком» (UTEL) – 11,51%, ВАТ «Центренерго» (CEEN) 8,78%, ВАТ «ІНТЕРПАЙП Нижньодніпровський трубопрокатний завод» (NITR) –8,77%, ВАТ «Мотор Січ» (MSICH) – 8,13%.

2.3 Аналіз регулювання ринків цінних паперів зарубіжних країн

Візьмемо як приклад системи регулювання ринків цінних паперів Німеччини і Франції.

Регулювання фондового ринку Німеччини

Особливості організації ринку:

• особлива роль банків в економіці та на фондовому ринку;

• цінні папери на пред’явника;

• переважає ринок облігацій, насамперед державних;

• певна недовіра населення до акцій;

• обмеження на придбання контрольних пакетів, практична відсутність «ворожих» поглинань.

Лише 6 % населення Німеччини володіє акціями. У Німеччині існують вісім фондових бірж: у Франкфурті, Дюссельдорфі, Берлині, Гамбурзі, Ганновері, Мюнхені, Бремені, Штутгарті.

Найбільшою є Франкфуртська фондова біржа (ФФБ), на яку припадає понад 75 % всієї біржової торгівлі. Згідно з німецьким законодавством фондова біржа є установою публічного права — некомерційною організацією. Члени біржі розподіляються на три категорії: банки, офіційні маклери (Kursmakler) та вільні маклери (Freimakler). У цілому на біржі домінують три найбільші німецькі банки: Дойче банк, на який припадає 1/3 всього обігу ФФБ, Дрезднер банк та Коммерцбанк. Перші два на початку 2007 р. оголосили про злиття, внаслідок чого може утворитися одна з найбільших фінансових установ у світі.

Усі біржі об’єднані в Акціонерному товаристві «Німецька біржа АГ». У статутному капіталі товариства 80 % належить банкам, 10 % - біржам, 10 % - маклерам.

Основними завданнями товариства є:

• об’єднання провідних інститутів фондового ринку в єдину систему;

• створення торговельно-інформаційних систем;

• використання єдиної депозитарно-клірингової установи.

Центральний депозитарій «Німецька біржа - кліринг АГ» - дочірнє підприємство «Німецька біржа АГ». Сьогодні в рамках європейських інтеграційних процесів розпочалось його об’єднання з депозитарієм «Седел».

Основний фондовий індекс - DAX30.

У рамках чотирирівневої структури контролю та нагляду за фондовим ринком (федеральні органи - органи біржового нагляду федеральних земель - комітети з контролю на фондових біржах - управління внутрішнього контролю комерційних банків та інших учасників ринку) налагоджена взаємодія на кожному рівні при чіткому розподілі функцій.

У зв’язку з особливостями організації ринку значна роль у регулюванні фондового ринку належить:

• земельним органам нагляду за біржами;

• органам регулювання банківської діяльності.

Відомства по нагляду за ринком:

• Федеральне відомство по нагляду за торгівлею цінними паперами (BAWe);

• Федеральне відомство по нагляду за діяльністю фінансових установ (BAKred);

• земельні органи біржового нагляду;

• біржові органи по нагляду за торгівлею (HUST).

Представниками земельних урядів на біржах є призначені державні комісари.

Основні функції і повноваження земельних наглядових установ:

• дозвіл на відкриття і закриття бірж

• правовий нагляд за біржею

• нагляд за ринком на біржі

• залучення і відкликання курсових маклерів та їх заступників

• нагляд за платоспроможністю маклерів

• нагляд за Палатою курсових маклерів.

• Традиційно регулювання ринку цінних паперів у Німеччині було децентралізоване і здійснювалося спеціальними земельними органами.

Федеральне відомство по нагляду за діяльністю фінансових установ (ВАКгеd)

Завдання:

• забезпечення функціонування кредитної системи;

• нагляд за платоспроможністю банків;

• видача ліцензій на здійснення банківської діяльності, ліцензія керівника банку;

• дотримання принципів по власному капіталу і ліквідності кредитних інститутів;

• контроль дотримання обов’язків кредитних інститутів по реєстрації, звітності і наданню інформації;

• планові та спеціальні ревізії.

Повноваження:

• грошові штрафи у випадку порушення законодавства;

• звільнення з посади керівників банків;

• скасування ліцензії на здійснення банківської діяльності;

• інші заходи.

У загальновживаній термінології для позначення організації внутрішнього нагляду використовується спеціальне поняття — комплайнс. У широкому значенні під ним розуміється порядок ведення фондових операцій у відповідності з чинним законодавством; у вузькому — це система заходів, започаткованих на солідарній і довірчій взаємодії клієнтів, банку та його працівників, які забезпечують захист інвесторів у рамках прийнятих законів та інших нормативних актів.

Оскільки у комерційних банків існують широкі можливості обміну між співробітниками конфіденційною інформацією, яка може бути використана з корисливою метою, головна функція комплайнс полягає в управлінні інформаційними потоками та контролі за належною поведінкою службовців, зайнятих операціями з цінними паперами. Для цього у банках створюються спеціальні підрозділи (контрольні служби), безпосередньо підпорядковані керівництву.

До компетенції таких служб входить збирання та накопичення нерозкритої інформації, яка здатна стати об’єктом зловживань співробітників при укладенні угод та здійсненні операцій, до яких така інформація має відношення. Певною мірою контрольні служби виконують функції підрозділів внутрішньої фінансової безпеки та управління організацією роботи банку.

Управління (відділи) комплайнса комерційних банків та інших учасників фондового ринку Німеччини поки що тільки формуються, хоча у великих банках вони існували ще до прийняття Закону про торгівлю цінними паперами. У невеликих банках та в учасників ринку функції цих підрозділів виконують служби внутрішнього аудиту. Перед згаданими підрозділами ставиться завдання забезпечити таку організацію інвестиційної діяльності, яка перешкоджала б виникненню конфліктів інтересів сторін, що беруть участь у ній.

Функції та завдання регулюючого органу

Федеральне відомство по нагляду за торгівлею цінними паперами (ВАWе)

Основні завдання:

• переслідування інсайдерської діяльності;

• нагляд за ринком капіталів;

• депонування проспектів емісії.

Мета:

• розвиток торгівлі цінними паперами шляхом регулювання та нагляду за фондовим ринком;

• нагляд за торгівлею цінними паперами з метою захисту інвесторів.

Функції:

• контроль інсайдерської торгівлі;

• перевірка дотримання обов’язків по розкриттю інформації і публікації матеріалів;

• нагляд за дотриманням правил поведінки на фондовому ринку;

• міжнародне співробітництво.

Повноваження:

• грошові штрафи;

• кримінально-правові норми.

Регулювання фондового ринку Франції

Усі рахунки в цінних паперах ведуться в електронній формі, для чого відкривається поточний рахунок, який дублюється в SІКОVАМ. Тобто цінних паперів у документарній формі у Франції не існує.

На даний момент існують такі організовані ринки:

• товариство французьких бірж (SBF);

• біржа опціонів (MONEP);

• біржа ф’ючерсів (MATIF).

Депозитарні послуги надає центральний депозитарій — SICOVAM.

Розрахункові системи RELIT (акції та облігації) та SATURNE (казначейські зобов’язання) пов’язані з SICOVAM.

Законодавча база регулювання

• Закон про модернізацію фінансової діяльності.

Структура регулювання

• Міністерство економіки і фінансів:

• здійснює загальне регулювання фінансових ринків;

• затверджує акти Ради з фінансових ринків (CMF) після консультацій з Комісією з біржових операцій.

• Комісія з біржових операцій (СОВ).

• Банківська комісія має повноваження по нагляду за грошовим ринком. Вона здійснює:

• моніторинг за дотриманням нормативних актів CRBF;

• моніторинг фінансового стану кредитних установ та інвестиційних компаній;

• нагляд за їх платоспроможністю.

Комісія має право:

• вимагати інформацію, пояснення, докази;

• накладати штрафи за порушення;

• видавати попередження менеджменту;

• накладати штрафи на керівництво і персонал.

• Комітет з банківського та фінансового регулювання (CRBF) встановлює:

• правила для кредитних установ та інвестиційних фірм;

• вимоги щодо:

мінімального капіталу;

придбання частки в інвестиційних фірмах;

здійснення певних видів діяльності;

• норми:

ліквідності;

платоспроможності;

розподілу ризику.

Головою Комітету є міністр економіки і фінансів, заступником — голова Банку Франції, інші п’ять членів призначаються міністром.

• Комітет по кредитних установах та інвестиційних компаніях (CECEI) приймає окремі рішення щодо:

• видачі дозволів на надання інвестиційних послуг інвестиційним фірмам та кредитним установам;

• скасування дозволів інвестиційним фірмам, що не є компаніями з управління портфелем;

• здійснює нагляд за інвестиційними фірмами в процесі їх ліквідації.

Комітет складається з семи осіб, очолює його голова Банку Франції.

Завдання та повноваження регулюючого органу

• Комісія з біржових операцій — незалежний адміністративний орган, який:

• видає ліцензії взаємним фондам (SICAV), керуючим інвестиційними фондами;

• контролює розкриття інформації емітентами та використання інсайдерської інформації;

• здійснює нагляд за дотриманням законодавства з цінних паперів;

• розглядає скарги інвесторів;

• встановлює етичні кодекси;

• укладає угоди з контролюючими органами інших країн.

Комісія має право:

• накладати санкції, зокрема штрафи;

• направляти матеріали до прокуратури;

• забороняти або відміняти лістинг цінних паперів.

Комісія складається з голови та дев’яти членів. Вона представляє річний звіт Президенту та парламенту.

Саморегулювання

• Рада з фінансових ринків (СМF) — єдиний саморегулівний орган французьких фінансових ринків. До її завдань належать:

• розробка та прийняття основного регламенту — зводу загальних нормативних документів, що регулюють ринок;

• здійснення нагляду за виконанням вимог Європейського паспорту щодо інвестиційних послуг;

• затвердження зразків типових договорів для фінансових операцій (після консультацій з Банком Франції та СОВ);

• моніторинг дотримання основного регламенту;

• нагляд за дотриманням правил торгівлі.

Рада може накладати штрафи за порушення. Вона складається з 16 членів, які призначаються міністром економіки та фінансів на чотири роки після консультацій з представницькими організаціями та професійними спілками. Голова обирається серед членів Ради.

РОЗДІЛ 3. ШЛЯХИ ВДОСКОНАЛЕННЯ РЕГУЛЮВАННЯ РИНКУ ЦІННИХ ПАПЕРІВ В УКРАЇНІ

Згідно з програмою розвитку фондового ринку України на 2005-2010 роки, державне регулювання фондового ринку необхідно здійснювати в наступних напрямах:

· забезпечення захисту прав інвесторів, прозорості, справедливості та ефективності фондового ринку, зниження ризиків учасників ринку по операціях з цінними паперами;

· сприяння добросовісній конкуренції на фондовому ринку, збільшення ринкової капіталізації та економічне зростання держави;

· створення атмосфери довіри як серед учасників фондового ринку, так і серед потенційних інвесторів;

· створення сприятливих умов і забезпечення рівних можливостей для учасників фондового ринку, що відповідають чітко визначеним критеріям допуску;

· заохочення нових учасників до діяльності на фондовому ринку, оптимізація процедур входження на фондовий ринок;

· сприяння процесам впровадження нових фінансових інструментів;

· реалізація єдиного системного підходу до розвитку законодавства щодо фондового ринку;

· забезпечення вільного доступу до інформації, яка перебуває в межах її компетенції.

Головним напрямом підвищення ефективності державного регулювання фондового ринку є узгодження інтересів усіх суб’єктів фондового ринку встановленням необхідних обмежень і заборон у їхніх взаємовідносинах, а також непрямим втручанням у їхню діяльність. Важелями непрямого втручання держави у фондовий ринок є: по-перше, податкова політика, що впливає на ділову активність, а відтак - на потребу у фінансових ресурсах; по-друге, регулювання грошової маси й обсягів кредитів впливом на ставку позикового відсотка; по-третє, зовнішньоекономічна політика - регулювання операцій з іноземними валютами, експортно-імпортних операцій тощо; по-четверте, гарантії держави на ринок позикових капіталів, що створює пряму конкуренцію між державою та підприємствами-емітентами.

Важливим напрямом запобігання порушенням законодавства в економічній сфері та забезпечення дотримання правил добросовісної конкуренції на ринку є прийняття та дотримання учасниками ринків правил професійної етики. Такі правила залежать, передусім, від стану конкуренції, який склався на ринку. Доволі вагомою для України є практика прийняття правил професійної етики на фондовому ринку. Зокрема, Професійна асоціація реєстраторів і депозитаріїв рішенням від 4 квітня 1997 р. № 1 затвердила Положення про Комісію з питань етики та вирішення суперечок Професійної асоціації реєстраторів і депозитаріїв (ПАРД). Асоціація “Перша фондова торговельна система" затверджена рішенням від 1 липня 1997 р. Важливим документом для визначення засад функціонування фондового ринку, захисту прав і законних інтересів його учасників, визначення порядку виявлення порушень на ринку, їхнє розслідування та припинення, є Концепція запобігання маніпулюванню ринком цінних паперів, нечесній торговій практиці і порушенню етики професійної діяльності на фондовому ринку. Ця концепція містить положення та рекомендації щодо нормативно-правового, організаційного та технічного забезпечення досягнення поставлених завдань.

На мій погляд, головним чинником, що стримує формування та розвиток фондового ринку, є відсутність програми державної підтримки діяльності учасників на фондовому ринку. Головними напрямами такої підтримки вважаю:

формування нормативно-правової бази біржової діяльності (вдосконалення законів „Про цінні папери та фондовий ринок", „Про акціонерні товариства”);

створення та законодавче підтримання бази з кредитного плеча на державному рівні;

формування інфраструктури учасників фондового ринку.

Важливу та пріоритетну роль у законодавчому регулюванні національного фондового ринку відіграють міжнародні правові акти - договори, угоди, укладені міжнародними організаціями та фінансовими інститутами у сфері розвитку, функціонування й регулювання ринку цінних паперів. Участь України в укладанні таких актів сприяє подальшій інтеграції нашої держави у міжнародні ринки капіталу.

Звичайно, на шляху розбудови державного регулювання фондового ринку України існує безліч проблем і труднощів. Проте відсутність послідовної та виваженої політики держави на фондовому ринку, недостатність політичної волі та ресурсів для забезпечення його державного регулювання можуть спричинити до тяжких суспільно-політичних наслідків, що поставить під загрозу продовження економічних реформ в Україні.

Стрижнем державного регулювання фондового рику є принцип законності. Отже, компетенцію державних органів щодо регулювання фондового ринку необхідно визначити у законах або підзаконних актах. Державні органи повинні діяти так, аби, не порушувати межі своєї компетенції. Головний обсяг робіт у справі регулювання фондового ринку між державними органами лежатиме на Державній комісії з цінних паперів та фондового ринку. Вона ж несе й основний тягар відповідальності.

Регулювання фондового ринку лише через державні органи не зможе охопити всі функції і завдання, які потребують втручання, коригування та стимулювання. Коло завдань розширюється та ускладнюється в умовах побудови розвиненого фондового ринку, що передбачає дотримання певних стандартів світового фінансового ринку. Доцільно частину функцій регулювання та управління перекласти на саморегулятивні організації. В Україні поступово формується система саморегулятивних структур, які створюються за принципом “одна сфера діяльності - одна СРО". Обґрунтовано такий розподіл функцій між державними органами та СРО, щоб уникнути дублювання функцій і завдань, а також підвищити дієвість прийняття рішень. Особливу увагу слід приділити процедурам запровадження стандартів діяльності, поведінки учасників фондового ринку, документообігу, обліку прав власності тощо. Основне навантаження у вирішенні цих питань має покладатися на Національний депозитарій України, проте деякі стандарти може розробляти Професійна асоціація реєстраторів та депозитаріїв (ПАРД). Діяльність СРО фондового ринку слід координувати с роботою недержавних організацій інших ринків (банківського, іпотечного).

Важливим напрямом покращення механізму державного регулювання фондового ринку України є цільові державні програми підтримки діяльності та розвитку фондового ринку в Україні, котрі необхідно спрямувати передусім на створення глобальних торговельних і розрахунково-клірингових систем для обслуговування міжнародних ринків капіталу; зростання ролі інституційних інвесторів (інститутів спільного інвестування, недержавних пенсійних фондів, страхових компаній) у здійсненні фінансових інвестицій; формування ефективної системи захисту прав та інтересів вітчизняних та іноземних інвесторів; гармонізацію політики держави на фондовому ринку з іншими політичними сферами.

Здійснення цих та інших заходів дозволить прискорити формування кращого регулятивного механізму фондового ринку в Україні. Та щоб цей ринок мав цивілізований характер, був адаптований до сучасних світових умов, необхідно враховувати набутий зарубіжний досвід, поширені у світі тенденції, кращі зразки його розвитку.

ВИСНОВКИ

У сучасній світовій фінансовій системі фондовий ринок відіграє значну роль, оскільки він є одночасно сегментом грошового ринку та ринку капіталів. До того ж фондовий ринок може розглядатися як один з найефективніших механізмів регулювання переливу фінансових ресурсів за допомогою різних інструментів. Саме операції на відкритому ринку (купівля/продаж державних облігацій) є основним інструментом грошово-кредитної політики для будь-якого центрального банку, незалежно від того, який у нього цільовий орієнтир - рівень процента чи обсяг грошової пропозиції. Водночас існування ринку державних цінних паперів дає орієнтири для визначення рівня без ризикової процентної ставки. Залучення коштів на фінансових ринках (внутрішніх чи зовнішніх) за допомогою державних боргових зобов'язань є також загальновизнаним способом фінансування дефіциту державного бюджету. Тому дослідження розвитку фондового ринку слугують тією основою, яка сприяє визначенню певних напрямів у розбудові економіки, а відтак увага дослідників до тенденцій функціонування фондових ринків взагалі та фондових ринків країн, що перетворюють свої економіки, зокрема, є суттєвою.

Фондовий ринок - це специфічний ринок, на якому держава через свої органи, а також саморегулятивні організації, враховуючи закономірності ринкових законів, вирішує завдання щодо залучення, розподілу та розміщення інвестиційних коштів між надлишковими та дефіцитними секторами, окремими галузями й секторами економіки; перерозподіляє доходи і власність, формує нові відносини власності, розпорядження, використання, цивілізованого інвестора та вирішує інші соціально-економічні завдання.

Формування фондового ринку в Україні здійснювалось паралельно з інституціональними змінами, розгортанням процесів роздержавлення та приватизації, становленням нормативно-законодавчої бази. У цих процесах можна виділити чотири етапи, три з яких відбувались в умовах розбудови моделі фінансового ринку України, а четвертий етап, який відбувається сьогодні - в умовах створення основи структурно-функціональної моделі фондового ринку. Перший етап розпочався на початку 1990-х рр. ХХ ст., другий охоплював середину-кінець 90-х рр., початок третього датується 1999 р., а четвертого - 2003 р.

На сьогодні ринок цінних паперів в Україні розвивається з кожним днем і розширює сферу своїх інвестиційних можливостей.

Стан вітчизняного ринку цінних паперів характеризується постійним зростанням обсягів емісій та зміною їх структури на первинному ринку.

СПИСОК ВИКОРИСТАНИХ ДЖЕРЕЛ

1. Закон України «Про цінні папери і фондову біржу» // Мельник В.А. Ринок цінних паперів. Довідник керівника підприємства. Спеціальній випуск. - К.: А.К.Д., ВІРА-Р, 1998. - с.404 - 421.

2. Закон України «Про державне регулювання ринку цінних паперів в Україні» // Мельник В.А. Ринок цінних паперів. Довідник керівника підприємства. Спеціальній випуск. - К.: А.К.Д., ВІРА-Р, 1998. - с.422 - 435.

3. Андрущенко І.Г. Проблеми організації та перспективи розвитку державного контролю вітчизняного фондового ринку // Актуальні проблеми економіки. - 2007

4. Бєлозорова Л.С. Калиниченко Н.М. Шляхи розвитку фондового ринку // Фінанси України. - 2005.

5. Блага Н.В. Державне регулювання фондового ринку // Фінанси України. - 2009.

6. Дегтярьова Н., Виходцев О. Ефективний ринок цінних паперів // Ринок цінних паперів України. - 2007.

7. Демчак Р.Є. Формування фондового ринку в Україні і умовах глобалізації фінансових процесів // Держава та регіони. Серія: Державне управління. - 2009.

8. Денисенко М.П. Фондовий ринок України: ретроспектива та погляд у майбутнє // Акционер. - 2007.

9. Державне регулювання економіки: Навчальний посібник / С.М. Чистов, Никифоров А. Є., Т.Ф. Куценко та ін. - К.: КНЕУ, 2007

10. Бєлозорова Л.С. Калиниченко Н.М. Шляхи розвитку фондового ринку // Фінанси України. - 2005.

11. Блага Н.В. Державне регулювання фондового ринку // Фінанси України. - 2009.

12. Василевский В. Капитализация украинского фондового рынка как зеркало отечественной экономики // Собственность. - 2009.

13. Дегтярьова Н., Виходцев О. Ефективний ринок цінних паперів // Ринок цінних паперів України. - 2007.

14. Демчак Р.Є. Формування фондового ринку в Україні і умовах глобалізації фінансових процесів // Держава та регіони. Серія: Державне управління. - 2009.

15. Денисенко М.П. Фондовий ринок України: ретроспектива та погляд у майбутнє // Акционер. - 2007.

16. Державне регулювання економіки: Навчальний посібник / С.М. Чистов, Никифоров А. Є., Т.Ф. Куценко та ін. - К.: КНЕУ, 2007

17. Моніторинг фондових індексів: таблиця. // Державний інформаційний бюлетень про приватизацію. -2005. -№3-с.39.

18. Шкварчук Л.А. Аналіз динаміки цінових тенденцій фондового ринку. // Державний інформаційний бюлетень про приватизацію. -2005. -№2-с.36. .

19. Моніторинг фондових індексів // Державний інформаційний бюлетень про приватизацію. -2007. -№4-с.12.

20. Кошовий Д. Фондовий бум(Вітчизняні фондові індекси подолали історичний максимум і зростають далі) // Галицькі контракти. -2008. -№11-березень. -с.16.

21. Ефективність фондового ринку: інституційний підхід // Питання економіки. -2009. -№5-с.97.

22. Оскольський В.13 років через пороги і рифи - до здобутків: Українська фондова біржа: ретроспектива і сучасність. Погляд на реалії вітчизняного фондового ринку // Україна-бізнес-2007. -№38-4. -11. х-с.5.

23. Савуляк І.М. Фондовий ринок та його інвестиційна функція у розвитку економіки // Формування ринкових відносин в Україні. -2006. -№10-с.87

ДОДАТКИ

Таблиця А

| Період |

Усього |

| 1 |

2 |

| 2005 |

8 035 |

| 2006 |

9 548 |

| 2007 |

15 200 |

| 2008 |

28 134 |

| 2009 |

30 086 |

Похожие рефераты:

Державне регулювання фондового ринку в Україні

Стратегія банків України на ринку цінних паперів

Корпоративне управління на сучасному етапі

Держава і ринок: філософія взаємодії

Правовое урегулирование обращения ценных бумаг

Правові проблеми організації та діяльності банківської системи України

Правовий режим цінних паперів в Україні

Праця державних службовців: організація, оплата, ефективність

Форми і засоби міжнародно-правового співробітництва держав у сфері оподаткування

Фінансові важелі управління державним боргом

Формування резервів на покриття кредитних ризиків

Діяльність акціонерних товариств

Предмет і метод економічної теорії